Обязательное государственное пенсионное страхование. Пенсионный фонд опс

Как получить, заменить и восстановить СНИЛС

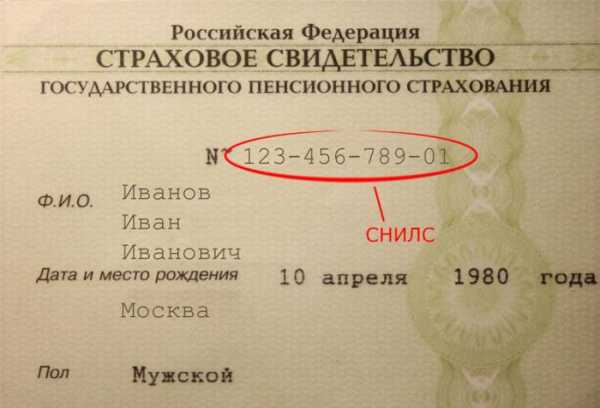

Ежегодно 5 миллионов человек – и взрослых, и детей – регистрируются в Пенсионном фонде России и получают свидетельство обязательного пенсионного страхования с уникальным СНИЛС – «страховым номером индивидуального лицевого счета».

Помимо того что СНИЛС нужен для формирования пенсии, он необходим для получения государственных услуг в электронном виде и льгот, сокращения количества документов при получении различных услуг и др.

Как получить СНИЛС взрослым

- При устройстве на работу.

При заключении трудового договора или договора гражданско-правового характера работодатель в течение двух недель отправляет данные сотрудника и заполненную анкету в территориальный орган Пенсионного фонда России. Страховое свидетельство со СНИЛС оформляется в течение пяти дней, передается сначала работодателю, который выдает его сотруднику.

- Самостоятельно в Пенсионном фонде России или МФЦ по месту регистрации (в том числе временной) или фактического проживания, если между ПФР и МФЦ заключено соглашение о взаимодействии.

Необходимо предъявить паспорт и заполнить анкету. При обращении в Пенсионный фонд России регистрация в системе обязательного пенсионного страхования и выдача страхового свидетельства производится в режиме он-лайн. В случае обращения в МФЦ оформление страхового свидетельства со СНИЛС занимает пять дней. Такую же процедуру проходят те, кто добровольно делает отчисления на свою будущую пенсию в Пенсионный фонд России за себя или за другого человека.

Анкета застрахованного лица

Как получить СНИЛС детям

Для получения страхового свидетельства со СНИЛС для ребенка до 14 лет мама или папа с собственным паспортом и свидетельством о рождении ребёнка могут обратиться в Пенсионный фонд России или МФЦ по месту жительства или фактического проживания, если между ПФР и МФЦ заключено соглашение о взаимодействии. При подаче анкеты в Пенсионный фонд России регистрация в системе обязательного пенсионного страхования и выдача страхового свидетельства производится в режиме он-лайн. В случае обращения в МФЦ оформление страхового свидетельства со СНИЛС занимает пять дней.

Дети старше 14 лет могут обратиться самостоятельно со своим паспортом.

Анкета застрахованного лица

ПФР рекомендует

Пенсионный фонд России рекомендует получить СНИЛС всем взрослым гражданам, которые по разным причинам пока его не имеют. Это, как правило, военнослужащие и сотрудники силовых ведомств без стажа на «гражданке», которые будут получать или уже получают пенсию по линии своего ведомства, а также граждане, не имеющие страхового стажа. Например, домохозяйки.

Чтобы получить СНИЛС, необходимо обратиться в Пенсионный фонд России или МФЦ, по месту регистрации (в том числе временной) или фактического проживания с паспортом, если между ПФР и МФЦ заключено соглашение о взаимодействии. Военнослужащие, которые служат в гарнизонах, отдаленных от мест расположения органов Пенсионного фонда, могут получить СНИЛС через свою войсковую часть.

Иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов в соответствии с ФЗ от 25 июля 2002 года № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»), постоянно или временно проживающие на территории России получают свидетельство со СНИЛС лично в территориальном органе ПФР по месту жительства (пребывания) либо через своего работодателя.

ВАЖНО! При получении страхового свидетельства обязательного пенсионного страхования необходимо внимательно проверить анкетные данные, указанные в страховом свидетельстве. В случае обнаружения ошибок, сразу же сообщить об этом специалисту, выдавшему застрахованному лицу свидетельство. Если свидетельство выдается в территориальном органе ПФР, исправления будут внесены так же в режиме он-лайн. Ситуация, когда у застрахованного лица находится свидетельство содержащее неверные анкетные данные может привести к множественной регистрации застрахованного лица, что в свою очередь вызовет проблемы при назначении пенсии, выплате СПН, МСК, выплате СПН НПФ, представления отчетности в ФНС и прочее.

Анкета застрахованного лица

В случае потери «зеленой карточки» со СНИЛС

СНИЛС предоставляется каждому гражданину один раз и навсегда и закрепляется только за ним. А вот саму «зеленую карточку» можно и потерять. Если случилась такая неприятность, восстановить свидетельство просто.

Если вы работаете, обратитесь в отдел кадров с заявлением о выдаче дубликата. Если вы относитесь к категории самозанятого населения (индивидуальный предприниматель, адвокат, нотариус и т. д.), обратитесь в Пенсионный фонд России по месту своей регистрации в качестве страхователя с заявлением о выдаче дубликата. Неработающие граждане должны подать заявление о восстановлении «зеленой карточки» в Пенсионный фонд России по месту регистрации (в том числе временной) или фактического проживания.

При подаче анкеты в Пенсионный фонд России выдача дубликата страхового свидетельства производится в режиме он-лайн. В случае обращения в МФЦ оформление дубликата страхового свидетельства со СНИЛС занимает пять дней.

ВАЖНО! В Личном кабинете гражданина на сайте ПФР доступен сервис по получению дубликата в режиме он-лайн (сервис работает в режиме опытной эксплуатации).

Бланк заявления о выдаче дубликата страхового свидетельства

СНИЛС при смене фамилии

Личные данные, указанные на «зеленой карточке», должны соответствовать данным паспорта, поэтому при смене фамилии необходимо поменять страховое свидетельство на новое. Для этого в Пенсионный фонд России по месту регистрации (в том числе временной) или фактического проживания подается (через работодателя или лично) заявление об обмене страхового свидетельства. Прежнее страховое свидетельство прикладывается к заявлению. Все изменения отражаются на индивидуальном лицевом счете гражданина, и ему выдается страховое свидетельство с тем же СНИЛС, но с измененной фамилией.

При подаче анкеты в Пенсионный фонд России выдача дубликата страхового свидетельства производится в режиме он-лайн. В случае обращения в МФЦ оформление дубликата страхового свидетельства со СНИЛС занимает пять дней.

Бланк заявления об обмене страхового свидетельства

www.pfrf.ru

Опс пенсионный фонд ходят по квартирам

Например, «не приходили ли вам письма из государственного пенсионного фонда»? Возможны и другие варианты вопросов, но цель одна — сделать так, чтобы человек подумал, что перед ним стоит именно сотрудник государственного пенсионного фонда РФ. Разумеется, незваный гость напрямую не скажет, что он из пенсионного фонда. И будет всячески уходить от прямого ответа, если вопрос о его должности будет задан. Если человек ответит, что никакие письма из ПФР к нему не приходили и звонки не поступали, то агент НПФ с небольшой долей досады поведает, что из-за этого их и отправляют ходить по квартирам лично. И выдаст краткое содержание пенсионной реформы с небольшим, но важным нюансом — агент скажет, что из-за бездействия вы рискуете потерять пенсию (или часть пенсии). После такого заявления «спаситель» предложит подписать необходимые бумаги, чтобы уладить проблему.

Почему и зачем ходят по квартирам из нпф?

ИнфоДостаточно просто раз и навсегда уяснить, что представители фонда – люди довольно занятые. И ходить по квартирам им просто-напросто некогда. Если же кто-то является к вам и представляется таким сотрудником – это самозванец.

Безо всяких исключений. Он не сможет заставить вас запросить копию или отдать паспорт, заполнить какие-то бланки, если вы сами этого не захотите. Поэтому единственный эффективный рецепт – не верить мошенникам. Даже в том случае, если они показывают удостоверение фонда. Вы можете поговорить с ними на интересующие вас темы, задать вопросы, но сразу же дать понять, что ни в каких консультациях и услугах не нуждаетесь.В подавляющем большинстве случаев самозванцы действуют предельно осторожно и испаряются, как только почувствуют минимальную опасность. Поэтому бояться их не нужно. Единственное, что поможет мошеннику добиться успеха – ваша доверчивость.

Агенты негосударственных пенсионных фондов ходят по квартирам. что нужно знать?

Как известно, в нем имеется копия общегражданского паспорта, а также ряд других важных бумаг;

- самозванец воспользуется этими документами, чтобы оформить кредит. Не нужно бурно протестовать, утверждая, что без вашего личного участия сделать это невозможно.

Хорошие деньги способны открывать любые двери. И никто не удивиться, если сотрудник банка, читай, кредитный консультант, окажется в сговоре с вашим гостем;

- через несколько месяцев вы получите уведомление о задолженности по кредиту. Банк вряд ли будет учитывать ваши совершенно бездоказательные заявления о том, что вы ни при чем, и истребует по полной программе;

- в случае неуплаты дело будет передано в суд, и в самом легком случае вы останетесь без мебели и прочего имущества. В худшем – без жилья.

Как бороться с мошенниками Собственно, бороться с ними и не нужно.

Ходят ли представители пенсионного фонда по квартирам

ВниманиеНо почему агенты упоминают этот закон? В соответствии с указанным ФЗ, страховщиками по ОПС (обязательное пенсионное страхование) могут быть ПФР и НПФ. Все что нужно знать об обязательном пенсионном страховании.

По статье 32 ФЗ-167, любой гражданин моложе 1967 года рождения по собственному желанию может передать свои накопления в любой НПФ начиная с 2004 года. Однако данный пункт не обязывает гражданина передавать накопительную часть именно в НПФ, ведь средства могут оставаться и в ПФР. ВажноСледовательно, перевод средств в НПФ – это возможность, которую вправе использовать любой гражданин в добровольном порядке, а не по принуждению агента того или иного НПФ. На эту тему смотрите видео. В заключение хотелось бы напомнить, что гражданин должен провести глубокий анализ того или иного негосударственного фонда перед переводом накоплений.

Вы робот?

Loading… The interactive transcript could not be loaded. Loading… Loading… Rating is available when the video has been rented.

This feature is not available right now. Please try again later. Требу Создания Подлинных Супер Авто Генераторов Живительного Синуса и Всепоглощающего Меандра с Крутыми Фронтами! можно осуществить Написав на почту: [email protected] либо в скайп lampinzdrit .

Что за люди ходят по квартирам из пенсионного фонда?

Почему и зачем ходят по квартирам из НПФ? Цель такой встречи – это подписать договор с клиентом, для перевода накопительной части будущей пенсии в конкретный (чаще всего малоизвестный) фонд. — Откройте, пожалуйста, я из фонда! — Нет-нет, я не из НПФ, а из российского пенсионного фонда. — это государство вас обязало ходить и нагло звонить в квартиры? ничеголичного 17 августа 2022 se1982 12 февраля Grau 10 октября Перепишите данные и сообщите в полицию.Если же у них не имеются с собой паспорта,то и разговора не может быть никакого. Т.е. может быть и не то чтоб прям мошенники-мошенники, но мошенники, ровно в той мере, в какой отправивший их «на промысел» НПФ мошенничество.

Для этого у служащих ПФР имеется рабочий телефон, чтобы связаться с тем или иных лицом. Но кто же ходит по квартирам? Посещают частный сектор только представители негосударственных фондов.

Цель такой встречи – это подписать договор с клиентом, для перевода накопительной части будущей пенсии в конкретный (чаще всего малоизвестный) фонд. При этом сотрудники НПФ имеют полное право предлагать свои услуги всем желающим.

Однако в большинстве случаев деятельность таких служащих НПФ является незаконной, ведь они представляются сотрудниками ПФР либо преподносят потенциальным клиентам неверную информацию по работе НПФ. Таким образом, многие граждане, неосознанно подписавшие документы, обращаются в ПФР или в прокуратуру для ликвидации данных договоров.

Опс пенсионный фонд ходят по квартирам

Содержание

- Зачем ходят по квартирам из НПФ?

- Что делать если к Вам пришли?

- Закон 167 о сотрудниках НПФ

После внедрения накопительной части пенсионных выплат, многие негосударственные фонды отправляют своих сотрудников в частный сектор для привлечения клиентов. При этом сотрудники НПФ зачастую вводят в заблуждение обычных людей, представляясь сотрудниками ПФР.

В итоге прокуратура и ПФР до сих получает многочисленные жалобы о данных манипуляциях со стороны недобросовестных служащих того или иного НПФ. Но могут ли сотрудники дистанционно предлагать свои услуги? Разберемся прямо сейчас.

Зачем ходят по квартирам из НПФ? В истории не зафиксировано ни одного случая, чтобы сотрудник государственного Пенсионного фонда (далее ПФР) ходил по домам с целью подписания каких-либо документов.Кроме того, агент должен иметь при себе следующие документы:

- паспорт;

- доверенность фонда;

- лицензия НПФ;

- рекламная продукция;

- страховые правила НПФ;

- информация о правах потенциального клиента.

- Провести разъяснительную работу по переводу накопленной части в конкретный НПФ.

- Должен оставить расписку о приеме договора ОПС и заявления.

- Предоставить клиенту один экземпляр подписанного документа.

- Если гражданин все же подписал данный договор, тогда застрахованное лицо может перевести средства в иной НПФ либо вернуть накопления в ПФР. Заявление о переводе средств в ПФР (или НПФ) можно подать один раз в год (или один раз в пять лет) в срок до 31 декабря текущего года.

yurist123.ru

Выбор вариантов пенсионного обеспечения в системе обязательного пенсионного страхования

В 2014-2015 гг.

В соответствии с принятыми федеральными законами, гражданам 1967 года рождения и моложе, зарегистрированным в системе обязательного пенсионного страхования, в 2022 и 2015 годах предоставлена возможность выбора тарифа страхового взноса на накопительную часть трудовой пенсии: либо оставить 6%, как ранее, либо отказаться от дальнейшего формирования накопительной части пенсии, тем самым направив все страховые взносы, которые за них уплачивают работодатели, на формирование страховой части пенсии.

Таким образом, если гражданин принял решение отказаться от формирования пенсионных накоплений, страховые взносы, уплаченные за него работодателем в Пенсионный фонд России – в размере индивидуального тарифа (16%) – будут направляться на формирование его страховой части пенсии. Важно отметить, что даже в этом случае все ранее сформированные пенсионные накопления граждан подлежат инвестированию и будут выплачены в полном объеме, когда граждане получат право выйти на пенсию и обратятся за ее назначением.

Если граждане, которые никогда не подавали заявление о выборе управляющей компании (УК), включая «Внешэкономбанк», или негосударственного пенсионного фонда (НПФ), так называемые «молчуны», желают, чтобы и в последующие годы страховые взносы в размере 6% тарифа индивидуального тарифа по-прежнему направлялись на формирование накопительной части трудовой пенсии, им следует до 31 декабря 2015 года подать заявление о выборе УК либо НПФ. При этом, как и раньше, при переводе пенсионных накоплений в негосударственный пенсионный фонд гражданину необходимо заключить с выбранным НПФ соответствующий договор об обязательном пенсионном страховании.

Таким образом, выбор 6% тарифа накопительной части пенсии сопряжен с выбором управляющей компании или негосударственного пенсионного фонда. В то же время выбрать или сменить УК или НПФ можно одновременно с отказом от дальнейшего формирования пенсионных накоплений; для этого нужно будет подать заявление об отказе от финансирования накопительной части трудовой пенсии и направлении на финансирование страховой части трудовой пенсии всей суммы страховых взносов по индивидуальному тарифу.

У тех, кто не подаст заявление до 31 декабря 2015 года и останется так называемым «молчуном», пенсионные накопления перестают формироваться за счет поступления новых страховых взносов работодателя, а все страховые взносы будут направляться на формирование страховой части пенсии.

Для граждан, которые в предыдущие годы хотя бы единожды подавали заявление о выборе УК, включая «Внешэкономбанк», либо НПФ, и оно было удовлетворено, на накопительную часть пенсии будет по-прежнему перечисляться 6% тарифа. При этом дополнительного заявления для перечисления 6% на накопительную часть пенсии им подавать не придется. В то же время эта категория граждан имеет возможность отказаться от дальнейшего формирования накопительной части пенсии, для чего необходимо подать соответствующее заявление.

Таким образом, гражданин может, как формировать, так и отказаться от формирования накопительной части пенсии в пользу страховой, будучи как клиентом ПФР, так и негосударственного пенсионного фонда.

Важно отметить, что у граждан, которые в течение 2022 года подали заявления о выборе государственной управляющей компании «Внешэкономбанк» с тарифом 2%, с 2022 года по умолчанию накопительная часть прекращает формироваться: их страховая часть увеличивается за счет направления всех страховых взносов на страховую часть пенсии (подача заявления не требуется). Если эти граждане подадут заявление о выборе УК либо НПФ в течение 2014-2015 годов, то тогда они продолжат формировать накопительную часть в размере 6%.

Письменное заявление о выборе страховщика по обязательному пенсионному страхованию можно подать в любой территориальный орган ПФР. Заявление также можно подать по почте или с курьером; при этом установление личности и проверку подлинности подписи гражданина осуществляет нотариус.

Уточнить, какой страховщик сегодня формирует ваши пенсионные накопления, можно, получив выписку из вашего индивидуального лицевого счета в ПФР, обратившись в клиентскую службу ПФР или через сайт www.gosuslugi.ru.

Граждане, которым с 1 января 2022 года будут впервые начисляться страховые взносы, смогут в течение 5 лет с момента первого начисления им взносов выбирать, на финансирование какой части пенсии направить 6%. До принятия ими решения 6% тарифа будут перечисляться в страховую часть. Если гражданин по истечении пятилетнего периода с момента первого начисления страховых взносов не достиг возраста 23 лет, указанный период продлевается до 31 декабря года, в котором гражданин достигнет возраста 23 лет.

При выборе соотношения процентов формирования страховой и накопительной части пенсии следует помнить о том, что страховая часть гарантированно увеличивается государством за счет ежегодной индексации по уровню инфляции и с учетом индекса роста доходов ПФР в расчете на одного пенсионера. Средства же накопительной части пенсии инвестирует на финансовом рынке выбранный гражданином негосударственный пенсионный фонд или управляющая компания. Доходность пенсионных накоплений зависит от результатов их инвестирования, может быть и убыток от инвестирования. В этом случае к выплате гарантируется лишь сумма уплаченных страховых взносов.

Как выбрать вариант пенсионного обеспечения в системе обязательного пенсионного страхования

Данная информация предназначена для граждан 1967 года рождения и моложе, у которых за счет обязательных взносов работодателей формируются пенсионные накопления в системе обязательного пенсионного обеспечения. Приведенные ниже варианты предоставляют гражданину возможность как формировать, так и отказаться от дальнейшего формирования накопительной части пенсии в пользу страховой, будучи как клиентом ПФР, так и негосударственного пенсионного фонда. Все перечисленные ниже заявления подаются только в Пенсионный фонд России – в любую клиентскую службу ПФР.

| Гражданин… | … хочет со следующего года отказаться от формирования пенсионных накоплений и увеличить формирование пенсионных прав на страховую пенсию | … хочет продолжать формирование пенсионных накоплений |

| «Молчун»* | По умолчанию с 2014. Никаких действий предпринимать не надо. | Необходимо подать заявление о выборе любого инвестпортфеля ГУК «ВЭБ» или ЧУК, или о переводе пенсионных накоплений в НПФ. Чтобы заявление о переводе в НПФ было удовлетворено, с выбранным НПФ в этом же году надо заключить договор, с УК заключать договор не надо. |

| Гражданин впервые подает в 2014-2015 гг. заявление о выборе УК или о переходе из ПФР в НПФ. | Одновременно или позднее в том же году необходимо подать заявление об отказе от финансирования накопительной части в пользу страховой части трудовой пенсии. | Достаточно подать заявление о выборе любого инвестпортфеля ГУК «ВЭБ» или ЧУК, или о переходе в НПФ. Других заявлений подавать не требуется. Чтобы заявление о переводе пенсионных накоплений в НПФ было удовлетворено, с выбранным НПФ в этом же году надо заключить договор, с УК заключать договор не надо. |

| Гражданин подал в 2022 году заявление о выборе инвестпортфеля ГУК «ВЭБ» с пометкой 2% или о переходе из НПФ в ПФР с указанием ГУК «ВЭБ» с пометкой 2%. | Никаких действий предпринимать не надо. | Необходимо подать заявление о выборе любого инвестпортфеля ГУК «ВЭБ» или ЧУК, или о переводе пенсионных накоплений в НПФ. Чтобы заявление о переводе в НПФ было удовлетворено, с выбранным НПФ в этом же году надо заключить договор, с УК заключать договор не надо. |

| «Не молчун», который в 2022 году подал заявление о выборе любого инвестпортфеля ГУК «ВЭБ» с пометкой 6%, страховщик – ПФР. Менять страховщика в 2014-2015 гг. не желает. | Необходимо подать заявление об отказе от финансирования накопительной части в пользу страховой части трудовой пенсии. | Никаких действий предпринимать не надо |

| «Не молчун», который в 2022 году подал заявление о выборе любого инвестпортфеля ГУК «ВЭБ» с пометкой 6% , страховщик – ПФР. Желает сменить инвестиционный портфель «ВЭБ» или управляющую компанию. | Одновременно с подачей заявления о выборе инвестпортфеля или УК или позднее в том же году необходимо подать заявление об отказе от финансирования накопительной части в пользу страховой части трудовой пенсии. | Необходимо подать заявление о выборе инвестпортфеля или УК. |

| «Не молчун». Страховщик – НПФ. Менять страховщика не желает | Необходимо подать заявление об отказе от финансирования накопительной части в пользу страховой части трудовой пенсии. | По умолчанию с 2015 года. Никаких действий предпринимать не надо |

| «Не молчун». Страховщик ПФР или НПФ. Желает сменить страховщика. | Необходимо подать заявление о переходе из ПФР в НПФ или из НПФ в ПФР и в том же году – одновременно или позднее – заявление об отказе от финансирования накопительной части в пользу страховой части трудовой пенсии. | Необходимо подать заявление о переходе из ПФР в НПФ, из одного НПФ в другой НПФ или о переходе из НПФ в ПФР. Чтобы заявление о переводе в НПФ было удовлетворено, с выбранным НПФ в этом же году надо заключить договор, с УК заключать договор не надо. |

| «Не молчун», чьи пенсионные накопления находятся в любом инвестпортфеле ГУК «ВЭБ» или в ЧУК, страховщик – ПФР, или в НПФ. Гражданин в 2022 году подал заявление об отказе от финансирования накопительной части в пользу страховой части трудовой пенсии. | Никаких действий предпринимать не надо. | Необходимо после подачи заявления об отказе в 2022 году отозвать поданное заявление, подав соответствующее заявление, или в 2015 году подать заявление о выборе любого инвестпортфеля ГУК «ВЭБ» или ЧУК, или о переводе пенсионных накоплений в НПФ. Чтобы заявление о переводе в НПФ было удовлетворено, с выбранным НПФ в этом же году надо заключить договор, с УК заключать договор не надо.. |

| Граждане, за которых с 1 января 2022 года или в последующие годы впервые уплачиваются страховые взносы в рамках системы обязательного пенсионного страхования. | Никаких действий предпринимать не надо. | До 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов, необходимо подать заявление о выборе УК или о переходе в НПФ. Если гражданин по истечении пятилетнего периода с момента первого начисления страховых взносов не достиг возраста 23 лет, указанный период продлевается до 31 декабря года, в котором гражданин достигнет возраста 23 лет (включительно). |

* Гражданин, который никогда заявлений не писал либо писал, но заявления не были удовлетворены ПФР. Его пенсионные накопления находятся в расширенном инвестиционном портфеле государственной управляющей компании «Внешэкономбанк» (ГУК «ВЭБ»), страховщик по обязательному пенсионному страхованию – ПФР.

Новые формы заявлений в настоящее время находятся на регистрации в соответствующих федеральных органах власти. Согласно нормам ГК гражданин может реализовать право выбора варианта пенсионного обеспечения путем подачи заявления в простой письменной форме.

www.pfrf.ru

Обязательное государственное пенсионное страхование

В нашей стране все граждане, независимо от стажа работы и уровня дохода, получают материальное обеспечение по возрасту. Пенсионная система все еще находится в стадии разработки.

Ежегодно в существующие законы вносятся изменения и уточнения, меняется порядок начисления пенсий и возраст выхода на заслуженный отдых, однако неизменным остается обязательное государственное пенсионное страхование, как гарантия будущей материальной поддержки от государства.

Основные понятия

Под обязательным пенсионным страхованием понимается целый комплекс действий и средств, которые осуществляет государство для того, чтобы компенсировать людям, утратившим трудоспособность, их доход, получаемый ранее. Закон № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», который определяет общий порядок страхования и все основные его положения, назначает участниками данной системы трех субъектов:

- человек, имеющий доход, работающий на страхователя, считается застрахованным лицом. Им может быть не только гражданин России, но и постоянно или временно проживающий на территории нашей страны иностранный гражданин или человек без гражданства, если выплата пенсии полагается им по закону;

- страхователь – работодатель застрахованного лица, выплачивающий ежегодно взносы в Пенсионный фонд;

- страховщик – организация, выплачивающая застрахованному средства в случае наступления нетрудоспособности по возрасту или по иным причинам, установленным законом.

По закону «Об обязательном пенсионном страховании» гарантом выполнения пенсионной программы является государство в лице федерального Пенсионного фонда России. В его ведении находятся все средства, поступающие от страхователей. В регионах действуют местные подразделения государственного фонда, подчиняющиеся федеральному.

Права и обязанности участников пенсионного страхования

Страховщиками, по выбору застрахованного лица, могут выступать ПФР и негосударственные пенсионные фонды. Все права и обязанности страховщика отражены также в Законе № 167-ФЗ. Страховщик может осуществлять проверку работодателей, требовать от них устранения неточностей; запросить информацию о страхователе в налоговой инспекции; имеет право распоряжаться средствами фонда.

В свою очередь его обязанностями, по закону, являются формирование тарифов страховых взносов и их обоснование, проверка всех поступающих сведений и документов, назначение (и перерасчет) и выплата пенсионного обеспечения гражданам при наступлении страхового случая.

Страхователь

Работодатель должен переводить средства в ПФР в размере установленного тарифа, а также по требованию ПФ предоставлять все необходимые документы. Он имеет право участвовать в управлении страхованием, получать информацию от страховщика о сумме выплаченных взносов. В случае необходимости может обратиться в суд для защиты своих прав.

Застрахованное лицо

Для того чтобы начать получать государственное пособие, гражданин должен передать в Пенсионный фонд свои документы. Кроме этого, закон № 167-ФЗ обязывает его извещать страховщика о любых изменениях в жизни, которые могут повлиять на размер выплат, сроки начисления или порядок.

Застрахованный может получать все сведения о состоянии своего лицевого счета по первому требованию; по закону, он имеет право на получение пенсии при наступлении страхового случая, а при не соблюдении его прав – подать иск в суд на страхователя или страховщика.

Структура обязательного пенсионного страхования

Все официально работающие граждане, имеющие «белую» зарплату, из которой производятся отчисления в государственный бюджет, зарегистрированы в системе ОПС, имеют свой лицевой счет и документ, подтверждающий их регистрацию. Это свидетельство о государственном пенсионном страховании, в котором обязательно отражается и страховой номер индивидуального лицевого счета (СНИЛС). Именно по этому номеру можно в базе данных ПФР найти сведения о взносах и своих накоплениях, из которых в будущем будет сформирована пенсия. Получить свидетельство можно, обратившись в отделение ПФР по месту жительства.

Работодатель ежемесячно перечисляет в Фонд социального страхования средства в размере 22% от годового дохода застрахованного лица.

По закону № 400-ФЗ от 28.12.2022 «О страховых пенсиях», из этих взносов 6% направляются на формирование накопительной части пенсии, а 16 % – на страховую ее часть.

Эти деньги идут на выплату пенсии сегодняшним пенсионерам, и в будущем будут формировать базовую часть пенсии самого застрахованного. Государство ежегодно производит индексацию базовой части страховой пенсии с учетом инфляции.

Важно! Накопительная часть пенсии не индексируется государством. Убыточность или, наоборот, прибыльность фонда, выбранного застрахованным, будет зависеть от грамотного инвестирования средств членов фонда и от многих других факторов.

С 2022 года граждане, только начинающие свою трудовую деятельность, в течение первых 5 лет могут выбрать способ формирования будущей пенсии: отправлять все выплаты только на формирование страховой части или перевести часть средств на накопительную.

Договор обязательного пенсионного страхования

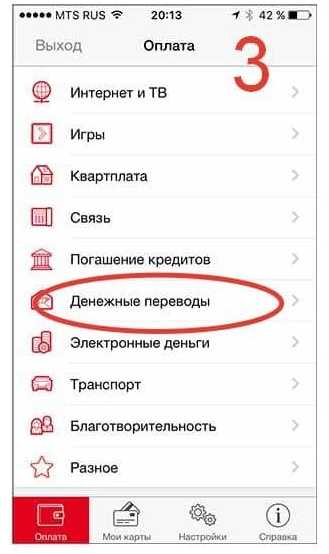

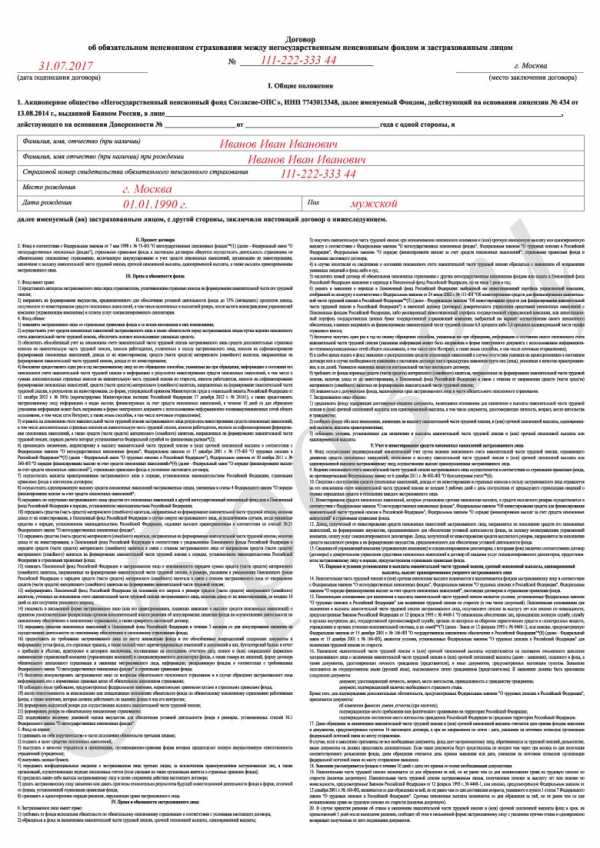

Для того чтобы в будущем иметь возможность воспользоваться своей накопительной частью пенсии, нужно заключить договор обязательного пенсионного страхования между Негосударственным Пенсионным Фондом или управляющей компанией.

Он имеет единый образец, утвержденный правительством. Составляют такое соглашение в трех экземплярах: один остается у застрахованного, второй и третий передается в Пенсионный фонд России. В нем обязательно должны быть отражены следующие моменты:

- информация о застрахованном лице, его паспортные данные, адрес и т. д.;

- реквизиты страховщика;

- права и обязанности каждой из сторон;

- срок действия договора;

- ответственность, которая возлагается на каждую из сторон за несоблюдение условия договора;

- порядок учета поступивших средств и их вложения в инвестиционные проекты;

- условия выплаты накопительной пенсии и порядок выплат;

- условия досрочного прекращения договора или внесения изменений и дополнений в него;

- реквизиты обеих сторон.

Для оформления соглашения от застрахованного потребуется только паспорт и СНИЛС.

Образец договора обязательного пенсионного страхования с НПФ “Согласие”:

В договоре заранее оговариваются и условия выплаты накопительной части правопреемнику застрахованного лица, если тот скончается до выхода на пенсию. Этот пункт можно и опустить, тогда наследники будут определяться на общих юридических основаниях.

Обо всех изменениях, влияющих на размер будущей пенсии и условия ее выплаты, нужно сообщать не только в свое отделение ПФР, но и страховщику, с которым заключен договор ОПС.

Не нашли ответа? Бесплатная консультацияpensiolog.ru

Государственное пенсионное страхование. Фонд пенсионного страхования :: SYL.ru

В жизни обязательно наступает момент, когда человек утрачивает способность трудиться. Не так уж важно, в силу каких причин это происходит, то ли из-за наступления почтенного возраста, то ли трудоспособность была утрачена вследствие болезни, но самостоятельное изыскание средств к существованию становится проблематичным. Именно на этот случай государственными органами Российской Федерации предусмотрена система пенсионного страхования.

Какая она бывает и что нужно знать каждому гражданину по этому вопросу? Давайте разбираться.

Обязательное пенсионное страхование

На сегодняшний день пенсионная система чуть ли не единственная в России, которая претерпевает изменения практически ежегодно. Тем не менее основным видом было и остается обязательное государственное пенсионное страхование — система государственных выплат трудовой пенсии гражданам, утратившим способность трудиться. Накопление денежных средств для осуществления таких выплат осуществляется за счет работодателей, производящих ежемесячные отчисления в Пенсионный фонд.

Правовое регулирование

Основы государственного регулирования в системе ОПС устанавливаются согласно закону «Об обязательном пенсионном страховании в РФ» № 167 - ФЗ от 15.12.01. Этим документом определяется правовой статус субъектов ОПС, их основные права, обязанности и степень ответственности. Дополнительно пенсионное страхование РФ регулируется:

- Конституцией РФ.

- Федеральным Законом № 173 «О трудовых пенсиях в РФ», действующим в редакции от 28.12.13.

- «Об основах обязательного соц. страхования» — ФЗ №165, редакция 01.12.14.

- № 27 - ФЗ от 01.04.96, «Об индивидуальном учете в системе обязательного пенсионного страхования».

- ФЗ № 272 от 16.10.10, «О страховых взносах в ПФ РФ, Фонд социального страхования РФ, Федеральный фонд обязательного мед. страхования и территориальные фонды обязательного мед. страхования».

- Некоторыми другими законами и нормативными актами, принимаемыми на их основе.

Страховщик

На основании законодательства РФ пенсионное страхование в России осуществляется страховщиком, который может быть как государственным (ПФР), так и негосударственным.

Государственным страховщиком является ПФР (Пенсионный фонд России), имеющий разветвленную сеть территориальных отделений, составляющий между собой единый целостный механизм.

Наряду с ПФ РФ страховщиками по ОПС могут также выступать и негосударственные ПФ, деятельность которых строго контролируется и регулируется законодательно. Федеральными законами РФ четко определяется порядок формирования пенсионных накоплений, возможность их инвестирования, порядок выплат, а также суммы и сроки страховых взносов. Независимо от статуса страховщика, он имеет как права, так и обязанности.

Права:

- требовать от налоговых органов предоставления информации о застрахованных лицах и страхователях (включая конфиденциальную информацию), если это является необходимым для осуществления обязательного пенсионного страхования;

- проводить проверки, связанные с начислением, выплатой и перерасчетом страхового обеспечения, получать сведения индивидуального учета застрахованных;

- в случае выявления нарушений требовать от руководителей предприятий самостоятельного их устранения;

- производить возврат сделанных страховых взносов обратно страхователям в том случае, если не представляется возможным установить, за каких именно застрахованных лиц они уплачены;

- производить самостоятельное управление средствами ПФ РФ, а также контролировать законность их расходования.

Обязанности:

- проводить бесплатные консультации и своевременно информировать о нововведениях в сфере пенсионного страхования;

- вести банк данных страхователей и физлиц, участвующих в системе ОПС на добровольной основе;

- производить расчет и обеспечивать своевременную выплату трудовых пенсий и иных выплат, предусмотренных пенсионной системой РФ;

- осуществлять контроль за документацией в сфере пенсионного страхования, а также гарантировать целевое использование средств;

- производить регистрацию страхователей, а также снятие их с учета;

- формировать проект бюджет ПФ РФ и обеспечивать его исполнение;

- своевременно предлагать обоснование тарифа страховых отчислений, осуществлять качественный учет денежных средств и информировать всех участников процесса о своем финансовом состоянии.

Страхователь

Никакое пенсионное страхование было бы невозможно без еще одного участника процесса — страхователя, коим может являться организация, индивидуальный предприниматель либо физлицо, производящие ежемесячные отчисления в Пенсионный фонд.

Права:

- участвовать в ОПС через своих представителей;

- защищать свои права в суде;

- требовать у страховщика безвозмездного предоставления информации о размере страхового обеспечения, выплаченного тому застрахованному лицу, за которого он осуществлял страховые отчисления;

- своевременно получать от страховщика информацию об изменениях законодательства в сфере ОПС.

Обязанности:

- перечислять страховые взносы в ПФ своевременно и в наиболее полном объеме;

- немедленно устранять нарушения, выявленные в ходе проверок;

- предоставлять в ПФ документы для обеспечения ведения персонализированного учета и своевременного расчета страхового обеспечения.

Застрахованное лицо

Граждане России, иностранцы или лица без гражданства, временно или постоянно живущие на территории РФ, которые, согласно законодательству, имеют право на обязательно пенсионное страхование, относятся к категории застрахованных лиц.

Права:

- своевременно и в достаточном объеме получать выплаты ОПС, формируемые за счет денежных средств ПФ РФ;

- отстаивать права в суде;

- по первому требованию получать информацию о количестве отчислений в ПФ и своевременности их уплаты.

Обязанности:

- предъявлять в качестве основания для начисления пенсии документы, содержащие исключительно достоверные сведения;

- своевременно сообщать страховщику о любых изменениях, способных повлиять на размер и порядок выплаты страховых взносов.

Страховое свидетельство обязательной системы ПС

Чтобы зафиксировать свое право на государственное пенсионное страхование, требуется получение специального страхового свидетельства, подтверждающего регистрацию застрахованного лица. Этот документ является уникальным для каждого участника пенсионной программы, по номеру лицевого счета в базу данных вносятся сведения обо всех взносах, произведенных работодателем на протяжении всей трудовой деятельности. Впоследствии это станет основанием для расчета и начисления трудовой пенсии.

Получить личное страховое пенсионное свидетельство можно в любом территориальном отделении ПФ РФ в течение месяца с момента обращения либо написав заявление по месту работы. Гражданин отвечает за свидетельство самостоятельно. После заключения с работником трудового договора страхователь снимает его копию либо переписывает номер, по которому и производятся отчисления.

Взносы на ОПС

Страховые взносы обязательного пенсионного страхования являются практически единственным источником пополнения ПФР, гарантирующим всем гражданам получение трудовой пенсии. Основой (базой) для начисления страховых выплат считается весь совокупный доход, подлежащий налогообложению. В общем случае взносы на пенсионное страхование исчисляются по ставке 22% от дохода, если общая сумма не превышает 670 тыс. р. Крайней точкой базы налогообложения считается 711 тыс. р. — доходы, превышающие эту сумму, страховыми взносами не облагаются. Налогом облагаются все суммы, полученные работником в результате трудовой деятельности: з/плата, премия, различные финансовые поощрения. Не облагаются налогом выплаты, являющиеся социальными компенсациями и гарантиями: дотации, пособия, компенсации, суммы, полученные по наследству, добровольные пожертвования, волонтерские сборы, выплаты гражданам иностранных государств и лицам, не имеющим гражданства.

Застрахованные добровольно

Кроме государственной системы ОПС, существует также социальное пенсионное страхование на добровольной основе, проводимое негосударственными пенсионными фондами. Обращаясь туда, гражданин принимает решение о необходимости дополнительного финансирования личной пенсии в будущем. Осуществлять такой вид страхования могут частные пенсионные фонды или негосударственные страховые компании. Чем же отличается страховое пенсионное страхование:

- имеется возможность выбора разнообразных страховых программ;

- можно самостоятельно выбрать ежемесячный или ежеквартальный характер выплат;

- клиент самостоятельно определяет размер денежных средств, которые будут выплачены по окончании действия договора;

- можно самостоятельно регулировать размер и порядок выплат.

Такой вид пенсионного страхования не является обязательным, договор заключается исключительно на добровольной основе. Он абсолютно не отменяет государственного пенсионного страхования, а является дополнением к нему.

Формирование накопительной пенсии

Сегодня пенсионное страхование предлагает гражданам разделение пенсии на две части: обязательную, за которую отвечает государство, и накопительную, передаваемую в управление негосударственным фондам. Переживать тут не стоит, деятельность НПФ тщательно контролируется государством. Такие фонды не только берут на себя обязательство сохранить пенсионные отчисления гражданина, но и обязуются их приумножить за счет инвестирования в различных сферах посредством управляющих компаний. Таким образом, по достижении пенсионного возраста гражданин вправе рассчитывать на солидные дивиденды.

Как управлять пенсией самостоятельно

Для того чтобы воспользоваться накопительной частью пенсии, нужно лично обратиться в негосударственный фонд пенсионного страхования или страховую компанию и заключить соответствующий договор (иметь при себе страховое свидетельство и паспорт). Также необходимо обратиться в территориальное отделение ПФ и написать заявление о переходе в НПФ.

Если выбранный фонд пенсионного страхования чем-то вас не устроил, вы имеете право перейти на обслуживание в другую компанию. Для этого нужно написать стандартное заявление и заключить договор с другим страховщиком. Сделать это можно ежегодно с 01.09 по 31.12, однако если до пенсионного возраста вам осталось 5 и менее лет, то вы утрачиваете такое право. Интересна накопительная часть пенсии еще и тем, что право на нее в случае смерти самого застрахованного лица переходит к правопреемникам, заявление об этом можно подать в НПФ в любое время.

www.syl.ru

Выбор варианта пенсионного обеспечения в системе обязательного пенсионного страхования

27 февраля 2014

В соответствии с принятыми федеральными законами, гражданам 1967 года рождения и моложе, зарегистрированным в системе обязательного пенсионного страхования, в 2022 и 2015 годах предоставлена возможность выбора тарифа страхового взноса на накопительную часть трудовой пенсии: либо оставить 6%, как ранее, либо отказаться от дальнейшего формирования накопительной части пенсии, тем самым направив все страховые взносы, которые за них уплачивают работодатели, на формирование страховой части пенсии.

Таким образом, если гражданин принял решение отказаться от формирования пенсионных накоплений, страховые взносы, уплаченные за него работодателем в Пенсионный фонд России – в размере индивидуального тарифа (16%) – будут направляться на формирование его страховой части пенсии. Важно отметить, что даже в этом случае все ранее сформированные пенсионные накопления граждан подлежат инвестированию и будут выплачены в полном объеме, когда граждане получат право выйти на пенсию и обратятся за ее назначением.

Если граждане, которые никогда не подавали заявление о выборе управляющей компании (УК), включая «Внешэкономбанк», или негосударственного пенсионного фонда (НПФ), так называемые «молчуны», желают, чтобы и в последующие годы страховые взносы в размере 6% тарифа индивидуального тарифа по-прежнему направлялись на формирование накопительной части трудовой пенсии, им следует до 31 декабря 2015 года подать заявление о выборе УК либо НПФ. При этом, как и раньше, при переводе пенсионных накоплений в негосударственный пенсионный фонд гражданину необходимо заключить с выбранным НПФ соответствующий договор об обязательном пенсионном страховании.

Таким образом, выбор 6% тарифа накопительной части пенсии сопряжен с выбором управляющей компании или негосударственного пенсионного фонда. В то же время выбрать или сменить УК или НПФ можно одновременно с отказом от дальнейшего формирования пенсионных накоплений; для этого нужно будет подать заявление об отказе от финансирования накопительной части трудовой пенсии и направлении на финансирование страховой части трудовой пенсии всей суммы страховых взносов по индивидуальному тарифу.

У тех, кто не подаст заявление до 31 декабря 2015 года и останется так называемым «молчуном», пенсионные накопления перестают формироваться за счет поступления новых страховых взносов работодателя, а все страховые взносы будут направляться на формирование страховой части пенсии.

Для граждан, которые в предыдущие годы хотя бы единожды подавали заявление о выборе УК, включая «Внешэкономбанк», либо НПФ, и оно было удовлетворено, на накопительную часть пенсии будет по-прежнему перечисляться 6% тарифа. При этом дополнительного заявления для перечисления 6% на накопительную часть пенсии им подавать не придется. В то же время эта категория граждан имеет возможность отказаться от дальнейшего формирования накопительной части пенсии, для чего необходимо подать соответствующее заявление.

Таким образом, гражданин может, как формировать, так и отказаться от формирования накопительной части пенсии в пользу страховой, будучи как клиентом ПФР, так и негосударственного пенсионного фонда.

Важно отметить, что у граждан, которые в течение 2022 года подали заявления о выборе государственной управляющей компании «Внешэкономбанк» с тарифом 2%, с 2022 года по умолчанию накопительная часть прекращает формироваться: их страховая часть увеличивается за счет направления всех страховых взносов на страховую часть пенсии (подача заявления не требуется). Если эти граждане подадут заявление о выборе УК либо НПФ в течение 2014-2015 годов, то тогда они продолжат формировать накопительную часть в размере 6%.

Граждане, которым с 1 января 2022 года будут впервые начисляться страховые взносы, смогут в течение 5 лет с момента первого начисления им взносов выбирать, на финансирование какой части пенсии направить 6%. До принятия ими решения 6% тарифа будут перечисляться в страховую часть. Если гражданин по истечении пятилетнего периода с момента первого начисления страховых взносов не достиг возраста 23 лет, указанный период продлевается до 31 декабря года, в котором гражданин достигнет возраста 23 лет.

При выборе соотношения процентов формирования страховой и накопительной части пенсии следует помнить о том, что страховая часть гарантированно увеличивается государством за счет ежегодной индексации по уровню инфляции и с учетом индекса роста доходов ПФР в расчете на одного пенсионера. Средства же накопительной части пенсии инвестирует на финансовом рынке выбранный гражданином негосударственный пенсионный фонд или управляющая компания. Доходность пенсионных накоплений зависит от результатов их инвестирования, может быть и убыток от инвестирования. В этом случае к выплате гарантируется лишь сумма уплаченных страховых взносов.

|

При этом Пенсионный фонд напоминает, что с 2022 года изменен порядок выбора страховщика по обязательному пенсионному страхованию в части формирования пенсионных накоплений. Страховщиком по ОПС может выступать или Пенсионный фонд Российской Федерации, или негосударственный пенсионный фонд по вашему выбору. Если вы выбираете для управления своими пенсионными накоплениями частную управляющую компанию, то вашим страховщиком по ОПС все равно остается ПФР. Раньше подать заявление о выборе негосударственного пенсионного фонда можно было в любом НПФ. НПФ, будучи трансферагентом Пенсионного фонда России, передавал эти данные в ПФР, и на их основании пенсионные накопления гражданина переводились в НПФ. Сегодня подать заявление о переходе в НПФ, о переходе из негосударственного пенсионного фонда в другой НПФ или обратно в Пенсионный фонд России, а также заявление об отказе от дальнейшего формирования пенсионных накоплений, можно в любой клиентской службе ПФР. При этом заявление по-прежнему можно подать по почте или с курьером; установление личности и проверка подлинности подписи застрахованного лица в этом случае осуществляется нотариусом. |

Уточнить, какой страховщик сегодня формирует ваши пенсионные накопления, можно, получив выписку из вашего индивидуального лицевого счета в ПФР, обратившись в клиентскую службу ПФР или через сайт www.gosuslugi.ru.

Как выбрать вариант пенсионного обеспечения в системе обязательного пенсионного страхования

Данная информация предназначена для граждан 1967 года рождения и моложе, у которых за счет обязательных взносов работодателей формируются пенсионные накопления в системе обязательного пенсионного обеспечения. Приведенные ниже варианты предоставляют гражданину возможность как формировать, так и отказаться от дальнейшего формирования накопительной части пенсии в пользу страховой, будучи как клиентом ПФР, так и негосударственного пенсионного фонда. Все перечисленные ниже заявления подаются только в Пенсионный фонд России – в любую клиентскую службу ПФР.

|

Гражданин… |

… хочет со следующего года отказаться от формирования пенсионных накоплений и увеличить формирование пенсионных прав на страховую пенсию |

… хочет продолжать формирование пенсионных накоплений |

|

«Молчун»* |

По умолчанию с 2014. Никаких действий предпринимать не надо. |

Необходимо подать заявление о выборе любого инвестпортфеля ГУК «ВЭБ» или ЧУК, или о переводе пенсионных накоплений в НПФ. Чтобы заявление о переводе в НПФ было удовлетворено, с выбранным НПФ в этом же году надо заключить договор, с УК заключать договор не надо. |

|

Гражданин впервые подает в 2014-2015 гг. заявление о выборе УК или о переходе из ПФР в НПФ. |

Одновременно или позднее в том же году необходимо подать заявление об отказе от финансирования накопительной части в пользу страховой части трудовой пенсии. |

Достаточно подать заявление о выборе любого инвестпортфеля ГУК «ВЭБ» или ЧУК, или о переходе в НПФ. Других заявлений подавать не требуется. Чтобы заявление о переводе пенсионных накоплений в НПФ было удовлетворено, с выбранным НПФ в этом же году надо заключить договор, с УК заключать договор не надо. |

|

Гражданин подал в 2022 году заявление о выборе инвестпортфеля ГУК «ВЭБ» с пометкой 2% или о переходе из НПФ в ПФР с указанием ГУК «ВЭБ» с пометкой 2%. |

Никаких действий предпринимать не надо. |

Необходимо подать заявление о выборе любого инвестпортфеля ГУК «ВЭБ» или ЧУК, или о переводе пенсионных накоплений в НПФ. Чтобы заявление о переводе в НПФ было удовлетворено, с выбранным НПФ в этом же году надо заключить договор, с УК заключать договор не надо. |

|

«Не молчун», который в 2022 году подал заявление о выборе любого инвестпортфеля ГУК «ВЭБ» с пометкой 6%, страховщик – ПФР. Менять страховщика в 2014-2015 гг. не желает. |

Необходимо подать заявление об отказе от финансирования накопительной части в пользу страховой части трудовой пенсии. |

Никаких действий предпринимать не надо |

|

«Не молчун», который в 2022 году подал заявление о выборе любого инвестпортфеля ГУК «ВЭБ» с пометкой 6% , страховщик – ПФР. Желает сменить инвестиционный портфель «ВЭБ» или управляющую компанию. |

Одновременно с подачей заявления о выборе инвестпортфеля или УК или позднее в том же году необходимо подать заявление об отказе от финансирования накопительной части в пользу страховой части трудовой пенсии. |

Необходимо подать заявление о выборе инвестпортфеля или УК. |

|

«Не молчун». Страховщик – НПФ. Менять страховщика не желает |

Необходимо подать заявление об отказе от финансирования накопительной части в пользу страховой части трудовой пенсии. |

По умолчанию с 2015 года. Никаких действий предпринимать не надо |

|

«Не молчун». Страховщик ПФР или НПФ. Желает сменить страховщика. |

Необходимо подать заявление о переходе из ПФР в НПФ или из НПФ в ПФР и в том же году – одновременно или позднее – заявление об отказе от финансирования накопительной части в пользу страховой части трудовой пенсии. |

Необходимо подать заявление о переходе из ПФР в НПФ, из одного НПФ в другой НПФ или о переходе из НПФ в ПФР. Чтобы заявление о переводе в НПФ было удовлетворено, с выбранным НПФ в этом же году надо заключить договор, с УК заключать договор не надо. |

|

«Не молчун», чьи пенсионные накопления находятся в любом инвестпортфеле ГУК «ВЭБ» или в ЧУК, страховщик – ПФР, или в НПФ. Гражданин в 2022 году подал заявление об отказе от финансирования накопительной части в пользу страховой части трудовой пенсии. |

Никаких действий предпринимать не надо. |

Необходимо после подачи заявления об отказе в 2022 году отозвать поданное заявление, подав соответствующее заявление, или в 2015 году подать заявление о выборе любого инвестпортфеля ГУК «ВЭБ» или ЧУК, или о переводе пенсионных накоплений в НПФ. Чтобы заявление о переводе в НПФ было удовлетворено, с выбранным НПФ в этом же году надо заключить договор, с УК заключать договор не надо.. |

|

Граждане, за которых с 1 января 2022 года или в последующие годы впервые уплачиваются страховые взносы в рамках системы обязательного пенсионного страхования. |

Никаких действий предпринимать не надо. |

До 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов, необходимо подать заявление о выборе УК или о переходе в НПФ. Если гражданин по истечении пятилетнего периода с момента первого начисления страховых взносов не достиг возраста 23 лет, указанный период продлевается до 31 декабря года, в котором гражданин достигнет возраста 23 лет (включительно). |

* Гражданин, который никогда заявлений не писал либо писал, но заявления не были удовлетворены ПФР. Его пенсионные накопления находятся в расширенном инвестиционном портфеле государственной управляющей компании «Внешэкономбанк» (ГУК «ВЭБ»), страховщик по обязательному пенсионному страхованию – ПФР.

Новые формы заявлений в настоящее время находятся на регистрации в соответствующих федеральных органах власти. Согласно нормам ГК гражданин может реализовать право выбора варианта пенсионного обеспечения путем подачи заявления в простой письменной форме.

www.pfrf.ru