Где можно взять деньги с плохой “КИ” и открытыми просрочками. Как взять кредит с очень плохой кредитной историей и просрочками

Кредит с плохой кредитной историей без отказа и просрочками

Вы можете взять новую ссуду для погашения текущего долга, но не всегда это будет правильным финансовым решением. Следует точно взвесить все условия, предъявляемые банком, и учитывать:

- Новый кредит может не закрыть старый заем, и тогда придется обслуживать два кредита, что существенно увеличит нагрузку на семейный бюджет.

- Для получения денег потребуется полный пакет документов, залог или поручители.

- При наличии незакрытых платежей по старому кредиту новые условия кредитования будут менее выгодными, в такой ситуации всегда увеличивается процентная ставка, а выдаваемая сумма и срок ее возврата существенно сокращаются.

Следует отдавать себе отчет в том, что при наличии открытых просрочек с новым займом человек рискует потерять контроль над выполнением своих кредитных обязательств. Идти на такой шаг следует только в крайнем случае.

Банки и МФО которые не откажут при срочном обращении и с текущими просрочками

Если Вам надоели отказы из-за плохой кредитной истории, следует обратить внимание на этот список с моментальным решением:

В большинстве микрофинансовых организаций деньги выдают 90 % обратившихся. Для удобства подбора подходящего кредитора можно использовать Наш сервис с базой МФО, выдающих деньги всем обратившимся. Также у нас есть кредитный калькулятор, позволяющий посчитать процентную ставку или отправить заявку сразу в несколько МФО.

Вы можете получить новый заем с имеющимся просрочками по старым кредитам, но это не всегда выгодно. Лицам, имеющим незакрытые кредиты, лучше всего сначала полностью выплатить старый заем, и только потом оформлять новый. Это позволит улучшить кредитную историю и даст возможность претендовать на более выгодные условия кредитования в банковских организациях.

Кредит наличными по паспорту и без поручителей

При наличии плохой кредитной истории и паспорта можно получить только небольшой кредит. Человек без поручителя с одним только паспортом не сможет получить на выгодных для него условиях необходимую суму денег.

Крупные банки предпочитают не давать такие кредиты. Небольшую суму наличными можно получить в микрофинансовых организациях или у частных лиц, выдающих ссуду. Микрокредитные организации предпочитают выплачивать деньги на карту, а не выдавать наличными.

Кредит под залог недвижимости или транспортного средства

При оформлении ссуды под залог недвижимости или авто следует представить банку документы, подтверждающие право собственности. Банковские организации охотно снижают процентную ставку в таких ситуациях и выдают ссуду в размере 70–80 % от текущей рыночной стоимости. Вы можете сами провести оценку своего жилья или автомобиля, чтобы представлять, на какой размер кредита можете рассчитывать.

Ипотечный кредитование с плохой кредитной историей

Для получения ипотеки от банка человеку с плохой кредитной историей лучше подать заявку онлайн сразу в несколько банков. Это сократит Ваше время для посещения офисов а предварительный результат будет известен сразу.

Что нужно знать о кредитной истории?

Сведения о текущих и закрытых кредитовых договорах по каждому заемщику хранятся в Бюро кредитных историй в течение 15 лет. Формирование репутации должника происходит с момента оформления первого кредитного продукта. Подписывая банковские документы, граждане дают согласие на использование персональных данных.

Состав и классификация кредитной истории

Записи, заведенные в Бюро, делают в соответствие с Федеральным законом ФЗ № 218 “О кредитных историях” от 2004 г. с поправками 3.07.2022 года. Сам документ состоит из трех частей:

- Титульная страница содержит персональные данные физического лица: ФИО, паспорт и другие документы (ИНН, СНИЛС и т.п.), адрес регистрации и фактического проживания, контактные телефоны заёмщика и дополнительные номера (родственники, друзья), семейное положение. Для юрлица указывают ОГРН, полное и сокращенное наименование организации, ИНН и пр.

- Основная часть включает в себя полную опись всех займовых продуктов, относящихся к человеку или организации, в том числе просроченные платежи, начисление пеней и штрафов, банкротство, непогашенные задолженности и действующие договоры.

- Заключительная часть, она же закрытая, используется в технических целях сотрудниками “БКИ” и “ЦККИ”.

Для удобства классификации потенциальных и действительных заёмщиков, кредитные истории подразделяют по видам:

- Нулевая означает, что человек никогда не прибегал к услугам банковской сферы в плане кредитования. Подобная репутация не пользуется успехом при оформлении кредита, т.к. банки её плохо воспринимают. Ведь по “нулевику” не скажешь, как он подойдет к исполнению договорных обязательств.

- Плохая характеризует человека, как неблагонадежного. Это значит, что присутствуют непогашенные долги либо систематические просрочки платежа по активному займу.

- Хорошая говорит сама за себя. Аккуратному плательщику рады кредиторы любого типа.

plohaya-kreditnaya-istoriya.ru

Как взять кредит с плохой кредитной историей

Журнал ПРОФИкоммент приветствует вас. На нашем информационном портале вы всегда найдете полезную и нужную информацию, с решением многих житейских проблем. В этой статье речь пойдет о кредите. Если точнее, то как выкрутиться и взять кредит, когда уже за спиной долги, черная кредитная история и нежелание банков входить в ваше положение.

Не беспокойтесь! Выход есть! Если у вас проблемы с деньгами, то вы не единственные в такой ситуации. Таких людей много, и другие как-то выкручиваются. Как они это делают, какие есть лазейки – читайте далее:

Содержание статьи:

Почему банки отказывают в кредите

Главный товар любого банка – это деньги. Банк всё и всех меряет деньгами. И на человека, который берет кредит, банк смотрит через призму выгоды. Если у человека плохая кредитная история, он есть в черном списке заемщиков, то банк выберет для себя – не связываться с таким клиентом. Вспомните себя, если у вас кто-то когда-то просил деньги. Появляется неприятное ощущение, что взятые в долг деньги могут вообще не вернуть. Либо за ними придется ходить, напоминать о долге, а это не очень приятно, да еще и виноватым сделают, что мол жадина и т д.

Поэтому банки выбирают для себя тех заемщиков, которые относятся к деньгам как деньгам, которые нужно возвращать, а не как к благотворительной акции (читайте также: что делать, если нечем платить кредит). Но если у вас сложилась ситуация и вы стали жертвой неприятных обстоятельств (потеряли работу, нечаянно просрочили платеж и у вас накопился на него долг), то выход взять кредит с плохой кредитной историей все равно есть. Как это можно сделать?

Взять кредит под залог имущества

Имущество может быть любым. Чем его у вас больше – тем лучше. Это может быть:

- Бытовая техника

- Автомобиль

- Недвижимость

- Бизнес

- Драгоценности

- Аренда квартиры

Предложите банку оформить залог под любые ценности, которые у вас есть. Кстати, если у вас ничего нет, кроме единственного жилья, то выход из ситуации тоже есть. Например, у вас могут быть родственники или знакомые, готовые вас на какое-то время, в случае чего, приютить, и если сумма кредита не очень большая, например, до 100 тысяч рублей, то вы можете предложить банку договор на субаренду вашей квартиры. Так банк сможет вернуть свои деньги, если вам больше нечего предложить в качестве залога, сдавая вашу квартиру в наем.

Найти поручителя с чистой кредитной историей

Еще как вариант, можно попросить знакомого или родственника, готового выступить вашим поручителем. Если он никогда не брал кредит (или же брал) и у него чистая кредитная история, то банк с удовольствием даст кредит.

Поручитель – лицо, готовое взять на себя обязательства по выплате долгов, если вы перестанете выплачивать кредит.

Можно сказать, что поручитель – человек, берущий на себя долги в случае неуплаты кредита вами.

Поручитель с чистой кредитной историей повышает шансы получения кредитаПоэтому поручителем должен выступать человек, желательно, близкий, ведь он будет в курсе такого порядка вещей (это нужно знать: что делать, если звонят коллекторы).

Чтобы вашему родственнику или знакомому было выгодно выступать вашим поручителем в банке, вы можете предложить ему часть денег из суммы кредита. Это абсолютно нормально, ведь человек осознает свои риски. Поэтому не забывайте озвучивать выгоду другого человека, когда просите его о помощи в финансовом вопросе.

Микрокредит при покупке быттехники

Многие магазины оформляют микрокредиты сразу на месте. При покупке товара нужно предоставить только паспорт. Хотя может случиться и так, что вам откажут в микрокредитовании. Но все-же – шанс есть.

Выход из ситуации для вас следующий. Вы идете в магазин и смотрите, кто из людей покупает хороший дорогой товар. Например, Ж/К телевизор за 50 тыс. Вы можете подойти к этим людям и сказать, что можете оформить их покупку в кредит на себя, если они дадут вам на руки 45-47 тыс. рублей. Это им будет выгодно, телевизор им достанется на 5-3 тысячи дешевле. Они деньги дают вам, телевизор забирают, а покупателем в магазине выступаете вы, оформляя на себя кредит. Таким образом вы уходите из торгового центра с кредитом и нужной суммой денег. Кстати, узнайте, что будет с курсом рубля в ближайшее время.

Лучше всего, конечно, если покупателями на какой-либо товар будут ваши родственники, знакомые или друзья. Так вы избежите неприятной неловкости. Тем более, что такое действие очень привлекательно для любого, с кем вы общаетесь. И вам выход из ситуации, и другу товар достанется подешевле.

Нотариальное оформление займа между физическими лицами

В нашем обществе принято, что деньги занимаются на честном слове, да еще и без процентов. Особенно у родственников, знакомых и друзей. Ситуация, когда просят дать денег не очень радует даже самого близкого друга, ведь есть ощущение, что на этом и конец дружбе будет. Но вы можете поступить разумнее.

Попросите денег в долг у знакомого или родственника под официальное оформление займа. Как это будет выглядеть? Вы можете обратиться за помощью к нотариусу, который нотариально оформит займ между вами и ваши другом, как между физическими лицами. В договоре можно прописать сроки кредита и проценты при возврате (смотрите: закон улучшил условия работы коллекторам). Это очень удобно, ведь так вы обеспечиваете человека уверенностью в том, что деньги он получит, да еще и с процентами. И вы избежите неприятной неловкости, когда будете просить денег. Ведь так вы как бы даже не просите, а предлагаете выгодную сделку.

Нотариус может оформить договор о кредите между обычными людьмиЕще одно весомое преимущество в том, что вы можете предложить проценты за такой займ в виде определенной денежной суммы. Например, возьмёте 100 тысяч, вернете 105. А если вы будете брать деньги в займы у банка, то проценты могут быть гораздо большими. Вплоть до 30% годовых. Это значит, что со 100 тысяч взятых рублей вам придется отдать сверху еще 30 тысяч. То есть всего 130.000 рублей. А есди эту сумму возьмете на 3 года, тогда отдавать придется в двойном размере.

Родить второго ребенка и получить материнский капитал

Если у вас долги по ипотеке, то вы можете воспользоваться материнским капиталом. Для этого, если вы женщина и у вас нет второго ребенка, вы можете его родить. Такой выход из ситуации не запрещен законом. Вы избежите неприятной ситуации брать новый кредит и платить по долгам, а также получите возможность вовсе погасить кредит. Читайте актуальную информацию про материнский капитал: размер, сроки выплат, документы.

Если у вас нет второго ребенка, и не хотите рожать, то вы можете усыновить или удочерить малыша. В таком случае человек тоже имеет право на материнский капитал. Даже мужчина может усыновить двоих детей (если он одинокий) и получить сертификат на семейный капитал (он же материнский капитал).

Если же вы мужчина, то вы тоже можете воспользоваться материнским капиталом в еще одном случае. Для этого, вам нужно найти девушку и стать отцом её второго ребенка, или же найти женщину, у которой уже есть второй ребенок, но она еще не воспользовалась материнским капиталом. По закону, женщина, может направить деньги маткапитала на погашение ипотеки её мужа (который не является отцом её детей), если он обязуется оформить по закону долю в недвижимости на детей своей жены.

Рефинансирование или кредит на погашение кредита

Этот вид кредита изначально подразумевает погашение предыдущего кредита. Однако у такого вида погашения кредита есть свои явные недостатки. Не смотря на то, что вы погасите имеющийся кредит, новые условия кредитования будут более тяжелыми, так как банку не выгодно рисковать и давать кредит человеку, который уже изначально просрочил первый кредит.

Поэтому внимательно читайте договор. Ведь в нем могут быть прописаны очень хитрые комбинации по выплатам, что сулит еще большими долгами. Поэтому хорошенько подумайте перед тем, как взять кредит для погашения кредита.

Также у вас есть возможность с банком, так сказать, поторговаться и вопросить ставку по кредиту поменьше. На это могут пойти, если у вас незначительные долги по предыдущему займу. Также, вам будет кстати знать про сигналы для прогноза курса доллара и евро.

Кстати, чтобы избежать участи стать злостным неплательщиком, всегда вносите хоть какие-то суммы на счет, даже если не хватает денег на погашение всего месячного долга. Так вы будете показывать банкам, что вы добросовестный заемщик, просто ситуация у вас тяжелая.

Срочный займ на карту

Если у вас есть карта банка (любого банка), зайдите в свой личный кабинет в интернете или в банкомате и найдите функцию «Срочный займ на карту». Большая часть банков предоставляет таким образом кредиты до 200 тысяч рублей.

Без залога и поручителей, возможно, у вас есть шанс снять нужную сумму денег в течение нескольких минут. Либо нескольких часов. Возможно, на обработку запроса может уйти некоторое время. Тем не менее, это еще один вариант, где вы можете испытать возможность и раздобыть деньги в кредит, если у вас уже испорчена кредитная история.

Как очистить свою кредитную историю

Если причиной ваших долгов по предыдущим кредитам были ошибки банковских сотрудников, например, при зачислении средств они не учли комиссию, что привело к накоплению маленьких задолженностей, превратившихся в большие долги, то вам необходимо это доказать в том банке, в котором вы брали кредит. Для этого найдите все свои чеки с оплатой. На каждом из них должно быть указано имя кассира или оператора, который проводил операцию. Заявите об ошибке со стороны сотрудника. Есть шанс, что долг по вашему кредиту частично перейдет на человека, виноватого в неправильном зачислении платежа по кредиту.

Внимание! Срочно исправить свою кредитную историю невозможно. Даже если вы сегодня же погасите все сои долги, то из черного списка банков вы просто так не исчезните. Поэтому не видитесь на предложения каких-то неизвестных компаний за деньги очистить вашу кредитную историю за несколько дней. Скорее всего, это мошенники, которые обманут вас, да еще и возьмут ваши паспортные данные, которые смогут использовать по своему усмотрению.

Если же вы, например, не знали, что в выходные дни банки не перечисляют средства на счета по кредиту (то есть, оплата по кредиту, отправленная в пятницу вечером, зачислилась в понедельник утром), что привело к задолженности, то внимательно прочитайте свой договор (также читайте, в чем секрет нормального заработка, чтобы не допускать в будущем просрочек по кредиту). Если в кредитном договоре не прописано такого разъяснения по уплате кредита, то вы тоже можете заявить об этом нарушении. Ведь банк вас не предупредил об этом, а значит обманул.

Следует заранее приготовиться, что банк не захочет так просто взять и вам списать долг. Есть вероятность, что придется обращаться в суд. Но это какой-ни-какой, но выход из ситуации и им нужно воспользоваться. Хотя, конечно же, для начала, если банк не идет вам навстречу при устном заявлении ваших прав, напишите письмо на имя начальника банка с претензией и просьбой урегулировать проблему. На такое письмо банк должен будет вам что-то ответить. С этим письмом вы должны отправиться в суд, если в ответе вы прочитаете отказ в удовлетворении вашего требования.

Страховка кредита

При оформлении кредита банки оформляют страховку на человека. Как бы страхуются от непредвиденных обстоятельств, которые могут повлечь за собой потерю денег для организации. Оплата страховки возлагается на плечи заемщика. Поэтому вам следует взять договор при оформлении предыдущего кредита и внимательно изучить пункты страховки.

Вероятно, ситуация, которая привела к тому, что вы задолжали банку – окажется страховым случаем. Например, потеря работы. Тогда страховая компания обязана будет погасить ваши долги по кредиту и вы окажетесь абсолютно свободным человеком. Но это нужно еще найти и доказать.

Скорее всего, придется обращаться в суд. Так как обычно страховые компании отказывают признавать любой случай страховым (за исключением смерти заемщика, например), тем не менее. В суде вы можете предъявить справки, например, что ваше увольнение произошло по вине работодателя. Ведь когда вы брали кредит, вы планировали работать на протяжении всего времени у него (рекомендуем: как заработать деньги сидя дома). И вы совсем не виноваты, что у работодателя случились какие-то проблему.

Или же работодатель уменьшил вам зарплату. Тогда вам нужно обратиться в банк об увеличении рассрочки платежа. Если банк отказывает, можно тоже обратиться в суд. В суде могут обязать банк, исходя из сложившихся обстоятельств, выполнить ваше требование. Ведь оно не отменяет выплаты по кредиту, а значит не противоречит интересам банка.

Как убедить банк дать кредит

При диалоге с банком слезы и мольбы не помогут. Кредит дадут только в том случае, если вы сможете гарантировать банку какую-то выгоду (даже если у вас плохая кредитная история). Если вам нужна очень крупная сумма, которую могут дать только крупные финансовые организации, то следует обзавестись нужными доводами.

Здесь будет уместна поговорка «Больше бумаги – чище ЖО… кредитная история». Поэтому у вас должны быть разные справки, подтверждающие уважительные причины, почему у вас произошел сбой в предыдущих платежах по кредиту. Например, вы заболели или наступил страховой случай (смотрите пункт выше), который был выявлен уже, когда долги наросли.

Проценты по кредитам с плохой кредитной историей

Проценты по кредитам, если у вас запятнана кредитная история, весьма высоки – до 30% годовых. Почему? Потому что банк очень рискует, выдавая деньги человеку, который уже в первый раз показал себя недобросовестным заемщиком. Поэтому, прежде всего, вы должны рассчитывать на свои реальные силы, потянете ли вы еще один кредит, даже если погасите старый, с новыми, гораздо большими обязательствами по платежам.

Снизить размер ежемесячных платежей поможет страховка. Обычно, банки при оформлении кредита, предлагают оформить страховку, но большинство людей отказывается, так как за неё необходимо платить.

Также при обращении в банк за кредитом с плохой кредитной историей, вы можете предложить банку вариант, чтобы ваш работодатель напрямую переводил из вашей зарплаты сумму, необходимую для погашения кредита. Так, у банка не будет риска, что вы, получив зарплату на руки, не донесете её до банка. Есть вероятность, что банк это рассмотрит, как преимущество и выдаст вам кредит со снижением кредитной ставкой.

proficomment.ru

Как взять кредит с плохой кредитной историей и просрочками, какие банки дают

В жизни каждого из нас случаются ситуации, когда появляется срочная потребность в крупной сумме денег, из-за чего человеку приходится обращаться к банкам, которые предоставляют ее в короткие сроки. Маленькая зарплата и различные форс-мажоры зачастую становятся препятствием при погашении долга. И тогда заемщик может очутиться в затруднительном положении, ведь малейший сбои в оплате труда – это большие сложности для получения будущего займа, даже если этот кредит будет погашен целиком. Как взять кредит с плохой кредитной историей? На первый взгляд, ситуация безвыходная, однако это не так – выход есть!

Почему кредитная история может быть плохой

Плохая кредитная история – это выплата кредита с какими-либо отклонениями или полным несоблюдением договорных условий. Есть несколько пунктов, которые могут испортить банковскую репутацию лица, что может стать причиной для отказа. Это:

- выплата задолженности по кредиту с задержками;

- неоднократная просрочка по платежам;

- досрочная их выплата;

- наличие открытых просрочек;

- не возвращение кредита взятого ранее;

- судебные тяжбы с банком относительно погашения займа, т.е. все, что говорит о заемщике, как о неблагонадежном клиенте. При этом банк может не решиться рисковать своими средствами и отказать человеку в кредитовании.

При этом «плохая кредитная история» – это сугубо индивидуальное понятие, каждый банк по-своему его интерпретирует и ставит свои требования для заемщиков. Так, для одних (и это преимущественно крупные, известные организации с большим количеством клиентов) конкретное кредитное досье может показаться плохим, для других – вполне приемлемым. Узнать, как отнесется к вашей банковской репутации определенный банк, можете лишь при подаче прошения о кредите, либо же у специальных консультантов – кредитных брокеров.

Как другой банк узнает о статусе вашей кредитной истории

Нередко бывает, что взяв в одном банке кредит, неудачно погасив его (или совсем не выплатив), другие организации также отказывают в займе по причине плохой банковской репутации. Как так выходит, ведь банки же не могут проследить всю канву взаимоотношений клиента с другими подобными учреждениями (их на данный момент очень много), а информация такого рода является конкурентозначимой, да и вообще не должна обнародоваться?!

Могут, и очень просто! Существуют специализированные организации – бюро кредитных историй (БКИ). Они являются посредниками между банками, собирая и упорядочивая информацию о заемщиках, о том, как, с нарушениями или без, ими производился возврат займов, и предоставляющие ее по требованию банковских учреждений, которые рассматривают вопрос о сотрудничестве с таким клиентом. БКИ хранят данные 15 лет, после чего удаляют.

Бюро кредитных историй не одно, их несколько, и банки могут либо сотрудничать с какими-то из них, либо нет. Поэтому не во всех бюро имеется досье на получателя займа, а только в тех, с которыми работают банки, что раньше выдавали кредит данному физическому лицу. Это прекрасное поле для маневра, ведь не все кредиты могли выплачиваться человеком с нарушениями, а значит, для каких-то бюро и их банков-клиентов его кредитная история может оказаться хорошей.

Какие банки не поверяют кредитную историю

- Кредит без проверки кредитной истории могут дать молодые банки, которые желают привлечь к себе наибольшее количество клиентов. Они предлагают самые удобные условия для заемщиков, часто без поручителя. Такие банки и стоит в первую очередь рассматривать тем, кто думает, где взять кредит с плохой кредитной историей, дадут ли его.

- Только частично охватывают информацию о заемщиках те банки, которые не являются ведущими или открыты в среднем для таких учреждений временном диапазоне. Они не сотрудничают со всеми БКИ и могут не знать о вашей ситуации. Лица, которым не дают кредит в больших банках, могут попробовать подать прошение в них, успех здесь бывает быть попеременным.

- Банки с хорошими позициями в этой сфере, длительно и успешно функционирующие на территории России, сотрудничают со всеми БКИ, они обязательно проверяют все данные о клиенте и маловероятно предоставят заем лицу с сомнительной/плохой репутацией.

Как исправить плохую кредитную историю?

При плохой кредитной истории могут быть предприняты попытки для ее исправления. Лучший способ – улучшить свою банковскую репутацию. Поскольку доказать свою лояльность, выплатив банковский заем, у вас пока не получится, приобретите что-нибудь в кредит в магазине бытовой техники, и лучше – на длительный срок, т.к. наибольший вес при рассмотрении банком информации будут иметь непосредственно последние 2 года вашей кредитной истории. Магазины не запрашивают данные в БКИ, а потому не откажут. После этого главное – правильно, без нарушений и, желательно, не досрочно его погасить.

Еще один способ улучшить свою банковскую репутацию – исправить в ней ошибки. Бывает так, что из-за недоразумений или описок хорошее досье на заемщика превращается в плохое. Например, человек делал платежи вовремя, но из-за несовершенства банковской системы, платежи приходили в банк на несколько дней позже. В данном случае плательщик не нарушил договор, но банк может об этом не знать или этого не учитывать. Либо же из-за ошибки оператора или системы, информация в вашем досье была искажена, и вы абсолютно уверены в несоответствии.

Узнать, все ли правильно указано о вас в базе данных, вы можете, обратившись в бюро кредитных историй, и запросив эти данные. Просмотрев их внимательно, вы можете обнаружить наличие несоответствий (если таковые имеются). В данном случае нужно затребуйте отчет о проведенных операциях в банке, с которым вы работали, и предоставить в БКИ, после этого данные будут исправлены. Эти же, подтверждающие вашу правоту, выписки могут быть отнесены в банковское учреждение, в котором вы хотите взять новый кредит. Смотрите видео о том, как узнать свою кредитную историю:

Что сделать, чтобы взять кредит с плохой кредитной историей

Так можно ли взять кредит с плохой кредитной историей? Если даже ваша плохая банковская репутация такова не из-за неточностей в досье БКИ, вы все равно можете рассчитывать на кредит в банке. Для этого вы можете сделать следующее:

- Взять кредит в молодом банке, который предоставляет займы для всех, включая тех, у кого плохая банковская репутация. Единственным минусом здесь могут быть слишком высокие процентные ставки, однако, если другие банки отказывают в предоставлении займа, а деньги нужны срочно, на карту поставлено что-то очень важное, повышенные проценты не такой существенный фактор. Взяв такой кредит и успешно, без нарушений его выплатив, вы улучшаете свою кредитную ситуацию.

- Взять кредит на большую сумму займа, либо ипотеку – в этих случаях банк лично рассматривает каждое дело и принимает решение, предоставлять ли запрашиваемые средства. При прошении о небольшом кредите, анализом банковской репутации и определением степени благонадежности клиента занимается электронная система «Скоринг», которая выводит показатель на основе механических расчетов. Ее, в отличие от работников банка, невозможно убедить в своей надежности как заемщика.

- Нанять кредитного брокера – специалиста или организацию, предоставляющую помощь в получении займа людям с плохой банковской репутации. Такие специалисты имеют всю информацию о банках, специфике их работы, требованиях, которые они предъявляют заемщикам, бюро, с которыми сотрудничают. Если кредитный брокер компетентный, он способен помочь в очень сложных ситуациях. Однако здесь тоже имеется определенный риск – такие организации берут предоплату, которая остается у них даже при невозможности получения займа.

- Обратиться за помощью к частным лицам. Нередко в СМИ встречаются объявления о содействии при получении кредита людям с негативной кредитной историей. Манипулируя этой проблемной темой, работают многие мошенники. Однако некоторые из них могут по-настоящему помочь, но и требуют за оказанные услуги высокий процент вознаграждения, который может достигать до половины полученных кредитных средств. Чтобы не стать мишенью для обмана, необходимо тщательно проверять таких специалистов, искать опасные для себя моменты их деятельности, изучать отзывы людей, которые пользовались их услугами.

- Заверить надежный и именитый банк, отказывающий вам в займе в своей благонадежности, представив документы, которые засвидетельствуют, что при предыдущем невыполнении договора вашей вины не было, что это была независящая от вас случайность.

- Попросив о кредите под залог на имущество.

Какие банки дают кредит с плохой кредитной историей

Если у вас плохая кредитная история, взять деньги взаймы все же есть возможность. Даже, закрывая глаза на то, что у вас часто бывают краткосрочные просрочки и длительные задержки по платежам. На данный момент более лояльными для людей, которые не могут получить кредит из-за плохой банковской репутации, являются некоторые банки. Их список представлен ниже:

Тинькофф

Не обращает внимание на сомнительную кредитную историю, лоялен к своим клиентам, выдающих до 300000 руб. Имеет сравнительно небольшой для такой категории банковских организаций процент – всего 24,9% годовых за свои услуги, ставка может быть повышена из-за несоблюдения договора до 45,9%. Для получения кредита необходимо при себе иметь паспорт, и соответствовать возрастной категории от 18 до 70 лет.

Ренессанс кредит

В Ренессанс Кредит при наличии основных документов (паспорта, идентификационного кода), доступно брать кредиты размером 500000 руб. под 25,9% годовых. Заявка на получение может быть оставлена как в отделении, так и в онлайн режиме интернет представительств организации. Надежный банк с не очень хорошей банковской репутацией. Возраст, необходимый для получения средств, варьируется от 24 до 65 лет.

Запсимкомбанк

Запсимкомбанк

Предоставляет кредит на любую денежную сумму, не имеет лимитов и ограничений. Термин кредитования – до 5 лет, независимо от величины кредитного займа. Процентная ставка варьируется: для кредита размером до 300000 руб. будет от 36%, для большего – от 42%. На небольшие суммы кредита требуется поручительство. Перечень обязательных документов для получения:справка о доходе, страхование.

Русский стандарт

Русский стандарт

Экспресс займы по паспорту до 450000 руб. При сознательном выполнении заемщиком своих обязанностей по выплате, повышает кредитный лимит. Выдает заем наличными и на карту. Если кредит находится на кредитной карточке, срок действия обновляется автоматически, с рассылкой карт на дом. Процентная ставка составляет 36%. При несоблюдении обязательств начисляется незначительная пеня.

Хоум кредит

Хоум кредит

Банк "Хоум кредит" самый выгодный для лиц с негативной банковской репутацией – он совсем не делает проверку на кредитные истории. Плюс ко всему, имеет очень низкую для молодых банков ставку по кредиту – всего 19,9 % годовых. Может предоставить клиенту суму размером 700000 руб. и ниже. Для ее получения, необходимо в обязательном порядке предоставить в отделение банка базовые документы: паспорт, код ИНН..

Траст

Траст

Самый популярный банк среди ранее неблагонадежных заемщиков, т.к. действует продолжительно и уже успел хорошо зарекомендовать себя. Предоставляет займы без отказа, даже лицам без доходов, при наличии основных документов (паспорт, код ИНН) размером до 750000 руб. под 20% годовых, что, не считая Хоум Кредит банка, создает наилучшие условия для клиентов. Без поручителей.

tvoi-detki.ru

Кредит с плохой кредитной историей и открытыми просрочками — ПроБизнес Онлайн

Наличие у заёмщика плохой кредитной истории и открытых просрочек часто становится препятствием для получения нового займа. Тем не менее, в ряде случаев эти обстоятельства можно обойти при обращении заёмщика в банки, предоставляющие такие услуги.

Условия

Кредитующей стороной устанавливаются следующие условия получения займов рассматриваемой категории:

- заёмщик при заключении сделки кредитования помещает залог в качестве средства обеспечения надёжности сделки;

- залогом может выступать принадлежащая клиенту недвижимость или автотранспортное средство;

-

ставка кредита определяется согласно условиям конкретного кредитующего банка и в среднем составляет от 17 до 55% годовых;

- ссуды выдаются банками клиентам в возрасте от 21 года до 68 лет;

- кредиты можно оформлять в среднем на сроки от полугода до пяти лет;

- заёмщик при оформлении данного рода кредитов сможет рассчитывать на выдачу ему кредитной суммы от 50 000 до 650 000 рублей;

- займы могут выдаваться как наличными деньгами, так и перечисляться на банковскую карту получателя ссуды;

- погашение долга по кредиту проводится в полном соответствии с подготовленным заранее графиком;

-

заёмщик получает возможность привлекать дополнительно гарантов по заключённой им сделке;

- при невыполнении клиентом своих обязательств по погашению долга по кредиту в его адрес начисляются кредитующей стороной штрафные санкции.

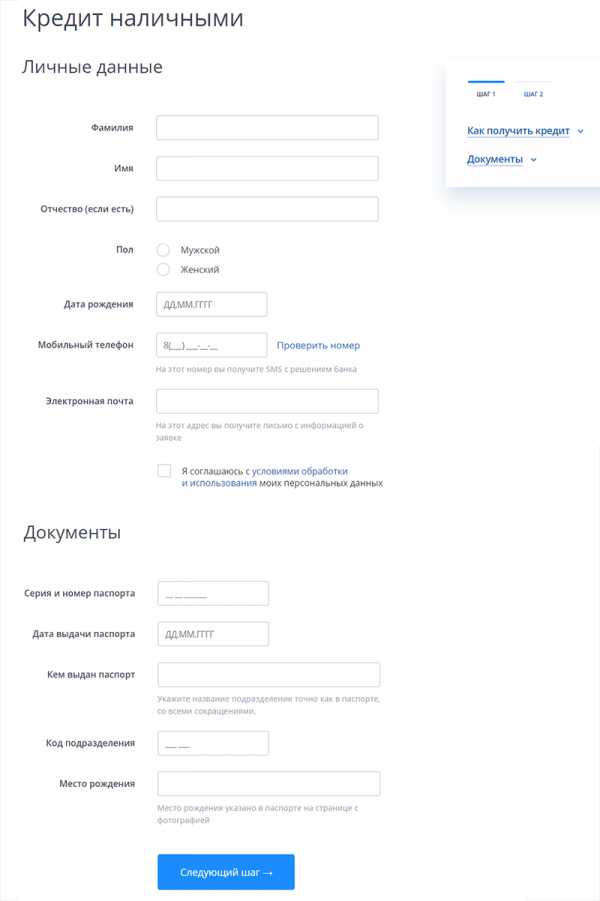

Как оформить?

Оформление кредитов сопряжено с необходимостью направления клиентом в адрес кредитующей стороны заявления на предоставление ссуды.

Сделать это можно как на сайте банка, который выдаст ссуду, так и в его офисе при непосредственном визите клиента.

Получатель также обязан заполнить предлагаемую ему форму, в которой он указывает свои личные данные для проверки их банком.

После изучения всей предоставляемой информации банк выносит решение по заявке, о чём информирует получателя.

Кроме того, клиенту обязательно нужно предоставить все документы, которые банк требует для проведения сделки, а также документы на имущество залога.

В ряде случаев требуется проведение стартового платежа для гарантирования надежности сделки.

После того, как все процедуры по оформлению будут полностью закончены, и клиент подпишет договор банковского кредитования, он сможет получить кредитную сумму.

Предложения банков

Банки выдвигают такие предложения по займам с плохой кредитной историей получателя и просрочках по прежним кредитам:

| Банк | Сумма | Сроки | Ставки | Примечания |

| Сбербанк | До 550000 рублей | До пяти лет | От 20 до 54% годовых | Допускается размещение залога по величине стоимости превосходящего объёма кредитной суммы или привлечение дополнительного поручительства |

| ВТБ-24 | От 50000 до 350000 рублей | От года до трёх лет | От 19 до 50% годовых | Заёмщик может внести сумму стартового платежа при заключении сделки в объёме до 30% величины кредита, а также поместить залоговое обеспечение сделки |

| Альфа Банк | От 65000 до 450000 рублей | От двух до пяти лет | От 17 до 55% годовых | Сумму и сроки сделки клиент может увеличивать при невозможности погасить кредит в сроки по обоюдному согласию с банком |

| Промсвязьбанк | От 100000 до 550000 рублей | От года до четырёх лет | От 19,5 до 48% годовых | Возможно привлечение созаёмщиков с качественной кредитной историей и распределение между ними обязательств по погашению кредитного долга в срок |

| Банк Восточный Экспресс | От 70000 до 400000 рублей | От полугода до пяти лет | От 18,7 до 46% годовых | Клиенты банка получают возможность оформления данных кредитов только по паспорту при наличии положительного прежнего опыта сотрудничества с банком |

Срочный кредит с плохой кредитной историей и открытымипросрочками

Срочно взять кредит данного рода клиент сможет при обращении в одну из микрофинансовых организаций.

Наиболее выгодны следующие их предложения:

- Кредито-24. Данная МФО выдаёт займы подобного рода на суммы от 30 000 до 120 000 рублей, на сроки от месяца до года. Ставка составит 55% годовых.

Деньги могут быть получены клиентом как на его карту банка, так и переведены на электронный кошелёк.

Погашение также можно проводить платежами с кошелька или карты.

- Е-заём. Кредиты в этой МФО клиенты получают на суммы до 150 000 рублей, сроком до полутора лет. Ставка сделки при этом равняется от 25 до 63% годовых. Деньги выдаются путём совершения разового перевода указанной суммы на банковскую карту получателя кредита.

- Е-Капуста. Кредитующая МФО выдаёт ссуды рассматриваемой категории на суммы до 240 000 рублей, на сроки от трёх месяцев до двух лет.

Кредитная история клиента при этом во внимание не берётся, возможно получение ссуды только по паспорту.

Ставка МФО устанавливается фиксированной и составляет 54% годовых, погасить долг без дополнительных начислений можно в любой момент.

Рефинансирование просроченных кредитов

Кредиты при наличии просрочек могут быть рефинансированы в ряде банков страны.

Популярностью пользуются такие предложения:

- Сбербанк. Рефинансирование кредитов с просрочками в Сбербанке возможно на суммы до 550 000 рублей, под 25% годовых, на сроки до пяти лет.

При распределении обязательств по погашению долга по кредиту между заёмщиком и его поручителем ставка снижается в среднем на 4%.

- Росевробанк. Данный банк допускает возможность выдачи ссуды рефинансирования на сумму до 400 000 рублей. Ставка сделки будет равна от 18 до 27% годовых, сроки предоставления до трёх лет. Возможно помещение клиентом дополнительного залога, как средства обеспечения надёжности проводимой сделки.

- Хоум Кредит Банк. Займы данного целевого назначения можно получить в банке на суммы до 650 000 рублей, сроком до пяти лет, ставка составит в этом случае 36% годовых.

Покрытие взятого ранее кредита сопряжено с необходимостью выполнить требование банка по помещению залога в качестве средства обеспечения надёжности нового займа.

Процентные ставки

По сделкам рассматриваемой категории устанавливаются ставки, размер которых индивидуален в каждой кредитующей структуре и диктуется её условиями.

В среднем ставки таких займов составляют от 17 до 55% годовых.

Требования к заёмщикам

Лица, оформляющие ссуды данного рода, должны соответствовать требованиям:

- Заёмщик должен иметь подданство России.

- Обязательно направление гражданином заявления на выдачу ему кредита в организацию, которая даёт ссуду.

- Возраст получателя определяется от 21 года до 68 лет.

- Клиент обязан представить все полагающиеся для проведения сделки документы.

-

Заёмщик должен внести материальный залог в качестве метода обеспечения надёжности проводимой сделки.

- От клиента требуется соблюдение положений договора кредитования о ликвидации задолженности по ссуде в срок.

- При возможности клиента закрыть долг по сделке ранее оговоренного срока, он обязан уведомлять банк о таком намерении заранее.

- Допускается привлечение созаёмщиком по кредиту и распределение между ними обязательств по погашению кредитного долга.

Документы

Для заключения сделки необходимы такие документы:

- Заявление в кредитующую структуру о предоставлении ссуды.

- Справка с места работы получателя с подписью работодателя.

- Документы о наличии постоянного дохода заёмщика.

- Паспорт клиента с указанием его подданства.

-

Документы созаёмщиков, если они присутствуют при сделке.

- Другой документы на выбор кредитующей стороны для удостоверения личности клиента.

Сроки предоставления

Оформление ссуд проводится на сроки, которые определяются в соответствии с выбранной клиентом программой и условиями банка или МФО, которые её выдают.

В среднем такие сделки оформляются на сроки от 6 месяцев до пяти лет.

Погашение задолженности

Погашение кредитных долгов проводится по определённому положениями кредитующей стороны порядку.

Варианты такие:

- переводами денег в карты клиента в банке на его кредитный счёт;

- наличными суммами в банковскую кассу по подготовленному графику платежей;

-

погашением суммы долга до времени окончания кредитного соглашения одним платежом;

- почтовыми отправлениями по адресу выдавшего ссуду банка;

- с задействованием различных систем электронных платежей.

Плюсы и минусы

Сделки рассматриваемой категории сочетаю в себе положительные аспекты с нежелательными.

Их преимуществами следует признать:

- Факт реальности для заёмщика получения кредитных денег в случае невыполнения им прежних кредитных обязательств.

- Возможность выбора условия получения денег между банком и МФО,

- Реальность оформления ссуды при подаче заявки на кредит онлайн.

- Простота и доступность кредитов.

-

Возможности выбора подходящего клиенту способа погашения кредитного долга.

- Возможность снижения процентной ставки займов при задействовании созаёмщиков.

Минусы этих кредитных программ такие:

- Клиент получает в кредит сумму, существенно уступающую по объёму потребительским кредитам.

- По сделкам устанавливаются высокие ставки

- Кредиты выдаются на небольшой срок.

-

Обязательно размещение залогового обеспечения для гарантии надёжности заключаемой сделки.

- При сложностях с погашением кредита в срок клиент лишается залога.

- Выдающие ссуду структуры начисляют по займам штрафные санкции выше аналогичных при выдаче целевых кредитов.

probp.ru

Как взять кредит с очень плохой кредитной историей и просрочками.

Кредитование в очень многих случаях является единственным выходом для рядового гражданина выйти из непростой финансовой ситуации. И самой частой причиной отказа в выдаче банковского займа является плохая кредитная история. Согласно статистике, как минимум четверть людей, когда-либо бравших банковский займ, хотя бы раз совершили просрочку по регулярным платежам. Испортив собственную КИ, в будущем им придется мириться с заметно более жесткими условиями предоставления денег взаймы финансовыми компаниями.

Кредитное досье абсолютного каждого гражданина формируется ровно в тот момент, когда он оформляет свой первый банковский заем. За данную процедуру отвечает бюро кредитных историй, которое позже предоставляет информацию о заемщике всем банкам при оформлении последующих договоров. Если КИ заемщика испорчена (особенно когда она очень плохая), о чем свидетельствуют просрочки по платежам или, тем более, наличие непогашенной задолженности, то такой клиент расценивается банком как неблагонадежный, и ему либо будет отказано в выдаче ссуды, либо деньги можно будет взять на менее выгодных для гражданина условиях.

Обязательна ли проверка КИ.

Ваше досье по банковским займам вопреки некоторым распространенным мифам, проверяет абсолютно каждое банковское учреждение. Просто некоторые из них готовы пойти на сотрудничество даже с доказавшими свою недобросовестность в прошлом клиентами. Но речь, скорее всего, будет идти о повышенной процентной ставке, меньше сумме займа, и небольшому периоду его предоставления. Помимо досье, при выдаче кредита, банковский консультант также учитывает уровень доходов заемщика, наличие официального трудоустройства, обеспечение ссуды в виде залога или поручителей. Так что повысит свои шансы срочно взять кредит даже с очень плохой историей можно всеми остальными важными критериям.

На данный момент взаимодействие между банками в плане обмена информацией о клиентах проработано достаточно хорошо, оно заметно эволюционировало со времен расцвета кредитного мошенничества в конце 90-х, когда недобросовестные граждане имели возможность набрать займов в небольших компаниях, ведущих свою деятельность по отдельности. И если сначала банки просто начали обмениваться базами данных о заемщиках между собой, то сейчас существуют независимые бюро, которые хранят информацию обо всех гражданах, когда-либо бравших займы. В досье которых, отмечаются любые нарушения или погрешности, совершенные заемщиками (обычно запись о просрочке может появится если она составила более 5 дней). Система досье обрела особую степень важности, так как сейчас ссуды банками выдаются не по личным предпочтениям менеджера, а согласно скоринговой системе, оценивающей благонадежность и платежеспособность клиента в баллах. Первое, что учитывается по означенной системе – это кредитная история соискателя, которая становится главным критерием в одобрении или отклонении заявки гражданина на банковский заем.

На данный момент взаимодействие между банками в плане обмена информацией о клиентах проработано достаточно хорошо, оно заметно эволюционировало со времен расцвета кредитного мошенничества в конце 90-х, когда недобросовестные граждане имели возможность набрать займов в небольших компаниях, ведущих свою деятельность по отдельности. И если сначала банки просто начали обмениваться базами данных о заемщиках между собой, то сейчас существуют независимые бюро, которые хранят информацию обо всех гражданах, когда-либо бравших займы. В досье которых, отмечаются любые нарушения или погрешности, совершенные заемщиками (обычно запись о просрочке может появится если она составила более 5 дней). Система досье обрела особую степень важности, так как сейчас ссуды банками выдаются не по личным предпочтениям менеджера, а согласно скоринговой системе, оценивающей благонадежность и платежеспособность клиента в баллах. Первое, что учитывается по означенной системе – это кредитная история соискателя, которая становится главным критерием в одобрении или отклонении заявки гражданина на банковский заем.

Как исправить свое досье.

Если по любым причинам КИ была подпорчена, то, в первую очередь, стоит попытаться её исправить. Положительно на досье сказывается открытие банковского депозита, даже на небольшую сумму и на сравнительно короткий срок. Подправить также может и пользование кредитной картой с добросовестным погашением долга за использованные полученных средств (ни в коем случае не допуская даже малейших просрочек). Но перечисленные методы займут как минимум несколько месяцев, что может оказаться слишком долгим сроком в случае экстренных обстоятельств.

Имея очень плохую кредитную историю, рекомендуются следующие шаги.

- В таком случае, стоит попытаться подать заявки на получение зайа сразу в несколько банковских организаций. Проверка, скорее всего, будет тщательной, но какая-то из организаций может и согласиться предоставить заем, хотя и с более жесткими условиями и с повышенной годовой ставкой. Обычно на подобные уступки готовы пойти небольшие или достаточно молодые банки, которым остро требуется расширение их клиентской базы. В числе таких банков: УБРиР, Тинькоффбанк, «Восточный Экспресс», Хоум Кредит, ОТП банк, Москомприватбанк.

- Помочь с получением желаемого кредита могут брокерские компании, которые самостоятельно анализируют финансовый рынок и подбирают даже для клиента из черного списка оптимальное предложение. Услуги брокера оплачиваются согласно установленным тарифам, чаще всего это определенный процент от получаемой взаймы суммы. Стоит обращаться только в хорошо себя зарекомендовавшие компании, так как высок риск попасть на мошенников.

- Неплохой вариант срочно взять заем с подпорченной КИ– оформить кредитную карту. При этой процедуре банки не всегда проверяют досье клиента, а если и делают это, то часто готовы закрыть глаза на предыдущие нарушения.

- Получить деньги достаточно срочно даже при очень плохой истории можно по программе экспресс-кредитования, причем не обязательно в банке, так как подобные услуги предоставляют многие небольшие микрофинансовые организации, не слишком тщательно проверяющие все данные по новому клиенту. Но в данном случае речь идет обычно о небольших суммах, и с заметно более высокой годовой процентной ставкой, чем при привычных потребительских кредитах.

- Привлечение поручителей с достаточным уровнем дохода или оформление какого-либо имущества под залог в банке при получении займа также повышает шансы на одобрение заявки.

- Если никакой из перечисленных способов не подходит, то остается еще один выход – обращение к частному лицу. И в обычных газетах, и на рекламных площадках во всемирной сети множество объявлений, в которых частные лица предлагают займы наличными под проценты. При этом с кредитором составляется нотариально заверенный договор, а соискатель чаще всего обязан предоставить имущество под залог. Процентные ставки часто в десятки раз выше, чем в банках, а в интернете много мошенников.

Предупреждение.

Главное правило, которое нужно всегда помнить – нельзя бесцельно набирать множество займов, которые потом будет затруднительно вернуть, иначе ситуация может быть критической и заемщик глубже увязнет в долговой яме. Любые финансовые трудности лучше решать без банковских займов, а если возможности вносить регулярные платежи, как прежде, нет, то нужно как можно быстрее заняться реструктуризацией задолженности.

Тем более, что законодательная база развивается в сторону уменьшения банковских рисков, и скоро стоит ожидать от банков права изымать часть зарплаты для погашения взятой ранее ссуды, даже если гражданин работает неофициально. Более того, обязанности по займу будут распространяться на всех достигших совершеннолетия членов семьи – а для его получения нужно будет получить их согласие.

kredit-inf.ru

Кредит с плохой кредитной историей и открытыми просрочками

Многие граждане, решившие вновь получить кредит, сталкиваются с некоторыми проблемами. Зачастую допущенные ранее ошибки мешают получению денежных средств в дальнейшем. Плохая кредитная репутация возникает из-за различных обстоятельств, большую часть которых мы рассмотрим сегодня.

Что это значит

Кредитная история – это данные о полученных ранее кредитах. Если физическое лицо ранее не получало денежных средств под проценты, кредитная репутация будет “чистой”.

При допущении просрочек или невыплат по кредитам история будет испорчена. Доступ к этой информации имеет любая финансовая организация, занимающаяся выдачей денежных средств под проценты населению. Как же клиенты приобретают плохую кредитную репутацию?

Нарушение клиентом условий договора ранее взятых кредитов

Самый распространенный случай. Такая ситуация возникает, когда физическое лицо, получив кредит в банке, допускает просрочку платежа или вовсе перестает платить.

В таком случае заемщик заносится в специальный черный список банка. Данные также передаются в Бюро кредитных историй. После этого получить кредит где-либо будет достаточно проблематично.

По вине банка

Никто не застрахован от человеческого фактора. Репутация клиента может быть испорчена благодаря простой ошибке банковского работника.

В этих случаях заемщику следует обращаться в банк и предоставлять документы, удостоверяющие факт допущения неточности. Данные будут переданы в БКИ, и кредитная история будет исправлена.

В каком банке можно взять

Список банков, выдающих денежные средства с плохой кредитной историей, не слишком велик, хотя и достаточен.

Рассмотрим 5 финансово-кредитных учреждений, готовых выдать деньги, закрыв глаза на репутацию клиента:

- СовкомБанк;

- Ренессанс Кредит;

- МКБ;

- Русский Стандарт;

- ОТП Банк.

Как оформить

Для оформления займа необходимо, прежде всего, попытаться исправить репутацию. Полностью “стереть” данные о ранее неисполненных обязательствах законными методами невозможно – остается лишь возможность немного подкорректировать ситуацию. Как это можно сделать?

В первую очередь, необходимо доказать банку добросовестность и готовность погашать новые кредиты в срок. Бывает, что просрочки и невыплаты возникают из-за непреодолимых обстоятельств.

Банк должен понять, что в прошлый раз было недоразумение, и в дальнейшем заемщик будет исполнять свои обязательства в полном объеме.

Чуть выше мы привели перечень банков, готовых помочь клиентам с испорченной кредитной репутацией. Но это далеко не значит, что они готовы выдавать кредиты всем подряд – и с хорошей, и с плохой кредитной историей.

Просто такие банки именно готовы помочь, а клиент, в свою очередь, должен принять эту помощь и постараться сделать все возможное для исправления ситуации.

Необходимо попробовать взять маленькие кредиты с небольшим сроком погашения. При этом не нужно обращать внимание на процентную ставку – банк может предложить не особо выгодные условия для таких клиентов.

И только вовремя выплатив взятый кредит, в дальнейшем можно рассчитывать на исправление кредитной истории и получение займов на гораздо большие суммы.

Рассмотрим, на каких же условиях можно взять денежные средства в этих банках клиентам с испорченной кредитной репутацией.

СовкомБанк

СовкомБанк предлагает улучшить кредитную историю, воспользовавшись специальными предложениями.

Клиент с плохой историей может исправить ее всего лишь за три шага:

- подать заявку на “Кредитный доктор”;

- далее получить денежный кредит “Деньги на карту”;

- после этого взять займ “Экспресс плюс”.

После выполнения трех шагов данной процедуры банк гарантированно выдаст кредит с лимитом, как для обычных клиентов.

Для оформления необходимо:

- зайти на сайт СовкомБанк в раздел “Главная” — “Специальные предложения” – “Улучшение кредитной истории”;

- внизу кликнуть на “Узнать подробнее о программе”;

- нажать “Улучшай свою кредитную историю”;

- заполнить онлайн-заявку и отправить на рассмотрение в банк.

Ренессанс Кредит

В Ренессанс Кредит действует кредитный продукт “На срочные цели”. С его помощью заемщик может получить денежные средства всего по двум документам. Заявку одобряют в течение 10 минут.

Условия данного продукта:

- ставка от 18,9 %;

- сумма кредита от 30000 до 100000 рублей;

- срок – 24, 36, 48 и 60 месяцев.

Чтобы оформить, необходимо:

- зайти на сайт банковской структуры;

- перейти в раздел “Кредиты”;

- выбрать “Программы кредитования”;

- нажать “Заполнить заявку”.

Московский Кредитный Банк

МКБ с достаточной долей вероятности может выдать денежные средства клиенту с плохой историей.

Условия кредитования:

| сумма | от 50000 до 2000000 рублей |

| срок | от полугода до 15 лет |

| ставка | от 16 % |

Оформить можно через интернет, заполнив анкету прямо на сайте:

- заходим на сайт МКБ;

- выбираем “Потребительские кредиты”;

- нажимаем “Заполнить заявку”;

- прописываем все необходимые сведения и нажимаем “Отправить заявку”.

Русский Стандарт

В Русском Стандарте возможно получить кредит как с хорошей, так и с плохой кредитной репутацией. Для клиентов с хорошей историей процентная ставка будет ниже.

В любом случае финансовая организация рассмотрит любые заявки и поможет заемщику исправить репутацию, предложив продукт на индивидуальных условиях:

| сумма | до 300000 рублей |

| срок | до 3 лет |

| процентная ставка | рассчитывается в индивидуальном порядке |

Оформить можно онлайн:

- заходим на сайт банка Русский Стандарт;

- выбираем “Кредиты”;

- далее “Кредит наличными”;

- нажимаем “Оформить на сайте”;

- заполняем представленные формы и кликаем “Отправить”.

ОТП Банк

В ОТП Банк возможно получение кредита с плохой репутацией. Все, что требуется – оставить заявку на сайте и дождаться телефонного звонка специалиста в течение 15 минут.

Условия предложения в ОТП Банке:

| сумма | от 15000 до 750000 рублей |

| срок | от 1 года до 5 лет |

| ставка | от 15,9 % |

Чтобы оформить, нужно:

- зайти на сайт ОТП Банк;

- кликнуть “Кредиты наличными”;

- нажать “Оформить кредит”;

- заполнить анкету, указав необходимые данные;

- дождаться звонка кредитного эксперта.

Какие нужны документы

Рассмотрим, какие же документы потребуются для оформления займа с плохой историей.

Документы для СовкомБанка:

- общегражданский паспорт;

- любой документ на выбор из перечисленных: свидетельство о постановке на учет в ИФНС, полис ОМС, водительские права, военный билет, загранпаспорт, СНИЛС, пенсионное удостоверение.

Документация для Ренессанс Кредит:

- паспорт гражданина РФ;

- документ на выбор: загранпаспорт, водительские права, банковская карта, документ о высшем или средне-специальном образовании, военный билет, свидетельство ИНН;

- второй дополнительный документ на выбор: копия трудовой книжки, справка о состоянии банковского счета, справка по форме банка или 2-НДФЛ;

- третий дополнительный документ: СРТС или ПТС на автомобиль, полис КАСКО, полис ДМС.

Документы, необходимые для МКБ:

- паспорт;

- один из дополнительных документов: загранпаспорт, пенсионное, водительское удостоверение, социальная карта москвича, военный билет, служебный или дипломатический паспорт.

Для получения кредита в Русском Стандарте потребуются:

- паспорт;

- любой из дополнительных документов: полис ОМС, свидетельство о постановке на учет в налоговой, водительское удостоверение, СНИЛС, военный билет, загранпаспорт, банковская карта Русского Стандарта, СРТС или ПТС на автомобиль.

Для ОТП Банк необходимо:

- общегражданский паспорт;

- свидетельство ИНН;

- документ на выбор: пенсионное удостоверение, заграничный паспорт, СНИЛС, военный билет, трудовая книжка.

Кредит наличными с плохой кредитной историей без справок и поручителей

Во всех перечисленных банках для оформления кредита не требуется предоставление справок и поручителей. Достаточно заполнить заявку на сайте, дождаться звонка специалиста и, при вынесении положительного решения, посетить ближайшее отделение банка с пакетом указанной документации.

Данные банки не требуют обязательного предоставления справки о доходах. Достаточно предъявить паспорт и другой документ на выбор.

В день обращения

Клиенты с плохой историей имеют возможность получить денежные средства уже в день обращения в следующих банках:

- Ренессанс Кредит;

- ОТП Банк.

ОТП Банк отвечает по заявке быстрее всех – уже через 15 минут после заполнения анкеты специалист сообщит о результатах.

В Ренессанс Кредит время ожидания решения не займет более одного рабочего дня – специалисты свяжутся с клиентом в тот же день после отправки онлайн-анкеты.

В остальных кредитных учреждениях (СовкомБанк, Русский Стандарт и МКБ) срок вынесения решения не займет более 3 рабочих дней.

Возможно ли под залог недвижимости

Увеличить вероятность одобрения заявки при плохой кредитной истории можно, выбрав продукт с обеспечением. Одним из вариантов является предоставление недвижимого имущества в качестве обеспечения по кредиту.

Кредиты под залог недвижимости выдают следующие организации:

- Газпромбанк;

- Россельхозбанк;

- Райффайзенбанк.

Рассмотрим условия, на которых предоставляются кредитные продукты:

| № | Наименование банка | Сумма | Срок | Процентная ставка |

| 1 | Газпромбанк | До 30 млн. рублей | До 15 лет | 13,5 % |

| 2 | Россельхозбанк | До 10 млн. рублей | До 10 лет | 16 % |

| 3 | Райффайзенбанк | До 9 млн. рублей | До 15 лет | 17,25 % |

Срок рассмотрения заявки на кредитование в этих банках не превышает 5 рабочих дней. Клиенту необходимо предоставить обеспечение – обычно это квартира или частный дом, находящиеся в собственности.

Как не допускать появления плохой кредитной истории?

Анализ статистики показывает, что банки не слишком охотно выдают денежные средства клиентам, плохо зарекомендовавшим себя ранее. Такие заемщики считаются неблагонадежными и не вызывают доверия.

И хотя некоторые банковские структуры выдают кредиты, не обращая внимание на испорченную репутацию, или же позволяют ее исправить (как в СовкомБанке), все же допускать появления плохой истории не рекомендуется.

Необходимо соблюдать все условия договора, вовремя вносить платежи и не допускать просрочек. Обо всех непредвиденных обстоятельствах следует незамедлительно сообщать в банк. Многие структуры идут навстречу своим клиентам и позволяют реструктуризировать долги без порчи кредитной репутации.

Многие финансово-кредитные учреждения позволяют получить денежные средства даже при наличии плохой кредитной репутации.

Все, что необходимо – зайти на сайт соответствующей организации, заполнить онлайн-заявку и ожидать решения эксперта. В случае успеха клиент может лично обратиться в ближайшее отделение банка и получить кредит уже в день обращения.

Видео: Взять кредит с плохой кредитной историей и просрочками

finbox.ru

Где взять кредит с плохой кредитной историей без отказа

Финансовая репутация может испортиться по множеству причин, вплоть до ошибки в документации, но очень часто все дело исключительно в несвоевременных выплатах. Не будем тратить время на рассуждения о необходимости гасить задолженность точно в срок. Лучше разберемся, где взять кредит с плохой кредитной историей, изучив разные возможности: банки, финансовые брокеры, займы у микрофинансовых организаций.

Можно ли исправить кредитную историю

Главное, что нужно понять с самого начала – даже очень плохая история не является полным и абсолютным ограничением. Получить кредит будет сложно, но можно. С точки зрения банка, любая просрочка, даже один день опоздания, идет в минус и портит вашу финансовую репутацию. Однако понятно, что одно дело – небольшое опоздание, когда выплаты были закрыты с недельной просрочкой, другое – злостное игнорирование выплат, повлекшее обращение к коллекторам.

Если прегрешения невелики, нужно обязательно запастись справкой из прежнего банка, что просрочка хоть и имела место, но была незначительной. Этот документ станет хорошим дополнением к той информации о вас, которая есть в базе данных Бюро кредитных историй. Согласно законодательству, БКИ должны предоставлять банкам имеющуюся у них информацию о заемщиках и ситуациях с их прежними выплатами, на основании которой принимается итоговое решение.

В интересах заемщика «разбавить» негативную информацию о себе, если сведения успели попасть в досье. Часто можно услышать про «ошибочно плохие кредитные истории», когда репутация заемщика становится испорченной из-за неправильно заполненных документов или наличия однофамильцев-неплательщиков, но подобные ситуации поддаются разрешению.

Где получить кредит с плохой кредитной историей

Нужно быть готовым к тому, что во многих случаях даже положительное решение банка не всегда окажется радостным для вас. Как показывает практика, получение кредита с плохой историей возможно лишь на более жестких условиях, чем у остальных, более благонадежных заемщиков. Например, это могут быть более высокие проценты при задержках с денежными платежами или сокращение срока кредитования – банк идет на это, стремясь минимизировать свои риски. Если предложенные условия вам не подходят, не упускайте из виду, что есть и другие варианты, которыми вы можете воспользоваться.

Банки которые не проверяют кредитную историю

Разные банки имеют разную систему оценки благонадежности клиентов, поэтому единственный отказ не означает, что перед вами будут закрыты все двери. Обратите внимание на вновь открывшиеся банки – для наработки клиентской базы или в рекламных целях они могут быть не такими требовательными к заемщикам, как прочно закрепившиеся на рынке игроки. Новые банки могут работать не со всеми БКИ, компромат на вас они могут не получить, и проблема, где взять кредит с плохой кредитной историей, быстро разрешится.

Взять кредит через кредитного брокера

Обращение к услугам брокера будет удобным вариантом, ведь это посредник, который владеет сведениями о конкретных БКИ, нюансах по оформлению банковских продуктов и другой конфиденциальной информацией. Вникнув в детали ситуации будущего заемщика, специалисты подскажут, где взять кредит с плохой историей, потому что консультации являются основой их заработка. Но может получится и так, что вы заплатите аванс брокеру, но рекомендованная им контора в итоге примет отрицательное решение, и вы останетесь ни с чем. Такие спорные ситуации лучше заранее закрепить договором.

Получить кредит в кредитном кооперативе

Если вы все еще ломаете голову, где взять кредит с плохой кредитной историей, подумайте про микрофинансовые организации (МФО), которые тоже могут стать подходящим вариантом. К преимуществам относятся очень высокая вероятность одобрения и минимум документов (часто требуется только паспорт) при возможности получить до 200 тысяч рублей – вот почему эти услуги так популярны. Однако перед тем, как обращаться, чтобы получить микрозаем, вы должны хорошо просчитать возможности погашения. Процентная ставка тут выше, чем банковская, а срок погашения ссуды – гораздо короче.

Деньги взаймы с плохой кредитной историей у частного лица

Задумываясь, где можно взять кредит с плохой историей, вы должны знать, что есть возможность обратиться и к частному инвестору. Уже из формулировки видно, что это физическое лицо, у которого можно занять денег. Ваши отношения закрепляются специальным договором, но при такой ситуации совсем не лишней будет помощь юриста. Это повлечет за собой дополнительные затраты, зато поможет обнаружить некоторые «подводные камни» в подписываемых документах. Кроме того, услуги инвесторов будут не дешевы: цена может достигать 50% от суммы кредита, так что переплата окажется огромной.

Центр залогового кредитования

Наличие недвижимости значительно расширяет возможности заявителя, который решил получить кредит с плохой историей. Вы можете обратиться к услугам центров залогового кредитования, которые уже в день обращения выдадут вам займ под залог квартиры. Сумма, которую вы получите, будет гораздо больше, чем в кредитном кооперативе, и может достигать нескольких миллионов. Однако нужно знать и о том, что оценка квартиры у такого залогового центра будет гораздо ниже ее рыночной стоимости (в лучшем случае – до 50%), а проценты – очень высокими.

Какой банк дает кредит с плохой историей

Как коммерческие организации банки всегда стремятся к минимизации своих рисков при выдаче кредитов, и это объясняет их высокие требования к заемщикам. Однако такие финансовые структуры не хотят терять возможность получения дохода, который обеспечит большая клиентская база. Вот почему при определенных случаях можно оформить кредит в банке с плохой кредитной историей. По статистике, самый высокий процент одобрений – по ипотеке и автокредитах, что вполне понятно, ведь имущество выступает в виде залога, и банк может чувствовать себя спокойно.

Райффайзен банк

Этот банк, который входит в топ российских организаций, не забывает и про клиентов с плохой кредитной историей. Подготовив документы, тут можно рассчитывать на потребительский кредит размером до миллиона рублей, что выгодно выделяет «Райффайзен банк» на общем фоне в случаях, когда денежные средства нужны срочно.

Процентная ставка составит 18% при сроке от 6 месяцев до 5 лет, и это привлекательно для всех категорий клиентов, а не только для проблемных. Быстрые сроки рассмотрения заявки в тот же день покажут, может ли заемщик воспользоваться рассчитывать на одобрение, поэтому будет правильным подать документы в Райффайзен прежде всех.

Совкомбанк

Среди нескольких предложений этого кредитора есть одно особо интересное – «Кредитный доктор», которое позиционируется как специализированная услуга для проблемных клиентов, которая поможет исправлению кредитной истории. Иначе говоря – взяв деньги и расплатившись в срок, вы начинаете улучшать свою финансовую репутацию, так что следующую вашу заявку в банке будут рассматривать гораздо охотнее. Условия «оздоровительного» кредита можно назвать щадящими – на срок до года выдается пять или десять тысяч рублей под 29,9%– и взять легко, и расплатиться можно!

Тинькофф банк

Известный своей лояльностью к клиентам «Тинькофф банк» удобен еще и потому, что обратиться туда можно дистанционно и получить карту по почте. Это на неделю откладывает срок начала пользования кредиткой, поэтому подойдет не во всех случаях, хотя предложение заманчивое. Лимит клиента меняется в зависимости от того, какая программа выбрана. Например, популярная «Платинум» имеет верхний предел в 300 тысяч и ставку от 24,9%. Будьте внимательны – обслуживание в «Тинькофф» может быть платным, тот же «Платинум» обойдется в 590 рублей ежегодно.

Банк Русский стандарт

Для тех, кто успел испортить свою репутацию, в «Русском стандарте» могут быть два подходящих продукта. «Кредит наличными» предложит сумму 30-300 тысяч рублей при ставке 36% на срок до 4 лет. Второй вариант – «Кредит по персональному предложению» при таком же максимальном сроке предлагает большую сумму, до 500 тысяч рублей, под меньшие проценты – 24%. Ваша кредитная история определит окончательное решение в каждом конкретном случае, но по списку требований виден серьезный подход. Например тут высокий минимальный возраст заемщика – 25 лет.

Хоум кредит банк

Будущим заемщикам этот банк предлагает пакет «Быстрые деньги 150». Как следует из названия, максимальная сумма ограничена тут 150 тысячами рублей, которые предоставляются на срок от полугода до четырех лет. Тут не потребуют большого пакета документов, но нужно подтвердить свою платежеспособность. Процентная ставка очень высокая – 49,9%, поэтому брать его на длительный срок невыгодно. При прочих равных лучше изучить другие предложения, которые могут оказаться более подходящими.

Кредит с плохой историей в Москве

Заглянув в интернет в поисках предложений по получению кредитов с плохой историей, вы рискуете попасть в натуральный водоворот разных вариантов. Удивительно, но во многих случаях место жительства заемщика не имеет значения, как и наличие работы и так далее. Не надо иметь большого финансового опыта, чтобы распознать мошенников в этих «лакомых» предложениях, а если брать в расчет серьезные варианты, то их можно разделить на три группы: потребительские, на приобретение автомобиля и наличными.

Автокредитование

Без ошибки можно сказать, что это один из самых одобряемых вариантов для «оступившихся». Имея в залоге паспорт автомобиля, банк гарантирует себе серьезность со стороны заемщика, который будет внимательнее с выплатой долга, особенно при наличии поручителя. Не нужно удивляться, если процентная ставка станет немного выше, чем для остальных клиентов – это компенсировать возможные риски. Для экс-неплательщиков будут недоступны и спецпредложения (сниженные ставки на определенные модели), но важнее сам факт получения денег.

Потребительский кредит

Собираясь взять потребительский кредит, человек должен отдавать себе отчет, что это далеко не простой процесс, и приготовиться к тщательной проверке. У вас не должно быть открытых долгов, а в случае возникновения проблемных ситуаций в прежней истории должно быть ясно видно ваше активное желание закрыть кредитное обязательство и найти пути решения. Если ответы на эти вопросы будут положительными, вероятность одобрения вашей заявки повышается – подходящие предложения есть в линейке «РусФинанс Банка» и «Кредит Европа Банка».

Кредит наличными

Получить кредит наличными вы можете, если обратитесь в банки или микрофинансовые организации. В первом случае можно рассчитывать на более низкие проценты при большом сроке кредитования, но это не исключает возможность отрицательного решения. Попробовать стоит, к тому же многие принимают заявки по интернету (например «Ренессанс-кредит» – до 500 тысяч рублей под 29,1%), предоставляя решение в течении двух-трех часов. Если не получится, у вас остается возможность обратиться в микрофинансовую компанию за срочным займом, который вам одобрят уже спустя несколько минут.

Видео: банки лояльные к кредитной истории

sovets.net