Как снизить процент по действующей ипотеке Россельхозбанка в 2022 году. Снижение ставки по действующему договору ипотеки

Снижение ставки по ипотеке в 2022 году

Многие заемщики сталкиваются с проблемой выплаты, когда оформленный кредит и его процент становится очень высоким по сравнению с другими предложениями на сегодняшний день.

Ипотека – один из распространенных видов кредитования, подразумевающая взятие денежных средств под покупку недвижимости.

Привлекательностью данного кредита является низкая процентная ставка, так как он рассчитан на большую сумму займа в долгосрочной перспективе.

Главные аспекты

За пользование банковскими средствами, клиент уплачивает процент от взятой суммы, именуемая ставкой. В Ежемесячный платеж, в том числе, и по ипотеке, состоит из двух частей:

| Тело кредита | Состоит из денежной суммы, выданной клиенту на руки |

| Процентная ставка | Уплачивается вместе с телом кредита ежемесячно (как правило) |

Некоторые банки дают снижение ставок по действующей ипотеке даже тем, кто уже оформил сделку.

Основные понятия

Для понимания особенностей кредитования необходимо иметь представление об основных понятиях. Ипотека – это кредит в долгосрочной перспективе.

Особенностью данного вида кредитования является залог имущества, при котором банк выдает заемные средства.

Чаще всего, залогом выступает желаемый объект недвижимости, который желает приобрести клиент, а в случае неуплаты – банк забирает залог для оплаты в пользу взятого кредита.

Рефинансирование — это условие банка, при котором заемщик может перекредитовать свой существующий кредит на более выгодных условиях.

Рефинансирование применяется в случаях проблемной задолженности клиентов банка, когда они не справляются с текущими обязательствами, и банк предлагает им более удобные условия выплаты.

Другим же случаем может быть как раз ипотека, так как она берется на несколько лет, и кредит на взятых условиях несколько лет назад может стать крайне невыгодным, и даже непосильным.

В таком случае заемщик может обратиться в свой банк с просьбой изменения условий, или в любой другой, условия которого намного лучше прежних.

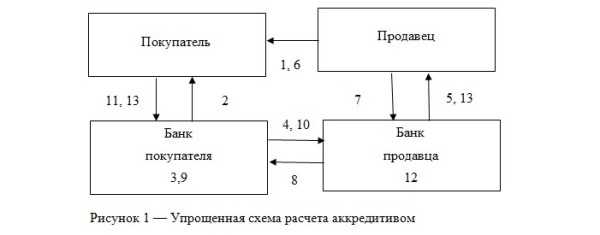

При рефинансировании, банк закрывает старую задолженность за счет оформления новой сделки, и заемщик начинает выплачивать оставшуюся сумму уже на более выгодных условиях.

Каково его значение

Экономика постоянно меняется, и все финансовые организации следуют ее регуляторам. Всем известно, что ставка по кредиту не берется с неба, и ее значение регулируется центральным банком России, а уж потом другие коммерческие банки устанавливают свои собственные.

Следует понимать тенденцию, и постоянно следить за экономической ситуацией, особенно если Вы имеете действующий кредит.

Система простая, если показатель инфляции меняется, корректировка происходит во всей экономической в сфере. В том числе, это повлияет и на процентную ставку.Если она падает, имеет смысл пересмотреть предложения банков, и сравнить со своими условиями по ипотеке.

Если ставка значительно понизилась, от 2% и более, имеет смыл обратиться к услуге рефинансирования. Многие банки именно таким способом переманивают клиентов, и переоформляют ипотеку на более выгодных условиях.

Тогда это выгодно и банку, и заемщику. Помимо выгоды следует учитывать множество других факторов, и возможных скрытых условий, однако если стало совсем «туго» в оплате, следует незамедлительно обращаться к другим банкам, и просить о помощи.

Как утверждает кредитный менеджер одного из банков, когда к нему обращаются их клиенты с просьбой снизить ставку, они отказывают, так как если идти на поводу, можно лишиться экономической выгоды, да и в итоге, не каждый клиент найдет в себе решительность уйти к конкуренту.

Поэтому, если Ваши условия кредитования стали не такими выгодными, следует взвесить все за и против, и попробовать добиться понижения в своем банке или сменить на новый.

Правовая база

Данную сферу регулирует федеральный закон РФ от 29 мая 1992 г. № 2872-1 «О залоге», на основании которого появилось понятие кредита под залог.

Федеральный закон от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)» в совершенстве раскрыл понятия ипотеки, и возможности взятия любого вида кредита под залог недвижимости.

Что необходимо знать при снижении процентной ставки по ипотеке

Процентная ставка по кредиту, особенно по ипотеке, зависит от различных факторов. Каждый клиент проходит ряд проверок, в частности, проверяется его кредитная история и платежеспособность. Ипотечный договор можно скачать здесь.

Снизить процентную ставку по кредиту возможно такими вариантами:

| Если прописано в кредитном договоре | В самом договоре могут быть прописаны условия снижения ставки, например, на период стройки недвижимости процентная ставка завышенная, после нее, при исполнении требований в предоставлении документации, ставка снижается до минимума |

| Программа рефинансирования | Она заключается в перекредитовании кредита другого банка под более сниженные ставки и подбора минимального платежа, комфортного для клиента |

| Программа реструктуризации | Следует обратиться в банк, где оформляли ипотеку и написать заявление, с требованием снизить процент по кредиту |

| В судебном порядке | Прибегать к судебному разбирательству стоит в тех случаях, когда вы не можете достичь мирного соглашения с банком |

Из чего формируется норма

При взятии кредита, каждый заемщик должен знать от чего зависит решение банка касаемо ставки:

| Какой срок подразумевает кредит | Краткосрочные займы с минимальным пакетом документов или долгосрочные – все они повышают риски банка по невозврату. В первом случае, это недоверие, во втором – чем больше срок, тем больше риск, что с заемщиком что – то случится, и он не выплатит деньги. Поэтому в таких случаях ставки будут более высокие |

| Страхование | Для банка будет проще снизить ставку, оформив клиенту страховку, так как при несчастном случае с клиентом, страховая компания возместит банку всю невыплаченную сумму кредита |

| Цены на недвижимость | В зависимости от того, какое жилье желает приобрести клиент – новострой или на вторичном рынке |

| В зависимости от размера первого взноса | Чем больше клиент может дать первый взнос, тем меньше ему необходима сумма кредита, и тем больше он внушает надежности. При ПВ 10% ставка будет значительно выше, нежели при взносе в 50 -70% от суммы приобретаемой недвижимости |

| Категория заемщика | Сюда входит внешний вид, профессия, положение, статус, заработная плата и общий доход. Также, стаж работы на текущем месте, и возможность предъявления справок о доходе |

| Поручительство | — |

Условия банковских учреждений

На сегодняшний день банки предлагают следующие условия рефинансирования ипотеки:

| Банк | Первый взнос | Срок | Ставка,% |

| Тинькофф банк | От 10% | 10 лет | 9,5% |

| Банк жилищного финансирования | От 10% | 10 лет | 12,99% |

| Дельта Кредит | От 10% | 10 лет | 8,75% |

| АТБ | От 10% | 10 лет | 9% |

| Райффайзен Банк | От 10% | 10 лет | 9,99% |

| Юникредит банк | От 10% | 10 лет | 10,25% |

Сбербанк

Среди ведущих банков, предлагающих рефинансирование, можно выделить Сбербанк. В его новом пресс – релизе было опубликовано очередное падение ставки, которая составляет 9,5 – 10% годовых.

Другими преимуществами банка является возможность увеличения срока по кредиту и объединения нескольких займов в один.

За счет этого банк обещает уменьшение ежемесячного платежа и индивидуальный подход к рассмотрению каждой заявки.

Сбербанк имеет возможность перекредитования даже в том случае, если предыдущий банк не дает своего согласия на последующую ипотеку, отсутствие комиссий.

Многих интересует, как снизить ставку по ипотеке в Сбербанке. Банк предлагает оформить рефинансирование взятой ипотеке в другом банке от 1 – до 7 млн. рулей, с максимальным сроком до 30 лет.

Оформление возможно, если в другом банке был оформлен кредит под покупку жилья или его строительство.

Оформление возможно только под залог, а вот страховка является не обязательной, но возможна по добровольному желанию клиента.

Важными моментами при рассмотрении заявки является отсутствие реструктуризации имеющегося кредита, и задолженностей по выплатам.

Банк может рассмотреть заявку на снижение процента и для своих существующих клиентов банка. Для этого необходимо написать заявление.

ВТБ 24

Не менее популярным банком, предлагающим рефинансирование, является банк ВТБ 24. Его условия следующие:

| Ставка | От 9,7% годовых |

| Срок | До 30 лет |

| Максимальная сумма | До 30 млн. рублей, при условии, что остаточная сумма кредита не более 80% |

| Комиссия при оформлении | Банк готов оформить без комиссий |

| Дополнительные привилегии | Возможность досрочного погашения в любой день без ограничений и штрафов |

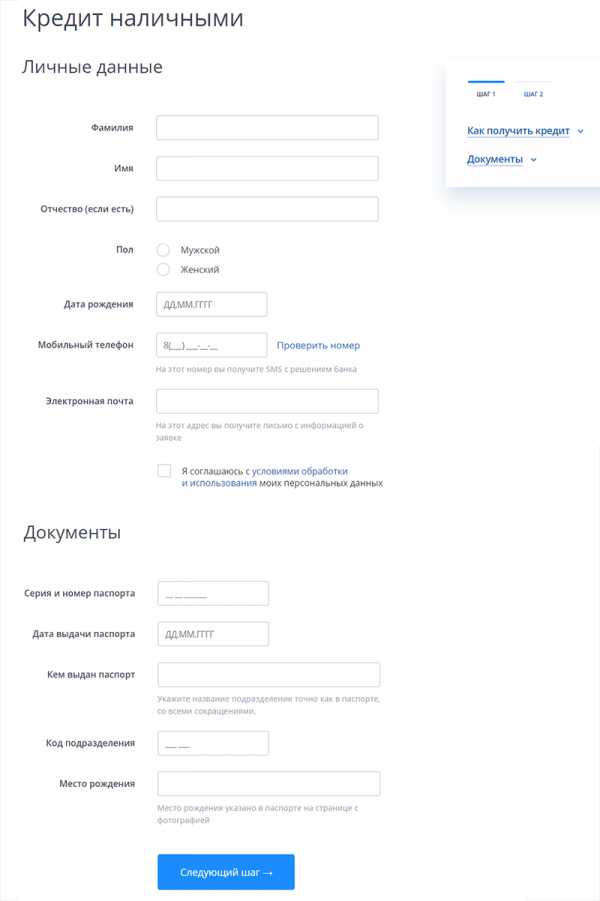

Как правильно заполнить заявление

При оформлении кредита на понижение процентной ставки необходимо заполнить заявление. Банки размещают на сайте образец такого документа, но если его нет, можно написать в свободной форме:

- наименование банка, город нахождения, адрес;

- ФИО клиента, почтовый индекс, адрес проживания;

- в основной части документа указывается номер кредитного договора, дата его заключения, сумма кредита и действующая ставка;

- в договоре указано условие, согласно которому процентная ставка может меняться банком или по соглашению сторон. Ее необходимо найти, указать, и на основании этого пункта составить просьбу понизить процент на ипотеке;

- можно указать причину, по которой вы желаете снизить ставку. Например, ухудшение финансового положения, увольнение с работы или др. в доказательство причине необходимо будет приложить документ, подтверждающий увольнение или др.;

- после этого сообщить, что на протяжении всего срока вы не имели задолженностей по выданному кредиту, и является добросовестным и надежным клиентом банка;

- со слов « на основании вышеизложенного, прошу понизить процент по ипотеке по кредитному договору (указать номер и дату заключения), а именно:

- Снизить процент (указать какой Вы желаете).

- Продлить общий срок кредитного договора (указать до какого срока).

- дата и подпись.

Особенности при действующей сделке

Понижение ставки с помощью рефинансирования – это один из самых действенных вариантов, которые существуют на сегодняшний день, и успешно используются многими заемщиками.

Единственной сложностью может быть переход от одного банка к другому, так как новый банк перед оформлением должен получить информацию об отсутствии задолженности клиента и т.д., и не всегда банки предоставляют такую информацию клиентам.

В любом случае, есть банки, которым это не требуется или они могут получить эту информацию без участия своего конкурента, поэтому выход всегда есть, если иметь желание и приложить немного усилий.

Накопить столь немалую сумму, чтобы купить жилье, простому гражданину не под силу, потому многие идут на такой ответственный шаг, как ипотечное кредитование.

В случае возникновения сложного материального положения клиента, всегда можно прибегнуть к альтернативным вариантам – рефинансированию или реструктуризации, перекредитоваться в другом банке или исполнить условия по договору для достижения минимальных трат.

Видео: снизить ставку по ипотеке

posobieguru.ru

Как снизить ставку по ипотеке в Сбербанке

Вопрос приобретения жилья остро стоит для многих граждан, обращающихся в СБ РФ за целевыми ипотечными кредитами. Людям хочется максимально понизить ставку по ипотеке в Сбербанке, чтобы не так тяжело было выплачивать проценты. Есть много способов, позволяющих это сделать. Чтобы знать, как снизить ставку по ипотеке в Сбербанке, нужно хорошо ориентироваться во всех предложениях этой финансово-кредитной организации, льготных тарифах и услугах, нацеленных на снижение нагрузки по процентам для долговременных заемщиков.

Сбербанк снижает ставки по ипотеке в 2022 году

Данная финансово-кредитная организация одной из первых среди банковских структур пошла навстречу заемщикам и, начиная с августа 2022 года, резко снизила ставку по ипотеке. Однако, чтобы воспользоваться привлекательными продуктами, надо изучить все условия ипотечных стандартных предложений, чтобы ориентироваться, можно ими воспользоваться, или снизить процент по ипотеке в Сбербанке не получится. Ознакомиться с разными видами ипотечных кредитов можно в нижеприведенной таблице:

| Наименование продукта | Общая ставка, % | Максимальная сумма ипотеки, млн.руб. | Повышение или снижение ставки |

| Готовое жилье | 10 | 15 | -0,5%, если у клиента есть зарплатная карта в СБ РФ -0,1%, если регистрация оформляется удаленно +1% при отсутствии страховки жизни |

| Стройка | 10 | 85% от цены дома | -0,5% при наличии зарплатной дебетовки -0,1% при электронной регистрации |

| Строительство жилья | 10,5 | 75% от оценки недвижимого залога | -0,5% при наличии карты по зарплате +1%, если нет страховки жизни и здоровья +1% при условии оформления договора после получения справки Росреестра |

| Загородная недвижимость | 10 | 75% оценочной стоимости дома | -0,5% при наличии зарплатной дебетовки +1%, если не оформлено страхование жизни +1% при заключении договора по ипотеке после получения справки из Росреестра |

| Военная ипотека | 10,9 | 2,22 | |

| Нецелевая ссуда с закладыванием дома или квартиры | 12,8 | 60% цены залога | -0,5%, если клиент получает зарплату в СБ РФ |

Базовая ставка кредита

Грамотные заемщики знают, что проценты по ипотеке коррелируют с ключевой ставкой Центробанка, будучи плотно к ней привязаны. Самые высокие проценты по кредитам были в 2015-2022 гг., когда размер ключевой ставки колебался в пределах 17-12%. В 2022 году ЦБ РФ неуклонно снижает этот показатель, чтобы поднять платежеспособность населения. Сбербанк также работает в этом направлении, предлагая оформить ипотечный контракт на выгодных условиях. При этом размер ставки снизился до следующих величин:

- средняя величина процентов по ипотечным кредитам – 9,4%;

- акции для молодой семьи, покупающей недвижимость на вторичном рынке жилья – 8,9%;

- ипотека по специальным госпрограммам – 7,4%.

Льготные условия кредитования

Люди, задумывающиеся о том, чтобы понизить процент по ипотеке в Сбербанке, должны обратить внимание на обычные программы, где предусматриваются определенные льготы. Снизить выплачиваемые проценты, заключая ипотечный договор, можно при следующих обстоятельствах:

- добровольном страховании жизни и здоровья;

- если вы - зарплатный клиент Сбербанка;

- удаленной регистрации заявки;

- участии в льготных специализированных программах.

Как снизить процент по кредиту в Сбербанке

Граждане, рассматривающие вопрос о том, как эффективно снизить ставку по ипотеке в Сбербанке, могут воспользоваться имеющимися бонусами в предлагаемых кредитных продуктах, или попробовать уменьшить имеющуюся ставку ипотеки, если кредит уже был взят. Каждая заявка о снижении выплачиваемых процентов рассматривается сотрудниками банка индивидуально, и сказать сразу, какой способ следует применять, чтобы уменьшить кредитное бремя, нельзя. В 2022 году предлагаются самые выгодные условия ипотеки, поэтому Сбербанк фиксирует резкое увеличение интереса к таким кредитам.

Для потенциальных заемщиков

Новые клиенты, которые хотят взять кредит на приобретение жилья, но не знают, как снизить ставку по ипотеке в Сбербанке, могут воспользоваться следующими предложениями:

- приобретать квартиру в новостройке у застройщиков, с которыми у Сбербанка есть договоренность о низких процентах на ипотеку;

- участвовать в социальных программах покупки жилья для многодетных, малообеспеченных семей, иметь льготы как госслужащий или военный;

- иметь хороший капитал для первого взноса;

- оформлять договор удаленно;

- иметь полис страхования жизни и здоровья, сбербанковскую дебетовку.

По действующему договору

Поскольку в 2022 году ставки ипотечных займов резко снизились, Сбербанк предлагает клиентам, уже заключившим с данной финансовой организацией кредитный договор, пересмотреть условия погашения займа с созданием нового графика выплат. Пересчет делается с целью недопущения перекредитования клиентов Сбербанка, в других банковских компаниях, на более выгодных условиях. Можно использовать следующие способы, помогающие снизить ставку по ипотеке:

- рефинансирование займа;

- реструктуризация долга;

- отправка заявки на пересмотр процентов при улучшении или ухудшении материального положения;

- изменение ставки ипотеки через суд;

- указать на новые возникшие обстоятельства, используя которые, можно претендовать на участие в соцпрограммах.

Варианты действий для уменьшения ставки ипотечного кредита

Чтобы уменьшить размер ипотеки Сбербанка, надо соответствовать требованиям данной кредитной структуры – быть добросовестным плательщиком, иметь хорошую кредитную историю и предоставить требуемый пакет документов, которые обосновывают изменение платежеспособности. Кроме того, если заемщик готов внести некоторую минимальную сумму начального взноса при подписании договора, то долговая нагрузка уменьшается. Подать заявление с просьбой пересмотреть условия ипотечного договора можно лично или онлайн, через предлагаемые СБ РФ специальные порталы.

Документы, подтверждающие платежеспособность заемщика

Сбербанк должен быть уверен, что клиент погасит задолженность в указанные сроки, поэтому огромное значение для положительного ответа имеют документы, которое подтверждают стабильный и высокий уровень дохода займополучателя. Если предполагается взять нецелевую ссуду с залогом квартиры, то недвижимость должна обладать высоким потенциалом ликвидности . Заемщику придется представить следующие документы:

- справку с места работы о получаемом доходе за последние полгода;

- сведения о других постоянных источниках дохода;

- приказ о повышении (понижении) в должности, повлекшем изменения уровня оплаты труда;

- оценочное свидетельство цены дома или квартиры от независимых экспертов.

Большой первоначальный взнос

Самый простой способ решения проблемы, как снизить проценты по ипотеке в Сбербанке, это большой начальный взнос по ипотечному займу. Некоторые программы СБ предусматривают определенный размер вносимой суммы, составляющий 10-20% от величины ипотеки. К сожалению, такой способ уменьшения долговой нагрузки подходит не всем потенциальным займпополучателям. У многих граждан нет большой суммы средств, подходящей для начального взноса.

Участие в программе «Молодая семья»

Соцпрограмма для молодых людей, имеющих детей, находящихся в браке, предоставляет льготные условия ипотеки. Для этого нужно удовлетворять таким претензиям Сбербанка:

- иметь хорошую кредитную историю;

- находиться в возрастной категории 21-35 лет;

- работать не менее полугода на одном месте при общем стаже один год;

- внести первый взнос 15% от цены квартиры;

- состоять в браке;

- иметь детей – чем их больше (до 3 человек), тем меньше кредитные проценты.

Как уменьшить проценты по ипотеке в Сбербанке по действующему договору

Многие граждане, взявшие займ на жилье до 2022 года, хотят уменьшить величину выплат, поскольку текущие ипотечные ставки Сбербанка резко снизились. Однако, сделать это не так просто – каждый конкретный случай рассматривается индивидуально сотрудниками банка, и многие заявки отклоняются. Менеджеры считают, что величина выплат адекватна платежеспособности клиента, и у него нет веских причин претендовать на уменьшение процентов ипотеки. Чтобы повлиять на ситуацию, можно рассмотреть несколько вариантов, используя которые, можно законно снизить долговое бремя.

Реструктуризация долга в связи с улучшением материального положения

Если ссуда взята на много лет, то большое значение имеют выплачиваемые проценты, растянутые на все эти годы. Уменьшить их величину можно, сократив срок кредитного договора, выплачивая больше денег за меньший промежуток времени. Чтобы быстро погасить часть ипотеки при улучшении благосостояния, нужно подать такой комплект документов:

- заявку с описанием необходимости реструктурировать долг;

- справку установленной формы с места работы об увеличившемся доходе;

- приказ или иные сведения, обуславливающие повышение уровня заработной платы;

- сведения о дополнительном доходе.

Реструктуризация ипотеки при уменьшении дохода заемщика

Для банка вескими причинами, могущими повлиять на пересчет займа, будут такие обстоятельства:

- потеря высокооплачиваемой работы;

- травма или тяжелое хроническое заболевание, повлекшее утрату дееспособности;

- смерть кормильца семьи.

Займополучателю, претендующему на реструктурирование задолженности при ухудшении благосостояния, нужно предоставить следующие документы в качестве дополнительный гарантий:

- медицинскую справку о наличии тяжелой болезни;

- сведения о назначении инвалидности или пенсии;

- копию трудовой книжки с записью о понижении в должности или увольнении;

- свидетельство о смерти кормильца;

- иные сведения о снижении доходов по запросу банка.

Рефинансирование ипотечного кредита

Данный метод снизить проценты ипотеки представляет собой оформление другого займа на более выгодных условиях, которым можно погасить ипотечный кредит, взятый под высокие проценты. Невзирая на то, что официально Сбербанк не рефинансирует свои ипотечные продукты, добиться перекредитования реально – банк предпочитает идти навстречу клиентам, чтобы они не уходили к конкурентам, надеясь на более выгодные условия. Чтобы грамотно выполнить пересчет долга, нужно тщательно рассчитать издержки, чтобы программа рефинансирования имела смысл.

Возникновение условий для пересмотра процентных ставок

Если заемщик заключил ипотечный договор, а потом у него изменились жизненные обстоятельства, то он может попробовать предложить Сбербанку пересмотреть изначальные условия ссудного контракта. Уменьшить переплату можно при таких условиях:

- рождении второго ребенка, с использованием маткапитала для погашения ипотеки;

- участием в социальных программах, поддерживаемых государством по защите малообеспеченных и многодетных семей, военнослужащих и бюджетников.

Можно ли понизить процентную ставку по ипотеке в Сбербанке через суд

Обращение в судебные инстанции, чтобы снизить долговую нагрузку, целесообразно, если кредитор использует следующие незаконные действия:

- поднимает процентную ставку;

- нарушает права клиента, изменением в одностороннем порядке условий контракта;

- назначает незаконные комиссионные сборы.

Обратите внимание, что выплаты по кредиту нельзя останавливать на время судебного разбирательства, иначе суд сочтет, что истцовая сторона сама нарушает договор, и откажется рассматривать дело. Самостоятельно судиться со Сбербанком тяжело, поэтому наймите опытного юриста, приготовьтесь к длительной, утомительной тяжбе с этой кредитной организацией, предварительно взвесьте все «за» и «против».

Видео

onlineadvice.ru

Уменьшение ставки по ипотеке по действующему договору втб 24

Как снизить процент по ипотеке в ВТБ 24 на уже взятую ипотеку

В качестве дополнительного обоснования можно привести размеры ставок, по которым выдается ипотека в ВТБ 24 в настоящий момент, и ставки под которые кредит могут рефинансировать другие банки. Клиент в своем заявление также может пригрозить, в случае отрицательного ответа, "уйти" в другой банк.

Доскональное изучение вопроса не всегда гарантирует положительный исход дела. У нас на сайте вы можете бесплатно получить максимально подробную консультацию по вашему вопросу от наших юристов через онлайн форму или по телефонам в Москве (+7-499-938-54-25) и Санкт-Петербурге (+7-812-467-37-54).

Как снизить ставку по действующей ипотеке ВТБ 24 в 2022 году

- Документальное подтверждение права собственности.

- Обязательный процент кредитной действующей ставки должен быть установлен в размере больше 12%.

- Кредитных выплат должно быть не меньше, чем 12.

- По текущему кредиту не должно быть никакой задолженности больше 30 дней.

К этому списку также можно добавить и тех личностей, которые постоянно забывают о продлении имущественной страховки. Но отказ не всегда зависит от вышеуказанной информации. Отказ могут получить и добросовестные люди. Этому могут послужить такие причины, как:

Как уменьшить процент по ипотеке

- Рефинансирование. Представляет сложную процедуру подписания договора на ипотеку на новых условиях с полным переоформлением сделки одним банком или при обращении в стороннюю финансовую организацию.

- Реструктуризация. Допускается при заключении дополнительного соглашения к основному ипотечному договору при изменении ставки по кредитной жилищной программе в том же банке, где оформлено обеспечение. В документе закрепляется достижение договоренности между финансовым учреждением и должником о принятии новых условий взимания процента по ипотеке и пересчете оценки кредитного договора и ежемесячных платежей.

- Использование средств социальной поддержки. Часть ипотеки есть возможность погасить за счет государственных средств, к примеру, по программам «Молодая семья» или «Жилище». Также допускается внесение представленного финансирования в счет первоначального взноса, что позволяет добиться уменьшения ставки, распространяющейся на договор.

- Обращение в суд. Если заемщик обнаружил, что часть условий договора ипотечного кредитования, в том числе по установлению процента за пользование средствами, не соответствует закону и распоряжениям ЦБ РФ, либо при расчете были допущены нарушения, он может обратиться в органы правосудия с заявлением о пересчете стоимости договора и изменения его условий в принудительном порядке.

В учреждении предусмотрена специальная программа для таких случаев «Рефинансирование». Ставка по ней составляет 13,9% годовых. Для сравнения, если ранее договор оформлялся на условиях в 15% ежегодно , то процедура позволит сэкономить на ипотеке 1,1%. К примеру, при оценке ссуды в 2 млн руб. это составит 220 тыс. руб. По такой схеме можно сделать перекредитование займа, полученного в ВТБ24, с условием заключения нового договора в Сбербанке.

Снижение процентной ставки по ипотеке ВТБ 24

Как можно судить, в 2022 году процентные ставки в ВТБ стали еще привлекательнее, что особенно приятно – они учитывают индивидуальные финансовые особенности клиента. Но нужно понимать, что предложения в 2022 году доступны тем, кто еще не имеет действующей ипотеки в ВТБ и только намеревается ее взять. Как быть тем, кто уже выплачивает ее на менее выгодных условиях – ниже.

- изучить действующие процентные ставки других банков;

- найти несколько наиболее выгодных предложений рефинансировать действующий кредит;

- обратиться в офис банка и написать заявление (бланк и образец заполнения которого можно получить у специалиста) о предоставлении снижения процентной ставки.

Заявление на снижение ставки по ипотеке: Сбербанк, ВТБ24

Самый простой способ подать заявление на снижение ставки – это заполнить специальный бланк, который предложит заемщику финорганизация. Обычно в таком документе заемщику нужно только вписать свои ФИО, номер кредитного договора и причину, по которой он просит о снижении ставки.

Благодаря процентной ставке банк покрывает свои риски. Если клиент исправно платит по своим обязательствам, не допускает просрочки, имеет стабильный доход и проверенную временем репутацию, то такому заемщику могут снизить ставку, поскольку уровень риска в данном случае минимален. Заемщикам же с невысокой платежной дисциплиной в снижении ставки откажут.

Снижение процентной ставки по ипотеке в ВТБ 24 на сегодня

Чтобы провести рефинансирование до 6%, нужно обратиться в банк. Последний пересмотрит размеры ежемесячных платежей при условии, что ипотека была оформлена на покупку жилья в новостройке (на первичном рынке). Из документов понадобится только свидетельство о рождении ребенка (2-го или 3-го).

Вы можете обратится в банк с заявлением о снижении ставки по ипотечному кредиту, но хотелось бы отметить, что снижение ставки право, а не обязанность банка. Надо понимать, что банку, как финансовой организации это невыгодно, потому как потеря прибыли. Вы можете указать, что ваше материальное положение изменилось (если были изменения, которые привели к его ухудшению).

Как снизить ставку по ипотеке в Сбербанке? Условия получения ипотеки в Сбербанке

Если заемщику отказали в уменьшении размера платежей при его желании скорейшего погашения долга, у него остается немного вариантов действий. Зачастую они все сводятся к взятию нового займа у брокера или другого банка на более выгодных условиях. Средства выдают со всеми гарантиями и при наличии полностью собранного пакета документов. В таком случае обычно клиент не встречает сопротивления, что делает данный способ крайне популярным. Это ответ на вопрос о том, как снизить ставку по ипотеке в Сбербанке.

Необходимость в рефинансировании ипотеки может появиться в нескольких случаях. Во-первых, такой причиной может послужить тот факт, что снизилась процентная ставка по ипотеке в Сбербанке. Во-вторых, в связи с изменением веса платежей при колебании валютного курса. И хотя Сбербанк предоставляет ипотеку в рублях, это не меняет того, что изменения курса иностранных валют влияют на платежеспособность населения.

Как снизить ипотечную ставку в ВТБ 24 по действующему кредиту

Стабилизация финансового положения привела к уменьшению основной ставки и в частности к ее снижению по обязательствам ипотеки. Статья 450 ГК РФ предусматривает возможность введения новых условий в кредитный договор по согласию сторон. В данной ситуации, клиент может отправить предложение банку при помощи заявления уменьшить процент по обязательствам ипотеки. Заявление пишется на имя руководителя банка в свободной форме, и в нем указываются такие данные:

Уменьшение процентной ставки по ипотечному займу в ВТБ 24 на имеющуюся ипотеку предоставляют банки. Сейчас он входит в ряд величайших банковских учреждений России и предлагает разные услуги клиентам. В частности – кредитование по ипотеке. Клиенты, получившие заем на приобретение жилплощади в 2015 году понимают, что сейчас они оплачивают значительные суммы, потому что ставки по процентам очень уменьшились. И раздумывают над тем, как снизить собственные расходы.

Cнижение процентной ставки по ипотеке

Это уменьшение кредитором оговоренной и прописанной в договоре %-ой ставки по заявлению клиента с обоснованием причины. Не секрет, что банки с неохотой идут на такой шаг, поскольку это уменьшает объем поступлений, хотя и снижает бремя клиента. Однако, в целях сохранения клиентской лояльности банк может снизить процент по ипотеке.

Ипотечные кредиты являются долгосрочными банковскими продуктами. Из-за длительного периода выплат, они несут в себе риски для заемщиков. В условиях российской нестабильности сложно предсказать что-то на будущее, а поскольку сроки выплат растягиваются на долгие годы (десятки лет) риск перемен в финансовом положении клиента значительно велик. За последний десяток лет условия по ипотеке менялись много раз.

Снижение ставок по действующим ипотечным кредитам

Несколько слов о самой услуге. Рефинансирование или перекредитование – это замена старого кредита на новый на лучших условиях. В 2007-2008 годах данная услуга активно предлагалась многими банками, но после наступления финанасового кризиса многие банки прекратили выдавать ипотечные кредиты, ставки взлетели вверх, а о рефинансировании можно было просто не мечтать.

- Фиксированные ставки при перекредитовании от 10,0%,

- Переменные ставки от 9,0 % в рублях.

- Дополнительная скидка, которую Банк предоставляет клиентам «Первого Ипотечного Агентства» — 0,5% на ВЕСЬ период кредитования;

- Дополнительная экономия на расходах по выдаче нового кредита — 20%;

- сотрудники Агентства помогут собрать пакет документов и заполнить анкеты; рассчитать точные параметры кредита и подать заявку в Банк на одобрение;

- Учитывается доход как по 2- НДФЛ, так и по форме банка, предоставляются кредиты предпринимателям и собственникам бизнеса;

uristsos.ru

Как снизить процент по действующей ипотеке Россельхозбанка в 2022 году |

Что потребуется для снижения процентов по действующей ипотеке? Как составляется заявление на снижение процентной ставки по ипотеке в Россельхозбанке?

Что потребуется для снижения процентов по действующей ипотеке? Как составляется заявление на снижение процентной ставки по ипотеке в Россельхозбанке?

Как снизить процент по действующей

ипотеке Россельхозбанка в 2022 году

Выгодное уменьшение ранее установленной ставки считается одним из самых актуальных и выгодных для клиентов организации вопросов для современных банковских заемщиков. Это особенно касается пользователей, оформивших договор по кредитованию некоторое количество назад, до момента обозначения процентов осуществленного рефинансирования ЦБ. Здесь будет актуально снижение процентной ставки по ипотеке в 2022 году в Россельхозбанке.

На основании этого было современным финансовым организациям предложено серьезно занизить установленный тариф на использование заемных активов. Согласно практическим показателям, разница составила более пяти пунктов.

В данной статье можно получить ответ на вопрос, при каких особых и выгодных условиях есть возможность заключить договор по эффективному уменьшению ранее зачисленных начислений, какие преимущества получает пользователь и как проводится процесс снижения.

Россельхозбанк снизил ставки по ипотеке

Для снижения по ранее оформленной ипотеке потребуется составить соответствующее заявление в финансовое учреждение, которое выдало кредит. Причин для подобного заявления на снижение процентной ставки по ипотеке в Россельхозбанке может быть много.

Вот самые основные из них:

- Рождение детей, вызывающее увеличение расходов;

- Резкое снижение общего материального уровня – проблемы со здоровьем или смена рабочего места;

- Желание закрыть ипотеку в досрочном режиме и на более лояльных условиях.

Важно! При правильном выполнении запроса на снижение ранее назначенных процентов клиент может добиться снижения ежемесячного начисленного взноса или снижения общей суммы по оплачиваемой ипотеке.

Все это представляет неплохой прогноз по финансам для клиента банка. Большое количество проблем можно решить благодаря этому.

Россельхозбанк: снижение ставок по ипотеке в 2022 году

Не стоит пренебрегать переоформление официального ранее оформленного договора, производимого на основании снижения ставки начисленных процентов.

В 2022 году данный процесс осуществляется разными способами:

- Пересчет общей суммы платежного договора по оформленной ипотеке.

- Уменьшение размера ежемесячного взноса.

- Значительное снижение установленных страховых платежей.

- Серьезное сокращение общего срока действия банковского договора, а также погашения задолженности.

В прямой зависимости от сложности ситуации при заметном снижении ставки могут быть выявлены определенные недостатки. Среди них можно отметить необходимость в осуществлении вторичной оценки залогового недвижимого объекта, что автоматически может повлечь за собой дополнительные траты. Это вопрос нужно изучить перед проведением операции, чтобы обезопасить себя от возможных финансовых потерь.

Как снизить ставку по ипотеке в Россельхозбанке

Для снижения ставки по ипотеке потребуется проследить за тем, чтобы присутствовало соответствие определенным требованиям и условиям.

Среди самых основных из них выделяется несколько факторов:

- Время действия ипотеки примерно 4-6 месяцев.

- Недопущение просрочек или полных невыплат на протяжении общего периода производимых выплат.

- Официальное подтверждение клиентской банковской платежеспособности.

- Идеальная история по кредитованию клиента.

- Необходимость приглашения созаемщика или официального поручителя.

- Обязательна ликвидность недвижимости и полное отсутствие вероятных претензий от ранее присутствующих собственников. Проверить это можно при помощи отправки запроса о стандартном переходе официального права собственности на жилое помещение или на определенный объект.

- Согласие от супруга при одновременном владении землей или домом.

- Отсутствие детей, не достигших совершеннолетия.

Обновленная ставка может распространяться на весь оставшийся период актуальности и действия законного заключенного договора или это может быть остаток задолженности. Сотрудники банка при положительном решении достаточно быстро проводят перерасчет начисленных процентов.

Варианты уменьшения ставки

В современной финансовой практике используются следующие методы снижения:

- Проведение рефинансирования. Это довольно сложная процедура, связанная с подписанием официального и подписанного договора на жилищное кредитование, но уже на обновленных условиях и с полноценным переоформлением ранее заключенной сделки. Подобный процесс часто проводится при официальном обращении в сторонний банк;

- Реструктуризация. Данная операция допускается в процессе заключения дополнительного по форме соглашения к ранее оформленному договору по банковской ипотеке. Здесь актуально изменение ставки по ранее принятой кредитной программе в самом банке, где ранее было оформлено и предоставлено обеспечение. В договоре закрепляется достижения ранее достигнутой договоренности между разными финансовыми банковскими учреждением, а также должником относительно принятия совершенно новых ипотечных условий;

- Часто используются средства эффективной социальной надежной и выгодной поддержки. Многие покрывают часть ипотечного займа за счет таких выгодных лояльных программ, как «Жилище» или «Молодая семья»;

- Разрешается внесение оптимального финансирования в счет внесенного первоначального денежного взноса.

Иногда рассматривается обращение за снижением через суд, как вариант для выгодного снижения счета по процентам. Данный метод актуален для ситуаций, если клиент обнаружил, что была нарушена некоторая часть обозначенных в договоре правил и законных условий. Также метод снижения оптимально подходит в случае допущения нарушений.

В подобных ситуациях клиент банка имеет право обратиться к правосудию с официальным заявлением относительно пересчета общей стоимости оформленного договора, а также изменений по обозначенным требованиям по ним, обозначенных в нем.

Полезные советы по уменьшению процентов

В процессе расчета очень часто не принимаются во внимание условия, связанные с требованиями по полному погашению комиссии, страхования и установки минимальных начисленных процентов с неполным перечнем установленных услуг, направленных на решение вопроса, как снизить процент по ипотеке в Россельхозбанке. Все это не включается в понесенные расходы при осуществлении вторичной оценки жилищного объекта и официального залога.

Данные факторы требуется обязательно принять во внимание в процессе планирования и перезаключение официального договора, оформляемого на обновленных правилах. Подобное явление наблюдается и при полном снижении, что достигает 2-4%. Чтобы уточнить все необходимые детали и разные действенные на то или иное время тарифы, чтобы получить подробный денежный расчет, потребуется обратиться в ближайший офис к одному из профессионалов, специализирующемуся именно на ипотеках.

Подводя итоги

Для снижения процентной ставки по ипотеке в Россельхозбанке по новому договору можно применять дополнительные методы, обеспечивающие выплаты. К таким вариантам обеспечения можно отнести привлечение созаемщиков и поручителей. При решении вопроса, как снизить процент по ипотеке, стоит обратиться в финансовое учреждение, где ранее был оформлен основной зарплатный проект. Снижение ставки станет идеальным выгодным дополнением, если человека имеет иные выплаты или открытые вклады со средствами.

Видео: Россельхозбанк снизил процентные ставки по ипотеке

Источник

zagorodnaya-life.ru