Законно не платить кредит: Как не платить кредит законно: 6 проверенных способов от профессионалов

Как не платить кредит законно?!

В последние годы многие наши сограждане оказались в ситуации, когда набрали много кредитов, а со временем поняли, что не могут с ними справиться. Обращения в юридические консультации, для того чтобы узнать, как не платить кредит законно, становятся все более частыми. Одни жалуются: «Не плачу кредит вообще, что делать?». Другие задают вопрос: «Много кредитов плачу, денег ни на что не хватает. Есть ли выход?»

Нет возможности платить кредит

Кредитный бум начался на волне подъема экономики, роста потребления. В какой-то момент стало модным брать ссуду на все: отпуск, машину, бытовую технику, телефон последней модели, учебу, квартиру. Отовсюду звучали заманчивые лозунги. Казалось, что наконец-то в нашей стране наступил потребительский рай. Достаточно только захотеть, и завтра можно приехать на работу на сверкающей новой иномарке, а послезавтра отправиться на Мальдивы. А доходы, казалось, никогда не перестанут увеличиваться и отвечать растущим аппетитам.

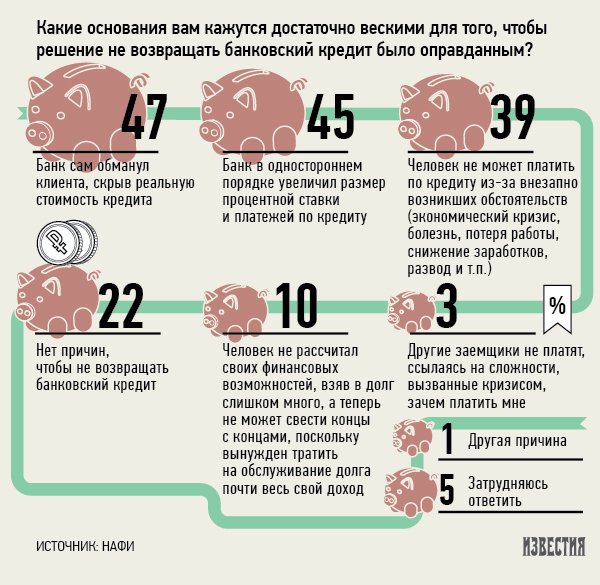

Но очередной кризис показал, что нужно более грамотно относиться к планированию расходов. Большая часть населения нашей страны не разбирается в вопросах финансовой грамотности, поэтому оказалась сильно закредитована. Актуальным для многих стал вопрос: есть ли легальные способы избегать уплаты задолженности?

Что будет, если не платить кредиты вообще?

События быстро начнут принимать очень неблагоприятный для должника оборот. Любая просрочка тут же отражается на кредитной истории. А это означает, что обратиться в другой банк, например, для рефинансирования долга, уже не получится.

Если платеж просрочен хотя бы на один день, на сумму долга начинается начисление штрафных санкций. Очень быстро общая сумма долга становится неподъемной с учетом неустоек.

У каждого банка есть отдел по взысканию долгов. Сначала с неплательщиками работают его сотрудники. Они звонят часто и задают неудобные вопросы. От банка могут приходить письма, в которых будет упомянута ответственность должника по закону за уклонение от выплат. В некоторых случаях могут привлечь по уголовной статье за мошенничество.

От банка могут приходить письма, в которых будет упомянута ответственность должника по закону за уклонение от выплат. В некоторых случаях могут привлечь по уголовной статье за мошенничество.

Кредитные учреждения вправе продать долг в коллекторское агентство, чем они очень часто пользуются. С этого момента о спокойной жизни должник может забыть. Эти организации устанавливают свои штрафы за неуплату. Они во много раз превышают банковские. Коллекторы используют жесткие методы для принуждения должников к возврату денег. И эти меры не всегда законные.

Если клиенту нечем платить кредит и он долго этого не делает, кредитное учреждение подает в суд, где принимается решение взыскать в законном порядке долг. Это грозит исполнительным производством, в ходе которого приставы приходят по адресу проживания, описывают имущество и накладывают на него арест. Затем вещи продают на специальных торгах, а вырученные деньги идут в счет погашения долга. Описать и впоследствии распродать могут все имущество, кроме единственного жилья и самых необходимых для жизни предметов быта.

Возможные выходы из сложившейся ситуации

Что делать, если реально нечем платить кредит? Есть ли законные варианты выйти из этой непростой ситуации?

Способов несколько. Большинство из них связано с какими-либо особыми обстоятельствами, которые случаются не так уж часто.

1

Найти ошибку банка в кредитном договоре. В этом случае можно оспорить соглашение, подав иск в суд. Что это даст? Суд может встать на сторону заемщика и постановить, что вернуть необходимо только сумму долга без начисленных процентов, штрафов и пеней.

2

Дождаться прошествия срока, когда банк может подать в суд (срок исковой давности). Если в течение 3 лет после того, как прошел срок возврата кредита, кредитное учреждение не обратится в суд с иском, то наступает этот случай.

3

Получить страховку. Для этого нужно, чтобы произошло одно из обстоятельств, указанных в договоре страхования, которое дало такое право должнику. Очень важно своевременно заявить о наступившем страховом случае.

Для этого нужно, чтобы произошло одно из обстоятельств, указанных в договоре страхования, которое дало такое право должнику. Очень важно своевременно заявить о наступившем страховом случае.

4

Договориться с банком о предоставлении кредитных каникул. Требуется обратиться в соответствующий отдел банка с просьбой дать отсрочку. Кредитное учреждение может установить какой-то срок, как правило, несколько месяцев, в течение которых клиент будет платить минимальную сумму.

Многие из этих возможностей имеют больше минусов, чем плюсов. Первый вариант устарел и маловероятен, так как кредитный договор составляется командой грамотных юристов. С каждым годом банки шлифуют условия соглашений. Сейчас найти в них ошибку не представляется реальным. Выплату страховки добиться сложно, страховой случай — это крайний случай (смерть, тяжелая болезнь и т. д.). Никому не пожелаешь оказаться в подобной ситуации. Лучше как-то разобраться с долгами.

Лучше как-то разобраться с долгами.

Кредитные каникулы когда-то заканчиваются, платить все равно приходится, а больше может не представиться такой возможности. Делать ставку на истечения срока исковой давности тоже не стоит. Нельзя надеяться на то, что «пронесет», и банки не забудут на столь долгое время о долге. Службы взыскания достаточно оперативно реагируют на просрочки и начинают предпринимать все необходимые действия для возврата долга при первых же признаках проблем у клиента.

Банкротство физических лиц

Оптимальное решение этого вопроса все же существует. Это процедура банкротства, в результате которой человек полностью освобождается от необходимости уплаты долгов. Этот способ подходит большинству должников, у которых есть неразрешимые проблемы с кредитами. Более того, если человек не в состоянии вносить платежи, по закону он обязан объявить себя банкротом.

Оформить банкротство физического лица

Что дает процедура банкротства?

- Должника больше не беспокоят отделы взыскания долгов, коллекторы и приставы.

- Приостанавливаются начисления пеней и штрафов.

- Производится реструктуризация долга, в результате чего становится посильным оплатить оставшуюся сумму. Если у должника нет источников дохода, то часть долга покрывается за счет реализации имущества. Единственное жилье и необходимые предметы быта остаются у должника.

- Человек полностью освобождается от долгов. В отличие от исполнительного производства, которое не останавливается до полной выплаты всей суммы задолженности даже после продажи имущества с торгов.

Получите бесплатную консультацию нашего специалиста по телефону 8-800-333-89-13. Мы ответим на все волнующие вас вопросы о банкротстве физических лиц.

Рассчитать стоимость банкротства

Как законно не платить кредит?

Тем, кто хоть немного интересовался историей, известно, что банковское дело, кредит, и взаимоотношения должников и кредиторов уходят корнями в далёкое прошлое, во времена, когда появились деньги и появились те, у кого их много, и те, кому они позарез нужны на время. Давать в долг в стародавние времена могли лишь такие дельцы, кто мог обеспечить возврат ссуженых средств. Нравы тогда были просты и свирепы, и с недобросовестными должниками особо не церемонились, по праву сильного лишая их имущества, свободы, да и попросту жизни. Цивилизация со временем превратила ростовщиков в банкиров, а мытарей, занимавшихся принудительным сбором долгов, в банковских юристов и коллекторов.

Давать в долг в стародавние времена могли лишь такие дельцы, кто мог обеспечить возврат ссуженых средств. Нравы тогда были просты и свирепы, и с недобросовестными должниками особо не церемонились, по праву сильного лишая их имущества, свободы, да и попросту жизни. Цивилизация со временем превратила ростовщиков в банкиров, а мытарей, занимавшихся принудительным сбором долгов, в банковских юристов и коллекторов.

В современном мире интересы кредитодателей и заёмщиков по-прежнему лежат совершенно в разных плоскостях, а вот проблемы с неотдачей занятого как были, так и останутся, наверное, навеки, покуда существует рыночная экономика.

Не хочу, и не буду

Идея уклониться от уплаты взятого кредита вообще, может прийти в голову только мошеннику, который и не собирался ничего отдавать. Добросовестного же гражданина спровоцировать на такие мысли могут и объективные ситуации. Например, банкротство или временные трудности финансового учреждения, выдавшего кредит. Мелькнут мысли, а может, в неразберихе про меня забудут? Нет, не забудут. Система устроена так, что все активы и пассивы банка учтены и сохранены многократно, с перестрахованием. Кому бы ни досталось наследство банка-банкрота, вы, как должник, в том наследстве тоже будете фигурировать. И только легкомысленность может сподвигнуть заёмщика на попытку в течение трёх лет уклоняться от претензий кредитора или его правопреемников, а именно таков срок исковой давности по просроченным обязательствам. Не стоит упускать из виду и то, что намеренное уклонение от исполнения денежного обязательства является одним из квалифицирующих признаков уголовного преступления под названием «мошенничество», со всеми вытекающими, вплоть до 2-ух лет лишения свободы.

Система устроена так, что все активы и пассивы банка учтены и сохранены многократно, с перестрахованием. Кому бы ни досталось наследство банка-банкрота, вы, как должник, в том наследстве тоже будете фигурировать. И только легкомысленность может сподвигнуть заёмщика на попытку в течение трёх лет уклоняться от претензий кредитора или его правопреемников, а именно таков срок исковой давности по просроченным обязательствам. Не стоит упускать из виду и то, что намеренное уклонение от исполнения денежного обязательства является одним из квалифицирующих признаков уголовного преступления под названием «мошенничество», со всеми вытекающими, вплоть до 2-ух лет лишения свободы.

Еще одну мнимую степень свободы для мыслей о полной неотдаче кредитов рождают рекламные опусы агентств и фирм, обещающих в суде признать ваш кредитный договор недействительным и, тем самым, освободить от уплаты долгов. За плату, разумеется.

Помните о том, что статистика успешных судебных исков на сей счёт — ничтожна. Не для того банки содержат штаты юристов, чтобы давать другим юристам «обнулять» их кредитные договоры через суд. Да, есть единичные просчёты, прецеденты — но они никогда не будут системой, потому что и банки, и механизм кредитных отношений, и институт частной собственности вкупе с правом на возврат долга сами являются частью Системы с большой буквы и являются её краеугольными камнями наряду с прочим. И суд, не сомневайтесь, это будет поддерживать, а не попытки схитрить и изловчиться в казуистических упражнениях с содержанием кредитных договоров.

Не для того банки содержат штаты юристов, чтобы давать другим юристам «обнулять» их кредитные договоры через суд. Да, есть единичные просчёты, прецеденты — но они никогда не будут системой, потому что и банки, и механизм кредитных отношений, и институт частной собственности вкупе с правом на возврат долга сами являются частью Системы с большой буквы и являются её краеугольными камнями наряду с прочим. И суд, не сомневайтесь, это будет поддерживать, а не попытки схитрить и изловчиться в казуистических упражнениях с содержанием кредитных договоров.

Хотел бы, да не могу

Добросовестный заёмщик, получая кредит, старается рассчитать свои возможности и даже учесть возможные риски от изменения жизненных обстоятельств. Ведь обстоятельства имеют свойство ухудшаться в самый неподходящий момент. И иметь на такой случай план «Б» не просто хорошо, а правильно и разумно. Если на случай форс-мажора с собственной платежеспособностью припасена ненужная дорогостоящая вещь, тогда и говорить не о чем, это «железная» страховка от финансовых неурядиц. А вот если платить банку стало нечем, совсем нечем и негде взять, надо держать в голове следующий порядок действий:

А вот если платить банку стало нечем, совсем нечем и негде взять, надо держать в голове следующий порядок действий:

- изучение текста своего договора о займе, и всего, что к нему прилагается, особенно — положений о просрочке и невнесении платежей. Если к кредиту оформлена страховка, читаем и её — вдруг наш случай и есть страховой;

- направляемся в банк, задача — заявить о финансовых затруднениях, письменно, с изложением причин и обстоятельств, с приложением документальных подтверждений. Важно обозначить свое желание оставаться добросовестным заёмщиком, и начинать переговоры с этих позиций;

- предпринять всевозможные усилия для пусть частичного, но регулярного внесения платежей по вашему кредиту, это важно для поддержания той самой добросовестной репутации.

Идём сдаваться и договариваться

Банки не были бы банками, если бы в основе своей деятельности не держали прагматичность. Именно ей и аксиомой, что худой мир лучше доброй войны, диктуется сценарий действий банкиров с проблемной задолженностью. Нюансы такой политики меняются от банка к банку, но в целом, их интерес договориться миром преобладает над желанием продемонстрировать юридические мускулы и засудить должника.

Нюансы такой политики меняются от банка к банку, но в целом, их интерес договориться миром преобладает над желанием продемонстрировать юридические мускулы и засудить должника.

Поэтому, если случились трудности с погашением кредита, а вы не прячетесь, сами идёте на общение, демонстрируете открытость и желание договариваться, гасите посильно задолженность, есть реальные шансы к следующим вариантам развития ситуации:

- предоставление кредитных каникул по срокам кредита. То есть, условия кредитования пересматриваются таким образом, что время отдачи увеличивается, а регулярный платёж уменьшается. В итоге происходит общее удорожание займа, но взамен — облегчение платёжного бремени;

- договоренность о кредитных каникулах по платежам. Это, по сути, предоставление отсрочки на уплату ежемесячных платежей в полном объёме. Временное снижение выплат направлено на поддержание клиента в течение ограниченного периода времени, снижение происходит за счет уплаты только процентов, а основной долг «замораживается»;

- реструктуризация долга в виде составления нового, индивидуального графика платежей по кредиту, когда очередность выплат основного долга, процентов, пеней или штрафов выстраивается по схеме, позволяющей клиенту с финансовыми затруднениями удержаться на плаву.

С другой стороны медали

Банки идут на переговоры не только по тому, что вы хороший клиент. Появившийся недавно в российском законодательстве институт банкротства физлиц подталкивает их к взвешенным решениям. Прекрасное понимание факта, что реструктуризация обойдётся дешевле процедуры взыскания, дополняется пристальным вниманием к возможности клиента, ставшего неплатёжеспособным, попросту объявить себя банкротом, и оставить своего кредитора ни с чем. Так что в критической ситуации, когда нечем гасить кредит, возможно движение и в сторону этого исхода, не смотря на все сопутствующие неудобства.

Для полноты набора инструментов, облегчающих долю заёмщика с финансовыми трудностями, назовём ещё и рефинансирование долгов, или, иначе, перекредитование. Схема проста и понятна: в другом финансовом учреждении оформляем кредит, по сумме равный остатку долга имеющегося кредита, но под меньший процент. При точном расчёте и внимательном отношении к составляемым кредитным документам, действительно, можно выгадать.

Финансистами давно выведена цифра, что личные риски при займе средств будут допустимыми, если на обслуживание кредита у вас будет уходить не более 40, а еще вернее, 30% доходов. Придерживаться этой арифметики — первейшее и золотое правило для заёмщика. Для того, чтобы выплата кредита не стала неподъёмной обузой, остаётся пожелать только лишь удачи, чтобы течение времени не переменило обстоятельства, лежащие в основе этих ваших расчётов.

Что будет если не платить кредит Тинькофф банку?

В современном мире почти у каждого человека есть кредиты и кредитные карты и, к сожалению, никто не застрахован от непредвиденных обстоятельств. В этой статье пойдет речь о том, что будет, если не платить кредит Тинькофф банку и как выходить из таких ситуаций.

В момент, когда вы оформляете очередной кредит, вы не думаете ни о чем плохом. Не задаете себе вопросы: а что если я потеряю работу и что если что-то случится со мной? Как я буду оплачивать свои долговые обязательства?

К сожалению, эти вопросы встают довольно остро ровно в тот момент, когда уже поздно думать об этом. Выплачивать кредиты нечем, а новые не дают. Получается замкнутый круг.

Выплачивать кредиты нечем, а новые не дают. Получается замкнутый круг.

Что будет, если не платить кредит?

Как только на счет не поступил очередной ежемесячный платеж, вам позвонит менеджер из банка и поинтересуется, почему был просрочен платеж. Если вы уверены, что сможете внести платеж в ближайшее время, то об этом стоит сказать сотруднику банка. Однако это не спасет от уже начисленных штрафов и пеней по «просрочке».

Если же платеж не поступит и в ближайшее время, то банк как правило передает дело в отдел взыскания задолженностей. Работа данного отдела заключается в постоянных звонках задолжнику и его близким (контакты, которых заемщик указывал при оформлении кредита) с просьбой оплатить задолженность.

Если же и в этом случае заемщик не начинает исполнять свои обязанности и не платит кредит, то дело может быть передано во внешние коллекторские агентства или напрямую в суд. Стоит ли говорить, что суд практически всегда на стороне банка? Наверное нет, т.к. при получении кредита или кредитной карты заемщик сам подписывал договор, который и является основным документом, обязывающим выплачивать кредит.

при получении кредита или кредитной карты заемщик сам подписывал договор, который и является основным документом, обязывающим выплачивать кредит.

Что делать, если нет возможности платить кредит?

Мы уже выяснили, можно ли не платить кредит Тинькофф банку, а отзывам в интернете, которые говорят о том, что кредит можно не платить, лучше не верить. В любом случае это будет связано с нервами, неприятными телефонными разговорами и самое главное долг будет только расти за счет новых штрафов.

Если у вас случились непредвиденные обстоятельства, то не ждите факта просроченного платежа и звонка из банка. Позвоните в банк сами и объясните сложившуюся ситуацию. В большинстве случаев банк идет на встречу и может

- произвести реструктуризацию долга так, чтобы значительно снизить ежемесячный платеж за счет увеличения срока кредита

- произвести «заморозку» выплаты основного долга, а ежемесячно необходимо будет вносить платеж только по процентам, что тоже может существенно снизить финансовую нагрузку

- пересмотреть условия договора на более выгодную процентную ставку или другие условия

Ну а тем, кто все таки ищет способ законно не платить кредит банку Тинькофф, то с 2016 года любое физическое лицо может через суд объявить себя банкротом. В этом случае с должника списываются все кредиты, но как правило, таким заемщикам больше ни один банк не выдаст кредит.

В этом случае с должника списываются все кредиты, но как правило, таким заемщикам больше ни один банк не выдаст кредит.

Другие материалы:

Юрист по спорам с банками и кредитным долгам, суд по кредитам в Беларуси и Минске

Юрист по кредитным спорам в Беларуси проконсультирует о том, что делать, если нет денег вернуть кредит банку, поможет подать заявление в суд на банк, обжаловать заявленные банком завышенные проценты, штраф и пеню по кредиту, оспорить нотариальную надпись о взыскании кредита, а также вывести арестованное залоговое имущество (недвижимость) из-под ареста

Что может сделать банк, чтоб взыскать долг по кредиту и как это обжаловать в суде. Суд по кредиту в РБ

1. Банк хочет взыскать завышенные проценты, пеню и штрафы за неуплату или просрочку выплаты кредита

При невозврате кредита банк в целях защиты своих прав обращается в суд. Взыскание кредита через суд в Беларуси – одна из самых распространенных категорий споров, которые сопровождают юристы. Однако помимо основной суммы долга по кредиту банк хочет взыскать пеню, штраф, проценты за пользование чужими деньгами и прочие штрафные санкции, прописанные в кредитном договоре. Кредитополучателям следует помнить, что большинство штрафных санкций по кредиту можно на основании закона оспорить и значительно уменьшить взыскиваемую банком сумму.

Взыскание кредита через суд в Беларуси – одна из самых распространенных категорий споров, которые сопровождают юристы. Однако помимо основной суммы долга по кредиту банк хочет взыскать пеню, штраф, проценты за пользование чужими деньгами и прочие штрафные санкции, прописанные в кредитном договоре. Кредитополучателям следует помнить, что большинство штрафных санкций по кредиту можно на основании закона оспорить и значительно уменьшить взыскиваемую банком сумму.

2. Оспорить действия банка, когда он наложил арест на имущество (ипотека, недвижимость) стоимостью больше суммы кредита

В большинстве случаев банк выдает кредит под залог имущества. Зачастую это недвижимость. Делается это с той целью, чтоб в случае невозврата суммы кредита должником банк мог подать в суд заявление об обращении взыскания на предмет залога (например, недвижимость), а затем продать его на торгах и с полученной суммы забрать долг по кредиту. Однако, в этом вопросе есть несколько нюансов. Во-первых, стоимость имущества, которое обращается взыскание, должна быть соразмерной сумме долга по кредиту. Если, например, стоимость недвижимости больше суммы долга по кредиту, то есть шанс вывести ее из-под ареста и не налагать на нее взыскание. Во-вторых, должник имеет право попросить суд о том, чтоб залоговое имущество продавалось не сразу, а через год в целях интересов, например, несовершеннолетних детей.

Во-первых, стоимость имущества, которое обращается взыскание, должна быть соразмерной сумме долга по кредиту. Если, например, стоимость недвижимости больше суммы долга по кредиту, то есть шанс вывести ее из-под ареста и не налагать на нее взыскание. Во-вторых, должник имеет право попросить суд о том, чтоб залоговое имущество продавалось не сразу, а через год в целях интересов, например, несовершеннолетних детей.

3. Опротестовать размер кредита, который банк хочет взыскать с наследника, вступившего в наследство

По общему правилу наследник отвечает по долгам умершего наследодателя только при услсовии вступления в наследство (что подтверждается соответствующими документами). Но нюанс заключается в том, что наследник отвечает по долгам наследодателя только в рамках той суммы (стоимости имущества), на которое он вступил в наследство. Это значит, что банк не вправе взыскать с наследника сумму кредита, превышающую размер имущества, полученного по наследству. Такие требования банка можно и даже нужно обжаловать в суде.

4. Обжалование нотариальной надписи (документа от нотариуса) о взыскании кредита

Нотариальная надпись представляет собой документ, выданный нотариусом и по сути заменяющий судебное решение, на основании которого банк вправе инициировать исполнительное производство. Нотариус совершает исполнительную надпись по строго определенным правилам и на основании определенного перечня документов. А это значит, что в процедуре совершения нотариальной надписи могут быть допущены ошибки и этим должник может апеллировать при ее обжаловании через суд.

Отзывы клиентов о работе наших юристов

Что будет, если не платить кредит в Беларуси? Может ли банк забрать имущество (недвижимость) за неуплату кредита?

Существует много мифов о последствиях неуплаты кредита в Беларуси. Например, миф о том, что «должника можно привлечь к уголовной ответственности» или «должника без суда лишат водительских прав». Все это не имеет никакого отношения к реальности. Однако это не значит, что жизнь должника будет безоблачной. Банк применит все законные методы для «перекрытия кислорода» должнику, чтоб тот (хочет он этого или нет) погасил сумму кредита. Что же может сделать банк.

Однако это не значит, что жизнь должника будет безоблачной. Банк применит все законные методы для «перекрытия кислорода» должнику, чтоб тот (хочет он этого или нет) погасил сумму кредита. Что же может сделать банк.

Банк пугает устно за просрочку. Следует помнить, что устная угроза не является юридически значимым действием, а лишь призвана оказать психологическое воздействие на должника.

Банк прислал письменную претензию должнику о погашении кредита. Такой документ обязателен в отношениях между юридическими лицами. Помните, если Вы получили письменную претензию, – это значит что банк в скором времени обратиться в суд с иском либо к нотариусу за совершением исполнительной надписи.

Банк подал иск в суд на долг по кредиту. После получения иска на руки его Вам не нужно игнорировать. Следует тщательно ознакомиться с иском, сопоставить требования с содержанием договора, законодательства и действующей судебной практики, и написать письменные возражения на иск. По итогу судебных разбирательств суд вынесет решение о взыскании суммы кредита и штрафных санкций. Их размер зависит от качества обоснованности возражений должника.

По итогу судебных разбирательств суд вынесет решение о взыскании суммы кредита и штрафных санкций. Их размер зависит от качества обоснованности возражений должника.

После получения решения (или исполнительной надписи) банк инициирует исполнительное производство. На этой стадии фактическая работа по взысканию долга передается судебному исполнителю. Последний может налагать арест на счета, имущество (недвижимость, автомобиль), взыскивать часть заработной платы и т.д.

Банк может запретить на выезд за границу и лишить водительских прав. Нужно помнить, что без прохождения вышеперечисленных стадий лишить прав и запретить выезд за границу не получится. Более того, судебный исполнитель для совершения этих действий должен повторно обратиться в суд с заявлением о лишении водительских прав и запрете выезда за рубеж. Поэтому без ведома должника ничего этого сделать нельзя. Самостоятельно банк без участия судебного исполнителя и решения суда подобные запреты наложить не может.

Юрист по кредитам и кредитным делам окажет юридические услуги в Беларуси и Минске

- Мы ознакомимся с кредитным договором и судебными материалами. Мы проанализируем условия кредитного договора, сопоставим его с требованиями банка и определим шансы на благоприятный исход дела.

- Мы составим возражения против требований банка. На основе изученных материалов дела подготовим письменные возражения против требований банка об уменьшении взыскиваемой суммы. Подготовим иск об обжаловании исполнительной надписи нотариуса.

- Мы поможем в ходе судебных разбирательствах. Окажем содействие в прохождении всех стадий судебного разбирательства начиная от суда первой инстанции и заканчивая обжалованием решения в Верховном суде.

Можно ли не платить кредит

В интернете можно найти советы, как не платить кредит: сослаться на гражданство СССР, неверный код рубля или мировой заговор иллюминатов с Нибиру.

На самом деле достаточно позвонить в банк, и вам помогут преодолеть финансовые трудности. Просрочка по кредиту — не конец света. Это не значит, что банк спустит на вас всех собак и потащит в суд.

Вот что говорят должники и что мы советуем в ответ.

Забывчивый

«Ребята, ну я же просто забыл…»

Лучше позвонить в банк, как только вспомнили, что просрочили платеж. Если забыли по недоразумению, лучше сказать об этом прямо. Есть вариант, что банк пойдет навстречу и аннулирует часть штрафов

Молодые ипотечники

«Если мы заплатим, нам нечего будет есть!»

В этом случае есть смысл договориться с банком о реструктуризации: ему невыгодно терять ипотечного клиента. Лучше дать ему отсрочку и подождать, пока его дела нормализуются

Безработный

«И чем мне, б!@#ь, кредит отдавать?!»

Если у вас кредит, но вас уволили — позвоните в банк в тот же день и объясните ситуацию. Банку выгоднее подождать, пока вы найдете работу, чем не вернуть ничего и продать долг коллекторам

Гедонист

«Лив фаст — дай янг»

Не стоит связываться с кредитами, если есть сложности с самоконтролем. Отдыхать и тусоваться, только если у вас есть на это свои деньги. А тратить лучшие годы на погашение кредитов — грустно

Отдыхать и тусоваться, только если у вас есть на это свои деньги. А тратить лучшие годы на погашение кредитов — грустно

Эксперт теории заговора

«Вы все — приспешники рептилоидов!!!»

Даже не знаем, что делать в таком случае. Но напомним, что в суде подписанный договор имеет более высокий приоритет, чем протест против международной банковской системы

На самом деле у банка нет цели разорить должника и забрать все до копейки — ведь всегда можно договориться и вместе прийти к адекватному решению. Разобрались, на что брали кредиты наши герои, как просрочили и как не оказаться в их ситуации.

Погрузиться в детали

Статьи, которые помогут наконец-то разобраться с кредитами:

1. Как отдавать кредиты, чтобы сэкономить на процентах.

2. Что делать, если нет денег платить за кредит.

3. Как на самом деле пользоваться кредиткой.

Как законно не платить микрозайм в Украине?

Микрокредитование стало очень популярным, и многие заемщики задают вопрос: «Что будет, если не отдавать микрозайм в Украине?».

Едва в Украине успела схлынуть первая волна кредитования, и мы разобрались с последствиями кризиса 2008 года, как вновь наблюдается новая волна раздачи кредитов в виде микрозаймов. Только на этот раз вместо банков займы выдают так называемые МФО – микрофинансовые организации, которые имеют лицензию на осуществление кредитной деятельности. Основной вид деятельности таких организаций – предоставление физическим лицам микрофинансовых займов онлайн (краткосрочные нецелевые ссуды до 45 дней в сумме до 15000 грн).

Почему заемщики попадают в «долговую яму»?

Сегодня насчитывается около 1000 микрофинансовых организаций. На слуху у многих – ШвыдкоГроши, Moneyveo, Позычка, ВашаГотивчка, УкрПозыка, МореГрошей. Простота получения денег на карту и политика низких требований к заемщикам (отсутствие таких требований, как справка о доходах, позитивная кредитная история) делают свое дело. Только за прошлый год гражданам Украины было выдано онлайн-кредитов на сумму близкую к 1 млрд долларов США. При этом средняя процентная ставка по таким микрокредитам составляет около 600% годовых.

При этом средняя процентная ставка по таким микрокредитам составляет около 600% годовых.

При достаточно высоком проценте за пользование денежными средствами, заемщики в большинстве случаев совершенно не вникают в условия кредитных договоров. Многие граждане уже вступили в кредитные правоотношения одновременно с 20-30 микрофинансовыми организациями. И достаточно большая часть среди них уже попала в «долговую яму».

Начиная с первой просрочки, проценты ежедневно нарастают с высокой скоростью. С увеличением суммы долга увеличивается количество и частота звонков из колл-центров микрофинансовой компании. От заемщиков требуют выплаты долга. На сегодняшний день микрофинансовые организации начали подавать иски в суды. Некоторые из них взыскивают долги путем получения исполнительной надписи нотариуса.

Как по закону не платить кредит?

Существуют законодательные нормы, которые защищают заемщиков микрокредитов.

В первую очередь, многие пункты по договору микрозайма (такие, как применение штрафа на 4, 30 и 90-й день просрочки) противоречат положениям Закона Украины «О защите прав потребителей». Эти пункты договора не отвечают принципам добросовестности и разумности, поскольку предусматривают возможность начисления непропорционально большой суммы штрафных санкций в сравнении с размером основного долга. Поэтому в суде адвокат по кредитным спорам обратит внимание на недействительность (никчемность) таких пунктов договора, и соответственно, начисленная сумма долга значительно уменьшиться.

Эти пункты договора не отвечают принципам добросовестности и разумности, поскольку предусматривают возможность начисления непропорционально большой суммы штрафных санкций в сравнении с размером основного долга. Поэтому в суде адвокат по кредитным спорам обратит внимание на недействительность (никчемность) таких пунктов договора, и соответственно, начисленная сумма долга значительно уменьшиться.

Помимо этого, после окончания срока кредитования (т.е. срока, на который выдавался займ) – у кредитора прекращается право начислять проценты за пользование кредитными деньгами. Вот почему заемщикам микрозаймов при наличии просрочки с такой легкостью пролонгируют договора займов. Ведь у кредитора появляется право начислять проценты на период пролонгации договора.

Итак, если вы задаетесь вопросом о том, как законно не платить микрозайм в Украине, то ответов можно найти сразу несколько. Когда микрофинансовая организация подала на вас в суд иск о взыскании микрозайма, вам следует немедленно обратиться за помощью к адвокату по кредитным спорам. От вас, как ответчика, будет подготовлен отзыв на иск, в котором будут изложены доводы и аргументы против иска о взыскании микрозайма.

От вас, как ответчика, будет подготовлен отзыв на иск, в котором будут изложены доводы и аргументы против иска о взыскании микрозайма.

В случае правильно построенной защиты в суде, руководствуясь статьей 1050 Гражданского кодекса Украины, суд взыщет с вас только сумму «тела» по займу и проценты, начисленные в пределах даты, обозначенной в договоре (даты возврата займа), и не более. Учитывая, что займы выдаются сроком не более чем на 45 дней, то и проценты будут начислены только лишь за 45 дней пользования кредитом. Во взыскании штрафов, пени и других штрафных санкций судом будет отказано.

Можно ли спать спокойно, если просрочить микрозайм?

Главное правило в данном случае – это контролировать ситуацию.

Я рекомендую всем, кто стал должником по микрозаймам, контролировать Реестр судебных решений (ссылка на реестр: https://court.gov.ua/fair/ ). Как только появится информация о подаче иска по взысканию с вас долга по микрозайму, незамедлительно обращайтесь к адвокату по кредитным спорам.

Также советую дополнительно проверять Единый реестр должников (ссылка на реестр https://erb.minjust.gov.ua/#/search-debtors ). Это на случай, если кредитор вместо суда обратился к частному нотариусу для совершения исполнительной нотариальной надписи. Исполнительная надпись нотариуса имеет такую же юридическую силу, как и решение суда. Поэтому получив исполнительную надпись нотариуса, кредитор обращается к государственному или частному исполнителю для открытия исполнительного производства, и вы попадаете в базу данных о должниках.

Будьте бдительны, не отпускайте ситуацию на самотек, контролируйте реестр судебных решений и реестр должников, своевременно обращайтесь к кредитному адвокату для защиты своих прав.

И мой вам совет: если хотите законно не платить кредит банку, не пролонгируйте договор (не продлевайте срок действия договора). Такими действиями вы значительно увеличиваете размер долга по займу, включающий высокие проценты. Помните об ограничении срока, на протяжении которого по закону могут быть начислены проценты.

Помните об ограничении срока, на протяжении которого по закону могут быть начислены проценты.

Автор адвокат Татьяна Романцова

Нечем платить кредит? | Эмиров и ПартнерыЭмиров и Партнеры

Кредиты очень тесно вошли в нашу повседневную жизнь. Реклама о выгодных условиях кредитования преследует нас повсюду и для многих возможность приобретения товаров и услуг с помощью заемных средств стала хорошим способом удовлетворения своих потребностей.

Безусловно кредитование населения и бизнес-процессов положительно влияет на экономику в целом и побуждает к большей экономической активности.

Однако нередко возникают ситуации, когда финансовое бремя оказывается непосильным для гражданина. По большей степени это происходит с ухудшением финансового положения в семье. Предпосылками здесь могут выступать такие факторы, как болезнь, увольнение и иные непредвиденные существенные затраты. Для того чтобы разобраться в способах законного освобождения от задолженности, прежде всего, нужно ответить на вопрос что же такое «кредит».

Кредит может предоставить только банк, имеющий лицензию от ЦБ РФ, выдается в денежном эквиваленте и с обязательным возвратом и начислением процентов за конкретные сроки. Как правило кредит выплачивается каждый месяц в соответствии с установленным графиком погашения задолженности.

Как законно не платить?

1. Самым надежным и безопасным способом, который в последнее время пользуется активным спросом, является – процедура банкротства физического лица. Однако, данный способ возможен к реализации, при наличие определенных познаний и навыков в области применения законодательства О несостоятельности (банкротстве).

2. Страховой случай. Если у должник застраховал свою ответственность перед Банком на случаи потери трудоспособности, несчастного случая, тяжелой болезни и страховой случай наступил, то обязанность по возврату кредита переходит к Страховой компании и должник освобождается от задолженности.

3. Тотальное бездействие. Данный способ является самым беспокойным и неудобным для должника. После нарушения своих обязательств по кредитному договору, Банк обращается в суд и получает решение суда о взыскании суммы кредита, процентов и пени. После судебной стадии начинается исполнительное производство – судебные приставы совершают действия по розыску как самого должника, так любого его имущества. Все имущество арестовывается, а на должника возлагают значительные ограничения, в том числе запрет на выезд за границу. В случае действительного отсутствия у должника какого-либо имущества и постоянного дохода, исполнительное производство может быть прекращено. Однако, в случае последующего обнаружения у должника имущества или источника дохода Банк снова сможет возобновить исполнительное производство и вновь применить меры принудительного взыскания к должнику.

После нарушения своих обязательств по кредитному договору, Банк обращается в суд и получает решение суда о взыскании суммы кредита, процентов и пени. После судебной стадии начинается исполнительное производство – судебные приставы совершают действия по розыску как самого должника, так любого его имущества. Все имущество арестовывается, а на должника возлагают значительные ограничения, в том числе запрет на выезд за границу. В случае действительного отсутствия у должника какого-либо имущества и постоянного дохода, исполнительное производство может быть прекращено. Однако, в случае последующего обнаружения у должника имущества или источника дохода Банк снова сможет возобновить исполнительное производство и вновь применить меры принудительного взыскания к должнику.

Таким образом, единственным цивилизованным способом избавиться от долгов, в случае непредвиденного ухудшения финансового положения гражданина, является процедура банкротства физического лица.

Можно ли сесть в тюрьму за долги?

Невозможность выполнить платежные обязательства может вызвать у кого-то беспокойство и беспокойство, но в большинстве случаев вам не придется беспокоиться о тюремном заключении, если вы не в состоянии выплатить свои долги.

Вы не можете быть арестованы или отправлены в тюрьму, например, за просрочку задолженности по кредитной карте или студенческой ссуде. Однако, если вы не заплатили налоги или алименты, у вас могут быть причины для беспокойства.

За какие виды долгов можно попасть в тюрьму?

Есть несколько случаев, когда отсидеть срок можно в результате неуплаты долгов, например, если вы не платили федеральные налоги или алименты.

Преднамеренная неуплата или недоплата федеральных налогов может привести к тюремному заключению, но только в том случае, если вам предъявлено обвинение в совершении налогового преступления, например, подача мошеннической налоговой декларации или ее не подача вообще. Если вы подаете декларацию, но не можете платить налоги, федеральное правительство не посадит вас в тюрьму.

Неуплата алиментов также может отправить вас за решетку. В соответствии с федеральным законом вас могут приговорить к тюремному заключению на срок от шести месяцев до двух лет за уклонение от выплаты алиментов, в зависимости от обстоятельств. Кроме того, законы штата могут разрешить судье отправить кого-либо в тюрьму за неподчинение постановлению суда о выплате алиментов.

Кроме того, законы штата могут разрешить судье отправить кого-либо в тюрьму за неподчинение постановлению суда о выплате алиментов.

Можно ли попасть в тюрьму за неуплату студенческой ссуды?

Вы не можете быть арестованы или приговорены к тюремному заключению за невыплату студенческой ссуды, потому что студенческая ссуда считается «гражданской» задолженностью. Этот тип долга включает долги по кредитной карте и медицинские счета и не может привести к аресту или тюремному заключению. Тем не менее, обслуживающие студенческие ссуды будут использовать другие способы взыскания просроченной задолженности, включая передачу долга США.S. Министерство юстиции пытается взыскать долг в судебном порядке. В том маловероятном случае, если вам предъявят иск о выплате студенческой задолженности, вас могут арестовать, если вы не явитесь в суд.

Может ли сборщик долгов подать на меня в суд?

Сборщик долгов может подать против вас в суд, чтобы получить деньги, которые вы должны. Коллектор предпринимает этот судебный иск в надежде добиться от судьи постановления о выплате долга. Если вас уведомят о том, что вы должны явиться в суд, чтобы предстать перед судом, но вы проигнорируете приказ, судья может потребовать вашего ареста за неуважение к суду.

Коллектор предпринимает этот судебный иск в надежде добиться от судьи постановления о выплате долга. Если вас уведомят о том, что вы должны явиться в суд, чтобы предстать перед судом, но вы проигнорируете приказ, судья может потребовать вашего ареста за неуважение к суду.

Таким образом, невыполнение постановления суда о невыплаченной задолженности может поставить вас в наручники, но сам долг не может привести к аресту.

Каков срок исковой давности по долгу?

Срок давности по взысканию долга — это ограниченный период времени, в течение которого сборщики долгов и кредиторы могут подать на вас в суд за просроченную задолженность.

Федеральный закон о справедливой практике взыскания долгов регулирует срок давности в отношении долгов; законы штата также могут повлиять на это. Следовательно, срок давности взыскания долга зависит от того, где вы живете.Как правило, срок давности по долгу составляет от трех до шести лет.

Что касается ваших кредитных баллов, истечение срока давности по долгу не означает, что невыплаченная сумма не будет отображаться в вашем кредитном отчете. Это потому, что срок действия самого долга еще не истек, и его присутствие в вашем кредитном отчете может продолжать влиять на ваш кредитный рейтинг. Отрицательная информация, такая как неоплаченный долг, может оставаться в вашем кредитном отчете до семи лет, независимо от срока давности долга.

Это потому, что срок действия самого долга еще не истек, и его присутствие в вашем кредитном отчете может продолжать влиять на ваш кредитный рейтинг. Отрицательная информация, такая как неоплаченный долг, может оставаться в вашем кредитном отчете до семи лет, независимо от срока давности долга.

Что такое долг с отсрочкой давности?

После того, как срок погашения долга превышает применимые законом сроки для подачи иска кредитором или взыскателем долга, их требование может быть «заблокировано» по истечении срока давности. Если вам предъявлен иск по поводу долга, но он выходит за рамки срока давности, долг может считаться слишком старым, что дает вам потенциальную защиту в суде.

В некоторых штатах срок исковой давности начинается, когда вы не можете оплатить долг.В другом месте таймер может начать возвращаться к тому моменту, когда вы производили последний платеж. В некоторых штатах, часы перезагружается, когда вы делаете частичную оплату на спорном долга.

Распространенное заблуждение состоит в том, что осуществление платежа по просроченной задолженности может перезапустить счетчик того, как долго элемент может оставаться в вашем кредитном отчете, но это не так. Когда вы сделали последний платеж, это не влияет на то, как долго элемент может оставаться в вашем кредитном отчете.

Когда вы сделали последний платеж, это не влияет на то, как долго элемент может оставаться в вашем кредитном отчете.

Что могут и что не могут делать сборщики долгов?

Разумно иметь знания о том, что сборщики долгов по закону могут и не могут делать, когда они требуют от вас выплаты долга.

Юридически коллектор может связываться с вами только по вопросам семейных долгов, таких как счета по кредитным картам, автокредиты, медицинские счета, студенческие ссуды и выплаты по ипотеке. Коллектор может связаться с вами по телефону, электронной почте, текстовым сообщением или письмом, а начиная с октября 2021 года — через социальные сети.

В течение пяти дней с момента первого обращения к вам сборщик долга должен отправить вам уведомление с указанием суммы вашей задолженности, имени кредитора, которому причитаются деньги, и того, что вы можете сделать, если считаете, что не должны. долг.

Сборщикам долгов запрещено беспокоить вас, лгать вам или участвовать в недобросовестных действиях. Например, сборщик долгов не может угрожать вам причинением вреда, ложно заявлять, что вас арестуют, или угрожать забрать вашу собственность.

Например, сборщик долгов не может угрожать вам причинением вреда, ложно заявлять, что вас арестуют, или угрожать забрать вашу собственность.

Кроме того, сборщики долгов не могут связаться с вами до 8:00 или после 21:00. Если вы не дадите им разрешения, они не смогут связаться с вами на работе, если вы не можете отвечать на звонки, и не сможете связаться с вами в большинстве случаев, если вы попросили их в письме прекратить с вами связаться.Кроме того, сборщик долгов обычно не может говорить о вашем долге ни с кем, кроме вас или вашего супруга.

Как выбраться из долгов

Работа с взыскателями долга может быть неприятной. Но вы можете избежать этого разочарования, сосредоточившись на том, чтобы выбраться из долгов. Как лучше всего это сделать? Вот пять советов.

1. Составьте бюджет

Составление бюджета может помочь вам понять, сколько денег поступает и уходит, а затем помогает определить, какую часть этих денег вы можете выделить для погашения долга. Однако после того, как вы установили бюджет, важно придерживаться его как можно точнее, а затем вносить изменения по мере необходимости, когда вы лучше понимаете свои доходы и расходы.

Однако после того, как вы установили бюджет, важно придерживаться его как можно точнее, а затем вносить изменения по мере необходимости, когда вы лучше понимаете свои доходы и расходы.

2. Приносите больше денег

Дополнительные наличные деньги могут дать вам серьезный толчок в отмене долгов. Вы можете заняться подработкой, работать сверхурочно, найти вторую работу или продавать ненужные вещи по дому, чтобы заработать больше денег для уменьшения долга.

3. Взгляните на консолидацию долга

Кредитная карта с переводом баланса или ссуда для консолидации долга могут помочь вам сэкономить сотни или даже тысячи долларов при погашении долга.Идея состоит в том, чтобы обменять долг с более высокой процентной ставкой на долг с более низкой процентной ставкой. С картой переноса баланса вы даже сможете получить начальное предложение с годовой процентной ставкой 0% на год или больше.

4. Обдумайте стратегии выплаты долга

Стратегия выплаты долга может упростить трудный процесс. Следует рассмотреть два метода: метод снежного кома долга и метод лавины долга. Эти методы обычно применяются к задолженности по кредитной карте.

Следует рассмотреть два метода: метод снежного кома долга и метод лавины долга. Эти методы обычно применяются к задолженности по кредитной карте.

Используя метод снежного кома долга, вы будете производить минимальные ежемесячные платежи по всем своим счетам, кроме счета с наименьшим остатком.Затем возьмите деньги, которые в противном случае вы бы платили в счет других долгов, и вложите столько, сколько сможете, в счет самого маленького долга, пока он не будет погашен. Затем вы перейдете к следующему наименьшему балансу и будете повторять процесс, пока не погасите все свои карты.

Метод долга лавины использует аналогичный подход, но с изюминкой. При использовании этого метода вы вносите минимальные ежемесячные платежи на все свои счета, кроме счета с самой высокой процентной ставкой. Затем вы направляете как можно больше денег на списание долга с самой высокой процентной ставкой.Как только этот долг исчез, вы переходите к долгу со следующей по величине процентной ставкой и так далее. Этот метод, вероятно, сэкономит вам больше денег по сравнению с подходом снежного кома, но может быть труднее сохранять мотивацию, если ваш долг с самым высоким процентом имеет высокий баланс.

Этот метод, вероятно, сэкономит вам больше денег по сравнению с подходом снежного кома, но может быть труднее сохранять мотивацию, если ваш долг с самым высоким процентом имеет высокий баланс.

5. Обратитесь за помощью

Чувствуете ли вы, что купаетесь в долгах? Если да, возможно, пришло время попросить о помощи.

Одним из таких источников помощи может быть служба кредитного консультирования. Консультации по вопросам долга могут помочь вам лучше понять свои финансы и долги, а также поработать с вами, чтобы разработать план для достижения ваших целей.Национальный фонд кредитного консультирования (NFCC) является надежным источником для поиска авторитетного кредитного консультанта.

Они могут предложить план управления долгом, в котором вы должны будете делать разовый ежемесячный платеж в службу кредитного консультирования, которая затем распространяется среди ваших кредиторов. Имейте в виду, что вы по-прежнему будете нести ответственность за своевременную оплату всех платежей, даже если их от вашего имени делает другая компания.

Альтернативой является погашение долга. Компания по урегулированию долга может договориться о выплате меньшей суммы, чем вы должны кредиторам.Однако погашение долга на сумму, меньшую, чем полная, отрицательно скажется на ваших кредитных рейтингах, особенно потому, что компании по урегулированию долгов обычно требуют, чтобы вы прекратили выплаты своим кредиторам. Это должно быть крайним средством уменьшения долга.

Если у вас возникли проблемы с оплатой счетов из-за финансовых трудностей, вы также можете обратиться за финансовой помощью и получить доступ к программам, которые предоставляют бесплатные или субсидируемые товары и услуги.

Итог

Несмотря на то, что не существует карты «выйти из тюрьмы бесплатно» для избавления от долгов, имейте в виду, что существует всего несколько случаев, когда ваш долг может привести вас в тюрьму.Но если вы чувствуете себя застрявшим в долгах, вы можете освободиться, приведя в действие план, как позаботиться о нем навсегда. В рамках этого плана вы захотите просмотреть свой бесплатный кредитный отчет и оценки через Experian.

В рамках этого плана вы захотите просмотреть свой бесплатный кредитный отчет и оценки через Experian.

Судебные иски, которые могут быть приняты против вас за неуплату кредита?

Невыплата ссуды — большая проблема, с которой сталкиваются многие люди в тяжелые экономические времена. Иногда поступающей суммы просто недостаточно, чтобы выплатить все ваши долги.Когда вас увольняют или вы не работаете и получаете ссуды, на которые у вас нет денег, вы испытываете огромный стресс. К сожалению, в условиях экономического спада это очень распространенная проблема, с которой сталкиваются многие люди. Есть несколько важных последствий, о которых вам следует знать.

Автокредит

Если вы не платите платеж по автокредиту, они могут с вами сделать несколько вещей. Во-первых, они взимают с вас штраф за просрочку платежа за неуплату. Через несколько месяцев после того, как вы не произведете оплату, они попытаются связаться с вами и решить проблему. Если они не смогут связаться с вами или решить проблему, они вернутся и заберут машину. Ваш кредит будет серьезно поврежден, и в результате впоследствии будет сложно получить ссуду.

Если они не смогут связаться с вами или решить проблему, они вернутся и заберут машину. Ваш кредит будет серьезно поврежден, и в результате впоследствии будет сложно получить ссуду.

Студенческие ссуды

Студенческие кредиты обычно имеют самые низкие процентные ставки и предусматривают гибкие платежи. Если вы им не заплатите, они никогда не уйдут. Студенческие ссуды устанавливаются федеральным правительством. В результате правительство никогда не позволит их списать. Они останутся с вами, пока вы им не заплатите или не умрете.

Даже в случае банкротства задолженность по студенческому кредиту не будет погашена. Если вы им не платите, они могут увеличить вашу зарплату и получить хороший процент от вашей зарплаты. Вы не сможете получить возврат подоходного налога до тех пор, пока не будет погашен долг. Чем дольше ссуды остаются невыплаченными, тем больше становится остаток ссуд. Они будут продолжать добавлять штрафы за просрочку платежа и повышать процентную ставку по мере вашего продвижения. Поэтому выплата студенческой ссуды должна быть одним из ваших главных приоритетов.

Поэтому выплата студенческой ссуды должна быть одним из ваших главных приоритетов.

Персональные ссуды

Индивидуальные займы могут немного отличаться в зависимости от характера займа.Обычно они основаны только на вашем кредите и поэтому не обеспечиваются каким-либо конкретным объектом собственности. В результате они не могут вернуть что-либо, как с автокредитом или ипотекой. Если вы не платите свои личные ссуды, они могут подать против вас судебный иск.

Сначала они попытаются взыскать задолженность через внутренний отдел взыскания. Затем они обычно передают его коллекторскому агентству, которое попытается взыскать долг. Если это не сработает, они подадут на вас в суд по гражданским делам о выплате денег.Вы можете осудить вас, но в результате попасть в тюрьму очень редко. Тем не менее, ваш кредит может быть испорчен, а ваша заработная плата может быть уменьшена.

Что может случиться, если я не выплату ссуду?

Если вы не производите платежи вовремя и в полном объеме, вы не выполняете условия кредитного договора. Когда это происходит, кредитор имеет право подать на вас в суд (также известный как начало «исполнительного производства») для взыскания вашей задолженности.

Когда это происходит, кредитор имеет право подать на вас в суд (также известный как начало «исполнительного производства») для взыскания вашей задолженности.

Если у вас нет денег, кредитор может продать любые активы, указанные в кредитных документах, в качестве обеспечения.Обеспеченными активами могут быть недвижимость, товары, автомобиль или другое имущество, которое вы предложили в качестве обеспечения ссуды. В случае дефолта кредитор может забрать собственность и продать ее, чтобы вернуть долг.

Может быть документ, зарегистрированный в Реестре ценных бумаг личного имущества или Реестре титулов в Департаменте природных ресурсов, горнодобывающей промышленности и энергетики, который называется ипотечным или обременяющим залогом, в котором говорится, что кредитор имеет долю в собственности и не может быть продан. если безопасность не выпущена.

Вы можете продать обеспеченный актив только в том случае, если вы договоритесь о выплате ссуды или получите разрешение кредитора. Например, если у вас есть ипотечный кредит на ваш дом, вы можете продать его только в том случае, если вы сможете выплатить все деньги, которые вы должны, или если вы достигнете соглашения с кредитором о сохранении кредита и использовании денег от продажи для другого цель.

Например, если у вас есть ипотечный кредит на ваш дом, вы можете продать его только в том случае, если вы сможете выплатить все деньги, которые вы должны, или если вы достигнете соглашения с кредитором о сохранении кредита и использовании денег от продажи для другого цель.

Что может сделать кредитор, чтобы вернуть свои деньги?

Кредитор, вероятно, попытается вернуть любые обеспеченные активы, которые вы указали в своих кредитных документах.Прежде чем это сделать, они должны, в соответствии с Национальным кредитным кодексом, направить вам уведомление о дефолте с указанием суммы по умолчанию и дать вам 30 дней, чтобы исправить это, выплатив все деньги, которые в настоящее время причитаются. Даже если Национальный кредитный кодекс не применяется к вашей ипотеке, Закон о собственности гласит, что кредиторы в Квинсленде не могут продать ваш дом, землю или пустующую землю без уведомления вас за 30 дней. Если кредитор не может вас найти или считает, что вы пытаетесь продать товары или удалить их без разрешения кредитора, ему, возможно, не придется направлять вам уведомление по умолчанию перед возвратом обеспеченного актива.

Если вы отказываетесь позволить кредитору вернуть обеспеченный актив, он может начать судебное разбирательство против вас. В этом случае вы получите судебные документы, которые называются формой 2 — иск и формой 16 исковое заявление , и у вас будет 28 дней на то, чтобы подать форму 17 — защита . Подача защиты дает вам возможность доказать, что вы не задолжали деньги. Если вы получили форму 2 — претензия , вам следует немедленно получить юридическую консультацию.

Если вы не подадите защиту, кредитор вынесет решение (постановление) против вас.Если им удастся добиться такого решения, кредитор может предпринять дальнейшие шаги для взыскания с вас денег. Кредитор не обязан предоставлять вам копию решения, но вы можете получить копию решения в суде, в котором оно было вынесено.

Какие дальнейшие шаги может предпринять кредитор?

Кредитор может подать заявку на другие заказы, например:

- повестка на судебное заседание, требующее, чтобы вы обратились в суд и забрали подтверждающие документы, чтобы объяснить ваше текущее финансовое положение

- исполнительный ордер, перенаправляющий ваши доходы (гарниши заработной платы), чтобы вы регулярно выплачивали ссуду из своей зарплаты

- исполнительный ордер, позволяющий кредитору арестовать и продать некоторые из ваших активов и использовать деньги от продажи для уменьшения вашей задолженности.

Ваши права на Centrelink, а также основные предметы домашнего обихода и личные вещи, включая базовый автомобиль (до установленной стоимости), не могут быть отобраны у вас в большинстве случаев. Проверьте список предметов домашнего обихода, освобожденных от налогообложения, включенных в Правила банкротства.

Как далеко это может зайти?

Вас не могут отправить в тюрьму за неисполнение кредита. Но если против вас будет вынесено судебное решение, вам могут потребовать оплатить судебные издержки и сборы кредитора, что может повлиять на ваш кредитный рейтинг.Судебное решение, вынесенное против вас, длится шесть лет и может быть продлено еще на шесть лет. Кредитор может проверить вас в течение этого времени, чтобы узнать, можете ли вы заплатить деньги в счет погашения долга. Они не могут преследовать вас за ссудой после этого времени, кроме исключительных обстоятельств.

Кредитор может следовать одному и тому же судебному процессу независимо от того, есть ли у него обеспеченный заем (когда автомобиль или дом указаны в качестве обеспечения в ваших кредитных документах) или необеспеченный заем (в ваших кредитных документах нет активов, которые могли бы обеспечить выплату кредит).

Повлияет ли это на мой кредитный рейтинг?

Да, решения, вынесенные против вас в суде по обеспеченным или необеспеченным займам, влияют на ваш кредитный рейтинг, что затрудняет получение ссуд или кредитов в будущем. Ваше решение будет зарегистрировано в одном или нескольких агентствах кредитной информации:

Эти организации могут предоставить информацию о вашей кредитной истории и рейтингах потенциальным кредиторам.

Вы можете бесплатно получить копию записей Equifax о вашей кредитной истории.

Судебные решения остаются в списке в течение пяти лет в вашем кредитном отчете, даже если долг будет выплачен до этого времени. Листинг по умолчанию в агентстве кредитной информации будет удален только в том случае, если кредитор согласится, что он никогда не должен был быть указан изначально или в листинге содержалась неверная информация.

Что будет, если я не заплачу беззалоговый кредит?

В двух словах

Необеспеченный долг включает задолженность по кредитным картам, студенческие ссуды, личные ссуды, денежные авансы, медицинские долги, счета розничных магазинов и деньги, взятые в долг у семьи или друзей. В этой статье будут обсуждаться необеспеченные долги, что произойдет, если вы не выполнили свои обязательства по этим видам долгов, и какие варианты у вас есть для решения их после дефолта.

В этой статье будут обсуждаться необеспеченные долги, что произойдет, если вы не выполнили свои обязательства по этим видам долгов, и какие варианты у вас есть для решения их после дефолта.

Для подавляющего большинства американцев, если исключить то, что мы должны по нашим домам, большая часть нашего долга — это необеспеченный долг. Необеспеченный долг включает в себя задолженность по кредитной карте, студенческие ссуды, личные ссуды, денежные авансы, медицинские долги, счета в розничных магазинах и деньги, взятые в долг у семьи или друзей. В этой статье будут обсуждаться необеспеченные долги, что произойдет, если вы не выполнили свои обязательства по этим видам долгов, и какие варианты у вас есть для решения их после дефолта.

Что такое беззалоговый заем?

Ссуды бывают двух видов: обеспеченные ссуды и необеспеченные ссуды. Обеспеченная ссуда — это ссуда, обеспеченная активами или имуществом в качестве гарантии возврата. Актив или имущество, которыми вы обязуетесь обеспечить ссуду, называется обеспечением. Наиболее распространенным типом обеспеченной ссуды является ипотека, поскольку ипотека обеспечивается домом, который был приобретен на выручку от ипотеки. Если вы не сможете погасить ипотечный кредит, недвижимость, которую вы приобрели с помощью ипотечного кредита, может быть возвращено кредитором в качестве погашения.Другой распространенный вид обеспеченного кредита — автокредиты, которые работают по тому же принципу.

Наиболее распространенным типом обеспеченной ссуды является ипотека, поскольку ипотека обеспечивается домом, который был приобретен на выручку от ипотеки. Если вы не сможете погасить ипотечный кредит, недвижимость, которую вы приобрели с помощью ипотечного кредита, может быть возвращено кредитором в качестве погашения.Другой распространенный вид обеспеченного кредита — автокредиты, которые работают по тому же принципу.

Беззалоговая ссуда — это ссуда, не обеспеченная другими фондами или имуществом. В большинстве случаев единственное, что поддерживает ссуду, — это ваше обещание вернуть ее. Самый распространенный вид беззалогового кредита — это кредитная карта. Помимо вашего согласия на возврат денег, которые вы занимаете по кредитной карте, большинство эмитентов кредитных карт не имеют права принимать товары, приобретенные с помощью кредитной карты, в качестве погашения, если вы не можете произвести платеж.Некоторые другие типы необеспеченных кредитов включают бизнес-ссуды, студенческие ссуды и даже ссуды на консолидацию долга. Ссуда консолидации долга — это популярное средство объединения нескольких долгов на нескольких необеспеченных счетах в одну ссуду с одним ежемесячным платежом по ссуде. Студенческие ссуды также являются типом необеспеченных ссуд, хотя они, как правило, имеют отличительные черты, которые чаще ассоциируются с обеспеченными ссудами. Когда вы берете студенческую ссуду, вы не только «соглашаетесь» выплатить ссуду, но также должны оформить что-то, известное как «вексель».Тогда вексель становится залогом для вашей студенческой ссуды аналогично тому, как «чек» обеспечивает ваше обязательство по оплате товаров, купленных с помощью чека.

Ссуда консолидации долга — это популярное средство объединения нескольких долгов на нескольких необеспеченных счетах в одну ссуду с одним ежемесячным платежом по ссуде. Студенческие ссуды также являются типом необеспеченных ссуд, хотя они, как правило, имеют отличительные черты, которые чаще ассоциируются с обеспеченными ссудами. Когда вы берете студенческую ссуду, вы не только «соглашаетесь» выплатить ссуду, но также должны оформить что-то, известное как «вексель».Тогда вексель становится залогом для вашей студенческой ссуды аналогично тому, как «чек» обеспечивает ваше обязательство по оплате товаров, купленных с помощью чека.

Поскольку их ссуды не обеспечены залогом, большинство необеспеченных кредиторов полагаются на репутацию и добросовестность, чтобы рассчитывать на то, что вы выплатите свой необеспеченный долг. Записи о том, как вы выполняете свои финансовые обязательства, ведутся несколькими крупными частными корпорациями, известными как кредитные бюро. Эти бюро создают отчеты о кредитных операциях, касающиеся взятых вами займов, а также истории ваших платежей и / или невыполнения обязательств. Затем эта история сводится к оценке вашего кредитного рейтинга отдельным бюро. Все три рейтинга бюро сравниваются с кредитными рейтингами других ответственных заемщиков, чтобы оценить вашу общую кредитоспособность. Если вы производите платежи каждый месяц, ваш кредитор будет сообщать эту положительную информацию в кредитные бюро, давая другим кредиторам потребительских кредитов благоприятный индикатор вашей кредитоспособности. Если вы пропустите платеж или вообще перестанете платить, они также сообщат эту информацию, частично чтобы предупредить других кредиторов, что вы не производили платежи в соответствии с условиями вашего кредитного соглашения.Это, в свою очередь, приведет к снижению вашего кредитного рейтинга и может привести к тому, что некоторые или все эти кредиторы откажутся одалживать вам деньги в будущем.

Затем эта история сводится к оценке вашего кредитного рейтинга отдельным бюро. Все три рейтинга бюро сравниваются с кредитными рейтингами других ответственных заемщиков, чтобы оценить вашу общую кредитоспособность. Если вы производите платежи каждый месяц, ваш кредитор будет сообщать эту положительную информацию в кредитные бюро, давая другим кредиторам потребительских кредитов благоприятный индикатор вашей кредитоспособности. Если вы пропустите платеж или вообще перестанете платить, они также сообщат эту информацию, частично чтобы предупредить других кредиторов, что вы не производили платежи в соответствии с условиями вашего кредитного соглашения.Это, в свою очередь, приведет к снижению вашего кредитного рейтинга и может привести к тому, что некоторые или все эти кредиторы откажутся одалживать вам деньги в будущем.

Помимо сообщения кредитной истории в кредитные бюро, некоторые кредиторы также будут настаивать на том, чтобы вы согласились на автоматические ежемесячные платежные вычеты с вашего банковского счета в качестве условия получения необеспеченной ссуды. Эти автоматические ежемесячные отчисления не только увеличивают вероятность того, что вы будете вносить платеж каждый месяц, но также и то, что платеж будет произведен вовремя.Кроме того, иногда бывает очень сложно отменить автоматические ежемесячные платежные вычеты, и вам потребуется связаться как с вашим кредитором, так и с вашим банком, чтобы приостановить платежи.

Эти автоматические ежемесячные отчисления не только увеличивают вероятность того, что вы будете вносить платеж каждый месяц, но также и то, что платеж будет произведен вовремя.Кроме того, иногда бывает очень сложно отменить автоматические ежемесячные платежные вычеты, и вам потребуется связаться как с вашим кредитором, так и с вашим банком, чтобы приостановить платежи.

Что произойдет, если я не выполню обязательств по необеспеченной ссуде?

Тот факт, что необеспеченная ссуда не обеспечена, не означает, что не будет никаких последствий, если вы не сможете выплатить долг или не произведете платежи вовремя. Большинство кредиторов начисляют огромные штрафы за просрочку платежа каждый месяц, если ваш платеж не получен вовремя.Кроме того, если вы согласились, чтобы ваши платежи автоматически списывались с вашего счета, а средства для покрытия платежа недоступны, когда ваш кредитор пытается произвести вычет, ваш банковский счет, скорее всего, будет перерасходован, что приведет к еще более значительной недостаточности средств. комиссии, взимаемые вашим банком. Просроченные сборы и недостаточные сборы фонда, связанные с бизнес-кредитами, могут быть даже намного выше, поскольку бизнес-ссуды обычно не покрываются федеральными законами и законами штата о защите прав потребителей.

комиссии, взимаемые вашим банком. Просроченные сборы и недостаточные сборы фонда, связанные с бизнес-кредитами, могут быть даже намного выше, поскольку бизнес-ссуды обычно не покрываются федеральными законами и законами штата о защите прав потребителей.

Простое несвоевременное внесение платежа известно как просрочка платежа и может стоить довольно дорого. Если вы полностью перестанете выплачивать ссуду в течение нескольких месяцев, вы не сможете ее погасить. Как только ваша ссуда перейдет в состояние дефолта, она, скорее всего, будет передана сборщику долгов. После этого коллектор начнет звонить вам много раз в день, требуя выплаты долга. Эти звонки обычно сопровождаются письмами с угрозами по почте. Если ни одна из этих тактик взыскания не сработает, долг, скорее всего, будет передан профессиональной юридической фирме по взысканию долгов, представляющей либо сборщика долгов, либо первоначального кредитора.

Хотя большинство юридических фирм предпринимают первоначальные попытки погасить или взыскать с вас платеж по долгу, они не обязаны этого делать. Помимо письма, в котором просто говорится, что они взяли на себя долг, и предоставляется информация, по которой вы можете отправлять платежи, единственное другое письмо, которое вы можете получить от них, — это уведомление о судебном процессе, требующем вашей явки в суд. После подачи иска ваш кредитор с меньшей вероятностью погасит счет или предложит вам разумные условия погашения.Это связано с тем, что, если кредитор выиграет судебный процесс, против вас будет вынесено судебное решение. Решение — это постановление суда, в котором объявляется, что вы имеете задолженность и ее необходимо вернуть. Таким образом, необеспеченный долг по существу становится обеспеченным решением суда.

Помимо письма, в котором просто говорится, что они взяли на себя долг, и предоставляется информация, по которой вы можете отправлять платежи, единственное другое письмо, которое вы можете получить от них, — это уведомление о судебном процессе, требующем вашей явки в суд. После подачи иска ваш кредитор с меньшей вероятностью погасит счет или предложит вам разумные условия погашения.Это связано с тем, что, если кредитор выиграет судебный процесс, против вас будет вынесено судебное решение. Решение — это постановление суда, в котором объявляется, что вы имеете задолженность и ее необходимо вернуть. Таким образом, необеспеченный долг по существу становится обеспеченным решением суда.

В дополнение к многочисленным средствам обеспечения исполнения судебного решения, имеющимся в распоряжении кредитора, таким как возмещение убытков и сборы с банковского счета, кредитор может также сообщить о судебном решении в кредитные бюро, что значительно снизит ваш кредитный рейтинг.Суждение может оставаться в вашем кредитном отчете до 10 лет, вне зависимости от того, оплачиваете вы его в конечном итоге или нет, в дополнение к другой отрицательной информации в вашем кредитном отчете, которая может оставаться в вашей кредитной истории до 7 лет. Все это повлияет на вашу способность получить кредит в будущем и приведет к значительно более высоким процентным ставкам по любому кредиту, который вы в конечном итоге получите.

Все это повлияет на вашу способность получить кредит в будущем и приведет к значительно более высоким процентным ставкам по любому кредиту, который вы в конечном итоге получите.

Какие у меня параметры после значения по умолчанию?

Поскольку невыплата необеспеченного долга влечет за собой реальные последствия, простое игнорирование его после дефолта никогда не является вариантом.Есть вещи, которые вы можете сделать, чтобы решить проблему невыполнения обязательств по ссуде и либо предотвратить ее ухудшение. Возможно, вы даже сможете по закону освободить себя от обязанности вернуть долг навсегда.

Первое, что вы должны попробовать и сделать, когда вы не выполнили свои обязательства по условиям необеспеченной ссуды, — это напрямую связаться с кредитором. Объясните свою ситуацию кредитору и дайте ему знать, что вы хотите выплатить долг, но вам нужна его помощь для этого. Многие кредиторы откажутся от одного или нескольких платежей по кредиту, снизят требуемый ежемесячный платеж, откажутся от комиссии за просрочку или превышение лимита или временно снизят процентные ставки.

Если вы не можете напрямую заключить приемлемое соглашение со своим кредитором, обратитесь в некоммерческое консультационное агентство по кредитам. Эти лицензированные кредитные консультационные агентства могут работать с вами над составлением плана управления долгом, который объединит все ваши ежемесячные платежи по необеспеченному долгу в один простой ежемесячный платеж, часто с более низкой процентной ставкой и отказом от сверхлимитных или просроченных платежей. Если вы решите получить помощь в переговорах со своими кредиторами, убедитесь, что вы имеете дело с лицензированным агентством кредитных консультаций, а не с частной фирмой по урегулированию долгов.Фирмы по урегулированию долга пытаются урегулировать ваши невыплаченные долги с вашими кредиторами на меньшую сумму, чем вы должны. Фирмы по урегулированию долга являются коммерческими компаниями и могут взимать значительные комиссии за каждую ссуду, которую они выплачивают за вас. Более того, многие из них являются мошенниками. Если урегулирование долга — вариант, который вас заинтриговал, обязательно изучите процесс урегулирования долга, прежде чем соглашаться на эту форму списания долга.

Если урегулирование долга — вариант, который вас заинтриговал, обязательно изучите процесс урегулирования долга, прежде чем соглашаться на эту форму списания долга.

Использование новой ссуды для ее погашения

Другой способ справиться с необеспеченной задолженностью, которая перешла в дефолт, включает получение новой ссуды на консолидацию необеспеченной задолженности для погашения ваших существующих счетов с высокими процентами.Этот тип ссуды может принимать форму необеспеченной личной ссуды, ссуды под залог собственного капитала, кредитной линии под залог собственного капитала или перевода остатка по кредитной карте. Однако ссуды под залог собственного капитала и кредитные линии под залог собственного капитала могут быть чрезвычайно рискованными, поскольку необеспеченный заем теперь обеспечен собственным капиталом в вашем доме, и вы можете подвергнуть свое домовладение риску в случае повторного дефолта. Однако преимущества ссуды на консолидацию долга часто достаточно значительны, чтобы перевесить большинство рисков. Например, ссуда на консолидацию долга может объединять один или несколько просроченных необеспеченных ссуд в одну новую непросроченную необеспеченную ссуду с разовым ежемесячным платежом по ссуде и более низкой процентной ставкой, чем ссуды, которые вы погашаете отдельно.Имейте в виду, что получение другой необеспеченной ссуды обычно требует проверки кредитоспособности, и если вы уже пропустили платежи с другим кредитором, получение одобрения может быть очень трудным. Скорее всего, вы сможете получить ссуду на консолидацию долга только тогда, когда у вас все еще есть хорошая кредитная история. Напротив, планы управления долгом не требуют от вас отличной кредитной истории. Если заем на консолидацию долга не подходит для вас, возможно, вам подойдет DMP.

Например, ссуда на консолидацию долга может объединять один или несколько просроченных необеспеченных ссуд в одну новую непросроченную необеспеченную ссуду с разовым ежемесячным платежом по ссуде и более низкой процентной ставкой, чем ссуды, которые вы погашаете отдельно.Имейте в виду, что получение другой необеспеченной ссуды обычно требует проверки кредитоспособности, и если вы уже пропустили платежи с другим кредитором, получение одобрения может быть очень трудным. Скорее всего, вы сможете получить ссуду на консолидацию долга только тогда, когда у вас все еще есть хорошая кредитная история. Напротив, планы управления долгом не требуют от вас отличной кредитной истории. Если заем на консолидацию долга не подходит для вас, возможно, вам подойдет DMP.

Получение помощи через банкротство

В большинстве случаев, если вам необходимо занять деньги для выплаты по уже имеющимся кредитам, это признак более серьезных финансовых проблем, которые, возможно, придется решать путем банкротства. Банкротство не только решает проблему просрочки по необеспеченному долгу, но и полностью устраняет приемлемые долги. Когда вы подаете заявление о банкротстве, большая часть или весь ваш необеспеченный долг будет погашен по завершении вашего банкротства, что освобождает вас от обязательства выплатить этот долг. Некоторые исключения из этого правила существуют для недавно открытых кредитных линий и покупок, совершенных в течение одного года после подачи заявления о банкротстве.

Банкротство не только решает проблему просрочки по необеспеченному долгу, но и полностью устраняет приемлемые долги. Когда вы подаете заявление о банкротстве, большая часть или весь ваш необеспеченный долг будет погашен по завершении вашего банкротства, что освобождает вас от обязательства выплатить этот долг. Некоторые исключения из этого правила существуют для недавно открытых кредитных линий и покупок, совершенных в течение одного года после подачи заявления о банкротстве.