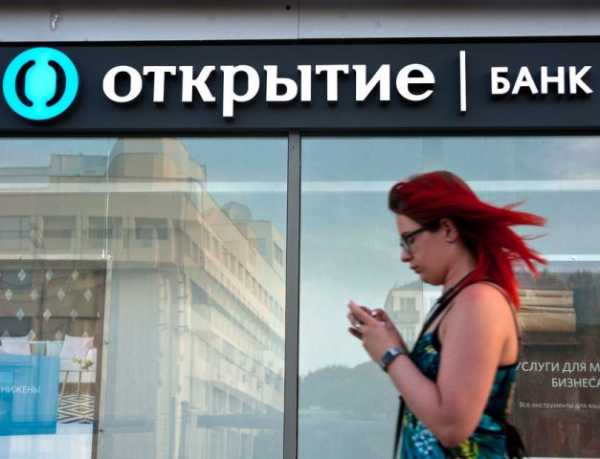

Банку "Открытию" не грозит отзыв лицензии, заявил Аксаков. Отозвана лицензия открытие

Банк Открытие последние новости и проблемы сегодня |

Не успели в России опомниться от проблем в банке ЮГРА, у которого была отозвана лицензия летом 2022 года, о чем мы, конечно же, рассказывали (такой информационный шум никак нельзя обойти стороной), как в это же время по-тихому набирал обороты другой шум, касающийся банка «Открытие», который занимает 7 место в рейтинге по объему капитала, входящий в топ-10 крупнейших банков страны, а также в список системообразующих банков страны.

Поэтому, в данной статье мы разберемся в чем, собственно, проблема у банка — как, откуда и из-за чего она появилась, что происходит с банком сейчас, что делать вкладчикам банка Открытие и многое другое.

Банк Открытие проблемы сегодня 2022

В данной статье мы разберемся в чем, собственно, проблема у банка— как, откуда и из-за чего она появилась, что происходит с банком сейчас, что делать вкладчикам банка Открытие, а также клиентам различных дочерних структур самого банка.

Определим серьезность возникшей проблемы в банке «Открытие» как для всего банковского рынка, так и для всех клиентов самых разных банков без исключений.

И может быть все-таки не все так страшно и опасно, что происходит с банками, как кажется на первый взгляд?

Проблемы банка Открытие на июль-август 2022 года

На самом деле, проблемы в банке «Открытие» возникли далеко не сегодня и даже не вчера, а скорее накапливались постепенно по мере изменения ситуации в финансовых процессах внутри банка. При этом суть ситуации, возникшей в банковской организации, заключается отнюдь не в одной проблеме, так как их накопилось за все время работы банка сразу несколько. В чем они заключаются?

Вот несколько причин, ухудшения текущего положения банка «Открытые» на российском банковском рынке, которые называются.

- Санация банка «Траст»

- Попытки приобретения проблемной компании на рынке ОСАГО - «Росгосстрах»

- Имеющийся проблемный портфель задолженности по кредитным договорам физ-лиц на сумму 35 млрд. рублей

- Долг банка перед ЦБ РФ на сумму почти в 1 трлн. рублей

- Огромный отток средств со счетов в банке от юр-лиц и физ-лиц

Угадайте, какая из пяти выше перечисленных причин главенствует в ухудшении ситуации с банком «Открытие»?

И, наверное, Вы знаете, что любой банк можно чуть ли не разом обанкротить, если в течении нескольких недель-месяцев вывести существенный объем средств, критический уровень которых определяется для каждого банка персонально, исходя из текущих финансовых показателей.

Так вот, основная проблема в том, что данная критическая отметка в банке «Открытие» была преодолена, в соответствии с чем и была подорвана текущая ликвидность (главный финансовый показатель любого банка) в «Открытии». Что этому поспособствовало?

По оценкам ЦБ РФ из банка за август 2022 года было выведено:

- 389 млрд. рублей юр-лицами

- 139 млрд. рублей физ-лицами

Более того, месяцем ранее, за июль 2022 года был зафиксирован отток в 360 млрд. рублей, из них 100 млрд. рублей это средства гос-компаний и 36 млрд. рублей депозитов физ-лиц, что в процентном отношении составляет примерно 30% от всего объема имеющихся на счетах средств в банке.

Ну и, наконец, кто «впереди планеты всей, так это гос-структуры, «знающие обо всем и вся», забрав в июне 2022 года с срочных корпоративных депозитов более 80 млрд. рублей.

Таким образом, можно сделать вывод, что серьезные проблемы в банке появились не из-за управления сами банком, как говорят представители ЦБ РФ и многие эксперты, а из-за фактического огромного оттока средств со счетов в очень короткий промежуток времени, который в данном случае составил всего 2 — 2,5 месяца, по итогам прошествии которого был зафиксирован просто громадный отток капитала в сотни млрд. рублей.

Более того, на этом фоне оттока капитала в миллиарды рублей, различные решения руководителей банка о санации и покупках различных активов, выглядят, в рамках фактической проблемы, просто очень-и-очень мелкими.

И если бы такого огромного оттока капитала в банке бы не было (кстати, именно по этой причине у клиентов банка возникли и проблемы со снятием вкладов, так как расчетные счета весьма быстро начали опустошаться), то банк «Открытые» продолжал бы работать и далее, разумеется, не без помощи заемных средств.

Но здесь отметим, что именно так работает чуть ли не каждый банк в России, имеется ввиду за счет заемных средств, поэтому имейте это ввиду на будущее

Таким образом, из-за того, что был зафиксирован крупный отток капитала из банка, сама банковская организации неожиданно для многих «поплыла» и чуть окончательно «не рухнула». Такссс, а почему именно чуть?

Банк Открытие: временная администрация уже введена?

Разумеется, как это всегда и бывает, что в случае серьезных появляющихся проблемах в каком-либо банке, ЦБ РФ принимает решение о введении временной администрации, с целью оценить текущее финансовое положение в банке, а также определить так называемый уровень «дыры» в капитале финансового учреждения. Также получилось и в отношении банка «Открытие».

ЦБ РФ с 29 августа 2022 года ввел временную администрацию в банк «Открытие», чтобы изучить текущую ситуацию внутри банка, по итогам которого будет принято дальнейшее решение по деятельности банка.

Санация банка «Открытие» 2022 или отзыв лицензии?

Однако, в отличии от многих других проблемных банков, в случае же с «Открытием», который, кстати, если Вы не знали, входит в список системно-значимых банков России, а значит, имеет некие гарантии поддержки в лице государства на случай возникновения серьезных проблем, которые, собственно, и появились. Что это означает?

А то, что клиентам банка «Открытие», а также клиентам дочерних структур банка и его партнеров, переживать особо не стоит, по причине того, что ЦБ РФ гарантированно запускает процесс санации банка «Открытие».

Однако, отметим, что процедура санации банка «Открытие» будет проводиться уже по новой схеме — при помощи созданного недавно Фонда консолидации банковского сектора (ФКБС), который напрямую контролирует сам ЦБ РФ.

Таким образом, можно сделать вывод, что согласно новой схеме санации, а именно любых системно-значимых проблемных банков России, будет заниматься сам Центральный Банк РФ.

Что касается банка «Открытие», то согласно условиям санации, ЦБ РФ получит долю не менее 75% акционерного капитала, а, возможно, и больше. О чем будет известно, несколько позднее.

И так как новый капитал будет «вливаться», согласно новой схеме, напрямую в банк, то таким образом сам процесс санации будет обходиться «дешевле». Почему дешевле в кавычках?

Потому что на самом деле, оздоровление банка «Открытие», хотя бы исходя из объема утраченного или, если быть точнее, выведенного капитала из банка, может стать одним из крупнейшим в истории всего российского банковского рынка, по-крайней мере, на август 2022 года, совершенно точно.

О ситуации в банке «Открытие» для клиентов банка и всего банковского рынка. Что делать вкладчикам?

Можно с уверенностью сказать, что проблемы с «Открытием» это Вам не ситуация с банком «Югра» или «Внешпромбанком», у которых под очень громкий шум клиентов отозвали лицензии.

Дело в том, что, как минимум, средства клиентов, размещенные в банке «Открытие» никуда не пропадут и при желании снятия средств со вкладов и так далее, будут выплачены в полном объеме, не говоря уже об операциях обналичивания средств с банковских карт.

Да, конечно же, проблемы могут возникать и, скорее всего, они и будут, какие-то задержки и так далее, но они будут носить временный характер, в отличии от ситуаций, когда лицензию у банка отзывают.

Поэтому, так как банк «Открытие» системно-значимый для всего российского банковского рынка в целом (мы об этом уже писали) и его ЦБ РФ принял решение санировать, то влияние возникшие проблемы с банком на банковскую конъюнктуру в общем смысле и на взаимоотношения с клиентами банка, окажут минимальную, исходя из чего, дальнейших проблем у структур, связанных с банком «Открытие» и его клиентов возникнуть не должно, чего не скажешь о многочисленных отзывах лицензий у других участников рынка.

Совет для клиентов всех банков страны

Но так или иначе, чтобы не попасть в очередную банковскую «ловушку», в связи с масштабной кампанией по отзыву банковских лицензий, каждому владельцу личного капитала, хранящего в банках, пересмотреть свою политику управление личными накоплениями.

Как минимум, сократить объем вкладов в каждом банке до уровня 1 млн. рублей, выбрав для себя только самые «лучшие» банки для этой цели по показателю надежности и сами банковские продукты. А также начинать пользоваться другими финансовыми инструментами, а не только вкладами, банковскими картами, покупать драгоценные металлы и так далее, которые будут не только сохранять Ваши накопления, но и значительно приумножать их в перспективе.

Рекомендуем воспользоваться:

kuda-vlozhit-dengi.ru

Говорят завтра у Открытия лицензию отзовут....

Банк Открытие — Банкрот?В считанные годы банк Открытие стал самым крупным частным банком в России и финансовой империей с состоянием свыше 40 миллиарда долларов. Вместо игры на бирже он играет с государственным финансированием при поддержке государства, используя дешевые кредиты российского Центробанка и многочисленные пересекающиеся между собой связи, от правительства до оппозиции. Все благодаря экономическому кризису и западным антипутинским санкциям, которые не распространяются на «Открытие».

До 2022 года об этом банке мало кто слышал помимо тех, кто там работал. Его историю недавно рассказывала газета The Financial Times. В центре ее стоит Вадим Беляев, 50-летний гендиректор холдинга и первый акционер банка (имеющий 28,6% его акций), по оценкам журнала Forbes, он находится на 185 месте в списке самых богатых людей России, имея состояние в 400 миллионов долларов. До недавнего времени его имя почти никому не было известно. В Москве кто-то сравнивает его с волком с Уолл-стрит из фильма Скорсезе.

Неизвестно, как сложилась бы дальнейшая судьба начинающего капиталиста Беляева, если бы не удачное знакомство на элитном теннисном корте с Борисом Немцовым и Борисом Минцем. Последний был близок к Анатолию Чубайсу, работал под его началом в Госимуществе и администрации президента, затем в структуре, близкой к РАО ЕЭС. Столь нужного человека Вадим Беляев просто не мог не пригласить в создаваемую им финансовую группу. С приходом Бориса Минца в «Открытие» холдинг и банк стали в финансовых кругах ассоциироваться с именем «главного приватизатора всея Руси» и его возможностями. Банк стал активно сотрудничать с РАО ЕЭС и ВТБ. В Интернете и сейчас можно найти размер долей ФК «Открытие» в годы этого союза: Вадим Беляев (40,1% акций), Борис Минц (30%), банк ВТБ (19,9%), Анатолий Чубайс (2,74%).

С чубайсовской «грядки» оказалась и вероятная негласная благодетельница «Открытия» Эльвира Набиуллина, которая в 90-е входила в комиссию по экономическим реформам (в должности ответственного секретаря комиссии), когда её председателем был Анатолий Чубайс. После её назначения главой Центробанка группа «Открытие», ранее допущенная лишь к мелким санациям, стала покупать банк за банком. «Кролик глотает удава!» – злословили эксперты, когда ФК с активами в 240 млрд рублей поглотила Номос-банк с активами в 640 млрд рублей. Следом «кролик» проглотил банк «Петрокоммерц» и ряд региональных финучреждений.

В конце 2022 года один мощный удар помогает увеличить активы втрое. Из-за почти вдвое упавшей цены на нефть и быстрого обесценивания рубля у нефтяного колосса Роснефти под управлением ближайшего соратника Путина Игоря Сечина образуется долг в 18 миллиардов долларов.

Тогда, прибегая к сложной системе соглашений по перепродаже, которую впоследствии назвала «мутной» сама Набиуллина, Открытие используется как анонимный посредник для получения кредитов Центробанка: «Это одна из самых дерзких операций в короткой истории российского капитализма, которая едва ли не уничтожает в процессе саму экономику», — пишет Financial Times. После этого маневра в тот черный декабрь рубль падает на 20% по отношению к доллару всего за одну неделю.

Путин публично отчитывает Сечина. Однако сделка «демонстрирует, что Россия может обойти санкции, используя малоизвестные банки наподобие банка Открытие».

Год спустя "Открытие" снова использует кредиты Центробанка, чтобы скупить 74% суверенного долга России. И за одну ночь вдвое увеличивает свои активы. На 2022 год намечено слияние с Росгосстрахом, крупнейшей российской страховой компанией, которая подарит новой группе внушительный капитал из 50 миллионов клиентов и свыше 100 тысяч сотрудников. В будущем "Открытие" планирует приобрести четвертое месторождения алмазов в стране.

Такой головокружительный рост беспокоит экспертов. Некоторые опасаются, что «Вулкан Йеллоустоун может взорваться», вспоминая, как осенью 2015 года Открытие было на грани банкротства.

Вадим Беляев не видел проблемы в финансовом пузыре, который рос в банке Открытие. Тем не менее, пузырь лопается, а запасного плана у Беляева нет.Как пишут журналисты, банк Вадима Беляева по итогам первого месяца лета стал лидером по оттоку средств среди первой сотни российских банков. За месяц банк потерял 109,02 млрд. рублей, и, судя по прогнозам, эта тенденция продолжится и в июле.Наибольшую часть средств забрали госструктуры, на которые пришлось 72,5% изъятых из банка активов. В целом, событие для рынка ожидаемое и стало последствием снижения рейтингов банка. Еще в начале июля сообщалось, что Аналитическое кредитное рейтинговое агентство (АКРА) присвоило банку «ФК Открытие» самый низкий в своей истории публичный рейтинг ВВВ- со стабильным прогнозом. Месяцем ранее международное рейтинговое агентство S&P понизило рейтинг «Открытия» с уровня ВВ- до B+. К этому времени рейтинг от Moody’s у банка уже находился на уровне Ba3, причем, с негативным прогнозом.

Набиуллина, которая с начала кризиса отозвала лицензию у 300 российских банков, поставила «Открытие» в список десяти российских банков «системного значения». Что практически эквивалентно понятию too big to fail.

http://inosmi.ru/economic/20170120/238565469.html

regafaq.ru

Банку "Открытию" не грозит отзыв лицензии, заявил Аксаков

МОСКВА, 25 авг — РИА Новости. Отзыв лицензии банку "ФК Открытие" не грозит, он продолжит существование, считает глава банковской Ассоциации "Россия", председатель комитета Госдумы по финансовому рынку Анатолий Аксаков.

В банке "Открытие" рассказали о турбулентности на рынкеГазета "Ведомости" в пятницу со ссылкой на несколько источников написала, что "ФК Открытие" может перейти фонду консолидации банковского сектора, созданному ЦБ для санации банков, хотя основной владелец "ФК Открытие" Вадим Беляев это и опроверг. По данным РИА Рейтинг, на 1 августа банк занимал 8-е место в списке российских банков с активами в 2,38 триллиона рублей против 6-го места с 2,68 триллиона рублей по состоянию на 1 июля.

"По поводу санации ("ФК Открытие" — ред.) это домыслы, я не хочу это комментировать", — сказал Аксаков РИА Новости. "Решения ЦБ нет. Банк "Открытие" — один из крупнейших, вполне устойчиво работает. Поэтому я исхожу из того, что банк "Открытие" жил, жив и будет жить", — добавил депутат, отметив, что ЦБ в начале августа давал сигналы рынку, что отзывов лицензий у крупнейших банков РФ после случая с "Югрой" больше ожидать не стоит.

Аналитическое кредитное рейтинговое агентство (АКРА) 21 августа поставило кредитный рейтинг банка "Открытие" на пересмотр с негативным прогнозом, отразив таким образом мнение о возможном существенном ухудшении ликвидной позиции банка в связи с существенным оттоком клиентских ресурсов в июне-июле, а также с усиливающейся зависимостью от операций рефинансирования ЦБ.

Эксперт назвал возможную причину ухудшения ситуации в банке "Открытие"АКРА отмечает, что в июне-июле банк "Открытие" столкнулся с оттоком 433 миллиардов рублей (26%) клиентских средств и 303 миллиардов рублей (48%) межбанковских ресурсов, был вынужден прибегнуть к операциям РЕПО с ЦБ, и на 1 августа от регулятора им было привлечено 338 миллиардов рублей, или 17% совокупных обязательств, а коэффициент текущей ликвидности снизился до 21% с 28% на 1 июня. Агентство также не исключает, что в сценарии продолжения оттока ресурсов в августе и сентябре финансовая устойчивость банка будет зависеть от кредитной поддержки ЦБ.

В начале июля АКРА присвоило "ФК Открытие" рейтинг "BBB-" по национальной шкале со стабильным прогнозом. АКРА отмечало "адекватную достаточность" капитала банка, при этом обратив внимание на его слабую способность генерировать свой капитал. Низкий уровень рейтинга стал одной из причин оттока капитала из "Открытия". Комментируя последнее рейтинговое действие, управляющий директор банка Анатолий Предтеченский заявил РИА Новости 23 августа, что "Открытие" ощущает поддержку ЦБ и воспринимает ее как свидетельство высокого уровня системной значимости банка.

ria.ru

Отозвана ли лицензия у банка открытие

Банк России принял решение осуществить ряд мер, направленных на повышение финансовой устойчивости банка «Открытие». «В рамках данных мер планируется участие Банка России в качестве основного инвестора с использованием денежных средств Фонда консолидации банковского сектора», — сообщила во вторник, 29 августа, пресс-служба регулятора.

«Банк продолжит работу в обычном режиме, исполняя свои обязательства и совершая новые сделки. Банк России будет оказывать финансовую поддержку банку, гарантируя непрерывность его деятельности», — отметили в ЦБ.

Меры по повышению финансовой устойчивости «ФК Открытие» осуществляются в сотрудничестве с действующими собственниками и руководителями кредитной организации. Центробанк выразил уверенность, что это позволит обеспечить непрерывность деятельности «ФК Открытие» на рынке банковских услуг и осуществить все необходимые мероприятия с целью дальнейшего развития банка.

Приказом ЦБ в кредитную организацию назначена временная администрация, в состав которой вошли сотрудники регулятора и «ФК Открытие». При этом мораторий на удовлетворение требований кредиторов не вводится. Механизм конвертации средств кредиторов в акции (bail-in) применяться не будет.

Банк России подчеркнул, что все финансовые организации и специализированные сервисы, входящие в группу «ФК Открытие» (речь идет о страховой компании «Росгосстрах», банке «Траст», Росгосстрах банке, НПФ «Лукойл-гарант», АО «НПФ Электроэнергетики», НПФ «РГС», АО «Открытие Брокер», а также «Точке» и Рокетбанке), продолжат функционировать в нормальном режиме и обслуживать клиентов.

Собственники банка «ФК Открытие» смогут сохранить 25% в банке, если ЦБ не выявит «дыру» в капитале, сообщил первый зампред ЦБ Дмитрий Тулин журналистам. «По закону судьба имущественных прав действующих собственников будет зависеть от оценки величины капитала. Максимум, на что они могут претендовать, это 25% (акций банка) на всех, а ЦБ — не менее 75%. Если капитал будет признан равным нулю, или примет отрицательную величину, то они полностью поражаются в своих имущественных правах до 1 рубля. Тогда Фонд консолидации становится 100% акционером банка», — сказал Тулин (цитата по ТАСС).

Он заявил, что капитал банка «Открытие» был недостаточным для его масштабов операций и рисков, при этом в официальной отчетности капитал был существенно завышен.

«И на уровне профессионального суждения мы в ЦБ выявили достаточно давно основные проблемы банка (за осень прошлого года я ручаюсь, поскольку могу говорить от своего имени), возможные способы решения этих проблем и сопутствующие этому процессу риски», — сказал Тулин (цитата по «Интерфаксу). Он не стал называть оценки возможного завышения капитала банка. По его словам, временная администрация уточнит величину бухгалтерского и регуляторного капитала «Открытия». «Через три месяца будем знать», — добавил Тулин. Он отметил, что Банк России был намерен добиваться от менеджмента и собственников банка либо его докапитализации, либо снижения объемов операций, чтобы они стали адекватными величине капитала.

«Мы понимали, что внесение денег в капитал и снижение объемов операций работающего банка — очень трудная задача. И выполняя эти задачи, банк столкнулся бы с большими трудностями, в этой связи мы оценивали вероятность применения мер финансового оздоровления как достаточно высокую. Конечно, мы понимали, что для такого крупного банка кредитная схема санации совершенно будет неприемлемой, хотя бы потому, что инвестора, санатора не найдется, чтобы справиться с такой задачей», — пояснил Тулин.

По его словам, о том, что деятельность банка связана с повышенными рисками и нуждается в серьезных изменениях, в том числе с возможным применением мер финансового оздоровления, сотрудники и руководители банковского надзора знали достаточно давно, по крайней мере, задолго до перехода Тулина в надзорный блок ЦБ. «Группа «Открытие» в последние годы очень бурно росла по всем показателям, в том числе путем слияний и поглощений, причем этот процесс финансировался за счет заемных средств, и основные риски принимал на себя банк как флагман группы», — сказал Тулин.

Как пояснил Forbes управляющий директор Банка «Открытие» Александр Дмитриев, перевод под управление ЦБ означает, что банк продолжает работать в штатном режиме. «Для клиентов ничего не меняется, все обязательства перед ними банк продолжит выполнять в полном объеме. Отдельно подчеркну, что это касается вкладов и депозитов — они сохраняются в полном объеме и обслуживаются в обычном порядке. Все это также в полной мере относится к организациям, входящие в группу Банка: банк «ТРАСТ», СК «Росгосстрах», «Росгосстрах Банк», «НПФ Лукойл-гарант», АО «НПФ Электроэнергетики», НПФ «РГС», «Открытие Брокер» и сервисам «Точка» и Рокетбанк. Все они продолжают работать в нормальном режиме и обслуживать клиентов», — заявил Дмитриев.

Он убежден, что это позитивная новость для клиентов банка и для всего банковского сектора. «Отдельно хочу отметить, что акционеры банка сами обратились в ЦБ за поддержкой», — добавил он. Банк ФК «Открытие» был создан в декабре 1992 года. По объему активов он занимает восьмое место в банковской системе России. Акции банка росли во вторник вечером на фоне решения о санации. К 17:45 рост составил 3,06%, следует из данных Московской биржи.

Банк «Открытие» стал первым проектом Фонда консолидации банковского сектора, который начал работу этим летом. Последним системообразующим банком, лишенным лицензии на банковскую деятельность, стал 28 июля банк «Югра», занимавший по величине активов 29-е место среди российских банков. Одним из основным собственников банка является миллиардер Алексей Хотин.

2 августа первый зампред Центробанка России Дмитрий Тулин заявил, что регулятор не ждет в обозримом будущем каких-либо серьезных негативных событий и прежде всего — отзыва лицензий у крупных, значимых банков. Он напомнил, что в июне 2022 года в распоряжении ЦБ появился новый механизм санации банков и руководство регулятора готово задействовать его в случае необходимости.

Первый зампред ЦБ пояснил, что новый механизм не был использован для санации банка «Югра», так как он был относительно крупным «карманным» банком, который практически все привлеченные от вкладчиков деньги использовал для финансирования личного бизнеса своих собственников. «Расходовать государственные деньги — а санация идет за государственный счет — оправданно для восстановления финансовой устойчивости тех банков, которые выполняют общественно значимую функцию финансовых посредников в экономике. А если банк «пылесосит» вклады в интересах собственников банка, да еще безвозвратно утрачивая привлекаемые деньги, то он опасен для общества и «оздоровлению» не подлежит», — отметил Тулин. Механизм оздоровления было решено использовать в случае с «ФК Открытие».

Почти два месяца назад — 3 июля 2022 года — Аналитическое кредитное рейтинговое агентство (АКРА) присвоило банку «ФК Открытие» рейтинг BBB- с прогнозом «стабильный», отметив «слабое» качество кредитного портфеля. На сайте АКРА отмечалось, что рейтинг категории BBB означает, что у «ФК Открытие» умеренный уровень кредитоспособности, однако он высоко чувствителен к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях. В агентстве подчеркнули, что «существенное давление на кредитоспособность банка оказывает слабое качество активов и вероятность негативного влияния на ликвидность и достаточность капитала банка со стороны материнского холдинга».

Эксперты АКРА указали, что общий объем кредитов с признаками обесценения, квалифицируемых банком как сомнительные и нестандартные, достигает 20% общего кредитного портфеля (без учета сделок РЕПО). Уровень задолженности, просроченной более чем на 90 дней, по итогам 2022 года составил 15% общего кредитного портфеля. Кроме того, активы «ФК Открытие» были сконцентрированы на высокорискованных отраслях: кредиты и облигации строительных компаний и девелоперов превышали 100% капитала первого уровня по МСФО.

16 августа СМИ сообщили, что сотрудник УК «Альфа-Капитал» Сергей Гаврилов разослал клиентам письмо, в котором признал, в том числе, проблемы в «ФК Открытие». «Мы продолжаем получать все больше публичной и непубличной информации о проблемах внутри целой группы банков – «ФК Открытие», «Бина», Московского кредитного банка (МКБ) и Промсвязьбанка», — говорилось в письме.

На следующий день международные рейтинговые агентства Moody’s и S&P поставили рейтинг «ФК Открытие» на пересмотр, отметив отток клиентских средств и возросшие риски в связи с увеличением кредитования проектов его главного акционера- «Открытия холдинга», структура которого в 2022 году приобрела три контролируемых «Росгосстрахом» компании («РГС Холдинг», «РГС Активы» и РГСН). 21 августа АКРА также поставило рейтинг «ФК Открытие» на пересмотр, снизив прогноз до негативного.

Ключевым акционером банка «ФК Открытие» является «Открытие холдинг», имеющий 66,64% голосующих акций. Пакетом в 28,61% в «Открытие холдинге» владеет Вадим Беляев. До осени 2022 года совладельцем группы «Открытие» был миллиардер Борис Минц. В сентябре 2022 года он вышел из состава акционеров ФК «Открытие», продав принадлежащий ему пакет акций в размере 11,17%. В декабре 2022 года банк «ФК Открытие» получил от государства 127 млрд рублей на санацию банка «Траст». Через год он попросил на санацию «Траста» дополнительные 50 млрд рублей.

www.krepkoeradi.ru

Банк Открытие - отозвали ли лицензию, последние новости сегодня

Центробанк предварительно оценил потребность в докапитализации банковской группы «Открытие» в 250-400 миллиардов рублей, заявил в интервью Reuters зампред ЦБ Василий Поздышев.

Значительный объем средств, сообщил Поздышев, уйдет на поддержку страховой компании «Росгосстрах», а также на завершение санации банка «Траст»

Речь, подчеркнул зампред ЦБ, идет о предварительных оценках, так как еще не все активы группы изучены временной администрацией.

Под действие программы финансового оздоровления группы «Открытие», заявил Поздышев, подпадают около 30 юридических лиц, включая пенсионные фонды и «Росгосстрах».

The Financial Times 31 августа сообщала со ссылкой на три источника в ЦБ России, что затраты на санацию банка «Открытия» могут быть сопоставимы с потраченным на финансовое оздоровление Банка Москвы в 2011 году. На санацию Банка Москвы, как объявлял ЦБ, было выделено 294,8 миллиарда рублей. FT пишет о потраченных на Банк Москвы 14 миллиардах долларов.

«По предварительным оценкам, с учетом того, что еще не все активы группы изучены временной администрацией, объем докапитализации по всей группе, который может потребоваться, находится в пределах 250-400 миллиардов рублей», — сказал Поздышев.

REUTERS

ЦБ решил санировать банк «Траст» в декабре 2022 года. Затраты на финансовое оздоровление этого банка тогда оценивались в 127 миллиардов рублей. Санатором «Траста» было выбрано «Открытие». В конце 2015 года «Открытие» обратилось в Агентство по страхованию вкладов с просьбой выделить еще 50 миллиардов рублей на санацию «Траста», так как «дыра» в балансе банка оказалась больше, чем предполагалось ранее. Санацию «Траста» в «Открытии» называли «тяжелейшим испытанием».

В 2022 году «Открытие» купило компанию «Росгосстрах» и одноименный банк. Убытки «Росгосстрах» по итогам 2022 года составляли более 33 миллиардов рублей. В 2022 году «Открытие» вложило в «Росгосстрах» не менее 40 миллиардов рублей.

Из «Открытия» с мая 2022 года происходил массовый отток средств вкладчиков. В июне, по данным «Ведомостей», госструктуры вывели из банка более 100 миллиардов рублей.

С 3 июля по 24 августа, сообщал, директор департамента системно-значимых кредитных организаций Банка России Михаил Ковригин, со счетов в банке физические и юридические лица забрали более 500 миллиардов рублей.

29 августа ЦБ объявил о санации банковской группы «Открытие». Финансовое оздоровление группы планируется проводить по новой схеме — через Фонд консолидации банковского сектора. Предполагается, что после завершения процедуры санации основным владельцем «Открытия» станет ЦБ, а акционеры сохранят не более 25 процентов банка и то только в том случае, если в банке не будет выявлена «дыра».

Присоединяйтесь к нам в Яндекс Дзен, ВКонтакте, Facebook, Одноклассники, Youtube, Instagram, Twitter и Google+. Будьте в курсе последних новостей!

express-novosti.ru

Банк Открытие проблемы август 2022 новости отозвали ли лицензию

Центробанк сообщил о проблемах, которые привели к финансовому оздоровлению банка «ФК Открытие».

Банк России 29 августа запустил процедуру санации в «Открытии», а также ввел временную администрацию. Регулятор будет главным инвестором кредитной организации за счет средств Фонда консолидации банковского сектора. Процесс оздоровления займет 6-8 месяцев, причем ЦБ точно постарается уложиться в срок до 1 года.

О проблемах в «ФК Открытие» Центробанк узнал еще прошлой осенью. Первый зампред ЦБ Дмитрий Тулин сообщил, что группа «Открытие» в последние годы активно росла по всем показателям, в том числе за счет слияний-поглощений. Финансирование при этом осуществлялось за счет заемных средств, а капитала банка было явно недостаточно относительно объема совершаемых операций.

«Капитал банка, публикуемый в официальной финансовой отчетности, по всей видимости, был существенно завышен по сравнению с его реальными значениями», — отметил Тулин.

Катализатором ухудшения ситуации оказалось приобретение страховой компании «Росгосстрах». В марте «ФК Открытие» получил право распоряжаться 19,8% уставного капитала «Росгосстраха», а в августе ФАС дала право структуре «Открытия» купить 100% компании.

«Фактически затраты банка по финансированию этой деятельности намного превзошли ожидания собственников группы «Открытие». Банк израсходовал на эти цели изрядные суммы своей ликвидности», — сообщил Тулин, добавив, что этой сделкой банк поставил себя в уязвимое положение.

Зампред ЦБ Василий Поздышев также отметил, что данную ситуацию ухудшила «не совсем удачная» санация банка «Траст», которую проводило «Открытие».

Согласно оценкам регулятора, с 3 июля по 24 августа отток средств юридических лиц из «Открытия» составил 389 млрд. рублей, физических — 139 млрд. рублей.

Дмитрий Тулин рассказал, что о спасении банка попросили его собственники. «Собственники, менеджмент банка сами обратились с просьбой провести в отношении банка финансовое оздоровление через Фонд консолидации банковского сектора», — сообщил он.

На режим работы «Открытия» санация не окажет влияния, отметили в Центробанке. «Банк России будет оказывать финансовую поддержку банку, гарантируя непрерывность его деятельности», — отметил регулятор.

В ЦБ утверждают, что «Открытие» сохранит платежеспособность перед клиентами. «Если кто-то хочет забирать деньги, мы никого удерживать не будем», — заявил первый зампред Банка России Дмитрий Тулин.

В соответствии с заявлением регулятора, в нормальном режиме продолжат работать финансовые организации и сервисы, которые входят в группу «Открытие». В их числе страховая компания «Росгосстрах», банк «Траст», «Росгосстрах банк», НПФ «Лукойл-гарант», «НПФ Электроэнергетики», «НПФ «РГС», «Открытие Брокер», проекты «Точка» и Рокетбанк.

«Для клиентов ничего не меняется, все обязательства перед ними банк продолжит выполнять в полном объеме. Отдельно подчеркну, что это касается вкладов и депозитов – они сохраняются в полном объеме и обслуживаются в обычном порядке», — заявил управляющий директор «Открытия» Александр Дмитриев.

В колл-центре банка отметили, что работа продолжается в штатном режиме: есть возможность открыть и закрыть счета, внести или снять деньги с вкладов, оформить кредиты, получить кредитные и дебетовые карты.

«Вокруг нас ходят разные слухи, что у нас отнимают лицензию, что у нас нет капитала, это все неправда и все не так», — сообщили в организации.

Глава Ассоциации российских банков Гарегин Тосунян оценил деятельность Центробанка как «исключительно положительную». Тосунян отметил, имеется ввиду повышение устойчивости кредитной организации. «Я всегда поддерживаю такие меры, в отличие от мер, которые направлены на то, чтобы лишить лицензии или создать административные меры воздействия», — сказал Гарегин Тосунян.

На рынке недвижимости санация «Открытия» не отразится, полагают специалисты.

«Дыры в бюджетах есть у ряда банков, не один «Открытие» имеет проблемы. Если будет проведена санация одного банка, пусть даже достаточно крупного, такого как «Открытие», не думаю, что это вызовет волну проблем на рынке», — сообщил партнер Colliers Владимир Сергунин. Он отметил, что санации такого рода уже проходили достаточно безболезненно для рынка, например, в случае с банком «Уралсиб».

В Центробанке планируют рост рейтинга «Открытия» уже через 0,5 года.

«Я думаю, что через 6-9 месяцев рейтинг банка взлетит до очень хороших уровней и все будет прекрасно, признано рынком», — сообщил первый зампред Центробанка Дмитрий Тулин.

В самом «Открытии» подчеркнули, что поддержка Центробанка даст «хорошие возможности для дальнейшего развития».

Источник

ifvremya.ru

Банк открытие лишают лицензии | propuskspb.ru

Банк открытие лишают лицензии

БЭСП обращаем Ваше внимание, что деятельность ОАО ИК «ЦЕРИХ Кэпитал Менеджмент» (далее – Компания) в настоящее время никак не зависит от работы Банка «ЦЕРИХ»

(ЗАО) г.Орел, так как денежные средства всех клиентов Компании хранятся на счетах в НКО ЗАО НРД (Небанковская кредитная организация закрытое акционерное общество

«Национальный расчетный депозитарий»), собственные денежные средства Компании хранятся в НКО ЗАО НРД и ПАО Сбербанк. В ноябре Компания вышла из состава акционеров

Банка «ЦЕРИХ» (ЗАО) г.Орел, работники и члены органов управления Компании не входят в состав органов управления или трудового коллектива Банка «ЦЕРИХ (ЗАО).

Компания гарантирует своевременное исполнение поручений клиентов (в соответствии с требованиями Регламента обслуживания на рынках ценных бумаг и срочном рынке Компании,

Условий депозитарной деятельности, условий договоров доверительного управления).

Сложно себе представить, что кто-то пустит под нож системообразующий банк.

10 банков, которым не грозит отзыв лицензии в 2022 году

Результаты опроса обновляются ежедневно. СЮЖЕТЫ Банки против заемщиков Как убивают банки Банки для заемщиков не соответствует действительности по состоянию на 06.10.2018.Банк является действующим.

Последние российские банки, у которых была отозвана лицензия

Решение о применении крайней меры воздействия — отзыве лицензии на осуществление банковских операций было принято Банком России в отношении следующих кредитных организаций:

У каких банков скоро могут отозвать лицензию?

АО «Булгар Банк» — лишился лицензии 16.01.2018.; ООО «Юниаструм» — был ликвидирован в 1-м квартале 2022-го.Сибирская компания «Сириус» — лицензия отозвана 23.01.2022 г.

«Интеркоопбанк» — 29.05.2022 г. АО «Айви Банк» — закрылся 29.05.2022 г.

«Московский Национальный Инвестиционный Банк» — 05.07.2018. Банк «Легион» — 07.07.2022 г. «Премьер Кредит» — 10.07.2018.

Санацию банка Открытие проведет ЦБ

Санация ФК Открытие будет проведена самим ЦБ, лишение лицензии банку не грозит.

Во вторник, 29 августа 2022 года Банк России начал процедуру санации банка «ФК Открытие», при этом санатором выступает сам регулятор, а также ООО «УК ФКБС».

Банк продолжает работу в штатном режиме.

По планам регулятора, процедура финансового оздоровления банка займет меньше года.

В пресс-службе «ФК Открытие» сообщили, что клиенты могут открывать и закрывать счета или вклады, ограничений на снятие наличных нет и не планируется.

По мнению председателя комитета Государственной думы по финансовому рынку Анатолия Аксакова, лишение лицензии «ФК Открытие» не грозит. Кроме того, ЦБ сам решил выступить санатором «Открытия», т.к. банк имеет хорошие активы.

Проблемы в банке «ФК Открытие» вызваны большим оттоком средств клиентов в конце июня 2022 года, что привело к снижению ликвидности.

Дальнейшая судьбы банка будет зависеть от поддержи ЦБ.

Комментарии

Есть вопросы? Юристы готовы ответить на них. Это бесплатно .

ФК Открытие может закрыться и обанкротиться?

Однако на деле подобная сделка с РЖД представляет собой лишь грамотный PR-ход.Отсутствие депозитов госкомпаний: правда ли это?

propuskspb.ru