Что такое капитализация вклада и капитализация процентов по вкладу. Не капитализируются

Виды вкладов для юридических лиц

Единственный способ компенсировать отрицательное инфляционное воздействие на ваши сбережения — заставить их работать и приносить доход. Как говорят специалисты вложить в средства в те или иные финансовые инструменты. Наиболее простым и доступным для обычного клиента является банковский вклад.

Как начисляются проценты на вклад

Доход по вкладу начисленные/выплаченные проценты. Банк использует два способа их начисления методы простых и сложных процентов.

1. Простые проценты

Такой метод начисления предполагает расчет процентного дохода, исходя из неизменной величины суммы («тела») вклада. Проценты не прибавляются к начальной сумме вклада то есть не капитализируются.

2. Сложные проценты (капитализация процентов)

При периодичном (обычно, ежемесячно) причислении процентов к телу вклада (капитализации %), начинают работать сложные проценты. Отличительной особенностью таких депозитов является получение большего дохода по сравнению с простыми процентами, при той же номинальной ставке.

Пример вклада с простыми процентами

Сумма вклада 100 000 рублей. Процентная ставка 10% годовых. Срок один (не високосный) год: 1 января 31 декабря включительно.

Сумма процентов = 10 000*(10/100)=10 000 р.

Пример вклада с капитализацией процентов

Будет рассмотрена ситуация с аналогичными параметрами. Тот же первоначальный размер вклада 100 000 р., та же ставка для каждого периода начисления 10% годовых. Проценты капитализируются ежемесячно.

Первый месяц январь, 31 день

Сумма % = 100 000*(10/100)*31/365=849,32 р.

Второй месяц февраль, 28 дней.

При расчете дохода за второй месяц, проценты первого месяца прибавляются к телу вклада 100 000+849,32= 100 849,32 р.

В итоге, второй период работы вклада дает следующий доход:

100 849,32*(10/100)*28/365=773,64 р.

Аналогично рассчитываются доходы в последующих месяцах.

Таким образом, разместив 100 000 р. на год с ежемесячной капитализацией, вкладчик выигрывает 471,27 р. в общем доходе и получает эффективную ставку в 10,47% годовых. Безусловно, разница в доходе и ставке возрастает при увеличении суммы и срока вклада.

Капитализация: плюсы и минусы

Преимущества вкладов с капитализацией процентов:

- получение большего дохода;

- сбережение начисленных процентов.

Недостатки вкладов с капитализацией процентов:

- Невозможность воспользоваться полученным доходом до истечения срока вклада. Правда, такие же условия могут быть и по вкладам с простым процентом, с выплатой дохода в конце срока. Однако, по некоторым вкладам с начислением по методу с простыми процентами Банки предоставляют возможность ежемесячного перечисления дохода на счет или карту, на выбор вкладчика. При капитализации процентов такая возможность, как правило, отсутствует.

- Сложный процент обычно не предлагается по вкладам с короткими сроками хранения (до 3-6 месяцев).

По вкладам с простыми процентами и ежемесячной выплатой, где условиями предусмотрено пополнение вклада, возможно использовать капитализацию процентов в том случае, если сумма процентов составляет не менее допустимого по вкладу размера дополнительного взноса.

В этом случае вкладчик решает самостоятельно, когда проценты будут капитализироваться, а когда он их будет снимать.

Невский Банк предлагает вклады для физических лиц Пенсионный и Отличный со ставкой до 8% годовых, предусматривающие капитализацию процентов, а также выгодные вклады в валюте (в долларах и евро) с опцией сложных процентов.

www.nevskybank.ru

Что такое капитализация вклада: пример рассчета, калькулятор

В этом материале:

В избранное 0Что такое капитализация вклада? Любое банковское учреждение функционирует за счет привлечения финансовых накоплений одних лиц, выдавая их другим за плату и получая за счет этого прибыль. Но для того, чтобы привлечь свободные капиталы именно в свое финансовое учреждение, потенциальных клиентов – собственников свободных денежных средств нужно заинтересовать экономически, предложив им наиболее привлекательные и выгодные условия.

Капитал в экономике – это ресурс, способный увеличиваться при условии грамотного распоряжения им. Капитализироваться могут как непосредственно вложенные средства, так и проценты. Капитализация вклада — увеличение его общего размера за счет начисления простых либо сложных процентов (дисконта). Проценты выступают платой банка клиенту за то, что тот доверяет свои капиталы данному финансовому учреждению.Если капитализируются проценты, то это начисления, производимые на проценты, уже ранее добавленные в предыдущих отрезках времени к величине депозита. При использовании простых процентов их расчет на причисленные за предыдущие периоды суммы не ведется.

Как рассчитывается величина вклада с капитализацией?

Расчет размера вкладов с капитализацией в общем виде производится по формуле дисконтирования:

БС = НС * (1 + α)t,

где БС и НС – соответственно будущая и начальная сумма,

α – величина %, добавляемого по истечении установленного периода;

t–количество периодов, после завершения которых нужно определить сумму с капитализацией.

Начисления в зависимости от предусмотренных договором условий размещения вкладов могут производиться ежегодно, ежеквартально или ежемесячно, либо однократно по завершении всего времени пользования депозитом. В последнем случае происходит увеличение только сумм вкладов, а не процентов. Во всех остальных вариантах капитализируются и начисления, и непосредственно сами вклады.

Как определить, какой вклад выгоднее?

Чем чаще начисляются %, тем, как правило, выгоднее вклады с капитализацией, даже несмотря на то, что ставка % по ним обычно несколько ниже стандартной.

Расчет размера депозита по приведенной формуле дисконтирования рассмотрим на примере помещения накоплений в 100 тыс. руб. под 12% годовых для различных возможных вариантов начислений:

- один раз по прошествии года;

- ежеквартально;

- ежемесячно.

Предположим, что все добавленные банком на счет в течение года деньги собственником до окончания года не снимаются. Исходя из этого, проведем расчет размера вкладов с капитализацией по состоянию через год после их зачисления на счет(табл. 1).

Таблица 1.

Расчет размеров вкладов с капитализацией

Периодичность начислений | Число периодов, t | Ставка % за период, α | Расчет | Сумма с капитализацией (БС), тыс. руб. |

ежегодно | 1 | 12/ 1 = 12 % | 100 тыс. руб. * 1,121 | 112 |

ежеквартально | 4 | 12 / 4 = 3 % | 100 тыс. руб. * 1,034 | 112,551 |

ежемесячно | 12 | 12 / 12 = 1 % | 100 тыс. руб. * 1,0112 | 112,683 |

Как видно из табл. 1, при одинаковой годовой величине ставки % наиболее выгоден депозит с ежемесячным его начислением. Однако на практике в этих случаях обычно применяют чуть более низкие ставки, поскольку банкиры стремятся стимулировать размещение средств вкладчиков у себя на более длительный срок.

Заметим, что в первом из рассмотренных вариантов в течение первого года размещения денег проценты не капитализируются. Чтобы это произошло, необходимо вложение денежных средств на срок 2 года и более.

В результате проведения подсчетов по приведенной выше схеме, но уже с разными ставками, можно выбрать наиболее эффективные условия из предлагаемых банком (либо несколькими банками). При этом следует учитывать не только итоговое сальдо на счете вместе с капитализацией, но и предполагаемый срок вложения денег, а также желание и возможности для снятия части накопившихся средств во время действия договора на размещение депозита.Помещать деньги на срок до года выгоднее, когда вносимый капитал достаточно велик, или же когда накопления понадобятся через относительно короткое время.

Калькулятор депозитов с капитализацией:

Подобрать вклад с капитализацией

xn----8sbebdgd0blkrk1oe.xn--p1ai

Капитализация процентов на счете по вкладу

«Деньги должны работать» — это аксиома, на которой строится современная банковская система. Соответственно все банковские структуры кровно заинтересованы в привлечении средств частных лиц и компаний. С организациями всё просто: здесь имеются юристы и бухгалтеры, которые помогут подобрать руководителю оптимальный вариант вложения финансов.

Физические лица (обычные граждане) зачастую испытывают трудности с правильной инвестицией своих капиталов. Оптимальный вариант — это открыть счёт и регулярно получать проценты. При выборе депозита, человек может столкнуться с таким понятием, как капитализация. Попробуем разобраться, что такое капитализация вклада и процентных начислений.

Основы

Существует несколько вариантов хранения денег на банковском депозите. Обратите внимание, что не все вклады подразумевают начисление процентов по истечении договора. Есть разные программы, которые помогают людям получать стабильную прибыль. Обычно банки предлагают клиентам два варианта:

- Накопившиеся проценты поступают на отдельный счёт или выдаются на руки через промежутки времени, указанные в договоре. Эта схема называется капитализация банковского счёта.

- Проценты не снимаются, а продолжают накапливаться на счёте вкладчика. В результате человек может получить максимальную финансовую выгоду по окончании срока действия договора. Такой подход и называется вклад с капитализацией процентов.

Чтобы разобраться какой из двух вариантов предпочтительнее для вкладчика, нужно рассмотреть обе программы более детально.

Капитализация вклада — это выгодно или нет

По сути, такая схема является идеальным вариантом для всех, кто желает получать стабильную прибыль. Программа капитализации счёта означает, что общая сумма будет увеличиваться на размер процентной ставки. Сроки такого увеличения обычно гибкие, поэтому человек может подобрать для себя оптимальную программу. Вот распространённые варианты капитализации:

- По завершении срока. В этом случае, процентная ставка начисляется разово, когда истекает прописанный в договоре срок.

- Раз в год. Такая программа рассчитана на долгосрочные вклады: процентная ставка начисляется каждые 12 месяцев.

- Раз в квартал. Здесь расчёт процентов производится ежеквартально.

- Раз в месяц. Программа предусматривает ежемесячное начисление процентов.

- Ежедневно. Самая неэффективная программа, где расчёт процентов происходит каждый день.

Отметим, что при расчёте процентов, учитывается только основная сумма вклада. Накопившиеся проценты, даже если вкладчик оставляет их на счёте в расчёт не принимаются.

Рассмотрим капитализацию вклада на простом примере:

Вкладчик открывает счёт и вносит 100 000 рублей. Условия: ставка 11% годовых, срок действия депозита 12 месяцев. Согласно договору, человек может продлить срок вклада, например, на такой же срок. Как будут рассчитываться проценты? Здесь действует формула простых процентов: 100 000*11%/100. В результате мы получаем годовой доход по вкладу 11 000 рублей. Если договор будет пролонгирован, то доход будет увеличен вдвое исходя из основной суммы в 100 000 рублей, вкладчик получит после переоформления 22 000.

Переоформлять договор можно неограниченное количество раз, но всегда при начислении процентов будет учитываться только основная сумма на счёте.

Капитализация процентов – что это

Если человек заинтересован в долгосрочном вложении средств, то ему стоит выбирать программы, предусматривающие капитализацию процентов. Объясним, почему это выгодно. Что значит капитализация процентов по вкладу?

Здесь прибыль начисляется на итоговую сумму: основной счёт + накопившиеся %. Как и в предыдущем случае, расчёт производится через определённые временные интервалы. Однако при капитализации процентов договора с длительным сроком действия позволяют получать максимальный доход. Такая схема называется начисление сложных процентов.

Рассмотрим действие программы на конкретном примере:

Человек вносит на счёт сумму в 100 000 рублей, ставка 11%, срок действия депозита 12 месяцев. Допустим, что условия договора допускают его продление. Вот, как это будет выглядеть на практике: по окончании срока действия вклада, на счету вкладчика будет находиться 111 000 рублей. Расчёт производится по формуле приведённой выше. При продлении договора ещё на 12 месяцев в расчёт процентов будет входить итоговая сумма, соответственно, по окончании второго срока доход по вкладу составит 23 210 рублей. Соответственно общая прибыль за 24 месяца составит 34 210 рублей.

Учитывая, что срок действия таких вкладов можно продлевать неоднократно, прибыль по депозиту будет увеличиваться в геометрической прогрессии. Отметим, что большинство банков позиционируют такие программы, как наиболее эффективное вложение капитала.

Плюсы и минусы

Если говорить о капитализации процентов, то далеко не все клиенты выбирают такой выгодный вариант. Разберём подводные камни таких вкладов.

- Многих клиентов не устраивает долгосрочность договора. Они предпочитают не копить прибыль, а периодически снимать накопившиеся проценты, получая стабильную прибавку к зарплате.

- Капитализация процентов на счёте по вкладу часто не предусматривает частичное снятие суммы до истечения срока действия договора, учитывая нестабильность финансового рынка —это является существенным минусом. Ведь в случае острой необходимости люди не могут снять свои средства, или, согласно договору, смогут потерять накопившиеся проценты.

- При капитализации процентов, банки предлагают заниженную процентную ставку. Разница с обычным депозитом обычно составляет 1%. На первый взгляд, отличия незначительны, однако именно такую прибыль приносит капитализация процентов.

Обратите внимание, что вклады с капитализацией процентной ставки выгодны тем клиентам, которые имеют свободные средства и стремятся получить с них максимальный доход.

Тонкости выбора

Как выбрать оптимальную банковскую программу, чтобы деньги по вкладу работали с максимальной эффективностью? Здесь существует определённый алгоритм, который поможет подобрать оптимальную схему вложения капитала. Вот перечень основных рекомендаций:

- Учитывайте своё финансовое положение на ближайшее время. Если есть уверенность, что средства не потребуются, нужно выбирать долгосрочные вклады с наибольшей процентной ставкой или заключать краткосрочные договоры: ежемесячные и ежеквартальные. Кроме того, обратите внимание на возможность частичного снятия средств до истечения срока договора.

- Сравните все имеющиеся продукты, которые может предложить банк. Анализ условий размещения ваших финансов, поможет подобрать лучший вариант. Такую информацию можно получить у банковских служащих или рассчитать самостоятельно с помощью онлайн-калькулятора.

- Надёжность банка. Чтобы вклад не «сгорел», имеет смысл поинтересоваться учредителями активами и рейтингами выбранного банка. Кроме того, банк должен входить в единую структуру страхования вкладов населения. В этом случае, вы сможете обеспечить свой депозит государственной защитой, которая гарантирует возмещение вкладов на сумму до 700 000 рублей.

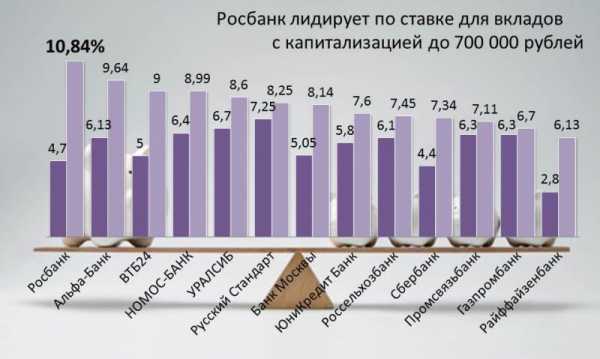

Анализ самых выгодных вкладов с капитализацией

Вывод

Сравнивая доходность, вклады с капитализацией процентов представляются в более выгодном свете. Однако такие программы рассчитаны на людей, заинтересованных в получении максимальной прибыли, которая будет накапливаться на счёте. Если вы решите откладывать деньги на квартиру или другую дорогостоящую покупку, такой вклад будет оптимальным вариантом.

Если вы хотите получать пусть небольшую, но стабильную прибыль, отдавайте предпочтение вкладам с капитализацией. В этом случае, вы будете снимать проценты по окончании срока договора, не затрагивая «тело» вклада, получив неплохую прибавку к заработной плате.

Анализируя предложения банков, делайте выбор исходя из собственных предпочтений и сложившейся финансовой ситуации. Здесь не стоит слепо доверять банковским клеркам: они заинтересованы в реализации своих продуктов, получая % с заключенных договоров. Напомним, что для выбора депозита необязательно посещать отделение банка лично. На сайте финансовых организаций имеются калькуляторы, которые помогут самостоятельно рассчитать возможную прибыль по вкладу.

znatokdeneg.ru

Капитализация процентов - что это; вклад с капитализацией

Банки предлагают большое количество вариантов для размещения временно свободных средств. В договоре депозита оговаривается такое существенное условие как капитализация. Капитализация процентов — что это такое? Какой вклад выгоднее: с ней или без?

Для начала нужно определить цель открытия депозитного счета: накопление или получение дополнительного дохода. От этого зависит правильный выбор банковского продукта.

Капитализация вклада — что это за термин

Проще говоря, капитализация вклада (читай процентов по нему) — это насчитывание процентов на всю сумму средств, находящихся на депозитном счете. Вкладные договора без присоединения процентов, подразумевают начисление дохода только на вложенную в финансовое учреждение сумму.

Второе название капитализации — сложный процент.

Доход по сберегательным продуктам финансовых учреждений начисляется:

- l раз в год;

- l по полугодиям;

- l ежеквартально;

- l один раз в месяц;

- l раз в неделю;

- l ежедневно.

По статистике наиболее популярными считаются вклады с ежегодным, ежеквартальным и ежемесячным получением дохода. Присоединение процентов раз в сутки и раз в неделю в депозитных продуктах банков практически не встречается.

В целях, чтобы клиентам было понятнее, сколько же прибыли получится с вклада с капитализацией, финансовые организации на своих сайтах размещают информацию об эффективной (полной) процентной ставке по депозитному счету и финансовые калькуляторы, которые помогают определить доход от вложения средств. Точный расчет процентной ставки возможно получить у консультанта в выбранном банке.

Проценты по вкладу

Как посчитать полную ставку по сберегательному продукту

Для примера возьмем депозит со сроком вложения денег на год, ставкой по договору 6,5 % годовых и капитализацией раз в квартал. На вклад планируется разместить 5000 рублей.

Чтобы разобрать, что такое вклад с капитализацией, можно рассчитать размер эффективной ставки в несколько приемов:

- На какой процент будет увеличиваться вклад 6,5/100/4=0,01625

- За первый квартал проценты составят 5000*0,01625= 81,25 руб.

- За второй (5000+81,25)*0,01625= 82,57 руб.

- Третий (5000+81,25+82,57)*0,01625=83,91 руб.

- За год (5000+81,25+82,57+83,91)*0,01625=85,27 руб.

Через год с суммы в 5тыс.рублей на этом виде вклада получится доход в 333 рубля. Разделив сумму дохода на первоначальный взнос по вкладу, увидим эффективную ставку по вкладу 6,66 % годовых.

Если на вкладе заявлена ежемесячная капитализация, то эффективная ставка по нему будет 6,69 % годовых, а доход составит 334,85 руб.

На счете без условия присоединения процентного дохода к основной сумме, при такой же процентной ставке, вкладчик получит 325 руб.

Такой расчет может незначительно отличаться от суммы, подсчитанной онлайн-калькулятором с сайта финансового учреждения, поскольку банк для определения размера процентов на счете по вкладу использует точное число дней в периоде, за который начисляет проценты.

Из приведенного подсчета мы видим, что чем чаще наступает период присоединения процентных выплат к основной сумме на счете, тем выше полная ставка по вкладу.

Капитализация процентов

Что значит вклад без капитализации

На таком виде депозита проценты могут начисляться по окончании действия договора, раз в квартал, месяц, год, но они не присоединяются к первоначальной и дополнительно внесенной вкладчиком, суммах депозита, а выплачиваются вкладчику на отдельный счет, платежную карту или наличными.

Этот банковский продукт привлекает клиентов возможностью распоряжаться дополнительным доходом (например, получать его каждый месяц). Формула расчета дохода по таким видам вклада проще, чем по депозитам со сложным процентом:

Д = Св*Ст/100, где

- Д — общий доход по вкладу за год;

- Св — сумма, внесенных средств, по вкладному договору;

- Ст — процентная ставка за год.

Чтобы узнать, сколько процентов можно получить за месяц или полугодие, нужно поделить сумму дохода на 12 или 2, в зависимости от периода начисления процентов. Если депозит открывается на срок несколько лет, то доход умножается на число полных лет хранения по договору.

Какой вид вклада выгоднее

Выбор депозита для размещения средств начинается с изучения всех существенных условий договора. Прежде чем положить деньги в банк или другое финансовое учреждение необходимо прочитать договор и выяснить — нет ли в нем условий, которые могут снизить заявленный доход (например, комиссии за выдачу или перечисление процентов).

Вариант первый:

Один банковский продукт предусматривает капитализацию дохода или выдачу клиенту процентов. Ставка по вкладу одинакова в обоих случаях. Если цель размещения денежных средств в финансовой организации — накопление, то выбор в пользу присоединения процентов очевиден.

Вариант второй:

Разные виды банковских продуктов, но на депозите без капитализации процентная ставка по договору больше, чем с присоединением процентов. Разобраться какой из них предпочесть поможет эффективная (полная) процентная ставка. Как правило, когда разница между заявленными ставками по договорам незначительна (меньше 0,5 % за год), вклад с присоединением процентов оказывается выгоднее. При этом следует обратить внимание на возможность внесения на депозит дополнительных взносов. Если договор без капитализации предусматривает пополнение, что означает возможность возврата процентов на депозит, наличными или перечислением с платежной карточки, то такой вид вклада принесет больший доход, чем договор с автоматическим присоединением процентов.

Кроме того на разницу между простым процентом и эффективной ставкой влияет и срок хранения денежных средств в финансовом учреждении. Чем меньше срок депозита (месяц, три, полгода), тем незначительнее разница или ее нет вообще.

Капитализация вклада

Когда выгоднее выбрать депозит без капитализации

Если сумма итогового дохода по сберегательным продуктам, с капитализацией и без нее, практически одинакова, то следует внимательно рассмотреть другие важные условия депозитных договоров.

Вклады с присоединением начисленного дохода могут отличаться от депозитов без капитализации несколькими существенными условиями:

- Возможность внесения дополнительных взносов. Большинство депозитов с начислением процентного дохода на всю сумму, находящихся на счете средств, не предусматривают возможность пополнения. В таком случае выгоднее выбрать банковский продукт без капитализации, но с дополнительными взносами. Итоговая сумма дохода по окончании договора будет выше.

- Отзыв части или всего вклада до истечения срока хранения средств. Как правило, условия договора по депозиту с капитализацией не предусматривают выплату дохода в случае досрочного отзыва средств из банка. Такая операция может повлечь за собой перерасчет начисленного дохода и потерю процентов. При длительных сроках хранения денег, предусмотренная договором возможность (без потери полученных процентов) снятия части депозита или закрытие счета до наступления даты возврата денег становиться преимуществом депозитов без капитализации.

- Скрытые комиссионные платежи. Договором банковского счета с капитализацией могут быть предусмотрены дополнительные услуги финансовой организации, что приводит к необходимости их оплачивать, и снижает выгоду от такого способа накопления. Это могут быть комиссии за снятие наличных, пополнение счета, услуги по СМС-оповещению, ведению вкладного счета и т. д.

Все эти нюансы нужно уточнить при выборе банковского продукта для приумножения своих денег. Выгода от того или иного вида депозита зависит не только от возможности капитализации дохода по нему, но и от других существенных условий, прописанных в контракте. Чтобы уточнить все плюсы и минусы приглянувшегося депозитного продукта, перед визитом с деньгами в банк, нужно зайти на сайт учреждения, внимательно прочитать все условия, задать вопросы онлайн-консультанту, определить размер выгоды по вкладу с учетом капитализации процентов и ознакомиться с типовой формой договора.

Часто начисления от капитализации процентов по депозиту используются банками как рекламный ход, а не являются реальными.

При вкладывании средств на короткий срок или на вкладе с присоединением процентов раз в полгода, год, разница между сберегательными продуктами с капитализацией и без нее незначительна.

fintolk.ru

это... Закон о докапитализации банков

Банк создает фонды, которые могут гарантировать его финансовую устойчивость и исполнение обязательств в случае возникновения проблем. Объем собственных средств должен превышать нормативное значение показателя достаточности капитала. Последний представляет собой своеобразную страховку клиентов. Он показывает, что банк заинтересован в нормальной деятельности на рынке. Ведь если акционеры вкладывают собственные средства, то гарантий, что инвестироваться они будут с должной осторожностью, больше. Но при резком ухудшении качества кредитного портфеля показатель достаточности капитала может достигнуть предельных значений. В таком случае банк рискует лишиться лицензии.

Выход

Чтобы не допускать критической ситуации, ЦБ принимает меры по стабилизации финансового состояния организации. Докапитализация – это предоставление Банком России кредитным учреждениям субординированного займа. Он входит в состав дополнительных источников финансирования. Это означает, что в случае банкротства организации обязательства перед ЦБ будут исполняться в последнюю очередь. Законом декларируется уровень и порядок участия государства в этом процессе. Такие кредиты могут выдаваться не напрямую, а через Агентство по страховым вкладам (АСВ) в виде облигаций федеральных займов (ОФЗ). Подобная схема использовалась при финансовом кризисе 2008 года.

Последние новости

В декабре 2022 года президент России подписал Закон о докапитализации банков на общую сумму в 1 трлн руб. Список «счастливчиков» АСВ опубликовал в феврале 2015 года. Кредиты будут предоставляться не только через ОФЗ, но и обычными субординированными займами. Это поможет АСВ решить вопрос капитализации банков. Участники программы должны до 01.06.2015 направить согласие на приобретение обязательств Агентством, а ЦБ - предоставить требования для конкретного учреждения.

Условия

Банк должен в течение 36 месяцев увеличивать более чем на 1% объем ипотечного кредитования, займов субъектам малого и среднего бизнеса. Допускается также вариант направления денежных потоков в самые важные отрасли экономики. Еще одно требование заключается в увеличении уставного капитала на 50% от объема полученных средств за счет прибыли или вложений акционеров. При этом банки в течение последующих 36 месяцев не могут повышать зарплату работникам. Последний фактор в большей степени и сдерживает руководство от принятия решения на участие в программе. Докапитализация – это помощь, которая предоставляется на очень жестких условиях.

Суть процесса

Для индустриализации экономики необходимы значительные вливания в производственные мощности государства. При этом влияние западных инвесторов должно быть ограничено. Банки должны выдавать крупные целевые займы. На это отчасти и нацелена докапитализация. Организация получает не «живые» деньги, а ОФЗ. При этом она должна будет привлечь аналогичную сумму самостоятельно. Получить можно только четверть от уже имеющегося объема собственных средств, который, в свою очередь, не должен превышать 25 млрд руб. То есть докапитализация – это мера по укреплению региональных банков, которые в перспективе могут занять устойчивую позицию на рынке и развиваться самостоятельно. Это же подтверждено условиями программы: организации должны ежемесячно увеличивать кредитный портфель на 1 % и более.

Международный опыт

Кризис 2009 года показал действенность данного метода. Тогда правительство США выделило триллионы долларов на восстановление финансового состояния кредитных учреждений без всяких санкций. Спустя 4 года Европейский банк профинансировал греческие учреждения на сумму 50 млрд евро. После стабилизации ситуации инвестор получает чистую прибыль организации. Вот почему так важно, чтобы в качестве последнего выступало государство.

Объем собственных средств кредитных учреждений уменьшается из-за требования ЦБ формировать резервы. Часть средств фигурирует только на бумаге: переоцененные ОС, техника, здания и другие ценности, которые не могут использоваться в качестве источников финансирования. Чтобы контролировать ситуацию, ЦБ устанавливает специальные нормативы и проверяет, соответствует ли деятельность организации возможностям капитала.

Для этого устраиваются стресс-тесты. Специалисты по анализу рисков просчитывают, как сложные экономические процессы могут повлиять на учреждение. В теории такая проверка должна происходить ежеквартально. На Украине она в последний раз осуществлялась по требованию МВФ в 2022 году. Тогда специалисты просчитывали, как отреагирует капитал в случае оттока вкладов и роста задолженности. По результатам тестов было принято решение о докапитализации.

О перспективах развития ипотечного рынка

Минфин рассчитывает, что банки смогут увеличить объемы кредитования недвижимости на 15 %. Это еще одна цель, на которую направлена докапитализация. Что это значит? Банки не смогут использовать средства для покупки валюты, как это происходило в 2008 году. Это хорошая новость. Но увеличить объемы кредитования до требуемых будет очень тяжело. Придется уменьшать процентные ставки и брать на себя часть обязательств. На это согласны далеко не все организации. Поскольку докапитализация – это дело добровольное, то "ВТБ24" и "Росбанк" уже отказались от участия в программе, аргументировав это тем, что у них и так достаточно прибыли.

На потенциального покупателя жилья влияет много факторов: условия кредита, рост цен на квартиры, уверенность в стабильном доходе. Незначительное снижение ставки может быть компенсировано другими ежемесячными комиссиями. Поэтому едва ли такая мера увеличит спрос на данную услугу. Ипотеку под низкий процент смогут оформить только заемщики с идеальной кредитной историей. Такая позиция банка вполне оправдана. Да и к тому же не каждый заемщик может быть уверен, что в течение 10-15 лет его платежеспособность не ухудшится.

Эксперты прогнозируют, что при положительном исходе докапитализация приведет к снижению ставки, повышению спроса в сегменте «эконом», в котором доля ипотечных сделок составляет 80 %. Лица, у которых вопрос покупки квартиры стоит остро, воспользуются небольшим снижением процентов. Остальная часть покупателей, скорее всего, будет ждать значительного изменения стоимости кредита. Доля ипотечных сделок в сегменте премиум-класса редко превышает 20 %. Поэтому изменение ставки едва ли окажет влияние на спрос. Большая часть покупателей элитной недвижимости расплачивается в рассрочку на индивидуальных условиях.

Докапитализация банка: что нужно знать вкладчику

1. Данная мера применяется для увеличения активов или покрытия убытков. Инициатором процесса могут выступать акционеры. В этом случае речь идет о привлечении средств для выдачи новых кредитов.

2. Наличие проблем в банке не означает, что ему необходимы денежные средства. Возможно, ЦБ пересмотрел нормативы, а кредитному учреждению не хватило накопленной прибыли с прошлых лет для достижения плановых показателей. Хотя докапитализация украинских банков в 2022 году была направлена на покрытие убытков.

3. Сначала учреждение обращается к акционерам. Если у них нет возможности профинансировать организацию, начинается поиск сторонних инвесторов. Закон о докапитализации банков предусматривает, что все изменения уставного капитала должны регистрироваться в ЦБ. После внесения средств на счета их можно использовать, как и любой другой актив.

4. Если привлечь заемный капитал для покрытия убытков не удалось, то банк должен либо сворачивать объемы деятельности, либо ликвидироваться.

5. Докапитализация – рекомендация, а не требование. Увеличение капитала не обеспечивает финансовую надежность организации. Если акционеры непорядочны, то средства могут быть направлены на пополнение кредитного портфеля. В таком случае есть вероятность, что через какое-то время у организации опять возникнет потребность в финансовой помощи.

Вывод

Один из способов, который может использоваться для стабилизации финансового состояния кредитных организаций, - докапитализация. Что это такое? Предоставление финансовой помощи банку от акционеров, ЦБ или других международных учреждений. Президент России в конце 2022 года подписал закон, в рамках которого 27 региональных учреждений могут получить субординированный кредит. Но желающих немного, так как условия предоставления займа очень жесткие.

fb.ru

Что такое капитализация вклада: ежемесячная, ежеквартальная

Желание большинства людей увеличить свои денежные средства естественно. Некоторые занимаются инвестициями в фондовый рынок, другие спекулируют на курсах иностранных валют, третьи приобретают недвижимость. Однако эти операции связаны с повышенным риском или большими денежными суммами. Учитывая кризисное состояние современной российской экономики, вопрос касается не преумножения капитала, а его сохранения. Оптимальный вариант для этой цели – банковский депозит.

Выбирая его, внимание следует обращать на надежность банка, ставку, дополнительные параметры. Наиболее важным является капитализация. Сущность этого термина – начисление процентов на те из них, которые зачислены на счет. Другими словами, это – присоединение процентов к общей сумме вклада. Оно происходит с определенным установленным договором интервалом.

Подобный вклад следует выбирать, если в ближайшее время не возникнет необходимости воспользоваться денежными средствами. Вы не сможете их снять, так как они будут участвовать в начислении денежных средств. Если вы предполагаете пользоваться накопившимися денежными средствами для личных целей – выгоднее отказаться от этого параметра, а выбрать перечисление платежей на отдельный специальный счет. Им можно пользоваться без ограничений. Денежные средства вы терять не будете.

Если вы выбрали вклад с рассматриваемым параметром, то следует учесть его разновидности. Среди них – ежемесячная, ежеквартальная, полугодовая, ежегодная. Возможно также начисление денежных средств по окончании срока (капитализация отсутствует). Рассмотрим указанные варианты подробнее.

Наиболее распространенным и удобным вариантом является ежемесячное начисление денежных средств.

Ежемесячная капитализация вклада.

Присоединение денежных средств происходит каждый месяц. Это – самый выгодный вид приращения денег.

Рассмотрим следующий пример. Предположим, вы открыли вклад в банке на 100 000 рублей под 10% в год. Проценты за первый месяц составят приблизительно 822 рубля (сумма будет колебаться в зависимости от числа календарных дней в месяце и в году). В следующем периоде ставка будет начисляться не на первоначальные 100 000 рублей, но на сумму 100 000 рублей плюс 822 рубля. В следующем месяце к этой сумме прибавятся начисления за второй месяц...

По окончании срока действия вклада сумма денежных средств увеличится. Эффективная ставка составит не заявленные в договоре 10%, а выше.

Совет: выбирайте рассматриваемую опцию, если Вам в ближайшее время не понадобятся денежные средства.Перечислим основные преимущества ежемесячной капитализации:

- Опция позволяет сделать вклад с невысокой ставкой выгоднее депозита с более высокой ставкой, у которого отсутствует данный параметр. Помните, каждый случай индивидуален, требует отдельного рассмотрения.

- Вклад с данной опцией при постоянной ставке и сумме денежных средств принесет более высокий доход. Чем больше раз в течение года начисляются денежные средства, тем выше итоговый доход.

- Каждый последующий месяц будет осуществляться присоединение денег к первоначальной сумме вклада и к уже образовавшемуся приращению.

Проанализируем следующий вид – ежеквартальную капитализацию.

Вы открыли счет в кредитной организации с такой опцией. Проценты по вкладу на сумму 100 000 рулей под 10% годовых будут начислены спустя три месяца. Сумма платежей за первые три месяца составит 2466 рублей. Эта сумма будет учитываться при последующем начислении в следующем периоде. Если бы вы выбрали ежемесячное начисление денежных средств, проценты за три месяца составили бы 2479 рублей. Эта сумма не так велика. Однако если положить во вклад более существенную денежную сумму на более продолжительный срок, разница может оказаться весомой.

Указанная опция позволяет увеличить эффективную ставку по нему, соответственно, и конечную сумму.

Начисление денежных средств будет происходить каждые три месяца, соответственно, этот вид вклада менее выгоден, так как денежных средств будет начислено меньше.

Другой вид капитализации – ежегодная. Практически каждый вклад обладает указанным параметром. Начисление денежных средств происходит по окончании года, эффективную ставку рассчитывать не надо – она указана в договоре.

Совет: если вы хотите пользоваться процентами в течение срока действия вашего счета, лучше отказаться от данного параметра. Вместо этого выберите в кредитном учреждении накопительный счет, по которому процентные платежи будут начисляться на отдельный счет, которым вы сможете пользоваться постоянно без ограничений.Помните: доходы по депозитам подлежат обложению налогом на доходы физических лиц, который составляет на данный момент 35%. Банк обязан автоматически удерживать его и перечислять в бюджет. Не все доходы облагаются налогом. От него освобождены доходы в случае, если ставка по рублевому счету не более чем на 10 процентных пунктов превосходит ключевую ставку Центрального Банка. Так, не возникнет обязанности уплачивать налог по счету с доходностью не выше 18,25% в год (ставка рефинансирования составляет сейчас 8,25%). Этот порядок действует до конца 2015 года. В рассмотренном примере доход со счета по ставке 10% годовых не подлежит налогообложению.

Особый интерес в настоящее время вызывают так называемые «валютные счета», т.е. в иностранной валюте – евро, фунтах стерлингов, долларах… Они обладают характеристиками рублевых вкладов, в том числе и капитализацией процентов. Однако им свойственен повышенный риск в виду нестабильности валютных курсов.

Учтите: не всегда можно выиграть от счета, обладающего данным параметром. Кредитные учреждения специально понижают ставки по указанным счетам.Мы разобрались, что такое капитализация. Этот параметр является важным при выборе вклада. Он позволяет повысить его доходность. Однако каждый случай следует рассматривать в отдельности.

www.infobank.pro

Что такое капитализация вкладов? Пример расчёта

При выборе программы для размещения вклада можно столкнуться с различными опциями и терминами, которые будут непонятны на первый взгляд. Один из таких терминов — капитализация. Это очень важная функция депозитного счёта, которая может повысить доходность вклада. Вот и разберёмся, что такое капитализация вкладов.

Капитализация процентов по вкладам

Что такое капитализация вкладов?

Если говорить в двух словах, то это начисление процентов на проценты. Согласно выбранной депозитной программы каждый период, определённый договором, банк начисляет на размещённую вкладчиком сумму процент.

Что делать с этими процентами, необходимо решить ещё в поисках депозитной программы. Это может быть снятие процентов и передача их вкладчику на руки, карту или определённый счёт. Второй вариант — это оставление процентов лежать на счету, не снимая их. Но проценты могут не просто лежать на счету, они могут приносить дополнительную прибыль, если ко вкладу подключена капитализация.

При подключении опции капитализации начисленные проценты будут суммированы с основной суммой вклада, то есть эта сумма станет больше, а в следующий месяц процент будет начисляться на увеличенную сумму и так вклад будет расти до окончания срока размещения. Период начисления процентов банк устанавливает в зависимости от выбранной вкладчиком программы и срока вклада, это может быть ежемесячное начисление, ежеквартальное, раз в полгода или год. Конечно, если речь о небольшом сроке, то периодичность будет чаще.

Пример расчёта капитализации процентов по вкладу

Допустим, мы разместили вклад суммой 300 000 рублей под хорошую ставку в 12% годовых, процент будет начисляться раз в квартал (получается 3% за квартал), а срок размещения средств — 1 год.

Первый расчётный период — на сумму 300 000 рублей начисляется 3%, что равно 9000 рублей.Второй расчётный период — на сумму уже 309 000 рублей начисляется 3%, сумма вклада становится 318 270.Третий расчётный период — на сумму 318 270 рублей начисляются 3%, сумма становится 327 818.Итого к концу года у нас на депозите будет лежать 327 818 + 3% = 337 652 рубля.

А что, если бы капитализация по вкладу не была подключена и проценты бы просто лежали не счету, не суммируясь с суммой размещения? Тогда за год на нашу сумму в 300 000 рублей просто бы набежали положенные 12% годовых, сумма к концу срока размещения стала бы равна 336 000 рублей.

Получается, что капитализация процентов по вкладу принесла дополнительную прибыль, доход вкладчика стал больше почти на 2000 рублей. Это весьма неплохо, а если размещать более весомую сумму на продолжительный срок или под более высокий процент, то разница в доходности может оказаться приличной.

Нюансы капитализации по вкладам

Граждане, которые не планируют снимать деньги со вклада, чаще всего стремятся найти программу, к которой можно подключить капитализация процентов. С одной стороны выгода кажется очевидной, сумма размещения растёт, доходность становится выше.

Но есть оборотная сторона медали. Наверно, все прекрасно понимают, что банки не спешат расставаться со своими деньгами, а для них капитализация как раз-таки становится дополнительным источником трат. Поэтому большинство кредиторов идут на небольшую хитрость — они снижают ставки по вкладам, которые предполагают капитализацию процентов. В итоге получается, что выбрав простой депозит и программу с капитализацией, гражданин получает одинаковую доходность, а сама капитализация вклада является лишь маркетинговым ходом для привлечения вкладчиков.

Вполне возможно, что простая программа без применения капитализации окажется даже выгоднее. Так что, прежде чем принять решение и окончательно выбрать программу, попросите в банке сделать расчёт на калькуляторе доходности вкладов, так вы наглядно увидите, что будет выгоднее.

Добавляйте наш сайт в закладки, так как наша финансовая грамотность населения совершенно бесплатная!

hbon.ru