Можно ли переоформить ипотеку в другом банке под меньший процент. Можно ли переоформить ипотеку под меньший процент

можно ли переоформить ипотеку под меньший процент в том же банке

Как перекредитоваться под меньший процент: пошаговая инстркуция

Перекредитование можно оформлять несколько раз во время действия кредитного договора. При этом рефинансирование действующего займа может быть оформлено только одним банком и только в полном объеме. Перекредитование одного кредита в разных банках не допускается, как и частичное погашение банком действующей задолженности.

Как снизить процентную ставку по ипотеке: можно ли выгодно переоформить ипотеку

- — направить в учреждение онлайн-заявку с указанием персональных данных и необходимой суммы для погашения существующего долга;

- — подготовить необходимые документы при положительном одобрении заявки;

- — уведомить банк, в котором оформлена текущая ипотека, о желании досрочного погашения – некоторые учреждения требуют писать соответствующее заявление за месяц до даты внесения средств;

- — получить новый кредит, средства которого будут зачислены на расчетный счет предыдущего банка-кредитора.

Можно ли перекредитоваться по ипотеке под меньший процент

В «Сбербанке» (учреждение вышло на рынок рефинансирования в текущем году), к примеру, можно оформить рефинансирование по ставке в 9,5% (начинает действовать после погашения старого займа/займов). При этом финансовое учреждение позволяет объединить под одним кредитом как ипотеку, так и другие виды займов. Минимальная сумма кредитования – 1 миллион рублей. Средства выдаются на срок до 30 лет.

Можно ли перевести ипотеку в другой банк

Благодаря программам перекредитования в тот период те, кто был в теме, смогли значительно сэкономить на ипотечных кредитах. Все помнят о валютных ипотечниках, для которых рост курса доллара стал настоящим бедствием. Тем, кто нашел возможность вовремя перекредитоваться, сменив валюту кредита на рубль, стало намного проще жить.

Как перекредитовать ипотеку в Сбербанке и в ВТБ 24

Многие обыватели путают перекредитование ипотеки под меньший процент с реструктуризацией . У этих терминов есть, что-то общее, но есть и принципиальные отличия. А так же в народе гуляют еще несколько мифов: перекредитование по военной ипотеки и перекредитование ипотеки по государственной программе.

Можно ли сделать перекредитование ипотеки? Условия и процесс оформления

Так как сейчас на финансовом рынке складывается не лучшая ситуация, многие банки несут убытки и увеличивают процент для жилищных займов, заемщиков ипотеки интересует вопрос, возможно ли перекредитование под меньший процент в 2022 году, как это сделать, в каких банках?

Перекредитование ипотеки под меньший процент в 2022 году

Ключевое требование – наличие официального трудоустройства и стабильная выплата подоходного налога. В противном случае, воспользоваться государственной программой не получится. Однако существенным недостатком выступает еще один нюанс: процесс по получению субсидии может затянуться на длительное время (до года), а долг тем временем будет накапливаться.

Перекредитование ипотеки в другом банке: руководство к действию

- заемщик подает пакет документов в выбранный банк;

- после одобрения кредита подписывается соглашение между банком и заемщиком;

- новый банк погашает задолженность заемщика перед первым кредитором;

- заемщик приобретает страховой полис;

- залог передается в новый банк.

Можно ли переоформить ипотеку под меньший процент

Также новый банк может просто выкупить квартиру у первоначального кредитора, а потом оформить ее как залог. И третий вариант, когда происходит переуступка прав на недвижимость, то есть цессия. В этом случае два банка договариваются между собой, и на законных основаниях и обоюдовыгодных условиях один передает свои права другому. Однако, естественно дополнительные расходы лягут на плечи заемщика.

Как рефинансировать ипотеку в Сбербанке

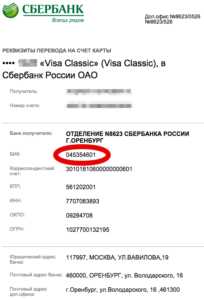

Основные условия: вам предоставляется на цели перекредитования займ в сумме от 500 тысяч рублей, максимальная сумма будет равна 80% от оценочной стоимости жилья, предоставленного в залог. Нужно будет заново его оценивать и страховать, при этом накладная переоформляется.

onejurist.ru

ᐉ Можно ли переоформить ипотеку под меньший процент в другом банке. mainurist.ru

Далее идет поиск покупателя на его квартиру: это может быть покупатель с наличным расчетом или с ипотекой. Схемы таких сделок на рынке отработаны и отшлифованы годами практики, и мы с ними работаем на рынке уже более 6 лет. Если покупатель с наличным расчетом — все просто и понятно: производится полное гашение кредита по квартире нашего заемщика. Далее наш клиент, подобрав себе новое жилье, отправляется в банк, где уже рассмотрена его заявка на кредит, и берет новую ипотеку.

Можно ли переоформить ипотеку под меньший процент в другом банке

Непонимание клиентов банка ситуации в чем-то понятно: банк предпочтет потерять клиента, нежели дать послабления по собственному кредиту. Однако с финансовой точки зрения для банка понижение качества кредита приведет к большим убыткам, чем потенциальная потеря клиента.

Можно ли переоформить ипотеку под меньший процент сбербанк

Если заемщик желает при помощи рефинансирования погасить несколько кредитов, то полученную сумму необходимо распределить между существующими займами. Таким образом, можно закрыть разные виды кредитов, включая кредитные карты. Данный способ весьма удобен, так как позволяет из нескольких займов оформить один. Это исключает путаницу в погашении, так как срок теперь будет единый, а платеж осуществляется только раз в месяц.

Как перекредитоваться под меньший процент: пошаговая инстркуция

Первый метод подразумевает необходимость договориться с обеими финансовыми компаниями. Закладная представляет собой ценную бумагу, которая регламентирует право залога на недвижимость. Если она была составлена при получении ипотеки в первом банке, достаточно сделать на документе передаточную отметку. Представители обеих сторон должны одновременно подписать закладные. В итоге один банк получит нового клиента, а другой вернет полную сумму по кредиту.

Ипотека — можно ли ее перекредитовать под меньший процент

Перекредитование можно оформлять несколько раз во время действия кредитного договора. При этом рефинансирование действующего займа может быть оформлено только одним банком и только в полном объеме. Перекредитование одного кредита в разных банках не допускается, как и частичное погашение банком действующей задолженности.

Можно ли переоформить ипотеку под меньший процент в том же банке

Важно! Банк, в котором у вас сейчас оформлена ипотека, не может отказать вам в переводе. Некоторые организации говорят своим клиентам, что не могут дать разрешения, так как не хотят терять платежеспособных клиентов и выручку. Перекредитовавшись, вы лишаете банк своих выплат по процентам.

Можно ли переоформить ипотеку под меньший процент в другом банке

В первую очередь – тщательно изучить текущие условия кредитования: просчитать остаток, размер переплаты, оценить нагрузку на бюджет. Обратите внимание: если у вас аннуитетное ипотечное кредитование, рефинансирование не принесет выгоды после выплаты основного долга от 35-40% — в этом случае большую часть процентов вы уже выплатили в банк.

Перекредитование ипотечного кредита под меньшую процентную ставку

Прежде чем решиться на перевод ипотеки в другой банк, необходимо тщательно просчитать выгодность этой операции. Процентная ставка должна быть меньше текущей, по крайней мере, на 2%. Сейчас такие предложения можно найти, если первоначальный кредит оформлялся до 2006 года. Не стоит забывать, что нужно будет оплачивать снова услуги оценщика, страховые платежи, комиссии и т.д.

Можно ли ипотеку перевести в другой банк

Если заемщик находит банк, который дает ипотечный кредит с некоторым послаблением в виде не сиюминутного оформления закладной, то можно смело оформлять новый ипотечный кредит, который пойдет на закрытие долга в первом банке-кредиторе, а значит, снимает обременение в виде заклада на купленное жилье. Далее, уже в банке, который выдал новый кредит, закладывается все та же квартира. Эксперты считают целесообразным перекредитование под меньший процент, если разница составит минимум три пункта.

Перекредитование под меньший процент

Основания для рефинансирования играют существенную роль. Наличие выгодного предложения по рефинансированию подразумевает лояльное отношение банка. При перекредитовании на основе ухудшения финансового состояния банк заинтересован в возврате кредита, но рассчитывает его по собственным критериям. Различаются они в зависимости от банковского учреждения.

Перекредитование ипотечного кредита

После заключения договора с новым банком, финансовое учреждение перечисляет средства в счет уплаты старой задолженности. Процедура проводится путем безналичного денежного перевода между банковскими организациями. После окончания данного процесса, гражданин становится заемщиком учреждения, которое предоставило деньги. Таким образом, процедура рефинансирования позволяет сменить кредитора и условия кредитного договора.

Можно ли перекредитоваться по ипотеке под меньший процент

Цитата predator67 пишет: Это не страховка. Во всяком случае,в полном понимании этого слова. Это обычные скрытые проценты по кредиту,замаскированные под «комиссию за подключение к программе страхования банка».Иными словами,как бы банк это не обзывал (хошь процентами на кредит,хошь комиссией за подключение), всё равно это -его чистая прибыль,и списывается прямиком на счет доходов банка за год.А платит,в итоге,заемщик.Если кому то легче от осознания того,что проценты низкие, а комиссия «огого»,то это просто самообман.Как деньги не назови,они деньгами и останутся. это не обычные скрытые проценты. по крайней мере в полном понимании этого слова:) банк практически не ограничивал в выборе страховой, обязателен был лишь набор рисков для страхования. кроме того, как вы верно заметили, как деньги не назови, они деньгами и останутся, а в абсолюте даже с учетом страховки завышенной — результирующая ставка у меня оказывалась на 1-4% ниже конкурентов.

Перекредитование в банке под меньшие проценты

По этой причине, большая часть граждан стремится оформить перекредитование ипотеки в банковских структурах. Известно, что выполнением данной операции занимаются преимущественно крупные кредитно-финансовые организации. Сбербанк является лидером в данной сфере и также предлагает гражданам возможность пересмотреть изначальный договор в пользу клиента.

Перекредитование ипотеки под меньший процент в 2022 году

Переоформление или рефинансирование ипотеки в другом банке — очень распространённая операция. Ставки по кредитам снижаются, и может стать выгодным взять кредит под меньший процент и погасить более дорогой. Причём в одном и том же банке это сделать, как правило, не получится, потому что из-за требований ЦБР банку невыгодно закрывать один кредит за счёт другого.

Как переоформить ипотеку в другом банке и насколько это выгодно

Нужно отметить, что перенос ипотечного кредита в другой банк — занятие непростое. Не всегда у человека есть возможность адекватно оценить все платежи и верно рассчитать сальдо от сделки. К тому же чтобы знать самые свежие и «вкусные» предложения по кредитам, нужно изучить сам ипотечный рынок и следить за всеми его игроками, не только крупными, но и менее значимыми. Вряд ли рядовой гражданин имеет достаточно времени для качественного выполнения этой весьма специфической задачи. Но кто же тогда поможет сэкономить деньги и принять правильное решение, а также объяснит, как перекредитовать ипотеку в другом банке с выгодой для себя?

Перекредитование ипотеки в другом банке: руководство к действию

31 Авг 2022 glavurist 17 Поделитесь записьюmainurist.ru

Можно ли переоформить ипотечный кредит на меньший процент

Процедура перевода ипотеки в другой банк, в котором более выгодный процент

Перевод ипотеки в другой банк не всегда возможен. Стоит приготовиться к тому, что в кредитной организации вам откажут. Рефинансировать ипотеку можно в следующих случаях.

Новый банк имеет право заново запросить документы, которые подтверждают платежеспособность.

Если в финансах что-то изменилось в худшую сторону, то лучше не пытаться просить о переводе ипотеки, так как вам, скорее всего, откажут.

- Паспорт заемщика.

- Справка, которая подтверждает официальные доходы. Без нее вам не предоставит кредит ни один банк.

- Договор о кредитовании с прошлым банком.

Обычно решение принимается в течение одного часа, однако это в большинстве случаев это зависит от банка (иногда он рассматривает заявку в течение нескольких дней).

Если вы решили перенести свой кредит, то этим лучше начать заниматься заранее. Организация может потребовать следующее.

Можно ли сделать перекредитование ипотеки? Условия и процесс оформления

Поэтому возраст для пользователей кредитами остается тем же, то есть – 21-65 лет.

Но на положительный ответ могут рассчитывать только те, у кого хорошая кредитная история (исправно погашает задолженность, не пропускает время внесения платежей, гасит проценты в полной мере), что проверяется перед разрешением. Также потребуется документ о трудоустройстве и справка о доходах. В 2022 году разрешается перекредитование ипотеки для новостроек, готовой недвижимости, домов, земли и участков для строения дома.

Выгодные проценты на кредит в 2022 году предложат банки с государственным финансированием, а именно:- Сбербанк,

- Райффайзенбанк,

- Россельхозбанк,

- ВТБ и ряд других.

Тогда каждый банк предлагает несколько программ для перекредитования в 2022 году, которые предполагают минимальную ставку и первоначальный взнос, срок кредитования до 25 лет.

Как перекредитовать ипотеку в Сбербанке и в ВТБ 24

Существенной разницы здесь нет, кроме мелких деталей.

Перекредитование ипотеки в другом банке, в отличие от перекредитования обычного кредита, сопряжено с переоформлением заложенной квартиры с одного банка на другой, и тут есть много непонятных моментов для обывателя. Далее вы проходите не очень сложную, но требующую затраты определенного времени, процедуру по обновлению информации в Росреестре.

И одновременно другой банк, выдавший кредит на перекредитование, оформляет новую закладную на вашу квартиру на себя.

Можно ли переоформить ипотеку под меньший процент сбербанк

Сначала нужно найти более выгодные предложения банков, затем: После этого нужно будет платить уже по новому счету. Важно, что рефинансирование позволяет добиться сразу нескольких выгод: Одним словом, если человек интересуется, можно ли переоформить ипотеку под меньший процент, то ему стоит выбирать рефинансирование.

Ведь это выгодный способ для реальной экономии собственных средств. Самое главное – не затягивать с обращением в банк. Как бы неприятно не было говорить о своей неплатежеспособности, нужно как можно раньше уладить вопросы с ипотекой. В противном случае долги и штрафы вырастут невероятно быстро. Менеджеры кредитного отдела могут предложить заемщику: — уменьшить размер ежемесячного платежа за счет увеличения срока кредитования; — предложить кредитные каникулы, чтобы улучшить материальное положение или найти новую работу.

Как можно перевести ипотеку в другой банк?

Конечно для каждой конкретной семьи, либо плательщика кредита, могут быть свои основания, но общие рекомендации предоставить можно. Подготовка к рефинансированию.

Фото № 3 Теперь перейдем к рассмотрению вопроса о том, что понадобиться для переоформления ипотеки. Как было сказано выше, первый шаг состоит в том, что лицо должно обратиться в банковское учреждение на консультацию, где ему предоставят устную консультацию, возможно ли рефинансирование в его случае.

Если стороны нашли согласие, то нужно будет поступать следующим образом.

необходимо будет собирать все финансовые документы, подтверждающие платежеспособность клиента.

Ипотека ниже ставки переоформить кредит

- понижении процентной ставки;

- увеличении срока кредитования;

- уменьшении ежемесячной платы.

Виды кредитов, доступных для рефинансирования Перекредитование доступно практически по любому кредиту: С другой стороны, заемщик в любой момент может перевести ипотеку в другой банк.

Этот момент важный, поскольку в разных банках требования к заемщикам могут значительно отличаться друг от друга; следующий шаг это повторный сбор документов на объект ипотеки.

Но для большинства кредитных организаций это не является поводом снизить ставки уже имеющемуся клиенту.

Именно это вынуждает ипотечников искать лучшие условия на стороне. Хотя перекредитование в родном банке было бы намного выгоднее: не нужно переносить залог, меньше мороки с документами. Банкам не выгодно терять прибыль при снижении процента по ипотеке. Один из ярких примеров — падение ставок ипотеки в 2010 году, о котором знали далеко не все люди, взявшие кредиты в начале нулевых.

Благодаря программам перекредитования в тот период те, кто был в теме, смогли значительно сэкономить на ипотечных кредитах. Все помнят о валютных ипотечниках, для которых рост курса доллара стал настоящим бедствием.

Тем, кто нашел возможность вовремя перекредитоваться, сменив валюту кредита на рубль, стало намного проще жить. Клиенту не потребуется заключать страховое соглашение. Главные факторы для банка – наличие прав на залоговое имущество и созаемщик.

Именно эти условия являются ключевыми, так как требования к клиенту достаточно мягкие. Получить перекредитование ипотеки в Сбербанке – несложно, особенно, если гражданин ранее сотрудничал с банком.

Ипотека — можно ли ее перекредитовать под меньший процент?

Затем можно спокойно выплатить первый заем. Перекредитовать ипотеку таким методом можно в кратчайшие сроки. Последующий залог – это не очень привлекательный вариант для банков.

Уже заложенная недвижимость закладывается еще один раз.

Многие солидные финансовые учреждения предлагают свои варианты рефинансирования.

В итоге сначала клиент сначала погашает долг предшествующего залогодержателя.

Можно ли перекредитовать ипотеку в Сбербанке? Ответ на этот вопрос – положительный. Получить новый заем для закрытия старого возможно на следующих условиях: Финансирование осуществляется в национальной российской валюте.

Сумма кредита не превышает 80% от оценки

Перекредитование ипотечного кредита

Требования к соискателям сохраняются на стандартном уровне.

К документам следует приложить:

- справку с информацией по остатку кредита;

- кредитный договор и дополнительные соглашения к нему;

- информация о платежах.

- наличие или отсутствие нарушений по договоренности;

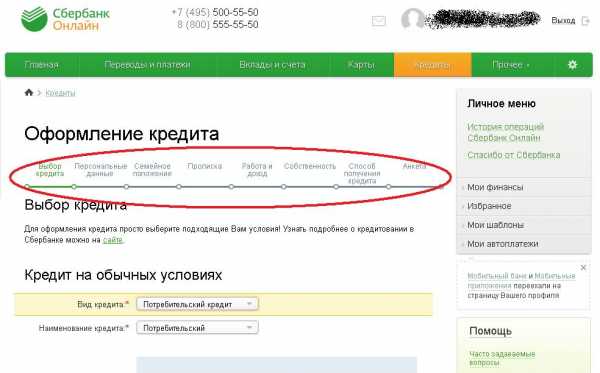

Оформление заявки поэтапное:

- подача заявки;

- сбор документов;

- ожидание решения.

Положительное решение влечет за собой подписание нового ипотечного договора со Сбербанком. Перекредитование ипотеки в ВТБ 24 осуществляется на схожих условиях со Сбербанком.

Процентная ставка меньше — 11,25%, период погашения нового кредита допускается до 30 лет.

ВТБ 24 рассчитывает оформление перекредитования по доходу заемщика.

Допускается учет основного места работы и совместительства.

Можно ли переоформить ипотеку под меньший процент

которые Вам подскажут, выгодно ли сегодня Вам рефинансироваться или нет.

Могу добавить, что в условиях кризиса этот продукт не работает.

НА ВАШИ ВОПРОСЫ ОТВЕТЯТ ПО ТЕЛЕФОНУ: Главная / Ипотека / Перекредитование под меньший процент Процесс, позволяющий переоформить имеющийся ипотечный заем, под более низкий процент. Это можно сделать в другом банке, где более приемлемые условия. Но прежде всего, надо «прощупать» возможность рефинансирования в «родном» банке.

Но не стоит отчаиваться. Можно пойти в другой банк, третий и так далее, где инструмент выдачи ипотечного кредита более лояльный. А еще лучше воспользоваться возможностями интернета, где практически все банки принимают на рассмотрение он-лайн заявки.

credit-helper.ru

Как переоформить кредит в Сбербанке под меньший процент

Процентные ставки по кредитам меняются в Сбербанке довольно часто. Тем, кому не повезло взять кредит во время экономического кризиса, переживают это особенно остро, ведь в тот период Сбербанк значительно повысил ставки. Сейчас средняя ставка значительно ниже, а в рамках праздничных акций она еще снижается минимум на 1 процент. Очень бы хотелось переоформить кредит в Сбербанке под более выгодный процент, а то как-то несправедливо получается. Как это сделать и возможно ли вообще такое провернуть? Надо разобраться.

Процентные ставки по кредитам меняются в Сбербанке довольно часто. Тем, кому не повезло взять кредит во время экономического кризиса, переживают это особенно остро, ведь в тот период Сбербанк значительно повысил ставки. Сейчас средняя ставка значительно ниже, а в рамках праздничных акций она еще снижается минимум на 1 процент. Очень бы хотелось переоформить кредит в Сбербанке под более выгодный процент, а то как-то несправедливо получается. Как это сделать и возможно ли вообще такое провернуть? Надо разобраться.

Как реструктурировать задолженность?

Прежде чем задумываться о переоформлении кредита под меньший процент, необходимо разобраться в сути вопроса. А именно, в каких случаях возможно такое переоформление и по какому пути следует пойти. Для начала давайте определимся с характером вашей задолженности.

- Если кредит или кредиты взяты только в Сбербанке, то вы можете рассчитывать только на реструктуризацию.

- Если кредиты взяты только в сторонних банках, вам нужно пытаться оформлять рефинансирование.

При рефинансировании количество кредитов и их назначение не является препятствием для перекредитования, скорее даже наоборот.

- Если у вас минимум два кредита, один из которых взят в Сбербанке, а другой в стороннем банке, вам также нужно пытаться оформлять рефинансирование.

Необязательно Сбербанк одобрит один из вышеуказанных вариантов, но здесь особого выбора нет, надо пытаться. Для начала рассмотрим условия реструктуризации. Сегодня ПАО Сбербанк предлагает несколько неплохих вариантов реструктуризации задолженности:

- прежде всего, это изменения валюты займа, если вы имели неосторожность взять кредит в долларах;

- банк может увеличить срок кредитного обязательства, уменьшив тем самым размер ежемесячного платежа;

- установление льготного периода (это когда банк временно снижает платеж по кредиту, до восстановления финансового положения клиента).

Чтобы претендовать на один из указанных вариантов реструктуризации, необходимо подать заявление лично в одном из ближайших отделении Сбербанка. При этом важно помнить о том, что для подачи такого заявления нужны основания. Необходимо документами подтвердить значительное снижение уровня дохода, пребывание в отпуске по уходу за ребенком, утрату трудоспособности, призыв на военную службу. Могут быть и другие основания для реструктуризации, но их все равно нужно подтверждать. Такой вопрос всегда решается индивидуально, поэтому предсказать заранее, как поведет себя банк в отношении того или иного клиента нельзя.

Рефинансирование займа

Если хотя бы один кредит оформлен не в Сбербанке, то клиент не имеет право на реструктуризацию. Есть другой вариант – рефинансирование. Суть рефинансирования в том, что Сбербанка выкупает у другого банка долг клиента, оформляя одновременно новый кредит на более выгодных условиях. Если кредитов несколько, то они все объединяются в один заем.

Предположим у клиента есть автокредит в стороннем банке и кредит без обеспечения, ранее предоставленный Сбербанком. Если ему одобрят рефинансирование, тогда Сбербанк объединит два кредита в один по фиксированной процентной ставке. При этом срок кредитования может быть увеличен до 60 месяцев, но ставка не превысит 13,5% годовых.

При сумме кредита до 500 тыс. руб. ставка будет 13,5, если сумма больше 500 тыс. руб. ставка снизится до 12,5%.

В какой-то степени, перевод кредита из другого банка даже выгоднее, чем реструктуризация. Во всяком случае, с точки зрения процентной ставки. Важно учитывать, что максимальная сумма рефинансируемых кредитных обязательств должна укладываться в 3000 000 рублей. В противном случае банк автоматически клиенту откажет. Кроме этого не забывайте, что рефинансируемые кредиты не должны ранее подвергаться реструктуризации и вовремя оплачиваться в течение последних 12 месяцев.

Для оформления рефинансирования, нужно подтвердить свое текущее финансовое положение, а также трудовую занятость соответствующими документами. Также нужно написать заявление, приложив к нему трудовую книжку и справку 2-НДФЛ.

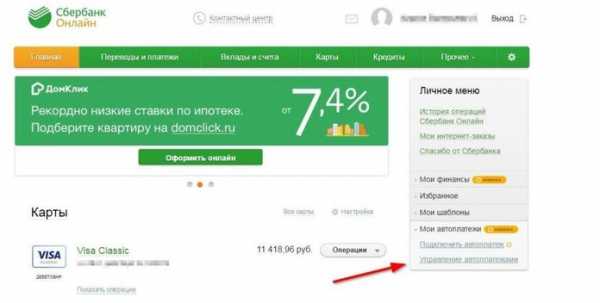

Схожим способом можно переоформить под более низкую ставку ипотечный кредит. Условия похожи, но процентная ставка значительно ниже, чем при рефинансировании потребительских кредитов, а суммы и сроки больше. Так рефинансировать ипотеку сегодня можно под ставку 9,5% при сумме от 500 тыс. до 30 млн. руб. на срок до 30 лет. Если вместе с ипотекой вы хотите переоформить и потребительские кредиты, минимальная ставка вырастет до 10% годовых.

Убеждаем банк снизить процентную ставку

Пониженный процент по кредиту это хорошо, но его еще нужно добиться, ведь Сбербанк далеко не всегда идет на встречу. Как убедить кредитную организацию предоставить рефинансирование или реструктуризацию клиенту.

- Обратитесь к своему работодателю и попросите его переводить вашу заработную плату на карту Сбербанка. Он не имеет права вам отказать, зато вы завоюете больше доверия кредитной организации став ее зарплатным клиентом.

- Раскройте источники дополнительного дохода (если таковые имеются). Если банк получит более полное представление о вашем финансовом положении, он охотнее пойдет навстречу.

- Предоставьте банку дополнительные документы, подтверждающие вашу надежность как потенциального заемщика. Например, мужчины, отслужившие в армии, могут предоставить военный билет, который подтвердит, что их не заберут на срочную службу. Если заемщик повышает квалификацию с целью устроится на более оплачиваемую работу, он может предоставить студенческий билет и справку из учебного заведения, о том, что он обучается и т.д.

- Если речь идет о рефинансировании ипотеки, женщине можно предоставить в банк справку о беременности. После рождения второго ребенка она будет иметь право на материнский капитал, который может быть использован для частичного погашения ипотеки.

Итак, думая о том, можно ли перевести кредит в Сбербанк или переоформить его в Сбербанке не забывайте об условиях такого переоформления. Их нужно внимательно изучить и если ваш заем не соответствует указанным условиям, не стоит и пытаться подавать заявление. Скорее всего, в этом случае банк вам на встречу не пойдет!

kreditec.ru

Как переоформить ипотеку на другой банк с меньшим процентом

Можно ли переоформить ипотеку под меньший процент

Как показывает практика, ипотека берется в среднем на 15 лет, но часто жизненная ситуация клиента поворачивается таким образом, что возникает необходимость поменять залог, увеличить или уменьшить ипотечный кредит. Возможно ли это читайте далее. Продажа квартир с банковским обременением сегодня обычное дело, доля их на рынке растет с каждым днем.

Каковы же действия заемщика в случае продажи такой квартиры.

2. Только после положительного решения по новому кредиту можно приступать к поиску покупателя на свою 1-комнатную квартиру. Важна именно такая последовательность.

Переоформление кредита в Сбербанке на меньший процент

- Если кредит или кредиты взяты только в Сбербанке, то вы можете рассчитывать только на реструктуризацию.

- Если кредиты взяты только в сторонних банках, вам нужно пытаться оформлять рефинансирование.

При рефинансировании количество кредитов и их назначение не является препятствием для перекредитования, скорее даже наоборот.

Если заемщик делал просрочки по имеющемуся ипотечному кредиту или набрал разных потребительских кредитов, ему вообще может быть отказано в новом ипотечном кредите. Лучше всего обратиться к специалистам.

- Если у вас минимум два кредита, один из которых взят в Сбербанке, а другой в стороннем банке, вам также нужно пытаться оформлять рефинансирование.

Необязательно Сбербанк одобрит один из вышеуказанных вариантов, но здесь особого выбора нет, надо пытаться.

Переоформление ипотеки на другие условия

Вы можете задуматься о переоформлении или рефинансировании ипотеки в нескольких случаях: В Российской Федерации закон предусматривает две основные причины, по которым добровольное желание заемщика может быть удовлетворено банками:

- (рефинансирование) перенос ипотеки (суммы нескольких кредитов) в другой банк или оформление одного кредита вместо нескольких в том же банке.

- перевод ипотечного кредита на другого человека;

Основным регулятором в вопросах ипотечного кредитования является ФЗ «Об ипотеке» – гл.

Для начала рассмотрим условия реструктуризации. Сегодня ПАО Сбербанк предлагает несколько неплохих вариантов реструктуризации задолженности: При сумме кредита до 500 тыс.

VI и ст. 77. При переоформлении ипотеки на одного из супругов при разводе, кроме ФЗ, нужно обращаться и к Семейному кодексу (ст. 33-39, 45, 60), по которому защищаются интересы не только супругов, но и несовершеннолетних детей. Причины, по которым вам выгодно перенести ипотеку в другой банк: Существуют и другие причины, в зависимости от жизненных ситуаций, но все они сводятся к одному – пора погасить кредит в одном банке путем оформления нового кредита в другом.

Как можно перевести ипотеку в другой банк?

Что чего может понадобиться перевод ипотеки в другой банк? Фото № 1 Поэтому перед тем, как начать процесс перевода ипотеки из одного кредитного учреждения в другое, надо рассмотреть основные причины, по которым это происходит.

Это и есть основные причины, по которым люди начинают юридический процесс по переводу своих ипотечных обязательств из одного банка в другой.

Важно запомнить, что некоторые банковские учреждения пытаются объяснять своим клиентам, что этот процесс невозможен, и они не дадут своего разрешения.

Но это обман, просто финансовые учреждения, таким образом, пытаются сохранить платежеспособных клиентов. Когда именно выгодно проводить рефинансирование?

Пошаговые действия заемщика по рефинансированию ипотеки, взятой в другом банке

Рефинансированием кредита, или перекредитованием, называется получение нового займа для полного либо частичного погашения предыдущего.

Фото № 2 Слово рефинансирование для некоторых клиентов не понятно, но именно таким экономическим термином и называется перевод ипотеки с одного банка в другой. Теперь рассмотрим вопрос, когда выгодно делать рефинансирование.

Это может быть: Важное сходство перекредитации ипотеки с получением займа на покупку объекта недвижимости – в обоих случаях банк, приняв к рассмотрению заявку, тщательно проверяет:- Платежеспособность клиента, его кредитную историю.

- Объект залога.

Результатом проверки может оказаться как одобрение заявки, так и отказ в выдаче кредита либо согласие предоставить меньшую сумму, чем требуется клиенту для погашения задолженности.

Такое рефинансирование подразумевает более приемлемые для заемщика условия нового кредитного договора.

Ипотека — можно ли ее перекредитовать под меньший процент?

Важное требование к заемщику – это положительная кредитная история в разных банковских организациях. При рассмотрении заявки на перекредитование учитывается ликвидность недвижимости, которая является предметом залога, на сегодняшний день.

При оформлении рефинансирования заемщик должен учесть два основных момента:

- Метод снятия ипотеки по первому займу для передачи недвижимости под залог по второму кредиту.

- Сроки выдачи денежных средств для погашения первого долга.

Выделяют несколько способов осуществления рефинансирования:

- Последующая ипотека .

- Передача закладной между кредиторами.

- Предоплата первого займа.

В каком банке лучше рефинансировать ипотеку под более низкий процент?

Доводы в пользу рефинансирования: Следует проанализировать возможные негативные последствия и недостатки программы: Чаще ипотека берется в расчете на пополнение семьи, рождение детей, что отражается в итоге на среднедушевом доходе. Намерение переоформить кредит далеко не означает, что новый кредитор будет готов предоставить выгодные условия по рефинансированию.

Программа от Сбербанка предлагает консолидировать несколько действующих кредитов на следующих условиях:

- Погашение в течение 30 лет.

- Ставка от 9,5% (если с ипотечным объединяется несколько других займов – ставка не менее 10%).

- Кредитный лимит – до 7 млн рублей (не менее 1 млн рублей).

Для заключения договора с банком необходимо соответствовать параметрам: быть старше 21 года, отработать у последнего работодателя от полугода.

Как перекредитоваться под меньший процент: пошаговая инстркуция

Перекредитование или рефинансирование — это услуга по изменению условий действующего договора с банком. Она заключается в:

- увеличении срока кредитования;

- понижении процентной ставки;

- уменьшении ежемесячной платы.

Перекредитование доступно практически по любому кредиту: По вышеуказанным займам имеется возможность перекредитоваться под меньший процент в Сбербанке и других крупных банковских организациях.

Перекредитоваться под меньший процент можно вследствие официальных причин, для подтверждения которых необходимо представить оговоренные документы. К таким причинам относятся:

- увольнение работника по инициативе работодателя;

- отпуск по уходу за ребенком.

- сокращение сотрудника;

- снижение размера официального заработка на основном месте работы;

- ликвидация, реорганизация фирмы работодателя;

Можно ли ипотеку перевести в другой банк?

Вопрос о переводе ипотеки в другой банк может возникнуть по ряду причин.

Прежде чем начать такую процедуру, заемщику стоит внимательно изучить все ее преимущества и недостатки.

Заемщики иногда с помощью рефинансирования решают вопрос за счет увеличения суммы кредита. Это возможно, когда значительная часть долга уже выплачена, а клиенту необходимы кредитные средства на какие-то другие нужды.

- Федеральный: 8 (800) 333-45-16 доб. 149

- Санкт-Петербург и область: +7-812-309-87-91

- Москва и область: +7-499-350-97-04

В новом банке клиент будет проверяться так же, как и при обычном оформлении ипотеки. Ошибочным является мнение, что заемщик обязан получить разрешение о рефинансировании у текущего кредитора. Его задача – только поставить его в известность о своих намерениях.

7consulting.ru

Можно ли переоформить ипотеку в другом банке под меньший процент. uristrasskajet.ru

Дорогие читатели, информация в статье могла устареть, воспользуйтесь БЕСПЛАТНОЙ консультацией позвонив по телефонам:+7 499 577-00-25 доб. 143 (Москва и область)

+7 812 425-66-30 доб. 143 (Санкт-Петербург и обл.)

Можно ли переоформить ипотеку под меньший процент сбербанк

- Можно уменьшить размер ежемесячного платежа. Если новый заем будет оформлен под процент, ставка по которому на 5 и более позиций ниже предыдущего, то это повлияет на размер ежемесячной выплаты.

- Снизить общую переплату по ипотеке. При заключении нового кредитного договора можно даже увеличить размер ежемесячных взносов. Тогда погасить долги удастся быстрее. И общая переплата по займу значительно уменьшится. Ведь проценты начисляются за фактический срок пользования кредитом.

- Заявление заемщика и созаемщика. Супруг будет выступать созаемщиком, если другое условие не оговорено в брачном договоре.

- Ксерокопия паспорта заемщика и созаемщика с наличием отметки о регистрации. Оригинал также нужно будет иметь при себе.

- Если у вас оформлена временная регистрация, то обязательно наличие подтверждающего документа.

- Заверенные ксерокопии трудовой книжки, трудового договора; а также документы, которые подтверждают финансовую состоятельность всех участников – заемщика, созаемщика и поручителя. Сюда входят справки, выписки со счетов, переводы.

- Так как процедура перекредитования подразумевает залог жилья, нужно предоставить банку все документы на предлагаемое в залог жилье. Сделать это можно в течение 60-ти дней, начиная с даты принятия решения Сбербанком о согласовании кредита.

Как снизить процентную ставку по ипотеке: можно ли выгодно переоформить ипотеку

Такая процедура означает получение, часто в другом банке, нового кредита, средства которого будут направлены на погашение старого долга. Казалось бы, человек только меняет одну ипотеку на другую. Но если новый кредит оформляется под более низкий процент, то и общая переплата по займу уменьшается.

- — направить в учреждение онлайн-заявку с указанием персональных данных и необходимой суммы для погашения существующего долга;

- — подготовить необходимые документы при положительном одобрении заявки;

- — уведомить банк, в котором оформлена текущая ипотека, о желании досрочного погашения – некоторые учреждения требуют писать соответствующее заявление за месяц до даты внесения средств;

- — получить новый кредит, средства которого будут зачислены на расчетный счет предыдущего банка-кредитора.

Как перекредитоваться под меньший процент: пошаговая инстркуция

В случае когда банк самостоятельно предлагает клиенту оформить перекредитование, понадобится меньше документов, так как кредит считается уже предварительно одобренным. Таким образом можно легко перекредитоваться под меньший процент в ВТБ и других банках. Если заемщик имеет действующий кредит и вносит по нему исправно платежи, банк информирует его о кредитном предложении следующими способами:

После оформления всех необходимых документов составляется новый договор. Если перекредитование происходит в банке первоначального оформления займа, то новый кредит зачисляется на тот же счет. Денежные средства будут доступны клиенту на следующий день после одобрения заявки банком, а в некоторых случаях, и в день оформления. В эту же дату происходит списание средств в счет погашения действующего займа. С этого момента сумма доступна для пользования заемщиком. Он может потратить ее на собственные цели, а может погасить другие действующие займы.

Можно ли ипотеку перевести в другой банк

Законодательством также разрешается, так называемая, последующая ипотека. Это означает, что недвижимость с действующим обременением банка может быть передана в залог другому кредитору. Основное условие – стоимость залога не должна быть меньше, чем задолженность по двум кредитным договорам. В случае принудительной реализации залога, в первую очередь, погашается задолженность по договору, который был оформлен раньше.

Прежде чем решиться на перевод ипотеки в другой банк, необходимо тщательно просчитать выгодность этой операции. Процентная ставка должна быть меньше текущей, по крайней мере, на 2%. Сейчас такие предложения можно найти, если первоначальный кредит оформлялся до 2006 года. Не стоит забывать, что нужно будет оплачивать снова услуги оценщика, страховые платежи, комиссии и т.д.

Ипотека — можно ли ее перекредитовать под меньший процент

Первый метод подразумевает необходимость договориться с обеими финансовыми компаниями. Закладная представляет собой ценную бумагу, которая регламентирует право залога на недвижимость. Если она была составлена при получении ипотеки в первом банке, достаточно сделать на документе передаточную отметку. Представители обеих сторон должны одновременно подписать закладные. В итоге один банк получит нового клиента, а другой вернет полную сумму по кредиту.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь БЕСПЛАТНОЙ консультацией позвонив по телефонам:+7 (499) 577-00-25 доб. 143 (Москва и область)

+7 (812) 425-66-30 доб. 143 (Санкт-Петербург и обл.)

Чтобы воспользоваться услугой рефинансирования, банк должен дать согласие на данную процедуру. В противном случае ничего не получится. Если финансовое учреждение не хочет «отпускать» вас к конкурентам, необходимо воспользоваться перекредитованием в этом же банке. В некоторых ипотечных договорах даже отдельным пунктом прописана такая возможность.

Можно ли переоформить ипотеку под меньший процент в том же банке

Ключевое требование – наличие официального трудоустройства и стабильная выплата подоходного налога. В противном случае, воспользоваться государственной программой не получится. Однако существенным недостатком выступает еще один нюанс: процесс по получению субсидии может затянуться на длительное время (до года), а долг тем временем будет накапливаться.

Так как сейчас на финансовом рынке складывается не лучшая ситуация, многие банки несут убытки и увеличивают процент для жилищных займов, заемщиков ипотеки интересует вопрос, возможно ли перекредитование под меньший процент в 2022 году, как это сделать, в каких банках?

Можно ли переоформить ипотеку под меньший процент в другом банке

Перекредитоваться под меньший процент можно по инициативе заемщика или по предложению банка. В первом случае лицо самостоятельно ищет кредитную организацию, собирает необходимые документы и предоставляет их в выбранный банк. Во втором случае кредитная организация посредством разных уведомлений предлагает клиентам с действующим кредитом оформить новый займ по действующему счету.

Далее идет поиск покупателя на его квартиру: это может быть покупатель с наличным расчетом или с ипотекой. Схемы таких сделок на рынке отработаны и отшлифованы годами практики, и мы с ними работаем на рынке уже более 6 лет. Если покупатель с наличным расчетом — все просто и понятно: производится полное гашение кредита по квартире нашего заемщика. Далее наш клиент, подобрав себе новое жилье, отправляется в банк, где уже рассмотрена его заявка на кредит, и берет новую ипотеку.

Можно ли переоформить ипотеку под меньший процент сбербанк в другом банке

Минусом подобной программы является то, что не каждый гражданин может воспользоваться данным предложением. Рассчитывать на финансовую помощь от государства могут лишь некоторые категории населения: Бюджетники; Военные; Граждане, потерявшие рабочее место и уже имеющие просроченные платежи.

Требования к соискателям сохраняются на стандартном уровне. К документам следует приложить: кредитный договор и дополнительные соглашения к нему; справку с информацией по остатку кредита; наличие или отсутствие нарушений по договоренности; информация о платежах.

Можно ли перекредитоваться по ипотеке под меньший процент

- Уменьшение ежемесячных выплат. Сохранять первичный срок возвращения кредита необязательно. Заемщик может подать прошение об увеличении срока выплат. В таком случае произойдет перерасчет ежемесячных платежей, что приведет к их снижению. Данная возможность позволяет уменьшить нагрузку на семейный бюджет в случае ухудшения платежеспособности заемщика.

- Смена валюты. Изменение валюты кредита позволяет избежать увеличения задолженности в будущем.

- Возможность подбора оптимального для клиента банковского учреждения. Гражданин может выбрать банк, с которым ему удобнее сотрудничать (к примеру, банк-эмитент зарплатного пластика).

- Возможность получить дополнительные средства. Некоторые банки в комплексе с рефинансированием дополнительно предоставляют своим клиентам небольшие потребительские кредиты, которые последние могут использовать по собственному усмотрению.

Финансовые организации предлагают своим клиентам возможность рефинансировать как займы, оформленные в других банках, так и кредиты, выданные этими же банковскими организациями. Кроме того, клиент может воспользоваться программами рефинансирования для покрытия нескольких займов в разных банковских организациях одновременно.

Перекредитование под меньший процент

Во многих банках, чтобы не терять добросовестных клиентов, существует практика одностороннего принятия решения об изменении процента за использование выданных денежных средств, но только, в сторону уменьшения. Поэтому клиентам таких банков, вообще не о чем беспокоиться.

Такая процедура удобна и тогда, когда есть желание изменить срок ипотечного займа, перевести платеж из рублевой в валютную зону и обратно, изменить вид ежемесячного платежа с аннуитетного на дифференцированный или наоборот. В общем, попросту оформить ипотечный кредит с нуля и на других условиях. Но следует помнить, что «родной» банк может и отказать, не вдаваясь в подробности, или в его уставных правилах прописаны такие штрафные санкции и пени, что как говорится «овчинка выделки не стоит».

uristrasskajet.ru

Перекредитование ипотеки под меньший процент

Ипотечный кредит предоставляется гражданам на длительный срок, рассчитываемый от 5 лет. Попытка сократить период погашения влечет увеличение ежемесячной выплаты, а она не каждому под силу. На протяжении всего периода кредитования возникают осложнения с платежами — смена места работы, снижение заработка. Обнаруживается и наличие предложения, выгоднее текущего. На основании определенных условий ипотечный кредит переоформляют для обоюдной выгоды заемщика и банка.

Условия перекредитования ипотеки

Перекредитовать ипотеку под меньший процент можно в крупном банке, заинтересованном в сохранении клиентской базы. Для финансового учреждения такая процедура позволяет получить обратно выданные средства с сохранением процентов. Процедура основывается на программе рефинансирования. К участию допускаются добросовестные клиенты без просрочек по платежам.

Расчет осуществляется в индивидуальном порядке на основе репутации клиента.

Критерии для участия в программе:

- сохранение залогового состояния ипотечной недвижимости;

- предоставление стандартных документов с указанием на основание для рефинансирования;

- добросовестное внесение платежей на протяжении длительного периода;

- сохранение платежеспособности.

Основания для рефинансирования играют существенную роль. Наличие выгодного предложения по рефинансированию подразумевает лояльное отношение банка. При перекредитовании на основе ухудшения финансового состояния банк заинтересован в возврате кредита, но рассчитывает его по собственным критериям. Различаются они в зависимости от банковского учреждения.

В Сбербанке

Рефинансирование в Сбербанке допускается при остатке кредита меньше 80% от стоимости недвижимости. Условия по процентам перекредитования ипотеки в Сбербанке зависят от периода выплат:

- 12,25% на срок до 10 лет;

- 12,5% — до 20 лет;

- 12,75% — до тридцатилетнего периода.

Условия предлагаются для зарплатных клиентов Сбербанка. Для остальных процент повышается на 1%. Требования к соискателям сохраняются на стандартном уровне. К документам следует приложить:

- кредитный договор и дополнительные соглашения к нему;

- справку с информацией по остатку кредита;

- наличие или отсутствие нарушений по договоренности;

- информация о платежах.

Оформление заявки поэтапное:

- сбор документов;

- подача заявки;

- ожидание решения.

Положительное решение влечет за собой подписание нового ипотечного договора со Сбербанком.

В ВТБ 24

Перекредитование ипотеки в ВТБ 24 осуществляется на схожих условиях со Сбербанком. Процентная ставка меньше — 11,25%, период погашения нового кредита допускается до 30 лет.

ВТБ 24 рассчитывает оформление перекредитования по доходу заемщика. Допускается учет основного места работы и совместительства. Досрочное погашение не ограничивается и осуществляется без комиссий.

В АИЖК

Агентство жилищного ипотечного кредитования — целевая организация для социальной поддержки ипотечных заемщиков. Деятельность учреждения ориентируется на перекредитование ипотеки и предоставление выгодных условий. Формируются два направления действий:

- участие в ипотечных предложениях банков-партнеров и предоставление выгодных условий населению;

- рефинансирование ипотечных кредитов других банков.

Перекредитование ипотеки под меньший процент в АИЖК реализуется для поддержки государственных программ социального развития. Процентная ставка рассчитывается от 12,5% на срок от 3 до 30 лет.

Порядок оформления

Процедура перекредитования основывается на пошаговых действиях:

- принятие решения и рассмотрение доступных предложений;

- обращение в банки с меньшими процентами по рефинансированию;

- получение предварительного согласия и ознакомление с условиями;

- сбор и подача документов;

- окончательная проверка и оформление кредитного договора.

Рефинансирование учитывает платежеспособность клиента. Наличие рисков повышает процент по кредиту. Но переоформление ипотеки на новый длительный период снижает ежемесячный платеж.

Перекредитование ипотеки в другом банке

Перетягивание клиентов между финансовыми организациями допускает рефинансирование ипотеки в другом банке.

Условия для перевода ипотечного кредита:

- собирается полный перечень документации;

- проводится оценка залогового имущества — все расходы несет заемщик;

- оценивается платежеспособность потенциального клиента.

Добросовестное погашение кредита — ключевой момент при перекредитовании в другой банк. Финансовому учреждению не выгодно получать клиентов с просрочками и задолженностями.

Предварительное согласие перекредитовать ипотеку в другом банке служит инструментом для диалога с текущим. Кредитующее банковское учреждение ограничивает решения по рефинансированию и отвечает отказом? Наличие уведомления о готовности другого кредитора на выгодных условиях перекредитовать заемщика помогает переоформить ипотечный кредит без его перевода.

Выгодно ли перекредитовать ипотеку?

Условия рефинансирования отличаются определенной выгодой:

- кредит оформляется на меньший процент — переплата снижается;

- продление срока кредитования уменьшает ежемесячный платеж.

Перекредитование ипотеки допускается при наличии временных финансовых трудностях или снижении уровня заработка.

Для заемщика актуально отслеживание банковских предложений. Проведение акций и введение новых ипотечных программ кредитования актуально и для текущих заемщиков. Условия для участия и перекредитования — добросовестность и платежеспособность.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):ahrfn.com