Какой вклад открыть выгоднее: Как выгодно открыть банковский вклад — Российская газета

На какой срок открыть вклад? Основные моменты выбора срока депозита для вкладчика

Сегодня многих вкладчиков интересует вопрос: на какой срок сделать вклад, чтобы получить максимальную выгоду от своих инвестиций? Вопрос резонный, с учетом высокой инфляции и нынешней ситуации в стране, поэтому требует детального разбора.

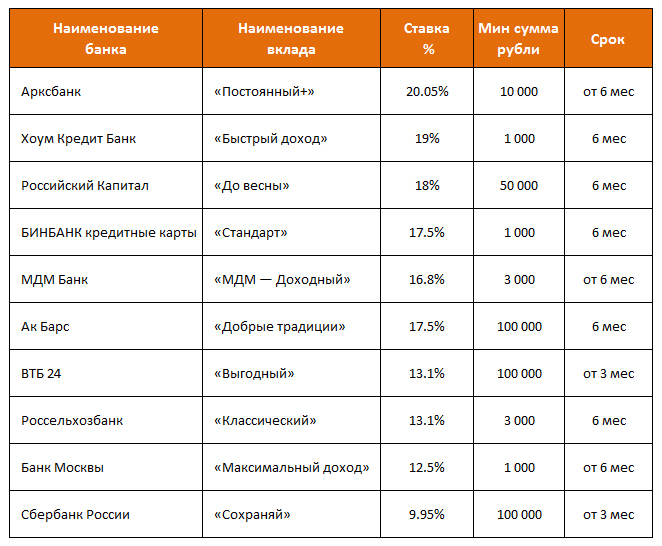

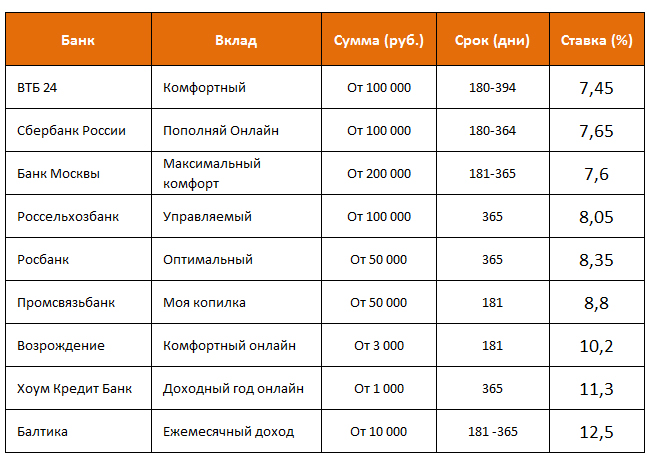

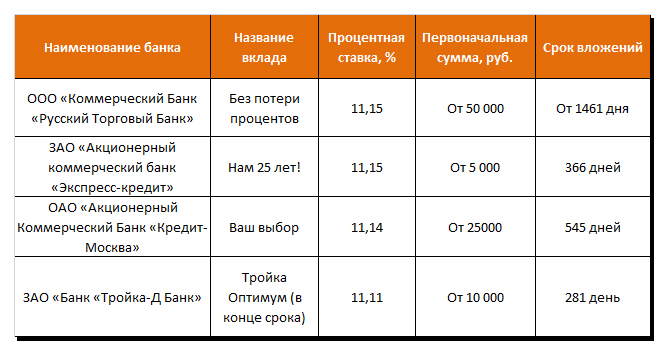

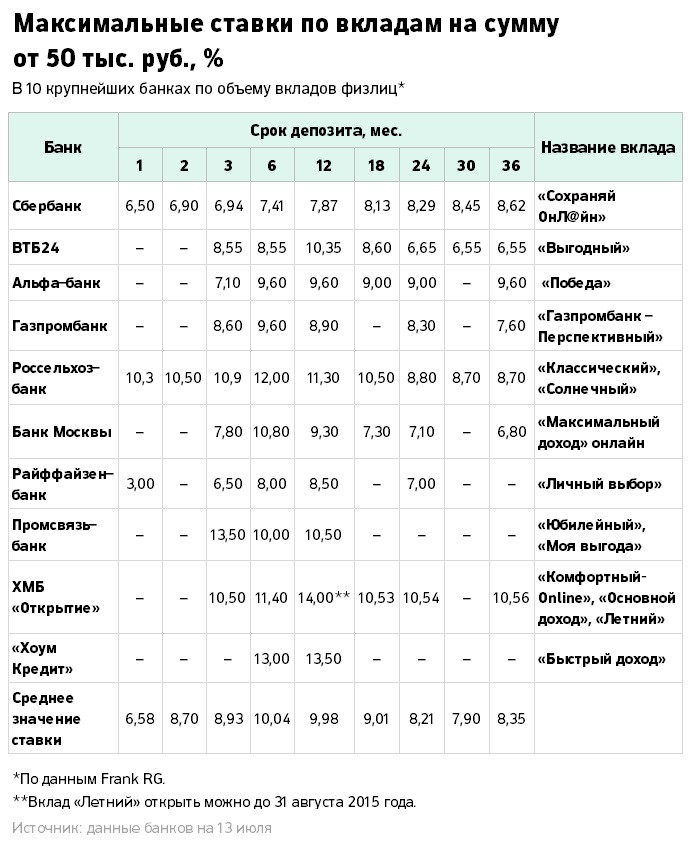

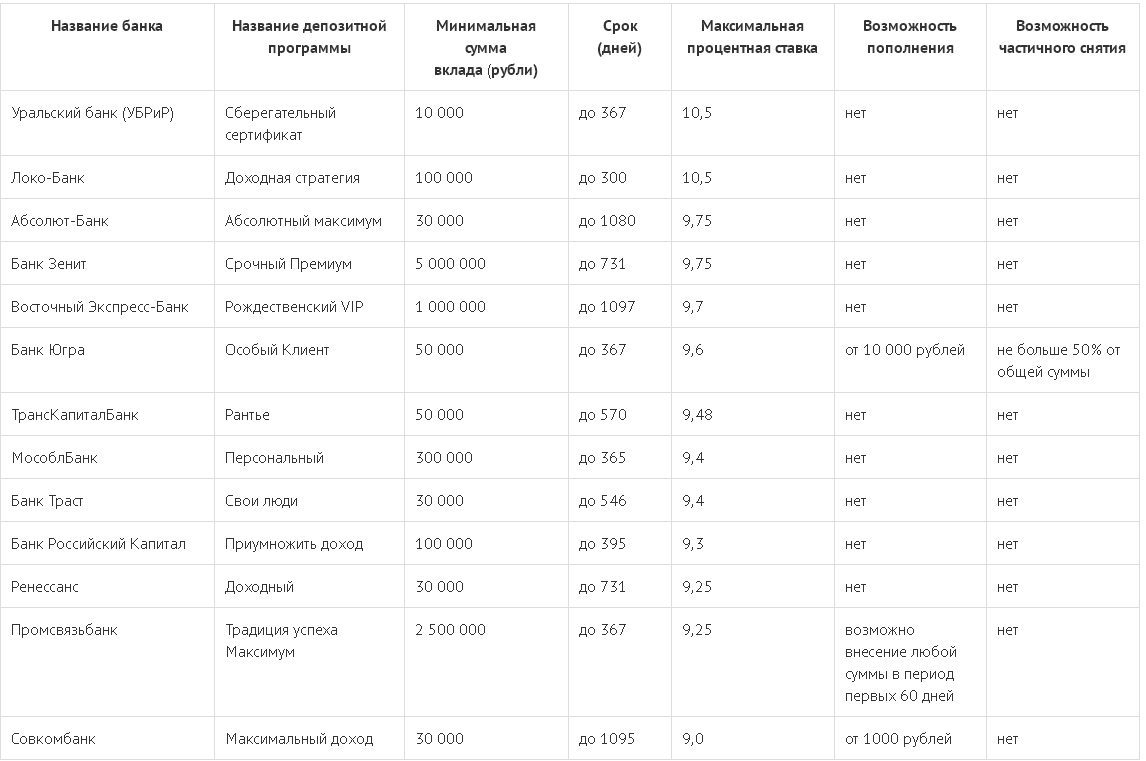

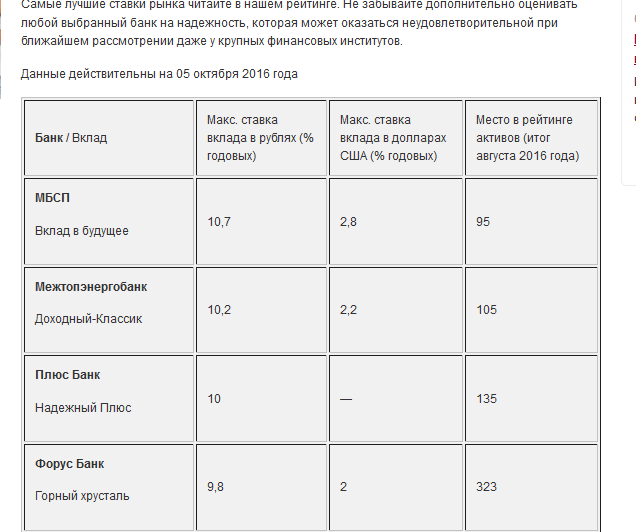

Для начала, давайте рассмотрим средние сроки размещения средств крупнейших российских банков.

| Параметры/названия банков | Сбербанк | ВТБ | Газпромбанк | Альфа-Банк |

|---|---|---|---|---|

| Минимальные сроки депозитов | От 1-го месяца с промежутками в несколько месяцев/лет | От 3-х месяцев с возможностью размещения до определенного дня | От 91 дня | От 90 дней |

| Максимальные сроки депозитов | До 3-х лет по стандартным депозитам и бессрочно по сберегательному депозиту | До 5-ти лет с возможностью размещения до определенного дня | До 1097 дней. В зависимости от наименования депозита, можно выбирать срок с точностью до дня В зависимости от наименования депозита, можно выбирать срок с точностью до дня | До 3-х лет. В зависимости от наименования депозита, можно выбирать срок с точностью до дня |

Как видно из таблицы, единственный банк, предлагающий депозиты от 1 месяца – это Сбербанк России, все остальные крупнейшие банки страны предлагают клиентам депозиты на срок от 3-х месяцев. Что касается максимального срока хранения, то тут первое место за банком ВТБ. Примечательно также, что ВТБ – единственный банк, у которого по всем вкладам действует единый срок размещения денежных средств. Все остальные банки установили максимальную планку на отметке в 3 года.

Плюсы и минусы депозитов, открытых на разный срок

При выборе срока нужно учитывать несколько основных факторов, которые помогут «выжать» максимальный доход из любой суммы:

- Цель размещения денег в депозите

- Рост инфляции в стране

- Динамика повышения/понижения средних % ставок по депозиту.

Такие данные можно посмотреть на официальном сайте ЦБ РФ

Такие данные можно посмотреть на официальном сайте ЦБ РФ - Надежность банковской организации и т.д.

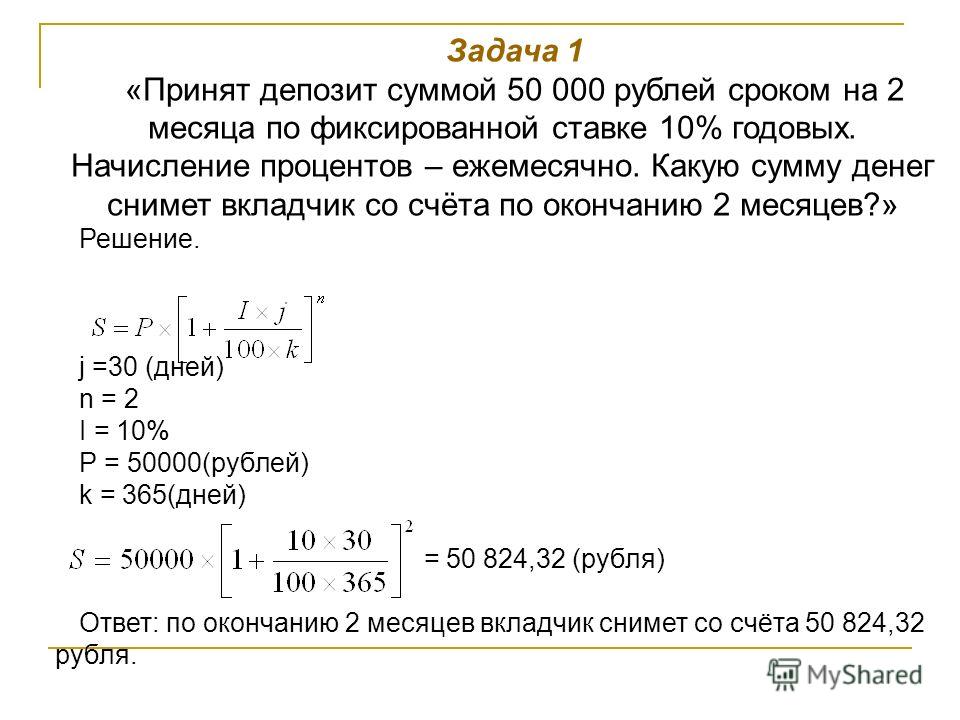

Практически все факторы взаимосвязаны и зависят друг от друга. Правильно рассчитать и узнать точный доход можно с помощью специального депозитного калькулятора или несложной формулы, расчеты по которой производились в статье Ставка до востребования

Читайте также: Инвестирование денег в себя

В чем плюсы минимального срока?

При нестабильно повышающемся уровне средней процентной ставки по депозитам значительно выгоднее краткосрочные вклады на 1, 3 или 6 месяцев. Дело в том, что при постоянном повышении процентной ставки по вкладу, совершенно не выгодно открывать его на длительный срок. Например, если сегодня открыть вклад по ставке 8% на 3 года, она зафиксируется и на протяжении 3-х лет останется неизменной. Куда выгоднее оформлять этот депозит на 3-6 месяцев, с учетом того, что через несколько недель-месяцев проценты поднимутся, не намного, но все же. В этом случае можно будет снова открыть вклад на более выгодный %. При размещении крупной суммы, этот фактор будет очень значимым, как и сам доход.

В этом случае можно будет снова открыть вклад на более выгодный %. При размещении крупной суммы, этот фактор будет очень значимым, как и сам доход.

В чем плюсы максимального срока?

По аналогии скачков средней ставки по депозитам можно сделать упор и на долгосрочное размещение средств. При стабилизации ставки или тенденции к уменьшению, выгоднее открыть вклад на более длительный срок. Это позволит зафиксировать относительно высокую ставку, которая опять же будет сохраняться на протяжении всего срока вклада. В то время, как процентные ставки по вкладам будут понижаться, ваш депозит будет работать и приносить прибыль по старым процентам.

На фоне повышающейся инфляции лучше открывать долгосрочные вклады с возможностью досрочного расторжения на приемлемых условиях. Главным фактором в выборе банка и вклада должны быть проценты. По заявлению Минфина, к концу 2014 — началу 2015 года будет пик роста инфляции, которая может достигнуть двухзначной величины, а не 7.5%, как утверждалось изначально. Поэтому предпочтение лучше отдать длительному вкладу, который покроет инфляцию, так можно будет сохранить и немножко увеличить свой капитал. Что касается краткосрочных вкладов, то в ближайшей перспективе они не выгодны, так как проценты по ним уже ниже показателей инфляции.

Поэтому предпочтение лучше отдать длительному вкладу, который покроет инфляцию, так можно будет сохранить и немножко увеличить свой капитал. Что касается краткосрочных вкладов, то в ближайшей перспективе они не выгодны, так как проценты по ним уже ниже показателей инфляции.

Читайте также: Система быстрых платежей (СБП) — что это и где работает?

На какой срок сделать вклад, если копишь на квартиру? Аналогичным будет выбор вклада с максимальным сроком при накоплении на покупку квартиры. Причины одинаковы и были озвучены ранее. Сегодняшнее положение дел в стране диктует именно такие правила, что будет дальше — вопрос философский.

К тому же, изначальные ставки по долгосрочным депозитам всегда значительно выше краткосрочных. Это обуславливается возможностью банка пользоваться деньгами владельца депозита длительное время, зная, что он не потребует возврат средств через полгода.

Почему россияне предпочитают краткосрочные депозиты долгосрочным?

Вопрос интересный, особенно с учетом того, что оформление долгосрочного депозита в большинстве случаев выгоднее. Первыми причинами этого явления можно назвать нестабильность экономической ситуации в стране, высокий рост инфляции, а также опаску вкладчиков за свои деньги на фоне отзыва лицензий Центробанком.

Первыми причинами этого явления можно назвать нестабильность экономической ситуации в стране, высокий рост инфляции, а также опаску вкладчиков за свои деньги на фоне отзыва лицензий Центробанком.

Даже аналитикам сложно сделать прогноз развития страны и инфляции на долгосрочную перспективу, куда уж обычным гражданам. Среднестатистическому вкладчику, далекому от сложных терминов и определений проще сделать вклад на короткий срок и в надежный банк, чтобы быть уверенным в полном возврате денег в любой момент.

Опасения обоснованы, но ситуация не настолько драматична. Да, инфляция зашкаливает и уже перепрыгнула средние банковские ставки по срочным вкладам. Да, темпы роста экономики снижаются, но сохранность депозитов гарантируется не только крупнейшими банками страны, но и самим государством. АСВ никто не отменял, да, неудобно оказываться в такой ситуации, но деньги по своему депозиту в любом случае вернете на 100%.

Автор статьи, эксперт по финансам

Привет, я автор этой статьи. Имею высшее образование. Специалист по финансам и банкам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Всегда в теме по лучшим вкладам и картам. Делаю выгодные вклады и получаю высокий кешбек по картам. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Имею высшее образование. Специалист по финансам и банкам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Всегда в теме по лучшим вкладам и картам. Делаю выгодные вклады и получаю высокий кешбек по картам. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Материалы по теме

Рублевый вклад и наличный доллар США хуже инфляции (2015-2020) — Финансы на vc.ru

{«id»:129164,»url»:»https:\/\/vc.ru\/finance\/129164-postfaktum-rublevyy-vklad-i-nalichnyy-dollar-ssha-huzhe-inflyacii-2015-2020″,»title»:»\u041f\u043e\u0441\u0442\u0444\u0430\u043a\u0442\u0443\u043c: \u0420\u0443\u0431\u043b\u0435\u0432\u044b\u0439 \u0432\u043a\u043b\u0430\u0434 \u0438 \u043d\u0430\u043b\u0438\u0447\u043d\u044b\u0439 \u0434\u043e\u043b\u043b\u0430\u0440 \u0421\u0428\u0410 \u0445\u0443\u0436\u0435 \u0438\u043d\u0444\u043b\u044f\u0446\u0438\u0438 (2015-2020)»,»services»:{«facebook»:{«url»:»https:\/\/www. facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/129164-postfaktum-rublevyy-vklad-i-nalichnyy-dollar-ssha-huzhe-inflyacii-2015-2020″,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/129164-postfaktum-rublevyy-vklad-i-nalichnyy-dollar-ssha-huzhe-inflyacii-2015-2020&title=\u041f\u043e\u0441\u0442\u0444\u0430\u043a\u0442\u0443\u043c: \u0420\u0443\u0431\u043b\u0435\u0432\u044b\u0439 \u0432\u043a\u043b\u0430\u0434 \u0438 \u043d\u0430\u043b\u0438\u0447\u043d\u044b\u0439 \u0434\u043e\u043b\u043b\u0430\u0440 \u0421\u0428\u0410 \u0445\u0443\u0436\u0435 \u0438\u043d\u0444\u043b\u044f\u0446\u0438\u0438 (2015-2020)»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/129164-postfaktum-rublevyy-vklad-i-nalichnyy-dollar-ssha-huzhe-inflyacii-2015-2020&text=\u041f\u043e\u0441\u0442\u0444\u0430\u043a\u0442\u0443\u043c: \u0420\u0443\u0431\u043b\u0435\u0432\u044b\u0439 \u0432\u043a\u043b\u0430\u0434 \u0438 \u043d\u0430\u043b\u0438\u0447\u043d\u044b\u0439 \u0434\u043e\u043b\u043b\u0430\u0440 \u0421\u0428\u0410 \u0445\u0443\u0436\u0435 \u0438\u043d\u0444\u043b\u044f\u0446\u0438\u0438 (2015-2020)»,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.

facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/129164-postfaktum-rublevyy-vklad-i-nalichnyy-dollar-ssha-huzhe-inflyacii-2015-2020″,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/129164-postfaktum-rublevyy-vklad-i-nalichnyy-dollar-ssha-huzhe-inflyacii-2015-2020&title=\u041f\u043e\u0441\u0442\u0444\u0430\u043a\u0442\u0443\u043c: \u0420\u0443\u0431\u043b\u0435\u0432\u044b\u0439 \u0432\u043a\u043b\u0430\u0434 \u0438 \u043d\u0430\u043b\u0438\u0447\u043d\u044b\u0439 \u0434\u043e\u043b\u043b\u0430\u0440 \u0421\u0428\u0410 \u0445\u0443\u0436\u0435 \u0438\u043d\u0444\u043b\u044f\u0446\u0438\u0438 (2015-2020)»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/129164-postfaktum-rublevyy-vklad-i-nalichnyy-dollar-ssha-huzhe-inflyacii-2015-2020&text=\u041f\u043e\u0441\u0442\u0444\u0430\u043a\u0442\u0443\u043c: \u0420\u0443\u0431\u043b\u0435\u0432\u044b\u0439 \u0432\u043a\u043b\u0430\u0434 \u0438 \u043d\u0430\u043b\u0438\u0447\u043d\u044b\u0439 \u0434\u043e\u043b\u043b\u0430\u0440 \u0421\u0428\u0410 \u0445\u0443\u0436\u0435 \u0438\u043d\u0444\u043b\u044f\u0446\u0438\u0438 (2015-2020)»,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc. ru\/finance\/129164-postfaktum-rublevyy-vklad-i-nalichnyy-dollar-ssha-huzhe-inflyacii-2015-2020&text=\u041f\u043e\u0441\u0442\u0444\u0430\u043a\u0442\u0443\u043c: \u0420\u0443\u0431\u043b\u0435\u0432\u044b\u0439 \u0432\u043a\u043b\u0430\u0434 \u0438 \u043d\u0430\u043b\u0438\u0447\u043d\u044b\u0439 \u0434\u043e\u043b\u043b\u0430\u0440 \u0421\u0428\u0410 \u0445\u0443\u0436\u0435 \u0438\u043d\u0444\u043b\u044f\u0446\u0438\u0438 (2015-2020)»,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/129164-postfaktum-rublevyy-vklad-i-nalichnyy-dollar-ssha-huzhe-inflyacii-2015-2020″,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041f\u043e\u0441\u0442\u0444\u0430\u043a\u0442\u0443\u043c: \u0420\u0443\u0431\u043b\u0435\u0432\u044b\u0439 \u0432\u043a\u043b\u0430\u0434 \u0438 \u043d\u0430\u043b\u0438\u0447\u043d\u044b\u0439 \u0434\u043e\u043b\u043b\u0430\u0440 \u0421\u0428\u0410 \u0445\u0443\u0436\u0435 \u0438\u043d\u0444\u043b\u044f\u0446\u0438\u0438 (2015-2020)&body=https:\/\/vc.

ru\/finance\/129164-postfaktum-rublevyy-vklad-i-nalichnyy-dollar-ssha-huzhe-inflyacii-2015-2020&text=\u041f\u043e\u0441\u0442\u0444\u0430\u043a\u0442\u0443\u043c: \u0420\u0443\u0431\u043b\u0435\u0432\u044b\u0439 \u0432\u043a\u043b\u0430\u0434 \u0438 \u043d\u0430\u043b\u0438\u0447\u043d\u044b\u0439 \u0434\u043e\u043b\u043b\u0430\u0440 \u0421\u0428\u0410 \u0445\u0443\u0436\u0435 \u0438\u043d\u0444\u043b\u044f\u0446\u0438\u0438 (2015-2020)»,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/129164-postfaktum-rublevyy-vklad-i-nalichnyy-dollar-ssha-huzhe-inflyacii-2015-2020″,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041f\u043e\u0441\u0442\u0444\u0430\u043a\u0442\u0443\u043c: \u0420\u0443\u0431\u043b\u0435\u0432\u044b\u0439 \u0432\u043a\u043b\u0430\u0434 \u0438 \u043d\u0430\u043b\u0438\u0447\u043d\u044b\u0439 \u0434\u043e\u043b\u043b\u0430\u0440 \u0421\u0428\u0410 \u0445\u0443\u0436\u0435 \u0438\u043d\u0444\u043b\u044f\u0446\u0438\u0438 (2015-2020)&body=https:\/\/vc. ru\/finance\/129164-postfaktum-rublevyy-vklad-i-nalichnyy-dollar-ssha-huzhe-inflyacii-2015-2020″,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

ru\/finance\/129164-postfaktum-rublevyy-vklad-i-nalichnyy-dollar-ssha-huzhe-inflyacii-2015-2020″,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

7177

просмотров

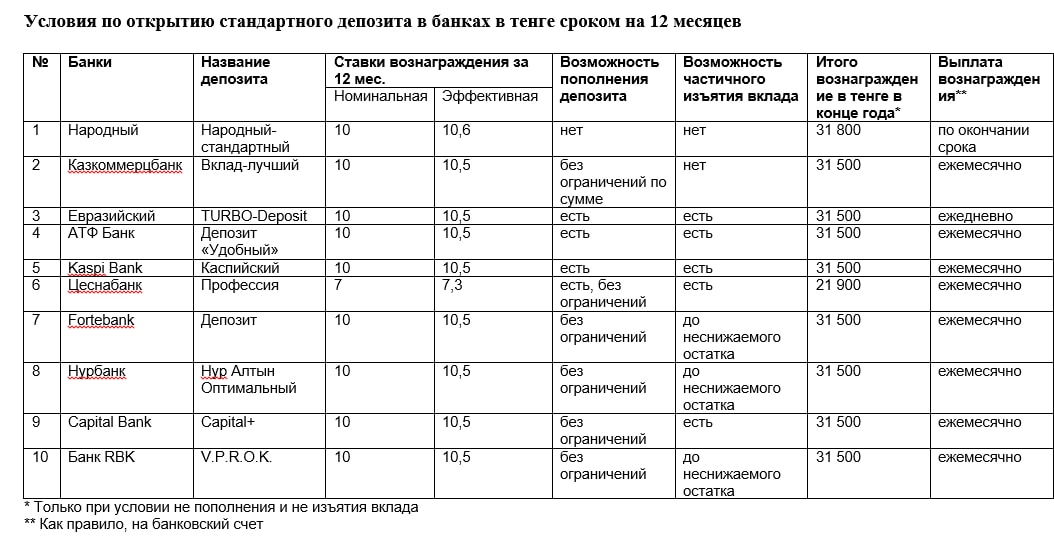

Какой депозит самый выгодный? Виды депозитов в Казахстане

В 2018 году в Казахстане появилась полноценная классификация вкладов. Вкладчики получили возможность из трех видов депозитов выбрать тот, который подходит под личные цели и приоритеты.

Если вам нужен денежный резерв на непредвиденные расходы – выбирайте несрочный депозит. Пополнение и снятие денег – без ограничений.

Собираете крупную сумму, но хотите сохранить за собой возможность снять деньги досрочно – выбирайте срочный депозит. Пополнение – без ограничений, возможно частичное снятие, но с потерей вознаграждения.

Хотите ускорить накопление за счет максимально выгодной ставки – выбирайте сберегательный депозит с пополнением.

Ваша цель – инвестировать капитал на максимально выгодных условиях и не рисковать? Выбирайте сберегательный вклад без пополнения.

Два вида депозитов – срочные и сберегательные – не предусматривают досрочного снятия денег. Компенсация за эти ограничения – повышенная ставка вознаграждения.

Несрочный

Срочный

Сберегательный

Несрочный вклад

Минимальные ограничения досрочного снятия денег до неснижаемого остатка: вы можете распоряжаться деньгами в любой момент, без ограничений.

Ставка вознаграждения – самая низкая по сравнению с другими депозитами, но перекрывает инфляцию.

Срочный вклад

Строгие ограничения досрочного снятия денег.

Средняя ставка вознаграждения.

Сберегательный вклад

Максимальные ограничения досрочного снятия денег.

Максимальная из возможных ставок вознаграждения по сравнению с другими депозитами. Инвестиция с гарантированным возвратом.

Ваш конструктор вкладов

Разные вклады решают разные задачи. Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

| Несрочный вклад | Срочный вклад | Сберегательный вклад | |

|---|---|---|---|

| Мобильность | |||

| Доходность | |||

| Финансовый резерв на непредвиденные расходы | Постепенное накопление под повышенную ставку | Неприкосновенный капитал и безопасные инвестиции | |

| Предельная ставка по годовым вкладам с пополнением | 9,0% | 10,3% | 12,3% |

| Предельная ставка по годовым вкладам без пополнения | 9,0% | 10,7% | 14,0% |

| Досрочное снятие | Без ограничений в пределах неснижаемого остатка | Частично и полностью | Только полностью |

| Санкции при досрочном снятии | Нет | Частичная потеря вознаграждения | Полная потеря вознаграждения |

| Срок выдачи денег при досрочном снятии | Не более 7 дней | Не более 7 дней | Не менее 30 дней |

| Гарантия по вкладам в тенге | 10 миллионов тенге | 10 миллионов тенге | 15 миллионов тенге |

| Гарантия по вкладам в валюте | 5 миллионов тенге | 5 миллионов тенге | 5 миллионов тенге |

Ставки вознаграждения

КФГД публикует максимальные ставки по несрочным, срочным и сберегательным депозитам каждый месяц.

Максимальная ставка по несрочным вкладам рассчитывается на основе базовой ставки Национального Банка Казахстана, а по срочным и сберегательным на все сроки – на основании рыночных значений. Депозитный рынок в Казахстане становится все более конкурентным, поэтому значения ставок по этим вкладам могут меняться от месяца к месяцу.

Максимальные рекомендуемые ставки известны на два месяца вперед – на текущий и на следующий. Следите за изменениями на сайте КФГД.

При снижении максимальных ставок банки изменят ставки по депозитам, которые будут приняты в этом месяце, чтобы они были в пределах новых максимальных ставок. Решение о повышении ставок по депозитам вслед за повышением максимальных ставок каждый банк принимает самостоятельно, опираясь на свою депозитную политику.

Если вы уже разместили депозит, то ставка по нему не изменится до окончания срока вклада или до пролонгации.

Ставки по вкладам на короткий срок с пополнением и без пополнения могут быть одинаковыми. С увеличением срока вклада растет и ставка вознаграждения.

С увеличением срока вклада растет и ставка вознаграждения.

Исключение – долгосрочные вклады с пополнением. Ставка вознаграждения – ниже, чем по вкладу без пополнения, но вы сможете вносить деньги под ту же ставку, если ставки на депозитном рынке будут снижаться. Стабильно высокая доходность сохранит покупательную способность денег.

Помните об ограничениях

Ограничения досрочного снятия денег со сберегательных вкладов одинаковы во всех банках – это норма регулируется на уровне Гражданского кодекса Республики Казахстан. Возможное снижение вознаграждения при досрочном снятии денег с несрочного и срочного вклада регулируется договором банковского вклада.

| Несрочный вклад – ставка вознаграждения выше инфляции | Срочный вклад | Сберегательный вклад – максимум доходности |

|---|---|---|

| Максимум мобильности | Меньше мобильности | Минимальная мобильность |

| Пополняйте и снимайте деньги с депозита в любой момент | Допускается и частичное, и полное снятие денег с депозита. | Допускается только полное досрочное снятие. |

| Выдача денег – не позднее 7 дней после уведомления банка. | Выдача денег при досрочном снятии – через 30 дней после уведомления банка. | |

| При досрочном снятии вознаграждения снижается. Уточните точные условия в банке. | При досрочном снятии вознаграждения выплачивается по ставке 0,1 процентов годовых, независимо от того, сколько деньги фактически находились в банке. |

Защита депозитов

Казахстанский фонд гарантирования депозитов дает гарантию сохранности денег, размещенных в сберегательные, срочные и несрочные вклады – отличается максимальная сумма выплаты.

- 5 миллионов тенге – по депозитам в иностранной валюте

- 10 миллионов тенге – по несрочным и срочным депозитам в тенге

- 15 миллионов тенге – по сберегательным вкладам в тенге

Если в одном банке несколько депозитов, различных по виду и валюте, максимальная совокупная сумма гарантии КФГД – 15 миллионов тенге.

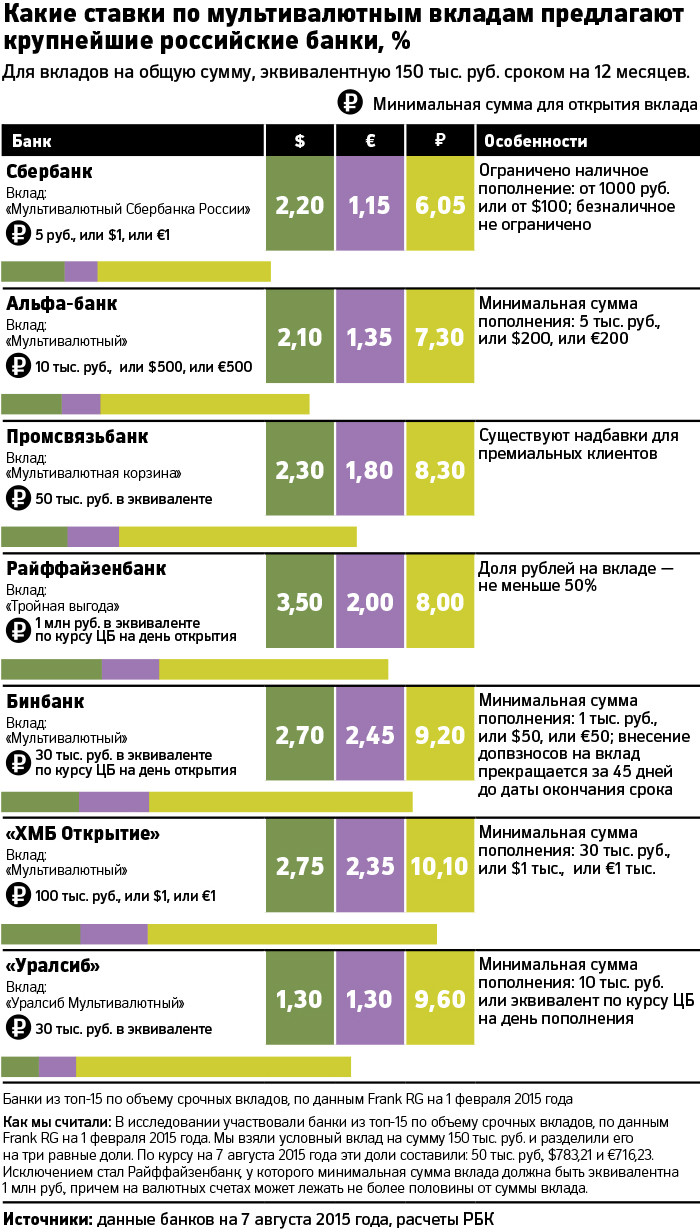

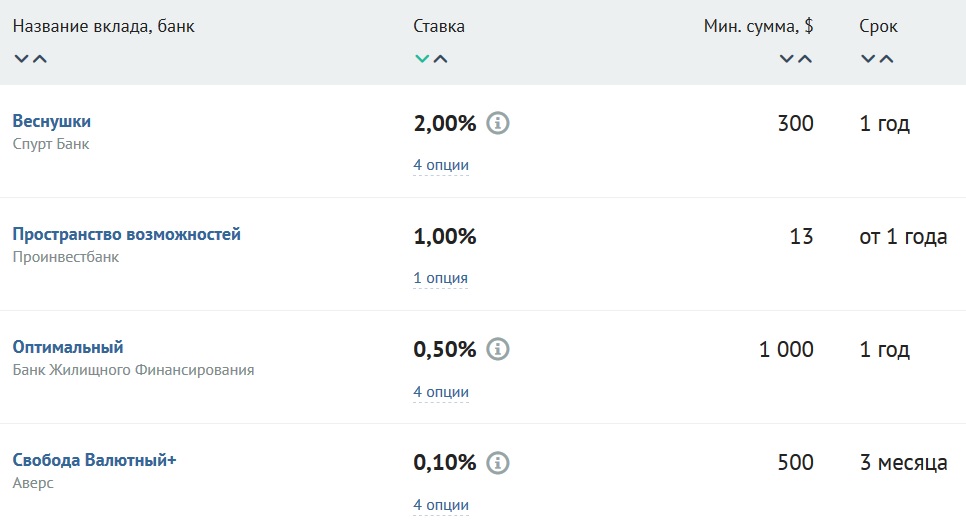

нужно ли открывать валютный вклад

Открыть валютный вклад в банке не намного сложнее обычного вклада в рублях. Отличие заключается в том, что сначала надо купить валюту и вовсе не обязательно это делать в том же банке, где вы решили открыть депозит. Валюту надо приобретать там, где выгоднее курс. Самые популярные валютные вклады – это в долларах и евро.

Валютный вклад

Также как и для обычного депозита, из документов понадобится только удостоверение личности – паспорт, открыть вклад можно также через интернет, если выбранный банк предоставляет онлайн вклады.

Валютные депозиты наравне с рублевыми защищены Агентством страхования вкладов. При банкротстве банка будут выплачены страховые возмещения в рублях по курсу Банка России, установленному в день наступления страхового случая.

Когда лучше всего открывать валютный вклад

Главное правило, которое используют специалисты применительно к валютным депозитам: валюту надо выбирать ту, с которой вы каким-то образом пересекаетесь. Например, вы получаете доход в валюте, накопления лучше делать в этой же валюте.

Вы копите на отдых за границей – открывайте депозит в той валюте, которая вам понадобится в поездке. Или вы хотите купить недвижимость за рубежом, в этом случае валютный депозит весьма разумный вариант.

Часто при возвращении из заграничной поездки, оставшуюся валюту размещают на валютном депозите. Если вы получаете зарплату в рублях и копите на какие-то вещи, которые будете покупать в России, то депозит лучше открывать в рублях.

Недоверие к национальной валюте

На самом деле большинство вкладчиков, размещающих свои деньги в валютных вкладах, делают это не потому, что собираются тратить валюту на какие-либо потребительские нужды или получают зарплату в иностранной валюте, а для того чтобы сохранить и приумножить свои денежные средства. В нашей стране нет доверия к рублю, население предпочитает хранить деньги в валюте. Это связано с постоянным ожиданием нового кризиса в экономике и обесцениванием рубля.

В нашей стране нет доверия к рублю, население предпочитает хранить деньги в валюте. Это связано с постоянным ожиданием нового кризиса в экономике и обесцениванием рубля.

По депозитам в валюте проценты существенно ниже, чем по рублевым вкладам, в два раза и даже больше. Например, возьмем вклад “Накопительный+” в МКБ сроком на 380 дней, ставка годовых в рублях — 10%, а долларах и евро – 4%. Большая разница в процентах между рублевыми и валютными депозитами существует у всех банков, средние ставки – это 3,5-6%.

Многие пытаются зарабатывать на повышении курса валюты, и некоторым это действительно удается, а открывая депозит, можно еще и проценты получить, но тут надо помнить о ряде моментов:

- Банковский спред – покупать и продавать валюту приходится по курсу, установленному банком, кроме того банки могут устанавливать комиссии за конвертацию.

- Чем крупнее сумма валюты, тем выгоднее обмен.

- Предугадать понижение или повышение курса валюты нельзя, если возникнет необходимость срочно менять валюту, то будет потеря процентов при закрытии вклада и при конвертации.

Поэтому, чтобы зарабатывать на курсовой разнице, нужно открывать мультивалютные вклады.

Диверсификация

Диверсификация – это распределение инвестиций по разным финансовым инструментам с целью минимизации рисков. Применительно к депозитам это означает, что лучше держать деньги в депозитах разных валют. Тем, у кого уже есть сбережения в рублях, так называемая подушка безопасности, можно открыть депозиты в равных частях еще в основных валютах: евро и долларах.

Некоторые эксперты советуют добавить к портфелю еще швейцарский франк. Главное — это не вкладывать все свои деньги в валюту, как бы заманчивым это не казалось при росте курса.

Удачных инвестиций!

Нина Полонская

как выбрать, где надежно и выгодно открыть вклад / на сайте Росконтроль.рф

Как узнать: можно ли доверять этому банку?

- Соблюдение нормативов достаточности собственного капитала.

ЦБ осуществляет постоянный мониторинг за капиталом всех банков. Доля собственного капитала по нормативу, который называется Н1, должна быть не менее 10%. Как только этот показатель опускается ниже – это означает, что банк может не справится со своими обязательствами перед вкладчиками, поэтому при нарушении норматива лицензия может быть отозвана.

ЦБ осуществляет постоянный мониторинг за капиталом всех банков. Доля собственного капитала по нормативу, который называется Н1, должна быть не менее 10%. Как только этот показатель опускается ниже – это означает, что банк может не справится со своими обязательствами перед вкладчиками, поэтому при нарушении норматива лицензия может быть отозвана.

Cобираем информацию о надежности банка для депозита

Участвует ли выбранный банк в системе страхования вкладов?

Топ-10 банков по размеру активов на 1 сентября 2016 г

3 признака «неблагонадежности» банка

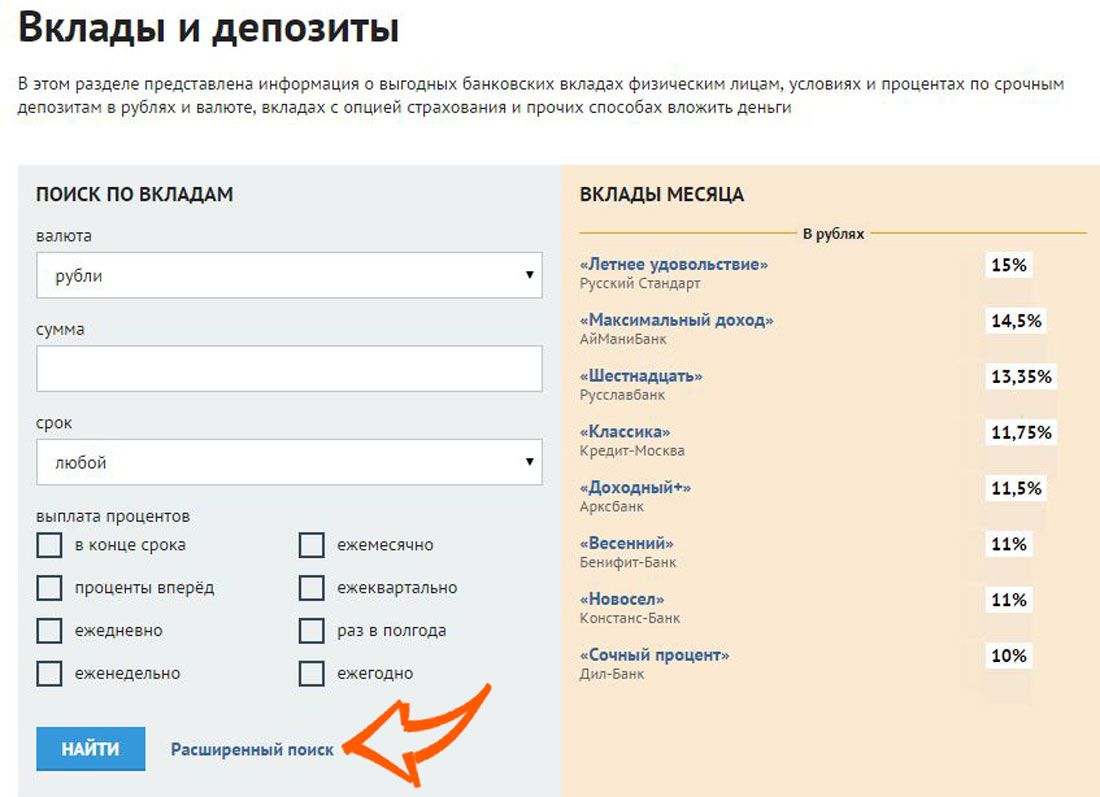

Как выбирать банк для открытия депозитного вклада?

При выборе банка для вклада необходимо учитывать: ставки по вкладу и надежность данного учреждения, и выбрать для себя оптимальный баланс. Поскольку если ориентироваться только на топовые учреждение по надежности, в большинстве случаев мы получим довольно низкие ставки.

Поскольку если ориентироваться только на топовые учреждение по надежности, в большинстве случаев мы получим довольно низкие ставки.

Здесь следует помнить, что, если ставки существенно ниже инфляции – деньги на депозите в реальности будут не расти, а таять.

Как избежать банковских уловок при открытии депозитного вклада

Стоит тщательно проанализировать условия депозита на наличие подводных камней. Важнейшим критерием выбора депозита является эффективная процентная ставка.

Чтобы делать выбор осознанно, нужно знать настоящую ставку без всяких скрытых нюансов и рекламных «обманок».

Высокий процент по вкладу: реально ли его получать в надежном банке?

Как получать высокие проценты по депозиту и защитить себя от рисков?

Дополнительный фактор защиты любых инвестиций – это диверсификация. Если вы распределите свои вложения в несколько активов – ваши общие риски снизятся. Можно выбрать несколько разных банков и разместить разные вклады, а также делать комбинацию вкладов по срокам.

Если вы распределите свои вложения в несколько активов – ваши общие риски снизятся. Можно выбрать несколько разных банков и разместить разные вклады, а также делать комбинацию вкладов по срокам.

Например, определить для себя небольшую часть средств, которую можно хранить на дебетовой карте под 7-8% и использовать для ежедневного осуществления платежей.

Поделиться с друзьями

Подписка

Подпишитесь на полезные статьи

Каждую неделю мы рассказываем о новых сравнительных тестах продуктов

питания и бытовой техники. Коротко и по

делу.

«В чем выгоднее хранить деньги — в сумах или долларах» – Газета.uz

«В чем выгоднее хранить деньги: в сумах или долларах?» — вопрос, который много лет мучает всех узбекистанцев. На этот вопрос ответил «Капиталбанк».

«Некоторые люди до сих пор не решаются делать вклады, опасаясь колебания курсов.

Но те, кто хранят сбережения наличными, на самом деле теряют деньги из-за инфляции. Мы поняли, что людям нужна уверенность, и нашли способ защитить вкладчиков от любых рисков», — говорит заместитель управляющего филиала розничного бизнеса «Капиталбанка» Одил Пулатов.

Большие инвесторы знают, как сберечь свои деньги — они хранят их в нескольких разных валютах одновременно. Это называется хеджированием или страхованием рисков. Если одна из валют ослабнет, инвестор потеряет не много. То есть, хеджирование защищает от неблагоприятных изменений на рынке валют. До недавних пор это было недоступно обычным людям, пока «Капиталбанк» не выпустил новый продукт «Всегда в плюсе», который работает по принципу хеджирования рисков.

«Всегда в плюсе» — это вклад, сроком до трех месяцев. Любой желающий может прийти в банк и вложить свои сбережения в долларах США. После этого деньги конвертируются в сумы по текущему курсу, и в течение всего срока хранятся как бы одновременно в двух валютах: в долларах США и в узбекских сумах. Другими словами, в момент вклада происходит хеджирование рисков. По истечении срока вклада можно выбрать, в какой валюте его забрать. Поднялся ли за это время доллар, или укрепился узбекский сум — вкладчик сам решает, какой расклад будет выгоднее.

Другими словами, в момент вклада происходит хеджирование рисков. По истечении срока вклада можно выбрать, в какой валюте его забрать. Поднялся ли за это время доллар, или укрепился узбекский сум — вкладчик сам решает, какой расклад будет выгоднее.

Можно забрать деньги в сумах по курсу на момент вклада и получить 20% годовых, либо вернуть деньги в долларах и заработать до 5% годовых. В любом случае вкладчик всегда в плюсе.

Вопрос сохранения денег набирает сезонную актуальность — весной значительно увеличится объем денежных переводов в Узбекистан из России и Казахстана, где работают многие соотечественники.

Для простых и быстрых переводов все офисы «Капиталбанка» начали работу в системе «Золотая Корона». Можно переводить до 10 тысяч долларов за операцию, с минимальным набором документов. Чтобы воспользоваться переводами, достаточно иметь при себе паспорт.

На правах рекламы.

Как открыть вклад за границей гражданам России

29.11.2019 — 08:29 1639 просмотров

A

A

A

РЕКЛАМА

Некоторые граждане не доверяют отечественным организациям собственные деньги, поэтому стараются узнать, как открыть вклад в иностранном банке. Важно понимать, что в других странах также существуют определенные правила. Так, например, в Швейцарии минимальная сумма для вклада составляет 10 000-25 000 евро. При этом ставки по процентам капитализации составляют 1-2%, редко когда встречается 5%. Поэтому открыть вклад за границей целесообразно для людей с повышенным и стабильным уровнем достатка либо отправляющимся за границу для образования или работы.

Где выгодно открывать вклады

Выгодные вклады с целью накопления или хранения денежных средств целесообразно открыть в следующих странах и банках:

- Кипр. В индивидуальном порядке можно рассчитывать на ставку в 6%, а усредненный показатель составляет 4,5%.

Рекомендуется обратиться в одну из организаций: Alph Bank, Bank of Cyprus. Выгодные депозиты рекомендуется открывать в долларах США.

Рекомендуется обратиться в одну из организаций: Alph Bank, Bank of Cyprus. Выгодные депозиты рекомендуется открывать в долларах США. - Латвия. Рекомендуется обратить внимание на организацию Citadele, где ставка составляет 3%. Также есть Big Bank, анонсирующий ставку в 2,65%.

- США. В долларах можно оформить депозит с доходом в 2,96%. Наилучшие банки: Jones Vanguard Croup, Edvard.

- Великобритания. Открытие вклада в фунтах стерлингов позволяет получить 2,8% в банке Bank of London.

- Италия. Ставка по процентам 1,4%. Вклад открывается в валюте евро. Данное предложение анонсировано ING Direct Italia.

- Бельгия также позволяет открыть счет в евро по ставке 1,25% в ING Belgium.

- Германия. Не самые лучшие ставки по депозитам – всего 1 %, валюта евро в ING Diba.

- Швеция. Допускает открытие вкладов в кронах по ставке 1%. Банк Nordea.

- Швейцария. Предлагает разнообразные предложения. Все счета открываются в швейцарских франках. 0,15% дает Postfinance.

Данное предложение считается оптимальным с учетом возможных расходов в связи с платой за обслуживание.

Данное предложение считается оптимальным с учетом возможных расходов в связи с платой за обслуживание.

Среди вышеперечисленных предложений можно отметить, что процентные ставки не настолько высоки, как на российском рынке. Однако при подсчете, насколько выгодным окажется данное решение, важно учитывать разницу в валютном курсе.

Основные требования

Если вкладчик не является резидентом государства, самым важным для него условием является прозрачный источник финансового дохода. Перед тем как клиент открывает депозитный счет, вся информация подвергается строгой проверке. Процесс открытия предполагает сбор различных документов, выписок из российских банков.

Также рекомендуется попросить у отечественного банка рекомендательное письмо, которое будет рассматриваться в качестве положительной характеристики, либо такое же письмо взять у делового партнера. Главное, чтобы предприятие было «дочкой» иностранного банка. Большим преимуществом является наличие бизнеса в выбранной стране.

Если вы ищите выгодные вклады под высокий процент в Ижевске, посетите раздела сайта по вкладам банка УБРиР. На странице сайта вы сможете оставить заявку и получить квалифицированную коснультацию от специалиста банка.

Как открыть депозит

Чтобы открыть депозитный счет в иностранном банке, достаточно ознакомиться со следующей инструкцией:

- выбрать соответствующую страну для размещения финансовых активов. Для этого стоит ознакомиться с рейтингом надежности и условиями открытия счета;

- можно начать деловую переписку, чтобы уточнить условия и правила открытия счета;

- собрать соответствующий пакет документов самостоятельно либо обратиться к посредническим компаниям, затем перевести их на иностранный язык и заверить у нотариуса;

- направить пакет документов в банк;

- дождаться, пока организация примет решение по заявке;

- если банк принял положительное решение, необходимо выехать в страну открытия для подписания договора;

- осуществить пополнение счета;

- передать информацию в местные органы об открытии депозитного вклада.

Как можно увидеть из перечисленной инструкции, открытие депозита за рубежом требует времени и средств. Кроме того, процентные ставки здесь в несколько раз ниже.

Хотите поделиться?

7 лучших мест, где можно сэкономить

Деньги, которые считаются сбережениями, часто вкладываются на счет, приносящий проценты, где риск потери депозита очень низок. Хотя вы можете получить больший доход от инвестиций с более высоким риском, таких как акции, идея сбережений состоит в том, чтобы позволить деньгам расти медленно с минимальным риском или без него. Онлайн-банкинг расширил разнообразие и доступность сберегательных счетов. Вот несколько различных типов счетов, чтобы вы могли максимально использовать свои сбережения.

Ключевые выводы

- Если вы не получаете никаких процентов от своих сбережений, ваши сбережения со временем станут меньше из-за инфляции

- Существует ряд различных типов счетов, из которых вы можете выбрать свои сбережения

- Сравните ставки перед открытием счет, чтобы обеспечить максимальную экономию

Сберегательные счета

Банки и кредитные союзы (кооперативное финансовое учреждение, которое создается, принадлежит и управляется его членами — часто сотрудниками определенной компании или членами торговой или трудовой ассоциации) предлагают сберегательные счета. Деньги на сберегательном счете застрахованы Федеральной корпорацией страхования вкладов (FDIC) до определенных лимитов.На сберегательные счета могут действовать ограничения; например, плата за обслуживание может взиматься, если количество транзакций в месяц превышает разрешенное.

Деньги на сберегательном счете застрахованы Федеральной корпорацией страхования вкладов (FDIC) до определенных лимитов.На сберегательные счета могут действовать ограничения; например, плата за обслуживание может взиматься, если количество транзакций в месяц превышает разрешенное.

Деньги со сберегательного счета обычно не могут быть сняты путем выписки чеков, а иногда и через банкомат. Процентные ставки по сберегательным счетам обычно низкие; однако онлайн-банкинг действительно предоставляет сберегательные счета с несколько более высокой доходностью.

Высокодоходные сберегательные счета

Высокодоходные сберегательные счета — это тип сберегательных счетов с защитой FDIC, которые приносят более высокую процентную ставку, чем стандартный сберегательный счет. Причина того, что он зарабатывает больше денег, заключается в том, что обычно требуется более крупный начальный депозит, а доступ к счету ограничен.Многие банки предлагают этот тип счета уважаемым клиентам, у которых уже есть другие счета в банке. Доступны высокодоходные банковские онлайн-счета, но вам нужно будет настроить переводы из другого банка для внесения или снятия средств в онлайн-банке.Стоит научиться находить и открывать эти счета. И не забудьте присмотреться к лучшим высокодоходным сберегательным счетам, чтобы максимально увеличить свои сбережения.

Доступны высокодоходные банковские онлайн-счета, но вам нужно будет настроить переводы из другого банка для внесения или снятия средств в онлайн-банке.Стоит научиться находить и открывать эти счета. И не забудьте присмотреться к лучшим высокодоходным сберегательным счетам, чтобы максимально увеличить свои сбережения.

Депозитные сертификаты (CD)

Депозитные сертификаты (CD) доступны в большинстве банков и кредитных союзов. Как и сберегательные счета, компакт-диски застрахованы FDIC, но они обычно предлагают более высокую процентную ставку, особенно с более крупными и более длинными депозитами. время; в противном случае будет начислен штраф, например потеря трехмесячного процента.Взаимодействие с другими людьми

Популярные сроки погашения CD — 6 месяцев, 1 год и 5 лет. Любые заработанные проценты могут быть добавлены к CD, если и когда CD созреет и будет продлен. Лестница для компакт-дисков позволяет вам распределять инвестиции и получать выгоду от более высоких процентных ставок. Как и в случае со сберегательными счетами, выбирайте компакт-диски по самым выгодным ценам.

Как и в случае со сберегательными счетами, выбирайте компакт-диски по самым выгодным ценам.

Фонды денежного рынка

Паевой инвестиционный фонд денежного рынка — это тип паевого инвестиционного фонда, который инвестирует только в ценные бумаги с низким уровнем риска. В результате фонды денежного рынка считаются одним из типов фондов с наименьшим риском.Фонды денежного рынка обычно обеспечивают доход, аналогичный краткосрочным процентным ставкам. Фонды денежного рынка не застрахованы FDIC и регулируются Законом об инвестиционных компаниях Комиссии по ценным бумагам и биржам (SEC) 1940 года.

Паевые инвестиционные фонды, брокерские фирмы и многие банки предлагают фонды денежного рынка. Процентные ставки не гарантированы, поэтому небольшое исследование может помочь найти фонд денежного рынка, который имеет хорошую историю.

Депозитные счета денежного рынка

Депозитные счета денежного рынка предлагаются банками и обычно требуют минимального начального депозита и баланса с ограниченным количеством ежемесячных транзакций. В отличие от фондов денежного рынка, депозитные счета денежного рынка застрахованы FDIC. В случае несоблюдения необходимого минимального баланса или превышения максимального количества ежемесячных транзакций могут применяться штрафные санкции. Счета обычно предлагают более низкие процентные ставки, чем депозитные сертификаты, но наличные деньги более доступны.

В отличие от фондов денежного рынка, депозитные счета денежного рынка застрахованы FDIC. В случае несоблюдения необходимого минимального баланса или превышения максимального количества ежемесячных транзакций могут применяться штрафные санкции. Счета обычно предлагают более низкие процентные ставки, чем депозитные сертификаты, но наличные деньги более доступны.

Казначейские векселя и векселя

Правительственные векселя или банкноты США, часто называемые казначейскими обязательствами, полностью обеспечены доверием и кредитоспособностью США.S. правительство, что делает их одними из самых безопасных вложений в мире. Казначейские облигации освобождены от государственных и местных налогов и доступны с разным сроком погашения. Векселя продаются со скидкой; когда вексель истечет, он будет стоить своей полной номинальной стоимости. Разница между покупной ценой и номинальной стоимостью и есть проценты.Например, банкнота в 1000 долларов может быть куплена за 990 долларов; при наступлении срока погашения он будет стоить полную 1000 долларов.

С другой стороны, казначейские векселя выпускаются со сроком погашения 2, 3, 5, 7 и 10 лет и приносят фиксированную процентную ставку каждые шесть месяцев.Помимо процентов, казначейские облигации, приобретенные с дисконтом, могут быть обналичены по номинальной стоимости на момент погашения. И казначейские векселя, и векселя доступны при минимальной покупке на сумму 100 долларов США.

Облигации

Облигация — это долговая инвестиция с низким уровнем риска, похожая на долговую расписку, которую выпускают компании, муниципалитеты, штаты и правительства для финансирования проектов. Когда вы покупаете облигацию, вы ссужаете деньги одному из этих лиц (известному как эмитент). В обмен на «ссуду» эмитент облигации выплачивает проценты за весь срок действия облигации и возвращает номинальную стоимость облигации при наступлении срока погашения.Облигации выпускаются на определенный период с фиксированной процентной ставкой.

Каждый из этих типов облигаций включает в себя разную степень риска, а также периоды доходности и погашения. Кроме того, могут быть начислены штрафы за досрочное снятие средств, могут потребоваться комиссии и, в зависимости от типа облигации, может возникнуть дополнительный риск, как в случае с корпоративными облигациями, когда компания может обанкротиться.

Кроме того, могут быть начислены штрафы за досрочное снятие средств, могут потребоваться комиссии и, в зависимости от типа облигации, может возникнуть дополнительный риск, как в случае с корпоративными облигациями, когда компания может обанкротиться.

Итог

Экономия позволяет вам тратить деньги, получая при этом скромную прибыль с низким уровнем риска.Из-за большого разнообразия экономичных средств небольшое исследование может иметь большое значение для определения того, какой из них будет работать для вас больше всего. И, поскольку процентные ставки постоянно меняются, важно хорошо поработать, прежде чем вкладывать деньги на конкретный сберегательный счет, чтобы вы могли максимально использовать свои сбережения.

Финансы 101: Как банки зарабатывают деньги?

Вы когда-нибудь задумывались, почему ваш текущий счет бесплатный? Очевидно, это не потому, что ваш банк проявляет благотворительность.Большие банки зарабатывают большие деньги. Деньги, которые приводят к непристойным бонусам на Уолл-стрит, о которых мы так часто слышим. Но банки зарабатывают деньги, даже когда они не участвуют в транснациональных инвестиционных сделках Уолл-стрит и в хедж-фондах на миллиард долларов. Старомодный «розничный банкинг» (т. Е. Прием вкладов и выдача ссуд) — это самостоятельный бизнес.

Деньги, которые приводят к непристойным бонусам на Уолл-стрит, о которых мы так часто слышим. Но банки зарабатывают деньги, даже когда они не участвуют в транснациональных инвестиционных сделках Уолл-стрит и в хедж-фондах на миллиард долларов. Старомодный «розничный банкинг» (т. Е. Прием вкладов и выдача ссуд) — это самостоятельный бизнес.

Банкам всегда хватает средств для привлечения новых клиентов; некоторые банки предлагают новым вкладчикам бесплатные чеки, денежные бонусы или плееры iPod (и это лишь некоторые из них).

Это потому, что банки не могут зарабатывать деньги, пока у них нет ваших денег.

Сэкономленный пенни — это небольшой пост

Помните те дни, когда ING Direct и другие высокодоходные сберегательные счета предлагали процентную ставку 5% или выше? Я как сумасшедший клал деньги на эти счета и думал: «Как банки могли так раздавать деньги?»

Все это связано с фундаментальным способом зарабатывания денег банками: банки используют деньги вкладчиков для выдачи ссуд. Сумма процентов, взимаемых банками по ссудам, превышает сумму процентов, которые они выплачивают клиентам, имеющим сберегательные счета, — а разница составляет прибыль банков.

Сумма процентов, взимаемых банками по ссудам, превышает сумму процентов, которые они выплачивают клиентам, имеющим сберегательные счета, — а разница составляет прибыль банков.

Например: в настоящее время у вас есть чрезвычайный фонд в размере 10 000 долларов на высокодоходном сберегательном счете, который может выплачивать 1,50% годовых. Банк использует эти деньги для пополнения чьего-либо:

- Ипотека под 5,50% годовых

- Студенческий кредит под 6,65% годовых

- Кредитная карта под 16,99% годовых

Ваш банк мог выплатить вам 150 долларов в течение года, но он заработал на сотни или тысячи больше процентов по ссудам (что стало возможным на ваши деньги).Теперь представьте, как этот процесс повторяется с миллионами клиентов банков и миллиардами долларов.

Сборы, пошлины, сборы

Да, банки зарабатывают много денег, взимая с заемщиков проценты, но сборы, которые банки меняют, столь же прибыльны.

- Комиссия за счет. Некоторыми типичными финансовыми продуктами, которые взимают комиссию, являются текущие счета, инвестиционные счета и кредитные карты. Считается, что эти комиссии предназначены для «технического обслуживания», хотя обслуживание этих счетов обходится банкам относительно мало.

- Комиссия за банкомат. Бывают случаи, когда вы не можете найти банкомат своего банка, и вам придется согласиться на другой банкомат, чтобы получить немного наличных. Что ж, вероятно, это будет стоить вам 3 доллара. Такие ситуации происходят постоянно и просто означают больше денег для банков.

- Штрафные санкции. Банки любят взимать штраф за какие-то неудачи клиентов. Это может быть платеж по кредитной карте, который вы отправили в 17:05. Это может быть чек, выписанный на сумму, которая на один пенни превышает сумму вашего текущего счета.Как бы то ни было, рассчитывайте заплатить штраф за просрочку платежа или пресловутую плату за овердрафт в размере от 25 до 40 долларов.

Это отстой для клиентов, но банки в восторге.

Это отстой для клиентов, но банки в восторге. - Комиссии. У большинства банков есть инвестиционные подразделения, которые часто функционируют как брокерские конторы с полным спектром услуг. Конечно, их комиссионные за совершение сделок выше, чем у большинства дисконтных брокеров.

- Регистрационный взнос. Каждый раз, когда потенциальный заемщик подает заявку на получение ссуды (особенно жилищной ссуды), многие банки взимают комиссию за выдачу ссуды или подачу заявки.И они могут позволить себе включить эту сумму комиссии в основную сумму вашего кредита, что означает, что вы также будете платить проценты по ней! (Так, если ваша комиссия за подачу заявки на ссуду составляет 100 долларов, и ваш банк применяет ее в виде 30-летней ипотечной ссуды под 5% годовых, вы заплатите 94,40 доллара США только на комиссию в размере 100 долларов).

В последнее время банки сильно страдают из-за повышения процентных ставок и выхода сборов из-под контроля. Предоставление банкам бизнеса может показаться опасным для себя, но, конечно, это все же лучше, чем прятать деньги под матрасом. Однако поймите, как работают банки, и вы будете знать, где искать комиссионные и как не набивать карманы банков, выплачивая больше процентов, чем вы зарабатываете.

Однако поймите, как работают банки, и вы будете знать, где искать комиссионные и как не набивать карманы банков, выплачивая больше процентов, чем вы зарабатываете.

Об авторе: Саймон недавно закончил колледж, живет в Бруклине. Он пишет для веб-сайта по отслеживанию процентных ставок и ведет собственный блог о личных финансах, Realm of Prosperity.

Лучшие банки по сберегательным счетам февраля 2021 г.

Что такое сберегательный счет?

Сберегательные счета дают клиентам возможность вносить деньги, зарабатывать проценты и снимать средства по мере необходимости.Они также хранят деньги в безопасности — сберегательные счета застрахованы на федеральном уровне, что означает, что правительство покрывает до 250 000 долларов в случае банкротства вашего банка.

Следует ли вам получить сберегательный счет в Интернете?

Онлайн-сберегательные счета обеспечивают гибкость и безопасность с дополнительными преимуществами по сравнению с традиционными обычными банками и кредитными союзами. Во-первых, клиенты могут управлять деньгами через смартфон или компьютер, независимо от часов работы местных отделений и кассиров. Но что особенно важно, они, как правило, предлагают более высокие ставки и более низкие комиссии.

Во-первых, клиенты могут управлять деньгами через смартфон или компьютер, независимо от часов работы местных отделений и кассиров. Но что особенно важно, они, как правило, предлагают более высокие ставки и более низкие комиссии.

Безопасны ли онлайн-банки?

Счета в онлайн-банках могут быть такими же безопасными, как и обычные. Это верно для страхования вкладов и других форм безопасности. Наиболее популярные банки (включая перечисленные здесь) получают страхование FDIC (для банков) или NCUSIF (для кредитных союзов) на сумму до 250 000 долларов США на вкладчика на счет. При совершении банковских операций в Интернете вы можете столкнуться с уникальными рисками, связанными с кибербезопасностью, но ваши обычные учетные записи, вероятно, также находятся в сети.

Вот как снизить риск:

- Держите браузер и мобильные приложения в актуальном состоянии.

- Будьте осторожны при переходе по ссылкам — или вообще не переходите по ссылкам в сообщениях электронной почты.

- Используйте надежный уникальный пароль и надежно храните свои пароли.

- Никогда не отвечайте на запросы вашей личной информации или пароля по электронной почте, телефону или текстовым сообщениям.

- Используйте двухфакторную аутентификацию, чтобы ворам было сложнее войти в ваши учетные записи.

Если вы заметили какие-либо признаки мошенничества, немедленно обратитесь в свой банк.Вы можете быть защищены от мошенничества и ошибок в своей учетной записи, но вам нужно действовать быстро, чтобы обеспечить высочайший уровень защиты. Банки также следят за вашими счетами и используют сложную аналитику для выявления мошенничества, независимо от того, осуществляете ли вы банковские операции в Интернете или в филиале.

Что делает хороший сберегательный счет?

- Процентная ставка : конкурентоспособная ставка полезна, и если вы намерены получить лучшую процентную ставку, ознакомьтесь с нашим списком лучших ставок для сберегательных счетов.

Но для многих людей оценка не обязательно является самым важным. Зарабатываемый вами процент становится все более важным по мере роста баланса вашего счета. Но если вы храните относительно небольшую сумму сбережений, потенциально более важно выбрать учетные записи, которые не взимают комиссию и позволяют легко пополнять свои сбережения.

Но для многих людей оценка не обязательно является самым важным. Зарабатываемый вами процент становится все более важным по мере роста баланса вашего счета. Но если вы храните относительно небольшую сумму сбережений, потенциально более важно выбрать учетные записи, которые не взимают комиссию и позволяют легко пополнять свои сбережения. - Без ежемесячной платы : Это очень важно, особенно когда вы только начинаете. Ежемесячные платежи могут свести на нет любые заработанные вами проценты и даже привести к ежемесячному падению баланса вашего счета.

- Страхование вкладов : Убедитесь, что ваши средства защищены от банкротства банков. Страхование FDIC и покрытие NCUSIF одинаково безопасны, поэтому не бойтесь работать с кредитными союзами, застрахованными на федеральном уровне.

- Электронные переводы : Лучшие счета позволяют легко вносить и снимать сбережения. Настройка прямого депозита от вашего работодателя помогает автоматизировать ваши сбережения и избежать соблазна.

Быстрые и бесплатные переводы через автоматизированную клиринговую палату (ACH) помогут вам сохранить свои сбережения и заработать проценты как можно дольше, прежде чем вам понадобится снимать средства.

Быстрые и бесплатные переводы через автоматизированную клиринговую палату (ACH) помогут вам сохранить свои сбережения и заработать проценты как можно дольше, прежде чем вам понадобится снимать средства. - Мобильный депозит : Если вы получаете бумажные чеки, убедитесь, что ваш банк разрешает вам вносить чеки с вашего мобильного устройства. Это сэкономит ваше время, так как вы сможете избежать поездок в филиал и времени на подготовку депозита по почте. Кроме того, вы можете ускорить депозиты и как можно скорее начать получать проценты.

Могу ли я иметь более одного сберегательного счета?

Да, вы можете открыть столько сберегательных счетов, сколько захотите. Несколько сберегательных счетов могут помочь вам разделить деньги для определенных целей, оставаться ниже лимитов по страхованию вкладов или перемещать деньги туда, где это вам лучше всего.Однако может не иметь смысла вести несколько учетных записей, если вам придется платить за каждую учетную запись. Кроме того, отслеживание множества счетов может вызвать путаницу, но нет ничего плохого в том, чтобы иметь управляемое количество сберегательных счетов.

Кроме того, отслеживание множества счетов может вызвать путаницу, но нет ничего плохого в том, чтобы иметь управляемое количество сберегательных счетов.

В чем разница между сберегательными счетами, счетами денежного рынка и компакт-дисками?

Счета денежного рынка и компакт-диски похожи на сберегательные счета. Но есть несколько важных отличий.

Хотя по счетам денежного рынка выплачиваются проценты, как по сберегательным счетам, они обычно предлагают варианты выписки чеков и дебетовых карт.Вы можете увидеть, что эти типы счетов могут предложить, в нашем обзоре лучших счетов и ставок денежного рынка.

Сберегательные счета и счета денежного рынка также различаются способами использования вашего депозита банками и кредитными союзами. Депозиты денежного рынка можно использовать для инвестирования в депозитные сертификаты (CD), в то время как депозиты на сберегательных счетах можно использовать только для выдачи ссуд.

CD предлагают более высокие ставки, чем сберегательные счета, но требуют, чтобы вы хранили свои сбережения в банке в течение месяцев или лет. Временные обязательства различаются, но, возможно, вам придется заплатить штраф, если вы заберете деньги раньше срока.

Временные обязательства различаются, но, возможно, вам придется заплатить штраф, если вы заберете деньги раньше срока.

Ключевые термины, которые необходимо знать

Проценты : сумма, которую ваш банк выплачивает вам в зависимости от остатка на вашем счете. Обычно это выражается в виде годовой ставки, но может выплачиваться ежемесячно. Например, если ваш банк платит 1,20% годовых, вы будете получать 0,1% в месяц. При балансе в 100 долларов это соответствует 1,20 доллара в год, хотя сумма может быть выше из-за начисления сложных процентов.

Compounding : Когда вы получаете проценты на сберегательном счете, вы можете оставить эти проценты на счете. Ваш банк добавляет деньги на ваш счет, и эти новые деньги приносят дополнительный процентный доход. Другими словами, вы получаете проценты от ранее заработанных процентов. Этот процесс, известный как начисление сложных процентов (или получение сложных процентов), способствует увеличению баланса вашего счета.

Годовая процентная доходность (APY) : APY — это сумма, которую вы зарабатываете на своих сбережениях с учетом начисления сложных процентов.Если ваш банк выплачивает проценты чаще, чем ежегодно (банки часто рассчитывают проценты ежедневно), вы зарабатываете больше, чем указанная годовая процентная ставка. Эта более высокая сумма, известная как APY, является более точным способом понять, сколько платят банки.

Избыточное снятие средств : Сберегательные счета предназначены для хранения ваших средств в течение длительного времени. Время от времени вы можете снимать деньги, но частый вывод может быть проблематичным. Финансовые учреждения обычно ограничивают некоторые виды снятия средств не более чем шестью в месяц.Когда ваши снятия превышают эти максимумы, вам, возможно, придется заплатить комиссию, и ваш банк может закрыть ваш счет, если вы сделаете это привычкой.

Минимальный остаток : сравнивая счета, обратите внимание на любые минимумы (некоторые банки не устанавливают требования к минимальному остатку). Вы можете увидеть несколько разных типов:

Вы можете увидеть несколько разных типов:

- Минимальный начальный депозит : Сумма, которую необходимо внести для открытия счета. Если вы не выполните это требование, вы не сможете открыть счет.

- Минимум для получения процентов : Банки могут платить разные ставки на разных уровнях.Обратите внимание на то, сколько вам нужно держать на счете, чтобы заработать самые высокие ставки.

- Минимум, чтобы избежать сборов : Вы можете предотвратить ежемесячные сборы на своем счете, удерживая баланс выше определенного уровня.

Как банки и кредитные союзы зарабатывают деньги

Банки предлагают множество «бесплатных» услуг, таких как сберегательные счета и бесплатная проверка. Фактически, они могут даже заплатить вам за то, что вы оставили деньги в банке, и вы также можете увеличить свой заработок, используя депозитные сертификаты (CD) и счета денежного рынка.Если вы не работаете с онлайн-банком, у большинства банков и кредитных союзов также есть физические офисы, в которых работают сотрудники. У них также есть колл-центры с расширенным графиком работы с клиентами.

У них также есть колл-центры с расширенным графиком работы с клиентами.

Как они оплачивают все эти услуги? Банки получают доход от инвестиций (или займов и кредитования), комиссионных за счет и дополнительных финансовых услуг. Каждый раз, когда вы даете деньги финансовому учреждению, важно понимать бизнес-модель фирмы и точно знать, сколько они взимают. Но не всегда понятно, как банкам платят.У банков есть несколько способов получения дохода, в том числе вложение ваших денег и взимание комиссий с клиентов.

Распространение

Традиционный способ получения прибыли банками — заимствования и кредиты. Банки принимают депозиты от клиентов (по сути, берут в долг этих денег у владельцев счетов), и они ссужают их другим клиентам. Механика немного сложнее, но это общая идея.

Платите меньше, зарабатывайте больше: Банки выплачивают проценты по низким ставкам вкладчикам, хранящим деньги на сберегательных счетах, компакт-дисках и счетах денежного рынка. Обычно они вообще ничего не платят по остаткам на текущих счетах. В то же время банк взимает относительно высокие процентные ставки с клиентов, которые берут жилищные ссуды, автокредиты, студенческие ссуды, бизнес-ссуды или личные ссуды.

Обычно они вообще ничего не платят по остаткам на текущих счетах. В то же время банк взимает относительно высокие процентные ставки с клиентов, которые берут жилищные ссуды, автокредиты, студенческие ссуды, бизнес-ссуды или личные ссуды.

Разница между низкой ставкой, которую выплачивают банки, и высокой ставкой, которую они зарабатывают, известна как «спред », а иногда называют маржей банка.

Например, банк выплачивает 1% годовых (APY) за наличные на сберегательных счетах.Клиенты, которые получают автокредиты на покупку новых автомобилей, в среднем платят 6,27% годовых. Это означает, что банк зарабатывает не менее 5% на этих средствах, а потенциально и намного больше. С кредитными картами они заработают еще больше. По данным Федеральной резервной системы, среднегодовая процентная ставка (APR) по кредитным картам составляет 16,88%.

Инвестиции: Когда банки ссужают ваши деньги другим клиентам, банк по сути «инвестирует» эти средства. Но банки инвестируют не только путем выдачи ссуд своим клиентам.Некоторые банки активно инвестируют в различные типы активов. Некоторые из этих инвестиций просты и безопасны, но другие сложны и рискованны.

Но банки инвестируют не только путем выдачи ссуд своим клиентам.Некоторые банки активно инвестируют в различные типы активов. Некоторые из этих инвестиций просты и безопасны, но другие сложны и рискованны.

Правила ограничивают, сколько банки могут играть на ваши деньги, особенно если ваш счет застрахован FDIC. Однако эти правила со временем меняются. Банки по-прежнему могут увеличивать свой доход, принимая на себя больше рисков с вашими деньгами. Помимо вложения денег, банки также взимают комиссию с клиентов для увеличения их прибыли.

Комиссия держателя счета

Как потребитель, вы, вероятно, знакомы с банковскими комиссиями, которые взимаются с ваших текущих, сберегательных и других счетов.От этих сборов становится все легче уклоняться, но сборы по-прежнему вносят значительный вклад в прибыль банка.

Например, с текущего счета в Bank of America Advantage Plus взимается ежемесячная плата за обслуживание в размере 12 долларов США. В течение года эти сборы будут стоить вам 144 доллара США. Однако вы можете отказаться от ежемесячной платы за обслуживание, поддерживая определенный баланс или настроив прямой депозит.

Однако вы можете отказаться от ежемесячной платы за обслуживание, поддерживая определенный баланс или настроив прямой депозит.

Банки также взимают комиссию за определенные действия и «ошибки», которые вы совершаете в своем аккаунте.Если вы зарегистрировались в системе защиты от овердрафта, каждый раз, когда вы перерасходуете свой счет, вам будет стоить около 30 долларов. Что еще хуже, вы все равно можете оплачивать эти сборы, даже если вы отказались от нее). Вы отказались от чека? Это тебе тоже будет стоить. Существует длинный список комиссий или сборов, возникающих в результате активности в аккаунте, включая (но не ограничиваясь):

- Комиссии за банкомат (включая комиссию, взимаемую вашим банком, а также комиссию банка, владеющего банкоматом)

- Замена утерянной или украденной карты (и дополнительные расходы за срочную доставку)

- Досрочное снятие с CD

- Штрафы за предоплату по кредитам

- Штрафы за просрочку платежа по кредитам

- Плата за бездействие

- Плата за бумажные выписки

- Плата за разговоры с кассиром, если у вас недорогой онлайн-счет

- Запросы на прекращение платежей

Стоимость услуг

Помимо получения доходов от заимствований и кредитов, банки предлагают дополнительные услуги.

Вы можете не платить ни за что из этого, но многие клиенты банков (физические, юридические и другие организации) платят.

В каждом банке все по-разному, но некоторые из наиболее распространенных услуг включают:

Кредитные карты: Вы уже знаете, что банки взимают проценты по остаткам ссуд, а банки могут взимать ежегодные сборы с пользователей карт. Они также получают доход от обмена или «комиссию за считывание» каждый раз, когда вы используете свою карту для совершения покупки. Напротив, операции с дебетовыми картами приносят гораздо меньше доходов, чем с кредитных карт.Эта проблема заключается в том, почему продавцы предпочитают, чтобы вы платили наличными или дебетовой картой, а некоторые магазины даже перекладывают эти комиссии на клиентов в виде надбавок по кредитной карте.

Чеки и денежные переводы: Банки печатают кассовые чеки для крупных транзакций, а многие также предлагают денежные переводы для более мелких товаров. Плата за эти инструменты часто составляет от 5 до 10 долларов. Вы даже можете повторно заказать личные и деловые чеки в своем банке, но обычно дешевле пополнить счет онлайн в компании, занимающейся печатью чеков.

Плата за эти инструменты часто составляет от 5 до 10 долларов. Вы даже можете повторно заказать личные и деловые чеки в своем банке, но обычно дешевле пополнить счет онлайн в компании, занимающейся печатью чеков.

Wealth Management: В дополнение к стандартным банковским счетам некоторые учреждения предлагают продукты и услуги через финансовых консультантов. Комиссионные и сборы, включая активы под управлением, от этой деятельности, дополняют прибыль банка.

Обработка платежей: Банки часто обрабатывают платежи для крупных и малых предприятий, которые хотят принимать от клиентов платежи по кредитным картам и ACH. Ежемесячная комиссия и комиссия за транзакцию являются обычными.

Positive Pay: Если вы беспокоитесь о том, что воры печатают поддельные чеки с данными вашего корпоративного аккаунта, вы можете попросить банк отслеживать все исходящие платежи до их авторизации.Но, конечно, за это нужно платить.

Комиссия за ссуду: В зависимости от вашего банка и типа ссуды вы можете оплатить регистрационный сбор, комиссию за выдачу кредита в размере 1% или около того, дисконтные баллы или другие сборы для получения ипотеки. Эти комиссии добавляются к процентам, которые вы платите на остаток по кредиту.

Как работают кредитные союзы

Кредитные союзы — это учреждения, принадлежащие клиентам, которые функционируют более или менее как банки. Они предлагают аналогичные продукты и услуги, обычно имеют одинаковые виды комиссий и вкладывают депозиты путем кредитования или инвестирования на финансовых рынках.

Поскольку кредитные союзы являются организациями, освобожденными от налогов, и клиенты владеют ими, кредитные союзы могут иногда получать меньшую прибыль, чем традиционные банки. Они могут платить больше процентов, брать меньше процентов по ссудам и инвестировать более консервативно.

Некоторые кредитные союзы выплачивают проценты и взимают комиссию, как в обычном банке, поэтому другая структура является чисто технической.

Какой депозит в банке лучше всего для получения большей прибыли?

Здравствуйте, Гопи,

Прежде чем вы подумаете о накоплении денег для заработка, вы должны четко обозначить свою цель, которую можно разделить на долгосрочную и краткосрочную.

Для долгосрочной цели:

Если вы уверены, что у вас достаточно свободных денег, которые вам не понадобятся в будущем, скажем, в течение 5 лет или около того, то вы можете сэкономить свои деньги, инвестируя следующим образом.

1. Внесите фиксированный депозит (FD), который должен быть на 5 лет или более, а также поможет вам получить вычет в соответствии с разделом 80C, где лимит рупий. Считается 1 лакх.

Процентная ставка на ФД выше, чем на любые другие сбережения. Но следует помнить, что проценты по ФД облагаются налогом.

2. Приобретите национальный сберегательный сертификат (NSC), который также является хорошим вариантом для экономии денег, а также увеличения дохода через 5 лет. Если вы инвестируете рупий. 10000 сейчас, вы получите рупий. 16080 по истечении 5 лет, а также имеет право на вычет по разделу 80C. Здесь также проценты облагаются налогом по методу начисления, что означает, что вы не будете получать проценты в течение 5-летнего периода, но вам придется слишком рассчитывать проценты в течение 5-летнего периода и платить налог по ним. Так что в итоге вся лишняя сумма не облагается налогом.Калькулятор процентов на НСК можно легко найти в Интернете.

10000 сейчас, вы получите рупий. 16080 по истечении 5 лет, а также имеет право на вычет по разделу 80C. Здесь также проценты облагаются налогом по методу начисления, что означает, что вы не будете получать проценты в течение 5-летнего периода, но вам придется слишком рассчитывать проценты в течение 5-летнего периода и платить налог по ним. Так что в итоге вся лишняя сумма не облагается налогом.Калькулятор процентов на НСК можно легко найти в Интернете.

NSC можно получить в любом почтовом отделении, а также в наличии меньшего достоинства.

Эти два варианта предназначены для тех, кто не хочет сильно рисковать и имеет надежные инвестиции с гарантированной доходностью.

Для краткосрочной цели:

1. Откройте сберегательный банковский счет и зарабатывайте на нем проценты, которые в настоящее время составляют от 5% до 6% в зависимости от банка, но есть также некоторые условия относительно некоторой минимальной суммы.

проценты до рупий. 10 000 теперь освобождаются от налога, если они заработаны на сберегательном счете, но не путайте эти проценты с процентами FD, которые облагаются налогом.

2. Откройте регулярный депозитный счет в любом банке, куда вы будете вносить денежную сумму ежемесячно или единовременно и получать проценты ежемесячно, ежеквартально или ежегодно. проценты немного выше, чем на сберегательном счете, но опять же облагаются налогом.

В соответствии с этим вариантом у вас будет более высокая ликвидность, что означает, что в случае возникновения какой-либо срочности вы можете снять деньги с этого счета с очень небольшим штрафом или без него.

При долгосрочном варианте у вас нет возможности снять деньги раньше, чем через 5 лет, и ваши деньги застрянут. Хотя он обеспечивает более высокие проценты, но имеет тот недостаток, что блокирует деньги на длительный период. Поэтому вам следует выбирать этот вариант только тогда, когда у вас достаточно денег, которые вы можете положить и забыть на 5 лет.

Краткосрочные опционы, с другой стороны, обеспечивают высокую ликвидность, но дают более низкие проценты, но имеют дополнительное преимущество в виде процентов до рупий. 10000 освобождены, если заработано на сберегательном счете.

10000 освобождены, если заработано на сберегательном счете.

По поводу вариантов FD и сберегательного счета вы можете пойти в любой банк и попросить службу поддержки, которая расскажет о доступных для них вариантах. Частные банки предоставляют более высокие проценты, но также имеют более высокие штрафные санкции, а также требования к минимальному балансу, в то время как банки государственного сектора предоставляют более низкие проценты, но также более низкие штрафы и требования к минимальному балансу.

Для NSC вы можете пойти в любое почтовое отделение и попросить то же самое, вам нужно будет только дать им свои фотографии и деньги, и они выдадут вам сертификат на внесенную сумму.

В случае NSC существует некоторая комиссия, поэтому, если вы напрямую берете NSC, вы можете попросить денежную сумму у самого кассира по бронированию, или они сами сообщат вам и добавят имя агента в свою форму.

Теперь вам нужно решить, какие варианты вам подходят, и принять соответствующие решения.

Надеюсь, это поможет.

С уважением

Семь вещей, которые следует знать перед инвестированием в FD

Фиксированные депозиты (FD) — один из самых безопасных и наиболее предпочтительных вариантов инвестирования, доступных для тех, кто не склонен вкладывать средства в инструменты риска, такие как акции и паевые инвестиционные фонды.FD позволяют управлять своими финансовыми рисками и помогают достичь целей, к которым вы стремитесь на разных этапах жизни. Это может быть обеспечение будущего вашего ребенка, его образование и брак или защита от непредвиденных расходов. Такие вклады также являются разумным способом накопления сбережений в течение определенного периода времени.

Однако, прежде чем инвестировать в ФД, необходимо учесть следующие моменты:

⦁

Безопасность: FD — это защищенные инвестиции, обеспечивающие гарантированную прибыль. Срочные депозиты, предлагаемые корпорациями и ГФУ, получают рейтинг кредитных рейтинговых агентств, так что инвесторы могут выбирать с умом. Если вы планируете инвестировать в корпоративный FD, всегда выбирайте корпорации с высокими рейтингами, такими как «AAA» или аналогичные.

Если вы планируете инвестировать в корпоративный FD, всегда выбирайте корпорации с высокими рейтингами, такими как «AAA» или аналогичные.

ET Прожектор

⦁

Минимальный депозит: У многих компаний разные минимальные и максимальные суммы депозита. Перед инвестированием желательно проконсультироваться с компанией. В PNB Housing минимальная сумма, которую можно внести в фиксированный депозит, составляет 10 000 индийских рупий.

⦁

Срок владения: Большинство корпораций предлагают депозиты на срок от 1 года до 10 лет.Тщательно выбирайте срок пребывания в должности, так как преждевременное закрытие FD влечет за собой штраф, который уменьшит общую сумму процентов, полученных по вашему депозиту. Например, если вы считаете, что деньги могут понадобиться вам через два года, убедитесь, что вы инвестируете в течение двух лет или меньше.

⦁

Процентная ставка: Корпорации предлагают схемы фиксированных депозитов, по которым проценты выплачиваются на накопительной и некумулятивной основе, в зависимости от выбора, сделанного заявителем. Клиенты, которым требуется регулярный доход на ежемесячной, квартальной, полугодовой или годовой основе, могут выбрать неакумулятивные схемы.Инвесторы, которые хотят сэкономить и получить прибыль в течение длительного периода времени, могут выбрать кумулятивные схемы, в которых основная сумма и накопленные проценты выплачиваются по истечении срока. Процентные ставки могут быть изменены по усмотрению компании. Срочные депозиты, предлагаемые корпорациями и ГФУ, обычно имеют более высокую процентную ставку, чем срочные банковские депозиты.

Клиенты, которым требуется регулярный доход на ежемесячной, квартальной, полугодовой или годовой основе, могут выбрать неакумулятивные схемы.Инвесторы, которые хотят сэкономить и получить прибыль в течение длительного периода времени, могут выбрать кумулятивные схемы, в которых основная сумма и накопленные проценты выплачиваются по истечении срока. Процентные ставки могут быть изменены по усмотрению компании. Срочные депозиты, предлагаемые корпорациями и ГФУ, обычно имеют более высокую процентную ставку, чем срочные банковские депозиты.

⦁

Номинация: Всегда используйте возможность номинации в FD, особенно если вы являетесь единственным вкладчиком.В случае смерти вкладчика номинальный держатель может потребовать всю сумму с процентами.

ET Прожектор

⦁

Удержание налога у источника (TDS): Процентный доход по определенному корпоративному фиксированному депозиту превышает 5 000 индийских рупий, и затем компания должна вычесть налог у источника сверх этой суммы. Таким образом, предел TDS HFC составляет 5 000 индийских рупий.

Таким образом, предел TDS HFC составляет 5 000 индийских рупий.

⦁

Преимущество для пожилых людей: Срочные корпоративные вклады — хороший вариант инвестирования для пожилых людей, поскольку они дают им безопасный доход с альтернативой регулярному доходу в пенсионные годы.Процентные ставки, предлагаемые для пожилых людей, обычно на 0,25% выше стандартных предлагаемых ставок.

По всем этим причинам срочные вклады являются безопасным и стратегическим вложением, которое служит двойной цели: обеспечение регулярного дохода и создание корпуса — с минимальным риском для инвесторов или без него.

PNB Housing предлагает FD, получившие рейтинг FAAA с негативным прогнозом CRISIL, что указывает на высокий уровень безопасности.

Срочные вклады, предлагаемые PNB Housing, могут быть созданы на срок от 12 месяцев до 120 месяцев, а процентные ставки значительно выше, чем у банковских FD.

С Wealthfront

вы можете заработать в 25 раз больше процентов по сбережениям. В сфере процентных ставок по сберегательным счетам появился новый лидер. Wealthfront, финтех-компания, предоставляющая автоматизированные варианты инвестирования и финансовое планирование, на этой неделе повысила процентные ставки по своему новому высокодоходному денежному счету до 2,57%.

В сфере процентных ставок по сберегательным счетам появился новый лидер. Wealthfront, финтех-компания, предоставляющая автоматизированные варианты инвестирования и финансовое планирование, на этой неделе повысила процентные ставки по своему новому высокодоходному денежному счету до 2,57%.

При средней национальной процентной ставке сберегательного счета 0,10% это означает, что пользователи Wealthfront будут зарабатывать примерно в 25 раз больше на этом типе счета.Тот, кто вкладывает 1000 долларов в Wealthfront, может рассчитывать на прибыль около 25 долларов в год по текущей ставке.

Денежный счет Wealthfront, запущенный в феврале, представляет собой тип брокерского счета, который предлагает страхование Федеральной корпорации по страхованию вкладов (FDIC) на остатки до 1 миллиона долларов. И что самое лучшее? Вам не нужен высокий баланс, чтобы начать зарабатывать 2,57%. Для регистрации требуется всего доллар и никаких комиссий.

Вам также не нужно быть текущим клиентом Wealthfront, чтобы воспользоваться преимуществами счета. Это такой же процесс регистрации, как и для сберегательного счета в Marcus от Goldman Sachs (2,25%) или Ally Bank (2,2% в год), двух популярных онлайн-банков, которые также предлагают ставки выше среднего.

Это такой же процесс регистрации, как и для сберегательного счета в Marcus от Goldman Sachs (2,25%) или Ally Bank (2,2% в год), двух популярных онлайн-банков, которые также предлагают ставки выше среднего.

В сообщении в блоге, объявляющем о повышении ставок, Wealthfront сообщает, что уже заработал своим клиентам более 5 миллионов долларов процентов с тех пор, как менее шести месяцев назад был запущен вариант счета наличными.

Мелкий шрифт

Процентные ставки Wealthfront очень высоки, но если у вас много денег, могут быть лучшие варианты сбережений.Например, Bankrate сообщает, что расположенный в Пенсильвании Susquehanna Community Bank предлагает ставку 2,53% на свой сберегательный счет Eagle Premium Savings, но для того, чтобы получить эту ставку, пользователям необходимо внести не менее 100 000 долларов. Однако Wealthfront предлагает самые высокие ставки при балансе от 1 доллара.

Хотя на денежном счете Wealthfront нет скрытых комиссий, полезно знать, как он работает. Чтобы обеспечить страхование FDIC, ваши сбережения в Wealthfront фактически хранятся в банках-партнерах, включая East West Bank, Associated Bank, TriState Capital Bank и Citi Bank.Как только ваши деньги поступят в банк-партнер, срабатывает страховка, поэтому вы можете быть уверены, что ваши деньги в безопасности.

Чтобы обеспечить страхование FDIC, ваши сбережения в Wealthfront фактически хранятся в банках-партнерах, включая East West Bank, Associated Bank, TriState Capital Bank и Citi Bank.Как только ваши деньги поступят в банк-партнер, срабатывает страховка, поэтому вы можете быть уверены, что ваши деньги в безопасности.

Что касается способа зарабатывания денег, Wealthfront берет на себя «небольшую долю» процентов, по словам компании. Это также снижает затраты за счет использования автоматизации. На кассовом счете проценты начисляются ежедневно и появляются в конце каждого месяца. Wealthfront сообщает, что проценты по этому счету увеличиваются ежемесячно.

Наконец, вы, скорее всего, получите налоговую форму при использовании этой учетной записи.По закону проценты, полученные на сберегательных счетах, облагаются налогом. Но вы, возможно, не получали уведомление в прошлом, потому что ваша процентная ставка была настолько низкой.

Компании должны отправить форму 1099-INT для процентов, полученных в течение года, если вы заработали более 10 долларов. Если вы зарабатываете меньше, вы можете не получить форму, но с технической точки зрения вы должны сообщать о любых интересах в IRS.

Если вы зарабатываете меньше, вы можете не получить форму, но с технической точки зрения вы должны сообщать о любых интересах в IRS.

Преимущество высокодоходных сбережений