Как кредиты объединить в один: в Сбербанке, ВТБ и других банках, консолидация кредитов

Помогите объединить все кредиты в один

В нашей жизни иногда случаются ситуации, когда без заемных средств не обойтись – срочно понадобились деньги на ремонт, сломалась бытовая техника, нужно срочное платное лечение и т.д. Хорошо, когда вы взяли один кредит и спокойно его выплачиваете, но что делать, если их много?

Что делать в том случае, когда есть несколько задолженностей по кредитам, ипотеке, возможно, по карточкам с лимитом, а иногда и микрозаймам? Как уследить за всеми отчетными датами и платежами, чтобы не просрочить выплаты? Кто может помочь их объединить? Обо всем этом вы узнаете далее.

Актуальные предложения по рефинансированию

Объединение кредитов: что это и как происходит?

Если говорить экономическими терминами, то объединение нескольких задолженностей в одну называется консолидацией, на языке банков – рефинансирование. Данная услуга есть в большом количестве банковских компаний, причем предлагается она как физическим, так и юридическим лицам.

В чем преимущество рефинансирования:

- Вы объединяете свои долги в один, и делаете в месяц только один платеж в один банк,

- Вы можете снизить действующую процентную ставку, а значит, снизите общую переплату,

- Вы можете продлить срок кредитного договора. Это позволит снизить вашу долговую нагрузку, и уменьшить размер ежемесячного взноса,

- Есть возможность переоформления личного страхования или вовсе отказаться от него, чтобы сделать переплату еще меньше,

- Если ранее вы кредитовались под залог недвижимости, то от обременения можно избавиться,

- Вы можете получить дополнительные денежные средства на личные цели, помимо общей суммы задолженности.

Как видите, положительных сторон достаточно много, и именно это делает данную услугу такой привлекательной для заемщиков, которые запутались в своих долгах, и хотят платить в одно место, чтобы не пропускать даты и не допускать штрафов.

Возникает логичный вопрос, есть ли минусы? Они есть, но зависят они от конкретного банка, в который вы планируете обратиться для перекредитования. Например, с вас могут брать комиссию за перевод денег на счет вашего первоначального кредитора, либо навязывать страховку, которой у вас ранее не было (от нее можно в течение 14 дней отказаться).

Кто может оформить рефинансирование?

Стоит понимать, что не смотря на то, что эта услуга очень популярная, её нельзя получить просто так, любому желающему. К заемщику обязательно будут предъявляться требования, которые зависят от определенного банка. Чаще всего, требуют следующее:

- возраст от 21 до 65 лет,

- российское гражданство,

- наличие регистрации,

- официальное трудоустройство,

- доход не ниже среднего,

- положительная кредитная история.

Обратите внимание на последний пункт, он очень важен! Заемщикам, у которых есть в прошлом или сейчас действуют открытые просрочки, рефинансирование не одобрят. Исключений нет.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

К самим задолженностям тоже предъявляют определенные требования. В частности, у вас по первоначальному договору должно быть совершено не менее 6 платежей в полном объеме и вовремя, без просрочек и штрафов. До окончания договора должно оставаться не менее 3 месяцев.

Что можно объединить:

- ипотеку,

- потребительский займ,

- товарный кредит,

- автокредит,

- кредитную карточку,

- карту с овердрафтом.

Важно: долги от микрофинансовых компаний рефинансировать нельзя. К сожалению, если они у вас имеются, то вам придется закрывать их собственными силами.

Где оформят рефинансирование?

Существует несколько десятков банков, которые готовы предоставить вам возможность перекредитования. Выбор будет зависеть от вашего региона проживания, а также от типа займов, которые вы хотите объединить. При этом следует помнить, что если у вас долг, к примеру, в Альфа-банке, то оформлять перекредитование нужно в другой компании, к примеру, в ВТБ.

Если речь идет о потребительских кредитах, то самые выгодные предложения вы найдете здесь:

- МТС Банк – процентная ставка от 9,9% годовых,

- Россельхозбанк – от 10%,

- Промсвязьбанк – от 10,9%,

- Московский Кредитный Банк – от 10,9%,

- Хоум Кредит Банк – от 10,9%,

- Райффайзенбанк – от 10,99%,

- Интерпромбанк – от 11%,

- Связь-банк – от 11,5%,

- Газпромбанк – от 11,9%,

- Сбербанк России – от 12,9%.

Если же вы хотите переоформить ипотеку, то предлагаем обратить внимание на следующие программы:

- Примсоцбанк – от 9%,

- Банк Россия – 9%,

- Промсвязьбанк – 9,10%,

- ФК Открытие – 9,20%,

- Связь-Банк – 9,25%,

- Центр-инвест банк – 9,5%,

- Тинькофф банк – от 9,7%,

- Газпромбанк – 9,7%,

- Сбербанк России – от 10,9%.

Возможно, эти статьи также будут вам интересны:

Для семей, где после 1 января 2018 года родился второй или третий ребенок, действует возможность перекредитования ипотеки под 6% годовых. Подробнее о программе с государственной поддержкой можно прочесть здесь.

Вы можете сделать предварительные расчеты своего нового платежа, и оценить выгодность перехода в новую компанию на онлайн-калькуляторе

Воспользоваться нашим расширенным калькулятором с возможностью построения графика платежей и расчета досрочного погашения вы можете на этой странице.

4 банка, которые с радостью принимают заявки на рефинансирование

где выгоднее, как проще осуществить — ВБанки.ру

Объединение кредитов позволит снизить нагрузку и сэкономить время.

Кредитование является самой популярной банковской услугой. Кроме того, многие люди одновременно выплачивают сразу несколько займов в разные кредитно-финансовые организации. В этом случае значительно увеличивается финансовая нагрузка, выполнять обязательства по кредитам становится крайне сложно. Оптимальным вариантом является выполнить объединение кредитов. В данной статье Вы сможете получить подробную информацию, которая поможет справиться с трудностями при выплате займов.

Что такое объединение кредитов в один

Объединение кредитов в один — это банковская услуга, которая позволяет выполнить консолидации (объединение) несколько займов в один кредит. Благодаря этой процедуре заемщик имеет возможность соединить все кредиты в один, что позволяет человеку стать клиентом всего одной кредитной организации. Суть процедуры заключается в том, что человек берет один большой займ, который позволяет закрыть уже существующие кредиты.

Основными причинами выполнить объединение кредитов являются следующие аспекты:

- большой объем ежемесячных платежей;

- высокая процентная ставка;

- желание сменить банковскую организацию.

Каждый из вышеперечисленных ситуаций имеет основание выполнить консолидацию кредитов.

Существует три варианта объединения кредитов в один:

- Кредит наличными. В некоторых случаях банковские организации готовы предоставить достаточное количество денежных средств. При этом, должно соблюдать условие, что уровень платежеспособности клиента позволяет выполнить подобные действия. Также может быть выполнена процедура, которая имеет множество сходств с рефинансированием.

- Целевой кредитный продукт. Многие банки сегодня разработали специальные предложения, которые предусматривает объединение кредитов в один. Также можно выбрать программы рефинансирования в других банках или рефинансирование кредитных карт.

- Кредитование с обеспечением в виде залога. Данный вариант является оптимальным, если необходима большая сумма под более низкий процент.

В зависимости от целей и материальных возможностей каждый человек сможет подобрать оптимальную программу.

Преимущества объединения кредитов

На сегодняшний день консолидирование кредитов в один является одной из самых популярных банковских услуг. Такая востребованность обусловлена следующими преимуществами:

- Можно снизить объем ежемесячного платежа. Как правило, при оплате кредитов в различные банки, общий платеж за все займы получается весьма значительным. Благодаря объединению можно уменьшить сумму платежа.

- Клиент может выполнить смену аннуитетной схемы на дифференцированную, что будет более выгодно.

- Выплата выполняются более удобно и быстро, так как каждый месяц нужно вносить только один платеж в один банк. Это позволяет очень сэкономить время заемщика, а также минимизировать количество документации.

- Уменьшение переплаты. Если отнестись к процессу выбора кредитной программы внимательно и ответственно, то можно найти максимально выгодное для Вас банковское предложение. Кроме того, значительно снижается итоговая стоимость всех текущих займов.

- Происходит упорядочивание выплаты. Большое число различных займов это сильное воздействие на ежемесячный бюджет человека. Снижается вероятность несвоевременной выплаты или других ситуаций.

Благодаря вышеперечисленным преимуществами объединение кредитов в один является прекрасным решением, которое поможет решить множество финансовых проблем.

Как объединить кредиты в один

Одним из важнейших действий является выбор банка и программы объединения. Очень важно отнестись к этому процессу внимательно и ответственно. При правильном подходе Вы сможете существенно снизить сумму ежемесячного платежа и процентную ставку займа. В первую очередь, нужно рассмотреть банк, в котором Вы являетесь зарплатным или просто надежным клиентом. Как правило, для таких заемщиков банки могут предлагать более выгодные условия.

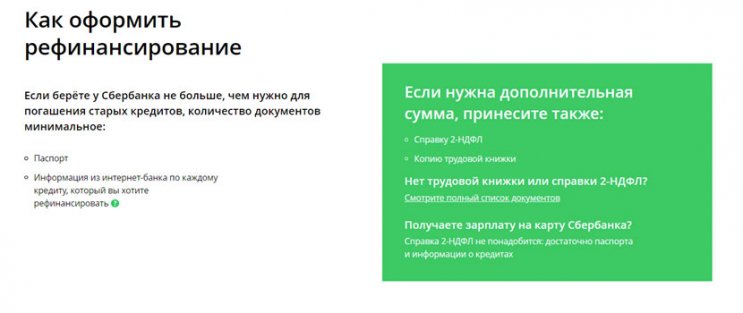

Объединение кредитов в Сбербанке

Сберегательный Банк России предлагает клиентам выполнить объединение кредитов в один, что предусматривает консолидирование займов как от Сбербанка, так и от других кредитно-финансовых организаций. В этом банке Вы можете объединить до 5 кредитов и существенно снизить сумму ежемесячного платежа.

К кредитам предъявляются следующие требования:

- своевременное погашение задолженности должно выполняться на протяжении последних 12 месяцев;

- за весь срок выплаты существующих кредитов не должно быть выполнено рефинансирования или перекредитования;

- общее число займов должно быть не более 5.

Оформить заявку можно на официальном сайте банка.

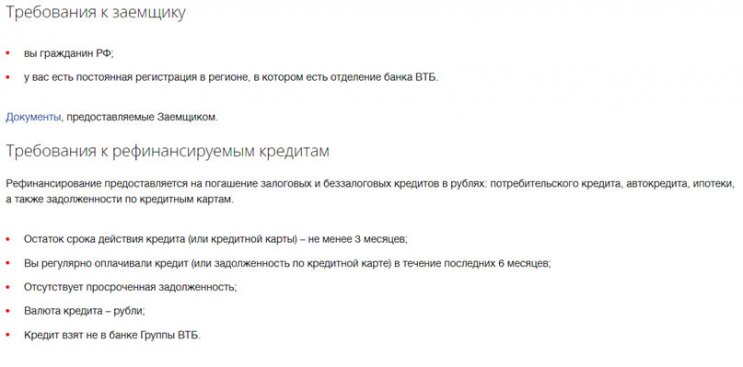

Объединение кредитов в один в ВТБ

Также довольно выгодно выполнять объединение в ВТБ. Банк предлагает специальные условия для своих зарплатных клиентов.

К кредитам и потенциальным заемщикам предъявляются следующие требования:

Объединение кредитов в один — это прекрасная возможность, которая поможет существенно уменьшить нагрузку на бюджет человека. Благодаря этому банковскому продукту можно не только снизить сумму ежемесячного платежа, но и выбрать более выгодную программу кредитования. Именно к выбору банка и предложения нужно подходить крайне ответственно. Если у Вас возникли какие-либо вопросы, касательно этой темы, Вы можете обратиться за помощью профессионального кредитного специалиста оставив заявку через наш сайт.

Плюсы и минусы объединение кредитов в один

Зачем объединять кредиты

Доступность к кредитам, а также большое разнообразие разовых и постоянных программ по привлечению клиентов в банки. Это нередко приводят к тому, что один человек оформляет несколько кредитных продуктов. В связи с этим часто возникают проблемы со своевременностью оплаты. В случае если они оформлены в разных банках, то процесс управления задолженностью осложняется. Выход — объединение кредитов в один.

Полезная информация по теме в разделе https://bancred.ru/info

Решением данной проблемы может послужить объединение всех кредитов в один. Существует два вида инструментов:

- Перекредитование — основная идея заключается в том, что в банке, необязательно, чтобы это был банк, в котором у вас оформлен кредит, берутся деньги для покрытия всей вашей задолженности. В итоге у вас обязательства только перед одним банком, соответственно, будет только один кредитор и единственный ежемесячный платеж. Вся работа по получению и погашению кредитов ложится на ваши плечи.

- Консолидирующий кредит – основное отличие данного вида кредитования состоит в том, что всю работу по объединению вашей задолженности берет на себя выбранный вами банк.

Плюсы объединения кредит в один

Как к любому делу, так и к процессу объединения (рефинансирования) кредитов надо подойти с особой тщательностью. Тогда вы сможете выиграть как в финансовом, так и в организационном плане.

По каким параметрам выбрать объединить кредит

По каким параметрам выбрать объединить кредит

Первый плюс, который можно получить, – это снижение количества платежей, а также банков, с которыми необходимо взаимодействовать. Если у вас более двух кредитов, то это очень значимый плюс, так как не будет необходимости контролировать сроки оплаты, остаток по кредитам. Главное, на какие дни приходится время платежа, чтобы не попасть в просрочку и не испортить себе кредитную историю.

Удачно проведенные переговоры по объединению кредита позволят не только снизить общий процент переплаты по нескольким кредитам, но и оптимизировать сумму платежа. Перед тем как приступить к переговорам с заинтересовавшим вас банком, следует как можно тщательнее изучить рынок. Соберите предложения других кредитных учреждений. Обязательно изучите последние новости, так, например, если Центральный Банк снизил ключевую ставку, то для банков выдача кредитов стала обходиться дешевле, и можно попытаться поторговаться с ними.

При рефинансировании ваших кредитов можно попытаться вывести часть имущества из залога, а также снизить часть расходов, связанных с обслуживанием кредитов, например, расходы на страхование залогового имущества или комиссии на снятие или внесение наличных. Дополнительным бонусом будет улучшение кредитной истории, так как при рефинансировании будут погашены несколько текущих кредитов.

У вас появится возможность получить новый кредит, так как банки отдают предпочтение клиентам с одним кредитам, а не с множеством займов.

Минусы объединения

Минусами такого объединения могут стать:

- Расходы, связанные с рефинансированием, дополнительные комиссии, связанные с получением нового кредита. Если неудачно провести переговоры с банком, то стоимость кредита может, наоборот, возрасти.

- Банк, рассматривая вашу заявку, может потребовать дополнительное обеспечение, и как следствие придется искать имущество под залог, а это может привести к дополнительным расходам, связанным со страхованием.

- В случае если у вас были просрочки по оплате по прошлым кредитам, независимо от причин, очень велика вероятность отказа от приглянувшегося вам банка. Процедуру рефинансирования целесообразно начинать, имея хорошую кредитную историю.

- Довольно длительная процедура принятия решения и большой пакет документов, необходимый для ее оформления. Может сложиться такая ситуация, что пока документы проходили процедуру согласования, были произведены текущие платежи по рефинансируемым кредитам, что, в свою очередь, привело к изменению суммы долга, а это требует переоформления документов.

Таким образом, планируя объединить ваши действующие кредиты в один, обязательно надо изучить как можно больше предложений банков. На специализированных сайтах оцените надежность приглянувшегося банка и, планируя переговоры с банком. Определитесь со сроком, к которому вы можете подготовить все требуемые документы, чтобы спланировать его таким образом, что на период согласования не приходились платежи по кредитам.

Сайте Банки.ру про объединения кредтов ссылка: https://www.banki.ru/products/

Как объединить все кредиты в один и платить меньше по процентам

Здравствуйте, уважаемые читатели.

Тысячи и тысячи людей в нашей стране каждый день оформляют на себя ссуды ради того, чтобы совершить такую покупку, которую иначе бы они сделать не смогли в силу различных обстоятельств.

Банк в данном случае оказывает вам помощь, чтобы вы ни в чём себе не отказывали и улучшали качество своей жизни, однако, разумеется, не бесплатно. С вас он спросит погашение долга плюс проценты, с которых тот и имеет выручку.

Правда сейчас единственным займом обойтись бывает довольно сложно, поэтому никого не удивишь тем, что на тебе висит ещё парочка долгов. А как иначе, ведь жить хорошо хочется всем, а вот получать достойную заработную плату выходит не у каждого.

Но тут у нас появляется проблема. Дело в том, что держать все сроки выплаты в голове бывает весьма трудно и поэтому некоторые люди предпочитают соединить несколько ссуд в одну большую, чтобы не забивать голову лишней информацией.

В этой статье мы узнаем, как объединить все кредиты в один, выясним дополнительные плюсы с этого и рассмотрим варианты того, как это можно сделать легко и главное быстро.

Преимущества объединения

Начнём, пожалуй, с приятностей, которых у этого процесса довольно много. Но мы заденем здесь только самые главные и существенные, благодаря которым вы сможете заметно облегчить свою жизнь.

И первое, о чём хотелось бы сказать – это экономия бюджета. Тут такая ситуация получается: если вы собираетесь взять в долг только за тем, чтобы погасить предыдущий, то рискуете не потянете долговые обязательства, так как вам придётся обслуживать сразу две ставки, а это очень невыгодная затея.

Кроме того велик шанс того, что вам попросту откажут в услуге, ведь банк прежде всего заботит не то, как хитро вы хотите выйти из положения, а его собственные деньги, и он обезопасит себя всеми возможными и невозможными путями, лишь бы те финансы, которыми он располагает, вернулись обратно.

А тут вы явились и требуете средства, при этом, не осознавая, что сотрудник может проверить вас по базе данных и выяснить, что ваша кредитная линия вот-вот испортиться из-за непогашенного долга.

А если есть просрочка, то это автоматически на 99% гарантирует отказ вам в предоставлении денег. Вы, конечно, можете заявить, будто используете эти средства только затем, чтобы расплатиться с предыдущим кредитом, да вот только банки – это не те организации, где привыкли верить на слово.

Однако, обратившись с просьбой об объединении кредитов, вы не только повысите шансы на положительное решение по вашему вопросу, но и сэкономите приличную сумму, так как при этом процессе ставки не суммируются, а высчитывается новая.

Она может быть чуть выше, чем та, которая на вас висит сейчас, но в любом случае будет ниже, чем, если бы вы взяли два разных кредита и решили бы таким образом расплатиться с долгами.

Также поводом воспользоваться этой возможностью, можно назвать удобство в погашении. Дело в том, что при наличии нескольких долгов вы чётко должны помнить, когда и где вы должны их погасить.

Это очень важно, так как единственная просрочка, даже по забывчивости, обязательно приведёт к тому, что ваша кредитная история замарается и в следующий раз попросить ссуду у финансового учреждения у вас не получится ввиду того, что вы постоянно будете нарываться на отказ в просьбе.

Но, соединив сразу несколько кредитов в один большой, вы мгновенно решаете эту проблему. В таком случае всё, о чём вам придётся помнить, так это о том, чтобы в установленные сроки ежемесячно погашать единственный долг, а не несколько в разные временные промежутки.

К тому же сделать это позволительно в одном и том же банке, а не у разных кредиторов. В итоге, вам не придётся бегать по всему городу, чтобы лично посещать каждый филиал и уже там отдавать кровно заработанные в счёт уплаты.

Поэтому возможность объединения – это поистине замечательная возможность освободить себя от нескольких проблем сразу и при этом не попасть в чёрный список, из которого выбраться бывает очень сложно, если вообще это можно сделать.

Так что, если вы оказались в трудной жизненной ситуации, то бегом пользоваться рефинансированием, так как именно подобным образом обзывают объединение долгов, чтобы помочь справиться с обстоятельствами.

Как работает рефинансирование и что для этого необходимо

Первое, о чём вам придётся задуматься – это над выбором учреждения, где вы хотели бы оформить такую услугу. Как правило, этим занимаются практически все крупные банки России, например ВТБ 24 или Сбербанк, где позволяют соединить до пяти долгов сразу.

После этого обязательно проконсультируйтесь по этому вопросу с сотрудником банка, чтобы разобраться в каждом вопросе и раскрыть нюансы по каждому из пунктов договора.

Помимо этого придётся побегать по всем организациям, где вы брали ссуду. У каждой из них необходимо получить несколько документов, которые вы должны предоставить в тот банк, где собираетесь рефинансироваться.

Обычно пакет документов состоит из:

- Справки о кредите;

- Вашей характеристики;

- Реквизитов заёмного счёта.

Этого будет достаточно, но медлить не стоит, так как, получив нужную справку, вы можете опоздать со сроками действия другой, поэтому спешить надо в ваших же интересах.

Затем остаётся только со всеми бумажками обратиться к кредитору, с просьбой составить договор о рефинансировании. Процедура здесь схожа с теми, при которых выдаётся простая ссуда, поэтому вам также пригодятся паспорт и справка о доходах.

Тут же вы заполните стандартную анкету, после чего необходимо подождать 2-3 дня, пока ваше заявление будет рассматриваться. Если его одобрят, то вы подписываете необходимые договора, и банк сразу же переводит деньги другим учреждениям в качестве покрытия долгов.

Вы же остаётесь с одним общим, выплачивая его по мере возможностей. Вот так просто и без каких-либо дополнительных трудностей у вас появляется шанс не только сэкономить собственные средства, но и выйти их трудной жизненной ситуации, в которую так легко попасть.

Заключение

В итоге мы выяснили, чем полезно рефинансирование, что это вообще такое, в каких ситуациях оно может вам пригодиться и в каком банке это можно сделать. Так что, если вы не хотите остаться с плохой кредитной историей или проходить через суды, то смело выбирайте этот вариант.

Надеюсь, информация была для вас полезной и в будущем у вас не возникнет трудностей воспользоваться ею на практике. Всего вам доброго и до новых встреч!

Как объединить кредиты в один? Преимущества и недостатки

Процесс объединения займов в один, эта услуга, которая не пользуется большим спросом у населения.Многие о ней просто не знают, а часть граждан обращается за ней, когда они испытывают финансовые трудности.

Как объединить кредиты в один

Чтобы ею воспользоваться нужно заранее обратиться в банковскую организацию, которая согласна провести данную процедуру, чтобы у заемщика не было просрочки по ссудам до подачи соответствующего заявления об объединении.

Чтобы не испортить себе кредитную историю и не набраться долгов по кредитам, заемщик может воспользоваться несколькими способами решить проблему из-за трудного финансового положения.

А именно:

- Взять отсрочку по займам (кредитные каникулы).

- Провести реструктуризацию кредитов.

- Провести рефинансирование займов.

- Провести консолидацию, которая предполагает под собой объединение нескольких займов в один.

Составляется новый договор с увеличенным периодом кредитования, но зато с меньшей суммой ежемесячного платежа.

Данный процесс используется при переводе все сделок в одну банковскую организацию и отлично подходит для кредитов, где отсутствует залоговое имущество.

Можно соединить в одно кредитное обязательство одновременно товарную ссуду, кредитную карту и потребительский кредит.

Клиенту не нужно будет постоянно думать о разных датах внесения платежей и подсчитывать его сумму. У него на руках будет один график с указанием суммы ежемесячного платежа.

Преимущества и недостатки объединения кредитов

Заемщик при процедуре консолидации получает следующие положительные моменты:

- При соединении займов в один снижается процентная ставка. Этот вариант наиболее выгоден для дебиторов, кто набрал «быстрые» кредиты или воспользовался экспресс-кредитованием, где слишком большие проценты.

- Позволяет снизить кредитную нагрузку на бюджет клиента.

- Также можно снизить общий размер обязательной выплаты после объединения займов. Это делается за счет увеличения периода кредитования.

- Все долги погашаются в один определенный день.

- Все обязательства по ссудам переходят к одному кредитору.

- Кредитная репутация не портится, а только становится от этого еще более положительной.

К недостаткам можно отнести:

- Незначительное количество банковских организаций, которые согласны на проведение данной процедуры.

- Многие финансовые компании, откуда переводится долг, могут применить штрафные санкции к клиенту.

- Можно допустить просрочку, если процедура консолидации затянется.

- Объединение кредитов влечет за собой дополнительные затраты.

- Чтобы начать процесс, нужно собрать дополнительные бумаги и справки.

Объединить кредиты нельзя будет, если:

- Заемщик имеет «подмоченную» кредитную биографию. Если он допускал просрочки по текущим платежам, то финансовая компания не будет сотрудничать с таким клиентом.

- По кредитам везде применяются аннуитетные платежи у них период кредитования остался меньше половины. Затем человеку переоформлять сделку, если осталось только выплачивать основные суммы долгов по взятым ссудам.

- Если срок кредитования по займам меньше полугода, то финансовые компании не согласятся на данную процедуру.

Многие банковские организации проводят такие процессы, чтобы привлечь, как можно клиентов с надеждой на то, что будет долгосрочное сотрудничество.

В данное случае обращаться нужно к крупным и известным финансовым компаниям, это позволит избежать обмана при оформлении нового кредитного договора.

Они не применяют скрытые комиссии и дополнительные платежи, которые значительно увеличивают стоимость кредитной продукции.

Финансовые эксперты советуют прислушаться дебитору к следующим советам при объединении займов:

- Необходимо рассчитать все дополнительные траты, которые будут связаны с проведением процедуры и определить выгодность консолидации.

- Также нужно изучить все старые договора и узнать применяются ли штрафные санкции по ним, если кредиты переводятся в другую банковскую организацию.

- Учитывать не только основные условия, но и дополнительные пункты новой сделки.

- Надо внимательно следить за сроками погашения кредитов перед объединением, чтобы не допустить просрочки по ним.

Новая сделка будет выгодной, если гражданин сократить переплату минимум в два раза по своим обязательствам.

Карта рассрочки

-

Время получения

3 дн.

Максимальная сумма

300000 Рубль

Возрастное

ограничение18-60

Возможные сроки

12 мес.

Название

Карта Рассрочки Свобода

Консолидация кредитов – как объединить все долги в один

Объединяем все кредиты в один правильно.

Сегодня многие граждане выплачивают одновременно несколько кредитных долгов. Некоторые берут новые займы, потому что привыкли всегда иметь под рукой денежные средства, а кого-то вынудили серьезные обстоятельства. Но причины могут быть разными, а вот финансовая нагрузка в любом случае будет значительной. Кроме того, имея сразу два-три кредита, заемщики нередко просто запутываются в своих долгах. На данный момент на кредитном рынке действует услуга по слиянию денежных займов, которая называется «консолидация».

В чем заключается смысл такой процедуры?

Какие плюсы и минусы есть у соединения кредитных долгов? Об этом в нашей статье.

Что такое слияние займов

Консолидация кредитов – это объединение нескольких денежных займов из разных банков в один долг. При помощи такой процедуры заемщик соединяет все свои кредиты и становится должником только одной финансовой организации.

Объединение займов позволяет сделать выплату кредитного долга более удобной, поскольку вместо нескольких кредитов получается один. Консолидируют денежные займы обычно в тех случаях, когда хотят упростить процесс погашения или изменить условия кредитования в лучшую сторону. Следует отметить, что соединение кредитных долгов и рефинансирование имеют много общего, но по сути это разные процессы. К примеру, и к тому, и к другому прибегают, чтобы сократить итоговую стоимость кредита. Однако при консолидации займы просто оформляются в один кредит, а рефинансирование представляет собой получение заемных средств для погашения текущего долга. И с помощью перекредитования можно выплатить только один заем. Разумеется, банки не всегда без проблем соглашаются передать текущий долг клиента другому кредитору, поскольку в этом случае они теряют часть своей прибыли.

Детали программы соединения долгов

Финансовые организации, как правило, занимаются консолидацией только потребительских кредитов, предоставляемых на разные цели. Банк, который соглашается соединить все долги заемщика, например Сбербанк, выдает ему денежные средства для расчета с другими кредиторами. В результате общая сумма долга остается прежней, но изменяются условия его погашения.

Услуги по объединению денежных займов предоставляют не только коммерческие учреждения, занимающиеся кредитованием, но и государственные банки. Условия программ консолидации при этом у каждой финансовой организации могут быть индивидуальные. С помощью этой процедуры заемщик может соединить как залоговые кредитные продукты, так и займы, которые он получил без какого-либо обеспечения. Однако кредиты с залогом консолидировать всегда сложнее, поскольку процесс передачи предмета обеспечения достаточно трудный и занимает много времени.

Преимущества консолидации

Услуга по соединению кредитных долгов весьма востребована у заемщиков, поскольку имеет немало положительных сторон. К ним относятся:

- Возможность изменить сумму ежемесячного взноса в счет выплаты долга и другие условия кредитования. Объединив все действующие денежные займы, должник может уменьшить размер регулярного платежа, а также изменить его вид и порядок погашения. В частности, консолидация позволяет сменить менее выгодную аннуитетную схему выплаты на более оптимальный вариант – дифференцированную.

- Более удобная и быстрая процедура погашения. Когда все текущие долги соединяются, заемщик каждый месяц производит только один платеж и только в один банк. Таким образом, должнику не нужно посещать нескольких кредиторов для внесения очередного взноса. Это значительно экономит личное время заемщика и избавляет от сбора и хранения многочисленных документов, подтверждающих факт оплаты.

- Уменьшение размера переплаты по займу. Взять кредит на объединение всех других долгов можно по менее высокой ставке, выбрав более выгодную программу. Поэтому консолидация позволяет существенно сократить итоговую стоимость всех текущих кредитов.

- Возможность упорядочить выплату кредитов. Большое количество текущих займов – это всегда повышенная нагрузка на ежемесячный бюджет заемщика. Кроме того, выплачивать одновременно несколько кредитов сложно и в плане учета. Должники часто забывают, какую сумму, когда и в какой именно банк они должны внести в счет выплаты долга. В результате этого образуется просрочка платежа, за которую банки накладывают довольно крупные штрафы. Соединение всех денежных займов позволяет возвращать долг правильно – без задержек ежемесячных взносов и других проблем, связанных с погашением сразу нескольких кредитов.

Отрицательные стороны объединения

Разумеется, консолидация имеет не только плюсы – у этого банковского продукта есть также и недостатки.

В этот список входит следующее:

В этот список входит следующее:

- Небольшое количество финансовых учреждений, предоставляющих такую услугу. На российском кредитном рынке на данный момент мало банков, которые консолидируют сторонние займы. Чаще всего, объединить кредиты в один заемщикам предлагают новые, недавно открывшиеся организации, у которых еще нет достаточного количества клиентов. Кроме них консолидацией занимаются и небольшие кредитные учреждения, имеющие, как правило, сомнительную репутацию. Для таких кредиторов главной целью тоже является привлечь как можно больше заемщиков. Брать любой денежный заем, тем более соединять сразу несколько – это всегда определенный риск для заемщика. А в случае обращения в малоизвестный банк уровень риска значительно увеличивается. Лучше работать с уже проверенными крупными банками (например, Сбербанк, ВТБ и т. д.).

- Расходы при оформлении кредитной сделки. Консолидируя все свои долги, заемщик получает новый денежный заем. А оформление любого кредита – это сбор необходимых документов и оплата всех сопутствующих расходов. Сюда входит: обработка заявления, комиссия за выдачу заемных средств и т. д. Если осуществляется объединение займов, полученных под поручительство третьих лиц или под другое обеспечение, то список расходов увеличивается. Кроме того, консолидация подразумевает досрочную выплату текущих кредитов. А многие банки налагают на заемщиков штраф за преждевременный возврат долга. Что в свою очередь тоже дополняет список трат при оформлении консолидации.

Советы заемщикам

- Прежде чем приступить к соединению кредитных долгов, следует внимательно ознакомиться с содержанием каждого договора займа.

- Желательно заранее просчитать возможную выгоду от консолидации, учитывая все обязательные и дополнительные расходы.

- Обращаться за такой услугой нужно в проверенную кредитную организацию, имеющую достаточно хорошую репутацию.

- Следует помнить, что объединение займов только упрощает их выплату и ненамного снижает финансовую нагрузку.

- Банки часто отказывают заемщикам в возможности передать их долг другой финансовой организации, поэтому сначала нужно получить согласие всех кредиторов.

Как объединить все имеющиеся кредиты в один

Пользование кредитными услугами стало популярным. Сегодня наблюдаем ситуацию, когда заёмщик имеет задолженности сразу в нескольких банках, не вызывая нареканий у кредиторов. Однако, даже если денег в наличии достаточно для погашения всех обязательств, бывает неудобно выплачивать долг в разных местах. Лишние манипуляции с документами, поездки от отделения к отделению нельзя назвать комфортными. Выход из ситуации – объединение кредитов.

Главное достоинство такого решения – экономия времени. Не нужно держать сразу несколько карт банков, искать их банкоматы и платёжные терминалы, наносить визиты в кредитные отделы и т.д. Вы платите установленную сумму одному кредитору раз в месяц, и на этом всё.

Это преимущество ценно для платёжеспособных и состоятельных заёмщиков. Но есть и другие группы людей. Для них объединение кредитов в один имеет другую смысловую нагрузку.

Чего можно добиться при объединении кредитов в Сбербанке и других финансовых организациях?

Специалисты отмечают возможное изменение нескольких ключевых показателей:

При определённых обстоятельствах можно добиться снижения ежемесячных или годовых процентов. В этом случае объединение будет выгодным и целесообразным. Если на руках несколько быстрых кредитов, оплачивать которые затруднительно, можно взять потребительский заём и рассчитаться сразу со всеми долгами, а затем по удобному графику выплачивать основную задолженность. Последнее преимущество – возможность получить большую сумму для удовлетворения потребностей, и часть потратить на погашение имеющихся долгов. Как видим, преимущества объединения кредитов весьма интересны в разных сценариях развития событий.

Способы объединить долги перед банками

Сегодня совершенно законно собрать воедино все долговые обязательства можно разными способами:

Потребительский кредит. Нецелевое кредитование не требует от заёмщика предоставлять документы, подтверждающие конкретные приобретения. Банкам всё равно, на что будут потрачены деньги. Поэтому, точно посчитав, какая сумма потребуется для полного погашения тела займа, процентов и прочих аспектов, можно взять такую ссуду. Ключевой момент здесь – выбрать кредитора, который:

- согласится предоставить деньги в долг при уже имеющихся кредитных обязательствах (как правило, при отсутствии просрочек в других банках за последние полгода финансовые учреждения идут на такой шаг).

- Даст деньги на более выгодных условиях, чем совокупность всех имеющихся обязательств.

Заём под залог имущества. Отвечая на вопрос о том, как объединить кредиты в один, оптимальным решением станет предоставление недвижимого или движимого имущества в качестве обеспечения. В этом случае можно рассчитывать на снижение процентной ставки, длительный срок кредитования и лояльное отношение со стороны банка.

Кредит с отлагательными условиями. Некоторые организации готовы выдать заём клиенту с долгами перед другими банками в случае, если он обязуется сразу после получения средств погасить их.

Программа рефинансирования. В крупных и мелких частных кредитных организациях разрабатываются и внедряются целевые предложения, рассчитанные конкретно на погашение долговых обязательств. Учитывая постепенное улучшение условий кредитования, рассмотреть вариант стоит. Ограничением станут просрочки и явная неплатёжеспособность клиента.

Как объединить кредиты: алгоритм действий

В зависимости от выбранного варианта, процедура может несколько отличаться, но принцип действий схож. Необходимо предоставить документы, подтверждающие уровень заработной платы, официального трудоустройства, стажа и т.д. В случае предоставления обеспечения по кредиту условия будут мягче, а кредитный отдел может не требовать полного пакета, что ускоряет процесс оформления. Кроме того, в качестве положительного фактора может использоваться один или несколько поручителей. Это повысит шанс на получение крупной суммы для погашения долговых обязательств в других банках.

Если по какой-то причине кредитная организация отказала в ссуде, можно обратиться к кредитному донору. Его услуги будут стоить вознаграждения, но хорошая КИ не оставит кредитору шанса на отказ.

Часто проблема состоит не в оформлении ссуды, а в поиске подходящей компании с выгодными условиями. Самостоятельный анализ финансового рынка требует знаний и занимает много времени. При этом желаемый результат гарантирован не всегда. Оптимизировать вложение своих ресурсов можно, обратившись к специалистам, проводящим аналитическую работу, и подбирающим лучшие предложения для каждого конкретного клиента. Заручиться поддержкой экспертов можно, оставив заявку на кредитование на нашем официальном сайте.

Помните, что пользование кредитными продуктами выгодно лишь в том случае, когда Вы можете платить за них. Минимальный доход или резкая смена обстоятельств не в Вашу пользу поставят в затруднительное положение. Но если так случилось, воспользуйтесь подсказками из этой статьи, чтобы получить более лояльные условия, объединив несколько кредитов в одном банке.

Имею многократную ссуду. Могу ли я объединить их в одно?

Я часто получаю этот вопрос от читателей FBZ:

Если у меня несколько ссуд, могу ли я объединить ссуды в один платеж?

Мой ответ: Отличный вопрос. Многие люди оказываются в ситуации, подобной вашей, и даже спросить об этом — отличное начало для того, чтобы встать на правильный финансовый путь. Проще говоря, да, вы можете объединить все ссуды в одну.

Если вы думаете, что это может иметь для вас смысл, прочтите, чтобы узнать, как начать (и чего следует избегать).

То, что вы ищете, называется «консолидацией долга».

Когда вы боретесь с долгами и не знаете, куда обратиться, эти компании могут вам помочь.

Консолидация долга объединяет несколько займов в одну большую ссуду от одного кредитора. Затем единый кредитор выплачивает остатки по другим займам, иногда по более низкой процентной ставке. Они также могут предложить альтернативные планы погашения, которые сделают ваши ежемесячные платежи более доступными.

💡 Консолидация долга также известна как консолидация ссуд, переговоры о долге, урегулирование долга, планы погашения или облегчение долгового бремени

Думайте об этом, как если бы все ваши ссуды и долги были объединены в одно целое.Внесение одного платежа вместо нескольких ежемесячно может поддерживать вашу мотивацию и облегчать управление вашей ситуацией.

Как начать консолидацию долга

Что бы вы ни делали, пожалуйста, не игнорируйте свои счета.

Знаю, знаю. Но я сделал то же самое и могу пообещать, что откладывание счетов не принесет ничего хорошего.

Вот что делать вместо этого —

1. Свяжитесь со своими кредиторами и сообщите им о своей ситуации.

Не смущайтесь, даже если у вас нет дохода.Они не будут судить вас за ваши финансовые проблемы. Они просто хотят, чтобы вы вернули ссуду!

У вашего кредитора могут быть способы помочь вам снизить размер платежа, которые он объяснит вам по телефону.

2. Затем решите, имеет ли смысл консолидация

Консолидация долга может быть невероятной возможностью, если вы все сделаете правильно.

Многие люди сообщают, что чувствуют меньше стресса, когда объединяют все свои ссуды в одну большую ссуду. Это более управляемо и легко запоминается.

Приятно отметить, однако, что не все компании и планы по облегчению долгового бремени одинаковы. Вам необходимо найти правильное решение по облегчению долгового бремени и, что не менее важно, правильную компанию по облегчению долгового бремени, с которой вы будете работать, чтобы удовлетворить свои финансовые потребности.

Обеспечение более низких платежей с помощью консолидации имеет много положительных моментов, но также означает, что вы останетесь в долгах дольше, поскольку все они объединены в одно целое. Чем дольше вы остаетесь в долгах, тем больше вы платите кредитору с течением времени. Одно это не должно удерживать вас от выбора консолидации долга, если это правильное решение для вас.Фактически, это причина существования индустрии консолидации долга!

Многие люди считают, что это решение соответствует их текущим потребностям и помогает им сделать шаг в правильном направлении.

Какой вид долга можно консолидировать?

Все виды необеспеченного долга, а также некоторые обеспеченные долги имеют право на консолидацию долга. Самый распространенный тип долга связан с людьми, имеющими несколько кредитных карт с высокими процентами и имеющими большие остатки на счете, которые они не смогли погасить.

Какая компания по консолидации долга является лучшей?

Лучшие компании по консолидации долга будут работать с вами, чтобы выяснить, какой тип консолидации может помочь вам больше всего. Возможности, доступные вам, действительно зависят от типа ссуд, которые у вас есть, и от условий погашения ссуды — обычно от 5 до 20 лет, в зависимости от суммы вашей задолженности и типа консолидации, которую вы выбираете.

Сравните наши ведущие компании по консолидации долга и позаботьтесь о своем финансовом будущем >>>

Лучшие ссуды для консолидации долга

Ссуды для студентов

По данным Goldman Sachs, из 1 доллара.В Америке задолженность по студенческим займам составляет 3 триллиона, примерно 211 миллиардов долларов можно было бы рефинансировать по более низкой ставке. Это включает 150 миллиардов долларов федеральных займов.

Федеральные займы , займы, выдаваемые государством, могут быть объединены в один заем. Процентная ставка по новой ссуде будет средневзвешенной процентной ставкой по ссудам, которые вы объединяете. Никогда не платите никакой компании комиссию за консолидацию федерального студенческого кредита. Просто зайдите на studentloans.gov, чтобы узнать о возможных вариантах.

Другой вариант студенческих ссуд — их рефинансирование. Когда вы рефинансируете, ваши кредиты консолидируются по новой процентной ставке. Это может быть отличным способом снизить процентную ставку или уменьшить ежемесячные платежи за счет увеличения периода оплаты. Рефинансирование доступно как для федеральных займов, так и для частных займов, но имейте в виду, что вы потеряете определенные меры защиты своих федеральных займов, такие как варианты погашения на основе дохода, если вы их рефинансируете. Чтобы претендовать на рефинансирование, вам также понадобится хороший кредит или отличный кредит.

Один из наших любимых сайтов для рефинансирования студенческих ссуд — Credible.com. Credible можно использовать бесплатно без скрытых комиссий. Мне это нравится, потому что вам нужно заполнить только одну форму, чтобы получить доступ к нескольким кредиторам. В противном случае вам придется напрямую заходить на веб-сайт каждого кредитора и заполнять их заявки.

Согласно сайту Credible, средняя экономия составляет 18 668 долларов. Узнайте, сколько вы сможете сэкономить всего за две минуты.

Кредиты, автокредиты, жилищные ссуды, налоговые льготы и другие виды ссуд

Если у вас есть другие виды ссуд, работа с ведущей компанией по консолидации долга может быть лучшим решением для сокращения выплат по долгам и поможет вам избежать банкротства.

Если вы когда-либо гуглили «консолидацию долга», то, вероятно, сталкивались с некоторыми компаниями, многие из которых имеют плохие отзывы клиентов. Я бы никогда не порекомендовал услуги, которыми бы сам не воспользовался!

Все наши ведущие компании по консолидации долга предлагают бесплатные оценки сбережений без каких-либо обязательств.

Если вы все же решите использовать компанию по консолидации долга, вероятно, будет взиматься номинальная ежемесячная плата. Хотя может взиматься комиссия, если сравнивать ее со своими сбережениями по кредиту, она обычно минимальна.Обязательно всегда проверяйте мелкий шрифт.

Альтернативный вариант: ссуды для физических лиц

Традиционное объединение ссуд может быть для вас не самым доступным вариантом в зависимости от процентных ставок.

Если вы очень осторожно относитесь к своим финансам и можете на 110% управлять своими расходами, тогда более доступным вариантом может быть личный заем.

Компании с самым высоким рейтингом, такие как Personal Loan Pro и Lending Club, предлагают личные ссуды до 50 000 и 40 000 долларов соответственно.Вы можете использовать личный заем для выплаты долгов , если вы делаете это ответственно.

С 25 октября 2019 года ставки по индивидуальным кредитам могут составлять всего 3,99% годовых, в зависимости от вашего кредитного рейтинга и истории.

Общие вопросы по объединению кредитов

Вредит ли консолидация вашей кредитной истории?

Получение кредита или открытие новой кредитной карты приведет к серьезному расследованию, которое может временно снизить ваш счет.В долгосрочной перспективе любое влияние на ваш кредитный рейтинг (положительное или отрицательное) будет определяться тем, какой метод вы используете для консолидации долга и будете ли вы вносить платежи вовремя.

Разумно ли консолидировать студенческие ссуды?

Консолидация студенческой ссуды может быть разумным решением для многих заемщиков. Консолидация может привести к более низким и упрощенным ежемесячным платежам. Но консолидация не всегда приводит к более низкой процентной ставке, а продление платежа на более длительный период увеличивает сумму процентов, которые вы будете платить.

Уменьшится ли мой кредитный рейтинг, если я выплату ссуду?

Ваш кредитный рейтинг обычно снижается, когда вы выплачиваете любой тип долга, потому что использование кредита увеличивается. Но это падение кредитного рейтинга обычно носит временный характер, и ваш кредитный рейтинг может быстро восстановиться, если вы продолжите своевременно производить платежи по другому долгу.

Последнее…

Прежде чем вы решите использовать любой из вышеперечисленных вариантов, убедитесь, что вы искренне стремитесь выбраться из долгов. Это означает, что нужно избегать новых долгов и активно сокращать ненужные расходы.

Даже после консолидации долга постоянный мониторинг ваших финансов поможет вам никогда больше не попасть в долги.

Если у вас есть правильное мышление, вас не остановить!

.

Консолидация студенческой ссуды | Как это работает и что нужно знать

Избавление от студенческих долгов — важная задача для каждого, у кого он есть. Особенно, когда ваши ссуды разбросаны между разными обслуживающими студенческими ссудами.

Нередко выпускники получают 5-6 разных студенческих ссуд, иногда в разных кредитных компаниях. Если вы берете разные ссуды каждый год в колледже, может быть, пару летних сессий — у вас может быть множество ссуд в разных местах.

В таких случаях, возможно, стоит рассмотреть ссуду на консолидацию долга по студенческому кредиту (не так ли?)

Это кажется окольным путем для выплаты долга: я имею в виду, вы берете новую ссуду для погашения другой ссуды. Какой в этом смысл?

Реальность такова, что если у вас в настоящее время возникают проблемы с выплатами или более быстрым выкапыванием долга, ссуда на консолидацию долга может быть как раз решением для вас. Кроме того, есть и другие потенциальные преимущества получения консолидированной ссуды (например, возможность воспользоваться программами прощения ссуды на обучение).Но не без проблем.

Давайте узнаем больше здесь.

Как работает объединение студенческой ссуды?

Консолидация студенческой ссуды — это процесс объединения ваших федеральных студенческих ссуд в одну ссуду.

Например, у вас может быть 3 или 4 разных студенческих ссуды к моменту окончания колледжа (по одному на каждый год, когда вы ходили в школу). Это может быть сложно, потому что у вас может быть 3 разных платежа каждый месяц. И если вы пропустите один, вы можете в конечном итоге навредить своему кредитному рейтингу.

Консолидация студенческой ссуды облегчает вам задачу, превращая эти 3 разных ссуды в одну ссуду, по которой можно производить платежи. Этот новый заем называется Консолидационным займом.

Хотя заем на консолидацию долга помогает упростить и рационализировать ваши платежи, недостатком его получения является то, что ваши новые более низкие ежемесячные платежи также могут увеличить количество времени, в течение которого вам придется погасить свои займы.

Совет: Вы можете легко компенсировать это, платя немного больше каждый месяц.

Вот пример:

Если ваши платежи в настоящее время составляют 250 долларов по нескольким счетам и вы подаете заявку на ссуду на консолидацию долга, этот платеж может сократиться до 120 долларов.

Теперь вы платите только один платеж в размере 120 долларов в месяц (плюс любые применимые налоги) вместо двойной суммы, как вы платили раньше.

Если вам удастся добавить, скажем, еще 30 долларов и платить 150 долларов каждый месяц, вы фактически сможете компенсировать временные неудобства, выплачивая меньше денег в счет студенческих ссуд.

Примечание: Это не относится к консолидационным займам для супругов. Прочтите все о совместных студенческих ссудах для супругов здесь.

Какие ссуды подходят для прощения студенческой ссуды

Вы можете объединить почти каждый федеральный студенческий ссуду в новую консолидирующую ссуду. К ним относятся:

- Прямые субсидированные ссуды

- Прямые несубсидированные ссуды

- Субсидированные федеральные ссуды Стаффорда

- Несубсидированные федеральные ссуды Стаффорда

- Прямые ссуды PLUS

- PLUS ссуды по программе Федеральной ссуды на семейное образование (FFEL)

- Дополнительная Ссуды для студентов (SLS)

- Федеральные ссуды Perkins

- Федеральные ссуды для медсестер

- Ссуды на оказание помощи в области медицинского образования

Для участия в программе у вас должен быть хотя бы один кредит в льготном периоде погашения.Кроме того, вы должны быть в курсе ваших платежей.

Если платежи по вашей ссуде просрочены, вы должны будете сделать как минимум 3 последовательных ежемесячных платежа, прежде чем вы сможете подать заявку на получение федеральной ссуды на консолидацию задолженности по студенческим ссудам.

Планы консолидации и погашения студенческой ссуды

ПРЕДУПРЕЖДЕНИЕ: НЕ СДЕЛАЙТЕ ЭТУ ОШИБКУ КОНСОЛИДАЦИИ СТУДЕНЧЕСКОЙ КРЕДИТЫ

Первая большая проблема, которая может произойти с консолидацией студенческой ссуды, заключается в том, что, поскольку вы можете объединить почти все типы федеральных студентов ссуды, вы можете случайно указать в новой консолидированной ссуде тип ссуды, который не позволит вам иметь определенные планы погашения.

Самая распространенная проблема связана с ссудой PLUS, выданной родителям. Если вы являетесь родителем и получаете ссуду PLUS для оплаты обучения в колледже вашего ребенка, вам никогда не следует объединять эти ссуды. Это может сбивать с толку, поэтому давайте разберемся с этим.

Ссуды Parent PLUS выдаются на имя материнской компании. Ваш ребенок НИКОГДА не может получить эту ссуду на свое имя. Вы не можете передать их им, и вы не можете позволить им объединить ссуду PLUS в свою ссуду.

Однако, если вы являетесь родителем с другими студенческими ссудами на ваше имя, и теперь у вас есть эта ссуда PLUS, вы потенциально можете добавить ее к своим другим ссудам посредством консолидации.Обычно это плохая идея, потому что ссуды PLUS не подходят для программ погашения на основе дохода, таких как IBR, PAYE или RePAYE. Таким образом, если вы объединитесь, вы потеряете эти программы.

Это также может означать, что вы не имеете права участвовать в программах прощения студенческих ссуд, таких как PSLF.

Итак, никогда не консолидируйте ссуду Parent PLUS . Помни это.

Может ли консолидация ссуды заставить вас платить больше процентов?

Есть много переменных, которые влияют на консолидацию студенческой ссуды, но это может стоить вам больше, если вы не будете осторожны .

Консолидация студенческой ссуды может в конечном итоге обойтись вам дороже в течение срока ссуды, если вы забудете пару вещей. Сразу после консолидации ваш новый консолидированный заем будет по существу равен сумме всех ваших существующих займов. Ваша процентная ставка будет средневзвешенной для всех ссуд, которые вы консолидировали (с округлением до ближайшей 1/8 процента), и ваш платеж также должен быть равен сумме всех ваших индивидуальных платежей.

Потому что помните, объединение студенческих ссуд — это удобство выплаты нескольких ссуд — не более того.

Ваш новый консолидированный заем дает вам возможность выбора в плане погашения — вы можете перейти на план погашения, основанный на доходе, или на расширенный план.

Если вы перейдете на какой-либо другой план погашения, вы в конечном итоге будете платить больше в течение срока действия кредита. Однако это может быть полезно, если вы просто не можете позволить себе оплату сегодня и у вас нет выбора.

Кроме того, при консолидации вам потребуется повторно подать заявку на участие в любых программах удержания процентной ставки, в которых вы участвовали. Например, если вы сохраняли 0.25% за использование прямого дебета, вам нужно будет повторно настроить этот план, чтобы снова сэкономить.

Об этих небольших факторах люди забывают при консолидации своих студенческих ссуд, и это может в конечном итоге обойтись им дороже.

Консолидация студенческой ссуды и рефинансирование

Консолидация студенческой ссуды отличается от рефинансирования студенческой ссуды, но многие люди используют эти термины как синонимы.

Объединение студенческой ссуды: Это бесплатная программа, позволяющая объединить ваши федеральные студенческие ссуды в новую федеральную студенческую ссуду.

Рефинансирование студенческой ссуды: Сюда входит получение частной ссуды для замены некоторых (или всех) ваших существующих студенческих ссуд.

Вы можете консолидировать федеральные займы, но не можете консолидировать частные займы.

Вы можете рефинансировать как федеральные, так и частные студенческие ссуды, но обычно рефинансировать федеральные ссуды не имеет смысла.

Когда имеет смысл рефинансирование студенческой ссуды

Может иметь большой смысл рефинансировать ваши частные студенческие ссуды.Когда вы рефинансируете свои ссуды, у вас есть возможность снизить процентную ставку и снизить платежи.

При рефинансировании важно учитывать как процентную ставку, так и срок кредита. Вы можете получить кредит на рефинансирование на срок от 2 до 20 лет, и срок, который вы выбираете, имеет большое влияние как на ваш платеж, так и на проценты, которые вы будете платить.

Рекомендация: попробуйте рефинансировать кредит не более чем на 7 лет, чтобы получить лучшую процентную ставку.

Вот пример того, как это может иметь финансовый смысл (из реального примера):

Перефинансировав все свои студенческие ссуды в одну новую ссуду на сумму 66 421 доллар, он смог получить следующее:

Эта ссуда рефинансирования была для НИКАКОГО соучастника, и было основано на его отличной оценке (780).Как видите, даже несмотря на то, что срок кредита немного больше, чем мы рекомендуем, но из-за гораздо более низкой процентной ставки он может ОБЕЗДАТЬ свой ежемесячный платеж на 35% и платить более 50% меньше процентов в течение срока действия заем.

Если вы ищете рефинансирование, мы рекомендуем Credible — это инструмент для сравнения рефинансирования студенческих ссуд, в котором вы найдете множество разных кредиторов, чтобы вы могли найти лучшую ставку.

Мы настоятельно рекомендуем Credible, потому что вы можете увидеть, стоит ли оно того, примерно за 2 минуты без проверки кредитоспособности.Кроме того, читатели College Investor получают бонус в размере до 750 долларов США за рефинансирование с их помощью. Проверить достоверность . Или посмотрите этот список мест, которые предлагают рефинансирование студенческой ссуды.

Почему вы, , не должны Нормально рефинансировать федеральные студенческие ссуды

Когда дело доходит до федеральных ссуд, все обстоит иначе. Причина в том, что помимо процентной ставки и оплаты, у федеральных студенческих ссуд есть масса льгот и возможностей для помощи заемщикам.

Во-первых, если ваша оплата слишком высока, вы можете претендовать на получение выплаты на основе дохода. Это снизит ваш долг по студенческому кредиту до менее 15% от вашего дискреционного дохода (или 10% для планов PAYE и RePAYE). Это означает, что независимо от суммы вашего кредита или кредитного рейтинга вы получите меньший платеж.

Во-вторых, эти планы погашения, основанные на доходе, также включают прощение студенческой ссуды по истечении 20 или 25 лет. Это означает, что вы можете не только получить более низкий платеж, но и простить ссуду по прошествии определенного периода времени.

Наконец, федеральные студенческие ссуды соответствуют критериям прощения ссуд государственной службы или PSLF. Если вы работаете в некоммерческой или правительственной организации, вы можете получить прощение ссуды всего через 10 лет. Это огромная привилегия.

Если вам пришлось рефинансировать свои федеральные займы в новый частный заем, помните: ваш новый частный заем заменяет все ваши федеральные займы. Таким образом, в вашем новом ссуде будет НУЛЬ из этих льгот.

Вы можете подумать, что мне сегодня не нужен вариант погашения, основанный на доходе.И это нормально, но можно ли завтра сказать об этом с уверенностью? Вы уверены в своей работе и уровне дохода? Вы никогда не будете работать на государственной службе в ближайшие 10 лет?

Это все важные вопросы, которые стоит задать.

Единственный сценарий рефинансирования федеральных студенческих ссуд имеет смысл

Когда вы ответите на эти вопросы, вы быстро поймете, что существует только один сценарий, при котором имеет смысл рефинансировать ваши федеральные студенческие ссуды в частные.

ЕДИНСТВЕННЫЙ сценарий, когда потенциально имеет смысл рефинансировать федеральный студенческий заем, — это если вы отвечаете всем следующим требованиям:

- В настоящее время вы платите по Стандартному 10-летнему плану погашения

- Вы легко можете позволяете себе ежемесячные платежи, и они не превышают 10% вашего получаемого дохода

- Вы не работаете на какой-либо соответствующей государственной службе или на государственной должности

- Вы не планируете нуждаться в выплате на основе дохода в течение следующих 10 лет

- Вы планируете досрочно выплатить студенческую ссуду или можете досрочно выплатить ссуду

- У вас отличная кредитная история (более 760).Мы рекомендуем Credit Karma как бесплатный способ проверить свой кредит.

Также, если у вас есть ссуды Parent PLUS, имеет смысл рефинансировать ваши федеральные ссуды в частные ссуды.

Если вы соответствуете всем вышеперечисленным требованиям, то рефинансирование федеральной студенческой ссуды потенциально может иметь смысл как способ сэкономить деньги в течение срока действия ссуды. Причина в том, что вы, скорее всего, никогда не получите права на выплату по доходу, поскольку вы можете позволить себе стандартный план погашения. Кроме того, у вас никогда не будет возможности подать заявление на прощение ссуды на государственные услуги.

Чтобы получить лучшую процентную ставку и условия для рефинансирования ссуды, вам также потребуется большой доход и хороший кредитный рейтинг. Если у вас есть и то, и другое, вы, вероятно, сможете найти студенческий заем для рефинансирования с более низкой процентной ставкой и лучшими условиями, чем ваши федеральные займы (но не всегда).

Если вы вписываетесь в этот сценарий, вам никогда не повредит делать покупки. Проверьте Credible и посмотрите, есть ли там более выгодная сделка. Сравнивать ссуды можно бесплатно, и никогда не знаешь, можно ли сэкономить тысячи долларов в течение срока ссуды.

Как объединить федеральные студенческие ссуды

Консолидацию федеральных студенческих ссуд относительно просто. По оценкам Министерства образования, это займет у вас около 20 минут на StudentLoans.gov.

Существует бесплатно для консолидации федеральных студенческих ссуд. Для этого вам не нужно платить сторонней компании огромную плату. Вы можете сделать это сами.

Вы должны пройти здесь: Консолидация федерального прямого займа

При консолидации займов ваша процентная ставка будет средневзвешенной для всех консолидируемых займов.Вы также можете претендовать на снижение процентной ставки на 0,25%, если подпишетесь на автоматические платежи.

Итак, если у вас 10 000 долларов под 6,8% и 20 000 долларов под 3,4%, вы в конечном итоге заплатите 4,5% по новому займу в 30 000 долларов. Однако помните, что основная структура затрат не меняется, и вы все равно будете платить такую же сумму процентов в течение срока действия этого нового консолидированного кредита по сравнению с базовыми кредитами.

Еще раз, нет выхода из ссуды .Федеральный консолидированный заем просто упрощает ваши платежи.

Если вы не совсем уверены, с чего начать или что делать, подумайте о найме CFA, который поможет вам со студенческими ссудами. Мы рекомендуем The Student Loan Planner, чтобы помочь вам составить надежный финансовый план для вашей задолженности по студенческой ссуде. Ознакомьтесь с The Student Loan Planner здесь.

Как объединить частные студенческие ссуды

Частные студенческие ссуды — это немного другая игра. Они больше похожи на автокредиты или жилищные ссуды.Различные банки предлагают заемщикам студенческих ссуд разные процентные ставки и комиссии.

Если у вас есть частные ссуды, стоит присмотреться к ним и найти отличную ставку для консолидационного ссуды. Как упоминалось выше, используйте Credible, чтобы найти отличную ставку рефинансирования и консолидации студенческих ссуд. Credible — это торговая площадка для студенческих ссуд, где вы можете получать предложения от нескольких кредиторов после заполнения простой формы. Надежные ветеринары проверяют всех, с кем они работают, поэтому работают только с качественными кредиторами.Не забудьте воспользоваться бонусным предложением по подарочной карте для рефинансирования с помощью Credible.

Вы можете начать процесс прямо здесь: Надежное рефинансирование .

Как избежать мошенничества

Напоминаем, что вам не нужно платить за объединение студенческой ссуды. Существует много мошенников с кредитами на образование, нацеленных на людей, которые хотят консолидировать свои ссуды на обучение. Есть также много так называемых «вспомогательных» компаний, которые хотят взимать с вас плату за консолидацию ваших студенческих ссуд.

Суть в том, что вы можете просто бесплатно консолидировать свою студенческую ссуду на сайте StudentLoans.gov или просто позвонив своему кредитору. После входа на StudentLoans.gov вы можете легко заполнить заявку на консолидацию студенческой ссуды. Если вы знаете свое имя, адрес и номер социального страхования, вы можете сделать это самостоятельно, никому не платя.

Давайте разберемся, что вам нужно знать о сторонних компаниях и о том, как избежать мошенничества с консолидацией студенческих ссуд.

Сколько эти компании взимают с вас

Я хочу прояснить, что эти компании не обязательно являются мошенниками. Скорее, они взимают с вас плату за услугу, за которую вам действительно не нужно платить. Они используют маркетинговую тактику, чтобы заставить вас думать, что вам нужно платить за их услуги, чтобы получить консолидацию студенческой ссуды, но вы этого не делаете.

Если вы прочтете на сайтах этих компаний, они сделают для вас следующее:

- Определите для вас лучшие программы консолидации студенческих ссуд

- Заполните все документы

- Работая с вами, если вы по умолчанию

- Ответьте на ваши вопросы

Когда вы зарегистрируетесь у них, одной из первых заполненных вами форм будет форма доверенности.Это дает компании законные права действовать от вашего имени в отношении компаний, предоставляющих студенческие ссуды. Страшно, что вы позволяете этим людям действовать от вашего имени! Просто сделай сам.

Проблема в том, что вам не нужно кому-то за это платить! Вы можете сами заполнить документы. Как насчет лучшей программы консолидации студенческих ссуд? У вас есть один вариант получения федеральных студенческих ссуд — всего один .

Стоит ли платить за помощь с задолженностью по студенческой ссуде?

Не поймите меня неправильно — я знаю, что обработка ваших студенческих ссуд может занять время и сбить с толку.Вам не нужно никому платить за помощь, но я также знаю, что не могу быть вашей мамой.

Я занимаюсь этим долгое время, и независимо от того, насколько легко я это говорю, все еще есть добрые 30% из вас, которые не хотят иметь с этим дело и предпочли бы заплатить сторонней компании за помощь. Это хорошо.

Если вы не совсем уверены, с чего начать или что делать, подумайте о найме CFA, который поможет вам со студенческими ссудами. Мы рекомендуем The Student Loan Planner, чтобы помочь вам составить надежный финансовый план для вашей задолженности по студенческой ссуде.Ознакомьтесь с The Student Loan Planner здесь.

Последние мысли

Суть в том, что объединение студенческих ссуд может быть отличным способом помочь организовать ваши ссуды, потенциально дать вам право на участие в программах прощения ссуд и упростить выплату. Но вы должны понимать, что это также может вызвать потенциальные проблемы.

Во-первых, если у вас есть федеральные студенческие ссуды, у вас есть только один способ консолидировать эти ссуды: ссуды на прямую консолидацию. Этот заем доступен для бесплатно через U.S. Департамент образования. Вы можете узнать больше и подать заявку здесь: StudentLoans.gov.

Во-вторых, если у вас есть частные студенческие ссуды, у вас действительно есть больше возможностей для консолидации, но даже в этом случае я действительно хочу, чтобы вы рассмотрели только один вариант — заслуживающий доверия. Этот сайт дает вам бесплатную оценку того, что вы можете сэкономить, консолидируя и рефинансируя свои студенческие ссуды за 30 секунд. Затем, если вы продолжите свою частную консолидацию, вы сможете получать и сравнивать предложения от многих кредиторов после заполнения одной короткой формы.В качестве бонуса читатели College Investor могут получить подарочную карту на 750 долларов при рефинансировании с помощью Credible!

Наконец, убедитесь, что вы не объединяете федеральные и частные займы в один частный заем. Держите их отдельно. Вы получаете много преимуществ по своим федеральным студенческим займам и теряете их, если объединяете их в частный студенческий заем.

И не поддавайтесь мошенничеству с объединением студенческих ссуд!

.

Как объединить несколько SQL-запросов в один?

Переполнение стека

- Около

Товары

- Для команд

Переполнение стека

Общественные вопросы и ответыПереполнение стека для команд

Где разработчики и технологи делятся частными знаниями с коллегамиВакансии

Программирование и связанные с ним технические возможности карьерного ростаТалант

Нанимайте технических специалистов и создавайте свой бренд работодателяРеклама

Обратитесь к разработчикам и технологам со всего мира

.

java — Как объединить два FOR в один

Переполнение стека

- Около

Товары

- Для команд

Переполнение стека

Общественные вопросы и ответыПереполнение стека для команд

Где разработчики и технологи делятся частными знаниями с коллегамиВакансии

Программирование и связанные с ним технические возможности карьерного ростаТалант

Нанимайте технических специалистов и создавайте свой бренд работодателяРеклама

Обратитесь к разработчикам и технологам со всего мира- О компании

.