6 рабочих способов, как быстро улучшить свою кредитную историю. Как восстановить кредитную историю если не дают кредиты

Как улучшить кредитную историю - 6 рабочих способов исправить быстро и легко

Когда на запросы о выдаче кредита приходят отказы от банков, скорее всего, кредиторов не устраивает кредитоспособность потенциального клиента и возникли большие сомнения в его надежности. Полученные отказы вовсе не означают, что получить выгодный заем больше не получится. Существует несколько эффективных способов, как можно улучшить кредитную историю и получить банковские средства под низкий процент.

Обзор рабочих способов улучшить кредитную историю

Перед тем как приступить к действиям по исправлению репутации, необходимо понять причины недовольства банков и разработать план действий, как улучшить кредитную историю, если она испорчена.

О степени испорченности КИ можно судить из специальной выписки с информацией из Бюро кредитных историй. Запрос можно оформить через банк или уточнить информацию онлайн, используя интернет-ресурс Центробанка, пользуясь кодом субъекта, если он известен.

Следующие причины могут привести к признанию КИ неудовлетворительной:

- Предыдущие ссуды не были погашены своевременно, и предыдущий кредитор предпринимал меры по истребованию долга самостоятельно, через суд, коллекторов.

- Наличие в прошлом просрочек длительностью более 5 дней. Значение имеют величина просроченных платежей и количество задержанных выплат. Если заемщик хронически задерживал платежи на 1–2 дня в течение нескольких месяцев подряд, это также негативно отражается на репутации.

- Однократная просрочка не более 5 дней вряд ли станет поводом усомниться в ответственности клиента.

Помимо причин, виновником которых стал сам человек, иногда и банки допускают ошибки. Например, технические ошибки при зачислении средств ведут к автоматической задержке, которая выливается в образование просрочки.

Как и всякий другой документ, кредитная история может содержать неверные сведения из-за ошибок при передаче данных от банка в БКИ. В данном случае требуется обратиться в банк и потребовать исправления сведений.

Оформите кредитную карту

Самый простой и наименее затратный способ исправления репутации – оформить кредитку в банке, предъявляющем минимальные требования к заемщикам. Получить кредитку можно в банке, занятом активным привлечением новых клиентов или продвижением нового кредитного продукта. Получить кредитную карту моментального выпуска довольно легко, и времени процедура оформления занимает немного.

Важно, чтобы с момента активации в течение нескольких месяцев держатель пластика активно расплачивался им и своевременно восполнял баланс.

Если есть выбор из нескольких доступных предложений, рекомендуется обратить внимание на следующие моменты:

- Длительность грейс-периода. В течение определенного количества дней есть возможность тратить средства банка безналичным способом (в отдельных случаях эмитент допускает льготное обналичивание).

- Начисляемый процент – чем ниже ставка, тем меньше процентов придется выплатить сверх суммы долга.

- Наличие дополнительных скидок, бонусов, возможность получения дохода в виде возврата части затрат кешбэком.

- Стоимость обслуживания (годового и текущего).

Если быстро восполнять средства, потраченные с карточного счета, можно обойтись без начислений процентов, пользуясь преимуществами бесплатного периода. Необходимо контролировать крайний срок пополнения баланса в рамках беспроцентного периода.

Из известных в РФ банков проще всего получить кредитку с испорченной репутацией в банках Тинькофф, Альфа-Банк, Восточный банк.

Если возникают сложности с получением карточки с большой заемной суммой, рекомендуется запрашивать меньшую сумму (например, на 10–15 тысяч рублей). Главное условие – поддерживать активность движений по карточному счету – частые оплаты и погашение.

Улучшение кредитной истории через заем в МФО

Еще один эффективный способ, получая средства взаймы, повысить свою репутацию через микрофинансирование. Из названия следует, что подобные учреждения выдают небольшие суммы и на короткий срок. В течение короткого периода человек, получивший заем на карту и выполнивший обязательства несколько раз, сможет значительно поправить информацию из своего досье.

Есть серьезный минус подобной схемы действий – переплата через микрозаймы в годовом пересчете достигает нескольких сотен. В случае, если клиент не сможет вовремя выплатить долг вместе с процентами (за месяц процентная переплата может превысить сумму, взятую в долг), есть высокий риск образования невозвратного долга и серьезных проблем с выплатой. Если нет уверенности в своевременной выплате долга, от микрокредитования лучше отказаться.

Рекомендуется брать деньги на короткие промежутки – всего на несколько дней – и сразу погашать. Путем нескольких таких погашений КИ благополучно обновится новыми сведениями, повышая шансы на выдачу действительно выгодного банковского займа.

При использовании данной схемы полезно знать, что досрочное погашение рассматривается как минус клиента, а записи в КИ обновляются с периодичностью раз в месяц или каждые две недели.

Покупайте товары в рассрочку

Доступный путь, как улучшить свою кредитную историю, подходит для тех, кто планировал в ближайшее время совершать дорогостоящие приобретения. В этих случаях оптимальным вариантом станет товарный кредит или рассрочка.

Нет никакой разницы, какого вида траты были произведены. Можно купить нужную технику, мобильные устройства, ценные вещи. Выплатив стоимость товара, человек обновит сведения в КИ, повышая шансы на одобрение банка в будущем. Прекрасной альтернативой становится карта рассрочки, активно продвигаемая различными банками в тесном сотрудничестве с торговой розницей.

Специальные программы по улучшению

Проблема с испорченной историей знакома каждому банку, по этой причине разрабатывается специальная программа, практически гарантирующая после ее прохождения получение выгодного предложения.

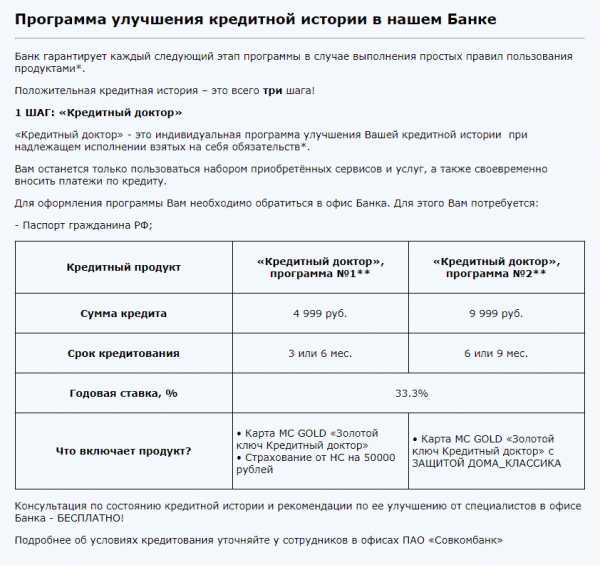

К числу наиболее известных программ относится улучшение кредитной истории в Совкомбанке в рамках применения «Кредитного Доктора». Путем многоступенчатого кредитования с переходом от минимальных сумм до крупных лимитов постепенно улучшают историю. Успешный заемщик по итогам участия в данной программе вправе рассчитывать на получение оптимального займа под минимальный процент.

Откройте банковский депозит

Эффективным способом произвести благоприятное впечатление на финансовую структуру является открытие депозита. Такой вариант требует наличия определенной суммы, которую потенциальный заемщик должен хранить в банке на протяжении длительного срока, регулярно пополняя ее.

Существует успешная практика, когда по истечении некоторого периода банк сам предлагает оформить заем в индивидуальном порядке на особенно выгодных условиях. Даже если нет особенных накоплений, пенсионер сможет без труда открыть счет с возможностью регулярного пополнения за счет пенсионных накоплений и свободного расходования. Успех и выгод полностью зависят от активности поиска.

Обращение в суд

Иногда в подпорченной репутации заемщик не виноват. Если выписка из БКИ выявила ошибки, необходимо потребовать у финансового учреждения, допустившего внесение неверных данных, внести корректировку, а при отказе – обратиться в БКИ и в суд.

Обнуление неправильных данных в КИ через судебное постановление чаще всего происходит по следующим причинам:

- сбой при обработке платежа клиента;

- ошибка сотрудника, передавшего сведения;

- действия мошенников.

Перед тем как обратиться в суд, в обязательном порядке проходят процедуру досудебного урегулирования через БКИ.

Ошибочная информация в БКИ

Сведения в базе БКИ появляются через специальные программы, на основании данных, предоставленных служащими финансового учреждения. В момент передачи данных могут совершаться ошибки по причине невнимательности или халатности человека. Например, бывают банальные ошибки при внесении данных об имени заемщика или ошибки в паспортных данных. В результате при проверке выявится несоответствие между информацией в базе БКИ и переданными данными. Это может послужить поводом для подозрений в мошенничестве со стороны гражданина, в результате чего по дальнейшим запросам в различные банки приходят отказ за отказом.

Чтобы улучшить кредитную историю, потребуется провести корректировку записей БКИ. При обращении в БКИ с просьбой внести исправления на проверку и принятие ответных мер отводится 2 недели.

Почему нельзя обращаться к частным лицам за улучшением КИ

Из вариантов исправления КИ следует исключить попытку внесения изменений в КИ за отдельную плату. Ни в коем случае не следует соглашаться на подобные предложения, так как подобные действия могут предлагать только мошенники. В действительности удалить записи из БКИ невозможно.

Если подозрительные лица предлагают взять заем для улучшения кредитной истории за 1 неделю, следует отказаться от варианта, так как подобная практика не применяется, а новые записи в КИ появляются по истечении определенного периода времени.

- Что будет, если не платить онлайн займ?

- Как превратить несколько кредитов в один?

kredit-blog.ru

Как улучшить кредитную историю, если не дают кредиты

Ни для кого не секрет, что все кредитные организации, перед тем как выдать кредит, проверяют кредитную историю заемщика. Если она была ранее испорчена, то получить новый займ под стандартные условия бывает практически невозможно. Существует несколько способов, как улучшить свою историю и получить новый займ. Важно только действовать.

Способы улучшения

Если по каким-либо причинам данная информация о человеке была испорчена, это можно исправить. Для этого необходимо передать в бюро свежую актуальную информацию о человеке, которая характеризует его положительно.

Новые сведения должны характеризовать заемщика, как надежного гражданина, относящегося ответственно ко взятым обязательствам. В течение определенного времени финансовая ситуация людей может существенно меняться и зависеть от множества факторов. Поэтому если несколько лет человек имел финансовую нестабильность, за последние годы он может стать вполне добропорядочным хорошо обеспеченным гражданином.

Есть 2 основных способа исправления истории. Зависят они от того, по какой причине была испорчена история:

- Первый способ подойдет тогда, когда история была испорчена по причине некорректного внесения информации в бюро КИ. Каждый гражданин имеет возможность оспорить внесенную информацию и доказать свою невиновность.

- Второй способ используется тогда, когда оспорить данную ситуацию нельзя. Заемщик был действительно виноват в образовавшейся просрочке по кредиту.

Для того чтобы лучше понимать, как действовать, нужно хорошо представлять, что собой представляет кредитная история. Важно знать, что в нее вносится и по каким причинам она может быть испорчена.

Кредитная история

Важно знать, какие сведения о человеке могут негативно влиять на кредитную историю. Сюда могут относиться не только просрочки по имеющимся и уже закрытым кредитам. Но также входит следующая информацию:

- задолженность по коммунальным платежам;

- невыплаченные договора поручительства, по которым данный гражданин был ответственен за другого по денежным обязательствам;

- информация об использовании процедуру банкротства, продажи долга;

- открытые и закрытые исполнительные производства в отношении человека;

- задолженность по налогам;

- прочие аналогичные сведения.

Помимо этой информации кредитная история содержит информацию о:

- количестве и датах взятых кредитов;

- о погашенных кредитах;

- виде взятого денежного обязательства;

- сумме и сроках просроченных обязательств;

- о поступающих запросах на получение займа.

Вся эта информация раскрывает полную картину платежеспособности и финансового состояния человека. Здесь видно все его запросы, при этом фиксируется не только сумма, которую человек запрашивал, но и цель, на которую ему требовались денежные средства.

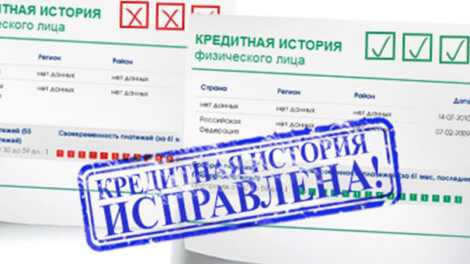

Для более наглядного удобства кредитная история показывает в ярких красках просроченные и своевременные платежи. Все, что платится своевременно, отражается зеленым цветом. Все просрочки отражаются другими цветами, которые сразу бросаются в глаза. Цвет отражается в зависимости от срока задолженности. Существует следующая градация:

- Просрочка в пределах 30 дней имеет желтый цвет.

- Задолженность от 30 до 60 дней имеет оранжевый цвет.

- Просрочка 60 – 90 дней отражается почти красным цветом.

- Свыше 90 дней яркий красный цвет.

- Серым цветом отражается долг, который был взыскан путем продажи залогового имущества.

- Черным цветом отражаются долги, которые считаются безнадежными для взыскания.

Исходя из такой истории, только по одному цвету можно сразу определить, какого рода открывается кредитная история. Все кредиты идут по порядку друг за другом. Соответственно можно увидеть, что определенный период человек был неплатежеспособным, но далее он смог восстановить свое финансовое состояние.

Исправление ошибки

Первый способ исправления истории допускается тогда, когда была спорная ситуация, либо информация была передана ошибочно. Для восстановления справедливости гражданин должен сделать следующее:

- Необходимо направить заявление в бюро кредитных историй о том, что гражданин требует внести изменение об определенной ситуации в связи с конкретными обстоятельствами. Необходимо приложить документальное подтверждение своих доводов.

- После получения данного заявления бюро должно провести соответствующую проверку предоставленных банком сведений, запросив у него подробную информацию о конкретном факте.

- На период проверки данных в кредитной истории ставится специальная пометка, что идет проверка.

- Если информация действительно была предоставлена ошибочно, то ошибка будет исправлена в ближайший срок. После обновления предыдущих данных видно не будет.

- Бюро обязательно направляет письменный ответ заявителю об итогах проверки и принятом решении. Если присылается письменный отказ, то заявитель может обжаловать это решение в суде.

- На основании судебного решение бюро также может внести изменения в кредитную историю человека.

В большинстве случаев, когда была произведена ошибка, судебное разбирательство не требуется. Но если человек действительно просрочил дату платежа, то оспорить этот момент будет сложно. Легче пойти по второму пути.

Улучшение истории

Второй способ улучшения истории предназначен для тех, кто в свое время испортил ее и теперь желает восстановить. В этом случае удалить имеющиеся данные уже нельзя, но нужно внести новые сведения о себе, чтобы доказать, что в настоящее время финансовое состояние человека изменилось и он стал надежным. Как же внести такие данные, если банки не дают кредиты заемщикам с плохой КИ?

Для этого потребуется несколько кредитных карт, но только тех банков, которые пользуются одним бюро кредитных историй. Такие сведения легко получить в интернете. Оформлять карты нужно именно таких банков, для того чтобы намного быстрее добиться улучшения истории. Например, в одну такую группу входят следующие популярные банки:

- Ренессанс Кредит;

- Альфа-Банк;

- Тинькофф Банк;

- Банк Москвы и другие.

Порядок действий будет следующий:

- Нужно оформить кредитки с самым маленьким кредитным лимитом, для того чтобы только получить одобрение об их выдаче.

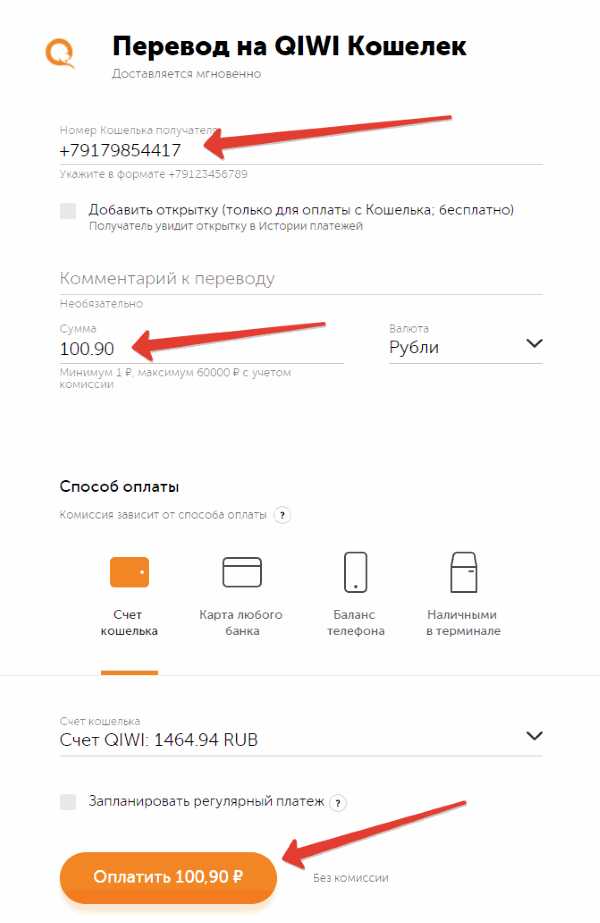

- Далее нужно зарегистрироваться на сайте Киви. Это электронный кошелек, к которому нужно будет привязать все 3 карты. Для регистрации потребуется номер сотового телефона.

- После этого все карты нужно привязать к этому аккаунту. Важно чтобы по всем этим картам был открыт беспроцентный льготный период в пределах 30 дней.

- Далее нужно будет выбрать функцию погашения кредита с одной карты на другую. Нужно будет перевести через аккаунт Киви с одной карты, например 100 тысяч рублей, на другую. В этом случае придется заплатить комиссию порядка 750 рублей.

- Через 2-3 недели в пределах льготного периода нужно будет погасить открытый счет с кредитки, на которой получился положительный баланс в 100 тысяч.

- Таким образом, в кредитной истории отобразится, что погашение кредита прошло в полном размере в установленный период времени за счет своих собственных средств, а не за счет кредитных.

- Проведение нескольких таких операций сможет сформировать хорошую историю за год.

Аналогичным способом можно использовать и другие электронные сервисы, которые дают возможность осуществлять безналичные переводы и не высвечивать карты, с которых осуществляется перевод средств.

Исправив, таким образом, кредитную историю, можно взять потребительский кредит на небольшое количество времени и выплатить его досрочно через несколько месяцев. Правда придется заплатить комиссию за пользование деньгами несколько месяцев.

Постепенно повышая запрашиваемый лимит, многие банки начнут доверять образовавшейся в последние годы КИ человека. Однако если человек делал процедуру банкротства, восстановить такую КИ будет практически невозможно.

grazhdaninu.com

Как исправить кредитную историю в Сбербанке — варианты исправления

Вопрос о том, как исправить плохую историю кредитных отношений, решается несколькими способами, каждый из которых имеет свои преимущества и недостатки. Улучшить свою кредитную историю придется тем людям, которые имели даже несколько небольших просрочек при погашении займов многолетней давности. Сотрудники банка при рассмотрении заявок обязательно обращаются в специальное Бюро, где содержится вся информация о кредитных операциях физических и юридических лиц. Перед тем как исправить кредитную историю в Сбербанке, человеку необходимо узнать обо всех способах, с помощью которых можно повысить ее статус.

Содержание статьи:

Как в Сбербанке исправить кредитную историю

Любые просрочки по займам, невыплаченные кредиты, досрочное погашение ссуд, судебные разбирательства в период кредитования фиксируются банками, а затем передаются в Бюро (БКИ). Стереть информацию из базы данных невозможно, поэтому все предложения по очистке истории носят мошеннический характер. От них следует отказаться. Информация обо всех операциях хранится в базе БКИ в течение 15 лет, после чего удаляется.

Перед тем как улучшить кредитную историю в Сбербанке, можно воспользоваться услугами микрофинансовых компаний, которые предлагают микрокредиты. Взяв несколько небольших ссуд и погасив их вовремя и в полном объеме, можно повысить статус клиента до благонадежного, исправив историю плохих кредитных отношений.

Если в Сбербанке есть программа, по которой можно получить небольшую ссуду в размере от 1 до 3 тыс. руб., то можно воспользоваться и ею. Погашение таких малых займов производится один раз в конце периода кредитования. При этом срок договора может варьироваться от 3 до 7 дней. За небольшой период времени можно быстро улучшить показатели КИ.

Перед тем как обратиться в Сбербанк, потенциальному клиенту рекомендуется узнать свою кредитную историю бесплатно по фамилии онлайн. Можно для этих же целей использовать интернет-банкинг Сбербанка или обратиться с паспортом с просьбой о выписке (стоимость — 1000 руб.) в салон Евросети.

Такие меры помогут оценить шансы на получение займов в будущем и предпринять меры для того, чтобы увеличить вероятность принятия положительного решения по кредитам.

Варианты изменения КИ в порядке убывания

Ответ на вопрос о том, можно ли исправить КИ, имеет положительный ответ. Существует несколько способов, которые могут помочь в улучшении статуса клиента. Однако по сравнению с процедурой получения и последующего погашения микрозаймов остальные методы требуют большего времени и соблюдения некоторых условий.

Товары в рассрочку

Улучшение кредитной истории можно начать с приобретения бытовой техники, которую многие магазины предлагают купить в несколько этапов. Не имеет значения, какую покупку по стоимости приобретает человек. Это может быть дорогостоящий холодильник или дешевый утюг. Однако информация о полном погашении кредита поступает в БКИ, что отражается на статусе предыдущих кредитных операций. При этом следует внимательно относиться к выплатам, поскольку даже небольшая просрочка может усугубить положение человека с плохой историей.

Покупка товара по картам рассрочки (Халва, Совесть) тоже улучшает репутацию потенциального ссудополучателя.

Кредитная карта

Если испорчена КИ, то поможет ее восстановить активное использование кредитной карты. Для этого необходимо начать осуществлять с ее помощью регулярную оплату при безналичных расчетах за товары и услуги. При этом необходимо следить за своевременностью внесения единовременных платежей.

Если кредитной карты у человека нет, то ее легко открыть в любом банке. Лимит может составлять небольшую сумму, например, 10-15 тыс. руб., а может достигать 600 тыс. руб. Годовой процент изменяется в зависимости от суммы. Действует такая карта в течение 3 лет, а оформляется за 1-2 дня.

Операции с картой не только способствуют повышению статуса КИ, но и помогают увеличить сумму кредита.

Потребительский кредит в банке

Получить потребительский вид займа с плохой КИ будет непросто. Для этого придется использовать залоговое имущество, привлечь поручителя или созаемщика и выполнить еще целый ряд требований, которые выдвинут сотрудники финансового учреждения. Однако даже при сборе всех документов, участии третьих лиц банк может отказать в предоставлении потребительской ссуды, мотивируя это плохими кредитными отношениями клиента в прошлом.

Но попробовать взять небольшой потребительский заем стоит. Так, в Сбербанке на личные цели выдаются ссуды от 15 тыс. руб. до 1,5 млн. руб. При этом процентные выплаты будут колебаться от 14,9 до 21%. Длительность кредита может составлять от 3 месяцев до 5 лет.

Специальные программы по очищению за деньги

Можно восстановить плохую КИ, если воспользоваться специальными программами, которые предоставляют банки тем клиентам, кто не может получить новый кредит. Недостаток этого способа улучшения кредитных отношений состоит в дополнительной плате, которая взимается за оказание услуги.

Спецпрограмма по очищению денег предполагает выдачу формального займа на сумму от 5 до 60 тыс. руб. с процентной ставкой 33% годовых. Платежи следует совершать по установленному графику. Схема погашения имеет 3 ступени, каждая из которых может длиться от 3 до 18 месяцев. Этот способ улучшения истории кредитных отношений не всегда приводит к положительному результату, поскольку схема выплат запутана и, не разобравшись в ней, можно ухудшить положение, поскольку отчет по погашению этого формального займа также будет отражен в базе данных БКИ.

Если человек не хочет сам заниматься улучшением своей КИ, ему могут помочь специалисты системы Прогресскард. С ее помощью формируется образ благонадежного и платежеспособного клиента. Для этого специалисты, оказывающие услугу, анализируют состояние кредитных отношений клиента, находят подходящие способы для улучшения репутации клиента, подбирают банки, в которых есть высокая вероятность получить одобрение заявки.

Обращение в суд для обнуления данных о клиенте

Бывают случаи, когда история полученных кредитов портится не по вине клиента. Часто причиной тому служит неверно переданная информация в БКИ. Ошибки в записях могут появиться в результате человеческого фактора, технических сбоев, искаженных фактов со стороны кредитора и даже мошеннических схем.

Для того чтобы вернуть репутацию благонадежного клиента, исправив плохую кредитную историю, следует отправить запрос в Бюро, сопроводив его доказательствами в виде квитанций, счетов, договора и др. Сотрудники БКИ рассматривают документы в течение 30 дней, после чего выносится решение. Если оно положительное, в базу данных вносятся изменения в КИ или она обнуляется совсем. Если же получен отказ в исправлении истории кредитных отношений, следует обратиться в суд.

Как улучшить кредитную историю, если не дают кредиты

В случаях, если не дают кредиты Сбербанка, следует попробовать улучшить историю кредитов следующими способами:

- погасить все имеющиеся долговые обязательства по займам различного характера;

- оформить небольшую ссуду на карту в банке, который обслуживает зарплатный счет;

- открыть депозит в Сбербанке;

- взять экспресс-кредит на небольшую сумму, что позволит быстро погасить его;

- открыть зарплатную карту в Сбербанке или перевести туда уже имеющуюся.

Чтобы повысить репутацию надежного заемщика, часто недостаточно одного способа улучшения истории займов. Сотрудники банка при заявке на выдачу ссуды тщательно изучают финансовое положение клиента, обращая внимание на многие факторы.

Следует помнить, что наличие нескольких банковских карт негативно влияет на образ благонадежного клиента. Поэтому следует сократить количество кредиток, оставив только действующие. Задолженности по коммунальным платежам или перед операторами связи также могут понизить статус клиента в глазах сотрудников банка. Если у человека есть непогашенные штрафы, задолженности по алиментам, то это также может повлиять на историю его кредитных отношений.

Семь шагов чтобы исправить плохую кредитную историю:

sberbank-site.ru

Как исправить кредитную историю, если она испорчена? :: BusinessMan.ru

У каждого заемщика появляется кредитная история сразу же после оформления первого займа. Кредитная история может быть положительной и отрицательной. В случае если заемщик своевременно погашал кредитные платежи и полностью выплатил кредитную ссуду, тогда его кредитная история считается положительной.

В тех ситуациях, когда у заемщика не получалось погасить кредит по каким-либо причинам, в его своеобразном отчете кредитных займов появляется плохая характеристика, другими словами его кредитная история становится отрицательной. Как исправить кредитную историю, будет написано в данной статье.

Основные нарушения заемщиков

Не всегда после определенных нарушений кредитная история становится плохой. Существует три вида нарушений, по которым банки классифицируют платежеспособность заемщиков:

- единственная просрочка очередного платежа, которая не превышает срок пяти дней – это норма;

- неоднократная просрочка, которая совершалась несколько раз, но ее срок не превышал 35 дней – среднее нарушение;

- отказ заемщика погашать кредитный платеж – серьезное нарушение.

В третьем варианте заемщику, желающему оформить новый кредит, придётся уже думать, как можно исправить кредитную историю.

Не всегда нарушения возникают по вине заемщика. Иногда даже у добросовестных клиентов, вовремя погашающих платежи, могут возникнуть трудности. Например, до просрочки остается один день, заемщик отправил платеж, но банк задержал деньги еще на два дня. В данной ситуации у клиента появляется нарушение, хоть и легкое.

Как узнать свою кредитную историю?

Для того чтобы понять, как исправить кредитную историю, необходимо сначала ее узнать. Собираясь оформить новый кредит, клиенты обычно сразу же направляются в банк. Далее менеджеры делают запрос на кредитную историю и по итогам выносят решение. Даже если заемщик уверен в своей положительной истории банковских займов, чтобы не попасть в неприятную ситуацию, ему все же необходимо заранее узнать свою историю кредитных платежей. Либо, если банк уже отказал клиенту в выдаче очередного денежного займа, необходимо выяснить причину отказа.

Кредитные истории хранятся в специализированных бюро, но наиболее полная информация находится в Центральном Банке Российской Федерации в Центральном каталоге кредитных историй. Согласно законодательству каждый гражданин один раз в год имеет возможность проверить свою историю кредитных платежей.

Данную процедуру можно совершить в любом ближайшем бюро кредитных историй. При себе необходимо будет иметь документ, удостоверяющий личность (паспорт), а также нужно будет заполнить специальное заявление.

Проверить историю онлайн

Если нет возможности лично отправиться в специализированное бюро, тогда можно проверить кредитную историю с помощью Интернета. Для этого нужно зайти на сайт компании, оказывающей данный вид услуг, и отправить им следующие документы:

- отсканированную копию паспорта;

- копию документа, подтверждающего прописку;

- в самом письме указать личные данные (ФИО, серию и номер паспорта, кем и когда выдан, место регистрации).

Далее необходимо будет оплатить услугу.

Если до обращения в банк пришел результат, и в нем оказалась испорченная кредитная история, как исправить ее можно будет обдумать и появится шанс на получение новой денежной ссуды.

Как банки узнают кредитную историю?

В прошлом, когда общее количество кредитов было невелико, у каждого крупного банка была собственная база кредитных историй клиентов. Они неохотно делились ею. А чтобы получить запрос на историю у другого банка, клиентом которого не являешься, приходилось идти неофициальными путями.

С увеличением кредитных сделок и пропорциональным увеличением просроченных кредитов появилась необходимость в единой базе.

Стали создаваться бюро кредитных историй. Как исправить их, после обнаружения отрицательной картины кредитных платежей бюро не информируют, но по полученным результатам заемщик может сам оценить причину отказов банка и принять верное решение по улучшению своей финансовой репутации.

Самое главное, что интересует банковские организации – это наличие кредитов в других банках, их размер и наличие/отсутствие просрочки.

Все эти данные банк получает из бюро кредитных историй и сверяет с данными своих клиентов.

Большинство банков снижают процентные ставки для клиентов с положительной историей кредитных платежей, поэтому обе стороны заинтересованы в своевременных платежах, чтобы потом не задаваться вопросом, как исправить кредитную историю.

Если кредитная история испорчена

Если все же не удалось по каким-либо причинам сохранить хорошую кредитную репутацию, но есть необходимость в кредите, заемщики начинают интересоваться, возможно ли исправить кредитную историю.

Всегда есть шанс для возобновления положительной репутации заемщика, если она небезнадежно испорчена. Конечно, в тех случаях, когда гражданин объявлен банкротом, ни один банк не выдаст ему кредит. Но если имелись просрочки в платежах либо даже однократная невыплата кредита, банк может пойти на уступки и выдать кредит.

До кризиса 2008 года большинство банковских организаций не придавали большого значения платежеспособности своих клиентов. Однако после мирового кризиса вопрос кредитоспособности стал одним из главных, и в настоящее время большее предпочтение отдается клиентам с положительной кредитной историей, исправить которую шанс есть.

Как исправить свою кредитную историю?

Для того чтобы знать, как исправить кредитную историю, необходимо понимать некоторые критерии, по которым банк оценивает платежеспособность клиентов.

Для того чтобы знать, как исправить кредитную историю, необходимо понимать некоторые критерии, по которым банк оценивает платежеспособность клиентов.

Если гражданин желает получить кредит, значит, он рассчитывает на свои силы и его доход позволяет выплачивать банковскую ссуду.

Соответственно, при наличии старой задолженности заемщику в первую очередь нужно погасить долг, тем самым улучшив свою кредитную историю.

Многие банки выдают кредит клиентам с плохой кредитной историей, если те в свою очередь открывают у них депозитный счет. Такой счет служит некой гарантией возврата кредита.

Если у заемщика с отрицательной историей погашения кредита есть нарушения не по его вине, тогда ему необходимо будет предоставить доказательства, что данное нарушение было допущено по причинам, не зависящим от него.

Бывают и такие случаи, когда из-за допущенных ошибок в документах по вине банка или бюро кредитных историй у заемщика оказывается плохая кредитная история. Как исправить ее в данной ситуации? Достаточно нотариально заверить заявление, в котором указаны несоответствия, и представить документы в банк, где клиент желает оформить кредит.

Обычно в таких случаях банки самостоятельно исправляют ошибки, признанные действительно совершенными, и отправляют в бюро кредитных историй исправленные документы. Соответственно, у заемщика восстанавливается положительная кредитная репутация.

Самостоятельное исправление кредитной истории

Например, потенциальный заемщик знает, что у него плохая кредитная история. Как исправить ее самостоятельно и получить новый кредит в будущем? Достаточно взять небольшой потребительский кредит. Микрофинансовые организации обычно без проблем оформляют их клиентам даже с отрицательной историей.

Затем своевременно погашать кредитные платежи, не нарушая сроков. После успешного погашения одного кредита, можно оформить другой такой же мелкий (например, на бытовую технику). После погашения двух-трех кредитов у заемщика появляется положительная репутация, и банки, скорее всего, без проблем оформят денежный заем.

Что делать, если заемщик хочет получить кредит в определенном банке (например, Сбербанке), но у него уже есть в нем просрочка. Как исправить кредитную историю? Сбербанк явно не оформит новый заем при наличии отрицательной характеристики. Достаточно также прибегнуть к услугам микрофинансовых организаций и оформлять микрокредиты определенный промежуток времени.

Чем грозит отрицательная кредитная история?

Не сложно догадаться, что с плохой историей займов не удастся получить еще один кредит. Чтобы не возникало таких неприятных ситуаций, следует вовремя погашать банковские платежи. При оформлении договора важна правильность заполнения документа.

Иногда по неопытности и легкомыслию некоторые граждане оформляют небольшие кредиты и затем их не выплачивают, тем самым завоевывая плохую финансовую репутацию. А когда возникает острая необходимость в покупке, например, квартиры, они уже не могут оформить ипотечный кредит. И начинаются поиски, как и где исправить кредитную историю.

Как получить кредит с плохой кредитной историей?

Для оформления нового кредита при наличии отрицательной истории погашения займов можно обратиться в микрофинансовые организации. Они сотрудничают с разными слоями населения, готовы оформить кредит на более лояльных условиях, но под большие проценты. Однако лучше всего брать кредиты в таких МФО по острой необходимости в финансовых средствах. Если заемщик не уверен в своей платежеспособности, то не стоит больше портить свою и без того плохую кредитную историю.

Некоторые хитрости

Если гражданин с плохой кредитной историей желает оформить кредит в определенном банке, то для получения займа ему заранее необходимо открыть депозитный счет. Делается это для того, чтобы в будущем банк смог увидеть дисциплинированность и надежность своего клиента. Тогда он может пересмотреть свое отношение к заемщику и оформить денежную ссуду.

Если у заемщика имелся непогашенный кредит всего в несколько рублей (бывают и такие случаи), тогда он может погасить его и обратиться к банку за новым. Обычно кредиторы идут на уступки, так как тоже заинтересованы в выдаче займов.

Полезные советы

Некоторые задаются вопросом: «Где можно исправить кредитную историю?». Конечно, проще всего в том банке, через который начисляется заработная плата. Оформляя кредитные карты под зарплату, можно постепенно улучшать свою кредитную историю. Важно только устанавливать лимит кредита, не превышающий саму заработную плату.

В тех ситуациях, когда история платежей была просрочена по причине болезни либо другой уважительной причине, необходимо представить банку доказательства этого. Если в данный момент потенциальный заемщик в состоянии платить по кредиту, банк может пойти навстречу и пересмотреть свое решение.

И, конечно же, лучше предотвратить что-либо, чем исправлять. В тех ситуациях, когда появляются сложности с выплатами по кредиту, необходимо попробовать договориться с банком об отсрочке платежа, пересмотре процентных ставок либо заморозке кредита. После решения всех трудностей у заемщика сохранится положительная кредитная репутация, и банк не будет применять к нему штрафные санкции.

businessman.ru

Как улучшить кредитную историю если она испорчена? Как исправить и восстановить её в 2022 году

Банковские учреждения отказывают в получении кредита заемщикам, которые имеют плохую кредитную историю (КИ). Ведь перед принятием решения сотрудники банка многократно и тщательно проверяют сведения о каждом клиенте, чтобы снизить риски.

В связи с этим многих волнует вопрос, как улучшить кредитную историю если она испорчена?

Причины плохой кредитной истории

Банки признают кредитные истории плохими, если у заемщиков в прошлом были проблемы с погашением задолженностей. Негативные сведения собираются в бюро кредитных историй (БКИ) и помечаются специальными отметками. Клиенты интересуются, как очистить кредитную историю. К сожалению, это невозможно, можно лишь постараться ее изменить.

Банки признают кредитные истории плохими, если у заемщиков в прошлом были проблемы с погашением задолженностей. Негативные сведения собираются в бюро кредитных историй (БКИ) и помечаются специальными отметками. Клиенты интересуются, как очистить кредитную историю. К сожалению, это невозможно, можно лишь постараться ее изменить.

Типы нарушений заемщика:

- Несущественные нарушения во время выплат кредита. Сюда относят незначительные задержки при условии полного исполнения договора по завершении. Кредитные истории, имеющие хотя бы одну просрочку до 30 дней, считаются плохими. В подобных ситуациях сотрудники банка могут выдать новый займ клиенту, однако условия будут изменены: повышение процентной ставки, уменьшение времени кредитования, дополнительная комиссия за просрочку, небольшая сумма кредита.

- Частые просрочки по кредиту. Кредиторов не интересуют личные проблемы заемщика, которые приводят к задержкам. Редко финансовые организации готовы пойти навстречу, изменив график выплат. В большинстве случаев заемщику приходится оплачивать пеню, а сотрудникам бюро кредитных историй передаются сведения о просрочках. Оформить новый кредит в банке заемщику будет крайне сложно.

- Отказ заемщика выплатить по договору. В подобных ситуациях банк не рассматривает заявки клиентов на получение нового кредита.

- Постановление суда, уголовное дело, алименты, долг соседям могут также стать причиной ухудшения кредитной истории.

При наличии у клиента непогашенного старого займа или во время судебных разбирательств с любым банковским учреждением, банк откажет в оформлении нового кредита. Единственным исключением является рефинансирование, в рамках которого человек получает денежные средства для погашения старого долга.

Важно помнить, что кредитная история может стать плохой и в результате банковских ошибок. Сотрудники финансового учреждения не всегда могут в срок проверить и передать необходимые данные. Согласно федеральному закону, каждый заемщик имеет право бесплатно раз в год проверить свою кредитную историю.

При обнаружении ошибок необходимо сразу начать разбирательство с банковским учреждением. Заемщику потребуется обратиться в бюро кредитных историй с просьбой о проведении проверки, предоставив нотариальное заявление с перечнем изменений, которые не соответствуют действительности. В БКИ должны провести проверку в течение 30 дней. Если банк признал свою вину, и была выявлена ошибка, то сведения в кредитной истории должны быть исправлены. В ином случае потребуется обратиться в суд.

Как исправить проблемы?

Многие задаются вопросом, как почистить кредитную историю. Для этого достаточно улучшить качество имеющихся сведений в бюро кредитных историй. На сегодняшний день существуют следующие способы исправления:

Многие задаются вопросом, как почистить кредитную историю. Для этого достаточно улучшить качество имеющихся сведений в бюро кредитных историй. На сегодняшний день существуют следующие способы исправления:

- Предоставление сведений кредитору о том, что просрочка совершена вследствие уважительной причины. В подобных случаях нужно предоставить справку из больницы, документ, который подтверждает сокращения на работе.

- Подтверждение текущей платежеспособности. С этой целью можно предоставить оплаченные квитанции за коммунальные услуги за прошедший год, декларацию о доходах, характеристику с работы.

- Взять новый займ и вовремя его погасить. Как восстановить кредитную историю? Достаточно просто получить деньги у сотрудников микрофинансовых организаций, которые не учитывают кредитную историю. Данные структуры работают в соответствии с законодательством, однако размер процентной ставки могут определять самостоятельно. Секрет прост: любая операция по займам и возвратам будет заноситься в кредитную историю, улучшая ее. Достаточно до 10 финансовых операций в течение 6-12 месяцев для корректировки имеющихся недочетов. Среди минусов данных организаций стоит отметить небольшую сумму кредита (не более 30 тысяч рублей) и высокий процент, который может достигать 1,5% в сутки.

- Подыскать кредитора, который позволит рефинансировать и покрыть старый долг. Однако перед принятием данного решения необходимо трезво оценить свое финансовое положение. В противном случае вы рискуете оказаться в еще больше финансовой яме.

- Открытие депозита в банке, в котором вы планируете взять кредит. Это позволит повысить вашу благонадежность и поможет вернуть доверие банка.

- Оформление кредитной карты. Необходимо получить кредитку с любым лимитом в банках, делающих ставку на продвижение данного инструмента. К примеру, «Тинькофф», «Хоум Кредит Финанс». Что делать дальше? Достаточно активно тратить денежные средства на карте, своевременно расплачиваясь с кредитом. При этом желательно не просто возвращать деньги спустя несколько дней после покупок, но и предоставить банку возможность заработать. Максимальный эффект можно достигнуть путем оформления 2 или 3 кредитных карт. Восстановление кредитной истории таким способом потребует не более 12 месяцев.

- Подождать аннуляции. Через сколько лет обновляется кредитная история? Согласно законодательству, кредитные бюро обязаны хранить вашу историю в течение 15 лет после внесения последних сведений. Спустя данный период заемщик снова сможет без лишних проблем оформить кредит.

- Улучшение кредитной истории за деньги. В 2015—2022 году открывается все больше организаций, которые предлагают удаление или исправление данных в бюро кредитных историй за определенную плату. Однако доверять данным компаниям не стоит, ведь полностью удалить сведения о заемщике они не могут. Все кредитные истории находятся под строгим контролем ЦБ РФ. Именно поэтому данные предложения являются одним из видов мошенничества.

- Аннулировать кредитную историю. Данная услуга существует, однако на практике воспользоваться ей достаточно сложно. Заемщику потребуется подать прошение в Центральный каталог, состоящий при ЦБ РФ. После его рассмотрения клиент может получить право начать отношения с банками заново.

Поможет ли смена паспорта в улучшении КИ?

Отдельно стоит разобрать вопрос, если поменять фамилию изменится ли кредитная история. Многие ошибочно полагают, что изменение паспортных данных позволит начать кредитную историю «с чистого листа». Однако сотрудники БКИ отмечают, что наряду с документами, подтверждающими личность, идентификатором кредитной истории является ИНН. Данный код останется неизменным, если поменять паспорт.

К тому же после смены документа в нем ставится отметка, в которой указываются реквизиты прошлого паспорта. Это позволит сотрудникам банка получить доступ к имеющейся кредитной истории.

Сами заемщики отмечают, что невнимательность сотрудников банка может привести к тому, что они не заметят изменений паспортных данных. В результате новый кредит будет выдан, а кредитная история окажется идеально чистой. Однако при выявлении факта, к примеру, смены фамилии, заемщика могут обвинить в попытке мошенничества или сокрытия сведений. Данный факт будет также отражен и в КИ.

Чтобы не искать, как исправить кредитную историю, старайтесь быть максимально внимательными во время оформления кредитов и своевременно выполнять обязательства по договору. Хотя бы раз в год желательно проверять свою КИ. А при необходимости нужно подать заявку на ее пересмотр. Эти простые действия позволят сохранить достойное лицо перед банками и в любое время быстро получить новый займ.

Видео: Как исправить свою кредитную историю?

Читайте также:

ipoteka-expert.com

Как исправить кредитную историю и где можно это сделать?

Обратившись в банковскую организацию с целью получения кредита, заемщик может столкнуться с отказом в помощи. Основной тому причиной зачастую становится испорченная кредитная история. Однако это не приговор, ситуацию изменить можно. Здесь мы обсудим, где и как исправить кредитную историю.

Частые причины плохой КИ

При подаче заявки в банк потенциальный заемщик проходит специальную проверку. Банкиры подают запросы в различные БКИ, с которыми сотрудничают и выясняют уровень репутации обратившегося гражданина. Это производится с целью снизить риски невозврата денежных средств. Наиболее распространенными причинами испорченной КИ считаются:

| Причины плохой КИ | Особенности |

| Небольшие просрочки | Составляет в среднем до 30 дней. Некоторые банки закрывают глаза на такое нарушения, выдавая деньги в долг (все индивидуально) |

| Частые просрочки | Клиент в период пользования предыдущих займов регулярно задерживал выплаты. В таком случае банк вправе отказать в выдаче нового кредита или предоставить небольшой кредит под высокий процент пользования |

| Невыполнение обязательств согласно договору | Длительная задолженность. Банк не рассматривает заявки таких должников, сразу указывая «на дверь» |

| Наличие судебного решения | Например, в отношении алиментных выплат (неисполнение обязательств), налогов, уголовное дело и пр. |

| Банковские ошибки, программные сбои | Иногда специалисты допускают ошибки, что при выявлении и подачи соответствующего заявления быстро исправляется |

Где исправить кредитную историю?

Способ исправления кредитной истории во многом зависит от причины появления плохого рейтинга. Так, если просрочка по займу произошла вследствие, например, аварии, тяжелого заболевания, то достаточно представить подтверждающие тому справки из больницы и закрыть проблемный вопрос. Если речь идет о сокращении на работе, ликвидации предприятия, допустимо также показать необходимые документы и обвинения в задолженности будут сняты автоматически.

В случае возникновения других обстоятельств, менее уважительных, изменить свою КИ на хорошую тоже вполне реально, выполняя некоторые условия. Итак, запоминайте, как исправить испорченную кредитную историю:

- Попробуйте подобрать кредитора, который выдает займы людям с неидеальной КИ (кредитная карта, товары в рассрочку, микрозаймы, небольшой кредит). В некоторых организациях даже есть специальные программы. Условия таких кредитов не всегда выгодные, но зато в будущем вы сможете очистить свое кредитное прошлое. Если у вас есть имущество, можно предложить его в качестве обеспечения, что повысит шансы в получении нового продукта.

- Своевременно погасите новую задолженность, не допустив ни единой просрочки. Дело в том, что Федеральный закон № 189-ФЗ обязывает все финансовые учреждения, включая МФО, передавать данные о своих клиентах как минимум в одно БКИ. Так, информация об ответственном исполнении долговых обязательств окажется в нужном месте и поднимет ваш кредитный рейтинг, а может даже исправит его полностью. Все зависит от запущенности ситуации и количества, целенаправленных для исправления КИ, кредитов.

Получается, что для улучшения своей репутации нужно обратиться в банк или МФО с лояльными требованиями к клиентам.

Какие банки исправляют кредитную историю?

Продолжая освещение темы, как можно исправить плохую кредитную историю, отметим, что, несмотря на завышенные требования к заемщикам, многие банки РФ готовы помогать людям с плохой КИ так сказать «реабилитироваться». В ТОП-5 таких банков входят следующие:

- «Совкомбанк». Программа улучшения кредитной истории состоит из 3-х шагов: «Кредитный доктор», «Деньги на карту», «Экспресс плюс». Успешное прохождение каждого из них подарит заемщику положительную КИ.

- «Ситибанк». Здесь можно оформить кредитную карту, а после, не нарушая правил ее пользования, поднять уровень КИ.

- «Тинькофф Банк». Этот кредитор активно выдает кредитки людям с незавидной репутацией, но в зависимости от степени ее запущенности может предоставить небольшой лимит денежных средств под высокий процент. Отказываться от такого шанса не стоит. Соглашайтесь и аккуратно оплачивайте долг, тем самым «ремонтируя» свою кредитную историю.

- «Ренессанс Кредит». Оформление небольшого кредита или кредитной карты также поможет улучшить существующее положение в отношении КИ.

- «Хоум Кредит Банк». Здесь тоже достаточно лояльное отношение к заемщикам.

В принципе, вы можете воспользоваться популярной ныне услугой – отправка заявки через интернет одновременно в несколько банков. Такие предложения содержаться на многих финансовых порталах. Так, вы сэкономите время на поиски подходящего для вас продукта и добьетесь желаемого результата.

Условия кредитов с испорченной КИ: документы, сроки, требования

Достаточно сложно обобщить условия для граждан с испорченной кредитной историей, т.к. каждый банк выдвигает собственные, но стоит попробовать. Что касается документов, то большинство кредиторов не требуют громоздкого пакета. Например, для обращения за займом посредством оформления кредитной карты с небольшим лимитом достаточно только паспорта и возможно второго документа на выбор (водительского удостоверения, ИНН, СНИЛС и пр.).

Период кредитования, как правило, короткий. Так, специальная программа от «Совкомбанка» предполагает постепенное увеличение срока и суммы займа за счет прохождения каждого этапа испрвления КИ, а именно:

- Кредит на карту до 10 000 рублей — до 9 месяцев.

- Кредит на карту до 20 000 рублей – 6 месяцев.

- Кредит на карту до 60 000 рублей – до 18 месяцев.

Подробные условия каждого продукта вы можете найти на официальном сайте выбранного кредитора. Относительно требований, то главное иметь паспорт гражданина РФ в возрасте от 18/21 года, официальное трудоустройство, достаточный доход и желание исправить свою КИ. Да, и будьте готовы к высоким процентным ставкам, ведь для банка вы рисковый заемщик. Если же денег нужно больше, то подключите к вопросу кредитования близкого родственника, который сможет выступить в качестве поручителя, отлично, если есть, что оставить в залог кредитору.

Как улучшить кредитную историю, если не дают кредиты?

Сегодня довольно часто люди с плохим кредитным рейтингом задаются вопросом, как исправить кредитную историю бесплатно, например, по фамилии. Отметим, что если КИ испорчена не по уважительной причине или не из-за ошибки банковских специалистов, а в последствие реальных просрочек, то придется искать кредиторов, которые выдадут вам новые кредиты. Повторимся – своевременная их выплата позволит улучшить репутацию.

Возможно, вам даже не придется столкнуться с крупными расходами, ведь, практически все кредитные карты имеют льготный период. Правильное использование продукта поможет быстро и с минимальными затратами решить проблему.

Можно ли исправить кредитную историю за деньги?

Есть хитрецы, думающие, что исправить свою кредитную историю реально за деньги. В сети присутствует множество подобных предложений, например:

- Подача претензии в БКИ о недостоверности сведений, которых на самом деле не существует. Пока БКИ проводит расследование, заемщик может смело оформлять новые кредиты.

- Взлом базы данных. Бытует легенда, что опытные хакеры способны взломать сервер БКИ и удалить оттуда «лишнее». По факту это возможно, но за 500 и даже за 5 000 рублей возиться с этим никто не станет. Кроме того информация дублируется и при возможном взломе быстро восстанавливается в бюро.

- Дача «взятка» сотруднику БКИ. Не исключено, что работник возьмет деньги, но ничего не сделает. На такой риск могут пойти только очень смелые лица за очень большие деньги. Правда, потом все сведенья все равно будут восстановлены.

- Выдача поддельного документа с исправленной КИ. Принцип таков: мошенник якобы берет деньги за исправление КИ, выдает соответствующий лист, который на самом деле недействительный. Услуга стоит в районе 10 000 рублей.

Внимание: все выше перечисленные способы незаконные и являются уголовно наказуемыми.

Как исправить кредитную историю с помощью микрозайма?

Наконец-то мы перешли к наиболее простому методу исправления кредитной истории, а главное легальному. Это банальное обращение в микрофинансовую организацию. Требования здесь менее жесткие по сравнению с банками. Из документов нужен только паспорт. Подтверждать официальное трудоустройство не обязательно, т.е. взять в долг здесь могут даже безработные, студенты, пенсионеры. Важными критериями при отборе клиентов считаются:

- Возраст – от 18 лет.

- Гражданство – только РФ.

- Наличие паспорта и мобильного телефона.

Но есть подводные камни столь привлекательного варианта исправления КИ — высокая процентная ставка (1-3%), начисляемая за каждый день пользования займом. В МФО много специальных программ для людей с незавидным прошлым. Если не дают кредит ни в одном из банков, это, пожалуй, единственный способ восстановить свое честное имя.

Остались вопросы по теме Спросите у юриста

ojivaem.ru

Как исправить кредитную историю если не дают кредиты в 2022

Многих граждан интересует вопрос: «Можно ли исправить кредитную историю и получить новый кредит на привлекательных условиях?» Такой вопрос возникает у тех клиентов, которые активно пользовались услугами банка и не вносили оплату в срок.

Все нарушения по таким клиентам сразу передаются в бюро кредитных историй, в результате чего получить новый кредит будет крайне сложно или практически невозможно. Однако существуют способы исправления кредитного отчета.

Что это такое

Кредитная история — это электронное досье заемщика, в котором отражается вся информация по действующим и погашенным кредитам. Прежде, чем выдать новый кредит, финансовая компания внимательно изучает кредитное досье своего заемщика.

В полученном отчете будет отражено:

- количество действующих кредитов;

- в каких банках заемщик оформлял кредиты и какие суммы;

- сумма основного долга с учетом начисленных процентов;

- сколько раз заемщик не внес оплату в срок;

- есть ли кредитные обязательства, дела по которым переданы коллекторам или в суд;

- признан ли заемщик банкротом.

Вся информация о ранее оформленных и действующих обязательствах хранится в бюро кредитных историй. При необходимости клиент или финансовая компания может с ней ознакомиться.

Кредитная история состоит из трех частей:

- В первом разделе кредитной истории находится персональная информация о каждом заемщике, а именно:

- фамилия, имя и отчество;

- паспортные данные;

- адрес регистрации и фактического проживания;

- семейное положение;

- координаты для связи: мобильный телефон и адрес электронной почты.

- Во втором разделе содержится информация обо всех кредитах, которые были оформлены заемщиком. В данном разделе можно увидеть:

- количество кредитов, с указанием того, какие из них погашены, а какие действуют;

- сумму и срок погашения каждого;

- общий размер непогашенной задолженности с учетом начисленных процентов;

- сроки уплаты;

- была ли просрочка платежа и сколько раз;

- как происходит погашение долга.

- Третья часть досье – это дополнительная часть, в которой находится техническая информация, которая необходима для пользователей бюро кредитных историй.

Кредитная история формируется по клиенту при первом обращении в офис финансовой компании с целью получения кредита. Даже если заемщик получает отказ, данные передаются в единую базу.

Как узнать

На практике многим гражданам необходимо ознакомиться со своей кредитной историей. Существует несколько способов, благодаря которым может быть запрошена кредитная история заемщика. Рассмотрим варианты получения, которые пользуются большой популярностью.

Как узнать кредитную историю:

- В бюро кредитных историй

Самый простой способ, с помощью которого можно получить кредитную историю — обратиться в бюро кредитных историй. При этом необходимо учитывать, что на территории Российской Федерации действуют 17 БКИ.

Прежде, чем посетить офис бюро, каждый заемщик должен узнать, в каком именно хранится его информация. При обращении в бюро кредитных историй потребуется написать заявление утвержденной формы и предъявить основной документ, удостоверяющий личность.

Бланк заявления можно скачать на официальном сайте БКИ(www.nbki ru) или получить при личном обращении.

Необходимо принимать во внимание, что информация по вашей заявке будет предоставлена не сразу, а в течение 10 рабочих дней. В результате этого, каждому заемщику потребуется повторно обратиться в офис бюро для получения кредитного отчета.

- В офисе банка

Получить кредитный отчет можно в офисе любого банка. Данный вариант подходит тем заемщикам, которые не знают, в каком бюро кредитных историй хранится их информация. Для получения отчёта заемщику необходимо будет лично обратиться в офис финансовой компании с паспортом и написать заявление на имя директора.

Необходимо принимать во внимание, что согласно закону финансовая компания обязана предоставить отчет по оформленным и действующим кредитам совершенно бесплатно 1 раз в течение года. При повторном обращении клиента потребуется оплатить фиксированную плату за данную услугу. В среднем стоимость услуги составляет до 1 500 рублей.

- Через интернет

Для экономии личного времени запросить информацию по кредитной истории можно через интернет. Данную услугу готовы предложить как финансовые компании, так и различные брокеры. Всё что необходимо сделать клиенту — посетить официальный сайт банка или брокера и заполнить заявку на получение услуги.

В заявке будьте готовы указать:

- фамилию, имя и отчество;

- паспортные данные, так как они прописаны в самом документе;

- адрес регистрации и фактическое место проживания;

- координаты для связи: номер мобильного телефона и адрес электронной почты.

Необходимо знать, что все отчеты через интернет предоставляются исключительно на платной основе. Как только будет произведена оплата, информация по кредитным обязательствам сразу поступит на электронный адрес, указанный в запросе.

Некоторые финансовые компании предлагают оформить годовую подписку и ежемесячно получать кредитное досье. Данная услуга подходит тем заемщикам, которые активно пользуются услугами финансовых компаний и любят контролировать все данные.

Как исправить кредитную историю если не дают кредиты

Часто заемщик, подавая заявку на получение финансового продукта, получает отказ именно по причине испорченной кредитной истории. Но что делать, если все банки отказывают в предоставлении кредита?

Не стоит отчаиваться и опускать руки, поскольку кредитную историю можно исправить. Рассмотрим все доступные варианты восстановления кредитного досье заемщика.

Как исправить кредитную историю:

- В банке с помощью специального продукта

Многие финансовые компании готовы помочь заемщику исправить кредитную историю. Специально для восстановления досье кредитора предлагают такую программу как «Кредитный доктор». Стоимость подобной услуги на практике не превышает 15 000 рублей.

При этом заемщик не платит кредитору указанную сумму, чтобы он отправил положительную информацию в бюро кредитных историй. Все происходит немного иначе. Банк идет навстречу заемщику и выдает кредит, равный стоимости услуги восстановления кредитного отчета.

При этом заемщик не получает средства на руки, поскольку они сразу после подписания договора идут на оплату услуг страхования и годовое обслуживание карты.

После подписания договора клиент может, как сразу погасить задолженность по договору, так и вносить оплату по графику. Как только долг будет погашен, кредитор предоставит положительную информацию в бюро кредитных историй.

Пользоваться услугой восстановления кредитного досье можно неограниченное количество раз.

- Путем оформления небольшого кредита

Такой способ подходит тем гражданам, которые могут оформить в кредит небольшую сумму денежных средств. На практике, некоторые финансовые компании готовы пойти навстречу заемщику с испорченной кредитной историей, который получает заработную плату на счет в их банке, и предоставить потребительский кредит.

Сумма по такому кредиту не будет превышать 10 000 рублей.

При этом кредитор ставит обязательное условие, чтобы оплата по кредитному договору автоматически списывалась с зарплатной карты заемщика. Для автоматического списания денег клиенту потребуется дать письменное согласие.

С помощью данного способа заемщик может оформить небольшой кредит и за короткий срок его погасить. После погашения можно запросить большую сумму и также вернуть средства в срок. Благодаря этому, заемщик сможет показать свою порядочность и платежеспособность.

- С помощью займа от микрофинансовой компании

Этот способ восстановления подходит тем заемщикам, которые получают отказ во всех банках. Для восстановления кредитной истории заемщика необходимо будет оформить моментальный займ и спустя несколько дней погасить его.

Сегодня практически все микрофинансовые компании готовы предоставить небольшую сумму денег как лично в офисе, так и через интернет, что существенно упрощает не только процедуру оформления, но и погашение задолженности.

Благодаря онлайн оформлению каждый заемщик может оформлять моментальные займы и спустя несколько дней возвращать их. Таким образом, в кредитной истории будут появляться положительные отметки.

Однако стоит учитывать, что микрофинансовая компания взимает большой процент за пользование заемными средствами. Поэтому будьте готовы к тому, что потребуется существенно переплатить.

Оспаривание в суде

Информация о кредитной истории хранится в БКИ на протяжении 15 лет с момента последнего изменения. Некоторые заемщики сталкиваются с неприятностью, когда в кредитной истории представлена некорректная информация. Если финансовая компания или БКИ отказываются исправить допущенную ошибку, то есть только один выход – оспаривать информацию в судебном порядке. Процесс оспаривания заключается в исправлении некорректной информации.

Составляется исковое заявление согласно утвержденной форме. При этом к заявлению потребуется приложить письменный отказ от кредитора и БКИ. Также клиенту необходимо предоставить выписку, согласно которой видно, что оплата поступала в срок.

Если в результате проверки выяснится, что кредитор неправильно предоставил информацию или БКИ некорректно внесла данные, то вся информация будет исправлена в течение 3 дней. Дополнительно клиенту будет выплачена моральная компенсация за причиненные неудобства, поскольку по вине некорректных данных учреждений заемщик не смог при необходимости воспользоваться заемными средствами.

Подводя итог, стоит отметить, что при необходимости каждый клиент может восстановить кредитную историю и начать снова активно пользоваться продуктами банка на привлекательных условиях. Главное, после получения нового кредита ответственно подходить к оплате задолженности и не допускать образования просрочек. Испортить кредитную историю очень просто, а чтобы восстановить ее следует потратить много сил, времени и собственных средств.

Видео: Семь шагов чтобы исправить плохую кредитную историю

bibiguru.ru