Как снизить ставку по ипотечному кредиту: Как снизить ставку по действующей ипотеке Сбербанка для семей с детьми — Ипотека

Как снизить ставку по ипотеке в Сбербанке

Ипотечный кредит достаточно часто является фактически единственным вариантом улучшить жилищные условия. Именно поэтому многие россияне при первой же возможности взять ипотеку оформляют соответствующий договор с банком. Естественно, многие из них обращаются при этом в самую крупную кредитную организацию страны – Сбербанк России.

Содержание

Скрыть

- Как снизить ставку по уже оформленному договору в Сбербанке?

- Варианты реструктуризации

- Улучшение материального положения заемщиков

- Снижение доходов заемщиков Сбербанка

- Рефинансирование ипотеки в Сбербанке

- Снижение ставки через суд

- Снижение ставки по программе «Молодая семья» от Сбербанка

- Другие варианты снижения процентной ставки

- Необходимый пакет документов и общие требования

- Возможные причины отказа

Как снизить ставку по уже оформленному договору в Сбербанке?

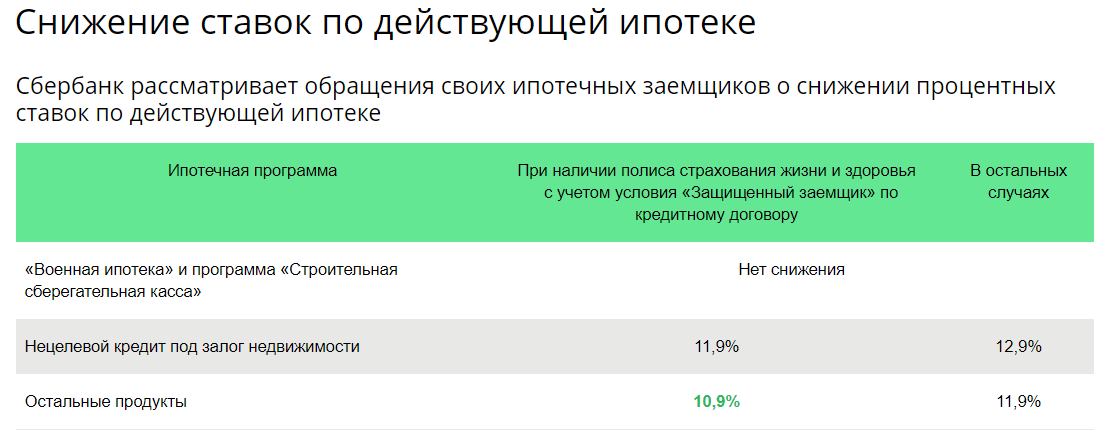

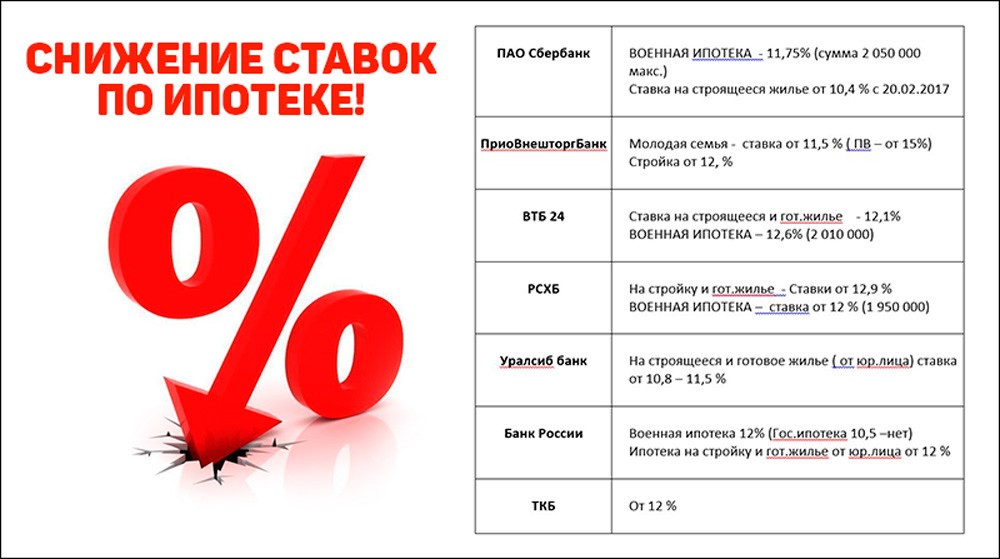

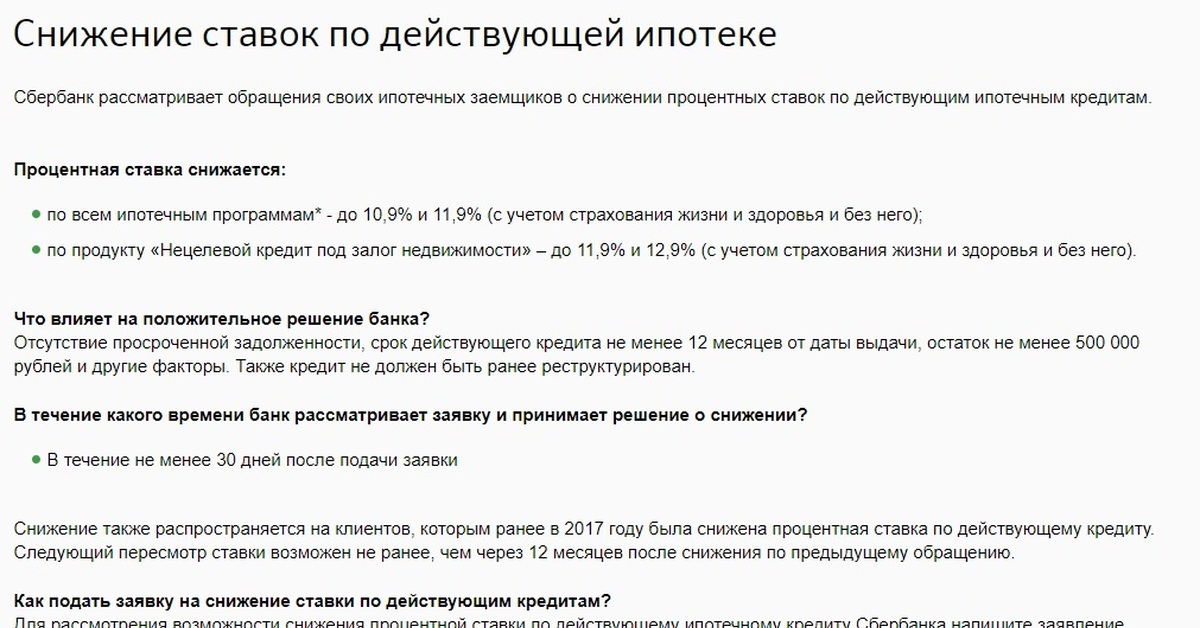

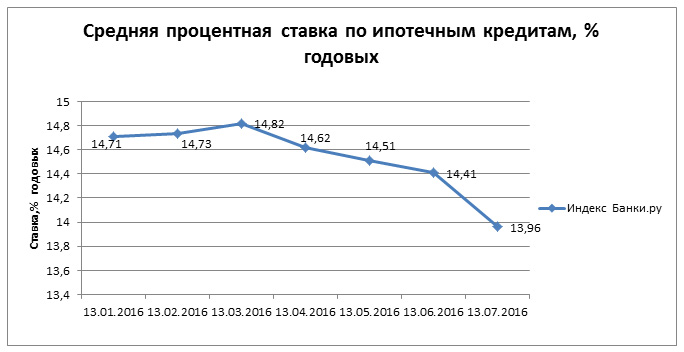

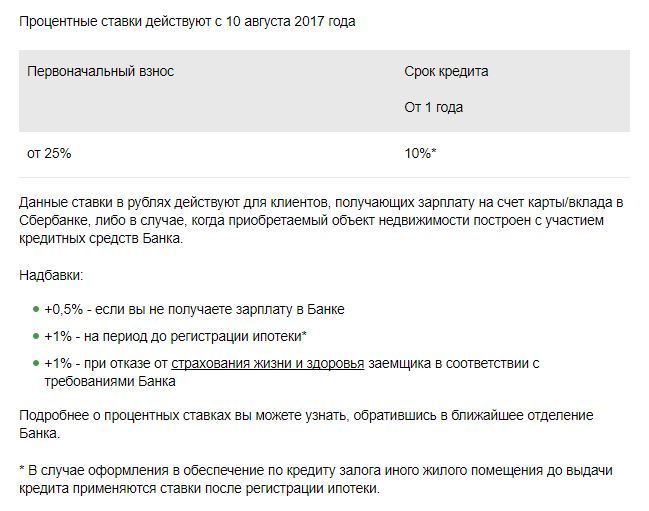

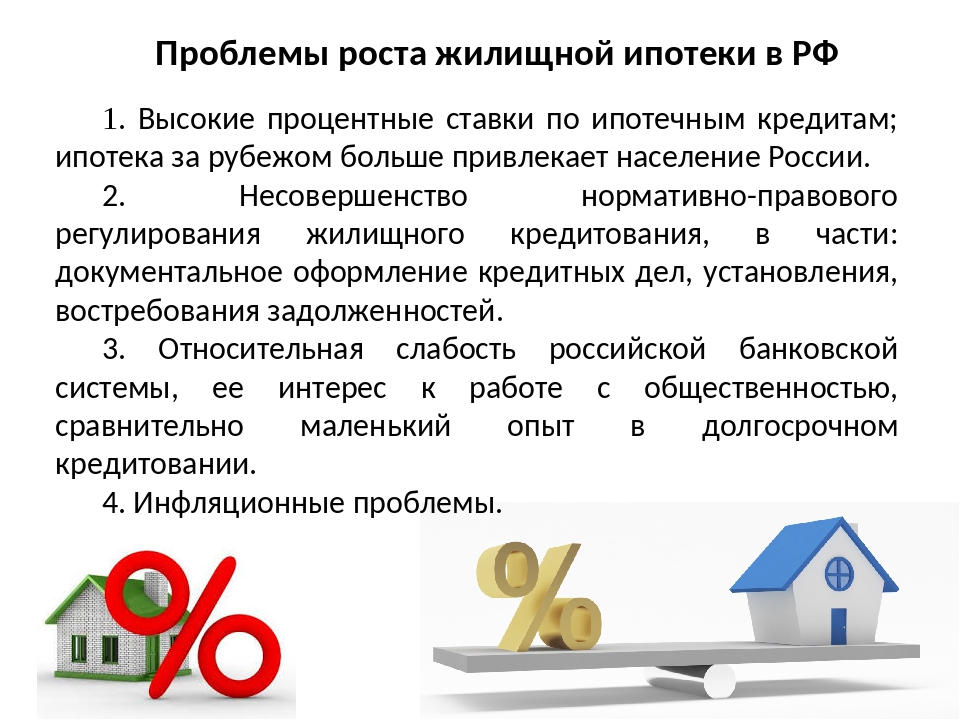

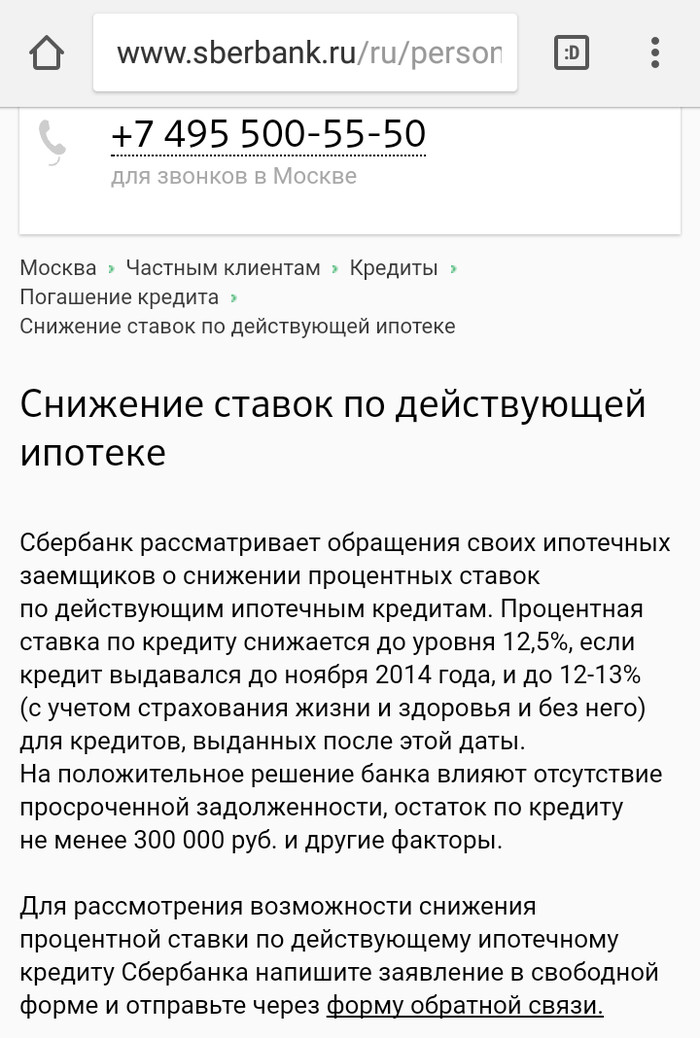

В последние 2-3 года произошло существенное снижение ипотечных процентных ставок практически во всех серьезных финансовых учреждениях, в том числе и Сбербанке. Поэтому немалое число ипотечных заемщиков организации стало обращаться в банк с вопросом о понижении ставки по оформленным ранее договорам до существующей в настоящее время. В результате Сбербанк разработал специальную программу, предоставляющую клиентам несколько способов снизить ставку по ипотечному кредитованию, в частности, осуществить реструктуризацию или произвести рефинансирование. Кроме того, у заемщика всегда остается возможность обратиться с соответствующим иском в суд.

Поэтому немалое число ипотечных заемщиков организации стало обращаться в банк с вопросом о понижении ставки по оформленным ранее договорам до существующей в настоящее время. В результате Сбербанк разработал специальную программу, предоставляющую клиентам несколько способов снизить ставку по ипотечному кредитованию, в частности, осуществить реструктуризацию или произвести рефинансирование. Кроме того, у заемщика всегда остается возможность обратиться с соответствующим иском в суд.

Варианты реструктуризации

Под реструктуризацией обычно понимается изменение условий действующего кредитного договора на более выгодные для клиента. Очевидно, что любой заемщик всегда имеет право обратиться с подобным заявлением в банк, с которым у него оформлены отношения. Однако, далеко не всегда кредитная организация идет навстречу клиенту. В настоящее время Сбербанк осуществляет реструктуризацию ипотеки в двух случаях.

Улучшение материального положения заемщиков

Первый из них связан с улучшением финансового положения клиента, что позволяет увеличить размер регулярного платежа, сократив за счет этого срок действия ипотеки. Очевидно, что в подобной ситуации главная задача заемщика – доказать реально увеличение доходов. Для этого могут предоставляться подтверждающие размер заработка справки с места работы, документы о наличии дополнительных источников дохода и т.д. В случае положительного решения вопроса задолженность клиента заметно сокращается, как и продолжительность ипотеки.

Очевидно, что в подобной ситуации главная задача заемщика – доказать реально увеличение доходов. Для этого могут предоставляться подтверждающие размер заработка справки с места работы, документы о наличии дополнительных источников дохода и т.д. В случае положительного решения вопроса задолженность клиента заметно сокращается, как и продолжительность ипотеки.

Снижение доходов заемщиков Сбербанка

Второй вариант реструктуризации предполагает снижение уровня доходов заемщика. Это может произойти по независящим от него и вполне уважительным причинам, например, при потере работы или снижении заработной платы, а также выявлении заболевания или уходе в декретный отпуск и т.д.

В подобной ситуации ни в коем случае не стоит прятаться от банка, просто прекратив платежи. Намного правильнее обрисовать реальную картину, подтвердив ее необходимыми документами. Достаточно часто сотрудники Сбербанк России идут навстречу клиенту и одобряют реструктуризацию ипотеки по одному из следующих вариантов:

- пролонгация кредита;

- отсрочка выплаты основного долга;

- изменение графика погашения займа;

- кредитные каникулы;

- различные комбинации перечисленных выше вариантов.

Рефинансирование ипотеки в Сбербанке

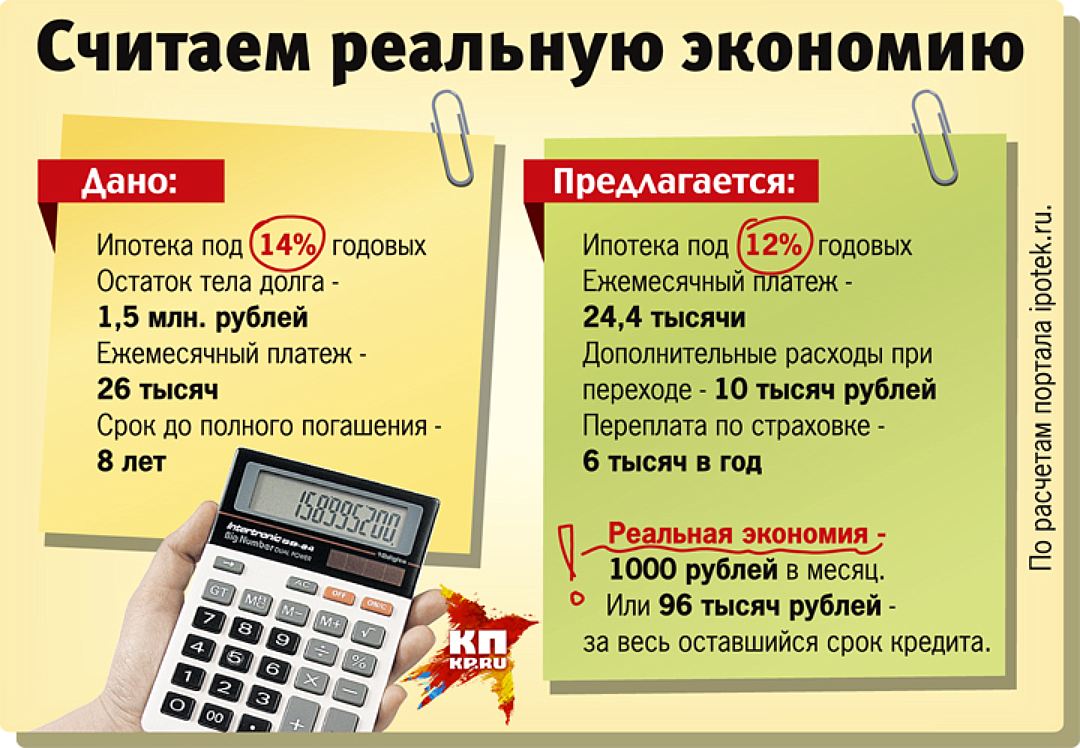

В случае отказа в реструктуризации ипотечного кредита клиент Сбербанка может предпринять попытку его рефинансирования в другой финансовой организации. Под рефинансированием понимается получение нового займа на более выгодных условиях, средствами которого гасится действующий. В этом случае даже не требуется уведомления Сбербанка, однако, лучше все-таки сделать это. Достаточно часто в подобной ситуации сотрудники кредитного учреждения одобряют один из обсуждавшихся ранее вариантов реструктуризации. Более того, нередко рефинансирование ипотеки осуществляет и сам Сбербанк. При этом необходимо понимать, что подобная процедура имеет смысл при разнице в ставке нового и старого кредита от 2% и выше.

Снижение ставки через суд

Самым сложным вариантом пересмотреть условия ипотеки является обращение заемщика в суд. В этом случае наверняка потребуются услуги квалифицированного и дорогостоящего юриста, так как соответствующая служба банка укомплектована, как правило, высококлассным специалистами. Важным нюансом, резко увеличивающим шанс выиграть дело в суде, является обнаружение каких-либо нарушений в действующем договоре ипотечного кредитования.

Важным нюансом, резко увеличивающим шанс выиграть дело в суде, является обнаружение каких-либо нарушений в действующем договоре ипотечного кредитования.

Снижение ставки по программе «Молодая семья» от Сбербанка

Намного более реальный способ оформить выгодную ипотеку – воспользоваться программой Сбербанка «Молодая семья». Она предоставляется российским гражданам старше 21 года, при этом одному из супругов не должно исполнится 35 лет. Другие обязательные требования – наличие у семьи определенного уровня доходов и постановка на госучет в качестве нуждающейся в улучшении жилищных условий.

Другие варианты снижения процентной ставки

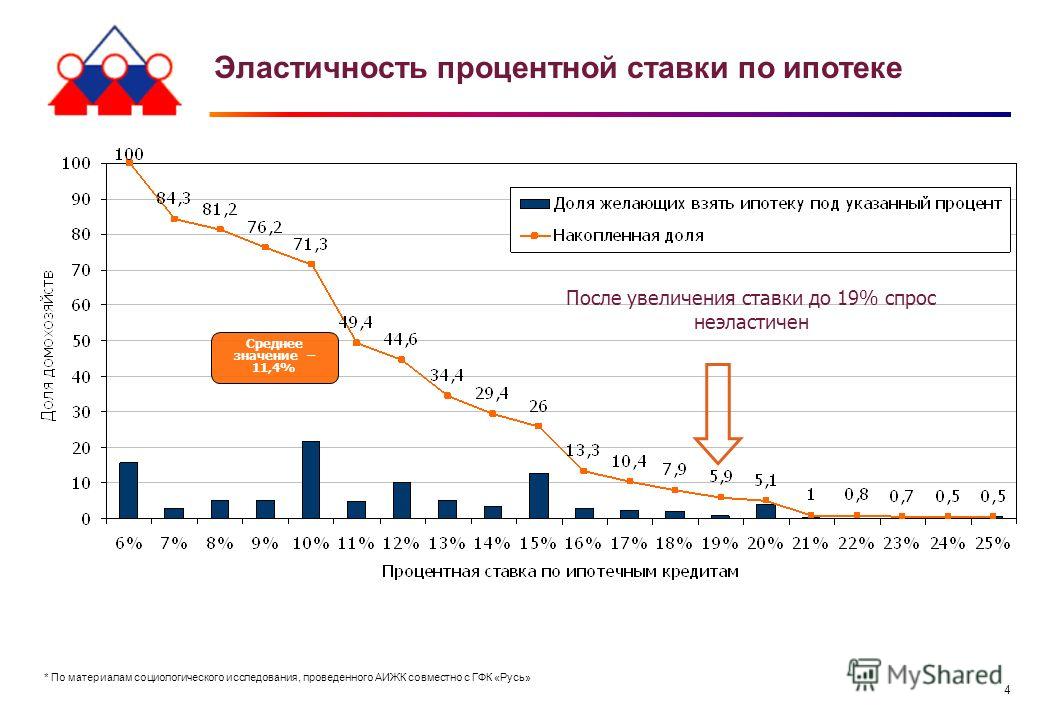

Одним из вариантов снижения ипотечной процентной ставки выступает обращение в специализированную организацию, которая функционирует при государственной поддержке – АИЖК (Агентство по ипотечному жилищному кредитованию). На сайте агентства можно узнать условия возможного сотрудничества и предъявляемые для этого требования.

Необходимый пакет документов и общие требования

При использовании любого из перечисленных вариантов обычно требуется стандартный набор документов. Зачастую не нужно предоставлять те документы, которые уже находятся в Сбербанке после оформления действующей ипотеки.

Зачастую не нужно предоставлять те документы, которые уже находятся в Сбербанке после оформления действующей ипотеки.

Возможные причины отказа

Наиболее частыми причинами для отказа в пересмотре процентной ставки по ипотеке выступает предоставление заемщиков недостоверных сведений или недостаточное обоснование необходимости реструктуризации или рефинансирования кредита.

Михаил Мишустин поручил добиться снижения ставок по ипотеке: Экономика: Облгазета

Глава кабмина поручил своим заместителям разработать предложения по снижению процентной ставки по ипотеке. Фото: пресс-служба Кремля

Премьер-министр РФ Михаил Мишустин во время сегодняшнего заседания правительства отметил, что ставка по ипотеке в 9% остаётся непосильной для большинства россиян. Глава кабмина поручил своим заместителям разработать предложения по снижению процентной ставки по ипотеке.

«В среднем ставка по ипотеке в декабре предыдущего года составляла 9%. И это бремя даже для семей со средними доходами, которые решаются на заём у банков. С такой ставкой мы не сможем помочь людям улучшить жилищные условия, а это – национальная цель развития, которую поставил Президент РФ», — заявил Михаил Мишустин.

И это бремя даже для семей со средними доходами, которые решаются на заём у банков. С такой ставкой мы не сможем помочь людям улучшить жилищные условия, а это – национальная цель развития, которую поставил Президент РФ», — заявил Михаил Мишустин.

Он напомнил, что ещё совсем недавно 15% годовых по ипотечному кредиту были для россиян нормой. Также премьер-министр отметил льготную ипотеку с 6% ставкой, кредит для молодых семей на Дальнем Востоке под 2% и сельскую ипотеку со ставками не более 3%, сообщает пресс-служба Правительства РФ.

«Но в целом ипотека остаётся очень дорогой. И президент ясно дал понять, что ждёт от нас ставок по ипотечным кредитам ниже 8%», — добавил глава кабмина.

Михаил Мишустин предложил две меры, которые должны снизить ипотечную ставку в России: создать условия, при которых банки не смогут «накручивать» ставку, и предоставить дополнительные стимулы для развития жилищного строительства. По его словам, снижение стоимости строительства, использование современных технологий и упрощение доступа компаниям к строительному рынку позволят удешевить ипотеку.

Зампредседателям Правительства РФ Марату Хуснуллину и Андрею Белоусову совместно с Центробанком было поручено обсудить возможность упрощения порядка рефинансирования ипотечных кредитов. Также Михаил Мишустин поручил своему заместителю Дмитрию Чернышенко наладить систему информирования клиентов банков о дополнительных возможностях рефинансирования займов.

Напомним, что по состоянию на 11 февраля ипотечная ставка в Свердловской области составила 8,96%. По УрФО она составляет 9,07%.

Читайте также:

Семьи с детьми-инвалидами получат льготные ставки по ипотечному кредиту.

УрФО назвали самым благоприятным регионом для взятия ипотеки.

Ставки по ипотечным кредитам для участников «Социальной ипотеки» снижены в Подмосковье

Один из партнеров Министерства строительного комплекса Московской области по реализации подпрограммы социальной ипотеки, АО «ДОМ.РФ», принял решение о снижении процентных ставок по кредитам (займам) как для участников подпрограммы, так и по другим продуктам финансовой организации, сообщает пресс-служба Минстроя Подмосковья.

«Новые процентные ставки начинают действовать для кредитов (займов), по которым кредитные договоры (договоры займа) заключаются с 09.06.2018. Пересмотр ранее принятого решения об андеррайтинге заемщика и предмета ипотеки не требуется. Таким образом, процентная ставка по ипотечным кредитам АО «ДОМ.РФ» составляет от 8,50% – на приобретение жилья на этапе строительства и от 8,75% – на приобретение готового жилья», – говорится в сообщении.

Как напомнили в пресс-службе, АО «ДОМ.РФ» является одним из трех партнеров Министерства строительного комплекса Московской области по реализации подпрограммы «Социальная ипотека» государственной программы Московской области «Жилище» на 2017–2027 годы.

Областная программа «Социальная ипотека» с уникальными условиями, позволяющими решить жилищный вопрос таким категориям граждан, как врачи, учителя, тренеры-преподаватели, молодые ученые и молодые уникальные специалисты, реализуется в Подмосковье с 2016 года. Адресная государственная поддержка оказывается тем специалистам указанных категорий, которые заключили трудовой договор с учреждениями или организациями Московской области на 10 лет. Правительство полностью погашает стоимость квартиры, приобретаемой в рамках «Социальной ипотеки», а участник оплачивает только проценты по ипотечному кредиту. Поэтому благодаря снижению ставки ипотечного кредита создаются индивидуальные, максимально выгодные условия для участников программы.

Правительство полностью погашает стоимость квартиры, приобретаемой в рамках «Социальной ипотеки», а участник оплачивает только проценты по ипотечному кредиту. Поэтому благодаря снижению ставки ипотечного кредита создаются индивидуальные, максимально выгодные условия для участников программы.

«За все время реализации подпрограммы «Социальная ипотека» в Московской области возможность улучшить жилищные условия получили 806 высококвалифицированных специалистов», – рассказал министр стройкомплекса Подмосковья Руслан Тагиев, его словами заключается сообщение.

Рефинансирование ипотеки — снизить ставку по ипотеке в другом банке

Рефинансируйте ипотеку до 28 февраля 2021 и получите дополнительную скидку 0,5% на весь срок кредита!

Сумма кредита

- 500 000 – 30 000 000 ₽ для Москвы и МО, для Санкт-Петербурга и области

- 500 000 – 15 000 000 ₽ в остальных регионах

Цель кредита

- Покупка готовой квартиры по договору купли-продажи, заключенному с застройщиком

- Покупка новостройки по договору участия в долевом строительстве

Первоначальный взнос

Не менее 10% от стоимости недвижимости

Процентная ставка

- 7,6% — при сумме кредита до 70% от стоимости недвижимости

- 7,9% — при сумме кредита от 70% до 80% от стоимости недвижимости

- 8,6% — при сумме кредита от 80% до 90% от стоимости недвижимости

Ставки указаны с учетом скидки в 0,4 п. п. при подтверждении дохода выпиской из Пенсионного Фонда РФ*

п. при подтверждении дохода выпиской из Пенсионного Фонда РФ*

Дополнительная скидка 0,5% на весь срок кредита при оформлении ипотеки до 28.02.2021

График платежей

Аннуитетные ежемесячные платежи

Обеспечение по кредиту

- На этапе строительства — залог прав требования участника долевого строительства

- После государственной регистрации права собственности — залог недвижимого имущества (с оформлением закладной)

Страхование имущества

- Страхование имущества — обязательно, по факту оформления права собственности. В случае приобретения на этапе строительства, страхование оформляется после завершения строительства

- Личное страхование по желанию

Требования к рефинансируемому кредиту

- Уплачены ежемесячные платежи за 6 процентных периодов или более.

- Отсутствует текущая просроченная задолженность и просроченные платежи сроком более 30 дней

- Не проводила реструктуризация

- Закладываемая недвижимость должна находиться в доме, входящем в перечень аккредитованных объектов. Если вы выбрали дом, которого нет в перечне, наш менеджер свяжется с застройщиком — документы на новые объекты мы рассматриваем от 2 дней.

*Для заказа выписки из Пенсионного фонда Российской Федерации (форма СЗИ-ИЛС) необходимо иметь подтвержденную учетную запись на сайте государственных услуг. Заказ выписки осуществляется сотрудником Банка.

Основные вопросы

Какой срок действия положительного решения о выдаче ипотеки?

Срок действия положительного решения – 90 дней

Сколько возможно заёмщиков по ипотечному кредиту?

Допускается не более 4 заемщиков (созаемщиков)

Обязательно ли оформлять страхование жизни и здоровья?

Страхование жизни и здоровья оформляется по желанию, но рекомендуется, чтобы оградить родных и близких от финансовых рисков.

как снизить процент по ипотеке

Выгодное уменьшение ранее установленной ставки считается одним из самых актуальных и выгодных для клиентов организации вопросов для современных банковских заемщиков. Это особенно касается пользователей, оформивших договор по кредитованию некоторое количество назад, до момента обозначения процентов осуществленного рефинансирования ЦБ. Здесь будет актуально снижение процентной ставки по ипотеке в 2021 году в Россельхозбанке.

На основании этого было современным финансовым организациям предложено серьезно занизить установленный тариф на использование заемных активов. Согласно практическим показателям, разница составила более пяти пунктов. В данной статье можно получить ответ на вопрос, при каких особых и выгодных условиях есть возможность заключить договор по эффективному уменьшению ранее зачисленных начислений, какие преимущества получает пользователь и как проводится процесс снижения.

Россельхозбанк снизил ставки по ипотеке

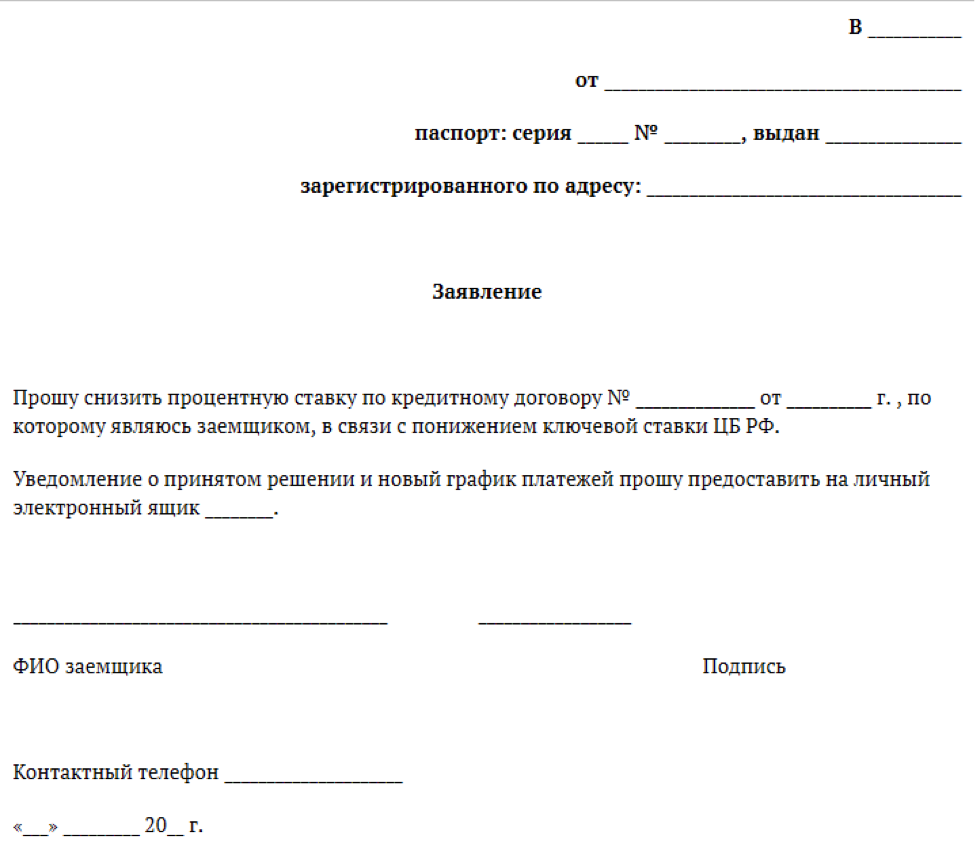

Для снижения по ранее оформленной ипотеке потребуется составить соответствующее заявление в финансовое учреждение, которое выдало кредит. Причин для подобного заявления на снижение процентной ставки по ипотеке в Россельхозбанке может быть много. Вот самые основные из них:

- Рождение детей, вызывающее увеличение расходов;

- Резкое снижение общего материального уровня – проблемы со здоровьем или смена рабочего места;

- Желание закрыть ипотеку в досрочном режиме и на более лояльных условиях.

Важно! При правильном выполнении запроса на снижение ранее назначенных процентов клиент может добиться снижения ежемесячного начисленного взноса или снижения общей суммы по оплачиваемой ипотеке.

Все это представляет неплохой прогноз по финансам для клиента банка. Большое количество проблем можно решить благодаря этому.

Россельхозбанк снижение ставок по ипотеке в 2021 году

Не стоит пренебрегать переоформление официального ранее оформленного договора, производимого на основании снижения ставки начисленных процентов. В 2021 году данный процесс осуществляется разными способами:

В 2021 году данный процесс осуществляется разными способами:

- Пересчет общей суммы платежного договора по оформленной ипотеке.

- Уменьшение размера ежемесячного взноса.

- Значительное снижение установленных страховых платежей.

- Серьезное сокращение общего срока действия банковского договора, а также погашения задолженности.

В прямой зависимости от сложности ситуации при заметном снижении ставки могут быть выявлены определенные недостатки. Среди них можно отметить необходимость в осуществлении вторичной оценки залогового недвижимого объекта, что автоматически может повлечь за собой дополнительные траты. Это вопрос нужно изучить перед проведением операции, чтобы обезопасить себя от возможных финансовых потерь.

Как снизить ставку по ипотеке в Россельхозбанке

Для снижения ставки по ипотеке потребуется проследить за тем, чтобы присутствовало соответствие определенным требованиям и условиям. Среди самых основных из них выделяется несколько факторов:

- Время действия ипотеки примерно 4-6 месяцев.

- Недопущение просрочек или полных невыплат на протяжении общего периода производимых выплат.

- Официальное подтверждение клиентской банковской платежеспособности.

- Идеальная история по кредитованию клиента.

- Необходимость приглашения созаемщика или официального поручителя.

- Обязательна ликвидность недвижимости и полное отсутствие вероятных претензий от ранее присутствующих собственников. Проверить это можно при помощи отправки запроса о стандартном переходе официального права собственности на жилое помещение или на определенный объект.

- Согласие от супруга при одновременном владении землей или домом.

- Отсутствие детей, не достигших совершеннолетия.

Обновленная ставка может распространяться на весь оставшийся период актуальности и действия законного заключенного договора или это может быть остаток задолженности. Сотрудники банка при положительном решении достаточно быстро проводят перерасчет начисленных процентов.

Варианты уменьшения ставки

В современной финансовой практике используются следующие методы снижения:

- Проведение рефинансирования. Это довольно сложная процедура, связанная с подписанием официального и подписанного договора на жилищное кредитование, но уже на обновленных условиях и с полноценным переоформлением ранее заключенной сделки. Подобный процесс часто проводится при официальном обращении в сторонний банк;

- Реструктуризация. Данная операция допускается в процессе заключения дополнительного по форме соглашения к ранее оформленному договору по банковской ипотеке. Здесь актуально изменение ставки по ранее принятой кредитной программе в самом банке, где ранее было оформлено и предоставлено обеспечение. В договоре закрепляется достижения ранее достигнутой договоренности между разными финансовыми банковскими учреждением, а также должником относительно принятия совершенно новых ипотечных условий;

- Часто используются средства эффективной социальной надежной и выгодной поддержки.

Многие покрывают часть ипотечного займа за счет таких выгодных лояльных программ, как «Жилище» или «Молодая семья»;

Многие покрывают часть ипотечного займа за счет таких выгодных лояльных программ, как «Жилище» или «Молодая семья»; - Разрешается внесение оптимального финансирования в счет внесенного первоначального денежного взноса.

Иногда рассматривается обращение за снижением через суд, как вариант для выгодного снижения счета по процентам. Данный метод актуален для ситуаций, если клиент обнаружил, что была нарушена некоторая часть обозначенных в договоре правил и законных условий. Также метод снижения оптимально подходит в случае допущения нарушений.

В подобных ситуациях клиент банка имеет право обратиться к правосудию с официальным заявлением относительно пересчета общей стоимости оформленного договора, а также изменений по обозначенным требованиям по ним, обозначенных в нем.

Полезные советы по уменьшению процентов

В процессе расчета очень часто не принимаются во внимание условия, связанные с требованиями по полному погашению комиссии, страхования и установки минимальных начисленных процентов с неполным перечнем установленных услуг, направленных на решение вопроса, как снизить процент по ипотеке в Россельхозбанке. Все это не включается в понесенные расходы при осуществлении вторичной оценки жилищного объекта и официального залога.

Все это не включается в понесенные расходы при осуществлении вторичной оценки жилищного объекта и официального залога.

Данные факторы требуется обязательно принять во внимание в процессе планирования и перезаключение официального договора, оформляемого на обновленных правилах. Подобное явление наблюдается и при полном снижении, что достигает 2-4%. Чтобы уточнить все необходимые детали и разные действенные на то или иное время тарифы, чтобы получить подробный денежный расчет, потребуется обратиться в ближайший офис к одному из профессионалов, специализирующемуся именно на ипотеках.

Подводя итоги

Для снижения процентной ставки по ипотеке в Россельхозбанке по новому договору можно применять дополнительные методы, обеспечивающие выплаты. К таким вариантам обеспечения можно отнести привлечение созаемщиков и поручителей. При решении вопроса, как снизить процент по ипотеке, стоит обратиться в финансовое учреждение, где ранее был оформлен основной зарплатный проект. Снижение ставки станет идеальным выгодным дополнением, если человека имеет иные выплаты или открытые вклады со средствами.

Снижение ставки станет идеальным выгодным дополнением, если человека имеет иные выплаты или открытые вклады со средствами.

Как снизить ежемесячный платеж по ипотеке

Многие или все продукты, представленные здесь, предоставлены нашими партнерами, которые компенсируют нам. Это может повлиять на то, о каких продуктах мы пишем, и где и как они появляются на странице. Однако это не влияет на наши оценки. Наше мнение — наше собственное.

Денег мало, и вам нужно сократить расходы. Выплата по ипотеке — это самая большая часть вашей зарплаты, так что это кажется логичным началом.

Вот несколько вариантов, которые могут помочь вам снизить ежемесячный платеж по ипотеке, и важные соображения по каждому из них.

Рефинансирование по более низкой ставке

Рефинансирование ипотечного кредита с целью использования более низких процентных ставок — это один из способов снизить ежемесячный платеж.

Вам понадобится достаточный собственный капитал, чтобы иметь право на рефинансирование, в дополнение к другим требованиям. Собственный капитал — это рыночная стоимость вашего дома за вычетом того, что вы еще должны по ипотеке. Вы также должны быть готовы оплатить расходы по закрытию рефинансирования.

Традиционное руководство предполагает, что рефинансирование того стоит, если вы можете снизить свою ставку на 1 процентный пункт. Можно значительно снизить ежемесячный платеж за счет уменьшения на 0,5–0,75 пункта, в зависимости от того, сколько вам будет стоить рефинансирование и когда вы достигнете точки безубыточности по этим расходам.

»ПОДРОБНЕЕ: Как и зачем рефинансировать ипотеку

Рефинансирование на более длительный срок

Еще одна популярная причина для рефинансирования — получение большего времени для погашения.Например, если вы производили платежи по 30-летней ссуде в течение нескольких лет, вы можете рефинансировать оставшуюся часть до 30 лет. Это, вероятно, приведет к снижению суммы ежемесячного платежа.

Это, вероятно, приведет к снижению суммы ежемесячного платежа.

Но рефинансирование в другую 30-летнюю ипотеку означает, что вы будете накапливать дополнительные проценты, особенно если вы платите ежемесячно в течение значительного количества времени. Поэтому внимательно взвесьте все за и против этого варианта, чтобы убедиться, что это лучший способ сократить ежемесячные выплаты по ипотеке.

»ПОДРОБНЕЕ: Рассчитайте свою потенциальную экономию на рефинансировании

Подать заявление об отказе от ипотеки

Если вы столкнулись с краткосрочным финансовым затруднением и беспокоитесь, что не сможете позволить себе ежемесячный платеж по ипотеке, соглашение о воздержании может предоставить временное облегчение.

Терпение может временно снизить выплаты по ипотеке во время краткосрочных финансовых затруднений.

Во время отказа от ипотеки ваш кредитор может согласиться приостановить или уменьшить ваши выплаты по ипотеке на определенный период времени.По окончании периода воздержания платежи возобновляются в обычном режиме, и вам, возможно, придется каким-то образом компенсировать пропущенную сумму.

Если вы заинтересованы в отсрочке платежа, важно связаться со своим кредитором до пропуска платежа, а не после.

На странице ресурсов

NerdWallet по коронавирусу отслеживаются последние события, в том числе информация о ссуде и помощи при выплатах, способах справиться с ситуацией и наилучшем управлении личными финансами.

Если вы не можете полностью оплатить ипотечный кредит или беспокоитесь о том, что не сможете произвести платеж в ближайшее время, немедленно обратитесь к своему ипотечному агенту.В соответствии с положениями Закона CARES вы можете иметь право на отказ от ипотечного кредита, временное освобождение от ответственности, при котором кредитор разрешает вам производить меньшие ежемесячные платежи или вообще не платить в течение определенного времени. В статье NerdWallet о воздержании от ипотеки объясняются основы.

В статье NerdWallet о воздержании от ипотеки объясняются основы.

Воздержание может помешать вам получить новую ипотеку как минимум на три месяца. Кредиторы вряд ли одобрят вам ипотеку до тех пор, пока вы не сделаете три своевременных платежа после отсрочки.В этот период вы, вероятно, не сможете получить ипотечный кредит на покупку дома или рефинансирование.

Узнайте, какие типы программ помощи по ипотеке доступны для домовладельцев, которые беспокоятся о выплатах за дом из-за вспышки коронавируса.

Чтобы получить помощь, вам нужно будет связаться с ипотечной службой, которая занимается сбором платежей. См. Алфавитный список ипотечных компаний с контактной информацией.

Вот общие инструкции, что делать, если вы не можете выплатить ипотечный кредит.

Подать заявку на изменение кредита

Если вы столкнулись с серьезными финансовыми трудностями, и ваш платеж по ипотеке более недоступен, вы можете изменить кредит. Это когда кредитор каким-то образом реструктурирует ваш кредит, чтобы снизить ежемесячный платеж.

Это когда кредитор каким-то образом реструктурирует ваш кредит, чтобы снизить ежемесячный платеж.

Чтобы запросить изменение ссуды у своего кредитора, вам не нужно задерживать выплаты по ипотеке. Фактически, если вы столкнулись с неизбежным сокращением дохода — например, из-за потери работы или выхода на пенсию — рекомендуется заранее обратиться к своему кредитору по поводу возможного изменения кредита.

Ликвидировать ипотечное страхование

Все ссуды FHA и некоторые обычные ссуды идут с добавленной стоимостью — ипотечным страхованием. Отказ от взноса по ипотечному страхованию приведет к снижению ежемесячного платежа.

Чтобы избавиться от ипотечного страхования FHA, вам, как правило, нужно рефинансировать обычную ссуду.

Чтобы отменить частную ипотечную страховку (PMI), которая требуется для обычных кредитов, когда первоначальный взнос составляет менее 20%, вам необходимо связаться со своим кредитором и доказать, что у вас достаточно капитала. Вы также можете рефинансировать, чтобы избавиться от PMI.

Вы также можете рефинансировать, чтобы избавиться от PMI.

Как снизить ежемесячный платеж по ипотеке: Руководство

Наша цель — дать вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда будем указывать, все мнения принадлежат нам. Credible Operations, Inc. NMLS # 1681276 упоминается здесь как «Надежный».

Если вы в настоящее время оплачиваете ипотеку, возможно, вы ищете способы сэкономить на ежемесячном счете.

Более низкий платеж по ипотеке может дать передышку вашему бюджету и позволить вам сосредоточиться на других финансовых целях. Есть множество вариантов, в том числе рефинансирование ипотеки, снятие частной ипотечной страховки, подача заявления на отсрочку и многое другое.

Вот краткое изложение того, как снизить размер выплаты по ипотеке:

- Рефинансируйте ипотеку по более низкой ставке

- Рефинансирование в долгосрочную ипотеку

- Удалить частную ипотечную страховку

- Подать заявление об отказе от ипотеки

- Запрос на изменение ипотеки

- Магазин по страхованию домовладельцев

- Подать заявку на модификацию ипотечного кредита

Как снизить выплату по ипотеке

Вот несколько способов снизить ежемесячный платеж по ипотеке.

1. Рефинансируйте ипотеку по более низкой ставке

Один из лучших способов снизить выплаты по ипотеке — это рефинансирование жилищного кредита. Как показывает практика, рефинансирование ипотеки, вероятно, того стоит, если вы можете сократить как минимум 0,75% от текущей ставки по ипотеке. Это гарантирует, что вы сэкономите деньги на процентах даже с учетом заключительных расходов, если вы планируете иметь дом на некоторое время.

Пример: Допустим, в прошлом году вы взяли 30-летний жилищный заем в размере 200 000 долларов США с процентной ставкой 4% и первоначальным взносом 20%.Затем вы имеете право на ставку рефинансирования ипотеки, которая на 0,75% ниже 3,25%. С этой скоростью ваши ежемесячные платежи упадут с 1064 до 997 долларов. Вы экономите 67 долларов в месяц, или 24 120 долларов в течение срока кредита, за вычетом любых затрат на закрытие.

Вот некоторые из основных вариантов рефинансирования по типу ссуды:

- Ссуды FHA: Если у вас была ссуда FHA на срок не менее семи месяцев, вы могли бы иметь право на упрощенное рефинансирование, которое требует меньше документов.

Кредитор проверит, что вы совершили свои последние шесть платежей вовремя, и проверит ваши активы на предмет покрытия расходов.Но им не нужно будет подтверждать ваш доход или оценивать дом.

Кредитор проверит, что вы совершили свои последние шесть платежей вовремя, и проверит ваши активы на предмет покрытия расходов.Но им не нужно будет подтверждать ваш доход или оценивать дом. - ссуд USDA: Домашние ссуды, обеспеченные Министерством сельского хозяйства США, могут иметь право на участие в упрощенной программе помощи. Чтобы соответствовать требованиям, кредитор проверит, что вы своевременно выплачивали платежи за последние 12 месяцев и что ваш доход ниже установленного лимита, но вам не понадобится оценка дома или проверка кредитоспособности. Вы также должны откладывать не менее 50 долларов в месяц на рефинансирование, чтобы иметь право на участие.

- ВА кредиты: U.S. Ссуды Департамента по делам ветеранов могут иметь право на участие в программе рефинансирования с пониженной процентной ставкой (IRRRL). Вы должны заплатить комиссию кредитора в размере 0,5% от суммы ссуды.

- Обычное рефинансирование: Не существует возможности рационализации рефинансирования для кредитов, обеспеченных Fannie Mae и Freddie Mac.

Когда вы рефинансируете ипотеку, ваш кредитор проверит ваш доход, проверит ваши долги и заберет ваш кредит.

Когда вы рефинансируете ипотеку, ваш кредитор проверит ваш доход, проверит ваши долги и заберет ваш кредит.

Если вы готовы снизить размер выплаты по ипотеке, рефинансирование может стать отличным вариантом.Просто не забудьте присмотреться к магазинам и рассмотреть как можно больше кредиторов. С Credible вы можете сравнить ставки, прошедшие предварительную квалификацию от наших кредиторов-партнеров в таблице ниже, всего за три минуты.

2. Рефинансирование в долгосрочную ипотеку

Получение более короткого срока кредита может помочь вам погасить долг быстрее, но они предполагают более высокие ежемесячные платежи.

Например, если вы взяли ипотеку на 15 лет несколько лет назад и поняли, что ежемесячные выплаты слишком высоки. Рефинансирование на более длительный срок может значительно снизить ваши ежемесячные платежи.

Помните: Рефинансирование на более длительный срок означает, что вы заплатите больше процентов, чем вы бы получили по первоначальной ссуде. Вам также следует учитывать стоимость рефинансирования, которая может достигать 5000 долларов и более. Но в зависимости от вашего финансового положения дополнительные расходы могут окупиться, если рефинансирование сделает ваш ежемесячный платеж более доступным.

Вам также следует учитывать стоимость рефинансирования, которая может достигать 5000 долларов и более. Но в зависимости от вашего финансового положения дополнительные расходы могут окупиться, если рефинансирование сделает ваш ежемесячный платеж более доступным.

Читайте дальше: Модификация ссуды против рефинансирования: как принять решение

3. Отменить частную ипотечную страховку

Вы также можете снизить размер выплаты по ипотеке без рефинансирования.Отказ от частной ипотечной страховки (PMI), которая защищает кредитора, может помочь снизить ваши ежемесячные платежи.

Возможно, вы платите PMI, если ваш первоначальный взнос составлял менее 20% по обычной ссуде, или если у вас есть ссуда FHA или ссуда, обеспеченная USDA, которые требуют PMI на протяжении всего срока действия ссуды. В любом случае, вы могли бы отказаться от этого PMI.

Вот как избавиться от PMI:

- Обычная ссуда: Обратитесь к своему кредитору.

PMI должен автоматически снизиться, как только у вас будет 22% капитала в вашем доме.Но вы можете попросить своего кредитора удалить PMI, когда вы планируете достичь 80% LTV. Это может произойти раньше, чем ожидалось, если стоимость вашего дома существенно выросла.

PMI должен автоматически снизиться, как только у вас будет 22% капитала в вашем доме.Но вы можете попросить своего кредитора удалить PMI, когда вы планируете достичь 80% LTV. Это может произойти раньше, чем ожидалось, если стоимость вашего дома существенно выросла. - Заем FHA или USDA: Вам нужно будет рефинансировать обычный заем, а затем попросить своего кредитора отказаться от PMI, когда у вас будет 20% собственного капитала (или 80% LTV).

Читайте дальше: Как избавиться от частного ипотечного страхования (PMI)

4. Подать заявление о разрешении на ипотеку

Если вы испытываете финансовые трудности и не можете позволить себе выплаты по ипотеке, вам может помочь программа воздержания.Терпение позволяет вам временно приостановить или снизить выплаты по ипотеке на определенный период времени.

Совет: Терпение может поддерживать хорошую репутацию вашей учетной записи, что помогает поддерживать хорошую кредитоспособность. Но как только вы приведете в порядок свои финансы, вам нужно будет наверстать упущенные или сокращенные платежи. Свяжитесь с вашим кредитным агентом, чтобы узнать о вариантах.

Но как только вы приведете в порядок свои финансы, вам нужно будет наверстать упущенные или сокращенные платежи. Свяжитесь с вашим кредитным агентом, чтобы узнать о вариантах.

Подробнее: Воздержание от ипотеки: что это такое и как ее получить

5. Запрос на изменение ипотечного кредита

Другой вариант — переработка ипотеки.Это включает в себя выплату значительной части вашей ипотеки, а затем ваш кредитор пересчитывает ваши выплаты по ипотеке на основе более низкого остатка по ссуде, что приводит к более низкому платежу.

Совет: Пересмотр ипотечного кредита может быть хорошей стратегией, если у вас есть единовременная сумма денег. Спросите своего кредитора, как сделать дополнительные платежи по ипотеке, чтобы снизить ежемесячные платежи.

6. Магазин по страхованию домовладельцев

Взносы по страхованию домовладельцев могут со временем увеличиваться и увеличивать размер выплаты по ипотеке.Но эта часть вашего платежа по ипотеке является предметом переговоров, и вам не обязательно обращаться к одной и той же страховой компании.

Совет: Получение котировок ставок от нескольких страховщиков может помочь вам найти более выгодную сделку и сэкономить деньги. Когда вы сравниваете предложения, убедитесь, что правила предлагают одинаковое покрытие.

7. Подать заявку на получение ипотечного кредита модификации

Если вы испытываете длительные финансовые трудности, то просьба об изменении ссуды может помочь снизить ваши выплаты по ипотеке.Ваш кредитор может реструктурировать вашу ссуду, продлив срок ссуды, снизив процентную ставку или уменьшив ваш основной остаток.

Совет: Перед тем, как пойти по этому пути, спросите кредитора, как он изменит ваши ежемесячные платежи и размер вашей задолженности в долгосрочной перспективе, чтобы понять, подходит ли это вам.

Узнайте: что делать, если вы задерживаете выплаты по ипотеке

Как снизить платеж при закрытии по кредиту

Если вы все еще находитесь в процессе получения ипотеки, существует множество способов снизить размер платежа при закрытии ссуды.

1. Сделайте больший первоначальный взнос

Если брать меньше денег с самого начала, это автоматически сократит ваши выплаты по ипотеке и поможет вам платить меньше процентов при прочих равных. Это потому, что ссуда основана на меньшем остатке. А если вы положите хотя бы 20% на обычную ипотеку, вы также избежите выплат по PMI.

Пример: Предположим, вы взяли 30-летний жилищный заем в размере 200 000 долларов США с процентной ставкой 3%. При 10% первоначальном взносе ваши выплаты по ипотеке составят 1059 долларов в месяц.Но этот платеж упадет до 975 долларов, если вместо этого вы положите 20%. Ваши ежемесячные платежи упадут на 84 доллара, и вы в конечном итоге будете платить примерно на 10 000 долларов меньше процентов в течение срока действия кредита.

2. Повысьте свой кредитный рейтинг

Кредиторы основывают вашу ставку по ипотеке на нескольких факторах, включая ваш кредитный рейтинг. Более низкая процентная ставка также может помочь снизить выплаты по ипотеке.

Заемщики с кредитным рейтингом от середины 700-х и выше обычно получают лучшие процентные ставки. Но даже небольшой импульс может помочь.

Совет для профессионалов: Допустим, ваш кредитный рейтинг составляет 685. Повышение вашего рейтинга до 700, например, может снизить вашу годовую процентную ставку с 2,911% до 2,734% по 30-летней ипотеке с фиксированной ставкой. Это снижает ваш ежемесячный платеж на 28 долларов. 1

3. Выберите ипотеку с регулируемой процентной ставкой (ARM)

Когда ипотечные ставки сверхнизкие, вы можете подумать о рефинансировании ипотечного кредита с регулируемой ставкой, чтобы получить низкую начальную ставку и снизить размер выплаты по ипотеке. Но прежде чем получить ARM, подумайте, сможете ли вы позволить себе более высокие платежи в будущем.Если ставки по ипотеке вырастут до того, как ваша ставка будет сброшена, ставка по ипотечному кредиту увеличится вместе с выплатой по ипотеке.

Помните: ARM имеет низкую скорость, которая остается неизменной в течение начального периода. По истечении заданного времени скорость периодически сбрасывается. Например, процентная ставка по 5/1 ARM устанавливается на пять лет, а затем сбрасывается один раз в год на оставшийся срок кредита.

По истечении заданного времени скорость периодически сбрасывается. Например, процентная ставка по 5/1 ARM устанавливается на пять лет, а затем сбрасывается один раз в год на оставшийся срок кредита.

Узнайте, подходит ли вам рефинансирование

- Фактические ставки от нескольких кредиторов — Получите фактические ставки предварительной квалификации за 3 минуты без ущерба для вашего кредитного рейтинга.

- Интеллектуальная технология — Мы оптимизируем вопросы, на которые вам нужно ответить, и автоматизируем процесс загрузки документов.

- Сквозной опыт — Завершите весь процесс создания от сравнения ставок до закрытия, все на Credible.

Find My Refi Rate

Проверка ставок не повлияет на ваш кредит

1 https://www.myfico.com/loan-center/home-mortgage-rate-comparison/default.aspx (по состоянию на август 2020 г.)

Об авторе

Ким Портер

Ким Портер — эксперт в области кредитов, ипотеки, студенческих ссуд и управления долгом. Она была представлена в US News & World Report, Reviewed.com, Bankrate, Credit Karma и других.

Она была представлена в US News & World Report, Reviewed.com, Bankrate, Credit Karma и других.

Прочитайте больше

Главная »Все» Ипотека » Как снизить ежемесячный платеж по ипотеке: Руководство

Ставки по ипотеке могли быть ниже, но кредиторы изо всех сил пытаются угнаться за спросом

Патрик Т. Фаллон | Bloomberg | Getty Images

Резкое падение процентных ставок по ипотечным кредитам спровоцировало внезапный и неожиданный бум рефинансирования, который заставил крупных и мелких кредиторов с трудом справиться с объемом.

Этот стресс на рынке кредитования, а также повышенный риск для ипотечных инвесторов от всех этих рефинансий фактически удерживают ставки по ипотечным кредитам выше, чем они могли бы быть.

Средняя ставка 30-летней фиксированной ставки примерно соответствует доходности 10-летней казначейской облигации США, но больше не поддерживается. 10-летние облигации резко упали до очередного рекордно низкого уровня, но ипотечные ставки, хотя и находятся на рекордно низком уровне, падают медленнее.

Ставки по ипотеке в понедельник составили 3,11%, сообщает Mortgage News Daily.

«Спрос вырос так, как никогда не видели многие кредиторы», — сказал Мэтью Грэм, главный операционный директор Mortgage News Daily, которая отслеживает ставки каждое утро. «Некоторые из них пошли на повышение ставок, чтобы сдерживать новый бизнес. Другие полностью прекратили прием новых заявок».

Одному заемщику, который позвонил в Bank of America в субботу, сказали, что ему придется ждать два часа, чтобы поговорить с кредитным специалистом.

В Cross Country Mortgage, небольшом кредиторе в Бока-Ратон, штат Флорида, телефоны звонили до 8 утра понедельника.Они увеличили часы работы и пытаются найти больше сотрудников, чтобы справиться с объемом, который сейчас втрое больше обычного.

«Это абсолютное пандемониум», — сказал Мэтт Уивер, вице-президент по продажам компании Cross Country. «Это ситуация спроса и предложения. Промышленность сейчас, безусловно, наводнена запросами. Скажем так, мы как Home Depot во время урагана».

Скажем так, мы как Home Depot во время урагана».

Средняя ставка 30-летней фиксированной ставки примерно соответствует доходности 10-летней казначейской облигации США, но больше не соответствует этому уровню.

Уивер говорит, что его фирма может снижать ставки чаще, чем более крупные банки, потому что у нее меньше объем, но также существуют необычные сценарии прибыли и риска.

«Очень сложно объяснить, почему ставки по ипотечным кредитам не намного ниже. Одна из причин заключается в том, что кредиторы медлят, скорее из соображений прибыли, чем из-за беспокойства по поводу обработки объемов», — отметил Гай Секала, генеральный директор Inside Mortgage Finance. «Если стоимость средств кредитора — либо от ценообразования MBS (ценные бумаги, обеспеченные ипотекой), либо от депозитов — снижается, но они сохраняют ипотечные ставки выше, чем обычно, они получают прибыль от более крупного, чем обычно, спреда.

Уивер соглашается с тем, что кредиторы должны следить за своей маржой прибыли вместе с добавленным объемом.

«В эти низкие времена, конечно же, кредиторам приходится жонглировать балансом маржи и рыночного спроса, а также 10-летнего казначейства. — сказал Уивер, добавив, что его фирме необходимо управлять ценообразованием таким образом, чтобы «прибыльность оставалась на прежнем уровне».

В крупных банках ставки немного выше, чем у мелких кредиторов. почему они действительно говорили с огромной громкостью.

«Мы приостановили маркетинговые кампании по рефинансированию по электронной почте из-за того, что тысячи клиентов уже знают о низких ставках и подают заявки на них на Chase.com», — сказала Эми Бонитатибус, директор по маркетингу Chase Home Lending.

Представитель Wells Fargo сказал, что они увеличивают штат сотрудников, чтобы справиться с натиском.

«Мы продолжаем нанимать андеррайтеров, обработчиков и доводчиков в нашу группу выполнения, и мы также используем возможности для перевода членов команды из других групп невыполнения обязательств в нашу операцию выполнения», — сказал Том Гойда, представитель Wells Fargo.

А что касается ставок: «Кредиторы учитывают множество факторов при установлении ставок по ипотечным кредитам, и они наиболее напрямую связаны с доходностью MBS, спрэд которой увеличился по сравнению с доходностью 10-летних казначейских облигаций», — добавил Гойда.

Инвесторы в облигации с ипотечным покрытием подвергаются растущему риску, потому что очень много людей осуществляют рефинансирование. Когда ссуда рефинансируется, она выплачивается досрочно, и инвестор теряет еще несколько лет возврата процентных платежей. По мере увеличения риска они будут платить меньше за эти облигации, и, следовательно, доходность MBS возрастет, а ставки по ипотечным кредитам вырастут.

«Инвесторы настолько напуганы происходящим, что их не волнует доходность, они игнорируют MBS и придерживаются только казначейских облигаций», — добавил Секала.

Чтобы вернуть ставки по ипотечным кредитам на уровень после 10-летнего казначейства, потребуется «время и стабильность рынка», — сказал Грэм.

«Если такая доходность казначейства станет обычным явлением, кредиторы смогут постепенно снижать ставки по ипотечным кредитам, не рискуя безудержной рефинансирующей деятельностью», — сказал он. «В конце концов, ипотечные кредиты вернутся на нормальное расстояние от казначейских облигаций.«

ставок по ипотеке сегодня | Текущие ставки по ипотеке

Выбор лучшей ипотеки для вас

Жилищные ссуды не подходят всем. Вот некоторые распространенные типы ипотеки, чтобы определить, какой из них подходит именно вам.

| Тип кредита | Процентная ставка | Уникальные льготы | Страхование ипотеки | Лучшее для |

|---|---|---|---|---|

| Фиксированная 30-летняя | Фиксированная ставка на весь срок действия кредита | Стабильные, предсказуемые выплаты | PMI | Те, кто предпочитает фиксированную ставку и более низкий ежемесячный платеж, чем 15-летний кредит |

| 15-летний фиксированный | Фиксированная ставка на весь срок действия кредита | Более низкая процентная ставка & меньше выплачиваемых процентов, чем 30-летняя ссуда | Обычно требуется PMI, если первоначальный взнос <20% | Те, кто хочет погасить свой ссуду быстрее и платить меньше процентов |

| 5/1 ARM | Фиксированная ставка на 5 лет, затем может меняться каждый год после этого | Более низкая процентная ставка на установленный период времени | PMI обычно требуется, если первоначальный взнос составляет <20% | Те, кто будет продавать до 5 лет или удобны с платежами, которые могут меняться |

| 7/1 ARM | Фиксированная ставка на 7 лет, затем может меняться каждый год после этого | Более низкая процентная ставка на установленный период времени | Обычно требуется PMI если первоначальный взнос <20% | Те, кто продаст до 7 лет, или чувствуют себя комфортно с платежами, которые могут меняться |

| Заем VA | Может быть фиксированным или регулируемым | 0 долларов США (в большинстве случаев), без PMI , конкурентоспособные процентные ставки | Не требуется; но требуется плата за финансирование VA | Соответствующие ветераны или действующие члены службы |

| Кредит FHA | Может быть фиксированным или регулируемым | Первоначальные взносы всего 3. 5% и менее строгие требования к кредитному рейтингу 5% и менее строгие требования к кредитному рейтингу | Требуется предоплата и ежемесячный MIP | Те, у кого более низкий кредитный рейтинг или авансовый платеж |

| Большой заем | Может быть фиксированным или регулируемым | Суммы займа, превышающие соответствующие лимиты займа | Требования PMI различаются в зависимости от кредитора. | Те, кто покупает дом стоимостью более 453 100 долларов США (или выше на некоторых рынках) |

Как найти лучшие ставки по ипотеке

Ставки по ипотеке могут меняться ежедневно и могут широко варьироваться в зависимости от личная ситуация заемщика.Разница может означать десятки тысяч долларов в течение срока кредита. Вот несколько тактик, которые помогут вам найти лучшую ставку по ипотеке для вашего нового жилищного кредита.

Магазин около

У вас может возникнуть соблазн просто обратиться к кредитору, с которым обычно работает ваш агент по недвижимости, но это не гарантирует, что вы получите лучшую ставку по жилищному кредиту.

Лучше всего сравнить официальные оценки ссуд как минимум от 3 разных кредиторов, чтобы убедиться, что вы получаете конкурентоспособную процентную ставку.

Лучше всего сравнить официальные оценки ссуд как минимум от 3 разных кредиторов, чтобы убедиться, что вы получаете конкурентоспособную процентную ставку.Сравнить комиссии

Ставка по ипотеке — не единственный фактор, определяющий стоимость вашего жилищного кредита. Обязательно посмотрите на комиссию каждого кредитора и стоимость закрытия, чтобы полностью оценить стоимость ссуды. Когда вы подаете заявку на получение ссуды, ваш кредитор предоставит вам форму, которая называется «Оценка ссуды», что упрощает сравнение общей стоимости ссуды, включая комиссии.

Увеличьте размер авансового платежа

Знаете ли вы, что сумма вашего первоначального взноса может повлиять на вашу ставку по ипотеке? Это связано с тем, что ставки по ипотеке обычно бывают многоуровневыми, и обычно более низкие ставки по ипотеке доступны для тех, у кого первоначальный взнос составляет 20% или более.Если возможно, подумайте об увеличении первоначального взноса, чтобы увидеть, снизит ли он ставку по жилищному кредиту.

Повысьте свой кредитный рейтинг

Ваш кредитный рейтинг — один из важнейших факторов, влияющих на ставку по ипотеке, которую вам предложат кредиторы. Как правило, чем выше ваш кредитный рейтинг, тем ниже процентная ставка по жилищному кредиту. Перед подачей заявки на ипотеку лучше всего проверить свой кредитный рейтинг и получить его в наилучшей возможной форме. Узнайте больше о том, как улучшить свой кредитный рейтинг.

Подумайте о своей кредитной программе

30-летний фиксированный заем — это, безусловно, наиболее распространенная кредитная программа, но ипотека с регулируемой процентной ставкой (ARM) и 15-летняя фиксированная ссуда предлагают более низкие ставки. Если вас устраивает более высокий ежемесячный платеж по 15-летней фиксированной ссуде или возможность изменения вашей ставки с помощью ARM, одна из этих программ ссуды может помочь вам со временем выплачивать гораздо меньшие проценты по жилищному кредиту.

Стоит ли рефинансировать свой дом? Ставки по ипотеке упали до 50-летнего минимума из-за распространения коронавируса по США.

С. — и весь мир

С. — и весь мир

Ставки по ипотечным кредитам достигли рекордно низкого уровня после того, как Федеральная резервная система США снизила ставки на прошлой неделе на фоне ожидаемых экономических последствий распространения коронавируса — и это вызвало волну активности по рефинансированию, на которую американцы рассчитывают воспользоваться экономией, которую может принести более низкая процентная ставка.

По состоянию на утро понедельника во всем мире было зарегистрировано 110 588 случаев COVID-19 и 3841 смерть; 62 109 человек во всем мире выздоровели, согласно данным, опубликованным Центром системных наук и инженерии инженерной школы Джонса Хопкинса Уайтинга.Джонс Хопкинс добавил, что в США скончались 22 человека, и есть приблизительно 564 подтвержденных случая.

Объем кредитов рефинансирования подскочил до самого высокого уровня с июня 2013 года еще в начале февраля, вслед за более низкими ставками по ипотеке, согласно данным Ассоциации ипотечных банкиров. С тех пор средняя процентная ставка по 30-летней ипотеке с фиксированной процентной ставкой на этой неделе упала до 3,29%, Фредди Мак

С тех пор средняя процентная ставка по 30-летней ипотеке с фиксированной процентной ставкой на этой неделе упала до 3,29%, Фредди Мак

FMCC,

сообщил, что представляет собой рекордно низкий уровень.

Еще в феврале более 11 миллионов домовладельцев могли сэкономить в среднем 268 долларов в месяц на своих ипотечных кредитах, если бы они рефинансировали по текущим ставкам, сообщила информационная компания по недвижимости Black Knight.Количество людей, которые могли бы сэкономить за счет рефинансирования — и сколько денег они сэкономили — с тех пор только выросло, так как ставки по ипотечным кредитам упали.

«Практически любой должен проверять, есть ли возможность рефинансирования», — сказал Тендаи Капфидзе, главный экономист LendingTree.

ДЕРЕВО,

-0,05%.

«Ничего не стоит поговорить с кредитором и узнать, какую ставку он может предложить вам на этом рынке».

См. Также: Арендная плата чертовски высока — даже для американцев со средним доходом

Но рефинансирование не является надежным. Получение нового жилищного кредита может стоить вам нескольких тысяч долларов комиссионных. А неправильный выбор может значительно снизить ваши потенциальные сбережения. Вот пять вопросов, которые домовладельцы должны задать себе, прежде чем решиться на рефинансирование ипотеки.

Получение нового жилищного кредита может стоить вам нескольких тысяч долларов комиссионных. А неправильный выбор может значительно снизить ваши потенциальные сбережения. Вот пять вопросов, которые домовладельцы должны задать себе, прежде чем решиться на рефинансирование ипотеки.

Как долго я останусь в этом доме?

По ипотеке выплачиваются в течение многих лет, и в течение начального периода большая часть ваших платежей пойдет на проценты, а не на основную сумму долга по ссуде.

В результате время является одним из наиболее важных факторов при определении того, имеет ли рефинансирование финансовый смысл.«Вы хотите, чтобы ссуда оставалась достаточно долгой, чтобы ежемесячные сбережения превысили затраты на закрытие — это сильно зависит от комиссий», — сказал Холден Льюис, эксперт по ипотеке на веб-сайте по личным финансам NerdWallet.

Домовладельцы, которые планируют переехать в новый дом в ближайшие пять лет или около того, могут на самом деле сэкономить больше, придерживаясь существующей ипотеки, а не рефинансирования, учитывая комиссионные, которые вы должны заплатить кредитору.

«

«Вы хотите сохранить ссуду достаточно долго, чтобы ежемесячные сбережения превысили расходы на закрытие.’

”

— — Холден Льюис, эксперт по ипотеке в NerdWallet

С другой стороны, люди, которые навсегда остались дома, могли бы получить выгоду от 15-летней ссуды, а не от 30-летней, сказал Льюис. Средняя процентная ставка по ипотеке с фиксированной ставкой на 15 лет обычно ниже, чем по ссуде на 30 лет — в настоящее время она составляет 2 процента.79%. Таким образом, хотя эти ссуды требуют более крупных ежемесячных платежей, совокупная экономия больше.

15-летняя ссуда также позволит домовладельцу быстрее наращивать капитал, который он может затем использовать через ссуду под залог жилья в будущем, если возникнут непредвиденные расходы.

Сколько я сэкономлю?

Чтобы сэкономить деньги с помощью рефинансирования, общее практическое правило состоит в том, что новая процентная ставка должна быть на 50 базисных пунктов ниже, чем ваша текущая, сказал Капфидзе. Но, глядя на средние ставки, сообщаемые Freddie Mac, важно помнить, что ставки, предлагаемые кредиторами, могут быть даже лучше.

«Поскольку обычно многие ставки, которые вы видите, являются средними, это означает, что половина ставок ниже этого», — сказал Капфидзе.

«

Чтобы сэкономить деньги с помощью рефинансирования, новая процентная ставка должна быть на 50 базисных пунктов ниже вашей текущей.

”

Покупки для сравнения, в результате, имеют решающее значение для заключения наилучшей сделки. Кредиторы конкурируют не только по процентным ставкам. Они также могут регулировать, сколько вы тратите на закрытие расходов. Еще одним фактором, который может изменить общую экономию, являются пункты дисконтирования — это комиссии, которые кредиторы взимают при закрытии сделки, чтобы снизить долгосрочную процентную ставку. Если вы можете заплатить больше при закрытии, это может еще больше снизить вашу процентную ставку.

Кредиторы конкурируют не только по процентным ставкам. Они также могут регулировать, сколько вы тратите на закрытие расходов. Еще одним фактором, который может изменить общую экономию, являются пункты дисконтирования — это комиссии, которые кредиторы взимают при закрытии сделки, чтобы снизить долгосрочную процентную ставку. Если вы можете заплатить больше при закрытии, это может еще больше снизить вашу процентную ставку.

Плачу ли я ипотечную страховку?

Есть два случая, когда заемщики должны оплачивать ипотечную страховку: если они получают ссуду Федеральной жилищной администрации (FHA), или если они получают обычную ссуду с первоначальным взносом менее 20%.

При рефинансировании очень важно проанализировать, какой тип ссуды вы можете получить и какой у вас собственный капитал. «Рефинансирование, когда у вас будет 20% капитала или более, даст вам наилучшую сделку, потому что у вас не будет ипотечного страхования», — сказал Льюис.

См. Также: Ожидаете ли вы падения цен на жилье во время следующей рецессии? Почему можно очень долго ждать

Избавление от ипотечного страхования увеличит ваши общие сбережения и может окупить затраты на рефинансирование, даже если вы превысите порог в 50 базисных пунктов.

Если вы не накопили много капитала в своем доме за счет ежемесячных выплат по ипотеке, но имеете часть сбережений, рефинансирование наличными может помочь вам преодолеть отметку в 20%, сказал Капфидзе, добавив, что это может разумно использовать свои налоговые доллары.

«

«Чем выше ваш кредитный рейтинг, тем выше ваш рейтинг».

”

— —Тендаи Капфидзе, главный экономист LendingTree

В порядке ли мой финансовый дом?

Недавнее исследование LendingTree показало, что каждая четвертая заявка на рефинансирование ипотеки отклоняется.Самая распространенная причина отказа в подаче заявок — слишком высокое отношение долга к доходу заемщика, за которым следует плохой кредит.

Принятие мер для улучшения отношения долга к доходу и кредитного рейтинга перед подачей заявки на новый жилищный заем повысит шансы на улучшение. «Если есть что-то, что вы можете сделать, чтобы уменьшить свои не-ипотечные долги, это поможет», — сказал Капфдизе. Также важно убедиться, что в вашем кредитном отчете нет ошибок.

Еще одна причина проверить свою кредитную историю: ваш рейтинг, вероятно, улучшился, поскольку вы выплачивали ипотечный кредит.«Чем выше ваш кредитный рейтинг, тем выше ваш рейтинг», — сказал Капфидзе.

Подробнее: «Здесь много неуверенности и опасений». Из-за коронавируса некоторым китайским инвесторам становится сложнее покупать недвижимость в США.

Сможет ли мой существующий кредитор заключить мне сделку?

При поиске рефинансирования не забывайте о существующем кредиторе. «Если они знают, что вы ходите по магазинам, они должны быть заинтересованы в том, чтобы предложить вам самое выгодное предложение», — сказал Рик Шарга, ветеран и консультант ипотечной индустрии.

Поскольку у вашего существующего кредитора уже есть ваша личная информация и история платежей, рефинансирование с их помощью часто может быть более простым процессом. Кроме того, они кровно заинтересованы в сохранении вашего бизнеса, что заставит их максимально конкурировать с предложениями других кредиторов.

Другой способ рефинансирования у существующего кредитора может означать лучшую экономию — погашение нового кредита. Ваш кредитор будет иметь представление о том, как долго у вас есть существующая ссуда, и как заемщик вы сэкономите больше, рефинансировав на более короткий срок, чем получение новой 30- или 15-летней ссуды и начиная с нуля.

Эта история была первоначально опубликована 10 февраля 2020 г. и была обновлена.

7 стратегий обеспечения более низкой процентной ставки по ипотеке

Покупка нового дома — это большая инвестиция для любого, как с точки зрения финансов, так и времени. Одна из проблем, с которыми сталкиваются многие покупатели жилья, — это как получить более низкую процентную ставку по ипотеке. Более низкая ставка влияет на ваши будущие сбережения. Вот семь стратегий, которые помогут вам достичь своей цели.

Более низкая ставка влияет на ваши будущие сбережения. Вот семь стратегий, которые помогут вам достичь своей цели.

1.Повысьте свой кредитный рейтинг

Ипотечные кредиторы учитывают множество факторов при рассмотрении того, имеете ли вы право на получение жилищного кредита. Они могут посмотреть на вашу текущую работу и доход, а также на то, как долго вы проработали на своей нынешней работе. Хотя каждый кредитор индивидуален, все кредиторы обязательно принимают во внимание ваш кредитный рейтинг. Кредитный рейтинг варьируется от 300 до 850, причем последний является лучшим. Полезно иметь общее представление о своем кредитном рейтинге. Однако не стоит периодически запрашивать его, потому что это может снизить вашу оценку.

Самая известная система подсчета очков — FICO. Ваш рейтинг FICO основан на пяти категориях, каждой из которых присваивается процентный вес. Их:

- История платежей — 35 процентов

- Задолженность — 30 процентов

- Длительность кредитной истории — 15 процентов

- Новый кредит — 10 процентов

- Используемые виды кредитов — 10 процентов

Вы хотите доказать кредиторам, что вы сами являетесь хорошей инвестицией и не откажетесь от оплаты. Самый простой способ начать создание кредита — это получить кредитную карту. Как только вы это сделаете, или если у вас уже есть один или несколько, всегда платите вовремя. Настроить автоматические платежи — это разумно, чтобы не упустить шанс пополнить счет. Наличие нескольких кредитных карт не повлияет на ваш кредитный рейтинг, если отношение вашего долга к кредитному портфелю или суммы задолженности ниже 30 процентов от доступного кредита.

Самый простой способ начать создание кредита — это получить кредитную карту. Как только вы это сделаете, или если у вас уже есть один или несколько, всегда платите вовремя. Настроить автоматические платежи — это разумно, чтобы не упустить шанс пополнить счет. Наличие нескольких кредитных карт не повлияет на ваш кредитный рейтинг, если отношение вашего долга к кредитному портфелю или суммы задолженности ниже 30 процентов от доступного кредита.

2. Выберите дом и тип ссуды

Прежде чем перейти к следующей стратегии, действительно полезно получить базовое представление о различных займах.Мы в First Option знаем, что все различные кредиты могут быть непосильными. Мы были там с членами нашей семьи и друзьями, и мы здесь для вас. Короче говоря, сосредоточьтесь на знании:

- Ваш ценовой диапазон на дом.

- Сколько вы можете отложить изначально.

- Сколько вы можете откладывать на ежемесячный платеж по ипотеке.

- И общее представление о том, как долго вам нужно возвращать ссуду, то есть срок ссуды.

Вы должны иметь общее представление о том, какой дом вы хотите купить, и о своем ценовом диапазоне.Например, вы ищете дом на одну семью или квартиру? Когда у вас появится идея, воспользуйтесь нашим онлайн-калькулятором ипотечного кредита, чтобы рассчитать ежемесячные платежи и проценты. Два самых популярных типа ссуд — это ипотека с фиксированной ставкой на 15 и 30 лет.

3. Покупки по низким ставкам по ипотеке

Когда вы покупаете предметы домашнего обихода или подарки, вы не торопитесь, чтобы найти лучшую сделку. Сделайте то же самое, когда дело доходит до ставок по ипотеке. Многие выбирают первую ставку, которую они получают, предполагая, что в других местах будет так же.Это не правда. Чтобы найти самую низкую ставку по ипотеке, составьте список кредиторов, с которыми можно связаться. Включите прямых кредиторов, таких как First Option, а также национальные банки, местные банки и кредитные союзы. После того как у вас будет управляемый список, попробуйте связаться со всеми в один день или хотя бы в течение одного 14-дневного периода. Каждый потенциальный поставщик ипотеки составляет отчет о кредитной истории заявителя. При запросе ставок по ипотеке в течение одного и того же периода они будут отображаться как один запрос, а не как несколько запросов, что может снизить ваш результат на несколько пунктов.

Каждый потенциальный поставщик ипотеки составляет отчет о кредитной истории заявителя. При запросе ставок по ипотеке в течение одного и того же периода они будут отображаться как один запрос, а не как несколько запросов, что может снизить ваш результат на несколько пунктов.

4. Не позволяйте гонорарам сбивать вас с толку

Не упускайте из виду комиссию кредитора при рассмотрении вариантов ставок. Например, возможно, вы найдете ипотеку с очень низкой ставкой и очень низкими баллами, но комиссия кредитора будет высокой. Спросите кредиторов заранее, какова общая сумма всех сборов в процентах от суммы кредита. Когда вы учитываете комиссии, вы получаете годовую процентную сумму (APR). Годовая процентная ставка следует за вами в течение всего срока действия кредита, поэтому не игнорируйте его.

5. Зафиксируйте его

Если вас беспокоит рост ставок, попросите кредитора «зафиксировать» ставки по вашему кредиту.Обычно это можно сделать, если ссуда закрывается в течение определенного «периода блокировки». Однако, прежде чем подписывать что-либо, четко поймите, как это повлияет на вас в будущем. Чтобы обеспечить более низкую ставку по ипотеке, подождите, чтобы зафиксировать ставку, пока вы не согласитесь купить дом, и запросите более короткий период блокировки.

Однако, прежде чем подписывать что-либо, четко поймите, как это повлияет на вас в будущем. Чтобы обеспечить более низкую ставку по ипотеке, подождите, чтобы зафиксировать ставку, пока вы не согласитесь купить дом, и запросите более короткий период блокировки.

6. Сделайте большой первоначальный взнос

Любая сумма, которую вы можете заплатить за свой новый дом заранее, — это прекрасно. Чем больше ваш первоначальный взнос, тем меньше потребуется сумма кредита. Это также означает меньший риск для кредиторов.В конце концов, ваши выплаты по ипотеке будут ниже.

7. Плати больше, когда сможешь

Согласны ли вы на ипотеку с фиксированной ставкой (FRM) или ипотеку с регулируемой процентной ставкой (ARM), платите больше с ежемесячных платежей, когда это возможно. Каждый раз, когда вы это делаете, вы сокращаете срок кредита и сумму процентов, которую вы будете платить.

Запросите расценки в First Option, когда вы ищете ипотеку. Наши опытные кредиторы честны и готовы помочь вам найти дом вашей мечты. Мы здесь для вас, когда вы будете готовы!

Мы здесь для вас, когда вы будете готовы!

Уменьшите ежемесячные выплаты без рефинансирования? Переделать.

Дом, заем: блог> Уменьшите ежемесячные платежи без рефинансирования? Переделать.

Многие домовладельцы могут быть знакомы с

Рефинансирование ипотеки как способ изменить условия ссуды, будь то получение более низкой процентной ставки, преобразование регулируемой ставки в фиксированную, сокращение срока ссуды или даже высвобождение денежных средств из собственного капитала.

Конечно, рефинансирование

может быть полезным инструментом для некоторых домовладельцев.Рефинансирование может быть полезно для поиска более низкой процентной ставки, сокращения срока ипотеки, перехода с регулируемой процентной ставки на фиксированную или для использования собственного капитала для таких событий, как консолидация долга.

Но бывают случаи, когда домовладельцу могут не понадобиться все функции рефинансирования, которые, по сути, представляют собой получение новой ссуды взамен первоначальной ссуды, и могут включать все сложные элементы квалификации для получения новой ссуды, включая комиссию за оформление. , проверка кредитоспособности, затраты на оценку имущества, подтверждение дохода и другие шаги.

, проверка кредитоспособности, затраты на оценку имущества, подтверждение дохода и другие шаги.

Для тех, кому не нужно все, что предлагается за счет рефинансирования, есть альтернатива, которая позволяет домовладельцам снизить ежемесячные платежи с меньшим количеством шагов и затрат: переделка.

Что такое переработка?

При внесении изменений домовладелец сохраняет исходные условия ссуды (процентную ставку и срок погашения), но производит один или несколько дополнительных платежей в счет основной суммы долга, чтобы уменьшить непогашенный остаток ссуды. Затем кредитор пересчитывает ежемесячный платеж, исходя из меньшей суммы основного долга.

При меньшей задолженности кредит продолжается с той же процентной ставкой, теми же условиями и сроками, но с меньшими ежемесячными выплатами основной суммы и процентов. Realtor.com называет этот процесс «проще, чем рефинансирование».

Как известный сертифицированный специалист по финансовому планированию, блоггер и спикер Майкл Китсес

поясняет: «Изменяя ипотеку — повторно амортизируя остаток ссуды на первоначальный срок — заемщик получает немедленное облегчение в виде более низких будущих обязательств по ипотеке».

Кредитор проверит, что вы совершили свои последние шесть платежей вовремя, и проверит ваши активы на предмет покрытия расходов.Но им не нужно будет подтверждать ваш доход или оценивать дом.

Кредитор проверит, что вы совершили свои последние шесть платежей вовремя, и проверит ваши активы на предмет покрытия расходов.Но им не нужно будет подтверждать ваш доход или оценивать дом. Когда вы рефинансируете ипотеку, ваш кредитор проверит ваш доход, проверит ваши долги и заберет ваш кредит.

Когда вы рефинансируете ипотеку, ваш кредитор проверит ваш доход, проверит ваши долги и заберет ваш кредит. PMI должен автоматически снизиться, как только у вас будет 22% капитала в вашем доме.Но вы можете попросить своего кредитора удалить PMI, когда вы планируете достичь 80% LTV. Это может произойти раньше, чем ожидалось, если стоимость вашего дома существенно выросла.

PMI должен автоматически снизиться, как только у вас будет 22% капитала в вашем доме.Но вы можете попросить своего кредитора удалить PMI, когда вы планируете достичь 80% LTV. Это может произойти раньше, чем ожидалось, если стоимость вашего дома существенно выросла. Лучше всего сравнить официальные оценки ссуд как минимум от 3 разных кредиторов, чтобы убедиться, что вы получаете конкурентоспособную процентную ставку.

Лучше всего сравнить официальные оценки ссуд как минимум от 3 разных кредиторов, чтобы убедиться, что вы получаете конкурентоспособную процентную ставку.