Как оформляется ипотека на строительство частного дома. Ипотека на строительство частного

Ипотека на строительство частного дома 2022 года: кредит под строительство

Преимущества индивидуального жилого дома по сравнению с городской квартирой очевидны — при одинаковом уровне комфорта жители коттеджа получают придомовую территорию, значительное преимущество в площади и количестве комнат, отапливаемый гараж прямо под домом и более благоприятную психологическую атмосферу проживания всей семьи. Но поскольку построить комфортабельный коттедж своей мечты далеко не каждому под силу — помочь здесь может ипотека на строительство частного дома.

Взять ипотечный кредит для постройки загородного дома или дачи сейчас, в 2018 году, можно практически в любом банке. Как и в случае с покупкой квартиры или иного недвижимого имущества, ипотечное кредитования жилого дома потребует от вас предоставление залога или первоначального взноса. В зависимости от конкретного банка, ипотека под строительство частного жилого дома допускает предоставление в качестве залогового имущества земельного участка, на котором будет вестись строительство, квартиры или даже автомобиля. Многое зависит также и от размера кредита.

Учитывая, что смета строительства индивидуального жилого дома или дачи может существенно различаться в зависимости от особенностей проекта — сумма ипотечного кредита, который заёмщик собирается взять в банке, определяется индивидуально. При этом будут оценены финансовые возможности заёмщика, а также его кредитная история.Требования при получении строительной ипотеки в 2022 году

Предоставление кредита для постройки коттеджа требует от банка выделение немалых средств и, соответственно, гарантий для их своевременного возврата. Именно поэтому получить ипотеку без первоначального взноса или залога вам вряд ли удастся. Поэтому молодой семье, планирующей в скором времени переселиться поближе к природе, нужно будет учесть ряд важных условий со стороны кредитора, без соблюдения которых мечта о комфортабельном загородном коттедже может не воплотиться.

Среди типичных требований банков, предъявляемых соискателям на получение ипотечного кредита, можно выделить:

- Земельный участок, на котором будет вестись строительство, должен обязательно находиться в частной собственности заёмщика.

- Нахождение земельного участка в природоохранной зоне или в аренде другого лица недопустимо.

- К участку должны быть подведены инженерные коммуникации (электричество, газ). Если проект коттеджа предусматривает наличие артезианской скважины и септика — без подключения к централизованной системе водоснабжения можно обойтись.

- Заёмщик должен иметь залог в виде другой недвижимости. Для этого может использоваться земельный участок, на котором планируется вестись строительство дома или дачи.

- Заёмщик должен предоставить банку необходимый пакет документов для оформления договора ипотеки.

Следует учесть, что в 2022 году кредит под строительство загородного дома или дачи вы сможете получить на выгодных условиях лишь при наличии первоначального взноса или значительного залога. Сложная экономическая ситуация вынуждает банки предоставлять ипотеку всё более избирательно. Тем не менее, соискатели на получение кредитных средств могут воспользоваться различными целевыми программами, среди которых одна из наиболее распространённых — льготный кредит на строительство жилья для молодых семей.

Если же вы с супругой не подпадаете под категорию молодой семьи — тогда вам может быть предоставлена возможность получения нецелевого кредита. В отличие от целевого кредитования, которое банк выделяет специально для нуждающихся в жилье, здесь дом и земельный участок под ним не являются предметом договора ипотеки. Заёмщик может получить кредит под гарантию поручителей или залог другой недвижимости. Однако в этом случае процент за пользование кредитными средствами будет выше, чем при целевой ипотеке.Банки охотно дают молодым семьями кредит под строительство дачного домика или загородного коттеджа. Имея в залоге объект строительства, кредитор значительно снижает риск невозврата денежных средств. Это стимулирует предоставление более низких процентных ставок по целевым ипотечным кредитам, в сравнении с потребительскими или любыми другими кредитными программами.

Какие условия предъявляют банки к претенденту на ипотеку

Не секрет, что с каждым годом популярность индивидуального жилищного и дачного строительства среди граждан всё возрастает. Но даже и в 2018 году, чтобы взять кредит под строительство на выгодных условиях, заёмщику потребуется приложить немало усилий.

Сложность в получении строительных кредитов связана с жесткими требованиями к заёмщику со стороны банка. Чтобы оформить кредит под строительство индивидуального жилого дома, необходимо не только иметь первоначальный взнос, но также и предоставить банку сведения об устойчивом доходе всей семьи. При этом во внимание принимается не только доход самого заёмщика, но и его супруги, которая автоматически становится созаёмщиком по кредиту.

У гражданина будет больше шансов получить ипотеку под строительство дома или дачи, если здание уже частично построено. Кроме этого, играет роль месторасположение участка и его рыночная стоимость.

При предоставлении документов на оформление ипотеки, претендент на получение кредита должен будет предоставить справку с места работы о доходах. Если же заёмщик занимается предпринимательской деятельностью — банк анализирует оборот по кредитным картам и счетам. Если сумма ежемесячного платежа не превышает 30% от дохода всей семьи — шансы получить кредит, имея при этом обеспечение в виде залога, достаточно высоки. Поэтому, перед тем как подавать документы на заявку по кредиту, лучше всего заранее рассчитать, отвечает ли уровень ваших доходов размеру кредита, который вы надеетесь получить.

Особенности предоставления ипотеки под строительство в 2022 году

Предоставление ипотечного кредита под строительство жилого дома для нуждающихся в улучшении своих жилищных условий сопряжено с необходимостью соблюдения ряда условий. Одним из них, наряду с наличием первоначального взноса и залога, является процентная ставка банка.

В 2022 году условия предоставления ипотеки напрямую зависели от финансовой ситуации в стране. Банки дают кредиты, ориентируясь во многом на уровень учетной ставки рефинансирования Центробанка. На протяжении всего 2022 года учетная ставка снижалась, что давало возможность финансовым учреждениям предоставлять займы населению и юридическим лицам на более выгодных условиях, чем годом ранее.

Кроме процентных ставок, при оформлении ипотеки заёмщик сталкивается с массой других требований, предъявляемых со стороны банка — как к объекту строительства, так и к самому гражданину, подающему заявку на получение кредита. В частности, в 2022 году в большинстве банков остался неизменен срок кредитования. Учитывая неопределенность в динамике рубля, финансисты достаточно осторожны в сроках предоставления заёмных средств. На сегодняшний день ипотеку под строительство можно оформить на срок от 10 до 25 лет. Если же заёмщик желает воспользоваться нецелевым кредитом — срок кредитования будет значительно меньшим, а процентная ставка — выше.

Сумма выданной ипотеки обычно не превышает 85% от стоимости всего строительства. Однако если заёмщик может предоставить высоколиквидный залог, превышающий сумму кредита — банк вполне может выдать ипотеку до 100% от стоимости строительства.  Как правило, финансовые организации не слишком охотно дают длительные кредиты (на 15-25 лет) лицам пожилого возраста. Однако и эту проблему можно избежать, заключив договор кредитования не только с титульным заёмщиком, но и с его совершеннолетними детьми, которые могут выступить в качестве созаёмщиков по ипотеке.

Как правило, финансовые организации не слишком охотно дают длительные кредиты (на 15-25 лет) лицам пожилого возраста. Однако и эту проблему можно избежать, заключив договор кредитования не только с титульным заёмщиком, но и с его совершеннолетними детьми, которые могут выступить в качестве созаёмщиков по ипотеке.

Как правильно рассчитать сумму ипотеке при строительстве дома

Обращаясь в банк за кредитом под строительство индивидуального жилого дома, следует учитывать то, что финансовое учреждение, прежде всего, заинтересовано в гарантии возврата своих денег. Поэтому рассматривая вашу заявку на ипотеку, представители банка наверняка поинтересуются тем, как вы собираетесь строить свой дом — самостоятельно нанимая бригаду рабочих или оформляя договор со строительной фирмой.

Для банка важно, чтобы построенный дом являлся ликвидным активом, который бы всегда пользовался спросом на рынке недвижимости. По этой причине преимущество в выдаче ипотеки под строительство будут иметь те граждане, которые в ходе рассмотрения заявки по кредиту смогут предоставить архитектурный проект будущего дома, а также согласованную смету работ.

В 2022 году в любом российском регионе работает немало строительных компаний, к которым вы можете обратиться. Позаботьтесь о том, чтобы после согласования сметы строительства, вся её сумма была разделена на транши. Поэтапная оплата выгодна не только тем, что заставляет строительных подрядчиков более ответственно относиться к строкам выполнения работ, но и выгодна с финансовой точки зрения — в этом случае вы можете открыть в банке кредитную линию, а не брать весь кредит целиком. Это предоставляет возможность платить проценты лишь за тот объём средств, которыми вы воспользовались.

sovetyuristov.ru

сложности с залогом и процесс оформления

Просмотры: 1 280

Комментариев: 3

Собственный дом – это комфорт и уютная жизнь. Отсутствие соседей позволяет наслаждаться тишиной, а придомовая территория дает возможность осуществления всех идей и фантазий.

Мечта может сбыться. Если не хватает денег, то ипотека на строительство частного дома станет лучшим выходом из сложившейся ситуации.

к оглавлению ↑

Общие требования к клиенту

Банки устанавливают определенные критерии к клиентам. Это касается возраста, рабочего стажа и уровня дохода. Стандартно минимальный возраст заемщика не может быть менее 21 года. А также банк будет считать максимальный возраст на момент окончания ссуды. Если заем оформляется на 30 лет, а заемщику уже 50, то шансы на получение одобрения крайне малы. Выйти из ситуации можно сократив срок погашения ссуды.

Уровень дохода считается из расчета обеспечения всей семьи заемщика. Ситуация, когда в семье есть иждивенцы, может неблагоприятно сказаться на решении банка. Здесь решающую роль будет иметь уровень зарплаты, стаж, а также другие источники дохода членов семьи. В некоторых случаях можно привлечь созаемщиков. Это могут быть родственники, знакомые или коллеги по работе. Они должны оформить соответствующее поручение и будут нести материальную ответственность при неисполнении заемщиком обязательств.

к оглавлению ↑

Залог при строительстве дома

Сейчас на рынке очень много разных предложений жилищного заимствования. Все они отличаются условиями предоставления и размером процентов. Объединяет их необходимость оформления залога на возводимый дом. Как вариант, можно оформить в залог другую собственность.

Часто возникает вопрос о том, как оформить в залог дом, которого еще нет. Здесь есть несколько решений. Одним из них будет оформление в залог земельного участка. Однако, этот вариант подойдет не всем. Все дело в стоимости земли. Если она меньше суммы предоставляемого кредита, то банк откажется от такого обеспечения. Выходом из ситуации будет предоставление в залог другого недвижимого имущества. Это может быть квартира. Для того чтобы оформить такой залог, необходимо провести оценку недвижимости. Рекомендованная банком компания подготовит оценочный отчет, и после этого будет оформлено обременение.

После завершения строительства дома необходимо оформить залог на него. Для этого будет снято обременение с иного имущества заемщика и переоформлено на построенный объект. До полного закрытия жилищного займа будет находиться в залоге у банка.

к оглавлению ↑

Документы для банка

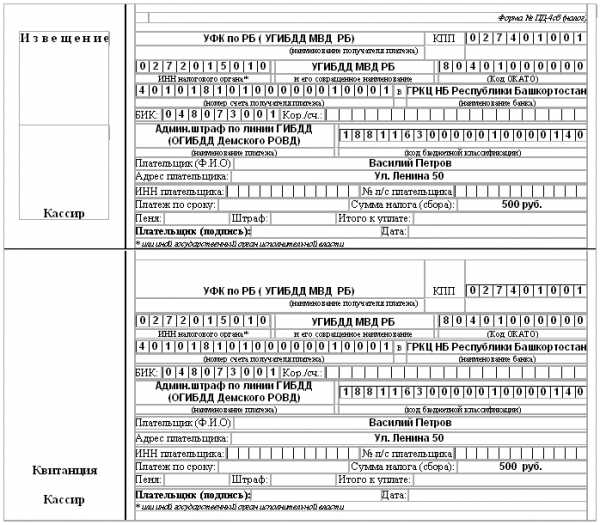

Ипотека на строительство частного дома предоставляется после предъявления всех необходимых документов. Это небольшой список:

- паспорт заемщика и созаемщиков;

- заявление;

- документ о доходах;

- документы по предоставляемому залогу.

В зависимости от банка и конкретной ситуации у заемщика могут потребовать дополнительные документы. Стандартно кредитор оглашает ответ в течение 5-10 дней с момента получения документов.

к оглавлению ↑

Обслуживание ипотеки

Заемщику стоит помнить о том, что кредит может предоставляться частями. Не обязательно сразу тратить все средства. Расходы по строительству дома делятся на этапы. Это фундамент, стены, кровля, коммуникации, внутренняя отделка. После окончания каждого этапа заемщик производит оплату.

Ипотека на строительство оплачивается равными платежами. Списание происходит один раз в месяц. Если заемщик хочет произвести досрочное погашение, необходимо написать заявление. На его основании и при наличии соответствующей суммы на счету заемщика банк произведет списание.

Автор: Ирина Кирова

к оглавлению ↑

Подбор лучших предложений по кредитам

С помощью данного сервиса вы можете бесплатно подобрать лучшие предложения по кредитам, микрозаймам или кредитным картам. Всё просто, в онлайн режиме, только следуйте инструкциям.

Нажимая на кнопку «Оформить», вы принимаете пользовательское соглашение и подтверждаете, что ознакомлены и согласны с политикой конфиденциальности данного сайта.

Это вам будет интересно

1 мая 14:38

Банки предлагают оформление различных программ кредитования. Но взять кредит под автомобиль можно далеко не во всех финансовых учреждениях. Многие банки такую сделку считают довольно рискованной и не готовы предоставлять займы. Как получить кредит под авто в банке? Данная программа относится к залоговым. В течение всего срока заимствования транспортное средство будет находиться под обременением. Но заемщик и дальше может им продолжать пользоваться. Если клиент не будет погашать...

30 апреля 14:07

Жизнь людей постоянно совершенствуется и улучшается. Сегодня уже совсем не кажется зазорным попросить взаймы недостающую сумму денег. Чтобы взять в долг нужную...

29 апреля 08:57

На потребительском рынке продажа товара в кредит - явление весьма распространенное. Способ торговли привлекает покупателя тем, что купить товар в кредит – значит,...

28 апреля 22:44

Российские банки предлагают кредиты на довольно большие суммы. Максимальный кредитный лимит зависит от программы кредитования. На приобретение жилья или автомобиля можно...

25 апреля 21:10

Чтобы получить кредитную поддержку от микрофинансовой компании, достаточно потратить 15-30 минут на заполнение заявки, после чего деньги будут моментально переведены на...

21 апреля 13:03

Если банки практически отказались от выдачи экспресс кредитов, предпочитая уделять больше времени и внимания оценке платежеспособности клиентов, то микрофинансовые...

Поделитесь этой статьей в соцсетях:

finansy.name

Ипотека на строительство частного дома

В теории, получение денег по ипотечному кредиту на строительство частного дома вполне вероятно. Сегодня многие финансовые учреждения предоставляют такую кредитную услугу, как ипотека на строительство дома. Но в этом случае клиенту придется выполнить несколько условий. Первым и наиболее главным условием получения ипотеки на строительство частного дома является владение клиентом права на недвижимое имущество, будь то дом или земельный участок. Отметим, что недвижимость служит для банка перестраховкой на тот случай, когда кредитополучатель по каким-либо причинам не в силах будет выплачивать банковские деньги по кредитованию. Просто говоря, Недвижимость случит залогом.

Также стоит упомянуть ряд определенных требований финансового учреждения к объектам кредитования – земельному участку или недвижимости, которая не достроена:

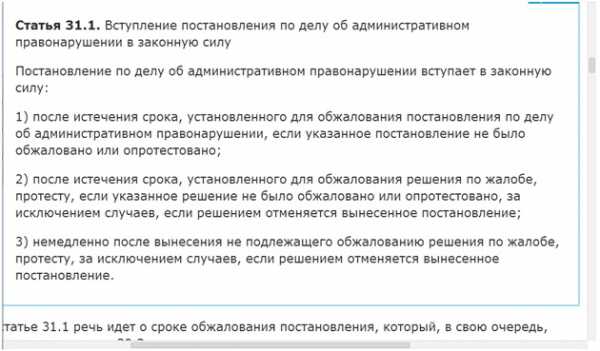

- К недостроенным объектам недвижимости: объект должен пройти регистрационную процедуру в БТИ. Вдобавок ко всему он должен быть зарегистрирован в качестве «объекта завершенного строительства» в Федеральной регистрационной службе. Предпочтительнее, чтобы объект недвижимости, который Вы собираетесь выставить в качестве залога, был достроен хотя бы наполовину. Именно в таком случае финансовые организации смогут увидеть в Вашем лице потенциального заемщика. Желательно также, чтобы приобретаемый объект недвижимости был оснащен полным комплектом коммуникаций, жизненно необходимым нормального проживания. Следующим этапом в получении положительного ответа при оформлении кредитования является то, что объект недвижимости находился на земельном участке, который не арендован, а находится во владении заемщика. Подобное качество объекта играет на руку потенциальному кредитополучателю. Последним пунктом в данном вопросе есть выплата заемщиком завершенных процентных ставок по кредиту на строительство дома в течение всего срока строительства и прохождения всех этапов государственной комиссии.

- К участку земли: с самого начала участок земли должен числиться в частной собственности, иметь подведенные коммуникации. Интересно знать, что многочисленные банки могут принимать решение в пользу заемщика, руководствуясь пи этом местом расположения объекта.

Существует не так много финансовых учреждений, которые позволяют заемщикам получать ипотеку на строительство частного дома, вне зависимости о того, что роль ипотечного кредитования в последнее время начинает набирать особую популярность среди россиян. Это объясняется тем, что рынок загородной недвижимости обладает огромной популярностью (спросом) среди покупателей. Как известно, спрос порождает предложение.

Программы ипотечного кредитования строительства частного дома за городом предлагаются Государственным ипотечным банком, а также банками «Союз» и «Русский стандарт». Также ипотека на строительство частного дома возможна в Сбербанке. Вдобавок ко всему интересующимся данной тематикой стоит знать, что в вышеупомянутых банках можно получить кредит не только на покупку земли и строительство, а еще на покупку загородных объектов недвижимости в готовом м недостроенном виде.

Огромного внимания заслуживает то, что процентные ставки в большинстве банков отличаются не существенно. Ипотечное кредитования под строительство дома обходится примерно в 12% за год в рублях, и в долларах США – 10% годовых. Если сравнивать со ставками по обычному ипотечному кредитованию, то можно заметить разницу в 1-2%.

Финансовые аналитики Росси говорят о том, что в скором времени ситуация с ипотекой на строительство загородного дома может существенно измениться в положительную сторону. Условия такой ипотеки для людей, которые предпочли займ на строительство загородного частного дома, постепенно улучшаются.

biznesluxe.ru

Ипотека на строительство частного дома |

Опубликовал: admin в Ипотека 01.10.2022 8 Просмотров

Такое банковское понятие, как ипотека, прочно вошло в нашу жизнь. Сегодня подавляющему большинству молодых семей недоступно приобретение собственного жилья без заёмных средств. Между тем некоторым вовсе не хочется покупать тесную коробку в серых стенах города. Построить собственное жильё более привлекательный вариант. Но ипотека на строительство частного дома непонятное явление, вызывающее массу вопросов. Попробуем в них разобраться.

Построить дом или купить готовые железобетонные метры в городе?

Смена городского жилья на собственный домик в пригороде отличный способ сэкономить на пресловутых квадратах и избавиться от назойливых соседей с дрелью за стеной. И это далеко не все преимущества частного дома. Рассмотрим их по порядку:

- Ни для кого не секрет, как обстоят дела с экологией в городе. Вдвойне обидно использовать ипотечное кредитование для покупки квартиры, чтобы потом платить за ежедневное отравление ядовитым воздухом и бесконечным табачным дымом с лестничной клетки. Свежий воздух за городом это главный плюс для тех, кому небезразлично здоровье растущего поколения.

- Прежде чем попасть на рынок жилья, квартира проходит наценку у 2-3 посредников. Это делает стоимость непомерно высокой. Цена за квадрат загородного дома в 2 раза ниже, даже если взять ипотеку на строительство.

- При планировании дома есть где разгуляться фантазии. Помимо самого жилища, можно построить беседку, организовать пруд или бассейн. В квартире же только поэкспериментировать с ремонтом и интерьером.

Если молодая семья запланировала переселиться из городских бетонных квадратных метров в собственный дом, она должна быть готова к существенным расходам. Строительство дело недешёвое. И не каждая среднестатистическая семья в нашей стране может позволить себе такое удовольствие. Как можно найти деньги на собственный дом?

Существует несколько способов:

- взять ипотеку на строительство частного дома;

- оформить нецелевой кредит под залог имеющейся недвижимости и использовать деньги для стройки;

- оформить потребительский кредит.

Рассмотрим более подробно первый способ. В чём нюансы и сложности ипотеки на строительство? Какие условия выставляют кредиторы для заёмщиков?

Ипотека на строительство частного дома это рисковое мероприятие для банка. В случае если объект будет недостроенным, он едва ли будет считаться ликвидным. При неудачном стечении обстоятельств, если вдруг у заёмщика не получится выплатить кредит в полном объёме и потребуется реализация предмета залога для погашения долгов, банк не сможет продать участок с начатым строительством.

Поэтому кредитные организации относятся с недоверием к такой ипотеке. Они выдают её лишь на особых условиях и при дополнительном обеспечении в виде залога и/или поручительства. Также банки устанавливают довольно жёсткие требования к будущим заёмщикам. А также к предметам залога. В основном у большинства из них сходные предписания. Имеются лишь некоторые колебания в ту или иную сторону относительно возрастных ограничений или прочих характеристик клиента. Какие параметры имеют значения для банков? Вот несколько таких факторов:

- Для заёмщика и его поручителей возраст, тип занятости и стаж, гражданство и место прописки.

- Для предмета залога стоимость, тип использования, физические характеристики, юридическая чистота, отсутствие обременений и прочих ограничений на полноценное пользование по прямому назначению.

Также банк потребует документацию о наличии первоначального взноса и отчёт о целевом использовании денежных средств, предоставляемых в кредит.

У каждого кредитного учреждения установлены ограничения на сумму кредита. Она зависит не только от общего дохода заёмщика и его членов семьи, но и от стоимости залогового имущества. Как правило, банк финансирует затраты на стройку в размере 20-85% от общей суммы. Ипотека на строительство частного дома оформляется на срок от 5 до 30 лет. Некоторые банки могут предложить и больший срок. Тогда заёмщик может получить весьма комфортный ежемесячный платёж. Правда, стоит учесть, что сумма переплаты в итоге прилично возрастёт.

Заранее определить размер процентной ставки сложно, даже если речь идёт о каком-либо конкретном банке. Эта величина зависит от ряда условий срока, размера первоначального взноса. Некоторые кредитные организации готовы сделать скидку клиенту, который некогда уже был заёмщиком или является им в настоящий момент. Конечно, если речь идёт о добросовестном человеке, который не допускает просрочек.

Снижения процентной ставки могут ожидать те, кто получает заработную плату на карту выбранного банка, а также работники бюджетной сферы. После окончания стройки, когда дом будет сдан в эксплуатацию и станет залогом, кредитор также будет готов снизить ставку. Почему банки идут на подобные уступки? Всё дело в том, что соответствие вышеперечисленным условиям говорит о надёжности клиента и снижает риски банка.

Чтобы получить примерный расчёт, необходимо зайти на сайт кредитного учреждения. И в разделе Ипотека выбрать нужную программу кредитования, опробовать так называемый калькулятор ипотеки на строительство. Он подскажет примерную процентную ставку, сумму ежемесячного платежа и переплаты.

Не стоит удивляться нескромному пакету документов, гораздо большему, чем требует обычный потребительский кредит. Ипотека предполагает выдачу банком крупной суммы на длительный срок. А это всегда больший риск для финансового учреждения. Ещё более рискованной считается сама цель такой ипотеки строительство. Ведь в случае недостроя банк может остаться ни с чем. Поэтому стоит собрать волю в кулак, добыть все бумажки и справки, чтобы получить желаемое.

В первую очередь понадобятся такие документы:

- Бумаги, касающиеся заёмщика и его поручителей/созаёмщиов подтверждение личности, дохода, документы о полученном образовании и социальном статусе. Задача банка определить платёжеспособность и ответственность клиента, поэтому специалист вправе запросить множество дополнительных справок.

- Документы по залогу. Часто большинство бумаг из списка по залогу отсутствует на руках у клиентов, а собрать их быстро задача не из лёгких. Вместо того чтобы обивать пороги Росреестра и БТИ, многие обращаются к специалистам за помощью.

- Выписки из счетов, другие документы, подтверждающие наличие первоначального взноса.

- Проект дома, эскизы, копия договора со строительной компанией, смета на строительство.

До событий 2022 года такая программа, как ипотека на строительство частного дома, была более распространена в кредитных организациях страны. Сегодня её предлагает сравнительно небольшое количество банков. Поэтому рассмотрим условия кредитования на примере Сбербанка. Он на сегодняшний день гораздо чаще связывается с такими сделками:

- Валюта кредита только рубли РФ.

- Сумма кредита от 300 тыс. р., но не более 75% от стоимости залога.

- Первоначальный взнос от 25%.

- Срок кредитования до 30 лет.

- Процентная ставка от 13,25%.

Часто заёмщики, планируя получить средства на строительство в кредит, плохо представляют себе весь процесс. Многие рассчитывают на подачу заявки, если имеют два документа. При этом банк дополнительно попросит разве что свидетельство о праве пользования участком. И в течение нескольких часов или дней заёмщик получит на руки деньги.

К сожалению, всё не так просто. Ипотечное кредитование, какую бы цель оно ни преследовало, требует тщательной проверки заёмщика и предмета залога. Банку необходимо минимизировать возможные риски как для клиента, так и для самой организации. К тому же целевое использование денежных средств предполагает наличие отчётности, а сама сумма редко предоставляется в виде наличных.

Как же в реальности выглядит такой кредитный процесс, как ипотека на строительство дома? Сбербанк, например, может предложить следующую схему сотрудничества между клиентом и банком:

- Заёмщик предоставляет свои документы и бумаги поручителей. На этом этапе банк принимает решение о возможности сотрудничества с клиентом.

- Сбор документов по земельному участку. Собранные справки передаются в банк для юридического мониторинга. Кроме того, проверяется соответствие участка требованиям банка по физическим характеристикам.

- Залог проходит оценку стоимости аккредитованными банком оценочными компаниями.

- Клиент занимается заказом проекта дома, заключением договора строительства. Банку также потребуется смета расходов для определения необходимой суммы кредита. Эти документы заёмщику предстоит получить в выбранной им строительной компании, а затем передать специалистам финансового учреждения.

- Если все предыдущие этапы были завершены удачно, стороны переходят к заключению кредитного договора.

- Кредит на строительство предполагает наложение обременения на земельный участок, поэтому придётся затратить некоторое время на оформление документации в Росреестре. В день получения нового свидетельства банк передаёт первую часть средств на строительство.

- Заёмщик предоставляет отчёт по целевому использованию первой части кредитных средств.

- Банк выдаёт вторую часть суммы.

- Заёмщик завершает строительство и оформляет дом как готовый объект недвижимости. После этого залогом становится уже земельный участок с недвижимостью. Процентная ставка по кредиту после этого идёт на уменьшение.

Для более комфортной выплаты некоторые банки предусматривают такую процедуру, как отсрочка выплаты основного долга. Заёмщик в течение длительного срока, до 3 лет, имеет возможность выплачивать только проценты, начисленные на сумму кредита. Это весьма удобно, учитывая возможные дополнительные затраты во время стройки, которые могут сильно ударить по бюджету. Кроме того, для выплаты части основного долга можно воспользоваться материнским капиталом. Об этой возможности стоит поинтересоваться заранее, до того как подавать заявку на кредит. Если ипотека под строительство в некоторых банках требует наличия первоначального взноса, для этого тоже используется сертификат.

Этот вид кредитования тоже является ипотекой, со всеми вытекающими последствиями. Ведь в качестве залога принимается объект недвижимости, а, значит, банк должен позаботиться о возможности реализации объекта в случае невыплаты кредита.

К плюсам такого кредитования можно отнести отсутствие необходимости отчёта о целевом использовании заёмщик вправе распоряжаться средствами по своему усмотрению. К тому же, как любая ипотека, эта предоставляется на довольно длительный срок.

Из минусов всё те же кипы документов при оформлении и длительность самого процесса рассмотрения заявки и выдачи денег. К тому же при нецелевом использовании ставка несколько возрастает. В основном кредиторы готовы предоставить для нецелевого использования не более 50% от стоимости залога.

Можно ли решить вопрос путём потребительского кредитования?

Учитывая вышеописанные условия ипотеки на строительство дома, обычный потребительский займ может показаться более простым способом получить необходимые деньги. Во-первых, банк не станет отслеживать целевое использование средств. Во-вторых, заёмщику не потребуется собирать внушительный пакет справок и проходить прочие процедуры. Деньги он сможет получить в день обращения по 2-3 документам. Но у такого способа есть и свои минусы:

- Сумма обычных займов редко превышает 1,5 миллиона рублей.

- Потребительский кредит предоставляется на небольшой срок, до 5 лет максимум. Большая сумма кредита означает непомерно крупные платежи, которые доступны не каждому. Да и станут тяжёлым грузом в непростой период стройки.

- Банки обычно устанавливают высокий процент на обычный кредит. Ипотека в этом плане ушла далеко вперёд. Вместо обычных 22-24% есть шанс получить всего 15% годовых.

Потребительское кредитование кажется удобным, но не самым выгодным способом получить недостающие средства для стройки. Такой вариант подойдёт тем, кто планирует заниматься возведением дома поэтапно или уже обладает частью необходимых строительных материалов. В заключение можно добавить, что условия у банков могут меняться довольно часто. Поэтому прежде чем остановить свой выбор на какой-либо кредитной организации, стоит лично проконсультироваться в каждой. Кредит на строительство процесс сложный и долгий, но цель оправдывает труды и ожидание.

pkfaq.ru