Как рассчитать беспроцентный период по кредитной карте Тинькофф. Беспроцентный период

Как рассчитать беспроцентный период до 55 дней по кредитной карте Тинькофф Платинум

Сейчас практически все кредитные учреждения предлагают льготный период по кредитным картам. И Тинькофф Банк не является исключением. Все кредитки банка имеют льготный период. А вот для чего нужен грейс-период, и как им пользоваться, разберем ниже.

Что такое льготный период?

Льготный период, он же грейс-период или беспроцентный период – это тот срок, в течение которого деньгами банка можно пользоваться без начисления процентов.

Каждое кредитное учреждение устанавливает свои правила использования грейс-периода. Так, в Тинькофф Банке по условиям льготного периода предусматриваются следующие правила:

- Срок беспроцентного кредитования до 55 дней

- Льготы распространяются только на покупки по карточке

- Снятие денег не подлежит льготному кредитованию и оплачивается в соответствии со ставкой, установленной банком

Для того чтобы за покупки по карте не были начислены проценты, необходимо до окончания грейс-периода внести полную сумму средств, которой вы успели воспользоваться.

Для чего нужен льготный период?

Многие заемщики уже успели оценить удобство кредиток со льготным периодом по кредитным картам Тинькофф Банка. Как часто вы сталкивались с такой ситуацией, когда срочно нужны деньги, а зарплата только предвидится? Раньше людям приходилось занимать у знакомых или родственников. Но с кредиткой, предусматривающей льготное кредитование, нет необходимости обзванивать всех близких, чтобы найти согласных помочь и собрать нужную сумму. Ведь вы можете просто оплатить свою покупку картой, а получив зарплату, вернуть деньги на счет, при этом, не заплатив ни копейки за использование банковских денег.

Именно в этом и кроется основное преимущество кредиток Тинькофф Банка с беспроцентным периодом. У вас всегда под рукой имеются резервные средства, которыми вы можете воспользоваться при необходимости абсолютно бесплатно и без лишних временных затрат на поиски людей, которые смогли бы занять деньги или на оформление наличного кредита.

Как рассчитать льготный период кредитки Тинькофф Платинум?

Перед тем, как воспользоваться заемными деньгами, следует внимательно ознакомиться с условиями льготного кредитования и понять, как его правильно рассчитывать? По карте Тинькофф Платинум установлен беспроцентный период до 55 дней. Клиентам Тинькофф часто не понятно, что означает предлог «до» в формулировке. Давайте разберемся, как рассчитывается льготный период в Тинькофф.

Каждая кредитка имеет свою дату начала льготного кредитования. В этот день вам будет приходить ежемесячная выписка по счету. И именно с этого дня будет начинаться отсчет. В Тинькофф Банке беспроцентный период по кредитной карте Тинькофф Платинум делится на несколько частей: период покупок и платежный период. Период покупок длится в течение одного месяца, 30-31 день. И именно в это время вы можете совершать покупки по карте. А по окончанию отчетного периода, начинается период внесения платежа. Он длится в течение 24-25 дней. Количество дней будет зависеть от того, сколько дней было в расчетном месяце. Исключением является февраль. В этом месяце отчетный период трат включается всего 28-29 дней. А оплатить счет в Тинькофф Банке по карте со льготным периодом следует в течение 26-27 дней.

Рассмотрим принцип грейс-периода по карте Тинькофф Платинум на примере. Допустим, по вашей кредитке дата начала отчетного периода, и дата формирования выписки назначена на 15 число и в этом месяце у нас 31 день. Тогда вы сможете оплачивать покупки по карте в течение 31 дня с 15 по 14 число следующего месяца включительно. А погасить долг нужно будет в течение 24 дней следующего месяца, то есть до 8 числа.

При необходимости, посмотреть принцип льготного периода по кредитной карте Тинькофф Платинум и рассчитать периоды трат и оплаты можно на официальном сайте банка по ссылке.

Что происходит после льготного периода?

Если вы успели до последнего числа оплаты погасить весь долг по кредитной карте Тинькофф с грейс-периодом, то можете спокойно и дальше пользоваться этой услугой. Но если полная сумма не была внесена или был погашен только минимальный платеж, то на весь долг будет начислен процент, согласно установленной банком ставкой. По карточке Тинькофф Платинум ставка на покупки по карте может варьироваться от 15% до 29,9%. А ставка за операции по карте уже будет несколько больше – от 30% до 49,9%.

При этом если вы исправно платите по кредиту, льготный период Тинькофф также продолжает действовать. То есть, если в следующем расчетном периоде снова будете совершать оплату покупок карточкой Тинькофф и в льготный период возвращать все использованные деньги, то на эти транзакции проценты не начислят.

Как получить более 55 дней без процентов?

Хотя кредиток Тинькофф с более долгим льготным периодом нет, однако есть возможность поучаствовать в специальной акции банка, в рамках которой можно не платить за проценты до 120 дней. Эта акция предназначена для тех, кто имеет кредиты в других банках. В рамках предлагаемой услуги, оформив карту Тинькофф Платинум, вы можете закрыть долг в другом банке, переведя сумму долга или его части на счет карты Тинькофф, при этом получив льготный период 120 дней.

Эта услуга является альтернативой рефинансирования. Перекредитовать таким образом можно как кредитные карты сторонних банковских учреждений, так и кредитки.

Карты с грейс-периодом от Тинькофф неспроста пользуются такой популярностью. Такие карточки отлично выручают в сложных ситуациях. Главное помните, что при использовании заемных средств, рано или поздно их все равно придется вернуть банку. Наилучшим вариантом будет гашение всей задолженности до последней даты платежа. Ведь именно в этом случае вам не придется переплачивать.

protinkoff.ru

Кредитная карта с беспроцентным периодом: условия банков

Количество банков растёт с каждым днём, и все они борются за клиентов. Очень удобным банковским продуктом являются кредитные карты, и для их продвижения банкиры используют различные рекламные и маркетинговые механизмы. Как правило, кредиторы стараются увеличить срок бесплатного пользования финансами, который принято называть льготным периодом. Якобы за это время не начисляются проценты за пользование взятыми "в долг" финансами, но так ли это на самом деле? Ведь предложения бывают очень заманчивыми, и в некоторых случаях беспроцентный период кредитования может достигать 200 дней. В чем скрывается подвох, и так ли это выгодно обывателю на самом деле?

Как рассчитывается льготный период

Механизм беспроцентного или льготного кредитования используется достаточно давно и работает следующим образом:

- Кредитная карта с беспроцентным периодом открывается в выбранном банке или приходит почтой.

- Начинается расчетный период - время, за которое вы покупаете по карте; в свою очередь, банк контролирует сумму затрат и предоставляет на это обычно 30 дней. Зачастую началом данного периода считается момент активации карты (иногда отправной точкой служит первая операция с использованием карты).

- Начинается льготный период кредитной карты, также он называется платёжным. За это время должник обязан вернуть своему кредитору все любезно предоставленные средства. Чтобы избежать уплаты процентов по кредиту, достаточно всего лишь вернуть всю заимствованную сумму в установленные сроки.

Срок беспроцентного пользования банковскими финансами суммируется из льготного и расчетного периодов, так что в сумме составляет минимум 50 дней.

Когда потребуется платить проценты

В случаях, когда взятые в кредит средства не удаётся возместить полностью, банк станет начислять проценты на потраченные за расчетный период деньги. Время окончания льготного периода является датой внесения минимального платежа, который составляет от 5 до 10 процентов общей суммы задолженности, плюс проценты за пользование кредитом.

По окончании первого расчётного периода (тридцати дней) начнётся второй и последующие. Действовать он будет одновременно с платежным периодом. Это значит, что, своевременно выплачивая долг по предыдущим покупками, вполне можно использовать карту для совершения новых.

Специфика расчётов

Определение суммы начисляемых процентов напрямую зависит от продолжительности двух периодов: платёжного и расчётного. Для более простого объяснения и понимания лучше прибегнуть к конкретному примеру.

Пример

Началом расчетного периода считается момент, когда получена кредитная карта с беспроцентным периодом в банке или же, в некоторых случаях, её активация. Если предположить, что датой активации карты было 1 марта и за месяц с карты было израсходовано 30 000 рублей, то 1 апреля, т. е. по истечении 30 дней, будет финалом первого расчетного периода. Банк подведёт итоги и выяснит, сколько было потрачено финансов за прошедший месяц, и предоставит клиенту уведомление с указанием суммы долга. В рассматриваемом случае это будет 30 000 рублей. Информация может предоставляться несколькими способами:

- оповещение посредством смс;

- Интернет-банкинг;

- звонок в call-центр банка.

Затем последует платёжный период. Предположим, он составляет 20 календарных дней. Таким образом, получается, что завершится он 21 апреля. Суммируя оба периода, получаем 51 день, который банкиры и преподносят как льготный период кредитной карты, или беспроцентный.

Получается, что клиенту, который не горит желанием оплачивать проценты за пользование банковскими деньгами, придётся возместить все затраты до 21 апреля. Это не говорит о том, что вся сумма обязательно должна быть возвращена единовременно, можно разделить её на несколько платежей, главное, чтобы к 21 апреля на карте оказалась вся сумма (в данном примере - 30 000 рублей).

Если нужны ещё средства

Важно отметить, что кредитная карта с беспроцентным периодом не запрещает дальнейшее использование кредитных средств в льготное время. Можно и дальше приобретать с помощью кредитки, если, конечно, позволяет кредитный лимит. Если в дополнение к уже заимствованным средствам понадобились ещё 5 000 рублей, и они есть на карте, клиент имеет полное право ими воспользоваться, вот только для того, чтобы не выплачивать кредитных процентов, до 21 апреля необходимо будет вернуть уже не 30 000 рублей, а все одолженные 35 000 рублей.

Если же погасить задолженность полностью не представляется возможным, не беда. Просто к 21 апреля клиенту потребуется внести хотя бы сумму минимального платежа. В отдельных случаях она варьируется от 5% до 10%.

Для рассматриваемого примера предположим, что минимальный платёж должен составлять 10% от суммы долга. Таким образом, на момент завершения льготного периода на кредитный счёт должно быть зачислено минимум 3 000 рублей. Вся информация обычно содержится в выписках, которые банки стараются предоставлять своим клиентам письменно. В них учитываются операции за расчетный период, т.е до 1 апреля.

Особого внимания заслуживает следующий расчётный период, который будет длиться с 1 апреля до 1 мая. До 21 апреля два периода пересекаются и как бы накладываются друг на друга. То есть, если долг не будет уплачен полностью до 21 апреля, сумма минимального платежа будет рассчитываться с учётом общей задолженности на 1 мая.

В рассматриваемом варианте было израсходовано сначала 30 000 рублей, 10% от которых было внесено в качестве минимального платежа. Затем, после 1 апреля с карты снято ещё 5 000 рублей. Таким образом, долг по кредитке на 1 мая составит 32 000 рублей, а минимальный платеж, следовательно, составит 3 200 рублей. Внести средства потребуется уже до 21 мая.

Крайне привлекательным кажется банковское предложение кредитов с длительным льготным периодом от ста дней и даже более. Первый расчетный период у таких карт, как и в первом случае, составляет 30 дней, а заплатить банковский долг без лишних процентов клиент может в течение последующих семидесяти дней.

Расчёт беспроцентного периода с первого приобретения

Такой вариант тоже возможен, когда расчётный период начинается не с момента выдачи или активации карты, а только с первого её использования. Подобная кредитная карта с беспроцентным периодом является для клиентов наиболее выгодной. Связано это с тем, что после оформления карты не обязательно ней сразу же пользоваться, она может быть применена, когда потребуется. То есть, при наличии данного банковского продукта человек всегда имеет какой-то финансовый резерв. А начисление процентов ведётся без всяких подвохов.

Предположим, что карта была получена через почту 1 марта, а расплатились ей за приобретения только 24 марта. Таким образом, прибавив к этой дате 30 дней, получается, что конец расчетного периода придётся на 23 апреля. Для того чтобы избежать уплаты процентов, необходимо погасить весь долг до 13 мая. Именно тогда закончится льготный период в 50 дней.

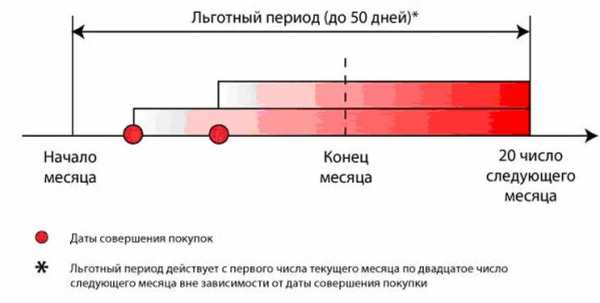

Когда платёжный период строго фиксированный

Заниматься математическими подсчётами и выяснять календарные границы периодов (льготного, расчетного) не всегда удобно, поэтому некоторые банки назначают конкретные числа месяца для определения периодов. В этом случае нет привязки к моменту получения карты или началу её использования. Зачастую концом расчетного периода становится первое число месяца, а концом льготного - 20 или 25 число месяца, следующего за расчётным.

Пример

На примере это выглядит следующим образом: у кредитки, полученной 1 марта, расчетный период закончится 1 апреля, независимо от того, в какой день месяца воспользовались картой. А погашения всей суммы долга или хотя бы внесения минимального платежа кредитная организация будет ждать до 25 апреля.

Различные условия банков

Даже один банк может предлагать карты с различными условиями кредитования. Такую тактику применяет "Альфа-банк", который предлагает своим клиентам два вида карт:

- Кредитная карта с беспроцентным периодом 100 дней, который начинается с момента получения карты и состоит из 30-дневного расчётного периода и 70-дневного льготного срока.

- Ко-брендинговая кредитная карта с беспроцентным периодом кредитования, открываемая совместно с крупными компаниями (например авиалиниями). Для этого банковского продукта льготный период снижен до 60 дней.

За отправную точку расчётного периода берут дату открытия карты такие кредиторы, как Home Credit и "Сбербанк". Льготный период их карт равен 50 дням.

Банк "Русский стандарт" увеличивает этот срок на 5 календарных дней, 30 из которых относятся к расчетному периоду, а 25 - к льготному.

Беспроцентный период "Тинькофф" составляет то же количество дней, но начинается он с первой покупки. А вот кредитная карта с беспроцентным периодом "ВТБ 24" имеет различные разновидности в зависимости от размера кредита, но льготный период минимальный и составляет 50 дней.

Самый большой льготный период

Кредитная карта с беспроцентным периодом 200 дней встречается крайне редко, на сегодняшний день такой продукт своим новым клиентам предлагает банк "Авангард". Сумма на такой кредитке небольшая, а вот обслуживание карты достаточно дорогостоящее. Да и воспользоваться этим предложением можно лишь однократно.

Важные моменты

При оформлении кредитки, важно знать, что льготный период большинства из них распространяется только на безналичные расчёты. Найти банк, в числе кредитных продуктов которого есть кредитная карта с беспроцентным периодом на снятие наличных, довольно сложно. Большинство кредиторов взимает дополнительный процент за снятие наличности в банкомате.

Подписывая договор, клиент должен ознакомиться с графиком платежей и рядом обязательных банковских комиссий, которые в точно спишутся с карты и будут добавлены к общей задолженности. Как правило, это плата за обслуживание карты, смс-сервис, страховка.

Необходимо проверить, какую дату банк будет считать временем поступления средств. Не факт, что она будет совпадать с числом месяца, когда деньги были проплачены. Обычно, это время поступления средств на счёт, разница между датами может достигать 3-х дней даже внутри одной кредитной организации. Не говоря уж о почтовых переводах и других платежных системах.

Принимая решение об открытии кредитной карты, нужно учитывать цели её применения, с какого момента считается беспроцентный период. Также потребуется тщательно ознакомиться с условиями банков, которые могут существенно отличаться. Нет необходимости кидаться на первое понравившееся предложение, лучше заранее взвесить все "за" и "против".

fb.ru

как его считать и правильно использовать — ВБанки.ру

Понятие льготного периода, как рассчитывается, на какие траты распространяется, примеры и отзывы

Хотите знать, как пользоваться лимитом на кредитной карте бесплатно? В этой статье мы расскажем, что такое льготный период, и как погашать задолженность без процентов.

Понятие льготного периода

Беспроцентный (льготный, грейс-период) – это установленный банком срок, до окончания которого можно пользоваться лимитом по кредитной карте бесплатно. Чтобы разобраться в тонкостях применения этого периода, нужно понимать принцип действия самой кредитки.По сути, кредитная карта представляет собой нецелевой потребительский заем, выданный банком клиенту под определенный процент. Однако, в отличие от простого кредита, процент на который начисляется сразу после получения, проценты по кредитке начисляются не на весь лимит, а на сумму совершенных по карте операций.

Например, лимит по вашей карте составляет 100 тыс. руб. В течение месяца Вы дважды расплатились карточкой за покупки на 10 и 20 тыс. руб. Проценты за пользование кредитными деньгами начислятся только на эти 30 тыс. руб., причем начисление будет производиться отдельно на сумму каждой операции, начиная с момента ее совершения. Если до определенного числа следующего месяца Вы вернете эти деньги на карточный счет, начисленные проценты выплачивать не придется.

Расчетный период + количество дней, отведенное в следующем месяце до даты погашения = льготный период по кредитной карте.

Банки самостоятельно устанавливают продолжительность грейс-периода по кредиткам. У большинства учреждений он длится 50-60 дней, хотя некоторые предлагают карты с беспроцентным периодом свыше 100 дней.

Важно! Если не получается погасить весь долг по карте в течение льготного периода, нужно в установленном порядке вносить минимальные платежи (обычно 5-10%) во избежание образования просроченной задолженности и начисления неустойки.

Как считается льготный период по кредитной карте?

Помимо того, что продолжительность грейс-периода по карточкам разных банков неодинакова, различаются и схемы расчета этого срока. В условиях пользования кредиткой указывается максимальная его продолжительность, при этом фактическое количество дней, отведенных для беспроцентной оплаты задолженности, зачастую привязано к датам совершения карточных операций. Чтобы не запутаться в процессе погашения, нужно знать, какая схема применяется в вашем банке.1. Льготный период = расчетный период + определенное количество дней

Это наиболее распространенная методика исчисления, применяемая большинством организаций. Она напрямую связана с понятиями расчетного и платежного периодов.

Расчетный период обычно равен 30 дням. Совершенные за этот срок платежи фиксируются в выписке, а по окончании месяца задолженность суммируется и выставляется к погашению в течение платежного периода (чаще всего, 20-30 дней следующего месяца). Если до расчетной даты вся сумма долга возвращается на карточный счет, начисленные проценты не предъявляются к оплате. Если же задолженность погашается не в полном объеме, проценты прибавляются к оставшемуся долгу.

Согласно этой схеме 30 дней расчетного периода + определенное количество дней следующего месяца = льготный период. Максимальная его продолжительность – 50-60 дней (по платежам, проведенным в начале месяца), а минимальная – 20-30 дней (по операциям, совершенным в конце месяца).

Эта схема может показаться запутанной, поэтому на сайтах многих банков имеются калькуляторы расчета продолжительности грейс-периода по кредитным картам.

Основная сложность в этом процессе – определить, с какой именно даты начинается расчетный период. У разных кредиторов он привязан к разным датам. Проще всего, когда начало этого периода совпадает с началом календарного месяца – такая схема позволяет без труда понять, какие операции вошли в прошлый отчет, а какие перенесутся на новый срок. Эта система, к примеру, применяется в ВТБ и в ЮниКредит Банке. В ряде других организаций (например, в Сбербанке) отчетный период возобновляется с даты формирования выписки по карточному счету. Узнать эту дату можно из предыдущей выписки или через «Сбербанк Онлайн».

Как правило, началом нового расчетного периода служат:

- первое число календарного месяца;

- момент проведения первой транзакции;

- день выпуска/активации карты;

- дата ежемесячной выписки.

2. Льготный период = дата первой операции + установленное число дней

По кредиткам некоторых организаций новый отчетный период начинается не с окончания предыдущего, а с момента проведения очередной транзакции по карте. Так, если после погашения всей суммы долга по прошлым операциям Вы какое-то время не пользовались кредиткой, беспроцентный период начнет отсчитываться с даты следующего платежа.

3. Расчет для каждой операции отдельно

Эта схема используется довольно редко и характеризуется тем, что для погашения долга по каждой операции отводится отдельный льготный период. Вносить платежи в этом случае нужно в том же порядке, в котором Вы совершали покупки. Такая система довольно удобна, если Вы редко пользуетесь картой, но при активном применении карточки велик риск запутаться в платежах.

На какие траты распространяется льготный период?

Каждый банк самостоятельно определяет перечень операций, по которым действует беспроцентный принцип погашения. Обычно это расчеты в торгово-розничных сетях и безналичные платежи. А вот на снятие наличных по картам большинства банков грейс-период не распространяется.Если Вы воспользовались кредиткой для получения денег в банкомате, проценты на снятую сумму начислятся даже в случае погашения долга в течение льготного периода. Тем не менее, существует несколько приемов, которые позволяют получать с карты наличные, не выплачивая проценты.

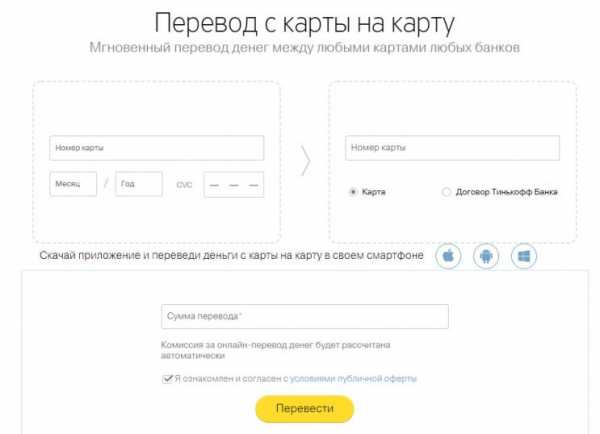

«Card to Card» от Тинькофф

Сервис предназначен для совершения карточных переводов, причем с его помощью можно переводить деньги даже с карт, переводы по которым не предусмотрены. Дело в том, что транзакции этого сервиса воспринимаются карточными системами не как переводы, а как обычные платежи, поэтому они попадают под действие беспроцентного периода.

За осуществление переводов Тинькофф Банк удерживает 1,5% от суммы операции, при этом банки, выпустившие карты, дополнительные комиссии обычно не взимают. Для того, чтобы избежать комиссии со стороны Тинькофф Банка, следует использовать его карту, например «Тинькофф Блэк».

Мобильное приложение Почта Банка

Чтобы воспользоваться этим вариантом, нужно иметь дебетовую карту и установить приложение Почта Банка. Через приложение можно пополнять дебетовую карту Почта Банка с любых карточек, включая кредитные. За операции до 3 тыс. руб. удерживается комиссия, а крупные переводы комиссией не облагаются.Переводы со счетов кредитных карт, проведенные через мобильное приложение Почта Банка, также классифицируются как платежи и попадают под действие грейс-периода.

Отзывы

Как следует из отзывов в Интернете, трудности у клиентов вызывает расчет беспроцентного периода и порядок внесения платежей.Анатолий:«В Русском Стандарте мне обещали карту, бесплатный период по которой 200 дней. По факту этих дней гораздо меньше. Я заказал карточку 10 февраля, но приехала она в наш филиал только в конце месяца. В итоге выяснилось, что льготный период начинается не со дня, когда я официально получил карточку, а с даты, когда ее выпустили, то есть с 12 февраля. И чем позже получишь карту, тем меньше из этих 200 дней останется».

Михаил:«Обслуживаюсь в Альфа-Банке давно, и мне регулярно предлагают разные кредиты. Недавно поддался на уговоры и оформил кредитку с беспроцентным периодом 100 дней. Пользовался ей какое-то время, все устраивало. Но однажды поехал в отпуск, а на карте остался долг 2 тыс. рублей. Рассчитывал, что вернусь и заплачу какие-то копейки из расчета 2 тыс. под 26% за то, что не попал в льготный период. В результате заплатил почти 8 тыс. процентов за все покупки, которые совершал в эти 100 дней».

Заключение

При правильном использовании кредитная карта с льготным периодом станет отличным подспорьем, позволяющим иметь под рукой запас денежных средств, которыми можно пользоваться бесплатно. Оформляя кредитку, обязательно выясните в банке, как рассчитывается льготный период, и где посмотреть информацию о сумме долга. Если не погашать задолженность в течение грейс-периода, проценты за пользование деньгами могут составить внушительную сумму, так как ставки по кредитным картам довольно высокие.tobanks.ru

Кредитные карты со льготным периодом

Заимствование денег на повседневные нужды пользуется в настоящее время популярностью – граждане не желают ждать, пока накопят сумму для приобретения приглянувшейся вещи, а предпочитают покупать в долг. К особому виду потребительской ссуды можно отнести получение денег на кредитные карты со льготным периодом, благодаря такому кредитованию клиент банка получает возможность воспользоваться беспроцентными заемными средствами.

Что такое льготный период по кредитной карте

Кредитка относится к банковским продуктам, предназначенным для получения заемных средств и проведения расчетных операций. Отличительными особенностями выдачи кредита на банковские карты со льготным периодом от потребительского займа являются:

- Срок. Заимствование осуществляется на возобновляемой основе после погашения предыдущей задолженности и не имеет временных ограничений.

- Сумма. С помощью карточки можно пользоваться любой суммой денег в пределах кредитного лимита.

- Безналичные расчеты. Выдача займа на льготные кредитные карты не предполагает беспроцентное получение наличных, без взимания комиссий зачисленные деньги нужно тратить по безналичному расчету для оплаты покупок, билетов или услуг.

- Бесплатное пользование кредитом. Устанавливается грейс-период, в котором плата за кредитование не начисляется.

- Кэшбэк. Возможность получения дохода от подключенных к карточке опций.

Главной особенностью данного способа заимствования является предоставляемый банком льготный период кредитной карты – отрезок времени, в пределах которого заемщик тратит кредитные средства, а проценты не начисляются. Пользоваться постоянно беспроцентным займом на карточке держатель может при соблюдении двух условий:

- своевременно вносить установленный ежемесячный платеж;

- возвращать оставшуюся сумму задолженности до окончания льготного срока.

Продолжительность грейс-периода

Большинство кредитных организаций устанавливает длительность срока беспроцентного использования заемных средств до 55 дней. Существуют финансовые учреждения, предлагающие кредитные карты с большим льготным периодом, к ним относятся банки:

- Авангард – 200 дней;

- Альфа-банк – 100 дней;

- Почта Банк – 120 дней;

- Киви – 365 дней.

Преимущества и недостатки

Карточное кредитование имеет плюсы и минусы. К положительным моментам кредиток относят:

- отсутствие выплаты процентов в грейс-периоде;

- возможность получения дохода от подключения кэшбэка;

- можно пользоваться деньгами в необходимых объемах в пределах лимита;

- можно контролировать свои расходы с помощью банковских выписок;

- кредитными картами со льготным периодом можно рассчитываться по всему миру в любой валюте без предварительного обмена, операция конвертации происходит автоматически во время оплаты;

- деньги на кредитке не подлежат декларированию при пересечении границы.

Среди минусов кредитки можно назвать:

- платное обналичивание денег – банки за снятие наличных удерживает высокую комиссию;

- расчет предельной даты льготного срока – сложная процедура.

Как рассчитать льготный период

В комплекс банковских услуг входит подключение к карточке заемщика СМС-уведомления с информацией о сумме и дате внесения ежемесячного взноса, сроке и размере погашения остатка долга. Существует несколько методик расчетов льготного срока, поэтому при оформлении договора пользователю нужно поинтересоваться, по какому способу будет производиться расчет предельной даты погашения долга для сохранения льготы.

С зафиксированной банком даты

Для расчета продолжительности грейс-периода устанавливается дата отсчета. Началом льготного срока может служить:

- следующее число месяца за датой, на которую в банке формируются выписки всех клиентов;

- число месяца, индивидуально определяемое банком для каждого клиента;

- дата первой покупки;

- дата выпуска кредитки;

- дата активации карточки.

Для упрощения расчетов весь период делят на отчетный и расчетный. От даты начала отчетного периода отсчитывают 30 дней и определяют задолженность пользователя карточки на конечную дату. После отчетного периода клиенту предоставляется время (20-25 дней) для того, чтобы вернуть задолженность без уплаты процентов. 30 дней для пользования заемными средствами и 25 дней для возврата долга – всего 55 дней считаются максимальным грейс-периодом, если трата произошла в первый день. Клиенту нужно будет вернуть деньги через 25 дней, если кредит был истрачен в последний день.

С момента совершения транзакции

Более выгодным для клиентов является способ отсчета льготного времени от проведенной по карточке расходной операции. Такой вариант расчета грейс-периода считается фиксированным, держатель карточки использует предоставляемую льготу беспроцентного пользования средствами в полном объеме. Самым выгодным вариантом является отсчет льготного времени по каждой транзакции отдельно.

Как оформить кредитную карту со льготным периодом

Финансовые учреждения дают карточные кредиты охотнее, чем потребительские. Зарплатным клиентам, которые получают заработную плату, пенсию или другие социальные выплаты на банковский счет, предложения оформить кредитку в дополнение к дебетовой карте поступают от банка. Для получения карточки с установленным лимитом кредитных средств существуют требования.

Требования к заемщику

Выдать кредитные карты со льготным периодом банк стремится платежеспособным клиентам, поэтому проверяет доходы потенциального заемщика и его дисциплинированность – прежние кредитные истории. Пользователь карточки должен иметь установленный банком минимальный доход или значимую собственность (автомобиль) – в случае несоответствия уровня дохода или отсутствия возможности подтверждения. Стать обладателем кредитки могут лица после 21 года.

Условия кредитования

При выборе кредитки важно внимательно прочитать документ, изучить условия обслуживания и кредитования. Кроме грейс-периода, важными являются:

- Стоимость годового обслуживания.

- СМС-информирование. Оно необходимо для контроля даты и суммы погашения долга, но за информацию взимается плата.

- Размер платы за снятие наличных. Все банки за обналичивание кредитных средств берут комиссию в размере 2-8%. В большинстве финансовых учреждений на операции по снятию наличных не распространяется действие грейс-периода. Иногда в список операций, на которые не распространяется льгота, финансовые учреждения вносят перевод средств за коммунальные или другие услуги.

- Ежемесячный платеж. Договором обуславливается минимальная сумма взноса (5-10% долга), необходимая для обязательного внесения в случае непогашения задолженности.

- Кредитный лимит. Устанавливается максимальная сумма, которую можно истратить. На размер лимита влияет возраст, доход клиента, кредитная история. Со временем лимит могут увеличить.

Процентная ставка вне грейс-периода

Важное условие в договоре – стоимость займа после превышения льготного срока кредитования. Вне грейс-периода клиенту начисляются проценты на остаток непогашенного долга. Размеры процентных ставок отличаются в банках и зависят от класса кредитки:

- Почта Банк (Элемент 120) – 27,9%;

- Авангард – 21%.

- Киви (Совесть) – 10%;

Самые выгодные кредитные карты со льготным периодом

Клиенту, который планирует пользоваться кредитом только внутри грейс-периода, нужна кредитная карта с беспроцентным периодом максимальной длины. Рейтинг российских банков по предоставлению длительных сроков беспроцентного пользования деньгами расположен так:

- Сбербанк (Visa и Mastercard Gold) – 50 дней;

- Альфа-банк (100 дней Классик) – 100 дней;

- Почта Банк (Элемент 120) – 120 дней;

- Промсвязьбанк (Суперкарта) – 145 дней;

- Киви (Совесть) – 365 дней.

Стоимость и условия обслуживания клиентов по перечисленным банковским карточкам представлены в таблице:

| Банки | Кредитный лимит | Процентная ставка | Стоимость обслуживания (рублей в год) | Минимальный платеж (%) |

| Сбербанк | 600000 | 25,9% | - | 5 |

| Альфа-банк | 500000 | 23,99% | 990 | 5 |

| Почтабанк | 500000 | 27,9% | 900 | 5 |

| Промсвязьбанк | 600000 | 34,9% | - | 5 |

| Киви | 300000 | 10% | - | 5 |

Как пользоваться льготным периодом кредитной карты

Кредитку можно использовать не только для пополнения собственных средств. Карточка может приносить доход дисциплинированному и финансово грамотному клиенту. Как это сделать, можно рассмотреть на примере:

- Получить зарплату и поместить деньги на вклад для получения дохода.

- Оформить кобрендинговую карту. Такую кредитку удобно использовать для получения выгоды от начисления бонусных баллов, которые вычитаются из сумм последующих покупок, стоимости услуг. Так, по кредитке Лукойл-Уралсиб банка в рамках программы лояльности накопленные баллы можно тратить на покупки, приобретение билетов, оплату номеров отелей, аренду автомобилей.

- При наступлении конечной даты внесения задолженности по прежней кредитке можно заказать карточку Тинькофф Платинум банк. По этой кредитке предусмотрено погашение других займов с 0% комиссией. В итоге клиенту можно получить проценты по вкладу плюс экономию за счет совершения оплат в размере 5-20%.

Погашение долга

Преимущественно банковские услуги предоставления кредитов на карточку являются платными, их стоимость колеблется в пределах 700-900 рублей в год, но некоторые финансовые учреждения (Сбербанк, Промсвязь, Киви) не взимают такую плату. При установлении годового обслуживания финансовое учреждение снимает стоимость платежа с карточки сразу после выдачи кредитки в счет задолженности. Эту сумму необходимо погасить до окончания льготного срока. Погашать долговые обязательства пользователи пластика могут:

- через банкоматы наличными деньгами и безналичным переводом;

- с помощью интернет-банкинга перечислением денег.

Выплачивать задолженность по кредитке можно двумя способами:

- Погасить всю сумму долга до наступления конечной даты грейс-периода и сэкономить на уплате процентов.

- Ежемесячно вносить определенную банком минимальную сумму, которая включает сумму погашения и проценты.

Что делать, если закончился льготный период по карте

При отсутствии средств для погашения долга в момент окончания грейс-периода заемщик может внести до определенной даты доступную ему сумму, но не меньше установленного банком минимального размера взноса. При невыплате указанной суммы; внесении средств, менее предусмотренных размеров; нарушении сроков погашения по кредитке клиенту начисляются штрафы.

Видео

sovets.net

Льготный период кредитной карты Тинькофф

Пользователи все большее предпочтение отдают кредитным картам от Тинькофф банка. Самая первая причина – это большая доступность банковского продукта, для оформления не нужны документы и подтверждение дохода, кроме того, пластик вам доставят прямо домой или на работу. И самое большое преимущество – банк относится лояльно к клиентам, кредитная история которых оставляет желать лучшего.

В общем, о преимуществах данного продукта можно говорить бесконечно долго, но все же пользователей больше интересует бесплатное пользование заемными средствами. А сделать это можно благодаря грейс-периоду, если правильно его рассчитать. Рассмотрим, какой льготный период кредитной карты Тинькофф и как им правильно пользоваться.

Льготный период по кредитной карте Тинькофф

Для начала определим, что такое беспроцентный период по кредитной карте Тинькофф. Льготный период – это определенный отрезок времени, в Тинькофф банке он составляет 55 дней, в течение которого вы можете пользоваться заемными средствами и не платить проценты кредитору. А значит, кредитная карта будет для вас практически бесплатным платежным инструментом.

Льготный период, в свою очередь, делиться на расчетный период и платежный период. Первый промежуток времени дается пользователю на совершение покупок по карте, это, как и в других банках. В течение Платежного периода нужно погасить долг, без начисления процентов согласно условиям договора.

Обратите внимание, что данное условие распространяется только на безналичные операции по кредитке, снятие наличных в банкоматах на льготных условиях не предусмотрено.

Как рассчитать правильно льготный период

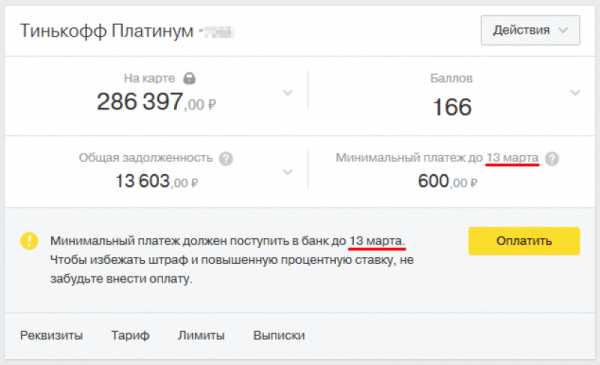

Для начала стоит учесть один факт, после того, как вы только получили карту и активировали ее, банк снял с кредитного счета плату за годовое обслуживание, например, по карте Платинум – 590 рублей. На данную операцию льготный период не действует, а, значит, проценты начисляются на следующий день, чтобы не переплачивать много постарайтесь погасить долг как можно быстрее, желательно сразу.

Затем внимательно прочитайте кредитный договор, а также ознакомьтесь с тарифами. Обратите особое внимание на расчетную дату – это и есть начало расчетного периода. То есть, если в договоре указана расчетная дата 10 января, то расчетный период, в течение которого вы можете совершать покупки, с 10 января до 10 февраля, именно в последний день банк сформирует для вас отчет и отправит на адрес электронной почты.

Некоторые клиенты ошибочно полагают, что начало льготного периода это первое число месяца или дата совершения первой покупки.

Согласно нашему примеру с 11 февраля для вас начинается платежный период, он в данном банке составит 25 дней, в этот срок вы должны заплатить банку ту сумму, которую потратили за первый месяц. Кроме того, обращайте внимание на платные услуги, такие как страхование или СМС-оповещения. Кстати, ими вы можете не пользоваться, просто зайдите в личный кабинет и отключите их.

Если по каким-либо причинам вы не смогли полностью погасить долг перед Тинькофф банком, то вы обязательно должны заплатить минимальный платеж, 6% от суммы расходов. Точную сумму банк к оплате банк вам напишет в отчете.

Пример расчета льготного периода

Рассмотрим на простом примере, как рассчитать беспроцентный период по кредитной карте Тинькофф банка. Например, вы получили карту 3 марта, и активировали ее в тот же день, а, значит, уже совершили первую операцию – заплатили 590 рублей за годовое обслуживание, если вы не заплатите сразу за услугу, то за один месяц банк возьмет процент в размере 1/12 от процентной ставки согласно тарифу. В договоре указана расчетная дата 1 число каждого месяца.

Независимо от того, когда вы совершили покупку, 1 апреля вы получите первый отчет. Например, вы совершили первую покупку по карте 30 марта, после расчетной даты у вас начнется первый платежный период. Согласно условиям банка грейс-период Тинькофф карты 55 дней, 25 дней из которых отводятся для оплаты долга без процентов по результатам предыдущего расчетного периода. Простыми словами до 25 апреля вы должны заплатить сумму равную расходу по карте в полном объеме.

Вместе с тем, с 1 апреля у вас начинается очередной грейс-период, по которому банк сформирует для вас отчет 1 мая, а оплатить долг нужно будет до 25 мая. Кстати, со следующего дня банк начнет начислять проценты, поэтому для клиента будет разумнее вносить платежи заблаговременно, минимуму за 5 дней, чтобы деньги вовремя поступили на кредитный счет.

Снятие наличных

Стоит немного сказать о том, что снятие наличных с кредиток Тинькофф крайне невыгодная операция. Во-первых, у банка нет своих банкоматов, затее множество партнеров. Во-вторых, в каком бы устройстве вы ни снимали наличные, вам придется заплатить 2,9% от суммы плюс 290 рублей.Обратите внимание, что процентная ставка за снятие наличных выше, чем по безналичным операциям.Простыми словами, снимать наличные с кредитки крайне невыгодно: мало того, что грейс-период, так и придется заплатить проценты на десятки процентов выше. Но есть способы обналичивания денег с сохранением грейс периода Тинькофф.

Как работает льготный период

Как обналичить кредитную карту Тинькофф без потери льготного периода? Все довольно просто, вам понадобится лишь кошелек в платежных системах Qiwi или WebMoney. Далее, вам нужно зайти в систему электронных платежей и пополнить счет с банковской карты, то есть кредитки Тинькофф. После данного мероприятия вам нужно вывести деньги любым доступным способом, например, на другую карту, через системы денежных переводов. Данные операции проводятся как покупка виртуальной валюты.

Обратите внимание, что данный способ довольно затратный, потому что комиссия за перевод на электронный кошелек составит 1-2%, плюс придется заплатить за вывод средств.

Итак, прежде чем стать пользователем кредитной карты Тинькофф банка, вам стоит внимательно изучить кредитный договор и ознакомиться с тарифами. Если правильно понять все условия пользования кредиткой, то вы как клиент оцените все преимущества онлайн обслуживания и выгодные условия пользования.

znatokdeneg.ru

Беспроцентный период по карте Тинькофф: как рассчитать

Для всех кредитных карт, оформленных в банке Тинькофф, действие беспроцентного периода составляет 55 суток. В это время держатель карты имеет возможность использовать кредитные средства без переплат. Для того чтобы в дальнейшем избежать проблем, связанных с просрочкой платежей, следует внимательно изучить все правила и условия, на которых предоставляется грейс-период, а также с точностью определить его начало.

Правила предоставления беспроцентного периода

По действующим условиям кредитного договора, предоставляемым владельцам карты Тинькофф, беспроцентный период может составлять от 25 до 55 дней.

По окончанию грейс-периода к общей сумме задолженности по кредиту добавляются оговоренные в кредитном соглашении проценты. Однако согласно правилам, займ так и останется по факту беспроцентным, если заемщик внесет всю сумму целиком до даты окончания действия льготного периода. Исключением является снятие наличных средств с кредитного карточного счета ― в данном случае происходит начисление банковской комиссии и обнуление беспроцентного периода.

При оформлении платиновой карты Тиньккофф предоставляется 120 дней беспроцентного периода. Для этого клиенту необходимо использовать заемные денежные средства для погашения кредита, оформленного в другом банке.

Определение даты начала грейс-периода

Для того чтобы избежать значительных переплат, необходимо выполнить правильный расчет беспроцентного периода по кредитной карте Тинькофф.

Правила банка гласят о том, что беспроцентный период Тинькофф платинум и других кредитных карт начинается в день активации карточного счета. Именно в этот период и начинается обслуживание карты. Согласно отзывам о беспроцентном периоде Тинькофф, его длительность не зависит от даты осуществления первой оплаты кредитными средствами.

Заемщикам также важно иметь представление о том, как работает беспроцентный период Тинькофф. Условно он может быть разделен на два отдельных периода:

- 1 период длится 30 дней ―на протяжении всего этого времени у заемщика есть возможность использовать кредитную сумму для оплаты товаров в магазинах или торговых интернет-площадках;

- 2 период ―25-дневный ― следует посвятить погашению займа от банка Тинькофф.

Для того чтобы правильно рассчитать предложенный Тинькофф Банком беспроцентный период, необходимо определить точную даты выписки по кредитный карте. Сделать это можно следующими способами:

- перечитать кредитный договор и обратить внимание на дату его заключения;

- посмотреть дату отправки e-mail или sms-сообщения, содержащего выписку по кредитной карточке;

- совершить бесплатный телефонный звонок на номер круглосуточного центра обслуживания банка Тинькофф ― 8-800-555-10-10.

Если датой выписки является 25-е число месяца, это означает, что клиент может пользоваться кредитными денежными средствами без уплаты процентов, например, с 25 августа до 25 сентября. При этом, на протяжении следующих 25 дней, то есть, до 12 октября необходимо полностью погасить задолженность по кредиту.

Кроме того, легко рассчитать длительность грейс-периода для каждого конкретного случая можно при помощи кредитного калькулятора, размещенного на официальном сайте банка Тинькофф.

Когда рекомендуется вносить платежи по кредиту

Тинькофф Банк всегда идет на встречу своим клиентам и способствует тому, чтобы у них не возникало пропусков при осуществлении платежей. Специально для этого разработан электронный банковский сервис, который в автоматическом режиме формирует подробные детализированные выписки, содержащие дату оплаты, а также общую сумму кредитной задолженности.

Для максимального удобства заемщика выписка может быть отправлена ему в виде традиционного бумажного письма либо в виде электронного сообщения на e-mail. Помимо этого, клиент может самостоятельно настроить получение автоматических выписок в качестве уведомлений в личном кабинете банка.

Для того чтобы избежать выплаты процентов, рекомендуется запомнить дату активации кредитного счета и ежемесячно вносить платежи до наступления этого числа. Именно этот день будет являться днем получения выписки по заемным средствам.

Желательно выплачивать сумму задолженности целиком, однако если нет такой возможности, следует к наступлению установленной даты платежа обязательно внести на банковский счет минимальный платеж, размер которого не превышает 8% от общей суммы кредита и определяется в индивидуальном порядке. Это позволит избежать банковских штрафов, но проценты, согласно ставке, все же, будут начислены.

Кредитная карта от банка Тинькофф значительно расширяет финансовые возможности клиента. Внесение платежей в рамках действующего беспроцентного периода избавит от лишних волнений по поводу переплат или штрафов. Рассчитать этот период несложно ― он длится 55 дней и начинается в момент активации карты.

Также предлагаем Вам прочитать:

- виртуальная карта тинькофф и как ее оформить

- Тинькофф Банк перевод с карты на карту

- кэшбэк по карте Тинькофф Блэк

Оцените, пожалуйста, статью:

intinkoff.ru

Беспроцентный период по кредитной карте Тинькофф: условия / FinHow.ru

Какие условия имеет льготный период кредитной карты Тинькофф? Это очень важный вопрос для тех, кто хочет получить займ впервые. Так что же представляет собой беспроцентный период, кому его предоставляют, и чем он интересен?

Лучшие предложения по займам:

Kredito24

Онлайн заявка| Сумма займа До 15 000 |

Возраст С 18 лет |

Срок до 30 дней |

Условия Без справок |

One za1m

Онлайн заявка| Сумма займа До 80 000 |

Возраст С 18 лет |

Срок до 1 года |

Условия Паспорт |

Займер

Онлайн заявка| Сумма займа До 30 000 |

Возраст С 18 лет |

Срок до 30 дней |

Условия Паспорт |

Kredito24

Онлайн заявка| Сумма займа До 15 000 |

Возраст С 18 лет |

Срок до 30 дней |

Условия Без справок |

One za1m

Онлайн заявка| Сумма займа До 80 000 |

Возраст С 18 лет |

Срок до 1 года |

Условия Паспорт |

Займер

Онлайн заявка| Сумма займа До 30 000 |

Возраст С 18 лет |

Срок до 30 дней |

Условия Паспорт |

Что такое беспроцентный (льготный) период, в чем его выгода?

Льготный период кредитной карты Тинькофф – это время, когда клиент может покупать товары или снимать деньги без начисления процентов. Но по истечении срока беспроцентного пользования человек должен возвратить все потраченные средства.

У банка Тинькофф срок беспроцентного пользования деньгами длится до 55 дней. В это время клиент может приобретать товары и услуги без начисления процентов.

Основная выгода беспроцентного (грейс) временного отрезка в том, что человек пользуется средствами без начисления процентов и погашает свою задолженность ровно на общую сумму покупок.

Факт! Беспроцентный срок у банка Тинькофф человек автоматически получает при оформлении любой кредитной карты.

Правила расчета грейс-периода

Для клиентов Тинькофф, которым предлагается грей период существуют особые правила, которые отличаются от условий в других банках. Специфика использования льготного срока начинается с активации: она осуществляется во время выдачи счета-выписки, а не во время первого приобретения в ближайшие 30 дней. При чем это не зависит оплачивал клиент покупки на данный момент карточкой или нет.

Далее схема следующая:

- 30-дневный срок дается на льготные расчеты безналом или по интернету.

- Следующие 25 дней остаются на взнос израсходованных средств.

Некоторые люди ошибочно полагают, что льготное время начинается с первой покупки или с первого числа месяца. В договоре прописана дата, когда можно рассчитываться без процентов по займу. Именно с этого срока нужно отсчитать 30 дней.

Каждая кредитка Тинькофф имеет свой лимит, который зависит от способности клиента оплачивать заем, предоставленных документов на момент оформления ссуды. Сверх установленной суммы тратить деньги невозможно. А в личном кабинете на сайте банка можно выяснить, сколько времени остается на покупки, и когда наступает срок расчета. Это позволяет реально оценить свои расходы.

Факт! Если заемщик опоздает с оплатой по грейс-сроку хотя бы на час, период сгорает безвозвратно.

Следует учитывать, что условия льготного срока распространяются только на безналичные расчеты. Если нужны деньги, чтобы рассчитаться за покупки, при обналичивании средств через банкомат грейс не работает.

Рассчитать, как пользоваться льготами, достаточно просто. Допустим, счет приходит каждого 10 числа месяца. Ели вещь или услуга будут оплачены в этот день, остается еще 20 суток для покупок за счет кредитных средств. В последующие 25 дней необходимо оплатить долг, но без процентов.

Управление кредитом

Принцип оплаты по грейс-сроку многие клиенты находят выгодным. Для управления кредитом нужно использовать личный кабинет на сайте tinkoff.ru. Кроме того, банк готовит выписки для каждого клиента и присылает их заблаговременно. В документе фиксируется время погашения, беспроцентная сумма к оплате и задолженность, если она имеется. Такой счет доставляется несколькими способами:

- по почте;

- на электронный адрес;

- в личный кабинет.

Важно запомнить две даты – начало времени расчета и день платежа, когда нужно внести необходимую сумму, которая позволит сохранить беспроцентный срок. Если на это число выпадают праздники или выходные, стоит позаботиться о том, чтобы внести деньги заранее.

Если оплатить долг вовремя не удается по какой-либо причине, необходимо закрыть задолженность хотя бы минимальной суммой, которая составляет 6% от расходной части. Точную цифру можно увидеть в банковской выписке.

Факт! Можно совместить дату оплаты по грейсу с числом выдачи заработной платы. Для этого нужно подать заявку в электронном виде.

Преимущества использования льгот по карте Тинькофф

Не следует думать, что Тинькофф предоставляет льготное время просто так. Каждый банк работает в первую очередь над получением прибыли для себя в долгосрочной перспективе, поэтому у любой услуги есть свои достоинства и недостатки.

Плюсы пользования беспроцентным сроком:

- Льготный период длится 55 дней.

- На сумму покупок не накладывается процент.

- Клиент возвращает только те деньги, которые потратил, без учета процентов.

Недостатки беспроцентного периода у банка Тинькофф:

- Потраченная сумма должна выплачиваться четко в обозначенный срок.

- Если платеж просрочен, то на дальнейшие покупки накладывается процент в размере потраченной суммы.

- Во время льготного времени нужно вносить минимальные выплаты (6% от общей суммы лимита, но не менее 600 руб.).

Если не оплатить первый минимальный платеж, то налагается штраф, и пени, которое снимут только после выплаты указанной суммы.

finhow.ru