Что будет если не платить по кредиту. Если не гасить кредит что будет

Что будет, если не гасить кредит

В случае отказа от погашения кредита для заемщика неизбежно наступит ряд крайне негативных последствий, от дополнительных материальных затрат и до уголовной ответственности.

Дополнительные материальные траты.

При просрочке кредита к суммам платежа добавятся пени, штрафы, неустойки.

При обращении взыскателя по кредиту в суд, в случае принятия судом решения в пользу банка, с вас будет взыскана государственная пошлина, а задолженность по кредиту может быть погашена за счет принадлежащего вам имущества.

В случае, если по кредиту было дано поручительство, неуплаченная вами задолженность будет взыскана с поручителя. Наряду с задолженностью будут взысканы штрафы, пени, неустойки. После погашения вашего кредита, поручитель приобретет право требования о погашении данной задолженности уже перед ним.

Если кредит обеспечен залогом имущества, то банк удовлетворит свои требования за счет реализации предмета залога. Причем, если суммы от реализации залога будет недостаточно для погашения кредита, вы не будете освобождены от обязанности оплатить недостающую сумму.

Не погашая кредитную задолженность клиент несомненно испытывает определенный дискомфорт морального плана.

Скорее всего для взыскания просроченной задолженности банком будут предприняты все возможные меры. Возможно, что вашу задолженность даже переуступят коллекторскому агентству. Не секрет, что действия коллекторских агентств по истребованию просроченной задолженности далеко не всегда соответствует закону и принципам морали. В результате таких действий ваша просроченная задолженность по кредиту может получить широкую и нежелательную для вас огласку.

При просрочке платежей по кредиту может также серьезно пострадать ваша репутация.

Сведения о своевременном исполнении клиентами своих кредитных обязательств вносятся в Бюро кредитных историй. Не погашая вовремя задолженность по кредиту вы можете существенно испортить свою кредитную историю. В дальнейшем это может привести, либо к повсеместному отказу в выдаче вам кредитов, либо к выдаче вам кредитов под более высокий банковский процент.

Если вами не погашается задолженность по кредиту в сумме 1,5 миллиона и более, то для вас может наступить уголовная ответственность. Данная ответственность предусматривает привлечение к обязательным работам, аресты и лишения свободы, а также наложение штрафов в размере 200 тысяч рублей.

biznes-tips.ru

Что будет если не платить по кредиту

Финансовые проблемы по закону подлости возникают в самый ненужный момент. Особенно тревожно от этого, когда еще «висит» и кредит на круглую сумму. А какие вообще могут быть последствия, если не гасить заем?

О чем речь?

Причин неуплаты кредита достаточно, но основных две: снижение доходов граждан и умышленное уклонение от погашения. Даже на фоне восстановления экономики в стране доходы россиян упали за первую половину прошлого года почти на 1.5%. Речь идет именно о реальных доходах, и Высшая школы экономики приводит данные, по которым средний гражданин потерял с 2022 года примерно 20% доходов.

Причин неуплаты кредита достаточно, но основных две: снижение доходов граждан и умышленное уклонение от погашения. Даже на фоне восстановления экономики в стране доходы россиян упали за первую половину прошлого года почти на 1.5%. Речь идет именно о реальных доходах, и Высшая школы экономики приводит данные, по которым средний гражданин потерял с 2022 года примерно 20% доходов.

Фактор отразился в основном на заемщиках, имеющих крупные займы, в том числе ипотеки и автокредиты. Кризис подкосил многих, фирмы банкротились, люди теряли работу. Так часто бывает: накоплений нет, но есть долговые обязательства перед кредиторами. И если подобная нагрузка на бюджет имеется, то очень неприятно терять работу. И тут начинаются просрочки, реструктуризация с увеличением общей переплаты, новые займы для покрытия старых долгов и т. д.

Факт: по данным НБКИ, каждый второй потребительский заем берется для погашения уже имеющихся кредитов.

Статистика на самом деле неутешительная. В долговой яме находятся многие россияне, а общий долг превышает 11.5 триллионов рублей. Банк всегда зарабатывает на клиентах, с удовольствием начисляя пени и штрафы. Нередко дело доходит до суда, и должники теряют свое имущество, чтобы рассчитаться с кредиторами.

Последствия для должника, мифы и реальность

Многие люди думают, что после первой просрочки выплаты кредита к ним домой ворвется спецназ, заберет все имущество, а самого должника посадят потом в тюрьму. На деле банки намного спокойнее относятся к проблемным клиентам. ЦБ обязал каждого кредитора разработать регламент по работе с заемщиками. И точно можно сказать, что паяльником должника никто пытать не будет.

Дано: банк, который зарабатывает на кредитовании граждан и организаций. Задача: избавиться от необходимости наращивать резервы для увеличения чистой прибыли. Решение: уменьшить количество «плохих» кредитов. Т. е. банк заинтересован в том, чтобы заемщики гасили кредит в комфортных условиях.

Однако стоит понимать, что и нянчиться никто с должником не будет. «Комфортные условия» — программы на подобии реструктуризации и рефинансирования. Если же заемщик вообще не гасит долг, то проблемы будут обязательно. Что будет?

1. Досудебная стадия

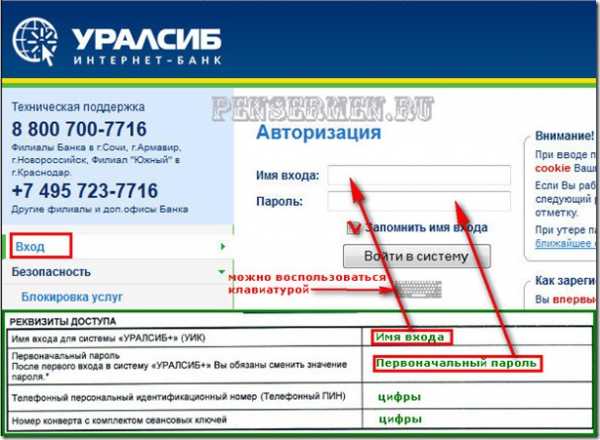

Первые 90 дней, как правило, долгом занимается банк. После первой просрочки заемщик получит SMS (звонок из банка, письмо). Грубо говоря, кредитный менеджер должен оповестить заемщика о факте просрочки.

Первые 90 дней, как правило, долгом занимается банк. После первой просрочки заемщик получит SMS (звонок из банка, письмо). Грубо говоря, кредитный менеджер должен оповестить заемщика о факте просрочки.

Иногда, если договор предусматривает безакцептное списание средств, то деньги со счета заемщика будут перечисляться в счет погашения кредита без его разрешения. Также кредитный менеджер может сообщить о возникшей ситуации поручителям, созаемщикам и гарантам.

Случается, что кредитная организация ведет себя некрасиво. Как правило, это МФО, а не авторитетные банки. Они обещают привлечь заемщика к уголовной ответственности по 152 статье. Т. е. должника пытаются обвинить в злоупотреблении доверием или, говоря проще, в мошенничестве. Но если клиент брал заем с предоставлением подлинных данных о себе и внес хотя бы один платеж, то неуплата долга мошенничеством не является. По крайней мере, факт мошенничества будет очень сложно доказать.

Бывает, что представители МФО обещают описать имущество должника, однако таких полномочий у них нет. Нет их и у коллекторов. Описать имущество могут только судебные приставы после решения суда. И описать возможно далеко не все имущество должника.

Важно: есть риск потери имущества, если оно находится в залоге у кредитора.

Не нужно доводить до плохого. Если человек имеет проблемы с платежеспособностью, то следует идти в банк, не дожидаясь крупных просрочек. На этом этапе в глазах банка клиент будет добросовестным, и всегда можно постараться решить проблему («кредитные каникулы» с отсрочкой внесения платежей, реструктуризация, рефинансирование).

2. Суд и коллекторы

Когда 90 дней пройдут, банк будет двигать дело дальше. Это суд или продажа долга коллекторам. Если у должника нет имущества, подлежащего описи и продаже, то такой долг выгоднее отнести к сложным для взыскания и продать с дисконтом коллекторскому агентству.

Большая часть коллекторов – звери, работающие часто вне рамок закон. Не все, но многие. Были избиения, изнасилования, клевета и многое другое. В Ульяновске в окно дома гражданина, который задолжал 4 т. р. компании «РосДеньги», коллектор-недочеловек бросил бутылку с зажигательной смесью. Но, увы, попал в кроватку с маленьким ребенком.

Не нужно сейчас сильно пугаться. С 2022 года действует закон, который заметно подрезал крылья коллекторам. Конечно, к нулю число этих отмороженных не свелось, но беспредельщиков на самом деле стало намного меньше.

И нужно сразу запомнить, что коллектор не может требовать погашение долга. Он имеет право только напоминать заемщику о наличии задолженности. При этом коллектор может звонить должникам, назначать личные встречи, приходить домой (заходить в дом исключительно с разрешения). Но периодичность и время звонков строго ограничено.

Все остальное: угрозы, порча имущества, клевета, причинение физического и морального вреда, давление и т. д. Все это вне закона и является поводом для обращения в полицию, прокуратору, Роспотребнадзор.

Если кредитор решил действовать через суд, то мировой судья, скорее всего, выпишет судебный приказ. После этого приставы начнут взыскивать долг со счетов должника и его дохода, если найдут еще. Это возможно, если сумма долга менее 500 т. р. Исковое производство возможно в следующих случаях:

• Если долг более 500 т. р.• Если кредитный договор предусматривает взыскание залога или имущества.• Если судебный приказ оспорен (а его можно при желании оспорить в течение 10 дней после получении копии документа).

Тогда заемщик получит повестку в суд. Кстати, уклонение от получения повестки ни к чему хорошему не приведет, так как закон позволяет решать вопросы и без участия заемщика. Лучше запастись документами и идти в суд, чтобы постараться добиться лояльности к себе. Следует взять те документы, которые могут подтвердить, что неплатежеспособность возникла по уважительным причинам.

Примерная стратегия поведения в суде:

• Вести себя максимально корректно и вежливо, не обвинять суд в чем-либо или банк в высокой процентной ставке.• Признавать свой долг и заявлять о желании погасить его.• Все утверждения подкреплять доказательствами.

Как это понимать? Важно доказать в суде, что неплатежеспособность временная и вызвана конкретными причинами. Например, сокращение на работе, болезнь, рождение ребенка. К примеру, уволили с работы – принес в суд трудовую книжку. Мол, «сейчас нахожусь в поиске работы и скоро начну снова гасить кредит». Тогда будет шанс не потерять имущество.

Если со стороны кредитора были действия на грани закона, то можно подать в суд встречный иск. Дело в том, что оба заявления в таком случае рассматриваться вместе, т. е. итоговое решение может оказаться сравнительно удачным для должника.

Возможно несколько исходов. Суд может обязать должника продать имущество для погашения долга, либо взыскать задолженность из имущества принудительно. Более лояльный сценарий – суд обяжет погасить весь кредит, но без начисленных штрафов и пеней. В лучшем случае суд решит, что должник в состоянии гасить долг за счет отчислений из зарплаты.

3. После суда

В случае принудительного взыскания долга в игру вступают судебные приставы, которые накладывают арест на банковские счета и имущество. Имущество в дальнейшем подлежит продаже с торгов. Важно: приставы не могут выселить должника из квартиры, если она является единственным его жильем.

В случае принудительного взыскания долга в игру вступают судебные приставы, которые накладывают арест на банковские счета и имущество. Имущество в дальнейшем подлежит продаже с торгов. Важно: приставы не могут выселить должника из квартиры, если она является единственным его жильем.

Приставы не могут отобрать земельный участок, если на ней расположен дом в собственности должника. Также нельзя отобрать:

• Личные вещи должника и предметы домашнего обихода.• Технику и оборудования для ведения профессиональной деятельности. Могут изъять только в том случае, если ее стоимость превышает 100 МРОТ.• Деньги, если сумма меньше прожиточного минимума по региону на каждого (!) члена семьи.• Продукты питания.• Государственные награды и почетные знаки.• Топливо (в том числе и дрова) для отопления помещения и приготовления пищи.• Домашняя утварь в случае, если скот и птица разводятся не в целях продажи.• Транспорт и другие специальные приспособления для инвалидов.

А можно ли вообще не гасить кредит законно?

Не гасить долг по закону теоретически можно, но очень сложно сделать это на практике. Пять способов:

1. Банкротство физлица. Если долг заемщика составляет больше 500 т. р., то есть шанс инициировать процедуру банкротства – признание человека несостоятельным в финансовом плане. Такое решение выносит Арбитражный суд, но доказать эту несостоятельность нужно сильно постараться.

2. Кредитные каникулы. Платить придется, но потом. Т. е. банк даст заемщику определенное время для решения своих финансовых проблем. В течение этого времени клиент может не платить кредит. Однако потом все равно придется полностью рассчитаться с банком.

3. Расторжение кредитного договора. Здесь следует разбираться в юридических тонкостях. Стоит сказать, что с крупными банками подобные финты не проходят. Но вот договора в микрофинансовых организациях иногда составляются так, что в них потом находятся положения, противоречащие закону. При удачном стечении обстоятельств суд может отменить подобные положения.

4. Страхование. Часто при оформлении займа клиенты оплачивают страхование от неуплаты долга. Поэтому страховая компания погасит весь долг за заемщика в случае, если возникнет страховой случай.

5. Срок исковой давности. Он составляет 3 года. Хотя кредитор регулярно «обновляет» его, ведь отсчитывается время с момента последнего уведомления о наличии долга.

Популярные вопросы

Некоторые думают, что приставы забудут про должника, если он будет от них хорошо скрываться. И это, конечно, не так. Более того, будут последствия: очень испорченная кредитная история, запрет на выезд из страны, невозможность официально устроиться на работу и проживать по месту регистрации.

Другие задаются вопросом об уголовной ответственности. Лишение свободы за неуплату кредита – очень редкое наказание, грозящее только злостным неплательщикам, имеющим долг более 1.5 млн рублей и не сделавшим ни одного платежа. Можно получить до 2 лет исключительно в крайнем случае. Обычно наказанием выступает штраф, удержание средств из зарплаты, принудительные работы и т. д.

hit-credit.ru

Что будет, если не гасить кредитный долг

Если у вас положительная кредитная история, то получить заем в банке можно без проблем. Но, к сожалению, у некоторых заемщиков возникают финансовые трудности, которые не позволяют им дальше рассчитываться с банком. Кредитный долг растет, и банк начинает предпринимать определенные меры.

Начинают поступать звонки от службы безопасности, затем коллекторов, а потом приходится идти в суд. От этого процесса удовольствия мало. В такой ситуации каждый заемщик ведет себя по-разному. Некоторые обращаются к кредитору с просьбой об отсрочке или о реструктуризации платежей. А вот другие начинают скрываться от своих кредиторов в надежде на то, что банк спишет ему все долги. Чем же это все может закончиться? Может ли банк забрать имущество или привлечь к уголовной ответственности? Данные вопросы сейчас актуальны для многих россиян.

На что рассчитывают неплательщики по кредиту

Пожалуй, всем известно, что несвоевременные выплаты по кредиту и дальнейшее нарушение обязательств по кредитному договору могут повлечь за собой не очень хорошие последствия. Но есть такие должники, которых абсолютно это не беспокоит и даже находятся и такие, которые осознанно перестают возвращать банку денежные средства. Некоторые стараются найти информацию и узнать когда наступает срок давности по кредиту. По некоторым источникам заемщик может узнать, что если в течение трех лет он так и не рассчитается с банком, то кредит будет аннулирован.

Но те заемщики, которые действительно думает, что так и будет, до конца не понимают смысл срока давности, при этом они спокойно отвечают на телефонные звонки банковских сотрудников или коллекторов.

Срок исковой давности действительно составляет три года, только он начинает отсчитываться с того момента, когда был зафиксирован последний контакт с должником.

Поэтому, если неплательщик отвечал на все телефонные звонки банковских и коллекторских служб (всем известно, что все разговоры записываются) или ставил свою подпись за получение уведомительного письма от банка, то суд просто неизбежен, и он вряд ли станет на сторону должника, а значит, деньги все равно придется возвращать.

Какие могут быть наказания

Во многих случаях банки обращаются за помощью к коллекторским службам. Коллекторы, как и сами банки, работают по одной схеме. Вначале идут переговоры и просьбы вернуть долг. Если переговоры не дают результатов, то банку приходится обращаться в суд чтобы взыскать долг.

Некоторые банки действуют более предусмотрительно. С должниками работает специальный отдел, а именно отдел претензий, который может проинформировать своих заемщиков о том, что через несколько дней наступает время погашения очередного взноса. Но, как правило, сотрудники таких отделов начинают тревожить должников в первый день с момента наступления просрочки по кредиту. При этом сотрудники, работающие с просроченными долгами, настаивают на том, что они ведут переговоры с должниками строго в рамках законности. То есть никаких угроз от них неплательщик не услышит.

Если переговоры не помогают, то банк может обратиться в суд. Если суд постановил, что заемщик обязан полностью расплатиться с банком, но заемщик не в состоянии исполнить данное постановление, то согласно российскому законодательству на его имущество накладывается арест. Судебные приставы могут описать любое ценное имущество и, кроме того, должник не имеет право покидать территорию страны пока он полностью не возместит свой долг.

Каждый заемщик должен понимать, что отказ расплачиваться по кредитным долгам ничем хорошим закончится. Кроме того, кредитная история будет надолго испорчена, и в будущем при всем желании получить новый займ будет просто невозможно.

Стоит ли бояться коллекторов

Заставить должника погасить задолженность сначала пытается служба безопасности банка. Методы их воздействия достаточно лояльны. Банк будет пытаться урегулировать данную ситуацию мирным путем, например, предложить оформить реструктуризацию долга. Если клиент не идет на контакт или продолжает не погашать свой долг, то кредит продается коллекторам. С этого момента заемщик уже должен не банку, а коллекторской компании.

Деятельность коллекторов регулируется Законом «О потребительском кредитовании». В частности, им запрещено звонить должникам в выходные и праздничные дни, после восьми вечера и до девяти утра.

Но очень часто эти требования нарушаются. Коллекторы будут присылать угрожающие письма, трезвонить по всем телефонам, обещать забрать все ваше имущество или подселить к вам цыган и прочих неблагонадежных личностей. Но все это пустые угрозы, с которыми нужно бороться. Постарайтесь записать разговор с ними, ведите переговоры только в присутствии свидетелей. Собрав на них компромат, подавайте в суд. Вы, безусловно, выиграете процесс и получите хорошую компенсацию.

В каких случаях могут забрать имущество

Банк может конфисковать только то имущество, которое выступает залогом по кредиту. Например, автомобиль или недвижимость. Для этого необходимо получить решение суда. На практике к столь крайней мере банк прибегает очень редко. Финансовое учреждение должно заниматься банковскими операциями, а не организацией аукционов и ведением судебных процессов.

Могут ли привлечь к уголовной ответственности

Бывают и такие случаи, когда неплательщик имеет довольно большой долг, а вот ценного изъять у него и нечего. В данной ситуации наиболее худшей развязкой может быть привлечение к уголовной ответственности. По закону РФ посадить в тюрьму за невыплату займов не могут, но есть две статьи, по которым неплательщика могут привлечь к уголовной ответственности. Это мошенничество и злоумышленное уклонение от выплаты долга банку в крупных размерах.К мошенническим операциям для получения личной выгоды относится подделка паспорта или справки о доходах. По данным документам человек получил кредит, который затем не погашал. В таком случае крайней мерой наказания может быть уголовная ответственность. Но этот вердикт выносит только судья.

Бывают и такие случаи, когда неплательщик имеет довольно большой долг, а вот ценного изъять у него и нечего. В данной ситуации наиболее худшей развязкой может быть привлечение к уголовной ответственности. По закону РФ посадить в тюрьму за невыплату займов не могут, но есть две статьи, по которым неплательщика могут привлечь к уголовной ответственности. Это мошенничество и злоумышленное уклонение от выплаты долга банку в крупных размерах.К мошенническим операциям для получения личной выгоды относится подделка паспорта или справки о доходах. По данным документам человек получил кредит, который затем не погашал. В таком случае крайней мерой наказания может быть уголовная ответственность. Но этот вердикт выносит только судья.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

credovik.ru

Что будет если не гасить кредит?

Артур Пирожков В банке Русский стандарт знакомая взяла кредит по карточке 30 000р., который вовремя не погасила. Сумма увеличивается и сейчас оставляет свыше 100 000р. А возможности уплачивать такие % нет. Она не работает. Прописана в неприватизированной квартире с дочкой и дедушкой, где главный квартиросъемщик дедушка. Возможно ли, что за неуплату долга квартиру разменяют на меньшую или отберут?

АнЮтКин )Да запросто.

YURII FEDOROVВсё что угодно, да возможно

АнютаПо идее, должен банк подать в суд. А уж суд должен решать, как взимать долг. Самостоятельное вытряхивание долга банком будет самоуправством.

димычПрийдет пипец!

оксана ворончихинаС банком лучше не спорить все ровно проиграешь они бандиты еще те! Я стараюсь платить во время!

ГостьБанк подаст в суд и буду деньги насильно вычитать

Алексей СердюкПридут злые дядьки из ОБЭП и заберут тебя…

ИринаБанк предъявит иск. Все зависит от решения суда.

ГостьСначала отберут то что в квартире. Не хватит - будут думать что с вами делать дальше.Лучше не тянуть- договариваться с банком. Банку выгодно затягивать с этим вопросом -чем дольше не платите тем больше должны банку.

Sak.HARAПо решению суда возможно. Пусть идет в банк, пишет заявление почему и так далее. Поплачется. Могут притормозить кредит на кредит. Продает все и гасит. Иначе задолбают поручителей и поднимут сумму начнут отсуживать. Попадалово. К тому же квартира не есть собственность. Забрать проще.

ВУМЭННе все так страшно, тем более с Русским Стандартом. При получении карточки, вы не подписывали договор, вместо договор получили брошурку с описанием как пользоваться картой. Погасите сумму первоначального долга - 30000 и напишите отказ от карточки, в связи с погашением долга. Если подадут на Вас в суд, там мотивируйте, что долг по карточке оплатили, а какие и за что они выставляют Вам проценты-Вам не понятно-нет четкого графика, схемы расчета процентов и штрафов. Могут присудить проценты исходя из годовой ставки рефинансирования за срок пользования кредитом (10%). А это не 38, которые начисляет Русский Стандарт.

ЯшечкаЕще для верности посмотрите ст. 446 Гражданского Процессуального Кодекса РФ - там дан перечень имущества, на которое не может быть обращено взыскание по исполнительным документам (то есть по решениям суда). Это на тот случай, если придут приставы

Михаил Артемьевлучший ответУ знакомых такая же ситуация, брали карту, а потом не платили. Рус. Станд притаился, так как проценты огромные капают, а потом хоп - и нагрянет с требованием денег. По поводу карты - есть только один вариант не платить, если вы ни разу не платили, ни разу не появлялись в банке, то забить надо и говорить, что карту (которую прислали по почте) в жизни не видали и деньги никакие не снимали и вообще банкоматом пользоваться не умеете, а карту сожгите.

А если нет - то боюсь, что надежды русского человека - авось, небось, да как-нибудь не прокатят. Они потом вам скинут сумму, скажут - платите хотя бы вот 70 000 рублей - и так придется выплачивать кредит.

Насчет квартиры - неприват. Ничего не грозит (официально), хотя могут придти несколько дяденек шкафов и потребовать неофиально приватизации вашей квартиры и продажи, хотя даже из приватизированной квартиры не могут выселить, так как это единственное жилье.

А вообще - платите по 200 рублей в месяц и ни один суд не докажет, что вы мошенник, а просто у вас не хватает денег.

Смотрите также:credit-i-bank.ru