Как законно не платить кредит – шесть проверенных способов. Как законно не платить кредит банку

Как законно не платить кредит банку: ответы юриста

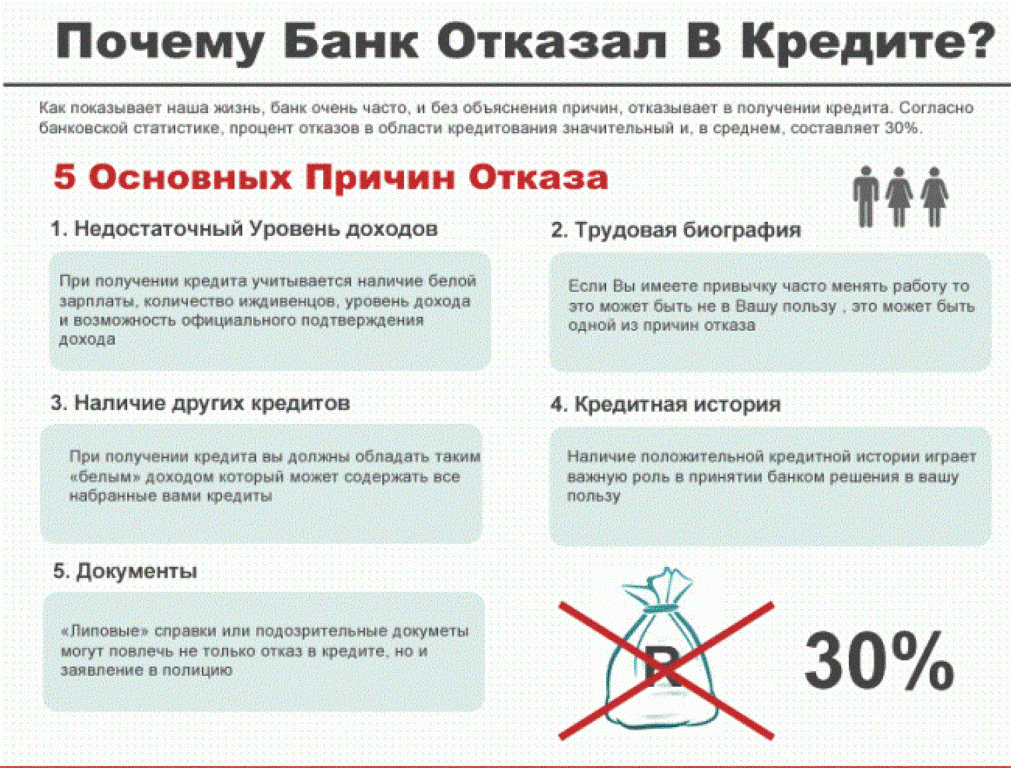

Чем больше банковский сектор и коллекторы увеличивают давление на должников, тем активнее последние ищут способы законно не гасить кредит, особенно в тех случаях, когда платить нечем. Возможно ли такое? Сегодня наш кредитный юрист даст вам несколько действенных советов и рекомендаций по данному вопросу.

Чем больше банковский сектор и коллекторы увеличивают давление на должников, тем активнее последние ищут способы законно не гасить кредит, особенно в тех случаях, когда платить нечем. Возможно ли такое? Сегодня наш кредитный юрист даст вам несколько действенных советов и рекомендаций по данному вопросу.

Первоначально надо сказать, что полностью избавиться от кредитного долга не позволяет ни один из допустимых законом способов. И если кто-либо предлагает вам такие услуги, то за этим кроется очевидное введение в заблуждение с простым намерением нажиться на вашей проблеме.

В то же время существует масса реально работающих и абсолютно законных способов либо на время прекратить платежи по кредиту, либо существенно снизить объем выплат. Но если вы будете изначально рассчитывать на то, чтобы вообще не платить по кредиту, даже не возвращая ни копейки основного долга, то с высокой долей вероятности такие действия будут расценены как мошенничество (ст.159 УК РФ) либо злостное уклонение от погашения кредитного долга (ст.177 УК РФ).

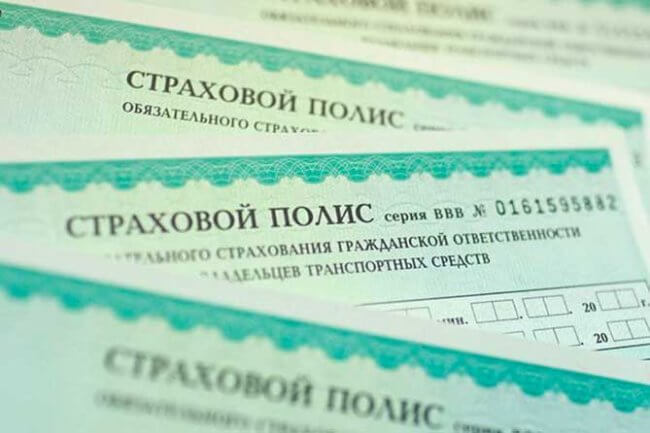

Договор страхования как «подушка безопасности»

Большинство заемщиков видят в страховке дополнительное финансовое бремя, а потому стараются всячески ее избежать. Да, как правило, существующие кредитные страховые продукты направлены на страхование банковских рисков, а вовсе не рисков заемщика. Но ничто не мешает самому заемщику предпринять меры по страхованию своих рисков, отдельно заключив договор страхования своей ответственности перед банком на случай ухудшения финансового положения, в том числе потери работы, трудоспособности и т.д.

Такой подход разумен при существенном размере кредита по отношению к уровню доходов заемщика и (или) при получении кредита на длительный срок, например, свыше 5-7 лет. Стоит подумать о покупке страховки и в ситуациях получения кредита в валюте, отличной от валюты дохода, а также при нестабильности финансового положения и ежемесячных доходов.

Что дает наличие договора страхования? Очень многое. При наступлении обусловленного страховкой случая долг может быть полностью или, по меньшей мере, частично покрыт за счет страховой компании.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно! или по телефону:

-

Москва и область: +7-499-938-54-25

Москва и область: +7-499-938-54-25

-

Санкт-Петербург и область: +7-812-467-37-54

Санкт-Петербург и область: +7-812-467-37-54

-

Федеральный: +7-800-350-84-02

Федеральный: +7-800-350-84-02

Перестать платить, ожидания решения суда

Очень многие заемщики, столкнувшись с финансовыми проблемами, опускают руки и просто перестают платить по кредиту, действуя по принципу «будь, что будет». На это, конечно, можно пойти, но следует быть готовым к довольно-таки серьезному давлению со стороны банка и коллекторов.

Что последует за отказом осуществлять платежи по кредиту? Во-первых, долг будет накапливаться, дополняясь, помимо основных платежей и процентов, суммами пени и штрафов. Во-вторых, избавиться от звонков, а то и визитов по поводу возврата долга можно, лишь сменив телефон и место жительства. Но в этом случае велик риск того, что вас не сможет найти и суд, а при достижении задолженностью размера 1,5 млн рублей вас вполне могут обвинить в злостном уклонении от погашения кредита и привлечь к уголовной ответственности.

С другой стороны, если платить по кредиту действительно нечем, пойти на судебное разрешение ситуации вполне разумно, если, конечно, нервная система позволит выдержать психологическое давление взыскателей.

Доведение вопроса взыскания долга до суда – это законное право заемщика и позволяет выстроить стратегию защиты таким образом, чтобы снизить размер кредитного долга до минимума, по крайне мере, исключив из него требования об уплате пени и штрафа за просрочки. При очень хорошем развитии ситуации можно не только уменьшить размер долга, но и по решению суда воспользоваться отсрочкой или рассрочкой платежа.

К слову, суды в последнее время охотно встают на сторону заемщика, если последний сумеет продемонстрировать сложность своего финансового положения и доказать, что только это является проблемой своевременного погашения долга.

Расчет на несоблюдение срока подачи иска

Еще несколько лет назад, когда кредитные долги не превратились в реальную проблему общероссийского масштаба, многим заемщикам удавалось на законных основаниях не гасить кредит, используя просрочку банком 3-летнего срока исковой давности, в рамках которого он мог подать в суд на заемщика. Сегодня воспользоваться такой возможностью крайне затруднительно, поскольку:

- банки уже выработали «иммунитет» на подобного рода действия заемщиков и почти моментально предпринимают меры к взысканию;

- если заемщик начинает скрываться, в суд подают еще быстрее, а значит, срок в любом случае будет соблюден;

- объявление должника в розыск приостановит действие срока давности.

В принципе, вариант использования срока исковой давности законен, но исходя из текущей ситуации на рынке кредитования и взыскания долгов, считается разве что теоретически возможным.

Договориться с банком об отсрочке (кредитные каникулы)

Законно и цивилизованно – так можно обозначить способ урегулирования вопроса с кредитным долгом в рамках соглашения с банком. Самым популярным вариантом, позитивно воспринимаемым как банками, так и заемщиками, являются кредитные каникулы.

Кредитные каникулы – период, в течение которого заемщик на законных основаниях прекращает все или некоторые обязательные выплаты по кредиту. Как правило, каникулы предоставляются на платной основе. Стоимость может составлять определенный процент от суммы ежемесячного обязательного платежа, фиксированную сумму или быть заложенной в стоимость кредита, и тогда сами каникулы фактически будут предоставлены бесплатно.

Каникулы могут быть отдельной опцией, которую можно подключить по мере возникновения необходимости, либо являться одним из пунктов условий кредитного договора. Полная отсрочка предоставляется редко, но дает возможность полностью не платить кредит в течение оговоренного срока. Частичная отсрочка обычно освобождает от платежей по основному долгу, сохраняя обязанность платить проценты. Возможны и персональные условия, о которых банк и заемщик договариваются в индивидуальном порядке.

Доскональное изучение вопроса не всегда гарантирует положительный исход дела. У нас на сайте вы можете бесплатно получить максимально подробную консультацию по вашему вопросу от наших юристов через онлайн форму или по телефонам в Москве (+7-499-938-54-25) и Санкт-Петербурге (+7-812-467-37-54).

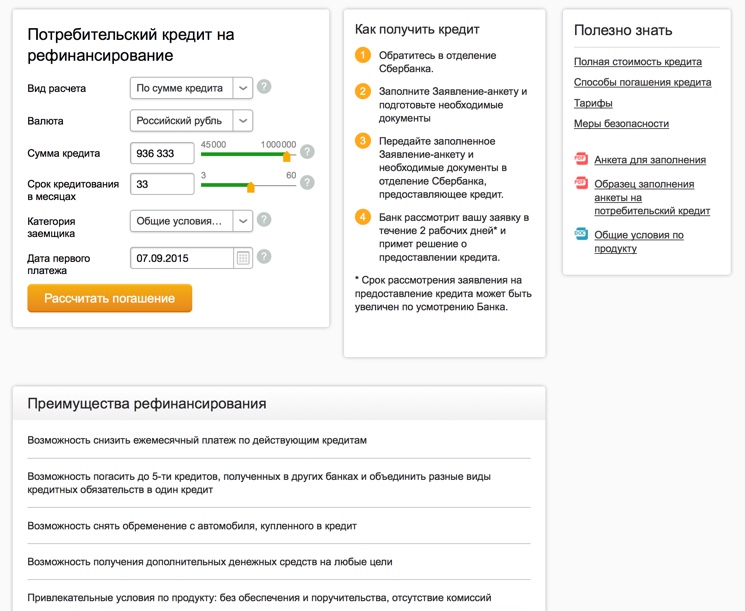

Перекредитование (рефинансирование)

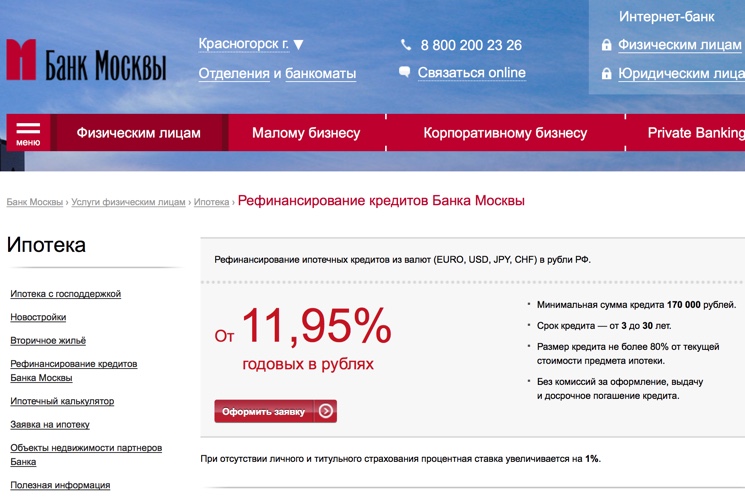

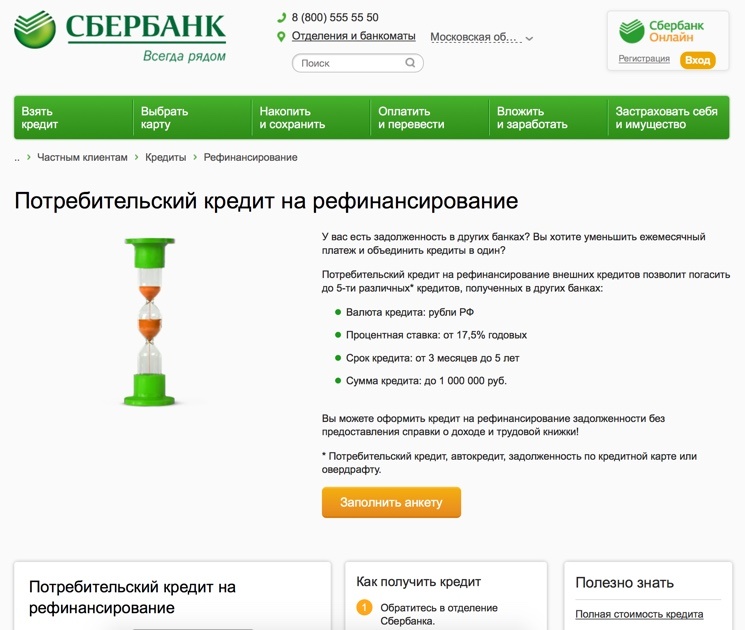

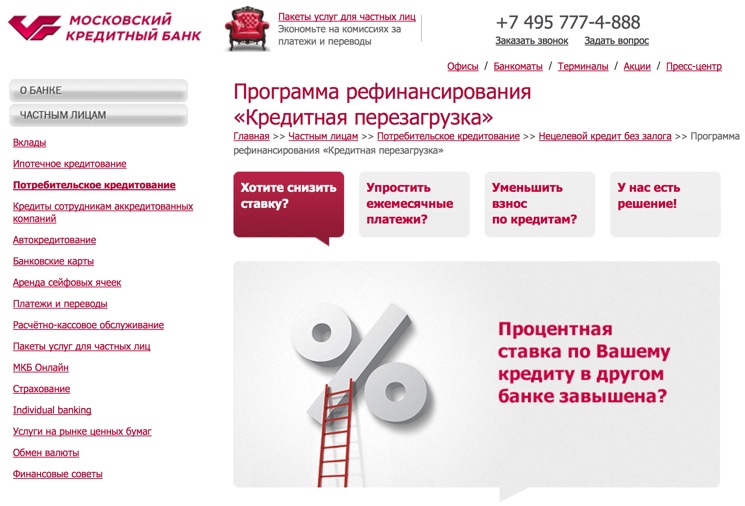

Перекредитование не является в полном смысле способом освобождения от кредита, но может позволить значительно снизить объем долгового бремени. При использовании этого механизма новый кредит берется либо в банке-кредиторе, либо в другом банке. Главное – найти условия рефинансирования, которые будут реально выгоднее, чем текущие условия кредита. В рамках перекредитования средства, полученные по новому кредиту, в полном объеме направляются на погашение старого долга, а связанный с ним договор прекращается в силу его исполнения.

Поискать лазейки в кредитном договоре

Законный способ не платить кредит банку – признать действующий договор кредитования или договор уступки права требования долга недействительным. Задача эта, надо сказать, крайне сложная, но вполне реальная, ведь банки тоже ошибаются.

При намерении воспользоваться механизмом оспаривания договора необходимо:

- внимательно проанализировать условия, вооружившись знаниями законов и судебной практики, а лучше – заказать правовой анализ договора у компетентного юриста;

- обратиться с иском в суд, заявив требование о признании договора недействительным полностью (позволяет вернуть в будущем только основной долг) или в части отдельных положений (дает возможность сократить долговое бремя).

В ситуациях, когда реально есть что оспорить, можно даже попытаться взыскать с банка (коллекторов) материальный и моральный вред, что может покрыть часть или весь долг.

Банкротство физического лица

Банкротство как способ на законных основаниях не платить по кредиту – актуальная тема с октября 2015 года.

Для обращения в арбитраж с заявлением о начале процедуры банкротства необходимо наличие:

- долга (долгов), превышающего полмиллиона рублей;

- более чем 3-месячной просрочки по исполнению обязательств;

- признаков реального банкротства (не умышленного и не фиктивного) в силу неплатежеспособности и (или) недостаточности имущества для покрытия долга (долгов).

В чем выгоды инициирования процедуры:

- вводится мораторий на погашение всех долгов и исполнение исполнительных документов;

- приостанавливаются начисления штрафных санкций, пени, процентов, за исключением текущих платежей;

- может быть введена процедура реструктуризации долга, предусматривающая в период до 3-х лет постепенное погашение задолженности с начислением процентов согласно ставке рефинансирования, которая несравнимо меньше ставок по кредитам;

- если применение процедуры рефинансирования не приведет к погашению задолженности, а имущество заемщика после его распродажи не позволит погасить долг в полном объеме, то за признанием банкротства последует фактическое списание всех непогашенных долгов.

Основная сложность процедуры банкротства – необходимость четкого, последовательного и безошибочного выполнения всех этапов. Это действительно сложно, и без юридической помощи не обойтись. Кроме того, и для многих именно это вызывает проблемы, необходимо наличие финансовой возможности исполнения некоторых текущих платежей, в частности, связанных с оплатой услуг юриста, выплатой вознаграждения управляющему, несения обязанности по оплате судебных издержек и затрат, связанных с реализацией имущества в счет долга.

В целом же банкротство заемщика в силу невозможности исполнения обязательств по кредиту обычно рассматривается как крайняя мера – когда другие средства и способы законно не платить долг не помогают. Последствия банкротства, которые будут действовать в течение 3-5 лет после завершения процедуры, могут серьезно сказаться на реализации физическим лицом своих будущих планов в части получения займов (кредитов) и занятия некоторыми видами деятельности.

law03.ru

Как не платить кредит законно

Кредитные обязательства заемщика подразумевают, что он должен вернуть сумму долга вместе с процентами. Банковские договоры, созданные профессиональными юристами, учитывают все риски, связанные с неоплатой долга. Да и в большинстве случаев клиенты, которые оформляют заем, не планируют, что деньги не будут возвращены. Но в расчет не берутся форс-мажорные обстоятельства, когда возникает ситуация, если платить нечем. В этой статье рассмотрим, как не платить свой кредит официально, возможно ли это вообще и какие могут быть последствия.

Все законные способы ухода от уплаты кредита

Мы думаем, что каждый читатель согласится, что если бы это было так просто, то рынка кредитования в принципе бы не существовало. Заемщики брали бы кредит и находили законные способы не оплачивать долг банкам. Тогда банковским компаниям было бы просто невыгодно предоставлять такие услуги.

К сожалению для заемщиков, закон в этом плане стоит на стороне финансовых учреждений. В России он регулируется Гражданским кодексом, но тем не менее есть и определенные альтернативы, как не платить банковский кредит по закону, если использовать подход правильно.

Если вести речь о том, чтобы вообще не платить кредит, то можно воспользоваться следующими вариантами:

- Процедура банкротства. Признание статуса банкрота имеет весьма негативные последствия, но таким образом освобождает от оплаты банковского займа.

- Оспаривание кредитного договора. Здесь стоит заручиться поддержкой юристов, и если документы подписаны ненадлежащим образом и противоречат текущему законодательству на момент подписания сторонами, то есть шанс признать кредит недействительным.

- Страховое возмещение. Многие недооценивают возможности страховых полисов. Ведь при наступлении страхового события компания полностью погасит долг перед кредитором.

- Исковая давность. Срок исковой давности – 3 года с момента возникновения долга. Достаточно сомнительная идея, ведь даже если каким-то образом банк не подаст в суд в течение этого срока и не принудит выплачивать долг по исполнительному листу, чтобы срок исковой давности истек, необходимо весь этот период никаким образом не контактировать с банковскими специалистами, делая вид, что о существовании долгов клиент вовсе не подразумевает.

Более реальными вещами является то, что можно получить льготы по оплате, остановку штрафов или пени, рассрочки выплат и другие условия, на которые пойдет банк лишь бы избежать судов и получить денежные средства обратно:

- Переговоры с банком. Банковская организация не меньше заемщика заинтересована в переговорах и компромиссах по решению проблемы с выплатой.

- Кредитные каникулы. Услуга, которая позволяет не выплачивать долги некоторое время, например полгода, или выплачивать только тело кредита без процентов, что приводит к снижению ежемесячных платежей на некоторое время.

- Реструктуризация. Процедура увеличения срока кредитования, что приводит к снижению месячных взносов.

- Рефинансирование. Договор с другим банком на более выгодных условиях, который обязуется погасить задолженность заемщика.

Стоит отметить, что все положения о неоплате долга сформулированы в индивидуальных условиях по кредитному договору или в общих, которые должны быть представлены в открытом доступе, например на сайте банка или в отделениях компании, и предоставляться по требованию клиента.

Попытаться договориться с банком

Одно из верных решений в ситуации, когда нет возможности выплачивать долг, – это попытаться договориться с банком. Это нельзя отнести к законному способу не платить кредит, но такой вариант позволит временно облегчить финансовую нагрузку.

В случае с просроченной задолженностью банковские специалисты связываются с заемщиком посредством телефонного звонка. Необходимо оповестить менеджера о временных обстоятельствах, связанных с невозможностью выплаты, и найти общее решение для того, чтобы вносить платежи частями.

Банк может пойти навстречу и предоставить реструктуризацию просроченной задолженности, в том числе остановить начисление штрафов. Если в форме телефонного звонка такое решение найти не получается, то рекомендуем направиться непосредственно в офис для написания соответствующего заявления.

В обращении необходимо уточнить информацию об ухудшении финансового положения и подкрепить данные документально. Подойдет копия трудовой книжки с записью об увольнении или выписка со счета, куда поступает заработная плата, где будут отражены сведения о том, что доходы сократились.

На основании заявления могут быть предложены различные решения, одно из которых – реструктуризация договора в пользу снижения ежемесячных выплат. Также возможно предоставление кредитных каникул или временная возможность погашения только тела кредита. Таким образом, можно легально избежать судебных разбирательств и возможного ареста счетов и имущества.

Оспорить кредитный договор

Такой вариант подразумевает полную отмену выплат по кредитованию потребительского характера. Ведь если кредит будет аннулирован, то можно вовсе не возвращать денежные средства в банк.

Для этого необходимо обратиться с иском в суд, и в судебном процессе доказать, что договор был оформлен с нарушениями. На практике такие решения в пользу заемщиков возможны. Например, если банковский клиент является недееспособным и не имеет права заключать финансовые договоры с банками.

Также юристы могут найти явные нарушения в самом договоре, которые противоречат законодательству. Например, если стороны не договорились об использовании факсимильной печати, и текстом договора подразумеваются официальная печать и подпись ответственных лиц, чего в конкретном документе не было совершено.

Еще один способ, как не платить процентов по кредиту и вовсе не возвращать деньги, – это доказать, что услуга кредитования была навязана, и на заемщика было оказано давление, под которым он был вынужден подписать документы.

Перспектив в судебных разбирательствах немного, но опытные юристы могут помочь получить решение в пользу заемщика.

Использовать страховой полис

Использовать страховой полис можно по нескольким назначениям. Основное – это получение страховой выплаты при наступлении страхового события. Для этого рекомендуем ознакомиться со всеми условиями договоров страхования, которые были сопряжены с кредитом.

Страховым покрытием по страховке от потери работы являются случаи с увольнением сотрудника. Страховщик обязуется выплачивать денежные средства в пользу погашения долга определенный период в размере ежемесячных платежей. Также со счета страховой могут быть оплачены и возможные штрафы и пени.

Есть и другие страховки, которые могут прийти на помощь в форс-мажорных обстоятельствах. такие как:

- договоры страхования жизни и здоровья;

- защита потребительского товара;

- финансовые риски заемщика;

- защита имущества, прав собственности и иные страховки.

Другое применение страхования заключается в его досрочном расторжении. Если условиями страховки предусмотрен возврат страховой премии, то эти денежные средства можно использовать на погашение долга. Но стоит учитывать, что тогда страховое покрытие перестает действовать.

Выждать срок исковой давности

Срок исковой давности составляет 3 года. Это тот период, когда возможность подачи иска прекращает на законных основаниях свое действие, начинается отсчет с момента появления просроченной задолженности.

За это время банк может обратиться в суд или передать заем по цессии коллекторскому агентству. Передача прав коллекторам возможна только при условии, что данное положение предусмотрено договором.

Возможной проблемой за этот период в 3 года может являться то, что банковская компания посчитает, что заемщик намеренно уклоняется от уплаты денег, и подаст заявление о возбуждении уголовного дела по статье мошенничества.

Но чаще всего это касается кредитования на суммы, которые превышают 1,5 млн рублей. Если долг меньше, то уголовное дело возбуждено, вероятней всего, не будет, но обязательства по выплате долга в судебном порядке возникнут.

По истечении срока исковой давности о кредите можно забыть. Но при этом в дальнейшем, с учетом испорченной кредитной истории, с таким заемщиком другие банковские компании уже работать не будут.

Инициировать процедуру банкротства

Объявив себя банкротом, клиент освобождается от внесения денежных средств по кредитам. Производится оценка имущества финансовым управляющим, и долговые обязательства погашаются путем реализации ценных вещей.

Процедура банкротства начинается с обращения в суд с заявлением о признании статуса банкрота. Далее события развиваются следующим образом:

- суд принимает заявление в случае, если общая сумма долга превышает 500 000 рублей, а просрочка по кредитам более 3 месяцев;

- накладывается арест на имущество и ценные вещи;

- в течение 6 месяцев производится реализация в пользу кредитора;

- если сумма недостаточна, то остальной долг «прощается».

Стоит учитывать, что если скрывать имущество, деньги, создавать долговые расписки или переписывать собственность на близких и знакомых, это расценивается как мошенничество.

Требования долгов с поручителей

Если банковской организации не удастся на первых этапах получить деньги с заемщика, то она начнет обращаться к поручителю. Поручитель несет полную ответственность за выплату займа в той же мере, что и сам клиент.

Это один из вариантов, как можно не платить по кредитам, ведь заемщик действительно уйдет от кредита, и с него не будет требоваться возврат денежных средств, но заплатить все же придется, только поручителю.

Необходимость отсрочки

Обстоятельства могут быть разные: увольнение с работы, сокращение, ухудшение состояния здоровья, задержки в выплате заработной платы. Предвидеть все события заранее достаточно проблематично.

И банк это вполне понимает, и готов сотрудничать с должниками с целью восстановления выплат по договору. Отсрочка платежа предоставляется на основании письменного заявления с подтверждающими документами.

Такая услуга носит название «кредитные каникулы». На программу могут рассчитывать все заемщики, но стоит понимать, что это не обязанность банков, а всего лишь их право, которое не регламентируется условиями договора. Но в сложных финансовых ситуациях можно попробовать попросить помощи у своего кредитора.

Как законно не платить ипотеку

Ипотечный договор является одним из видов потребительского целевого кредитования. Его особенность заключается в том, что банк получает в залог квартиру, собственником которой является заемщик. В случае неоплаты долга финансовая организация может реализовать залог в пользу погашения задолженности, но при условии, что это не единственное жилье клиента.

Способы возможного избегания выплаты долга по ипотеке мало чем отличаются от вариантов, которые были приведены в этой статье. Одной из особенностей выступает титульное страхование, когда сделка купли-продажи признается недействительной ввиду нарушений юридического характера. Например, если один из собственников продающей стороны не знал о продаже недвижимости и не согласен с ней.

В этом случае страховщик возместит убытки, освободив заемщика от кредитных обязательств. Но не стоит заниматься такими операциями целенаправленно, так как в случае выявления сговора сторон возможно возбуждение уголовного дела.

Смотрите также:

- Список документов для возврата 13 процентов с покупки квартиры по ипотеке?

- Заявление на снижение процентной ставки по ипотеке Сбербанк: образец

kredit-blog.ru

Что будет если не платить кредит — 5 советов сделать это законно

Что делать, если есть просрочка и нечем платить кредит? Как проходит суд с банком, если имеются долги? Можно ли не платить кредит вообще и как это сделать законно?

Привет читателям и посетителям онлайн-журнала «ХитёрБобёр»! На связи Денис Кудерин.

Мы продолжаем многогранную тематику финансовой несостоятельности (банкротства). В новой статье я постараюсь ответить на вопрос, что будет, если не платить по кредитным счетам.

Публикация будет полезна всем, кто хотя бы раз брал кредит в банке, а также тем, кто собирается сделать это в ближайшем будущем или отдаленной перспективе. Знать, что происходит в случае неуплаты долга, необходимо каждому, кто имеет дело с кредитами.

Один мой близкий друг попал в неприятную ситуацию — взял кредит и просрочил платеж. Поэтому я не понаслышке знаю, что может предпринять банк в таких ситуациях.

Ниже я все подробно расскажу!

1. Что будет, если не платить кредит?

Когда человек берёт деньги в долг, он примерно представляет себе, как будет их отдавать – отчислять определенный процент с зарплаты, погашать кредит досрочно с дополнительных доходов и т.д.

Каждый заёмщик верит в лучшее – что долговые обязательства будут погашены без просрочек, а то и раньше установленного срока. Подписывая кредитный договор, мало кто заранее задумывается о непредвиденных вариантах – таких как увольнение, экономический кризис, форс-мажорные обстоятельства.

А такие варианты встречаются сплошь и рядом. Деньги, которые нужны для оплаты долга, уходят в другом направлении, возвращать кредиты категорически нечем, а сам займ превращается в непосильное бремя.

Что делать, если отдать долг невозможно? Что происходит, если должник перестаёт выплачивать кредит? На такие вопросы лучше знать ответы заранее, чтобы в случае чего разработать эффективный план действий.

Если должник будет вести себя грамотно, вынужденная неуплата по кредиту не превратится в катастрофу. Иногда заемщику даже выгоднее отказаться от непомерных ежемесячных выплат и инициировать дело о своей финансовой несостоятельности (банкротстве).

Судебные исполнительные механизмы таковы, что в процессе разбирательства начисление процентов приостанавливается, а сумма долга фиксируется. Новый график погашения долга обсуждается с финансовыми управляющими, которые в своём большинстве всегда готовы к компромиссу.

Мифы о неуплатах по кредитам

Чтобы успокоить читателей, я хочу сразу опровергнуть ряд самых распространенных «страшилок», которыми некоторые банковские работники и коллекторы любят пугать доверчивых клиентов.

При неуплате по кредитам с вами НЕ произойдёт следующего:

- никто не переломает вам ноги, не вырежет почку и не похитит ваших детей: на текущий момент не зафиксировано ни одного случая реального физического насилия над должниками со стороны коллекторов или банков;

- если вы не злостный неплательщик, вас не посадят в тюрьму и не дадут условного срока – когда говорят «суд за неуплату», имеется в виду арбитражный суд, а не уголовное преследование;

- социальные работники не лишат вас родительских прав;

- ваши родственники не понесут ответственности за долги (если они не были поручителями).

Другими словами, невыплаты по кредитам – чисто финансовая проблема, касающаяся только должника и кредитной организации.

Подробнее о механизмах и последствиях банкротства – в специальной статье нашего блога.

Однако легкомысленное отношение к неоплаченным долгам также недопустимо, как страхи и паника. Без неприятных моментов обойтись не получится, но к ним можно подготовиться заблаговременно.

Юридический аспект вопроса

Защита прав должника – дело рук самого должника, а также привлеченных им адвокатов и антиколлекторов. Безвозмездно помогать заемщикам никто не будет, но в их силах – изучить юридические стороны неплатежеспособности и умело воспользоваться полученными знаниями.

Закон о банкротстве частных лиц в РФ вступил в действие в конце 2015. До этого все конфликты между банками и получателями кредитов решались в индивидуальном порядке в рамках общего федерального законодательства.

Потребность в признании банкротства физлиц (к ним относятся и индивидуальные предприниматели) назрела в связи с развитием в стране института кредитования. Потребительские кредиты доступны сегодня всем желающим, и миллионы граждан уже воспользовались данной возможностью.

Покупательская способность выросла, но далеко не все получатели кредитов способны реально оценить свой денежный потенциал. Отчасти это связано с низким уровнем финансовой грамотности населения.

За рубежом система кредитования работает добрую сотню лет; жители нашей страны ещё не выработали надлежащего отношения к долговым вопросам. В середине нулевых граждане брали кредиты, что называется, «пачками», почти не думая, как они будут их отдавать.

Итоги такого подхода к займам неутешительны:

- почти треть населения РФ (около 40 млн.) имеет долги перед банками или МФО;

- из этого числа 5-6 млн. имеют статус неплательщиков – то есть постоянно или периодически нарушают взятые на себя долговые обязательства.

Отношения с банком после образования просроченных выплат развиваются обычно по следующему сценарию:

- Досудебная стадия. На этом этапе должник подвергается психологическому давлению, а иногда и угрозам со стороны кредиторов. Юристы советуют по возможности документировать все действия банковских сотрудников, чтобы в случае чего вам было с чем обращаться в правоохранительные организации.

- Судебная стадия. Банк имеет законное право взыскать деньги через суд. На время процесса имущество должника (материальные ценности и счета) подвергаются аресту.

- Послесудебная стадия. В зависимости от вынесенного на суде решения должник подвергается определенным санкциям.

Если должник поведёт себя грамотно на всех этапах, последствия невыплат по кредитам будут минимальными. Если же выбрать неправильную линию поведения, банкротство отнимет у вас изрядное количество сил и нервной энергии.

Читайте развернутую статью по смежной теме – процедура банкротства.

2. Как взыскиваются деньги после суда – основные этапы

Прежде чем перейти к стадии взыскания денег после судебного разбирательства, немного расскажу о досудебных действиях банка.

Если вы решили не платить по счетам или не можете этого сделать по независящим от вас причинам, не ждите, что банки забудут про долг и оставят вас в покое.

Уже через пару недель после первой просрочки на ваш номер придёт SMS-напоминание от банка. Затем сотрудники станут звонить вам. Поначалу эти обращения будут корректными – мало ли, может вы действительно просто забыли перевести деньги по счету. Затем напоминания станут более жесткими.

Некоторые клиенты на этой стадии выбирают в корне неверную линию поведения – я называю её «позицией страуса». Они не отвечают на звонки, игнорируют SMS-призывы и вообще прячут голову в песок, полагая, видимо, что проблема рассосётся сама собой, как шов после сеанса гипнотерапевта.

Уверяю, не рассосётся. Число звонков будет только расти, а через некоторое время ваше дело передадут в отдел взыскания финансовой компании или коллекторам. Эти структуры действуют почти аналогично – давят на должника всеми возможными способами, не давая расслабиться.

Правильные линии поведения на досудебном этапе:

- переговоры с банком;

- взаимные уступки;

- компромиссные решения.

Не всегда это приводит к нужным результатам, но, по меньшей мере, сохраняет ваши нервы.

И потом – даже если дело доходит до суда, это ещё не катастрофа. Да, ваша жизнь изменится, но в вашей власти – выйти из финансового тупика с наименьшими потерями.

Идём дальше: суд провёл плановые заседания по вашему делу, рассмотрел все обстоятельства неуплаты и вынес вердикт. Обычно решение суда однозначно – должник выплачивает банку определённую сумму. Каким способом это будет сделано, зависит от конкретных обстоятельств дела.

Все детали следующих после санкций определяются судебными приставами. Эта инстанция имеет гораздо больше полномочий, чем те же коллекторы. В руках приставов – мощнейшие исполнительные инструменты, позволяющие им достичь главной цели – выполнения долговых обязательств.

Об этих инструментах расскажу подробно.

Этап №1. Арест имущества

Арест движимого и недвижимого имущества – почти обязательная процедура, если дело дошло до признания банкротства физлиц и юридических субъектов. Арест налагается также в тех случаях, если вы брали кредит под залог.

Пример

Если вы взяли займ под залог в виде собственного автомобиля, суд имеет полное право арестовать вашу машину. Решив продать её или спрятать, вы станете злостным уклонистом и можете понести уголовную ответственность за свои действия.

После ареста автомобиля судом транспортное средство будет описано приставами, а затем – продано на свободных торгах. Выручка от выплат пойдёт на погашение долга. Если после продажи останутся лишние деньги, их вернут владельцу.

Но даже если ни о каком залоге при оформлении кредитного договора речи не шло, имущество могут арестовать – в тех ситуациях, когда нельзя погасить долги иным способом.

Могут ли приставы отобрать за долги квартиру? Только в том случае, если эта жилплощадь не является вашим единственным местом проживания. Помимо жилплощади и транспорта, приставы имеют право наложить арест на бытовую технику, мебель, драгоценности.

Что происходит, если ценного имущества у должника не имеется? Банки и приставы будут изыскивать другие варианты погашения долга. Они сделают запросы в налоговую и финансовые учреждения, чтобы узнать место вашей работы, размер зарплаты и состояние банковского счета.

Этап №2. Обращение взыскания на денежные средства

Взыскание на финансы должников – действенный инструмент погашения долга. По эффективности он не уступает аресту и реализации ценного имущества неплатежеспособных заемщиков.

Узнав, в каких банках у гражданина имеются счета, приставы вправе арестовать их и передать средства кредитору. Право распространяется на любые депозиты, кроме тех, на которые поступают социальные выплаты и государственные пособия.

Такие счета тоже могут быть арестованы, но после выяснения источника финансирования ограничения с них снимаются. Должник вправе оспорить решение суда, обратившись в соответствующие службы.

Этап №3. Индексация суммы долга

Суть данного этапа в следующем. Без индексации человек, взявший в долг 100 рублей 10 лет назад, выплачивает кредитору именно эту сумму.

Однако в результате инфляции, девальвации и экономических кризисов реальная ценность упомянутой суммы снижается в несколько раз. Должник окажется в выигрыше, кредитор – в дураках.

На фоне перманентной нестабильности рубля индексация суммы долга приобретает особенную актуальность. Такое решение обычно принимается в случаях, когда вердикт суда по поводу выполнения долговых обязательств уже вступил в силу, но должник по каким-то причинам не исполнил его либо исполнил лишь спустя несколько лет.

Угроза индексации – своего рода стимул для должников исполнять судебные решения более расторопно.

Этап №4. Направление исполнительного листа по месту работы

Суть такого исполнительного механизма предельно ясна. Когда у гражданина нет ценного имущества и денег на депозитах, это не значит, что банки простят ему все долги. Платить по счетам все равно придётся.

По месту работы лица приставы направляют исполнительный лист, который предписывает удержание части суммы от положенной должнику зарплаты в пользу кредитодателя. Обычно это 50% от официального оклада. Через суд можно добиться уменьшения процента выплат, но полностью отменить такое решение не получится.

Этап №5. Ограничения в правах

Помимо взыскания денег, существуют другие механизмы воздействия на нерадивых заемщиков. Например, им запрещается покидать страну, пока долги по кредитам не будут выплачены полностью.

Лицам, признанным банкротами, запрещается в течение определенного срока занимать руководящие должности.

Само собой, банкротство отрицательно влияет на кредитную историю гражданина. Вряд ли у него получится взять новый кредит, если он уже был под судом по поводу невыплат предыдущего долга.

Этап №6. Принудительное выселение

Забрать квартиру и выселить владельца приставы имеют только в случае, если это не единственное жильё должника. Кроме того, сумма задолженности должна быть сопоставима с ценой недвижимости.

Пример

Если долг – 300 тысяч рублей, а стоимость квартиры – 10 млн., суд вряд ли будет настаивать на изъятии жилья, а попытается решить вопрос иным способом.

Недвижимое имущество не отнимут также в случае, если часть жилплощади принадлежит несовершеннолетним лицам или таковые хотя бы прописаны в квартире. Органы социальной опеки строго следят за соблюдением прав детей.

Приставы редко прибегают к процедуре описи жилья, но в теории такая ситуация вполне возможна. Процесс выселения происходит в сопровождении понятых. Если должник отказывается покидать родные стены добровольно, допускается принудительное воздействие со стороны правоохранительных структур.

3. Как не платить кредит законно – 5 основных советов

Мы рассмотрели все отрицательные последствия неуплаты кредитов, теперь пора рассказать, как можно избежать нежелательных для заёмщиков ситуаций или хотя бы уменьшить ущерб.

Совет 1. Разрываем кредитный договор

Получатель кредита вправе аннулировать договор, если в нём обнаружены нарушения. Иногда с помощью профессиональных юристов должникам удаётся отменить грабительские поборы банков и зафиксировать сумму задолженности.

В редких случаях получается даже полностью отказаться от выплат – при обнаружении грубейших нарушений со стороны кредитной компании.

Проблема в том, что найти лазейки в юридических документах могут только специалисты, а их услуги стоят денег.

Совет 2. Выкупаем долг

Когда банк передаёт ваш долг коллекторам, хороший вариант уменьшения ущерба – выкуп задолженности кем-то из ваших близких.

Не все заёмщики в курсе, что такой способ решения вопроса вообще существует. Тем не менее, процедура выкупа вполне законна и аналогична таковой при передаче банковского долга коллекторам.

Минимальный размер выкупа – 20%, максимальный – половина. Закон допускает выкуп долга юридическими лицами.

Совет 3. Мирно договариваемся с банком

Лучший вариант решения долгового вопроса. Банки часто идут навстречу своим клиентам, если те ведут политику открытости и не уклоняются от переговоров.

Есть несколько разновидностей мирного урегулирования конфликта:

- реструктуризация долга;

- рефинансирование – получение новой ссуды для покрытия предыдущего кредита;

- отсрочка выплат (кредитные каникулы) – иногда банк позволяет клиентам отложить на год-два погашение долга (в этот период взимаются только проценты).

Найти компромисс легче лояльным клиентам, которые ранее не допускали просрочек по выплатам.

Совет 4. Реструктуризуем кредитную задолженность

Самый распространённый вариант компромиссного решения. Реструктуризация – комплекс мероприятий, призванных стабилизировать финансовый статус должника.

На сайте есть подробная статья о реструктуризации долга.

Здесь укажу коротко, какие меры принимаются для восстановления платежеспособности гражданина:

- снижение суммы ежемесячных выплат;

- увеличение общего срока кредита;

- отмена штрафов на определенный период.

Реструктуризация относится к числу благоприятных исходов дел о банкротстве.

Совет 5. Объявляем себя банкротом

Признание несостоятельности означает, что должник реально не имеет возможности погасить долг. Когда лицо становится банкротом, на его имущество и счета налагается арест. Далее назначается процедура реализации активов.

Оценкой стоимости имущества занимается официальное лицо – финансовый управляющий. Он же назначает время и способ продажи ценных вещей в пользу кредитора.

4. Кто может помочь, если нечем платить по кредиту – обзор ТОП-5 антиколлекторских агентств

Людям, попавшие в затруднительные финансовые ситуации, помогают юридические компании, специализирующиеся на банкротстве и несостоятельности гражданских лиц. Такие организации называют «антиколлекторами».

Предлагаю вниманию читателей перечень 5 наиболее компетентных и популярных в РФ юридических фирм данного направления.

1) ОФИР

Компания с головным офисом в Москве, оказывающая услуги физическим лицам. Решает все вопросы, связанные с просроченными банковскими кредитами и невыполненными долговыми обязательствами.

Компания с головным офисом в Москве, оказывающая услуги физическим лицам. Решает все вопросы, связанные с просроченными банковскими кредитами и невыполненными долговыми обязательствами.

Помощь профессиональных кредитных юристов (антиколлекторов), поддержка граждан, попавших в сложное финансовое положение, работа с банками, коллекторами, микрозаймовыми организациями, лизинговыми агентствами.

2) Первое Антиколлекторское Агентство

Фирма, работающая по вопросам долгов граждан и юрлиц перед банками, МФО и лизинговыми компаниями. Название компании говорит само за себя — любые антиколлекторские услуги, легальное списание долгов физическим лицам и юридическим субъектам.

Фирма, работающая по вопросам долгов граждан и юрлиц перед банками, МФО и лизинговыми компаниями. Название компании говорит само за себя — любые антиколлекторские услуги, легальное списание долгов физическим лицам и юридическим субъектам.

Гарантия конфиденциальности, круглосуточные профессиональные консультации адвокатов и специалистов по банкротству. Опыт ведения сложных финансово-юридических дел, от которых отказались другие антиколлекторские компании.

3) Правильный курс

Квалифицированная помощь в решении любых проблем заемщиков. Среди преимуществ компании – большой штат опытных юристов и возможность удаленных консультаций с сотрудниками.

Квалифицированная помощь в решении любых проблем заемщиков. Среди преимуществ компании – большой штат опытных юристов и возможность удаленных консультаций с сотрудниками.

В бюро работают только профессиональные и опытные юристы, специализирующие по вопросам банкротства юридических субъектов и физлиц. Решение вопросов и конфликтных ситуаций, связанных с давлением на граждан коллекторов и банковских представителей.

4) Закон и правосудие

Профессиональная защита граждан в борьбе за свои законные права в отношении всевозможных долгов. Девиз компании «Закон на вашей стороне».

Профессиональная защита граждан в борьбе за свои законные права в отношении всевозможных долгов. Девиз компании «Закон на вашей стороне».

В штате компании — юристы с высшим уровнем квалификации, опытом работы по делам о банкротстве и доскональными знаниями Гражданского кодекса. Гарантия быстрого решения любых конфликтных ситуаций, снижение или отмена штрафов, перепрофилирование долговых обязательств.

5) STOP Collection

Агентство полного цикла с офисом в Петербурге. Основной специализацией компании является банкротство граждан (физических лиц).

Агентство полного цикла с офисом в Петербурге. Основной специализацией компании является банкротство граждан (физических лиц).

Агентство защищает заемщиков от действий коллекторов и банков, возвращает незаконно взятые штрафы и комиссионные. Специализация компании — «банкротство под ключ» с учетом бюджета клиента. Курс на полное и наиболее выгодное для должников решение кредитной проблемы.

Для удобства представлю основные характеристики агентств в виде таблицы:

5. FAQ – ответы на часто задаваемые вопросы

Теперь ответы на самые распространенные вопросы относительно кредитных долгов.

1 ) Могут ли посадить за неуплату кредита?

Уголовная ответственность предусмотрена только для злостных неплательщиков и лиц, сознательно скрывающихся от кредитных обязательств. При этом сумма долга должна превышать 1,5 млн. рублей.

Если должник физически не способен уплатить по счетам, его могут принудить к обязательным работам сроком до 2 лет или арестовать на срок от 1 до 6 месяцев. Выбор наказания для неплательщиков определяет суд.

2 ) Должны ли родственники выплачивать кредит вместо заемщика?

Если кратко, то – нет, не должны. Заёмщик несёт личную ответственность за свои долги. Исключения бывают в случаях, когда речь идёт об имуществе, нажитом в браке.

Например, если вы владеете автомобилем совместно с супругом, являющимся должником, транспортное средство может быть выставлено на продажу.

3 ) Обязан ли поручитель выплачивать кредит заемщика?

Да, обязан. По закону поручитель отвечает за основной долг заёмщика, а также за неуплату процентов. Приставы даже имеют право описывать имущество поручителей, если такового не имеется у непосредственного должника.

Поэтому я советую подходить к вопросам поручительства максимально осмотрительно.

Для наглядности рекомендую к просмотру видео по теме статьи.

6. Заключение

Время подвести итоги. Долговые обязательства – сложный и многогранный вопрос, для решения которого требуется специальная юридическая подготовка.

Уклоняться от выплат или скрываться от приставов и коллекторов – ошибочная линия поведения, которая заводит должников в тупик.

Если вы не в силах погасить имеющуюся задолженность самостоятельно, стоит воспользоваться помощью профессиональных антиколлекторских компаний.

Коллектив журнала «ХитёрБобёр» желает своим читателям успеха в любых финансовых делах. Мы просим вас оценить данную статью, ждём комментариев и замечаний по теме публикации.

hiterbober.ru

Как не платить кредит законно и начать спокойно жить: пошаговая инструкция

Дорогостоящие товары манят с витрин магазинов, газеты, журналы и телевидение внушают, что для счастья нужно постоянно покупать новые продукты и услуги. Если человеку не хватает заработной платы на удовлетворение объективных или субъективных потребностей, он направляется в банк за очередной ссудой, при этом часто не просчитывая свои реальные финансовые возможности. Когда радость от приобретения проходит и наступает отрезвление, ухудшается материальная ситуация, настигает болезнь, граждане задумываются над вопросом, как не платить кредит законно и начать спокойно жить.

Платить или не платить?

На финансовом рынке находятся советчики, уверяющие, что можно полностью отказаться от погашения обязательств. Они рекомендуют сменить телефонный номер, переписать имущество на родственников, всячески избегать встреч с коллекторами и ждать, когда закончится период исковой давности три года.

Подобные советы – «скользкая дорожка», потому что:

- За намеренное уклонение от долгов предусмотрена ответственность по УК РФ (за мошенничество, ст. 159, или злостное уклонение от расчетов по долгу, ст. 177).

- В банках и коллекторских агентствах работают профессионалы, знакомые с уловками неблагонадежных клиентов.

- Следование сомнительным схемам стоит больших проблем в дальнейшей жизни.

Рекомендации «бывалых», как совсем не платить кредит, – попытки обмануть доверчивых граждан, заработать на чужом горе. Действующее законодательство не предусматривает способов, как не перечислить ни копейки по долгам и не понести за это ответственности. Описанные ниже методики направлены на то, чтобы добиться рассрочки, уменьшить объем выплат, изменить график.

Остановка платежей и обращение в суд

Если у заемщика отсутствуют средства на погашение обязательств, он может остановить платежи и подать судебный иск для инициации процедуры банкротства физлица. Это законное право гражданина, действующее с 2015 года.

Минус метода – высокий прессинг со стороны сотрудников банка и коллекторов. Пытаясь вернуть деньги, банк будет использовать разные методы. В ожидании судебного заседания придется терпеть неприятные звонки и визиты с угрозами. Попытки скрыться, сменить номер телефона сыграют против вас: служители закона могут расценить подобное поведение как злостное уклонение от финансовых обязательств и привлечь гражданина по ст. 177.

Сложившаяся практика показывает, что суды выносят решения в пользу заемщиков, если последние прилагают документальные доказательства, подтверждающие случившийся материальный коллапс или наличие объективных обстоятельств, препятствующих оплате ссуды (инвалидность, болезнь и т.д.). По результатам процесса человека освобождают от пеней и штрафов, представляют возможности рассрочки.

Для инициирования процесса банкротства физлица обязательно выполнение следующих условий:

- совокупный размер задолженности гражданина перед разными инстанциями составляет не менее 500 тыс. руб.;

- период просрочки превышает три месяца.

Если на суде выяснится полная невозможность дальнейших расчетов по долгу, физическое лицо признают банкротом. Его имущество продается, из вырученных средств гасится кредит. Обязательства, на которых не хватило денег, прощаются.

Главная трудность процедуры банкротства – необходимость четкого и безошибочного прохождения всех ее этапов. Часто собрать убедительные доказательства и выиграть дело невозможно без помощи опытного адвоката. Дополнительным «грузом» на заемщика ложится обязанность оплачивать судебные расходы, услуги арбитражного управляющего и другие нужды.

Ожидание срока исковой давности

Еще 3-5 лет назад это был распространенный и действенный метод, как можно не платить кредит. Заемщик скрывался от банка и дожидался истечения трехлетнего срока. По прошествии этого периода с гражданина нельзя было требовать возврата долгов.

Сегодня банки научились на прежних ошибках, поэтому:

- обращаются к коллекторам с первых дней просрочки;

- сразу подают в суд на неблагонадежного заемщика;

- объявляют человека в розыск, и ход срока давности останавливается.

Надежды на истечение срока давности – напрасная трата времени. Скрываясь от банка и суда, заемщик ухудшает собственную ситуацию и рискует понести уголовную ответственность.

Мирные переговоры с банком

Сложившаяся практика демонстрирует, что можно не платить кредит законно, если согласовать с кредитором предоставление отсрочки – «кредитных каникул». В зависимости от клиентской политики финансовой организации они могут быть двух видов:

- Полное освобождение ото всех перечислений, связанных с обслуживанием задолженности;

- Освобождение от обязательства гасить тело кредита с сохранением необходимости ежемесячного перечисления процентов.

Послабления со стороны банка не ограничиваются двумя обозначенными схемами. Возможны индивидуальные условия, которые обсуждаются при личной встрече сторон.

Обратите внимание

Не бойтесь обратиться в банк и честно рассказать о возникших затруднениях. В большинстве случаев заемщикам и финансовым структурам удается договориться «на берегу»: инициировать судебные разбирательства не в интересах сторон.

Как правило, «кредитные каникулы» предоставляются на возмездной основе. Они могут привести к повышению процентной ставки на 1-2 пункта, необходимости выплаты заранее оговоренной суммы. Иногда стоимость сервиса уже заложена в изначальную стоимость ссуды.

Скачать документ (zayavlenie-na-otsrochku-platezha.doc, 24KB)

Использование рефинансирования

Если заемщик оказался неспособен осуществлять платежи по конкретной ссуде, он может взять другую, с более выгодными условиями и гибким графиком погашения. За таким финансовым продуктом можно обратиться в обслуживающий банк или другую кредитную организацию.

Рефинансирование – это не ответ на вопрос, как совсем не платить проценты по кредиту, а способ облегчения долгового бремени. Средства, полученные по новой ссуде, в полном объеме направляются на погашение «старой», и прежний договор закрывается.

Человек может воспользоваться инструментом перекредитования и в случае, если у него нет материальных затруднений, но обслуживание нескольких обязательств в разных банках стало «головной болью» и доставляет много хлопот. Заключив новый договор, вы получаете вместо 2-3 кредитов один, погашение которого осуществляется в рамках заранее согласованного графика.

Поиск «лазеек» в кредитном договоре

Если платить нечем, можно досконально изучить содержание кредитного договора, найти места, противоречащие действующему законодательству и оспорить их. Реализация этого способа – трудоемкий, но реальный процесс: банки, как и заемщики, не застрахованы от просчетов и ошибок. При отсутствии нужных знаний и навыков к изучению текста соглашения рекомендуется привлечь квалифицированного юриста.

Чтобы добиться своего, необходимо:

- Проанализировать условия кредитного договора на предмет соответствия нормам закона и сложившейся правовой практике.

- Располагая собранными доказательствами, обратиться с иском в суд.

Далее возможно два варианта развития событий: судебный орган признает соглашение недействительным полностью (гражданин на легальных основаниях сможет отказаться от уплаты процентов) или частично (объем долга уменьшится). При наличии грамотно выстроенной доказательной базы и существенных «лазеек» в договоре можно добиться взыскания с банка или коллекторов возмещения причиненного морального вреда.

Использование страхового покрытия

Страховка – та самая ситуация, когда предусмотрительность «на берегу» становится залогом быстрого решения проблем в дальнейшем. По закону гражданин, получая банковскую ссуду, может заключить договор со страховой компанией на случай потери трудоспособности или утраты места работы. Некоторые кредитные организации настоятельно советуют гражданам оформлять подобные соглашения и при их отсутствии повышают процентные ставки.

При наступлении страхового случая страховщик обязан покрыть долги клиента из собственного кармана. На практике компании редко соглашаются на такое добровольно: за защитой своих прав приходится обращаться в суд. Чтобы не накопить пеней и штрафов за период разбирательств, нужно предупредить банк о сложившейся ситуации и планах по ее разрешению.

Отказаться от платежей по кредиту полностью – тернистый путь, который может привести к испорченным годам жизни или уголовной ответственности. Во избежание проблем с коллекторами и правоохранительными органами специалисты советуют использовать законные методы, как снизить долговое бремя или сделать расчеты по нему более удобными.

law247.ru

Как законно не платить по кредиту? Советы юристов

Многих российских граждан, пользующихся заемными средствами, интересует вопрос, как законно не платить по кредиту, если нет желания выплачивать банку начисленные проценты и сам долг.

В данной публикации мы собрали информацию, как абсолютно законно не платить по кредиту банку, и в каких ситуациях гражданин может не выплачивать проценты по кредиту.

Можно ли и как не платить банку проценты по кредиту?

Когда заемщикам ежемесячно приходится уплачивать кредитные выплаты, они сожалеют не только о необходимости возврата основной части долга, но и об уплате процентов по кредиту (мало того, аннуитетные платежи предполагают в первую очередь оплату процентов за право пользования заемными средствами). Спешим заверить, что в определенных случаях размер процентов по кредиту можно свести к минимальной сумме, или даже полностью избежать их уплаты банку.

Есть совершенно законный и довольно простой способ не платить проценты по кредиту банку — пользоваться кредитной картой, у которой есть льготный период кредитования. Как правило, этот срок составляет от 30 до 100 календарных дней. Что для этого нужно? Чтобы не платить проценты по кредиту за использование заемных средств с кредитной карты, следует в течение установленного банком льготного периода погашать ранее потраченную с карты сумму. Ведь автоматическое начисление процентов по кредиту происходит только в том случае, когда заемщик не успевает погасить возникшую задолженность за время льготного периода.

Следует знать, что затраты, связанные с уплатой процентов можно свести к минимуму при получении кредитных средств, если вернуть весь долг банку досрочно, хотя это и звучит банально.

Знаете ли вы, что заемщик имеет законное право в течении первых 14 дней после получения потребительского кредита вернуть всю сумму долга досрочно без каких-либо предварительных уведомлений банка, уплатив проценты только за фактический срок использования потребительского кредита, без штрафов и комиссий.

Согласно федерального закона от 21.12.2022 N 353-ФЗ (ред. от 21.07.2014) «О потребительском кредите (займе)» гражданин имеет право досрочно вернуть всю сумму полученного ранее потребительского кредита досрочно, уведомив об этом банк (кредитора) установленным договором кредитования способом не менее чем за 30 календарных дней (либо за более короткий срок, если это было оговорено в кредитном договоре (статья № 11 закона от 21.12.2022 N 353-ФЗ). Таким образом заемщик может значительно сэкономить на выплате процентов и комиссий, досрочно возвращая основную долг банку.

При обсуждении способов минимизации процентов по кредиту, следует упомянуть о неустойках (пенях) и штрафах, которые начисляют банки в том случае, если заемщик просрочил внесение очередного кредитного платежа. Подобные штрафные санкции называются «неустойка» или «пени». Возможно ли оспорить размер неустоек за просрочку платежа по кредиту? Да, но сделать это можно только черед суд, считайте сами, выгодно ли вам судиться за снижение размера неустойки, или лучше заплатить, а в будущем не допускать просрочки платежей банку. Имейте в виду, что снизить сумму неустойки у вас выйдет лишь в том случае, если суд придет к выводу о явной несоразмерности неустойки времени просрочки платежей, допущенной заемщиком.

Как законно не платить банку по кредиту?

Если вы оказались в тяжелой ситуации и не можете платить банку по кредиту, перед вами стоит вопрос — как законно не платить кредит, когда существенного долга за вами пока еще не числится, банк не начал вас «доставать» регулярными назойливыми звонками и SMS-ками, банк не передал коллекторам ваш долг, и не подал исковое заявление в суд. В данной ситуации есть варианты решения вопроса как избавиться от долгов.

Давайте разберемся, что конкретно можно предпринять в этом случае, с целью не платить по кредиту на законных основаниях (а согласно Ст. 177 УК РФ за злостное уклонение от погашения кредиторской задолженности предусмотрена уголовная ответственность). Существует несколько вариантов, которые возможно использовать, чтобы по закону не платить кредит банку:

- Рефинансирование кредита (ов) / перекредитование — заемщик получает в другом кредитном учреждении кредит под меньший процент и погашает свой кредит в текущем банке (банках) за счет только что взятого нового кредита на более выгодных и щадящих условиях (более низкая процентная ставка, более низкие ежемесячные платежи за счет увеличения срока кредитования и тд). Данный способ не избавит гражданина от долговых обязательств совсем, но поможет расплатиться со старым кредитом и при этом уменьшить ежемесячную долговую нагрузку. Но здесь надо учитывать многие моменты и осторожно подойти к выбору банка для перекредитования, так как другой банк может предлагать на первый взгляд выгодные условия рефинансирования кредита, а в реале это может быть далеко от правды и вы окажетесь в еще более тяжелой финансовой ситуации.

- Реструктуризации долга или отсрочки платежа — заемщик обращается в банк (банки, если кредитов несколько в разных банках) с письменной просьбой об отсрочке платежа по кредиту, либо о реструктуризации своего долга перед банком. Такой способ можно использовать в том случае, если возникли определенные материальные трудности, к примеру, потеря работы. К письму заемщик обязан приложить документы, которые будут подтверждать указанные материальные трудности. Сама отсрочка заключается в том, что должник каждый месяц на протяжении оговоренного срока будет выплачивать держателю кредита только проценты, а не сумму основного долга. Таким образом сумма взноса, уплачиваемого ежемесячно, снизится. Если говорить о реструктуризации долга, то заемщику будет увеличен срок кредитования, который приведет, соответственно, к уменьшению суммы ежемесячного платежа по кредиту. Данные способы подходят только в том случае, если материальные трудности должника носят кратковременный характер. Но здесь есть один важный момент: когда сумма разового платежа будет уменьшена, возрастает итоговый размер переплаты по процентам. По этой причине, когда финансовое состояние должника стабилизируется, рекомендуется досрочно погасить, хотя бы частично, основное тело кредита.

- Страховое погашение кредита — в случае, когда при получении кредитных средств заемщик оформлял страховку (например, на случай утраты трудоспособности, потери работы, …), страховая компания обязана возместить долг по кредиту вместо заемщика, если наступил прописанный в договоре страховой случай. Следует заострить внимание должников на том, что страховщики очень неохотно прощаются со своими деньгами, и, возможно, вам придется отстаивать свои права в судебном порядке или путем направления письменных претензий в адрес страховщика, а всё это время будет копиться неустойка по кредиту. Чтобы этого не случилось вам необходимо попросить у банка отсрочить платежи на время судебного разбирательства со страховой, либо изыскивать средства и затем через суд истребовать неустойку уже со страховой компании.

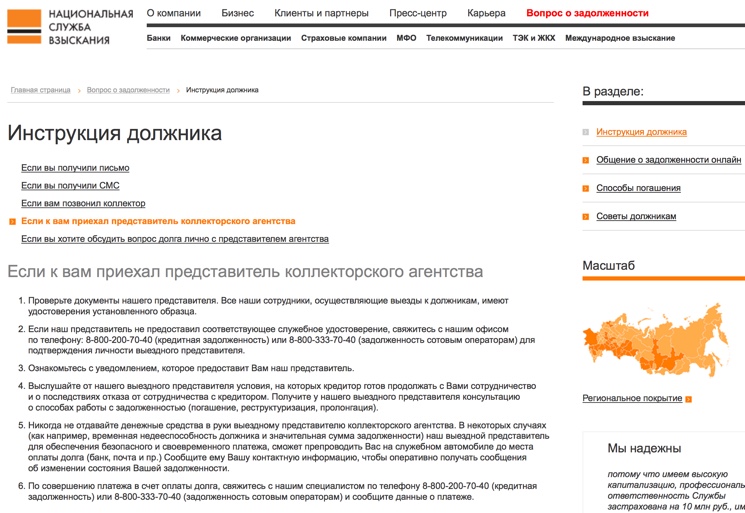

Как законно не платить кредит, если долг передан коллекторам?

Если ваш долг по кредитному договору был передан коллекторскому агентству, и если вы хотите законно не платить как кредит и проценты по нему коллекторам, то у вас всего пара способов для этого:

- В судебном порядке оспаривать правомерность уступки банком долговых обязательств коллекторскому агентству. Вопрос о законности подобных уступок длительное время был спорным, так как коллекторские агентства – это организации, у которых нет законных полномочий на осуществление банковских операций. Тем не менее, Верховный суд РФ в постановлении от 28.06.2022 №17 признал, что банки имеют право уступать долги по кредитам коллекторским агентствам. При этом есть одно важное правило — передача долгов заемщика коллектору возможна лишь в том случае, если в договоре между заемщиком и банком отдельным пунктом такое условие оговорено. И если ваш долг передан коллекторской фирме, мы советуем детально изучить договор с банком на предмет наличия данного условия. В случае если такой пункт отсутствует в договоре кредитования, вы можете смело подавать исковое заявление в суд о признании уступки долга противозаконной и уже по закону не платить кредит и проценты коллекторам.

- Должник может обратиться за помощью к антиколлекторским фирмам, которые уже довольно давно работают на рынке услуг. Опираясь на конкретную ситуацию, помощь антиколлекторов действительно может стать продуктивной для должника. К примеру, сотрудники таких фирм, обладая юридическим образованием и богатым опытом и судебной практикой по соответствующим делам, могут провести анализ договора между банком и заемщиком, изучить соглашение о передачи долговых обязательств коллекторам и прочие документы на предмет наличия веских оснований для их обжалования в судебном порядке. Наряду с этими процедурами, они произведут оценку правомерности действий коллекторской фирмы по истребованию долга, так как ни для кого не является секретом, что эти организации часто пользуются приемами, которые нарушают права граждан, а то и вовсе уголовный кодекс. К примеру, речь идет о звонках родственникам заемщика, сообщение работодателю о том, какой долг имеется у заемщика и так далее. Если такие случаи имеют место, то у должника есть законные основания для подачи жалобы в прокуратуру на действия коллекторов.

Как законно не платить кредит, если банк уже подал в суд?

Если ваше дело уже рассматривается в суде, все равно можно попытаться найти способы, как не платить кредит и начисленные проценты. Способы эти вряд ли можно назвать законными, но мы попробуем рассказать и о них, а также о рисках и об ответственности.

Рассмотрим первый способ, суть которого состоит в том, что должник, зная, о предстоящем судебном иске со стороны банка, заранее переписывает на родственников или близких лиц принадлежащее ему имущество, закрывает все свои банковские счета в других банках, увольняется с официальной работы. Что получится в итоге? Суд присудит взыскать с неплательщика долги перед банком, но судебные приставы не смогут исполнить решение суда по факту. По букве закона, в соответствии с Гражданским кодексом Российской Федерации, данные сделки по переписыванию имущества являются мнимыми, иными словами, совершенными для вида, в попытке скрыть имущество (движимое и недвижимое). Тем более, когда подобные сделки проводятся уже после факта подачи банком в суд об истребовании долга по кредиту, выглядят они предельно подозрительно. И существуют высокие риски того, что судебные приставы обратятся в суд для признания подобных сделок ничтожными и последующего ареста имущества в пользу банка по решению суда.

Если должник все-таки планирует гасить кредит, но в данных момент оказался в тяжелом материальном положении и не имеет возможности платить по кредиту, а банк не идет на встречу, то по закону заемщик имеет право подать в суд заявление о предоставлении ему банком рассрочки уплаты долга или вообще об отсрочке платежа. Если должник представляет доказательства тяжелого финансового положения, то, как правило, суд удовлетворяет их просьбы.

Если суд решил дать рассрочку/отсрочку платежа, то это поможет должнику миновать ареста судебными приставами его имущества, при этом, судебное решение о предоставлении рассрочки/отсрочки платежа при размере долга выше 1 500 000 рублей позволит избежать возбуждения уголовного дела.

Банкротство как законный способ рассчитаться с банками

Многое поменялось после вступления в силу Федерального закона Российской Федерации от 29 декабря 2022 г. N 476-ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве)», регламентирующего процедуру банкротства физических лиц.

В новой редакции закон о банкротстве вступил в силу с 1 октября 2015 года (хотя некоторые депутаты предлагали перенести его вступление в силу еще на три года — до 2022).

Несмотря на то, что о новой редакции Федерального закона о банкротстве физических лиц разговоры велись уже давно не только в законодательных кругах, сейчас можно говорить о том, что механизм банкротства физлиц запущен, начал применяться для признания должника банкротом и в ближайшие годы мы сможем наблюдать серьезную судебную практику по делам о банкротстве.

www.papabankir.ru

Как не платить кредит банку законно :: SYL.ru

Не секрет, что большинство людей во всем мире сегодня живут в долг. Но только одна часть заемщиков своевременно возвращает кредиты, а другая об этом вопросе даже не задумывается. Первый ответ, который приходит в голову на вопрос, как не платить кредит "Приватбанку" (или другому учреждению), заключается в том, чтобы попытаться мирно договориться с кредитным инспектором. Второй – бегать от коллекторов следующие три года. Но в законодательстве предусмотрены легальные способы, как не платить кредит. Об этом и пойдет речь в данной статье.

Как не платить кредит банку

ЦБ предъявляет ряд требований финансовым учреждениям, которые выдают займы. Как бы парадоксально это ни звучало, но сами банки их часто нарушают. То есть если потрудиться, то сам факт выдачи кредита можно оспорить в судебном порядке. В случае положительного решения заемщик должен будет вернуть в банк тело кредита. Проценты можно потребовать выплатить сразу или попросить вычесть из суммы долга. Тело можно выплачивать аннуитетными платежами в размере 20% от заработной платы на протяжении нескольких лет. Так как не платить кредит "Тинькофф", например?

Согласно закону "О защите прав потребителей", банк при выдаче займа обязан клиенту предоставить следующую информацию:

- данные об имеющихся формах кредитования с описанием их отличий для заемщика;

- приблизительную общую стоимость кредита и всех услуг, связанных с его оформлением;

- несколько схем возврата с описанием количества платежей, их частотой и объемом;

- условия досрочного погашения долга должны быть четко прописаны в договоре.

Согласно ЗУ "О банках и банковской деятельности", кредитное учреждение не имеет права одобрять заявку, если ежемесячный платеж превышает 50% от суммы, указанной в справке с места трудоустройства. В одноименном законе РФ предусмотрено, что в договоре обязательно должен быть прописан пункт, касающийся ответственности обеих сторон за невыполнение условий. Кстати, после подписания документа банк не имеет права отправлять клиентам требования заверить подписью дополнительное соглашение с измененными процентными ставками.

Как это выглядит на практике

Разобравшись с вопросом о том, как не платить кредит законно, переходим к вопросу о том, как перечисленные условия соблюдаются на практике. В предоставлении справки с детальным описанием всех схем кредитования, их условий и различий не заинтересован в первую очередь сотрудник банка. У него есть свой собственный план по продаже всех видов услуг, за выполнение которого он и получает деньги. Чем хуже для заемщика условия, тем больше вознаграждение агента. Чтобы привлечь клиентов, банки уже давно не требуют справку о доходах. Обходятся копией паспорта и ИНН.

Форс-мажорные обстоятельства

В жизни иногда возникают ситуации, когда человек хочет, но не может заплатить кредит. В случае потери работы, пожара в квартире или неожиданной болезни вопрос о погашении долга можно решить мирным путем. Но реальность такова, что банки при малейшем намеке на неплатежеспособность заемщика обращаются в коллекторские конторы. Последние начинают постоянно терроризировать звонками должника и всех членов его семьи. Поэтому так важно знать законные способы, как не платить кредит Сбербанку и прочим финансовым заведениям.

Первый заключается в том, чтобы обратиться в финансовое учреждение сразу, как появляются трудности с возвратом средств. Если есть возможность, можно обратиться в антиколлекторские агентства. Специально обученные юристы выступают посредниками между банком и заемщиком. Их услуги дорого стоят, но результат практически всегда удовлетворяет клиентов. К сожалению, большая часть населения выбирает не самый адекватный способ, как не платить кредит, - скрывается от коллекторов. Срок исковой давности - три года с момента последнего контакта заемщика с банком.

Если вас официально уволили с работы, то необходимо стать на учет в службу занятости, предоставить соответствующие документы в банк и попытаться договориться о реструктуризации или отсрочке долга. Только суд может принудительно заставить выплачивать кредит.

Также важно помнить, что взыскать объект залога, которым является недвижимое имущество, может только государственный исполнитель. А для этого он должен попасть на территорию должника и произвести опись. Должник, в свою очередь, имеет право не пускать служебное лицо. Привлечение при этом сил коллекторов незаконно. Можно также переписать имущество на родственников. И это только несколько способов, как можно не платить кредит.

Кое-что из статистики 2022 года

В России есть до 20 миллионов банкротов-заемщиков, которые набрали слишком много потребительских кредитов и не могут их вернуть.

Портфель необеспеченных займов населению составлял 5,5 триллиона руб. При этом общая сумма ссуд малому и среднему бизнесу - 4,2 триллиона рублей. Остальную позаимствовали у банков 5 миллионов человек.

Общая сумма просроченных платежей по банковским кредитам - 317 млн руб.

Схема общения банка с заемщиком в России

Проблема невозврата кредита за последнюю декаду стала общественной. Банки проделывают большую работу по взысканию долгов. Сначала кредитный инспектор проводит переговоры по возврату долга. Если не получается, то служба безопасности проверяет наличие у заемщика иного имущества. Если это предусмотрено в договоре, взыскание долга может быть передано коллектору. Далее банк подает заявление в суд. Если иного имущества у заемщика нет, то после выигрыша долг будет списан. Одновременно с подачей иска налагается арест на материальные ценности должника, которые после положительного решения будут выставлены на продажу.

Мирное решение вопроса

При первых намеках на неплатежеспособность, вместо того чтобы думать, как не платить кредит, подумайте о том, как решить вопрос мирным путем. Обратитесь к юристу, который сможет проанализировать кредитный договор. Такая консультация поможет узнать "слабые места документа". Затем запросите в финансовом учреждении справку о всех проведенных платежах и остатке задолженности. Сравните эти данные со своими квитанциями. Сообщите письменно банку о своей неплатежеспособности. В канцелярии на письме должны поставить подпись и входящий номер. Или можно отправить письмо заказной бандеролью.

Вариантов, как не платить кредит вообще, нет. Даже после подачи заявления необходимо строго по графику продолжать платить символические суммы. И ежемесячно терроризировать банк предложениями по урегулированию проблемы мирным путем. Это необходимо для создания имиджа добросовестного заемщика, который вам понадобится, если дело попадет в суд. Нельзя игнорировать переговоры. С кредитным инспектором легче договориться, чем со службой безопасности. В свою очередь, банк может забрать предмет залога или реструктуризировать кредит, то есть все поступления направлять на погашение процентов.

Коллекторы в работе с неплательщиками используют более жесткие методы. Чаще всего они оказывают психологическое давление на должника, его друзей, родственников и знакомых: звонят рано утром или поздно вечером, присылают неприятных людей к дверям квартиры или машины. Иногда портят имущество и угрожают. Так что если вы задумались над вопросом, как не платить "Ренессанс кредит" сумму долга, подумайте и о последствиях.

Если дело дошло до коллекторов...

Самое главное в такой ситуации - сохранить психологическое спокойствие и начать действовать. Сначала надо реализовать все оформленные на вас материальные ценности. За них будут бороться банки. Через три года можно будет вернуться к нормальной жизни. Но пока вы решаете вопрос, как легально не платить кредит, придется потерпеть.

В суд лучше обратиться первым, чтобы банки не успели накрутить проценты за просрочку долга. Чтобы коллекторы не давили на мозги - купите новую СИМ-карту, а старую используйте только для звонков в банк.

Ст. 177 Уголовного Кодекса РФ предусматривает, что при значительной сумме задолженности банк может обратиться в суд и объявить должника в розыск. Поэтому даже после написания заявления продолжайте платить маленькие суммы. Все квитанции надо хранить в надежном месте. Адвокату лучше передать нотариально заверенные копии. Но когда дело дойдет до суда и потребуются оригиналы документов, факт передачи платежек следует нотариально зафиксировать.

Четыре правила общения с коллекторами

- Статья 382 Гражданского Кодекса РФ предусматривает право банка продать долг коллекторскому агентству. При этом финансовое учреждение обязано предупредить заемщика об этом письменно. Пока у вас на руках не будет соответствующего документа, все разговоры с коллекторами можно расценивать как телефонное вымогательство.

- Не бойтесь их. Они могут только общаться, хоть и в грубой форме. При первой встрече узнайте ФИО сотрудника, его должность, рабочие телефоны и местонахождение организации. Если вы не получите эту информацию, можете смело прекращать разговор.

- При общении с сотрудниками агентства постарайтесь использовать видеосъемку или диктофон. Присутствие свидетелей будет нелишним. Коллекторы часто "косят" под сотрудников милиции, используя их одежду и удостоверения. Наличие видеокамеры может остудить их пыл. Особенно если намекнуть, что данные будут переданы в прокуратуру.

- Сотрудники агентства - частные лица. Вы можете не впускать их в квартиру. Конституцией РФ гарантирована неприкосновенность жилища. Если коллектор начинает угрожать, привлекать внимание соседей и обвинять в мошенничестве, сфотографируйте его и отправляйтесь писать заявление в милицию.

Как быть родственникам и поручителям

Коллекторы часто "достают" родственников должника. А это можно расценивать как безосновательное вмешательство в личную жизнь. Такие действия можно обжаловать в прокуратуре. Возникает вопрос: откуда у агентства контактные данные друзей заемщика? Сотрудники не скрывают, что получают эту информацию от третьих лиц. Ст. 24 Конституции РФ запрещает сбор, хранение и обработку персональных данных физических лиц. Это еще один повод пожаловаться.

Очень часто при заключении кредитного договора банк требует присутствие поручителя. То есть если заемщик не сможет выполнить все обязательства, то это должно будет сделать третье лицо. Как не платить кредит поручителю, объяснят сами юристы. Банки часто в одностороннем порядке корректируют договоры. Но если первоначальный документ был подписан с трех сторон, то и на новом должны быть три подписи. В противном случае ответственность с поручителя снимается. Вот как правильно не платить кредиты.

Юристы рассказывают случаи, когда банк требовал погашения долга у близких родственников. Степень родства не имеет значения, важен сам факт просрочки. Как не платить кредит человеку, который его не брал и не становился поручителем? В случае смерти заемщика должно пройти полгода, прежде чем его близкие родственники вступят в наследство. Только после этого банк имеет право требовать возврата денег. Но в таком случае вопрос лучше сразу решать через суд, чтобы не накрутили огромные проценты.

Сохранить имидж не получится

Если возникает вопрос, как можно не платить кредит деловому человеку и при этом не потерять свою репутацию в глазах окружающих, то ответ – практически никак. Коллекторы часто наведываются к руководителям заемщика или рассылают письма партнерам с сообщением о том, что их контрагент уклоняется от уплаты долга. Это может сильно испортить репутацию. Но эти действия противоречат ФЗ "О персональных данных". Максимальное наказание - штраф в размере до 10 тысяч руб.

Как не платить кредит законно

Очень часто коллекторы и финансовые учреждения пугают заемщиков судом: кроме суммы долга, придется еще и государственную пошлину уплатить. На практике ситуация обстоит иначе. Ст. 15 ГК РФ предусматривает, что все юридические издержки будут сниматься с проигравшей стороны. Стоимость полного сопровождения адвоката, включая его участие в судебном процессе, обойдется в 30 тысяч рублей. Но эти затраты нужно соизмерять с суммой претензий банка.

Второй вариант - обратиться к антиколлекторам. Это узкопрофильные юристы, которые могут оптимизировать половину суммы задолженности. Если через неделю после получения кредита вы сообщаете, что не можете платить, то банк первым в суд не побежит. Антиколлекторы рекомендуют своим клиентам первыми подавать иск. Согласно ст. 333 ГК РФ, после получения документов, подтверждающих уважительные причины неплатежеспособности (увольнение с работы, пожар, болезнь и так далее), судья может вынести решение об уменьшении суммы долга. Она будет частями высчитываться из заработной платы. Эта же статья не позволяет банку начислять чрезмерные штрафы за просрочку. Поэтому иск с требованием выплатить 900 тыс. руб. при изначальной сумме кредита в 100 тысяч удовлетворен не будет. Но если после решения суда заемщик не выплачивает деньги, то банк, руководствуясь ст. 395 ГК РФ, может снова подать иск.

Иначе обстоит дело с автокредитом и ипотекой. В этом случае суд не допустит отсрочки платежа. Но опытный юрист может постараться перенести день вступления решения в силу на три месяца.

Антиколлекторы помогают и дают советы о том, как не платить кредит банку законно. Но они не работают с мошенниками. Добросовестные клиенты интересуются, как добиться щадящей схемы возврата денег, а жулики не хотят платить вообще. Услуги профессиональных юристов дорого стоят. Поэтому они не работают с клиентами, у которых небольшая сумма долга (15-30 тысяч рублей).

Судебная практика

Разобравшись с вопросом о том, как не платить "Хоум Кредит" или другому финансовому учреждению тело долга, переходим к вопросу о том, как ранее решались подобные нюансы.