Как снизить ставку по ипотеке в Сбербанке в 2022 году. Эксклюзив. Снижение ставки по ипотеке в 2022 году в сбербанке по ранее выданным отзывы

Снижение процентной ставки по действующей ипотеке в 2022 году

Закона о снижении ставок по действующей ипотеке, согласно которому банки в 2022 году обязаны пересчитать проценты уже взявшему ее ранее клиенту, не существует. Согласно статье 450 ГК РФ, изменение условий договора при отсутствии серьезных нарушений с какой-либо стороны возможно лишь с обоюдного согласия сторон.

Актуальные ставки по ипотечным кредитам в 2022 году

За последний год Центробанк 6 раз снижал ставку рефинансирования. Это позволило банкам значительно улучшить условия кредитования. Прямо сейчас кредитные организации готовы дать ссуду под 8-9 % годовых. И большинство экспертов на вопрос «будет ли в дальнейшем снижаться ставка по ипотеке» дают положительные прогнозы. Если ЦБ продолжит курс на снижение ключевой ставки, к концу 2022 года условия кредитования вполне могут стать еще привлекательнее.

Кто вправе обратиться за снижением ипотечной ставки

В принципе, это может сделать любой клиент, ранее взявший ипотеку под больший процент. Обычно к таким заемщикам предъявляется ряд стандартных требований.

- срок действия текущего договора не менее 4-6 месяцев при отсутствии просрочек;

- подтверждение платежеспособности заемщика;

- согласие супруга (супруги) для заемщиков, находящихся в браке.

Банк вовсе не обязан рефинансировать заемщика. Но если условия для новых клиентов значительно улучшились, а обязательства по текущей ипотеке выполнялись без нарушений, добиться пересмотра кредитной ставки вполне реально.

Варианты снижения ставок по ипотеке в «своем» банке

Уменьшить ставку в “своем” банке можно несколькими способами.

- При помощи программы перекредитования ипотеки, ранее выданной банком (при наличии). Некоторые банки официально включают в свою линейку программы рефинансирования собственных ипотечных кредитов. Но таких предложений мало. Дело в том, что изменение условий ипотечного договора в части снижения процентной ставки считается ухудшением кредитного портфеля и приравнивается к реструктуризации кредита, что, в свою очередь, по требованию ЦБ РФ влечет увеличение расходов на создание банковских резервов. Это банку не выгодно.

- Воспользоваться программой государственной поддержки. Для отдельных категорий населения государство предоставляет безвозмездную субсидию на приобретение жилья. Так, закон о снижении процентов по ипотеке для молодых семей предполагает временное установление льготной ставки 6 % при рождении 2-го и 3-го ребенка на три и пять лет соответственно.

- Обратиться в банк с просьбой о снижении ставки по действующей ипотеке. Такой вариант особенно актуален при снижении ставок на ипотечном рынке. Еще 3 – 4 года назад стандартной считалась ставка 13-15 % годовых. Клиенты, взявшие тогда ипотечный кредит, могут обратиться в свой банк и рефинансировать его под 9-10 %.

Условия уменьшения ставки

Самым главным условием снижения ставки является отсутствие текущих задолженностей по своевременной выплате ипотеки и платежеспособность заемщика.

При рефинансировании займа в «своем» банке, кредитор может предложить 2 варианта изменения параметров кредита с учетом снижения ставки:

- уменьшение месячного платежа при неизменном сроке;

- уменьшение периода при неизменном месячном платеже.

С точки зрения переплаты, второй вариант – выгоднее, с точки зрения кредитной нагрузки на заемщика – удобнее первый вариант.

Большинство банков при утвердительном решении об уменьшении ставки автоматически уменьшают ежемесячный платеж.

Заявление на снижение процентной ставки по ипотеке и необходимые документы

Для уменьшения ипотечного процента заемщик должен предоставить: заявление-анкету, паспорт и справку о доходах. Иногда может потребоваться полный комплект документов, подаваемый при рассмотрении заявки на ипотеку. Если созаемщиком, доходы которого учитывались при выдаче, является супруга, находящаяся в декретном отпуске, банк может запросить заверенную копию трудовой книжки и копию приказа о нахождении в отпуске по уходу за ребенком.

Большинство банков позволяет подавать документы онлайн. Если такой возможности нет, придется идти непосредственно в кредитное учреждение или отправить заявление о снижении ставки заказным письмом.

Особых требований к таким заявлениям нет. По сути, банку нужно знать лишь ФИО заемщика, номер договора и причину снижения. Можно просто вписать эти данные в фирменный бланк либо написать заявление в произвольной форме. Примерный его образец представлен здесь.

После подачи документов нужно лишь дождаться решения кредитной организации. Часто банки заново оценивают платежеспособность своих клиентов при подаче заявки на снижение ставки. Поэтому срок рассмотрения заявлений в разных банках заметно отличается и колеблется от нескольких дней до нескольких недель. О его результатах заемщику сообщат по почте или иным способом, указанным в заявлении.

В случае положительного решения, клиент идет в свою кредитную организацию и переоформляет ипотеку под меньший процент. Однако банки не всегда снижают ставки при первом обращении.

Порядок изменения условий

Как правило, при изменении ставки по ипотеке по действующему договору в «своем» банке заключается дополнительное соглашение о внесении изменений в условия текущего договора. Соглашение подписывается обеими сторонами (включая созаемщиков) в 2-х экземплярах и содержит сведения о новой процентной ставке, полной стоимости кредита, новом сроке или месяце, с которого будет изменен ежемесячный платеж. Дополнительно рассчитывается новый график платежей и выдается заемщику.

Что делать в случае отказа

Первое, что нужно сделать – попытаться понять причину отказа и устранить ее. Если у заемщика есть другие, более мелкие кредиты, есть смысл сначала закрыть их и уже после этого пробовать добиться рефинансирования. И естественно, не должно быть никаких просрочек.

Еще один способ добиться положительного решения своего банка – это получить одобренное предложение по рефинансированию в другом. При наличии на руках оферты от конкурента, шансы на получение одобрения от своего банка заметно увеличатся.

Таким образом, заемщик должен:

- При получении отказа, по возможности устранить его вероятные причины.

- Обратиться в другой банк и получить одобрение рефинансирования там (конкуренты будут только рады новому клиенту).

- Имея на руках предложение другого банка, снова подать заявку в свой. Перспектива потери заемщика, как правило, делает банк более сговорчивым в вопросах рефинансирования.

Снижение процентной ставки по действующей ипотеке Сбербанка в 2022 году

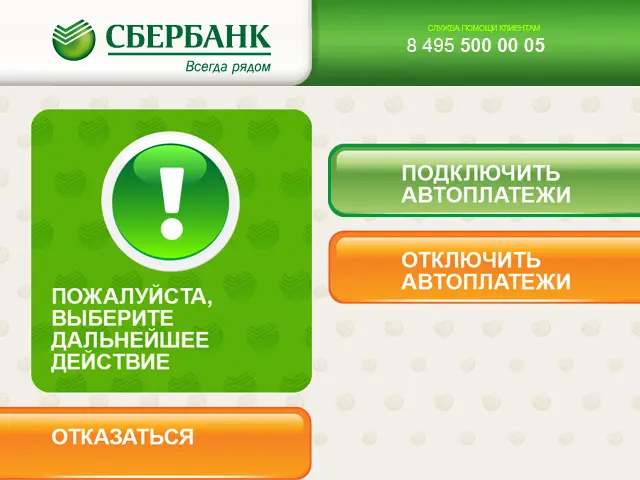

Заполнить обращение можно на сайте ДомКлик.

Процесс принятия решения занимает от месяца. При одобрении заявки, ставка может быть снижена до следующих значений.

| Военная ипотека | Нет уменьшения | |

| Нецелевой заём под залог недвижимости | 11,9 % | 12,9 % |

| Другие продукты | 10,9 % | 11,9 % |

Основные требования банка:

- процент по действующему займу выше, чем представленные выше;

- нет просрочек по выплатам;

- остаток долга – более 0,5 млн руб.;

- заём выдан более года назад и по нему не было реструктуризации.

Также на решение банка могут повлиять и другие факторы.

Снижение процентной ставки по действующей ипотеке «Россельхозбанка», «ВТБ» и других в 2022 году

На официальных сайтах банков про рефинансирование ипотеки для своих клиентов зачастую не сказано ни слова. Однако это вовсе не означает, что снизить ставку не получится. Просто банкам невыгодно афишировать подобную информацию. Чтобы добиться пересчета процентов, заемщик должен сам проявить инициативу и обратиться непосредственно в организацию, выдавшую кредит.

Сколько раз можно снижать ставку по ипотеке

Теоретически, это можно делать сколько угодно раз. Однако тут все зависит от позиции банка-кредитора. Например, Сбербанк готов пересчитать проценты даже тем, кому уже снижали ставку в предыдущие годы.

Плюсы и минусы снижения ставки в «своем» банке

Один из плюсов снижения ставки в «своем» банке – простота оформления. Часто набор документов минимален, а на принятие решения банку требуется всего несколько дней.

Однако банк, уже заключивший договор на определенных условиях, не всегда добровольно идет на понижение ставки. Поэтому наличие одобрения рефинансирования ипотеки другим банком необходимо. Этот процесс требует времени и сбора документов.

Если же сравнивать снижение ставки по действующей ипотеке у изначального кредитора и рефинансирование ипотечного займа в другом банке, то первый вариант предпочтительнее по следующим параметрам:

- Нет необходимости переоформлять залог в пользу нового кредитора.

- Отсутствуют дополнительные расходы по снятию и оформлению обременения, нотариальные расходы и т. д.

- Экономия времени, так как перевод ипотеки в другой банк достаточно длительный процесс, сопряженный с большими затратами времени и сил.

creditkin.guru

Снижение ставки по ипотеке в 2022 году сбербанке ранее выданным

Важным условием передачи собственности в качестве гарантии является ее обязательное страхование. Если же вдобавок вы добровольно застрахуете собственную жизнь и титул, можете рассчитывать на дополнительную скидку со стороны финансово-кредитной организации. Положительная кредитная история Судя по отзывам клиентов, наличие положительной истории редко может стать причиной снижения процентной ставки по ипотечному займу. Вдобавок к этому, даже люди, имеющие не очень хорошее кредитное досье, могут претендовать на ссуду на выгодных условиях, если смогут предоставить банковскому учреждению ликвидный залог. Если же вы претендуете на социальную ипотеку, то безупречная финансовая история здесь играет важную роль и получить кредит под выгодный процент можно лишь при ее наличии.

Официальный сайт сбербанка россии

Внимание Процент по такой программе высокий, а вот стоимость самого жилья низкая;- На недвижимость за городом.

Предназначена для приобретения любого жилья за чертой города;

Такие кредиты доступны клиентам, которые имеют собственные земельные участки.

Документы необходимые для получения ипотеки В разных банках он может несущественно отличаться.Обычно, перечень документов для оформления ипотеки выглядит следующим образом. Документы заемщика. Они включают в себя: анкету-заявление на получение ипотеки, копию паспорта, заверенную трудовую книжку, справку о доходах за последние полгода, справку о смене имени или фамилии (если такие были). Помимо ведомости про заработную плату, банку можно подать и свидетельство о доходах от сдачи собственности в аренду.

Как снизить ставку по ипотеке в сбербанке?

Предварительно нужно будет распечатать бланк заявления, заполнить его и поставить свою подпись.

ИнфоПосле бумага должна быть сфотографирована или отсканирована.

Далее нужно зайти в личный кабинет в системе Сбербанк Онлайн и найти справа внизу кнопку «Письмо в банк».

И в исходящих выбрать создание нового обращения, выбрав тип «кредит» в прочих.

Текст можно писать в свободной форме. Останется только дождаться ответа от банка.Полезная информация о реструктуризации кредита в Сбербанке Если заемщик решил написать заявление на реструктуризацию ипотеки, ему будет полезно знать ряд следующих фактов:

- Снижение процентной ставки не входит в обязанности банка.

Он может пойти на это не только во имя клиента, но и для того, чтобы его не переманили в другой банк.

- На рассмотрение заявления уходит не меньше 7 – 10 дней. На практике же этот срок может достигать 120 дней.

Как снизить процент по ипотеке в сбербанке?

Для окончательного принятия решения специалисту Сбербанка потребуется оценка залогового имущества. Заказывать ее самостоятельно не нужно. Это сделает сам банк, так как они принимают сведения лишь от тех оценщиков, которые прошли их аккредитацию. Если же произвести оценку заемщик хочет заранее, то ему стоит для начала ознакомиться со списком экспертов, а уж только потом обращаться к одному из них.

ВажноСегодня Сбербанк охотно рефинансирует кредиты из других банков под 9,5% годовых.

Правда, этот показатель может увеличиться еще на 1%, если заемщик не собирается страховать свою жизнь и здоровье.

До момента внесения сведений об ипотеке в Госреестр процентная ставка будет автоматически повышена еще на 1%.

Эти факторы нужно учитывать при принятии решения о том, стоит ли переводить кредит в Сбербанк.

Как снизить ставку по ипотеке: 100 % способы с подробным описанием

Зарплатным клиентам положено уменьшение переплаты на 0,5 % от базового значения, а также значительно упрощена процедура подачи заявки, так как большая часть необходимой информации у кредитора уже имеется.Как сделать перерасчёт В связи с вышеуказанными изменениями, у многих клиентов банка возникли вопросы: как снизить процент по действующей ипотеке, как сделать перерасчёт? Эти вопросы вполне ожидаемы, так как большинство заёмщиков оформили ипотечный кредит пару лет назад под проценты почти в два раза больше текущих.

К сожалению, финансовая организация не предоставляет снижение переплаты по ранее оформленным жилищным займам.

Единственным вариантом для реструктуризации и перерасчёта по действующим условиям уже имеющегося жилищного займа могут стать особые ситуации, среди которых: рождение ребёнка, потеря работы и основной части дохода или смерть одного из членов семьи.

Как снизить ставку по действующей ипотеке сбербанка в 2022 году

Если раньше заёмщик обязан был оплатить 20 % стоимости приобретаемой недвижимости, то теперь необходимо внести только 15 %.Читайте так же: Военная ипотека Сбербанк Если принять во внимание тот факт, что кредитор является ведущим и самым надёжным банком страны, то теперь жилищный кредит в этой финансовой компании стал одним из лучших предложений 2022 года. Как снизить процентную ставку по ипотечному займу Сбербанк в 2022 г. Несмотря на то что Сбербанк снизил ставки по ипотеке в 2022 году, важно учитывать, что текущее предложение носит акционный характер и распространяется не на все услуги кредитора. Поэтому всем желающим оформить ипотечный займ под более низкие проценты стоит поторопиться, но предварительно уточнить снижает ли кредитор переплату в конкретном случае.

rusblank.ru

Как снизить ставку по ипотеке в Сбербанке в 2022 году. Эксклюзив.

Так же с супругой подали заявление на снижение процентной ставки и от Сбербанка тишина.. Спасло то что сразу с заявлением мы попросили согласие банка о последующем залоге. И теперь ипотека уже давно в ВТБ под 9.7 а Сбербанк со своими 14.7 пусть дальше теряет клиентов!!!!

Андрей, сроки рассмотрения заявок не регламентируются законом, банк может продлевать их столько раз, сколько сочтет нужным. Если положительное решение так и не было принято, попробуйте обратиться в другие банки для рефинансирования ипотеки

Здравствуйте.Основные варианты снижения процентов по ипотеке:Заключение дополнительного соглашения к кредитному договору на фоне достигнутой договоренности о пересмотре процентной ставки и, возможно, некоторых других условий кредита.Рефинансирование кредита – оформление нового договора с погашением за счет полученных кредитных средств обязательств по старому.

Мы обращались с заявлением данного рода, но в одной финансовой организации получили отказ, хотя платежи все два года вносили своевременно, да и еще большими суммами, в частично-досрочное погашение. Имеет ли смысл обратиться в другую организацию, или же нас и там ждет отказ?

В АО Сбербанк по ипотеке условия в 2022 году и процентная ставка на новое жилье действительны только при условии оформления клиентом личного страхования. В противном случае стоимость кредитных средств повышается на 1% годовых.

Связь между ключевой ставкой и процентами по ипотеке прямая, когда снижается первая, банки начинают уменьшать плату за пользование заёмными средствами. Это происходит из-за конкуренции между участниками кредитного рынка.

Как снизить ставку по ипотеке в Сбербанке в 2022 перечень документов. Подробные данные на 13.08.2022 г.

— В течение 6 месяцев с даты выдачи кредита необходимо обратиться в отделение Пенсионного фонда Российской Федерации для перечисления средств (части средств) материнского (семейного) капитала в <a href="http://gi-wom.ru/kakaya-pogoda-budet-na-vyhodnyh-v-b-moskve-b-vsyo-chto-izvestno-sejchas/" title="Какая погода будет на выходных в Москве ?. Всё, что известно сейчас.»>счет погашения задолженности по кредиту.

Заемщик имеет возможность привлечь дополнительные средства путем рефинансирования ранее полученных кредитов. Эти деньги могут быть использованы им для личных целей. Данный вариант становится возможным, если держатель ипотеки запросит у Сбербанка большую сумму по рефинансированию, чем реально необходимо для погашения действующих обязательств.

Как уже упоминалось ранее, комиссионное вознаграждение по факту получения заемщиком денег не взимается. Какие-либо скрытые комиссии (например, за рассмотрение кредитной заявки) клиенту также не требуется платить.

Как снизить ставку по ипотеке в Сбербанке в 2022. Свежий материал на 13.08.2022 г.

Целью сайта является предоставление исключительно ознакомительной информации потребителю банковских продуктов и услуг. Все изображения на сайте принадлежат их правообладателям. Использование материалов сайта полностью или частично возможно при обязательном указании активной ссылки на страницу-источник сайта СБанками.ру

Рассматривать возможность рефинансирования в другом банке при более выгодных условиях. Подача заявления – бесплатная процедура, кроме того, в ряде случаев она носит более упрощенный характер, чем при получении ипотечного кредита. В зависимости от кредитной организации понадобится только понести расходы на получение нового отчета об оценке объекта.

Как известно, к настоящему времени процентные ставки практически во всех крупных банках упали еще ниже, а всё благодаря снижению ключевой ставки от Центробанка. Напомним нашим читателям о том, что именно от этого показателя отталкиваются все финансовые учреждения нашей страны при «выставлении» собственных процентов за кредиты и вклады для граждан РФ. Сейчас он составляет всего 7,25% годовых.

На строительство нового жилого дома можно взять в Сбербанке ипотечный кредит с процентной ставкой в 2022 г. в 10,5% годовых. До момента регистрации готовой недвижимости в качестве залога стоимость привлечения средств повышается на 1% годовых.

Как снизить ставку по ипотеке в Сбербанке в 2022 году. Последние новости.

Вам также может быть интересно :

Новости партнеров

Неординарные события

Загрузка...

www.rp-ua.com

Сбербанк снижение ставки по ипотеке в 2022 году

Поскольку в 2022 году Сбербанк производил снижение ставок по заключаемым договорам на ипотечный кредит, многие из оформивших ранее жилищных ссуд интересуются, возможно ли в Сбербанке снижение ставки по ипотеке в 2022 году.

Как можно уменьшить процентную ставку по ипотеке, ранее предоставленной Сбербанком?

Заниматься понижением ставок банк может, хотя это не входит в его обязанности, скорее всего он делает это по своему желанию. На сегодняшний день Сбербанк пересматривает договора ипотеки и снижает процентные ставки в следующих размерах:

- если страховщик имеет личную страховку -10,9%,

- если не имеет -11,9%.

По программе «Нецелевой кредит под залог недвижимости» снижение ставки может быть до 12,9%.

Банк снижает проценты по ипотеке при условии, что заемщик ежемесячно проплачивал, до этого, платежи. При этом:

- величина оставшегося непогашеного кредита должна превышать 500 тыс. руб.;

- от момента заключения предыдущего договора должно пройти не менее одного года;

- раньше ипотеку не реструктуризировали.

Чтобы снизить проценты

Среди веских причин для пересмотра ставки в договоре кредитной организацией могут быть:

- заемщику кредита предоставлены льготы по социальной программе;

- у заемщика ухудшилось финансовое состояние, не зафиксированное в договоре.

Пути уменьшения ставок:

- посредством рефинансирования,

- посредством реструктиризации,

- пересмотр судом договора,

- участие в социальных программах.

Окончательное решение остается за кредитной организацией.

Реструктуризация

Большую вероятность уменьшить ежемесячные платежи имеет путь реструктуризации кредита. Банк, не меняя ставку, уменьшает ежемесячные платежи, увеличивая при этом срок договора. При этом — переплата неизбежна.

Снизить процент по ипотеке в Сбербанке путем реструктуризации возможно:

- пролонгировав (продлив) срок договора;

- отсрочив договор на некоторое время;

- вместо ежемесячных платежей процентов, оплачивать их поквартально;

- путем составления индивидуального графика внесения платежей;

- воспользоваться кредитными каникулами.

Социальные программы

В 2022 году возобновлены они на новых условиях:

- если нет задолженности или ее уменьшении на не менее 20-30%, но не больше чем 1,5 млн. рублей;

- имеются 2 пути поддержки, путем уменьшения вдвое ежемесячных платежей сроком на полтора года или гашение в первую очередь основного долга;

- валютная ссуда преобразуется в ссуду в рублях.

Судебное разбирательство

Поскольку Сбербанк это солидное учреждение, особых нарушений за ним не наблюдается. Имеется один единственный пункт который может стать причиной обращения в суд — включение без согласия клиента дополнительных услуг.Однако, даже при разбирательстве в суде, заемщик обязан оплачивать, согласно графика, задолженность, иначе ему будет начислен штраф, от которого пострадает его кредитная история.

Для перерасчета необходимы следующие документы:

- договор на кредитование,

- справка, подтверждающая доходы,

- выписка банка, с указанием оставшегося долга,

- выписку из ЕГРП.

Пройдя все процедуры, заемщику выдается документ с указанием новых условий и графиком погашения задолженности.

Чтобы снизить ипотеку в связи с рождением ребенка

Проект «Молодой семье – доступное жилье» предусматривает особые льготы по уже действующей ипотеке с момента когда родиться первый, второй или третий ребенок, на следующих условиях:

- родители должны быть не старше 35 лет;

- каждый член семьи не должен иметь жилую площадь, превышающую 15 кв.м.

Кроме того, возможно использование материнского капитала для уменьшения финансовой нагрузки.

На что можно рассчитывать

Когда в семье рождается первенец, государство компенсирует семейству стоимость 18 кв. м., рождение второго малыша приносит родителям дополнительную скидку на 18 кв. м, а когда родиться третий – кредит 100% списывается.

Как отсрочить кредит

Чтобы поддержать заемщиков, банком предоставляется отсрочка:

- если родиться второй ребенок – на 3 года;

- если родиться третий ребенок — на 5 год.

Субсидия

Этой категории заемщиков дано право погашать, используя материнский капитал, любую из ипотек. Для регионов работают свои специальные программы.

Рождение малыша не означает автоматическое уменьшение ипотеки. Родители должны, собрав пакет документов, подать этот пакет в местные органы власти, на компенсацию. Когда будет положительный ответ, тогда банк может уменьшить платежи.

Чтобы списать ипотечный долг надо предоставить:

- обоим родителям — паспорта,

- на детей — свидетельства о рождении,

- сертификат на материнский капитал,

- свидетельство о заключении брака,

- справку — если имеется задолженность,

- договор ипотеки,

- документ о собственности на жилье.

Новое в программах ипотечного кредитования на 2022 год для многодетных семей

Родители , имеющие двоих и более детей, в 2022 году могут рассчитывать на льготные программы, позволяющие оформить субсидию, покрывающую ставку более 6% :

- для приобретения жилья на первичном рынке;

- для того, чтобы рефинансировать остаток, согласно действующих жилищных займов.

Такие условия применимы к семьям, рождение второго и третьего ребенка произошло после 01.01.2022 года.

Если в заемщиков дети родились после этой даты, льгота действует не на срок всего кредитования и субсидируется:

- семьи, имеющих двух детей – на протяжении трех лет;

- имеющим троих детей – 5 лет.

Когда семья получила субсидию на второго ребенка, а в это время у них родился третий, этот срок дополнительно продлевается на 5 лет, но рождение ребенка должно произойти до окончания 2022 года.

В виде заключения

Согласно практики, уменьшить ставку по ипотечному кредиту Сбербанка достаточно проблематично. Но это возможно, если вы участвуете в социальных программах предлагающих досрочное погашение, реструктуризацию или рефинансирование.

kreditnyj-kalkulyator.ru