Проценты по вкладу пенсионный плюс сбербанка россии: Вклад «Пенсионный-плюс Сбербанка России» — условия, особенности, альтернативы

Вклад в Сбербанке Пенсионный плюс – условия, проценты

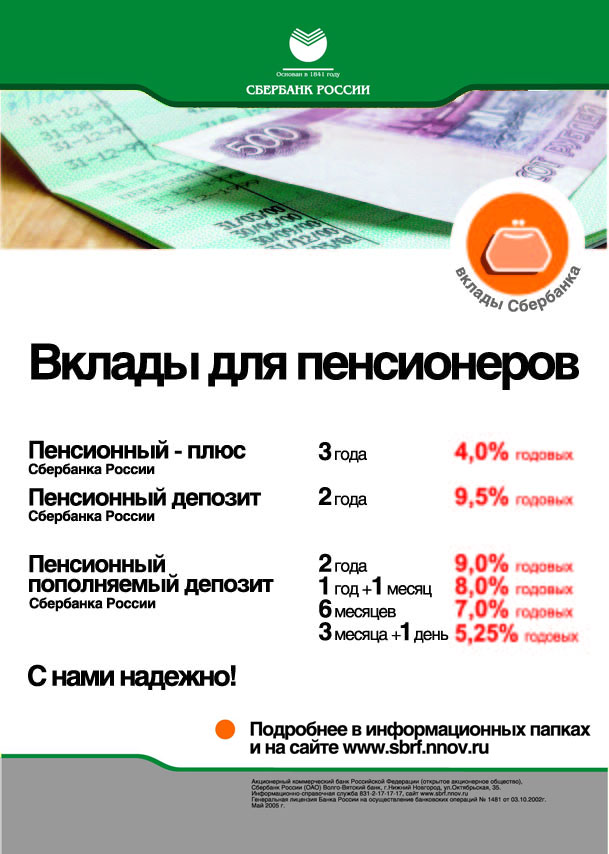

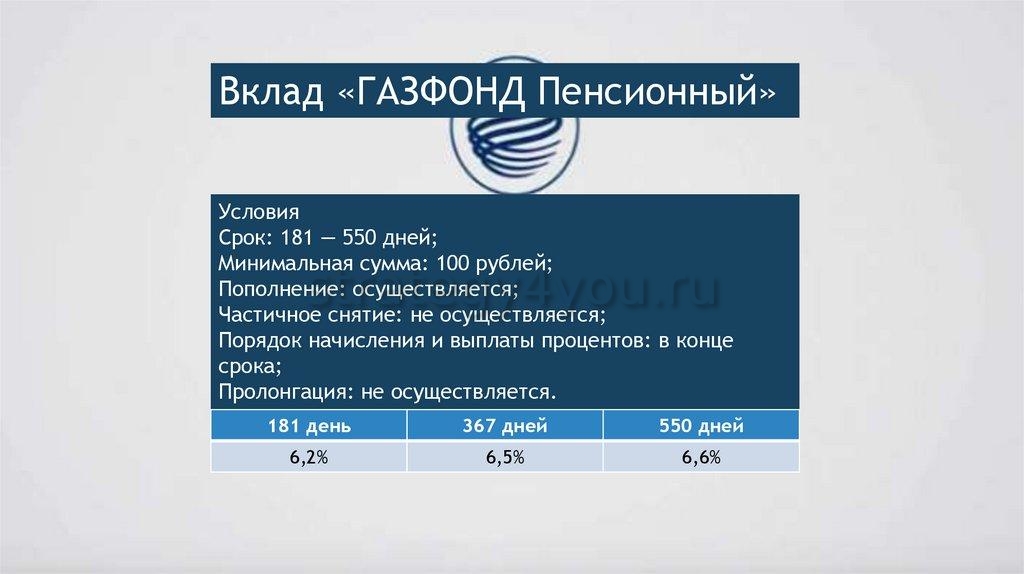

Если гражданин пенсионного возраста хочет получать с пенсии ещё и небольшой пассивный доход, то хорошим выбором будет одна из пенсионных программ, существующих сейчас в каждом крупном банке. Большая часть пенсионеров, подбирая такую, останавливаются именно на Сбербанке, как главном банке страны, который уж точно не подведёт. И в этом есть резон, потому что тариф Пенсионный Плюс Сбербанка России обладает своими привлекательными сторонами. Какие именно у него есть плюсы, и в чём состоят минусы, которые могут побудить пенсионеров выбрать другой банк, а также как оформить подключение и какие для этого потребуются документы – обо всём этом мы и поговорим.

Основные условия

Каждый гражданин пенсионного возраста, выбирающий программу для хранения сбережений, обязательно должен лично ознакомиться с ключевыми условиями тарифа Пенсионный Плюс, и лишь после этого решать, насколько присоединение к нему будет выгодным. Ни в коем случае не следует доверяться словам знакомых и переходить наобум – сначала необходимо выяснить всё самостоятельно, и точно удостовериться, что все условия, предоставляемые Сбербанком, вам подходят.

И вот эти условия:

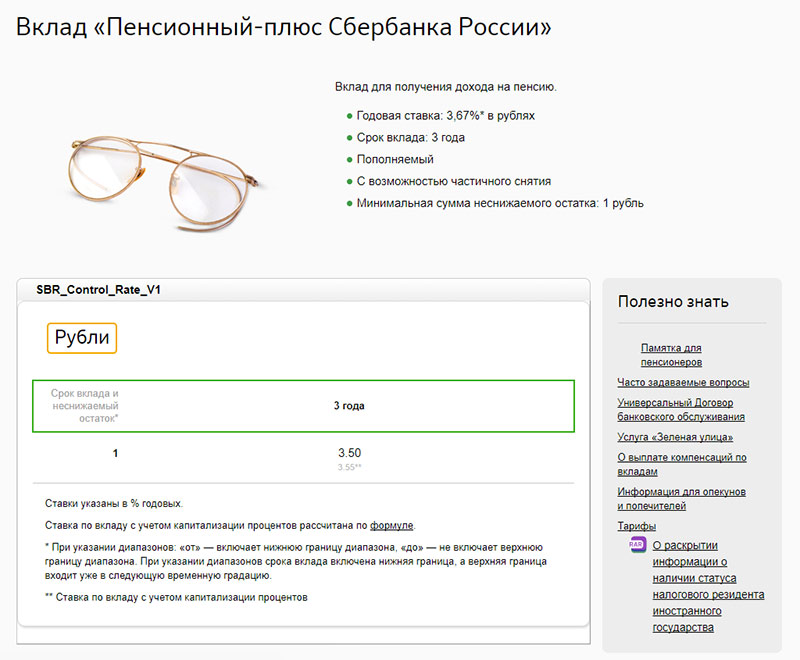

- Депозит может быть открыт исключительно в рублях.

- Срок действия вклада составляет три года, но по их истечении осуществляется автоматическая пролонгация при отсутствии указаний на этот счёт со стороны клиента. Число пролонгаций не ограничено, условия после каждой из них остаются теми же, что и прежде.

- Вывод денег с депозита полностью свободен. Минимальная сумма неснижаемого остатка установлена на символическом уровне в один рубль – вклад может без малейших ограничений использоваться для любых расходов на текущие нужды, и нет необходимости думать о том, что на нём должна оставаться определённая сумма для начисления процентов.

- Начисление дохода по вкладу происходит в ежеквартальном режиме.

- Чтобы контролировать вклад, можно пользоваться такими сервисами, как Мобильный банк и Сбербанк Онлайн.

- После того, как вклад Пенсионный Плюс оформлен, пенсия будет автоматически зачисляться на депозит, никакого дополнительного оформления не потребуется.

Это делает данный вклад отлично подходящим для граждан, которым требовалось обслуживание пенсии.

Это делает данный вклад отлично подходящим для граждан, которым требовалось обслуживание пенсии. - Средства на данный вклад не могут зачисляться свободно – он предназначен исключительно для поступлений от Пенсионного Фонда, негосударственных пенсионных фондов, а также тех министерств и ведомств, которые имеют полномочия на осуществление пенсионного обеспечения. Это можно считать минусом данного вклада, поскольку при наличии других доходов и при эт

Вклад пенсионный плюс в Сбербанке на сегодня для пенсионеров в России в 2020 году

На чтение 7 мин. Просмотров 263 Опубликовано

Финансовые накопления в банках являются надежным и гарантированным источником дополнительного заработка. Крупнейшее кредитно-финансовое учреждение страны активно внедряет подобную продукцию, позволяя вкладывать деньги всем слоям населения. Особый интерес вызывает вклад «Пенсионный Плюс» в Сбербанке. Сервис имеет определенные условия и нюансы оформления.

Сервис имеет определенные условия и нюансы оформления.

«Пенсионный Плюс» — понятие

Данная депозитная программа является единственным продуктом Сбербанка для накопления финансовых средств, рассчитанная исключительно на пенсионеров. «Пенсионный Плюс» позволяет гражданам отложить, приумножить деньги и сохранить их под надежной защитой банка. Прибыль от вклада достигается за счет начисляемых процентов на вложенные финансы.

Оформление вклада производится для следующих категорий лиц:

- гражданам, оформившим пенсионные выплаты по возрасту;

- пенсионерам по возрасту;

- получающим пенсии в специализированных уполномоченных организациях.

Условия

Данный вклад позволяет хранить деньги на счете при любом минимальном остатке свыше одного рубля — этой суммы достаточно даже для открытия продукта. Основные условия открытия вложения включают:

- Создать и обслуживать счет доступно только в российской валюте.

- Договор на открытие депозита оформляется на тридцать шесть месяцев. По истечение регламентированного срока клиент сможет пролонгировать действие вклада на тот же срок.

- Вкладчик может пополнять счет неограниченное количество раз и снимать средства до значения неснижаемого остатка (один рубль).

- Процентная ставка составляет три с половиной процента.

- Клиенту при открытии вклада необязательно оформлять пластиковую карту. Оформление продукта доступно действующему гражданину России и нерезиденту страны. Максимальная сумма пополнения не имеет ограничений.

Начисление процентов

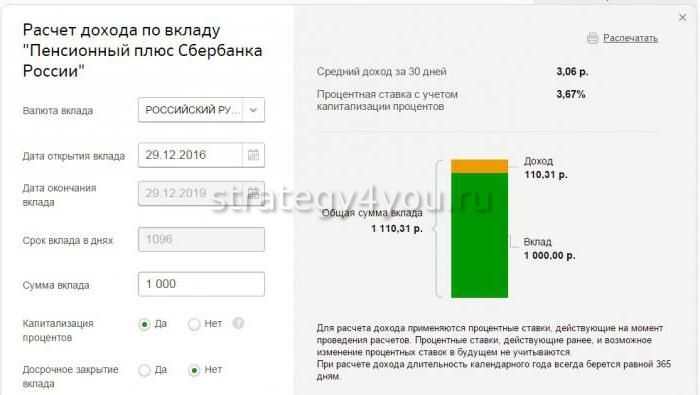

Согласно тарификации программы «Пенсионный Плюс» процентная ставка равняется 3,5 % годовых. Начисление производится каждые три месяца. Прибыль не зависит от суммы денег на счете и частоты пополнения. Если будет производиться капитализация, то сумма начисляемых процентов увеличивается до 3,55 %. Прибыль рассчитывается согласно среднему значению остатка средств за квартал.

Если клиент за время хранения денег на вкладе снимает средства, то проценты сформируются по установленному принципу независимо от факта обналичивания. Доход с вложения будет выше, если вкладчик не будет снимать проценты со счета.

Досрочное погашение

Вкладчику доступно расторгнуть договор раньше срока по собственному усмотрению. При досрочном расторжении сохраняются проценты, а деньги перечисляются на пенсионную карточку.

Если договор расторгается в одностороннем порядке, то причинами могут быть следующие ситуации:

- В течение одного года принято два и больше решений банком об отказе в выполнении распоряжений клиента вследствие подозрения в мошеннических действиях.

- Если вкладчик, имеющий иное гражданство, не предоставил сведения, удостоверяющие его как иностранного налогоплательщика и согласие на передачу данных зарубежным органам.

Пролонгация вклада

Продление действия вклада «Пенсионный Плюс» производится автоматически после истечения трех лет с момента подписания договора. Вкладчику не требуется посещать сбербанковское отделение либо оформлять заявление. Количество пролонгаций условиями Сбербанка не ограничено. Общие актуальные условия и величина процентной ставки будут регламентироваться согласно дате продления. Вкладчику на сегодня доступно оформить доверенность на пользование вложенными средствами и указать деньги на счете в завещательном акте.

Вкладчику не требуется посещать сбербанковское отделение либо оформлять заявление. Количество пролонгаций условиями Сбербанка не ограничено. Общие актуальные условия и величина процентной ставки будут регламентироваться согласно дате продления. Вкладчику на сегодня доступно оформить доверенность на пользование вложенными средствами и указать деньги на счете в завещательном акте.

Нюансы программы

Единственная категория граждан, которые могут оформить вложение, — это пенсионеры. Открыть продукт доступно гражданам, получающим пособия от государственных и негосударственных пенсионных фондов. Клиенту доступно отказаться от продления вклада путем заключения дополнительного договора. Деньги со счета можно снимать в любое время до суммы остатка в один рубль.

Открытие вклада «Пенсионный Плюс»: что для этого требуется?

Процедура оформления рассчитана на пожилых граждан, поэтому перечень действий максимально упрощен. Лица, получившие статус пенсионера, могут открыть вклад в 2020 году несколькими способами:

- личное посещение офиса;

- использование устройств самообслуживания;

- онлайн сервис.

Для пенсионеров при открытии вклада достаточно двух документов: паспорта и удостоверения, подтверждающего статус. Гражданин, достигший пенсионного возраста, либо за два месяца до его исполнения согласно законодательству может принести только паспорт. Иностранному гражданину дополнительно потребуется предоставить документацию, подтверждающую законность нахождения на территории РФ.

Оформление при помощи личного визита

Если у потенциального вкладчика отсутствует пенсионный пластик Сбербанка, то ему подойдет только первый вариант. Чтобы создать накопление через отделение банка, потребуется выполнить перечень действий:

- Посетить близлежащий офис банка.

- Предоставить сотруднику отделения паспорт и пенсионное удостоверение.

- По желанию дополнительно оформить прикрепляемую к продукту карту либо сберкнижку.

- Внести финансовые средства на счет вклада.

Пополнить счет доступно через кассу банка, устройства самообслуживания, сберкнижку либо иными способами.

При подписании соглашения оформляется два бланка: один остается у Сбербанка, второй — у клиента.

Открытие вклада через Сбербанк Онлайн

Данный способ актуален действующим клиентам банка, подключившим сервис «Мобильный банк». Вкладчику требуется войти в личный кабинет сервиса при помощи персональных логина и пароля. Дальнейший перечень шагов включает:

- Выбрать раздел «Счета и вклады».

- Кликнуть пункт «Открыть вклад».

- Из предложенного списка выбрать продукт «Пенсионный Плюс».

- Заполнить поля заявления.

Ожидаемая прибыль

Вложив любую денежную сумму свыше одного рубля, вкладчик может рассчитывать на получение дохода. Процентная ставка не меняется в зависимости от срока хранения денег на счете. Вкладчику доступно заранее просчитать возможную прибыль с пенсионного вложения, воспользовавшись онлайн калькулятором. Сервис доступен на официальном сайте Сбербанка, клиенту останется заполнить пустые поля для вычисления дохода. Так же можете воспользоваться нашим депозитным калькулятором, для предварительных расчетов.

Так же можете воспользоваться нашим депозитным калькулятором, для предварительных расчетов.

Ежемесячные проценты

реинвестируютсяснимаются

Пенсионный Плюс на нескольких человек

Программа не допускает возможности участия более одного человека. Чтобы вкладом пользовался другой человек, можно лишь оформить доверенность на его имя от лица вкладчика. Полноценным владельцем продукта все равно остается пенсионер, оформивший вклад. По доверенности доступно проводить некоторые финансовые операции, включая получение прибыли от вложенных средств. Документация оформляется в присутствии вкладчика в отделении банка при помощи нотариуса.

Доступные льготы

Все доступные привилегии в рамках программы «Пенсионный Плюс» ограничиваются максимально возможными процентами по вкладу. Начисляемые проценты могут переводиться по желанию клиента на пластик либо добавляться к сумме остатка.

Помимо пенсионного вклада, клиентам Сбербанка доступен сервис «Копилка». Программа основана на отчислении определенной части денег с карты пользователя на другой указанный счет. Клиенту доступно выбрать один из способов финансового перевода в рамках программы:

Программа основана на отчислении определенной части денег с карты пользователя на другой указанный счет. Клиенту доступно выбрать один из способов финансового перевода в рамках программы:

- регламентированная сумма в установленную дату платежа;

- процент с прибыли с основной банковской карточки;

- определенный процент с трат по карте.

Владельцы вклада «Пенсионный Плюс» смогут переводить фиксированную величину со счета на накопилку. Все транзакции на «Копилку» производятся автоматически.

Закрытие

Окончание действия вклада можно узнать через Сбербанк Онлайн либо бланк договора. Для закрытия вложения вкладчику потребуется прийти в офис, обналичить все средства со счета и прекратить действие соглашения. Если процесс выполнить дистанционно, то деньги переводятся на банковскую карту клиента.

Если средства были капитализированы, то выплата произойдет без изменения суммы. Когда пользователю потребуется отказаться от пролонгации, то можно исключить её во время подписания договора либо в любой удобный момент.

Преимущества и недостатки

Вклад «Пенсионный плюс» включает перечень существенных плюсов:

- Требуется минимум для вложения — один рубль.

- Проценты начисляют независимо от остатка, суммы вложения и периода хранения.

- Клиенту доступно частично снимать деньги со счета без потери накопленной прибыли.

- Пользователь сможет продлить действие договора неограниченное количество раз.

- Отсутствует максимум для пополнения.

- Возможность включить в наследство либо доверить пользование сторонним лицам.

Из минусов выделяется относительно низкая доходность по сравнению с другими вкладами Сбербанка. Открыть продукт доступно только гражданам, имеющим пенсионное удостоверение либо достигшим определенного возраста.

Заключение

Данный сервис Сбербанка максимально упрощен и рассчитан именно на пенсионеров. Удобство пользования характеризуется возможностью пополнения и снятия в любое время действия программы без потери прибыли.

Оцените статью!

Помогла ли вам статья?

ДаНет

Автор статьи

Эксперт в банковском секторе.

Написано статей

Вклад Пенсионный-плюс в Сбербанке: что это такое

На чтение 6 мин. Просмотров 143 Опубликовано

Сбербанк по праву занимает лидирующие позиции на финансовом рынке России. Данная банковская структура уже много лет успешно работает с самыми разными категориями населения как с юридическими, так и физическими лицами. Причем внушительный возраст данной банковской организации по праву выводит ее в фавориты. Сбербанк – не только помогает увеличить накопления, этот банк еще и гарантирует сохранность всех вкладов.

Банк давно и успешно работает и с россиянами преклонного возраста. На базе финансовой структуры созданы специальные льготные условия для пенсионеров, желающих открыть в Сбербанке счет. Наибольшей популярностью пользуется вклад «Пенсионный-плюс» в Сбербанке, что это такое, в чем заключаются правила заключения договора и насколько такой депозит выгоден, мы и расскажем в этой статье.

Наибольшей популярностью пользуется вклад «Пенсионный-плюс» в Сбербанке, что это такое, в чем заключаются правила заключения договора и насколько такой депозит выгоден, мы и расскажем в этой статье.

Вклад Пенсионный-плюс создан специально для пенсионеров

Вклад «Пенсионный-плюс»: суть программы

Данное предложение было специально создано для представителей пожилой части нашего населения. Именно для тех, кто уже пополнил ряды пенсионеров и регулярно получает пенсионные отчисления. Причем инстанция, которая выплачивает пенсии, не важна для открытия такого депозита.

Счет «Пенсионный-плюс» помогает пенсионерам приумножать свои доходы путем получения процентов на вложенные деньги.

Преимущества программы

Вклад «Пенсионный-плюс» в Сбербанке, проценты которого исправно начисляются на карточку, был создан специально для россиян, которые вышли или уже находятся на заслуженном отдыхе. Использовать это выгодное предложение Сбербанка могут следующие лица:

- Вышедшие досрочно на заслуженный отдых.

- Получающие регулярную пенсию по выслуге.

- Пенсионеры, зарегистрированные в организации, которая уполномочена производить регулярные пенсионные отчисления.

Главной особенностью депозита «Пенсионный-плюс» является минимальный начальный капитал, необходимый для открытия вклада. Чтобы стать владельцем такого счета, его следует пополнить всего на рубль. Этот депозит является пополняемым и обладает разрешенной капитализацией (добавление начисляемой процентовки к основной сумме счета) и пролонгации (продлению).

Вклад «Пенсионный-плюс» обладает следующими возможностями:

- частичное снятие средств, находящихся на счету;

- начисляемые доходы могут добавляться к изначальной сумме депозита.

- зачисление процентовки происходит каждые три месяца (ставка равняется 3,5%, с капитализацией – 3,67% годовых).

Договор на открытие депозита «Пенсионный-плюс» заключается сроком на 3 года. В случае его досрочного расторжения, все начисленные доходы при этом будут выплачены, но без учета капитализации.

Условия, предлагаемые банком

Как открыть депозит

Чтобы воспользоваться данным предложением, необходимо нанести визит в один из близлежащих офисов Сбербанка. Имеются условия и дистанционного открытия депозита – с помощью Личного кабинета «Онлайн-Сбербанк». Можно стать владельцем вклада используя терминал или телефонное приложение «Мобильный банк».

Общие правила

Единственным условием оформления депозита становится наличие карты Сбербанка, куда перечисляются пенсии. Именно на этот счет и будут поступать начисляемые проценты по вкладу. В случае окончания действия договора (три принятых по условиям депозита года) программа автоматически продлевается (пролонгируется). Стать владельцем вклада «Пенсионный-плюс» может каждый пенсионер – гражданин России.

Необходимые документы

Чтобы открыть депозит при посещении банка, достаточно иметь на руках всего два документа:

- Паспорт.

- Удостоверение пенсионера.

После общения с консультантом банковского зала и заполнения необходимой заявки, будут составлены договора. Их остается подписать и внести желаемые средства на счет.

Особенности депозита

Перед окончательным оформлением договора «Пенсионный-плюс» будущему вкладчику предстоит подписать заявку на сотрудничество со Сбербанком. В ней уточняются такие данные, как:

- сроки депозита;

- размер процентной ставки;

- сумма вкладываемой валюты;

- правила начисления процентов;

- дата окончания действия договора;

- количество не снимаемого остатка;

- минимальная сумма дополнительных взносов наличными.

Также в обязательном порядке в документе прописываются реквизиты сторон, контактные данные. Если интересы пенсионера представляет доверенная особа, то оба лица подписывают составляемый договор.

Распространенные вопросы

Прогнозируемая прибыль

Стандартный размер процентной ставки при открытии депозита «Пенсионный-плюс» составляет 3,5% годовых. Причем данный показатель не зависит и не меняется от срока заключения договора или же размеров изначально вложенной суммы. Проценты станут начисляться по действующим условиям вклада каждые три месяца.

Причем данный показатель не зависит и не меняется от срока заключения договора или же размеров изначально вложенной суммы. Проценты станут начисляться по действующим условиям вклада каждые три месяца.

Если вкладчик не станет снимать начисляемых доход с депозита «Пенсионный-плюс», то сумма ставки вырастет и станет равна 3,55% годовых.

Участие в депозите нескольких человек

Вклад «Пенсионный-плюс» не разрешает его открытие путем участия в программе сразу нескольких человек. Единственно, что возможно – это оформление договора на праве действующей доверенности, выданной на человека, представляющего интересы вкладчика-пенсионера. Но только пенсионер является полноценным и единственным хозяином депозита.

Программа предусматривает доступ определенных лиц к некоторым проводимым операциям. В частности – разрешения на получение дохода от имени вкладчика. Доверенность можно оформить прямо в банке, но при обязательном присутствии владельца счета. Причем выдаваемая доверенность должна пройти верификацию (заверение) со стороны нотариуса.

Причем выдаваемая доверенность должна пройти верификацию (заверение) со стороны нотариуса.

Возможность пролонгации

Депозит «Пенсионный-плюс» имеет возможность автоматического продления. В случае окончания трех лет с момента заключения договора, вклад, согласно установленным правилам, пролонгируется.

Открыть вклад можно с помощью приложения Сбербанк-Онлайн

Какие есть льготы

Вклад «Пенсионный-плюс» разработан специально для пенсионеров и подразумевает льготные условия для этой категории граждан. Льготы, прежде всего, базируются на начислении максимально высокой ставке по процентам. При этом установленные программой проценты не зависят от суммы, на которую был открыт депозит.

Как снимать проценты

По условиям договора, все проценты, начисляемые на сумму вклада, автоматически плюсуются к основным средствам. Но есть возможность снимать получаемые доходы полностью либо частями. Для этого можно приходить в любое банковское отделение либо используя приложение «Сбербанк-Онлайн». Кстати, при оформлении договора можно указать номер карты, куда и будут притекать все начисляемые доходы на открытый депозит.

Кстати, при оформлении договора можно указать номер карты, куда и будут притекать все начисляемые доходы на открытый депозит.

Что еще может предложить пенсионерам Сбербанк

Альтернативным предложением депозита «Пенсионный-плюс» становится сервис «Копилка», который также может быть открыт в Сбербанке. Главной задачей этой услуги становится автоматическое накопление сбережений. «Копилка» – бесплатный сервис, который работает по следующему принципу:

- Услуга подключается к карте.

- При настройках программы пользователь отмечает сумму денег, которые он планирует регулярно отчислять в «Копилку». Также указывается и дата списания.

- Как только на карту Сбера происходит поступление очередной зарплаты или иных отчислений, указанная часть финансов поступает в сервис.

- При накоплении необходимой суммы, владелец «Копилки» может ее использовать на любые свои нужды.

За работой «Копилки» можно следить и контролировать ее посредством посещения личного кабинета «Сбербанк-Онлайн». Причем о каждом совершенном переводе на телефон будет поступать СМС-сообщение о проделанной операции.

Причем о каждом совершенном переводе на телефон будет поступать СМС-сообщение о проделанной операции.

Выводы

Сбербанк – один из наиболее стабильных финансовых организаций России. Его надежность и гарантии подтверждают отзывы многочисленных вкладчиков. Уже более 50% российских вкладчиков выбрали именно эту структуру для сбережения и накопления своих денежных средств. А для такой категории россиян, как пенсионеры, Сбербанк предлагает и ряд льготных программ, позволяющих сохранять и приумножать пенсионные начисления.

UCO Bank- процентные ставки

Внутренние схемы

ВНУТРЕННИЕ ДЕПОЗИТЫ

Ставка по депозитам сберегательного банка, привязанная к репо (ср 17. 09.2020)

09.2020)

рупий

| До 25 лакхов | * 2,50% |

| Более 25 лакхов | 2,60% |

* Привязан к ставке репо

Ставка (ставки) процента по внутренним срочным депозитам, пересмотрена с 10.09.2020

Внутренние срочные вклады на сумму менее рупий. 2 крора

Процентная ставка в% годовых | Годовая доходность в% | Процентная ставка в% годовых | Годовая доходность в% | ||

| 1 | 7-14 дней | 2. | 2,75% | 3,00% | 3,00% |

| 2 | 15-29 дней | 2,75% | 2,75% | 3.00% | 3,00% |

| 3 | 30-45 дней | 3,00% | 3,00% | 3,25% | 3,25% |

| 4 | 46-60 дней | 3. | 3,75% | 4,00% | 4,00% |

| 5 | 61-90 дней | 3,75% | 3,75% | 4.00% | 4,00% |

| 6 | 91 — 120 дней | 3,90% | 3,90% | 4,15% | 4,15% |

| 7 | 121 — 150 дней | 3. | 3,91% | 4,15% | 4,16% |

| 8 | 151-180 дней | 3,90% | 3,91% | 4.15% | 4,16% |

| 9 | от 181 до 364 дней | 4,70% | 4,73% |

Депозиты FCNR

Депозиты FCNR

Процентные ставки по новым депозитам FCNR (B) и RFC за месяц ноябрь 2020 должны быть такими же, как и в соответствии с

| Период | Ставки за долларов США | Цены за фунтов стерлингов | Цены за евро | Цены за австралийских долларов | Цены за канадских долларов |

|---|---|---|---|---|---|

| 12-15-18-21 месяцев | 0. 72 72 | 0,28 | 0,00 | 0,34 | 0,98 |

| 24-27-30-33 месяцев | 0,75 | 0,31 | 0,00 | 0,34 | 0,80 |

| 36-39 -42-45 месяцев | 0,78 | 0,35 | 0,00 | 0,36 | 0,85 |

| 48-51-54-57 месяцев | 1,07 | 0,65 | 0,00 | 0.68 | 1,18 |

| 60 месяцев | 1,16 | 0,69 | 0,00 | 0,76 | 1,27 |

Обратите внимание, что любой единый депозит FCNR (B) в EUR, AUD, CAD , будет минимальная сумма 5000 / — в соответствующих валютах и минимальная сумма в фунтах стерлингов GBP 2000 / — .

Филиалы должны получить предварительное разрешение от Казначейства и международного банковского управления, Мумбаи, прежде чем принимать новые депозиты FCNR (B), деноминированные в фунтах стерлингов, евро, сроком на 2 года и более и до принятия любых депозитов в австралийских долларах, канадских долларах и сингапурских долларах.Эти депозиты будут приняты Банком при условии наличия значительного размера заявки и возможности развертывания. Перед тем, как передать обязательства вкладчику, филиалы должны получить одобрение TIBD.

Депозиты принимаются на минимальный период в 12 месяцев , а затем только на несколько кварталов.

в случае принятия SGD новых депозитов / Продление существующего FCNR (B) прекращается до дальнейших инструкций.

Процентные ставки по депозитам RFC в долларах США w.e.f. 1 st ноябрь 2020 должен быть таким же, как и до

| 12-15-18-21 месяцев | 24-27-30-33 месяца | 36-39-42-45 месяцев | 48-51-54-57 месяцев | 60 месяцев |

|---|---|---|---|---|

| 0,72 | 0,75 | 0,78 | 1,07 | 1,16 |

| Международный отдел Мумбаи | 022 — 22780 306/316/317 |

| Fex Center Connaught Place Br.  , Дели , Дели | 23730449/23321444/23322078 |

| Fex Center NS Road, Kolkata | 22486971/22484837 |

| Fex Center City Market Br., Бангалор | 26604516/671300318 |

| 25396755 |

Для получения дополнительной информации обращайтесь:

Заместитель генерального директора

Казначейство и международный банковский отдел, Мумбаи

электронная почта: agmintl @ mahabank.co.in

Телефон: 91 — 22 — 22780 306/316/317

Факс: 91-22-22780331

BOI | Банк Индии

Заявление об ограничении ответственности

Строительные проекты утверждаются Банком по его собственному усмотрению в отношении конкретных проектов указанных строителей, с учетом отчета по исследованию прав собственности / оценки таких проектов и удовлетворения таких других данных в отношении таких проектов. Соглашения об утверждении / связывании нацелены на сокращение времени обработки заявок на получение ссуды, избегая дублирования определенных работ в отношении обработки заявок на получение ссуды в отношении единиц в таких проектах.Никто не может на законных основаниях утверждать, что их проект связан с Банком. Также следует отметить, что объединение в проекте не означает объединение в отношении любого другого проекта / расширения проекта того же строителя.

Соглашения об утверждении / связывании нацелены на сокращение времени обработки заявок на получение ссуды, избегая дублирования определенных работ в отношении обработки заявок на получение ссуды в отношении единиц в таких проектах.Никто не может на законных основаниях утверждать, что их проект связан с Банком. Также следует отметить, что объединение в проекте не означает объединение в отношении любого другого проекта / расширения проекта того же строителя.

Банк не дает никаких гарантий в отношении связанных проектов, включая достоинства проекта, такие как его объекты, период завершения, цена, разрешения регулирующих органов, качество строительства, другие удобства и т. Д. Или какой-либо особый статус для строители таких связанных проектов и прямо отказываются от какой-либо ответственности в этом отношении.Клиентам рекомендуется проявлять осмотрительность, и они обязаны проводить независимые и конфиденциальные расследования таких проектов и проверять полномочия проекта, прежде чем принимать какое-либо решение о привлечении / инвестировании в такой проект. Банк ни при каких обстоятельствах не несет ответственности за любые споры между заказчиком / застройщиком / третьей стороной, возникающие в результате такого участия / инвестирования / покупки паев в совместном проекте.

Банк ни при каких обстоятельствах не несет ответственности за любые споры между заказчиком / застройщиком / третьей стороной, возникающие в результате такого участия / инвестирования / покупки паев в совместном проекте.

Решение о санкционировании / отказе в выдаче ссуды любому лицу, которое намеревается приобрести подразделение (а) в утвержденном / связанном проекте, является коммерческим решением Банка, и договоренность об одобрении / привязке не имеет отношения к такому решению.Санкция на ссуду должна быть чисто по существу и в соответствии с рекомендациями Банка, время от времени в этом отношении. Обратите внимание, что ни застройщик, ни какое-либо лицо, которое приобретает или решает приобрести какое-либо подразделение (-а) в одобренном / связанном проекте, не имеет никаких прав или требований к банку в отношении таких проектов.

(Список отображается как на определенную дату, и добавление / удаление в список будет производиться на периодической основе. Может быть уточнено, что банк также предоставляет жилищный кредит правомочным заемщикам для покупки вторичных / незавершенных / завершенных единиц жилья в строители / проекты / физические лица, не включенные в утвержденный список, также после прохождения обычной проверки / комплексной проверки.)

Может быть уточнено, что банк также предоставляет жилищный кредит правомочным заемщикам для покупки вторичных / незавершенных / завершенных единиц жилья в строители / проекты / физические лица, не включенные в утвержденный список, также после прохождения обычной проверки / комплексной проверки.)

BOI | Банк Индии

Заявление об ограничении ответственности

Строительные проекты утверждаются Банком по его собственному усмотрению в отношении конкретных проектов указанных строителей, с учетом отчета по исследованию прав собственности / оценки таких проектов и удовлетворения таких других данных в отношении таких проектов. Соглашения об утверждении / связывании нацелены на сокращение времени обработки заявок на получение ссуды, избегая дублирования определенных работ в отношении обработки заявок на получение ссуды в отношении единиц в таких проектах.Никто не может на законных основаниях утверждать, что их проект связан с Банком. Также следует отметить, что объединение в проекте не означает объединение в отношении любого другого проекта / расширения проекта того же строителя.

Также следует отметить, что объединение в проекте не означает объединение в отношении любого другого проекта / расширения проекта того же строителя.

Банк не дает никаких гарантий в отношении связанных проектов, включая достоинства проекта, такие как его объекты, период завершения, цена, разрешения регулирующих органов, качество строительства, другие удобства и т. Д. Или какой-либо особый статус для строители таких связанных проектов и прямо отказываются от какой-либо ответственности в этом отношении.Клиентам рекомендуется проявлять осмотрительность, и они обязаны проводить независимые и конфиденциальные расследования таких проектов и проверять полномочия проекта, прежде чем принимать какое-либо решение о привлечении / инвестировании в такой проект. Банк ни при каких обстоятельствах не несет ответственности за любые споры между заказчиком / застройщиком / третьей стороной, возникающие в результате такого участия / инвестирования / покупки паев в совместном проекте.

Решение о санкционировании / отказе в выдаче ссуды любому лицу, которое намеревается приобрести подразделение (а) в утвержденном / связанном проекте, является коммерческим решением Банка, и договоренность об одобрении / привязке не имеет отношения к такому решению.Санкция на ссуду должна быть чисто по существу и в соответствии с рекомендациями Банка, время от времени в этом отношении. Обратите внимание, что ни застройщик, ни какое-либо лицо, которое приобретает или решает приобрести какое-либо подразделение (-а) в одобренном / связанном проекте, не имеет никаких прав или требований к банку в отношении таких проектов.

(Список отображается как на определенную дату, и добавление / удаление в список будет производиться на периодической основе. Может быть уточнено, что банк также предоставляет жилищный кредит правомочным заемщикам для покупки вторичных / незавершенных / завершенных единиц жилья в строители / проекты / физические лица, не включенные в утвержденный список, также после прохождения обычной проверки / комплексной проверки. )

)

Бюджет 2020: подоходный налог с процентных доходов от банковских вкладов заслуживает отмены

Бюджет 2020 Индия: История сбережений Индии определяется сектором домашних хозяйств «среднего класса».

Автор MR Das

Бюджет на 2020-2021 годы: с приближением бюджета снижение подоходного налога с населения стало значительным ожиданием. Но подоходный налог с процентных доходов от банковских вкладов противоречит четырем «канонам» налогообложения, предложенным Адамом Смитом.Такие экономисты, как Пигу и Далтон, еще больше расширили эти каноны; но основы остаются прежними.

Равенство: история сбережений Индии определяется сектором домашних хозяйств «среднего класса». В то время как сберегательные банковские счета в основном используются для транзакционных целей, значительная часть среднего класса вкладывает свои сбережения в срочные депозиты для удовлетворения будущих (массовых) транзакционных потребностей и мер предосторожности. Почтовые отделения и страховые компании не предлагают привлекательной прибыли, а взносы в PPF ограничены.Поскольку существует множество проблем, связанных со старостью, налогообложение процентного дохода не совсем соответствует канону равенства.

Почтовые отделения и страховые компании не предлагают привлекательной прибыли, а взносы в PPF ограничены.Поскольку существует множество проблем, связанных со старостью, налогообложение процентного дохода не совсем соответствует канону равенства.

Принцип равенства приобретает дополнительное значение за счет учета инфляции. Примечательно, что для среднего класса склонность к потреблению высока, и сегодня процентные ставки, предлагаемые по вкладам, скудны, чтобы приносить «адекватную» положительную «реальную» прибыль. Таким образом, налог способствует текущему потреблению, а не экономии.

Уверенность: Без сомнения, правила ИТ стали менее двусмысленными, более прозрачными и имеют простые процедуры.Однако, что касается налогообложения процентного дохода, остаются две неясности. Во-первых, проценты, полученные в финансовом году, помимо налогообложения в этом году, добавляются к депозитам владельца счета в соответствии с режимом сложных процентных ставок и снова подлежат налогообложению в последующие годы. Во-вторых, заработанные проценты используются для налогообложения по методу начисления, а не по факту реализации — вкладчики не снимают накопленные проценты для текущего потребления, за исключением случаев MIS или преждевременного закрытия.

Во-вторых, заработанные проценты используются для налогообложения по методу начисления, а не по факту реализации — вкладчики не снимают накопленные проценты для текущего потребления, за исключением случаев MIS или преждевременного закрытия.

Более того, несмотря на значительные улучшения с течением времени, возврат средств по-прежнему занимает довольно много времени.

Удобство платежа: даже если правительству трудно отменить налог на процентный доход, его не следует взимать в экономически тяжелые времена. Например, многие люди, которые перешли с банковских депозитов на заемные / ликвидные средства для более высокой доходности, понесли значительные убытки, пост-NBFC. Такие ситуации заслуживают отсрочки, хотя и кратковременной, а ее отсутствие может спровоцировать уклонение от уплаты налогов.

В сегодняшнем режиме падающих процентных ставок ставки по депозитам падают быстрее, чем ставки по кредитам.Более того, странно, что, пока человек работает, его взносы в пенсионные фонды вместе с процентами по ним (в основном) не облагаются налогом, тогда как на следующий день после выхода на пенсию, когда она кладет свои пенсионные пособия в банк, проценты получают облагается налогом!

Экономика инкассо: Механизация в банках и ИТ-отделе сократила, хотя и не устранила, персонал, занятый в соответствующей деятельности. Однако закупка машин и их укомплектование персоналом, регулярное обслуживание и модернизация влекут за собой расходы.Следовательно, вопрос о том, экономично ли для ИТ-отдела собирать этот налог, является спорным, особенно при нехватке данных. Эти ресурсы можно высвободить для более продуктивного использования.

Однако закупка машин и их укомплектование персоналом, регулярное обслуживание и модернизация влекут за собой расходы.Следовательно, вопрос о том, экономично ли для ИТ-отдела собирать этот налог, является спорным, особенно при нехватке данных. Эти ресурсы можно высвободить для более продуктивного использования.

Таким образом, налогообложение процентного дохода противоречит классическим канонам налогообложения. Следовательно, он заслуживает отмены.

Автор статьи — бывший старший экономист SBI

Центральный банк Индии — tax_saving_deposit

Тип депозита:

Физическое лицо или индусская неделимая семья (HUF), которая занимается подоходным налогом с постоянным номером счета.

Режим хранения:

Депозиты могут быть следующих видов:

- Депозиты с одним держателем.

- Депозиты совместного держателя.

- Депозитная квитанция с одним держателем выдается физическому лицу на личное имя или в качестве карты неразделенной индуистской семьи.

- Квитанция о депозите совместного держателя может быть выдана совместно двум взрослым или совместно взрослому и несовершеннолетнему и выплачивается любому из держателей или оставшемуся в живых при условии, что в случае депозита совместного держателя Удержание из дохода U Подраздел 2 (XXI) / S 80 / C Закона доступен только первому держателю депозита.

Срок действия депозита:

Фиксированный срок 5 лет.

Количество:

- Минимум: 100 рупий или кратное ему количество.

- Максимум: 1,50,000 рупий / — (только одна тысяча пятьсот рупий) в финансовом году.

Процентная ставка:

Процентная ставка, применяемая к схеме сберегательных депозитов центового налога, будет соответствовать процентной ставке по внутренним срочным вкладам (до 15 лаков), применяемой на пятилетний срок.

В. Какая минимальная сумма депозита необходима для открытия Налогового сберегательного депозита?

Минимальный депозит, необходимый для открытия как MMDC / FD, составляет 100 рупий, а как MID / QID — 5000 рупий / — по схеме центовых налоговых сбережений.

В. В каком кратном размере я могу открыть накопительный центовый налоговый депозит?

Вы можете открыть его как MMDC / FD минимум за 100 рупий или как MID / QID за минимум 5000 рупий / -, а затем несколько раз.100 / — в MMDC / FD / MID / QID.

В. Какова максимальная сумма депозита, разрешенная для открытия накопительного депозита по центу?

Максимальная сумма, которую можно инвестировать в накопительный центовый налоговый депозит, составляет 1,50,000 рупий за финансовый год.

В. Какая минимальная сумма депозита требуется для открытия Налогового сберегательного депозита?

Вы можете внести деньги в центовый накопительный депозит на 5 лет (фиксированный срок).

В. Какие процентные ставки предлагает банк по центовому сберегательному налоговому депозиту?

Преобладающая процентная ставка на срок 5 лет на дату открытия счета.

В. В случае открытия MMDC / MID / QID / FD в совместном режиме, будет ли преимущество распространено на обоих владельцев счетов?

Нет. Вычеты доступны только первому держателю.

Вычеты доступны только первому держателю.

В. С какой периодичностью я буду получать проценты по моему MMDC / MID / QID / FD?

Проценты выплачиваются ежемесячно для MIDR, ежеквартально для QIDR и по истечении срока для MMDC.

В. Применяются ли временные ограничения для сберегательного налогового депозита?

Налог удерживается у источника из процентов по центовому сберегательному налоговому депозиту в соответствии с Законом о подоходном налоге 1961 года.

В. В случаях, когда у клиента нет PAN-карты, будет собрана сумма 60/61?

Нет. Предоставление PAN является обязательным для этой схемы.

.

Это делает данный вклад отлично подходящим для граждан, которым требовалось обслуживание пенсии.

Это делает данный вклад отлично подходящим для граждан, которым требовалось обслуживание пенсии.

09.2020)

09.2020)  75%

75%  75%

75%  90%

90%