Как проверить пенсионные отчисления в сбербанке: СберНПФ (НПФ Сбербанка)

Как узнать свой пенсионный фонд

Если до 2013 года пенсионный фонд письменно уведомлял каждого гражданина о его накоплениях, то сейчас получать сведения о своем лицевом счете людям приходиться самостоятельно. Дело осложняется еще и тем, что многие россияне перевели свою накопительную часть в коммерческий фонд, но со временем забыли, в какой именно. Кроме того, нередко встречаются случаи, когда работодатели без ведома сотрудников переводят их в другие ПФ. В связи с этим, многие застрахованные лица не знают, где именно хранятся средства. Как узнать свой пенсионный фонд?

Какую информацию предоставляет ПФ?

Вопрос о будущем материальном обеспечении становится актуальным не только для тех, кто уже собирается выйти на заслуженный отдых, но и для людей, накопления которых формируется по новой схеме: основная часть и накопительная. Обратившись в фонд, вы всегда сможете получить все сведения, касающиеся вашего материального обеспечения в будущем, а именно:

- состояние счета;

- трудовой стаж;

- размер выплат, начисленных в пользу лица;

- страховые взносы;

- накопленные баллы;

- данные обо всех работодателях за все время стажа.

Чтобы проверить накопления нужно для начала узнать, к какому НПФ относишься. Если вы не подписывали никаких соглашений с коммерческими фондами, то ваши сбережения остались в Пенсионном фонде России. В том случае, если накопительная часть была вами перенесена из ПФР в коммерческую организацию, то у вас на руках должна быть копия договора с реквизитами фонда.

Как узнать в каком пенсионном фонде состоишь?

Если соглашение с НПФ утеряно, то информацию о том, куда перечисляются пенсионные накопления, придется искать самостоятельно. Есть несколько вариантов:

В региональном офисе ПФР. | Потребуется паспорт и СНИЛС. |

На работе. | Работодатель делает отчисления, поэтому ему доступна информация о НПФ. |

На Госуслугах. | Дистанционный способ узнать отчисления в пенсионный фонд и принадлежность к НПФ. |

В банках, сотрудничающих с ПФР. | Их всего 4, поэтому можно проверить пенсионный фонд по СНИЛС, позвонив в каждую из этих организаций. |

Как узнать свой пенсионный фонд через Госуслуги?

Самый быстрый способ – дистанционный. Узнать накопления и название организации, в которой они хранятся, можно на сайте Госуслуги. Сведения доступны только зарегистрированным пользователям, поэтому, если вы еще не пользовались ресурсом, то сначала нужно пройти двухэтапную регистрацию.

Как узнать свой негосударственный пенсионный фонд:

- Авторизуйтесь на сайте gosuslugi.ru.

- В перечне услуг выберите раздел пенсий и перейдите к услуге «Извещение о состоянии счета».

- Нажмите на «Получить услугу».

- В течение пары минут вам будет доступен файл в pdf-формате с отчетом.

На Госуслугах можно не только узнать стаж и узнать баллы, но и получить информацию о том, в каком НПФ лежат ваши сбережения. Также можно запросить выписку о свои пенсионных накоплениях.

Индивидуальным предпринимателям можно узнать название фонда не только на Госуслугах, но и на сайте налоговой по ИНН организации.

Как узнать свой НПФ в банке

Основными компаниями-партнерами по обязательному пенсионному страхованию являются Газпромбанк, Сбербанк, Банк Москвы, Уралсиб. Потребуется обратиться в каждый из этих банков. Это можно сделать:

- Лично, посетив отделение.

- По электронной почте.

Банки предоставят информацию на основе страхового свидетельства и паспорта.

Получение информации у работодателя

Спросить название организации можно на работе у бухгалтера, так как именно он занимается вопросами, касающимися отчислений. Перед заморозкой накопительной части встречались случаи, когда работодатели переводили своих сотрудников в коммерческие фонды без их ведома, поэтому у многих возникает вопрос о местонахождения средств.

Личное обращение в ПФ

С вопросом в каком я НПФ состою нередко приходят лично в ПФР. Для получения информации нужно взять с собой паспорт и страховое свидетельство. На месте потребуется написать заявление. Сроки предоставления сведений – не более 10 рабочих дней. Ответы на запросы ПФР рассылает по почте.

Для получения информации нужно взять с собой паспорт и страховое свидетельство. На месте потребуется написать заявление. Сроки предоставления сведений – не более 10 рабочих дней. Ответы на запросы ПФР рассылает по почте.

По телефону ПФР такую информацию не предоставляет, так как нужно личное присутствие застрахованного лица. Но для экономии времени можно зайти на официальный сайт Пенсионного фонда России, получить доступ в личный кабинет и запросить сведения дистанционно.

Как узнать о пенсионных накоплениях

Вся информация о пенсионных правах и накоплениях есть в лицевом счете. Получить информацию из лицевого счета в ПФР можно по обращению. Это бесплатно.

Есть несколько вариантов для получения выписки из лицевого счета:

- Заказать извещение о состоянии лицевого счета на портале gosuslugi.ru. Обычно информация приходит сразу, в тот же день;

- Отправить запрос в личном кабинете на сайте ПФР. Для входа можно использовать логин и пароль от сайта госуслуги.

Извещение должно прийти буквально через пару минут;

Извещение должно прийти буквально через пару минут; - Лично обратиться в ПФР или МФЦ.

В извещении о состоянии лицевого счета находится информация о стаже, начисленной зарплате и взносах. Также там указаны пенсионные коэффициенты за каждый год.

Опасность проверки пенсионного фонда через интернет

Многие сайты предлагают быстро узнать свой НПФ по СНИЛС или паспортным данным. Они просят ввести реквизиты документов, которыми могут впоследствии воспользоваться в собственных целях.

Еще один вид мошенничества – взимание платы за услугу. Сайт предлагает пройти авторизацию и просит отправить смс на номер. В итоге со счета списываются деньги.

Ни в коем случае нельзя доверять подобным онлайн-ресурсам. Единственные сайты, на которых можно безопасно, бесплатно и гарантированно узнать о своей пенсии – это Госуслуги и официальный сайт ПФР.

Как забрать свои сбережения из НПФ и перенести в другой?

При смене НПФ важно знать правила, которые действуют с 2015 года для застрахованных лиц:

- перевод возможен только 1 раз в год;

- для сохранения инвестиционной прибыли рекомендуется менять компанию не чаще 1 раза в 5 лет.

Чтобы забрать накопления и перенести их в другой НПФ, нужно подписать договор с выбранным фондом, затем подать заявление в старый НПФ, предъявив паспорт и страховое свидетельство. Перевод будет осуществлен после 31 марта следующего года.

Как проверить пенсионные отчисления в ПФР?

Сегодня количество так называемых «пенсионных баллов» волнует поголовно всех. И это не удивительно: именно от количества баллов на индивидуальных счетах (в СНИЛС) будущих пенсионеров зависит объем их пенсионных начислений.

Как посмотреть свои пенсионные отчисление не выходя из дома? Как проконтролировать своего работодателя, и что делать, если он относится к перечислениям в Пенсионный фонд недобросовестно – этот материал.

Сколько должно отчисляться?

Согласно действующего законодательства, работодатель обязан отчислять в Пенсионный фонд за каждого своего сотрудника налог в размере 22 процентов. Также некоторые компании работают по упрощенной системе налогообложения и выплачивают за своих сотрудников вместо 22% — 20% отчислений.

Наряду с этим, если сотрудники предприятия работают во вредных и опасных для жизни условиях, их работодатели помимо положенных 22% выплачивают еще и дополнительные 4% налога.

Как проверить работодателя?

Если сотрудники не уверены, что их шеф исправно делает отчисления в Пенсионный фонд, этот вопрос они обязательно должны прояснить. Легче и проще всего будет уточнить данный вопрос в бухгалтерии собственного предприятия.

Если же работник никак не хочет демонстрировать свое любопытство, выяснить, платятся ли за него пенсионные отчисления, он может и своими силами, воспользовавшись Порталом Госуслуги, официальным сайтом Пенсионного фонда, услугами клиентской службы территориальных органов, МФЦ, кредитных организаций, а также по ИНН. Дальше – подробнее.

Госуслуги

Прежде всего, нужно зайти на сайт (www.gosuslugi.ru) и зарегистрироваться на нем, либо, если гражданин уже зарегистрирован, сразу зайти в Личный кабинет. Однако учетная запись клиента обязательно должна быть подтверждена клиентской службой Пенсионного фонда либо Почтой России.

Из Каталога услуг следует кликнуть по ссылке «Пенсии и пособия», а затем перейти по ссылке «Извещение и состоянии лицевого счета». Вслед за этим программа выдаст выписку обо всех отчислениях.

Сайт ПФР

Еще быстрее можно узнать, как обстоят дела с отчислениями из организации в ПФР, воспользовавшись услугами официального сайте организации, а именно www.pfrf.ru. На этом сайте следует зарегистрироваться, либо, если создана учетная запись, зайти в Личный кабинет.

Дальше следует обратиться к Каталогу услуг и найти в нем ссылку «Министерство здравоохранения и социального развития Российской Федерации», перейти по этой ссылке и выбрать кнопку «Пенсионный фонд».

Кликнув по последнему, пользователь увидит окошко с надписью «Информация о состоянии индивидуальных лицевых счетов». После нажатия на данную кнопку, на экране появится вся необходимая информация о пенсионных отчислениях, в том числе данные о суммах по годам, общее количество накоплений.

Территориальные органы

Информацию об отчислениях в ПФР можно также запросить в клиентской службе территориальных органов. Для этого сотрудникам данной организации нужно будет предоставить паспорт и СНИЛС, а также специальное заявление с просьбой о получении выписки лично в руки или по почте. Выписка, запрашиваемая таким образом, приходит, как правило, через 10 дней.

Многофункциональный центр

В «Едином окне» МФЦ можно также, как и в территориальных органах, запросить выписку о пенсионных перечислениях. С собой нужно также, как и в случае с территориальными органами, иметь паспорт, СНИЛС, заявление с просьбой о предоставлении выписки. Документ можно будет получить так же через 10 дней.

Кредитные организации

Средства, которые перечисляют организации в качестве пенсионных накоплений, проходят через банки, однако не все, а только те, с которыми ПФР заключил договор. Это такие банки, как: Сбербанк, ВТБ Банк Москвы; ВТБ 24; Газпромбанк; банк Уралсиб.

Таким образом, можно обратиться к сотрудникам любого из этих банков с просьбой о предоставлении выписки. С собой человек обязательно должен иметь паспорт, СНИЛС. В самом банке нужно будет составить заявление об оказании услуг.

Сотрудник банка зарегистрирует обратившегося и откроет ему доступ в Личный кабинет, далее отправит запрос через личный кабинет и предоставит выписку с данными о пенсионном счете.

ИНН

Для того, чтобы узнать информацию о пенсионном счете, у гражданина обязательно должен быть СНИЛС. Если он утерян либо неизвестен, то данный номер восстанавливается с помощью сайта www.nalog.ru. Нужно зайти на данный электронный ресурс, выбрать там раздел «Риски бизнеса». Далее выскочит окно с запросом о вводе ИНН – ввести код ИНН, а также код с появившийся картинки (проверка). Спустя несколько секунд программа вышлет файл с номером СНИЛС.

Кстати, узнать свой СНИЛС при помощи ИНН можно и воспользовавшись сайтом ПФР, нажав на кнопку «Забыли регистрационный номер ПФР» и следуя инструкциям программы.

Негосударственные пенсионные фонды

Следует понимать, что деньги, перечисляемые на будущие пенсии в негосударственные пенсионные фонды, платятся добровольно, по договору. Если такой договор оформлен между сотрудником и организацией, по выходу на пенсию сотрудник получит дополнительные выплаты к основной пенсии. Эти выплаты могут производиться как в течение конкретного периода, так и до конца жизни человека.

А вот проверить наличие пенсионных накоплений в негосударственном фонде (и даже снять их) в данном случае будет сложнее. Все зависит от того, что сказано непосредственно в договоре с банком.

Если в договоре никаких запретов не прописано, чтобы определить, есть ли средства на счету в негосударственном пенсионном фонде, нужно обратиться в данный фонд непосредственно либо зайти на его сайт и запросить выписку там. В обоих случаях будут нужные паспортные данные и СНИЛС.

Также данные о перечислениях в негосударственный пенсионный фонд можно узнать в территориальном отделе государственного ПФР.

Что делать, если средства не поступают?

Если из полученной выписки о перечислениях организации в ПФР гражданин понимает, что его работодатель относится к данному вопросу недобросовестно и перечислений не делает, чтобы отстоять свои права, гражданин может обратиться в суд.

К исковому заявлению в данном случае обязательно следует приложить трудовую книжку и ее копию, трудовой договор с копиями, расчетные по оплате. Если доказательная база будет достаточной, суд обяжет недобросовестного работодателя компенсировать положенные выплаты, а также обяжет заплатить штраф за нарушение законодательства Российской Федерации.

Как проверить пенсионные накопления в сбербанке преложение на телефоне

Вконтакте

Google+

Одноклассники

Здравствуйте, в этой статье мы постараемся ответить на вопрос «Как проверить пенсионные накопления в сбербанке преложение на телефоне». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

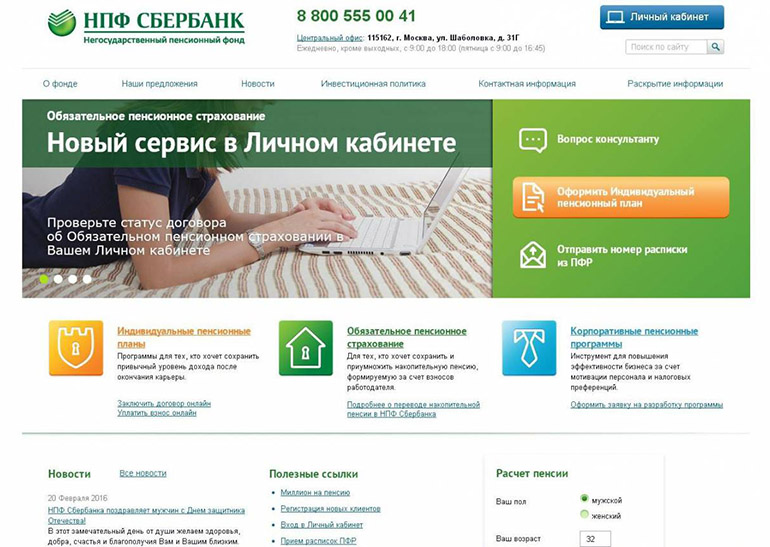

С помощью личного кабинета на официальном сайте НПФ Сбербанка пользователь всегда сможет совершать необходимые операции и отслеживать интересующую его информацию. Новым посетитель потребуется зарегистрироваться (процедура занимает буквально минуту), указав свою электронную почту и придумав пароль.

В противном случае нужно будет просто авторизоваться в системе. На его сайте можно будет не только получать информацию и управлять своими накоплениями, но и воспользоваться калькулятором для расчета будущего размера своей накопительной пенсии.

На заметку. Посетить сервис и узнать о его особенностях будет полезно большинству пользователей.

Как проверить пенсионные накопления в сбербанке преложение на телефоне

Контролировать размер страховой пенсии следует в обязательном порядке. Совершить это возможно двумя способами:

А. Через интернет. Этот вариант подразумевает использование личного кабинета НПФ Сбербанка для ознакомления с запрашиваемыми данными. После авторизации в нем необходимо найти на панели инструментов вкладку «Прочее» и в ней выбрать строку «Пенсионные программы».

После авторизации в нем необходимо найти на панели инструментов вкладку «Прочее» и в ней выбрать строку «Пенсионные программы».

Далее перед пользователем появится новая страница, на которой нужно будет нажать на кнопку получения выписки. Следом появится форма, позволяющая оставить заявку на получение этой выписки – в ней нужно будет оставить паспортные данные и затем отправить электронную заявку на рассмотрение. Статус последней можно будет так же отслеживать через личный кабинет.

Получить свои дополнительные пенсионные накопления гражданин может при достижении общеустановленного возраста. В этом случае к его ежемесячной основной пенсии будет добавляться определенная выплата из НПФ Сбербанка. Существует и второй способ получения накопительной части пенсии – получение права на страховую пенсию (включая ее досрочное наступление).

Но следует оговориться, что если общая сумма накоплений в Негосударственном Пенсионном фонде ниже необходимого для совершения ежемесячных выплат показателя, то клиент может получить ее единоразово. Для этого ему потребуется обратиться в офис НПФ с паспортом и написать соответствующее заявление. На единовременную выплаты также могут рассчитывать:

Для этого ему потребуется обратиться в офис НПФ с паспортом и написать соответствующее заявление. На единовременную выплаты также могут рассчитывать:

- недееспособные люди;

- инвалиды;

- лица, чей трудовой стаж менее минимального.

Важно! Следует заметить, что размер ежемесячной выплаты страховой пенсии зависит от размеров инвестирования в период трудовой деятельности гражданина.

НПФ был учрежден ОАО «Сбербанк России» 17 марта 1995 г., являющимся его единственным акционером.

Согласно последним новостям и статистике, опубликованной в 2018 году, доходность НПФ Сбербанка России демонстрирует довольно неплохие показатели. Популярность этого фонда среди населения растет с каждым годом.

Все больше клиентов доверяют ему распоряжаться своими пенсионными накоплениями с целью увеличения их размера.

Для того чтобы перевести накопительную часть в НПФ Сбербанка, нужно прийти в любое отделение кредитной организации, предъявить паспорт и СНИЛС, заключить договор, а затем обратиться в подразделение Пенсионного фонда, чтобы написать заявление, по которому средства должны быть переведены на счет в НПФ.

Любой гражданин, переведший средства из ПФР на открытый счет Сбербанка, может при желании проверить пенсионные накопления. Самые эффективные способы как это сделать рассмотрим ниже.

Зарегистрировавшись в приложении Сбербанк Онлайн и написав заявление (при личном посещении отделения кредитного учреждения) о подключении к системе электронного обмена с Пенсионным Фондом, клиент может узнать размер накоплений в НПФ Сбербанка через личный кабинет, где ему будет доступна вкладка «Пенсионный фонд».

Чтобы получить выписку о выплатах ПФР, необходимо сформировать запрос банку на ее предоставление:

- в меню выбрать вкладку «Прочее»;

- нажать пункт «Пенсионные программы»;

- выбрать «Получить выписку», указать период;

- нажать «Отправить».

После этого остается дождаться, когда статус обработки вашего запроса, отражаемого в списке совершенных операций, примет состояние «обработан» и рядом с ним появится кнопка просмотра выписки. Нажимая на нее, клиент получает на экране информацию по движению средств на своем накопительном счете.

Этот способ подразумевает следующие варианты действий:

- Визит в подразделение банка. Получить информацию можно, обратившись к сотруднику банка, который предоставит клиенту любые сведения относительно его поступлений на накопительный счет и ответит на возникшие вопросы. Есть возможность самостоятельно получить нужные данные, воспользовавшись одним из публичных компьютеров в зале офиса (при необходимости обратитесь за помощью к консультанту).

- Использование терминала или банкомата. Этот способ применим, если у клиента имеется пластиковая карта Сбербанка. Вставив карту и введя пин-код, находимо выбрать раздел, с помощью которого устройство находит накопительный счет и отражает всю информацию по нему.

Накопительная часть становится доступна к снятию при достижении возраста выхода на пенсию. Разумеется, как в любом правиле, и в этом существует несколько исключений. Накопленные средства выплачиваются пенсионерам раньше, если:

- трудовая деятельность завершена досрочно;

- пенсия назначена по инвалидности;

- они относятся к категории граждан, претендующих на получение дополнительной помощи от государства.

Получить накопительную часть в НПФ Сбербанка пенсионеры могут:

- Всей суммой сразу. Это осуществляется в случае получения инвалидности, при выходе на пенсию тех, чей трудовой стаж не достиг минимального срока, а также нетрудоспособным лицам при потере кормильца;

- Равными долями ежемесячно на протяжении всей жизни. Может быть назначена в случае, если величина накоплений превысила пятипроцентный рубеж от страховой пенсии;

- Выплаты каждый месяц в течение последующего десятилетия. Допускается в том случае, если к сумме накоплений дополнительно добавлялись средства, допустим материнский капитал.

После обновления сервис будет подстраиваться под задачи каждого клиента с помощью искусственного интеллекта, который умеет анализировать предпочтения пользователей по параметров. На главной с

Пенсии по месту работы | Народная пенсия

Что такое пенсия?

Пенсия — это эффективный с точки зрения налогообложения способ долгосрочной экономии. Идея состоит в том, чтобы отложить немного денег сейчас, чтобы жить на потом, когда вы захотите начать меньше работать или полностью уйти на пенсию.

Но есть разные виды пенсий…

Рабочая пенсия

Народная пенсия — это программа пенсионного обеспечения по месту работы. Для большинства людей это просто горшок с деньгами: сотрудники платят небольшой процент от своей заработной платы, а работодатель добавляет еще немного.Сотрудник также получает налоговые льготы на деньги, которые он откладывает в свою пенсионную корзину. Затем с пенсиями, такими как The People’s Pension, вкладывается денежная масса, чтобы со временем расти. Обычно доступно в любое время, начиная с 55-летия (правительство предлагает увеличить его до 57 лет с 2028 года).

Государственная пенсия

Большинство наших участников также будут получать государственную пенсию.

Если вы платите взносы в систему государственного страхования на протяжении многих лет, вы сможете требовать еженедельные выплаты от правительства в какой-то момент, когда вам исполнится 60.(Возраст, в котором вы можете претендовать на государственную пенсию, постепенно увеличивается в зависимости от того, когда вы родились.)

Если вы получите полную сумму, то в настоящее время она лишь немного превышает отметку в 8000 фунтов стерлингов в год — этого вряд ли хватит для выхода на пенсию, но это хорошее начало.

Персональная пенсия

Вы также можете выбрать личную пенсию.

Персональные пенсии часто аналогичны пенсиям на рабочем месте, но обычно доступны непосредственно физическим лицам, а не на рабочем месте.Как, например, пенсия заинтересованного лица, которая позволяет гибкие выплаты. Идеально, если вы работаете не по найму или не работаете по найму.

Многие работодатели ранее предлагали пенсии заинтересованным лицам. Некоторые, возможно, скорректировали свои пенсионные схемы, чтобы они соответствовали правилам автоматического зачисления, в то время как многие работодатели перешли на рабочие места, такие как The People’s Pension.

Пенсия с установленными взносами

Народная пенсия также классифицируется как пенсия с «установленными взносами» (в отличие от пенсии с «установленным размером пособия»).

Это тип пенсии, при которой вы и / или ваш работодатель вносите деньги в свою пенсионную корзину. Ваши деньги инвестируются с течением времени — поэтому то, сколько вы в конечном итоге получите, зависит от того, сколько вы сэкономите, начисляет и от того, как работают ваши инвестиции.

Пенсия с установленными выплатами

Установленное пособие — это тип пенсии, которую работодатели регулярно предлагали не так давно — она дает вам гарантированный доход каждый год после выхода на пенсию.

Сколько вы получаете, зависит от вашей зарплаты и количества лет, которые вы там проработали.Поэтому ее иногда называют схемой окончательной заработной платы (FSS) или переоценкой среднего заработка за карьеру (CARE).

Хорошая новость в том, что мы живем дольше, а плохая в том, что большинство работодателей больше не могут позволить себе такую пенсию. Если он у вас когда-либо был, убедитесь, что вы его отслеживаете (и не переводите его в систему пенсионного обеспечения с установленными взносами, не увидев, действительно ли оно того стоит).

ER пенсия

Если у вас есть пенсия по месту работы, вы, вероятно, увидите в своей расчетной ведомости «ER пенсия».Это деньги, которые ваш работодатель вносит в вашу пенсионную корзину.

Аналогичным образом, «EE пенсия» в вашей расчетной ведомости — это деньги, которые вы вносите в свою пенсионную корзину из своей заработной платы.

Закон о пенсиях на рабочем месте

Если вы нанимаете хотя бы одного человека, работодателя несут юридическую обязанность предложить пенсионный план, который можно использовать для автоматического зачисления.

Правила пенсионного обеспечения по месту работы

Вы должны автоматически включать определенных сотрудников в эту пенсионную схему.И вам нужно будет внести деньги в их пенсионные фонды. Вы должны сообщить другим своим сотрудникам, что они тоже могут присоединиться.

The People’s Pension — это комплексное решение для поддержки, которое может помочь вам в ведении бизнеса.

Подробнее о новых пенсионных правилах

Подробнее об автоматической регистрации и о том, как мы можем вам помочь

Пособия по трудовой пенсии работникам

Мы все живем дольше, и эти дополнительные годы не окупятся.

Узнайте «зачем мне трудовая пенсия» менее чем за 2 минуты

- Ваша пенсия по месту работы дает вам вашу собственную пенсию, которая принадлежит вам — даже если вы уйдете с работы в будущем, она останется вашей.

- Каждый платежный период, когда вы вносите в него деньги, делает это и ваш работодатель, и правительство позволяет вам удерживать часть вашего налога, чтобы помочь вам увеличить банк. Это бесплатные «дополнительные» деньги, означающие, что вы откладываете больше для более комфортной пенсии.

- Ваша пенсионная корзина на рабочем месте полностью отделена от государственной пенсии и является хорошим способом пополнения вашего пенсионного дохода.

- Доходность ваших пенсионных сбережений, вероятно, будет лучше, чем доходность любых сбережений на вашем банковском счете. Поэтому будет разумно начать откладывать деньги прямо сейчас, чтобы у ваших денег больше шансов на рост!

Подробнее в Информации о членах.

Ваши пенсионные накопления

Если вы были автоматически зарегистрированы в нашей программе пенсионного обеспечения на рабочем месте, вам не нужно ничего делать, чтобы заработать пенсионную корзину, поскольку она запускается автоматически.

Но если вы хотите участвовать в пенсии, вы можете.

Как участник, у вас есть собственная пенсионная корзина, и вы и / или ваш работодатель будете регулярно вносить в нее взносы. Ваша собственная пенсионная корзина позволяет легко отслеживать состояние вашей пенсии

Помните… деньги, которые вы вкладываете в свою пенсионную корзину, пополняются вашим работодателем и государством — они включают дополнительные «бесплатные» деньги и являются отличным способом увеличить ваши пенсионные сбережения!

Подробнее о налоговых льготах на пенсии

Если вы прекратите вносить взносы или уменьшите их до уровня ниже установленного законом минимума, ваш работодатель также может уменьшить размер взносов или также перестать платить.Так что не проигрывайте.

Подробнее о выплате в пенсионную корзину

Узнайте, сколько накопить на пенсию

Вы можете использовать наши калькуляторы, чтобы узнать, на какой срок может хватить ваших пенсионных накоплений и на сколько вам, возможно, придется жить, чтобы определить, сколько вам нужно откладывать.

Отказ от участия в трудовой пенсии

Сотрудники — если вы не хотите быть участником программы пенсионного обеспечения на рабочем месте, такой как The People’s Pension, вам не обязательно быть участником.

Если вы регистрируетесь автоматически, вы можете отказаться от участия. Вы можете присоединиться повторно, когда вам это удобно, при условии, что у вас есть на это право.

Подробнее читайте в информации о вашем члене.

Работодатели — для всех сотрудников, которые ранее отказались от участия, вы обязаны возвращать их на пенсию каждые три года. Это называется повторной регистрацией. Они могут отказаться снова, если по-прежнему думают, что это не для них.

Подробнее о переобучении

подписчиков Atal Pension Yojana должны проверить кондиционер на предмет государственного взноса, пожаловаться, если он не получен

Доверительный фонд национальной пенсионной системы (NPS) попросил правомочных подписчиков Atal Pension Yojana (APY) проверить свои банковские счета на предмет получения государственного взноса в их счетов, потому что траст уже выпустил взносы на 2015-16, 2016-17, 2017-18 и 2018-19 финансовые годы.

Далее в уведомлении говорится, что если какой-либо подписчик не получил этих государственных взносов, он / она должен подать жалобу. Читайте, как пожаловаться.

Те подписчики APY, которые не обязаны платить подоходный налог и не охвачены какой-либо схемой социального обеспечения, имеют право на получение государственных взносов на свой пенсионный счет.

Согласно уведомлению NPS Trust, «Управление по регулированию и развитию пенсионных фондов (PFRDA) в прошлом выдавало несколько траншей государственных взносов поставщикам услуг (SP) APY для дальнейшей передачи соответствующим бенефициарам.Поэтому требуется, чтобы подписчик APY проверил свой банковский счет на предмет получения государственного со-взноса, в зависимости от его собственного взноса, с 2015 года на 2015-16, 2016-17, 2017-18 и 2018-19 финансовые годы «.

Подписчики APY должны проверить, получили ли они государственную доплату на свои банковские счета от поставщиков услуг APY. Если вы еще не получили его за вышеупомянутые финансовые годы, вы можете подать жалобу в NPS Trust, поскольку PFRDA уже выплачивало государственный со-взнос поставщикам услуг APY за эти финансовые годы.Вы можете подать жалобу онлайн по электронной почте.

Согласно уведомлению NPS Trust: «Если у вас возникнут какие-либо проблемы или вы хотите подать жалобу в этом отношении, вы можете обратиться в NPS Trust вместе со своим постоянным номером пенсионного счета (PRAN) и вашими данными и данными APY SP по электронной почте. : [email protected] »

Согласно APY, правительство Индии вносит со-вклад в размере 50% от взноса подписчика или 1000 рупий, в зависимости от того, что меньше в год. Государственные взносы доступны для тех, кто не охвачен какими-либо установленными законом программами социального обеспечения и не платит подоходный налог.Правительство будет вносить совместный вклад в течение пяти лет каждому подходящему подписчику, который присоединился к схеме в период с 1 июня 2015 года по 31 марта 2016 года. Преимущество государственного со-взноса в рамках APY не должно превышать пяти лет для любого подписчика, включая мигрировавших бенефициаров из Сваваламбана.

Правительство ввело Atal Pension Yojana (APY) в 2015 году, чтобы снизить риски для долголетия работников, обеспечить финансовую безопасность работников неорганизованного сектора и побудить их добровольно откладывать средства на пенсию.

Пенсионные взносы могут помочь увеличить сбережения для детей | Личные финансы | Финансы

Независимо от того, имеется ли в виду конкретная финансовая веха или это необходимо для поддержки их на пороге взрослой жизни, существует целый ряд причин, по которым родители, бабушки и дедушки и, возможно, даже другие члены семьи могут отложить деньги на конкретного ребенка . А поскольку нынешняя пандемия коронавируса поражает миллионы в финансовом отношении, кризис COVID-19 служит напоминанием о том, что финансовую стабильность никогда не следует воспринимать как должное.

{% = o.title%}

Многие могут захотеть заняться обучением детей финансам.

И, согласно исследованию, предоставленному службой цифровых финансовых консультаций OpenMoney эксклюзивно для Express.co.uk, это тема, которую многие жаждут, особенно те, кому от 16 до 18 лет.

Из этой возрастной группы три четверти (75 процентов) заявили, что хотели бы больше узнать о доступных им вариантах.

Согласно исследованию, эти подростки обычно знакомы со сбережениями; в среднем от 16 до 18 лет сэкономлено от 250 до 500 фунтов стерлингов.

ПРОЧИТАЙТЕ БОЛЬШЕ: Мартин Льюис умоляет вкладчиков перейти на «полностью безопасный» сберегательный счет

Пенсионные взносы могут быть сделаны от имени ребенка (Изображение: GETTY)

И концепция сохранения сбережений «заперта» потому что когда они старше — это тоже не то, с чем эта возрастная группа незнакома.

Исследование показывает, что более половины молодых людей в возрасте от 16 до 18 лет знают или ожидают, что у них есть сбережения.

Энтони Морроу, генеральный директор службы цифровых финансовых консультаций OpenMoney, поделился своим опытом о различных вариантах, которые могут быть доступны.

Индивидуальный сберегательный счет для детей

Индивидуальный сберегательный счет для детей (JISA) — это необлагаемый налогом сберегательный счет, который может быть открыт от имени ребенка до 18 лет.

Однако существуют правила снятия денег. из JISA, как объяснил г-н Моррос.

«В отличие от обычного легкодоступного сберегательного счета, к которому можно получить доступ по мере необходимости, деньги, внесенные в JISA, не будут доступны, пока вашему ребенку не исполнится 18 лет, после чего он перейдет в ISA для взрослых», — сказал он.

«Они должны быть созданы одним из родителей или опекуном, однако любой может вносить в них плату, но не более 9000 фунтов стерлингов в год.

НЕ ПРОПУСТИТЕ

» Как и взрослых ISA, существует два различные виды JISA — кассовый ISA и фондовый ISA.

«Оба работают так же, как и эквивалент для взрослых, что означает, что ISA с наличными деньгами просто приносит проценты с течением времени без каких-либо налоговых вычетов, а ISA с акциями и акциями позволяет инвестировать деньги вашего ребенка в акции, облигации и фонды.

«Последний потенциально может принести больше прибыли, чем денежный ISA, однако это сопровождается риском потерь, поскольку стоимость инвестиций может как расти, так и уменьшаться.

« Это так важно учить детям ценность, которую приносит сбережение на счет, например JISA, дает понимание того, как это может помочь в достижении долгосрочных целей, таких как покупка автомобиля, и доказывает, что даже небольшая экономия со временем накапливается для достижения целей, поначалу может показаться недостижимым.

«Основное преимущество JISA — это ежегодное не облагаемое налогом сберегательное пособие».

Детские трастовые фонды

«Детский трастовый фонд (CTF) — еще один метод не облагаемых налогом сбережений для тех, кто родился в период с 1 сентября 2002 года по январь 2011 года», — пояснил г-н Морроу.

«Как и JISA, деньги не могут быть доступны, пока вашему ребенку не исполнится 18 лет, а это означает, что первая когорта сможет получить доступ к своему доверительному фонду в сентябре этого года. варианты для детей (Изображение: GETTY)

«Даже если вы не настроили его, если ваш ребенок родился в отведенное время, все еще существует вероятность того, что он был открыт от их имени HMRC.

«Еще в 2005 году HMRC автоматически открывала счета для соответствующих детей с начальным платежным ваучером на сумму 250 или 500 фунтов стерлингов. Для проверки воспользуйтесь доступной онлайн-службой HMRC, которая может предоставить вам всю необходимую информацию.

« Если вы знайте, что у вашего ребенка есть CTF, вы можете подумать о передаче его младшему ISA. На рынке не только больше JISA, но и процентные ставки выше для младших финансовых ISA, а ISA по акциям и акциям имеют больший выбор для инвестиций.

«В возрасте 16 лет ваш ребенок может выбрать: взять на себя управление его доверием или оставить его на ваше усмотрение. Чтобы получить доступ к деньгам, ему просто нужно иметь личный банковский счет, на который они могут быть переведены. . »

Введение в инвестиции

«Инвестиции могут быть отличным способом заинтересовать вашего ребенка миром финансов и послужат ценным уроком понимания важности откладывания денег в долгосрочной перспективе», — сказал г-н Морроу.

«Раннее понимание инвестирования дает большое преимущество на будущее и устраняет барьер для входа в инвестиции, который для многих является недостатком знаний.

« Хотя ваш ребенок может быть слишком молод, чтобы делать собственные инвестиции, вы может начать учить их его принципам.

«Создавайте с ними фиктивные портфели, заполненные компаниями, которые их больше всего интересуют, например Apple, Disney или Netflix. Затем помогите им наблюдать за развитием их акций, обсуждая, что компании делают правильно, а что нет, и каковы их проблемы. и риски есть.

«Кроме того, вы можете вложить средства во что-нибудь для них, но позволить им испытать весь процесс и получить какую-то выгоду от вознаграждения».

Пенсионные накопления

«Если вы еще не думали об этом, начало пенсии для вашего ребенка, хотя это может показаться преждевременным, могло бы стать отличным вложением в его финансовую стабильность и будущее», — сказал г-н Морроу.

«Когда ваш ребенок начнет работать или раньше, если ему посчастливится тратить деньги, побудите его начать откладывать на пенсию, чтобы привыкнуть к этому с раннего возраста.

«Подобно концепциям инвестирования, обсудите с ними принципы отсроченного вознаграждения, чтобы показать им, что их« я в будущем »поблагодарит их позже, если они решат откладывать деньги сейчас.

« Есть несколько вариантов, доступных для молодых пенсионные планы, включая младшую индивидуальную пенсию с самостоятельным инвестированием (junior SIPP) и пенсию акционера.

«Единственное различие между ними и эквивалентом для взрослых состоит в том, что родитель или законный опекун должен управлять учетной записью, пока ребенку не исполнится 18 лет.В остальном действуют те же правила небольшой и долгосрочной экономии.

«Чем раньше ваш ребенок начнет этот процесс, тем лучше он будет подготовлен к экономии денег, как только они поступят на его счет».

Налогообложение выплат иностранных пенсий и аннуитетов

Серия международных налоговых разрывов

Иностранная пенсия или распределение аннуитета — это выплата из пенсионного плана или пенсионного аннуитета, полученная из источника за пределами Соединенных Штатов.Вы можете получить его от:

- иностранный работодатель

- траст, учрежденный иностранным работодателем

- иностранное правительство или одно из его ведомств (включая иностранную пенсию по социальному обеспечению)

- иностранная страховая компания

- иностранный траст или другое иностранное юридическое лицо, назначенное для выплаты аннуитета

Так же, как в случае внутренних пенсий или аннуитетов, налогооблагаемая сумма обычно представляет собой валовое распределение за вычетом затрат (инвестиции в контракт).Доход, полученный от иностранных пенсий или аннуитетов, может полностью или частично облагаться налогом, даже если вы не получите форму 1099 или другой аналогичный документ, в котором указывается сумма дохода.

Договорные пособия по пенсиям / аннуитетам — Общее правило

Как правило, статья о пенсиях / аннуитетах большинства договоров о подоходном налоге допускает исключительное налогообложение пенсий или аннуитетов в соответствии с внутренним законодательством страны-резидента (как это определено статьей о резидентстве).Как правило, это верно, если только положения договора специально не изменяют этот режим. Например, некоторые договоры предусматривают, что страна проживания может не облагать налогом суммы, которые не облагались бы налогом в другой стране, если бы вы были резидентом этой страны. Также могут быть особые правила для паушальных выплат.

Что касается государственных пенсий / государственных пенсий / аннуитетов (обычно охватываемых статьей о государственных услугах) или выплат по социальному страхованию, то, как правило, выплаты облагаются налогом только в той стране, в которой правительство производит выплаты.Обратите внимание, что то, что составляет государственную пенсию или государственную пенсию, определяется соглашением, и это правило может применяться в узком смысле.

Если вы проживаете в другой стране и получаете пенсию / аннуитет, выплачиваемую плательщиком США, вы можете потребовать освобождения от удержания федерального подоходного налога США (FIT) в соответствии с налоговым соглашением, заполнив форму W-8BEN, свидетельство об иностранном статусе Бенефициарного владельца для удержания налогов и отчетности в США, и доставки его плательщику США. Вы должны сообщить о своем U.S. Идентификационный номер налогоплательщика (ИНН) в форме W-8BEN, чтобы он был действителен для целей договора.

Если вы проживаете в Соединенных Штатах и получаете пенсию / аннуитет, выплачиваемую иностранным плательщиком, вы должны подать заявление о соответствующем освобождении от удержания налога в соответствии с соглашением в форме и в порядке, установленном иностранным правительством. Если иностранное правительство и / или иностранный налоговый агент отказывается удовлетворить требование по соглашению, укажите его в своей налоговой декларации или другой установленной форме, поданной в иностранное государство.Кроме того, вы можете претендовать на получение иностранного налогового кредита в своей федеральной налоговой декларации в США по любому иностранному подоходному налогу, удержанному с вашей иностранной пенсии или аннуитета. Имейте в виду, что иностранный налоговый кредит обычно не разрешается для удержанного налога, превышающего обязательства по иностранному праву, с учетом применимых договоров о подоходном налоге.

Всегда проверяйте, чтобы вы полностью прочитали соответствующие статьи каждого договора, поскольку могут быть особые положения, которые влияют на налогообложение вашего дохода.Кроме того, обязательно ознакомьтесь с любыми протоколами (поправками) к соглашению, поскольку они могут пересматривать соответствующие статьи договора и влиять на ваше право на получение льгот или налогообложение вашего дохода. Техническое пояснение, прилагаемое к договору, может также дать представление, в частности, о том, что соответствует определению пенсии, государственной пенсии или пенсии, выплачиваемой в связи с государственной службой, в договоре. Вам необходимо внимательно изучить каждый договор, поскольку выгоды варьируются от договора к договору — только потому, что один договор допускает определенный режим, не означает, что другой договор допускает такой же режим.

Вопросы о резидентстве по налоговому соглашению

При определении того, имеете ли вы право на льготы по налоговому соглашению, вам необходимо указать свое налоговое резидентство. (Статья 4 большинства договоров) дает определение резидента.

Примените внутреннее законодательство каждой страны для определения вашего места жительства, IRC § 7701 (b) в случае Соединенных Штатов (см. Главу 1 публикации 519, Руководство США по налогам для иностранцев, тест на получение зеленой карты, тест на существенное присутствие, или выбор первого года).От вашего места жительства зависит, как будет применяться статья договора о пенсиях / аннуитетах.

Если вы определили, что являетесь резидентом одной из стран-участниц договора, вам следует обратиться к пособиям, предусмотренным в соответствующей статье договора, касающейся пенсий, аннуитетов, государственных услуг или выплат по социальному обеспечению.

Если после применения внутреннего законодательства каждой страны вы являетесь резидентом обеих стран (т. Е. Двойным резидентом), вы можете определить единую страну проживания, применив Правила разрешения споров (статья 4 большинства договоров).Правила применяются в том порядке, в котором они указаны в договоре, обычно следующим образом (некоторые договоры следуют другому порядку или не содержат всех этих правил):

- В какой стране вам доступен постоянный дом ?

- С какой страной у вас более тесные связи личные и экономические ?

- В какой стране у вас есть Habitual Abode ?

- Из какой страны вы гражданин / гражданин ?

Если любое из вышеперечисленных правил приводит к определению единственной страны проживания, то нет необходимости продолжать работу с остальными правилами.С другой стороны, если ни одно из вышеперечисленных правил не приводит к единственной стране резидентства, решение о резидентстве должно приниматься компетентными органами каждой страны по запросу налогоплательщика. Обратитесь в Службу поддержки компетентных властей для получения информации о том, как сделать запрос на помощь компетентного органа. Обратите внимание, что некоторые договоры не содержат правил разрешения конфликтов для определения статуса резидента с двойным резидентством, и вы должны запросить помощь компетентного органа для принятия решения.

Договор о льготах и «спасительная оговорка»

Если вы U.С. Гражданин или резидент, помимо требований, изложенных в соответствующей статье договора, вам также необходимо будет рассмотреть так называемую «исключающую оговорку» (обычно содержащуюся в статье 1). Исключающая оговорка сохраняет право Соединенных Штатов облагать налогом своих граждан и резидентов (за некоторыми исключениями) их общемировой доход, как это предусмотрено законодательством США, как если бы договора не было. Если нет исключений из спасительной оговорки для соответствующей статьи и пункта о пенсиях / аннуитетах, то в качестве U.Гражданин или резидент S. Ваше распределение будет облагаться налогом в Соединенных Штатах.

Пенсии по социальному обеспечению за рубежом

В отсутствие применения того или иного положения договора иностранные пенсии по социальному обеспечению обычно облагаются налогом, как если бы они были иностранными пенсиями или иностранными аннуитетами. Они не имеют права на исключение из налогооблагаемого дохода, как это может быть пенсия по социальному обеспечению в США, если только налоговое соглашение не предусматривает исключения.

Большинство договоров о подоходном налоге содержат особые правила для выплат социального страхования.Как правило, договоры США предусматривают, что выплаты по социальному обеспечению облагаются налогом в стране, производящей выплаты. Однако иностранные выплаты по социальному страхованию также могут облагаться налогом в Соединенных Штатах, если вы являетесь гражданином или резидентом США, в результате спасительной оговорки. И помните, что не все договоры содержат одинаковые положения о пенсиях по социальному обеспечению за рубежом, поэтому всегда обращайтесь к конкретному договору, о котором идет речь.

Пенсии иностранного правительства

Соглашения о подоходном налоге могут также содержать особые правила для пенсий, выплачиваемых в связи с государственной службой (как правило, в соответствии со статьей о государственной службе).Многие налоговые соглашения США предусматривают, что пенсия, полученная за государственные услуги, будет облагаться налогом в стране-плательщике только в том случае, если лицо является гражданином / подданным страны, в которой предоставляются государственные услуги, и не является гражданином или держателем грин-карты в стране, где услуги были выполнены. Пособия в отношении государственных пенсий могут отличаться от этого режима, поэтому вам следует обращаться к конкретному рассматриваемому договору для отклонений. Кроме того, важно помнить, что иностранные государственные пенсии, получаемые U.На гражданина или резидента С. может распространяться исключающая оговорка.

Взносы иностранных работодателей

Если вы работали за границей, ваши расходы могут включать суммы, внесенные вашим работодателем, которые не были включены в ваш валовой доход. Это относится к сделанным взносам:

- до 1963 года вашим работодателем для этой работы,

- после 1962 года вашим работодателем для этой работы, если вы выполняли услуги в соответствии с планом, существовавшим на 12 марта 1962 года, или

- после 1996 года вашим работодателем от вашего имени, если вы были иностранным миссионером (должным образом рукоположенным, уполномоченным или имеющим лицензию служителем церкви или мирянином).

Взносы иностранцев в то время как иностранец-нерезидент

Ваши взносы и взносы вашего работодателя не являются частью ваших затрат, если взнос был основан на компенсации за услуги, оказанные за пределами США, когда вы были иностранцем-нерезидентом, и не облагались подоходным налогом в соответствии с законодательством Соединенных Штатов или любой другой страны. (но только в том случае, если бы взнос подлежал налогообложению, если бы он был выплачен в качестве денежной компенсации при оказании услуг).

Договор о выплате пенсионных взносов

В США относительно мало договоров, которые предусматривают льготы по международным пенсионным взносам (как правило, в статьях о пенсионных схемах). Льготы могут позволить гражданину США, который является резидентом в другой стране, получить благоприятный налоговый режим в другой стране для взносов в пенсионный план США или могут позволить гражданину США, который является резидентом в другой стране, получить благоприятный налоговый режим. в U.S. для взноса в зарубежный пенсионный план. Поскольку размер пособий ограничен взносами в пенсионный фонд, вам всегда следует обращаться к конкретному договору как к вопросу, чтобы узнать, какие льготы доступны, если таковые имеются.

Источники и ссылки:

НПС (Национальная пенсионная система)

NPS (Национальная пенсионная схема) — знайте о налоговых льготах и взносах NPS.

Обновлено:

Расчет ежемесячных пенсионных и налоговых льгот с помощью калькулятора Cleartax NPS

1.Что такое NPS (Национальная пенсионная система)?

Национальная пенсионная программа — это инициатива центрального правительства в области социального обеспечения. Эта пенсионная программа открыта для сотрудников государственного, частного и даже неорганизованного секторов, за исключением служащих вооруженных сил. Схема поощряет людей вкладывать средства в пенсионные счета через регулярные промежутки времени в течение их работы. После выхода на пенсию абоненты могут забрать определенный процент от корпуса. Как владелец счета NPS, вы будете получать оставшуюся сумму в качестве ежемесячной пенсии после выхода на пенсию.Ранее схема НПС охватывала только служащих центрального правительства. Теперь, однако, PFRDA сделала его открытым для всех граждан Индии на добровольной основе. Схема NPS имеет огромное значение для всех, кто работает в частном секторе и требует регулярной пенсии после выхода на пенсию. Схема переносима для разных рабочих мест и мест, с налоговыми льготами в соответствии с разделами 80C и 80CCD.

2. Кто должен инвестировать в NPS?

NPS — хорошая схема для всех, кто хочет заранее спланировать свой выход на пенсию и не склонен к риску.Регулярная пенсия (доход) в пенсионные годы, несомненно, будет благом, особенно для тех, кто уходит на пенсию с работы в частном секторе. Подобные систематические вложения могут существенно изменить вашу жизнь после выхода на пенсию. Фактически, люди, получающие зарплату, которые хотят максимально использовать вычеты 80C, также могут рассмотреть эту схему.

3. Характеристики и преимущества NPS

а. Доходы / проценты

Часть NPS направляется в акции (это может не обеспечивать гарантированный доход).Однако его доходность намного выше, чем у других традиционных налоговых инвестиций, таких как PPF. Эта схема действует более десяти лет и до сих пор приносила 8-10% годовых. В NPS вам также разрешено сменить управляющего фондом, если вы недовольны результатами деятельности фонда.

г. Оценка рисков

В настоящее время существует предел в диапазоне от 75% до 50% на долю участия в национальной пенсионной системе. Для государственных служащих этот предел составляет 50%.В установленном диапазоне доля капитала будет уменьшаться на 2,5% каждый год, начиная с года, в котором инвестору исполняется 50 лет. Однако для инвестора в возрасте 60 лет и старше ограничение устанавливается на уровне 50%. Это стабилизирует уравнение риска и доходности в интересах инвесторов, а это означает, что корпус в некоторой степени защищен от волатильности фондового рынка. Потенциал дохода у NPS выше по сравнению с другими схемами с фиксированным доходом.

г. Налоговая эффективность — налоговая льгота НПС

Существует вычет до рупий.1,5 лакха для NPS — как за ваш вклад, так и за вклад работодателя.

— 80CCD (1) покрывает самостоятельный вклад, который является частью Раздела 80C. Максимальный вычет, на который можно претендовать в соответствии с 80CCD (1), составляет 10% от заработной платы, но не более указанного предела. Для самозанятых налогоплательщиков этот предел составляет 20% от валового дохода.

— 80CCD (2) покрывает взнос работодателя в NPS, который не является частью Раздела 80C. Эта льгота недоступна для самозанятых налогоплательщиков.Максимальная сумма, имеющая право на вычет, будет наименьшей из следующих:

а. Фактический вклад работодателя в NPS

б. 10% от базового + DA

c. Общий валовой доход

— Вы можете запросить любой дополнительный самостоятельный взнос (до 50 000 рупий) в соответствии с разделом 80CCD (1B) в качестве налоговой льготы NPS.

Таким образом, данная схема допускает налоговый вычет в сумме до 2 лакхов.

г. Правила вывода после 60

Вопреки распространенному мнению, вы не можете отозвать весь корпус схемы НПВ после выхода на пенсию.Для получения регулярной пенсии от страховой компании, зарегистрированной в PFRDA, вы в обязательном порядке должны отложить не менее 40% фонда. Остальные 60% сейчас не облагаются налогом. Читайте здесь, чтобы узнавать о последних новостях о NPS. Читайте здесь, чтобы узнавать о последних новостях о NPS.

Читайте здесь, чтобы узнавать о последних новостях о NPS.

эл. Правила досрочного выхода и выхода

Что касается пенсионной системы, для вас важно продолжать инвестировать до 60 лет. Однако, если вы инвестируете не менее трех лет, вы можете снимать до 25% для определенных целей.К ним относятся, среди прочего, свадьба детей или учеба в высшем учебном заведении, строительство / покупка дома или лечение себя / семьи. Вы можете снимать средства до трех раз (с перерывом в пять лет) за все время пребывания в должности. Эти ограничения накладываются только на аккаунты уровня I, но не на аккаунты уровня II. Прокрутите вниз, чтобы узнать о них подробнее.

ф. Правила распределения капитала

NPS инвестирует в различные схемы, а Схема E NPS инвестирует в акции. Вы можете инвестировать в акции не более 50%.Есть два варианта инвестирования — автоматический выбор или активный выбор. Выбор авто определяет профиль риска ваших инвестиций в зависимости от вашего возраста. Например, чем вы старше, тем стабильнее и менее рискованны ваши вложения. Активный выбор позволяет вам определить схему и разделить свои вложения.

г. Возможность изменения схемы или управляющего фондом

С NPS у вас есть возможность сменить пенсионную схему или менеджера фонда, если вы недовольны их работой.Эта опция доступна для аккаунтов уровней I и II.

4. Как открыть счет в NPS

PFRDA регулирует работу NPS, и они предлагают как онлайн, так и офлайн средства для открытия этой учетной записи.

а. Автономный процесс

Чтобы открыть учетную запись NPS в автономном режиме или вручную, вам сначала нужно будет найти PoP — Point of Presence (это также может быть банк). Соберите форму подписчика в ближайшем PoP и отправьте ее вместе с документами KYC.Игнорируйте, если вы уже соответствуете требованиям KYC в этом банке.

После того, как вы сделаете первоначальные инвестиции (не менее 500 или 250 рупий в месяц или 1000 рупий в год), PoP отправит вам PRAN — номер постоянного пенсионного счета. Этот номер и пароль в запечатанном приветственном наборе помогут вам управлять своей учетной записью. За этот процесс взимается единовременный регистрационный сбор в размере 125 рупий.

г. Онлайн-процесс

Теперь можно открыть счет NPS менее чем за полчаса.Открыть учетную запись онлайн (enps.nsdl.com) легко, если вы свяжете свою учетную запись со своим PAN, Aadhaar и номером мобильного телефона. Вы можете подтвердить регистрацию, используя OTP, отправленный на ваш мобильный телефон. Это сгенерирует PRAN (постоянный номер пенсионного счета), который вы можете использовать для входа в NPS.

5. Типы счетов НПС

Два основных типа учетных записей в рамках NPS — это уровень I и уровень II. Первый является учетной записью по умолчанию, а второй добавляется добровольно. В таблице ниже подробно описаны два типа счетов.

Сведения | NPS Tier-I Account | NPS Tier-II Account |

Статус | По умолчанию | Добровольное |

Вывод средств | Не допускается | Разрешено |

Освобождение от налогов | До 2 лакх рупий с.а. (до 80C и 80CCD) | 1,5 лакха для государственных служащих Прочие служащие — нет |

Минимальный вклад в NPS | 500 рупий или 500 рупий или 1000 рупий в год | 250 рупий |

Максимальный вклад NPS | Без ограничений | Без ограничений |

Учетная запись Tier-I является обязательной для всех, кто выбирает схему NPS.Сотрудники центрального правительства должны вносить 10% от своей основной заработной платы. Для всех остальных NPS — это вариант добровольного инвестирования.

6. Сравнение схемы НПС с другими инструментами экономии налогов

Государственный резервный фонд (PPF) и фиксированные депозиты для экономии налогов (FD). Вот как они выглядят по сравнению с NPS:

Инвестиции | Проценты | Период блокировки | Профиль риска |

NPS | от 8% до 10% (ожидается) | До выхода на пенсию | Рыночные риски |

ELSS | от 12% до 15% (ожидается) | 3 года | Рыночные риски |

ППФ | 8.1% (гарантировано) | 15 лет | Без риска |

FD | от 7% до 9% (гарантировано) | 5 лет | Без риска |

NPS может приносить более высокую доходность, чем PPF или FD, но при наступлении срока погашения он не так эффективен с точки зрения налогообложения.Например, вы можете снять до 60% накопленной суммы со своей учетной записи NPS. Из этого налога облагается 20%. Налогообложение при снятии NPS может быть изменено.

7. Сравнение NPS с ELSS

Хорошая черта Национальной пенсионной схемы состоит в том, что она имеет долевое распределение. Однако распределение акций по-прежнему не так много, как паевые инвестиционные фонды, сберегающие налоги. Схемы сбережений, связанных с акциями, инвестируют в основном в акции и могут приносить более высокую доходность, чем NPS. Период фиксации налоговых сбережений паевых инвестиционных фондов также меньше, чем у NPS — всего три года по сравнению с NPS.Кроме того, если вы агрессивно ищите риски, в долгосрочной перспективе вам будет недостаточно подверженности капиталу по NPS. Поскольку ELSS может удовлетворить это требование, она лучше обслуживает инвесторов с большим аппетитом к риску.

Подводя итог

Следовательно, рассмотрите возможность инвестирования в схему NPS, если описанные выше преимущества соответствуют вашему профилю риска и инвестиционной цели. Однако, если вы открыты для большего количества акций, многие паевые инвестиционные фонды обслуживают инвесторов из разных слоев общества. Если вы думаете, что исследование, составление короткого списка и завершение — это слишком много работы, ClearTax Invest уже позаботился об этом.Мы выбрали для вас самые эффективные фонды из лучших фондов. Вкладывать никогда не поздно.

Инвестируйте в лучшие паевые инвестиционные фонды

Инвестируйте в 7 минут | Бесплатно | 100% онлайн | Легко использовать | Сейф

Для дальнейшего чтения и понимания ознакомьтесь с этими статьями

взносов в пенсионный план Канады

За очень редкими исключениями каждый человек старше 18 лет, работающий в Канаде за пределами Квебека и зарабатывающий более минимальной суммы (3500 долларов в год), должен вносить взносы в пенсионный план Канады (CPP). .Если у вас есть работодатель, вы платите половину необходимых взносов, а ваш работодатель — вторую половину. Если вы работаете не по найму, вы вносите весь свой вклад.

Независимо от того, как часто вы меняете работу или где вы работаете в Канаде, ваш взнос может помочь вам или вашей семье получить право на:

В возрасте 70 лет вы больше не участвуете в программе CPP, даже если все еще работаете.

Примечание: пенсионный план Квебека

CPP действует на всей территории Канады, за исключением Квебека, где Пенсионный план Квебека (QPP) предусматривает аналогичные пенсии и льготы.

Сколько я могу внести?

Сумма вашего взноса зависит от вашего дохода от работы. Начиная с 2019 года, на сумму вашего вклада будет влиять повышение CPP.

Вы делаете взносы только из своего годового заработка между минимальной и максимальной суммой. Это называется вашим зачитываемым для пенсии заработком. Минимальная сумма заморожена на уровне 3500 долларов.

Верхний предел заработка в CPP устанавливается каждый январь на основе увеличения средней заработной платы в Канаде.В 2019 году потолок прибыли CPP составляет 57 400 долларов США. Ставка взноса на этот зачитываемый для пенсии заработок составляет 10,2% (9,9% для базового или исходного CPP и 0,3% для повышения CPP, которое начало поэтапно вводиться 1 января 2019 г.), ставка взноса делится поровну между вами и ваш работодатель.

Если вы работаете не по найму, вы платите полные 10,2%. Ваши взносы основаны на вашем чистом доходе от бизнеса (после вычета расходов). Вы не вносите вклад в какой-либо другой вид дохода, например, в доход от инвестиций.Если в течение года вы внесли слишком много или заработали меньше установленной минимальной суммы, ваши взносы будут возвращены при подаче налоговой декларации.

Максимальный взнос в базовый CPP для работодателей и работников в 2019 году составляет 2748,90 долларов США .

Если вы работаете не по найму, максимальный взнос составляет $ 5 497,80 .

Для получения дополнительной информации о ставках взносов в базовом CPP посетите страницу Ставки взносов, максимальные значения и исключения для CPP.

Почему мой вклад важен?

Ваши взносы в базовый или первоначальный CPP определяют, имеете ли вы и / или ваша семья право на получение пособия CPP, и если да, то и базовый, и расширенный взносы определяют размер пособия. Важными факторами являются как длительность, так и размер вашего вклада. Обычно, чем больше вы зарабатываете и вносите взносы в CPP за годы до выхода на пенсию, тем выше будет размер пособия, когда вы получите на него право.Это потому, что вы накопили больше пенсионных кредитов CPP.

Как мне узнать, что все мои взносы учтены?

Налоговое управление Канады и Revenu Québec (для тех, кто работает в Квебеке) предоставляют Service Canada подробную информацию о ваших доходах и сделанных вами взносах. Затем Service Canada ведет учет, используя Заявление о взносах. Вы можете проверить точность этого заявления и связаться с нами, если вы не согласны с какой-либо из цифр.

Вы не вносите взносы, пока получаете пособие по инвалидности CPP, или в периоды, когда у вас нет заработка, или когда ваш заработок ниже минимальной суммы $ 3500.

Примечание. Пособие после выхода на пенсию

Если вы работаете и делаете взносы во время получения пенсии CPP, эти взносы пойдут на выплату пособия после выхода на пенсию.

Что делать, если я жил или работал в другой стране?

Канада имеет международные соглашения о социальном обеспечении со многими странами.Эти соглашения могут помочь вам получить пенсию или пособие из Канады и / или другой страны, если:

- вы работали в Канаде и сделали хотя бы один действительный взнос в CPP; и

- у вас есть действительные периоды в стране-партнере, которые засчитываются в соответствии с законодательством этой страны.

Например, если вы не прожили или не работали достаточно долго в другой стране, чтобы иметь право на получение пособия в соответствии с ее правилами, ваши периоды уплаты взносов в CPP или периоды проживания в Канаде в соответствии с Законом о страховании по старости могут быть объединены с вашими периодами которые заслуживают доверия в стране-партнере.Такое сочетание может помочь вам соответствовать минимальным требованиям для получения пенсии или пособий из другой страны.

Точно так же, если вы не отвечаете минимальным требованиям к взносам, чтобы иметь право на получение пособия на детей, по инвалидности или в связи с потерей кормильца в соответствии с CPP, соглашение о социальном обеспечении может помочь вам в этом. Соглашение о социальном обеспечении позволит вам совмещать ваши периоды взноса в CPP с вашими периодами, которые засчитываются в соответствии с законодательством страны-партнера.Обратите внимание, что, хотя соглашение о социальном обеспечении может помочь вам получить определенные льготы CPP, суммы выплат будут основываться на ваших фактических взносах в CPP.

Требования соглашений о социальном обеспечении варьируются от соглашения к соглашению. Важно проверить детали соглашения, которое касается вас.

Какие у меня периоды взносов и как они используются?

Период вашего взноса по базовому CPP начинается по достижении вами 18 лет (или 1 января 1966 года, в зависимости от того, что наступит позже).

Ваши два периода участия для улучшения CPP также начинаются с , когда вы достигнете возраста 18 лет или 1 января соответствующего года (2019 для первой части улучшения, 2024 для второй части улучшения), в зависимости от того, что наступит позже .

Каждый из ваших периодов выплаты взносов заканчивается, когда вы либо начинаете получать пенсию CPP, либо исполняете 70 лет, либо умираете (в зависимости от того, что произойдет раньше).

Мы используем периоды уплаты взносов для расчета суммы льгот CPP, которые вы можете получить.

Сумма, которую вы получаете, учитывает периоды, когда у вас был нулевой или низкий заработок.

Извещение должно прийти буквально через пару минут;

Извещение должно прийти буквально через пару минут;