Ипотека для молодой семьи в сбербанке условия в 2018 году процентная ставка: Ипотека от Сбербанка для молодой семьи с условиями на 2018 год

Ипотечный кредит Сбербанка «Молодые семьи — готовое жилье»

Сбербанк

Ипотека

Молодая семья Материнский капитал

Вторичка Апартаменты

Клиентам банка Залог имеющейся недвижимости

- Покупка готовой квартиры

- Первоначальный взнос от 10%

- Ставка от 7.

3 до 8.7%

3 до 8.7% -

Сумма от 300 000 ₽

до 30 лет - Без справки о доходах

Условия ипотечного кредита Сбербанка «Молодые семьи — готовое жилье» для покупки недвижимости — квартира (вторичка), апартаменты, дом, таунхаус, коттедж с землей.

Первоначальный взнос от 10%, процентная ставка от 7.3% до 8.7%, минимальная сумма ипотеки от 300 000 ₽.

Кредитование осуществляется под залог приобретаемой недвижимости

без привлечения поручителя.

Информация официального сайта Сбербанка на 15 сентября 2020 года.

Условия по кредиту

- Банк

-

Сбербанк - Услуга

-

Ипотека - Название

- Молодые семьи — готовое жилье

- Краткое описание

-

Специальная акция по ипотеке для молодых семей (возраст хотя бы одного из супругов не достиг 35 лет) со сниженной процентной ставкой. Выдается на приобретение квартиры, жилого дома или иного жилого помещения на вторичном рынке недвижимости.

Выдается на приобретение квартиры, жилого дома или иного жилого помещения на вторичном рынке недвижимости.

- Цель кредита

-

- Квартира (вторичка)

- Апартаменты (вторичка)

- Дом / коттедж

- Таунхаус

- Дом / коттедж с землей

- Первый взнос

-

от 15% собственных средств - Варианты снижения первого взноса

-

-

Иной вариант: частично до 10%

-

- Категория заемщика

-

- Работники по найму

- Зарплатные клиенты банка

- Индивидуальные предприниматели

- Программа молодая семья

- Сумма кредита

-

Максимальная сумма ограничена платежеспособностью заемщика - Привлечение созаемщика

- Возможно

- Количество созаемщиков

-

До 3-х- Муж / жена

- Родственники

- Третьи лица

Супруг(а) титульного созаемщика обязательно является созаемщиком.

Исключением является наличие брачного договора между супругами.

Исключением является наличие брачного договора между супругами.

- Ответ по заявке

-

До 8 рабочих дней

- Обеспечение по кредиту

-

Возможные варианты:-

Залог приобретаемой недвижимости: обязательно -

Залог недвижимости заемщика: по желанию

-

- Личное страхование заемщика

-

По желанию

- Страхование имущества

-

Обязательно - Форма получения

-

- На счет (безналично)

- Место заключения договора

-

- Отделение банка

- Уступка Банком прав кредитора третьим лицам

-

Не указано, уточняйте при подписании Договора

условия 2020 года, какие документы нужны

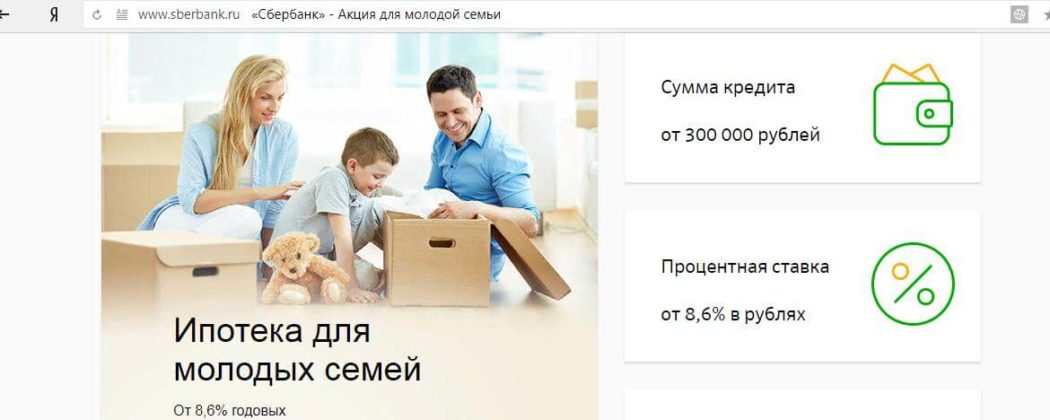

Разумным желанием любой семьи становится приобретение собственной жилой площади. На сегодняшний день экономическая ситуация в России такова, что накопить на квадратные метры, откладывая деньги каждый месяц, затруднительно. Пока самым эффективным решением квартирного вопроса была и остается ипотека. Почти все банковские организации предлагают различные варианты жилищного кредитования. Сбербанк в этом отношении сделал большой шаг вперед, определив сниженную процентную ставку для молодых семей, предоставляемую как в рамках одноименной государственной программы, так и независимо от нее.

На сегодняшний день экономическая ситуация в России такова, что накопить на квадратные метры, откладывая деньги каждый месяц, затруднительно. Пока самым эффективным решением квартирного вопроса была и остается ипотека. Почти все банковские организации предлагают различные варианты жилищного кредитования. Сбербанк в этом отношении сделал большой шаг вперед, определив сниженную процентную ставку для молодых семей, предоставляемую как в рамках одноименной государственной программы, так и независимо от нее.

Содержание статьи:

Особенности акции

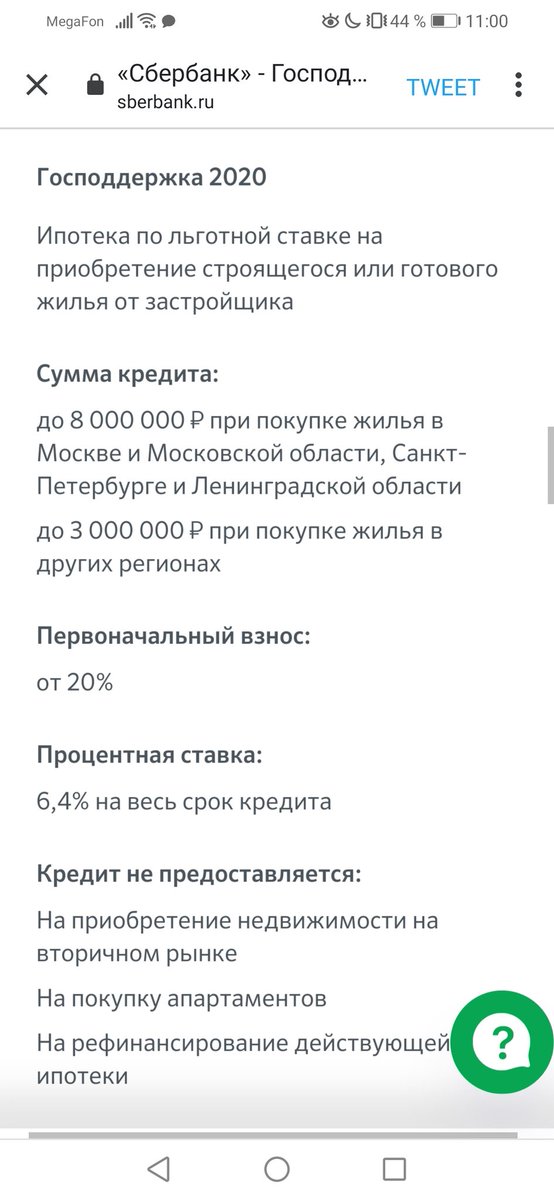

7 ноября 2017 года Сбербанком была запущена акция «Витрина», предлагающая сниженные процентные ставки по ипотеке на приобретение квартир (от 8,6 %), выбранных на портале «ДомКлик» (это сервис, созданный для покупки жилья и находящийся на его официальном сайте). К ним относятся объекты недвижимости, которые уже были проверены банком и отмечены знаком – для получения одобрения по ним нет необходимости предоставлять в банк выписку из Росреестра.

Клиенту необходимо получить одобрение по ипотеке Сбербанка, выбрать квартиру из списка, предложенного на «ДомКлик» и отправить ее на онлайн согласование через сервис, с помощью которого возможно заказать и другие сопутствующие услуги, например, оценку недвижимости, правовую экспертизу, электронную регистрацию прав собственности. В рамках программы «Молодая семья» Сбербанка допускается приобретение строящегося, первичного и вторичного жилья.

Минимальная процентная ставка 8,6% действует для зарплатных клиентов или когда приобретаемая недвижимость построена с привлечением средств Сбербанка (договор долевого участия). Она будет возрастать в следующих случаях:

- На 0,1% — без оформления электронной сделки (при самостоятельном визите клиента в Росреестр). Удаленная регистрация не только снизит базовую ставку, но и сэкономит много времени человеку, желающими приобрести жилье – ведь за ним закрепят персонального менеджера, который будет осуществлять полное юридическое и документальное сопровождение сделки, поэтому клиент сможет сэкономить, например, на услугах риэлтора.

- На 0,5% — если заявитель не имеет зарплатного счета в Сбербанке.

- На 1% — когда заемщик отказался от страхования банком жизни и здоровья.

Величина процентной ставкив рамках акции «Витрина», на 0,3 пункта ниже аналогичных предложений других банков, а возможность дистанционной регистрации значительно упрощает процедуру приобретения жилья, делая ее еще быстрее и безопаснее.

Оформление ипотеки «Молодая семья»

Программа является социальной, поэтому, кроме сниженной процентной ставки, уменьшается и величина первоначального взноса (15% для семей, в которых есть хотя бы один ребенок, и 20% для тех, кто детьми пока не обзавелся). Кроме того, банком не только допускается, но и приветствуется привлечение средств федеральных мер господдержки. Так деньги, предоставленные в рамках одноименной госпрограммы «Молодая семья», будут охотно приняты банком в качестве первоначального взноса или погашения (частичного или полного) основного долга. При оформлении ипотеки «Молодая семья» Сбербанк выдвигает к супругам следующие условия:

- Оба должны быть гражданами РФ.

- Возраст каждого не меньше 21 года и не старше 35 лет. (В том числе для неполных семей).

- Наличие средств на первоначальный взнос – от 15% стоимости жилья.

- Стабильный семейный доход (величина весьма условная и проверка каждого заявителя индивидуальна, но, согласно общему правилу, банк будет производить расчет таким образом, чтобы после уплаты ежемесячного платежа по ипотеке, в семье оставались деньги в размере не ниже 1 величины прожиточного минимума на каждого члена).

- Общий трудовой стаж за предыдущие 5 лет – не менее 12 месяцев, в том числе, на действующем месте работы – не меньше полугода.

Чтобы привлечь государственные субсидии, семья должна состоять на учете как нуждающаяся в улучшении жилищных условий. Но участие в банковской программе допускается и без этого. Список документов, которые необходимо предоставить в Сбербанк, будет выглядеть следующим образом:

- Заявление по типовой форме.

- Паспорта всех заемщиков (созаемщиком автоматически будет супруг, но возможно и привлечение третьих лиц, например, родителей).

- Справки о доходах 2-НДФЛ или 3-НДФЛ (для ИП, нотариусов). Для тех, кто не является зарплатным клиентом Сбербанка.

- Свидетельство о заключении (или расторжении) брака.

- Свидетельства о рождении всех детей (для приемных, усыновленных – соответствующие документы).

- Если родители молодых супругов выступают в качестве созаемщиков, то прилагаются бумаги, подтверждающие родство.

- Сертификат на получение государственной компенсации (если есть).

После подачи всех необходимых бумаг остается ожидать принятия банком решения. Происходит это в течение 2-5 рабочих дней. Дальше собирается пакет документов на приобретаемое жилье.

В рамках ипотеки «Молодая семья» в Сбербанке подписывается кредитный договор и договоры обеспечения, уплачивается первоначальный взнос, затем недвижимый объект приобретается в собственность. При рождении ребенка заемщику может быть предоставлена специальная отсрочка на уплату основного долга (на проценты не распространяется) до тех пор, пока малышу не исполнится три года. Льгота носит заявительный характер.

Льгота носит заявительный характер.

Программа 2018 года с господдержкой семьям с детьми

С 2018 года в России была введена, так называемая, социальная ипотека. Суть ее заключается в том, что семьи, в которых после 1 января 2018 года появился второй или следующий ребенок (не только родился, но и, например, был усыновлен, взят под опеку), вправ

Ипотека молодой семье в Сбербанке: условия госпрограммы и калькулятор на 2020 год

Лучший и самой востребованный выбор клиентов банка при приобретении недвижимости – ипотечный кредит. Воспользоваться ипотекой могут как физические лица для покупки жилья, так и юридические – для организации офиса или других объектов. Большой денежный оборот в данной области создают высокую конкуренцию среди банков, что способствует возникновению множества конкурентоспособных предложений.

Ипотека «Молодая семья» Сбербанк, условия 2020 года – востребованное предложения от крупнейшего государственного банка России, обладающего большим кредитным кошельком. Тариф был разработан в соответствии с действующей государственной программой по улучшению финансовых и жилищных условий для граждан. Воспользоваться таким предложением может не каждая семья. В данном материале мы подробно рассмотрим требования ипотеки, условия, установленную процентную ставку и особенности работы со Сбербанком.

Тариф был разработан в соответствии с действующей государственной программой по улучшению финансовых и жилищных условий для граждан. Воспользоваться таким предложением может не каждая семья. В данном материале мы подробно рассмотрим требования ипотеки, условия, установленную процентную ставку и особенности работы со Сбербанком.

Ипотека для молодой семьи в 2020 году от Сбербанка

Ипотека имеет схожий принцип с обычным кредитованием, но вместо привычных поручителей в качестве страховки гарантированной выплаты здесь используется имущество заемщика или созаемщиков. Данное предложение распространяется исключительно на вторичное жилье – недвижимость для проживания, которая уже ранее получила право на собственность. Не стоит путать вторичное жилье со старыми домами и участками, к данной категории могут относиться и новостройке с заранее выкупленными квартирами, что делает их автоматически вторичными. Стоит разобраться в данном вопросе перед началом сбора документов и оформлением ипотеки, чтобы ничего не перепутать.

Тариф «Молодая семья» доступен для использования исключительно физическим лицам. На него распространяются базовые условия для оформления ипотечного кредита, с некоторыми изменениями в нескольких пунктах. Физическое лицо должно:

- быть возрастом от 21 до 35 лет;

- состоять в официальном браке, предложения «Молодая семья» доступно для семьи, где один из ее членов не достиг 35-летия. Вариант актуален для неполной семьи с одним или несколькими детьми, в котором родитель не старше 35 лет;

- справка об основных и дополнительных источниках доходов, для гарантированного получения ипотеки и повышения ее лимита рекомендуется найти созаемщика, который также обязан предоставить полный пакет документов;

- трудовые книжки и договора соглашений, которые смогут доказать, что вы работали более 3 лет за прошедшую пятилетку и находитесь более 6 месяцев на текущем рабочем месте.

Данные документы должны находиться вместе с подаваемым заявлением, после чего квалифицированные специалисты Сбербанка предварительно рассчитают максимальную суму кредитования.

Ипотека «Молодая семья» в Сбербанке: условия на получение без первоначального взноса в 2017 году

Ипотечное предложение «Молодая семья» от крупнейшего государственного банка России выполнено в соответствии с законопроектом об улучшении качества жизни населения и предлагает дополнительные льготы. Такая политика привлекла множество клиентов, что делает такую ипотеку не только востребованной, но и прибыльной для банка. Условия ипотечного кредитования изменились в 2020 году, рекомендуется изучить заново требования и предложения.

Как уже было указано в предыдущем пункте, воспользоваться услугой «Молодая семья» могут только физические лица с постоянной пропиской в России, предоставившие необходимый пакет документов.

Банк обращает особое внимание на возраст заемщика, он должен быть не менее 21 и не более 35 лет. Брак должен быть документально зафиксирован, однако, заем может быть выдан и неполноценным семьям с одним родителем, который соответствует вышеуказанным требованиям.

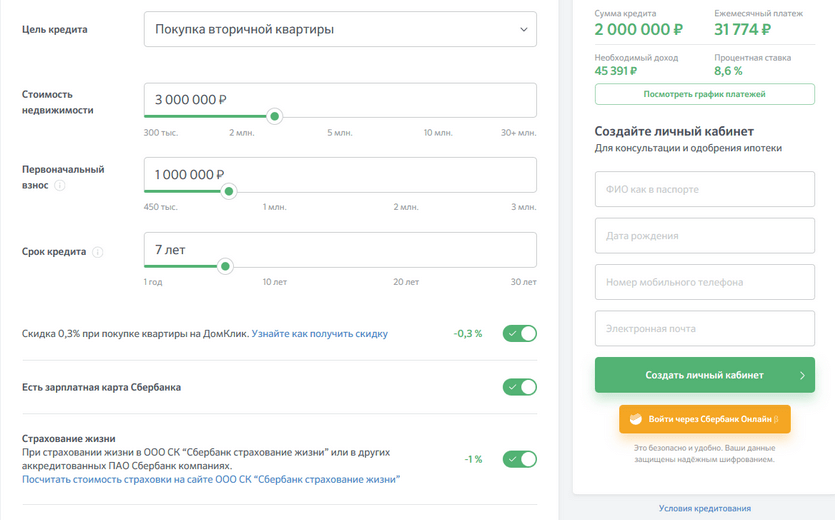

Предварительно рассчитать возможную сумму и ежемесячные выплаты можно на специальном ипотечном калькуляторе, зайти в который можно на официальном сайте Сбербанка.

Для неполноценных семей рекомендуется обзавестись созаемщиком, в роли которого может выступить ваш родственник или знакомый. Созаемщик также должен подать полный пакет документов и согласие использования его имущества в качестве залога. Это увеличивает шанс на получение положительного ответа от кредитного оператора.

В отличие от накопительного счета, подать заявку на ипотеку можно только в ближайшем офисе обслуживания Сбербанка, где доступна данная услуга. Полный список таких отделений можно узнать на официальном сайте или по бесплатному номеру службы поддержки.

Условия семейного предложения от Сбербанка в лучшую сторону выделяются от своих прямых частных и государственных конкурентов. Ипотека для молодой семьи в 2020 году, госпрограмма Сбербанка предлагает:

- вариативный процент в зависимости от суммы первого взноса.

Если вы внесете 20-30% – вы будете выплачивать 13%, 30-50% – 12.7%, выше 50% – 12.5%. Данное предложение особенно выгодно, если вы способны внести большой первоначальный платеж по кредитному предложению;

Если вы внесете 20-30% – вы будете выплачивать 13%, 30-50% – 12.7%, выше 50% – 12.5%. Данное предложение особенно выгодно, если вы способны внести большой первоначальный платеж по кредитному предложению; - вы можете понизить вышеуказанный процент на 0.5% в том случае, если один из супругов обладает дебетовой картой Сбербанка. Минимальный платеж может достигнуть 12%;

- существуют и штрафные санкции, которые может наложить Сбербанк: если вы не открываете соответствующий требования страховой полис, к процентной ставке будет добавлен 1%. Если какую-то часть из вашего ежемесячного дохода не имеется возможность подтвердить, вы все равно можете оформить ипотеку, но к конечному проценту будет добавлен дополнительный 1%.

- вы можете не подтверждать доход и вашу занятость в течение одного года. Также, в этот срок можно не выполнять первоначальный платеж, данный срок предназначен на благоустройства вашего нового жилья;

- максимальный срок ипотечного займа по программе «Молодая семья» – 30 лет;

- активный статус вашей ипотеки, остаток средств, количество платежей и получение полноценной выписки доступны в личном кабинете «Сбербанк-Онлайн», который можно подключить отдельно.

Уточните данный вопрос отдельно у оператора Сбербанка при оформлении вашего предложения.

Уточните данный вопрос отдельно у оператора Сбербанка при оформлении вашего предложения.

Снижение требований, вариативность базового процента, дополнительные услуги и возможность отложить первоначальный платеж – отличное требование для семей, которые только начали совместный путь и нуждаются в срочном приобретении жилища. Сбербанк использует в своей работе последние технические и программные разработки, что позволило до минимума снизить время на обработку каждого запроса.

Получив ипотеку, вы не только становитесь владельцем имущества, которое поступило в распоряжении вашей семьи, но и можете досрочно погасить кредит, что уменьшит выплачиваемые проценты.

Клиенты Сбербанка имеют возможность настройки автоматического списания средств за ипотеку с дебетовой карты, что освобождает от необходимости каждый месяц ходить в отделение Сбербанка.

«Молодая семья» в Сбербанке: ипотечный калькулятор

Специальный онлайн-калькулятор позволяет оперативно рассчитать максимальную сумму вашего кредита и определить сумму первоначального взноса и ежемесячных платежей. Решение было несколько раз переработано, теперь, в 2020 году, данный калькулятор представляет собой уникальное банковское вычислительное средство с подключением к базе данных, позволяющее в автоматическом режиме получить актуальную информацию об условиях кредита и внести их в соответствующие ячейки. Ручная настройка также никуда не делать – вы можете детально управлять настройками виртуального вычислительного сервиса.

Решение было несколько раз переработано, теперь, в 2020 году, данный калькулятор представляет собой уникальное банковское вычислительное средство с подключением к базе данных, позволяющее в автоматическом режиме получить актуальную информацию об условиях кредита и внести их в соответствующие ячейки. Ручная настройка также никуда не делать – вы можете детально управлять настройками виртуального вычислительного сервиса.

Сбербанк не стоит на месте и стремительно развивает собственные услуги, повышая на них пользовательский спрос. Высокое качество обслуживания, выгодные тарифные планы и доступность официальных отделений банка по всей России делают Сбербанк лучшим предложением на сегодняшний день. Следите за официальными обновлениями, подключив рекламную рассылку по e-mail.

Ипотека по программе «Молодая семья» от Сбербанка – современный подход к вопросу

Каждый состоявшийся взрослый человек желает иметь свой дом, где будет создаваться уют и свои правила жизни. Но современная жизнь не всегда позволяет просто пойти и купить понравившееся жилье или заработать, отложить необходимую сумму на такое приобретение. Получить кредит – самый простой вариант, особенно если речь идет о предоставлении жилищной площади многодетным семьям.

Получить кредит – самый простой вариант, особенно если речь идет о предоставлении жилищной площади многодетным семьям.

Ипотека по программе «Молодая семья» от Сбербанка в 2019 году

Каждый год пересматриваются и утверждаются новые условия по предоставлению жилищных займов. Поэтому, прежде чем решиться на оформление, необходимо тщательно ознакомиться со многими аспектами такого сотрудничества.

Вход в личный кабинет Сбербанк Онлайн

Чтобы понять, какой является ипотека по программе для молодой семьи в 2019 году, какие условия предлагает Сбербанк, необходимо изучить следующие вопросы:

- на какой максимальный и минимальный срок предоставляется заем;

- список документов, которые нужны для положительного решения банка;

- по какой схеме производится расчет процентов, предусматривает ли кредитный калькулятор возможность отсрочки платежа.

Информация для первого знакомства отображена на сайте https://www.sberbank.ru/ru/person/credits/homenew, что позволяет еще до личной консультации получить представление о договоре и подготовить список вопросов.

Ипотека для молодой семьи Сбербанком предоставляется на лояльных условиях, которые учитывают ограниченные возможности для размера предоплаты, суммы ежемесячного платежа, а также трудности, которые могут возникнуть в определенные промежутки времени. В случае временных затруднений с внесением обязательного платежа, есть возможность получить отсрочку, которая освобождает от внесения, но не приостанавливает начисление процентов.

Внимание! Рекомендуем воспользоваться сервисом подбора ипотечного кредита beregu.ru. Заполните заявку онлайн и получите все возможные для вас варианты.

Программа ипотеки для молодой семьи в Сбербанке на 2019 год: особенности заключения договора

Ни для кого не секрет, что прежде чем согласиться, нужно внимательно ознакомиться с предложением. В вопросе имущественного кредитования требуется особенная внимательность. Стоит обратить внимание на некоторые особенности, которые могут стать неприятностью через некоторое время с момента начала сотрудничества:

- могут ли пересматриваться условия сделки после ее фактического заключения и какие именно пункты;

- как начисляются проценты – расчет на весь оговоренный период;

- возможность досрочного погашения;

- стоимость услуг, связанных с подготовкой к оформлению сделки.

Молодая семья, которая желает присоединиться к программе ипотеки от Сбербанка, должна подготовить пакет документов, в который помимо стандартных свидетельств о заключении брака, подтверждения личностей, входят справки о доходах, количестве имущества, наличии депозитов и прочих доходов.

Сбербанк особенно лоялен к программам для молодых семей, но шанс получить отказ в кредитовании все же существует. После предоставления всех необходимых сведений о заемщиках, принимается решение. Каждому конкретному случаю выделяется определенная сумма, срок, формируются персональные условия сотрудничества. Только после получения решения можно согласовать конкретную недвижимость и заниматься ее оформлением.

Стоит понимать, что жилищные займы, даже при максимальных упрощениях, не предоставляются без первоначального взноса. Его размер, порядок и срок внесения необходимо уточнять до момента подачи заявки на рассмотрение.

При правильном подходе, выяснении всех нюансов договора, ипотека может стать действительно положительным опытом работы с крупным банком страны.

Проблемы ипотечного кредитования в России — Ипотека

Понятие «ипотека» появилось в русском языке не так давно. Однако мало кто знает, что услуги по предоставлению жителям страны ссуд наличными на покупку жилья существуют с 1917 года. Стоит сказать, что в те времена такие операции были очень популярны, поскольку такие операции строго регламентировались. Однако с началом раздачи жилья эта практика была утеряна, и возобновилась она лишь относительно недавно.

Сегодня, к сожалению, такие сделки ассоциируются у граждан с самыми неприятными вещами. Это неудивительно, ведь сейчас вопросы ипотечного кредитования в России и перспективы развития услуг такого типа стоят достаточно остро. Что происходит с кредитами? Почему они сейчас менее популярны и вызывают столько критики?

Собственная недвижимость граждан и субсидии

Прежде всего, проблемы ипотечного кредитования начинаются с того, что сегодня только 10% граждан имеют собственную жилую площадь, которая по общей метражу превышает 18 м² на человека.Исходя из этого, только 1% людей может купить недвижимость на заработанные деньги.

В конце концов, граждане не видят другого выхода, как получить ипотеку, пусть даже на самых невыгодных условиях. При этом, исходя из экономической ситуации, большинство заемщиков должны получить господдержку. Однако это не всегда возможно из-за огромного количества людей в стране, желающих получать государственные субсидии. На сегодняшний день оформить ипотеку хотят более 20 миллионов граждан РФ.Исходя из этих сумасшедших цифр, становится очевидным, что застройщикам нужно постоянно строить дома, что также практически невозможно сделать за такое короткое время.

Основная проблема ипотечного кредитования в России заключается в том, что при таком положении дел государство сможет обеспечить всех нуждающихся жильем по социальным программам только на 26 лет.

Также стоит учесть, что законодательная база, касающаяся ипотечного кредитования, в стране еще достаточно сырая. Здесь возникают дополнительные проблемы как с жилищным кредитованием, так и с предоставлением субсидий.

Инфляция

Казалось бы, какая связь между улучшением экономической ситуации в стране и проблемами развития ипотечного кредитования? Да, на самом деле, лет 15 назад ситуация в государстве была очень сложной, а уровень инфляции в прямом смысле этого слова был зашкаливающим. Сегодня ситуация выглядит более позитивно, но до полной стабильности еще далеко. В первую очередь это касается кредитной системы.

Из-за нестабильной ситуации граждане просто не хотят хранить деньги в банках.Соответственно, государственным кредитным организациям просто негде взять деньги на предоставление ссуд населению. Это также приводит к более высоким годовым ставкам и другим неблагоприятным условиям кредитования.

В итоге ипотека становится не массовым продуктом, а услугой, которую не каждый может себе позволить.

Общая экономическая ситуация

Всем известно, что ипотека — это кредит, который окупается через довольно длительный период времени. Как правило, такая ссуда выдается на срок до 20-30 лет.Отсюда проблемы ипотечного кредитования в РФ.

Дело в том, что банки, предоставляющие такие долгосрочные ссуды, должны иметь хоть какие-то гарантии возврата, чтобы не потерять свою экономическую устойчивость. В свою очередь, сами заемщики также хотят быть уверены, что смогут оплатить жилую площадь, за которую уже внесли довольно внушительный первоначальный взнос. Но как получить гарантии, если доходы населения периодически меняются? Это приводит к финансовым скачкам и падениям, которые, в свою очередь, тесно связаны с общей экономической ситуацией во всем мире.

Исходя из этого, кредитные организации вынуждены учитывать риски и в случае неуплаты кредита взимать с заемщика штрафы. Поэтому получить ипотеку сегодня может не каждый, ведь в случае просрочки или невозможности погашения кредита человек должен предоставить другие ресурсы, которые банк может принять в счет неоплаченной задолженности.

Низкая платежеспособность граждан

Если говорить о проблемах и перспективах развития ипотечного кредитования, то нужно понимать, что эта отрасль напрямую зависит от жителей страны, а точнее, от уровня их заработка.Сегодня более 60% населения нуждаются в улучшении жилищных условий. Казалось бы, ипотека может стать для этих людей настоящим спасением. Но, к сожалению, далеко не все могут предоставить в банк необходимые документы, подтверждающие уровень заработка.

Согласно условиям ипотечного кредитования, заем предоставляется лицу, если размер ежемесячного платежа составляет не более 40% от официального дохода гражданина и его родственников. Таким образом, если заемщик будет ежемесячно платить около 30 тысяч рублей, он должен заработать не менее 75 тысяч рублей.

К сожалению, сегодня средняя заработная плата не достигает этого уровня. Это приводит к дополнительным проблемам при ипотечном жилищном кредитовании. Многие граждане в стремлении получить заветный кредит указывают в справках о завышенной заработной плате и после этого не справляются с кредитными обязательствами.

Монополизация рынка

Рынок первичного жилья в России остается «непрозрачным». Фирм, которые занимаются строительством домов, не так много, в связи с чем конкуренция между компаниями практически отсутствует.Из-за этого девелоперы могут позволить себе поддерживать цены на недвижимость на достаточно высоком уровне, что приводит к фактической монополизации и повышению процентных ставок по первоначальным и последующим взносам по кредиту.

Соответственно, единственное решение проблемы ипотечного кредитования — снижение цен на новостройки. Для этого необходимо развитие строительного рынка. Если в стране появятся новые застройщики, то это не только снизит стоимость дома

Второй дом vs.ставки и правила ипотеки инвестиционной недвижимости

Финансирование второго дома или инвестиционной собственности: чего ожидать

Если у вас есть ипотечный кредит на ваше основное место жительства (дом, в котором вы живете), вы можете рассчитывать на те же процентные ставки или предложения по ссуде для вашего второго дома.

Но это не так.

Неважно, покупаете ли вы дом для отдыха или инвестиционную недвижимость, вам придется платить более высокую ставку по ипотеке и соответствовать более строгим правилам, чтобы соответствовать требованиям.

Вот что вы можете ожидать, когда подаете заявку на ипотеку второго дома или инвестиционной собственности.

Подтвердите свое право на получение финансирования второго дома (8 ноября 2020 г.)

В этой статье:

Ставки по ипотечным кредитам на второй дом по сравнению с ставками по ипотечным кредитам в инвестиционной собственности

Ставки по ипотеке для вторых домов и инвестиционной собственности выше, чем для дома, в котором вы живете. Как правило, ставки инвестиционной собственности составляют от 0,5% до 0.На 75% выше рыночных. Для второго дома или загородного дома они лишь немного выше ставки, на которую вы претендуете для основного места жительства.

- Ставки по ипотеке для второго дома: Обычно менее чем на 0,50% выше, чем ставка по вашему основному дому

- Ставка по ипотеке для инвестиционной собственности: Примерно на 0,50% — 0,75% выше, чем ставка по вашему основному дому

Конечно, инвестиционная недвижимость и Ставки по ипотеке на второй дом по-прежнему зависят от тех же факторов, что и ставки по ипотеке на первичный дом.Ваш будет зависеть от рынка, вашего дохода, кредитного рейтинга, местоположения и других факторов.

Если ваше финансовое положение изменилось с тех пор, как вы купили свой первый дом, ваша новая ставка по ипотеке может варьироваться в большей степени, чем в среднем.

Подтвердите свой новый тариф сегодня (8 ноября 2020 г.)

Правила ипотеки по ипотеке второго дома (загородного дома)

Вот что вам нужно знать о ставках и требованиях по ипотеке, если вы хотите купить второй дом : в нем вы будете жить часть года, но не полный рабочий день.

Занятость: требуется неполный рабочий день

Кредиторы ожидают, что вы, ваша семья и друзья будете использовать отпуск или второй дом по крайней мере в течение части года. Однако вам часто разрешается сдавать дом в аренду, когда вы им не пользуетесь. Правила различаются в зависимости от кредитора.

Процентные ставки на вторичный дом: немного выше рыночных

Второй дом не является основным местом проживания, поэтому кредиторы видят больший риск и взимают более высокие ставки. Но не так высоко, как ставки инвестиционной недвижимости.

Первоначальный взнос: обычно 10% и более

Некоторые кредиторы захотят 10% -ную скидку на дом для отдыха. И если ваша заявка не такая сильная (скажем, у вас более низкая кредитная оценка или меньшие денежные резервы), вам, возможно, придется отложить 20 процентов или более.

Кредитный рейтинг: 640 и выше

Покупка второго дома или загородного дома требует более высокого кредитного рейтинга, обычно в диапазоне 640 или выше. Кредиторы будут стремиться к меньшему долгу и большей доступности, думая о более жестком соотношении долга к доходу.Сильные резервы (дополнительные средства после закрытия) очень помогают.

Подтвердите свое право на получение второго жилищного кредита (8 ноября 2020 г.)

Ставки и правила ипотеки инвестиционной недвижимости

Вот что вам следует знать о правилах ипотечного кредитования, если вы покупаете инвестиционную недвижимость : в ней вы вообще не будете жить и планируете сдавать ее в аренду круглый год.

Вместимость: не требуется

Если вы финансируете дом в качестве инвестиционной собственности и планируете сдавать его в аренду на полный рабочий день, вам не нужно лично проживать в этом здании какое-либо время.

Ставки по кредитам на инвестиционную недвижимость: от 0,50% до 0,75% выше рыночных

Ставки по ипотеке для инвестиционной недвижимости немного выше. Часто ваша процентная ставка будет на 0,5–0,75% выше для инвестиционной собственности, чем если бы вы покупали тот же дом в качестве основного места жительства.

Первоначальный взнос: от 15% до 25%

Требования к первоначальному взносу для инвестиционной собственности варьируются от 15 процентов для одноквартирной собственности до 25 процентов для двух- или четырехъядерной собственности.От вас также могут потребовать внести больший первоначальный взнос в зависимости от вашего заявления и типа кредита, на который вы имеете право.

Частные кредиторы, которых иногда называют кредиторами «твердых денег», также могут предоставлять ссуды, основанные на активах. Заемщик кладет 30% или 40% от покупной цены, а кредитор предоставляет остаток.

Flippers часто используют такие краткосрочные ипотечные кредиты для финансирования своих сделок. Однако это может быть рискованно. Если имущество не продается за сумму, необходимую для покрытия ссуды, или если имущество не продается вообще, заемщик может столкнуться с потерей права выкупа и потерей всего капитала.

Кредитный рейтинг: 640 и выше

Кредиторы обычно требуют, чтобы заемщики имели кредитный рейтинг выше 640 для ссуды на инвестиционную недвижимость. Однако ставки могут быть очень высокими при низких кредитных рейтингах. Надеюсь, ваш результат 680-700 +, прежде чем вы подумаете об инвестировании в недвижимость.

Подтвердите свое право на получение кредита на инвестиционную недвижимость (8 ноября 2020 г.)

Для сравнения: Ипотека первичного жилья

При обсуждении ипотеки второго дома и инвестиционной собственности ставки и правила сравниваются с таковыми для основного жилья.Чтобы дать вам четкое представление о том, что это за ориентиры, вот типичные правила кредитования для ипотечных кредитов на первичное жилье:

Вместимость: требуется

Заемщики могут приобретать недвижимость от одной до четырех квартир, используя жилищное финансирование, при условии, что они проживают в одной из этих единиц.

>> По теме: Справочник по видам жилищных кредитов

Как правило, дом должен быть заселен в течение 60 дней после закрытия. В случае брака оба супруга должны занимать собственность.Это может быть дом на одну семью или часть многоквартирного дома, например, кондоминиум

.

Процентные ставки: стандартные рыночные ставки

Поскольку финансирование жилищного строительства сопряжено с небольшим риском, ставки по ипотечным кредитам низкие по сравнению с домами для отдыха и инвестиционной недвижимостью. Рыночные ставки, которые вы видите рекламируемыми банками и кредиторами, применяются к основным жилищным условиям.

Первоначальный взнос: от нуля процентов

Жилые заемщики могут финансировать с нулевой вычетом для квалифицированных заемщиков VA, 3.5% -ное снижение по ипотеке FHA, 5% -ное снижение с соответствующим финансированием и 3% -ное снижение по программе Freddie Mac Home Possible или Fannie Mae HomeReady.

Кредитные баллы: от 500

Вы можете профинансировать основное место жительства с гораздо меньшим кредитом, чем вы могли бы для инвестиций или недвижимости для отдыха. Ссуды FHA позволяют получить кредитные баллы от 500 (снижение на 10%) или 580 (снижение на 3,5%). И большинство кредиторов допускают кредитный рейтинг от 620.

Почему ставки и варианты ссуды разные для второй ипотеки

Дом, в котором вы живете (ваше «основное место жительства»), считается наименее рискованной формой недвижимости.Скорее всего, это будет тот единственный счет, который домовладельцы заплатят, если наступят тяжелые времена. С другой стороны, дом для отдыха или инвестиционная недвижимость более рискован. Заемщики с большей вероятностью откажутся от этих платежей, когда денег не хватает.

Поскольку вторые дома представляют собой более высокий риск, в них действуют более строгие правила финансирования.

Как показано выше, эти правила включают процентные ставки выше рыночных, более высокие первоначальные платежи, более высокие кредитные рейтинги и многое другое.

Конечно, заемщики найдут разные стандарты кредитования для разных типов собственности в зависимости от кредитора и ипотечной программы.Поэтому важно сравнить варианты ссуды, прежде чем финансировать второй дом.

Найдите финансирование для отдыха или инвестиций (8 ноября 2020 г.)

Можно ли избежать более высоких ставок по ипотеке для второго дома?

При подаче заявления на ипотеку вы должны указать, как вы собираетесь использовать недвижимость. И кредиторы серьезно относятся к таким заявлениям. Это потому, что они не хотят финансировать более рискованную инвестиционную недвижимость за счет жилищного финансирования.

Может возникнуть соблазн указать ваш второй дом в качестве основного места жительства и получить прибыль от более низких ставок или более легкой квалификации.Но поступать так неразумно.

Лежа в заявлении на ипотечное кредитование может привести к тысячам штрафов. В очень серьезных случаях мошенничество с ипотекой может привести даже к тюремному заключению.

Так что всегда будьте честны со своим кредитором. И задавайте много вопросов, если вы не совсем уверены в правилах получения кредита. Например:

- Можно ли снимать на ночь?

- Есть ли ограничения на количество ночей, которое вы можете арендовать?

- Сколько времени вы должны там провести, чтобы он мог считаться домом для отдыха, а не инвестиционной собственностью?

- Можно ли приобрести дополнительное жилье?

Получите ответы в письменном виде, чтобы убедиться, что вы полностью понимаете требования для второй ипотеки.

И если у вас возникли проблемы с квалификацией одного кредитора или с поиском необходимой вам кредитной программы, попробуйте другого кредитора. У всех есть разные варианты ссуд и разные ставки.

Найдите и зафиксируйте низкую ставку по ипотеке сегодня (8 ноября 2020 г.)

Нужна ли ипотека для второго дома или инвестиционной собственности?

Рынок недвижимости меняется, а вместе с ним и правила ипотеки. Люди используют свои дома по-новому и по-разному, что может повлиять на тип необходимых им жилищных кредитов.

Если вы хотите сдать в аренду часть или весь свой дом или другое здание на вашей собственности, это может повлиять на финансирование. См. Несколько примеров ниже.

И если вы не уверены, как ваша жизненная ситуация повлияет на вашу ипотеку, свяжитесь с кредитором, чтобы узнать, какие правила применяются.

Дома как отели (Airbnb и VRBO)

Рост Airbnb и аналогичных услуг означает, что дома можно использовать для получения дохода по-новому. Запасная спальня, квартира в подвале или переоборудованный гараж теперь могут приносить значительный доход.В основных туристических направлениях элитные резиденции переводятся в аренду на ночь, что повышает цены на жилье.

Как правило, вы можете сдать в аренду часть своего дома и по-прежнему финансировать его в качестве основного места жительства. Но если вы планируете использовать дом для отпуска самостоятельно, а также сдает его в аренду, вам понадобится ипотека на второй дом.

Дополнительные жилые единицы или крошечные дома

Нехватка доступного жилья во многих районах заставляет целые штаты менять законы о зонировании.Многие домовладельцы теперь могут строить или покупать дома меньшего размера на тех же земельных участках, что и отдельные дома на одну семью.

Например, штат Нью-Гэмпшир теперь разрешает «дополнительных жилых единиц» (ADU) площадью до 750 квадратных футов на односемейных участках. Орегон устранил односемейное зонирование во многих сообществах. Калифорния разрешает использование нескольких единиц для участков, когда-то ограниченных домами на одну семью.

Это может быть обратным путем для домовладельцев, которые хотят приобрести инвестиционную недвижимость без ипотеки.Вы можете купить дом с уже прикрепленным ADU и жить в основном блоке. Или используйте рефинансирование наличными для вашего текущего дома, чтобы построить ADU на своей собственности — до тех пор, пока вы продолжаете жить в первоначальном здании.

В любом случае, вы можете сдать побочное имущество в аренду за немного дополнительных денег, даже если технически оно было приобретено по ипотеке основного дома.

Вторые дома как первые дома

В наши дни некоторые покупатели даже покупают загородный дом в качестве своего первого дома.Это может быть хорошим решением для молодых специалистов, которые хотят купить недвижимость, но не могут себе это позволить в своем родном городе.

Но помните: в этой ситуации, даже если вы покупаете дом для отдыха с помощью ПЕРВОЙ ипотеки, она все равно квалифицируется как ипотека ВТОРОГО ДОМА. Это потому, что вы не будете использовать недвижимость в качестве основного места жительства.

Узнайте ставки по ипотеке для второго дома и инвестиционной недвижимости сегодня

Ставки по ипотеке для второго дома и инвестиционной недвижимости выше, чем для основного жилья.

Но сегодняшние процентные ставки по всем направлениям низкие, а это значит, что вы все равно будете платить за ипотеку второго дома меньше, чем год или даже несколько месяцев назад.

Проверьте свои индивидуальные тарифы, чтобы узнать, на что вы имеете право сегодня.

Подтвердите новую ставку (8 ноября 2020 г.)

Сравните лучших кредиторов рефинансирования

Удержание процентов по ипотеке 2019: вот что соответствует

Если у вас есть дом, один из ваших первых вопросов может быть связан с тем, как ваш дом влияет на вашу налоговую декларацию.Несмотря на то, что в последние годы произошли некоторые изменения, пришло время уплаты налогов, важно точно знать, что считается вычетом (и проконсультироваться со своим налоговым консультантом), чтобы вы могли получить максимальную отдачу от списаний налогов. *

Что такое вычет процентов по ипотеке?

Вычет процентов по ипотеке — это подробный налоговый вычет, который позволяет домовладельцам вычитать проценты, уплаченные по ссуде, использованной для покупки, строительства или улучшения первого или второго дома. Домовладельцы, купившие дом до 15 декабря 2017 года, могут вычесть проценты на первый миллион долларов ипотечной задолженности.Для тех, кто приобрел дом после 15 декабря 2017 года, вычет применяется только к первым 750 000 долларов ипотечной задолженности.

Как работает вычет процентов по ипотеке

У вычета процентов по ипотеке есть много нюансов, поэтому убедитесь, что вы ведете хороший учет процентов, которые вы заплатили в течение года. Вот некоторые вещи, на которые следует обратить внимание, когда вы оцениваете свои выводы.

- Как отмечалось выше, вы можете вычесть все уплаченные вами проценты по ипотечному кредиту в размере до 1000000 долларов, но вы можете вычесть только до первых 750000 долларов долга по жилищному кредиту, если вы приобрели недвижимость после 15 декабря 2017 года.

- Так, например, если вы купили дом в 2016 году и у вас есть задолженность в размере 1 000 000 долларов по этому дому, вы можете вычесть все проценты по ипотеке. Однако, если вы купили дом по той же цене в 2018 году, вы можете вычесть проценты только на 750000 долларов в соответствии с Законом о сокращении налогов и занятости 2017 года.

- Однако есть исключение из нового предела. Если вы заключили письменный договор на недвижимость до 15 декабря 2017 года и закрыли его до 1 апреля 2018 года, вы освобождаетесь от уплаты налога и можете вычесть проценты по ипотечной задолженности на сумму до 1000000 долларов.

Что считается процентом по ипотеке?

Тип рассматриваемой ипотеки (т. Е. Первая ипотека, вторая ипотека или ссуда под залог собственного капитала) и какой тип собственности она покрывает, например, ваше основное место жительства по сравнению с арендуемой или инвестиционной недвижимостью, может повлиять на то, как ваш процент по ипотеке дедукция работает, поэтому вы захотите узнать, как она соотносится с вашим конкретным случаем в этом году. Чтобы ознакомиться с полным списком правил и положений, обязательно ознакомьтесь с публикацией IRS 936. Ниже приводится краткий обзор нескольких распространенных сценариев.

Проценты по ипотеке для вашего дома

Чтобы вычесть проценты по ипотеке для вашего дома, вы должны соответствовать нескольким требованиям. Прежде всего, дом должен быть домом, квартирой, кондоминиумом, кооперативом, плавучим домом, передвижным домом или трейлером, и в нем должны быть спальная, кухонная и ванная комната. Сам дом должен быть залогом под ипотечный кредит.

Если вы получаете необлагаемое налогом жилищное пособие через военных или из-за того, что вы работали в служении, вы все равно можете вычесть проценты.Если вы взяли другую ипотеку, чтобы выкупить партнера по разводу в рамках выкупа ипотеки, вы также можете вычесть проценты по этой ипотеке.

Проценты по ипотеке для вашего второго дома

Вы можете вычесть проценты по ипотеке на свой второй дом, но для этого необходимо соблюдать несколько правил. Вам не нужно использовать дом в течение года, но дом должен быть залоговым обеспечением для получения кредита. Кроме того, если вы сдаете дом в аренду и получаете доход от аренды, вы должны находиться в доме более 14 дней или более 10% дней аренды, в зависимости от того, что дольше.

Любые баллы, выплаченные по ипотечному кредиту

Если вы выплачивали баллы по ипотечному кредиту в качестве способа погашения суммы процентов по ссуде, вы можете вычесть их либо сразу, либо в течение срока ссуды, но несколько требований. Ссуда должна быть на ваш основной дом, а выплата дисконтных баллов должна быть регулярной практикой в вашем регионе.

Также обратите внимание на процентные ставки по пунктам и обратите внимание, что они также не могут быть использованы для закрытия расходов.Ваш первоначальный взнос должен быть выше, чем ваши баллы, и баллы должны рассчитываться как процент от ссуды.

Процентная ставка по жилищной ссуде

Проценты по вашей ссуде под недвижимость вычитаются только в том случае, если вы используете ссуду для значительного ремонта своей собственности. Если вы используете ссуду для другой цели — крупная покупка, погашение долга и т. Д. — она не подлежит вычету.

Комиссия за просрочку платежа по ипотеке

Если вы опаздываете с оплатой ипотечного кредита и с вас взимается пени за просрочку платежа, эти дополнительные расходы засчитываются как часть вычета процентов по ипотеке.

Штрафы за досрочное погашение

Для некоторых кредиторов досрочное погашение кредита может привести к штрафу за досрочное погашение (однако, если у вас ссуда у PennyMac), потому что кредиторы хотят гарантировать получение процентного дохода. Если по какой-либо причине с вас взимается штраф за предоплату, вы можете вычесть его как часть вычета процентов по ипотеке.

Что вы не можете вычесть

Не все дополнительные расходы, связанные с ипотекой, подлежат вычету. Вот посмотрите, что вам не подходит.

- Взносы по ипотечному страхованию

- Страхование домовладельцев

- Любые проценты, начисленные по обратной ипотеке

- Авансовые платежи, депозиты или конфискованный задаток

- Страхование титула

- Дополнительные выплаты основного долга по ипотеке

- Расчетные расходы (обычно)

Как получить вычет процентов по ипотеке в 2019 году

Готовитесь подготовить свои налоги и хотите убедиться, что вы в полной мере пользуетесь вычетом процентов по ипотеке в этом году? Важно убедиться, что все ваши документы в порядке, и выполнить следующие действия, чтобы в полной мере воспользоваться вычетом.

Обращайте внимание на форму 1098

Эта форма показывает, сколько вы заплатили в виде процентов по ипотеке и любых баллов за налоговый год. Ваш кредитор отправит вам форму, если вы заплатили 600 долларов или более в виде процентов по ипотеке, а также отправит копию в IRS, чтобы она совпала с вашим доходом. В этой форме также может быть указана сумма процентов, уплаченных вами по ипотечному кредиту на текущий момент. Не можете найти или не уверены, получили ли вы его вообще? Просто обратитесь к своему кредитору, и он предоставит вам сумму процентов по ипотеке, которые вы заплатили за год.

Детализируйте свои налоги

Если вы хотите воспользоваться вычетом процентов по ипотеке, вам нужно будет детализировать свои вычеты вместо использования стандартного вычета. Убедитесь, что у вас есть смысл перечислять свои вычеты, так как цель состоит в том, чтобы получить максимально возможный вычет, доступный вам.

Случаи, когда вы можете потребовать удержания процентов по ипотеке

Есть несколько сценариев, в которых вы все равно можете потребовать удержания, даже если ваша ситуация не соответствует в точности стандартным требованиям.Просто убедитесь, что вы ведете чрезвычайно точный учет всех расходов на недвижимость в течение года, а также площади, используемой для таких помещений, как аренда и домашний офис, поскольку все может стать еще более сложным. Вот несколько случаев, когда вы все же можете требовать удержания.

- Дом был оформлен на условиях таймшера

- Вы арендовали часть своего дома.

- У вас был домашний офис. (Убедитесь, что вы отслеживаете площадь в квадратных футах, и вы даже можете потребовать дополнительный вычет, используя График C.)

- Дом был квартирным кооперативом.

- Ваш дом строился.

- Ваш дом был разрушен в течение соответствующего налогового года.

- Вы и партнер расстались, и теперь вы платите ипотеку за дом, которым оба владеете.

Удержание процентов по ипотеке 2018

Налоговый закон США 2018 года внес существенные изменения в налоговые вычеты по ипотечным процентам, а также другие обновления для домовладельцев.

Изменения в законопроекте о налоге на ипотеку

Вычет процентов по ипотеке позволяет домовладельцам вычитать часть стоимости своей ипотеки из налогов.Налоговый план 2018 теперь ограничивает часть ипотеки, по которой вы можете вычесть проценты, до 750 000 долларов по сравнению с предыдущим пределом в 1 миллион долларов. Домовладельцы с ипотекой, существовавшей до принятия законопроекта, могут продолжать получать текущий вычет.

Изменения в вычете налога на недвижимость

При рассмотрении налоговых изменений 2018 года основное внимание, как правило, уделялось изменениям вычета процентов по ипотеке. У законопроекта есть еще один аспект, который затрагивает домовладельцев: с изменениями в налоговых вычетах на недвижимость налоговый план 2018 года имеет ограничение в размере 10 000 долларов США на сумму государственных и местных налогов на недвижимость, которые могут быть вычтены из федеральных налогов домовладельца.

Знайте свои налоговые преимущества с домовладением

Независимо от того, являетесь ли вы владельцем дома или делаете первые шаги к тому, чтобы сделать разумное вложение в дом, который можно назвать своим, обязательно знайте обо всех потенциальных налоговых преимуществах, наряду со многими другими преимуществами домовладения.

Готовы к покупке или рефинансированию и хотите знать, какие у вас есть варианты? Позвоните нам прямо сейчас для получения бесплатной консультации по ипотеке или подайте заявку онлайн, чтобы начать предварительное одобрение.

* Проконсультируйтесь с налоговым консультантом для получения дополнительной информации относительно вычета процентов и сборов.

Национальная минимальная заработная плата и национальная прожиточная плата

Почасовая ставка минимальной заработной платы зависит от вашего возраста и от того, являетесь ли вы учеником.

У вас должно быть минимум:

- возраст окончания школы для получения минимальной национальной заработной платы

- в возрасте 25 лет для получения национального прожиточного минимума — минимальная заработная плата по-прежнему будет применяться для работников в возрасте от 24 лет и младше

Текущие ставки

Это ставки для национального прожиточного минимума и национального минимального размера оплаты труда.Ставки меняются каждый апрель.

| 25 и старше | 21–24 | 18-20 | Моложе 18 лет | Ученик | |

|---|---|---|---|---|---|

| Апрель 2020 г. (текущий курс) | £ 8,72 | £ 8.20 | £ 6.45 | £ 4,55 | £ 4,15 |

| Апрель 2019 г. — март 2020 г. | £ 8.21 | £ 7.70 | £ 6,15 | £ 4,35 | £ 3,90 |

Стажеры

Ученики имеют право на ставку ученика, если они:

- моложе 19 лет

- в возрасте 19 лет и старше и в первый год обучения

Пример Ученик в возрасте 22 лет в первый год обучения имеет право на минимальную почасовую ставку в размере 4,15 фунтов стерлингов.

Ученики имеют право на минимальную заработную плату для своего возраста, если они оба:

- в возрасте 19 лет и старше

- закончили первый год обучения

Пример Ученик в возрасте 22 лет, завершивший первый год своего ученичества, имеет право на минимальную почасовую ставку в 8 фунтов стерлингов.20.

Предыдущие оценки

Следующие ставки были для национального прожиточного минимума и национального минимального размера оплаты труда с апреля 2016 года.

| 25 и старше | 21–24 | 18-20 | Моложе 18 лет | Ученик | |

|---|---|---|---|---|---|

| Апрель 2018 — март 2019 | £ 7,83 | £ 7,38 | £ 5,90 | £ 4.20 | £ 3,70 |

| Апрель 2017 г. |

3 до 8.7%

3 до 8.7% Выдается на приобретение квартиры, жилого дома или иного жилого помещения на вторичном рынке недвижимости.

Выдается на приобретение квартиры, жилого дома или иного жилого помещения на вторичном рынке недвижимости.

Исключением является наличие брачного договора между супругами.

Исключением является наличие брачного договора между супругами.

Если вы внесете 20-30% – вы будете выплачивать 13%, 30-50% – 12.7%, выше 50% – 12.5%. Данное предложение особенно выгодно, если вы способны внести большой первоначальный платеж по кредитному предложению;

Если вы внесете 20-30% – вы будете выплачивать 13%, 30-50% – 12.7%, выше 50% – 12.5%. Данное предложение особенно выгодно, если вы способны внести большой первоначальный платеж по кредитному предложению; Уточните данный вопрос отдельно у оператора Сбербанка при оформлении вашего предложения.

Уточните данный вопрос отдельно у оператора Сбербанка при оформлении вашего предложения.