Индивидуальный пенсионный план в нпф сбербанка калькулятор: стоит ли открывать, калькулятор, отзывы

В Сбербанк Онлайн теперь можно открыть Индивидуальный пенсионный план НПФ Сбербанка

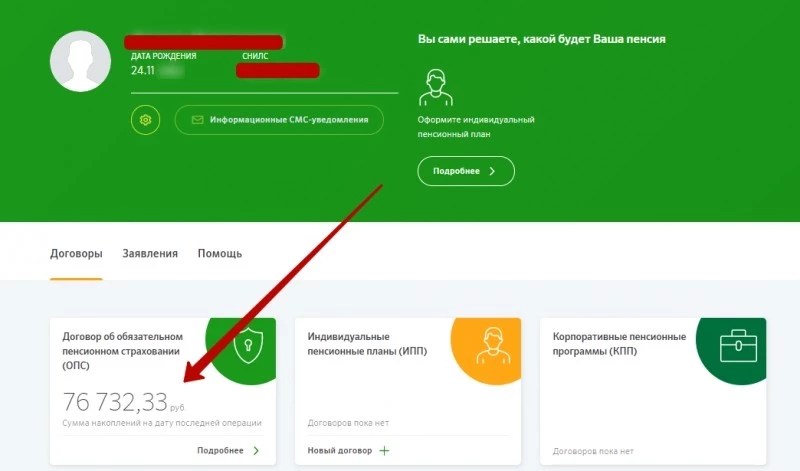

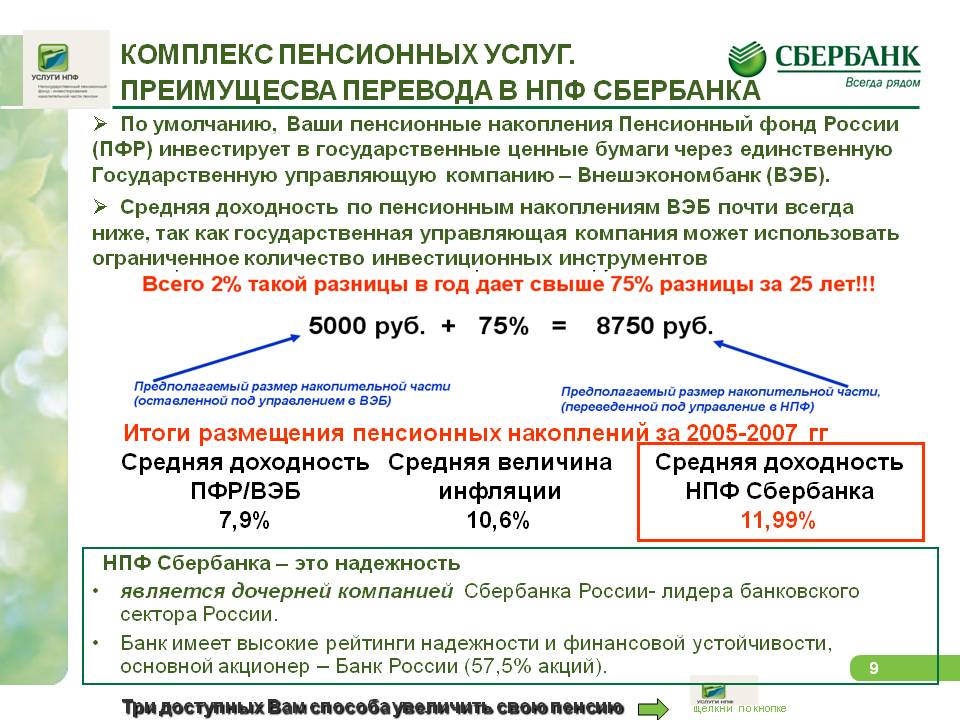

Оформление ИПП доступно всем пользователям мобильного приложения «Сбербанк Онлайн» на платформах iOS и Android. Благодаря интуитивно понятному интерфейсу заключение договора занимает не более трех минут. Также клиенты могут пополнять свой пенсионный счет онлайн, подключить при желании автоплатеж, а также отслеживать в «Сбербанк Онлайн» сумму накоплений и начисляемый инвестиционный доход. По итогам 2019 года доходность по договорам индивидуального пенсионного плана «Целевой» в НПФ Сбербанка составила 9,64% годовых.

Александр Зарецкий, генеральный директор НПФ Сбербанка:

«Сегодня почти 1,5 млн человек формируют будущую пенсию в НПФ Сбербанка при помощи индивидуальных пенсионных планов. Благодаря интеграции сервисов нашего фонда в «Сбербанк Онлайн», оформление договоров ИПП становится еще более простым и удобным. С выходом в онлайн мы рассчитываем на существенный рост количества клиентов, которым НПФ Сбербанка поможет формировать финансовый резерв для сохранения привычного уровня дохода после окончания трудовой карьеры».

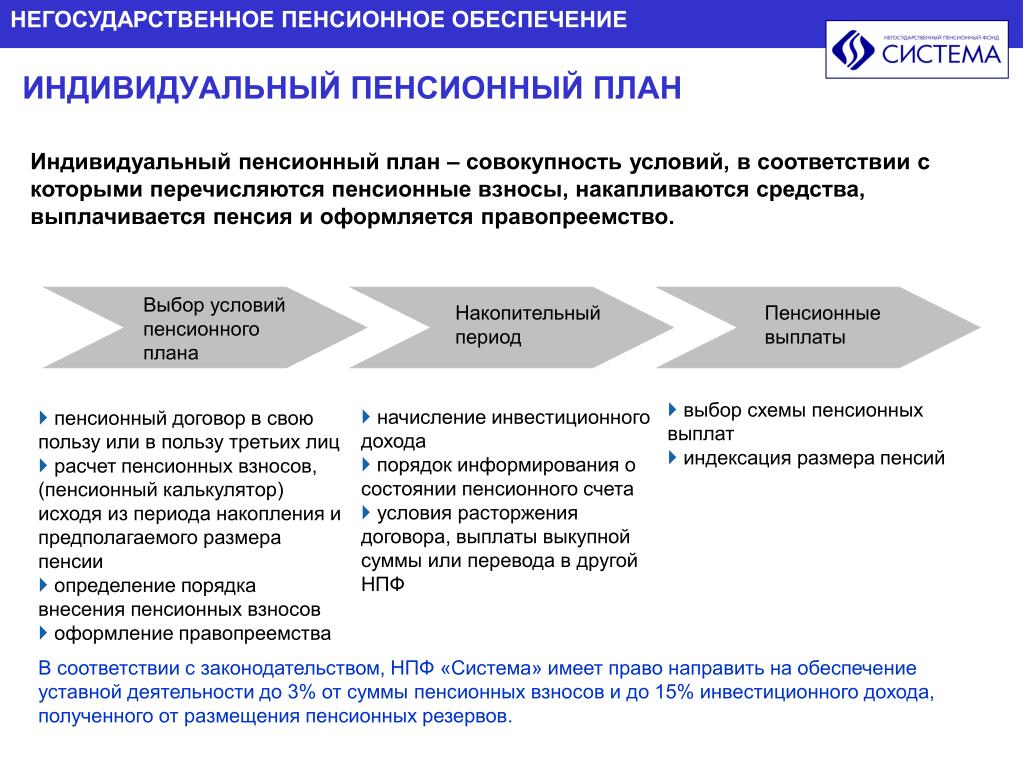

Индивидуальный пенсионный план (ИПП) — финансовый инструмент, позволяющий в комфортном режиме накопить на будущую пенсию, самостоятельно выбирая удобный график и размер взносов. Накопленные средства ежегодно прирастают за счет инвестиционного дохода и имеют особый юридический статус: они не подлежат разделу при разводе либо взысканию третьих лиц, но могут быть переданы по наследству.

Наталья Алымова, старший вице-президент, руководитель блока «Управление благосостоянием»:

«Блок «Управление благосостоянием» продолжает последовательный выход в онлайн. Так, в конце 2019 года на главной странице в мобильном приложении банка появился отдельный раздел ʺИнвестиции и пенсииʺ, с начала марта в Сбербанк Онлайн можно вложить деньги в открытые паевые инвестиционные фонды (ПИФы) «Сбербанк Управление Активами», а теперь мы объявляем о выводе в Сбербанк Онлайн одного из ключевых продуктов НПФ Сбербанка – индивидуального пенсионного плана. В 2020 году мы выведем в онлайн все продукты блока, «цифровая» продажа которых разрешена законодательно, а также оцифруем как минимум три четверти сервисов постпродажного обслуживания клиентов».

17 марта 2020 года НПФ Сбербанка отметил 25-летие с момента основания. Сегодня Фонд является флагманом цифровых решений в пенсионной индустрии. Клиенты могут дистанционно воспользоваться всеми сервисами на сайте Фонда и в приложении Сбербанк онлайн.

НПФ Сбербанка: доходность в 2020 году

Главная

Взять кредит

- Потребительские кредиты

- Кредиты только по паспорту

- Кредиты с онлайн оформлением

- Без отказа со 100% одобрением

- Кредиты с плохой кредитной историей и просрочками

- Программы Сбербанка России

- Наличными без залога и поручителей

- Кредиты под поручительство

- Кредит под залог автомобиля

- Кредит под залог недвижимости

- Для пенсионеров, для студентов

- Кредиты без справок о доходах и поручителей

- Займы на карту или телефон

- С 18 лет, с 21 года

- Кредиты безработным

- Ипотечные кредиты

- Ипотека на новостройки

- Ипотека на вторичное жильё

- Ипотечный кредит в Сбербанке

- Кредит на строительство дома

- Кредит на покупку загородного дома

- На земельный участок или дачу

- На коммерческую недвижимость

- Кредиты на покупку авто

- Кредит на новый автомобиль

- Кредит на б/у автомобиль

- Кредиты на образование

- В Сбербанке, в других банках

- Кредиты для бизнеса

- На открытие бизнеса, на ведение

- КРЕДИТНЫЙ КАЛЬКУЛЯТОР

- Помощь в подборе кредита

- ТОП кредитных предложений

- ТОП самых выгодных

- Заявка сразу во все банки

- Предложения от банков

- Сбербанк России

- Банк Открытие

- Восточный Банк

- Ренессанс Кредит

- Взять кредит

- На 2 года, на 3 года, на 5 лет, на 10 лет, на 15 лет

Оформить карту

- Оформить карту

- С плохой кредитной историей

- Для снятия наличных

- Без отказа с 100% одобрением

- Срочно в день обращения

- Без справки о доходах

- С временной регистрацией

- Подать заявку онлайн

- С доставкой на дом

- С доставкой по почте

- Без годового обслуживания

- По одному документу, по двум

- С одобрением в течение 5 минут, 1 часа, 1 дня

- Кредитные карты

- Рейтинг кредитных карт

- Лучшие в этом году

- ТОП самых выгодных

- Премиальные карты

- Золотые карты

- Классические карты

- Карты мгновенной выдачи

- Партнерские (бонусные)

- С кэшбэком

- С бонусными милями

- Карты Сбербанка России

- Для пенсионеров

- до 70 лет, до 75 лет, до 80 лет

- Для студентов

- 18 лет, 19 лет, 20 лет, 21 год

- Для безработных

- Карты рассрочки

- Свобода от банка Home Credit

- Халва от Совкомбанка

- Дебетовые карты

- Дебетовые карты Сбербанка

- Премиальные

- Платиновые карты

- Золотые карты

- Классические карты

- Карты мгновенной выдачи

- Виртуальные карты

- Партнерские

- Карты с индивидуальным дизайном

- Карты в подарок

Рефинансирование

- Рефинансирование кредитов

- Рефинансирование кредитных карт

- Рефинансирование ипотеки

Советы должникам

- Советы должникам

- Как получить кредит с плохой кредитной историей?

- Что делать при возникновении проблем с обслуживанием займа?

- Есть ли на самом деле 100 процентов безотказные банки?

- Плохая кредитная история

- Как получить один кредит для закрытия нескольких?

- Стоит ли брать деньги в долг под расписку у частного лица?

- Кредит без отказа, миф или реальность?

- Исправление плохой КИ

- Как вообще правильно брать кредит, чтобы не ошибиться?

- Есть ли банки, которые не проверяют кредитную историю?

- Если остался без работы, куда обратится?

Все рубрики

- Кредиты

- Потребительские кредиты

- Кредиты под залог

- Ипотечные кредиты

- Материнский капитал

- Кредитные карты

- Банковские карты

- Автокредиты

- Советы должникам

- Плохая кредитная история

- Исправление плохой КИ

- Рефинансирование

- Карты рассрочки

- Микрозаймы

- Банки, Новости, Отзывы

- Вклады в банках

- Денежные переводы

- Статьи для бизнеса

- Инвестиции, Металлы, монеты

- Недвижимость,

Валюта - Сбербанк

- Разное

Контакты

- О проекте

- Наша команда

- Пользовательское соглашение

- Политика конфиденциальности

- Политика защиты персональной информации пользователей

- Отказ об ответственности

- Согласие с рассылкой

- Карта сайта

- Рекламодателям

- Контакты (обратная связь)

- Отзывы о нашем проекте

- Оставить отзыв

- Подписаться на рассылку

Поиск

Укажит

В Сбербанк Онлайн можно открыть индивидуальный пенсионный план НПФ Сбербанка

https://www. tulapressa.ru/2020/06/v-sberbank-onlajn-mozhno-otkryt-individualnyj-pensionnyj-plan-npf-sberbanka/

tulapressa.ru/2020/06/v-sberbank-onlajn-mozhno-otkryt-individualnyj-pensionnyj-plan-npf-sberbanka/

Клиенты Сбербанка могут начать инвестировать в свою будущую пенсию в Сбербанк Онлайн. В приложении банка в разделе «Инвестиции и пенсии» появилась возможность оформить договор индивидуального пенсионного плана (ИПП) НПФ Сбербанка.

Оформление ИПП доступно всем пользователям мобильного приложения «Сбербанк Онлайн» на платформах iOS и Android. Благодаря интуитивно понятному интерфейсу заключение договора занимает не более трех минут. Также клиенты могут пополнять свой пенсионный счет онлайн, подключить при желании автоплатеж, а также отслеживать в Сбербанк Онлайн сумму накоплений и начисляемый инвестиционный доход. По итогам 2019 года доходность по договорам индивидуального пенсионного плана «Целевой» в НПФ Сбербанка составила 9,64% годовых.

Александр Зарецкий, генеральный директор НПФ Сбербанка:

«Сегодня около 1,5 млн человек формируют будущую пенсию в НПФ Сбербанка при помощи индивидуальных пенсионных планов. Благодаря интеграции сервисов нашего фонда в ʺСбербанк Онлайнʺ оформление договоров ИПП становится еще более простым и удобным. С выходом в онлайн мы рассчитываем на существенный рост числа клиентов, которым НПФ Сбербанка поможет формировать финансовый резерв для сохранения привычного уровня дохода после окончания трудовой карьеры».

Благодаря интеграции сервисов нашего фонда в ʺСбербанк Онлайнʺ оформление договоров ИПП становится еще более простым и удобным. С выходом в онлайн мы рассчитываем на существенный рост числа клиентов, которым НПФ Сбербанка поможет формировать финансовый резерв для сохранения привычного уровня дохода после окончания трудовой карьеры».

Индивидуальный пенсионный план — это финансовый инструмент, позволяющий в комфортном режиме накопить на будущую пенсию, самостоятельно выбирая удобный график и размер взносов. Накопленные средства ежегодно прирастают за счет инвестиционного дохода и имеют особый юридический статус: они не подлежат разделу при разводе либо взысканию третьих лиц, но могут быть переданы по наследству.

Наталья Алымова, старший вице-президент, руководитель блока «Управление благосостоянием»:

«Блок ʺУправление благосостояниемʺ продолжает последовательный выход в онлайн. Так, в конце 2019 года на главной странице в мобильном приложении

банка появился отдельный раздел ʺИнвестиции и пенсииʺ, с начала марта в Сбербанк Онлайн можно вложить деньги в открытые паевые инвестиционные фонды (ПИФы) ʺСбербанк Управление Активамиʺ, а теперь в Сбербанк Онлайн выведен один из ключевых продуктов НПФ Сбербанка — индивидуальный пенсионный план. В 2020 году планируется вывести в онлайн все продукты блока, ʺцифроваяʺ продажа которых разрешена законодательно, а также оцифровать как минимум три четверти сервисов постпродажного обслуживания клиентов».

В 2020 году планируется вывести в онлайн все продукты блока, ʺцифроваяʺ продажа которых разрешена законодательно, а также оцифровать как минимум три четверти сервисов постпродажного обслуживания клиентов».

В марте 2020 года НПФ Сбербанка отметил 25-летие с момента основания. Сегодня фонд является флагманом цифровых решений в пенсионной индустрии. Клиенты могут дистанционно воспользоваться всеми сервисами на сайте фонда и в приложении «Сбербанк Онлайн»

Пенсионный план / пенсионный план: гарантированные пенсионные схемы онлайн в Индии

В Индии пожилые люди обычно благословляют молодых, молясь за их долгую жизнь. Чтобы извлечь максимальную пользу из этого благословения, человеку также необходимы достаточные деньги на пенсии, особенно достаточный регулярный пенсионный доход. Отличный способ сделать это — регулярно инвестировать в течение вашей работы, чтобы у вас были достаточные пенсионные накопления, которые могут обеспечить регулярный пенсионный доход или пенсию. Пенсионный план или пенсионный план делает именно это.Для тех, кто не хочет рисковать остаться без денег после выхода на пенсию, есть широкий выбор пенсионных планов.

Пенсионный план или пенсионный план делает именно это.Для тех, кто не хочет рисковать остаться без денег после выхода на пенсию, есть широкий выбор пенсионных планов.

Эти пенсионные планы предоставляются паевыми фондами и компаниями по страхованию жизни. В пенсионных планах по страхованию жизни и пенсионных схемах паевых инвестиционных фондов инвесторы регулярно вкладывают средства во время работы. По достижении пенсионного возраста или возраста наделения правами, как это принято в пенсионных планах, регулярный доход начинает предоставляться в соответствии с выбором инвестора.Отличительной особенностью политики отсроченного пенсионного обеспечения от компаний по страхованию жизни является то, что страхование жизни предоставляется. Это означает, что они покрывают два основных риска: финансовые риски преждевременной кончины и потери своих денег после выхода на пенсию. Другой отличительной особенностью схем отсроченного пенсионного обеспечения от компаний по страхованию жизни является то, что по достижении возраста наделения правами страхователь может получить до одной трети пенсионных сбережений в виде не облагаемой налогом единовременной суммы в соответствии с разделом 10 (10A) Закона о подоходном налоге. 1961 г., в соответствии с изложенными в нем условиями, при этом оставшаяся сумма конвертируется в регулярный доход через аннуитеты.Пенсионные планы по страхованию жизни также можно разделить на две категории. Первый связан с традиционными пенсионными планами, которые инвестируют в относительно менее рискованные инвестиции компании по страхованию жизни. Другой вариант — это паевые планы страхования (ULIP), которые помогают инвесторам инвестировать в более рискованные и более быстрорастущие фонды ULIP для выхода на пенсию. Выбор среди различных фондов ULIP делает инвестор. Для обеих категорий пенсионных планов по страхованию жизни компания по страхованию жизни может предоставить дополнительные вознаграждения за то, чтобы оставаться инвестированными, в виде выплаты дополнительных сумм, обычно в процентах от суммы покрытия страхования жизни в качестве надбавок за лояльность или гарантированных надбавок.

1961 г., в соответствии с изложенными в нем условиями, при этом оставшаяся сумма конвертируется в регулярный доход через аннуитеты.Пенсионные планы по страхованию жизни также можно разделить на две категории. Первый связан с традиционными пенсионными планами, которые инвестируют в относительно менее рискованные инвестиции компании по страхованию жизни. Другой вариант — это паевые планы страхования (ULIP), которые помогают инвесторам инвестировать в более рискованные и более быстрорастущие фонды ULIP для выхода на пенсию. Выбор среди различных фондов ULIP делает инвестор. Для обеих категорий пенсионных планов по страхованию жизни компания по страхованию жизни может предоставить дополнительные вознаграждения за то, чтобы оставаться инвестированными, в виде выплаты дополнительных сумм, обычно в процентах от суммы покрытия страхования жизни в качестве надбавок за лояльность или гарантированных надбавок.

Калькулятор NPS: онлайн-калькулятор пенсионного плана NPS в Индии

Что такое калькулятор NPS?

Калькулятор

NPS — это инструмент, который позволяет инвестору получить оценку полученного богатства, суммы погашения всей инвестиции, ежемесячной суммы пенсии, которую необходимо получить. Эта сумма основана на вкладе в NPS, сроке инвестирования.

Эта сумма основана на вкладе в NPS, сроке инвестирования.

Калькулятор NPS помогает инвестору оценить сумму, которую нужно инвестировать для достижения финансовых целей.Чем больше накопленная сумма, тем больше выгода от накопленной суммы. Приобретенное богатство связано с возможностью наращивания, что делает NPS привлекательным пенсионным планом обеспечения благосостояния

Инвестору необходимо указать ежемесячную или годовую сумму инвестиций, текущий возраст (> = 18 лет), процент вывода при выходе на пенсию

Пример — Если инвестор хочет инвестировать 50000 рупий в год в пенсионную программу. Но прежде чем инвестировать сумму и выбрать конкретную пенсионную схему, он хочет оценить инвестиции в NPS.Теперь он хочет знать, какое богатство можно получить от инвестиций в NPS. Он должен использовать наш онлайн-калькулятор возврата NPS.

Сначала он должен решить, хочет ли он инвестировать ежемесячно или сразу все 50000 рупий ежегодно, а также сумму, которую он хочет снять при наступлении срока погашения или при выходе на пенсию.

Допустим, выбран тип инвестиций — годовой, текущий возраст инвестора — 30 лет, а процент вывода — 40%. Здесь калькулятор произведет расчет, и результаты будут такими:

- Месячная пенсия — 34 617 рупий

- Полученное богатство — 39,56,181 рупий

- Выход (при выходе на пенсию) — 98 90 453 рупий

Калькулятор рассчитывает размер ежемесячной пенсии и полученного богатства, но не подтверждает и не требует рассчитанных значений.Поскольку схема NPS включает в себя распределение средств в акциях в зависимости от типа выбранного счета, фактическая доходность может варьироваться в зависимости от% распределения в акции и производительности базовых активов и рыночных условий.

Кто может использовать калькулятор NPS?

Калькулятор NPS может использовать лицо, имеющее право инвестировать в NPS. Инвестор, который хочет инвестировать в NPS и хочет получить оценку богатства, которое можно получить за данную сумму инвестиций, может использовать простой и легкий в использовании калькулятор NPS

.

Все граждане Индии старше 18 лет, но не старше 60 лет имеют право инвестировать в национальную пенсионную схему.Все кандидаты в NPS должны соблюдать правила «Знай своего клиента» (KYC) и предоставить соответствующие документы, удостоверяющие личность, адрес, реквизиты банковского счета и т. Д.

Чем больше инвестор вкладывает в схему NPS, тем больше накопленная сумма и больше размер пенсионного пособия из накопленного пенсионного богатства за счет возможности начисления сложных процентов, что делает NPS привлекательным для инвесторов

Как работает онлайн-калькулятор национальной пенсионной схемы?

Онлайн-калькулятор национальной пенсионной схемы просит инвестора ввести следующие данные:

- Выберите вид инвестиций i.е. ежемесячно или ежегодно

- После выбора типа инвестиций необходимо ввести ежемесячную или годовую сумму

- Текущий возраст инвестора, который должен быть не менее 18 лет

- % вывода при выбытии со счета NPS.

На основе предоставленных выше данных калькулятор вычисляет следующее:

- Общая сумма инвестиций и период инвестирования

- Приобретенное богатство

- Ежемесячная пенсия после выхода на пенсию.

Оценка общей суммы инвестиций

Подписчик схемы NPS, независимо от того, является ли он частным или государственным служащим, обязан сделать взнос. Этот взнос должен производиться ежемесячно на дату подписки до достижения возраста 60 лет.

На основании текущего возраста подписчика и пенсионного возраста 60 лет калькулятор NPS оценивает общую сумму инвестиций за период

Всего накоплено

После того, как станет известна общая ежемесячная сумма инвестиций, при помощи калькулятора рассчитывается полученное богатство или прибыль.Общее количество корпуса рассчитывается по принципу мощности сложения.

Взносы в NPS инвестируются в акционерный капитал, долговые обязательства и государственные ценные бумаги, поэтому точную прибыль, которую необходимо получить, оценить сложно. Тем не менее, оценка прибыли, которую необходимо заработать, составляет

Тем не менее, оценка прибыли, которую необходимо заработать, составляет

.

Ежемесячная пенсия

Калькулятор NPS рассчитывает ежемесячную пенсию, которую должен получать подписчик, на основе всей совокупности пенсий на момент выхода на пенсию.

Как пользоваться калькулятором NPS?

Вам необходимо ввести следующие данные, чтобы узнать размер накопленной пенсии и размер ежемесячной пенсии при выходе на пенсию.

- Выберите «Тип инвестиций» в зависимости от того, хотите ли вы инвестировать ежемесячно или ежегодно.

- Введите сумму, которую вы будете инвестировать каждый месяц или год

- Ваш текущий возраст, это поможет определить срок владения инвестициями, учитывая, что пенсионный возраст составляет 60 лет

- Калькулятор показывает расчеты на основе NPS с распределением активов между собственным капиталом (50%), корпоративными облигациями (30%) и государственными облигациями (20%). Совместная фиксированная прибыль в размере 7% от суммы погашения.

- Введите «% вывода при выходе на пенсию». Это процент пенсионного богатства, вложенный в план аннуитета. Процент от накопленного корпуса, который вы будете использовать для покупки пенсионного плана.

- Снятие не может превышать 60%, а вложение в аннуитетный план не может быть меньше 40%. Если вы откажетесь от сделки до 60 лет, она не может быть ниже 80%

- На основе введенных выше данных калькулятор даст оценку следующего:

- накопленное богатство

- месячная пенсия

- Всего создано

- вывод на пенсию

Формула для расчета размеров национальной пенсионной схемы?

Чтобы понять, как калькулятор рассчитывает ежемесячную пенсию, обратитесь к примеру, приведенному ниже.

Г-н Арун, государственный служащий, подписывается на NPS.

Возраст на момент выбора подписки — 25 лет

Ежемесячная сумма — 10 000 рупий

Пенсионный возраст — 60 лет

Срок инвестирования — 35 лет (60 лет минус 25 лет)

Ожидаемая доходность инвестиций — 10%

Покупка аннуитета — 50%

Ставка доходности по аннуитету — 7%

Срок аннуитета — 10 лет

Результат вышеуказанных инвестиций г-наАрун упоминается ниже:

Основная сумма инвестиций — 4 080 000 рупий

Проценты, полученные от инвестиций (рассчитываются на основе ежемесячного начисления сложных процентов) — 30 459 348 рупий

Созданное пенсионное богатство — 34 539 348 рупий

Сумма, реинвестированная в аннуитет — 17 269 674 рупий

Снятие единовременной суммы — 17 269 674 рупий

Пенсия в месяц после выхода на пенсию — 200 514 рупий

NPS лучше, чем PPF?

NPS и PPF, оба варианта инвестирования имеют свои преимущества и особенности. NPS определяется рынком, тогда как PPF не зависит от рынка. Выбор между обоими вариантами зависит от инвестиционной цели инвестора.

NPS определяется рынком, тогда как PPF не зависит от рынка. Выбор между обоими вариантами зависит от инвестиционной цели инвестора.

Ниже мы приводим сравнение обоих вариантов инвестиций.

| Схема | Доходность | Период блокировки | Риск | Налоговые последствия |

| NPS | от 8% до 10% на основе исторической тенденции | До выхода на пенсию | Зависит от колебаний рынка | Удержание u / s 80C до 1 рупий.5 лакх. Дополнительные 50000 рупий / с 80CCD (1B) Изъятие после выхода на пенсию до 40% фонда не облагается налогом |

| ППФ | 8,10% Регулируется государством | 15 лет | Без риска | Основная сумма, вычитаемая из налогооблагаемой базы, вычет 80C Не облагается налогом |

Какой банк лучше всего подходит для NPS?

В настоящее время существует 8 управляющих фондами НПС, которые перечислены ниже:

- ЛИК Пенсионный фонд.

- SBI Pension Funds Private Limited.

- HDFC Pension Management Company Limited.

- ICICI Prudential Pension Funds Management Company Limited.

- Адитья Бирла Сан Лайф Пенсионное Менеджмент Лимитед.

- UTI Retirement Solutions Limited.

- Пенсионный фонд опоры.

- Kotak Mahindra Pension Fund Limited.

Эти фонды инвестируют в банковский финансовый сектор, государственные ценные бумаги, финансовые учреждения и другие.Доходность зависит от показателей базовых активов фонда.

Какие есть альтернативы отказу от NPS?

Инвестору разрешается снять свою накопленную сумму на счете NPS до наступления срока погашения. Это считается преждевременным отказом и допускается только при соблюдении нескольких условий.

Условия досрочного отказа перечислены ниже:

- Инвестор должен быть инвестирован в схему NPS не менее 3 лет.

- Допускается не более 3 преждевременных снятия средств в течение всего срока подписки на учетную запись NPS.

Промежуток между выводами должен составлять 5 лет.

Промежуток между выводами должен составлять 5 лет. - Сумма вывода не должна превышать 25% от общего вклада инвестора

- Вывод разрешен только в следующих случаях:

- Брак детей.

- Высшее образование детей.

- Лечение тяжелых и критических заболеваний себя, супруга, детей, иждивенцев.

- Покупка или строительство нового жилого дома. Если инвестор уже владеет жилым домом совместно или единолично, досрочное изъятие не допускается.

Как работает NPS и почему он вам выгоден?

Для лучшего понимания давайте рассмотрим жизненный цикл инвестирования инвестора в 2 этапа: этап накопления и этап выхода на пенсию.

Этап накопления

На этапе накопления инвестор накапливает средства и формирует корпус, инвестируя в схему NPS, схема, в свою очередь, инвестирует в набор активов, который обеспечивает прирост богатства и прибыль.

Сумма вложений зачисляется в пенсионный фонд. Этот пенсионный фонд управляется и инвестируется профессиональными управляющими фондами в диверсифицированные портфели, состоящие из акций, государственных облигаций, казначейских векселей, долговых инструментов. Портфели растут и накапливаются с годами, создавая корпус для зависимых инвесторов.

Портфели растут и накапливаются с годами, создавая корпус для зависимых инвесторов.

Весь процесс управления портфелем регулируется PFRDA, и управляющие фондами должны соблюдать утвержденные инвестиционные принципы.

В NPS инвестор может инвестировать в Авто выбор или Активный выбор. При выборе авто распределение средств основывается на формуле, зависящей от возраста инвестора. При активном выборе распределение может быть определено инвестором, но распределение капитала здесь ограничено.

Выход на пенсию

На этапе выхода на пенсию инвестор хочет обеспечить выход на пенсию после получения дохода. NPS обеспечивает источник дохода. Здесь размер пенсионного пособия зависит от корпуса, созданного на этапе накопления.

При выходе на пенсию 60% накопленного корпуса может быть снято единовременно или в рассрочку. Оставшиеся 40% корпуса необходимо потратить на покупку аннуитетных планов.

Требуется ли минимальный взнос для NPS?

Да, для NPS требуется минимальный взнос.

Инвестор обязан внести первоначальный взнос при регистрации. Минимальная сумма 500 рупий для учетной записи NPS Tier-I и минимальная сумма 1000 рупий для учетной записи NPS Tier-II

Минимальный взнос для последующих взносов зависит от типа счета, выбранного инвесторами i.e Учетная запись уровня I или учетная запись уровня II.

Счет уровня I

- Минимальная сумма взноса составляет 500 рупий

- Минимальная сумма взноса в финансовом году составляет 1000 рупий.

- Минимум один взнос требуется в течение финансового года.

Нет ограничений на максимальное количество вкладов и максимальную сумму вкладов. Инвестор может выбрать частоту взносов и размер каждого взноса по своему усмотрению.

Счет Tier-II

- Минимальная сумма взноса составляет 250 рупий

- Нет требования поддерживать минимальный остаток на счете NPS.

Нет ограничений на максимальное количество вкладов и максимальную сумму вкладов. Инвестор может выбрать частоту взносов и размер каждого взноса по своему усмотрению.

Инвестор может выбрать частоту взносов и размер каждого взноса по своему усмотрению.

Является ли NPS хорошим вариантом для инвестиций?

NPS — это инвестиционная схема, обеспечивающая регулярный доход после выхода на пенсию.Финансовая цель инвестора здесь — создать богатство и основной фонд, который может приносить ежемесячный доход и обеспечивать уверенность в этом доходе после выхода на пенсию.

NPS инвестирует часть фонда в капитал, и эта часть подвержена рыночным колебаниям, рискам и выгодам. Размер вложений в собственный капитал зависит от множества факторов.

Финансовая цель инвестора здесь — создать богатство, и он может изучить другие варианты инвестирования, а также SIP, паевые инвестиционные фонды, ориентированные на долги, паевые инвестиционные фонды, ELSS.Эти варианты инвестирования также подвержены рыночному риску и колебаниям, но имеют бонус к более высокой доходности.

Для молодого инвестора, готового к выходу на рынок ценных бумаг, фонды, ориентированные на долговые обязательства, или сбалансированный фонд могут изучить эти варианты, чтобы получить бонусный доход, чем NPS.

Здесь стоит отметить, что NPS — это пенсионный инвестиционный план, и инвестора нужно привлекать к NPS только из-за налоговых льгот и сбалансированного портфельного подхода. NPS — это долгосрочное обязательство, выгода от которого будет доступна только при выходе на пенсию с ограниченными возможностями при преждевременном выходе.

В зависимости от того, насколько велик рыночный риск и колебания инвестора, можно выбрать любую альтернативу. Перед принятием решения инвестор должен помнить о своем прожиточном минимуме и доходах, а также о других финансовых обязательствах.

пенсионных планов: лучший пенсионный план и пенсионная политика в Индии

Пенсионный план — это страховой продукт, который помогает обеспечить вам финансовую безопасность после выхода на пенсию. Пенсионные планы могут помочь вам в правильном планировании выхода на пенсию, чтобы вы могли жить без компромиссов даже после выхода на пенсию.

Что такое пенсионные планы?

Пенсионные планы

— это страховые продукты, которые помогают вам накапливать сбережения в течение длительного периода времени и обеспечивают финансовую безопасность для вашего будущего. Пенсионные планы помогают вам создать корпус, который обеспечит стабильный приток доходов после выхода на пенсию.

Пенсионные планы помогают вам создать корпус, который обеспечит стабильный приток доходов после выхода на пенсию.

На доходы от пенсионных планов вы также можете выбрать ежемесячное пенсионное пособие, купив аннуитетные планы. Кроме того, с двойными преимуществами защиты с инвестициями, пенсионные планы идеально подходят для того, чтобы помочь вам подготовиться к вашим финансовым потребностям в золотые годы вашей жизни.

Что такое пенсионные планы?

Пенсионные планы

— это страховые продукты, которые помогают вам накапливать сбережения в течение длительного периода времени и обеспечивают финансовую безопасность для вашего будущего. Пенсионные планы помогают вам создать корпус, который обеспечит стабильный приток доходов после выхода на пенсию.

На доходы от пенсионных планов вы также можете выбрать ежемесячное пенсионное пособие, купив аннуитетные планы. Кроме того, с двойными преимуществами защиты с инвестициями, пенсионные планы идеально подходят для того, чтобы помочь вам подготовиться к вашим финансовым потребностям в золотые годы вашей жизни.

Зачем нужно вкладывать средства в пенсионные планы и пенсионные планы?

В нашем ультра-стрессовом современном образе жизни у нас едва ли есть время, чтобы планировать будущее и осознанно думать о пенсионном планировании. Однако, если мы сможем немного остановиться, понять текущие и возможные будущие расходы, основанные на нашем образе жизни, и начать инвестировать в пенсионный план по страхованию жизни, мы сможем избавить себя от пенсионных проблем. Важно понимать, что:

Зачем нужно вкладывать средства в пенсионные планы и пенсионные планы?

В нашем сверхстрессовом современном образе жизни у нас едва ли есть время, чтобы планировать будущее и осознанно думать о пенсионном планировании.Однако, если мы сможем немного остановиться, понять текущие и возможные будущие расходы, основанные на нашем образе жизни, и начать инвестировать в пенсионный план по страхованию жизни, мы сможем избавить себя от пенсионных проблем. Важно понимать, что:

Важно понимать, что:

- Это дисциплинированный, доступный и безопасный способ пенсионного планирования

- Вы можете получить защиту своей семьи вместе с пенсионными сбережениями

- Вы также можете инвестировать в рыночные пенсионные планы или придерживаться обычного пенсионного плана

Вам следует инвестировать в пенсионные планы, которые помогают обеспечить гарантированный доход после выхода на пенсию для удовлетворения ваших финансовых потребностей.Помимо этого, пенсионные планы и пенсионные планы также предоставляют пособие в случае смерти, которое выплачивается в случае смерти страхователя.

С пенсионными планами вы получаете гибкость, позволяющую экономить, одновременно зарабатывая, чтобы создать большой фонд средств для выхода на пенсию. Вы можете начать планирование выхода на пенсию, как только начнете зарабатывать. Вы можете начать с регулярных сбережений небольших сумм для покрытия непредвиденных расходов и обеспечения финансовой безопасности после выхода на пенсию.

Пособия по пенсионным планам и пенсионным планам

С пенсионным планом и пенсионным планом вы можете получить некоторые из перечисленных ниже пособий:

Гарантированное пенсионное пособие: С пенсионными планами вы получите фиксированный или гарантированный доход, который поможет вам при планировании выхода на пенсию.Мало того, у вас может быть возможность предоставить доход своему супругу в случае вашей преждевременной смерти

Пособие в случае смерти: Пенсионные планы также предоставляют пособие в случае смерти для финансового обеспечения вашей семьи в ваше отсутствие. Кандидат получит гарантированную сумму или компенсацию в случае вашей безвременной кончины.

Пособия по пенсионным планам и пенсионным планам

С пенсионным планом и пенсионным планом вы можете получить некоторые из перечисленных ниже пособий:

Гарантированное пенсионное пособие: С пенсионными планами вы получите фиксированный или гарантированный доход, который поможет вам при планировании выхода на пенсию. Мало того, у вас может быть возможность предоставить доход своему супругу в случае вашей преждевременной смерти

Мало того, у вас может быть возможность предоставить доход своему супругу в случае вашей преждевременной смерти

Пособие в случае смерти: Пенсионные планы также предоставляют пособие в случае смерти для финансового обеспечения вашей семьи в ваше отсутствие. Кандидат получит гарантированную сумму или компенсацию в случае вашей безвременной кончины.

Гибкие условия выплаты страховых взносов: В пенсионных планах и пенсионных планах вы также получаете гибкость в выборе срока выплаты страховых взносов.Вы можете выбрать срок выплаты страхового взноса в зависимости от ваших финансовых целей

Настройте свой пенсионный план: С дополнительными пассажирами вы можете настроить свои пенсионные планы, чтобы помочь себе и вашей семье получить дополнительную защиту.

Налоговые льготы *: Пенсионные планы и пенсионные планы имеют право на налоговый вычет в соответствии с разделом 80CCC Закона о подоходном налоге 1961 года. Вы можете воспользоваться налоговым вычетом в размере до 1,5 лакха для покупки нового полиса или платежей, производимых для продления существующего полиса, предусматривающего пенсию или периодическую ренту.По пенсионным планам некоторая сумма выплачивается при наступлении срока погашения, которая освобождается от налога, а оставшаяся сумма используется для покупки аннуитета. Аннуитетный доход добавляется к налогооблагаемому доходу и облагается налогом в соответствии с таблицей подоходного налога . Также, TDS не будет удерживаться при аннуитетах

Вы можете воспользоваться налоговым вычетом в размере до 1,5 лакха для покупки нового полиса или платежей, производимых для продления существующего полиса, предусматривающего пенсию или периодическую ренту.По пенсионным планам некоторая сумма выплачивается при наступлении срока погашения, которая освобождается от налога, а оставшаяся сумма используется для покупки аннуитета. Аннуитетный доход добавляется к налогооблагаемому доходу и облагается налогом в соответствии с таблицей подоходного налога . Также, TDS не будет удерживаться при аннуитетах

.

* Примечание: Общий налоговый вычет в размере 1,5 лакха включает Раздел 80CCC, Раздел 80CCD (1).

Типы пенсионных планов

Пенсионные планы можно классифицировать тремя способами:

1.Характер инвестиций

Инвестиционные планы — В этом плане вы платите регулярные премии, которые инвестируются как в долевые, так и в долговые инструменты. Вы можете выбрать один из вариантов фонда в зависимости от вашего аппетита к финансовому риску

Сберегательный план — Эти планы, которые не инвестируют в рынок. Вы платите регулярные страховые взносы, а в конце срока действия полиса вы регулярно получаете выплаты. Дополнительно вы получаете любой заработанный бонус

Вы платите регулярные страховые взносы, а в конце срока действия полиса вы регулярно получаете выплаты. Дополнительно вы получаете любой заработанный бонус

2.Время начала выплаты

Немедленно — Вы можете заплатить единовременный страховой взнос и выбрать немедленную ренту, которая будет действовать на протяжении всей вашей жизни

В установленное время в будущем — Вы можете выбрать получение выплат начиная с даты в будущем (например, вашего выхода на пенсию)

3. Аннуитетные планы

Single Life с возвратом страхового взноса — Вы будете получать доход на протяжении всей жизни, а в случае вашей смерти номинальный участник получит сумму, вложенную в качестве аннуитета

Холостяк без возврата страхового взноса — Вы будете получать доход на протяжении всей жизни

Совместная жизнь с возвратом страхового взноса — Вы и ваш супруг (а) будете продолжать получать доход, пока один из вас не будет жив. Кандидат получит сумму, вложенную в аннуитет, после смерти второй жизни

Кандидат получит сумму, вложенную в аннуитет, после смерти второй жизни

Совместная жизнь без возврата страхового взноса — Вы и ваш супруг (а) будете продолжать получать доход на протяжении всей жизни

Как выбрать лучший пенсионный план?

Вы можете выбрать наиболее подходящий пенсионный план и пенсионный план, имея в виду следующее:

Возраст вступления: Это возраст, с которого начинается ваша пенсия. Ранний или поздний выход на пенсию будет зависеть от вашей карьеры и финансового положения

Срок выплаты страховых взносов: Определите период, за который вы будете платить страховые взносы

Варианты аннуитета: Определите, какой доход будет достаточно для удовлетворения ваших потребностей после выхода на пенсию

Опции райдера: Решите, какие дополнительные льготы вам понадобятся, чтобы обеспечить всестороннее страхование вашей семье

Сборы за сдачу полиса: Обратите внимание на эти сборы, если вам необходимо сдать полис

Калькулятор пенсионного планирования: Вы можете использовать онлайн-калькулятор пенсионного планирования, чтобы рассчитать сумму инвестиций, необходимую для поддержания финансовой стабильности даже после выхода на пенсию

Как пользоваться калькулятором пенсионного планирования?

Выполните шаги, указанные ниже, чтобы рассчитать сумму, которая вам понадобится для стабильной финансовой и спокойной пенсионной жизни:

Шаг 1: Посетите калькулятор пенсионного планирования онлайн.

Шаг 2: Введите необходимую информацию, такую как ваш возраст, возраст, в котором вы хотите выйти на пенсию, и нажмите «Продолжить».

Шаг 3: На следующей странице введите данные, такие как текущие ежемесячные расходы, процент ежемесячных расходов, которые будут продолжаться даже после выхода на пенсию, ожидаемый уровень инфляции, текущие сбережения и инвестиции для выхода на пенсию и ожидаемый доход от ваших сбережений. После предоставления всей этой информации нажмите «Рассчитать».

После предоставления всей упомянутой выше информации инструмент отобразит сумму, необходимую для комфортной пенсионной жизни.

Часто задаваемые вопросы

В. Что такое пенсионный план?

A. Пенсионные планы — это страховые + инвестиционные планы, которые помогают человеку создать корпус для своего будущего в течение определенного периода времени (срок действия полиса). По наступлении срока погашения (выхода на пенсию) треть накопленного фонда может быть снята единовременно, а остальная часть — частями в виде пенсии. Регулярная часть выплаты называется аннуитетом. Частота выплат может быть ежемесячной / ежеквартальной / полугодовой или годовой.В случае смерти держателя полиса в любое время в течение срока действия полиса номинальный держатель получает единовременную сумму, обещанную при покупке полиса.

Регулярная часть выплаты называется аннуитетом. Частота выплат может быть ежемесячной / ежеквартальной / полугодовой или годовой.В случае смерти держателя полиса в любое время в течение срока действия полиса номинальный держатель получает единовременную сумму, обещанную при покупке полиса.

Имея пенсионный план, вы можете получать регулярный доход после выхода на пенсию, что является отличным способом обрести финансовую независимость.

В. У меня уже есть учетная запись PF. Нужен ли мне пенсионный план?

A. Из-за инфляции и постоянно растущих расходов на жизнь и медицинское обслуживание вашего корпуса PF будет недостаточно для удовлетворения ваших пенсионных потребностей.Как правило, корпус, необходимый человеку для финансово независимого выхода на пенсию (при условии, что пенсионный возраст составляет 58-60 лет), составляет 100-кратную величину последней полученной месячной зарплаты. Однако перед тем, как отправиться в это путешествие, следует произвести точный расчет. Воспользуйтесь пенсионным калькулятором, чтобы определить сумму с поправкой на инфляцию, которая вам понадобится для обеспечения комфортного выхода на пенсию. Будучи привязанными к рынку, пенсионные планы могут дать хорошую прибыль в долгосрочной перспективе и помочь вам накопить достаточно денег, чтобы вести комфортную жизнь.

Воспользуйтесь пенсионным калькулятором, чтобы определить сумму с поправкой на инфляцию, которая вам понадобится для обеспечения комфортного выхода на пенсию. Будучи привязанными к рынку, пенсионные планы могут дать хорошую прибыль в долгосрочной перспективе и помочь вам накопить достаточно денег, чтобы вести комфортную жизнь.

В. Когда лучше покупать пенсионный план?

A. Каждый человек должен планировать выход на пенсию. Раньше люди проводили на пенсии 20-25 лет. Однако из-за людей, желающих выйти на пенсию раньше срока, и с увеличением ожидаемой продолжительности жизни пенсионный период увеличился до 30-35 лет. С увеличением стоимости образа жизни, лекарств и здравоохранения набор, необходимый для обеспечения финансово независимой пенсии, становится довольно огромным.В течение ваших лет заработка вы также стремитесь осуществить свои мечты, такие как покупка новой машины, дома и выполнение обязанностей, таких как образование детей. Поэтому важно начинать рано, даже если это означает начинать с малого. Пенсионные планы предлагают дисциплинированный и безопасный способ сэкономить деньги, чтобы защитить свое будущее. Раннее начало этого пути поможет вам создать значительный корпус для удовлетворения ваших будущих потребностей.

Пенсионные планы предлагают дисциплинированный и безопасный способ сэкономить деньги, чтобы защитить свое будущее. Раннее начало этого пути поможет вам создать значительный корпус для удовлетворения ваших будущих потребностей.

В. Что нужно учитывать при покупке пенсионного плана?

А. Корпус, необходимый при выходе на пенсию — Первый шаг — это оценка суммы денег, которая вам понадобится, чтобы осуществить мечты о хорошей жизни после выхода на пенсию. Важно учитывать все источники средств, такие как ваш личный фонд, и иметь достаточные средства на случай непредвиденных медицинских расходов.

Варианты фондов — Большинство пенсионных планов ULIP предлагают несколько вариантов фонда с различной степенью риска (распределение долга и долга). В зависимости от вашего аппетита к финансовым рискам и срока инвестирования выберите фонд, который соответствует вашим требованиям.Акциям должно быть уделено особое место в вашем пенсионном планировании, поскольку доходность в долгосрочной перспективе обычно выше, чем у других классов активов.

Гибкость — Поскольку пенсионные схемы являются долгосрочными инвестициями и личные, финансовые и экономические обстоятельства, безусловно, изменятся в течение периода действия полиса, ваш план должен предлагать выбор типа инвестиций, соответствующий вашему аппетиту к финансовому риску, и возможность переключаться между фондами по мере изменения вашего взгляда на риски.

Дополнительные возможности — Пенсионный план может иметь возможность приобрести дополнительное страхование жизни для вашего супруга. Идеальное решение для выхода на пенсию должно также давать вам возможность систематически увеличивать свои сбережения.

В. Получу ли я какие-либо налоговые льготы с пенсионными планами в Индии?

A. С пенсионными планами и пенсионными планами вы можете получить налоговую льготу на премию, уплаченную за продление существующего полиса или покупку нового полиса.Вы можете воспользоваться налоговой льготой в размере 1,5 лакха в соответствии с разделом 80CCC Закона о подоходном налоге 1961 года. В соответствии с пенсионными планами сумма, выплачиваемая при наступлении срока погашения, не облагается налогом, а оставшаяся сумма используется для покупки аннуитета. После этого аннуитетный доход добавляется к вашему налогооблагаемому доходу и облагается налогом в соответствии с таблицей подоходного налога . Чрезвычайно важно также проверить налоговые льготы, прежде чем пользоваться каким-либо пенсионным планом.

В соответствии с пенсионными планами сумма, выплачиваемая при наступлении срока погашения, не облагается налогом, а оставшаяся сумма используется для покупки аннуитета. После этого аннуитетный доход добавляется к вашему налогооблагаемому доходу и облагается налогом в соответствии с таблицей подоходного налога . Чрезвычайно важно также проверить налоговые льготы, прежде чем пользоваться каким-либо пенсионным планом.

ARN: PCP / RP03

IPP (Индивидуальный пенсионный план) — определение IPP (Индивидуальный пенсионный план) по The Free Dictionary

пенсия 1

(пĕньшн) н.

Денежная сумма, регулярно выплачиваемая в качестве пенсионного пособия или в порядке патронажа.

тр.в. пенсия , пенсия , пенсия

1. Назначить пенсию.

2. Уйти на пенсию или уволиться с пенсией: «Некоторые французские фермеры предлагают выплачивать государственную пенсию старшим и менее эффективным фермерам» (Э. Дж. Дионн, младший).

Дж. Дионн, младший).

[среднеанглийское pensioun, платеж , от старофранцузского пенсионного, от латинского pēnsiō, pēnsiōn-, от pēnsus, причастие прошедшего времени pendere, взвешивать, платить ; see (s) pen- в индоевропейских корнях.]

пенсия · а · бле прил.

перо 2

(päN-syôN ′) n.

1. Пансионат или небольшой отель в Европе: «Пансионат может предложить несколько меньше, чем отель; он всегда был меньше и никогда не был элегантным; иногда предлагали завтрак, а иногда нет» (Джон Ирвинг).

2. Размещение или оплата проживания, особенно в пансионате или небольшой гостинице в Европе.

3. Проживание и питание.

[франц., Со старофранцузского, платеж ; см. пенсия 1 .]

Словарь английского языка American Heritage®, пятое издание. Авторские права © 2016 Издательская компания Houghton Mifflin Harcourt. Опубликовано Houghton Mifflin Harcourt Publishing Company. Все права защищены.

Опубликовано Houghton Mifflin Harcourt Publishing Company. Все права защищены.

пенсия

(ˈpɛnʃən) n

1. (Правительство, политика и дипломатия) регулярный платеж, выплачиваемый государством людям старше определенного возраста, чтобы они могли жить без работы

2. (Правительство, политика и дипломатия) регулярный платеж, производимый работодателем бывшим сотрудникам после их выхода на пенсию

3. (Правительство, политика и дипломатия) регулярный платеж, выплачиваемый пенсионерам в результате его или ее взносов. в личную пенсионную схему

4. (Правительство, политика и дипломатия) любые регулярные выплаты, сделанные на благотворительных основаниях, в виде патронажа или в знак признания заслуг, заслуг и т. д.: пенсия, выплачиваемая солдату-инвалиду.

vb

(Правительство, политика и дипломатия) ( tr ) для назначения пенсии

[C14: через старофранцузский с латыни pēnsiō платеж, с pendere платить]

ˈpensionable adj

ˈбез пенсии adj

пенсия

(pɑ̃sjɔ̃) (во Франции и некоторых других странах) n

1. (торговля) относительно дешевый пансион

(торговля) относительно дешевый пансион

[C17: французский; расширенное значение пенсии пособие; см. пенсию 1 ]

Словарь английского языка Коллинза — полный и несокращенный, 12-е издание, 2014 г. © HarperCollins Publishers 1991, 1994, 1998, 2000, 2003, 2006, 2007, 2009, 2011, 2014

pen • sion

(ˈpɛn ʃən ; Fr. pɑ̃ˈsyɔ̃ для 3 )

n., pl. -sions (-ʃənz; Fr. -ˈsyɔ̃ для 3 )

v. n.

1. фиксированная сумма, кроме заработной платы, выплачиваемая через регулярные промежутки времени лицу или оставшимся в живых иждивенцам за прошлые услуги, травмы или убытки и т. Д.

2. пособие, аннуитет, или субсидия.

3. (в Европе)

а. пансионат или небольшая гостиница.

б. номер и питание.

в.т.

4. для назначения или выплаты пенсии.

5. вызвать пенсию на пенсию (обычно по от ).

[1325–75; Среднеанглийский ( pēnsiō взвешивание, оплата, производная (с -tiō -tion) от pendere для взвешивания, оплата по весу; (определение 3 )

пенсия • a • ble, прил. .

Random House Словарь колледжа Кернермана Вебстера © 2010 K Dictionaries Ltd. Авторские права 2005, 1997, 1991 принадлежат компании Random House, Inc. Все права защищены.

пенсия

причастие в прошлом: пенсия

герундия: пенсия

императив

| претерит | ||

|---|---|---|

| 9018 пенсия | 9016 он получил пенсию | |

| мы получили пенсию | ||

| вы получили пенсию | ||

| они получили пенсию |

| Настоящее время Непрерывное | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Я на пенсии | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| у вас пенсия | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| он / она на пенсии | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| у нас пенсия | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| у вас пенсия | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| у вас пенсия | 64 | 64 0 Perfect | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| У меня пенсия | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| у вас пенсия | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| он / она пенсия | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| у нас пенсия | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| у вас пенсия | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Прошлое Непрерывное |

|---|

| Я был на пенсии |

| у вас была пенсия |

| он / она был на пенсии |

| мы были на пенсии |

| вы были на пенсии пенсия |

| Прошлое совершенное | |

|---|---|

| у меня была пенсия | |

| у вас была пенсия | |

| он / она был пенсионер | |

| у нас была пенсия | |

| у вас была пенсия | |

| Будущее | |

| Я получу пенсию | |

| вы получите пенсию | |

| он / она / она будет пенсия | |

| пенсия | |

| вы получите пенсию | |

| пенсию | |

| Future Perfect | |

|---|---|

| Я получу пенсию | |

| у вас будет пенсия | |

| он / она будет пенсия | |

| у нас будет пенсия | 81 |

| они получат пенсию |

| Future Continu ous |

|---|

| Я буду на пенсии |

| у вас будет пенсия |

| он / она будет пенсия |

| у нас будет пенсия |

| вы будете на пенсии |

| Настоящее совершенное Непрерывное |

|---|

| Я был на пенсии |

| у вас была пенсия |

| он / она был на пенсии |

| у нас пенсия |

| вы были на пенсии |

| они были на пенсии |

| Future Perfect Continuous | |

|---|---|

| Я буду на пенсии | |

| вы будете на пенсии | 81 901 60 будет пенсия |

| будет пенсия | |

| вы будете на пенсии | |

| они будут на пенсии |

| Past Perfect Continuous | |

|---|---|

| Я был на пенсии | |

| вы были на пенсии | 81 901 у вас была пенсия |

| у нас была пенсия | |

| у вас была пенсия | |

| у них была пенсия |

| Условная | |

|---|---|

| пенсия | |

| он / она / оно будет пенсия | |

| мы бы пенсию | |

| вы бы пенсию | |

| они бы пенсию |

| Прошлая условная | |

|---|---|

| вы бы получили пенсию | |

| он / она / он бы получил пенсию | |

| мы бы получили пенсию | |

| вы бы получили пенсию | |

| они бы получили пенсию |

Collins English Verb Tables © HarperCollins Publishers 2011

пенсия французское

, используемое в Европе для обозначения относительно дешевого пансионата.

Словарь незнакомых слов по Diagram Group © 2008, Diagram Visual Information Limited

| Год | Максимум Пенсионный Заработок (YMPE) | Скорость (1) | Сотрудник / Работодатель Максимум | Собственный Работают Максимум |

| 2021 | $ 61 600 | 5. 45% 45% | 3 166,45 долл. США | $ 6 332,90 |

| 2020 | 58,700 | 5,25% | 2 898,00 | 5796,00 долл. США |

| 2019 | 57 400 | 5,10% | 2 748,90 | 5,497,80 |

| 2018 | 55 900 | 4.95% | 2,593,80 | 5 187,60 |

| 2017 | 55 300 | 4,95% | 2,564,10 | 5,128,20 |

| 2016 | 54,900 | 4,95% | 2,544,30 | 5,088,60 |

| 2015 | 53,600 | 4.95% | 2 479,95 90 164 | 4,959,90 |

| 2014 | 52 500 | 4,95% | 2,425,50 | 4 851,00 |

| 2013 | 51 100 | 4,95% | 2,356,20 | 4 712,40 |

| 2012 | 50,100 | 4.95% | 2 306,70 | 4 613,40 |

| 2011 | 48 300 | 4,95% | 2,217,60 | 4 435,20 |

| 2010 | 47 200 | 4,95% | 2,163,15 | 4,326,30 |

| 2009 | 46,300 | 4.95% | 2,118,60 | 4 237,20 |

| 2008 | 44 900 | 4,95% | 2,049,30 | 4,098,60 |

| 2007 | 43,700 | 4,95% | 1 989,90 | 3,979,80 |

Примечание. Базовое ежегодное освобождение составляет 3500 долларов.

Ставка самозанятых в 2 раза выше ставки наемного работника.

(1)

CPP

Отчисления в налоговую декларацию

Ставка 2021 г. в размере 5,45% (5,25% в 2020 г.) разбита на

2 части налоговой декларации: 4,95% + 0,50% за 2021 год и 4,95% + 0..30% за

2020 г., когда каждая часть обрабатывается по-разному:

а. 4.95% : Максимум сотрудника для

невозмещаемый налоговый кредит для премий CPP :

— 2021 — это (61 600 — 3500 долларов) x 4.95% = 2875,95 долларов США.

-2020 составляет (58 700 — 3500 долларов) x 4,95% =

2732,40 долл. США.

г. 0,50% (2020 0,30%): «дополнительные

взнос », который допускается в виде вычета из

доход , г.

не как налоговый кредит:

— из максимума 2020 года, 2898,00 — 2732,40 доллара = 165,60 доллара

(также = (58 700 долл. США — 3500 долл. США) x 0,30%)

— от максимума 2021 года, 3166,45 долларов — 2875,95 долларов = 290 долларов.50 (также =

(61 600 — 3500 долларов) x 0,50%)

См. Расширенный пенсионный план Канады ниже.

Подробно

Канадский калькулятор подоходного налога на 2019 год и последующие годы, общая сумма CPP + Enhanced CPP для

доход от работы

отображается в нижней части калькулятора при расчете общей суммы налогов,

clawbacks, премии CPP / EI. Поскольку CPP дохода от самозанятости составляет

рассчитывается в налоговой декларации и перечисляется так же, как и налог на прибыль, он

Показывается отдельно и включается в общую сумму, подлежащую уплате налогоплательщиком.

Расширенный пенсионный план Канады

Начиная с 2019 г., существует дополнительный взнос в размере

0,15% x YMPE, которая включена в 5,10% выше. Это называется

«первый дополнительный взнос» для Enhanced CPP. В налоговой декларации дополнительная

взнос будет разрешен как вычет. Работодатели также будут платить

0,15% дополнительный взнос. Самозанятые будут платить как работнику

и дополнительных взносов работодателя, и сможет вычесть 100%

дополнительный взнос в налоговую декларацию.Первый дополнительный

взнос будет увеличиваться каждый год, так что в 2024 году общая ставка составит

5,95%, а именно:

2019 г.

0,15% + 4,95% = 5,10% общая ставка

2020 г.

0,30% + 4,95% = 5,25%

2021 г.

0,50% + 4,95% = 5,45%

2022

0,75% + 4,95% = 5,70%

2023

1,00% + 4,95% = 5,95%

В 2024 г. будет установлен дополнительный максимальный размер пенсии.

Расчетная прибыль (YAMPE) составит 107% x YMPE.В 2025 г.

YAMPE будет составлять 114% от YMPE. Размер взноса (2-й доп.

вклад) составит 4% от разницы между YAMPE и YMPE.

Самозанятые будут платить 8%. Второй дополнительный взнос также будет

вычет из дохода.

Участники, зарабатывающие больше, чем YMPE, не

требуется или разрешено делать дополнительные взносы CPP.

См. Канадский

Министры финансов согласились усилить пенсионный план Канады — 20 июня 2016 г.

См. Платежную ведомость

Калькуляторы налогов для различных методов проверки удержаний из заработной платы,

и онлайн-калькулятор заработной платы, который работодатель может использовать для расчета

удержания из заработной платы.

Самостоятельная работа

и подача налоговой декларации с опозданием более чем на 4 года? См. Нашу статью о

этот.

Информация о налоговом агентстве Канады (CRA):

— T4032

Таблицы удержаний из заработной платы — для расчета удержаний из заработной платы

— CPP

ставки взносов, максимальные суммы и освобождение от текущих и предыдущих ставок

лет.

Взнос в пенсионный план Квебека (QPP)

Цены

Коэффициенты QPP такие же, как и коэффициенты CPP до 2011 г. включительно. Однако выручка

Квебек объявил об изменениях

к ставке взноса QPP. Ставки работника и работодателя

каждый из них увеличивался на 0,075% в год, начиная с 2012 года, пока каждый из этих

в 2017 году ставки достигли 5,4%. Ставка самозанятых в 2 раза выше, чем у сотрудников.

| Год | Максимум Пенсионный Заработок (YMPE) | Оценка | Сотрудник / Работодатель Максимум | Собственный Работают Максимум |

| 2021 | $ 61 600 | 5.90% | 3 427,90 долл. США | 6 855,80 долл. США |

| 2020 | 58,700 | 5,70% | 3 146,40 | 6,292,80 |

| 2019 | 57 400 | 5,55% | 2 991,45 | 5,982,90 |

| 2018 | 55 900 | 5.40% | 2 829,60 | 5 659,20 |

| 2017 | 55 300 | 5,40% | 2,797,20 | 5 594,40 |

| 2016 | 54,900 | 5,325% | 2 737,05 | 5 474,10 |

| 2015 | 53,600 | 5.250% | 2 630,25 | 5 260,50 |

| 2014 | 52 500 | 5,175% | 2,535,75 | 5 071,50 |

| 2013 | 51 100 | 5,100% | 2,427,60 | 4,855,20 |

| 2012 | 50,100 | 5.025% | 2341,65 | 4 683,30 |

| 2011 | 48 300 | 4,95% | 2,217,60 | 4 435,20 |

| 2010 | 47 200 | 4,95% | 2,163,15 | 4,326,30 |

| 2009 | 46,300 | 4.95% | 2,118,60 | 4 237,20 |

| 2008 | 44 900 | 4,95% | 2,049,30 | 4,098,60 |

| 2007 | 43,700 | 4,95% | 1 989,90 | 3,979,80 |

Примечание. Базовое ежегодное освобождение составляет 3500 долларов.

Quebec улучшит QPP таким же образом, как и

CPP улучшается. Итоговые ставки будут:

2019 г.

0,15% + 5,40% = 5,55% общая ставка

2020 г.

0,30% + 5,40% = 5,70%

2021 г.

0,50% + 5,40% = 5,90%

2022

0,75% + 5,40% = 6,15%

2023

1,00% + 5,40% = 6,40%

Как и в случае с CPP, дополнительный вклад в QPP составляет

удержание в налоговой декларации, а 5.40% взнос будет разрешен в качестве

невозмещаемый налоговый кредит.

QPP будет использовать те же YMPE и YAMPE, что и CPP, и

будет увеличиваться таким же образом с использованием того же второго дополнительного взноса

ставка, как CPP.

Квебек Информация о пенсионном плане:

Источник

отчисления и взносы — для расчета заработной платы

отчисления

ТП-1015.Г-В

— Руководство для работодателей: исходные отчисления и взносы

Максимум

зачитываемый для пенсии оклад или заработная плата и ставка взноса QPP

Quebec

Пенсионный план — информация о пенсии по возрасту, инвалидности

пенсия и пособия по случаю потери кормильца

Доработана: 4 ноября 2020 г.

Браузер не поддерживает JavaScript.Пожалуйста, войдите на веб-страницу в другом браузере.

Государственная пенсия — Консультации граждан

Государственная пенсия — это регулярная выплата от государства, на которую может претендовать большинство людей по достижении пенсионного возраста. Ваш государственный пенсионный возраст зависит от того, когда вы родились. Узнать свой пенсионный возраст можно с помощью калькулятора на сайте GOV.UK.

Размер получаемой вами государственной пенсии зависит от того, сколько лет вы имеете право на выплаты государственного страхования.Сюда входят взносы в национальное страхование, которые вы платите, когда вы работаете, и взносы, которые начисляются вам, когда вы не можете работать.

Расчетную сумму государственной пенсии вы можете получить на сайте GOV.UK. Это называется выпиской о государственной пенсии.

Порядок работы вашей государственной пенсии зависит от вашего возраста и пола.

Вы женщина, родившаяся до 6 апреля 1950 г.

Полная базовая государственная пенсия, которую вы можете получать, составляет 134,25 фунтов стерлингов в неделю.

Чтобы получить полную сумму, вам необходимо уплатить взносы в систему государственного страхования в течение 39 лет.Вы все равно получите что-то, если у вас будет хотя бы 10 квалификационных лет, но это будет меньше полной суммы.

Вы можете иметь право на получение дополнительной государственной пенсии в зависимости от ваших взносов. Иногда это называется государственной второй пенсией. Узнайте больше о дополнительной государственной пенсии на сайте GOV.UK.

Отсрочка государственной пенсии

Вам не нужно обращаться за государственной пенсией по достижении государственного пенсионного возраста. Если вы хотите, вы можете отложить (отложить) рассмотрение вашего заявления и получить дополнительную пенсию, когда вы подадите заявление.

Если вы уже подаете заявление на получение государственной пенсии, вы все равно можете отложить ее. Вы можете сделать это только один раз. Это означает, что когда вы снова получите пенсию, вы не сможете отсрочить ее во второй раз.

Дополнительная пенсия может выплачиваться как увеличение размера вашей недельной государственной пенсии. За каждые пять недель отсрочки вы получаете повышение пенсии на 1%. Это составляет 10,4% за каждый полный год. Ваша пенсия не увеличится, если вы отложите ее, пока вы или ваш партнер получаете определенные льготы, такие как пенсионный кредит.

Дополнительную информацию об отсрочке выплаты государственной пенсии можно найти на сайте GOV.UK.

Вы — женщина, родившаяся после 5 апреля 1950 года и до 6 апреля 1953 года.

Полная базовая государственная пенсия, которую вы можете получать, составляет 134,25 фунтов стерлингов в неделю.

Чтобы получить полную сумму, вам необходимо 30 лет квалификационных взносов в систему государственного страхования. Вы все равно получите что-то, если у вас есть хотя бы один квалификационный год, но это будет меньше полной суммы.

Вы можете иметь право на получение дополнительной государственной пенсии в зависимости от ваших взносов.Иногда это называется государственной второй пенсией. Узнайте больше о дополнительной государственной пенсии на сайте GOV.UK.

Отсрочка государственной пенсии

Вам не нужно обращаться за государственной пенсией по достижении государственного пенсионного возраста. Если вы хотите, вы можете отложить (отложить) рассмотрение вашего заявления и получить дополнительную пенсию, когда вы подадите заявление.

Если вы уже подаете заявление на получение государственной пенсии, вы все равно можете отложить ее. Вы можете сделать это только один раз. Это означает, что когда вы снова получите пенсию, вы не сможете отсрочить ее во второй раз.

Дополнительная пенсия может выплачиваться как увеличение размера вашей недельной государственной пенсии. За каждые пять недель отсрочки вы получаете повышение пенсии на 1%. Это составляет 10,4% за каждый полный год. Ваша пенсия не увеличится, если вы отсрочите, пока вы или ваш партнер получаете определенные льготы, такие как пенсионный кредит.

Дополнительную информацию об отсрочке выплаты государственной пенсии можно найти на сайте GOV.UK.

Вы женщина, родившаяся после 5 апреля 1953 года.

Вы получите новую государственную пенсию, введенную в апреле 2016 года.Полная базовая государственная пенсия, которую вы можете получить, составляет 175,20 фунтов стерлингов в неделю.

Чтобы получить полную сумму, вам необходимо 35 лет квалификационных взносов в систему государственного страхования. Вы все равно получите что-то, если у вас есть хотя бы 10 квалификационных лет — это может быть до или после апреля 2016 года.

Если в прошлом у вас была рабочая, личная пенсия или пенсия от акционеров, и вы платили уменьшенные взносы в систему государственного страхования (так называемые «контракты»), ваша начальная сумма может быть меньше полной суммы.Заключение контрактов по новой системе.

Отсрочка государственной пенсии

Вам не нужно обращаться за государственной пенсией по достижении государственного пенсионного возраста. Если вы хотите, вы можете отложить (отложить) рассмотрение вашего заявления и получить дополнительную пенсию, когда вы подадите заявление.

Если вы уже подаете заявление на получение государственной пенсии, вы все равно можете отложить ее. Вы можете сделать это только один раз. Это означает, что когда вы снова получите пенсию, вы не сможете отсрочить ее во второй раз.

Дополнительная пенсия будет выплачиваться как увеличение вашей еженедельной ставки государственной пенсии.За каждые девять недель отсрочки вы получаете повышение пенсии на 1%. Это составляет около 5,8% за каждый полный год. Ваша пенсия не увеличится, если вы отсрочите, пока вы или ваш партнер получаете определенные льготы, такие как пенсионный кредит.

Дополнительную информацию об отсрочке выплаты государственной пенсии можно найти на сайте GOV.UK.

Вы мужчина, родившийся до 6 апреля 1945 г.

Полная базовая государственная пенсия, которую вы можете получать, составляет 134,25 фунтов стерлингов в неделю.

Вам необходимо 44 квалификационных года для выплаты взносов в систему государственного страхования, чтобы получить полную сумму.Вы все равно получите что-то, если у вас есть хотя бы 11 квалификационных лет, но это будет меньше полной суммы.

Вы можете иметь право на получение дополнительной государственной пенсии в зависимости от ваших взносов. Иногда это называется государственной второй пенсией. Узнайте больше о дополнительной государственной пенсии на сайте GOV.UK.

Отсрочка государственной пенсии

Вам не нужно обращаться за государственной пенсией по достижении государственного пенсионного возраста. Если вы хотите, вы можете отложить (отложить) рассмотрение вашего заявления и получить дополнительную пенсию, когда вы подадите заявление.

Если вы уже подаете заявление на получение государственной пенсии, вы все равно можете отложить ее. Вы можете сделать это только один раз. Это означает, что когда вы снова получите пенсию, вы не сможете отсрочить ее во второй раз.

Дополнительная пенсия может выплачиваться как увеличение размера вашей недельной государственной пенсии. За каждые пять недель отсрочки вы получаете повышение пенсии на 1%. Это составляет 10,4% за каждый полный год. Ваша пенсия не увеличится, если вы отсрочите, пока вы или ваш партнер получаете определенные льготы, такие как пенсионный кредит.

Более подробную информацию об отсрочке выплаты государственной пенсии можно получить на сайте GOV.UK.

Вы мужчина, родившийся после 5 апреля 1945 года и до 6 апреля 1951 года.

Полная базовая государственная пенсия, которую вы можете получать, составляет 134,25 фунтов стерлингов в неделю.

Чтобы получить полную сумму, вам необходимо 30 лет квалификационных взносов в систему государственного страхования. Вы все равно получите что-то, если у вас есть хотя бы один квалификационный год, но это будет меньше полной суммы.

Вы можете иметь право на получение дополнительной государственной пенсии в зависимости от ваших взносов.Иногда это называется государственной второй пенсией. Узнайте больше о дополнительной государственной пенсии на сайте GOV.UK.

Отсрочка государственной пенсии

Вам не нужно обращаться за государственной пенсией по достижении государственного пенсионного возраста. Если вы хотите, вы можете отложить (отложить) рассмотрение вашего заявления и получить дополнительную пенсию, когда вы подадите заявление.

Если вы уже подаете заявление на получение государственной пенсии, вы все равно можете отложить ее. Вы можете сделать это только один раз. Это означает, что когда вы снова получите пенсию, вы не сможете отсрочить ее во второй раз.

Дополнительная пенсия может выплачиваться как увеличение размера вашей недельной государственной пенсии. За каждые пять недель отсрочки вы получаете повышение пенсии на 1%. Это составляет 10,4% за каждый полный год. Ваша пенсия не увеличится, если вы отсрочите, пока вы или ваш партнер получаете определенные льготы, такие как пенсионный кредит.

Дополнительную информацию об отсрочке выплаты государственной пенсии можно найти на сайте GOV.UK.

Вы мужчина, родившийся после 5 апреля 1951 г.

Вы получите новую государственную пенсию, введенную в апреле 2016 года.Полная базовая государственная пенсия, которую вы можете получить, составляет 175,20 фунтов стерлингов в неделю.

Чтобы получить полную сумму, вам необходимо 35 лет квалификационных взносов в систему государственного страхования. Вы все равно получите что-то, если у вас есть хотя бы 10 квалификационных лет — это может быть до или после апреля 2016 года.

Если в прошлом у вас была рабочая, личная пенсия или пенсия от акционеров, и вы платили уменьшенные взносы в систему государственного страхования (так называемые «контракты»), ваша начальная сумма может быть меньше полной суммы.Заключение контрактов по новой системе.

Отсрочка государственной пенсии

Вам не нужно обращаться за государственной пенсией по достижении государственного пенсионного возраста. Если вы хотите, вы можете отложить (отложить) рассмотрение вашего заявления и получить дополнительную пенсию, когда вы подадите заявление.

Если вы уже подаете заявление на получение государственной пенсии, вы все равно можете отложить ее. Вы можете сделать это только один раз. Это означает, что когда вы снова получите пенсию, вы не сможете отсрочить ее во второй раз.

Дополнительная пенсия будет выплачиваться как увеличение вашей еженедельной ставки государственной пенсии.За каждые девять недель отсрочки вы получаете повышение пенсии на 1%. Это составляет около 5,8% за каждый полный год. Ваша пенсия не увеличится, если вы отсрочите, пока вы или ваш партнер получаете определенные льготы, такие как пенсионный кредит.

Дополнительную информацию об отсрочке выплаты государственной пенсии можно найти на сайте GOV.UK.

Получение квалификационных лет

Размер государственной пенсии, которую вы получаете, зависит от вашей записи в системе государственного страхования. В вашу учетную запись национального страхования входят взносы в национальное страхование, которые вы платите, когда вы работаете, и взносы, которые зачисляются вам, когда вы не можете работать.

Например, вы можете получить кредиты национального страхования, когда подаете заявление на пособие по трудоустройству и поддержке или пособие для ищущих работу, или если у вас есть обязанности по уходу. Ваша запись может также включать добровольные взносы, которые вы решите уплатить, чтобы покрыть пробелы, когда вы не работаете или не получаете кредит.

Когда вы достигнете возраста государственной пенсии, вы можете претендовать на государственную пенсию, если в течение вашей трудовой жизни вы заплатили или получили достаточно взносов в систему государственного страхования.То, что вы получите, зависит от того, сколько у вас «квалификационных лет» для взносов в систему государственного страхования. Каждый налоговый год (с 6 апреля по 5 апреля), который вы платите или зачисляете на счет взносов в систему государственного страхования, считается квалификационным годом при условии, что вы заработали или получили заработок в размере не менее минимальной суммы. Эта сумма меняется каждый год.

Внесение добровольных взносов в систему государственного страхования

Если у вас недостаточно квалификационных лет для получения полной государственной пенсии, вы можете заполнить пробелы в своей учетной записи по взносам в национальное страхование, уплатив добровольные взносы.

На это есть ограничение по времени. Вы можете узнать больше о добровольных взносах и сроках их выплаты на GOV.UK.

Получение государственной пенсии во время работы

Вы можете продолжать работать, оплачиваемую или на добровольной основе, одновременно претендуя на государственную пенсию. Любые заработанные вами деньги не повлияют на вашу государственную пенсию, но могут повлиять на ваше право на другие льготы, такие как пенсионный кредит, жилищное пособие и снижение муниципального налога (помощь с вашими ставками в Северной Ирландии).

Дополнительная помощь и информация

Подробнее о других видах пенсий и старте пенсии см. Пенсии.

Консультации по вопросам денег

Консультационная служба по денежным вопросам — это бесплатная независимая служба. На их веб-сайте есть полезная информация обо всех типах пенсий, включая пенсионный калькулятор для определения размера пенсии, которая вам понадобится.

Перейдите на сайт www.moneyadviceservice.org.uk.

нидирект (в Северной Ирландии)

nidirect — официальный правительственный веб-сайт Северной Ирландии.В нем есть информация о государственной пенсии и других видах пенсий и накоплений на пенсию.

Перейдите на сайт www.nidirect.gov.uk.

Консультационная служба по пенсиям

Консультационная служба по пенсиям (TPAS) — это независимая организация, которая предоставляет бесплатную информацию и консультации по пенсионному планированию, в том числе государственным, личным, рабочим и заинтересованным схемам.

TPAS не дает финансовых или инвестиционных советов и не рекомендует продукты.

Телефон доверия: 0800 011 3797

Перейти на: www.