Выдача закладной после погашения ипотеки: В Росреестре рассказали о прекращении ограничений при полном погашении ипотеки

В Росреестре рассказали о прекращении ограничений при полном погашении ипотеки

Пользование ипотечными продуктами и программами банков предполагает оформление в залог объекта приобретаемой недвижимости. Ипотека — это вид залога. Фактически объект недвижимости принадлежит на праве собственности заемщику, но имеет определенные ограничения в распоряжении данным видом собственности. Залог выступает ограничением прав и дополнительной гарантией банка в том, что заинтересованный в объекте недвижимости заемщик обязательно выплатит ипотеку в полном объеме и в установленный срок. Иначе получить в полное распоряжение недвижимость он не сможет.

При наложении ограничения банком может быть оформлена закладная в соответствии со статьей 13 ст. 25 Федерального закона

от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)» (далее — Закон об ипотеке). Закладная является ценной бумагой и подтверждением существующего ограничения. Оформленную закладную подписывают заемщик и представитель кредитной организации, наделенный такими полномочиями. Закладная выдается первоначальному залогодержателю Управлением Росреестра по Ульяновской области (далее – Управление), после государственной регистрации ипотеки. Закладная может быть составлена и выдана залогодержателю в любой момент до прекращения обеспеченного ипотекой обязательства. Если закладная составляется после государственной регистрации ипотеки, в Управление представляется совместное заявление залогодержателя и залогодателя, а также закладная, которая выдается залогодержателю в течение одного дня с момента обращения заявителя в Управление. Закладная хранится у залогодержателя до тех пор, пока заемщик не погасит кредит.

Закладная выдается первоначальному залогодержателю Управлением Росреестра по Ульяновской области (далее – Управление), после государственной регистрации ипотеки. Закладная может быть составлена и выдана залогодержателю в любой момент до прекращения обеспеченного ипотекой обязательства. Если закладная составляется после государственной регистрации ипотеки, в Управление представляется совместное заявление залогодержателя и залогодателя, а также закладная, которая выдается залогодержателю в течение одного дня с момента обращения заявителя в Управление. Закладная хранится у залогодержателя до тех пор, пока заемщик не погасит кредит.

При полном погашении ипотечного кредита банк должен вернуть ее с отметкой об исполнении обеспеченного ипотекой обязательства в полном объеме. Такая отметка должна включать слова об исполнении обязательства и дате его исполнения, а также должна быть удостоверена подписью уполномоченного на это банковского работника и печатью банка.

При полном погашении долговых обязательств по ипотечному договору заемщик обязан осуществить ряд процедур, направленный на официальное прекращение ограничения(й) и документальное заверение этого факта.

В статье 25 Федерального закона от 16.07.1998 №102-ФЗ «Об ипотеке (залоге недвижимости)» указаны случаи, являющиеся основаниями для снятия обременения после полной оплаты суммы договора. В частности, к ним относятся:

— предоставление заявления от банка и заемщика;

— предоставление заявления от владельца закладной;

— получение заявления и закладной с отметкой владельца о погашении обязательства;

— предоставление судебного решения, подтверждающего факт прекращения ипотечного договора, вступившего в законную силу.

Рассмотрим наиболее типичные ситуации, поскольку разобраться неспециалисту достаточно проблематично: какие заявления и документы необходимо представить в Управление в каждом конкретном случае.

Например, квартира покупалась с использованием кредитных средств банка без выдачи закладной.

Для прекращения ограничения в Управление представляются:

— либо совместные заявления залогодателя и залогодержателя;

— либо заявление залогодержателя.

В последнее время согласно рекомендациям ЦБ РФ, изложенным в информационном письме от 1 марта 2019 г. № ИН-06-59/21, банки практикуют в вышеуказанном случае самостоятельное прекращение ограничения. Уполномоченное лицо от имени залогодержателя (банка) подает заявление на прекращение ограничения либо через многофункциональные центры, либо дистанционно, воспользовавшись электронными сервисами Росреестра, либо самостоятельными продуктами (например: ПАО «Сбербанк России» имеет самостоятельный продукт «ДомКлик»).

Следующий пример: квартира покупалась в кредит и была выдана документарная закладная. В этом случае для прекращения ограничения в Управление должен быть представлен один из набора документов:

— совместное заявление залогодателя и законного владельца закладной с одновременным представлением документарной закладной или выписки по счету депо при условии, что документарная закладная обездвижена;

— заявление законного владельца закладной с одновременным представлением документарной закладной или выписки по счету депо при условии, что документарная закладная обездвижена;

— заявление залогодателя с одновременным представлением документарной закладной, содержащей отметку владельца закладной об исполнении обеспеченного ипотекой обязательства в полном объеме.

Еще случай: если речь идет о военной ипотеке, то прекращение ограничений осуществляется на основании заявления уполномоченного представителя федерального органа исполнительной власти, обеспечивающего функционирование накопительно-ипотечной системы жилищного обеспечения военнослужащих в соответствии с Федеральным законом

«О накопительно-ипотечной системе жилищного обеспечения военнослужащих»- представителя Министерства Обороны РФ при наличии нотариально удостоверенной доверенности.

И еще случай: если залогодержатель не может обратиться в Управление по каким-либо причинам, необходимо будет обратиться в суд с исковым заявлением о прекращении ограничения(й) права. И только после вступления решения суда в законную силу необходимо будет представить в Управление заявление о прекращении ограничения права, приложив данное решение суда.

И напоследок — распространены случаи, когда залогодержатели теряют документарную закладную. В данном случае до подачи заявлений о прекращении ограничения(й) необходимо пройти процедуру выдачи дубликата закладной. Восстановление прав на утраченную закладную производится залогодателем, а если он является третьим лицом, также и должником по обеспеченному ипотекой обязательству в порядке, установленном статьей 18 Закона об ипотеке, в соответствии с которой залогодатель обязан составить дубликат документарной закладной с отметкой на нем «дубликат» и передать его в Управление для выдачи его лицу, утратившему закладную. Дубликат документарной закладной должен полностью соответствовать утраченной закладной. Так же в Управление представляется совместное заявление залогодержателя и залогодателя о выдаче дубликата утраченной закладной. Дубликат документарной закладной выдается залогодержателю в течение одного дня с момента обращения заявителя в Управление. Государственная пошлина за выдачу дубликата документарной закладной не взимается.

Восстановление прав на утраченную закладную производится залогодателем, а если он является третьим лицом, также и должником по обеспеченному ипотекой обязательству в порядке, установленном статьей 18 Закона об ипотеке, в соответствии с которой залогодатель обязан составить дубликат документарной закладной с отметкой на нем «дубликат» и передать его в Управление для выдачи его лицу, утратившему закладную. Дубликат документарной закладной должен полностью соответствовать утраченной закладной. Так же в Управление представляется совместное заявление залогодержателя и залогодателя о выдаче дубликата утраченной закладной. Дубликат документарной закладной выдается залогодержателю в течение одного дня с момента обращения заявителя в Управление. Государственная пошлина за выдачу дубликата документарной закладной не взимается.

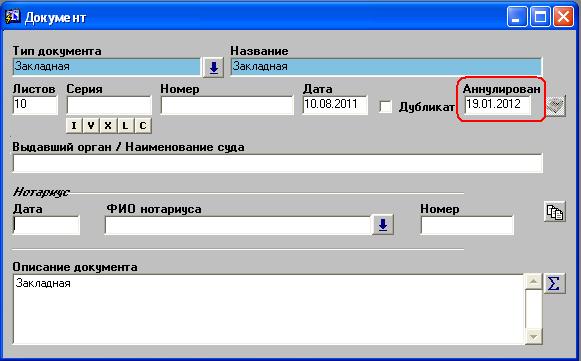

Управление обращает внимание заявителей, что погашение регистрационной записи об ипотеке не является государственной регистрацией прав. Поэтому государственная пошлина за прекращение ограничения права не взимается и в подтверждение прекращения ограничения выписка из Единого государственного реестра недвижимости об основных характеристиках и зарегистрированных правах на объект недвижимости (далее — выписка из ЕГРН) не выдается. Если для погашения записи об ипотеке представлялась закладная, то Управлением она аннулируется и бывшему залогодателю можно получить лишь аннулированную закладную.

Если для погашения записи об ипотеке представлялась закладная, то Управлением она аннулируется и бывшему залогодателю можно получить лишь аннулированную закладную.

Срок погашения регистрационной записи об ипотеке не может превышать 5 рабочих дней (зависит от способа подачи документов). Управление обращает Ваше внимание, что действующим законодательством не предусмотрено извещение собственника о прекращении ограничения.

Для уточнения актуальной информации об объекте недвижимости, в том числе и о прекращении ипотеки, собственник, по своему желанию может заказать выписку из ЕГРН через офис МФЦ либо воспользоваться сервисом сайта Росреестра «Личный кабинет правообладателя». Услуга платная. Бесплатное же получение такой информации возможно в разделе «Справочная информация по объектам недвижимости в режиме онлайн» на сайте Росреестра. Узнать эту информацию можно как по кадастровому номеру, так и по обычному адресу объекта недвижимости. В разделе права и ограничения как раз и будут указаны существующие ограничения.

Закладная на квартиру по ипотеке — Контур.Реестро — СКБ Контур

В статье расскажем, как оформляют закладные, где их хранят и что делать, если документ потерялся.

Что такое закладная на квартиру при ипотеке

Если вы планируете купить недвижимость в ипотеку, банк может попросить составить закладную. Такой документ подтвердит, что:

- в определенный срок заемщик должен выплатить банку сумму ипотеки и проценты,

- на срок кредитования недвижимость передается в залог банку.

Для чего нужна закладная при ипотеке

Закладная гарантирует, что в случае неуплаты долга, недвижимость перейдет в собственность банка. Так, если заемщик потеряет работу, банк сможет продать квартиру и вернуть свои деньги.

Какие документы нужны для закладной

Для оформления закладной заемщику потребуются:

- Паспорт.

Не забудьте и паспорт созаемщика, если планируете выплачивать ипотеку совместно с кем-то.

Не забудьте и паспорт созаемщика, если планируете выплачивать ипотеку совместно с кем-то. - Документы, которые подтверждают платежеспособность. Например, справку 2-НДФЛ или выписку с зарплатного счета.

- Документы, которые подтверждают право на квартиру. Это может быть выписка из ЕГРН, договор купли-продажи или свидетельство о собственности.

- Акт приема-передачи. Понадобится, только если вы приобрели квартиру в новостройке.

- Техпаспорт и поэтажный план дома.

- Оценку залога. Банки учитывают оценку только аккредитованных ими организаций. Уточните, с какими оценщиками сотрудничает банк, перед тем, как заказать отчёт.

Некоторые банки могут запрашивать и другие документы. Уточните полный список у своего менеджера или на сайте банка.

Как выглядит закладная на квартиру по ипотеке

В законе не прописано, как должна выглядеть закладная. Банки сами выбирают внешний вид этого документа. Однако в нем обязательно нужно перечислить определенные сведения, например:

Однако в нем обязательно нужно перечислить определенные сведения, например:

- информацию о банке, в том числе ИНН и ОГРН;

- имя первого владельца закладной;

- информацию о кредитном договоре;

- информацию о заемщике;

- сумму долга и процентную ставку;

- сроки платежей по ипотеке;

- описание заложенной квартиры и оценку ее стоимости.

Перед тем, как подписать закладную внимательно изучите ее и сверьте с кредитным договором. Если условия кредитования в них отличаются, суды будут учитывать только содержание закладной.

Как оформить закладную на квартиру

Закладную на квартиру составляет банк. Заемщику достаточно прийти в отделение банка и подписать документ. Обычно это происходит в тот же день, что и подписание ипотечного договора.

Регистрация закладной

После подписания закладную нужно зарегистрировать в Росреестре. Сделать это можно одновременно с регистрацией перехода прав собственности на объект.

Сделать это можно одновременно с регистрацией перехода прав собственности на объект.

Подать документы на регистрацию можно в любом отделении МФЦ. Запишитесь на прием и соберите необходимые документы. Сотрудник центра примет пакет документов и отправит их в Росреестр. Забирать зарегистрированную закладную не нужно: ведомство отправит ее в банк.

Где хранится закладная по ипотеке

Банк может хранить закладную самостоятельно, а может передать ее в депозитарий. В этом случае на документе ставят специальную отметку с названием и адресом депозитария.

Депозитарий может выдать банку закладную только в определенных случаях, например, чтобы:

- передать ее в другой депозитарий;

- внести в нее изменения;

- предоставить в суде;

- передать по запросу полиции.

Как закладная может использоваться банком

Если банку понадобятся деньги до окончания срока ипотеки, он может:

- Продать закладную полностью.

Для этого ему не нужно разрешение заемщика. После продажи получать платежи по ипотеке будет новый владелец закладной, однако он не сможет менять условия кредитования.

Для этого ему не нужно разрешение заемщика. После продажи получать платежи по ипотеке будет новый владелец закладной, однако он не сможет менять условия кредитования. - Продать закладную частично. Такую сделку также проводят без участия заемщика. Обычно после продажи получатель платежей не изменяется: банк самостоятельно переводит часть вашего платежа другому лицу.

- Обменяться закладными. Если суммы кредитования отличаются, банк получит доплату или сам должен будет возместить эту разницу.

- Оформить эмиссионные бумаги. Банк может разделить сумму ипотеки на части и выпустить на них свои ценные бумаги. Такие бумаги можно продавать или обменивать, а купить их может даже физическое лицо.

Что делать с закладной после погашения ипотеки

Чтобы получить закладную, заемщик должен написать заявление в банк. К этому заявлению нужно приложить справку о погашении кредита. На выдачу закладной у банка есть один календарный месяц, но обычно документ получают в течение нескольких дней.

После получения закладной нужно снять обременение с квартиры. Сделать это можно лично в МФЦ и онлайн: в специальных сервисах или на портале Росреестра.

Чтобы снять обременение в МФЦ:

- Напишите специальное заявление, приложите к нему закладную или справку о погашении кредита.

- Передайте пакет документов сотруднику МФЦ.

Обычно Росреестр рассматривает заявление в течение пяти рабочих дней. Если заемщик покупал квартиру в строящемся доме, этот срок может растянуться до семи рабочих дней.

Чтобы снять обременение онлайн через портал Росреестра:

- Войдите в личный кабинет на портале. Для входа используйте пароль и логин учетной записи портала Госуслуг.

- Заполните электронное заявление и приложите к нему скан закладной.

- Подпишите заявление электронной подписью. Обратите внимание, для работы на сайте нужна специальная подпись — с расширением для работы на портале.

Что делать если после выплаты ипотеки не отдают закладную

Банк не может хранить у себя закладную, если заемщик погасил долг. Если он этого не сделал, заемщик может написать жалобу на имя руководителя банка.

Если жалобу оставят без внимания, можно обратиться за помощью в Центральный Банк РФ. Если и после этого банк не выдает документ, заемщик может обратиться в суд.

Возможна ли ипотека без закладной

Закладная — не обязательный документ, некоторые банки выдают ипотеку и без нее. Однако, если банк требует оформить закладную, вы не можете от нее отказаться. В этом случае вы можете только сменить ипотечный банк.

Закладную нельзя выдать, если заемщик берет ипотеку на покупку или аренду имущественного комплекса предприятия. Также такой документ не оформляют, пока не определят точную сумму долга.

Что делать, если закладная утеряна

Даже если документ утерян, его можно восстановить. Сформировать дубликат закладной может как заемщик, так и банк. Восстановленный документ нужно отправить на проверку в Росреестр. Ведомство хранит копии всех закладных. Сотрудник Росреестра сверит два документа и, если они не отличаются, выдаст новую закладную с отметкой «Дубликат».

Сформировать дубликат закладной может как заемщик, так и банк. Восстановленный документ нужно отправить на проверку в Росреестр. Ведомство хранит копии всех закладных. Сотрудник Росреестра сверит два документа и, если они не отличаются, выдаст новую закладную с отметкой «Дубликат».

Если восстановить закладную не получается, заемщик может снять обременение через суд.

Можно ли вносить в закладную изменения

Если условия ипотеки изменились, заемщик и банк могут исправить и закладную. Для этого они должны составить дополнительное соглашение к ипотечному кредиту. После этого соглашение нужно зарегистрировать в Росреестре.

Описание Услуга предоставляется при составлении закладной после государственной регистрации ипотеки в соответствии со статьей 13 Федерального закона от 16. | |

|

Получатели

| |

Ведомство Управление Росреестра по Республике Саха (Якутия) | |

Стоимость и порядок оплаты Услуга предоставляется бесплатно. | |

Срок оказания 1 день с момента получения документов органом регистрации прав от центра «Мои Документы». | |

Результат оказания Недокументарный результат Закладная с отметкой о регистрации + отчет об оценке. Выдается залогодержателю. Закладная с отметкой о регистрации, которая выдается залогодержателю. | |

|

Нормативно-правовые акты

|

Как снять с квартиры обременение после погашения ипотеки?

Вы наконец выплатили ипотеку? Самое трудное позади, но предстоит еще одно серьезное дело – снять с ипотечной квартиры обременение. Пока вы не решите этот вопрос, недвижимость не считается полностью вашей. Вернее, она ваша, но распоряжаться ей на свое усмотрение вы не сможете. Объясняем, почему.

Обременение на квартиру – что это такое?

Обременение на недвижимость – это, говоря сухим языком, наличие некоторых условий, которые ограничивают действия собственника с этим объектом. Это может быть ипотека, арест, рента и т. д. Вы ограничены в своих правах на квартиру, пока она с обременением.

Ипотека – один из видов добровольных обременений, когда имущество выступает как обеспечительный залог по кредиту. Поэтому пока на квартире есть обременение по ипотеке, с этим придется считаться. В принципе, на любое действие вам нужно получать согласие залогодержателя – банка. К таким действиям относятся перепланировка, сдача квартиры в аренду, регистрация на этой жилплощади членов семьи заемщика. И до того, как вы закроете ипотеку, нельзя квартиру подарить, продать, также она не может быть использована в качестве залога по новому кредиту.

В принципе, на любое действие вам нужно получать согласие залогодержателя – банка. К таким действиям относятся перепланировка, сдача квартиры в аренду, регистрация на этой жилплощади членов семьи заемщика. И до того, как вы закроете ипотеку, нельзя квартиру подарить, продать, также она не может быть использована в качестве залога по новому кредиту.

Ирина Доброхотовапредседатель совета директоров компании «БЕСТ-Новострой»

Итак, несмотря на то что вы собственник недвижимости, самостоятельно, без согласования с банком можно разве что сделать в квартире обычный ремонт (который не приведет к изменению планировочного решения и к ухудшению состояния объекта) или зарегистрироваться по месту жительства/пребывания. Условия довольно суровые, и неудивительно, что от обременения все бывшие ипотечники хотят избавиться как можно скорее.

В банк за закладной

Расскажем о том, что делать после того, как вы внесли последний платеж по ипотечному кредиту. Необходимо как можно скорее посетить отделение банка и оформить необходимые бумаги, чтобы соблюсти все формальности. Это не так-то просто.

Это не так-то просто.

Сначала вы пишете заявление о полном погашении займа, которое банк рассматривает и дает разрешение закрыть кредит. Далее банк выдает справку о том, что долг полностью погашен. У каждого банка процедура погашения записи об ипотеке разная, технологию вам обязаны объяснить сотрудники организации.

Александр Лунинведущий менеджер по вторичной недвижимости компании «Азбука Жилья»

Если квартира или дом, приобретенные в ипотеку, находились в залоге у банка, то он должен выдать вам погашенную закладную, этот документ станет основанием для внесения изменений в ЕГРН, напоминает Ирина Туманова, руководитель отдела ипотеки и кредитов «НДВ — Супермаркет недвижимости».

Собираем документы для МФЦ

С банком договорились? Следующий шаг – обращение в МФЦ «Мои документы» в своем районе.

Подготовьтесь заранее, так как нужно представить в многофункциональный центр пакет документов: паспорт, копию договора с банком, документ, подтверждающий право на квартиру (например, ДДУ или договор купли-продажи), выписку из ЕГРН, полученную в банке справку о погашении кредита.

Важный момент – кроме пакета документов нужно еще подать заявление на снятие обременения. Однако при этом возможны варианты: иногда пишется совместное заявление банка и заемщика (заполняется по образцу, предоставляемому Росреестром), иногда заявление поступает только от лица заемщика, который предоставляет закладную (на ней уже стоит отметка банка о том, что обязательства по кредиту выполнены).

Какое заявление потребуется именно от вас? Чаще всего решение зависит от конкретного банка. В некоторых банках есть специальные сотрудники, которые сопровождают клиента в МФЦ и вместе с ним закрывают ипотеку. При этом у такого сотрудника должна быть соответствующая нотариальная доверенность.

Проверяем результат

Следующий этап – ожидание результата. По утвержденному регламенту Росреестр должен выполнить процедуру снятия обременения с залоговой недвижимости в течение трех рабочих дней. На квартиру, приобретенную по ДДУ, может понадобиться до пяти рабочих дней. Дополнительное время потребуется на доставку документов из МФЦ и обратно. Этот срок не регламентируется, но обычно он составляет не более двух рабочих дней, отмечает Ирина Туманова.

«Нередко бывает, что Росреестр перегружен, и на снятие обременения может уйти и несколько недель. Но чаще всего это сроки в пределах одной недели. Также ситуации могут различаться в зависимости от региона», – добавляет Ирина Доброхотова.

Заключительный шаг – убедиться, что обременение по ипотеке с вашей квартиры сняли.

Проверить это легко, нужно только заказать новую выписку из ЕГРН – это можно сделать в том же МФЦ. В выписке есть «Раздел о зарегистрированных правах», где в пункте 4 содержится вся информация о наличии или отсутствии обременений.

Особенности выдачи электронной закладной | Управление имущественных отношений Администрации ЗАТО Северск

18.06.2020 10:14 (ред.18.06.2020 10:21)

Особенности выдачи электронной закладной

Выдача электронной закладной регулируется Федеральным законом от 16.07.1998 N 102-ФЗ «Об ипотеке (залоге недвижимости)» ст. 13.3 «Выдача электронной закладной», ст. 13.4 «Внесение изменений в электронную закладную, особенности погашения ипотеки», ст. 13.5 «Порядок передачи электронной закладной на хранение в другой депозитарий» и ст. 13.6 «Особенности выдачи электронной закладной с использованием систем дистанционного обслуживания».

Электронная закладная составляется посредством заполнения формы электронной закладной на едином портале государственных и муниципальных услуг (функций), или на официальном сайте органа регистрации прав, подписывается усиленной квалифицированной электронной подписью залогодателя и залогодержателя и направляется в орган регистрации прав вместе с заявлением о выдаче электронной закладной.

Совместное заявление залогодателя и залогодержателя о выдаче электронной закладной, представляется в орган регистрации прав в форме электронного документа, подписанного усиленной квалифицированной электронной подписью указанных лиц. При государственной регистрации ипотеки в силу закона заявление о выдаче электронной закладной представляется в орган регистрации прав в форме электронного документа, подписанного усиленной квалифицированной электронной подписью залогодержателя или залогодателя.

При подаче заявления о выдаче электронной закладной и направлении электронной закладной нотариусом, в том числе в случае отсутствия у залогодателя, а в случае, если залогодателем является третье лицо, также и у должника по обеспеченному ипотекой обязательству либо залогодержателя усиленной квалифицированной электронной подписи, такие заявление и электронная закладная подписываются только усиленной квалифицированной электронной подписью нотариуса.

Орган регистрации прав не позднее одного рабочего дня, следующего за днем подачи заявления о выдаче электронной закладной, если это заявление подается после государственной регистрации ипотеки, либо не позднее одного рабочего дня, следующего за днем государственной регистрации ипотеки, вносит в регистрационную запись об ипотеке сведения об электронной закладной, в том числе о депозитарии, в который такая закладная направлена на хранение, подписывает электронную закладную усиленной квалифицированной электронной подписью и передает электронную закладную на хранение в указанный в электронной закладной депозитарий.

Депозитарий, осуществляющий хранение электронной закладной, учет и переход прав на нее, не позднее одного рабочего дня, следующего за днем получения электронной закладной на хранение, вносит запись по счету депо первоначального владельца электронной закладной или иного лица, осуществляющего права по электронной закладной, открытому в депозитарии и указанному в электронной закладной, и направляет сведения о внесении такой записи и дате ее внесения в орган регистрации прав.

Орган регистрации прав не позднее одного рабочего дня, следующего за днем получения от депозитария указанных в пункте 4 настоящей ст. 13.3 сведений, в регистрационной записи об ипотеке указывает в сведениях о залогодержателе сведения о депозитарии, в который электронная закладная передана на хранение, и уведомляет об этом такой депозитарий, залогодержателя и залогодателя, а если залогодатель является третьим лицом, также и должника по обеспеченному ипотекой обязательству.

Электронная закладная считается выданной первоначальному владельцу электронной закладной с момента внесения депозитарием, осуществляющим учет и переход прав на электронную закладную, записи по счету депо первоначального владельца электронной закладной или иного лица, осуществляющего права по электронной закладной, открытому в депозитарии и указанному в электронной закладной.

По совместному заявлению владельца закладной или иного лица, осуществляющего права по электронной закладной, залогодателя, а в случае, если залогодателем является третье лицо, также и должника по обеспеченному ипотекой обязательству электронная закладная может быть выдана в порядке, предусмотренном настоящей статьей, взамен документарной закладной, которая должна быть представлена в орган регистрации прав до подачи заявления о выдаче электронной закладной. При внесении в соответствии с пунктом 5 статьи 13.3 сведений о депозитарии, в который электронная закладная передана на хранение, ранее выданная документарная закладная аннулируется. Аннулированная документарная закладная хранится в архиве органа регистрации прав до момента погашения регистрационной записи об ипотеке.

Выдача документарной закладной взамен электронной закладной не допускается.

Главный специалист-эксперт Северского отдела Э.И.Бахматова

Контакты для СМИ

Пресс-служба Управления Росреестра по Томской области

Телефон +7(3822) 65-19-39 (доб.2121)

E-mail: [email protected]

www.rosreestr.ru

Адрес: г. Томск, ул. Пушкина, 34/1

Выплатили ипотеку: что делать дальше?

11.01.2021

Росреестр

Выплатили ипотеку: что делать дальше?

Управление Росреестра по Ставропольскому краю напоминает о необходимости снятия обременения с недвижимого имущества после погашения ипотеки. Иначе запись об ипотеке будет числиться в Едином государственном реестре недвижимости, что затруднит проведение сделок. Регистрационная запись об ипотеке погашается только органом регистрации прав – Росреестром.

В центре внимания должна быть закладная – это ценная именная бумага, которая обеспечивает банку возврат гражданином кредита и дает возможность заложить имущество, обременённое ипотекой.

Стоит отметить, что некоторые банки закладную не выдают. В этом случае Росреестр внесет запись о прекращении ипотеки на основании заявления залогодержателя (банка) либо совместного заявления залогодателя и залогодержателя, поданного в регистрирующий орган. Однако чаще всего закладная составляется. И в этом случае Росреестр включает защитный механизм для владельца недвижимости: запись о прекращении ипотеки будет внесена в ЕГРН только когда вместе с заявлением будет представлена закладная или специальная выписка со счета депо.

Это необходимо, чтобы гарантировать в дальнейшем отсутствие каких-либо притязаний по закладной: как банка, в котором вы брали ипотеку, так и любой другой организации, которой непогашенная должным образом закладная может быть передана.

Если банк добросовестно выполнил все свои обязательства в процедуре прекращения ипотеки, то после подачи заявления о прекращении ипотеки, Управление Росреестра по Ставропольскому краю, не взимая госпошлины, всего за три рабочих дня снимет ограничения в ЕГРН. И тогда недвижимость будет полностью в распоряжении ее владельца.

Но что делать, если банк сообщил об отсутствии у него закладной или даже получено приостановление о прекращении ипотеки из-за отсутствия закладной? Выход в данном случае только один: идти в банк и настаивать, чтобы он заказал закладную в архиве невостребованных документов в Управлении Росреестра и приложил ее к поданному заявлению о прекращении ипотеки. Дело в том, что после регистрации ипотеки банк должен был забрать документарную закладную (под роспись его ответственного лица), и если он этого не сделал, то документ остался на хранении в Росреестре. Или же подать документы на регистрацию выдачи дубликата закладной.

Что касается электронной закладной, то она становится ценной бумагой с момента, когда депозитарий принял ее на хранение. При погашении ипотеки представленная банком информация по счету депо всегда проверяется Росреестром: в депозитарий направляется запрос и только после подтверждения о том, что закладная обездвижена, ведомство прекращает ипотеку.

Необходимо отметить, выдача заявителям выписки после осуществления погашения записи об ипотеке законодательством не предусмотрена.

Из этого следует, что в целях получения информации о погашении ипотеки заинтересованные лица могут запросить выписку из ЕГРН в порядке, установленном Приказом Минэкономразвития России от 23.12.2015 № 968 «Об установлении порядка предоставления сведений, содержащихся в Едином государственном реестре недвижимости, и порядка уведомления заявителей о ходе оказания услуги по предоставлению сведений, содержащихся в Едином государственном реестре недвижимости».

Дата изменения: 11.01.2021 12:05:46

Количество показов: 150

Закладная: получение, передача прав по закладной, аннулирование, выдача дубликата :: Официальный сайт Боготольского района

Согласно Федерального закона № 102-ФЗ «Об ипотеке (залоге на недвижимости)» (далее – Закон об ипотеке) в России существует два вида ипотеки — ипотека в силу закона и ипотека в силу договора.

Ипотека в силу закона — это та ипотека, которая возникает автоматически после заключения Кредитного договора в Банке. Все взаимоотношения вокруг залога при ипотеке в силу закона формируются в соответствии с Законом об ипотеке.

Ипотека в силу договора требует заключения еще одного договора — договора об ипотеке, в котором могут быть обговорены дополнительные условия.

Передача в залог объекта недвижимости может быть оформлена с помощью Закладной.

Закладная — это именная ценная бумага, обеспеченная ипотекой. Государственная регистрация Закладной — обязательна!

По закону в Закладной должны быть прописаны все существенные условия Кредитного договора и отражены все взаимоотношения Заемщика и Кредитора.

Закладная — это не самостоятельный договор, а бумага, в которой в сжатой форме записано все то, что Заемщик и Кредитор записали в Кредитный договор в части, касаемой взаимоотношений вокруг залога и условий погашения кредита.

В конце Закладной оставлено место для передаточных записей.

Первоначальному залогодержателю закладная выдается органом, осуществляющим государственную регистрацию прав, только после государственной регистрации ипотеки.

Передача прав по закладной

Передача прав по закладной уравнивается по правовым последствиям с уступкой требования (цессией).

При передаче Закладной Банк должен поставить своего Заемщика в известность о передаче Закладной в другой Банк или Фонд.

Для передачи прав по закладной установлены особые правила. Во-первых, лицо, передающее право, должно сделать на закладной отметку о новом владельце с точным указанием его имени (наименования) и основания передачи. Во-вторых, совершенная отметка должна быть подписана залогодержателем, указанным в закладной. Если такая надпись не является первой, то отметка должна быть подписана владельцем закладной, указанным в предыдущей отметке (п. 1 ст. 48 Закона об ипотеке).

При передаче прав по закладной любой её законный владелец вправе обратиться за регистрацией его в качестве залогодержателя в Едином государственном реестре прав на недвижимое имущество и сделок с ним (далее – ЕГРП) с указанием его имени и места регистрации, а для юридических лиц с указанием его наименования и места нахождения, согласно ст. 16 Закона об ипотеке.

Регистрация смены владельца закладной осуществляется в течение одного дня. На государственную регистрацию предоставляется заявление от нового владельца закладной, квитанция об оплате госпошлины, закладная с отметкой о новом владельце закладной, или при отсутствии указанной отметки при наличии документов, подтверждающих передачу прав по закладной (решения суда о признании прав по закладной за заявителем, документов, подтверждающих переход права по закладной к другим лицам в результате реорганизации юридического лица или в порядке наследования).

После регистрации нового владельца закладной в качестве залогодержателя, по его заявлению может быть выдана выписка из ЕГРП, в которой будут содержаться сведения о зарегистрированных ограничениях права с указанием данных о новом залогодержателе.

Согласно ст. 13 Закона об ипотеке должник по обеспеченному ипотекой обязательству, залогодатель и законный владелец закладной по соглашению могут изменить ранее установленные условия закладной. Такое изменение будет действительным лишь при внесении необходимых изменений в содержание закладной либо аннулировании закладной и выдаче новой закладной, составленной с учетом соответствующих изменений.

Аннулирование закладной

Закладная аннулируется в случае прекращения ипотеки, в случае заключения соглашения об изменении условий ранее выданной закладной и в случае несоответствия закладной договору об ипотеке или договору, обязательство из которого обеспечено ипотекой.

Согласно Закона об ипотеке регистрационная запись об ипотеке погашается на основании заявления законного владельца закладной, совместного заявления залогодателя и залогодержателя либо на основании решения суда, арбитражного суда о прекращении ипотеки. При погашении регистрационной записи об ипотеке в связи с прекращением ипотеки закладная аннулируется в порядке, установленном законом об ипотеке.

Следовательно, аннулирование закладной происходит при внесении записи о прекращении ипотеки.

Выдача дубликата

Согласно Закона об ипотеке, в случае утраты закладной необходимо оформить её дубликат.

Залогодатель, а если он является третьим лицом, также и должник по обеспеченному ипотекой обязательству обязаны в минимально возможные сроки составить дубликат закладной с отметкой на нем «дубликат» и передать его в орган по регистрации прав, зарегистрировавший ипотеку.

Дубликат закладной должен полностью соответствовать утраченной закладной.

Дубликат закладной выдается органом, осуществляющим государственную регистрацию прав, путем вручения лицу, утратившему закладную.

Начальник Боготольского отдела

Управления Росреестра по Красноярскому краю

Ю.Н.Алехина

т. 8(39157)2-54-61

Что происходит после выдачи ипотеки? | Домой Гиды

Мари Хантингтон Обновлено 23 июня 2018 г.

Выплата ипотеки — повод для празднования для большинства домовладельцев, но подождите, вы еще не свободны и свободны. После того, как вы выплатили свой непогашенный долг по ипотеке, кредитор должен подготовить и выпустить документ об ипотеке. Этот документ официально освобождает вас от долговых обязательств и снимает залог в отношении собственности. Кредитор должен отправить копию выписки вам, а также заключительному адвокату и агенту по расчетам, если вы продаете недвижимость.

Запрос на выплату

Пока кредитор выдает разрешение на ипотеку, на самом деле вы должны запросить этот документ. Процесс начинается с того, что заемщик отправляет кредитору письменное уведомление с требованием выписки по ипотеке. Этот отчет включает полную сумму непогашенной задолженности. После того, как заемщик выплатит сумму выплаты, кредитор должен предоставить заемщику письмо об удовлетворении платежа. В разных штатах действуют разные правила, но, как правило, письмо о выплате кредита будет включать слова, демонстрирующие, что кредитор получил полную оплату и погашение долга по ипотечной ссуде.В письме должен быть указан адрес собственности и имя ипотечного заемщика.

Акт выпуска

Официальный документ об освобождении следует за письмом об освобождении от ипотечного кредита, хотя иногда для того, чтобы этот документ появился, требуется несколько недель. Релиз аналогичен заявлению о прекращении трудовых отношений. Подписывая его, кредитор передает обратно заемщику все свои права и интересы в имуществе. Теперь заемщик владеет полной долей владения в собственности и может передать свою долю последующему покупателю, при этом собственность не подлежит залогу по ипотеке кредитора.Когда заемщик подает заявку на получение кредита, заемщик должен будет представить выдачу ипотечного письма будущим кредиторам в качестве доказательства того, что ипотека выплачена и заемщик финансово способен погасить новые займы.

Запись выдачи ипотеки

Любой инструмент недвижимого имущества, который влияет на право собственности на собственность, включая выдачу ипотеки, должен быть зарегистрирован в офисе реестра документов в округе, где расположена собственность. Кредиторы должны организовать запись от вашего имени.Когда кредитор зарегистрировал подтверждение платежного письма в соответствующей юрисдикции, он предоставит заемщику копии зарегистрированного выпуска ипотеки и проиндексированных страниц из реестра. Запись релиза важна, поскольку она сообщает будущим покупателям, кредиторам и всем, кто выполняет поиск по титулу, что собственность находится в свободном владении.

Плата за выписку

Некоторые кредиторы требуют, чтобы заемщики уплатили комиссию за обработку в размере от 30 до 50 долларов или около того, чтобы обработать акт об освобождении и письмо об удовлетворении, а также передать право собственности владельцу собственности.Кредиторы могут также взимать плату за обработку для регистрации выпуска ипотеки.

Итак, вы выплатили ипотеку. Что теперь?

Вы отправили последний платеж по ипотеке, проверили свой баланс и прочитали эти три с трудом заработанных слова: «Выплачено полностью».

Поздравляю, вы наконец-то завершили процесс выплаты ипотечного кредита и пополнили ряды владельцев недвижимости, которые могут претендовать на право собственности на свои дома бесплатно.

Итак, что будет дальше?

Есть ряд важных документов, которые вы можете получить по почте, и есть несколько обязанностей, которые вам нужно будет взять на себя сейчас, когда ни один банк не имеет права удержания вашего дома.Однако точный процесс будет зависеть от вашего штата, ипотечного кредитора и типа ипотеки. Вот на что обращать внимание после выплаты ипотеки.

Какие документы я получу после выплаты ипотеки?

Вам может быть интересно, что происходит с документами после выплаты ипотеки, и получите ли вы официально право собственности на свой дом. Фактически, первое, на что вам следует обратить внимание после выплаты ипотеки, — это письмо, отправленное вам вашим кредитором, включая несколько ключевых документов, связанных с вашей ссудой.

Документы, которые могут быть выданы после оплаты вашего дома:

- Справка о том, что ваш баланс полностью оплачен

- Ваш аннулированный вексель

- Сертификат удовлетворения

- Ваша аннулированная ипотека или доверительный акт

Когда вы впервые взяли ипотечный кредит, вы подписали вексель, в котором обещали выплатить ссуду через определенное количество лет и под определенную процентную ставку.Фактически, это то, что мы на самом деле имеем в виду, когда говорим, что берем или выплачиваем ипотеку.

Ваша ипотека — или, в некоторых штатах, ваш «договор доверительного управления» — это документ, который дает вашему кредитору законный интерес в вашей собственности.

Ваш кредитор должен был зарегистрировать его в земельном управлении вашего местного города или округа после того, как вы взяли ссуду.

Как мне доставить документ на дом?

После того, как вы выплатили ссуду, ваш кредитор должен отправить вам по почте исходный вексель со словами «Выплачен и аннулирован» или что-то подобное, чтобы явно указать, что вы выполнили свой долг.

Примерно в то же время кредитор, возможно, также отправил сертификат удовлетворения в офис вашего города или округа, который затем выпустит вашу ипотеку или документ и обновит свои записи, чтобы показать, что вы являетесь единственным владельцем своего дома.

Однако не все кредиторы выпускают оригинальные документы, и некоторые из них делают это очень медленно.

Ваш кредитор может отправить вам свидетельство об удовлетворении требований вместо или в дополнение к вашему векселю. Если это так, вам придется лично подать его в местный архив.

В любой ситуации вы обязаны проверить в своем местном офисе, что ваша ипотека была освобождена, и что ни один кредитор не имеет права удержания вашего дома.

Если ваша ипотека включала в себя кредитную линию собственного капитала:

- Ваш кредитор может не аннулировать вашу ипотеку, поскольку вы все равно можете взять ссуду под свою ипотеку.

- Возможно, вам придется обратиться к вашему кредитору с просьбой о расторжении вашего кредитного соглашения.

Если вы не получили аннулированный вексель или свидетельство об удовлетворении от кредитора в течение нескольких недель после последнего платежа:

- Свяжитесь с вашим кредитором, чтобы попросить предоставить документы.

- Получите и сохраните оригиналы документации, относящейся к вашей ипотеке и ссуде.

- Уточните в местном отделе документации, что ваша ипотека была отменена.

Помимо обращения в архив, вы можете создать кредитный отчет в качестве второго подтверждения того, что с вашим именем не связана никакая непогашенная ипотека. Это можно сделать бесплатно один раз в год в каждом из трех основных кредитных бюро на AnnualCreditReport.com.

За что я теперь несу ответственность, расплатившись за дом?

Когда вы закрывали свой дом, ваш кредитор, вероятно, потребовал, чтобы вы согласились выплачивать дополнительную сумму денег каждый месяц, которая была помещена на счет условного депонирования для уплаты налогов на недвижимость и страховых взносов домовладельцев от вашего имени.

Теперь, когда вы, заемщик, выплатили ссуду и стали единственным владельцем собственности, вам придется выполнять эти обязанности самостоятельно.

К счастью, ваш ипотечный кредитор мог потребовать от вас уплаты суммы, немного превышающей необходимую для оплаты этих счетов. Если какие-либо излишки средств остались на вашем счете условного депонирования после того, как вы отправили последний платеж по ипотеке, ваш кредитор должен отправить вам чек на эту сумму.

Обязательно спросите своего кредитора, осталась ли какая-либо сумма на вашем счете условного депонирования и когда вы получите возмещение.

Мы рекомендуем:

- Внесение этого возмещения на банковский счет, который будет работать как ваш собственный ежемесячный репозиторий для расходов на недвижимость.

- Определите сумму, которую ваш кредитор ежемесячно переводит на ваш счет условного депонирования, и начните хранить такую же сумму на своем собственном банковском счете.

Таким образом, вы никогда не будете удивлены большим налоговым счетом.

Вы по-прежнему платите налог на недвижимость после того, как вы заплатили за дом?

Теперь, когда ни один кредитор не подает налог на недвижимость от вашего имени, вам нужно будет платить его напрямую, в соответствии с законодательством о налоге на имущество вашего штата или муниципалитета.

В штатах и округах налоги на недвижимость взимаются по-разному: в некоторых регионах взимается плата только один раз в год, а в других — раз в квартал.

Изучите законы о налоге на недвижимость в вашем регионе, чтобы определить, где и как часто следует отправлять платежи.

Обновите полис страхования домовладельцев

Как только вы подтвердите, что ваша ипотека или доверительный договор аннулированы, обратитесь в свою страховую компанию домовладельцев и сообщите ей, что вы являетесь единственным владельцем застрахованного имущества.

Это важный шаг, так как любой указанный страхователь имеет право на выплату, если вы подадите заявление о страховании домовладельца.

Если ваш дом поврежден и вы подаете претензию, указание имени вашего бывшего кредитора в полисе может привести к тому, что ваша страховая компания отправит кредитору часть суммы претензии. Это только вызовет у вас задержки и разочарования, особенно если вы заплатили большую сумму за ремонт в ожидании возмещения.

В дополнение к обновлению домовладельцев, указанных в вашем полисе, убедитесь, что вы:

- Настройте будущие страховые взносы, которые будут вычитаться с вашего собственного банковского счета.

- Отмена действующего страхового полиса домовладельцев.

Страхование домовладельцев

обеспечивает защиту от ответственности, если кто-то пострадает на вашей собственности, а также от ряда опасностей, которые могут значительно повредить ваш дом.

Без страховки случайное падение или укус собаки может привести к серьезному судебному разбирательству.

Точно так же пожар или другое бедствие может оставить вас на крючке из-за полной стоимости вашего дома и всего вашего имущества.

Такая потеря может оказаться больше, чем вы сможете оправиться, особенно если вы приближаетесь к пенсии.

К счастью, многие страховые компании предлагают скидки при наступлении важных событий, таких как погашение ипотеки или выход на пенсию.

Спросите у своего страховщика, имеете ли вы право на скидку. Если вы этого не сделаете, подумайте о сравнении предложений нескольких страховых компаний в вашем районе, чтобы найти более доступный полис.

Что делать с лишними деньгами каждый месяц

Теперь, когда вам больше не нужно платить по ипотеке, каждый месяц у вас будет излишек наличных денег.

У вас может возникнуть соблазн потратить эти средства, чтобы побаловать себя новой игрушкой или отпуском, о котором вы мечтали, и, конечно же, вы этого заслуживаете. Не многие люди остаются в одном доме достаточно долго, чтобы увидеть конец своей ипотеки.

Однако могут быть и другие финансовые обязательства, которые вам следует рассмотреть, прежде чем тратить деньги на себя. Вот три вещи, которые вы должны сделать с этими дополнительными деньгами.

Погасить прочие долги

Если вы наконец выплатили свой долг по ипотеке, продолжайте эту тенденцию, применяя ежемесячный платеж по ипотеке к другим долгам.

Начните с долгов под высокие проценты, например, с невыплаченных остатков по кредитным картам. Как только этот долг будет выплачен, перейдите к долгу со следующей по величине процентной ставкой, например, любые платежи за автомобиль или любые студенческие ссуды, за которые вы несете ответственность.

Отказ от ипотечной ссуды — это освобождающий опыт, но полностью освободиться от долгов — еще лучше.

Пополните свой чрезвычайный фонд

Каждая семья должна работать над созданием фонда социальной защиты, который может покрыть непредвиденные медицинские ситуации, дорогостоящий ремонт дома или расходы на четыре-шесть месяцев, если вы потеряете работу.

Если у вас еще нет такого фонда или он недостаточно профинансирован, перенаправьте сюда свой предыдущий платеж по ипотеке, пока вы не накопите целевую сумму.

Догнать пенсионные накопления и другие инвестиции

Если вы погасили все долги и создали резервный фонд, вашим следующим приоритетом должно стать обеспечение выхода на пенсию.

Если вы еще этого не сделали, используйте свои дополнительные наличные деньги, чтобы максимизировать свои ежегодные взносы в IRA. Каждому человеку в возрасте до 50 лет разрешено инвестировать до 5500 долларов США в Roth или традиционную IRA в 2018 году, а каждому человеку старше 50 лет разрешено внести 6500 долларов США.

Кроме того, если ваш работодатель предлагает программу 401 (k) с соответствием компании, убедитесь, что вы вносите достаточно, чтобы заработать хотя бы максимальное соответствие.

Помимо пенсионных сбережений, у многих семей есть другие инвестиционные и сберегательные цели, например:

- Деньги на новую машину

- Отпуск после выхода на пенсию

- Обучение их детей в колледже.

После того, как ваши финансовые приоритеты будут в порядке и вы погасите все долги, вознаградите себя за прохождение всех этих этапов.

Отправьтесь в путешествие со своими близкими или займитесь благотворительностью, которая имеет для вас значение. Вы много работали, чтобы стать тем, кем вы являетесь. Найдите время, чтобы насладиться этим.

Что происходит, когда вы выплачиваете ипотеку?

Как только вы берете ипотеку, вы, вероятно, не можете дождаться того дня, когда вы ее выплатите. Но когда этот день, наконец, наступит, что вы будете делать?

Пока не поднимайте ноги. После того, как вы выплатите ипотечный кредит, вам необходимо предпринять несколько шагов, чтобы завершить процесс подтверждения того, что теперь вы полностью владеете домом.Хотя правила могут немного отличаться в зависимости от вашего штата и кредитора, процесс аналогичен.

Получите документы

После выплаты ипотеки вы получите ряд документов от своего кредитора, подтверждающих, что ваша ссуда была выплачена полностью и что банк больше не имеет права удержания вашего дома. Эти документы часто называют выдачей ипотеки или погашением ипотеки.

Скорее всего, вы получите:

- Справку о том, что остаток по ссуде был выплачен полностью

- Аннулированный вексель (когда вы брали ипотеку, вы подписывали ее)

Во многих случаях ваш кредитор подаст справку об удовлетворении требований в администрацию вашего округа, которая выдает вам документ на жилище и указывает, что вы теперь являетесь единственным владельцем.Спросите своего кредитора, сделают ли они это за вас. Если они будут, имейте в виду, что на ее заполнение может уйти несколько недель или месяцев. Как только ваш кредитор сообщит вам, что они подали документы, обратитесь в местное бюро документации, чтобы подтвердить, что их записи показывают, что ваша ипотека была аннулирована.

Если ваш кредитор утверждает, что не подает его за вас, вы можете подать его самостоятельно — просто проконсультируйтесь с вашим местным служащим округа или регистратором, чтобы узнать, что влечет за собой этот процесс.

Обновите свою страховку и налоги

Вот плохая новость: ваши налоги на недвижимость и страхование домовладельцев не прекращаются после выплаты ипотеки.Если у вас есть деньги на условном депонировании, которые ваш кредитор использовал для оплаты налогов на недвижимость и страхования домовладельцев для вас, возможно, у вас останутся дополнительные деньги на вашем счете условного депонирования. Если есть какие-либо дополнительные расходы, кредитор должен вернуть вам деньги, отправив чек по почте. Если вы не уверены, спросите своего кредитора, получите ли вы возмещение.

После выплаты ипотеки у вас больше нет кредитора, требующего наличия страховки домовладельца. Хотя федеральное законодательство не требует его наличия, важно сохранить свое страховое покрытие, поскольку оно защищает вас в финансовом отношении, если вашему дому будет нанесен серьезный ущерб или если кто-то получит травму на вашей собственности.Если ваша страховка домовладельцев была оплачена вашим кредитором через условное депонирование, после отмены ипотеки обратитесь в свою страховую компанию, чтобы сообщить им, что вы выплатили ипотеку. Сообщите им, что теперь вы являетесь единственным владельцем собственности и теперь будете сами оплачивать счет. Кроме того, убедитесь, что ваши премии настроены для удержания с вашего банковского счета, а не с вашего кредитора.

Налоги на недвижимость, с другой стороны, не являются обязательными, и теперь вы должны не забывать их платить. Обратитесь в налоговые органы своего штата, округа или в местные органы налоговой инспекции, чтобы получить счет по налогу на имущество.Узнайте их частоту выставления счетов, поскольку некоторые взимают плату ежегодно, а некоторые — ежеквартально, и обязательно начните составлять бюджет для этих расходов.

Выделите дополнительные средства

Когда у вас больше нет ипотечного платежа, большая часть вашего ежемесячного дохода теперь высвобождается для других целей и расходов. Чтобы не растрачивать их зря, тщательно продумайте, что вы будете делать с лишними деньгами. Вот несколько идей:

- Погасите свой другой долг. Если у вас есть задолженность по кредитной карте, автокредит, студенческий кредит или другие обязательства, подумайте о погашении долга за счет нового располагаемого дохода.Сокращая сроки погашения долга, вы уменьшите сумму процентов, которые вы платите в течение срока действия ссуды. Просто убедитесь, что по любым другим имеющимся у вас кредитам нет штрафа за досрочное погашение.

- Положить в резервный фонд. Финансовые эксперты рекомендуют сэкономить как минимум от трех до шести месяцев расходов на жизнь в резервном фонде. Это гарантирует, что при возникновении непредвиденных расходов в жизни, таких как сломанный холодильник, неожиданный счет за медицинское обслуживание или перелет в последнюю минуту в случае чрезвычайной ситуации в семье, вы сможете заплатить за это, а не влезть в долги.

- Максимизируйте пенсионные сбережения. Если остаток на вашем пенсионном счете не там, где он должен быть, сейчас идеальное время, чтобы начать использовать часть ваших бывших ипотечных денег, чтобы увеличить 401 (k) или IRA. Чем раньше вы начнете откладывать на пенсию, тем лучше благодаря начислению сложных процентов.

- Работайте над другими сберегательными целями. Каковы ваши другие финансовые мечты? Покупаете инвестиционную недвижимость или загородный дом? Собираетесь в путешествие мечты? Начните откладывать часть этого дохода на свою цель.Подумайте о создании отдельного сберегательного счета специально для него, чтобы избежать соблазна потратить эти деньги на что-то другое.

- Начать инвестировать. Хотя вы можете использовать эту новую денежную подушку для инвестирования в пенсию, вы также можете направить часть ее на другие типы инвестиций для более краткосрочных целей. Рассмотрите возможность открытия брокерского счета и покупки акций, облигаций или паевых инвестиционных фондов в зависимости от вашей терпимости к риску. Инвестиции в фондовый рынок могут принести гораздо более высокую прибыль, чем низкие процентные ставки, типичные для текущих и сберегательных счетов, но сопряжены с более высоким риском.Если вы приближаетесь к пенсии, вы также можете инвестировать в компакт-диски, что безопаснее, чем инвестирование в фондовый рынок, поскольку доходность несколько низкая, но гарантированная.

Следите за своим кредитом

После того, как все документы, связанные с выплатой ипотеки, будут завершены и поданы, проверьте свой кредитный отчет, чтобы убедиться, что он точно отражает, что ваша ипотека была удовлетворена.

Наличие хорошей ипотечной ссуды может помочь в получении кредита, поскольку своевременные выплаты ссуды в течение длительного периода времени выглядят очень привлекательно для кредиторов и кредиторов.Выплата может повлиять на ваш кредитный рейтинг, хотя обычно это незначительно. Если бы это была единственная ссуда в рассрочку в вашем кредитном отчете, отказ от ипотечного кредита может вызвать небольшое снижение вашего кредитного рейтинга, поскольку у вас больше не будет источника регулярных положительных выплат по ссуде или сочетания различных типов кредитов. Если у остальных ваших учетных записей хорошая репутация, изменение должно быть незначительным, но разумно следить за своим кредитом, чтобы убедиться, что нет серьезных изменений.

Приготовьтесь сейчас

Не ждите, пока вы сделаете последний платеж, чтобы узнать, что вам нужно делать, когда ваша ипотека будет выплачена.Если скоро наступит ваш последний платеж по ипотеке, сейчас самое время начать выяснять, как ваш кредитор обрабатывает ваши документы, как платить налоги и как вы используете эти деньги, если у вас больше не будет ипотечного счета.

Что это и как работает — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Вторая ипотека — это тип жилищной ссуды, такой как ссуда под залог собственного капитала, которую кредитор утверждает в дополнение к первоначальной ипотечной ссуде, которая еще не погашена. Используя вторую ипотеку, домовладельцы могут брать взаймы под залог собственного капитала, часто по ставкам, которые ниже, чем при других видах финансирования.

Что такое вторая ипотека?

Вторая ипотека — это залог дома, когда выдается новая ссуда, а первая ссуда все еще не погашена.Вторая ипотека — это отдельные ссуды, у которых есть собственные заявки, расходы на закрытие и ежемесячные платежи.

Вторая ипотека позволяет домовладельцам брать займы под собственный капитал в своих домах без необходимости рефинансировать первую ипотеку. Используя вторую ипотеку, вы занимаетесь до 85% от общей стоимости вашего дома (за вычетом суммы, причитающейся по первой ипотеке) всего на 2 процентных пункта сверх основной ставки, плюс расходы на закрытие сделки. Имейте в виду, что кредиторы ожидают, что у вас будет около 20% капитала в вашем доме, прежде чем они одобрит вторую ипотеку.

Как работает вторая ипотека

Наряду с отдельным процессом подачи заявки, андеррайтингом и закрытием ссуды, вторая ипотека также требует, чтобы вы производили отдельные платежи каждый месяц в дополнение к обычным платежам по ипотеке.

Когда кредитор предоставляет вам вторую ипотеку, кредитор берет залог на вашу собственность, который подчиняется вашей первой ипотеке. Это означает, что если вы позже не исполнили обязательства по любой из ваших закладных и один из ваших кредиторов должен лишить вас права выкупа, кредитор, выдавший вашу первую ипотеку, получит платеж раньше, чем эмитент второй.Такая структура делает вторую ипотеку более рискованной для кредиторов, поэтому ставки обычно выше.

Пример второй ипотеки

Представьте, что вы покупаете дом за 200 000 долларов. Вы вносите рекомендуемый 20% первоначальный взнос в размере 40 000 долларов США и занимаетесь 160 000 долларов США. Затем вы выплачиваете ссуду в течение нескольких лет, и теперь у вас есть баланс в размере 120 000 долларов.

Теперь предположим, что вы хотите отремонтировать часть своего дома, взяв взаймы под собственный капитал. Используя вторую ипотеку, большинство кредиторов разрешат вам занять до 85% стоимости недвижимости, поэтому вы подаете заявку на вторую ипотеку.

Поскольку вы купили свой дом несколько лет назад, ваш кредитор требует новой оценки. Оценщик оценивает стоимость дома в 210 000 долларов, поэтому вычитая ваш баланс в 120 000 долларов, это означает, что теперь у вас есть 90 000 долларов собственного капитала в вашем доме. Предполагая, что у вас есть хороший кредит и достаточный доход для покрытия стоимости кредита, вы можете получить до 76 500 долларов США, используя вторую ипотеку.

После закрытия ссуды ваш кредитор подает залоговое право на вашу собственность, как и вашу первую ипотеку; но это отдельный заем с отдельным залоговым залогом и отдельными ежемесячными платежами.

Виды второй ипотеки

Вторая ипотека бывает разных форм и размеров, в зависимости от кредитора, с которым вы работаете. Но, как правило, эти ссуды делятся на две категории: ссуды под залог собственного капитала и кредитные линии под залог собственного капитала.

- Кредит под залог собственного капитала. В случае ссуды под залог собственного капитала все ссуды предоставляются одной единовременной выплатой. Затем заемщик производит равные ежемесячные платежи, состоящие из основной суммы и процентов, до тех пор, пока ссуда не будет погашена в конце срока.Этот вид кредита предоставляется с фиксированной ставкой.

- Кредитная линия собственного капитала (HELOC). Используя HELOC, кредиторы берут залог на имущество авансом, но заемщик имеет возможность заимствовать доступные средства с течением времени, когда это необходимо. Затем заемщик производит регулярные ежемесячные платежи, которые обычно представляют собой только проценты, в течение так называемого периода получения кредита, то есть около 10 лет. Когда период выдачи заканчивается, начинается период погашения, и заемщик должен ежемесячно вносить основную сумму и проценты.Этот вид ссуды предоставляется с переменной ставкой.

Стоимость второй ипотеки

Вторая ипотека требует затрат — как первоначальных затрат, которые часто составляют от 2% до 5% от суммы ссуды, так и затрат, оплачиваемых с течением времени. Многие из этих затрат аналогичны первичным ипотечным кредитам, но оцениваются и оплачиваются отдельно, поскольку это отдельные ссуды. Нередко их даже выпускают разные кредиторы.

Некоторые из затрат на повторную ипотеку включают:

- Комиссия за оформление кредита (часто от 1% до 2% от суммы кредита)

- Процентная ставка (ставки обычно начинаются с основной суммы плюс 2%)

- Плата за правоустанавливающие работы и подготовку документации (обычно от нескольких сотен до 1000 долларов)

- Плата за аттестацию (если вам нужна новая аттестация, вы, вероятно, заплатите пару сотен долларов за нее)

Причины получить вторую ипотеку

Люди получают вторую ипотеку по разным причинам.Иногда они хотят дополнить свой дом или внести другие улучшения. В других случаях они хотят получить доступ к собственному капиталу в своем доме, чтобы начать или купить бизнес (вторая ипотека может быть дешевле, чем бизнес-ссуды). Иногда они хотят приятно провести отпуск или профинансировать крупную покупку.

Вот некоторые из наиболее распространенных причин, по которым люди получают вторую ипотеку:

- Для улучшения имущества

- Инвестировать в бизнес

- Для погашения долга с повышенными процентами

- Для финансирования отпуска, свадьбы или другой крупной покупки

Преимущества второй ипотеки

- Не нужно рефинансировать первую ипотеку

- Не всегда нужно проходить новую экспертизу

- Может получать деньги со временем и выплачивать проценты только с того, что вы взяли в долг

- Хороший способ увеличить свой кредит, если вы платите вовремя

- Ссуды часто дешевле других видов ссуд

- Некоторые ссуды являются процентными, что удешевляет их

Недостатки второй ипотеки

- Придется платить комиссию за выдачу нового кредита

- Возможно, придется заплатить за новую оценку

- Уменьшает собственный капитал в вашем доме

- Долг может быть выплачен единовременно, если кредитор не продлит ваш кредит

- Увеличьте ежемесячную долговую нагрузку

Шаги для получения второй ипотеки

Шаги для получения второй ипотеки во многом аналогичны получению первой ипотеки при покупке дома — ключевое отличие от второй ипотеки в том, что вы уже являетесь владельцем собственности.

Заемщики, которые хотят получить HELOC или ссуду под залог собственного капитала, должны выполнить пять основных шагов:

- Выберите кредитора. Если у вас уже есть существующие отношения с банком, обычно это первое место, на которое нужно обратить внимание.

- Подать заявку на получение кредита. У каждого кредитора свой процесс подачи заявок с разными требованиями к документации.

- Предоставьте личную финансовую информацию. Ваш кредитор захочет увидеть много информации о вашем финансировании, включая квитанции о заработной плате и, как правило, налоговые декларации за два года.

- При необходимости подвергнуть оценке и инспекциям. Если ваша собственность не подвергалась оценке в течение последних трех-шести месяцев, ваш кредитор, вероятно, захочет получить новую оценку и, возможно, даже захочет осмотреть собственность.

- Закрытые и безопасные поступления ссуды. Как только ваш заем будет одобрен, вы можете закрыть его и получить доступ к своим средствам.

Также важно отметить, что разные кредиторы взимают разные комиссии на протяжении всего процесса получения кредита.Некоторые кредиторы взимают плату за подачу заявки заранее, в то время как другие взимают плату за аттестацию или правовой титул, которая не выплачивается до закрытия кредита. В некоторых случаях вы даже можете оплатить эти закрывающие расходы. Просто знайте, что эти расходы будут перенесены на остаток по вашей ссуде, когда вы закроете ее, и вы будете платить проценты по этим комиссиям в течение всего срока действия ссуды.

Финансовое учреждение / Мошенничество с ипотекой — FBI

Мошенничество с ипотекой

Мошенничество с ипотекой является подкатегорией FIF.Это преступление, характеризующееся каким-либо существенным искажением, искажением фактов или упущением в отношении ипотечной ссуды, на которую затем полагается кредитор. Ложь, которая влияет на решение банка — например, о том, одобрить ли ссуду, принять уменьшенную сумму выплаты или согласиться с определенными условиями погашения, — является мошенничеством с ипотекой. ФБР и другие организации, которым поручено расследование случаев мошенничества с ипотекой, особенно после обвала рынка жилья, расширили определение, включив в него мошенничества, нацеленные на проблемных домовладельцев.

Существует две различных области мошенничества с ипотекой — мошенничество с целью получения прибыли и мошенничество с целью получения жилья.

- Мошенничество с целью получения прибыли: Лица, совершающие этот вид ипотечного мошенничества, часто являются инсайдерами отрасли, использующими свои специальные знания или полномочия для совершения или содействия мошенничеству. Текущие расследования и широко распространенные отчеты указывают на то, что высокий процент мошенничества с ипотекой связан с сговором инсайдеров отрасли, таких как банковские служащие, оценщики, ипотечные брокеры, юристы, кредиторы и другие специалисты, работающие в отрасли.Мошенничество с целью получения прибыли направлено не на обеспечение безопасности жилья, а, скорее, на неправомерное использование процесса ипотечного кредитования для кражи денежных средств и капитала у кредиторов или домовладельцев. ФБР ставит мошенничество в приоритетном порядке в целях получения прибыли.

- Мошенничество в отношении жилья: Этот вид мошенничества обычно представлен незаконными действиями, предпринимаемыми заемщиком, мотивированным на приобретение или сохранение права собственности на дом. Заемщик может, например, искажать информацию о доходах и активах в заявке на получение кредита или побуждать оценщика манипулировать оценочной стоимостью собственности.

ФБР стремится максимально усилить свое влияние на мошенничество с ипотечным кредитом и мошенничество с финансовыми учреждениями в целом в рамках тщательного сотрудничества.

Например, Бюро управляет целевыми группами по финансовым преступлениям в нескольких полевых отделениях по всей стране, которые действуют как мультипликаторы сил при рассмотрении крупномасштабных схем финансового мошенничества. Состоящие из федеральных, государственных и местных регулирующих и правоохранительных органов, которые работают вместе на ежедневной основе, эти рабочие группы стали эффективным способом объединения ценных ресурсов участвующих агентств.

ФБР также участвует как в официальных, так и в специальных межведомственных рабочих группах, которые занимаются вопросами FIF и ипотечного мошенничества. Эти целевые группы и рабочие группы, состоящие из федеральных, государственных и местных регулирующих и правоохранительных органов по всей стране, а также представителей частного сектора, включая следователей по безопасности банков, регулярно встречаются для обмена разведданными, разрешения конфликтов и инициирования совместных расследований.

Используя навыки, знания и ресурсы различных правительственных агентств и частного сектора, ФБР и его партнеры могут привлечь к ответственности больше виновных в мошенничестве.

5 вопросов, которые нужно задать при получении удовлетворения по ипотеке

Одна из самых неприятных вещей при работе в индустрии титулов — это необходимость повторно открывать файл, который был удален после закрытия из-за возникшей проблемы. Это может происходить время от времени, когда другой агент, работающий над новой сделкой с недвижимостью, которую вы ранее закрыли, понимает, что удовлетворение не было должным образом зарегистрировано через месяцы или годы после вашего закрытия.

Хуже того, он возникает во время аудита андеррайтера или кредитора, который показывает, что удовлетворение, иногда называемое аннулированием, выпуском или повторной передачей, никогда не было должным образом зарегистрировано.Чтобы предотвратить такую проблему, отслеживание релизов является важной частью должной осмотрительности после закрытия, которую должен принять каждый расчетный агент.

Потребители, инвесторы и регулирующие органы требуют большей прозрачности в отношении поставщиков услуг, которые работают с кредиторами в сфере недвижимости, правового титула и урегулирования ипотечных кредитов. В результате такие организации, как Американская ассоциация земельных титулов (ALTA), разработали руководство, позволяющее правообладателям и юридическим фирмам в сфере недвижимости создавать документированные политики и процедуры для наилучшей практики.

Несмотря на то, что передовая практика, предлагаемая ALTA, является полностью добровольной, это ценное руководство, позволяющее гарантировать, что титульные компании и юридические фирмы, занимающиеся недвижимостью, соответствуют ожиданиям кредиторов, андеррайтеров, регулирующих органов штата и федеральных органов во время аудиторских проверок.

Узнайте, почему так важно отслеживать освобождение от залога. Загрузите это руководство!

Во избежание каких-либо неприятностей после закрытия титульные агенты должны следовать ЛУЧШЕЙ ПРАКТИКЕ ALTA № 4:

“ Принять стандартные процедуры и политики расчетов с недвижимым имуществом, которые помогают обеспечить соблюдение федеральных законов и законов штата о потребительских финансах, применимых к процессу расчетов. “

Агенты по расчетам должны задавать следующие вопросы, чтобы соответствовать этой передовой практике записи после закрытия:

- Каковы правила моего штата?

- Получил ли кредитор все документы для погашения ипотеки?

- Получил ли уездный регистратор надлежащие документы?

- Обязаны ли титульные агенты отслеживать удовлетворенность ипотечных кредитов?

- Должен ли я работать с компанией по отслеживанию освобождения от удержания?

Если вы покупатель жилья или продавец, вы можете найти инструкции по получению освобождения от залога по ипотеке здесь.

1. Каковы правила моего штата?

Первый вопрос, который нужно задать себе, наиболее очевиден. Каковы государственные и федеральные правила, когда необходимо регистрировать удовлетворение ипотечного кредита?

Консолидация и перепродажа ипотечных ссуд стали проблемой для титульных компаний и юридических фирм, занимающихся недвижимостью, которые пытаются своевременно регистрировать выдачу ипотечных кредитов, что вызывает разочарование у владельцев собственности, которым требуется четкое право собственности для завершения сделки с недвижимостью.Чтобы смягчить проблему отсутствия документов после закрытия, которые вызывают проблемы для домовладельцев в будущем, был создан Единый закон об удовлетворении жилищной ипотечной ссуды (URMSA).

URMSA утверждает, что документ должен быть зарегистрирован в течение 30 дней после полной выплаты ипотеки, в противном случае обеспеченный кредитор может быть привлечен к ответственности за любой фактический ущерб, понесенный залогодателем. Если удовлетворение не зарегистрировано в течение этого времени, существует дополнительный 30-дневный льготный период для регистрации удовлетворения, если залогодатель (или страховщик титула, поверенный, кредитор или другой агент залогодателя) отправит требование любым способом с доказательством о получении.Если удовлетворение не будет зарегистрировано в течение как минимум 60 дней, они могут понести штраф и нести ответственность за убытки и гонорары адвоката.

В некоторых штатах нет положений, требующих от кредитора погашения полностью оплаченного долга, но многие из законодательных актов этих штатов предусматривают, что, если они не сделают этого в течение 60 дней после полной оплаты, титульный агент или поверенный по недвижимости может записать письменное показание под присягой. от имени залогодателя, который освобождает залог, описанный в аффидевите.

Если кредитору требуется более 90 дней для его регистрации, с него могут взиматься штрафы на сумму до 1500 долларов. Итак, теоретически удовлетворение должно быть зарегистрировано в течение 30-90 дней после выплаты, независимо от того, в каком штате вы работаете.

2. Получил ли кредитор все документы для погашения ипотеки?

Изучите юридические и договорные требования, чтобы определить, обязана ли ваша компания или другое юридическое лицо, например, кредитор, отправить эти документы в регистратор округа и включить такие требования в свои письменные процедуры.

Если кредитору придется отправить эти документы, то усиление взаимодействия с ним увеличит количество действий с их стороны.Нужна ли им дополнительная документация от вас, прежде чем они отправят запрос на регистратор последующих документов?

Согласно URMSA, «обеспеченный кредитор должен представить для регистрации погашение финансового инструмента в течение 30 дней после того, как кредитор получит полную оплату или исполнение обеспеченного обязательства».

Конечно, с ростом числа частных кредиторов и держателей залога некоторые могут не осознавать своей обязанности отправлять документы, необходимые для выдачи векселя.Кроме того, основным следствием вторичного ипотечного рынка является то, что нынешний ипотечный держатель редко совпадает с тем, кто предоставил владельцу недвижимости первоначальную ссуду. Иногда кредитор может отправить компенсацию обратно агенту по расчетам или залогодателю. Когда это происходит, многие покупатели жилья и домовладельцы не знают о последнем шаге для официального освобождения от залога по ипотеке. Они хранят письмо вместе с другими важными документами, непреднамеренно создавая облако на заголовке.

Независимо от того, отправляет ли кредитор или титульная компания эти документы для регистрации, ALTA рекомендует предоставить кредитору письмо о погашении и все другие необходимые документы в течение двух рабочих дней с даты урегулирования.

Если титульная компания несет ответственность за отправку пакета записей в Земельную документацию или клерку графства, обязательно задайте себе следующий вопрос.

3. Получил ли уездный регистратор надлежащие документы?

В сфере недвижимости наблюдается эффект домино.Поскольку продажи жилья остаются стабильными, то же самое происходит и с пачками документов. Многие муниципалитеты и районные регистраторы, отвечающие за регистрацию последующего освобождения, удовлетворения, прекращения и т. Д., Иногда отстают из-за притока закрытий.

Отслеживайте отправку документов, отправленных для записи, и быстро реагируйте на любые отказы в записи. Работа с отклоненными записями предотвратит ненужные задержки.

Во избежание отказа при отправке документов окружному секретарю следует помнить о некоторых ключевых моментах:

- Правильная плата прилагается.

- Качество документа хорошее, текст разборчивый.

- Включены госпошлины

- Документы содержат действительный адрес получателя гранта

- Обеспечивается достаточная наценка

- Чеки подписаны

- Чеки подлежат оплате в соответствующий регистрирующий орган

- Нотариальные печати затемненные

- Инструкции по порядку записи прилагаются

- Указаны обратные адреса

- Штрих-коды отслеживания посылок не мешают регистрировать штрих-код органа.

- Документы поданы в правильный округ

Если вы не отправляете документы, обязательно установите напоминание о проверке земельной документации по истечении 30 дней.Если к тому времени они не будут зарегистрированы, обратитесь к кредитору и округу, чтобы узнать, что могло произойти, были ли документы отправлены или отправлены залогодателю по ошибке, или был ли отказ. При необходимости может потребоваться подать письменное показание от имени залогодателя.

4. Обязаны ли титульные агенты отслеживать удовлетворенность ипотечных кредитов?

Это спорная тема среди профессионалов титульной индустрии. Поскольку покупатель (домовладелец или кредитор) получил страхование правового титула, он защищен независимо от того, освобождено ли предыдущее право удержания или нет.В соответствии с передовой практикой № 4 ALTA, титульным агентам рекомендуется ознакомиться с юридическими и договорными требованиями, чтобы определить, обязаны ли они регистрировать документы после закрытия. Однако, поскольку титульная компания или поверенный по недвижимости издает политику, подтверждающую, что все залоговые права сняты и титул ясен, титульный агент в конечном итоге несет ответственность за то, чтобы они действительно были освобождены.