Втб 24 привилегия бонусная программа: Привилегия – пакет премиального обслуживания от банка ВТБ

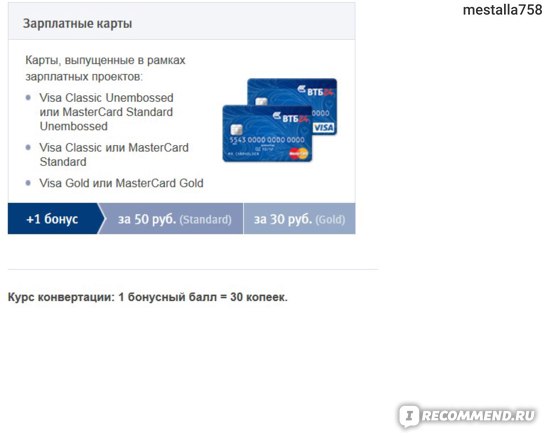

Зарплатные карты для частных лиц

2 в 1

- Премиальная банковская карта с полным набором операций в торговых точках и интернете

- Транспортное приложение для оплаты проезда на городском общественном транспорте («Тройка» для Москвы и МО, наземный транспорт 64 городов России, метрополитены Санкт-Петербурга, Новосибирска, Самары, Казани и Нижнего Новгорода)

СОВРЕМЕННО

- Бесконтактная технология оплаты покупок — оплата в одно касание

- Современная технология защиты Мир Accept (3D-Secure) для безопасных платежей в интернете

БЕСПЛАТНО

- Бесплатное снятие наличных в банкоматах любых банков на территории РФ (без ограничения количества снятий)

- Бесплатное смс-информирование обо всех операциях по карте, в том числе о зачислении зарплаты

- Бесплатная премиальная международная карта Visa Gold по запросу клиента

- Бесплатные интернет-банк и мобильное приложение, позволяющее в режиме 24/7 совершать внутрибанковские платежи (бесплатно) по номеру карты и/или телефона и внешние переводы в адрес более тысячи поставщиков услуг, бесплатно оплачивать ЖКУ, открывать вклады и подавать заявки на кредит

- Бесплатное пополнение банковских карт в банкоматах с функцией приема наличных ПАО «Росбанк», карт «Мир» в банкоматах сторонних банков (при условии предоставления банком такой услуги), а также с карт сторонних банков через интернет-банк и мобильное приложение

- Оплата покупок с помощью смартфона:

- технологии Samsung Pay, Mir Pay (для смартфонов на ОС Android) по картам МИР

- технологии Samsung Pay, Google Pay, Apple Pay по картам Visa Gold/Mastercard Gold

- Бесплатный страховой полис для держателей международных карт, выезжающих за рубеж (по запросу клиента)

ВЫГОДНО

- Льготные процентные ставки по потребительским кредитам и ипотеке

- Повышенные ставки по вкладам

БОНУСЫ

- Участие в программе «Кэшбэк» — возврат на счет карты до 5 % от суммы покупок

- Программа «Бонусы» — возврат бонусными баллами до 20%.

Бонусные баллы можно обменивать на товары, сертификаты, авиа- и ж/д-билеты, бронировать отели в каталоге на сайте bonus.novikom.ru

Бонусные баллы можно обменивать на товары, сертификаты, авиа- и ж/д-билеты, бронировать отели в каталоге на сайте bonus.novikom.ru - Участие в программе лояльности «Привет МИР» — кэшбэк от 3% до 20% за покупки. Для участия в программе нужно зарегистрироваться на сайте chel.privetmir.ru

- Участие в программе лояльности «Город» — получение бонусов при совершении покупок у партнёров программы (до 50%) с последующим обменом на скидки и поездки по карте «Тройка». Регистрация на сайте: www.gorodtroika.ru

- Кэшбэк CashOFF по операциям с банковскими картами в мобильном приложении (раздел «Личные финансы») — от 2 до 17% от стоимости товара любого магазина

- Скидки от 10 до 35% на различные страховые программы в компаниях — партнерах Банка, в том числе «КАСКО», страхование имущества, медицинские программы1

- Сервисы транспортного приложения «Тройка»2

- Льготные туристические программы с предоставлением скидок от «ИННА ТУР»3

УДОБНО

- Услуга «Банк на работе» — оформление банковских продуктов на территории работодателя с помощью персонального менеджера, закреплённого за организацией

Тарифы на обслуживание зарплатных проектов устанавливаются индивидуально для каждой организации, заключившей договор с Новикомбанком. Для уточнения информации о тарифах на обслуживание Вашей зарплатной карты обращайтесь к специалистам Банка по телефону.

Для уточнения информации о тарифах на обслуживание Вашей зарплатной карты обращайтесь к специалистам Банка по телефону.

|

Страхование имущества |

10% |

10% |

20% |

15% |

|

Страхование автомобиля «КАСКО» (размер скидки определяется наличием или отсутствием ДТП по вине допущенных к управлению водителей) |

10% |

15% |

до 20% |

20% |

|

Страхование жизни и здоровья |

10% |

10% |

30% |

15% |

|

Страхование при выезде за рубеж |

10% |

10% |

20% |

15% |

Рады приветствовать Вас в числе наших зарплатных клиентов!

Пять шагов для удобного и комфортного использования зарплатной карты

- Зарегистрируйтесь в Интернет-банке

Интернет-банк — это онлайн-отделение банка с доступом к счетам и картам в режиме 24/7. Воспользуйтесь следующими возможностями:

Воспользуйтесь следующими возможностями:

• Контроль операций и остатков по счетам

• Оплата без комиссии услуг более 1000 поставщиков, включая ЖКХ, налоги, мобильную связь, Интернет

• Бесплатные внутрибанковские переводы, в том числе по номеру карты и номеру мобильного телефона

• Открытие вкладов

• Оформление заявок на кредит

• Досрочное погашение кредитов

и скачайте мобильное приложение Новикомбанка

Мобильное приложение интернет-банка позволит оперативно совершать любые банковские операции с Вашего смартфона. Регистрация в интернет-банке или мобильном приложении возможна только после подключения услуги смс-информирования и получения смс-подтверждения на номер Вашего мобильного телефона. Для смс-подключения необходимо указать Ваш номер телефона при оформлении карты.

- Запишите на приложение «Тройка», размещенное на карте1, любой билет/абонемент действующего транспортного меню в кассах метрополитена («Единый» или «90 минут»), в автоматизированных киосках ГУП «Мосгортранс» (ТАТ, «Единый», «90 минут»), в кассах или автоматах ж/д вокзалов Москвы и области.

Пополняйте счет «Тройки» и оплачивайте проезд на аэроэкспрессе, проход в Третьяковскую галерею в Лаврушинском переулке, Музей «Лунариум» Московского Планетария, Московский зоопарк, на ледовый каток ВДНХ и ЦПКиО им. Горького, парковку парка «Зарядье».

Пополняйте счет «Тройки» и оплачивайте проезд на аэроэкспрессе, проход в Третьяковскую галерею в Лаврушинском переулке, Музей «Лунариум» Московского Планетария, Московский зоопарк, на ледовый каток ВДНХ и ЦПКиО им. Горького, парковку парка «Зарядье». - Зарегистрируйтесь в программе лояльности «Привет МИР» на сайте chel.privetmir.ru и получайте кэшбэк от 3% до 20% за покупки.

- Зарегистрируйтесь в программе лояльности «Город» на сайте www.gorodtroika.ru и получайте до 50% бонусами при совершении покупок у партнёров программы, обменивайте бонусы на поездки по карте «Тройка» и скидки.

- Подключите имеющиеся карты лояльности в кэшбэк-сервисе CashOFF в разделе «Личные финансы» мобильного приложениия.

Visa и ВТБ24 представляют новую категорию карты на российском рынке — Visa Signature / VSE42.RU

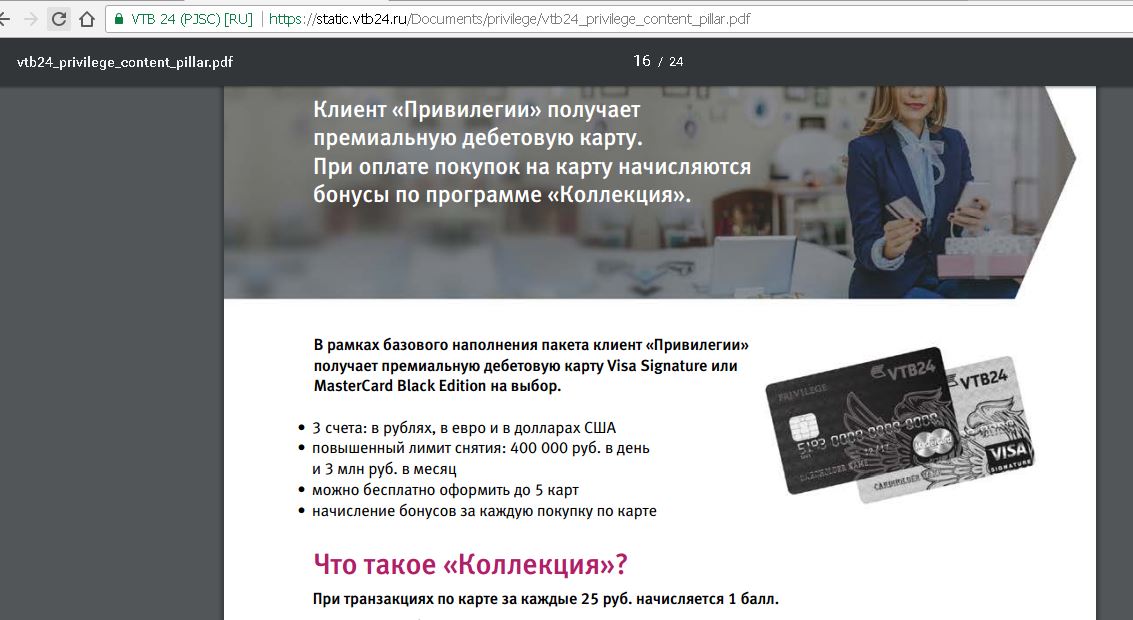

Карта будет выпускаться для владельцев пакета «Привилегия» ВТБ24 и предоставлять клиентам возможность пользоваться следующими преимуществами:

· персональный менеджер по обслуживанию владельцев пакета «Привилегия» на базе карты Visa Signature;

· премиальная консьерж-служба от банка ВТБ24 и Visa, нацеленная на выполнение запросов клиентов состоятельного сегмента[i];

· бесплатный доступ в бизнес-залы аэропортов по всему миру для владельца карты и его гостя;

· страхование выезжающих за рубеж от банка ВТБ24 – как владельца пакета, так и его детей;

· страхование ответственности держателей карт;

· предложения для владельцев пакета «Привилегия» — в том числе специальные ставки по депозитным и кредитным продуктам банка и прочее;

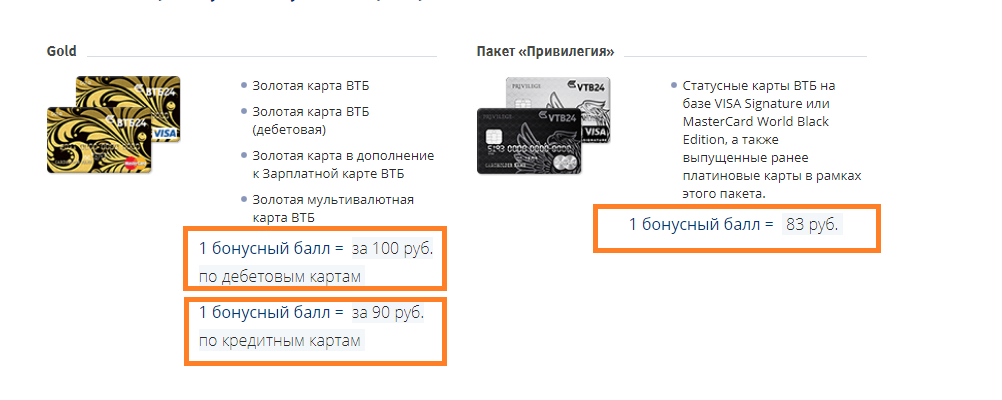

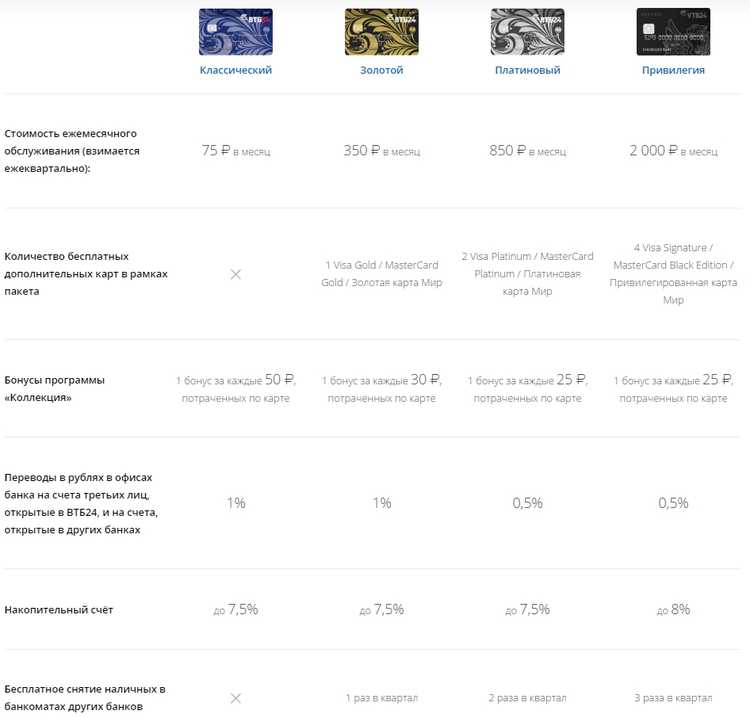

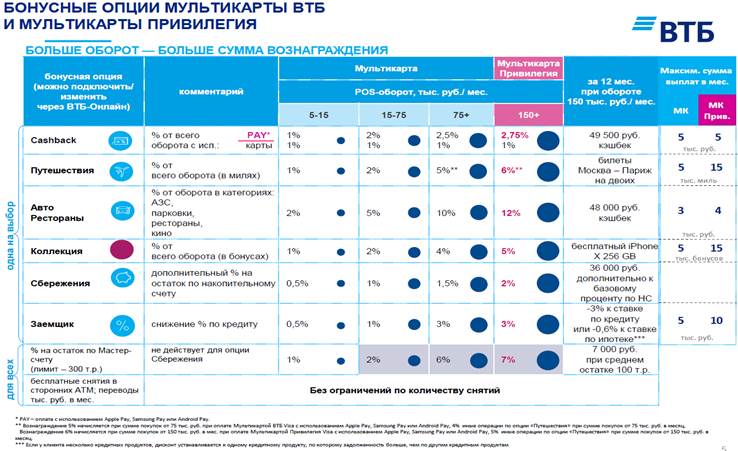

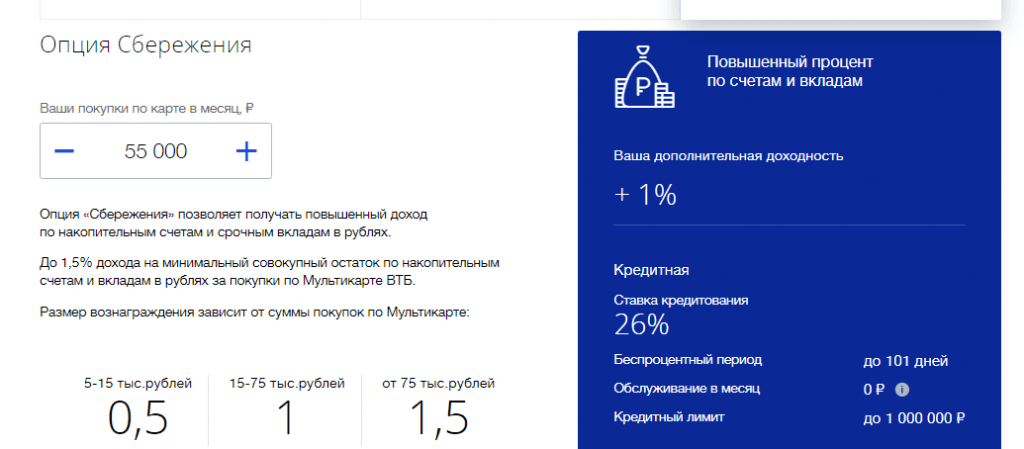

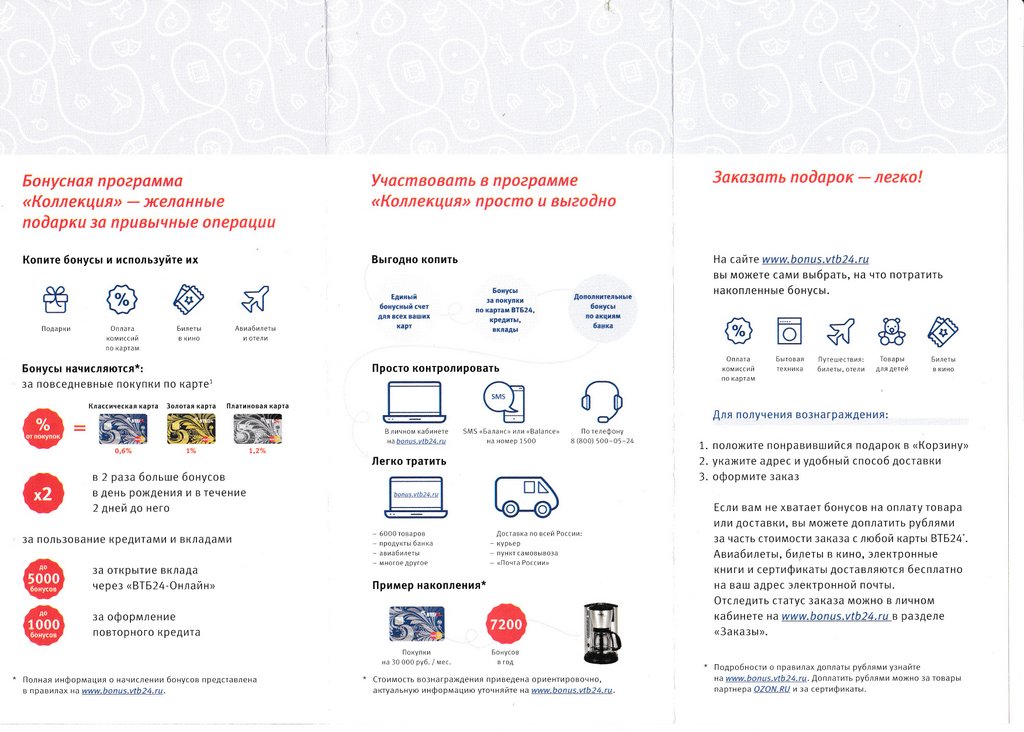

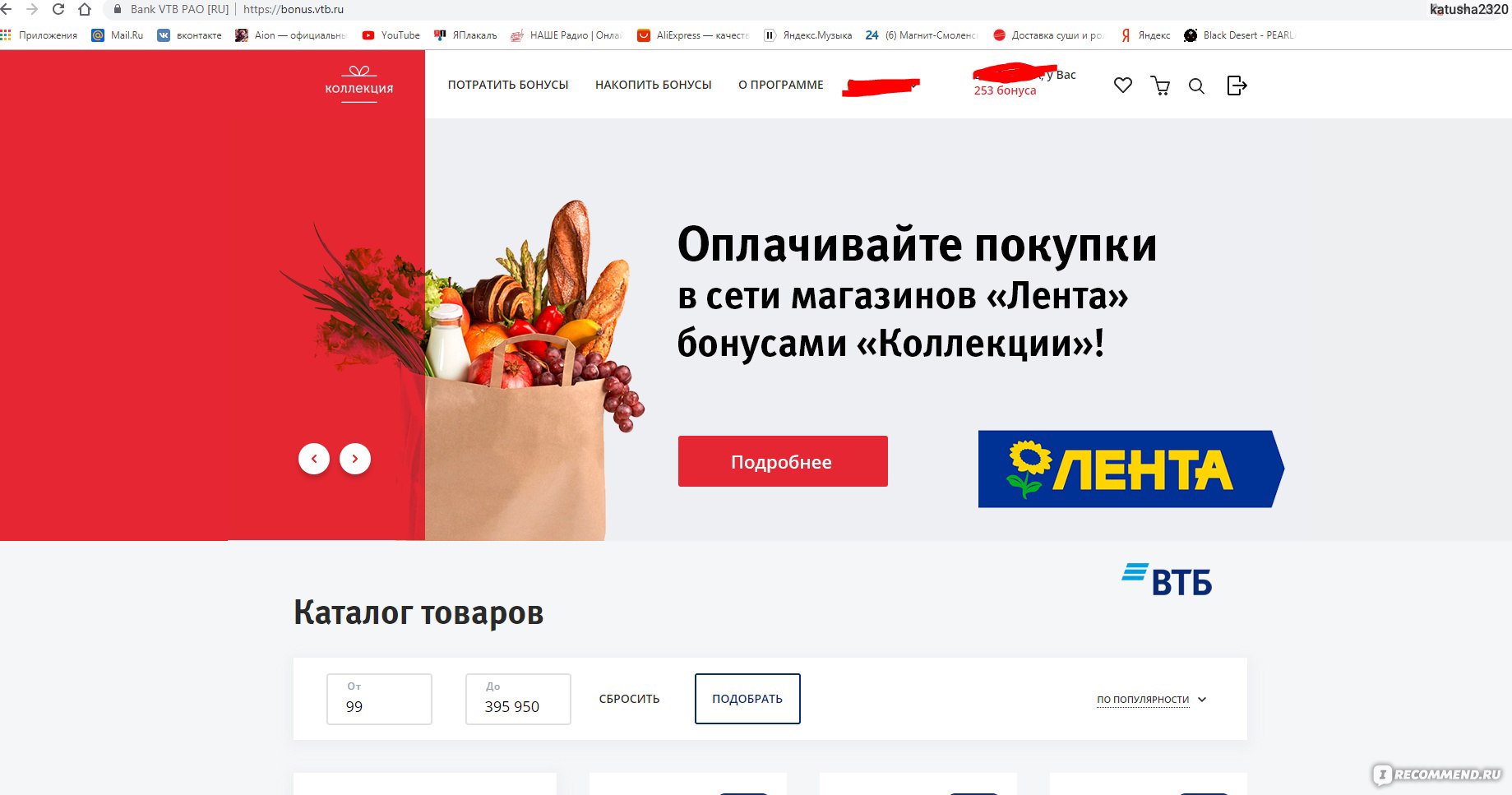

· подключение к бонусной программе лояльности ВТБ24 «Коллекция»;

· специальные скидки на услуги более чем 4 000 партнеров банка ВТБ24 по всей стране, а также скидки в рамках программы «Мир привилегий Visa»[ii];

· для всех держателей карт Visa Signature будут доступны многочисленные привилегии за рубежом — в отелях, магазинах, при аренде авто и в других местах, что особенно актуально для данного сегмента клиентов, которые очень активно путешествуют по миру[iii].

Первую карту Visa Signature банка ВТБ24 можно будет оформить начиная с 6 декабря 2013 года. Более подробную информацию об услугах по карте Visa Signature и пакету «Привилегия» можно будет уточнить в отделениях банка ВТБ24, на сайте www.vtb24.ru, а также по телефонной линии ВТБ24 — 8-800-500-04-24.

«Компания Visa – один из ключевых партнеров ВТБ24. Мы рады быть первым банком, который представит Visa Signature в России. Уверена, что с новой картой пакет «Привилегия» станет еще более привлекательным для наших клиентов», — рассказывает Екатерина Петелина, заместитель президента-председателя правления ВТБ24.

«Visa регулярно проводит различные исследования, чтобы изучить тенденции и потребности рынка и предложить максимально адаптированный к нуждам клиента продукт. Мы заметили, что категория людей с высоким личным и семейным доходом в России все больше сегментируется. Карта Visa Signature призвана заполнить образовавшуюся нишу между целевыми аудиториями Visa Platinum[iv] и Visa Infinite», — сказал Эндрю Торре, генеральный директор Visa в России.

«Для нас Visa Signature в России — это не просто еще одна престижная карта. Это принципиально новый подход к разработке премиальных продуктов. На остальных рынках на платформе Visa Signature создаются исключительно карты с элементами программ лояльности — ко-бренды, кэш-бэк, аффинити-карты и т.п. В России же мы даем банкам свободу выбора – наполнить Visa Signature собственными услугами и привилегиями, либо же запустить готовое пакетное решение от Visa», — отметила Мария Околеснова, директор по премиальным продуктам Visa в России.

[i] Услуги консьерж-службы оказываются сторонними организациями. Ответственность за услуги консьержей несут лица, оказывающие данные услуги.

[ii] Предложения действуют при оплате услуг платежными картами Visa при условии, что держатель карты объявит о намерении воспользоваться скидкой до проведения оплаты, учитывая, что специальные предложения для премиальных карт Visa (Visa Золотая, Visa Infinite, Visa Сигначе, Visa Платинум) действительны при оплате соответствующей премиальной картой Visa. Ответственность за специальные предложения лежит на торгово-сервисных предприятиях, сделавших это предложение. Подробная информация о сроках проведения конкретных акций, правилах и условиях участия в них, организаторах, адресах торгово-сервисных предприятий, участвующих в акциях, доступна на сайте www.visapremium.ru.

Ответственность за специальные предложения лежит на торгово-сервисных предприятиях, сделавших это предложение. Подробная информация о сроках проведения конкретных акций, правилах и условиях участия в них, организаторах, адресах торгово-сервисных предприятий, участвующих в акциях, доступна на сайте www.visapremium.ru.

[iii] Более подробную информацию обо всех перечисленных выше преимуществах и услугах можно будет найти на сайтах www.vtb24.ru и www.visapremium.ru после 6 декабря.

Мир привилегий МКБ BP CLUB

Авиамоторная

Автозаводская

Академическая

Академическая

Алтуфьево

Бабушкинская

Багратионовская

Балтийская

Бауманская

Беговая

Беляево

Борисово

Боровское шоссе

Братиславская

Бульвар Адмирала Ушакова

Бульвар Дмитрия Донского

Бульвар Рокоссовского

Бунинская Аллея

Варшавская

Василеостровская

ВДНХ

Владимирская

Водники

Войковская

Геологическая

Депо

Динамо

Долгопрудная

Достоевская

Достоевская

Жулебино

Звенигородская

Зорге

Зябликово

Измайловская

Кантемировская

Каховская

Коломенская

Комендантский проспект

Косино

Котельники

Красногвардейская

Красногорская

Красносельская

Крылатское

Кубанская

Кузьминки

Ленинский проспект

Лермонтовский проспект

Лобня

Ломоносовский проспект

Люблино

Марксистская

Марьино

Медведково

Международная

Митино

Молодежная

Новогиреево

Новодачная

Новокосино

Новокрестовская

Новопеределкино

Новочеркасская

Новые Черемушки

Обводный канал

Одинцово

Окружная

Окская

Октябрьское Поле

Отрадное

Панфиловская

Перово

Петровско-Разумовская

Площадь 1905 года

Подольск

Полежаевская

Преображенская площадь

Проспект Большевиков

Проспект Космонавтов

Проспект Мира

Профсоюзная

Пушкинская

Пятницкое шоссе

Рабочий Поселок

Речной вокзал

Рижская

Рязанский проспект

Савеловская

Садовая

Саларьево

Севастопольская

Семеновская

Сенная площадь

Сокол

Солнцево

Спасская

Сретенский бульвар

Стрешнево

Строгино

Сухаревская

Сходненская

Таганская

Технологический институт-2

Тимирязевская

Трубная

Тургеневская

Улица 1905 года

Улица Академика Янгеля

Улица Горчакова

Улица Дмитриевского

Улица Старокачаловская

Университет

Уралмаш

Уральская

Филатов Луг

Фонвизинская

Хорошево

Хорошевская

Царицыно

Цветной бульвар

Чистые пруды

Шипиловская

Шоссе Энтузиастов

Щелковская

Юго-Западная

Южная

Ясенево

ВТБ-Карьера — Вакансии

МоскваСанкт-ПетербургАстраханьБарнаулБелгородБрянскБузулукВеликий НовгородВладивостокВладикавказВладимирВологдаВоронежЕкатеринбургЕссентукиЗеленоградИжевскИркутскЙошкар-ОлаКазаньКалининградКалугаКаменск-ШахтинскийКаспийскКировКисловодскКомсомольск-на-АмуреКраснодарКрасноуфимскКрасноярскКурганКурскЛипецкМагнитогорскМайкопМиассМиллеровоМинеральные ВодыМурманскНефтеюганскНижний НовгородНижний ТагилНовороссийскНовосибирскОбнинскОдинцовоОзерскОмскОренбургОрскОрёлПермьПетропавловск-КамчатскийПятигорскРостов-на-ДонуРыбинскРязаньСамараСестрорецкСоликамскСтавропольСургутТаганрогТамбовТихорецкТроицкТулаТюменьУсть-КутХабаровскЧайковскийЧебоксарыЧелябинскЧереповецШадринскШахтыЭнгельсЯрославль

Корпоративно-инвестиционный бизнесСредний и малый бизнесРозничный бизнесПодразделения поддержки и контроляИнформационные технологии

Back-endFront-endInfrastructureSupportQAAnalyticsMobileUX/UIDevOpsERP

?>

Без опыта1-3 года3-6 летБолее 6 лет

полная занятостьчастичная занятостьвременная работа

Полный рабочий деньНеполный рабочий деньСменный графикГибкий графикУдаленная работа

Горячая линия vtb привилегия.

Что входит в пакет «Привилегия

Что входит в пакет «Привилегия

»

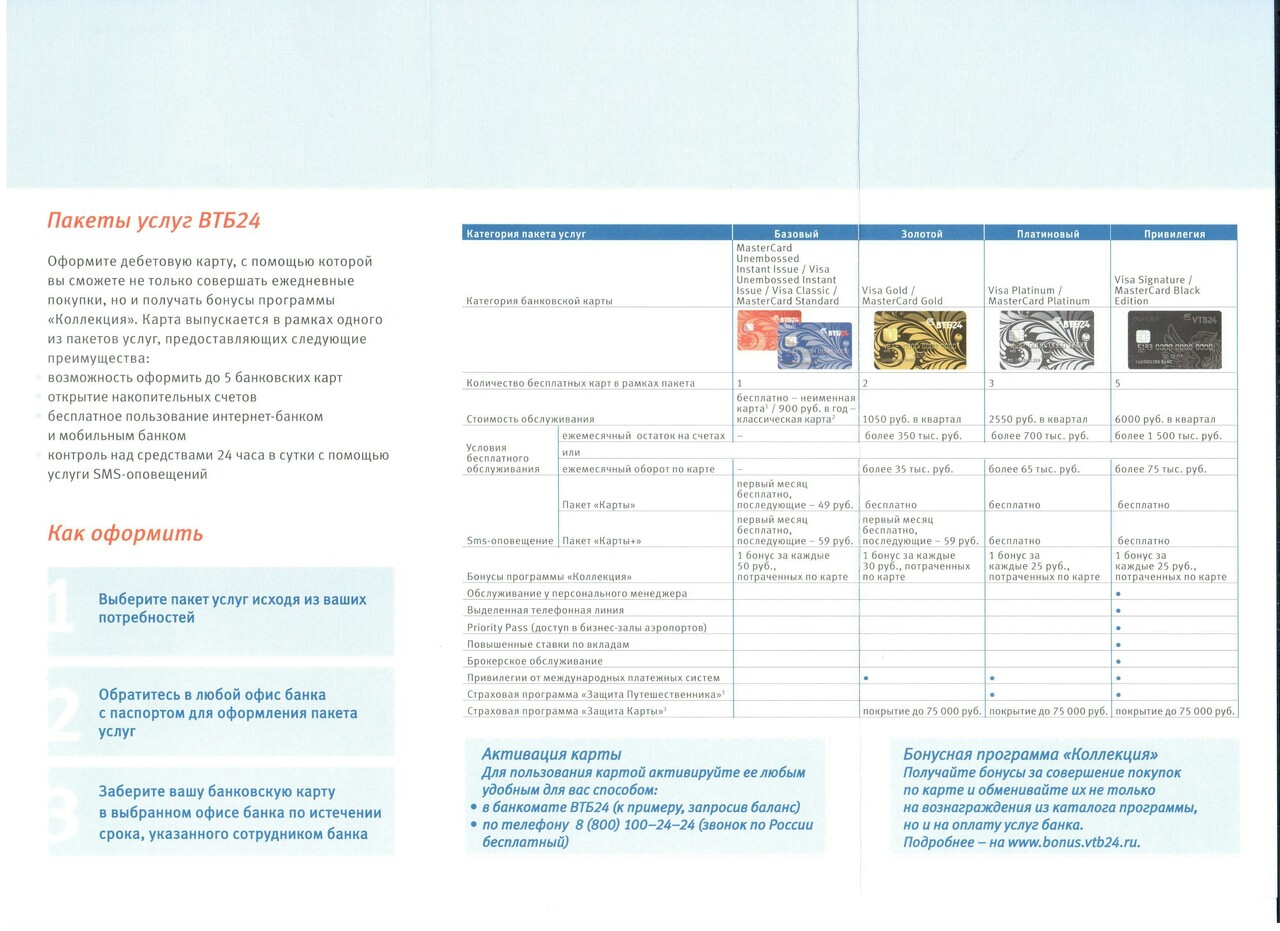

Каждый банк предлагает специальные услуги для постоянных клиентов, достигших определенного уровня благосостояния. Это персональный менеджер, специальные предложения по вкладам и кредитам, программы страхования, инвестиционные услуги и т.д. Все эти многочисленные предложения объединены в единый пакет Privilege. Может подключаться по желанию, есть варианты бесплатного оказания услуг.

Что входит в пакет «Привилегия»

Помимо множества услуг, включенных в пакет, клиентам ВТБ будет доступна бонусная программа «Коллекционирование» и все стандартные продукты.Однако для VIP-клиентов существуют особые привилегии.

Выгодный кредит для наших читателей!

Заполните онлайн-заявку у наших партнеров прямо сейчас и получите льготный кредит !

Индивидуальное обслуживание

При подключении ВТБ 24 Привилегия условия обслуживания становятся строго индивидуальными. Каждому клиенту назначается персональный менеджер, с которым можно в любое время связаться по бесплатной линии и проконсультироваться по любым возникающим вопросам.

Дополнительно клиент получит доступ к удаленному управлению счетом по:

- телефонному банку;

- интернет-банкинг.

Об услугах пакета «Привилегия» ВТБ 24 отзывы крайне положительные, так как это экономит время, а функциональность удаленных инструментов широка. С их помощью вы можете:

- управлять депозитами и кредитами;

- совершать переводы по всему миру;

- Оплата коммунальных услуг, мобильной связи, интернета, налогов, штрафов и др.;

- произвести обмен валюты.

Доступ к Интернет-банку можно получить с любого компьютера или мобильного устройства.

Телефонный банк — специальная услуга, входящая в Привилегированный пакет банка ВТБ. Это очень удобный сервис, позволяющий выполнять все стандартные операции, в том числе указанные выше, без посещения офиса и авторизации в онлайн-офисе — достаточно позвонить по специальному номеру и отдать голосовую команду на выполнение операции. Вам нужно будет только указать свое имя и код, полученный в SMS.

Кредиты и депозиты

Те, кто подключит пакет Привилегий ВТБ 24, смогут рассчитывать на премиальные продукты банка:

- Карта привилегий. Это дебетовая карта Visa Signature или MasterCard Black Edition с возможностью открытия счета в любой валюте, оплаты в любой точке мира, получения повышенного кэшбэка и различных бонусов за активное использование карты.

- Взносы. Вы можете открывать вклады с повышенным процентом и на индивидуальный срок в рублях, долларах, евро, фунтах стерлингов и швейцарских франках.

- Сберегательный счет. Для активных трат. Доступ к учетным и чековым операциям доступен в любое время. Оставшийся ежемесячный бонус начисляется до 9% годовых.

- Кредиты на индивидуальных условиях. Воспользовавшись пакетом услуг «Привилегия», вы можете взять кредит в ВТБ на любые цели: потребительский кредит, ипотека, покупка автомобиля. Персональный менеджер подготовит все документы, остается только приехать и забрать деньги.

- Кредитная карта со ставкой всего 18% годовых и возобновляемая кредитная линия с увеличенным лимитом.

- Инвестиционные услуги: персональный брокер, обучение, аналитика, структурированные продукты, индивидуальные финансовые решения, скидки при активной торговле.

Путешествия и отдых

Для тех, кто часто выезжает за границу на отдых или по работе, в пакет Privilege ВТБ 24 включены следующие премиальные услуги:

- Priority Pass card, которая обеспечивает доступ в бизнес-зал с зона отдыха и Wi-Fi в аэропортах 120 стран мира, независимо от класса, которым летит клиент, и авиакомпании;

- страховая программа с покрытием до 100 тысяч долларов, в которую можно включить не только себя, но и жену (мужа) и детей;

- консьерж-сервис — сотрудники банка сориентируют клиента на самые интересные события в той части мира, где он находится, купят билеты, обеспечат транспорт.

Судя по отзывам о пакете ВТБ Привилегия, пользоваться услугами достаточно просто и выгодно, в том числе за рубежом. Вопросы возникают у тех людей, которые неправильно поняли условия контракта или лишились бонусов из-за несоблюдения условий.

Стоимость услуги

Стандартные тарифы

Стандартная стоимость Привилегированного пакета ВТБ 24 составляет 6000 рублей в квартал. Если клиенту комфортно, то он может сразу оплатить годовую стоимость — 24000 рублей.Эти средства могут быть списаны с текущего счета или внесены отдельно.

Подключение пакета обычно осуществляется по личному запросу клиента. Если оборот карты превышает определенный лимит, менеджеры банка обычно сами приходят к пользователю и предлагают ему воспользоваться привилегиями нового статуса. Подключение невозможно без личного согласия клиента.

Часто менеджеры предлагают первые несколько месяцев обслуживания бесплатно. Если после этого возникает вопрос, как отключить пакет Привилегий ВТБ 24, то:

- обратитесь к менеджеру личного телефона;

- заявить о желании отключиться от программы;

- подтвердите код заявки из SMS.

В течении 5 рабочих дней пакет будет отключен. Если у клиента есть долги по продуктам премиум-класса, они сначала должны быть погашены или рефинансированы.

Если у клиента есть долги по продуктам премиум-класса, они сначала должны быть погашены или рефинансированы.

Как получить пакет бесплатно

Стандартные тарифы на пакет «Привилегия» ВТБ 24 подразумевают не только квартальные комиссии, но и определенные комиссии за снятие наличных с кредитной карты или использование овердрафта. А если нет возможности отказаться от комиссий, то подключить пакет Привилегий ВТБ 24 можно бесплатно.

Для получения льготных услуг без уплаты стандартной комиссии достаточно активно использовать банковские продукты ВТБ 24, а именно:

- открыть вклад на сумму не менее 1,5 млн рублей;

- переводить на карту ежемесячно более 150 тысяч рублей;

- оформить ипотеку на сумму 3 миллиона рублей;

- имеют оборот по карте в размере 75 тыс. Руб.

Для продления бесплатного обслуживания могут потребоваться другие условия.Об их наличии лучше узнать у персонального менеджера.

выводы

Таким образом, в банке Приватия Банк ВТБ рассчитывает на то, что клиенты активно пользуются продуктом, а если они покупают его сами, желая получить качественный сервис. Обладателям привилегированного статуса доступны специальные условия по вкладам и кредитам, предоставляется персональный менеджер и брокер, формируются готовые финансовые решения. Держатель карты Privilege может рассчитывать на особый режим в аэропортах по всему миру для страховой защиты при выезде за границу.В целом это программа для успешных и обеспеченных людей, а качество услуг, предоставляемых банком, всегда на высоте.

Обладателям привилегированного статуса доступны специальные условия по вкладам и кредитам, предоставляется персональный менеджер и брокер, формируются готовые финансовые решения. Держатель карты Privilege может рассчитывать на особый режим в аэропортах по всему миру для страховой защиты при выезде за границу.В целом это программа для успешных и обеспеченных людей, а качество услуг, предоставляемых банком, всегда на высоте.

ВТБ 24 Platinum Card Privilege — это особая возможность для клиентов с определенным статусом получить возможности и преимущества, недоступные широкому кругу потребителей. Рассмотрим его особенности и порядок получения.

Карты привилегий

— типы, особенности

В ВТБ 24 Привилегия — это кредитная карта, которая предоставляет все возможности международного продукта и имеет дополнительные функции.Пластик предназначен для привилегированных клиентов, которые хотят подтвердить свой статус и насладиться высоким уровнем обслуживания.

Выбор карты: Visa или MasterCard

По выбору клиента допустимо получить его от любой из компаний: Visa или MasterCard. Лимит расходов назначается индивидуально и составляет 2 миллиона рублей при наличии у клиента депозита и 1 миллион рублей в его отсутствие.

Лимит расходов назначается индивидуально и составляет 2 миллиона рублей при наличии у клиента депозита и 1 миллион рублей в его отсутствие.

Как заказать?

Для заказа карты необходимо приобрести пакет «Привилегия».Это особый набор возможностей, состоящий из нескольких составляющих: персональное обслуживание, предложение улучшенных условий для любых банковских продуктов, получение скидок и использование предложения от партнеров учреждения.

Стоимость карты

Карта привилегий ВТБ 24 предусматривает следующие условия оплаты:

- Услуга: 6000 руб. В квартал.

- По окладной категории цена 4800 руб. При зарплате более 150 тысяч рублей выплата не предусмотрена.

- Сотрудники компаний, входящих в структуру банка, оплачивают комиссию в размере 3000 рублей за карту Привилегий ВТБ 24.

- Картодержателям VTB Car Lover — бесплатная услуга.

- Для некоторых клиентов оформляется индивидуальное предложение на выдачу Привилегии и подключение к пакету, поэтому комиссия не взимается.

Привилегия дебетовой карты

Аналогичным товаром является дебетовая карта ВТБ 24. Привилегия предоставляется на аналогичных условиях. Сегодня существует несколько видов его оформления: Visa Signature или MasterCard Black Edition.Допускается открытие счета не только в рублях, но и в валюте иностранного государства. Также у этих продуктов есть более высокий лимит на получение наличных через банкоматы.

Условия получения

Изучив карту Привилегий ВТБ 24 на карте, стоит отметить, что также на бесплатной основе возможна выдача клиентам, которые активно пользуются продуктами заведения. Например, вы можете выполнить одно из условий:

- Депозиты: от 1.5 миллионов рублей;

- Сумма сберегательного счета: 750 тыс. Руб .;

- Переводы на карточный счет: от 150 тыс. Руб .;

- Просрочка по ипотеке: от 3 млн руб .;

- Оплата картой: 75 тыс. Руб. В месяц.

Скидки и бонусы Карты привилегий

Разрешается проводить безналичные операции по дебетовой карте без взимания комиссии. Это касается снятия наличных в банкоматах и переводов на другие продукты. Исключение составляет использование оборудования или ресурсов других банков.В этом случае комиссия составляет 1%.

Это касается снятия наличных в банкоматах и переводов на другие продукты. Исключение составляет использование оборудования или ресурсов других банков.В этом случае комиссия составляет 1%.

Привилегия лимита кредитной карты

Но если это кредитная карта Привилегия от ВТБ 24, лимит снятия наличных происходит с одновременной выплатой 5,5% от стоимости. Аналогичная комиссия предусмотрена для переводов от продукта через удаленные источники.

Скидки на карту ВТБ Привилегия

При оплате картой в магазинах-партнерах держатель карты ВТБ 24 получает бонусы и скидки Privilege в следующих размерах:

- Люмен: 12%;

- Мистер Дом: 10%;

- Ремонт автомобилей Genser: 3%;

- MEGOGO: 1 бонус на каждые 10 рублей;

- ru: книга в подарок;

- ru: 1 бонус на каждые 10 рублей;

- Beauty Constellation: 10%.

Список компаний и магазинов периодически изменяется или дополняется. Значения скидок назначаются на определенный период, поэтому необходимо дополнительно уточнять текущие на данный момент.

Привилегии от международных компаний

И, конечно же, все привилегии от международной компании Visa или MasterCard становятся доступны по всему миру. Например, карта ВТБ 24 Привилегия предлагает скидки в ресторанах, отелях, салонах, бутиках в разных странах мира и международных интернет-магазинах.Эту информацию можно посмотреть на сайте компании, обслуживающей продукт: Visa или MasterCard.

Дополнительные преимущества и особенности

Держателям карт ВТБ 24 Привилегия в VIP-залах аэропортов доступна практически во всем мире. Для этого вам необходимо получить карту Priority Pass. Он доступен только особой категории клиентов, у которых есть крупные депозиты, инвестиционные счета, крупные кредиты и т. Д. Наличие карты и пакета Privilege также является одним из способов его получения.

ВТБ 24 Характеристики карты Priority Pass

Карта Priority Pass — это своего рода пропуск в VIP-зоны аэропортов. Сегодня они есть в более чем 700 аэропортах 120 стран мира. В этом случае не имеет значения тип билета или название авиакомпании. Клиенты получают равные возможности в этой сфере:

В этом случае не имеет значения тип билета или название авиакомпании. Клиенты получают равные возможности в этой сфере:

- Уютные холлы, с удобными креслами и диванами.

- Напитки, закуски.

- Бесплатный доступ в Интернет, использование стационарных телефонов, факс.

- Зоны переговоров.

Многие банки предлагают специальные услуги постоянным клиентам с определенным уровнем дохода. Среди этих услуг — персональные менеджеры, специальные предложения по вкладам и кредитам, страхование и условия инвестирования. Не оставил без внимания VIP-клиентов и банк, объединивший эти предложения в единый пакет «Привилегия».

Услуги в привилегированном пакете

Клиенты, купившие пакет «Привилегия» в ВТБ24, получают персональное обслуживание без очередей и ожидания в любом отделении банка.Кроме того, им назначается персональный менеджер, который станет помощником в проведении всех операций со счетами клиента. Кроме того, в банке оборудованы специальные офисы для обслуживания клиентов, присоединившихся к пакету «Привилегия».

Кроме того, в рамках пакета «Привилегия» кредитные карты ВТБ24 предоставляют доступ к кредитному лимиту до 2 млн рублей, а срок беспроцентной ссуды составляет до 50 дней. Также для привилегированных клиентов ВТБ24 существуют страховые программы: защита карты, покупка товаров, страховка «Travel Protection» и др.

Потребительские и автокредиты предоставляются на льготных условиях, есть льготная ставка на операции с драгоценными металлами и другие конверсионные операции. Клиенты Privilege также могут арендовать сейфы в офисах компании и получить выгодные условия в системе Telebank.

Всего в рамках пакета Privilege клиент может получить:

- две золотые карты ВТБ24, а также дополнительные платиновые и статусные карты;

- для покупок и оплаты услуг в сети Интернет;

- возможность беспроцентного кредитования до 50 дней;

- возможность снятия 1 миллиона рублей в день, но не более 3 миллионов в месяц;

- персонализированное персональное обслуживание и персональный менеджер;

- возможность пользоваться партнерской программой ВТБ.

Специальная платежная карта

Условия пакета

Вы можете стать «Привилегированным» клиентом, связавшись с любым и оформив специальный договор. Новым клиентам необходимо открыть счет, внести депозит или получить премиальную карту. Стоимость пакета зависит от того, к какой группе принадлежит клиент:

- Для сотрудников ВТБ24 и организаций, входящих в структуру банка — 3000 рублей;

- Для зарплатных клиентов ВТБ24 — 4800 руб.,

- Остальным покупателям — 6000 руб.

Оплата пакета происходит раз в квартал. После этого банк проверяет параметры клиента и меняет сумму пакетной оплаты или даже переводит клиента на бесплатную услугу.

Пакет Privilege можно получить бесплатно и на этапе подключения, если клиент выполняет одно из следующих условий:

- на депозит клиента размещено от 1,5 млн рублей;

- клиент открыл сберегательный счет с вкладом более 750 тыс. Руб .;

- стоимость портфеля по брокерским услугам превышает 500 тыс.

Руб .;

Руб .; - ежемесячно на карту клиента поступает более 150 тысяч рублей;

- у клиента имеется ипотечная задолженность более 3 млн руб .;

- задолженность клиента или автокредитования превышает 1.5 миллионов рублей;

- клиент тратит с карты более 75 тысяч рублей в месяц.

Статус клиента также проверяется ежеквартально. В случае изменения характеристик — например, при уменьшении суммы, ежемесячно выплачиваемой на карту, — использование пакета будет взиматься в соответствии с группой, к которой принадлежит клиент.

Карты привилегированного пакета

Пластиковые карты — одна из самых популярных услуг, входящих в Привилегированный пакет ВТБ24.Сегодня банк предлагает своим клиентам:

- Дебетовая карта MasterCard Black Edition или Visa Signature. Эти карты с повышенными лимитами на переводы и снятие наличных можно открывать в разных валютах.

- Автокарта с кэшбэком 1% на любые расходы и 5% на парковку, заправки, автомойки и т.

д.

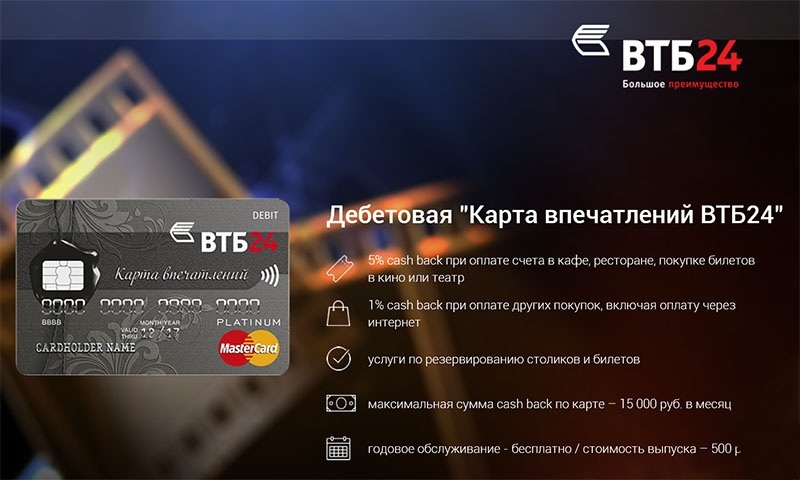

д. - Карта опыта, которая дает кэшбэк в размере 5% для кафе, ресторанов, кинотеатров и театров и 1% на другие расходы.

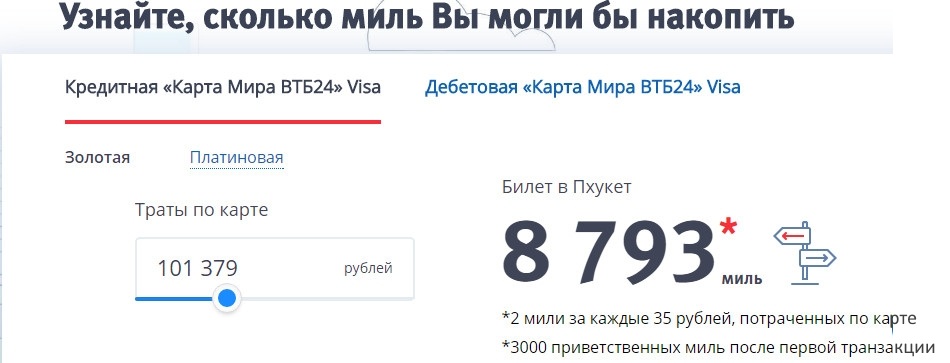

- Карта мира, позволяющая накапливать мили (4 мили за каждые 35 рублей) и обменивать их на покупку или частичную оплату билетов, представленных на специальном сайте ВТБ24.Кроме того, карта позволяет получить бесплатную туристическую страховку.

Также можно получить карты MasterCard Black Edition и Visa Signature, по которым клиенту предоставляется кредит до 1 миллиона рублей, а при наличии депозита — до 2 миллионов рублей. Кроме того, срок беспроцентного погашения задолженности по кредитной карте увеличен до 50 дней, а ставка по просроченной задолженности — 18%. Обслуживание такой кредитной карты обойдется в 850 рублей, но при расходах от 65 тысяч рублей обслуживание кредитной карты становится бесплатным.Кроме того, держатели привилегированных кредитных карт получают скидки на товары и услуги от партнеров ВТБ24.

Вы также можете разрешить начисление баллов за покупки и оплату услуг в магазинах партнеров ВТБ24 и, когда накопится определенная сумма, обменять их на вознаграждения, представленные на сайте программы.

Кредиты и депозиты в пакете Privilege

Для льготных клиентов, заинтересованных в получении кредита, действует программа «Кредитная линия». Этот продукт позволяет в любой момент воспользоваться ссудой, размер которой согласован с клиентом заранее.При этом сам клиент ничего не платит, пока не берет кредит — ни его часть, ни всю сумму. Оформить кредит можно, не посещая филиал ВТБ24 — оформить его можно через интернет-банк.

Для получения кредита клиенту не нужен большой пакет документов или поручитель — его статус указывает на его платежеспособность, поэтому банку не нужно будет проводить дополнительные проверки. Кроме того, все необходимые бумаги и ссуду менеджер привилегированного клиента оформит сам, поэтому поэту не нужно посещать отделение банка.Сумма, доступная для получения кредита, зависит от объема операций, выполняемых клиентами, наличия вкладов и дохода от работодателя. Кроме того, предпочитаемый клиент может оформить ипотеку на любой объект и получить дополнительные скидки при покупке автомобиля.

Услуга Priority Pass

Клиенты, присоединившиеся к программе Privilege, могут получить карту Priority Pass, которая позволяет им посещать VIP-залы в аэропортах более чем 120 стран мира.Карта Priority Pass позволяет вам расслабиться в ожидании своего самолета в комфортабельном номере с диванами и креслами, бесплатным Wi-Fi, бесплатной едой и напитками. В таких залах привилегированные клиенты могут проводить встречи и переговоры или приглашать в зону попутчика, у которого нет аналогичной карты.

Однако посещение зала ожидания VIP-персон по карте Priority Pass от ВТБ24 возможно только два раза в месяц — и только один раз с одним спутником. Если лимит посещений уже превышен, за вход можно заплатить — это стоит около 30 долларов.

Однако Priority Pass можно получить в авиакомпании, услугами которой вы пользуетесь для полетов. Чаще всего авиакомпании предоставляют несколько тарифных планов Priority Pass, в том числе тариф с неограниченным доступом в зоны ожидания.

Пакет «Привилегия» — это широкий спектр услуг для VIP-клиентов, включающий персональное обслуживание и менеджера, набор выгодных кредитно-депозитных продуктов, пластиковые и дебетовые карты с возможностью предварительного снятия наличных и погашения долга. Условия получения посылки и ее стоимость зависят только от состояния клиента и его взаимоотношений с банком.

( 1

оценок, среднее: 5,00

из 5)

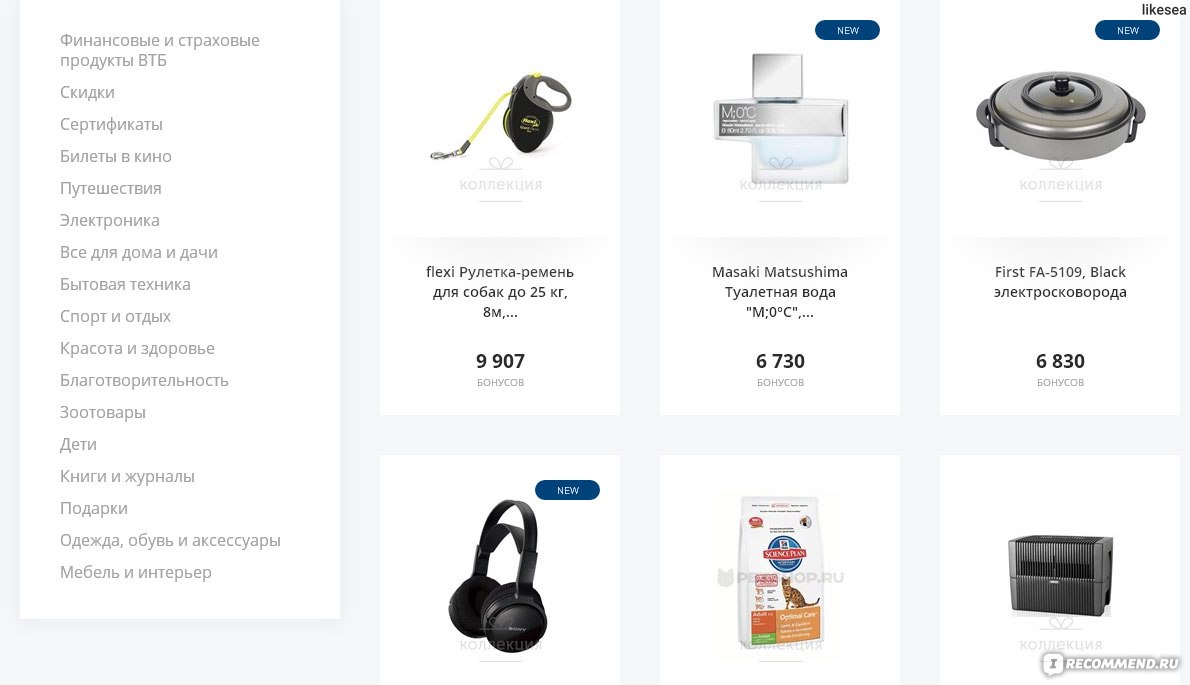

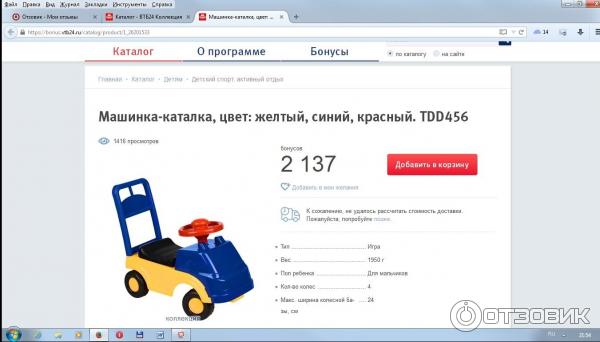

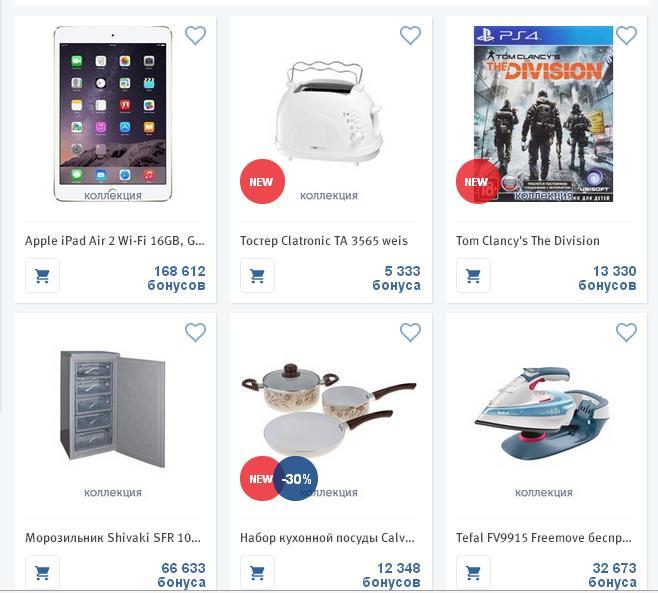

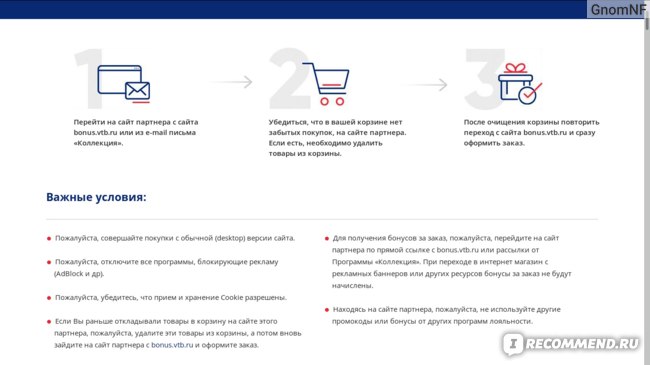

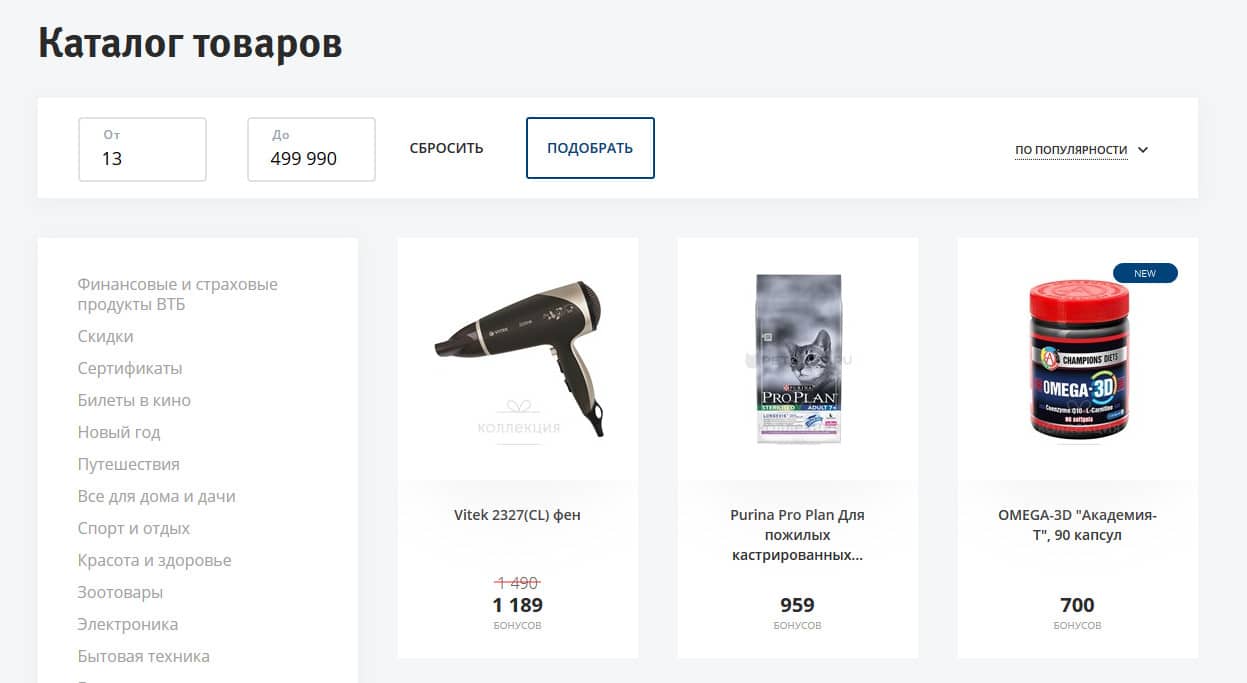

Кредитные организации выпускают различные предложения для привлечения клиентов. В частности, ПАО Банк ВТБ24 разработал бонусную программу «Коллекционирование». Участникам предлагается накапливать баллы, начисляемые клиентам при оплате товаров и услуг пластиковой картой и с использованием других банковских продуктов. Стоит отметить, что в программе участвуют как дебетовые, так и кредитные карты. Накопленные баллы можно обменять на партнеров банка из каталога вознаграждений.Важно, чтобы членство было бесплатным.

Как создать личный кабинет «Сборник» от ВТБ

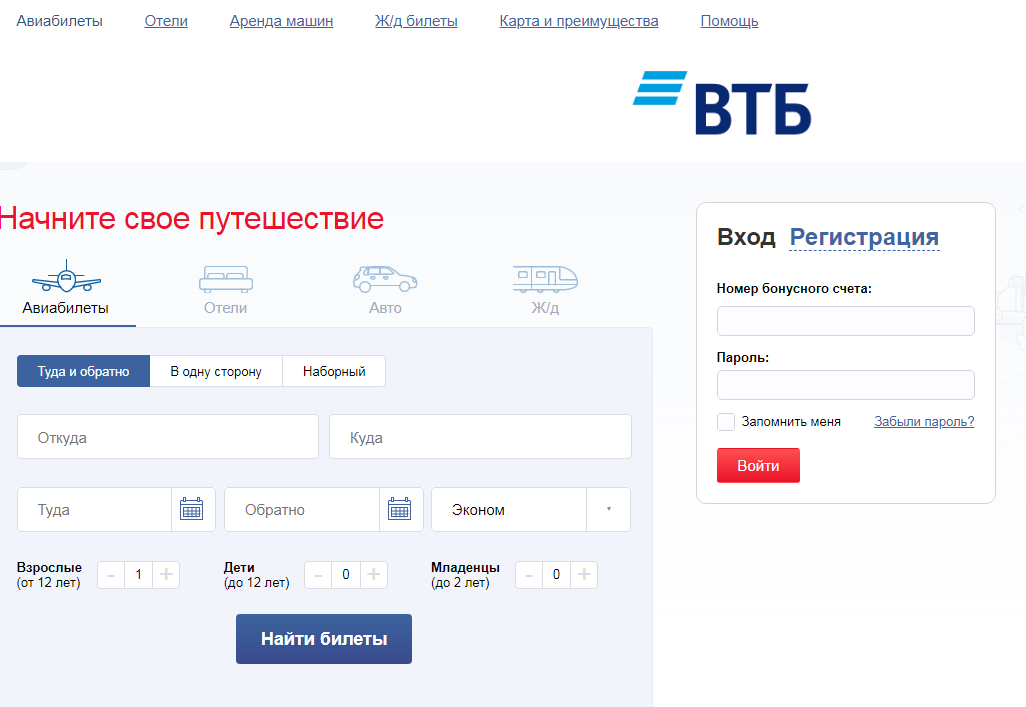

Для подключения к услуге клиенту необходимо получить доступ в личный кабинет. Для этого вам необходимо:

Для этого вам необходимо:

1.

Зарегистрируйтесь на сайте https://bonus.vtb24.com, указав необходимую информацию и номер телефона.

2.

В течение 24 часов на указанный номер будет отправлено сообщение с временными данными для входа.

- в банкомате кредитной организации;

- через приложение ВТБ24-Онлайн.

При активации банк открывает бесплатную членскую карту. У нее нет физического носителя, и именно за нее товары оплачиваются бонусами.

При получении карты в отделении ВТБ24, с согласия клиента услуга может быть подключена автоматически. Срок пять рабочих дней с даты:

- внесение первого платежа на зарплатную карту,

- выдача карт для всех остальных.

Даже если у участника несколько карточек, то регистрация выполняется один раз.Если клиент временно не участвовал в программе, то при переподключении активация аккаунта не нужна.

Как копить бонусы

Бонусы — это баллы, начисляемые при оплате кредитной картой, пополнении депозита, оформлении кредита. Баллы начисляются через 21 день после получения расчетной информации по операции. Количество бонусов зависит от типа платежного инструмента.

Баллы начисляются через 21 день после получения расчетной информации по операции. Количество бонусов зависит от типа платежного инструмента.

Счет операций в иностранной валюте рассчитывается по курсу Банка России на день оплаты.Бонусы действительны в течение двух лет с момента начисления. Отметим, что существует ряд ограничений на начисление баллов: при переводе с карты на карту, при снятии наличных они не начисляются.

При перевыпуске карты бонусы сохраняются и остаются доступными участнику. Если у клиента несколько карт, баллы суммируются. За привлечение каждого нового клиента банк взимает 500 бонусов. Для этого при регистрации нового пользователя необходимо указать номер телефона судьи.

Более подробно с условиями начисления бонусов можно ознакомиться на ресурсе банка.

Как проверить баланс

Информацию о состоянии бонусного счета можно узнать следующими способами:

- проверка в панели приборов,

- обратитесь в службу поддержки программы (контактный телефон указан на сайте),

- получите информацию, отправив SMS на короткий номер 1500 с сообщением «Баланс» или «Баланс».

Стоимость SMS-сообщений зависит от тарифов сотового оператора.

Стоимость SMS-сообщений зависит от тарифов сотового оператора.

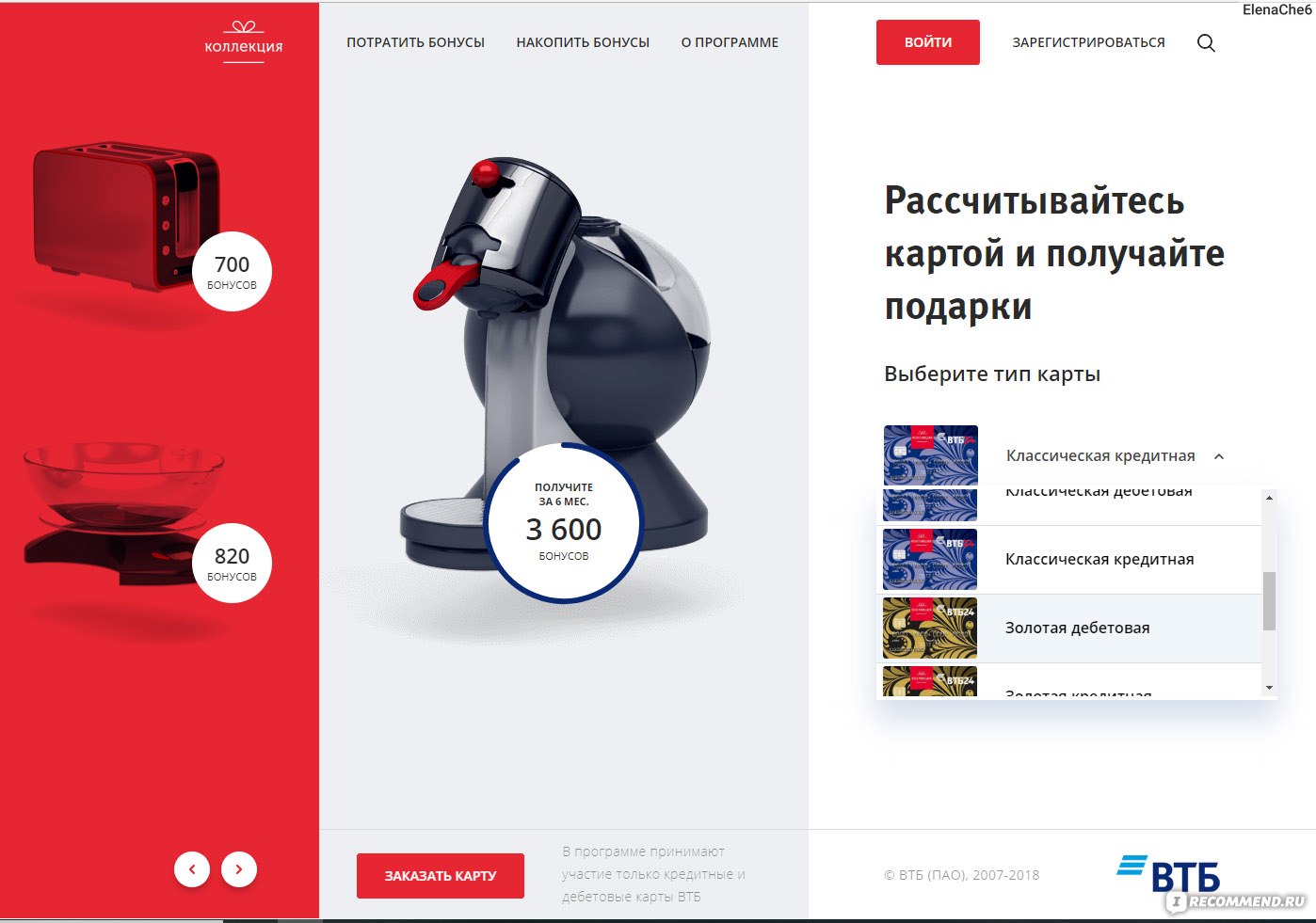

Как потратить бонусы

Клиент использует бонусы по своему усмотрению. Для этого зайдите в свой аккаунт и выберите предложения из подарочного каталога. На сайте есть возможность отфильтровать подходящие товары по количеству баллов и посмотреть, что можно заказать. Покупка совершается на любое лицо, оно не обязательно должно быть владельцем бонусного счета. В этом случае необходимая сумма блокируется на бонусном счете, конвертируется в рубли и зачисляется на карточный счет для оплаты товаров в магазине.

Если баллов недостаточно для совершения покупки, то клиент может заплатить рублями. Доставку товара, после согласования условий и оплаты, обеспечивает поставщик. Стоит отметить, что стоимость транспортных расходов рассчитывается отдельно, она должна быть оплачена бонусами или наличными. Статус и время доставки заказа отображаются в вашем аккаунте. Сертификаты, билеты, электронные издания приходят сразу на указанный адрес электронной почты.

Помимо вышеперечисленных подарков, участник может оформить скидку на ипотеку и другие услуги банка.

Есть следующие предложений по финансовым и страховым продуктам ВТБ24:

- Оплата годового обслуживания банковской карты бонусами;

- Платежные услуги SMS-оповещения;

- Шесть вариантов страховых полисов до 900 тыс. Руб.

- Взнос на пенсионный счет.

Важно, что нельзя переводить и давать бонусы.

Популярные товары и скидки

Каталог товаров — это более восьми тысяч наград, разделенных на категории: одежда, путешествия, сертификаты, подарки, мебель и многое другое.Здесь можно найти различную бытовую технику и телефоны известных брендов, товары для дома и красоты, книги и программное обеспечение, электроприборы и игрушки и многое другое. Интересно, что на баллы можно купить билеты с хорошими скидками, забронировать отель или тур, потратить на благотворительность. Одними из самых популярных категорий товаров являются «билеты в кино» и «электроника и бытовая техника», на которые приходится более 50% всех заказов.

Многие известные интернет-магазины, такие как OZON.ru, Biletix.ru, letu.ru, являются партнерами банка. Некоторые из них дополнительно предлагают кэшбэк. В каталоге есть специальный раздел «Скидки», где представлены товары по сниженной стоимости.

Привилегированный пакет в ВТБ 24 — это набор функций и особых преимуществ при обслуживании и использовании банковских продуктов. Рассмотрим все особенности пакета и отзывы о нем.

Способы получить пакет Привилегия

Чтобы приобрести пакет «Привилегии» в ВТБ 24 и стать клиентом VIP-уровня, необходимо посетить филиал и сделать такой запрос.Если гражданин не выступает клиентом, ему необходимо будет открыть счет, внести депозит, получить бонусную карту или выполнить другие обязательные условия.

Условия получения

Существующим клиентам предлагается бесплатное подключение к пакету при любых критериях:

- На депозит вкладчика размещено более 1,5 млн рублей.

- Открыть сберегательный счет с взносом более 750 тыс.

Руб.

Руб. - Стоимость портфеля, находящегося на брокерском обслуживании, составляет более 500 тыс. Руб.

- Ежемесячные поступления по действующей карте превышают 150 тысяч рублей.

- Ипотечная задолженность — более 3 млн руб.

- Задолженность по автокредиту или потребительскому кредиту превышает 1,5 млн руб.

- Ежемесячные расходы с карты — от 75 тыс. Руб.

Условия должны быть соблюдены во время упаковки. Проверка соответствия VIP-клиента данному уровню происходит ежеквартально. При изменении характеристик, за право пользования преимуществами пакета взимается плата.

Стоимость Привилегированного пакета в ВТБ 24

Стоимость зависит от подгруппы, к которой принадлежит клиент:

- 3000 рублей — сотрудники банка ВТБ и входящих в его состав организаций.

- 4800 рублей — зарплатные категории.

- 6000 руб — другое.

Оплата снимается раз в квартал, после чего проверяются параметры клиента и, при необходимости, меняется сумма платежа или назначается бесплатное использование.

Привилегия опций карты

Привилегированные карты — самый востребованный продукт в рамках пакета привилегий ВТБ 24, отзывы подтверждают это.Сегодня покупателям предлагается несколько вариантов:

- Дебетовая карта: MasterCard Black Edition или Visa Signature. Повышенные лимиты на банковские переводы и снятие средств, возможность открыть счет в разных видах валют.

- Autocard: при любой покупке с кэшбэком 1% и 5% — на заправках, парковках, для помощи в дороге.

- Показы карты: 1% на все виды платежей и 5% на расходы в ресторанах, театрах и кинотеатрах.

- Карта мира: накопление «миль» при оплате банковским переводом (за каждые 35 рублей 4 мили).Включены страховые программы и визовая поддержка.

Особенности привилегированных карт

Autocard, World Map или оттиски также выпускаются в форме кредитной карты с предоставлением аналогичных преимуществ. Кредитная карта MasterCard Black Edition или Visa Signature, выпущенная в рамках пакета Privilege в ВТБ 24, соответствует следующим критериям:

- Доступный кредит по карте — до 1 млн руб.

Если есть задаток, сумма увеличивается до пограничной отметки 2 млн руб.

Если есть задаток, сумма увеличивается до пограничной отметки 2 млн руб. - Срок погашения долга без процентов — 50 дней. Если не соблюдается, ставка 18%.

- Стоимость использования — 850 руб. При расходовании карты от 65 тысяч рублей оплата не взимается.

- Скидки на товары и услуги от компаний-партнеров ВТБ.

В качестве кредитной карты можно оформить коллекционную карту. Его особенность — накопление баллов. Они вводят счет на покупку и оплату услуг от партнеров ВТБ: OZON.RU, Biletix.ru, City Class, Русский АвтоМотоКлуб, Lit Res, ВТБ Страхование, Холодильник.РУ и др. При определенном количестве вознаграждений на сайте ВТБ вы можете выбрать подарок из каталога: набор посуды или инструментов , iPad, сертификат Lego, коляска, секатор, мультиварка, учебник по английскому языку, сертификат RivGosh, крем для лица, телевизор, пылесос, роутер и т. д. Каждый продукт оценивается в определенное количество баллов: от 45 за книгу до 1 миллиона за холодильник.

Оформив пакет «Привилегия» в ВТБ, клиент получает возможность получить три карты бесплатно.При этом выбор не ограничен, также можно заказать пластик типа Gold, Platinum или Classic. На аналогичные товары выпускаются дополнительные товары и детские карты.

Кредитные программы для статусных клиентов

Учитывая, что предлагает ВТБ 24 по пакету условий льгот, стоит отметить возможность воспользоваться кредитом в любой момент. Проект называется Кредитной линией и подразумевает определенную сумму денежной массы, которая согласовывается с клиентом заранее.Если ему не нужны заемные ресурсы, он не пользуется ссудой и не несет никаких затрат. В случае необходимости возможно снятие части или всей суммы с кредитного счета. К тому же отпадает необходимость подписывать дополнительные бумаги или даже посещать офис. Все можно сделать самостоятельно в интернет-банке.

После погашения ранее востребованной задолженности кредитная линия возобновляется и может быть использована клиентом.

Это позволяет решить временные трудности и в любой момент рассчитывать на получение определенной суммы.

Клиент получает доступ к кредитным программам со специальными условиями, владея пакетом Привилегии банка ВТБ:

- Наличные — на любые цели;

- К карте;

- Автокредитование;

- Ипотека;

- Рефинансирование кредитов в других финансовых учреждениях.

Преимущества для владельцев пакетов:

- Небольшой пакет документов для регистрации. Статус клиента говорит о его порядочности и платежеспособности, в связи с чем ему не нужно подтверждать свою личность, подтверждать доход или искать поручителей.

- Персональный менеджер самостоятельно подготовит все необходимые бумаги и выдаст кредит, без лишних визитов в отдел.

- Сумма согласовывается в рамках характеристик клиента (объем операций, наличие вкладов, ежемесячные поступления от работодателя и т. Д.).

- Дополнительные скидки при покупке авто.

- Возможность оформить ипотеку на любой выбранный объект.

Особенности услуги Priority Pass

Большинство клиентов заинтересованы в получении карты Priority Pass, которая выдается держателям пакетов привилегий ВТБ 24.Отзывы о нем очень лестные. Дает право посещать VIP-залы при полетах в аэропортах 120 стран мира. Зоны отдыха отличаются от шума и суеты аэропорта и дают определенные привилегии:

- Бесплатные напитки и еда;

- Использование wi-fi;

- Прием и отправка факсов, подзарядка телефонов;

- Возможность отдыха и выезда в комфортных условиях: кресла, диваны;

- Умение вести деловые переговоры, работать за ноутбуком.

- Возможность пригласить в зону товарища.

Преимущества карты Priority Pass

Карта Priority Pass, входящая в пакет услуг ВТБ 24 Привилегия, не предусматривает дополнительных тарифов. Его стоимость входит в пакет услуг. Он дает право посещать любую комнату бесплатно, 2 раза или 1 раз с одним спутником, у которого нет аналогичного разрешения, в месяц. При желании всегда можно чаще посещать залы, но нужно будет заплатить за вход в зону около 30 долларов.С каждого гостя взимается одинаковая стоимость.

При желании всегда можно чаще посещать залы, но нужно будет заплатить за вход в зону около 30 долларов.С каждого гостя взимается одинаковая стоимость.

Если вам нужны частые полеты, такая карта-пропуск очень полезна и позволяет использовать комфортные условия в более чем 700 аэропортах.

По мнению покупателей, пропуск от ВТБ не для всех. Если клиенту нужен Priority Pass, и он намерен часто им пользоваться, вам следует заказывать его не через банк, а напрямую у компании. Здесь предлагается 3 тарифных плана, в т.ч. с практически неограниченным количеством бесплатных пропусков в зону ожидания.

Дополнительные возможности

Вне зависимости от того, как клиент получил пакет Привилегий в ВТБ 24: бесплатно или с отдельной доплатой, всем доступны все преимущества:

- Персональный менеджер. Клиент может связаться только с одним сотрудником, который отвечает за качество предоставляемых услуг, проводит полную консультацию по всем продуктам, готовит документы, ведет операции со счетами и т.

Д.

Д. - VIP обслуживание. Обратившись в любой офис, хозяина посылки обслуживают без необходимости соблюдения порядка и не в общем зале, а в специальных зонах.

- Консьерж-сервис. Обратившись к ассистенту, вы можете запросить любую помощь или организовать услугу: заказ билетов, бронирование номеров, организация поездки, неотложная медицинская помощь, выбор няни, организация детского праздника, покупка подарков, отправка поздравлений коллегам или знакомым, поиск недвижимость пр.

- Комплекс страховых полисов: для путешественников, от утери карты и мошенничества.

- Кредиты и депозиты на особых условиях.

- Скидки от партнеров ВТБ, специальные дисконтные предложения и акции.

Если больше нет необходимости использовать предпочтительные банковские продукты, вам необходимо знать, как отключить пакет привилегий ВТБ 24:

- Свяжитесь с вашим менеджером.

- Позвоните в службу поддержки VIP-клиентов.

- Зайдите в офис и закажите деактивацию.

Заключение

Приобретая пакет Привилегий в ВТБ 24, вы получаете доступ к широкому спектру эксклюзивных услуг, ранее не доступных.Условия получения и стоимость будут напрямую зависеть от ваших взаимоотношений с Банком.

Бонусная программа Трансаэро «Привилегия». Пункты «Привилегия Трансаэро»: таблица

На сегодняшний день существует множество различных стимулирующих программ для клиентов, которые постоянно пользуются услугами авиакомпаний. Количество партнеров, сервисов и участников увеличивается с каждым годом. Первая программа появилась в 1995 году и называлась «Трансаэро Привилегия». Подробнее о том, что это такое, что отличает его от других, существующих на рынке, читайте далее в этой статье.

Трансаэро Привилегия: регистрационный

Любой пассажир в возрасте от 12 лет. Для этого необходимо заполнить форму и получить номер счета. Он будет начислен на мили. Сначала оформляется временный счет. После накопления 1000 миль или двух перелетов бизнес-классом или четырех рейсов эконом-класса он станет постоянным. В программе «Привилегия Трансаэро» также предусмотрены определенные ограничения. Аккаунт аннулируется, если в течение года не совершаются полеты, а в течение 36 месяцев — не набирается ни одного балла.Срок действия миль — 3 года с даты первого полета.

В программе «Привилегия Трансаэро» также предусмотрены определенные ограничения. Аккаунт аннулируется, если в течение года не совершаются полеты, а в течение 36 месяцев — не набирается ни одного балла.Срок действия миль — 3 года с даты первого полета.

Детский счет

Хотя участниками программы привилегий Трансаэро могут быть только люди в возрасте от 12 лет, компания не забыла и о самых маленьких пассажирах. Их мили переводятся на счет родителя, а затем учитываются как скидка. Для запуска такой схемы необходимо привязать данные маленького пассажира к аккаунту взрослого, предоставив копию свидетельства о рождении.Бонусы будут переведены после уведомления о рейсе на электронную почту программы.

Скидки и скоринг

Компания «Трансаэро Привилегия» начисляет баллы в виде скидок или бонусов за авиаперелеты рейсами той же авиакомпании. «Трансаэро» пока не входит ни в один из авиационных альянсов, поэтому выбор направлений очень ограничен. Карту участника можно оформить в одном из 12 банков (Газпром, Русский Стандарт, ВТБ, Промсвязь и др. ). Уникальность этой программы заключается в том, что баллы также накапливаются за использование партнерских сервисов.

). Уникальность этой программы заключается в том, что баллы также накапливаются за использование партнерских сервисов.

«Трансаэро» имеет совместную бонусную программу с британской авиакомпанией BMI, за полеты которой клиент пополняет виртуальный счет. Единственный недостаток — нельзя улучшить класс обслуживания за баллы.

Типы бонусов

Баллы делятся на основные и дополнительные. Первые взимаются за авиаперелеты. Второй — за использование услуг компаний-партнеров, кобрендинговую карту (совместно с банком), чартерные, аукционные рейсы. Сюда входят баллы, начисленные перед регистрацией в программе, а также детские скидки.Эта градация нужна для повышения уровня карты участника.

Трансаэро Привилегия: таблица баллов

Class | Tourist | Economy | Premium | Business | |||||

250-850 | 400-1320 | 500-1650 | |||||||

От / до Санкт-Петербурга. | 200-650 | 250-850 | 400-1320 | 500-1650 | |||||

Из / в Архангельск | 800 | 1000 | |||||||

Из / в Владивосток | 400-550 | 500-700 | 800-1100-14 | 800-1100-14 | |||||

Из / в Екатеринбург | 240-440 | 300-550 | 480-880 | 600-1100 | |||||

| 32065 -440 | 400-550 | 640-880 | 800-1100 | ||||||

От / т о Красноярск | 550 | 700 | 1120 | 1400 | |||||

Из / в Нижний Новгород | 1000 | ||||||||

Из / в Новосибирск | 400-550 | 500-700 | 800-1120 | 1000-1400 | 1000-1400 | 320 | 400 | 640 | 800 |

Из / в Пермь | 240-440 | 240-440 -880 | 600-1100 |

Виды

После накопления суфф. На большое количество миль на электронный адрес приходит уведомление о выпуске пластиковой карты постоянного клиента.Вы можете получить его в офисе «Трансаэро». Если клиент оформляет кобрендинговую карту (совместно с банком), номер участника программы будет указан уже на пластиковом носителе.

На большое количество миль на электронный адрес приходит уведомление о выпуске пластиковой карты постоянного клиента.Вы можете получить его в офисе «Трансаэро». Если клиент оформляет кобрендинговую карту (совместно с банком), номер участника программы будет указан уже на пластиковом носителе.

Владельцы карт Gold и Silver могут находиться в бизнес-зале, оформить более удобные места в самолете, дополнительный вес для багажа. Для получения таких привилегий необходимо выполнить определенное количество рейсов или накопить баллы на основном счете. Особые условия для новичков предоставляет программа «Привилегия Трансаэро».Если в течение 12 месяцев после оформления основной карты клиент накопил 10 тысяч миль или совершил 15 (30) полетов бизнес (эконом) классом, ему автоматически выдается серебряная карта. Для Gold условия более жесткие: 18 тысяч баллов, 30 (60) полетов в бизнес (эконом) классе. Карту участника необходимо предъявить для бронирования / покупки авиабилета и регистрации на посадку.

Контроль

За количеством накопленных баллов можно следить в Личном кабинете на сайте авиакомпании.Сервис очень удобный. Восстановить не учтенный рейс, перенести премию или изменить данные можно прямо из сети, заполнив специальную форму на сайте. А чтобы не пропустить акции партнеров и дни «Двойных бонусов», достаточно подписаться на рассылку и получать все новости по электронной почте.

Подробнее о привилегиях

Помимо обмена бонусов на бесплатные полеты и участия в акциях, клиенты авиакомпании получают дополнительные преимущества.

Владельцы основной карты:

— регистрация пассажиров бизнес-класса;

— приоритет в очереди.

Пассажиры с Серебряной картой:

- приглашение в бизнес-зал;

- сверхнормативный багаж;

- удобных мест в салоне;

- отдельных постов паспортного контроля в «Домодедово» и «Шереметьево»;

- смена места в салоне по возможности;

- приоритетное обслуживание в офисах «Трансаэро»;

- Скидка 10% на билет бизнес-класса;

- дополнительный скоринг после изменения уровня обслуживания;

- предоставление кредита в виде бонусов.

Обладатели Золотой карты обладают всеми вышеперечисленными преимуществами, а также:

- право пригласить спутника в бизнес-зал;

- принять 15 кг дополнительного багажа или 2 места;

- гарантированных мест на рейсах экономического класса при условии бронирования за 48 часов до вылета.

Конвертация

Баллы можно накапливать не только за поездку, но и за оплату картой, выпущенной одним из банков-партнеров. Такие пластиковые платежные инструменты позволяют одновременно накапливать бонусы и использовать кредитную карту.Программа не такая широкая, как у Аэрофлота, и конвертация происходит по другому курсу: 100 руб. = 1 балл.

Другие партнеры программы привилегий Трансаэро:

- British Midland Airways;

- прокат автомобилей Hertz and Sixt;

- Супермаркеты «Перекресток»: 100 баллов = 1 бонус «Привилегия»;

- «Связной-Клуб»: 350 баллов = 1 бонус «Трансаэро».

Накопленные баллы можно потратить на повышение класса обслуживания и покупку премиального билета.

Кобрендинговые карты

Из всех условий банков-партнеров наиболее выгодные представлены в рамках программы Привилегий ВТБ Трансаэро.

1. Низкая процентная ставка — 19%. Для сравнения: СМП — с 23,99%, «Промсвязьбанк» — 27,9%, «Росгосстрах» — 25%.

2. В первый год услуга бесплатна. Это сразу чувствуется в сравнении с конкурентами: SMP берет 600 рублей, а «Русский Стандарт» для карты класса American Express — 1,5 тысячи рублей.

3. Бонусные баллы: 200 баллов за первую покупку. То же самое предлагают Промсвязь и Росгосстрах. «Открытие» и Росбанк начисляют всего 100 баллов. А еще SMP дает 25 бонусов за операцию по дополнительной карте.

4. Высокий кредитный лимит. ВТБ24 предлагает кредиты на сумму до 300 тысяч рублей. Конечно, каждая заявка рассматривается индивидуально. Но этот показатель все же выше, чем у «Промсвязьбанка» (150 тыс. Руб.). Хотя «Русский Стандарт» готов кредитовать клиентов на сумму до 450 тысяч рублей.

5. Бонусы. В отличие от других банков, ВТБ24 взимает 1 балл за 90 рублей и 2 — за аналогичную сумму, потраченную за рубежом.

Но у этой карты есть свои недостатки. Итак, оформить продукт в ВТБ24 могут только лица, которые работают на последнем месте более 6 месяцев и имеют достаточный уровень дохода. Поскольку карта ориентирована на безналичный расчет, за снятие денег взимается большая комиссия: 5,5% (минимум — 300 рублей). По этой же операции МСП берет 2,99%, Русский Стандарт — 3.9%.

Льгота

Накопленные бонусы можно обменять на премиальный билет, более высокий класс обслуживания или товары у партнеров авиакомпании. Насколько реальна эта схема? Билет из Москвы в Европу можно купить за 2700 баллов. Бонусы хранятся 3 года. ВТБ24 взимает 1 балл за 90 руб. и 200 бонусных баллов. Итого получаем:

- 2700-200 = 2500 баллов;

- 2500 * 90 = 225 тыс. Руб.

- 225/36 мес. = 6,25 тыс. Руб.

- 225/12 = 18.75 тыс. Руб.

Итак, чтобы накопить на бесплатный билет, за год необходимо ежемесячно оплачивать товар на сумму 18,75 тыс. Руб. (6,25 тыс. — за 3 года). В принципе сумма реальная. Хотя процент клиентов, которым удается потратить баллы на авиаперелеты, невелик.

В принципе сумма реальная. Хотя процент клиентов, которым удается потратить баллы на авиаперелеты, невелик.

Заключение

Клиенты, которые часто летают авиакомпанией «Трансаэро», могут оформить специальную карту, накапливать мили и обменять их на бонусы. Для регистрации в программе требуется только клиентское приложение.Накопив 10 тысяч миль, клиент становится постоянным участником программы и может принимать участие в акциях и пользоваться привилегиями. Возможно оформить кобрендинговую карту одного из 12 банков. Затем его можно использовать для расчетов в магазинах. Номер карты «Трансаэро Привилегия» будет таким же, как и у кредитной карты.

p>

Розничный бизнес — Годовой отчет ВТБ

Обзор сегмента

| Доля группы ВТБ, всего | |

| Активы | 27% |

| Ссуды и авансы клиентов (нетто) | 25% |

| Депозиты клиентов | 47% |

| Чистый процентный доход | 47% |

| Чистый комиссионный доход | 63% |

| Резервные расходы 9 | 34% |

| Чистая операционная прибыль | 65% |

| Расходы на персонал и административные расходы | 54% |

Источник: консолидированная финансовая отчетность группы ВТБ по МСФО за 2016 год.

Розничный бизнес ВТБ предоставляет банковские услуги физическим лицам и клиентам малого бизнеса (продуктовая линейка Розничный бизнес). Этот сектор также включает полный спектр страховых продуктов и решений (линейка страховых продуктов).

Ядром розничного бизнеса Группы является ВТБ24, второй по величине розничный банк в России. Кроме того, розничные банковские услуги группы ВТБ в России предоставляются Банком ВТБ как универсальным банком, а Почта Банк специализируется на потребительском кредитовании.

Кредитный бизнес

Стабилизация макроэкономической ситуации в России во второй половине 2016 года, программы государственного антикризисного субсидирования и снижение ключевой ставки Банком России позволили банкам существенно улучшить условия розничного кредитования и продолжить формирование кредитных портфелей. Несмотря на это, в 2016 году на банковскую систему продолжал оказывать влияние экономический кризис, а также на нее повлияли последствия сокращения доходов населения.

В свете этого портфель розничных кредитов Группы в 2016 году увеличился на 11% до 2 176 млрд рублей, и Группа завершила год как второй по величине розничный кредитор в России, увеличив свою долю рынка на 2 процентных пункта до 19.6%.

В 2016 году ипотечные кредиты были основным драйвером роста розничного кредитного портфеля, так как спрос на такие кредиты в России оставался высоким, и Группа продолжала уделять приоритетное внимание продуктам с относительно низким уровнем риска при одновременном увеличении активов.

Ипотечные кредиты достигли 45,9% от общего объема кредитов, выданных Группой физическим лицам, по состоянию на 31 декабря 2016 года по сравнению с 44,6% на 31 декабря 2015 года. Доли потребительских кредитов и кредитов по кредитным картам в портфеле составили 43,8% и 5,9% соответственно по сравнению с 43.6% и 6,3% на 31 декабря 2015 года. Доля автокредитов снизилась до 4,1% к 31 декабря 2016 года по сравнению с 5,1% годом ранее.

Кредиты группы ВТБ физическим лицам, млрд руб.

Источник: консолидированная финансовая отчетность группы ВТБ по МСФО.

Потребительские кредиты

В рамках Стратегии развития Группы высокодоходные клиенты являются приоритетной категорией для ВТБ24, а Почта Банк специализируется на обслуживании клиентских сегментов со средним и низким доходом.

ВТБ24. В 2016 году ВТБ24 продолжил обновление и оптимизацию продуктовой линейки кредитных решений. В рамках данной продуктовой линейки банк последовательно совершенствовал систему ценообразования — механизм ценообразования неоднократно корректировался для обеспечения оптимальных результатов в его работе.

Банк продолжил оптимизацию процессов продаж и кредитования наличными. Во всей розничной сети была запущена технология заявки на 1 посещение, благодаря которой за одно посещение банка клиент может выполнить весь цикл обслуживания продукта от заявки на получение кредита до получения средств.

Почтовый банк. В 2016 году стратегическое сотрудничество с Федеральным государственным унитарным предприятием «Почта России» позволило Почте Банку обеспечить самые высокие темпы органического роста портфеля среди 25 крупнейших банков России.

В 2016 году Почта Банк значительно улучшил кредитные процедуры, тем самым улучшив качество кредитов по сравнению с 2015 годом, сохранив при этом уровень одобрения. Улучшение кредитных процедур привело к снижению стоимости риска по сравнению с кредитами, выданными в 2015 году.

Банк ВТБ.В 2016 году банк ВТБ запустил программу льготных выплат по кредиту, которая предполагает консолидацию всех кредитов, имеющихся у клиента, по более низкой процентной ставке, в том числе выданных другими банками.

Основными преимуществами данной программы для клиентов являются удобство обслуживания этих кредитов после их консолидации, возможность получения дополнительных средств, а также экономия за счет снижения ежемесячных платежей.

В 2016 году Банк ВТБ представил платформу для интерактивного маркетинга в реальном времени.Это решение обеспечивает расчет целевого маркетингового предложения с учетом текущего контекста и истории взаимодействия клиентов с Банком в режиме реального времени для клиентов. Система также автоматически выбирает наиболее подходящий канал связи для отправки предложения после его создания: посредством SMS, телефонного звонка, автоматической банковской системы или других каналов.

Система также автоматически выбирает наиболее подходящий канал связи для отправки предложения после его создания: посредством SMS, телефонного звонка, автоматической банковской системы или других каналов.

Ипотечное кредитование

ВТБ24. В 2016 году ВТБ24 выдал более 153 тысяч ипотечных кредитов, при этом ипотечный портфель (состоящий из ипотечных и жилищных кредитов) оценивался примерно в 0 рублей.9 трлн, что составляет ежегодный рост на 14%. По состоянию на конец года ипотечный портфель банка насчитывал около 650 000 активных ипотечных кредитов.

В 2016 году ВТБ24 участвовал в реализации госпрограммы поддержки ипотечного кредитования по предоставлению ипотечных кредитов на покупку жилья в новостройках по льготной ставке 11,4% годовых. В 2016 году около 50% ипотечных кредитов, выданных ВТБ24, были частью этой программы.

Активное присутствие ВТБ24 в секторе ипотечного кредитования строящегося жилья и сотрудничество с крупнейшими строительными компаниями страны позволило клиентам приобретать новое жилье, соответствующее текущим требованиям качества, на самых выгодных условиях, включая пониженную процентную ставку по ипотеке, возможность приобретения жилья на более ранней стадии строительства.

В 2016 году ВТБ24 сохранил лидирующие позиции на рынке кредитования военнослужащих, участвующих в накопительной ипотечной системе, с долей рынка около 30%. В рамках данной программы было выдано ипотечных кредитов на сумму более 16 млрд рублей.

В 2016 году ВТБ24 завершил масштабный знаковый для ипотечного рынка проект по управлению ипотечным портфелем Агентства по ипотечному жилищному кредитованию (АИЖК), в результате чего в ВТБ24 передано на обслуживание более 230 000 ипотечных кредитов.

В 2016 году ВТБ24 продолжил поддержку заемщиков, оказавшихся в сложной финансовой ситуации. В 2016 году ВТБ24 конвертировал валютные ипотечные кредиты около 30% заемщиков в рубли. Параллельно с этим ВТБ24 активно помогал ипотечным заемщикам участвовать в программе АИЖК. Этой программой воспользовались более 700 ипотечных заемщиков.

Банк ВТБ. В 2016 году объем ипотечных продаж банка ВТБ достиг рекордного объема: ипотечных кредитов было выдано в 1,5 раза больше, чем в 2015 году. Также в 2016 году банк ВТБ запустил собственную линейку ипотечных продуктов и полностью изменил дизайн онлайн-продажи ипотеки, добавив раздел «Ипотека» на сайт банка.

Также в 2016 году банк ВТБ запустил собственную линейку ипотечных продуктов и полностью изменил дизайн онлайн-продажи ипотеки, добавив раздел «Ипотека» на сайт банка.

Автокредит

В 2016 году ВТБ24 сохранил лидирующие позиции на рынке автокредитования. Продажи новых автомобилей в 2016 году упали на 11%, а количество автокредитов, выданных ВТБ24 в этом секторе, увеличилось на 9%. В 2015 году общий объем продаж Банка вырос на 38%, в том числе за счет развития востребованного сегмента рынка, т.е.е. кредитование подержанных автомобилей. Доля сегмента подержанных автомобилей достигла 10%.

В 2016 году был введен новый продукт для финансирования продажи подержанных автомобилей между физическими лицами. ВТБ24 — лидер в этом сегменте рынка автокредитования.

При финансировании покупки подержанного автомобиля между физическими лицами следует отметить следующие основные преимущества продукта:

- 0% первоначальный взнос;

- без страхового обеспечения;

- возможность регистрации автомобиля в ипотечной книге;

- продавец проверяется на банкротство.

Операции по данному продукту осуществляются за разовое посещение автокредитного центра Банка в компании сотрудника ВТБ24.

В 2016 году ВТБ24 продолжил реализацию программы государственного субсидирования автокредитования.

В результате более 75% продаж новых автомобилей в кредит приходятся на государственные субсидии.

Одно из важнейших направлений автокредитования — разработка совместных программ с автопроизводителями. В 2016 году Банк запустил совместную программу автокредитования с Subaru и КАМАЗ.

Наибольшее количество автомобилей, профинансированных за счет кредитов ВТБ24, в 2016 году было продано в Москве (25%), Санкт-Петербурге (8%), Казани (5%), Краснодаре (5%) и Нижнем Новгороде (3%).

Одна из стратегических задач ВТБ24 на 2017 год — развитие и рост продаж в сегменте подержанных автомобилей за счет расширения каналов продаж (начиная с развития канала финансирования покупки автомобилей между физическими лицами). В частности, Банк сосредоточится на обновлении процесса подачи заявок и одобрения автокредитов, чтобы сделать процесс получения кредита еще более быстрым и удобным.

Банковские карты и эквайринг

ВТБ24. По итогам 2016 года кредитные карты ВТБ24 были признаны лучшими на рынке как Frank Research Group, так и Banki.ru. Лучшими были признаны ВТБ24 Autocard, VTB24 Experience Card, Collection и ВТБ24 Мир Card. Банк планирует продолжить выпуск карт с программами лояльности для клиентов, тем самым продолжая увеличивать прибыльность бизнеса за счет высокой транзакционной активности по картам.

В 2016 году продажи кредитных карт с кредитным лимитом выросли почти вдвое, достигнув 383 000 карт в течение года.В отчетном периоде банком было выдано более 750 000 дебетовых пакетов услуг, а с учетом ухода клиентов общий портфель на конец года составил около 730 000 пакетов, что в пять раз больше, чем в 2015 году.

В 2016 году ВТБ24 реализовал следующие меры по развитию предложения дебетовых карт:

- Банк запустил Apple и Samsung Pay for MasterCard и Samsung Pay for Visa. С момента запуска этой услуги более 40 000 клиентов активировали ее на своих телефонах, в результате чего накопленный оборот по картам, привязанным к приложениям Apple и Samsung Pay, составил более 1 миллиарда рублей, а также было выполнено более 700 000 операций;

- Запущен безбумажный PIN-код, благодаря которому клиенты могут самостоятельно генерировать PIN-код для своей карты по телефону;

- Дебетовая карта «Мир» теперь доступна клиентам ВТБ24.

В 2016 году ВТБ24 выпустил около 10 млн пластиковых и 1,9 млн виртуальных карт, что на 12% больше, чем количество пластиковых карт в 2015 году.

Осенью 2016 года ВТБ24 запустил массовый выпуск национальной карты «Мир». К концу 2016 года выпущено более 374 000 карт «Мир».

В рамках создания национальной платежной системы «Мир» ВТБ24 смог обезопасить использование национальной карты в сети банкоматов, активных POS-терминалов и терминалов самообслуживания.Подтверждена технологическая готовность онлайн-сервиса карты «Мир», в том числе на базе сервиса MirAccept, который обеспечивает дополнительную аутентификацию клиента.

Держатели карт

«Мир» могут воспользоваться всеми наиболее популярными функциями на рынке в более чем 11 000 банкоматов, 89 000 POS-терминалов и около 13 000 терминалов самообслуживания.

Бесконтактная оплата с мобильного телефона успешно внедрена. В 2016 году на картах MasterCard, выпущенных ВТБ24, использовались новейшие сервисы SamsungPay и ApplePay.

Заключено

договоров на членство в крупнейших международных платежных системах American Express и UnionPay International, согласованы маркетинговые условия сотрудничества, ведется сертификационная работа.

В 2016 году банк ВТБ реализовал масштабный проект по созданию инфраструктуры для безналичной оплаты билетов Московского метрополитена с использованием банковских карт. В течение года на 193 станциях метро было установлено около 2 000 POS-терминалов, поддерживающих оплату контактными и бесконтактными банковскими картами.

В 2016 году банк ВТБ начал выпуск дебетовых и зарплатных карт в рамках платежной системы МИР, а также прием банковских карт МИР от сторонних эмитентов в банкоматах банка. Обеспечена технологическая готовность к использованию карт в POS-терминалах.

Банк ВТБ запустил новые дебетовые карты Super3. Это бесконтактная банковская карта с приложением «Транспортная карта Тройка», позволяющее оплачивать проезд в московском городском транспорте.

Карта позволяет пользователям получать до 5% кэшбэка во встроенном кошельке Тройки, бесплатно снимать наличные и осуществлять бесплатные переводы и платежи в удаленных каналах.Super3 предоставляет своим владельцам право бесплатного проезда в метро и других видах общественного транспорта Москвы. В среднем на каждую потраченную 1000 рублей держатель получает одну бесплатную поездку.

Банк ВТБ отменил комиссию за переводы денег с карт других российских банков на карты ВТБ через мобильный, интернет-банкинг или банкоматы.

В 2016 году Почта Банк запустил новую линейку кредитных карт. Кредитная карта Element 120 имеет самый длинный беспроцентный период среди 30 крупнейших банков. В 2016 году кредитная карта стала отдельным продуктом Почта Банка.

Услуги для малого бизнеса

ВТБ24. В 2016 году ВТБ24 продолжил рост в секторе малого бизнеса (СБ). Клиентская база SB увеличилась на 8% до 370 000 клиентов.

В 2016 году ВТБ24 продолжил развитие транзакционной бизнес-модели, основными элементами которой были наращивание портфеля обязательств и увеличение комиссионных доходов. Объем привлеченных в портфель средств вырос на 22% и составил около 350 млрд рублей. Комиссионные доходы выросли на 17% по сравнению с 2015 годом.

Объем привлеченных в портфель средств вырос на 22% и составил около 350 млрд рублей. Комиссионные доходы выросли на 17% по сравнению с 2015 годом.

В рамках программ кредитования ВТБ24 продолжает сотрудничество с государственными структурами поддержки малого бизнеса:

- в 2016 году объем кредитов по программе МСП Банк составил 0,5 млрд рублей;

- кредитов на 2,8 млрд рублей выдано под гарантию Корпорации МСП / МСП Банка;

- кредитов на общую сумму 9,7 млрд рублей.

В рамках Государственной программы по предоставлению кредитов под гарантии региональных гарантированных средств в 58 регионах выдано

В 2016 году клиентам малого бизнеса было выдано кредитов на общую сумму 13 млрд рублей по программам с этими организациями.

Обновления существующих продуктов и новые предложения в продуктовой линейке Группы для малого бизнеса в 2016 году:

- Запущена новая линейка пакетов услуг для малого бизнеса. Пакеты были модифицированы для удовлетворения потребностей существующих и потенциальных клиентов;

- Введен специальный пакет для клиентов по зарплатному проекту;

- Запущена услуга «Подготовка регистрационных документов» для индивидуальных предпринимателей;

- В Business Online расширена услуга «Онлайн-конвертация»: увеличено время проведения транзакций с 16:00 до 23:50 в любом отделении, реализована возможность конвертации для овердрафтов и продажи валюты нерезидентами;

- Реализована услуга «Резервный счет».

Эта услуга позволяет клиентам удаленно зарезервировать номер счета (и начать предоставлять платежную информацию своим партнерам и контрагентам). Впоследствии при обращении в банк клиент предоставляет полный пакет документов и получает полный доступ к ранее зарезервированному счету;

Эта услуга позволяет клиентам удаленно зарезервировать номер счета (и начать предоставлять платежную информацию своим партнерам и контрагентам). Впоследствии при обращении в банк клиент предоставляет полный пакет документов и получает полный доступ к ранее зарезервированному счету; - Комиссия с прогрессивной шкалой комиссии, привязанной к сумме перевода, была установлена для операций с переводами с индивидуальных счетов на розничные счета;

- Небанковская услуга «Магазин на Торговой площадке» реализована на базе системы ВТБ24 Бизнес Онлайн.Этот магазин позволяет клиентам узнать о партнерских услугах, получить персонализированное предложение и запросить услугу;

- В ВТБ24 Бизнес Онлайн появилась возможность электронной подачи заявок клиентов на экстренные и консультационные услуги по валютному контролю.

Банк ВТБ. В 2016 году банк ВТБ успешно запустил новую модель продаж и обслуживания клиентов малого бизнеса с акцентом на продажу пакетов услуг по расчетно-кассовому обслуживанию.

Качество активов

В начале 2016 года ВТБ24 запустил «Мобильную коллекцию» — коммерческую операцию высокотехнологичных решений для организации рабочего места коллекционера.Система позволяет коллекционеру получить доступ ко всей информации о должнике и его / ее ссудах в дороге (на своем планшете, используя безопасные каналы связи и шифрование данных). Кроме того, Mobile Collection занимается логистикой маршрутов дня и позволяет менеджерам контролировать поездки. Внедрение системы ВТБ24 привело к повышению продуктивности выездного персонала, так как он освободился от ряда рутинных операций.

В 2016 году ВТБ24 разработал и внедрил систему работы с физическими лицами, столкнувшимися с банкротством, включая мониторинг лиц, находящихся в процессе банкротства, применение ограничений на их счета, заявление банка о требованиях как кредитора и внедрение практики возбуждения дела о банкротстве. для заемщиков-физлиц.

В связи с принятием и вступлением в силу Закона о защите прав и законных интересов физических лиц при осуществлении деятельности по погашению просроченной задолженности ВТБ24 провел инвентаризацию процессов взыскания задолженности. ВТБ24 и контрагенты Банка, выступающие в роли коллекторских агентств, соблюдают требования нового закона. Все партнеры Банка включены в государственный реестр лиц, оказывающих коллекторские услуги.

ВТБ24 и контрагенты Банка, выступающие в роли коллекторских агентств, соблюдают требования нового закона. Все партнеры Банка включены в государственный реестр лиц, оказывающих коллекторские услуги.

Депозиты клиентов

По состоянию на 31 декабря 2016 года депозиты физических лиц группы ВТБ составили 3 004 млрд рублей, что на 4% больше, чем в начале года, что связано с сильными позициями розничного бизнеса Группы и изменением предпочтений российских вкладчиков в пользу крупных системные банки.Доля Группы по депозитам физических лиц увеличилась за год с 10,9% до 11,0%.

Депозиты физических лиц группы ВТБ, млрд руб.

Источник: консолидированная финансовая отчетность группы ВТБ за 2016 год по МСФО.

ВТБ24. Депозиты в ВТБ24 составляют основную часть средств розничных клиентов Группы. В 2016 году Банк сосредоточился на расширении рублевого портфеля. Ставки по валютным депозитам были значительно снижены. В ноябре 2016 года ВТБ24 начал предлагать рублевый промо-вклад клиентам, переходящим с валютных вкладов; вклад «Акция« Выгодная привилегия »» предлагается держателям пакета «Привилегия», которые конвертируют не менее 80% своих валютных вкладов в рубли. Для привлечения рублевых средств в конце года Банк запустил кампанию 10-20-30, направленную одновременно на привлечение вкладов и сберегательных счетов, а также на повышение транзакционной активности клиентов.

Для привлечения рублевых средств в конце года Банк запустил кампанию 10-20-30, направленную одновременно на привлечение вкладов и сберегательных счетов, а также на повышение транзакционной активности клиентов.

В апреле 2016 года Банк изменил условия использования продукта «Сберегательный счет», введя новую схему начисления процентов, согласно которой выгоды для клиентов увеличиваются с увеличением срока хранения денежных средств на счете.