Права и обязанности поручителя по ипотечному кредиту. Требования к поручителю по ипотеке

Требования к поручителю по ипотеке в сбербанке. uristrasskajet.ru

Дорогие читатели, информация в статье могла устареть, воспользуйтесь БЕСПЛАТНОЙ консультацией позвонив по телефонам:+7 499 577-00-25 доб. 143 (Москва и область)

+7 812 425-66-30 доб. 143 (Санкт-Петербург и обл.)

Нужен ли поручитель в Сбербанке для получения ипотечного займа

Кроме того, наличие поручителя напрямую влияет на размер суммы, которая может быть одобрена для приобретения жилья. Нельзя назвать точные цифры, потому что всё зависит от конкретной ситуации, от области, в которой оформляется ипотека и от ипотечной программы, но при оформлении ипотеки особо крупного размера может быть рекомендовано наличие не одного, а нескольких поручителей.

Хотя наличие поручителя и желательно, большинство банков ввиду растущей конкуренции делают участие человека, который в случае чего готов поручиться за заемщика, необязательным. Тут требования варьируются у каждого банка – и что касается того, нужен ли поручитель в Сбербанке для ипотеки, то в большинстве случаев его присутствие не требуется.

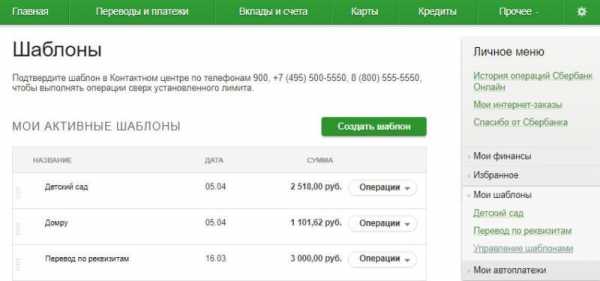

Как получить кредит с поручителем в Сбербанке

Все права, ответственность и обязанности гаранта закреплены в договоре поручительства. Этот документ оформляется в момент получения кредита. Договор с каждым поручителем разрабатывается в 2-х экземплярах: один передается гаранту, второй — остается у кредитора.

В соответствии со ст. 361 ГК РФ при солидарной ответственности Сбербанк может взыскать долг с того участника сделки, с кого это сделать проще. Кредитное учреждение имеет право обратиться к гаранту для исполнения кредитных обязательств, если по ипотеке или иному займу наступило 1-2 просрочки. В этом случае поручитель может продолжить выплачивать займ по графику платежей или погасить всю задолженность досрочно.

О необходимости поручительства для получения ипотеки в Сбербанке

Гражданский кодекс содержит два разных понятия: поручительство и залог. Эти обязательства используются для обеспечения по сделке. Применяться они могут как вместе, так и по отдельности. Финансовое учреждение решает в каждом случае, какому виду обеспечения отдать предпочтение.

Созаемщиками являются граждане, которые несут солидарную ответственность по ипотечному кредиту. Причем, они получают не только обязанности, но и права на недвижимость. Например, если ипотечный заем взял муж, то его жена будет являться поручителем. Иные условия стороны могут обговорить в брачном соглашении.

Требования к поручителю

Данный критерий зависит напрямую от кредитной политики банка. В основном, к возрасту поручителей предъявляются такие же требования, как к возрасту клиента. Для ВТБ 24 и ОТП подойдут люди от 21 до 60 лет, Сбербанк подпишет договор поручительства с молодым человеком 18 лет и пенсионером не старше 75 лет, УралСиб согласен на гарантию россиян от 18 до 60 лет.

На поручителя обязательно заполняется анкета, которую он подписывает. Каждая фирма самостоятельно определяет требования к поручителям по кредиту. УралСиб, Россельхозбанк просят предъявить справки об остатках по кредитам и поручительствам. Сбербанк, Промсвязьбанк требуют у мужчин до 27 лет военный билет.

Роль поручителя в ипотеке

Кто может быть поручителем в Сбербанке по ипотеке – окончательное решение принимается кредитным комитетом финучреждения на основании представленных документов. Однако стоит учесть, что банк одобрит, если поручителем заемщик берет близкого родственника: брата, сестру, родителей. Поручительство практически ничем не связанных между собой лиц принимается, но менее интересно для кредитора.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь БЕСПЛАТНОЙ консультацией позвонив по телефонам:+7 (499) 577-00-25 доб. 143 (Москва и область)

+7 (812) 425-66-30 доб. 143 (Санкт-Петербург и обл.)

Нужен ли поручитель для ипотеки в Сбербанке, зависит от суммы кредита, которую запрашивает заемщик. Чтобы повлиять на принятие банком положительного решения по кредитованию, рекомендуется найти поручителя, который компенсирует недостаточность залогового обеспечения. При этом он должен соответствовать следующим требованиям банка:

Поручитель в ипотеке в Сбербанке – кто он

Теоретически снять с себя финансовую ответственность можно, однако на практике реализовать это весьма проблематично. Дать на то согласие должен не только заёмщик, но и банк. Действие поручительства не прекращается, если супруги официально расторгнут брак (речь идёт о варианте, когда один из них является заёмщиком, а второй – поручителем), а также в случае смерти должника.

Всем известно, что участие в кредитной сделке принимают два субъекта – заёмщик и кредитор. Что же касается ипотечного займа, здесь ситуация иная. Для его получения нередко клиент вынужден предоставить ещё поручителей. Не во всех банках это условие является обязательным. Однако в Сбербанке без третьего лица, выступающего в роли гаранта сделки, за редким исключением, не обойтись. Так минимизируются риски невыплаты ссуды при возникновении у заёмщика форс-мажорных обстоятельств. Поручитель в ипотеке в Сбербанке погасит своими средствами образовавшуюся задолженность.

Нужен ли поручитель по ипотеке в Сбербанке: требования и ответственность

Самое известное государственное финансовое учреждение Сбербанк России выдает ипотеку для приобретения жилья на самых выгодных и прозрачных условиях. Такого рода займы являются довольно крупными и поэтому финансовая организация устанавливает определенные требования, которые заключаются в дополнительной гарантии возврата банку.

Брать ответственность за чужую ипотеку – рискованное дело. Даже если гражданин уверен за поручаемого знакомого /родственника, случаются и непредвиденные ситуации, в результате которых выплачивать кредит придется поручителю. Это происходит в следующих ситуациях:

Поручитель по ипотеке в Сбербанке: требования к участнику сделки

При оформлении жилищного кредита в Сбербанке поручительство не является обязательным условием. Залогом в сделке становится приобретаемая недвижимость, так что заемщику не придется искать обеспечение, если речь идет о готовых объектах. В то же время до регистрации кредитуемого помещения в качестве залога могут потребоваться дополнительные гарантии. Поручитель по ипотеке в Сбербанке должен отвечать тем же требованиям, что и главный клиент:

Участие в сделке других лиц закрепляется договором поручительства, где указываются права и обязанности гарантов. Количество таких участников определяется банком. При подаче заявки все заинтересованные лица заполняют анкету и готовят документы по общему списку (паспорт, сведения о семейном положении, данные о зарплате в разной форме). Подробнее читайте в статье «Документы для поручителя в Сбербанке».

Права и обязанности созаемщика по ипотеке

- Основной покупатель квартиры не имеет должного дохода для получения полной суммы на приобретение жилья.

- Основной заемщик на время оформления ипотеки состоит в браке, супруг автоматически будет считаться созаёмщиков, согласно ст. 45 Семейного кодекса РФ.

- Покупатель квартиры с помощью ипотечных средств имеет достаточный уровень дохода, но оформляет недвижимость на лицо, которое не достигло совершеннолетия.

- Они несут равную ответственность перед кредитным учреждением, как и получатель ипотечных денежных средств.

- Он имеет право на законную собственность доли приобретаемого жилья, если на момент оформления кредитного договора между им и заёмщиком был оформлен официальный брак.

- Банк вправе требовать от него внесения ежемесячных выплат, если этого не делает получатель ипотечных средств.

- Созаёмщик имеет право внесения в банк только фиксированной суммы, которая оговорена в кредитном договоре в момент его непосредственного подписания.

- Созаёмщик, который не является законным супругом владельца ипотечной квартиры, также может претендовать на выделение доли в ней.

- При соблюдении условия равного долевого участия заемщика и созаёмщика по ипотечному договору, последний может воспользоваться правом получения налогового вычета.

- Если созаёмщик отказывается от доли в ипотечной квартире, это не снимает с него ответственности за погашение кредита.

- Человек имеет право выйти из созаёмщиков, но только если получатель ипотеки найдет на его место нового созаёмщика, чью кандидатуру одобрит банк.

Требования к поручителю по ипотеке в сбербанке

Впрочем, с требованием предоставить поручителя могут столкнуться и трудоспособные и трудоустроенные граждане. Многие бывают искренне удивлены этим требованием. Бытует мнение, что в разных отделениях одного и того же банка можно столкнуться с разными требованиями на этот счет.

Это тот, кто берет на себя обязательство погасить кредит, если заемщик не в состоянии сделать это. Таким образом, серьезная ответственность ложится на человека, который, возможно, даже не будет пользоваться плодами вложения кредитных средств. Разве что у него есть какие-либо скрытые мотивы для такого серьезного поступка.

uristrasskajet.ru

Поручитель по ипотеке: отличие поручителя от созаемщика

При оформлении договора банки нередко требуют привлечь поручителя по ипотеке. Наличие поручителя или созаемщика способствует увеличению шансов получить положительное решение. Чем отличается поручитель от созаемщика при ипотеке, и зачем они нужны?

Зачем нужен поручитель или созаемщик?

Целью деятельности любого банковского учреждения является получение прибыли. Не представляет из себя и ипотечный договор, проценты по которому заемщик выплачивает в течение многих лет.

Исходя из вышесказанного, неудивительно, что перед одобрением заявки банк тщательно изучает потенциального заемщика на предмет его платежеспособности. При этом роль играет не только размер зарплаты и других видов доходов в последние месяцы, но и место работы, и время, в течение которого заявитель работает на данной должности. Чтобы увеличить шансы на одобрение заявки и размер предоставляемой ипотеки, банк может предложить (точнее – настоятельно порекомендовать) привлечь созаемщиков или поручителей.

Созаемщик – это физическое (гораздо реже – юридическое) лицо, которое отвечает перед кредитом за возврат оформленной ссуды наравне с заявителем.

Поручитель – это физическое или юридическое лицо, которое гарантирует, что должник будет исправно вносить платежи и выполнять прочие обязательства по оформленной ссуде.

Обе стороны играют одну роль – гарантируют банку выплату выданного кредита.

Кто может быть поручителем и созаемщиком по ипотеке

Каждый банк устанавливает свои требования к потенциальным поручителям. Как правило, требования к нему практически такие же, как и к заемщику:

- возрастной ценз. Поручитель должен быть совершеннолетним (чаще всего достигшим 21 года), но не достичь пенсионного возраста;

- иметь определенный уровень дохода, размер которого определяется в индивидуальном порядке;

- иметь хорошую кредитную историю.

Поручителем может быть как физическое, так и юридическое лицо. Если им выступает работодатель заемщика, то шансы получить разрешение на его выдачу гораздо выше, так как в таком случае банк уверен в стабильности заработной платы и в том, что заявитель не будет уволен.

Требования к созаемщику точно такие же, как и к основному заявителю, так как он на абсолютно равных условиях участвует в выплате взятого кредита. Чаще всего созаемщиком в обязательном порядке выступает супруг (супруга) заявителя.

Требования к лицам, гарантирующим выплату кредита, примерно одинаковые.

Ответственность поручителя и созаемщика по ипотеке

Если ипотечный кредит оформляет несколько заемщиков, то они несут солидарную ответственность, то есть банк имеет право потребовать исполнения обязательств как у всех созаемщиков одновременно, так и у любого из них по отдельности. Если кредитор выдвинул требования лишь к одному созаемщику, то он имеет право регрессного требования к остальным сторонам.

В случае с поручителем возможны два вида ответственности: солидарная (чаще всего банки предпочитают ее) и субсидиарная. Во втором случае банк может обратиться за взысканием долга, когда будет доказана неплатежеспособность заемщика.

Если поручителей несколько, то они несут солидарную ответственность, если в договоре не было предусмотрено иное.

Созаемщики несут солидарную ответственность. Поручители могут нести как солидарную, так и субсидиарную ответственность.

Как перестать быть поручителем и созаемщиком по ипотеке?

Так как созаемщики несут обязательство оплачивать по ссуде все вместе, то и все обязанности прекращаются в момент выплаты кредита. Получить согласие на вывод из числа созаемщиков крайне проблематично и возможно лишь в исключительных случаях. Чтобы банк дал разрешение на вывод созаемщика, желательно предоставить другого кандидата, на которого перейдут все права и обязанности выводимой стороны. При этом платежеспособность кандидата будет анализироваться на общих основаниях.

Основания прекращения поручительства такие же, но есть еще одно основание. Если ипотека переводится на другого заемщика, то поручитель освобождается от выполнения обязательств, если он не подтвердит свое согласие оставаться им.

Согласно статье 367 Гражданского кодекса Российской Федерации смерть должника не является основанием для прекращения поручительства.

Говоря о том,как расторгнуть договор поручительства по ипотеке, то заинтересованной стороне следует обратиться в банковскую организацию, которая выдала кредит, и написать письменное заявление с указанием причин расторжения договора. Если банк сочтет их уважительными, то договор поручительства может быть расторгнут.

Стать гарантом по ипотеке гораздо проще, чем отказаться от взятых обязательств.

Может ли поручитель взять ипотеку на себя?

Так как ипотека оформляется на много лет вперед, то потенциальных поручителей интересует вопрос, смогут ли они сами впоследствии оформить ипотечный кредит на себя.

Законодательно никаких ограничений нет, но банки придерживаются несколько иного мнения. При рассмотрении заявки банки просят указать, является ли заявитель поручителем. Если да, то оценивается, хватит ли дохода заявителя на оплату своей ипотеки и исполнения обязательства по договору, в котором он выступает в качестве гаранта. Соответственно, шансы получить ипотеку и размер ссуды существенно уменьшаются, так как далеко не у каждого человека есть доход, позволяющий в случае необходимости оплачивать сразу два ипотечных кредита.

Если вы планируете в будущем оформлять ипотеку, то поручительства лучше сразу отказаться.

Итоги

Итак, сравнив, чем отличается созаемщик от поручителя по ипотеке, можно определить ряд принципиальных отличий:

- доходы созаемщиков суммируются между собой, что увеличивает размер ипотеки, который банк готов предоставить. Поручительство не влияет на итоговый размер выдаваемого кредита;

- все созаемщики подписывают кредитный договор и имеют равные права и обязанности. Они могут быть совладельцами приобретенной недвижимости. Поручитель после выплаты займа не имеет никаких прав на приобретенный объект. Понесенные затраты поручитель может истребовать от должника, но только в судебном порядке;

- созаемщики обязаны выплачивать суммы по займу согласно договору. В случае же поручительства, как правило, заём выплачивает заемщик, а если он оказывается неплатежеспособным, то поручитель должен исполнить обязательства.

frombanks.ru

Требования к поручителю в сбербанке по ипотеке. uristrasskajet.ru

Дорогие читатели, информация в статье могла устареть, воспользуйтесь БЕСПЛАТНОЙ консультацией позвонив по телефонам:+7 499 577-00-25 доб. 143 (Москва и область)

+7 812 425-66-30 доб. 143 (Санкт-Петербург и обл.)

Нужен ли поручитель в Сбербанке для получения ипотечного займа

Хотя наличие поручителя и желательно, большинство банков ввиду растущей конкуренции делают участие человека, который в случае чего готов поручиться за заемщика, необязательным. Тут требования варьируются у каждого банка – и что касается того, нужен ли поручитель в Сбербанке для ипотеки, то в большинстве случаев его присутствие не требуется.

Кроме того, наличие поручителя напрямую влияет на размер суммы, которая может быть одобрена для приобретения жилья. Нельзя назвать точные цифры, потому что всё зависит от конкретной ситуации, от области, в которой оформляется ипотека и от ипотечной программы, но при оформлении ипотеки особо крупного размера может быть рекомендовано наличие не одного, а нескольких поручителей.

Недостатки Сбербанка при кредитовании

Еще одна особенность Сбербанка — разные условия для разных регионов. Сбербанк представлен в большом количестве регионов: это хорошо. Но в то же время, в разных регионах по одной и той же программе Сбербанка могут отличаться минимальный и максимальный размер кредита и процентные ставки по кредиту.

Сбербанк — такой банк, где многое зависит от конкретного отделения. Потребуют в банке что-либо сверх того, что указано на официальном сайте банка или не потребуют, — это всё на усмотрение конкретного отделения. Например, если заёмщик берёт кредит на покупку квартиры, то в одном отделении потребуют поручителей, а в другом — нет. Когда заёмщик обращается за кредитом, то в одном отделении дадут кредит на тот срок, который укажет заёмщик, тогда как в другом отделении будут уверять, что заёмщик с такими доходами может получить кредит лишь на максимальный срок: 30 лет. Типичная ошибка заемщика состоит в том, что заёмщик выбирает себе отделение по принципу удобства: близко к работе или дому. Но если нужен кредит именно в Сбербанке, стоит обращаться в наиболее клиентоориентированное отделение, и в нём получать кредит. (Платить по кредиту потом можно будет через любое отделение Сбербанка).

Как получить кредит с поручителем в Сбербанке

Все права, ответственность и обязанности гаранта закреплены в договоре поручительства. Этот документ оформляется в момент получения кредита. Договор с каждым поручителем разрабатывается в 2-х экземплярах: один передается гаранту, второй — остается у кредитора.

Как правило, договор поручительства предусматривает солидарную ответственность. Однако при оформлении заимствования на сумму до 150 тысяч рублей кредитор может пойти на уступки, заменив ее на субсидиарную. Это позволит гаранту не нести кредитное бремя до тех пор, пока у заемщика есть деньги и имущество.

Требования к поручителю

Данный критерий зависит напрямую от кредитной политики банка. В основном, к возрасту поручителей предъявляются такие же требования, как к возрасту клиента. Для ВТБ 24 и ОТП подойдут люди от 21 до 60 лет, Сбербанк подпишет договор поручительства с молодым человеком 18 лет и пенсионером не старше 75 лет, УралСиб согласен на гарантию россиян от 18 до 60 лет.

Банки, не требующие подтверждения зарплаты, рискуют тем, что ссудозаемщик и поручитель не смогут выполнить свои обязательства по причине неплатежеспособности. Трудовая деятельность подтверждается справкой с места работы или копией трудовой книжки. Чаще всего коммерческие структуры не требуют доказательства заработка и трудовой занятости по целевым кредитным продуктам, обеспеченным залогом, таким как автокредит, жилищный кредит.

Ответственность поручителя по ипотеке

- обозначить в договоре поручительства солидарную или субсидиарную ответственность;

- ответственность поручителя перед заимодателем определяется в том же денежном объеме, на который подписан ипотечный договор;

- совместное поручительство оформляется по солидарной форме или иной предусмотренной договором.

+7 (499) 577-00-25 доб. 143 (Москва и область)

+7 (812) 425-66-30 доб. 143 (Санкт-Петербург и обл.)

- поручителем может стать только гражданин, достигший 21 года, а предельный возраст не может превышать 65 лет;

- необходимо иметь определенную сумму дохода, подтвержденную официально;

- предпочтение отдается тем, кто имеет оформленное право собственности на недвижимость, хорошую и действующую кредитную историю и другое.

Поручитель в ипотеке в Сбербанке – кто он

Анкета поручителя при оформлении жилкредита входит в число наиболее важных документов. Ведь именно на основе размещённых в ней данных банкиры определяют, сможет ли человек выступить в качестве гаранта исполнения обязательств по ипотеке. Нередко соискателю отказывают в выдаче займа, не называя причин. Но одной из таковых может быть неверный выбор поручителей. Причём вероятность отрицательного решения отлична от нуля, даже если они подходят по уровню платежеспособности.

Теоретически снять с себя финансовую ответственность можно, однако на практике реализовать это весьма проблематично. Дать на то согласие должен не только заёмщик, но и банк. Действие поручительства не прекращается, если супруги официально расторгнут брак (речь идёт о варианте, когда один из них является заёмщиком, а второй – поручителем), а также в случае смерти должника.

О необходимости поручительства для получения ипотеки в Сбербанке

Гражданский кодекс содержит два разных понятия: поручительство и залог. Эти обязательства используются для обеспечения по сделке. Применяться они могут как вместе, так и по отдельности. Финансовое учреждение решает в каждом случае, какому виду обеспечения отдать предпочтение.

Банкиры борются за клиентов, поэтому и смягчают условия. Но не стоит задавать вопрос, для ипотеки нужен ли обязательно поручитель, небольшим компаниям. Комфортные условия предоставления ссуды гарантируют крупные учреждения. Например, Сбербанк, ВТБ 24 и некоторые другие. Но если не имеется поручителей, то банкиры берут другие гарантии. Ведь ипотечный кредиты выплачивается длительный срок. А за это время вполне может ухудшиться финансовое положение должника или экономическая ситуация по стране.

Нужен ли поручитель по ипотеке в Сбербанке: требования и ответственность

При приобретении жилья в ипотечный кредит имущество не переходит в собственность покупателя до закрытия платежей. С одной стороны, банк уже имеет гарантии. Ведь в случае неуплаты жилье переходит в руки финансовой организации. С другой стороны, это дополнительная тяжба и изъятие имущества через суд.

Самое известное государственное финансовое учреждение Сбербанк России выдает ипотеку для приобретения жилья на самых выгодных и прозрачных условиях. Такого рода займы являются довольно крупными и поэтому финансовая организация устанавливает определенные требования, которые заключаются в дополнительной гарантии возврата банку.

Поручитель по ипотеке в Сбербанке: требования к участнику сделки

При оформлении жилищного кредита в Сбербанке поручительство не является обязательным условием. Залогом в сделке становится приобретаемая недвижимость, так что заемщику не придется искать обеспечение, если речь идет о готовых объектах. В то же время до регистрации кредитуемого помещения в качестве залога могут потребоваться дополнительные гарантии. Поручитель по ипотеке в Сбербанке должен отвечать тем же требованиям, что и главный клиент:

Участие в сделке других лиц закрепляется договором поручительства, где указываются права и обязанности гарантов. Количество таких участников определяется банком. При подаче заявки все заинтересованные лица заполняют анкету и готовят документы по общему списку (паспорт, сведения о семейном положении, данные о зарплате в разной форме). Подробнее читайте в статье «Документы для поручителя в Сбербанке».

Права и обязанности созаемщика по ипотеке

- Ему потребовалось взять собственный кредит, но его платежеспособность уже ограничена взятым ранее ипотечным кредитом в качестве созаёмщика.

- В качестве созаёмщика выступил супруг, который стал им только после подписания кредитного договора, в таком случае он не имеет права на долю в ипотечном жилье. Представим, что пара разошлась, в такой ситуации собственником остается один, а платить по ипотеке обязаны оба.

- Товарищ, который попросил стать созаёмщиком по его ипотечному кредиту, неожиданно прекращает платить долг. В таком случае его друг вынужден вносить ежемесячный платеж, а собственник жилья не всегда соглашается компенсировать ему текущие расходы по кредиту.

- Супруги при оформлении ипотеки обязаны оформлять квартиру только в общую собственность, при разводе возникает необходимость размена жилья, что не всегда просто организовать.

- Если вы согласились быть созаёмщиком у товарища, брата или коллеги, то помимо кредитного договора нужно составить и дополнительное соглашение, которое гарантируем вам возврат потраченных денег или выделение доли в квартире.

Если же созаёмщиком выступает ваш товарищ, он должен реально оценивать свою ответственность перед банком. Если основной плательщик станет, например, недееспособным и не сможет платить по кредиту, то созаёмщик будет обязан платить ипотеку ежемесячно согласно графику погашения задолженности. Отметим, что в таком случае созаёмщик имеет приоритетное право на дальнейшее право получения квартиры в собственность.

uristrasskajet.ru

Поручитель по ипотеке: кто это такой

Поручитель – это гражданин, гарантирующий выполнение перед банком ипотечных обязательств заемщика в ситуации, если заемщик самостоятельно не имеет возможности погасить свою задолженность.

Сегодня банки работают в конкурентной среде, поэтому все реже выдвигаются требования касательно наличия одного или более поручителей по ипотеке. Данное требование практически не применяется в Москве, а используется только в определенных регионах.

Требования

В качестве поручителя может быть не только гражданин, но и компания. К примеру, поручителем может стать организация-работодатель заемщика. Если в силу различных обстоятельств заемщик не имеет финансовой возможности погасить свои обязательства перед банком, тогда поручитель обязан выплатить всю сумму задолженности банку и сумму начисленных процентов. Также на поручителя ложится обязанность компенсации банку различных затрат, понесенных для взыскания долга (судебные затраты и прочие).

В качестве поручителя может быть не только гражданин, но и компания. К примеру, поручителем может стать организация-работодатель заемщика. Если в силу различных обстоятельств заемщик не имеет финансовой возможности погасить свои обязательства перед банком, тогда поручитель обязан выплатить всю сумму задолженности банку и сумму начисленных процентов. Также на поручителя ложится обязанность компенсации банку различных затрат, понесенных для взыскания долга (судебные затраты и прочие).

После выполнения данных действий права банковского учреждения как кредитора официально переходят к поручителю, вследствие чего он вправе требовать от заемщика компенсации своих затрат. Как правило, такие дела решаются в ходе судебного разбирательства.

Поручительство выступает не как стандартная формальность, а как полноценная гарантия банковского учреждения, при помощи которой минимизируются банковские риски.

Банки всегда предусматривают форс-мажорные обстоятельства у заемщиков, поэтому требуют надежных поручителей, которые смогут полностью покрыть сумму задолженности в случае финансовой несостоятельности заемщика.

Права и обязанности поручителя по ипотеке

Права и ответственность поручителей по ипотечному кредиту аналогичны с заемщиком. При подписании соглашения такой гражданин берет на себя материальную ответственность за заемщика. В отдельных ситуациях случается так, что поручитель самостоятельно выплачивает ипотечную ссуду.

Права и ответственность поручителей по ипотечному кредиту аналогичны с заемщиком. При подписании соглашения такой гражданин берет на себя материальную ответственность за заемщика. В отдельных ситуациях случается так, что поручитель самостоятельно выплачивает ипотечную ссуду.

Наиболее частые непредвиденные ситуации:

- исчезновение заемщика в неизвестном направлении, остановка выплаты ипотечного кредита;

- увольнение с места трудоустройства, утрата постоянного источника заработка;

- кончина заемщика.

В некоторых случаях поручитель вправе не выплачивать ипотечный кредит и сохранить свои средства. Рассмотрим его права:

- требование от банка всей документации по ипотеке, учреждение обязано предоставить документацию, если непосредственно поручитель выплатил всю сумму кредита;

- оспаривание решения банка, при этом неважно, согласен с ним заемщик или нет;

- требование от заемщика компенсации всех понесенных затрат на погашение задолженности, включая судебные.

Институт поручительства характеризуется множеством нюансов, поэтому человек, прежде чем взваливать на себя груз ответственности, должен взвесить все за и против. Зная свои права, можно уберечь себя от выплаты значительных сумм банковскому учреждению.

Ответственность поручителя

Законом предусмотрена субсидиарная или солидарная ответственность:

Законом предусмотрена субсидиарная или солидарная ответственность:

- В первом случае гражданин имеет минимальную защиту своих прав и финансов. Он обязуется выплатить ипотечный кредит только в случае, если в ходе судебного разбирательства будет доказана нетрудоспособность должника. Если заемщик просто исчез, требовать выплаты кредита поручителем банк не вправе.

- При солидарной предусмотрена равная ответственность должника и его официального поручителя.

При подписании соглашения о поручительстве гражданин несет определенные риски:

- он берет ответственность за все затраты – то есть выплачивает не только задолженность, но и все суммы штрафов, пени, проценты;

- рискует своей собственностью и имуществом, которые могут перейти во владение банка, если заемщик не погасит своевременно сумма долга и если у него нет имущества в собственности, которым можно покрыть задолженность;

- при просрочке выплат страдает кредитная история не только заемщика, но и его поручителей;

- при наличии поручительства значительно уменьшается доступная для кредитования сумма для поручителя, то есть если он пожелает также оформить заем, сумма будет значительно меньше при наличии действующей ипотеки.

Прекратить действие соглашения о поручительстве на практике не представляется возможным, ведь необходимо разрешение заемщика и банковского учреждения. Договор поручительства не прекращает действие после смерти должника или после оформления развода.

На видео об ответственности поручителя

Итак, поручитель при ипотечном кредитовании – ответственная задача, поскольку он имеет аналогичную с заемщиком ответственность перед банком. А в случае невыплаты долга заемщиком банк выставляет требования поручителю. Поэтому прежде чем стать поручителем по ипотеке, необходимо взвесить платежеспособность и надежность самого заемщика.

ru-act.com

Кто может быть поручителем по ипотеке

Требования к поручителю

Согласие выступить – это не формальность, как многие думают, а ответственность и обязанность заплатить долг за заемщика, который по каким-то причинам не гасит кредит. Банк может настоять либо рекомендовать предоставить, даже по необеспеченным займам. Тут и возникает вопрос: кто подойдет на эту роль, какие документы необходимы?

Безоговорочные требования к любой кредитной организации – наличие гражданства России и постоянной регистрации на территории страны.

Может ли поручитель взять ипотеку

Итак, кредит, по которому поручился человек, успешно выплачивается, и он уже и забыл о том, что эти обязательства висят на нем. На финансовом положении этот фактор никак не отражается, и поручитель решает приобрести недвижимость в кредит, то есть взять ипотеку.

В зависимости от стадии выплаты кредита, за который поручился потенциальный ипотечный заемщик, банки рассматривают заявку на ипотеку.

Созаёмщики и поручители по ипотеке

Довольно часто доходы заемщика не позволяют получить ипотеку на необходимую сумму.

Это связано с тем, что официальная зарплата заемщика недостаточно высокая для того, чтобы оградить банк от рисков.

Чтобы реализовать свою мечту, можно найти созаемщика или поручителя. Привлечение созаемщика позволяет увеличить общий доход, так как при заключении договора учитывается доход обоих заемщиков. Наличие поручителя является для банка гарантом выплат, что повышает возможность одобрения ипотеки.

Под созаемщиком понимается лицо, которое берет ипотечный кредит вместе с заемщиком.

Риски и ответственность поручителей по ипотечному кредиту

Быть поручителем по ипотеке – серьезный и ответственный шаг.

Именно этим обусловлен тот факт, что поручителей по таким кредитам найти крайне затруднительно и в основном приходится надеется на родственников, но и они зачастую брать на себя риски и ответственность по ипотеке не хотят.

Все указанные обстоятельства не только характеризуют статус поручителя по ипотеке, но и наглядно показывают все риски, на которые ему приходится идти.

Новостройки — все новостройки

Разница между этими понятиями колоссальная – изначально созаемщик имеет равные права на объект недвижимости и выплачивает платежи по кредиту наравне с основным заемщиком (если иное не предусмотрено договором).

При определении максимальной суммы кредита учитываются также доходы созаемщика. Поручитель не имеет прав на приобретаемую заемщиком недвижимость и не погашает кредит вместе с ним, но он дает письменную гарантию банку, что обязуется исполнять кредитные обязательства заемщика, если тот не сможет сделать этого самостоятельно.

Как получить кредит с поручителем в Сбербанке?

Все права, ответственность и обязанности гаранта закреплены в договоре поручительства.

Этот документ оформляется в момент получения кредита. Договор с каждым поручителем разрабатывается в 2-х экземплярах: один передается гаранту, второй — остается у кредитора. Сбербанк охотнее берет на роль поручителей близких родственников, чаще всего второго супруга.

Однако стоит понимать, что если вторая половинка является созаемщиком, например: по ипотеке, но на роль гаранта нужно подыскать другую кандидатуру, то есть одно и то же лицо не может одновременно быть созаемщиком и поручителем.

Права и обязанности созаемщика по ипотеке

Каждый год количество людей, берущих недвижимость в ипотеку, возрастает.

Удобнее пользоваться жильем сейчас, чем копить на нее долгие годы.

Выплачивать ипотеку способен самостоятельно не каждый человек. Поэтому, к договорным отношениям привлекают таких людей как созаемщики и поручители. Закон разрешает, чтобы использовались созаемщики ипотеки, если в этом есть необходимость.

Обычно, ими выступают родственники, готовые помочь в выплате кредита.

Поручительство по ипотеке в Сбербанке

Кредитные организации всегда предусматривают форс-мажоры, которые могут случиться в жизни заемщиков, поэтому требуют наличия успешных и надежных поручителей, готовых взгромоздить на свои плечи оплату кредита друга или родственника. Потребовать от банка предоставление всех документов по ипотеке.

Кредитная организация обязана это сделать, если именно поручитель выплатил всю сумму ипотечного кредита . Оспорить решение банка.

Поручитель в ипотеке в Сбербанке – кто он

Поручитель наделён точно такими же правами и обязанностями, что и основной кредитополучатель. Таким образом, ставя подпись под договором, он должен отдавать себе отчёт, что с этого момента вся финансовая ответственность перед кредитной организацией за действия, а равно бездействие заёмщика ложится на его плечи.

Известно немало случаев, когда поручитель самостоятельно оплачивал ипотеку. Потребовать от финансового учреждения представления всех документов по проблемной ипотеке.

juridicheskii.ru

Права и обязанности поручителя по ипотечному кредиту

Для того, чтобы не оказаться в критической ситуации, каждый человек, к которому обратились за помощью в ипотечном кредитовании, должен тщательно изучить права и обязанности поручителя по ипотечному кредиту перед тем, как брать на себя подобные обязательства.

Поручитель – это физическое или юридическое лицо, выступающее в качестве обеспечения выполнения обязательств по ипотечному кредиту заемщиком. Многие люди ошибочно полагают, что от поручителя требуется лишь заверение в надежности лица, получающего ипотеку, однако это далеко не так. Поручитель не просто гарантирует кредитору добросовестность выплат по ипотеке, но и обязуется выполнить эти обязательства вместо заемщика в случае, если тот по каким-то причинам будет не в состоянии этого сделать.

Помимо ежемесячных выплат, которые будет обязан вносить поручитель за ипотеку, он также будет обязан погасить все штрафы и дополнительные комиссии, назначенные за нарушение кредитного договора заемщиком. При этом залоговое имущество, которое было предоставлено в качестве обеспечения по ипотеке, не будет реализовываться до тех пор, пока кредитор не поймет, что ни заемщик, ни поручитель не в состоянии выплачивать кредит.

Несмотря на такой довольно неприятный список обязанностей, поручитель не имеет никаких прав на объект ипотеки, даже после ее погашения. Таким образом, лицо, принявшее решение поддержать друга или родственника и выступить поручителем по кредиту, должно иметь стопроцентную уверенность в том, что заемщик сможет выплатить ипотеку с помощью собственных сил добросовестно и в срок. В противном случае подписание кредитного договора станет для поручителя «петлей на шее», которая будет забирать внушительную часть его ежемесячного дохода.

Конечно, помимо обязанностей поручитель имеет и права. Принимая на себя обязательства по погашению ипотечного кредита, лицо, выступающее поручителем, автоматически становится кредитором заемщика, и может на вполне законных основаниях требовать от него возмещения убытков в судебном порядке. При этом поручитель может взыскать с заемщика его деньги и имущество в счет погашения долга.

Таким образом, поручительство нельзя назвать простым обязательством или формальностью для предоставления заемщику ипотеки на более выгодных условиях, как думают многие поручители. Выступать поручителем у надежного лица, которому вы доверяете, не плохо, однако вы должны реально оценивать риски, которые берете на себя. В сложившейся ситуации с экономической нестабильностью в России, нельзя быть полностью уверенным, что заемщик, платежеспособность которого вы гарантируете банку, не потеряет работу или не окажется в затруднительном финансовом состоянии. Поэтому, если ваш собственный доход не позволяет вам спокойно выплачивать ипотеку за заемщика, и вы не уверены в стабильности доходов лица, претендующего на вашу помощь, лучше откажитесь от поручительства, чтобы не подвести кредиторов, заемщика и себя в первую очередь.

- < Назад

- Вперёд >

centrcred.ru

Поручительство по ипотеке на время совершения сделки

Добрый день.

Ситуация: нашей семье предлагают побыть поручителями в сделке по перекладыванию ипотеки из АИЖК в Сбербанк под более выгодный процент.

Квартира готовая, в залоге у АИЖК, в ней живут родственники, платят ипотеку в АИЖК и хотят сократить ежемесячные платежи.

Говориться следующее: поручительство необходимо только на время, пока закладная на квартиру не перейдет из АИЖК в Сбербанк. Таковы требования Сбербанка. Называются сроки около 1 месяца, не более.

Я запросил для ознакомления договор, получил стандартный договор поручительства Сбербанка (договор прикладываю)

Просьба просмотреть договор и ответить на вопросы:

1. Я так понимаю, что в нашем случае пункта 3.4 быть не должно, должен присутствовать только пункт 3.5?

2. Пункт 3.5 однозначно применим для данной ситуации и ограничит срок действия договора ровно до того момента как в Сбербанк придет закладная? Т.е. пришла закладная в Сбербанк - Сбербанк должен предоставить нам уведомление - договор прекращает свое действие?

3. В пункте 3.5 смущает формулировка «…. а в отсутствии уведомления – после выполнения всех обязательств по кредитному договору…».

Насколько я понимаю, тут идет сделка по ипотеке, которая возможна только по получению Сбером квартиры в залог, а это автоматически означает наличие уведомления. Нет квартиры в залоге – нет уведомления и нет кредита, а значит и наш договор поручительства просто не будет подписан, т.к. теряет смысл.

Тогда в каких случаях может быть отсутствие уведомления и наступление обязательств поручительства на весь срок кредитного договора?

4. Опять же согласно 3.5 нам обязательно требовать от Сбера бумагу, которая называется «уведомление о принятии положительного решения об изменении состава обеспечения по кредитному договору …» чтобы однозначно считать договор поручительства аннулированным? Нам самим идти в Сбер за этой бумагой или он должен нам ее вручить сам?

5. Исходя из практики, какие в общем и целом в данной ситуации и при данном договоре могут быть потенциальные проблемы, которые могут повлечь поручительство не на срок в пару месяцев, а на более длительные сроки либо даже поручительство на весь срок кредитного договора.

Просто у нас у самих две ипотеки и дополнительные потенциальные расходы мы не потянем. Поэтому хочется быть на 100% уверенным, что подписав договор в данной формулировке с пунктом 3.5 мы не попадем в кабалу до конца срока кредитного договора.

Спасибо.

pravoved.ru