Таблица ставка рефинансирования цб: Ключевая ставка Банка России | Банк России

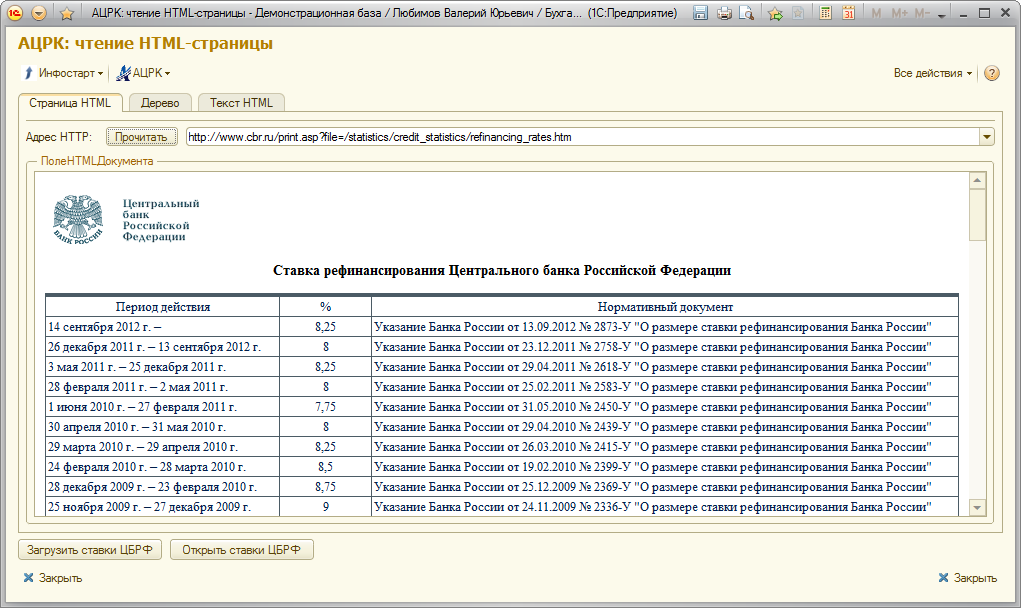

Ставка рефинансирования Центрального Банка России

|

Период действия | % |

Нормативный документ |

|

27.07.2020 — | 4.25 | Информация Банка России |

|

22.06.2020 — 26.07.2020 | 4.50 | Информация Банка России |

|

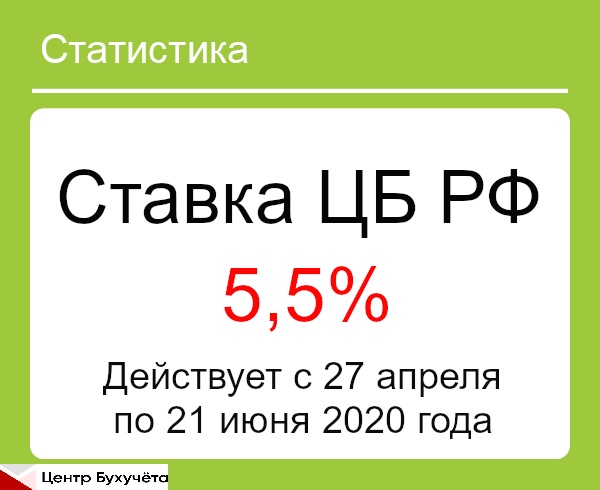

27.04.2020 — 21.06.2020 | 5.50 |

Информация Банка России |

|

10.02.2020 — 26.04.2020 | 6.00 | Информация Банка России |

|

16.12.2019 — 09.02.2020 | 6.25 | Информация Банка России |

|

28.10.2019 — 15.12.2019 | 6.50 | Информация Банка России |

|

09.  09.2019 — 27.10.2019 09.2019 — 27.10.2019 | 7.00 | Информация Банка России |

|

29.07.2019 — 08.09.2019 | 7.25 | Информация Банка России |

|

17.06.2019 — 28.07.2019 | 7.50 | Информация Банка России |

|

17.12.2018 −16.06.2019 | 7.75 | Информация Банка России |

|

17.09.2018 −16.12.2018 | 7.50 | Информация Банка России |

|

26.03.2018 —16.09.2018 | 7.25 | Информация Банка России |

|

12.02.2018 —25.03.2018 | 7.50 | Информация Банка России |

|

18.12.2017 —11.02.2018 | 7,75 | Информация Банка России |

|

30.  10.2017 —17.12.2017 10.2017 —17.12.2017 | 8,25 | Информация Банка России |

|

18.09.2017 —29.10.2017 | 8,50 | Информация Банка России |

|

19.06.2017 —17.09.2017 | 9,00 | Информация Банка России |

|

02.05.2017— 18.06.2017 | 9,25 | Информация Банка России |

|

27.03.2017 — 01.05.2017 | 9,75 | Информация Банка России |

|

19.09.2016 — 26.03.2017 | 10,00 | Информация Банка России |

|

14.06.2016 — 18.09.2016 | 10,50 | Информация Банка России |

|

01.  01.2016 — 13.06.2016 01.2016 — 13.06.2016 | 11,00 |

Указание Банка России от 11.12.2015 N 3894-У |

|

14.09.2012 — 31.12.2015 | 8,25 | Указание ЦБР от 13.09.2012 № 2873-У |

|

26.12.2011 — 13.09.2012 | 8,00 | Указание ЦБР от 23.12.2011 N 2758-У |

|

03.05.2011 — 25.12.2011 | 8,25 | Указание ЦБР от 29.04.2011 N 2618-У |

|

28.02.2011 — 02.05.2011 | 8,00 | Указание ЦБР от 25.02.2011 № 2583-У |

|

01.06.2010 — 27.02.2011 | 7,75 | Указание ЦБР от 31.05.2010 № 2450-У |

|

30.04.2010 — 31.  05.2010 05.2010 | 8,00 | Указание ЦБР от 29.04.2010 № 2439-У |

|

29.03.2010 — 29.04.2010 | 8,25 | Указание ЦБР от 26.03.2010 № 2415-У |

|

24.02.2010 — 28.03.2010 | 8,50 | Указание ЦБР от 19.02.2010 № 2399-У |

|

28.12.2009 — 23.02.2010 | 8,75 | Указание ЦБР от 25.12.2009 № 2369-У |

|

25.11.2009 — 27.12.2009 | 9,00 | Указание ЦБР от 24.11.2009 № 2336-У |

|

30.10.2009 — 24.11.2009 | 9,50 | Указание ЦБР от 29. 10.2009 № 2313-У 10.2009 № 2313-У |

|

30.09.2009 — 29.10.2009 | 10,00 | Указание ЦБ РФ от 29.09.2009 № 2299-У |

|

15.09.2009 — 29.09.2009 | 10,50 | Указание ЦБР от 14.09.2009 № 2287-У |

|

10.08.2009 — 14.09.2009 | 10,75 | Указание ЦБР от 07.08.2009 № 2270-У |

|

13.07.2009 — 09.08.2009 | 11 | Указание ЦБР от 10.07.2009 № 2259-У |

|

05.06.2009 — 12.07.2009 | 11,5 |

Указание ЦБР от 04.06.2009 N 2247-У |

|

14.05.2009 — 04.06.2009 | 12 |

Указание ЦБР от 13.05.2009 N 2230-У |

|

24.  04.2009 — 13.05.2009 04.2009 — 13.05.2009 | 12,5 | Указание ЦБР от 23.04.2009 N 2222-У |

|

01.12.2008 — 23.04.2009 | 13 | Информация ЦБР от 28.11.2008 |

|

12.11.2008 — 30.11.2008 | 12 | Указание ЦБР от 11.11.2008 N 2123-У |

|

14.07.2008 — 11.11.2008 | 11 | Указание ЦБР от 11.07.2008 N 2037-У |

|

10.06.2008 — 13.07.2008 | 10,75 | Указанию ЦБР от 09.06.2008 № 2022-У |

|

29.04.2008 — 09.06.2008 | 10,50 | Указание ЦБР от 28.04.2008 № 1997-У |

|

04.02.2008 — 28.04.2008 | 10,25 | Указание ЦБР от 01.02.2008 N 1975-У |

|

19.06.2007 — 03.  02.2008 02.2008 | 10 | Телеграмма ЦБР от 18.06.2007 N 1839-У |

|

29.01.2007 — 18.06.2007 | 10.5 | Телеграмма ЦБР от 26.01.2007 N 1788-У |

|

23.10.2006 — 28.01.2007 | 11 | Телеграмма ЦБР от 20.10.2006 N 1734-У |

|

26.06.2006 — 22.10.2006 | 11.5 | Телеграмма ЦБР от 23.06.2006 N 1696-У |

|

26.12.2005 — 25.06.2006 | 12 |

Телеграмма ЦБР от 23.12.2005 N 1643-У |

|

15.06.2004 — 25.12.2005 | 13 | Телеграмма ЦБР от 11.06.2004 N 1444-У |

|

15.01.2004 — 14.06.2004 | 14 |

Телеграмма ЦБР от 14.  01.2004 N 1372-У 01.2004 N 1372-У |

|

21.06.2003 — 14.01.2004 | 16 | Телеграмма ЦБР от 20.06.2003 N 1296-У |

|

17.02.2003 — 20.06.2003 | 18 |

Телеграмма ЦБР от 14.02.2003 N 1250-У |

|

07.08.2002 — 16.02.2003 | 21 |

Телеграмма ЦБР от 06.08.2002 N 1185-У |

|

09.04.2002 — 06.08.2002 | 23 |

Телеграмма ЦБР от 08.04.2002 N 1133-У |

|

04.11.2000 — 08.04.2002 | 25 |

Телеграмма ЦБР от 03.11.2000 N 855-У |

|

10.07.2000 — 03.11.2000 | 28 |

Телеграмма ЦБР от 07.07.2000 N 818-У |

|

21.  03.2000 — 09.07.2000 03.2000 — 09.07.2000 | 33 |

Телеграмма ЦБР от 20.03.2000 N 757-У |

|

07.03.2000 — 20.03.2000 | 38 |

Телеграмма ЦБР от 06.03.2000 N 753-У |

|

24.01.2000 — 06.03.2000 | 45 |

Телеграмма ЦБР от 21.01.2000 N 734-У |

|

10.06.1999 — 23.01.2000 | 55 |

Телеграмма ЦБР от 09.06.99 N 574-У |

|

24.07.1998 — 09.06.1999 | 60 |

Телеграмма ЦБР от 24.07.98 N 298-У |

|

29.06.1998 — 23.07.1998 | 80 |

Телеграмма ЦБР от 26.06.98 N 268-У |

|

05.06.1998 — 28.06.1998 | 60 |

Телеграмма ЦБР от 04.  06.98 N 252-У 06.98 N 252-У |

|

27.05.1998 — 04.06.1998 | 150 |

Телеграмма ЦБР от 27.05.98 N 241-У |

|

19.05.1998 — 26.05.1998 | 50 |

Телеграмма ЦБР от 18.05.98 N 234-У |

|

16.03.1998 — 18.05.1998 | 30 |

Телеграмма ЦБР от 13.03.98 N 185-У |

|

02.03.1998 — 15.03.1998 | 36 |

Телеграмма ЦБР от 27.02.98 N 181-У |

|

17.02.1998 — 01.03.1998 | 39 |

Телеграмма ЦБР от 16.02.98 N 170-У |

|

02.02.1998 — 16.02.1998 | 42 |

Телеграмма ЦБР от 30.01.98 N 154-У |

|

11.11.1997 — 01.02.1998 | 28 |

Телеграмма ЦБР от 10.  11.97 N 13-У 11.97 N 13-У |

|

06.10.1997 — 10.11.1997 | 21 |

Телеграмма ЦБР от 01.10.97 N 83-97 |

|

16.06.1997 — 05.10.1997 | 24 |

Телеграмма ЦБР от 13.06.97 N 55-97 |

|

28.04.1997 — 15.06.1997 | 36 |

Телеграмма ЦБР от 24.04.97 N 38-97 |

|

10.02.1997 — 27.04.1997 | 42 |

Телеграмма ЦБР от 07.02.97 N 9-97 |

|

02.12.1996 — 09.02.1997 | 48 |

Телеграмма ЦБР от 29.11.96 N 142-96 |

|

21.10.1996 — 01.12.1996 | 60 |

Телеграмма ЦБР от 18.10.96 N 129-96 |

|

19.  08.1996 — 20.10.1996 08.1996 — 20.10.1996 | 80 |

Телеграмма ЦБР от 16.08.96 N 109-96 |

|

24.07.1996 — 18.08.1996 | 110 |

Телеграмма ЦБР от 23.07.96 N 107-96 |

|

10.02.1996 — 23.07.1996 | 120 |

Телеграмма ЦБР от 09.02.96 N 18-96 |

|

01.12.1995 — 09.02.1996 | 160 |

Телеграмма ЦБР от 29.11.95 N 131-95 |

|

24.10.1995 — 30.11.1995 | 170 |

Телеграмма ЦБР от 23.10.95 N 111-95 |

|

19.06.1995 — 23.10.1995 | 180 |

Телеграмма ЦБР от 16.06.95 N 75-95 |

|

16.05.1995 — 18.06.1995 | 195 |

Телеграмма ЦБР от 15.  05.95 N 64-95 05.95 N 64-95 |

|

06.01.1995 — 15.05.1995 | 200 |

Телеграмма ЦБР от 05.01.95 N 3-95 |

|

17.11.1994 — 05.01.1995 | 180 |

Телеграмма ЦБР от 16.11.94 N 199-94 |

|

12.10.1994 — 16.11.1994 | 170 |

Телеграмма ЦБР от 11.10.94 N 192-94 |

|

23.08.1994 — 11.10.1994 | 130 |

Телеграмма ЦБР от 22.08.94 N 165-94 |

|

01.08.1994 — 22.08.1994 | 150 |

Телеграмма ЦБР от 29.07.94 N 156-94 |

|

30.06.1994 — 31.07.1994 | 155 |

Телеграмма ЦБР от 29.06.94 N 144-94 |

|

22.06.1994 — 29.06.1994 | 170 |

Телеграмма ЦБР от 21.  06.94 N 137-94 06.94 N 137-94 |

|

02.06.1994 — 21.06.1994 | 185 |

Телеграмма ЦБР от 01.06.94 N 128-94 |

|

17.05.1994 — 01.06.1994 | 200 |

Телеграмма ЦБР от 16.05.94 N 121-94 |

|

29.04.1994 — 16.05.1994 | 205 |

Телеграмма ЦБР от 28.04.94 N 115-94 |

|

15.10.1993 — 28.04.1994 | 210 |

Телеграмма ЦБР от 14.10.93 N 213-93 |

|

23.09.1993 — 14.10.1993 | 180 |

Телеграмма ЦБР от 22.09.93 N 200-93 |

|

15.07.1993 — 22.09.1993 | 170 |

Телеграмма ЦБР от 14.07.93 N 123-93 |

|

29.06.1993 — 14.  07.1993 07.1993 | 140 |

Телеграмма ЦБР от 28.06.93 N 111-93 |

|

22.06.1993 — 28.06.1993 | 120 |

Телеграмма ЦБР от 21.06.93 N 106-93 |

|

02.06.1993 — 21.06.1993 | 110 |

Телеграмма ЦБР от 01.06.93 N 91-93 |

|

30.03.1993 — 01.06.1993 | 100 |

Телеграмма ЦБР от 29.03.93 N 52-93 |

|

23.05.1992 — 29.03.1993 | 80 |

Телеграмма ЦБР от 22.05.92 N 01-156 |

|

10.04.1992 — 22.05.1992 | 50 |

Телеграмма ЦБР от 10.04.92 N 84-92 |

|

01.01.1992 — 09.04.1992 | 20 |

Телеграмма ЦБР от 29.  12.91 N 216-91 12.91 N 216-91 |

Ключевая ставка цб рф год таблица. Ключевая ставка цб заменит в документах ставку рефинансирования. ЦБ меняет риторику

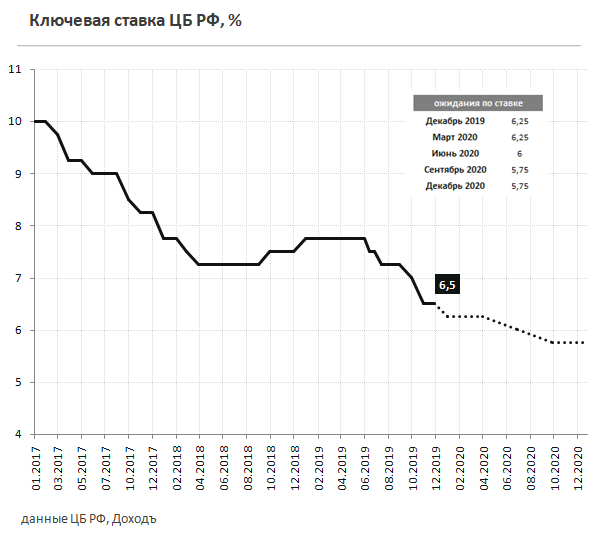

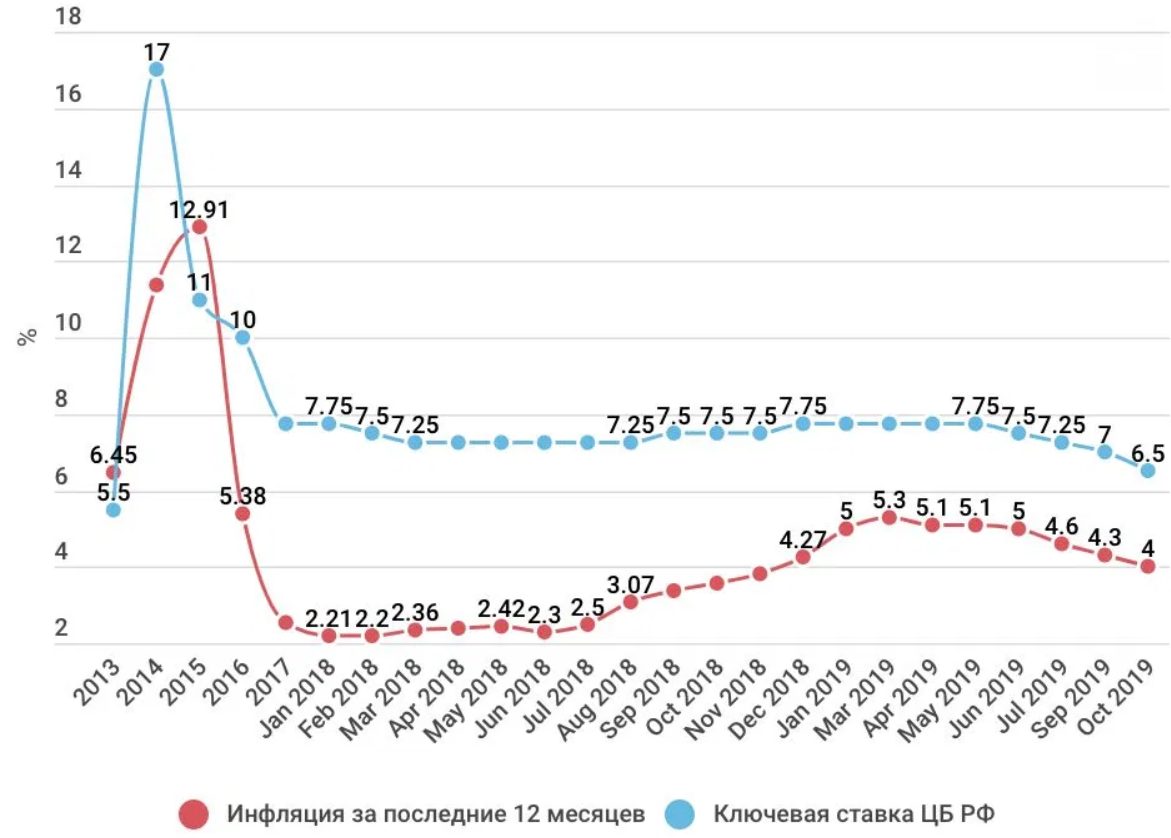

Ключевая ставка является одним из важнейших индикаторов экономического состояния страны. Неудивительно, что новость о ее снижении была воспринята положительно банками и предпринимателями. Последнее заседание Совета директоров Банка России прошло 14 декабря 2018 года. В его ходе было решено увеличить значение показателя на 0,25% и это второе повышение за год. Это значит, что на текущий момент ключевая ставка ЦБ в 2019 году равна 7,75%.

Прежние значения действовали с 23-го марта и 9-го февраля текущего года. Впервые, с декабря 2014 года, регулятор повысил ключевую ставку в 2018 г.

Ключевая ставка: понятие, значения

Под ключевой ставкой понимается минимальное значение %, под который ЦБ РФ готов выдать коммерческим финансовым организациям кредит с длительностью 7 дней.

Это же понятие используется для определения максимально возможного % по депозитам, открываемым коммерческими банками в Банке России.

Отсюда можно сделать вывод, что ключевая ставка напрямую влияет на значение процентной ставки по выдаваемым кредитам и оформляемым депозитам во всех коммерческих банках страны.

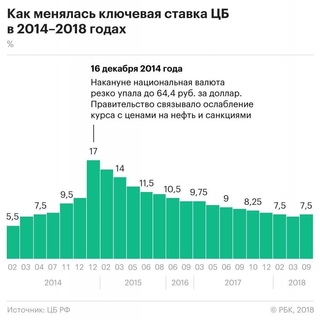

Примечательно, что , опустились за год второй раз до 7,25% с 7,5% через полтора месяца после предыдущего снижения. До 7,75% годовых изменялось в шестой раз за 2017 год в конце года, ранее 8,25% годовых изменялось в пятый раз в Октябре 2017 года, 8,5% годовых было принято 15 сентября 2017 года и ранее 9% 16 июля 2017 года и изменилось через 2 месяца, 9,25% годовых принятое 28 апреля 2017 года и 9,75% годовых принятое ЦБ РФ 24 марта 2017 года продержались около месяца, а ранее равное 10%, действовало больше полугода (с 19 сентября 2016 года по 26 марта нынешнего года).

ЦБ РФ не исключает, что на следующем заседании ключевая ставка вновь может быть понижена.

Но чем же обусловлено такое решение? Почему ключевая ставка изменяется уже третий раз в этом году?

Факторы, поспособствовавшие изменению

Главный аргумент – инфляция снижается быстрее, чем это предполагалось. Происходит рост экономической активности. Даже размеры инфляционных рисков пошли вниз, оставаясь при этом на довольно высоком уровне.

Происходит рост экономической активности. Даже размеры инфляционных рисков пошли вниз, оставаясь при этом на довольно высоком уровне.

Прошлое принятие решения о снижении ключевой ставки является частью денежно-кредитной политики страны. Жесткие рамки позволят быстрее снизить уровень инфляции. Плановое ее значение на конец текущего года – 4%. Аналитики просчитались: они лишь отмечали, что ЦБ намерен изменить риторику в сторону потенциального повышения ставки, но не повышать ее вовсе.

Существует ряд объективных причин, обусловивших снижение ключевой ставки ЦБ в 2017 году.

Но их нужно рассматривать более подробно.

Изменение инфляции в 2017 году

Как уже было сказано, уровень инфляции снижается с большей скоростью, нежели ожидалось. Такой вывод был сделан в связи с оценкой прироста потребительских цен. Значения ее таковы:

- на январь – 5%;

- на 20 марта – 4,3%;

- в третьем квартале еще понизились;

- летом при росте экономики продержалась на уровне 4%.

- Причем отмечается, что спад произошел именно в первом месяце весны. Зимой же значения были практически неизменны. Хотя положительная динамика наблюдалась уже в феврале, когда был исключен фактор сезонности. Положительную роль сыграла и стабилизация национальной валюты, обусловленная следующими факторами:

- иностранные инвесторы так же активно вкладывают собственные средства в российские предприятия;

- стоимость нефти оказалась выше, чем ожидалось;

- размер страховой премии за риск уменьшился;

- хорошая урожайность прошлых годов позволила сельским угодьям сделать достаточные запасы продукции, что позволило существенно замедлить инфляцию в этой сфере, как следствие, упали и цены на товары данного сегмента.

И все же, сберегательная модель поведения пока еще преобладает в российском обществе.

Есть тут и другие положительные моменты: заработная плата увеличивается не только реально, но и номинально, то есть растет ее покупательная способность.

Замедление инфляции должно снизить инфляционные ожидания населения и представителей предпринимательства. Что это означает? Что люди не будут стремиться покупать как можно больше товаров, а предпочтут открывать вклады, инвестировать средства в бизнес.

Изменения денежно-кредитной политики

Тенденция использования довольно жесткой кредитной политики необходима хотя бы потому, что это положительно повлияет на склонность граждан сберегать свои средства, а не тратить их из-за роста инфляции.

Планируется также снижение значения процентов в банках, что предрасположит людей оформлять кредиты.

Хотя в большей степени это касается надежных и платежеспособных заемщиков. В остальном же планируется смягчение условий кредитования.

Ранее Минфин производил закупку иностранной валюты с целью положительно воздействовать на соотношение курса рубля. Правда, это не дало существенного результата. Зато инфляционные риски в краткосрочном периоде не были повышены в ходе этой операции.

Быстрый рост экономической активности населения

Экономическая динамика в стране получает все больше положительных моментов. Решительнее настроены владельцы сельских хозяйств и простые предприниматели. Есть и другие факторы, указывающие на рост экономической активности:

- рост ВВП;

- рост инвестиций в российскую экономику со стороны иностранных граждан;

- увеличение объемов промышленного производства;

- стабильное значение уровня безработицы;

- рост реальной заработной платы, что увеличивает спрос на товары.

ЦБ РФ высказывает положительное мнение и относительно дальнейшего роста ВВП не только в 2017, но и в 2018, 2019 годах в среднем на 1–2%.

И эта оценка сделана на основе прогноза снижения цен на нефть. Отмечается, что позитивные тенденции будут укрепляться со временем, а вовремя производимые структурные преобразования должны этому поспособствовать.

Инфляционные риски

Произошло объективное снижение рисков того, что инфляция к концу текущего года не будет превышать 4%. Но есть предположение, что текущее значение может укрепиться на довольно длительный период времени, что будет мешать быстрому развитию экономики, но рост экономики сейчас стабильный.

Но есть предположение, что текущее значение может укрепиться на довольно длительный период времени, что будет мешать быстрому развитию экономики, но рост экономики сейчас стабильный.

Текущие риски больше связаны не с ситуацией в стране, а с тем, что инфляционные ожидания не будут снижаться – люди по инерции будут бояться сберегать и вкладывать.

Инфляционные риски подпитываются еще и волатильностью (изменчивостью) мировых рынков – товаров и денег.

Снизить их позволит кредитно-денежная политика страны, а впоследствии она поспособствует снижению и закреплению инфляции.

Что ждать дальше? По прогнозам ключевая ставка ЦБ в 2019 году еще может измениться. Не зря новые заседания проходят уже несколько раз за год. Далее будут рассмотрены и другие вопросы денежно-кредитной политики страны.

Центральный банк Российской Федерации (Банк России)

Пресс-служба

107016, Москва, ул. Неглинная, 12

Банк России принял решение снизить ключевую ставку на 25 б. п., до 7,25% годовых

п., до 7,25% годовых

Совет директоров Банка России 26 июля 2019 года принял решение снизить

ключевую ставку

на 25 б.п., до 7,25% годовых. Продолжается замедление инфляции. Однако инфляционные ожидания остаются на повышенном уровне. Темпы роста российской экономики складываются ниже ожиданий Банка России. Слабая экономическая активность наряду с временными факторами ограничивает инфляционные риски на краткосрочном горизонте. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция вернется к 4% в начале 2020 года.

При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров и переход к нейтральной денежно-кредитной политике в первой половине 2020 года. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

Динамика инфляции.

Продолжается замедление инфляции. Годовой темп прироста потребительских цен в июне снизился до 4,7% (с 5,1% в мае 2019 года) и, по оценке на 22 июля, составил около 4,6%. Годовая базовая инфляция по итогам июня снизилась впервые с марта 2018 года и составила 4,6%. Месячный темп прироста потребительских цен с исключением сезонности замедлился до 0,1% в июне после 0,3–0,4% в феврале-мае. При этом большинство показателей месячной инфляции, отражающих наиболее устойчивые процессы ценовой динамики, по оценкам Банка России, находятся вблизи 4% в годовом выражении.

Сдерживающее влияние на инфляцию оказывает динамика потребительского спроса. Вклад в замедление роста потребительских цен внесли и временные дезинфляционные факторы, включая укрепление рубля с начала текущего года и снижение цен на плодоовощную продукцию на фоне более раннего поступления нового урожая. На динамике годовой инфляции также отразились эффекты базы.

В июне-июле ценовые ожидания предприятий продолжили снижаться. Инфляционные ожидания населения с апреля существенно не изменились, оставаясь на повышенном уровне. Замедление инфляции создает условия для снижения инфляционных ожиданий в будущем.

Инфляционные ожидания населения с апреля существенно не изменились, оставаясь на повышенном уровне. Замедление инфляции создает условия для снижения инфляционных ожиданий в будущем.

По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция вернется к 4% в начале 2020 года.

Денежно-кредитные условия.

С момента предыдущего заседания Совета директоров Банка России денежно-кредитные условия продолжили смягчаться. Этому в том числе способствовало изменение ожиданий участников финансового рынка относительно траектории ключевой ставки Банка России, а также пересмотр вниз ожидаемых траекторий процентных ставок в США и еврозоне. Продолжилось снижение доходностей ОФЗ и депозитных ставок. Принятые Банком России решения о снижении ключевой ставки и произошедшее с начала текущего года снижение доходностей ОФЗ создают условия для снижения депозитно-кредитных ставок в будущем.

В июне продолжился рост кредитования реального сектора на фоне смягчения денежно-кредитных условий. Годовой темп прироста кредитов нефинансовым организациям достиг максимума с 2015 года, а темп прироста кредитов физическим лицам стабилизировался после заметного увеличения в предыдущие месяцы.

Годовой темп прироста кредитов нефинансовым организациям достиг максимума с 2015 года, а темп прироста кредитов физическим лицам стабилизировался после заметного увеличения в предыдущие месяцы.

Экономическая активность.

Темпы роста российской экономики с начала года складываются ниже ожиданий Банка России. Это связано со слабой динамикой инвестиционной активности, а также значительным снижением годовых темпов роста экспорта, в том числе на фоне ослабления внешнего спроса. В II квартале наметилось ускорение годового роста промышленного производства, которое может не иметь устойчивый характер. Продолжилось снижение годового темпа роста оборота розничной торговли в условиях сокращения реальных располагаемых доходов населения. Безработица находится на исторически низком уровне, однако в условиях сокращения числа занятых и рабочей силы это не создает избыточного инфляционного давления.

В первом полугодии бюджетная политика оказала дополнительное сдерживающее влияние на динамику экономической активности, что отчасти связано со смещением сроков реализации ряда запланированных Правительством национальных проектов. Со второй половины 2019 года ожидается увеличение государственных расходов, в том числе инвестиционного характера.

Со второй половины 2019 года ожидается увеличение государственных расходов, в том числе инвестиционного характера.

Инфляционные риски.

На краткосрочном горизонте дезинфляционные риски преобладают над проинфляционными. Это прежде всего связано со слабой динамикой внутреннего и внешнего спроса.

При этом значимыми рисками остаются повышенные и незаякоренные инфляционные ожидания. Сохраняются риски замедления роста мировой экономики, в том числе вследствие дальнейшего ужесточения международных торговых ограничений. Геополитические факторы могут привести к усилению волатильности на мировых товарных и финансовых рынках и оказать влияние на курсовые и инфляционные ожидания. Факторы со стороны предложения на рынке нефти могут усиливать волатильность мировых цен на нефть. Однако произошедший в июне-июле пересмотр ожидаемых траекторий процентных ставок в США и еврозоне снижает риски значительного оттока капитала из стран с формирующимися рынками.

Бюджетная политика может оказать значимое влияние на динамику инфляции как на краткосрочном, так и на среднесрочном горизонте. Догоняющий рост бюджетных расходов во втором полугодии текущего года может иметь проинфляционный эффект в конце 2019 — начале 2020 года. В дальнейшем повышательное давление на инфляцию могут оказать возможные решения об использовании ликвидной части Фонда национального благосостояния сверх порогового уровня в 7% ВВП.

Догоняющий рост бюджетных расходов во втором полугодии текущего года может иметь проинфляционный эффект в конце 2019 — начале 2020 года. В дальнейшем повышательное давление на инфляцию могут оказать возможные решения об использовании ликвидной части Фонда национального благосостояния сверх порогового уровня в 7% ВВП.

Оценка Банком России рисков, связанных с динамикой заработных плат, цен на отдельные продовольственные товары, возможными изменениями в потребительском поведении, существенно не изменилась. Эти риски остаются умеренными.

При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров и переход к нейтральной денежно-кредитной политике в первой половине 2020 года. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 6 сентября 2019 года . Время публикации пресс-релиза о решении Совета директоров Банка России и среднесрочного прогноза — 13:30 по московскому времени.

С 01.01.2016 года значение ставки рефинансирования ЦБ РФ приравнено к значению ключевой ставки Банка России на соответствующую дату. С 01.01.2016 самостоятельное значение ставки рефинансирования не устанавливается и на сайте Банка России не показывается.

Ставка рефинансирования /Ключевая ставка/ Банка России на сегодня, т.е. с 17.06.2019 года составляет — 7,50%, а с 29.07.2019 — 7,25%.

Очередной Совет директоров Банка России, состоявшийся 26 июля 2019 года принял решение снизить ключевую ставку на 25 б.п., до 7,25% годовых. Данная ставка (7,25%) будет пока действовать до 6 сентября 2019 года.

А так как после 31.12.2015 года значение ставки рефинансирования соответствует ключевой ставки и отдельно Банком России не устанавливается, то начиная с 29. 07.2019 ставки рефинансирования также составляет 7,25%.

07.2019 ставки рефинансирования также составляет 7,25%.

Предыдущая ключевая ставка Банка России действовала с 17.06.2019 г. и составляла 7,50%, т.е. срок её действия составлял чуть более одного месяца.

Предыдущая неофициальная ставка рефинансирования также действовала с 17.06.2019 года по 28.07.2019 года и соответствовала ключевой ставке этого периода (7,50% годовых).

Последняя официально установленная

Банком России ставка рефинансирования действовала с 14 сентября 2012 г. по 31 декабря 2015 г. и составляла 8,25% годовых.

Переход на ключевую ставку произведён Советом Директоров Банка России, что изложено в Указании Банка России от 11.12.2015 № 3894-У «О ставке рефинансирования Банка России и ключевой ставке Банка России»).

А с 1 января 2016 года даже справочное озвучивание ставки рефинансирования Банком России — уже не производится

.

Ставка рефинансирования ЦБ РФ на конец июля — начало сентября 2019 года

26 июля 2019 года Совет директоров Банка России принял решение снизить ключевую ставку на 25 б. п., до 7,25% годовых. Ставка рефинансирования (неофициальная) также снижена до уровня 7,25% годовых.

п., до 7,25% годовых. Ставка рефинансирования (неофициальная) также снижена до уровня 7,25% годовых.

Совет директоров Банка России отметил, что продолжается замедление годовой инфляции. Однако инфляционные ожидания остаются на повышенном уровне. Темпы роста российской экономики складываются ниже ожиданий Банка России. Слабая экономическая активность наряду с временными факторами ограничивает инфляционные риски на краткосрочном горизонте. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция вернется к 4% в начале 2020 года.

При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров и переход к нейтральной денежно-кредитной политике в первой половине 2020 года. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

Принимая решение о снижении ключевой ставки/ставки рефинансирования до уровня 7,25%, Совет директоров Банка России исходил из следующего:

Динамика инфляции

.Продолжается замедление инфляции. Годовой темп прироста потребительских цен в июне снизился до 4,7% (с 5,1% в мае 2019 года) и, по оценке на 22 июля, составил около 4,6%. Годовая базовая инфляция по итогам июня снизилась впервые с марта 2018 года и составила 4,6%. Месячный темп прироста потребительских цен с исключением сезонности замедлился до 0,1% в июне после 0,3–0,4% в феврале-мае. При этом большинство показателей месячной инфляции, отражающих наиболее устойчивые процессы ценовой динамики, по оценкам Банка России, находятся вблизи 4% в годовом выражении.Сдерживающее влияние на инфляцию оказывает динамика потребительского спроса. Вклад в замедление роста потребительских цен внесли и временные дезинфляционные факторы, включая укрепление рубля с начала текущего года и снижение цен на плодоовощную продукцию на фоне более раннего поступления нового урожая.

На динамике годовой инфляции также отразились эффекты базы.

В июне-июле ценовые ожидания предприятий продолжили снижаться. Инфляционные ожидания населения с апреля существенно не изменились, оставаясь на повышенном уровне. Замедление инфляции создает условия для снижения инфляционных ожиданий в будущем.

По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция вернется к 4% в начале 2020 года.

Денежно-кредитные условия

. С момента предыдущего заседания Совета директоров Банка России денежно-кредитные условия продолжили смягчаться. Этому в том числе способствовало изменение ожиданий участников финансового рынка относительно траектории ключевой ставки Банка России, а также пересмотр вниз ожидаемых траекторий процентных ставок в США и еврозоне. Продолжилось снижение доходностей ОФЗ и депозитных ставок. Принятые Банком России решения о снижении ключевой ставки и произошедшее с начала текущего года снижение доходностей ОФЗ создают условия для снижения депозитно-кредитных ставок в будущем.В июне продолжился рост кредитования реального сектора на фоне смягчения денежно-кредитных условий. Годовой темп прироста кредитов нефинансовым организациям достиг максимума с 2015 года, а темп прироста кредитов физическим лицам стабилизировался после заметного увеличения в предыдущие месяцы.

Экономическая активность

. Темпы роста российской экономики с начала года складываются ниже ожиданий Банка России. Это связано со слабой динамикой инвестиционной активности, а также значительным снижением годовых темпов роста экспорта, в том числе на фоне ослабления внешнего спроса. В II квартале наметилось ускорение годового роста промышленного производства, которое может не иметь устойчивый характер. Продолжилось снижение годового темпа роста оборота розничной торговли в условиях сокращения реальных располагаемых доходов населения. Безработица находится на исторически низком уровне, однако в условиях сокращения числа занятых и рабочей силы это не создает избыточного инфляционного давления.В первом полугодии бюджетная политика оказала дополнительное сдерживающее влияние на динамику экономической активности, что отчасти связано со смещением сроков реализации ряда запланированных Правительством национальных проектов. Со второй половины 2019 года ожидается увеличение государственных расходов, в том числе инвестиционного характера.

Инфляционные риски

. На краткосрочном горизонте дезинфляционные риски преобладают над проинфляционными. Это прежде всего связано со слабой динамикой внутреннего и внешнего спроса.При этом значимыми рисками остаются повышенные и незаякоренные инфляционные ожидания. Сохраняются риски замедления роста мировой экономики, в том числе вследствие дальнейшего ужесточения международных торговых ограничений. Геополитические факторы могут привести к усилению волатильности на мировых товарных и финансовых рынках и оказать влияние на курсовые и инфляционные ожидания. Факторы со стороны предложения на рынке нефти могут усиливать волатильность мировых цен на нефть.

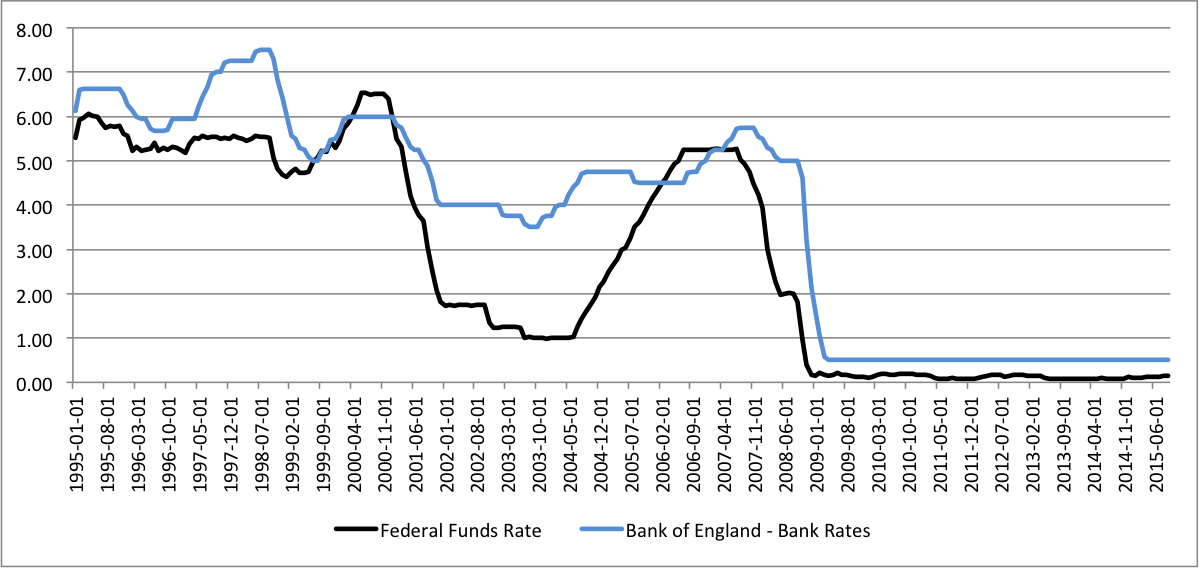

Однако произошедший в июне-июле пересмотр ожидаемых траекторий процентных ставок в США и еврозоне снижает риски значительного оттока капитала из стран с формирующимися рынками.

Бюджетная политика может оказать значимое влияние на динамику инфляции как на краткосрочном, так и на среднесрочном горизонте. Догоняющий рост бюджетных расходов во втором полугодии текущего года может иметь проинфляционный эффект в конце 2019 — начале 2020 года. В дальнейшем повышательное давление на инфляцию могут оказать возможные решения об использовании ликвидной части Фонда национального благосостояния сверх порогового уровня в 7% ВВП.

Оценка Банком России рисков, связанных с динамикой заработных плат, цен на отдельные продовольственные товары, возможными изменениями в потребительском поведении, существенно не изменилась. Эти риски остаются умеренными.

При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров и переход к нейтральной денежно-кредитной политике в первой половине 2020 года.

Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 6 сентября 2019 года

. Время публикации пресс-релиза о решении Совета директоров Банка России — 13:30 по московскому времени

.

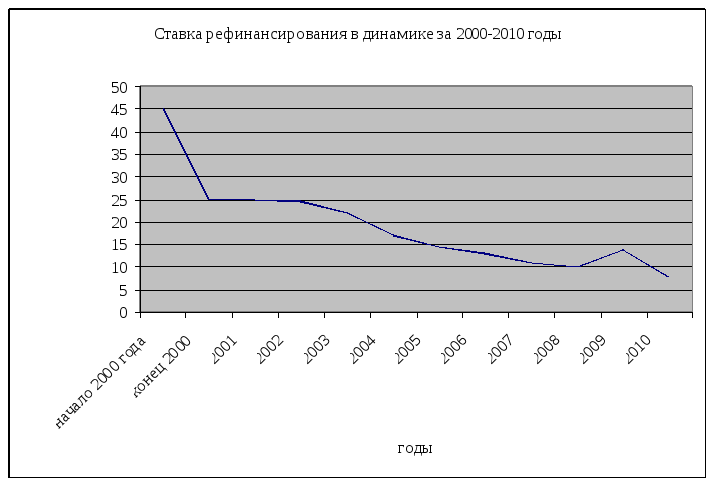

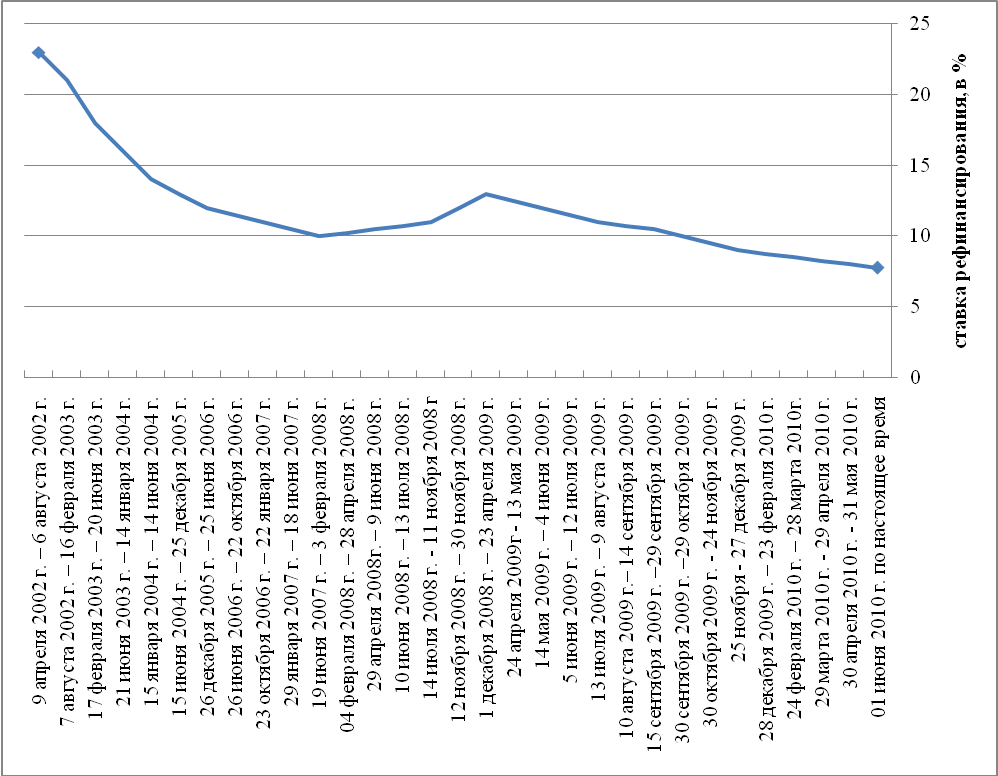

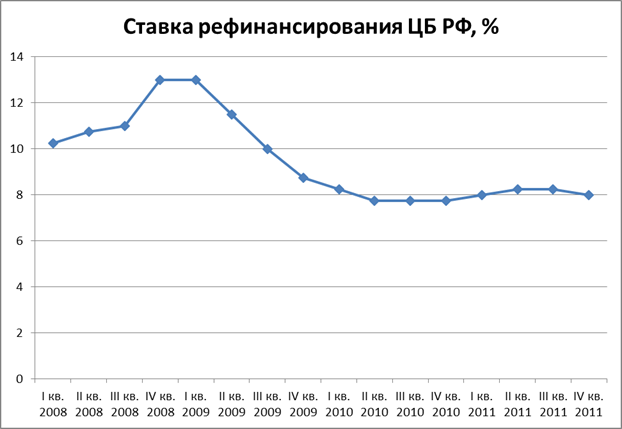

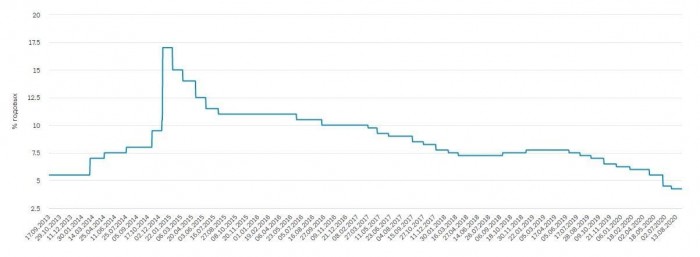

Динамика ставки рефинансирования Банка России с 1992 по 2015 годы. И далее…

В материале проанализирована динамика ставки рефинансирования за последние 20 лет — начиная с 01 января 1992 года. Наиболее высокая ставка рефинансирования, которая устанавливалась Центробанком РФ в период с 15 октября 1993 г. по 28 апреля 1994 г и составляла 210 %. В течении 10 лет скорость изменения ставки рефинансирования Центрального Банка замедлялась, то есть ставка рефинансирования становилась более стабильной. В период с 1993 по 2000 год ставка рефинансирования менялась в основном в течение года от 5 до 9 раз. В период с 2002 по 2007 годы ставка рефинансирования стабилизировалась и менялась в течение года от 1 до 3 раз, причем только в сторону снижения.

В период с 1993 по 2000 год ставка рефинансирования менялась в основном в течение года от 5 до 9 раз. В период с 2002 по 2007 годы ставка рефинансирования стабилизировалась и менялась в течение года от 1 до 3 раз, причем только в сторону снижения.

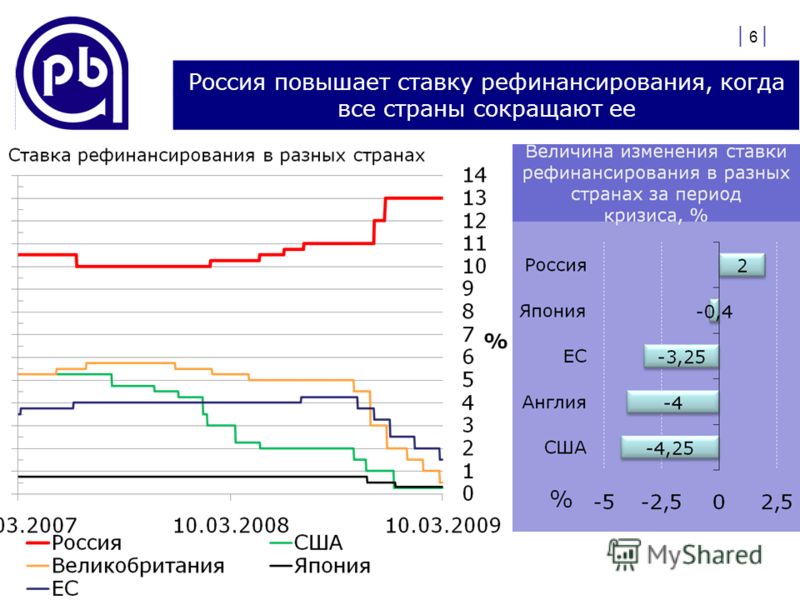

В течении 2008 года ставка рефинансирования ЦБ РФ постоянно росла, и особенно часто после начала мирового финансового кризиса. В 2008 году ставка рефинансирования менялась 6 раз, и это при том, что почти все центральные банки ведущих стран мира пересматривали ставки в сторону понижения. Но несмотря на сложный финансовый период, 2008 год Россия завершила со ставкой рефинансирования в размере 13,00 %. (Указание ЦБ РФ от 28.11.2008 № 2135-У «О размере ставки рефинансирования Банка России») и уровнем инфляции в 13,3%, т.е. ситуацию ЦБ РФ удержал под контролем.

Ставка рефинансирования ЦБ РФ в течении 2009 года менялась 10 раз, и все в сторону понижения. 2009 год Россия завершила со ставкой рефинансирования ЦБ в размере 8,75% и инфляцией в 8,8% (сведения Росстата), и это были самые низкие показатели с 1991 года, то есть за всю историю постсоветской России. Установленная регулятором столь низкая ставка рефинансирования была направлена на стимулирование кредитной активности банков, а также на сдерживание инфляционных процессов.

Установленная регулятором столь низкая ставка рефинансирования была направлена на стимулирование кредитной активности банков, а также на сдерживание инфляционных процессов.

В 2010 году ставка рефинансирования Центробанка менялась только 4 раза, и только в сторону понижения. В 2010 году была также зафиксирована самая низкая за все существование Российской Федерации ставка рефинансирования в 7,75%, которая действовала с 01 июня 2010 по 27 февраля 2011 года. 2010 год Россия завершила со ставкой рефинансирования ЦБ в размере 7,75% и инфляцией в размере 8,8%.

2011 год Россия завершила со ставкой рефинансирования в 8,00%. Это было четвертое значение ставки рефинансирования Банка России за год. В течении года ставка пересматривалась трижды. Инфляция в РФ за 2011 год составила 6,1%, что является историческим минимумом для страны.

2012 год завершился со ставкой рефинансирования 8,25 % и инфляцией в 6,6 %. В течении 2012 года изменение ставки рефинансирования производилось Банком России только один раз — с 14 сентября в сторону увеличения на 0,25 пунктов. В течении предыдущих восьми месяцев 2012 года действовала ставка рефинансирования в размере — 8.00 %.

В течении предыдущих восьми месяцев 2012 года действовала ставка рефинансирования в размере — 8.00 %.

2013 год в России завершился со ставкой рефинансирования — 8,25 %, ключевой ставкой в 5,5%, и инфляцией в 6,5%. В течении всего 2013 года ставка рефинансирования Банка России оставалась неизменной и составляла 8,25 %. А с 13 сентября этого года ставка рефинансирования стала играть второстепенное значение и Банком России приводится справочно. По проекту Банка России к 2016 году ставка рефинансирования должна будет по значению сравняться с ключевой ставкой.

2014 год завершился со ставкой рефинансирования 8,25 %, ключевой ставкой 17% и инфляцией 11,4%. В течении 2014 года должна была продолжиться политика ЦБ РФ по её корректировки до уровня ключевой ставки. Фактически с января по декабрь 2014 года ставка рефинансирования не менялась, а в связи с резким поднятием в конце года ключевой ставки, её изменения пока смотрится нереальным.

В течении всего 2015 года ставка рефинансирования не менялась и год завершился со ставкой рефинансирования — 8,25 % и ключевой ставкой — 11,0%.

На начало 2016 года ставка рефинансирования составляла 11,00 %, как и ключевая ставка, а в дальнейшем изменение ставки рефинансирования происходило одновременно с изменением ключевой ставки Банка России и на ту же величину. С 1 января 2016 года самостоятельное значение ставки рефинансирования не устанавливается и динамика не фиксируется. Ключевая ставка в течении 2016 года изменялась дважды (до 10,5 % и до 10,0%). На конец 2016 года ключевая ставка сохранена на уровне 10,00%.

Ключевая ставка/Ставка рефинансирования за 2017 год менялась 6 раз и всё в сторону понижения — с 10,11% до 7,75 % (На начало года составляла 10,0%, с 27.03.2017 года снизилась до уровня в 9,75%, с 02.05.2017 года снизилась до уровня 9,25%, с 19.06.2017 года — 9,00%, с 18.09.2017 до 8,50%, с 30.10.2017 года до 8,25%, а с 18.12.2017 до 7,75%).

На начало 2018 года Банком России сохранялась ключевая ставка в 7,75% годовых, с 12.02.2018 она снижена до 7,50%, с 26.03.2018 года снижена до 7,25%, а с 17. 09.2018 года повышена до 7,50% в связи с изменением внешних условий. 17.12.2018 года произведено последнее в том году изменение ставки до 7,75%, это 5-я ключевая ставка /ставка рефинансирования/, установленная в течении 2018 года.

09.2018 года повышена до 7,50% в связи с изменением внешних условий. 17.12.2018 года произведено последнее в том году изменение ставки до 7,75%, это 5-я ключевая ставка /ставка рефинансирования/, установленная в течении 2018 года.

В период января — июня 2019 года ключевая ставка Банка России составляла 7,75% годовых, с 17 июня 2019 г. снижена до — 7,50%, а с 29 июля 2019 снижена уже до 7,25%.

Ниже приводятся все ставки рефинансирования Центрального Банка Российской Федерации, начиная с 1992 года и по день отмены её самостоятельного официального установления и ключевые ставки за последние три года.

Ставки рефинансирования Центрального Банка Российской Федерации| Период действия ставки рефинансирования | Ставка рефинансирования (%) | Нормативный документ |

|---|---|---|

| 01.01.2016 г.* | С этой даты значение ставки рефинансирования соответствует значению ключевой ставки Банка России — на соответствующую дату установки | Указание Банка России от 11. 12.2015 № 3894-У «О ставке рефинансирования Банка России и ключевой ставке Банка России» 12.2015 № 3894-У «О ставке рефинансирования Банка России и ключевой ставке Банка России» |

| 14 сентября 2012 г — 31 декабря 2015 г. | 8,25 | Указание Банка России от 13.09.2012 № 2873-У |

| 26 декабря 2011 г. — 13 сентября 2012 г. | 8,00 | Указание Банка России от 23.12.2011 № 2758-У |

| 3 мая 2011 г. — 25 декабря 2011 г. | 8,25 | Указание Банка России от 29.04.2011 № 2618-У |

| 28 февраля 2011 г. — 2 мая 2011 г. | 8,00 | Указание Банка России от 25.02.2011 № 2583-У |

| 01 июня 2010 г. — 27 февраля 2011 г. | 7,75 | Указание Банка России от 31.05.2010 № 2450-У |

| 30 апреля 2010 г. — 31 мая 2010 г. | 8,00 | Указание Банка России от 29.04.2010 № 2439-У |

| 29 марта 2010 г. — 29 апреля 2010 г. | 8,25 | Указание Банка России от 26.03.2010 № 2415-У |

24 февраля 2010 г. – 28 марта 2010г. – 28 марта 2010г. | 8,50 | Указание Банка России от 19.02.2010 № 2399-У |

| 28 декабря 2009 г. – 23 февраля 2010 г. | 8,75 | Указание Банка России от 25.12.2009 № 2369-У |

| 25 ноября — 27 декабря 2009 г. | 9,0 | Указание Банка России от 24.11.2009 № 2336-У |

| 30 октября 2009 г. — 24 ноября 2009 г. | 9,50 | Указание Банка России от 29.10.2009 № 2313-У |

| 30 сентября 2009 г. –29 октября 2009 г. | 10,00 | Указание Банка России от 29.09.2009 № 2299-У |

| 15 сентября 2009 г. –29 сентября 2009 г. | 10,50 | Указание Банка России от 14.09.2009 № 2287-У |

| 10 августа 2009 г.– 14 сентября 2009 г. | 10,75 | Указание ЦБ РФ от 07.08.2009 № 2270-У |

| 13 июля 2009 г. – 9 августа 2009 г. | 11,0 | Указание ЦБ РФ от 10.07.2009 № 2259-У |

5 июня 2009 г. – 12 июля 2009 г. – 12 июля 2009 г. | 11,5 | Указание ЦБ РФ от 04.06.2009 № 2247-У |

| 14 мая 2009 г. – 4 июня 2009 г. | 12,0 | Указание ЦБ РФ от 13.05.2009 № 2230-У |

| 24 апреля 2009г — 13 мая 2009 г. | 12,5 | Указание ЦБ РФ от 23.04.2009 № 2222-У |

| 1 декабря 2008 г. – 23 апреля 2009 г. | 13,00 | Указание ЦБ РФ от 28.11.2008 № 2135-У |

| 12 ноября 2008 г. – 30 ноября 2008 г. | 12,00 | Указание ЦБ РФ от 11.11.2008 № 2123-У |

| 14 июля 2008 г. — 11 ноября 2008 г | 11,00 | Указание ЦБ РФ от 11.07.2008 № 2037-У |

| 10 июня 2008 г. – 13 июля 2008 г. | 10,75 | Указание ЦБ РФ от 09.06.2008 № 2022-У |

| 29 апреля 2008г. – 9 июня 2008 г. | 10,5 | Указание ЦБ РФ от 28.04.2008 № 1997-У |

| 04 февраля 2008 г. – 28 апреля 2008 г. | 10,25 | Указание ЦБ РФ от 01. 02.2008 № 1975-У 02.2008 № 1975-У |

| 19 июня 2007 г. – 3 февраля 2008 г. | 10,0 | Телеграмма ЦБ РФ от 18.06.2007 № 1839-У |

| 29 января 2007 г. – 18 июня 2007 г. | 10,5 | Телеграмма ЦБ РФ от 26.01.2007 № 1788-У |

| 23 октября 2006 г. – 22 января 2007 г. | 11 | Телеграмма ЦБ РФ от 20.10.2006 № 1734-У |

| 26 июня 2006 г. – 22 октября 2006 г. | 11,5 | Телеграмма ЦБ РФ от 23.06.2006 № 1696-У |

| 26 декабря 2005 г. – 25 июня 2006 г. | 12 | Телеграмма ЦБ РФ от 23.12.2005 № 1643-У |

| 15 июня 2004 г. – 25 декабря 2005 г. | 13 | Телеграмма ЦБ РФ от 11.06.2004 № 1443-У |

| 15 января 2004 г. – 14 июня 2004 г. | 14 | Телеграмма ЦБ РФ от 14.01.2004 № 1372-У |

| 21 июня 2003 г. – 14 января 2004 г. | 16 | Телеграмма ЦБ РФ от 20.06.2003 № 1296-У |

17 февраля 2003 г. – 20 июня 2003 г. – 20 июня 2003 г. | 18 | Телеграмма ЦБ РФ от 14.02.2003 № 1250-У |

| 7 августа 2002 г. – 16 февраля 2003 г. | 21 | Телеграмма ЦБ РФ от 06.08.2002 № 1185-У |

| 9 апреля 2002 г. – 6 августа 2002 г. | 23 | Телеграмма ЦБ РФ от 08.04.2002 № 1133-У |

| 4 ноября 2000 г. – 8 апреля 2002 г. | 25 | Телеграмма ЦБ РФ от 03.11.2000 № 855-У |

| 10 июля 2000 г. – 3 ноября 2000 г. | 28 | Телеграмма ЦБ РФ от 07.07.2000 № 818-У |

| 21 марта 2000 г. – 9 июля 2000 г. | 33 | Телеграмма ЦБ РФ от 20.03.2000 № 757-У |

| 7 марта 2000 г. – 20 марта 2000 г. | 38 | Телеграмма ЦБ РФ от 06.03.2000 № 753-У |

| 24 января 2000 г. – 6 марта 2000 г. | 45 | Телеграмма ЦБ РФ от 21.01.2000 № 734-У |

| 10 июня 1999 г. – 23 января 2000 г. | 55 | Телеграмма ЦБ РФ от 09. 06.99 № 574-У 06.99 № 574-У |

| 24 июля 1998 г. – 9 июня 1999 г. | 60 | Телеграмма ЦБ РФ от 24.07.98 № 298-У |

| 29 июня 1998 г. – 23 июля 1998 г. | 80 | Телеграмма ЦБ РФ от 26.06.98 № 268-У |

| 5 июня 1998 г. – 28 июня 1998 г. | 60 | Телеграмма ЦБ РФ от 04.06.98 № 252-У |

| 27 мая 1998 г. – 4 июня 1998 г. | 150 | Телеграмма ЦБ РФ от 27.05.98 № 241-У |

| 19 мая 1998 г. – 26 мая 1998 г. | 50 | Телеграмма ЦБ РФ от 18.05.98 № 234-У |

| 16 марта 1998 г. – 18 мая 1998 г. | 30 | Телеграмма ЦБ РФ от 13.03.98 № 185-У |

| 2 марта 1998 г. – 15 марта 1998 г. | 36 | Телеграмма ЦБ РФ от 27.02.98 № 181-У |

| 17 февраля 1998 г. – 1 марта 1998 г. | 39 | Телеграмма ЦБ РФ от 16.02.98 № 170-У |

2 февраля 1998 г. – 16 февраля 1998 г. | 42 | Телеграмма ЦБ РФ от 30.01.98 № 154-У |

| 11 ноября 1997 г. – 1 февраля 1998 г. | 28 | Телеграмма ЦБ РФ от 10.11.97 № 13-У |

| 6 октября 1997 г. – 10 ноября 1997 г. | 21 | Телеграмма ЦБ РФ от 01.10.97 № 83-97 |

| 16 июня 1997 г. – 5 октября 1997 г. | 24 | Телеграмма ЦБ РФ от 13.06.97 № 55-97 |

| 28 апреля 1997 г. – 15 июня 1997 г. | 36 | Телеграмма ЦБ РФ от 24.04.97 № 38-97 |

| 10 февраля 1997 г. – 27 апреля 1997 г. | 42 | Телеграмма ЦБ РФ от 07.02.97 № 9-97 |

| 2 декабря 1996 г. – 9 февраля 1997 г. | 48 | Телеграмма ЦБ РФ от 29.11.96 № 142-96 |

| 21 октября 1996 г. – 1 декабря 1996 г. | 60 | Телеграмма ЦБ РФ от 18.10.96 № 129-96 |

| 19 августа 1996 г. – 20 октября 1996 г. | 80 | Телеграмма ЦБ РФ от 16. 08.96 № 109-96 08.96 № 109-96 |

| 24 июля 1996 г. – 18 августа 1996 г. | 110 | Телеграмма ЦБ РФ от 23.07.96 № 107-96 |

| 10 февраля 1996 г. – 23 июля 1996 г. | 120 | Телеграмма ЦБ РФ от 09.02.96 № 18-96 |

| 1 декабря 1995 г. – 9 февраля 1996 г. | 160 | Телеграмма ЦБ РФ от 29.11.95 № 131-95 |

| 24 октября 1995 г. – 30 ноября 1995 г. | 170 | Телеграмма ЦБ РФ от 23.10.95 № 111-95 |

| 19 июня 1995 г. – 23 октября 1995 г. | 180 | Телеграмма ЦБ РФ от 16.06.95 № 75-95 |

| 16 мая 1995 г. – 18 июня 1995 г. | 195 | Телеграмма ЦБ РФ от 15.05.95 № 64-95 |

| 6 января 1995 г. – 15 мая 1995 г. | 200 | Телеграмма ЦБ РФ от 05.01.95 № 3-95 |

| 17 ноября 1994 г. – 5 января 1995 г. | 180 | Телеграмма ЦБ РФ от 16.11.94 № 199-94 |

12 октября 1994 г. – 16 ноября 1994 г. – 16 ноября 1994 г. | 170 | Телеграмма ЦБ РФ от 11.10.94 № 192-94 |

| 23 августа 1994 г. – 11 октября 1994 г. | 130 | Телеграмма ЦБ РФ от 22.08.94 № 165-94 |

| 1 августа 1994 г. – 22 августа 1994 г. | 150 | Телеграмма ЦБ РФ от 29.07.94 № 156-94 |

| 30 июня 1994 г. – 31 июля 1994 г. | 155 | Телеграмма ЦБ РФ от 29.06.94 № 144-94 |

| 22 июня 1994 г. – 29 июня 1994 г. | 170 | Телеграмма ЦБ РФ от 21.06.94 № 137-94 |

| 2 июня 1994 г. – 21 июня 1994 г. | 185 | Телеграмма ЦБ РФ от 01.06.94 № 128-94 |

| 17 мая 1994 г. – 1 июня 1994 г. | 200 | Телеграмма ЦБ РФ от 16.05.94 № 121-94 |

| 29 апреля 1994 г. – 16 мая 1994 г. | 205 | Телеграмма ЦБ РФ от 28.04.94 № 115-94 |

| 15 октября 1993 г. – 28 апреля 1994 г. | 210 | Телеграмма ЦБ РФ от 14. 10.93 № 213-93 10.93 № 213-93 |

| 23 сентября 1993 г. – 14 октября 1993 г. | 180 | Телеграмма ЦБ РФ от 22.09.93 № 200-93 |

| 15 июля 1993 г. – 22 сентября 1993 г. | 170 | Телеграмма ЦБ РФ от 14.07.93 № 123-93 |

| 29 июня 1993 г. – 14 июля 1993 г. | 140 | Телеграмма ЦБ РФ от 28.06.93 № 111-93 |

| 22 июня 1993 г. – 28 июня 1993 г. | 120 | Телеграмма ЦБ РФ от 21.06.93 № 106-93 |

| 2 июня 1993 г. – 21 июня 1993 г. | 110 | Телеграмма ЦБ РФ от 01.06.93 № 91-93 |

| 30 марта 1993 г. – 1 июня 1993 г. | 100 | Телеграмма ЦБ РФ от 29.03.93 № 52-93 |

| 23 мая 1992 г. – 29 марта 1993 г. | 80 | Телеграмма ЦБ РФ от 22.05.92 № 01-156 |

| 10 апреля 1992 г. – 22 мая 1992 г. | 50 | Телеграмма ЦБ РФ от 10.04.92 № 84-92 |

1 января 1992 г. – 9 апреля 1992 г. – 9 апреля 1992 г. | 20 | Телеграмма ЦБ РФ от 29.12.91 № 216-91 |

*Значение ставки рефинансирования Банка России с 01.01.2016 года приравнено к значению ключевой ставки Банка России на соответствующую дату. С 01.01.2016 самостоятельное значение ставки рефинансирования не устанавливается.

Динамика Ключевой ставки Банка России

за период 2017 — 2019 годы выглядит так:

| Период действия ключевой ставки | Ключевая ставка (ставка рефинансирования*) -% |

|---|---|

| с 29 июля 2019 г. — по 6 сентября 2019 года (дата ориентировочная) | 7,25 |

| с 17 июня 2019 г. — по 28 июля 2019 года | 7,50 |

| с 17 декабря 2018 г. — по 16 июня 2019 года | 7,75 |

| с 17 сентября 2018 г. — по 16 декабря 2018 г. | 7,50 |

| с 26 марта 2018 г. — по 16 сентября. | 7,25 |

с 12 февраля 2018 г. — по 25 марта 2018 года. — по 25 марта 2018 года. | 7,50 |

| с 18 декабря 2017 г. — по 11 февраля 2018 года. | 7,75 |

| с 30 октября 2017 г. — по 17 декабря 2017 года. | 8,25 |

| с 18 сентября 2017 г. — по 29 октября 2017 года. | 8,50 |

| с 19 июня 2017 г. — по 17 сентября 2017 года. | 9,00 |

| с 02 мая 2017 г. — по 18 июня 2017 года. | 9,25 |

| с 27 марта 2016 г. — по 01 мая 2017 года. | 9,75 |

Динамику по ключевой ставке начиная с момента её внедрения (с 13 сентября 2013 года) и историю её введения можно посмотреть

Ключевая ставка/Ставка рефинансирования/ на сегодня (с 17.06.2019 года по 28.07.2019 года.) составляет — 7,50%, а с 29.07.2019 составит — 7,25%.

Решения, которые принимались Банком России о ставке рефинансирования

Решение о совершенствовании системы инструментов денежно-кредитной политики Совет директоров Банка России принял 13 сентября 2013 года. На основании этого решения основную роль в политике банка стала играть ключевая ставка , а ставка рефинансирования — играет второстепенное значение и приводится справочно. Кроме того, Совет Директоров ЦБ постановил, что в период с 13 сентября 2013 года по 1 января 2016 ставка рефинансирования будет скорректирована до уровня ключевой ставки.

На основании этого решения основную роль в политике банка стала играть ключевая ставка , а ставка рефинансирования — играет второстепенное значение и приводится справочно. Кроме того, Совет Директоров ЦБ постановил, что в период с 13 сентября 2013 года по 1 января 2016 ставка рефинансирования будет скорректирована до уровня ключевой ставки.

С 01.01.2016 года ставка рефинансирования на сайте Центрального России РФ даже справочно уже не приводится, так как она теперь соответствует ключевой ставке.

Решение по корректировке ставки рефинансирования было принято 11.12.2015 года

Банком России совместно с Правительством, которое предусматривает следующее:

- с 1 января 2016 года по решению Совета Директоров Банка России от 11.12.2015 года значение ставки рефинансирования приравнивается к значению ключевой ставки Банка России, определенному на соответствующую дату и далее её самостоятельное значение не устанавливается. В дальнейшем изменение ставки рефинансирования будет происходить одновременно с изменением ключевой ставки Банка России на ту же величину.

- с 1 января 2016 года Правительство Российской Федерации будет также использовать ключевую ставку Банка России во всех нормативных актах вместо ставки рефинансирования (распоряжение Премьер-министром России Д. Медведевым подписано).

С января 2016 года в законодательство РФ были внесены изменения, согласно которым ставка рефинансирования была приравнена к ключевой. Последняя является переменным показателем. Ее устанавливает Банк России, в зависимости от экономических показателей, уровня инфляции и других факторов. Она выступает одним из главных инструментов реализации кредитно-денежной политики государства и напрямую влияет на стоимость кредитов, которые выдают коммерческие банки для бизнеса и населения, а также на проценты по депозитным вкладам.

Снижение ставки положительно влияет на развитие экономики. Дешевые кредиты стимулируют развитие бизнеса и потребительский спрос. Но, как известно, развитие происходит по определенным циклам. Это значит, кто Центробанку приходится время от времени менять ставку, осуществляя тем самым регулирование. Так, в период кризиса увеличение этого показателя снижает спрос на кредиты. Уменьшение объемов кредитования, хоть и замедляет рост развития экономики, но позволяет избежать процессов роста инфляции и усугубления кризиса.

Так, в период кризиса увеличение этого показателя снижает спрос на кредиты. Уменьшение объемов кредитования, хоть и замедляет рост развития экономики, но позволяет избежать процессов роста инфляции и усугубления кризиса.

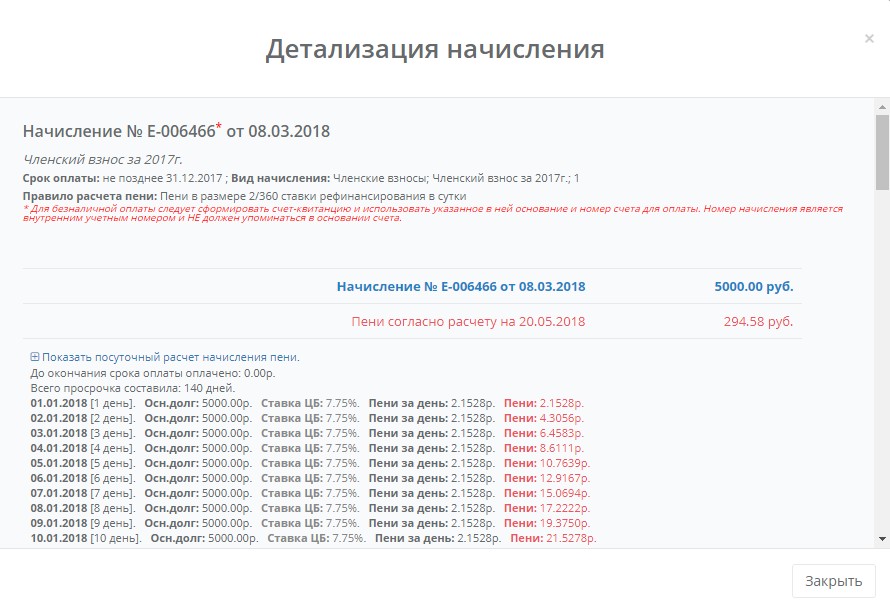

Зная точное значение ставки рефинансирования, бухгалтер организации может:

проверить, правильно ли начислили штрафные санкции контролирующие органы или партнеры по договору;

самостоятельно произвести расчет неустойки по договору, выплате зарплаты, налогам или другим платежам.

Чтобы узнать, сколько процентов нужно уплатить штрафных санкций, необходимо использовать актуальную величину показателя на момент просрочки. Если в этот период ставка менялась, расчет за период действия каждого ее размера осуществляется отдельно.

Содержит актуальное значение ставки рефинансирования по годам таблица, которая находится на сайте Центробанка. В ней указан размер показателя, период действия и документ, на основании которого изменения вступили в силу. Использовать рекомендуется исключительно эту таблицу (которую вы также видите на данной странице нашего сайта), так как она содержит точные и актуальные данные.

Использовать рекомендуется исключительно эту таблицу (которую вы также видите на данной странице нашего сайта), так как она содержит точные и актуальные данные.

Значение ставки

Сегодня размер ставки регулятор постепенно снижает. Связанно это со стабилизацией экономики и низким уровнем инфляции. Снижение наблюдалось в 2017 году, и на 2018 год прогноз улучшения макро и микроэкономических показателей РФ сохраняется. Последнее снижение показателя произошло 26 марта текущего года. По словам главы ЦБ РФ, регулятор планирует продолжать поэтапное снижение, если экономика будет и в дальнейшем подавать сигналы роста. Следующее изменение возможно уже в апреле 2018 года. Чтобы точно узнать, чему равна ключевая ставка, следует использовать актуальную информацию с сайта Центробанка.

Таблица с динамикой

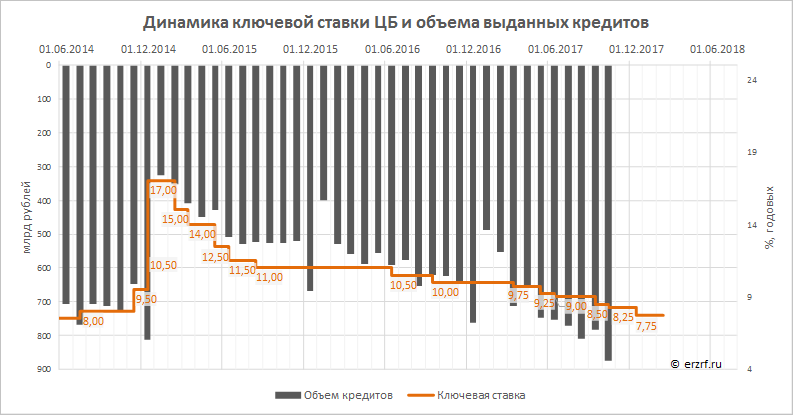

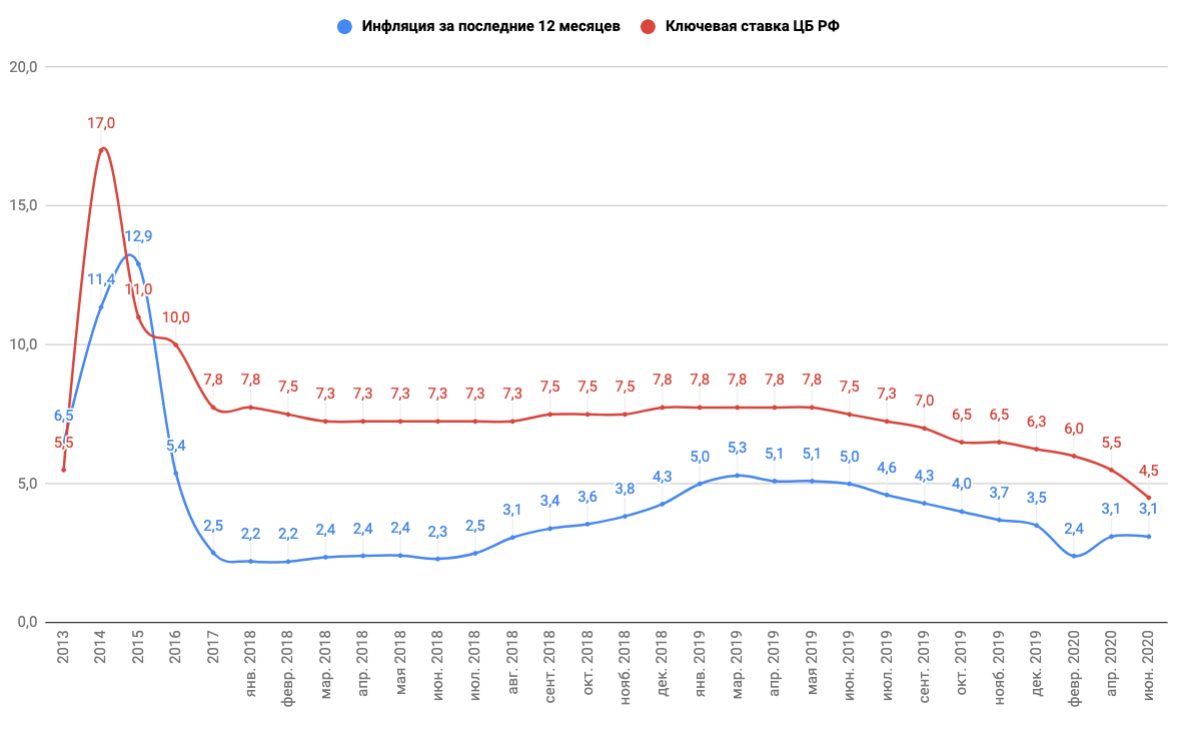

Менялась ставка рефинансирования постоянно, с момента ее введения в 1992 году. Изменение ставки рефинансирования имело место как в меньшую, так и в большую сторону. В кризисные времена 90-х значение этого показателя менялось менее чем за месяц, а максимальный размер превышал 200 пунктов. Легче всего оценить динамику на графике изменения ставки рефинансирования, а потом и ключевой.

Легче всего оценить динамику на графике изменения ставки рефинансирования, а потом и ключевой.

Узнать ставку рефинансирования на дату действия просроченной задолженности можно в таблице, которая приведена ниже.

По годам

Определенного периода, в течение которого действует процентная ставка рефинансирования, нет. Меняется она, в зависимости от состояния финансовой сферы и инфляционных ожиданий. Обычно рост показателя становится следствием удешевления национальной валюты, и наоборот. Чтобы легче было заинтересованным лицам определить размер ставки рефинансирования в разный период действия, используется таблица.

| Период действия ключевой ставки | Ключевая ставка (ставка рефинансирования*) -% |

|---|---|

| с 17 июня 2019 года | 7,50 |

| с 17 декабря 2018 г. по 16 июня 2019 года | 7,75 |

| с 17 сентября 2018 г. по 16 декабря 2018 года | 7,50 |

с 26 марта 2018 г. — по 16 сентября 2018 года. — по 16 сентября 2018 года. | 7,25 |

| с 12 февраля 2018 г. — по 25 марта 2018 года. | 7,50 |

| с 18 декабря 2017 г. — по 11 февраля 2018 года. | 7,75 |

| с 30 октября 2017 г. — по 17 декабря 2017 года. | 8,25 |

| с 18 сентября 2017 г. — по 29 октября 2017 года. | 8,50 |

| с 19 июня 2017 г. — по 17 сентября 2017 года. | 9,00 |

| с 02 мая 2017 г. — по 18 июня 2017 года. | 9,25 |

| с 27 марта 2016 г. — по 01 мая 2017 года. | 9,75 |

| с 19 сентября 2016 г. — по 26 марта 2017 года. | 10,00 |

| с 14 июня 2016 г. — по 18 сентября 2016 г. | 10,50 |

| с 01 января 2016 г. — по 13 июня 2016 г. | 11,00 |

| Период действия ставки рефинансирования | Ставка рефинансирования (%) | Нормативный документ |

|---|---|---|

01. 01.2016 г.* 01.2016 г.* | С этой даты значение ставки рефинансирования соответствует значению ключевой ставки Банка России — на соответствующую дату установки | Указание Банка России от 11.12.2015 № 3894-У «О ставке рефинансирования Банка России и ключевой ставке Банка России» |

| 14 сентября 2012 г — 31 декабря 2015 г. | 8,25 | Указание Банка России от 13.09.2012 № 2873-У |

| 26 декабря 2011 г. — 13 сентября 2012 г. | 8,00 | Указание Банка России от 23.12.2011 № 2758-У |

| 3 мая 2011 г. — 25 декабря 2011 г. | 8,25 | Указание Банка России от 29.04.2011 № 2618-У |

| 28 февраля 2011 г. — 2 мая 2011 г. | 8,00 | Указание Банка России от 25.02.2011 № 2583-У |

| 01 июня 2010 г. — 27 февраля 2011 г. | 7,75 | Указание Банка России от 31.05.2010 № 2450-У |

| 30 апреля 2010 г. — 31 мая 2010 г. | 8,00 | Указание Банка России от 29. 04.2010 № 2439-У 04.2010 № 2439-У |

| 29 марта 2010 г. — 29 апреля 2010 г. | 8,25 | Указание Банка России от 26.03.2010 № 2415-У |

| 24 февраля 2010 г. — 28 марта 2010г. | 8,50 | Указание Банка России от 19.02.2010 № 2399-У |

| 28 декабря 2009 г. — 23 февраля 2010 г. | 8,75 | Указание Банка России от 25.12.2009 № 2369-У |

| 25 ноября — 27 декабря 2009 г. | 9,0 | Указание Банка России от 24.11.2009 № 2336-У |

| 30 октября 2009 г. — 24 ноября 2009 г. | 9,50 | Указание Банка России от 29.10.2009 № 2313-У |

| 30 сентября 2009 г. -29 октября 2009 г. | 10,00 | Указание Банка России от 29.09.2009 № 2299-У |

| 15 сентября 2009 г. -29 сентября 2009 г. | 10,50 | Указание Банка России от 14.09.2009 № 2287-У |

| 10 августа 2009 г.- 14 сентября 2009 г. | 10,75 | Указание ЦБ РФ от 07. 08.2009 № 2270-У 08.2009 № 2270-У |

| 13 июля 2009 г. — 9 августа 2009 г. | 11,0 | Указание ЦБ РФ от 10.07.2009 № 2259-У |

| 5 июня 2009 г. — 12 июля 2009 г. | 11,5 | Указание ЦБ РФ от 04.06.2009 № 2247-У |

| 14 мая 2009 г. — 4 июня 2009 г. | 12,0 | Указание ЦБ РФ от 13.05.2009 № 2230-У |

| 24 апреля 2009г — 13 мая 2009 г. | 12,5 | Указание ЦБ РФ от 23.04.2009 № 2222-У |

| 1 декабря 2008 г. — 23 апреля 2009 г. | 13,00 | Указание ЦБ РФ от 28.11.2008 № 2135-У |

| 12 ноября 2008 г. — 30 ноября 2008 г. | 12,00 | Указание ЦБ РФ от 11.11.2008 № 2123-У |

| 14 июля 2008 г. — 11 ноября 2008 г | 11,00 | Указание ЦБ РФ от 11.07.2008 № 2037-У |

| 10 июня 2008 г. — 13 июля 2008 г. | 10,75 | Указание ЦБ РФ от 09.06.2008 № 2022-У |

29 апреля 2008г. — 9 июня 2008 г. | 10,5 | Указание ЦБ РФ от 28.04.2008 № 1997-У |

| 04 февраля 2008 г. — 28 апреля 2008 г. | 10,25 | Указание ЦБ РФ от 01.02.2008 № 1975-У |

| 19 июня 2007 г. — 3 февраля 2008 г. | 10,0 | Телеграмма ЦБ РФ от 18.06.2007 № 1839-У |

| 29 января 2007 г. — 18 июня 2007 г. | 10,5 | Телеграмма ЦБ РФ от 26.01.2007 № 1788-У |

| 23 октября 2006 г. — 22 января 2007 г. | 11 | Телеграмма ЦБ РФ от 20.10.2006 № 1734-У |

| 26 июня 2006 г. — 22 октября 2006 г. | 11,5 | Телеграмма ЦБ РФ от 23.06.2006 № 1696-У |

| 26 декабря 2005 г. — 25 июня 2006 г. | 12 | Телеграмма ЦБ РФ от 23.12.2005 № 1643-У |

| 15 июня 2004 г. — 25 декабря 2005 г. | 13 | Телеграмма ЦБ РФ от 11.06.2004 № 1443-У |

| 15 января 2004 г. — 14 июня 2004 г. | 14 | Телеграмма ЦБ РФ от 14. 01.2004 № 1372-У 01.2004 № 1372-У |

| 21 июня 2003 г. — 14 января 2004 г. | 16 | Телеграмма ЦБ РФ от 20.06.2003 № 1296-У |

| 17 февраля 2003 г. — 20 июня 2003 г. | 18 | Телеграмма ЦБ РФ от 14.02.2003 № 1250-У |

| 7 августа 2002 г. — 16 февраля 2003 г. | 21 | Телеграмма ЦБ РФ от 06.08.2002 № 1185-У |

| 9 апреля 2002 г. — 6 августа 2002 г. | 23 | Телеграмма ЦБ РФ от 08.04.2002 № 1133-У |

| 4 ноября 2000 г. — 8 апреля 2002 г. | 25 | Телеграмма ЦБ РФ от 03.11.2000 № 855-У |

| 10 июля 2000 г. — 3 ноября 2000 г. | 28 | Телеграмма ЦБ РФ от 07.07.2000 № 818-У |

| 21 марта 2000 г. — 9 июля 2000 г. | 33 | Телеграмма ЦБ РФ от 20.03.2000 № 757-У |

| 7 марта 2000 г. — 20 марта 2000 г. | 38 | Телеграмма ЦБ РФ от 06.03.2000 № 753-У |

24 января 2000 г. — 6 марта 2000 г. | 45 | Телеграмма ЦБ РФ от 21.01.2000 № 734-У |

| 10 июня 1999 г. — 23 января 2000 г. | 55 | Телеграмма ЦБ РФ от 09.06.99 № 574-У |

| 24 июля 1998 г. — 9 июня 1999 г. | 60 | Телеграмма ЦБ РФ от 24.07.98 № 298-У |

| 29 июня 1998 г. — 23 июля 1998 г. | 80 | Телеграмма ЦБ РФ от 26.06.98 № 268-У |

| 5 июня 1998 г. — 28 июня 1998 г. | 60 | Телеграмма ЦБ РФ от 04.06.98 № 252-У |

| 27 мая 1998 г. — 4 июня 1998 г. | 150 | Телеграмма ЦБ РФ от 27.05.98 № 241-У |

| 19 мая 1998 г. — 26 мая 1998 г. | 50 | Телеграмма ЦБ РФ от 18.05.98 № 234-У |

| 16 марта 1998 г. — 18 мая 1998 г. | 30 | Телеграмма ЦБ РФ от 13.03.98 № 185-У |

| 2 марта 1998 г. — 15 марта 1998 г. | 36 | Телеграмма ЦБ РФ от 27.02.98 № 181-У |

17 февраля 1998 г. — 1 марта 1998 г. — 1 марта 1998 г. | 39 | Телеграмма ЦБ РФ от 16.02.98 № 170-У |

| 2 февраля 1998 г. — 16 февраля 1998 г. | 42 | Телеграмма ЦБ РФ от 30.01.98 № 154-У |

| 11 ноября 1997 г. — 1 февраля 1998 г. | 28 | Телеграмма ЦБ РФ от 10.11.97 № 13-У |

| 6 октября 1997 г. — 10 ноября 1997 г. | 21 | Телеграмма ЦБ РФ от 01.10.97 № 83-97 |

| 16 июня 1997 г. — 5 октября 1997 г. | 24 | Телеграмма ЦБ РФ от 13.06.97 № 55-97 |

| 28 апреля 1997 г. — 15 июня 1997 г. | 36 | Телеграмма ЦБ РФ от 24.04.97 № 38-97 |

| 10 февраля 1997 г. — 27 апреля 1997 г. | 42 | Телеграмма ЦБ РФ от 07.02.97 № 9-97 |

| 2 декабря 1996 г. — 9 февраля 1997 г. | 48 | Телеграмма ЦБ РФ от 29.11.96 № 142-96 |

| 21 октября 1996 г. — 1 декабря 1996 г. | 60 | Телеграмма ЦБ РФ от 18.10. 96 № 129-96 96 № 129-96 |

| 19 августа 1996 г. — 20 октября 1996 г. | 80 | Телеграмма ЦБ РФ от 16.08.96 № 109-96 |

| 24 июля 1996 г. — 18 августа 1996 г. | 110 | Телеграмма ЦБ РФ от 23.07.96 № 107-96 |

| 10 февраля 1996 г. — 23 июля 1996 г. | 120 | Телеграмма ЦБ РФ от 09.02.96 № 18-96 |

| 1 декабря 1995 г. — 9 февраля 1996 г. | 160 | Телеграмма ЦБ РФ от 29.11.95 № 131-95 |

| 24 октября 1995 г. — 30 ноября 1995 г. | 170 | Телеграмма ЦБ РФ от 23.10.95 № 111-95 |

| 19 июня 1995 г. — 23 октября 1995 г. | 180 | Телеграмма ЦБ РФ от 16.06.95 № 75-95 |

| 16 мая 1995 г. — 18 июня 1995 г. | 195 | Телеграмма ЦБ РФ от 15.05.95 № 64-95 |

| 6 января 1995 г. — 15 мая 1995 г. | 200 | Телеграмма ЦБ РФ от 05.01.95 № 3-95 |

17 ноября 1994 г. — 5 января 1995 г. | 180 | Телеграмма ЦБ РФ от 16.11.94 № 199-94 |

| 12 октября 1994 г. — 16 ноября 1994 г. | 170 | Телеграмма ЦБ РФ от 11.10.94 № 192-94 |

| 23 августа 1994 г. — 11 октября 1994 г. | 130 | Телеграмма ЦБ РФ от 22.08.94 № 165-94 |

| 1 августа 1994 г. — 22 августа 1994 г. | 150 | Телеграмма ЦБ РФ от 29.07.94 № 156-94 |

| 30 июня 1994 г. — 31 июля 1994 г. | 155 | Телеграмма ЦБ РФ от 29.06.94 № 144-94 |

| 22 июня 1994 г. — 29 июня 1994 г. | 170 | Телеграмма ЦБ РФ от 21.06.94 № 137-94 |

| 2 июня 1994 г. — 21 июня 1994 г. | 185 | Телеграмма ЦБ РФ от 01.06.94 № 128-94 |

| 17 мая 1994 г. — 1 июня 1994 г. | 200 | Телеграмма ЦБ РФ от 16.05.94 № 121-94 |

| 29 апреля 1994 г. — 16 мая 1994 г. | 205 | Телеграмма ЦБ РФ от 28.04.94 № 115-94 |

15 октября 1993 г. — 28 апреля 1994 г. — 28 апреля 1994 г. | 210 | Телеграмма ЦБ РФ от 14.10.93 № 213-93 |

| 23 сентября 1993 г. — 14 октября 1993 г. | 180 | Телеграмма ЦБ РФ от 22.09.93 № 200-93 |

| 15 июля 1993 г. — 22 сентября 1993 г. | 170 | Телеграмма ЦБ РФ от 14.07.93 № 123-93 |

| 29 июня 1993 г. — 14 июля 1993 г. | 140 | Телеграмма ЦБ РФ от 28.06.93 № 111-93 |

| 22 июня 1993 г. — 28 июня 1993 г. | 120 | Телеграмма ЦБ РФ от 21.06.93 № 106-93 |

| 2 июня 1993 г. — 21 июня 1993 г. | 110 | Телеграмма ЦБ РФ от 01.06.93 № 91-93 |

| 30 марта 1993 г. — 1 июня 1993 г. | 100 | Телеграмма ЦБ РФ от 29.03.93 № 52-93 |

| 23 мая 1992 г. — 29 марта 1993 г. | 80 | Телеграмма ЦБ РФ от 22.05.92 № 01-156 |

| 10 апреля 1992 г. — 22 мая 1992 г. | 50 | Телеграмма ЦБ РФ от 10.04.92 № 84-92 |

1 января 1992 г. — 9 апреля 1992 г. — 9 апреля 1992 г. | 20 | Телеграмма ЦБ РФ от 29.12.91 № 216-91 |

Возможность изменения показателя рассматривается на заседании совета директоров ЦБ РФ. Руководство регулятора анализирует внешнюю и внутреннюю среду, определяет показатели, которые могут оказывать влияние на экономику РФ, риски, которые при этом возникают. После этого делается прогноз на ближайшую перспективу и принимается решение, увеличивать, уменьшать ли ключевую ставку или оставить этот показатель без изменений.

Ставка на сегодня

Ключевой ставки минимально. Ниже было последний раз в марте 2014 года (тогда ее размер снизился до 7 пунктов). На данный момент прогнозы Центробанка оптимистичные. Руководство регулятора не исключает очередное снижение в ближайшее время, но не исключает и паузу. Пока благоприятные условия сохраняются, текущая ставка повышена, вероятнее всего, не будет. Глава ЦБ РФ заявила, что это пока не планируется даже в том случае, если экономические санкции против России будут усиливаться.

Так же можете в комментарии или задать вопрос

С первого января 2016 года приравнивается к значению ключевой ставки Центрального Банка России значение ставки рефинансирования Центрального Банка России, определенному на соответствующую дату. Подписано 11 декабря 2015 года соответствующее Указание ЦБ России и вступило в силу со дня его подписания. 16 декабря 2015 года документ опубликован в «Вестнике Банка России».

Актуальной ставкой рефинансирования Центрального Банка Российской Федерации на сегодня 26 июля 2019 года является 7,75 % годовых.

Напоминаем, ставкой рефинансирования является размер годовых процентов, подлежащих уплате Центральному Банку России за любые кредиты, предоставляемые кредитным организациям. А под ключевой ставкой принимается ставка, по которой ЦБ РФ предоставляет свои кредиты коммерческим банкам сроком на одну неделю, и принимает от банков деньги на депозит на такой же срок. зафиксирована с 14.09.2012 г. в размере 8,25% годовых, с 1 января 2016 г. ее значение соответствует значению ключевой ставки Банка России на соответствующую дату, а определена 10,5% годовых с 3.08.2015 г. Совет директоров Банка России 10 июня 2016 года принял решение снизить ключевую ставку на 50 б.п. — до 10,50% годовых.

ее значение соответствует значению ключевой ставки Банка России на соответствующую дату, а определена 10,5% годовых с 3.08.2015 г. Совет директоров Банка России 10 июня 2016 года принял решение снизить ключевую ставку на 50 б.п. — до 10,50% годовых.

15 сентября 2016г. /ТАСС/.

Банк России принял решение снизить ключевую ставку на 0,5 процентных пункта (п.п.), до 10% годовых.Совет директоров Банка России на заседании 24 марта 2017 снизил ключевую ставку до 9,75% годовых, сообщает регулятор. За 2017 год Центробанк понизил её шесть раз.

28 апреля 2017 года ключевая ставка ЦБ РФ понижена до 9,25% годовых, а 16 июня до 9% годовых. 15 сентября до 8,5% годовых. 27 октября до 8,25% годовых, 15 декабря до 7,75% годовых.

Совет директоров Банка России на заседании 9 февраля 2018 года принял решение понизить ключевую ставку на 0,25 процентного пункта, до 7,5% годовых. Об этом сообщается в пресс-релизе регулятора. 23 марта до 7,25% с 7,5% через полтора месяца после предыдущего снижения.

Впервые с декабря 2014 года регулятор повысил ключевую ставку 14 сентября 2018 года до 7,5%.

При этом 13 сентября 2013 года ЦБ РФ введением ключевой ставки определил ее основным индикатором направленности денежной и кредитной политики, и указав на второстепенное значение ставки рефинансирования. 11 декабря 2015 года Совет директоров Центрального Банка России принял решение приравнять с 1 января 2016 года значение ставки рефинансирования к значению ключевой ставки ЦБ России, определенному на соответствующую дату. Уже с начала 2016 года самостоятельное значение ставки рефинансирования Банка России не будет устанавливаться – любое изменение ставки рефинансирования в дальнейшем будет происходить одновременно с изменением ключевой ставки ЦБанка России на такую же величину.

Глава Правительства РФ заметил что Ключевая ставка является основным индикатором денежно-кредитной политики в Росси.

Ставка рефинансирования ЦБ РФ на сегодня в 2020 году

Банк России установил единую ставку рефинансирования (сообщение ЦБ РФ). В итоге действующая ставка ставка рефинансирования ЦБ РФ на сегодня составляет 4,5% годовых.

В итоге действующая ставка ставка рефинансирования ЦБ РФ на сегодня составляет 4,5% годовых.

Ставка рефинансирования на сегодня

Ставка рефинансирования ЦБ РФ (она же ключевая ставка) составляет 4,5% годовых.

Читайте также, расчет страховых взносов за 2 квартал 2020 с бланком и примерами

История ставок ЦБ РФ в таблице по годам

|

Период

|

Ставка

|

|---|---|

| С 22 июня по 26 июля 2020 года | 4,5% |

| С 27 апреля по 21 июня 2020 года | 5,5% |

| С 10 февраля по 26 апреля 2020 года | 6,0% |

| С 16 декабря 2019 года по 9 февраля 2020 года | 6,25% |

| С 28 октября по 15 декабря 2019 года | 6,5% |

| С 9 сентября по 27 октября 2019 года | 7,0% |

| С 29 июня по 8 сентября 2019 года | 7,25 |

| С 17 июня по 28 июля | 7,5 |

| С 17 декабря 2018 года по 16 июня 2019 года | 7,75 |

| С 17 сентября 2018 года по 16 декабря 2018 года | 7,5 |

| С 26 марта по 16 сентября 2018 года | 7,25 |

|

12 февраля 2018 года — 26 марта 2018 года

|

7,5

|

|

18 декабря 2017 года — 11 февраля 2018 года

|

7,75

|

|

30 октября 2017 — 17 декабря 2017

|

8,25

|

|

18 сентября 2017 — 29 октября 2017

|

8,50

|

|

19 июня 2017 — 17 сентября 2017

|

9,00

|

|

2 мая 2017 — 18 июня 2017

|

9,25

|

|

27 марта 2017 — 1 мая 2017

|

9,75

|

|

19 сентября 2016 — 26 марта 2017

|

10,00

|

|

14 июня 2016 — 18 сентября 2016

|

10,50

|

|

3 августа 2015 — 13 июня 2016

|

11,00

|

|

16 июня 2015 — 2 августа 2015

|

11,50

|

|

5 мая 2015 — 15 июня 2015

|

12,50

|

|

16 марта 2015 — 4 мая 2015

|

14,00

|

|

2 февраля 2015 — 15 марта 2015

|

15,00

|

|

16 декабря 2014 — 1 февраля 2015

|

17,00

|

|

12 декабря 2014 — 15 декабря 2014

|

10,50

|

|

5 ноября 2014 — 11 декабря 2014

|

9,50

|

|

28 июля 2014.

|

8,00

|

|

28 апреля 2014 — 27 июля 2014

|

7,50

|

|

3 марта 2014 — 27 апреля 2014

|

7,00

|

|

13 сентября 2013 — 2 марта 2014

|

5,50

|

За более чем 20 лет истории ставка рефинансирования в России достигала значения и более 200 пунктов. Самый первый процентный показатель составлял 20%. Но менее чем за 5 месяцев ставка увеличилась в 4 раза. И до середины 1994 года стремительный рост процента продолжился. После этого показатель в течение нескольких лет колебался в районе 200%, после чего начал постепенно снижаться. Хотя более менее адекватного уровня удалось достичь лишь к началу двухтысячных годов.

Что представляет собой ставка рефинансирования ЦБ РФ

В России ставка рефинансирования была введена с 1 января 1992 года. Согласно телеграмме от 29.12.1991 № 216-91 Центральный банк России ввел единую ставку для предоставления кредитов коммерческим банкам. Целью введения единой ставки являлись стабилизация денежного обращения на территории России, а также стимулирование рыночной экономики.

Согласно телеграмме от 29.12.1991 № 216-91 Центральный банк России ввел единую ставку для предоставления кредитов коммерческим банкам. Целью введения единой ставки являлись стабилизация денежного обращения на территории России, а также стимулирование рыночной экономики.

Впоследствии эту ставку стали использовать и в иных целях. Налоговым кодексом предусмотрены случаи, когда используется ставка рефинансирования, в том числе:

- пени за просрочку по оплате налогов, сборов, взносов рассчитываются исходя из суммы просрочки и доли (1/300) ставки рефинансирования за каждый день с установленного срока платежа до даты фактической оплаты;

- материальная выгода (экономия на процентах по займам) рассчитывается также исходя из суммы займа и доли (2/3) ставки рефинансирования.

В отношениях с контрагентами Гражданский кодекс также подразумевает использование ставки рефинансирования. Так, например, ст. 809 ГК РФ позволяет взыскать с заемщика сумму процентов исходя из банковской ставки, если в договоре условия по процентам не прописаны. А взаимные санкции за нарушение обязательств по договорам (штрафы, пени за просрочку платежей, опоздание со сроками поставки и т. д.) часто в договорах также привязаны к ставке рефинансирования.

А взаимные санкции за нарушение обязательств по договорам (штрафы, пени за просрочку платежей, опоздание со сроками поставки и т. д.) часто в договорах также привязаны к ставке рефинансирования.

Как связаны ключевая ставка и банковская ставка рефинансирования

В конце 2015 года Центробанк, основываясь на решении Совета директоров Банка России, выпустил указание от 11.12.2015 № 3894-У, которым приравнял значение ставки рефинансирования к ключевой ставке. Указание вступало в силу с 1 января 2016 года. С тех пор самостоятельное значение ставки рефинансирования ни разу не устанавливалось.

Ключевая ставка появилась в России в 2013 году, когда вышла в свет информация Банка России от 13.09.2013 «О системе процентных инструментов денежно-кредитной политики Банка России». Теперь используется не фиксированная ставка для кредитования коммерческих банков, а коридор процентных ставок. Ключевая ставка обозначает минимальную величину процента, под который кредитуются коммерческие банки на недельный срок. А также это максимальный процент, под который на тот же срок размещаются депозиты коммерческих банков.

А также это максимальный процент, под который на тот же срок размещаются депозиты коммерческих банков.

Вместе с тем, ставка рефинансирования не была упразднена. Изменилась лишь ее роль в системе инструментов Центробанка. И как прежде, именно к ставке рефинансирования привязаны методы расчетов, используемых в некоторых статьях налогового и гражданского кодексов.

По материалам сайта 26-2.ru

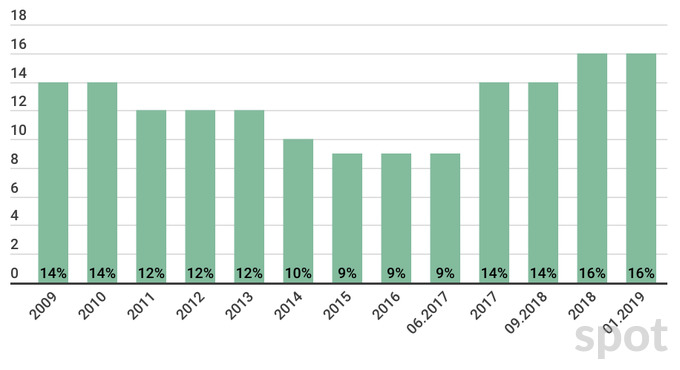

ЦБ Узбекистана вводит с 1 января основную ставку на уровне 16%

Экономика

Получить короткую ссылку

14807 0 0

По данным регулятора, ставка рефинансирования ЦБ сохраняет свою силу и в случаях, описанных в законодательстве, а также в других случаях ее размер равен размеру основной ставки.

ТАШКЕНТ, 28 дек — РИА Новости. Центральный банк Узбекистана с 1 января 2020 года вводит основную ставку в размере 16%, а также коридор по денежно-кредитным операциям в размере плюс-минус 1%, сообщает регулятор.

«В соответствии с решением правления Центрального банка, с 1 января 2020 года вводятся основная ставка Центрального банка и процентный коридор по денежно-кредитным операциям. При этом основная процентная ставка установлена на уровне текущей ставки рефинансирования Центрального банка — 16%, процентный коридор в размере ± 1 процентный пункт», — говорится в сообщении.

По данным регулятора, ставка рефинансирования ЦБ сохраняет свою силу и в случаях, описанных в законодательстве, а также в других случаях ее размер равен размеру основной ставки.

«Операционной целью Центрального банка является эффективное управление процентными ставками на межбанковском денежном рынке и обеспечение нахождения их в пределах установленного процентного коридора с помощью основной ставки и денежно-кредитных операций», — добавили в ЦБ.

В ноябре президент Узбекистана Шавкат Мирзиёев подписал указ, в соответствии с которым ЦБ с 1 января 2020 году перейдет к поэтапному инфляционному таргетированию, ориентир в 2021-м составит 10%, в 2023 году – 5%. В соответствии с документом, для введения режима инфляционного таргетирования регулятор должен был до конца 2019-го внедрить основную ставку и процентный коридор, а с 2020 года запустить новые инструменты: депозиты и кредиты овернайт, депозитные и кредитные аукционы со сроком до двух недель, облигации ЦБ.

В соответствии с документом, для введения режима инфляционного таргетирования регулятор должен был до конца 2019-го внедрить основную ставку и процентный коридор, а с 2020 года запустить новые инструменты: депозиты и кредиты овернайт, депозитные и кредитные аукционы со сроком до двух недель, облигации ЦБ.

В октябре ЦБ сохранил базовый прогноз инфляции на 2019-й на уровне до 15,5%, а также ставку рефинансирования на уровне 16% на фоне сохраняющихся проинфляционных рисков, необходимости укрепления динамики роста доли и объемов долгосрочных сберегательных ресурсов банков.

По данным Минфина страны, в 2020 году прогноз инфляции составит 12,5%.

ЦБ страны с 5 сентября 2017-го практически в два раза девальвировал национальную валюту — сум, а указом Мирзиёева юридические и физические лица могут свободно осуществлять операции по покупке и продаже валюты по рыночному курсу. В стране ранее существовала практика множественности валютных курсов. В частности, разница между официальным курсом ЦБ и стоимостью доллара на черном рынке, где покупали валюту население и малый бизнес, достигала двукратной величины.%20(1).png)

Учетная ставка НБУ [2021] ᐈ Ставка рефинансирования в Украине

Учетная ставка НБУ, или ставка рефинансирования — норма процента, взимаемого Национальным банком України при рефинансировании коммерческих банков.

Это монетарный инструмент, с помощью которого Нацбанк устанавливает для субъектов денежно-кредитного рынка ориентир по стоимости привлеченных и размещенных денежных ресурсов.

Учетная ставка является самой низкой среди процентных ставок НБУ, и является базовым индикатором для оценки стоимости денежных средств.

| Период | Учетная ставка (%) | |

|---|---|---|

| с 10.03.2001 по 06.04.2001 | 25,00 | |

| с 07.04.2001 по 10.06.2001 | 21,00 | -4.00 |

| с 11.06.2001 по 08.08.2001 | 19,00 | -2. 00 00 |

| с 09.08.2001 по 09.09.2001 | 17,00 | -2.00 |

| с 10.09.2001 по 09.12.2001 | 15,00 | -2.00 |

| с 10.12.2001 по 10.03.2002 | 12,50 | -2.50 |

| с 11.03.2002 по 03.04.2002 | 11,50 | -1.00 |

| с 04.04.2002 по 04.07.2002 | 10,00 | -1.50 |

| с 05.07.2002 по 04.12.2002 | 8,00 | -2.00 |

с 05. 12.2002 по 08.06.2004 12.2002 по 08.06.2004 | 7,00 | -1.00 |

| с 09.06.2004 по 06.10.2004 | 7,50 | 0.50 |

| с 07.10.2004 по 08.11.2004 | 8,00 | 0.50 |

| с 09.11.2004 по 09.08.2005 | 9,00 | 1.00 |