Ставка рефинансирования — размер в 2022 году — все о налогах. Ставка рефинансирования март 2022

Ставка рефинансирования ЦБ РФ снижена с 26.03.2022 до 7,25%

На очередном заседании директоров Центрального банка РФ, состоявшееся 23 марта 2022 года было принято решение о снижении ключевой ставки рефинансирование на 25 базисных пунктов. Таким образом с 26 марта 2022 года размер ставки составит 7,25%. Предполагается и дальнейшее ее снижение.

Данное решение основывалось на некоторых факторах

По прогнозам ЦБ РФ, уровень годовой инфляции должен составить примерно 3-4% в 2022 году. В 2019 году он также ожидается в пределах этого уровня. Такая динамика позволит перейти в 2022 году к нейтрально-денежной политике.

Денежно-кредитные условия

Наблюдается продолжение смягчения денежно-кредитных условий, постепенно ослабевает их дезинфляционное влияние на экономику. Основным фактором смягчения стала динамика процентных ставок. По-прежнему сохранился консервативный подход банков к объему кредитования и отбору заемщиков. Рост потребительского и ипотечного кредитования в настоящий момент рисков для повышения инфляции выше 4% не создает.

Динамика инфляции

В феврале 2022 года уровень инфляции составил 2,2%. Длительное удержание инфляции в пределах 4% предоставляет возможность перехода в этом году к нейтральной кредитно-денежной политике.

В настоящее время влияющие на ситуацию факторы приобретают более длительный характер:

- Происходит удержание цены на продовольствие товары, а также снижается зависимости от урожайности из-за неблагоприятных условий благодаря инвестициям и расширению производства.

- Применение бюджетного правила позволяет снизить влияние внутренних экономических условий, а также динамики инфляции и курсов валют, к колебаниям цены не нефть.

Риски инфляции

Набор рисков для инфляции по оценке Центробанка значимо не изменилось, однако исключением является рынок труда. Усиление проинфляционного давления может возникнуть в результате динамики безработицы и заработной платы. Масштаб и продолжительность данных факторов пока остается неопределенными.

Экономическая активность

В начале текущего года возобновился рост экономической активности, который был снижет в 2022 году ввиду влияния временных факторов. В январе и феврале в положительную область вернулся прирост промышленного производства. Инвестиционная активность продолжает расти. Потребительский спрос растет, благодаря расширения розничного кредитования и роста зарплат у населения.

бухпроффи

Внимание! Уровень ключевой ставки будет рассматриваться 27 апреля 2022 года на очередном заседании Совета директоров Центрального Банка. Пресс-релиз о принятом решении будет опубликован в 13.30 по московскому времени.

buhproffi.ru

Ставка рефинансирования - размер в 2022 году

Ставка рефинансирования ЦБ РФ на сегодня 2022: таблица по месяцам, влияние на экономику

Ставка рефинансирования ЦБ РФ на сегодня в 2022 году установлена с 26.03.2022 и составляет 7,25%. Данный показатель является ключевым экономическим параметром. Сегодня она не привязывается к ставкам, которые фактически используются для тех или иных операций. Также она используется в целях налогообложения, расчета штрафов, пени.

Историческая справка

Об установлении ставки ЦБ принимает решение единолично, о том, какой ее размер принят, оповещает на своем сайте. Первый раз такой экономический параметр был принят в 1992 году. Формулировка ее была следующая: это ставка, которую Центробанк применяет при выдаче кредитов коммерческим банкам. На момент появления она называлась «учетной ставкой по централизованным кредитным ресурсам».

В общем виде, ставка которую устанавливает Центральный банк это денежное снабжение других банков, в том числе коммерческих. То есть ЦБ дает в кредит средства банку, он в свою очередь кредитует население и бизнес.

По истечению срока кредитования финучреждение оплачивает тело кредита и ставку рефинансирования на момент возврата займа.

При этом коммерческая структура имеет свою выгоду, ведь населению займ они предоставляют под более высокие проценты.

Отличие от ключевой ставки

Существует 2 понятия: ставка рефинансирования и ключевая ставка. С первым разобрались, что касается второго, то ключевой ставкой называют min процент, под который Центробанк выдает займ коммерческим банкам на срок 1 неделя. В то же время это тот процент (максимальный) по которому главный банк страны готов получать депозиты.

Этот параметр влияет на формирование ставок по займам для физических и юрлиц и на величину инфляции. Это экономический и финансовый инструмент в денежно-кредитной политике страны.

Но с 2022 года вопрос, в чем разница между ставкой рефинансирования и ключевой ставкой, уже не актуален – эти 2 экономических параметра уровняли между собой, то есть их значение одинаковое и составляет на сегодня 7,25%.

Читайте также! Заявление о переходе на УСН — составляем по всем правилам

Актуальная ставка

С 26 марта 2022 года действует ставка 7,25, срок ее назначен до 18 сентября 2022 года, соответственно с 19.09.2022 будет действовать новый параметр.

Рассматриваемый параметр на протяжении года может меняться, поэтому следует рассмотреть динамику изменений за 2022 год. Ставки рефинансирования в 2022 году (таблица по месяцам):

| 1 января-11 февраля | 7,75 |

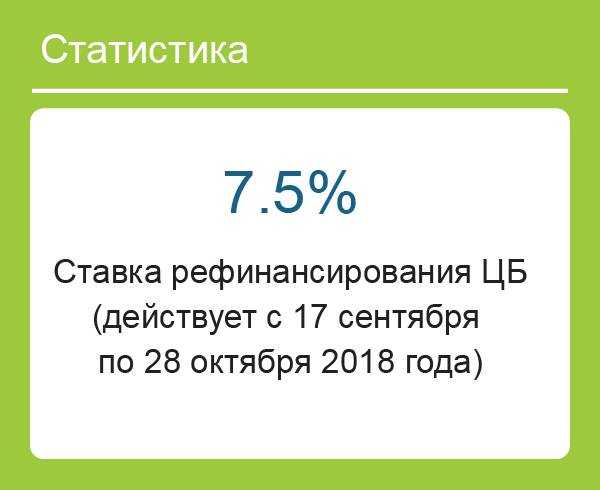

| 12 февраля – 28 февраля | 7,5 |

| 1 марта-25 марта | 7,5 |

| 26 марта-14 июня | 7,25 |

| 15 июня-26 июля | 7,25 |

| 27 июля – 18 сентября | 7,25 |

Как видно, пересмотр размера ставки происходит регулярно, причиной тому служит изменение экономической ситуации в стране и уровень инфляции. Так при повешении инфляции процент рефинансирования ползет вверх, при понижении инфляции — вниз.

Влияние ставки рефинансирования на кредиты

Размер кредитной ставки, которая формируется банками зависит от того под какой процент дает им займ ЦБ РФ. В свою очередь это оказывает влияние на инфляцию по такому механизму:

- Низкая ставка рефинансирования = доступные кредиты. Их население берет охотно, ведь можно не слишком много переплатить и получить желанный товар здесь и сейчас. Расплачиваться же можно в будущем.

- В свою очередь предприятия-производители привлекают в оборот средства и чем их больше, тем лучше. Это означает, что они будут иметь возможность получить большую выручку.

- Так как есть доступные кредиты, на руках у людей много денег, то есть они покупают все больше, и товары становятся дефицитными. Производитель в свою очередь повышает цену. Результат – рост инфляции.

- Повышение инфляции = ухудшение благосостояния населения. Для его улучшения повышается текущая ставка рефинансирования, что влет за собой подорожание кредита. Теперь люди не с таким огромным рвением берут займы, это влияет на их покупательскую способность. В итоге заработанные средства тратятся только на самое необходимое. Спрос на большинство товаров падает, цены приходиться снижать, чтобы получить хоть какой-то доход.

- Результат – снижение инфляции.

Другие варианты применения

Можно также рассчитать неустойку по ставке рефинансирования (2018). Эти просчеты необходимы при невыполнении застройщиком своих обязательств и в ряде других случаев. Общий метод расчёта сводится к получению параметра – одна трехсотая ставки рефинансирования (1/300) за каждый день просрочки. То есть:

Размер пени = текущая ставка ЦБ / 300 * кол-во дней просрочки

Используется она и в целях налогообложения. Случаи:

- Доход по депозиту, который больше ставки рефинансирования на 5%.

- Для определения суммы компенсации при задержке зарплаты или других причитающихся ему выплат.

- Для определения пени для тех, кто имеет задолженность перед налоговым органом.

Постоянный пересмотр ставки рефинансирования помогает держать важнейшие экономические параметры под контролем.

Источник: http://vesbiz.ru/finansy/stavka-refinansirovaniya.html

Динамика ставки рефинансирования по годам в таблице

С января 2022 года в законодательство РФ были внесены изменения, согласно которым ставка рефинансирования была приравнена к ключевой. Последняя является переменным показателем.

Ее устанавливает Банк России, в зависимости от экономических показателей, уровня инфляции и других факторов.

Она выступает одним из главных инструментов реализации кредитно-денежной политики государства и напрямую влияет на стоимость кредитов, которые выдают коммерческие банки для бизнеса и населения, а также на проценты по депозитным вкладам.

Снижение ставки положительно влияет на развитие экономики. Дешевые кредиты стимулируют развитие бизнеса и потребительский спрос. Но, как известно, развитие происходит по определенным циклам.

Это значит, кто Центробанку приходится время от времени менять ставку, осуществляя тем самым регулирование. Так, в период кризиса увеличение этого показателя снижает спрос на кредиты.

Уменьшение объемов кредитования, хоть и замедляет рост развития экономики, но позволяет избежать процессов роста инфляции и усугубления кризиса.

Зная точное значение ставки рефинансирования, бухгалтер организации может:

- проверить, правильно ли начислили штрафные санкции контролирующие органы или партнеры по договору;

- самостоятельно произвести расчет неустойки по договору, выплате зарплаты, налогам или другим платежам.

Чтобы узнать, сколько процентов нужно уплатить штрафных санкций, необходимо использовать актуальную величину показателя на момент просрочки. Если в этот период ставка менялась, расчет за период действия каждого ее размера осуществляется отдельно.

Содержит актуальное значение ставки рефинансирования по годам таблица, которая находится на сайте Центробанка. В ней указан размер показателя, период действия и документ, на основании которого изменения вступили в силу. Использовать рекомендуется исключительно эту таблицу (которую вы также видите на данной странице нашего сайта), так как она содержит точные и актуальные данные.

Значение ставки

Сегодня размер ставки регулятор постепенно снижает. Связанно это со стабилизацией экономики и низким уровнем инфляции. Снижение наблюдалось в 2022 году, и на 2022 год прогноз улучшения макро и микроэкономических показателей РФ сохраняется.

Последнее снижение показателя произошло 26 марта текущего года. По словам главы ЦБ РФ, регулятор планирует продолжать поэтапное снижение, если экономика будет и в дальнейшем подавать сигналы роста. Следующее изменение возможно уже в апреле 2022 года.

Чтобы точно узнать, чему равна ключевая ставка, следует использовать актуальную информацию с сайта Центробанка.

Таблица с динамикой

Менялась ставка рефинансирования постоянно, с момента ее введения в 1992 году. Изменение ставки рефинансирования имело место как в меньшую, так и в большую сторону.

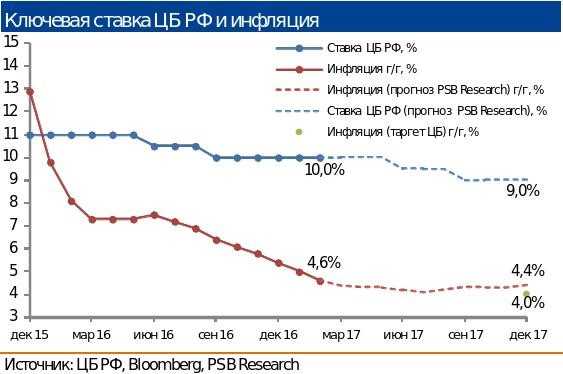

В кризисные времена 90-х значение этого показателя менялось менее чем за месяц, а максимальный размер превышал 200 пунктов. Легче всего оценить динамику на графике изменения ставки рефинансирования, а потом и ключевой.

Узнать ставку рефинансирования на дату действия просроченной задолженности можно в таблице, которая приведена ниже.

Объедините все займы в один!Уменьшите переплату и ежемесячный платёж!

По годам

Определенного периода, в течение которого действует процентная ставка рефинансирования, нет. Меняется она, в зависимости от состояния финансовой сферы и инфляционных ожиданий.

Обычно рост показателя становится следствием удешевления национальной валюты, и наоборот.

Чтобы легче было заинтересованным лицам определить размер ставки рефинансирования в разный период действия, используется таблица.

| с 26 марта 2022 г. — по 27 апреля 2022 года. | 7,25 |

| с 12 февраля 2022 г. — по 25 марта 2022 года. | 7,50 |

| с 18 декабря 2022 г. — по 11 февраля 2022 года. | 7,75 |

| с 30 октября 2022 г. — по 17 декабря 2022 года. | 8,25 |

| с 18 сентября 2022 г. — по 29 октября 2022 года. | 8,50 |

| с 19 июня 2022 г. — по 17 сентября 2022 года. | 9,00 |

| с 02 мая 2022 г. — по 18 июня 2022 года. | 9,25 |

| с 27 марта 2022 г. — по 01 мая 2022 года. | 9,75 |

| с 19 сентября 2022 г. — по 26 марта 2022 года. | 10,00 |

| с 14 июня 2022 г. — по 18 сентября 2022 г. | 10,50 |

| с 01 января 2022 г. — по 13 июня 2022 г. | 11,00 |

| 01.01.2022 г.* | С этой даты значение ставки рефинансирования соответствует значению ключевой ставки Банка России — на соответствующую дату установки |

Источник: https://refinansirovanie.org/stavka-refinansirovaniya/184-dinamika-stavki-refinansirovaniya-po-godam-v-tablice.html

Ставка рефинансирования на 2022 год ЦБ РФ

Ставка рефинансирования ЦБ РФ продолжит снижение в 2022 году, уверены эксперты. Регулятор будет корректировать данный показатель согласно развитию экономической ситуации и темпам инфляции. При этом колебания нефтяного рынка и действующие санкции могут вынудить Центробанк отказаться от снижения ставки.

Улучшение экономической ситуации в 2022 году позволило Центробанку продолжить снижение ставки рефинансирования. В сентябре регулятор скорректировал данный показатель до 8,50%, что стало минимальным значением после начала экономического кризиса. В первую очередь в Центробанке ориентируются на показатель инфляции, которая продолжает замедляться до целевого уровня.

В 2022 году индекс инфляции снизился до 4%, что соответствует целевому уровню ЦБ. В разгар кризиса, на фоне резкого ослабления рубля по отношению к доллару, рост цен достигал отметки 13%.

При этом экономика вышла на устойчивые темпы роста в пределах 1,5-2%, что свидетельствует об окончании периода рецессии.

В таких условиях Центробанк намерен продолжать жесткую денежно-кредитную политику, что обеспечит стабилизацию цен в среднесрочной перспективе.

В дальнейшем регулятор намерен продолжить снижение ставки рефинансирования в 2022 году, реагируя на изменение динамики отечественной экономики. Эксперты допускают снижение данного показателя до 7%, что положительно отразится на темпах экономического роста.

При этом регулятор будет действовать осторожно, избегая резких колебаний на финансовом рынке.

Глава Центробанка Эльвира Набиуллина подчеркивает, что регулятор будет учитывать динамику основных макроэкономических показателей, принимая окончательное решение по изменению ставки.

Подобные действия Центробанка позволят снизить стоимость заемных ресурсов, что станет дополнительным фактором роста российской экономики. Однако эксперты отмечают риски, которые могут помещать Центробанку скорректировать уровень ставки.

Потенциальные риски в 2022 году

Динамика российской экономики остается уязвимой перед внешними вызовами, что является основным фактором неопределенности. В первую очередь темпы восстановления отечественной экономики зависят от динамики нефтяного рынка.

Экспорт нефти обеспечивает значительную часть доходов бюджета. Кроме того, поступления валютной выручки укрепляют позиции отечественной валюты, которая сохраняет высокий уровень волатильности. Динамика изменения нефтяных котировок в следующем году определит, что ожидает российскую экономику.

Базовый прогноз предполагает сохранение стоимости барреля на уровне 50-55 долларов. Нефтяной рынок еще не достиг баланса, однако меры экспортеров, направленные на сокращение нефтедобычи, обеспечат стабильность цен на нефть. При этом многое будет зависеть от продления сроков действия соглашения ОПЕК+ до конца 2022 года.

Пессимистичный сценарий допускает новый этап снижения цен на нефть до 40 долл./барр. Обвал нефтяных котировок может быть спровоцирован наращиванием нефтедобычи в США. В таком случае возобновится ослабление рубля, что отразится на ускорении инфляции. В результате Центробанку придется отказаться от снижения ставки рефинансирования.

Кроме того, динамика российской экономики будет зависеть от западных санкций и темпов оттока капитала. Рост геополитической напряженности может спровоцировать расширение действующих ограничений, что станет новым вызовом для отечественной экономики. При этом чрезмерный отток капитала является угрозой для устойчивости позиций рубля.

Ухудшение внешних факторов приведет к сохранению ставки на уровне 8,5%. При наиболее негативном сценарии регулятор будет вынужден возобновить повышение ставки, что позволит снизить волатильность валютного рынка. В таком случае эксперты не исключают повышение ставки до 9-9,5%.

Изменение ставки рефинансирования окажет существенное воздействие на развитие российской экономики в 2022 году. Правительство рассчитывает на постепенное уменьшение ставки, что положительно отразится на кредитовании реального сектора экономики.

В ожидании дешевых кредитов

Снижение стоимости кредитных ресурсов станет новым фактором роста российской экономики, считают чиновники. Данная мера позволит снизить ставки по ипотеке до 10%, что положительно отразится на развитии рынка недвижимости. В результате показатели спроса вернутся на докризисный уровень.

Кроме того, представители реального сектора экономики нуждаются в дешевых кредитах, что позволит ускорить модернизацию предприятий. Экономический кризис привел к снижению объема инвестиций, что ухудшило позиции отечественных компаний на мировых рынках. Низкие ставки по кредитам обеспечат компании необходимыми финансовыми ресурсами.

Стремление регулятора ограничить темпы инфляции негативно отражается на восстановлении экономического роста, считают некоторые эксперты. В период кризиса Центробанк ограничил предложение рублевой ликвидности, что увеличило негативные последствия для представителей бизнеса.

С 1 января 2022 года ставка рефинансирования может остаться без изменений, однако в течение следующего года Центробанк намерен продолжить политику снижения ставки. Повышение цен на нефть и восстановление роста экономики позволят снизить данный показатель до 7%.

При этом многое будет зависеть от изменения внешних факторов. Расширение западных санкций или новый период снижения цен на нефтяном рынке отразятся на ухудшении показателей российской экономики. В результате ставка рефинансирования сохранится на рубеже 8,5%, а при наиболее негативном прогнозе будет повышена до 9,5%.

Снижение ставки рефинансирования ускорит восстановление российской экономики. В таких условиях коммерческие банки смогут снизить проценты по кредитам, что станет дополнительным драйвером роста экономики.

Смотрите видео о том, на что влияет ставка рефинансирования:

Читайте также:

Заметили опечатку на сайте? Мы будем благодарны вам, если вы выделите ее и нажмете Ctrl + Enter

Источник: http://2018god.net/stavka-refinansirovaniya-na-2018-god-cb-rf/

Налог на депозит (вклад) в 2022 — юридического лица, физического лица

В России налоги на доход с граждан, квалифицируемых как – «физические лица», изымаются только с конкретного размера доходной суммы, которую физическое лицо может получить. Это говорит о том, что не все виды вкладов подпадают под процедуру налогообложения.

Поэтому рассмотрим виды вкладов, подлежащих процедуре налогового обязательного платежа в госбюджет из доходов, полученных с депозитариев.

Виды вкладов, облагаемых налогом на прибыль:

| Вид депозита | Условия налогообложения |

| Счет, открытый в валюте – российские рубли. | Размер процентов для доходности по депозиту должен быть больше на 5% рефинансирующей ставки от ЦБ РФ. |

| Счет, открытый в иностранной валюте – американские доллары (США) и валюта Евросоюза евро (ЕС). | Размер процента доходности по валютному вкладу должен быть выставлен банком на уровне 9% годовых. |

Таким образом, на обязательность налогообложения не повлияют сроки размещения вклада, функции его автопролонгации, а иногда даже и частичное снятие или пополнение, в зависимости от объемов дополнительных сумм или сумм, послуживших в расходных операциях.

На обложение подоходным налогом влияет очень сильно:

- размер суммы, расположенной на счете;

- ставка, установленная банком в виде годовых процентов по счету;

- ставка рефинансирования, установленная Центробанком.

Доходом считается именно сумма в денежном виде, которая приумножает размер вклада начисленными процентами, в свою очередь, проценты начисляются на объем денежной массы, расположенной на счете.

Поэтому важны эти оба параметра сразу – объем денег на депозитном счете и величина ставок годовых.

Так за последние 5 лет самой высокой такой ставкой были показатели по 2022 году, тогда как на 2022 год они изменились в сторону уменьшения.

Плохо это или хорошо – нужно отслеживать на практике при расчетах размера налога на прибыль, который всецело зависит от данной ставки.

Именно такой должна быть ставка по вкладу (депозиту), чтобы банк начинал уже перечислять с его доходности налог на прибыль в налоговые структуры.

Максимум можно найти 11% или 11,5% доходного тарифа по вкладу. Так и физических. Получается, что в большинстве случаев депозиты в России не облагаются налогом.

Сколько составляет ставка

Ставка налогообложения для счетов, на которых размещены не деньги, а драгоценные металлы, будет равна 13% от всей суммы дохода.

В этом случае налог берется от всего размера доходности, полученной по депозиту, а не только его превышающей ставку рефинансирования части, как это делается в отношении депозитов в денежной массе.

На основании ст.224 НК РФ ставки непосредственно самого налога на депозит составляют:

| для резидентов России, являющихся физическими лицами | 35% |

| для нерезидентов России, физических лиц | 30% |

Проценты берутся строго от материальной выгоды, в параметры которой входит также и понятие депозита или вклада.

Соответственно, нерезидентами являются граждане, которые в течение 183 дней в календарном годе выезжали за границу, не имели официального оформления своего нахождения в России, а только лишь гражданский паспорт своей страны.

Как рассчитать

Источник: http://finbox.ru/nalog-na-depozit/

Ставка рефинансирования на 2022 год цб рф

Банк России установил единую ставку рефинансирования с 12 февраля по 26 марта 2022 года (сообщение ЦБ РФ). В итоге действующая ставка ставка рефинансирования ЦБ РФ на сегодня (2022 год) составляет 7,5% годовых.

Ставка ставка рефинансирования ЦБ РФ (она же ключевая ставка) составляет 7,5% годовых. Ставка действует по 26 марта 2022 года. Срок действия установил ЦБ РФ.

После утверждения ставки по году мы напишем, какая ставка ЦБ действует с 26 марта, в марте, апреле, июне, июле, августе, сентябре, октябре, ноябре и декабре 2022 года.

| 12 февраля 2022 года — 26 марта 2022 года | 7,5 |

| 18 декабря 2022 года — 11 февраля 2022 года | 7,75 |

| 30 октября 2022 — 17 декабря 2022 | 8,25 |

| 18 сентября 2022 — 29 октября 2022 | 8,50 |

| 19 июня 2022 — 17 сентября 2022 | 9,00 |

| 2 мая 2022 — 18 июня 2022 | 9,25 |

| 27 марта 2022 — 1 мая 2022 | 9,75 |

| 19 сентября 2022 — 26 марта 2022 | 10,00 |

| 14 июня 2022 — 18 сентября 2022 | 10,50 |

| 3 августа 2015 — 13 июня 2022 | 11,00 |

| 16 июня 2015 — 2 августа 2015 | 11,50 |

| 5 мая 2015 — 15 июня 2015 | 12,50 |

| 16 марта 2015 — 4 мая 2015 | 14,00 |

| 2 февраля 2015 — 15 марта 2015 | 15,00 |

| 16 декабря 2022 — 1 февраля 2015 | 17,00 |

| 12 декабря 2022 — 15 декабря 2014 | 10,50 |

| 5 ноября 2022 — 11 декабря 2014 | 9,50 |

| 28 июля 2014. — 4 ноября 2014 | 8,00 |

| 28 апреля 2022 — 27 июля 2014 | 7,50 |

| 3 марта 2014 — 27 апреля 2014 | 7,00 |

| 13 сентября 2013 — 2 марта 2014 | 5,50 |

За более чем 20 лет истории ставка рефинансирования в России достигала значения и более 200 пунктов. Самый первый процентный показатель составлял 20%. Но менее чем за 5 месяцев ставка увеличилась в 4 раза.

И до середины 1994 года стремительный рост процента продолжился. После этого показатель в течение нескольких лет колебался в районе 200%, после чего начал постепенно снижаться.

Хотя более менее адекватного уровня удалось достичь лишь к началу двухтысячных годов.

Ставки ЦБ по всем операциям с 12 февраля по 26 марта 2022 года (таблица с сайта ЦБ РФ)

Данная информация взята с официального сайта Банка России:

| Предоставление ликвидности | Операции постоянного действия | Кредиты «овернайт»; сделки «валютный своп»1; ломбардные кредиты; операции РЕПО | 1 день | 8,75 | 8,50 |

| Кредиты, обеспеченные нерыночными активами или поручительствами | 1 день | 8,75 | 8,50 | ||

| от 2 до 549 дней2 | 9,50 | 9,25 | |||

| Операции на открытом рынке (минимальные процентные ставки) | Аукционы по предоставлению кредитов, обеспеченных нерыночными активами2 | 3 месяца | 8,00 | 7,75 | |

| Аукционы «валютный своп»1 | от 1 до 2 дней3 | 7,75(ключевая ставка) | 7,50(ключевая ставка) | ||

| Аукционы РЕПО | от 1 до 6 дней3, 1 неделя | ||||

| Абсорбирование ликвидности | Операции на открытом рынке (максимальные процентные ставки) | Депозитные аукционы | от 1 до 6 дней3, 1 неделя | ||

| Операции постоянного действия | Депозитные операции | 1 день, до востребования | 6,75 | 6,50 | |

| Справочно:Ставка рефинансирования 4 |

| 1 Указана процентная ставка по рублевой части; процентная ставка по валютной части приравнена к процентным ставкам LIBOR по кредитам на срок 1 день в соответствующих иностранных валютах. |

| 2 Кредиты, предоставляемые по плавающей процентной ставке, привязанной к уровню ключевой ставки Банка России. |

| 3 Операции «тонкой настройки». |

| 4 Значение ставки рефинансирования Банка России с 01.01.2022 года приравнено к значению ключевой ставки Банка России на соответствующую дату. С 01.01.2022 самостоятельное значение ставки рефинансирования не устанавливается.Значения ставки рефинансирования до 01.01.2022 |

| Процентные ставки по операциям Банка России, проведение которых приостановлено |

Что представляет собой ставка рефинансирования ЦБ РФ

В России ставка рефинансирования была введена с 1 января 1992 года. Согласно телеграмме от 29.12.1991 № 216-91 Центральный банк России ввел единую ставку для предоставления кредитов коммерческим банкам. Целью введения единой ставки являлись стабилизация денежного обращения на территории России, а также стимулирование рыночной экономики.

Впоследствии эту ставку стали использовать и в иных целях. Налоговым кодексом предусмотрены случаи, когда используется ставка рефинансирования, в том числе:

В отношениях с контрагентами Гражданский кодекс также подразумевает использование ставки рефинансирования. Так, например, ст.

А взаимные санкции за нарушение обязательств по договорам (штрафы, пени за просрочку платежей, опоздание со сроками поставки и т. д.) часто в договорах также привязаны к ставке рефинансирования.

Как связаны ключевая ставка и банковская ставка рефинансирования

В конце 2015 года Центробанк, основываясь на решении Совета директоров Банка России, выпустил указание от 11.12.2015 № 3894-У, которым приравнял значение ставки рефинансирования к ключевой ставке. Указание вступало в силу с 1 января 2022 года. С тех пор самостоятельное значение ставки рефинансирования ни разу не устанавливалось.

Источник:

Какова ставка рефинансирования Центробанка РФ на сегодня (2022 год)

Банк России 9 февраля 2022 года пересмотрел ключевую ставку. Теперь она составляет 7,50 % и действует с 12 февраля 2022 года. Каким образом размер ставки влияет на работу бухгалтера – читайте в статье.

Ставка рефинансирования ЦБ РФ в 2018 году с 12 февраля составляет 7,50% годовых (информация Банка России от 9 февраля 2018 г.). Она равна значению ключевой ставки (Указание Банка России от 11 декабря 2015 г. № 3894-У).

В таблице ниже мы привели информацию о том, как менялся размер ставки рефинансирования в последнее время.

Скачать таблицу со ставкой рефинансирования>>>

Ставка рефинансирования ЦБ РФ на 2022 год: прогноз

В следующий раз совет директоров Банка России рассмотрит уровень ключевой ставки на 2022 год 23 марта в 13:30 по московскому времени. По прогнозам ставка рефинансирования ЦБ РФ на 2022 год будет снижена.

Cтавка рефинансирования цб рф на 2022 год:официальный сайт

Проверить действующую на сегодня ставку вы можете на официальном сайте ЦБ РФ cbr.ru

Зачем бухгалтеру нужна ставка рефинансирования

Действующая ставка рефинансирования, установленная ЦБ РФ в 2022 году, используется во многих расчетах организации. В том числе она нужна, чтобы рассчитать:

- пени, за несвоевременную уплату налогов и взносов организацией;

- материальную выгоду, полученную от экономии на процентах для расчета НДФЛ;

- компенсацию за задержку выплаты заработной платы и пр. выплаты.

Рассмотрим подробнее перечисленные выше ситуации.

При подписке на журнал «Зарплата» сейчас Вы получаете сразу несколько бонусов. Выберите бонус и удобный вариант подписки здесь.

Ситуация 1. Ставка рефинансирования при расчете материальной выгоды

Чтобы рассчитать материальную выгоду, полученную сотрудником от пользования процентным займом, нужно знать ставку рефинансирования ЦБ РФ на сегодня (2018 год). При расчете используйте ставку рефинансирования, которая установлена на последний день каждого месяца пользования займом. Этот день будет датой получения дохода.

Например, заем в рублях выдан под проценты, но ставка процентов ниже 2/3 ставки рефинансирования. Рассчитайте материальную выгоду по формуле (при этом имейте в виду, что в 2022 году 365 дней, то есть год не високосный):

Материальная выгода по займу, выданному в рублях под проценты = 2/3 × Ставка рефинансирования на дату получения дохода – Ставка процентов по договору × Сумма займа : 365 (366) дней × Количество календарных дней в месяце или дней предоставления займа в календарном месяце

Ситуация 2. Ставка рефинансирования для расчета компенсации за задержку зарплаты

Данную компенсацию следует рассчитывать исходя из 1/150 ключевой ставки за каждый день просрочки (ст. 236 ТК РФ). Организация может предусмотреть больший размер такой компенсации в локальных актах. Формула для расчета такая:

| Компенсация за задержку зарплаты | = | Задолженность по зарплате | х | 1/150 ключевой ставки | х | Количество дней задержки |

Пример. ООО «Альфа» окончательный расчет по зарплате производит 5-го числа каждого месяца. За декабрь 2022 года организация рассчиталась с сотрудниками только 22 февраля 2022 года.

Сумма задолженности – 300 000 руб. Срок задержки — 55 дней (5 января – праздничный день, 30 и 31 декабря в 2022 году выпадают на выходные, поэтому выдавать зарплату нужно 29 декабря; итого задержку считаем с 30 декабря 2022 года по 22 февраля 2022 года).

Действующая ставка рефинансирования на этот период составляет 7,75%.

Сумма компенсации составила 8 525 руб. (300 000 руб. × 55 дн. × 1/150 × 7,75%).

Ситуация 3. Ставка рефинансирования при расчете пеней за несвоевременную уплату налога

Пени за несвоевременную уплату налога рассчитайте по формуле:

| Пени | = | Неуплаченная (несвоевременно уплаченная) сумма налога | х | Количество календарных дней просрочки | х | 1/300 ставки рефинансирования, действовавшей в период просрочки |

Внимание: в отношении недоимки, образовавшейся с 1 октября 2022 года, нужно смотреть продолжительность просрочки. Если допущена просрочка сроком до 30 календарных дней включительно, то применяется вышеприведенная формула. Иначе схема расчета более сложная и пени рассчитываются в повышенном размере (п. 4 ст. 75 НК РФ).

Источник: http://v2018-godu.ru/stavka-refinansirovaniya-na-2018-god-tsb-rf.html

Ключевая ставка ЦБ РФ на сегодня 2022 год, таблица официальный сайт

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 14 сентября 2022 года. Центробанк может повысить ключевую ставку на заседании в пятницу, однако такое решение было бы нежелательным, заявил помощник президента Андрей Белоусов.

«Возможность [повышения ставки] есть, и есть некоторые основания для этого. Но я считаю, что это будет крайне нежелательное действие, потому что это сильно затормозит инвестиционную активность, а также приведет к дополнительным расходам на бюджет», – сказал Белоусов журналистам (цитата по «Интерфаксу»).

Российский рынок ждет, что ЦБ повысит ключевую ставку на заседании 14 сентября, написали в обзоре «О чем говорят тренды» аналитики департамента исследований и прогнозирования ЦБ за август (выводы и рекомендации в нем могут не совпадать с официальной позицией регулятора). Они отметили, что об этом говорит рост ставок на денежном рынке,

Ставка ЦБ РФ на сегодня 2022 год

Совет директоров Банка России 27 июля 2022 года принял решение сохранить ключевую ставку на уровне 7,25% годовых. Хотя годовая инфляция остается ниже цели, формируется тенденция ее возвращения к 4%.

Банк России прогнозирует годовые темпы роста потребительских цен в 3,5–4% в конце 2022 года и временное превышение годовой инфляцией 4% в 2019 году в связи с запланированным увеличением налога на добавленную стоимость.

Годовые темпы роста потребительских цен вернутся к 4% в начале 2020 года.

Баланс рисков смещен в сторону проинфляционных рисков. Сохраняется неопределенность относительно степени влияния налоговых мер на инфляционные ожидания, а также неопределенность развития внешних условий.

Банк России будет принимать решения по ключевой ставке, оценивая инфляционные риски, динамику инфляции и развитие экономики относительно прогноза.

Банк России считает наиболее вероятным переход к нейтральной денежно-кредитной политике в 2019 году.

Заседание ЦБ РФ по ключевой ставке 2022

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 14 сентября 2022 года. Время публикации пресс-релиза о решении Совета директоров Банка России — 13:30 по московскому времени.

Прогноз экспертов об изменении ключевой ставки ЦБ РФ на 2022 год

Потенциальное наложение санкций США на российские гособлигации может привести к росту ключевой ставки ЦБ, что в свою очередь повысит ипотечные ставки и увеличит стоимость кредитов для девелоперов, считают эксперты, опрошенные РИА Недвижимость.

В начале апреля США ввели новые санкции против РФ. В санкционный список попал ряд крупных российских бизнесменов и подконтрольные им компании, в частности, Олег Дерипаска и контролируемые им En+ Group, «Группа ГАЗ», «Базовый элемент» и «Русал», Виктор Вексельберг и его группа «Ренова», а также Сулейман Керимов, Кирилл Шамалов, глава «Газпрома» Алексей Миллер, глава ВТБ Андрей Костин.

После этого курс рубля обвалился более чем на 10%. При этом остается возможность введения санкций против российских долговых обязательств.

Ключевая ставка ЦБ РФ, что это такое

Ключевая ставка — годовой процент, под который ЦБ РФ выдает кредиты коммерческим банкам. Вслед за регулятором свои кредитные ставки, как правило снижают и банки. Вместе с тем, стоит отметить, что в России традиционно приняты фиксированные ставки по кредитам, тогда как на Западе больше распространены плавающие.

Ставка рефинансирования и ключевая ставка

Годовой процент, который обычные банки должны уплатить Центробанку, беря у него кредиты, называется ставкой рефинансирования.

Вместе с тем, существует ключевая ставка, введенная в России с сентября 2022 г.

, представляющая собой минимальный процент, под который банки получают недельные займы от ЦБ РФ, она же является максимальной ставкой по депозитам, принимаемым Центробанком от коммерческих банков.

С 2022 года понятие «ставка рефинансирования Центрального Банка Российской Федерации» фактически стало означать ключевую ставку. Эти показатели ЦБ РФ уравнял между собой в 2022 г.

, ранее же их значения устанавливались независимо друг от друга.

Таким образом, отдельно ставка рефинансирования ЦБ на 2022 год не принимается, но в обиходе этот термин продолжает использоваться, подразумевая ставку ключевую.

Источник: http://www.tver-portal.ru/oktyabr-2017/26391-klyuchevaya-stavka-tsb-rf-na-segodnya-2018-god-tablitsa-ofitsialnyj-sajt-11.html

nalogmak.ru

Ключевая ставка ЦБ РФ на сегодня 2022 год

Ставка ЦБ РФ на сегодня 2022 год

Совет директоров Банка России 23 марта 2022 года принял решение снизить ключевую ставку на 25 б.п., до 7,25% годовых. Годовая инфляция остается на устойчиво низком уровне. Инфляционные ожидания постепенно снижаются. По прогнозу Банка России, годовая инфляция составит 3–4% в конце 2022 года и будет находиться вблизи 4% в 2019 году. В этих условиях Банк России продолжит снижение ключевой ставки и завершит переход к нейтральной денежно-кредитной политике в 2022 году.

Ставка рефинансирования ЦБ РФ на сегодня 2022 год

Банк России также будет отслеживать риски со стороны внешних условий, учитывая эпизоды повышенной волатильности на мировых рынках на фоне нормализации денежно-кредитной политики в других странах и усиления неопределенности в сфере торговой политики.

Ставка рефинансирования ЦБ РФ, прогноз

На первый взгляд, даже новая ставка чрезмерно высока в условиях рекордного за всю историю России замедления инфляции до 2,2% год к году при объявленном долгосрочном таргете ЦБ РФ 4%. Но «жёсткая» монетарная политика, которая замедляет экономический рост и давит на реальные доходы, является в значительной степени вынужденной мерой.

В России характерной чертой потребительской корзины является относительно большая доля зависящих от сезонного ценообразования продуктов питания и неуклонно дорожающих услуг госмонополий (ЖКХ, транспорт, связь). Помимо этого, у домохозяйств сохранились остаточные воспоминания об инфляционном шоке 2014-2015 годов после неожиданной для всех девальвации.

Мы прогнозируем, что в течение 2022 года ключевая ставка Банка России будет демонстрировать плавное, но неуклонное снижение. В частности, по итогам оставшихся в этом году шести заседаний индикатор достигнет уровня 6,5-6,25% годовых, что подразумевает смягчение монетарной политики на каждом втором «опорном» заседании. Следующее решение регулятора по ключевой ставке будет обнародовано 27 апреля.

Источник:

Заседание ЦБ РФ по ключевой ставке 2022

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 27 апреля 2022 года. Время публикации пресс-релиза о решении Совета директоров Банка России — 13:30 по московскому времени.

Ключевая ставка ЦБ РФ, что это такое

Ключевая ставка - годовой процент, под который ЦБ РФ выдает кредиты коммерческим банкам. Вслед за регулятором свои кредитные ставки, как правило снижают и банки. Вместе с тем, стоит отметить, что в России традиционно приняты фиксированные ставки по кредитам, тогда как на Западе больше распространены плавающие.

www.tver-portal.ru

Ставка рефинансирования ЦБ на 2022 год |

Опубликовал: admin в Новости 04.03.2022 166 Просмотров

Ставка рефинансирования ЦБ в 2022 году — показатель, используемый ЦБ РФ для определения размера пенни, уплачиваемой гражданам в ходе внесения налога, страхового взноса, выполнения кредитных обязательств. Наибольшее значение ставка рефинансирования имеет для лиц, ставших собственниками товаров и услуг, отпущенных в кредит, поскольку высокая процентная нагрузка в этой области существенным образом сказывается на кредите, увеличивая процент выплат по нему. (ст. 75 НК РФ, ст. 25 Федерального закона от 24.07.2009 N 212-ФЗ)

На сегодня 3 марта 2022 года ставка рефинансирования ЦБ РФ равна 7,5 % (На основании Указания Центробанка России от 13 сентября 2022 г. № 2873-У «О размере ставки рефинансирования Банка России» составляла 8,25%, а с первого января 2022 г. значение выражено значением ключевой ставки Банка России на соответствующую дату).

Начиная с января 2022 года, ставка рефинансирования ЦБ РФ 2022 была в значительной мере повышена ЦБ РФ в связи с начавшимися кризисными явлениями в экономике. Подобное повышение было призвано стабилизировать ситуацию на валютном рынке страны. Регулирование ставки рефинансирования ЦБ РФ 2022 путем ее понижения позволило говорить о поддержании ликвидности рубля за счет утраты возможности предоставлять потребителям дешевые кредиты.

На протяжении 2 последующих лет, вплоть до последнего квартала 2022 года, действующая ставка рефинансирования находилась на достаточно высоком уровне, снижения ее не планировалось, но в последнее время в экономике наметились существенные сдвиги в лучшую сторону, что позволяет говорить о планируемом снижении ставки рефинансирования на 2022 год. В начале 2022 года ставка рефинансирования приравнивается к ключевой (Информация ЦБ РФ от 16.09.2022 г.).

Мнения экономических экспертов, касающиеся возможного понижения ставки рефинансирования на 2022 год, в значительной мере расходятся, высказываются и имеют место быть, как положительные, так и отрицательные прогнозы. Большая часть положительных прогнозов основывается на следующих экономических явлениях, трактуемых, как благоприятные, на ближайший финансовый год:

- Инфляция. Планируемое снижение темпов инфляционного роста в 2022 году дойдет до 4%. В сравнении этот показатель для 2022 года равнялся цифре в 6.5%. Кроме того, немаловажным фактором считается также и упрочение позиции рубля и повышение к нему доверия у населения, которое перестанет с такой тревогой ожидать очередного инфляционного скачка.

- Восстановление деловой активности. Начиная с 2022 года, происходит постепенное восстановление деловой активности, пока оно неравномерно и нуждается в активной поддержке ЦБ РФ.

- Стоимость нефти. В последнем полугодии 2022 года цены на нефть стабилизировались на отметке в 45-50 долларов, что позволяет надеяться на то, что и в дальнейшем значительных скачков в этом секторе экономики не будет.

- Санкции. Высока надежда на то, что санкции, введенные западными странами против России, будут наконец-то отменены, что позволит российскому рублю обрести более стабильную платформу.

Официальные уполномоченные ЦБ РФ полагают, что в 2022 году действующая ставка рефинансирования на 2022 год уже не может быть понижена, поскольку подобная возможность была исчерпана в полной мере и ближайшее снижение возможно лишь в первом квартале 2022 года. Подобное отразиться на стоимости кредитов. В 2022 году ключевая ставка понижалась шесть раз. Уровень инфляции в 2022 году составил 2,5%.

Совет! Не стоит торопиться с выводами, сбыться могут как положительные, так и отрицательные прогнозы. На сегодня ситуация остается нестабильной.

Не исключено, что снижение ставки рефинансирования ЦБ РФ 2022 произойдет не более чем на 1%. Поводом для подобного снижения станет ожидаемая выдача пенсионерам не менее 5 тысяч рублей в начале первого квартала года. Подобное может привести к убыстрению инфляционных процессов, что потребует отложить снижение ставки рефинансирования на один квартал.

Ожидать снижение процентной ставки рефинансирования на 2022 год стоит лишь к началу второго квартала 2022 года, ближе к его середине.

С данным мнением готовы согласиться эксперты дилингового центра Альпари. Эксперты брокерского агентства утверждают, что ЦБ может снизить процентную ставку рефинансирования до 8%. Подобное снижение будет возможно исключительно за счет благоприятных внешних факторов. Вместе с тем, эксперты полагают, что резкого понижения действующей ставки рефинансирования ЦБ РФ 2022 не будет, понижение будет продолжительным и запланированным. Чрезмерно низкая процентная ставка рефинансирования отразиться на стоимости кредитов и может привести к образованию «кредитного пузыря», что в свою очередь грозит стать причиной нового экономического кризиса.

Таким образом, положительные мнения сходятся на том, что ставка рефинансирования ЦБ РФ 2022 все же будет снижена, но точную цифру данного снижения предсказать никто не в силах. Вероятнее всего, что она будет колебаться между 8 и 7%.

Отрицательные мнения по поводу ставки рефинансирования ЦБ сходятся на одном — экономическая ситуация на рынке все еще нестабильна, потому положительные прогнозы есть не что иное, как несбыточные надежды. Положительные прогнозы могут сбыться исключительно в случае, если рост и падение цен на нефть будет умеренным, что в сложившихся условиях маловероятно. Скорее всего, цена на нефть упадет, либо останется на достаточно низком уровне, что не позволит уменьшить размер ставки рефинансирования и ухудшит экономическую ситуацию.

Страны, являющиеся поставщиками нефти, на протяжении многих месяцев не могут договориться по поводу стабилизации ее добычи. Умеренная добыча нефти на сегодня могла бы уравновесить цены, привести к некоторому их повышению, но пока такового не случится, говорить о снижении ставки рефинансирования рано.

Подобная ситуация грозит скорее новым обвалом экономики, чем ее укреплением. Согласно отрицательным прогнозам, в 2022 году российская экономическая ситуация, как на внутреннем, так и на внешнем рынке не только не улучшится, но и усугубиться.

Совет! Кредиты в 2022 году все же лучше брать в отечественной валюте.

Отрицательным моментом является также и стремление Правительства стабилизировать дефицит бюджета. Сделать это можно многими путями, но наиболее быстрым и эффективным является девальвация российского рубля. Снижение стоимости рубля приведет к инфляции, что лишит ЦБ инструментов для снижения ставки рефинансирования.

Действующая ставка рефинансирования зависит также и от внешней долговой нагрузки государства. В 2022 году произошло уменьшение выплат предприятий по внешним обязательствам, но это никак не отразилось на высокой кредитоспособности отечественных бизнесменов.

Итак, рассмотрим наиболее вероятное развитие событий в данной области:

- Ставка рефинансирования на 2022 год будет снижена в соответствие с положительными прогнозами. На фоне стабильных цен на нефть, отсутствия тенденции к резкому понижению, либо повышению, экономическая ситуация на рынке стабилизируется, что позволит российской экономике адаптироваться к имеющимся расценкам. Проценты по кредитам уменьшатся, что расширит покупательные возможности простых граждан. Если положительный сценарий оправдает себя, то ситуация стабилизируется уже ко 2-3 кварталу 2022 года, что приведет к динамическому развитию экономической отрасли.

- Ставка рефинансирования ЦБ РФ 2022 останется на прежнем уровне. Претворение в жизнь данного сценария возможно в случае, если котировки цен на нефть останутся низкими. Монетарная политика ЦБ ужесточится, снижение ставки рефинансирования в этом случае оказывается невозможным, поскольку будет невыгодным. Предпринятые шаги могут негативно отразиться на общем состоянии экономики России, но если ситуация будет развиваться в данном ключе, избежать негативных тенденций все же не удастся.

В заключение стоит отметить, что описанные положительные и отрицательные сценарии являются всего лишь предположением. К сожалению, доскональное видение ситуации на данный момент невозможно, поскольку слишком многие факторы оказывают воздействие на экономику России, что в свою очередь создает существенные противоречия между созданными прогнозами. Согласно положительным прогнозам ставка снизиться в 2022 году до 8 %, отрицательные же прогнозы обещают сохранение ставки на уровне 9%.

Ожидание снижения процентной ставки рефинансирования в 2022 году стоит лишь к началу второго квартала 2022 года, поскольку в 2022 году ключевая ставка снижалась шесть раз за год.

mari-a.ru