Банки приготовились поднять ставки по ипотечным кредитам. Ставка по кредиту ипотечному

Ипотека в Москве - самые выгодные ипотечные кредиты банков Москвы на комнату или квартиру, ставки по ипотеке

Безусловный факт: цены на недвижимость в российской столице демонстрируют устойчивую тенденцию к росту. Тем не менее потребности в собственном жилье у москвичей и граждан, желающих ими стать, также растут естественным путем. Поэтому вполне закономерно, что ипотека в Москве день ото дня набирает популярность. Логичным ответом на растущий спрос в сфере ипотечного кредитования стало многообразие соответствующих кредитных программ от московских банков. Чтобы изучить их все и выбрать оптимальный по всем предъявляемым параметрам вариант, требуется колоссальное количество времени, в течение которого цены на жилье в Москве поднимутся еще выше. Избежать этих сложностей, сберечь ваше время и, как следствие, ваши деньги можем мы!

Выгодная ипотека на крупную сумму – реальность!

Если вас интересует ипотека на квартиру, то к вашим услугам огромное количество ипотечных кредитов от московских банков. Все они различаются между собой по ряду следующих признаков: сумма займа, продолжительность периода, на который выдается кредит, размер первоначального взноса, сумма переплаты по ипотечной ставке, требования к заемщику и тому подобное.

Безусловно, каждый потенциальный заемщик желает найти такой ипотечный кредит, предлагающий наиболее выгодные условия по каждому из этих параметров. Иными словами, идеальная ипотека в Москве – это кредит на крупную сумму с минимальной процентной ставкой, выдаваемый без первоначального взноса и без драконовских требований к количеству предъявляемых документов о статусе заемщика. Разумеется, таких идеальных ипотечных кредитов не существует (они просто не выгодны банкам), однако подобрать оптимальное сочетание всех требований и найти лучшее для себя ипотечное предложение – вполне по силам каждому с помощью InCred.ru.

Как работает сервис?

Итак, InCred.ru представляет собой крупную базу данных кредитов, объединяющую все имеющиеся предложения по ипотечным кредитам в Москве. Удобная система навигации вкупе с интуитивным интерфейсом позволит каждому без труда выбрать из всей массы банков нужное предложение по заданным параметром. Таким образом, вы сами определяете те предложения по ипотеке, которые вам не подходят по какой-либо причине (высокая ставка, большой размер первоначального взноса, требование собрать увесистый пакет документов перед получением кредита), а изучаете лишь те, которыми вы действительно можете захотеть воспользоваться. Помимо собственно предложений по ипотеке, на нашем проекте вы найдете важные сведения об истории каждого из банков-кредиторов, об их репутации, об особенностях их кредитных программ, что поможет вам без значительных временных затрат принять действительно правильное решение.

Итак, InCred.ru представляет собой крупную базу данных кредитов, объединяющую все имеющиеся предложения по ипотечным кредитам в Москве. Удобная система навигации вкупе с интуитивным интерфейсом позволит каждому без труда выбрать из всей массы банков нужное предложение по заданным параметром. Таким образом, вы сами определяете те предложения по ипотеке, которые вам не подходят по какой-либо причине (высокая ставка, большой размер первоначального взноса, требование собрать увесистый пакет документов перед получением кредита), а изучаете лишь те, которыми вы действительно можете захотеть воспользоваться. Помимо собственно предложений по ипотеке, на нашем проекте вы найдете важные сведения об истории каждого из банков-кредиторов, об их репутации, об особенностях их кредитных программ, что поможет вам без значительных временных затрат принять действительно правильное решение.

Почему выбирать ипотеку с InCred.ru – так удобно?

Выбор подходящего по всем параметрам предложения по ипотеке на комнату или квартиру с помощью нашего сервиса предоставляет вам возможность минимизировать текущие затраты при оформлении ипотеки. Кроме того, благодаря InCred.ru вы обретете выгоду и при выплате ипотечного кредита – подобрав наиболее разумные ставки по ипотеке. Наконец, с помощью нашего проекта вы сэкономите время, которое, как известно, успешно конвертируется в деньги: если вы выбрали несколько подходящих предложений для себя – просто оформите по каждому онлайн-заявку! Никаких лишних поездок по кредитным учреждениям – ваше присутствие потребуется лишь в одном банке, где вы уже будете подписывать все надлежащие документы для приобретения вашего нового жилья!

www.incred.ru

Ипотека, калькулятор расчета ипотеки (процента по ипотеке), процентные ставки по ипотеке на 10/15/20 лет с/без первоначального взноса на покупку квартиры (жилья), в ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК»

Подтверждаю своё согласие на обработку Банком моих персональных данных

Настоящим я даю свое согласие Банку (ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» г. Москва, Луков переулок, д. 2, стр. 1) в соответствии с Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» на обработку моих персональных данных и подтверждаю, что, дав такое согласие, я действую добровольно и в своих интересах. Под обработкой персональных данных понимается любое действие (Операция) или совокупность действий (Операций), совершаемых с использованием средств автоматизации или без использования таких средств с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных, а именно сведений, отраженных в настоящей заявке, любым не запрещенным законодательством способом по усмотрению Банка. Целями обработки персональных данных являются: принятие Банком решения о предоставлении мне любого банковского продукта на срок, необходимый для принятия такого решения; в случае моего участия в стимулирующей акции/ мероприятиях, проводимых Банком; также для целей формирования Банком клиентской базы сроком на 5 (Пять) лет (по истечении указанного срока, согласие считается продленным на 3 (Три) года при отсутствии сведений об его отзыве), а также для целей заключения Договора и обслуживания моих счетов, Картсчета, Кредита на срок действия Договора, оказания мне услуг партнерами Банка и принятия соответствующего решения об этом. Согласие может быть отозвано путем направления мною письменного уведомления Банку. Настоящим я признаю и подтверждаю, что в случае необходимости Банк вправе поручить обработку моих персональных данных для достижения вышеуказанных целей третьему лицу (в том числе некредитной и небанковской организации). Также, я даю Банку согласие на передачу моих персональных данных третьим лицам в целях взыскания задолженности по любому Банковскому продукту, предусматривающему предоставление кредита, на срок до полного исполнения обязательств перед кредитором.

mkb.ru

Банки приготовились поднять ставки по ипотечным кредитам

Похоже, что ипотечным кредитам так и не суждено стать доступными для подавляющего большинства россиян. Опустившиеся было ставки по ипотеке вновь начали расти. Впрочем, даже если бы банкиры и девелоперы согласились умерить немного свои аппетиты, жильё едва ли стало бы более доступным. Некоторые эксперты полагают, что сегодня есть все основания констатировать приближающийся ипотечный кризис: многие россияне уже не в состоянии расплатиться с долгами за купленное жильё.

О повышении минимальной ставки по ипотечным кредитам публично объявил пока только Райффайзенбанк. С 22 августа ставка повышена на 1 п.п. до 10,49%. Представители других крупных банков в открытую пока не говорят о готовности повысить ипотечные ставки.

«Возможно, если тренд в ближайшие месяцы развернётся и основные игроки начнут повышать ставки, мы также будем пересматривать свои условия. Потенциал для снижения банки исчерпали ещё в начале года, именно по этой причине снижения ставок по ипотеке на протяжении последних шести месяцев почти не происходило», – отмечает управляющий директор по розничным продуктам Абсолют Банка Антон Павлов.

В других крупных банках ситуацию пока не комментируют либо и вовсе заявляют о том, что повышать ставку не планируют. Оно и понятно, ведь доступность ипотеки объявлена чуть ли не делом государственной важности. Ещё в мае прошлого года премьер-министр Дмитрий Медведев заявлял, что ставки по ипотечным кредитам должны снизиться до 6–7%. А глава ЦБ Эльвира Набиуллина на встрече с президентом Владимиром Путиным уверяла, что ставки ещё не достигли дна.

«Для достижения ставки по ипотеке в 6–7% нужно не только удержать инфляцию около ориентира ЦБ, но и снизить риски. Если политические факторы останутся таким же генератором повышенных рисков, достичь запланированной ставки будет фактически невозможно», – считает главный экономист «ПФ Капитал» Евгений Надоршин, добавляя, что период дешёвых денег в стране закончился.

Впрочем, не исключено, что банкирам отныне просто неинтересна ипотека. После отказа от долевого строительства банки стали чуть ли не главным игроком на строительном рынке. Отныне желающие приобрести квартиру на этапе строительства несут деньги в банк, а тот уже решает, будет ли он их выдавать застройщику или нет. Стоит ли при таком раскладе банкирам путаться с ипотекой и улучшать условия для заёмщиков? Отметим, что возможность приобретения жилья по договору долевого участия (ДДУ) чуть ли не единственный способ для россиян улучшить свои жилищные условия. По оценкам аналитиков, сделки по ДДУ составляют до 80% рынка.

Не вполне очевиден и тот факт, что граждане смогут вернуть уже имеющиеся у них ипотечные кредиты. Так, с января по июль текущего года банки выдали 663 тыс. ипотечных жилищных кредитов на сумму 1,3 трлн рублей. Это был поистине взрывной рост ипотечного кредитования: показатель превышает прошлогодний на 69%. При этом реальные доходы населения, даже по официальным данным Росстата, продолжают снижаться. Так что с возвратом этих кредитов могут возникнуть серьёзные проблемы. Дальнейшее снижение процентной ставки по ипотеке в таких условиях может привести к финансовому кризису, сходному с американским кризисом 2008 года», – предупреждают в Российской гильдии риелторов.

Кстати, задолженность по ипотечным кредитам уже сегодня выглядит весьма угрожающе. Так, в июле долг россиян по ипотеке превысил 6% ВВП страны. Одновременно с этим на 23,5% вырос совокупный объём портфеля ипотечных кредитов физлиц, составив 5,7 трлн рублей.

Владислав Кочетков, председатель правления ГК «Финам»:– Ставки, похоже, и правда достигли дна, и виной тому текущая налоговая политика. То же повышение НДС разгонит инфляцию. Также банки прогнозируют рост ключевой ставки ЦБ, а это уже по умолчанию означает рост ставок по ипотеке. Так что ипотеку по 4–5% мы не увидим ещё долго.

Другое дело, что спрос на ипотеку в России достаточно большой. Её брали даже и по ставкам 14%, несмотря на то что это кабала.

Банки любят ипотеку и продолжат её активно продвигать вместе с девелоперами. За счёт ипотеки живут все крупные компании, которые уже, как правило, аффилированы с банками.

versia.ru

В каком банке самый низкий процент по ипотеке

Ипотека – за этим иностранным, но до боли родным и знакомым словом кроется единственная возможность приобрести жилье для большинства молодых семей России.

Несмотря на осложненную экономическую ситуацию в стране, ипотечное кредитование остается востребованным, а потому особенно актуален вопрос: где найти самые выгодные условия, в какой банк обратиться?

Лучший ипотечный банк – 2022

Если бы такая номинация существовала, выбор банка для ипотечного кредитования был бы значительно упрощен. Но награды в этой области не присваиваются, а потому приходится анализировать, сравнивать, вычислять. Единственный помощник при выборе – рейтинг «Русипотеки» (аналитического центра, специализирующегося на вопросах ипотечных займов).

ТОП-10 лучших ипотечных банков России выглядит таким образом:

- Сбербанк;

- ВТБ24;

- Дельтакредит;

- Банк Москвы;

- Россельхозбанк;

- Газпромбанк;

- Санкт-Петербург;

- Жилфинанс;

- Возрождение;

- Абсолют.

Важно отметить: рейтинг составлен согласно объемам кредитных займов, выданных клиентам различными финансовыми организациями. И абсолютный лидер в этом списке – Сбербанк России. Согласно данным ЦБ РФ, эта организация в I квартале ушедшего года выдала займов на общую сумму более 304 млрд. рублей. Примечательно, что на втором месте расположился банк ВТБ24, кредитные объемы которого в ипотечном сегменте составили 72 млрд. рублей. Но популярность и выгодность – разные понятия. Поэтому возникает другой вопрос: действительно ли Сбербанк – лучший банк для получения ипотечного займа?

Условия ипотечного кредитования, понятия и определения

Прежде чем перейти к описанию условий, следует разобраться в терминах. Итак, чем ипотека отличается от ипотечного кредитования? Возможно, вы будете удивлены, но это разные понятия, первое из которых обозначает форму залога, при которой заемщик закладывает недвижимость, но оставляет за собой право владения и пользования ей, а кредитор имеет право реализовать недвижимое имущество заемщика в случае неисполнения кредитных обязательств.

Ипотечное кредитование – это долгосрочный кредит (до 30 лет), при котором возможно приобретение недвижимости, которая и будет выступать предметом публичного залога. Это означает, что при покупке квартиры или дома в ипотеку органы, регистрирующие сделку купли-продажи, делают запись о наличии обременения. В случае невыплаты кредита банку он имеет право возвестить задолженность путем реализации объекта залога.

Расставив все точки над «i» и дав определение понятиям, мы можем легко сформулировать основное условие получения ипотеки. Приобретаемая квартира, дом и даже дача будут пребывать в распоряжении заемщика, он может проживать в них, проводить ремонт, но не имеет права продать или обменять недвижимость, пока не покроет кредитную задолженность перед банком. Только после возврата кредита заемщик вступает в абсолютные права собственности и может распоряжаться квартирой или домом на свое усмотрение.

Возвращаясь к вопросу о Сбербанке, перечислим основные условия предоставления ипотеки его клиентам:

- сумма кредита – от 300 тыс. рублей;

- процентная ставка – от 11,4 до 13,5 % годовых в рублях;

- первоначальный взнос – от 20 % стоимости жилья;

- срок кредитования – от 1 года до 30 лет;

- возможность приобретения вторичного и строящегося жилья.

Процентные ставки варьируются в зависимости от типа ипотечной программы. Так, наиболее низкие ставки действуют по программе кредитования с господдержкой и при покупке вторичного жилья. Наиболее высокие – на строительство жилого дома. На размер ставок влияет и то, участвует ли заемщик в зарплатном проекте банка.

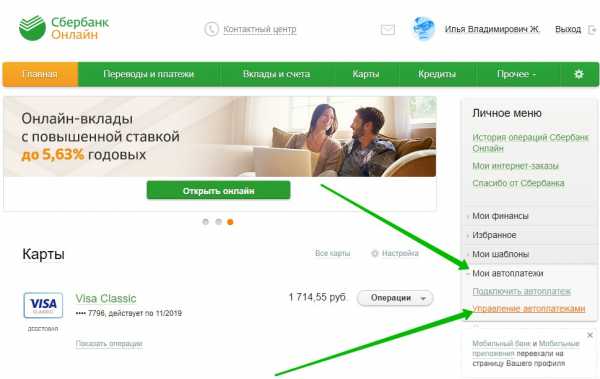

Лицам, получающим зарплату на карту Сбербанка, даже не потребуется представлять справки о доходах. Для составления заявления понадобится только паспорт. Также действуют удобные условия погашения кредита: деньги будут списаны со счета клиента автоматически, достаточно лишь пополнить баланс пластиковой карты. Отсутствуют дополнительные комиссии за выдачу займа, но к сумме кредитования в обязательном порядке будут прибавлены стоимость услуг оценщика, страхование объекта недвижимости и нотариальная заверка документов.

Ипотека в банках России

Ипотечные кредиты выдают многие российские банки, включая полностью государственное учреждение – Россельхозбанк. Какой процент и условия он готов предложить? В банке действуют такие условия:

- сумма кредита – от 100 тыс. рублей;

- срок кредитования – до 30 лет;

- первоначальный взнос – от 15 %.

Россельхозбанк позволяет приобрести в ипотеку не только первичное и вторичное жилье, дачу или коттедж, но также апартаменты. Выдает финансовое учреждение кредиты и на строительство жилья. Процентные ставки варьируются в зависимости от срока кредитования и размера первоначального взноса. Наиболее низкие процентные ставки (всего 13,5 % годовых в рублях) действуют при получении займа на срок до 5 лет при внесении выше 50 % стоимости объекта недвижимости.

В банке «Возрождение» клиентам предлагаются ипотечные кредиты на сумму от 300 тыс. до 5 млн. рублей. Первоначальный взнос должен составить не менее 20 % стоимости квартиры (не менее 30 % стоимости нежилого помещения). Срок кредитования – от 1 года до 30 лет, а процентная ставка – от 13,75 %. И хотя рейтинг агентства «Русипотека» строился на показателях объемов выданных займов, становится очевидным тот факт, что на первом месте банк с наиболее выгодными условиями ипотечного кредитования. Подтверждением тому послужит и количество выданных займов: только за первое полугодие 2015 их насчитывается почти 198 тыс. Такое количество заемщиков, выбравших ипотеку от Сбербанка, не может ошибаться!

«Дешевая» ипотека: миф или реальность?

Как вы успели заметить, в среднем ипотека выдается под 13,5 – 14 % годовых. То есть, немногим выше ключевой ставки Центробанка – 11 %. Но существуют банки, которые делают клиентам предложения, от которых крайне трудно отказаться. Например, «Тинькофф», который вовсе не значится в рейтингах ипотечных банков, выдает ипотечные займы под 10,5 %!

Условия таковы:

- сумма кредитования – от 300 тыс. рублей;

- первоначальный взнос – от 20 %;

- срок кредитования – до 30 лет.

В качестве обеспечения по кредиту выступают как сама недвижимость, так и неустойка. В целях подтверждения дохода можно представить справку 2-НДФЛ или 3-НДФЛ, а также справку, составленную по форме банка. Размер процентной ставки может возрасти в таких случаях:

- при отказе от оформления страховки – на 2 %;

- при представлении справки по форме банка – на 0,5 %.

Но даже в этом случае ставка не превысит 12,5 %, что выгоднее большинства аналогичных предложений. Примечательно, что «Тинькофф» предлагает ипотеку с государственной поддержкой. Существуют и другие финансово-кредитные организации, для которых дешевая ипотека – это не просто слова:

- МИА – 13 %;

- СНГБ – 13,25 %;

- Центрком – 12 %;

- Открытие – от 11,05 %;

- Банк Москвы – от 11,15 %.

В ряде перечисленных организаций не требуется подтверждение дохода. Однако не стоит бросаться в кредитный омут с головой. Чрезмерно выгодные и удобные условия должны насторожить. Вероятно, в кредитном договоре вы обнаружите немало условий, прописанных мелким шрифтом. Например, может взиматься комиссия за выдачу кредита, нередко отсутствует возможность досрочного погашения. Иногда низкие процентные ставки действуют в случае, если размер первоначального взноса составляет свыше 50 – 85 %.

Со всеми условиями следует тщательно ознакомиться, просчитать все возможные траты и учесть непредвиденные расходы (услуги оценщика, нотариуса, страховой компании). Ипотека – многолетнее финансовое бремя, брать на себя которое следует крайне осторожно. В выборе банка наилучшим образом поможет ипотечный калькулятор. Он может находиться прямо на сайте банка, но найти его можно и в сети Интернет.

Также, проводя расчеты, обращайте внимание на тип платежей: дифференцированный или аннуитетный. При втором типе ежемесячные платежи всегда будут одинаковыми, а при первом они будут уменьшаться по мере возврата средств банку. Для многих такой вариант предпочтителен, ведь со временем выплачивать ипотеку становится легче.

Очень ждем ваши отзывы, репосты и комментарии, спасибо.

banki-v.ru

Самые низкие процентные ставки по ипотечным кредитам

На дворе 2022 год, экономическая ситуация в стране не самая лучшая, свободных денег у населения становится всё меньше, но также и остается потребность в собственном жилье или необходимость инвестирования накопленных средств в недвижимое имущество. На помощь может придти ипотечное кредитование. Но как выбрать лучший банк, среди такого количества предложений?

Ипотека от Сбербанка

Ипотека от СбербанкаНесомненно, необходимо искать тот банк, который предлагает наиболее низкую процентную ставку по кредиту. Существуют два вида ставок – в зарубежной валюте и в рублях.

Ставки по ипотечному кредиту в зарубежной валюте находятся в диапазоне от 7 до 12 процентов годовых, но они не имеют сегодня большой популярности, вследствие нестабильности рубля, ведь зарплата Российского населения в основном выплачивается в отечественной валюте. В свою очередь ставки по ипотечному кредиту в рублях на начало 2022 года находятся в диапазоне от 7,5 до 14 процентов годовых. За всю историю России данные показатели являются наилучшими, но и эти ставки остаются достаточно высокими, по сравнению с величиной ставок в зарубежных банках, где они составляют от 2,5 до 7 процентов годовых. Переплата за объект недвижимости, за ипотечный кредит, предоставленный Российским банком, при сроке кредитования на 15-30 лет, может составлять сумму в 2-4 раза больше его стоимости.

Сберегательный банк РФ – Всегда рядом

Сберегательный банк РФ – Всегда рядомЧто нужно знать при решении взять ипотечный кредит

На данный момент существует большое количество банков, готовых предоставить ипотечный кредит, но как выбрать наилучший вариант? Начнем с того, что всё-таки следует определиться, в какой валюте будет взят кредит. Наилучшим вариантом будет выбор в пользу той валюты, из которой состоит основной доход, и будет состоять в будущем. Далее необходимо выбрать банк, учитывая следующие факторы: сумма первоначального взноса, процентная ставка и срок кредитования. Все эти факторы влияют в итоге на конечную стоимость кредита, которую можно рассчитать, используя любой из ипотечных онлайн калькуляторов в интернете. Например, во многих банках, увеличив первоначальный взнос и уменьшив срок кредита, можно снизить процентную ставку на 0,25-1%.

Какая процентная ставка по ипотеке

Процентная ставка также зависит от объекта недвижимости. Наиболее выгодным будет кредит на покупку вторичного жилья. В среднем ставка на такие объекты меньше на 1-1,5%, чем при кредитовании квартиры в новостройке. В свою очередь процентная ставка в новостройке будет ниже в среднем на 1 процент, чем ставка по ипотеке, которая предоставлена на строительство нового дома или на покупку коттеджа.

В итоге можно сделать следующий вывод, что для того, чтобы выбрать наилучший банк с самой низкой возможной процентной ставкой, потенциальному заемщику необходимо определиться с объектом недвижимости, четко сопоставить свои финансовые ресурсы и определить возможные риски. Также для получения наилучшей процентной ставки по ипотечному кредиту, существует программа ипотеки с государственной поддержкой в новостройках. Данная программа распространяется лишь на определенные банки, которые получили поддержку Пенсионного фонда РФ. Но не все заемщики могут получить кредит по заниженным ставкам, основные требования государственной программы подразумевают возраст не ниже 21 года, и не старше 65 лет (в Сбербанке не старше 75 лет) по окончанию и ипотеки. Также необходимо иметь стаж работы не менее 1 года за последние 5 лет, и не менее полугода стажа на текущем месте работы.

Список лучших банков для ипотечного кредитования

К сожалению, данную программу предоставляют около 10 банков в столичном регионе, и всего часть из них в других регионах страны. В ней принимают участие следующие банки: Сбербанк, ВТБ 24, Связьбанк (11,4% годовых), Росэнергобанк, Россельхозбанк (10,9%), Дельтакредит, Азиатско-Тихоокеанский Банк (11,5%), ГазпромБанк (10,6%), Уралсиб, ТрансКапиталБанк (10,5%), Инвесторгбанк (11,7%) и Банк Москвы (11,15%). Но наиболее выгодные условия по программе «Новостройка» предлагает АИЖК, где процентная ставка по ипотеке с государственной поддержкой составляет от 7,9-11% годовых.

Для информации почитайте статью Сбербанк Онлайн – СБОЛ

mybankpro.ru

Проценты по ипотеке | Процентные ставки кредитных продуктов в банках

Содержание статьи:

Факторы, влияющие на величину кредитной ставки

В большинстве финансовых учреждений принимаются во внимание следующие условия, влияющие на проценты по ипотеке:- сумма первого взноса: чем больше собственных средств заемщик готов внести при первом платеже по кредиту, тем меньше ставка;

- срок кредитования: чем дольше период полного погашения займа, тем выше процент;

- валюта: для рублевого кредитования ставка больше, нежели для аналогичных кредитных продуктов, взятых в иностранной валюте;

- рынок жилья: покупка недвижимость в строящемся доме кредитуется под более высокие проценты; ликвидность – также немаловажный фактор;

- наличие полиса госстраха: если полное страхование отсутствует, ставка возрастает на 1-3 %;

- форма подтверждения доходов: наличие «чистой» высокой зарплаты уменьшает проценты по ипотеке.

Кредитные ипотечные программы популярных банков

«Сбербанк»

В «Сбербанке» ипотечные кредиты могут быть выданы для приобретения вторичного жилья, недвижимости в новостройке, постройки дома, покупки загородного дома, участка под застройку, покупки гаража. Минимальная ставка – 10% в случае внесения первого взноса в сумме 50%, периода погашения займа не более 10 лет, предоставления всех документов в установленной форме.| Программа | Размер ставки в долларах, % | Размер ставки в рублях, % |

| Приобретение готового жилья | от 10 | от 12 |

| Приобретение строящегося жилья | от 10 | от 12 |

| Строительство жилого дома | от 10,5 | от 12,5 |

| Загородная недвижимость | от 10 | от 12 |

| Гараж | от 10,5 | от 12,5 |

| Ипотека+материнский капитал | от 10 | от 12 |

| Военная ипотека | 10,5 |

«ВТБ 24»

Воспользовавшись кредитными продуктами, реализуемыми в банке «ВТБ 24», можно приобрести жилье в строящемся доме, на вторичном рынке, загородом, провести рефинансирование взятого ранее кредита, оформить покупку гаража с использованием заемных средств. Минимальная ставка – 11,45% при условии, что заемщик владеет одним из дисконтных пакетов. Для остальных минимальный процент 12,15% может быть получен при условии начального взноса в сумме свыше 20% и сумме займа от 2 млн. руб.| Программа | Размер ставки в долларах, % | Размер ставки в рублях, % |

| Покупка готового жилья | от 8 | от 12,15 |

| Квартира в новостройке | от 8 | от 12,15 |

| Гаражная ипотека | от 10 | от 14,15 |

| Ипотека для военных | 8,7 | от 12 |

| Залоговая недвижимость | 10 | |

| Строительство дома (залог – земельный участок) | 12,75 | 15,25 |

Банк «Центр-инвест»

Кредитные продукты банка – возможность приобрести жилье на первичном, вторичном рынке. Предусмотрены фиксированные и плавающие ставки. Минимальный размер – 9,75% при сумме первого взноса от 70%, сроке выплаты займа в рублях до 5 лет, положительной кредитной истории. Фиксированная ставка| Программа | Размер ставки в рублях, % |

| Жилая недвижимость | от 9,75 |

| Для молодых учителей | от 11 |

| Потребительский (под залог недвижимости) | от 16 |

Банк «DeltaCredit»

В «DeltaCredit» можно получить заем для покупки готового дома или квартиры, строящейся недвижимости, комнаты, оформить договор рефинансирования, получить кредитные средства для нецелевого займа. Минимальная ставка – 10,25%.| Программа | Размер ставки в долларах, % | Размер ставки в рублях, % |

| Квартира или доля | от 7,25 | от 10,25 |

| Комната | от 7,75 | от 10,75 |

| Апартаменты | от 7,25 | от 10,25 |

| Новостройка | от 8,25 | от 11,25 |

| Готовый дом | от 9,25 | от 12,25 |

| Строительство дома | от 7,25 | от 11 |

| Рефинансирование | от 7,25 | от 10,25 |

Лучшее предложение для посетителей сайта KreditIpo

Вам будет интересно

kreditipo.ru

В каком банке самые маленькие проценты по кредитам, ипотеке, рефинансированию?

В настоящее время потребительское кредитование относится к числу наиболее востребованных банковских услуг для российского населения. С целью уменьшения собственных расходов ряд заемщиков ищет программы банков, в которых могут быть предложены самые низкие проценты по кредиту.

Любое обращение клиента рассматривается в банке в индивидуальном порядке. При этом кредитором оценивается всё: возраст человека, трудовая деятельность, семейное положение, доходы, наличие у него транспорта или недвижимости в собственности, действующие долги и т.п. Всё это носит название скоринга.

Разберемся, в каком банке самые маленькие проценты.

От чего зависит кредитный процент?

Кредитный процент определяется влиянием множеством условий, по большей части он зависит от запрошенных клиентом суммы и времени возврата, от наличия поручителя или залога. Если последние имеются, то ставка будет снижаться, а первые два пункта напрямую её увеличивают.

Как же выбрать банк, в котором будут самые выгодные процентные ставки? Для начала нужно точно понять, какая требуется сумма и на какой временной период. Если клиент нуждается в небольшом займе, от ста до ста пятидесяти тысяч рублей, то его без проблем смогут выдать почти в каждом банке. Необходимо будет только подтверждение своего дохода с помощью справки по форме 2-НДФЛ.

Какой банк дает самый маленький процент, интересно многим.

Дополнительные документы

Если же требуется сумма в районе пятисот тысяч рублей, то клиенту нужна будет копия его трудовой книжки и ряд дополнительной документации: это могут быть СНИЛС, загранпаспорт, ИНН, ПТС и т.п.

Когда человек рассчитывает на крупный кредит от пятисот тысяч рублей и более, то он обязательно должен предоставить банку обеспечение в форме залога машины или недвижимости либо с помощью привлечения поручителя. Если же такие условия не соблюдаются, то организация сразу же откажет клиенту.

Важно выяснить заранее, в каком банке самые маленькие проценты.

Предложения от банков

Как только человек определяется с необходимой ему суммой денежных средств, он должен изучить все имеющиеся в городе банковские компании. Делается это довольно просто, нужно всего лишь вбить в поисковой строке любого браузера запрос о кредитах в банках того или иного города. Уже из первых ссылок станет ясно, какие компании находятся рядом, а также каковы предложенные ими условия.

Кром того, можно попытаться подать заявки в следующие банки:

- «Ренессанс Кредит» – от 18,9 % годовых;

- «Восточный» – от 15;

- «Тинькофф» – на пятьдесят пять дней – 0 %;

- «Альфа-банк» – также 0 %, но на шестьдесят дней;

- «ОТП Банк» – от 14,9;

- «УБРиР» – от 15;

- «СКБ-Банк» – от 19,9;

- «Севкомбанк» – от 12.

Займ потребительского характера лучше всего взять в следующих организациях.

«Восточный Экспресс Банк»

Обращаться сюда стоит тем клиентам, которые хотят получить крупную сумму, предоставив в качестве залога находящуюся в своей собственности недвижимость. Максимальный размер кредита может быть до пятнадцати миллионов, начало процентной ставки – от десяти в год. Оформить договор можно на срок до двадцати лет. При этом необходимо подтверждение своего дохода без учёта комиссий.

«Совкомбанк»

Имеет ставку от двенадцати процентов годовых, наиболее выгодным предложением является «Денежный», предназначенный пенсионерам. Здесь могут одобрить не больше ста тысяч рублей. Возвратить средства необходимо в течение одного года. Определить, в каком банке самые маленькие проценты, бывает трудно.

Для предложений с поручительством в «Сбербанке России» ставка берёт начало от 12,9 процентов годовых. Клиент может взять денежные средства в размере до трёх миллионов рублей, при этом максимальный период кредитования – не выше пяти лет.

Для определённых категорий клиентов, в число которых входят и бюджетники, предлагаются процентные ставки от «Банка Москвы», начинающиеся от 15,9 в год. Крупные суммы в пределах полутора миллионов одобряются до шестидесяти месяцев.

В «ВТБ 24» есть возможность оформления кредита под названием «Быстрый», пятнадцать процентов в год, максимальный размер – до одного миллиона рублей. Кредитование осуществляется на срок от полугода до трёх лет, наименьшая сумма равна ста тысячам. В каком банке самый маленький процент кредита, вопрос не праздный.

Кредит без залога и поручительства

Без поручителей и залога оформление займа возможно:

- в «Ренессанс Кредите»;

- в «Русском Стандарте»;

- в «Альфа-банке»;

- в «УБРиР»;

- в «ОТП-Банке»;

- в «Восточном экспресс банке».

Кредитные карты наиболее выгодно брать в следующих банках:

- «Сбербанк» - от 25,9 процента в год;

- «ВТБ 24» - от 28 процентов;

- «Русский стандарт» - от тридцати шести процентов.

Если клиент имеет испорченную кредитную историю или у него отсутствует официальное трудоустройство, что можно подтвердить с помощью справок, то следует выбрать варианты получения кредитов в таких компаниях, которые занимаются удалённой работой, через Интернет. К таким организациям относятся «Touch Bank», «Тинькофф Банк», «Интерактивный банк» и т.п., высылающие кредитные карты посредством почты.

Кроме того, есть также возможность обращения за помощью в микрофинансовые организации.

Далее выясним, самый маленький процент ипотеки в каком банке.

Выгодная ипотека

Наиболее выгодная ипотека предлагается в таких банках, как:

Наиболее выгодная ипотека предлагается в таких банках, как:

- «Сбербанк России»;

- «ВТБ 24»;

- «МКБ»;

- «Абсолют Банк»;

- «Локо-Банк».

В других организациях предлагаются более высокие проценты. Однако это совсем не значит, что брать в них ипотеку невыгодно. Дело в том, что существует большое количество важных факторов. Так, проценты могут выступить в качестве приманки, и после подписания соглашения необходимо будет оплатить дополнительные платежи и комиссии.

В каком банке самый маленький кредитный процент, мы определили. Что дальше?

Способы снижения процентов по кредиту

Существует ряд условий, благодаря которым клиенты могут получить более выгодные предложения:

- наличие имущества под залог;

- зарплатная либо другая карта того банка, где осуществляется оформление займа;

- наличие хорошей кредитной истории;

- справка о доходах с поступлением крупных сумм в течение долгого времени.

На банковских сайтах происходит постоянное обновление информации, включая также проценты по кредиту. Если сегодня они низки, то уже завтра могут вырасти, поэтому нужно всё время следить за актуальностью сведений на сайтах интересующих клиента банков.

Не все знают, в каком банке самый маленький ипотечный процент.

Рефинансирование

В последнее время многие заёмщики стали интересоваться вопросом рефинансирования кредитов. Связано это с тем, что или кредит был взят на не самых выгодных условиях, или у заёмщика в настоящее время изменилось финансовое положение. В этом случае есть возможность рефинансирования кредита.

Приведём пять лучших банков, в которых можно осуществить перекредитование:

- «ВТБ Банк Москвы». Представляет собой государственный банк, а потому имеет очень выгодные кредитные ставки. Кроме того, здесь предлагаются лучшие условия и небольшие проценты не только представителям бюджетной сферы, но и клиентам иных организаций, которые работают в различных сферах. В каком банке самый маленький процент рефинансирования, спрашивают довольно часто.

- Одни из лучших условий по рефинансированию отмечаются в «Альфа-Банке». В этой кредитной организации происходит ускоренное развитие, и она стремится получить больше клиентов, а потому предлагает хорошие условия для рефинансирования. Стоит отметить, что минимальная ставка здесь начинается уже от 11,99 процента годовых.

- Выгодная программа перекредитования для москвичей имеется в «Интерпромбанке». Оставить заявку могут жители Москвы возрастом от восемнадцати до семидесяти пяти лет. Таким образом, программа распространяется, в том числе, и на пенсионеров.

- В банке «Тинькофф» в настоящее время функционирует уникальная программа, какой нет больше ни в одном российском банке. Сущность её заключается в том, что при оформлении здесь карты и одобрении необходимого лимита можно абсолютно бесплатно погасить данной суммой долг в другой организации (микрозайм, кредит или кредитная карта). Несомненным достоинством является то, что на погашение долга другому банку не будут начислены проценты на протяжении четырёх месяцев.

- «СКБ Банк» осуществляет рефинансирование для всех клиентов с положительной кредитной историей, включая также пенсионеров. Преимущество заключается в возможности привлечения созаёмщика, благодаря чему увеличивается лимит кредитования.

Мы выяснили, в каком банке самые маленькие проценты.

fb.ru