Справка о зарплате 2 ндфл: Я хочу получить справку о своей зарплате (2-НДФЛ) | ФНС России

ВОЗВРАТ НАЛОГА, ЗАДОЛЖЕННОСТЬ ПО ЗАРПЛАТЕ, ИЗМЕНЕНИЕ ПЕРСОНАЛЬНЫХ ДАННЫХ — Своё дело — портал для предпринимателей

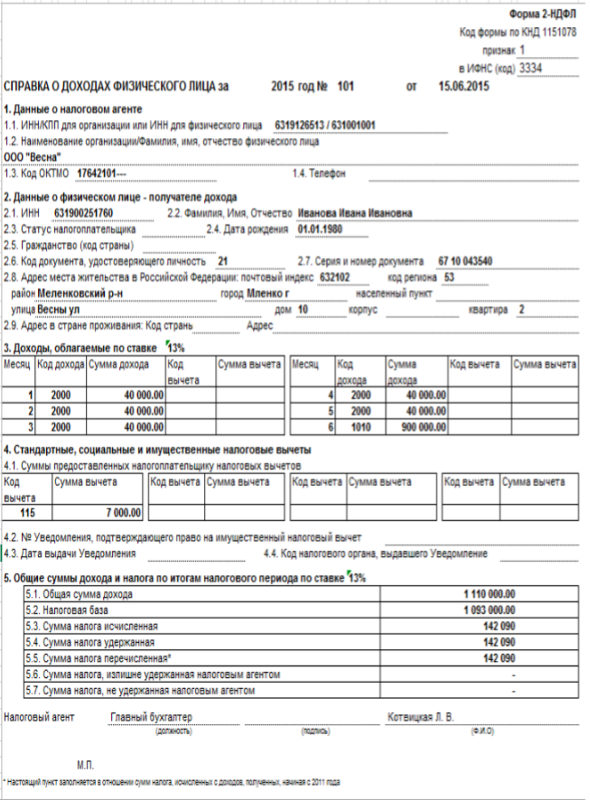

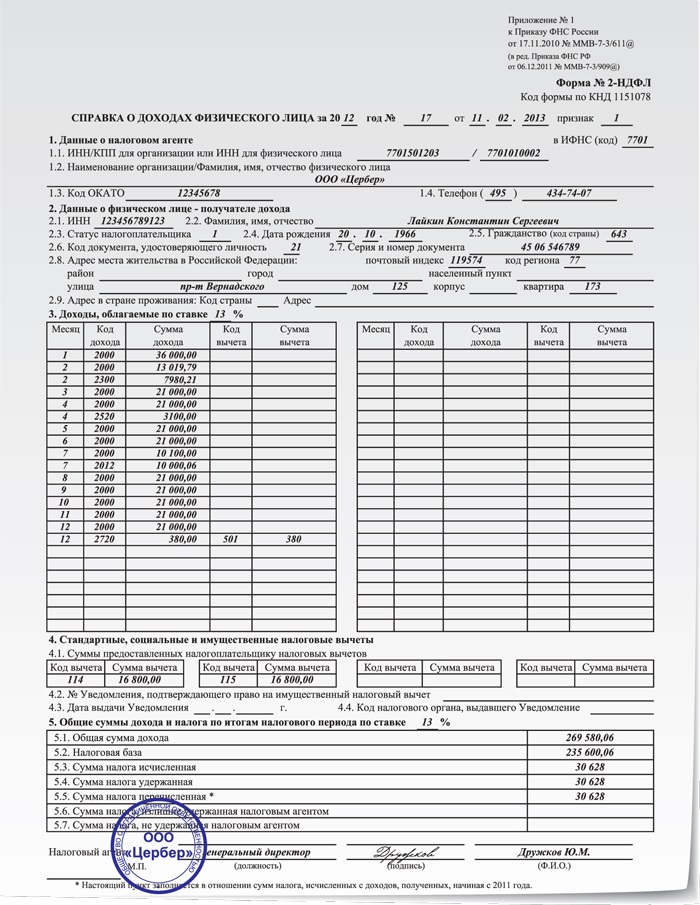

До 1 апреля налоговые агенты должны отчитаться о доходах физлиц за 2018 год по новой форме 2-НДФЛ. Новая форма оказалась сложнее предыдущей, которая практически в неизменном виде просуществовала с 2001 года. Не удивительно, что на практике заполнение обновленной справки 2-НДФЛ вызывает множество вопросов. Причем, даже в тех случаях, которые казались очевидными при формировании отчетности по прежней форме. Ответы на самые распространенные вопросы — в нашей сегодняшней статье.

Состав новой формы 2-НДФЛ

В новой справке 2-НДФЛ есть три раздела и одно приложение, предназначенное для расшифровки данных о доходах и вычетах по месяцам (в прежней форме было пять разделов без приложения). Соответственно, появился новый Порядок заполнения справки о доходах и суммах налога физического лица (утв. приказом ФНС России от 02.10.18 № ММВ-7-11/566@; далее — Порядок заполнения новой формы 2-НДФЛ).

Возврат излишне удержанного НДФЛ

Теперь перейдем к практическим вопросам заполнения новой формы 2-НДФЛ. Начнем с вопроса о том, как отразить в справке излишне удержанные суммы налога, которые были возвращены физлицу в течение года. Такая ситуация может возникнуть из-за ошибок, допущенных налоговым агентом, и по другим причинам. Так, работодатель обязан вернуть НДФЛ сотруднику, который принес уведомление, подтверждающее право на имущественный вычет (возвращается налог, удержанный с начала года). Также право на возврат налога имеют иностранцы, работающие по патенту (возвращается налог, удержанный с момента приема на работу, до момента получения от ИФНС подтверждения права на зачет авансовых платежей).

Независимо от основания возврата НДФЛ, у налоговых агентов возникает один и тот же вопрос: как правильно заполнить раздел 2 «Общие суммы дохода и налога по итогам налогового периода» справки 2-НДФЛ по этим сотрудникам? Указывать ли возвращенный налог в составе удержанных и перечисленных сумм?

Чтобы ответить на эти вопросы, проанализируем общие положения Порядка заполнения новой формы 2-НДФЛ. Так, в пункте 1.2 этого Порядка сказано, что справка 2-НДФЛ составляется налоговым агентом на основании данных, содержащихся в регистрах налогового учета. При этом сама форма справки содержит поле для указания даты ее составления. Совместив эти два положения, получим следующее правило: все показатели справки 2-НДФЛ формируются на основании данных регистров налогового учета, определенных на дату, указанную в поле «дата» этой справки.

Так, в пункте 1.2 этого Порядка сказано, что справка 2-НДФЛ составляется налоговым агентом на основании данных, содержащихся в регистрах налогового учета. При этом сама форма справки содержит поле для указания даты ее составления. Совместив эти два положения, получим следующее правило: все показатели справки 2-НДФЛ формируются на основании данных регистров налогового учета, определенных на дату, указанную в поле «дата» этой справки.

Теперь применим это правило к нашей ситуации. Если справка о доходах составляется после фактического возврата налогоплательщику излишне удержанного НДФЛ, то все показатели в ней нужно отражать с учетом произведенных корректировок. А значит, в полях «Сумма налога удержанная» и «Сумма налога перечисленная» раздела 2 справки сумма НДФЛ, возвращенная налогоплательщику, не указывается. Другими словами, после того, как налог возвращен физлицу, для целей составления справки 2-НДФЛ эта сумма уже не считается удержанной и перечисленной.

Если же справка о доходах заполняется до момента перечисления налогоплательщику излишне удержанного НДФЛ, то соответствующую сумму необходимо учесть при формировании показателей по полям «Сумма налога удержанная» и «Сумма налога перечисленная». Также эту сумму следует отразить в поле «Сумма налога, излишне удержанная налоговым агентом» раздела 2 справки. А уже после возврата НДФЛ налогоплательщику работодатель должен будет представить уточненную справку о доходах. Отметим, что в части представления «уточненок» правила не поменялись, поэтому можно руководствоваться прежними разъяснениями чиновников (письмо ФНС России от 13.09.12 № АС-4-3/15317).

Начисленная, но не выплаченная зарплата

Отдельный блок вопросов касается ситуаций, когда в справке 2-НДФЛ нужно отразить начисления, по которым фактической выдачи (перечисления) денег не произошло. Это могут быть как случаи задержки выплаты зарплаты по вине работодателя (нехватка средств и т. п.), так и случаи, когда выдать деньги не получилось по вине работника, который просто не явился за расчетом. Рассмотрим конкретные ситуации.

п.), так и случаи, когда выдать деньги не получилось по вине работника, который просто не явился за расчетом. Рассмотрим конкретные ситуации.

В связи с финансовыми трудностями, которые возникли в организации в 2018 году, последняя выдача заработной платы состоялась в июне 2018 года. Все последующие суммы зарплаты начислялись, но не выплачивались. Как отразить невыплаченные суммы в справке 2-НДФЛ?

В Порядке заполнения новой формы 2-НДФЛ неоднократно упоминается, что доход отражается в том месяце, когда он считается фактически полученным (п. 4.1, 4.3, 4.11, 6.1, 6.2 и 6.8 Порядка). А дата фактического получения дохода для целей НДФЛ определяется на основании положений статьи 223 НК РФ. Напомним, что нормы статьи 223 НК РФ следовало применять и при заполнении прежней формы 2-НДФЛ, где также говорилось об отражении дохода в месяце фактического получения. Этот вывод подтвержден, в частности, в письмах ФНС России от 01.08.16 № БС-4-11/13984@ (ответ на вопрос № 12) и от 02.03.15 № БС-4-11/3283 .

Соответственно, чтобы понять, как отразить в справке 2-НДФЛ начисленную, но невыплаченную заработную плату, нужно обратиться к правилам статьи 223 НК РФ. Пункт 2 этой статьи гласит, что доход в виде оплаты труда, выплаченный не в связи с увольнением работника, признается фактически полученным в последний день месяца, за который начислена заработная плата. Следовательно, суммы зарплаты включаются в справку 2-НДФЛ в тех периодах (месяцах), за которые они начислены. При этом дата фактического перечисления (выдачи) денег значения не имеет.

Также нужно учитывать, погашена ли соответствующая задолженность на дату формирования справки 2-НДФЛ. На основании пункта 4 статьи 226 НК РФ удержание исчисленного НДФЛ осуществляется из выплачиваемых сумм. А значит, до момента выплаты (перечисления) заработной платы обязанность по удержанию исчисленного НДФЛ не возникает (при условии, что до этого момента сотруднику не выплачивались иные доходы в денежной форме).

А значит, до момента выплаты (перечисления) заработной платы обязанность по удержанию исчисленного НДФЛ не возникает (при условии, что до этого момента сотруднику не выплачивались иные доходы в денежной форме).

Соответственно, если справка 2-НДФЛ формируется после того, как была погашена задолженность по заработной плате, значит, исчисленный по этим суммам налог уже удержан и перечислен в бюджет. Поэтому справка заполняется в обычном порядке, как если бы зарплата была выплачена своевременно. А именно: сумма удержанного при погашении задолженности налога учитывается при формировании показателей по полям «Сумма налога удержанная» и «Сумма налога перечисленная» раздела 2 справки.

Но если на дату формирования 2-НДФЛ задолженность перед работником еще не погашена, то порядок заполнения справки будет немного другой. Суммы начисленной зарплаты в этом случае тоже отражаются в приложении к справке 2-НДФЛ за соответствующие месяцы (вне зависимости от даты погашения долга). Следовательно, эти суммы участвуют в формировании показателей по полям «Общая сумма дохода» и «Налоговая база», а исчисленный с этих сумм налог включается в показатель по полю «Сумма налога исчисленная» раздела 2 справки. Но так как на дату составления справки зарплата не была перечислена, а налог не был удержан, то сумма НДФЛ попадает не в поля «Сумма налога удержанная» и «Сумма налога перечисленная», а в поле «Сумма налога, не удержанная налоговым агентом» раздела 2 справки.

После того, как задолженность будет ликвидирована, налоговому агенту придется подать корректирующие справки о доходах за 2018 год. Если погашен весь долг по зарплате, то в уточненных справках в поле «Сумма налога, не удержанная налоговым агентом» ставится ноль («0»), а сумма, которая была указана в этом поле в первоначальной справке, отображается в полях «Сумма налога удержанная» и «Сумма налога перечисленная». А если долг по зарплате выплачен частично, то на соответствующие суммы НДФЛ уменьшается показатель в поле «Сумма налога, не удержанная налоговым агентом» и увеличиваются показатели по строкам «Сумма налога удержанная» и «Сумма налога перечисленная». При дальнейшем погашении задолженности нужно будет сдать повторные уточненные справки 2-НДФЛ. Напомним, что и ранее в подобной ситуации следовало представлять «уточненки» (письма ФНС России от 13.09.12 № АС-4-3/15317 и от 02.03.15 № БС-4-11/3283).

При дальнейшем погашении задолженности нужно будет сдать повторные уточненные справки 2-НДФЛ. Напомним, что и ранее в подобной ситуации следовало представлять «уточненки» (письма ФНС России от 13.09.12 № АС-4-3/15317 и от 02.03.15 № БС-4-11/3283).

Обратите внимание: суммы задолженности по заработной плате за 2018 год, фактически перечисленные (выплаченные) в 2019 году, в справках 2-НДФЛ за 2019 год не отражаются. Это следует из упомянутых выше пунктов 4.1, 4.3, 4.11, 6.1, 6.2 и 6.8 Порядка заполнения новой формы 2-НДФЛ.

Работник был уволен в ноябре 2018 года. Но поскольку он не явился на работу за получением расчета, компенсация за неиспользуемый отпуск и зарплата за ноябрь 2018 года были депонированы. Данные суммы были выданы уволенному сотруднику только в марте 2019 года. В справках за какие периоды нужно указать эти выплаты?

В данном случае нужно снова обратиться к положениям статьи 223 НК РФ. В пункте 2 этой статьи сказано: в случае прекращения трудовых отношений до истечения календарного месяца, датой фактического получения дохода в виде оплаты труда считается последний день работы, за который был начислен доход. Значит, в описанной ситуации сумма депонированной заработной платы попадет в справку 2-НДФЛ за 2018 год. В приложении к этой справке указанную сумму следует отразить в ноябре. А порядок заполнения раздела 2 справки будет зависеть от даты ее формирования: до выплаты депонированной суммы зарплаты или после.

А вот с компенсацией за неиспользованный отпуск ситуация другая. Для такой компенсации в статье 223 НК РФ не предусмотрено специальных правил определения даты фактического получения дохода. А значит, применяется общее правила для дохода в денежной форме: такой доход считается фактически полученным в день выплаты (перечисления) денег (подп. 1 п. 1 ст. 223 НК РФ).

В нашем случае компенсация за неиспользованный отпуск была выплачена в марте 2019 года. Следовательно, эту сумму нужно отразить в справке 2-НДФЛ за 2019 год.

Изменение паспортных данных и иных сведений о физлице

Следующий блок вопросов связан с изменениями паспортных и иных данных о физическом лице, в отношении которого подаются сведения о доходах. Речь идет о получении новых документов, удостоверяющих личность, смене фамилии, гражданства, и т.п. Причем, эти изменения могут происходить как в том периоде, за который составляется справка 2-НДФЛ, так и после его окончания, но до момента формирования отчета. Приведем примеры таких ситуаций.

В феврале 2019 года сотрудница получила новый паспорт в связи с достижением 45-летнего возраста. Реквизиты какого документа — старого или нового — надо указать в справке 2-НДФЛ, которая сдается в марте этого года?

Порядок заполнения новой формы 2-НДФЛ не содержит прямого ответа на данный вопрос. В то же время в пункте 3.3 этого Порядка сказано, что в полях «Фамилия», «Имя», «Отчество» раздела 1 справки 2-НДФЛ указываются фамилия, имя и отчество физического лица — налогоплательщика, без сокращений, в соответствии с документом, удостоверяющим личность. При этом реквизиты данного документа приводятся в поле «Серия и номер» раздела 1 справки. Одновременно, как уже упоминалось, форма справки 2-НДФЛ содержит поле для указания даты ее составления.

Исходя из этих положений, можно сделать вывод о том, что соответствующие показатели справки о доходах формируются на основании документов, актуальных по состоянию на дату, отображенную в поле «дата». Поэтому если справка 2-НДФЛ составляется уже после того, как от сотрудника получены сведения о новом документе, удостоверяющем личность, то в ней нужно указать реквизиты именного нового паспорта. Заметим, что подобные разъяснения чиновники давали и в отношении прежней формы 2-НДФЛ (письма ФНС России от 29. 12.17 № ГД-4-11/26889@ и от 27.03.18 № ГД-4-11/5667@).

12.17 № ГД-4-11/26889@ и от 27.03.18 № ГД-4-11/5667@).

В сентябре 2018 года один из сотрудников организации получил гражданство РФ. Надо ли внести в справку 2-НДФЛ за 2018 год реквизиты нового документа, удостоверяющего личность?

В этом случае надо действовать по аналогии с предыдущей ситуацией. То есть налоговому агенту нужно исходить из того, что все показатели справки 2-НДФЛ формируются на основании данных регистров налогового учета и документов, действительных по состоянию на дату, указанную в поле «дата» этой справки. В рассматриваемом случае справка о доходах составляется уже после того, как в бухгалтерию поступила информация об обретении сотрудником гражданства РФ. Следовательно, в эту справку вносятся реквизиты нового документа, удостоверяющего личность (российского паспорта). При этом в поле «Гражданство (код страны)» указывается, что сотрудник является гражданином РФ.

В связи с тем, что меняется сразу несколько показателей, может возникнуть вопрос о том, надо ли представить две справки 2-НДФЛ. На самом деле, следует сдать только одну справку. Обоснование простое: в подобной ситуации представление двух справок 2-НДФЛ за один и тот же налоговый период одним и тем же налоговым агентом в отношении одного и того же физического лица законодательством не предусмотрено.

Где взять справку 2-НДФЛ неработающему

Озаботились вопросом, где взять сведения о своих доходах, когда прямой юридической связи с работодателем уже нет? Поможем в этом разобраться.

Что за документ

Справка 2 НДФЛ – это официальная бумага, способная подтвердить платежеспособность физлица. Содержит в себе данные о полученных доходах и уплаченном с них налоге. Выдается для личных целей самому лицу на руки, а также сдается в качестве отчетности работодателем как налоговым агентом в налоговую инспекцию. Форма справки определена, и последний раз была утверждена в конце 2015 года (документ налоговой службы № ММВ-7-11/[email protected]).

Зачем нужна

Каждый человек из разряда трудоспособного населения страны хоть раз, да и сталкивался с необходимостью получения этого документа. И задавался вопросом, где взять справку 2 НДФЛ? Чаще всего она нужна для предоставления в кредитные организации, банки, чтобы подтвердить тот факт, что данный гражданин способен в будущем в полной мере расплатиться по взятым на себя обязательствам. Более того, от предоставления заемщиком 2-НДФЛ может значительно зависеть процентная ставка по кредиту. Потребуется ее получение и для:

- оформления налогового вычета;

- иногда – при получении визы;

- для устройства на новую работу и еще в некоторых случаях.

Кто выдает

Как получить справку 2-НДФЛ? Запросить этот важный документ можно по месту работы или учебы. Работодатель, де-факто и де-юре выступая налоговым агентом, обязан выдать справку по письменному запросу работника в трехдневный срок (ст. 62 ТК). Запрос пишут в свободной форме в виде просьбы. Он должен содержать такие данные:

- Ф.И.О. сотрудника и его паспортные данные;

- адрес – по прописке и фактический;

- лицевой счет;

- действующий номер телефона для связи.

Внизу страницы в левом углу ставят дату, а в правом – подпись и расшифровку.

Внимание!

Отказ работодателя выдать этот документ незаконен. Если вы официально трудоустроены, то не стоит переживать по поводу, можно ли сделать справку-2 НДФЛ. Обратитесь за ней по месту работы в бухгалтерию.

Получение с прошлого места работы

Согласно ТК РФ, если сотрудник, ранее работавший в компании, обращается за получением данной справки, бухгалтерия не имеет права отказать в просьбе. Документ можно получить как за текущий период, так и за прошлый год. Но, по общему правилу, не более чем за последние 4 года.

Одна из самых сложных проблем может возникнуть, если нужно получить справку 2-НДФЛ по месту прошлой работы, а данного юрлица к тому моменту уже не существует. Тогда нужный документ можно запросить в налоговой инспекции.

Тогда нужный документ можно запросить в налоговой инспекции.

Как получить через интернет

Два года назад – в 2014 году – налоговая служба запустила очень полезную и нужную функцию. Теперь каждое физлицо-налогоплательщик может зайти в личный кабинет на официальном сайте ФНС и просмотреть данные их 2-НДФЛ в режиме онлайн. Об этом налоговики сообщали тут. При этом имейте в виду, что просто взять и скачать справки не получиться. Вы сможете лишь ознакомиться с данными из справок.

Вероятность отказа в выдаче

Как правило, проблем с вопросом, где брать справку 2-НДФЛ, у работающих граждан не возникает. Заминка возможна, если компания, выступающая работодателем гражданина, ведет «серую» или вообще «черную» бухгалтерию, не отчисляет за сотрудника положенные платежи. Такая ситуация может быть чревата различными неприятными последствиями для обеих сторон.

Если не принимают заявление либо на словах отказывают выписать справку, вы можете выслать запрос заказным письмом с уведомлением и описью вложения. Отказать не имеют права. Сотрудник, отчаявшийся получить нужный ему документ, может пожаловаться в трудовую инспекцию. Что может повлечь последующее выявление более серьезных нарушений на предприятии и наложение штрафов на его руководство.

Имейте в виду: действующий работодатель всегда обязан выдать на законных основаниях 2-НДФЛ. Например, ИП выступают налоговыми агентами для своих сотрудников, поэтому тоже оформляют справки по данной форме.

Для безработных

Если вы трудоустроены неофициально, возможно, рано или поздно встанет вопрос, где взять необходимую справку 2-НДФЛ, если не работаешь. Эта же дилемма может стоять и перед частными предпринимателями для самих себя. Последние имеют возможность получить требуемый документ в налоговой инспекции по месту постановки на учет.

Студентам выдают справки по месту учебы.

Тем же, кто остался без работы, но состоит на учете на бирже труда, 2-НДФЛ будет выдана по запросу в службе занятости населения.

Где брать, если не состою на бирже

Если вы не учитесь, не работаете, на учете не состоите, то справку получить вы не сможете. Что значительно может ограничить возможности получения различных услуг, как от государства, так и коммерческих.

Срок сдачи 2-НДФЛ в 2020 году — новости в Т—Ж

Что случилось. С 2020 года срок представления справок о доходах по форме 2-НДФЛ перенесли с 1 апреля на 1 марта. За 2019 год работодатели и налоговые агенты должны сдать эти справки в налоговую инспекцию до 2 марта 2020 года — из-за выходного.

Екатерина Мирошкина

экономист

Что это за справка. 2-НДФЛ — это справка о доходах физического лица. В ней налоговый агент указывает, сколько денег заплатил конкретному человеку, какой это вид дохода, сколько предоставлено вычетов и удержано налога.

Что с этого налоговым агентам. Налоговые агенты — это юрлица и ИП, которые платят деньги людям. Например, своим работникам, подрядчикам или наймодателям. При выплате нужно удержать НДФЛ, а потом заплатить его в бюджет. В следующем году все данные о доходах и НДФЛ сообщают в налоговую инспекцию.

- Источник:

- Федеральный закон от 29.09.2019 № 325-ФЗ

Теперь для налоговых агентов установили новый срок для справок. Если опоздать хотя бы на день, будет штраф: по 200 Р за каждую справку. Если в справке ошибка, штраф составит еще 500 Р за каждую. Следите за новыми сроками. При численности персонала больше 10 человек справки надо сдавать в электронном виде. Для формы 6-НДФЛ за 2019 год сроки такие же.

Что с этого работникам. Справки 2-НДФЛ от каждого налогового агента отображаются в личном кабинете налогоплательщика. Там их можно скачать с подписью или отправить по электронной почте — например новому работодателю или в банк. Такие справки могут пригодиться для оформления кредита, налоговых вычетов, расчета дохода для декретных и больничных и просто для проверки работодателя: с какой зарплаты он официально платит за вас налоги и взносы.

Теперь налоговые агенты сдадут справки на месяц раньше. В личном кабинете они появятся не сразу, а примерно через месяц. Проверьте сведения о доходах: иногда там бывают сюрпризы. Справки за 2020 год появятся у налоговой в 2021 году.

Где взять свою справку. Справку о доходах можно запросить у налогового агента — за любой период и даже в середине года. Или можно скачать ее в личном кабинете налогоплательщика: «Мои налоги» → «Сведения о доходах». Сейчас там есть справки за прошлые годы, а за 2019 год появятся примерно в апреле.

Как заполнить в 2-НДФЛ начисленную, но невыплаченную заработную плату Академия Аудита аудиторская компания

« Назад

08.02.2017 05:26

Заработная плата, начисленная за декабрь 2016 г., но не выплаченная работникам до настоящего времени, относится к доходам, фактически полученным ими в 2016 г., информация о которых должна быть отражена при заполнении справок по форме 2-НДФЛ за 2016 г.

В случае если в дальнейшем задолженность по заработной плате за декабрь 2016 г. будет ликвидирована, налоговому агенту надлежит представить в налоговый орган корректирующие

В соответствии с п. 2 ст. 230 НК РФ налоговые агенты представляют в налоговый орган по месту своего учета документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленного, удержанного и перечисленного в бюджетную систему РФ за этот налоговый период по каждому физическому лицу, по форме, форматам и в порядке, которые утверждены ФНС России. Срок представления справок 2-НДФЛ за 2016 год — не позднее 3 апреля 2017 года.

Справки о доходах физических лиц за 2016 г. представляются по форме 2-НДФЛ, утвержденной Приказом ФНС России от 30.10.2015 N ММВ-7-11/485@ (Письмо ФНС России от 28.12.2015 N БС-3-11/4997@).

Согласно разд. V «Порядок заполнения раздела 3 «Доходы, облагаемые по ставке ___%» Приложения N 2 к вышеназванному Приказу ФНС России в разд. 3 указываются сведения о доходах, начисленных и фактически полученных физическим лицом в денежной и натуральной форме, а также в виде материальной выгоды, по месяцам налогового периода и соответствующих вычетов. В поле «Сумма дохода» отражается вся сумма начисленного и фактически полученного дохода по указанному коду дохода.

3 указываются сведения о доходах, начисленных и фактически полученных физическим лицом в денежной и натуральной форме, а также в виде материальной выгоды, по месяцам налогового периода и соответствующих вычетов. В поле «Сумма дохода» отражается вся сумма начисленного и фактически полученного дохода по указанному коду дохода.

Под датой фактического получения налогоплательщиком дохода в виде оплаты труда понимается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (п. 2 ст. 223 НК РФ).

Таким образом, заработная плата, начисленная за декабрь 2016 г., но не выплаченная работникам до конца 2016 года, в целях гл. 23 НК РФ относится к доходам, фактически полученным ими в 2016 г., информация о которых должна быть отражена при заполнении формы 2-НДФЛ за 2016 г. (в разд. 3 и 5 справки, в том числе в разд. 5 справки в полях «Общая сумма дохода», «Налоговая база», «Сумма налога исчисленная», «Сумма налога, не удержанная налоговым агентом»).

Письмо ФНС России от 02.03.2015 N БС-4-11/3283.

Выплаченная заработная плата в 2017 году будет отражаться в расчете 6-НДФЛ во втором разделе.

Если заработная плата работникам за декабрь 2016 года, начисленная в декабре 2016 года, выплачена в 9 января 2017 года, то данная операция в расчете 6-НДФЛ отражается:

6-НДФЛ за 2016 год

раздел 1

строка 020 — сумма дохода (Кт 70)

строка 040 — сумма налога (Дт 70 К 68)

6-НДФЛ за 1 квартал 2017 год

раздел 1

строка 070

раздел 2

строка 100 — 31.12.2016

строка 110 — 09.01.2017 (Дт 70 Кт 51)

строка 120 — 10.01.2017 (Дт 68 Кт 51)

Комментарии

Комментариев пока нет

Пожалуйста, авторизуйтесь, чтобы оставить комментарий.

Тема № 401 Заработная плата

Вся заработная плата, оклады и чаевые, полученные вами за выполнение услуг в качестве работника работодателя, должны быть включены в ваш валовой доход. Удерживаемые суммы налогов, включая, помимо прочего, подоходный налог, налоги на социальное обеспечение и Medicare, считаются «полученными» и должны включаться в валовой доход в том году, в котором они удерживаются. Как правило, взнос вашего работодателя в соответствующий вам пенсионный план не включается в валовой доход на момент его внесения.Кроме того, хотя суммы, удерживаемые по определенным соглашениям о сокращении заработной платы с вашим работодателем, обычно исключаются из валового дохода, такие суммы, возможно, придется включать в заработную плату, подлежащую уплате налогов на социальное обеспечение и Medicare, в год, в котором они удерживаются. См. Публикацию 17 для получения более подробной информации.

Ваш работодатель должен предоставить вам Форму W-2, Отчет о заработной плате и налоге, в которой указан ваш общий доход и удержание. Вы должны включить весь доход и удержания по всем формам W-2, которые вы получаете, в своей налоговой декларации, а при совместной подаче вы также должны включить весь доход и удержания из форм W-2 вашего супруга.Прикрепите копию каждой формы W-2 к лицевой стороне своей налоговой декларации, как указано в инструкциях. Для получения информации о подсказках см. Публикацию 531, Отчетность о доходе от чаевых, Публикацию 1244, Ежедневный отчет сотрудника о чаевых и отчет работодателю, Тема № 761, Советы — Удержание и отчетность, и Облагается ли мой доход от чаевых налогом? Для получения информации о сверхнормативном социальном обеспечении или удержании железнодорожного налога см. Тему № 608 «Избыточное социальное обеспечение и удержанный налог RRTA». Обратите внимание, что доход от самозанятости обычно указывается в форме 1099-NEC «Компенсация лицам, не работающим по найму».Для получения дополнительной информации о доходах от предпринимательской деятельности см. Тему № 407 «Доходы от предпринимательской деятельности» и публикацию 334 «Налоговое руководство для малого бизнеса».

Тему № 407 «Доходы от предпринимательской деятельности» и публикацию 334 «Налоговое руководство для малого бизнеса».

Если вы получили форму W-2 после подачи декларации, заполните измененную налоговую декларацию, форму 1040-X, измененную налоговую декларацию США с физических лиц. Для получения дополнительной информации о доходах с поправками, обратитесь к теме № 308 «Возвраты с поправками» и «Должен ли я подавать исправленную декларацию»? Ваша форма W-2 должна быть предоставлена вам до 1 февраля 2021 г. Для получения информации о неправильных формах W-2 или неполучении см. Тему №154, форма W-2 и форма 1099-R (что делать, если получено неверно или не получено).

Что такое налогооблагаемый и необлагаемый доход?

Вы можете получать доход в виде денег, имущества или услуг. В этом разделе обсуждаются многие виды доходов, которые подлежат налогообложению или не подлежат налогообложению. Он включает обсуждение заработной платы сотрудников и дополнительных льгот, а также доходов от бартера, партнерских отношений, S-корпораций и роялти. Информация на этой странице не должна рассматриваться как исчерпывающая. Другие шаги могут быть подходящими для вашего конкретного вида бизнеса.

Как правило, сумма, включенная в ваш доход, облагается налогом, если только это специально не освобождено законом. Облагаемый налогом доход должен быть указан в вашей декларации и подлежит налогообложению. Доход, который не облагается налогом, может быть указан в вашей налоговой декларации, но не подлежит налогообложению. Список доступен в Публикации 525 «Налогооблагаемый и неналоговый доход».

Доходы, полученные конструктивно. Как правило, вы облагаетесь налогом имеющийся у вас доход, независимо от того, действительно ли он находится в вашем распоряжении.

Действительный чек, который вы получили или который был предоставлен вам до конца налогового года, считается конструктивно полученным в этом году доходом, даже если вы не обналичите чек или не внесете его на свой счет до следующего года. Например, если почтовая служба пытается доставить вам чек в последний день налогового года, но вас нет дома, чтобы получить его, вы должны включить эту сумму в свой доход за этот налоговый год. Если чек был отправлен по почте так, что он не мог быть доставлен вам до конца налогового года, и вы не могли иначе получить средства до конца года, вы включаете сумму в свой доход за следующий год.

Например, если почтовая служба пытается доставить вам чек в последний день налогового года, но вас нет дома, чтобы получить его, вы должны включить эту сумму в свой доход за этот налоговый год. Если чек был отправлен по почте так, что он не мог быть доставлен вам до конца налогового года, и вы не могли иначе получить средства до конца года, вы включаете сумму в свой доход за следующий год.

Распределение доходов. Доход, полученный агентом за вас, — это доход, который вы конструктивно получили в том году, когда агент его получил. Если вы соглашаетесь по контракту, что третья сторона должна получать доход за вас, вы должны включить эту сумму в свой доход, когда сторона его получит.

Пример. Вы и ваш работодатель соглашаетесь, что часть вашей зарплаты будет выплачиваться непосредственно вашему бывшему супругу. Вы должны включить эту сумму в свой доход, когда ваш бывший супруг получит ее.

Предоплата. Предоплаченный доход, такой как компенсация за будущие услуги, обычно включается в ваш доход в том году, в котором вы его получили. Однако, если вы используете метод начисления, вы можете отложить получение предоплаченного дохода за оказанные услуги до конца следующего налогового года. В этом случае вы включаете выплату в свой доход по мере того, как вы зарабатываете его, оказывая услуги.

Компенсация работникам

Как правило, вы должны включать в валовой доход все, что вы получаете в счет оплаты личных услуг.Помимо заработной платы, комиссионных, сборов и чаевых, это включает другие формы компенсации, такие как дополнительные льготы и опционы на акции.

Вы должны получить от своего работодателя Форму W-2 «Отчет о заработной плате и налоге», в которой будет указана заработная плата, полученная вами за свои услуги.

Поставщики услуг по уходу за детьми. Если вы обеспечиваете уход за ребенком в доме ребенка, дома или в другом месте на работе, получаемая вами заработная плата должна быть включена в ваш доход. Если вы не являетесь сотрудником, вы, вероятно, работаете не по найму и должны включить платежи за свои услуги в График C (форма 1040 или 1040-SR), прибыль или убыток от бизнеса.Обычно вы не являетесь сотрудником, если только вы не подчиняетесь воле и контролю человека, который нанимает вас, в отношении того, что вы должны делать и как вы должны это делать.

Если вы не являетесь сотрудником, вы, вероятно, работаете не по найму и должны включить платежи за свои услуги в График C (форма 1040 или 1040-SR), прибыль или убыток от бизнеса.Обычно вы не являетесь сотрудником, если только вы не подчиняетесь воле и контролю человека, который нанимает вас, в отношении того, что вы должны делать и как вы должны это делать.

Присмотр за детьми. Если вы присматриваете за родственниками или соседскими детьми, регулярно или только периодически, к вам применяются правила для поставщиков услуг по уходу за детьми.

Дополнительные преимущества

Дополнительные льготы, которые вы получаете в связи с предоставлением ваших услуг, включаются в ваш доход в качестве компенсации, если вы не платите за них справедливую рыночную стоимость или они специально не исключены законом.Воздержание от оказания услуг (например, в соответствии с соглашением об отказе от конкуренции) рассматривается как оказание услуг для целей настоящих правил.

Получатель дополнительного пособия. Вы являетесь получателем дополнительного пособия, если вы оказываете услуги, в отношении которых предоставляется дополнительное пособие. Вы считаются получателем, даже если его передали другому человеку, например члену вашей семьи. Примером может служить машина, которую работодатель дает вашей супруге за услуги, которые вы выполняете.Автомобиль считается предоставленным вам, а не вашему супругу.

Вы не должны быть сотрудником поставщика, чтобы получать дополнительное пособие. Если вы партнер, директор или независимый подрядчик, вы также можете получить дополнительное пособие.

Доходы от коммерческой деятельности и инвестиций

Арендная плата из личного имущества. Если вы сдаете в аренду личное имущество, такое как оборудование или транспортные средства, то, как вы сообщаете о своих доходах и расходах, обычно определяется:

Независимо от того, является ли сдача в аренду бизнесом, и

Независимо от того, ведется ли арендная деятельность с целью получения прибыли.

Как правило, если вашей основной целью является получение дохода или прибыли, и вы участвуете в арендной деятельности непрерывно и регулярно, ваша арендная деятельность является бизнесом. См. Публикацию 535 «Деловые расходы» для получения подробной информации о вычете расходов как на коммерческую, так и на некоммерческую деятельность.

Партнерский доход

Товарищество, как правило, не подлежит налогообложению. Доходы, прибыли, убытки, отчисления и кредиты партнерства передаются партнерам на основе распределительной доли каждого партнера в этих статьях.Для получения дополнительной информации см. Публикацию 541.

Распределительная доля партнера. Ваша распределяемая доля партнерского дохода, прибылей, убытков, вычетов или кредитов обычно основана на соглашении о партнерстве. При возврате вы должны сообщить о своей распределительной доле этих товаров, независимо от того, были ли они переданы вам на самом деле. Однако ваша распределительная доля убытков партнерства ограничивается скорректированной базой вашего партнерского интереса на конец года партнерства, в котором произошли убытки.

Возврат партнерства. Хотя партнерство, как правило, не платит налоги, оно должно подавать информационную декларацию по форме 1065 «Возврат дохода партнерства в США». Это показывает результат деятельности партнерства за его налоговый год и элементы, которые должны быть переданы партнерам.

Прибыль S Corporation

Как правило, S-корпорация не платит налог на свой доход. Вместо этого прибыль, убытки, отчисления и кредиты корпорации передаются акционерам на основе пропорциональной доли каждого акционера.Вы должны сообщить свою долю этих предметов по возвращении. Как правило, предметы, переданные вам, увеличивают или уменьшают базовый фонд вашей корпорации S.

S корпорация возврат. Корпорация S должна подать декларацию по форме 1120S, Налоговая декларация США для корпорации S. Он показывает результаты деятельности корпорации за налоговый год, а также статьи доходов, убытков, вычетов или кредитов, которые влияют на индивидуальные налоговые декларации акционеров.Для получения дополнительной информации см. Инструкции к форме 1120S PDF.

Он показывает результаты деятельности корпорации за налоговый год, а также статьи доходов, убытков, вычетов или кредитов, которые влияют на индивидуальные налоговые декларации акционеров.Для получения дополнительной информации см. Инструкции к форме 1120S PDF.

Роялти

Роялти от авторских прав, патентов, нефти, газа и полезных ископаемых облагаются налогом как обычный доход.

Обычно вы указываете роялти в Части I Приложения E (Форма 1040 или Форма 1040-SR), Дополнительный доход и убыток. Однако, если вы владеете долей участия в добыче нефти, газа или полезных ископаемых или ведете бизнес в качестве самозанятого писателя, изобретателя, художника и т. Д., Укажите свои доходы и расходы в Приложении C.

Для получения дополнительной информации см. Публикацию 525 «Налогооблагаемый и необлагаемый доход».

Виртуальная валюта

Продажа или другой обмен виртуальных валют, или использование виртуальных валют для оплаты товаров или услуг, или хранение виртуальных валют в качестве инвестиций, как правило, влечет за собой налоговые последствия, которые могут привести к налоговым обязательствам. Это руководство применимо к физическим лицам и компаниям, использующим виртуальные валюты.

Бартер

Бартер — это обмен товарами или услугами.Обычно обмен наличными не производится. Примером обмена является обмен сантехника на услуги стоматолога. Бартер не включает механизмы, которые предусматривают исключительно неформальный обмен аналогичными услугами на некоммерческой основе (например, кооператив по присмотру за детьми, управляемый соседскими родителями). Вы должны включить в свой доход на момент получения справедливую рыночную стоимость собственности или услуг, которые вы получаете при обмене. Для получения дополнительной информации см. Тема 420 — Бартерный доход.

Как рассчитывается ваш подоходный налог

Введение

Практически весь доход подлежит налогообложению. Налог на доход, который вы зарабатываете

Налог на доход, который вы зарабатываете

трудоустройство вычитается из вашей заработной платы вашим работодателем от имени Revenue.

Это называется Pay As You Earn (PAYE). Сумма налога, которую вы должны заплатить

зависит от суммы дохода, который вы зарабатываете, и от вашего личного

обстоятельства. Доступен ряд льгот по налогу на прибыль, которые

может уменьшить сумму налога, которую вы должны заплатить.

Универсальный социальный сбор (USC) — это налог на ваш доход. Начисляется на

ваш брутто-доход до пенсионных взносов или PRSI.

Вы не можете использовать налоговые льготы или налоговые льготы (за исключением определенных

пособия), чтобы уменьшить сумму, которую вы должны заплатить. Узнайте больше в нашем документе о

универсальный

Социальная ответственность.

Доход, облагаемый налогом

По системе PAYE подоходный налог взимается со всех заработных плат, сборов, льгот,

прибыль или пенсии и большинство видов процентов.Налог уплачивается с доходов

все виды, связанные с вашей работой (включая, например, бонусы,

сверхурочная работа, безналичная оплата или «натуральная выгода», например, использование служебного автомобиля,

подсказки, новогодние шкатулки и тд).

Полученные вами деньги, не облагаемые подоходным налогом, могут подлежать уплате другим

налоги. Если вы получаете подарки или наследство, возможно, вам придется заплатить Капитал

Налог на приобретение. Если вы продаете активы, такие как собственность или акции, вы можете

должны платить прирост капитала

Налог.

Свидетельство о налоговой льготе

В вашем кредитном сертификате указана ставка налога, применимая к вашему доходу.

и налоговые льготы, на которые вы имеете право.Вы можете просмотреть, распечатать или загрузить свой

сертификат налогового кредита через службу myAccount Revenue

онлайн.

В начале налогового года налоговая служба автоматически выписывает вам новый налог.

кредитный сертификат. Работодатели получают доход

Уведомление о заработной плате (RPN), чтобы они могли вычесть правильную сумму налога.

Если ваши обстоятельства изменятся в течение года, Revenue обновит ваш налог.

кредитный сертификат и РПН.

Свидетельство о налоговой льготе и RPN инструктируют вашего работодателя, следует ли

рассчитайте налог, который вы должны, используя:

- Накопительная база

- Неделя 1 на базе

- Временный или чрезвычайный налог

Накопительная база

Для большинства людей совокупная налоговая база должна быть нормальной.

и гарантирует, что ваши налоговые обязательства и обязательства USC равномерно распределяются в течение года.На совокупной основе ваши налоговые обязательства рассчитываются на основе ваших

общий доход с начала налогового года. Налог, который необходимо вычесть

каждый раз, когда вам платят (период выплаты ) — это совокупный налог, подлежащий уплате с

1 января до этой даты, за вычетом суммы налога, уже удержанной в других

периоды оплаты. Если налоговый кредит или точка отсечения по стандартной ставке (или и то и другое) не являются

используется полностью в период оплаты, неиспользованная сумма может быть перенесена и использована

в следующем платежном периоде в этом налоговом году.

Неделя 1 на основе

В определенных случаях налоговая служба может потребовать от работодателя вычесть налог в неделю 1.

(люди платят еженедельно) или на основе месяца 1 (люди платят ежемесячно) — иногда называют

«некумулятивная основа». Это означает, что выплачивается оплата за каждый период.

самостоятельно, отдельно от предыдущих недель или месяцев. Ваш работодатель будет

еженедельно удерживать подоходный налог из своей заработной платы. Ваш годовой налог

кредиты и точки отсечения не датируются 1 января и не накапливаются

за каждый платежный период.Это означает, что вы могли переплатить

налог.

Временное основание

Вы можете облагаться временным налогом, называемым чрезвычайным налогом, если вы

сменить работу или приступить к работе впервые. Вы можете проверить доход

текущая чрезвычайная ситуация

налоги и ставки USC (pdf). Чтобы избежать уплаты экстренного налога, вам необходимо зарегистрироваться

Чтобы избежать уплаты экстренного налога, вам необходимо зарегистрироваться

подробности о новой работе в Revenue’s

Онлайн-сервис «Работа и пенсии» в личном кабинете. Вы можете получить дополнительную информацию

о налоге

и приступая к работе или меняя

работа.

Налоговые ставки и стандартное отсечение ставки

точка

Налог взимается как процент от вашего дохода.Процент, который вы платите

зависит от размера вашего дохода. Первая часть вашего дохода, до

определенная сумма, облагается налогом в размере 20%. Это стандартная ставка

налог и сумма, к которой он применяется, известна как стандартная ставка .

налоговый диапазон .

Остальная часть вашего дохода облагается налогом по более высокой ставке ,

40% в 2021 г.

Сумма, которую вы можете заработать до того, как начнете платить налог по более высокой ставке.

известна как точка отсечения стандартной ставки .Посмотреть дело

исследования для примера того, как рассчитать доход с использованием налоговых ставок и

стандартная точка отсечения ставки.

| 2016 и 2017 | 2018 | 2019, 2020 и 2021 | ||||

|---|---|---|---|---|---|---|

| 20% | 40% | 20% | 40% | 20% | 40% | |

| Один человек | 33 800 € | Остаток | € 34 550 | Остаток | € 35 300 | Остаток |

| Супружеская пара / гражданские партнеры, один доход | € 42 800 | Остаток | 43 550 евро 90 215 | Остаток | € 44 300 | Остаток |

| Супружеская пара / гражданские партнеры, два дохода | до 67 600 евро (увеличение ограничено суммой второй доход — см. | Остаток | до 69 100 евро (увеличение ограничено суммой второй доход — см. Пример ниже) | Остаток | до 70 600 евро (увеличение ограничено суммой второй доход — см. Пример ниже) | Остаток |

| Семья с одним родителем | € 37 800 | Остаток | € 38,550 | Остаток | € 39 300 | Остаток |

Пример стандартной пороговой ставки для супружеской пары или гражданского

партнеры с двумя доходами

В 2021 году стандартная точка отсечения для супружеской пары или гражданского

партнеров составляет 44 300 евро.Если оба работают, эта сумма увеличивается на

нижнее из следующих значений:

- 26 300 € или

- Размер дохода супруга или гражданского партнера с меньшим

доход

Если один человек зарабатывает 48000 евро, а его супруга или гражданский партнер —

зарабатывает 27000 евро:

Стандартная точка отсечения для пары составляет 44 300 евро плюс 26 300 евро.

Увеличение стандартного диапазона ставок не подлежит передаче между супругами или супругами.

гражданские партнеры, поэтому налоговые диапазоны первого супруга или гражданского партнера будут

рассчитывается как 44 300 евро при 20% = 8 860 евро и 3700 евро при 40% = 1480 евро.В

Налоговые группы второго супруга или гражданского партнера будут рассчитываться как 26 300 евро @

20% = 5260 евро и 700 евро при 40% = 280 евро.

Налоговые льготы

Налоговые льготы уменьшают сумму налога, которую вы должны заплатить. Налоговые льготы

вычтено после того, как был рассчитан ваш налог, и поэтому налоговый кредит

одинаковая стоимость для всех налогоплательщиков.

После того, как ваш налог будет рассчитан как процент от вашего дохода, налоговый вычет

вычитается из этой суммы, чтобы уменьшить сумму налога, которую вы должны заплатить.Итак,

налоговый кредит в размере 200 евро, например, уменьшит ваш налог на эту сумму.

Вы можете иметь право на получение различных налоговых льгот в зависимости от вашего личного

обстоятельства. Вы можете получить дополнительную информацию о различных типах налоговых льгот и

льготы и налоговые льготы

доступны для людей с ограниченными возможностями. Если вы имеете право на налоговые льготы

которые не указаны в справке о налоговом кредите , которую вы получаете от

Revenue, вам следует связаться с Revenue, чтобы проинформировать их.

Налоговые льготы

Налоговые льготы уменьшают сумму налога, которую вы должны заплатить.Сумма на

какая налоговая льгота снизит ваш налог, зависит от вашей максимальной ставки

Таксис. Это связано с тем, что пособие вычитается из вашего дохода до того, как оно начнется.

облагается налогом. По сути, он «снимается с максимума» вашего дохода, который может

затем облагаться налогом по стандартной или более высокой ставке, в зависимости от вашего

уровень доходов.

Если, например, у вас есть налоговая льгота в размере 200 евро и ваша самая высокая ставка

налог составляет 20%, то это означает, что сумма вашего дохода, которая облагается налогом в

эта ставка снижается на 200 евро, и поэтому ваш налог снижается на 40 евро (200 евро x

20%).

Если у вас такая же налоговая льгота в размере 200 евро, но самая высокая ставка налога

вы платите 40%, тогда сумма вашего дохода, облагаемая налогом по ставке 40%, составляет

уменьшается на 200 евро, и поэтому ваша налоговая скидка составляет 80 евро (200 евро x 40%).

Это известно как налоговая скидка по предельной ставке .

Когда ваш работодатель учитывает надбавки при расчете вашего

подоходный налог, это делается путем корректировки стандартной ставки

точка отсечения.

Надбавки по предельной ставке включают:

Расчет налога

Перед тем, как рассчитывать подоходный налог, вычтите из своего

доход:

Ваша налогооблагаемая зарплата облагается налогом на 20% ниже стандартной ставки.

точка отсечки.Сумма сверх порогового значения облагается налогом в размере 40%. Этот

дает ваш валовой налог.

Затем из этого вычитается сумма ваших налоговых вычетов, чтобы получить

сумма налога, которую вы должны заплатить.

Факторы, влияющие на точку отсечения стандартной ставки

Стандартная точка отсечения может варьироваться в зависимости от вашего личного

обстоятельства. Вы можете иметь право на налоговые льготы, которые повысят ваш

стандартная точка отсечения ставки. В качестве альтернативы, ваша стандартная точка отсечения ставки

может быть понижен.Это может возникнуть, например, если большая часть вашего дохода поступает от

ваш работодатель, но у вас также есть доход помимо этого, с которого не взимались налоги

вычтено.

Налоговые льготы имеют эффект:

- Увеличение налогового кредита на размер льготы по стандартной ставке

налога. Это дает скидку по стандартной ставке налога.и

- Повышение нормативной ставки на размер льготы. Это добавляет

разница между льготами по более высокой ставке налога и стандартной

ставка налога.

Это гарантирует, что льгота будет получена в полном объеме по более высокой ставке налога, если

применимый.

Например, налоговая льгота в размере 1000 евро будет иметь значение 200 евро на

налогоплательщик по стандартной ставке и налогоплательщик стоимостью 400 евро по более высокой

оценивать. Это рассчитывается следующим образом: увеличение налоговых вычетов на 200 евро (1000 x

20% стандартная ставка налога). Это размер пособия по стандартной ставке.

налогоплательщик, но налоговая льгота будет иметь большее значение для налогоплательщика, выплачивающего

налог по более высокой ставке.Это достигается за счет увеличения стандартной ставки

точка отсечения на 1000 евро. Это означает, что для налогоплательщика с более высокой ставкой 1000 евро

который будет облагаться налогом по ставке 40%, вместо этого будет облагаться налогом по ставке 20%, что позволяет сэкономить

200 евро (400-200 евро) в дополнение к 200 евро, сэкономленным за счет увеличения налога

кредиты. Увеличение стандартной ставки отсечения не повлияет на

налогоплательщик уже платит налог только по стандартной ставке, поэтому он / она будет только

получить выгоду от увеличенных налоговых льгот.

Пособия в натуральной форме и доход, не связанный с выплатой заработной платы , имеют обратное

эффект:

- Уменьшение налогового кредита на сумму дохода по стандартной ставке

налогаи

- Уменьшение стандартной ставки отсечения на величину

доход

Эффект противоположен приведенному выше примеру.В этом случае 1000 евро

уменьшит налоговые льготы на 200 евро, что повлияет как на стандартные, так и на более высокие

ставка налогоплательщиков. Это также уменьшило бы стандартную точку отсечения ставки на

1000 евро, что приводит к увеличению налоговых обязательств по более высокой ставке

только налогоплательщики.

Брак или гражданское партнерство

Если вы состоите в браке или в гражданском

партнерство, это может повлиять на ваши налоговые диапазоны и налоговые льготы. Более

информацию можно найти в нашем документе Налогообложение женатых и гражданских

партнеры.

Контакт

Вы можете найти

Контактная информация по доходам для вашего региона здесь.

Вы также можете просмотреть и обновить свою налоговую информацию

в Интернете с помощью службы myAccount Revenue. Вы можете получить доступ к myAccount онлайн или на

мобильные и планшетные устройства, использующие RevApp от Revenue.

Дополнительная информация

Исключения

Доход, который может быть освобожден от налога, включает следующее:

- Выплаты в утвержденные пенсионные схемы

- Законодательный

выплаты по избыточности - Определенно

социальные выплаты - Доход от стипендии

- Проценты по сберегательным сертификатам и сберегательным облигациям и национальным

Схема сбережений в рассрочку, в пределах - Определенно

заработок художников - Определенные выплаты в связи с инвалидностью, связанной с применением талидомида

- Выигрышей в лицензионных лотереях

- Некоторые армейские пенсии и пособия

- Выплаты, произведенные Управлением здравоохранения приемным родителям за

уход за приемными детьми - Некоторые компенсационные выплаты по трудовому законодательству

- Компенсация за телесные повреждения, препятствующие физическому

поддерживая себя.Доход от инвестирования такого

оплата также не облагается налогом, если она является основным источником дохода. Недействительность

пенсия, полученная в результате той же травмы, не включается в

оценка основного дохода.

Если вы получаете низкую зарплату, возможно, вы не обязаны платить какие-либо налоги, потому что ваш налог

кредиты и льготы больше или равны сумме налога, которую вы должны уплатить

платить. (Для лиц с низким доходом в возрасте до 65 лет освобождение от налога на прибыль отсутствует.)

Вы полностью освобождены от уплаты подоходного налога, если вы

старше 65 лет и ваш доход ниже определенных пределов.Доход обеспечивает

информация о налогах

Освобождение и предельное освобождение, в котором подробно описаны доступные лимиты освобождения и

налоговые послабления. Если ваш доход превышает лимит, вы можете получить выгоду от

краевой рельеф.

Рельеф края

Если ваш доход превышает пределы для освобождения от налога на низкий доход, но меньше

в два раза превышающую сумму лимита, тогда вы можете потребовать незначительную компенсацию. Под

предельное освобождение, вы облагаетесь налогом только на сумму, на которую ваш доход превышает

лимит, но к этой сумме применяется особая налоговая ставка в размере 40%.

Пример:

Кормаку 66 лет, он женат. Его общий доход за 2020 год составил

40 000 евро. При обычном методе расчета его налоговых обязательств это было бы

2 560 евро, но при минимальном облегчении это будет 1600 евро.

По обычному методу налоговое обязательство рассчитывается как

следует:

Доход ниже стандартной точки отсечения ставки, поэтому вся эта прибыль облагается налогом по ставке

стандартная ставка 20%

40000 x 20% = 8000 евро налога брутто

Его налоговые льготы:

Женат: 3,300

Налоговые льготы для сотрудников: 1,650

Налоговые льготы по возрасту: 490

Итого 5,440 евро

Налоговые льготы вычитаются из валового налога для получения суммы налога к уплате

8000 евро — 5440 евро = 2,560 евро

При маржинальном освобождении налоговое обязательство будет рассчитано

следующее.

Общий доход: 40 000 евро

Минус

Лимит освобождения от уплаты низкого дохода: 36 000 евро

Дает 4 000 евро в качестве суммы, на которую доход превышает лимит.

Предельная скидка ограничивает подлежащий уплате налог до 40% от этой суммы.

4000 x 40% = 1600 евро

Рабочие расходы

Некоторые рабочие расходы могут быть вычтены из вашего дохода до его оценки

для налога. Чтобы получить право, расходы должны быть необходимы для выполнения вашей работы.

и должны были быть потрачены полностью на эту цель, а не на что-то другое.

Подробнее о доходах

информация о расходах, которые могут быть вычтены для целей налогообложения.

Взаимность | Налог Вирджинии

Вирджиния имеет взаимность с несколькими другими штатами. Это позволяет резидентам Вирджинии, которые имеют ограниченное присутствие в этих штатах, облагаться налогом только Вирджиния. Точно так же жители других штатов, которые имеют ограниченное присутствие в Вирджинии, облагаются налогом только в своих штатах.

Взаимоотношения штатов с Вирджинией:

- Округ Колумбия

- Кентукки

- Мэриленд

- Пенсильвания

- Западная Вирджиния

Если вы соответствуете критериям взаимности, вы освобождаетесь от требований к подаче документов и подоходного налога в государстве нерезидента.

Кто освобожден от уплаты налогов?

жителей Вирджинии, которые:

- Работают в округе Колумбия, но не имеют постоянного места жительства в Вашингтоне, округ Колумбия, освобождены от налогообложения там. Эти жители Вирджинии будут платить налог на прибыль Вирджинии. Это относится только к индивидуальному подоходному налогу, а не к налогу на франшизу некорпоративных предприятий округа Колумбия.

- Ездите в Кентукки каждый день и получайте только заработную плату из источников Кентукки, освобожденных от налогообложения в этом штате.

- Работа в Мэриленде, Пенсильвании или Западной Вирджинии освобождается от налогообложения в соответствующем штате, если:

- Они присутствуют в другом штате 183 дня или меньше в течение года, а

- Не содержать жилище, такое как дом или квартира, в их соответствующем состоянии и

- Получайте только заработную плату или заработную плату в другом штате.

Жители округа Колумбия и Кентукки, которые:

- Облагаются налогом в своих штатах, ежедневно ездят в Вирджинию и получают только заработную плату или доход от зарплаты в Вирджинии, освобождены от налогообложения в Вирджинии.

Жители Мэриленда, Пенсильвании или Западной Вирджинии, которые:

- Облагаются налогом в вашем штате, а

- Присутствуют в Вирджинии 183 дня или меньше в течение года, а

- Не содержать жилище, например дом или квартиру, в Вирджинии, и

- Получайте только заработную плату или заработную плату в Вирджинии.

Если вы освобождены от подоходного налога штата Вирджиния, заполните форму VA-4 и передайте ее своему работодателю.

Устранение ошибок удержания

жителей Вирджинии:

Если вы соглашаетесь на работу в государстве взаимности и соответствуете критериям освобождения, попросите своего работодателя удержать налог Вирджинии.Если ваш работодатель не будет удерживать налог Вирджинии, попросите, чтобы налог не удерживался. Затем вы должны произвести расчетные налоговые платежи в Вирджинию.

Если ваш работодатель удерживает налог для другого штата, и вы обнаружите, что освобождены от уплаты налога, исправьте свои данные у работодателя на будущее и свяжитесь с другим штатом, чтобы узнать, как подать заявку на возврат.

Нерезиденты:

Если вы являетесь резидентом государства взаимности, принимаете работу в Вирджинии и отвечаете критериям освобождения, заполните форму VA-4, чтобы подтвердить свое освобождение, и передайте ее своему работодателю.Вам нужно будет каждый год повторно подтверждать свое освобождение.

Если ваш работодатель удерживает подоходный налог штата Вирджиния, и вы обнаружите, что освобождены от налога, исправьте информацию об удержании у своего работодателя на будущее и заполните форму 763-S, чтобы потребовать возмещения.

Часто задаваемые вопросы по налогам — OPA

Что меняется в форме W-4 2020 года?

Что такое отчет W-2 о заработной плате и налогах?

Когда я получу W-2?

Как мне получить еще одну копию моего W-2?

Что мне делать, если мой W-2 неправильный?

Как определяется заработная плата и налоги на моем W-2?

Почему общая заработная плата на моем W-2 не соответствует моей зарплате?

Я работал в двух агентствах в течение налогового года.Сколько выписок W-2 я получу?

Как мои вычеты по программе льгот до уплаты налогов показаны в моем W-2?

Плачу ли я налоги за дополнительные льготы?

Что такое преимущество для внутреннего партнера?

Отражен ли в моем W-2 платеж, полученный мной по Программе отказа от выкупа льгот по медицинскому страхованию?

Отражает ли мой W-2 корректировки покупок TreasuryDirect за счет удержаний из заработной платы?

Какие настройки были внесены в мой W-2 из-за травм на работе?

Как возвращенные платежи влияют на мой W-2?

Что такое отказ от прав по разделу 1127?

Как изменение налога для нерезидентов повлияло на мою форму W-2?

Как долго я должен хранить копию W-2?

Как профсоюзное пособие по инвалидности регистрируется в моем W-2?

К кому я могу обратиться, если у меня возникнут вопросы о федеральных налогах или налогах штата?

Когда я подавал налоговую декларацию в прошлом году, у меня были деньги.Как я могу избежать уплаты налогов в будущем?

Почему в моем W-2 отмечен флажок «Пенсионный план», хотя я не являюсь участником пенсионной системы?

Я новый сотрудник, и мне сказали, что если я присоединюсь к Плану отсроченного вознаграждения, я не буду платить налоги на социальное обеспечение. Это правда?

Есть еще вопросы о налогах?

Что изменится в форме W-4 2020 года?

Форма W-4 была изменена с 1 января 2020 года. Согласно IRS, новая форма повышает прозрачность и точность системы удержания.

Наиболее важным изменением в новой Форме W-4 является то, что в ней больше не используются удержания. Вместо этого вас просят ввести суммы в долларах, соответствующие налоговым параметрам, таким как семейное положение, иждивенцы, несколько рабочих мест, кредиты и вычеты.

Новые сотрудники, которые начинают работать в городе Нью-Йорк 1 января 2020 г. или позже, должны заполнить новую форму W-4. Сотрудники текущего города Нью-Йорка, которым необходимо внести изменения в свою форму W-4, также должны заполнить новую форму W-4.

Для получения административной помощи относительно новой формы W-4, пожалуйста, свяжитесь с отделом кадров / расчетом заработной платы в вашем агентстве. Для получения более подробной информации о том, какую финансовую информацию использовать в новой форме W-4, обратитесь к налоговому специалисту.

Посмотреть часто задаваемые вопросы о 2020 Form W-4

Подробнее на сайте IRS

[вверх]

Что такое декларация W-2 о заработной плате и налогах?

Ваш W-2 — это запись о ваших доходах и удержанных налогах за год.Вы используете информацию, указанную в вашем W-2, для подачи ваших федеральных, государственных и местных налоговых деклараций.

Город Нью-Йорк отправляет копию вашего отчета W-2 в Администрацию социального обеспечения (SSA) для обновления вашей записи о доходах за всю жизнь. Это основание для получения пенсионных пособий и пособий по инвалидности, пособий по случаю потери кормильца для членов семьи в случае вашей смерти и права на страховое покрытие Medicare.

Узнайте больше о своей декларации о заработной плате и налогах W-2

[вверх]

Когда я получу W-2?

Вы будете получать копии своей декларации о заработной плате и налогах W-2 каждый год до 31 января.

[вверх]

Как мне получить еще одну копию моего W-2?

Большинство сотрудников Нью-Йорка могут получить бесплатную копию своей формы W-2, войдя в систему самообслуживания сотрудников NYCAPS (ESS). Вы также можете запросить дубликат W-2 в ведомстве заработной платы вашего агентства или в OPA. Для налоговых лет с 1998 года и позже большинство агентств может распечатать замену W-2 для своих сотрудников. OPA продолжит предоставлять дубликаты W-2 за предыдущие годы.

Загрузите форму запроса на дублирование W-2 или позвоните в OPA по телефону (212) 669-8555, чтобы отправить его вам по факсу.Вы можете отправить запрос по почте или факсу в OPA, как указано в форме.

Вы можете рассчитывать на получение дубликата W-2 в течение пяти-десяти рабочих дней. Он будет отправлен по почте на адрес, который вы укажете в запросе, и не может быть отправлен по факсу.

[вверх]

Что мне делать, если мой W-2 неправильный?

Если имя, номер социального страхования или сумма заработной платы или налогов неверны в вашем W-2, обратитесь в отдел расчета заработной платы вашего агентства. Они изучат проблему и отправят форму запроса на исправление W-2 вместе с документацией в OPA.

Ожидается, что OPA обработает исправленный W-2 в течение десяти-пятнадцати рабочих дней.

[вверх]

Как определяется заработная плата и налоги на моем W-2?

Начиная с первого расчета заработной платы и продолжаясь в течение года, ваши доходы и налоговые вычеты проводятся в итоговые суммы за текущий год. Ваш W-2 отражает накопленные суммы с начала года до текущей даты, которые указаны в вашем последнем отчете о заработной плате за год.

Узнайте больше о своей декларации о заработной плате и налогах W-2

[вверх]

Почему общая заработная плата на моем W-2 не соответствует моей зарплате?

Дата выплаты заработной платы определяет год, в который выпадает ваша заработная плата для целей налогообложения.Большинство сотрудников City получают зарплату 26 раз в год, при этом каждый двухнедельный период оплаты включает 14 дней, в течение которых производилась заработная плата.

Если вы проработали весь год, на самом деле вы проработали больше, обычно на один день больше. Оплата за этот дополнительный день будет отражена в первой выплате за следующий год и будет отражена в W-2 следующего года. Каждый год в начале и / или в конце года будет перекрытие.

Чтобы наверстать эти дни, в отдельные годы предусмотрено 27 расчетных периодов.Последний раз это произошло в 2015 году.

См. Графики выплат

[вверх]

Я работал в двух агентствах в течение налогового года. Сколько выписок W-2 я получу?

В большинстве случаев вы получите одну выписку W-2, в которой будут объединены все доходы. Кураторы и помощники Департамента образования получат отдельные заявления W-2.

[вверх]

Как мои вычеты по программе льгот до уплаты налогов показаны в моем W-2?

- Для счетов с отсроченными налогами / планов отложенных компенсаций (TDA / DCP):

Взносы показаны во вставке 12 вашего W-2.Взносы TDA не облагаются подоходным налогом, но облагаются налогами FICA. В результате ваша заработная плата, указанная в налогах на социальное обеспечение и медицинскую помощь, может быть больше, чем заработная плата, указанная в налогах на прибыль.Вы подаете свои федеральные, штатные и городские налоговые декларации по наименьшей заявленной сумме заработной платы, указанной в вашем W-2 в графах 1, 16 и 18. Хотя ваши взносы производятся за счет удержаний из заработной платы, ваш доход за год до даты Ваша выписка из зарплаты не пострадает.

- Для пенсионных планов:

Взносы показаны во вставке 14, IRC414H.Пенсионные взносы не облагаются федеральным подоходным налогом, но облагаются налогами штата, города, социального обеспечения и медицинской помощи. Вам необходимо прибавить пенсионные взносы, указанные в графе 14, к заявленной сумме заработной платы.В поле IRC414H включены только стандартные пенсионные отчисления и некоторые отчисления «обратного выкупа». Отчисления по пенсионному кредиту облагаются налогом и не включаются в поле IRC414H.

- Для льгот на пригородные перевозки:

Суммы для программы льгот на проезд покрываются в соответствии с разделом 132 кода IRS и отражены в графе 14 IRC132.Суммы пригородных льгот не облагаются налогом на заработную плату, налогами на социальное обеспечение, медицинское обслуживание, государственными и городскими налогами. - Для взносов на медицинское страхование, Программы помощи иждивенцам (DeCAP) и Счета гибких расходов на здравоохранение (HCFSA):

Суммы для этих программ, подпадающих под действие Раздела 125 кодекса IRS, отражены во вставке 14, IRC125 . Сумма DeCAP также указана во вставке 10. Они не облагаются федеральными налогами, налогами на социальное обеспечение и Medicare.Снижение заработка отображается в вашем W-2, но не в выписке о заработной плате.Сумма в IRC 125 Box облагается налогами штата Нью-Йорк и города Нью-Йорка. Инструкции по подоходному налогу штата Нью-Йорк предписывают лицу, подающему подоходный налог, сообщать о заработной плате в том виде, в котором она указана в W-2 в поле 1, а затем прибавлять сумму, чтобы получить налогооблагаемую заработную плату штата / города Нью-Йорк.

Подробнее о социальном обеспечении

Узнайте больше о своей декларации о заработной плате и налогах W-2

[вверх]

Плачу ли я налоги за дополнительные льготы?

Следующие дополнительные льготы подлежат налогообложению:

- Юридическая служба Союза

Часть денег, которые город вносит в Фонд социального обеспечения Союза, используется для предоставления предоплаченных групповых услуг лицам, имеющим на это право.Стоимость этого пособия считается доходом независимо от того, используется услуга или нет. Размер пособия зависит от принадлежности к профсоюзу. - Образование

Компенсации профсоюзов и общественных колледжей CUNY за курсы бакалавриата и магистратуры, не связанные с работой, на суммы, превышающие 5250 долларов, облагаются федеральным подоходным налогом, налогами на социальное обеспечение и медицинское обслуживание. - Использование автотранспортных средств

Если вам назначен городской автомобиль, и вы используете его для поездок домой и из дома, вы обязаны платить налоги в размере стоимости использования транспортного средства.Сумма определяется на основе миль или фиксированной ставки и сообщается вашим агентством в OPA. - Парковка

Если у вас есть доступ к бесплатному парковочному месту для вашего собственного автомобиля в районах, где эквивалентная стоимость парковки превышает 260 долларов в месяц, вы должны платить налог на стоимость парковки, превышающую 260 долларов в месяц. Ваше агентство сообщает, что надбавка за парковку составляет OPA. - Возмещение по здоровью и фитнесу

Возмещение, выплачиваемое Фондом управленческих пособий, облагается подоходным налогом, налогами на социальное обеспечение и Medicare. - Возмещение по программе Wellness Programme

Программа льгот для сотрудников Нью-Йорка и городские профсоюзы объявили о партнерстве между специалистами по наблюдению за весом и городом Нью-Йорк. Благодаря городской программе сотрудники имеют доступ к субсидии, снижающей стоимость членства более чем на 50% от обычной цены. Долларовая стоимость этого взноса / вознаграждения включается в налогооблагаемый доход работника.

Узнайте больше о транспортных льготах.

Сумма вашего налогооблагаемого дополнительного пособия указана в графе 14 и увеличила вашу налогооблагаемую заработную плату в графе 1, заработную плату в системе социального обеспечения и медицинской помощи в боксах 3 и 5, заработную плату штата в графе 16 и заработную плату местного населения в графе 18A или 18B. .Налогооблагаемые дополнительные льготы сообщаются и обрабатываются в конце года и могут не отражаться в доходах за текущий год в вашем окончательном отчете о заработной плате.

Узнайте больше о своей декларации о заработной плате и налогах W-2

[вверх]

Что такое преимущество для внутреннего партнера?

Форма W-2 теперь включает налогооблагаемую стоимость предоставления покрытия Городским планом медицинского страхования и / или профсоюзным фондом социального обеспечения для вашего домашнего партнера.

IMP- Вмененный доход (налогооблагаемая стоимость взноса работодателя на медицинское страхование, предоставленное партнеру пенсионера.) Эта сумма указана в графе 1 и должна быть указана для федеральных, государственных и местных налогов. Эта сумма показана в графе 14, обозначенной как «IMP».

Город уплатил вам налоги на социальное обеспечение (графа 4) и медицинское страхование (графа 6). Поэтому размер вашей налогооблагаемой заработной платы (поля 1, 3 и 5) был соответственно увеличен.

Узнайте больше о программе медицинского страхования сотрудников

[вверх]

Отражен ли в моем W-2 платеж, полученный мной по Программе отказа от выплаты льгот по страхованию здоровья?

Если вы отказались от покрытия медицинских льгот в рамках программы Buy-Out Waiver Program, полученные вами поощрительные выплаты отражаются в графе 1, налогооблагаемая заработная плата, в графах 3 и 5, заработной плате в рамках социального обеспечения и Medicare, а также в графах 16 и 18, указываются и местная заработная плата.

Платежи по программе Health Buy-Out Waiver Program включены в вашу платежную ведомость.

[вверх]

Отражает ли мой W-2 корректировки покупок TreasuryDirect за счет удержаний из заработной платы?

Ваш W-2 не отражает корректировки покупок TreasuryDirect. Проценты по сберегательным облигациям освобождены от подоходного налога штата и местного налога и могут быть отложены от федерального налога до погашения облигаций.

[вверх]

Какие корректировки были внесены в мой W-2 из-за травм на работе?

Если вы получили пособие в связи с компенсацией работникам или производственной травмой (LoDI), вы можете получить отчет W-2c о скорректированных суммах заработной платы и налогов.В зависимости от даты утверждения или выплаты вашему агентству корректировки могут произойти только в следующем году.

- Компенсация работникам (льготы по Варианту 1):

Если вы остались на заработной плате в активном статусе в соответствии с Вариантом 1 из-за производственной травмы, ваше агентство получит выплату пособия от Отдела компенсации работникам Юридического отдела. OPA уведомляется о размере пособия, и вы получаете возмещение налогов на социальное обеспечение и медицинскую помощь в последующей платежной ведомости.Если корректировка произойдет в следующем году, вы получите чек на возмещение. Компенсационные выплатыработникам не облагаются налогом у источника, налогами на социальное обеспечение или Medicare. Ваш текущий годовой доход уменьшается на сумму пособия. Это влияет на налогооблагаемую заработную плату во вставке 1, заработную плату социального обеспечения и медицинской помощи в боксах 3 и 5, а также на заработную плату штата и местного самоуправления в боксах 16 и 18.

- Травма, полученная при исполнении служебных обязанностей (LoDI) — Только педагогические сотрудники Департамента образования (DoE):

В течение периода вы находитесь в утвержденном оплачиваемом отпуске из-за травмы, полученной при исполнении служебных обязанностей, в вашем федеральном, государственном или местном заработная плата не облагается налогом.LoDI снизит заработную плату Social Security и Medicare после шести непрерывных полных месяцев утвержденного отпуска LoDI, следующего за месяцем, в течение которого начался утвержденный отпуск LoDI.На взносы в вашу аннуитетную выплату с отсроченным налогом 401 (k), 403 (b) и 457 могут повлиять льготы LoDI. Если в вашем заявлении W-2 есть несоответствие из-за LoDI, позвоните на горячую линию DoE LoDI по телефону (718) 935-4373.

- Линия служебных травм (LoDI) — Полиция (NYPD), Пожарная (FDNY), Исправительная (DoC), Санитарная (DSNY) и Окружные прокуратуры (DAs) Только офисы:

LoDI — это аббревиатура от Line of Duty Травма, повреждение.Выплаты в связи с травмами при исполнении служебных обязанностей — это санкционированные выплаты, производимые в соответствии с законом правомочным и одетым в форму членам Департамента исправительных учреждений, пожарной охраны, полиции и санитарии, которые остались без работы в результате травмы, полученной при исполнении служебных обязанностей.На взносы в аннуитет с отсроченным налогом могут повлиять льготы LoDI. Если в вашей выписке W-2 есть несоответствие из-за LoDI, свяжитесь с вашим агентством и запросите, чтобы форма запроса на исправление W-2 была отправлена в OPA.

- Травма при исполнении служебных обязанностей (LoDI) — только для офисов окружных прокуроров (DAs):

В течение периода, когда вы находитесь в утвержденном оплачиваемом отпуске из-за травмы, полученной при исполнении служебных обязанностей, ваша заработная плата на федеральном уровне, уровне штата и местном уровне не облагается налогом.LoDI снизит заработную плату Social Security и Medicare после шести непрерывных полных месяцев утвержденного отпуска LoDI, следующего за месяцем, в течение которого начался утвержденный отпуск LoDI.На взносы в аннуитет с отсроченным налогом могут повлиять льготы LoDI. Если в вашей выписке W-2 есть несоответствие из-за LoDI, свяжитесь с вашим агентством и запросите, чтобы форма запроса на исправление W-2 была отправлена в OPA.

- Компенсация работникам только для сотрудников исправительных учреждений:

Сотрудники исправительных учреждений могут иметь право на получение компенсации работникам в дополнение к LoDI.Если вы остались на заработной плате в активном статусе согласно Варианту компенсации работникам 1, ваши льготы не подлежат удержанию, налогам на социальное обеспечение или Medicare. Ваша запись о заработной плате в Social Security и Medicare уменьшается на размер пособия.

[вверх]

Как возвращенные платежи влияют на мой W-2?

Иногда для вас может быть выписан чек, на который вы не имеете права. Это может произойти, если вы уйдете в отпуск, перестанете работать или вам ошибочно заплатят.

После дня оплаты эти чеки возвращаются в OPA, а доходы и вычеты, которые были произведены при выписке чека, сторнируются. Как будто чека никогда не было. В вашей выписке о заработной плате будут отражены доходы и удержания по чеку до тех пор, пока он не будет возвращен.

В конце каждого года OPA работает с агентствами, чтобы обеспечить возмещение как можно большего количества чеков до окончательного расчета заработной платы, чтобы отчеты о заработной плате отражали точные итоговые суммы за текущий год.

Если возврат или корректировка обрабатываются после окончательного расчета, но до того, как будет произведен ваш W-2, возврат не будет отражен в вашей платежной ведомости, но ваш W-2 будет правильным.

Если чек был возвращен после того, как ваш W-2 был предъявлен, ваш W-2 будет неправильным и будет выписан W-2c.

[вверх]

Что такое отказ от прав по разделу 1127?

В соответствии с разделом 1127 Хартии города, если вы являетесь городским служащим, проживающим за пределами города, и вы были приняты на работу после 4 января 1973 года, в качестве условия работы вы согласились выплатить городу сумму, равную сумме, установленной сотрудником города. подоходный налог с жителей, рассчитываемый и определяемый так, как если бы вы были резидентом города.

Сумма, вычтенная из вашей заработной платы за отказ от прав по разделу 1127, указана в графе «Отказ от прав города» в вашей платежной ведомости. Сотрудники, у которых из заработной платы был удержан отказ от прав по разделу 1127, получат заявление 1127, а также W-2. Если вам нужен дубликат выписки 1127, вы можете запросить его в форме W-2 Duplicate Request. В четвертом разделе формы W-2 отметьте 1127 отказ.

Раздел 1127 Хартии города Нью-Йорка не применяется к вам, если вы работаете в Департаменте образования, Городском университете Нью-Йорка, в офисах окружных прокуроров или в Управлении жилищного строительства города Нью-Йорка.Кроме того, это не применяется, если вы являетесь жилищным управлением Нью-Йорка или транзитной полицией, переведенной в Департамент полиции Нью-Йорка.

Загрузите форму запроса на дублирование W-2

См. Устав города

[вверх]

Как изменение налога для нерезидентов повлияло на мою форму W-2?

Если вы не являетесь резидентом г. Нью-Йорка, с вас больше не взимается городской подоходный налог. Сумма, указанная в графе 20, включает заработную плату, выплаченную во время вашего проживания в Нью-Йорке.

Налогооблагаемая заработная плата в графе 1 и заработная плата штата в графе 16 отражают вашу заработную плату за полный год. В результате изменений в законодательстве местная заработная плата в ячейке 20 может быть значительно ниже, чем заработная плата в ячейке 1 или 16.

Узнайте больше о своей декларации о заработной плате и налогах W-2

[вверх]

Как долго я должен хранить копию W-2?

Вы должны хранить копию своей формы W-2 не менее трех лет после установленной даты подачи налоговой декларации. SSA предлагает вам хранить копии до тех пор, пока вы не начнете получать пособие по социальному обеспечению, на случай, если возникнут вопросы о вашей трудовой книжке или заработке в конкретном году.

[вверх]