Сколько стоит аккредитив: Что такое аккредитив простыми словами, как открыть

Аккредитивы для физических лиц

Расчеты с использованием аккредитивов

Аккредитив — это форма безналичных расчетов, которая может применяться физическими лицами при заключении договоров купли-продажи движимого и недвижимого имущества. Другими словами, аккредитив представляет собой обязательство со стороны Банка перечислить на банковский счет Продавца сумму денежных средств от имени Покупателя в соответствии со строго определенными условиями, изложенными Покупателем в аккредитиве.

Расчеты по аккредитиву являются безналичной альтернативой расчетам наличными денежными средствами с использованием сейфовой ячейки.

Как это происходит?

1. Покупатель (или уполномоченный им риэлтор) договаривается с Продавцом об основных условиях сделки, а также документах, по предъявлении которых может быть осуществлен платеж.

2. Для ускорения оформления документов на открытие аккредитива и бронирования переговорной комнаты, желательно заблаговременно (например, за день) сообщить о намерении совершить сделку в ближайший офис Банка «Возрождение», где Вы собираетесь совершить сделку.

3. Покупатель посещает офис Банка, открывает счет и вносит на него сумму, необходимую для расчета по аккредитиву и оплаты комиссии Банка *.

4. Далее Покупатель в присутствии Продавца (если это возможно) заполняет заявление об открытии аккредитива (по форме Банка). В нем прописываются сроки, условия аккредитива, а также полное и точное наименование документов, по предъявлении которых будет произведена выплата денежных средств Продавцу. Покупателю выдается справка об открытии аккредитива, а Продавцу — памятка с перечнем необходимых документов и основных моментах сделки.

5. Если Продавец отсутствовал при оформлении аккредитива, Покупатель передает Продавцу справку об открытии аккредитива и памятку с перечнем необходимых документов.

После предоставления Продавцом в Банк описи документов с приложением документов, указанных в заявлении Покупателя, в пределах срока и в полном соответствии с условиями аккредитива денежные средства будут выплачены Продавцу.

Это может пригодится!

Для открытия счета и аккредитива потребуются паспорт и реквизиты счета Продавца. Для удобства Продавца денежные средства могут быть перечислены во вклад в Банке «Возрождение» — в этом случае денежные средства можно будет получить в наличном виде без комиссии, а на остаток по вкладу будут начисляться проценты.

Самое главное при совершении сделок — это безопасность, надежность и удобство!

Совершая сделку у нас, Вы получаете:

- Комнату для ведения переговоров

- Сохранность денежных средств и конфиденциальность совершения сделки

- Гибкий подход к каждому клиенту

Аккредитив для юридических лиц

Добрые партнерские отношения за один день не выстраиваются, да, впрочем, далеко не всегда возникают они и за месяцы сотрудничества. При этом, недоверие и сомнения в самом начале работы могут на корню загубить взаимовыгодные отношения. Как избежать потери денег или товара при заключении сделки и расчетов с малознакомой или незнакомой фирмой? Как подстраховаться от потерь и обрести здоровый сон, если контракт заключен на значительную сумму?

В таких случаях весьма полезным может оказаться такой банковский продукт, как аккредитив.

Аккредитив — поручение банка одному или нескольким банкам производить по распоряжению и за счет клиента платежи физическому или юридическому лицу в пределах обозначенной суммы на условиях, указанных в заявлении клиента.Аккредитив — самая безопасная форма расчетов между партнерами, которая защищает всех участников сделки. Расчет аккредитивами идет под контролем банков и исключает невыполнения условий по заключенным контрактам, как поставщика продукции, так и покупателя.

С одной стороны аккредитив — это инструмент, подчиняющийся определенным стандартам. С другой — это уникальный продукт, который встраивается в любую сделку, будь то это операции на рынке недвижимости, выполнения обязательств по договору займа, модернизация производства. Используют аккредитивы для расчетов не только клиенты крупного и среднего бизнеса, но и малые предприятия, индивидуальные предприниматели и просто физические лица, в том числе при совершении сделок купли-продажи недвижимости, проводимых за счет кредитных средств, предоставляемых банком.

Используют аккредитивы для расчетов не только клиенты крупного и среднего бизнеса, но и малые предприятия, индивидуальные предприниматели и просто физические лица, в том числе при совершении сделок купли-продажи недвижимости, проводимых за счет кредитных средств, предоставляемых банком.

На этот раз портал «Финансист» расспросил экспертов – представителей крупнейших банков об удобствах аккредитива для юридических лиц.

Юрий Гришаев, региональный управляющий АО «Альфа-Банк» в г. Красноярске: «Аккредитивы имеют широкое применение во многих отраслях, таких как продуктовый ритейл и продажа электроники, бытовых товаров, металлургия, машиностроение, транспорт. Этот продукт позволяет закрыть риски как продавца, так и покупателя. Дает 100% гарантию получения платежа, товара, исполнения услуг. Обеспечивает правовую и документальную защищенность сторон.

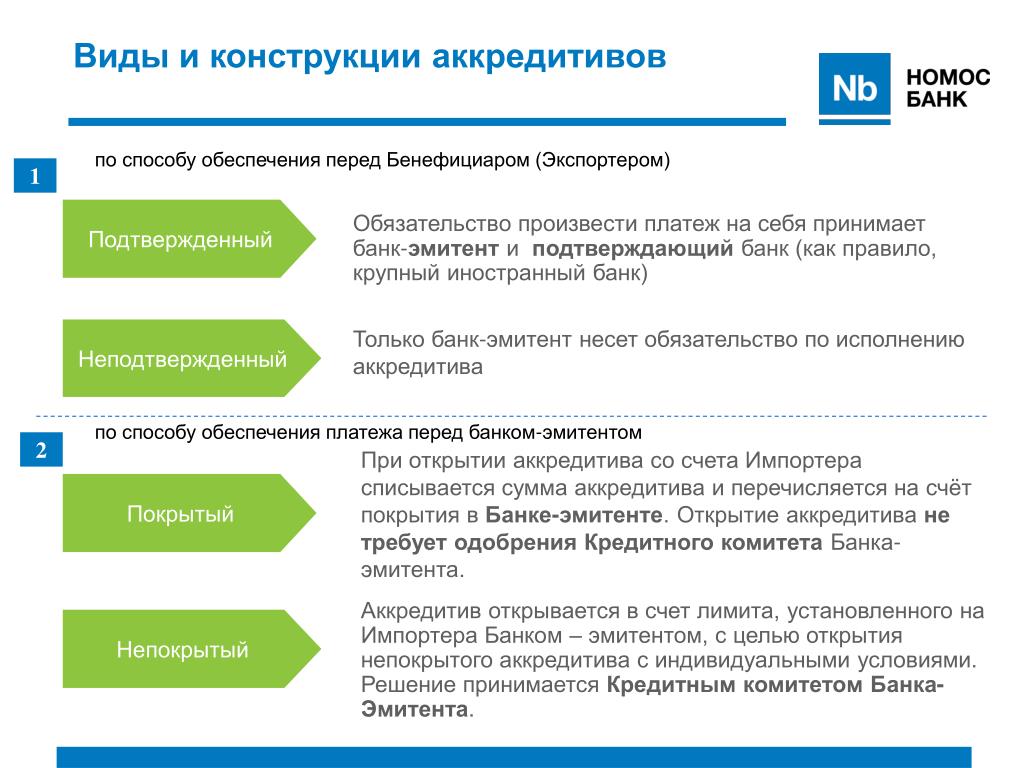

В зависимости от условий договора и потребностей участников сделки, банк может предложить покрытый или непокрытый, безотзывной или отзывной аккредитив. Также аккредитив Альфа-Банк предоставляет, как в рублях (внутрироссийские аккредитивы), так и в иностранной валюте (международные аккредитивы).

Ценовые условия по непокрытым аккредитивам зависят от финансового состояния клиента. Актуальные тарифы можно посмотреть

на сайте Альфа-Банка или обратиться за консультацией к нашим сотрудникам в офисах Красноярска.

Аккредитив применим в любой сфере, будь то покупка недвижимости, товаров, оборудования, долей компании и так далее. Он может быть использован в любой сделке, когда продавец и покупатель стремятся обезопасить себя и провести сделку максимально комфортно. В данному случае банк будет выступать гарантом соблюдения договоренностей при проведении расчетов между контрагентами.

Клиенту – покупателю стоит очень тщательно продумывать список документов и условия раскрытия аккредитива для максимальной защиты своих интересов. Аккредитив работает таким образом, что при наступлении сформулированных оснований банк автоматически осуществляет списание средств без дополнительных согласований с покупателем.Поэтому они должны быть описаны максимально детально.

Альфа-Банк готов консультировать клиентов на стадии заключения контракта, помогая правильно отразить все их пожелания по условиям раскрытия аккредитива».

Ирина Шляхтова, зам. управляющего Красноярским отделением банка «Открытие»: «Наш банк работает со всеми основными типами аккредитивов, в том числе: покрытый/непокрытый; отзывной/безотзывной, в рублях и в иностранной валюте, а также различные виды международных аккредитивов (в том числе с покрытием ЭКСАР).

Условия прописываются в заявлении при открытии аккредитива (перечень предлагаемых условий в прил 1.1. Но фактически для каждого случая есть возможность установить индивидуальные тарифы и дать персональное предложение. Также возможно рассмотрение нестандартных условий и параметров с учетом бизнеса клиента.

В основном услугой пользуются строительные компании, компании-экспортеры, а также физические лица при приобретении квартиры в ипотеку, услуга очень популярна при рискованных сделках, где возможна недобросовестность поставщика или покупателя, или в случае экспортно-импортных сделок, где возможна реализация международных рисков.

Чаще всего аккредитив используется при покупке или продаже товаров, услуг, работ и результатов интеллектуальной деятельности, в большинстве случаев постоянного партнерства по международным сделкам, покупке или продаже объектов недвижимости, в т.ч. земельных участков или при приобретении или продаже акций, долей участия.

Отмечу, аккредитив – продукт, созданный для снижения рисков и дополнительных рисков фактически не несет, сделка с аккредитивом может стоить чуть дороже, а так же потребовать большего пакета документов, но это невысокая плата за надежность.

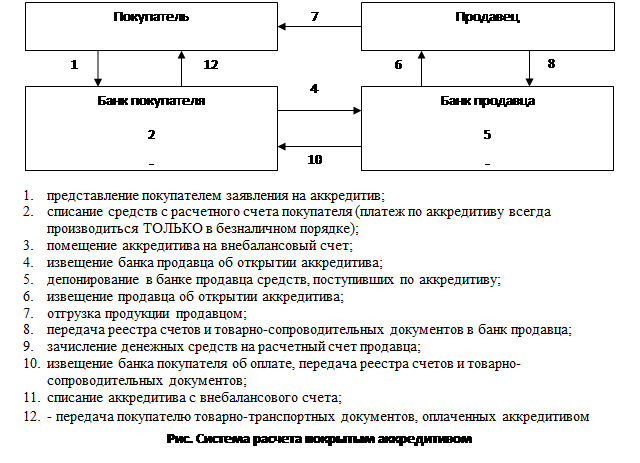

Елена Севостьянова, начальник департамента корпоративных отношений банка «Левобережный» (ПАО): «Банк «Левобережный» работает с отзывными и безотзывными аккредитивами для юридических лиц. При использовании аккредитивной формы расчетов стороны заключают договор, покупатель на счете размещает денежные средства (либо банк перечисляет кредитные средства для покупки объекта недвижимости) и открывает аккредитив.

При использовании аккредитивной формы расчетов стороны заключают договор, покупатель на счете размещает денежные средства (либо банк перечисляет кредитные средства для покупки объекта недвижимости) и открывает аккредитив.

Продавец выполняет условия сделки и предоставляет подтверждающие документы банку, который в свою очередь проводит проверку документов и переводит деньги продавцу.

С тарифами можно ознакомиться на

сайте банка.

В банке аккредитивная форма расчетов чаще всего используется в сделках купли-продажи недвижимости за счет кредитных средств. Наиболее часто данный вид расчета применяется при осуществлении сделок, связанных с куплей-продажей недвижимости, когда до государственной регистрации перехода прав собственности денежные средства лежат на аккредитивном счете. В банке «Левобережный», например, продукт «Бизнес-ипотека» является вторым по популярности в сегменте малого и среднего бизнеса, поэтому аккредитивная схема расчетов очень востребована.

Если говорить об аккредитиве между двумя юридическими лицами (как схема расчетов, например, когда покупатель не оплачивает товар до отгрузки, чтобы убедиться в его качестве) – этот вид аккредитива менее популярен.

Особое внимание при использовании аккредитивной формы расчетов нужно уделить требованиям банка к представляемым документам для раскрытия аккредитива. При некорректном указании формы документов банк может не раскрыть аккредитив».

Кстати, для импортера всегда актуальными являются получение отсрочки платежа и снижение коммерческих рисков, а, значит, ему помогут международные аккредитивы.

Денис Комогорцев, начальник валютного управления банка «Левобережный» (ПАО): «Наш банк предоставляет несколько видов международных аккредитивов. По степени надежности: подтвержденный аккредитив и неподтвержденный аккредитив. По сроку оплаты: по предъявлении документов или с отсрочкой платежа. По степени финансового участия импортера: покрытый и непокрытый аккредитивы.

При использовании аккредитивной формы расчетов стороны заключают договор, покупатель на специальном счете размещает денежные средства – покрытие под аккредитив, или покупателю открывается кредитная линия, которой он может воспользоваться для осуществления платежа. Аккредитив всегда открывается в банке покупателя и передается по системе SWIFT в банк продавца. После отгрузки товара продавец предоставляет документы согласно условиям аккредитива в свой банк. Документы проверяются исполняющим банком. Если к документам нет замечаний, то осуществляется перевод денежных средств продавцу. Если документы представлены с расхождениями с условиями аккредитива, то оплата может быть произведена только после получения согласия от покупателя.

Документы, которые предоставляет продавец, описаны в условиях аккредитива.

По сравнению с аналогичным периодом прошлого года в первом квартале 2021 г. в банке в 2 раза увеличилось число международных аккредитивов. Наиболее популярными являются покрытые аккредитивы, что касается срока оплаты, то аккредитивы по предъявлении документов используются наравне с аккредитивами с отсрочкой платежа. Аккредитивы с подтверждением используются всё реже.

Чаще всего аккредитивную форму расчета используют при заключении контракта с новым контрагентом, т.к. новый партнер – это риск неисполнения обязательств по контракту. В данном случае аккредитив в равной степени выгоден обеим сторонам, поскольку он обеспечивает продавцу и покупателю одинаковую защиту от рисков, связанных с осуществлением внешнеторговых операций. Но при работе с постоянными партнерами данная форма расчетов тоже популярна – она позволяет уйти от авансовых платежей или получить отсрочку платежа по контракту.

Мы своим клиентам настоятельно рекомендуем подключать банк на стадии заключения контракта, чтобы совместно с сотрудниками банка прописать все условия аккредитива с максимальной выгодой. Согласование черновика аккредитива на стадии обсуждения условий контракта также минимизирует сроки принятия аккредитива контрагентом.

Расчет через аккредитив. Опыт открытия аккредитива в банке ВТБ24, Москва

Аккредитив не так часто используется для расчетов по сделке между физическими лицами, хотя этот инструмент и представляется гораздо более цивилизованным, нежели расчет с помощью аренды ячейки. Тем более интересно, насколько оперативно и с учетом интересов сторон его можно открыть в одном из крупнейших банков России.

Что за сделка под аккредитив.

Имеем договор купли — продажи долей земельного участка и дома на нем в Краснодарском крае под Сочи. Имущество продает бывшая супруга бывшему мужу — сособственнику, после раздела имущества через суд (суд и определил эти доли).

Оплата должна происходить путем зачисления денег на счет продавца, предварительно размещенных покупателем на счете в том же банке по предъявлении продавцом определенных документов. Мы хотим подстраховаться, поэтому нам нужен покрытый безотзывный и безакцептный аккредитив, ключ — регистрационные документы (соглашение с регистрационными надписями или выписка из ЕГРП).

Мы намерены подписать сделку сразу вслед за открытием аккредитива.

Есть проблемы: продавец свою долю на основании решения суда зарегистрировал, а покупатель — нет, хотя в ЕГРП осталась старая запись о праве (полном) на основании первичной сделки.

Ко всему прочему, наше Управление Россреестра по Краснодарскому краю славится фривольным толкованием и ГК и 122-ФЗ, в связи с чем вызывает опасение адекватность процесса регистрации и ее оформления, а значит, могут быть проблемы с получением покупной цены.

Взаимодействие с банком.

Дополнительный офис ВТБ24 на Улице 1905 года, Москва. Предварительно по телефону сообщаем сотрудникам, какая у нас сделка и что мы хотим, и и получаем предварительное согласие. Просим ознакомиться с формой договора с банком, и получаем ее по имейлу. Пока все гут.

Заполняем типовую форму и просим предварительно согласовать. И дополняем тем, чего нет в типовой форме: нам нужно, чтобы для перечисления денег (ключ к деньгам) можно было представить именно ИЛИ договор с двумя штампами, ИЛИ выписку с указанием покупателя собственником объектов по договору, срок аккредитива 120 дней. Это подстраховка на случай ошибок Росреестра и недобросовестности покупателя, Поставят там один штамп на нашем экземпляре или два, зарегистрируют собственность только на доли или собственность на объекты целиком, зависеть от этого мы не хотим.

Это подстраховка на случай ошибок Росреестра и недобросовестности покупателя, Поставят там один штамп на нашем экземпляре или два, зарегистрируют собственность только на доли или собственность на объекты целиком, зависеть от этого мы не хотим.

Ожидаем буквоедства от работников банка и долгий спор о возможности альтернативы ключа.

Строго говоря, в нормативных актах такой вариант — альтернатива, прямо не предусмотрен. Не запрещено, но кто знает, что там на уме у банковских юристов. Однако, банк не спорит и согласует наш вариант. Очень хорошо.

Собственно, в назначенный день мы приходим в банк для оформления нашего аккредитива. Офис открытый, в стиле open space, места приема посетителей огорожены стойками, но замкнутость пространства не чувствуется. Людей не много, но и не то, чтобы пустынно.

Исполняющий банк так же ВТБ 24 — покупатель несколько раньше уже открыл в банке свой счет.

На основе наших текстов, сброшенных по имейл, заполняется договор об открытии аккредитива. Это имеет значение, в банке N п похожей ситуации сотрудник перепечатывал все вручную (по-другому у них было нельзя), приходилось подолгу все вычитывать.

По ходу оформления выясняется необходимость переподписать два экземпляра договора. Работник банка нам оказывает нужную услуги — по e-mail, опять же, сбрасываем договор и он распечатывает нам новые. Супер!

Как происходит оформление отношений с банком

Оформление открытия аккредитива происходит следующим образом. Заключается дополнительное соглашение к ранее открытому договору банковского счета физического лица. То есть у покупателя раньше уже был счет в этом банке. Допник типовой и на все виды аккредитива, в нем указано, что для конкретной операции клиент банка должен подать заявление, а в нем уже указывается вся конкретика аккредитива. Так же оформляется бумага, именуемая «Аккредитив», содержащая ту же информацию, что и в заявлении, плюс данные получателя денег. Все три бумагами подписываются клиентом банка и банком. Так же отдельно оформляется извещение об открытии банком аккредитива, вручаемое получателю денег.

Так же отдельно оформляется извещение об открытии банком аккредитива, вручаемое получателю денег.

Проверяем подготовленные банком документы и находим техническую ошибку. Она исправляется. Видим неуказание в заявлении на безотзывность аккредитива. Просим указать, и видим нежелание работника делать исправление. В итоге, после некоторых пререканий, нам удается добиться нужного указания.

Итог

В итоге, после двух часов работы мы оформляем и подписываем все документы. А примерно через месяц покупатель получил все свои деньги.

По субъективным ощущениям оценку работы банку можно поставить 9 из 10. Без юридического сопровождения клиенту со стороны открывать аккредитив в этом банке вряд ли стоит. С другой стороны, это нормально, ведь банк такую поддержку оказывать не обязан, это дело заботливой стороны сделки.

Аккредитив, схема открытия банковского аккредитива, виды

27.07.2020

7452

Автор:

Редакция Myfin.by

Фото: pixabay.com

Аккредитив – это понятная по сути, но громоздкая по исполнению форма безналичных расчетов. Главное отличие аккредитива от обычных платежей с одного счета на другой состоит в большем участии банков в договорных отношениях между клиентами.

Последние новости:

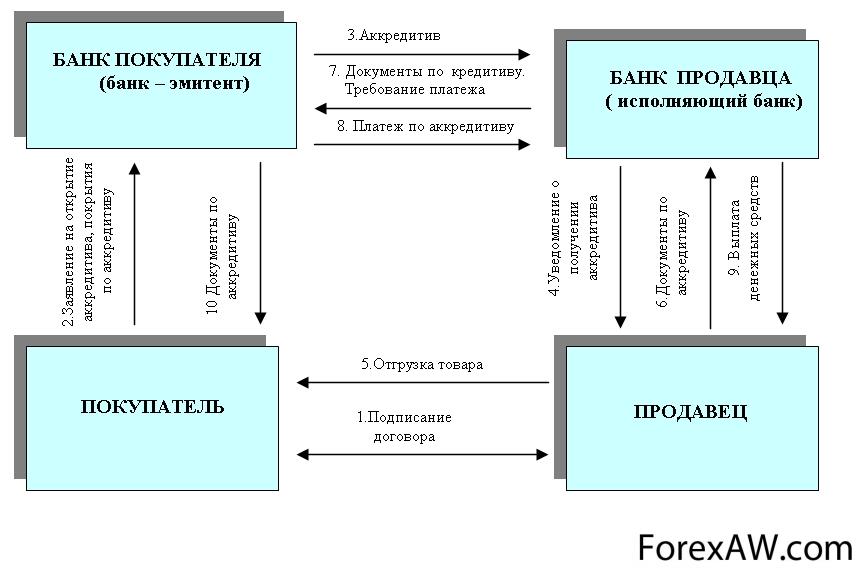

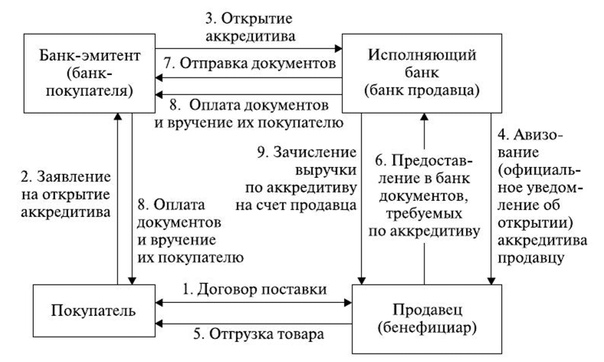

Объяснять что такое аккредитив удобнее на примерах.

Представим, что поставщик и покупатель товара не испытывают достаточного доверия друг к другу, но намерены отгрузить товар (оказать услугу) и рассчитаться за это.

Для обоюдной уверенности они привлекают к совершению сделки третье лицо – банк.

Покупатель отдает банку указание перевести деньги поставщику после предоставления документов об отгрузке товара. Такой плательщик называется аппликантом, а его банк – эмитентом.

Банк принимает на себя обязательство и сообщает другому банку, обслуживающему поставщика, об условиях аккредитива.

Поставщик (получатель денег), в рамках сделки он определяется как бенефициар, предоставляет в свой банк документы подтверждающие выполнение обязательства. Этот банк называется исполняющим.

Этот банк называется исполняющим.

Банк бенефициара получает с корреспондентского счета банка открывшего аккредитив оговоренную сумму.

Банк, обслуживающий плательщика списывает с его счета сумму аккредитива и вознаграждение за операцию.

Сделка признается завершенной.

Назначение аккредитива

В операциях с применением аккредитива товар (услуга) передается от продавца к покупателю. Платеж проходит от покупателя к продавцу. Участвующие в переводах банки получают свое вознаграждение за проведение платежа и обеспечение гарантии, выражающееся в приеме на себя ответственности и проверке входящих документов.

Оплату расходов по аккредитиву обычно берет на себя покупатель.

Выгода банков от проведения аккредитивов заключается в большем, чем при обычных платежах, вознаграждении.

Польза поставщика состоит в уверенности, что его товар (услуга) будут оплачены.

Интерес покупателя в перенесении риска «оплаты без товара» на банк. А также в возможности совершить сделку не касаясь собственных средств до подтверждения операции.

Виды и условия применения аккредитивов

Расчеты аккредитивом часто применяются в международной торговле или внутри одного государства при недостаточном доверии контрагентов друг к другу и к ситуации.

Аккредитивы относятся к профессиональным инструментам межбанковских отношений. Рядовые продавцы и покупатели в обращении с аккредитивами прямо не участвуют, лишь отдают указания на их открытие и предоставляют документы о совершении операций. Потому клиентам банков достаточно знать, какие гарантии предлагают банки по аккредитивам и стоимость этих услуг.

В практике принято выделять такие виды аккредитивов:

- Подтвержденные – здесь исполняющий банк соглашается оплатить сумму аккредитива при наступлении оговоренных условий (предоставлении документов) даже если банк-эмитент не произведет ему необходимого перевода средств.

- Неподтвержденные – если исполняющий банк не принимает на себя дополнительных обязательств.

- Покрытые – когда на счет в банке получателя переводится сумма аккредитива из банка плательщика.

- Непокрытые – если такого перевода не происходит. Сейчас большинство аккредитивов являются непокрытыми, т.к. банки имеют другу у друга корреспондентские счета и взаимные кредитные линии.

- Револьверные – такой аккредитив проводится многократно, параллельно с поставкой и оплатой партий товара. Востребован при регулярно повторяющихся сделках.

- Переводные – этот вариант допускает перевод средств другим бенефициарам.

- Резервные (stand-by) – такие аккредитивы оплачиваются при отказе покупателя рассчитаться за отгруженный товар. Это одна из форм банковской гарантии, применяемая в международной торговле.

- С оплатой против документов, т.е. после документального подтверждения поставки.

- Оплачиваемые с отсрочкой.

Это не полный список применяющихся в мировой практике аккредитивов. Их выбор зависит от потребностей клиентов и готовности банков применять те или иные инструменты.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите

её и нажмите Ctrl+Enter

Аккредитив при покупке недвижимости – что это простыми словами

Аккредитив в банке позволяет гражданам не переживать из-за предстоящей крупной сделки. Открытие аккредитива – распространённая банковская услуга. Срок действия аккредитива также можно выбрать на своё усмотрение. Однако, чтобы понимать, что вам предлагают, какой срок действия аккредитива и как воспользоваться всеми преимуществами подобного явления, проведём раскрытие аккредитива как понятия, рассмотрим срок действия аккредитива, его виды и некоторые другие моменты, касающиеся подобной услуги.

Что такое аккредитив в банке при покупке квартиры

Аккредитив – это простыми словами метод безналичного расчёта между сторонами при использовании услуг банка в качестве посредника. Особенно актуален он при манипуляциях с недвижимостью. Аккредитив в банке при покупке квартиры и процесс его получения будет выглядеть так:

Особенно актуален он при манипуляциях с недвижимостью. Аккредитив в банке при покупке квартиры и процесс его получения будет выглядеть так:

- составление соглашения купли-продажи;

- открытие специального счёта;

- регистрация материалов в реестре;

- предоставление в банк зарегистрированного договора;

- проверка банком предоставленной документации;

- перевод средств на счёт реализатора.

Итак, аккредитив, что это простым языком? Промежуточное звено между реализатором и клиентом квадратных метров. Расчёты по аккредитиву предусматривают, что так проще защитить контрагентов в экономичном плане и обеспечить их некими гарантиями. Банк контролирует все действия сторон, а потому мошенничество одной из них невозможно.

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических

вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему —

обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

+7 (812) 467-34-81 Санкт-Петербург, Ленинградская область +7 (800) 333-89-17 Регионы (звонок бесплатный для всех регионов России)

Разновидности

Определяя, как работает аккредитив, отмечают, что существует несколько его разновидностей. Так, выделяют следующие виды аккредитива при покупке недвижимости:

- Отзывной. Рассматриваемый вид выгоден для покупателя, поскольку он вправе его отозвать в удобное для себя время. Аннулирование сделки приведёт к потере времени продавцом, потому лица редко идут на подобные условия.

- Безотзывной. При продаже квартиры в рассматриваемых обстоятельствах клиент не вправе отменить сделку до указанного момента без письменного согласия контрагента.

- Безакцептный.

Здесь не требуется присутствие покупателя. Реализатор просто предъявляет банку материалы, удостоверяющие передачу прав.

Здесь не требуется присутствие покупателя. Реализатор просто предъявляет банку материалы, удостоверяющие передачу прав. - Покрытый. Такого рода аккредитивный счёт предполагает, что банк одной стороны перенаправляет средства банку другой стороны, которые хранятся в нём до завершения сделки. Чаще оформляется между юрлицами.

- Непокрытый аккредитив. В случае непокрытого аккредитива деньги никуда не переводятся, а просто сохраняются в банке. После проведения сделки продавец может снять наличные. Распространён также среди юрлиц.

Существует также менее распространённые в юридической практике разновидности аккредитивов. К примеру, с красной оговоркой. Подразумевает возможность продавца получить часть средств ещё до подписания бумаг. Условия предоставления такого аванса прописываются в соглашении. Ещё один вид – кумулятивный. Предполагает, что если вследствие проведения сделки у покупателя останутся какие-то средства, их можно перевести на иной подобный счёт.

Оформление аккредитива в банке

Для продажи квартиры через аккредитив требуется определиться с финучреждением, где наиболее подходящие условия его получения. Оформление будет удобнее, если обе стороны выберут одно и то же финансовое учреждение. Но это необязательно. Оплата договора купли-продажи может производиться и между разными банками.

В банке необходимо написать заявление, а также представить паспорт и подписанное соглашение купли-продажи. Сам процесс оформления всех материалов займёт не больше 10-15 минут. После того как переданные права будут зарегистрированы, продавец со всей документацией обращается в банк за получением положенных ему средств.

Банки между собой могут сотрудничать самостоятельно без участия сторон.

На какой срок оформляется аккредитив

Открыть аккредитив стороны могут на любой период. Срок действия аккредитива определяется сторонами в индивидуальном порядке по договорённости между ними. Некоторые банки самостоятельно могут установить определённые ограничения на срок действия аккредитива. К примеру, финучреждения могут предоставлять аккредитив на срок до 2-х кварталов.

К примеру, финучреждения могут предоставлять аккредитив на срок до 2-х кварталов.

Стоит отметить, что какой срок действия аккредитива не будет, на размер проплаты это никак не повлияет. Деньги взымаются за сумму хранения, а не за временные рамки. Правда, тарифы обычно рассчитываются за квартал сбережения средств.

Стоимость аккредитива

Сколько стоит банковский аккредитив при покупке квартиры финучреждения определяют самостоятельно. Обычно подобного рода стоимость при сделках с недвижимостью составляет 0,2% от суммы, что хранится в банке Москвы либо иного города.

Договор аккредитива

Сделку через аккредитив оформляют документально. В бумаге прописываются следующие пункты:

- стороны операции, банк-эмитент и банк-исполнитель;

- методика и процедура расчётов;

- сумма;

- вид счёта;

- условия оплаты денег;

- характеристики объекта;

- лицо, которое финансирует расходы, понесённые в связи с аккредитивом;

- число, когда производится открытие аккредитива.

Схема осуществления покупки имущества через аккредитив

Так, чтобы получить аккредитив при покупке того или иного объекта, реализуется следующая схема:

- контрагенты заключают ДКП;

- материал отдаётся банку, где составляется соответствующее соглашение;

- покупатель кладёт оговорённую сумму на банковский счёт;

- права регистрируются в Росреестре;

- реализатор предоставляет в банк полный пакет документации и забирает положенные ему деньги.

Отдельные аспекты соглашения по открытию аккредитивного счёта

Проводя расчёты через аккредитив, рекомендуем проследить за такими моментами:

- правильность реквизитов сторон;

- чтобы был чётко прописан порядок проведения расчётов между сторонами, без двусмысленных фраз;

- на чьи плечи ляжет выплата денег за открытие и использование аккредитива;

- какая ответственность устанавливается, если открывший аккредитив гражданин нарушит условия соглашения.

Плюсы расчётов с аккредитивом

Везде реально найти свои плюсы и минусы. Если рассматривать положительные стороны воплощения в жизнь такой методики расчётов как денежный аккредитив при покупке имущества, следует отметить следующие:

- стороны защищены от мошеннических либо других недобросовестных действий со стороны контрагента;

- вспомогательная правовая поддержка от финансового учреждения;

- такая форма обеспечивает равность всех сторон, принимающих участие в операции.

Возможные риски такой схемы расчётов

Несмотря на явные преимущества покупки квартиры через аккредитив, подобная схема содержит и определённые риски:

- расчёт через аккредитив занимает довольно-таки много времени;

- не слишком гибкая система условий, за смену которых повышается цена обслуживания;

- открывать аккредитив достаточно затратно;

- банк информирует налоговые органы о купле-продаже объекта, его стоимости и участниках.

Что лучше: аккредитив или банковская ячейка

Что посоветовать клиенту – аккредитив при покупке жилья либо банковскую ячейку, зависит от индивидуальных условий соглашения. Если во время операции гражданин хочет сберечь деньги – лучший вариант будет банковская ячейка. А вот если для сторон более важна безопасность – стоит применить аккредитив при покупке квартиры.

Важно также не забывать, что за ячейку платят за время её использования, а аккредитив при покупке недвижимости зависит от её стоимости.

Кто оплачивает открытие аккредитива

Многих интересует, если открыть аккредитив для физических лиц, кто оплачивает данную услугу. Так, всё зависит от договорённости сторон. Можно определить, что продавец платит за аккредитив. Хотя, именно он считается конечным бенефициарием. Поэтому априори считается, что за открываемый аккредитив должен заплатить покупатель.

В каких банках предоставляют аккредитив

Аккредитив при реализации или приобретении жилья, не боясь опасности быть обманутым, разрешено открыть в следующих финучреждениях:

- счёт в Сбербанке;

- ВТБ;

- Россельхозбанке;

- Альфа-Банке;

- ЮниКредитБанке.

Аккредитив Сбербанка считается одним из наиболее распространённых, так как в Сбербанке при покупке квадратных метров предоставляются выгодные условия его получения.

Как прописать аккредитив в соглашении купли-продажи

Если вы покупаете имущество и прописываете аккредитив в соглашении купли-продажи, в нём следует указать все ранее перечисленные сведения, а именно:

- форму и процедуру, как будут производиться платежи;

- стороны договора и посредников;

- условия использования аккредитива, его вид и ответственность за несоблюдение предписаний договора.

Лица могут использовать шаблоны соглашений из интернета. Главное, проконтролировать, чтобы вам подходили все прописанные в нём условия. Предлагаем образец одного из таких договоров.

Скачать договор купли-продажи с аккредитивом (.doc)

Полезное видео

Для многих актуально, какой срок действия аккредитива при приобретении имущества. Какой оптимальный срок действия аккредитива стороны решают самостоятельно. Ответить на все интересующие вопросы, в том числе, как воспользоваться, и какой выгоднее выбрать срок действия аккредитива, поможет размещённое ниже видео.

Заключение

Аккредитив при покупке жилья – эффективный способ обезопасить себя от возможного недобросовестного поведения контрагента. Подобные сделки предполагают перевод больших сумм, потому при возможности нужно иметь гарантии, для чего и существует аккредитив при покупке квадратных метров. Срок действия аккредитива может варьироваться, на оплату он не влияет. Аккредитив при покупке недвижимости можно оформит только в некоторых банках. Важно отметить, что некоторые финучреждения устанавливают ограничения на срок действия аккредитива. Как правило, подобный срок действия аккредитива исчисляется кварталами.

Зачем компаниям нужны аккредитивы?

10 июня 2019 в 20:07

7889

Сергей Норицин, директор дирекции внешнеторговых операций банка «Санкт-Петербург», подробно рассказывает, что такое аккредитив, как происходят расчеты по ним между предпринимателями и перечисляет возможности, которые этот финансовый инструмент дает бизнесу

Наладить эффективное сотрудничество с поставщиками и снизить риски неполучения товара, особенно при работе с новыми партнерами, становится возможным при оформлении аккредитива. Аккредитив является одним из самых выгодных и надежных банковских инструментов для финансирования торговых операций и представляет собой обязательство банка заплатить по просьбе клиента поставщику при условии исполнения сделки.

Аккредитив является одним из самых выгодных и надежных банковских инструментов для финансирования торговых операций и представляет собой обязательство банка заплатить по просьбе клиента поставщику при условии исполнения сделки.

С одной стороны, он гарантирует продавцу оплату поставленного товара, с другой — получение покупателем товара, то есть банк выступает в роли гаранта осуществления взаиморасчетов по сделкам между поставщиками и покупателями. Кроме того, стоимость аккредитива ниже кредита, так как деньги предоставляются не заблаговременно, а в момент, когда необходимо осуществить оплату поставленного товара. Таким образом, аккредитив решает сразу несколько задач: минимизирует риски, страхует от недобросовестных партнеров, а также является более выгодным инструментом кредитования.

Как происходят расчеты по аккредитивам?

- В условиях договора на поставку товара (оказание услуг и так далее) в качестве формы расчетов необходимо включить аккредитив.

- Зарезервировать средства на специальном счете в банке. Для этого необходимо предоставить заполненное распоряжение на открытие аккредитива и контракт с продавцом, разместить на счету сумму денежного обеспечения. Возможен вариант открытия аккредитива без резервирования средств клиента как разновидность кредитной операции. В этом случае необходимо согласовать с банком иной вид обеспечения.

- После осуществления поставки товаров (оказания услуг) необходимо предоставить в банк подтверждающие документы (перечень документов устанавливается индивидуально для каждой сделки и включается в заявление на открытие аккредитива).

- В случае, если сделка не состоялась и документы не были предоставлены в банк по истечении срока аккредитива, вся сумма возвращается на счет покупателя.

Следует помнить, что банк работает именно с документами, а не с товаром.

Какой аккредитив выбрать?

Когда-то аккредитивы были отзывными и безотзывными. Отзывный аккредитив мог быть изменен или аннулирован банком в любой момент без предварительного уведомления. В соответствии с действующей редакцией «Унифицированных правил для документарных аккредитивов», аккредитив — всегда безотзывный. Его нельзя изменить, досрочно аннулировать или отозвать без предварительного согласия всех участников сделки, в том числе и банка. Если в процессе проведения сделки стороны придут к взаимному соглашению, условия безотзывного аккредитива могут быть изменены. Это самый распространенный вид аккредитива.

В соответствии с действующей редакцией «Унифицированных правил для документарных аккредитивов», аккредитив — всегда безотзывный. Его нельзя изменить, досрочно аннулировать или отозвать без предварительного согласия всех участников сделки, в том числе и банка. Если в процессе проведения сделки стороны придут к взаимному соглашению, условия безотзывного аккредитива могут быть изменены. Это самый распространенный вид аккредитива.

Пример: у российского покупателя есть контракт на поставку промышленной продукции от зарубежного контрагента. Контракт предусматривает оплату через аккредитив. Покупатель открывает его в российском банке в пользу продавца аккредитив, условием оплаты по которому является предоставление в исполняющий банк комплекта, состоящего из оригиналов отгрузочных документов, счета, сертификатов происхождения и качества товара.

Если представленные документы полностью соответствуют условиям аккредитива, банк осуществляет оплату. Если в документах есть расхождения, документы либо переделываются, либо запрашивается согласие покупателя на оплату против документов с расхождениями.

Покупатель получает документальное подтверждение, что отгружено именно то, что прописано в контракте, продавец — денежные средства. При регулярных поставках товара стоит обратить внимание на револьверный (возобновляемый) аккредитив. Сумма аккредитива будет автоматически пополняться в рамках установленного общего лимита и срока действия аккредитива.

В случае невозможности исполнить платежные обязательства по сделке (отсутствие денежных средств), можно оформить резервный (stand-by) аккредитив. Он действует по принципу банковской гарантии, обеспечивая исполнение платежных обязательств покупателя перед поставщиком.

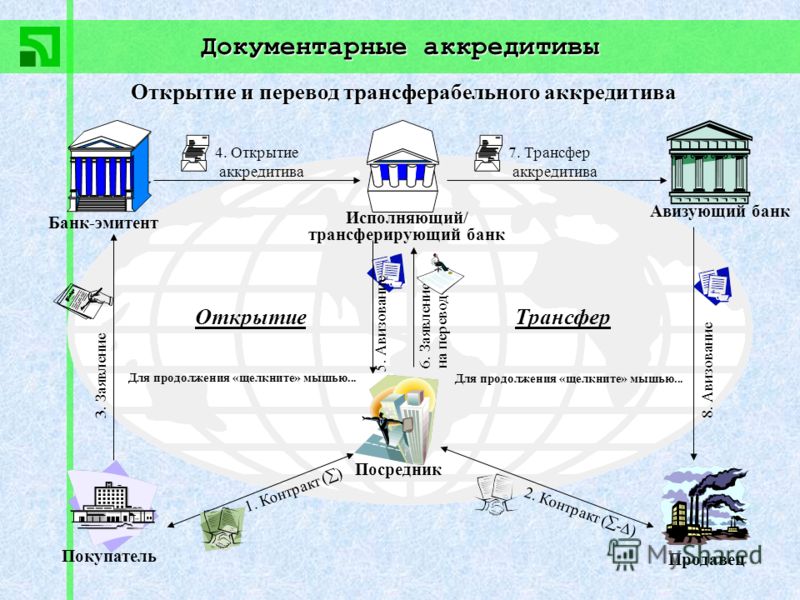

Если в сделке принимает участие посредник, то открывается трансферабельный (переводной) аккредитив. В данном случае аккредитив будет доступен полностью или частично одному или нескольким посредникам. В отличие от стандартных аккредитивов, где главными участниками являются покупатель и продавец, в трансферабельном, или иными словами переводном аккредитиве, протагонистом является посредник.

Суть переводного аккредитива заключается в том, что в пользу посредника иностранным покупателем выпускается аккредитив, который в дальнейшем переводится в пользу одного или нескольких поставщиков. Такой способ взаиморасчетов выгоден всем сторонам сделки: покупатель гарантированно получает свой товар, поставщик получает прибыль, посредник также получает прибыль в виде комиссионного дохода, при этом не вкладывая собственные средства в закупку товара.

Рассмотрим пример: вы — фирма-посредник. Вы нашли покупателя и хотите заключить с ним контракт на поставку товара, но вы не являетесь производителем/поставщиком товара и не располагаете необходимым количеством денежных средств на его закупку, при этом знаете потенциального поставщика. Для начала вы заключаете с покупателем отдельный контракт на поставку товара на определенных условиях. Затем в вашу пользу покупателем открывается аккредитив, а вы, в свою очередь, переводите аккредитив в пользу поставщика, с которым также заключен отдельный контракт (при этом вы переводите аккредитив на меньшую сумму, закладывая в разницу свой комиссионный доход).

Поставщик проверяет соответствие условий аккредитива, производит отгрузку товара и предоставляет комплект документов в соответствии с условиями переведенного аккредитива.

Согласно унифицированным правилам и обычаям, для документарных аккредитивов переведенный аккредитив должен точно воспроизводить условия аккредитива, за исключением:

- Суммы аккредитива;

- Любой указанной в нем цены за единицу товара;

- Даты истечения аккредитива;

- Периода для представления документов или последней даты отгрузки, установленного периода отгрузки (не допускается изменение валюты, базиса поставки, наименования товара, перечня документов и прочего).

Трансферабельные аккредитивы используются в основном при импорте товаров в Россию. Использование данной формы аккредитива для экспортной операции осложнено особенностями норм валютного регулирования.

Что такое аккредитив? Документарный, покрытый и другие виды аккредитива в 2021 году

Что такое банковский аккредитив

Если вам предстоит сотрудничество с новым покупателем/поставщиком, но работать по предпоставке/предоплате вы не готовы, тогда решением в вашей ситуации может стать такой банковский инструмент, как аккредитив. На сегодняшний день, использование аккредитива популярно как во внешней торговле (экспортно-импортные операции), так и во внутренней (операции внутри страны). Но что же такое этот аккредитив?

Если говорить простыми словами, аккредитив – это один из способов расчета покупателя с продавцом, при котором в роли гаранта платежа выступает банковское учреждение. Основными участниками сделки при аккредитивной форме расчета являются:

- аппликант (плательщик по аккредитиву; приказодатель аккредитива) – клиент, по поручению которого открывается аккредитив

- бенефициар – получатель платежа по аккредитиву

- банк-эмитент (банк покупателя) – банк, который открывает аккредитив по поручению аппликанта

- исполняющий банк (банк продавца) – банк, который производит выплату по аккредитиву бенефициару

Как это работает? Пример.

- Покупатель и продавец заключают контракт, в котором прописываются все условия аккредитивного расчета

- Покупатель обращается в банк с заявлением на открытие аккредитива на сумму, причитающуюся продавцу за отгруженный товар

- Банк-эмитент информирует исполняющий банк об открытии аккредитива

- В свою очередь исполняющий банк уведомляет продавца об открытии аккредитива

- Продавец отгружает товар и предоставляет подтверждающие документы в свой банк

- Исполняющий банк передает документы банку-эмитенту

- После проверки всех документов банк-эмитент перечисляет средства исполняющему банку, который в свою очередь производит платеж на имя поставщика (бенефециара)

- Банк-эмитент передает документы покупателю (аппликанту)

Схема аккредитива

Виды аккредитивов

Если вы таки решились использовать аккредитивную форму расчёта при вашей последующей сделке, нужно помнить, что одним из обязательных пунктов, который указывается как при заполнении заявления на открытие аккредитива, так и в самом аккредитиве, это вид аккредитива. В силу их разной степени надежности, схем выплат и других аспектов, их существует различное множество. Поэтому очень важно правильно подобрать именно тот вид аккредитива, который будет наиболее оптимальным для вас при заключении той или иной сделки.

Давайте разберемся, какие виды аккредитивов существуют, и в чем особенность каждого из них.

Различают следующие виды аккредитивов:

Покрытый аккредитив (депонированный) – аккредитив считается покрытым, когда сумма платежа перечисляется банком-эмитентом банку получателя на весь срок действия аккредитива. То есть, деньги уже сразу находятся в распоряжении банка получателя и являются гарантированным покрытием.

Непокрытый аккредитив (гарантированный) – при данном виде аккредитива денежные средства перечисляются на счет банка получателя лишь тогда, когда приходит время исполнения аккредитива. То есть, денежные средства не сразу поступают на счет банка получателя, как при покрытом аккредитиве.

Отзывной аккредитив – аккредитив, который может быть отозван (аннулирован) банком или плательщиком до момента подачи всех необходимых документов получателем.

Безотзывной аккредитив – аккредитив, который не предполагает возможности его отзыва (аннулирования).

Подтвержденный аккредитив – аккредитив, при котором исполняющий банк гарантирует выплату суммы получателю, независимо от того, перечислит ли банк отправителя (банк-эмитент) ему деньги.

Неподтвержденный аккредитив – предполагается, что платеж поступит получателю только в том случае, если банк отправителя перечислит деньги. То есть, только банк-эмитент несет обязательства по исполнению аккредитива.

Аккредитив с красной оговоркой – аккредитив, при котором получателю перечисляется авансовый платеж еще до момента передачи им подтверждающих документов.

Револьверный аккредитив – аккредитив, который открывается на часть суммы платежей и автоматически возобновляется по мере осуществления расчётов за очередную партию товаров.

Трансферабельный (переводной) аккредитив – аккредитив, который дает возможность бенефициару перевести его (полностью или частично) на иное лицо с сохранением условий.

Резервный аккредитив – при использовании данного вида аккредитива банк обязан произвести выплату (за счет собственных средств) получателю даже в том случае, если приказодатель аккредитива отказался от платежа. По своей сути данный аккредитив является банковской гарантией.

По способу платежа аккредитивы могут подразделяться на следующие виды аккредитивов:

С платежом по предъявлении документов – оплата бенефициару производится лишь после предъявления и проверки всех необходимых документов.

С отсрочкой платежа – оплата по аккредитиву в пользу бенефициара производится не в момент предоставления документов, а в сроки установленные условиями аккредитива.

Со смешанным платежом – часть суммы оплачивается бенефициару по предъявлении документов, а часть – с отсрочкой платежа.

Какой вид аккредитива подойдет именно вам, зависит от специфики вашего бизнеса и от каждой конкретной сделки. Помочь подобрать наиболее оптимальный для вас вариант вам всегда смогут сотрудники банковского учреждения, в котором существует возможность открытия аккредитива.

Стоимость аккредитива

Стоимость аккредитива – это совокупность комиссий, связанных с его обслуживанием. Рассмотрим размеры наиболее популярных комиссий.

Открытие аккредитива в 10 крупнейших банков Казахстана обойдется вам от 0,2% от суммы аккредитива. А, например, авизование аккредитива – от 0,1% от суммы.

Стоимость наиболее популярных операций по аккредитивам в 10 крупнейших банках Казахстана.

Банк/Операция | Открытие аккредитива | Авизование аккредитива | Проверка документов по аккредитиву | Изменения условий | Аннулирование | Платеж по аккредитиву |

Народный Банк Казахстана | 0,2%, мин. 16 500, макс. 165 000 тенге | 0,1%, мин. 16 000 макс. 90 000 тенге | 0,15%, мин. 16 000, макс. 150 000 тенге | 10 000 тенге | 13 000 тенге | Не указано |

Сбербанк | 0,2%, мин. 18 000, макс. 130 000 тенге | 0,1%, мин. 14 000, макс. 80 000 тенге | 0,15%, мин. 18 000, макс. 140 000 тенге | 9 000 тенге | 14 000 тенге | 0,2%, мин. 5 000, макс. 10 000 тенге |

ForteBank | Не указано | 0,15%, мин. 18 000, макс. 90 000 тенге | 0,2%, мин. 18 000, макс. 180 000 тенге | 9 000 тенге | 18 000 тенге | 0,2%, мин. 9 000, макс. 90 000 тенге |

Каспи Банк | 0,2%, мин. 15 000, макс. 150 000 тенге | 0,1%, мин. 15 000, макс. 90 000 тенге | 0,15%, мин. 15 000, макс. 150 000 тенге | 7 500 тенге | 15 000 тенге | Не указано |

Цеснабанк | 0,25%, мин. 30 000, макс. 150 000 тенге | 0,25%, мин. 25 000, макс. 130 000 тенге | 0,25%, мин. 25 000, макс. 150 000 тенге | 10 000 тенге | 12 000 тенге | 3 000 тенге |

Центркредит | 0,2%, мин. 16 000, макс. 150 000 тенге | 0,1%, мин. 16 000, макс. 90 000 тенге | 0,15%, мин. 16 000, макс. 140 000 тенге | 7 500 тенге | 13 000 тенге | 5 000 тенге |

АТФ Банк | 0,25%, мин. 23 000, макс. 230 000 тенге | 20 000 тенге | 0,20%, мин. 15 500, макс. 155 000 тенге | 7 700 тенге | 15 500 тенге | 0,20%, мин. 5 000, макс. 50 000 тенге |

Евразийский Банк | 0,2%, мин. 25 000, макс. 200 000 тенге | 0,1%, мин. 20 000, макс. 150 000 тенге | 0,2%, мин. 25 000, макс. 200 000 тенге | 10 000 тенге | 20 000 тенге | 5 000 тенге |

Bank RBK | 0,20%, мин. 15 000, макс. 100 000 тенге | 0,10%, мин. 15 000, макс. 75 000 тенге | 0,15%, мин. 15 000, макс. 75 000 тенге | 5 000 тенге | 5 000 тенге | Не указано |

Альфа-Банк | 0,2%, мин. 15 000, макс. 150 000 тенге | 0,10%, мин. 16 000, макс. 90 000 тенге | 0,2%, мин. 15 000, макс. 150 000 тенге | 8 000 тенге | 14 000 тенге | Не указано |

Срок действия аккредитива

Срок действия аккредитива – обязательная информация, которая должна быть отображена в самом аккредитиве. Без данной информации банк принять к исполнению аккредитив не имеет права. Срок действия аккредитива исчисляется от даты открытия аккредитива. Срок для открытия аккредитива устанавливается банком-эмитентом. Для открытия покрытого аккредитива срок не должен превышать 3-х рабочих дней, для непокрытого – не более 20-ти рабочих дней. Срок открытия аккредитива исчисляется банком (банком-эмитентом) со дня представления клиентом полного пакета документов.

Срок действия аккредитива обязательно должен оговариваться в договоре на поставку продукции или оказание услуг.

Срок действия аккредитива – срок, в течение которого поставщик должен предоставить исполняющему банку документы, подтверждающие соблюдение им всех условий аккредитива. И тогда сделка между ним и исполняющим банком будет считается заключенной, и возникнет обязательство последнего исполнить аккредитив. При установлении нарушений в части представления документов, получатель средств вправе повторно представить документы, предусмотренные аккредитивом, до истечения срока его действия.

При необходимости срок действия аккредитива может быть продлен.

Как открыть аккредитив

Для открытия аккредитива вам нужно обратиться в отделение одного из кредитных учреждений Республики Казахстан с пакетом необходимых для открытия аккредитива документов. Стоит отметить, что открытие аккредитива банком осуществляется лишь при наличии у него лицензии Национального Банка Республики Казахстан на проведение банковских и иных операций по открытию (выставлению) и подтверждению аккредитива и исполнению обязательств по нему. Далее – необходимо написать и предоставить сотруднику банка заявление на открытие аккредитива, а также предоставить копию договора, предусматривающего использование формы расчета с применением документарного аккредитива. Заявление пишется в произвольной форме, но обязательно должно содержать такую информацию:

- наименование и место нахождения приказодателя;

- наименование и место нахождения бенефициара, его банковские реквизиты;

- наименование авизующего банка;

- вид аккредитива;

- сумма аккредитива;

- способ исполнения аккредитива;

- указание банка, в котором аккредитив подлежит исполнению, или то, что он подлежит исполнению в любом банке;

- наименование товара или услуги;

- перечень документов либо условия, против которых должно производиться исполнение аккредитива;

- срок действия аккредитива, срок отгрузки (при необходимости), срок представления документов;

- наименование стороны, покрывающей банковские расходы по аккредитиву

На основании, полученного от вас, заявления банк оформляет вам аккредитив.

Как авизовать аккредитив

Авизование аккредитива – это извещение продавца об открытии аккредитива (в извещении содержатся условия аккредитива). Оно является важным этапом применения аккредитивной формы расчетов. Авизование аккредитива и изменений по нему осуществляется авизующим банком. Авизуя аккредитив или изменения, авизующий банк подтверждает, что он удовлетворен как подлинностью аккредитива или его изменений, так и тем, что авизо точно отражает сроки и условия аккредитива или полученных изменений. Кстати, авизующий банк может выполнять функции как подтверждающего, так и исполняющего банков. Нужно отметить, что авизующий банк обязан только проинформировать бенефициара об открытии аккредитива или об изменениях в нем, а осуществление выплат по аккредитиву не является его долгом.

Рамбурсирование аккредитива

Рамбурсирование аккредитива – предоставление денежных средств исполняющему банку для осуществления платежа по аккредитиву или же возмещение уже выплаченных по аккредитиву средств. Рамбурсирование осуществляется рамбурсирующим банком на основании инструкций (рамбурсных полномочий), полученных от банка-эмитента. После рамбусирования банком-эмитентом осуществляется возмещения выплаченных денежных средств рамбурсирующему банку. Так же рамбурсирование может осуществляться непосредственно самим банком-эмитентом. В таком случае процесс рамбурсирования называется прямым (простым) рамбурсом.

Основные преимущества рамбурсирования:

- содействие международным расчетам с использованием аккредитива

- дополнительная гарантия платежей банком-эмитентом для подтверждающего/исполняющего банка

- организация подтверждения и финансирования документарных аккредитивов, выпускаемых другими банками (как правило, при ограничениях использования лимитов по торговому финансированию, устанавливаемых иностранными банками)

Условия раскрытия аккредитива

Принцип действия аккредитива таков, что при наступлении неких условий, банк автоматически осуществляет списание средств в пользу продавца без дополнительных согласований с покупателем. Поэтому, для максимальной защиты своих интересов клиенту-покупателю необходимо очень тщательно продумывать список документов и условия раскрытия аккредитива. Данные условия прописываются в контракте, который заключается между покупателем и продавцом.

Преимущества и недостатки аккредитива

Как и любая другая форма расчета, аккредитив имеет свои преимущества и свои недостатки.

Преимущества аккредитива:

- обеспечивается безопасность сделки как для продавца, так и для покупателя

- гарантируется получения всей суммы денег от покупателя (при этом денежные средства не отвлекаются из хозяйственного оборота покупателя)

- обеспечивается контроль соблюдения условий сделки со стороны банка

- гарантируется полный возврат денег покупателю в случае отмены сделки

- дает возможность расширить не только рамки, но и географию рынка сбыта

Недостатки аккредитива:

- высокие комиссии банков

- сложный документооборот

Сколько стоит открытие аккредитива? | Letterofcredit.biz | LC

На этой странице я попытаюсь объяснить затраты на выпуск аккредитива и основные факторы, которые на них влияют.

Аккредитив — это безопасный способ оплаты по сравнению с другими вариантами оплаты в международной торговле.

Однако у аккредитива есть один явный недостаток. Это дорого.

В транзакции по аккредитиву задействовано несколько банков, и каждый банк требует плату за каждое свое действие.

Типичные комиссии по аккредитиву, взимаемые банками, следующие:

- Комиссия за открытие аккредитива: Это сумма, которую требует банк-эмитент для открытия аккредитива.

- Плата за авизование: Тип комиссии за аккредитив, который требует авизующий банк для авизования кредита бенефициару.

- Плата за несоответствие: Банк-эмитент дисконтирует определенную сумму денег из поступлений по аккредитиву, если бенефициар представил несоответствующие документы.

- Комиссия за подтверждение: Это комиссия, которая взимается подтверждающим банком при добавлении своего подтверждения к кредиту.

- Комиссия за внесение поправок: Если в аккредитив вносятся изменения, банк-эмитент и / или подтверждающий банк могут потребовать комиссию за внесение поправок.

- Комиссия за обработку: Комиссия за обработку взимается банками по разным причинам, таким как отправка быстрых сообщений, хранение документов, комплект непредставленных фотокопий и т. Д.

- Комиссия за возмещение: Комиссия банка за возмещение за расчет суммы кредита между банком-эмитентом и подтверждающим банком или исполняющим банком.

Стоимость открытия аккредитива меняется в зависимости от случая, поскольку затраты, связанные с выпуском аккредитива, зависят от различных факторов.

Каковы основные факторы, влияющие на стоимость открытия аккредитива?

- Сборы банка-эмитента: Открытие аккредитива является коммерческим актом, и банки открывают аккредитивы с целью получения прибыли.

- Сумма аккредитива: Банки определяют комиссию за открытие аккредитива в процентах от суммы аккредитива.Чем выше сумма аккредитива, тем выше сборы.

- Как финансируется аккредитив? Импортеры могут финансировать сумму аккредитива за счет наличных средств или кредитов на торговое финансирование. Ожидается, что аккредитив с наличным обеспечением будет дешевле, чем аккредитив, обеспеченный ссудой.

- Срок платежа: По мере того, как период платежа удлиняется, сборы за выдачу аккредитива становятся выше. Чем дольше срок платежа, тем выше комиссия.

- Как расходы по аккредитиву распределяются между импортером и экспортером: Как общие расходы по аккредитиву распределяются между импортером и экспортером, может отличаться от одного аккредитива к другому.

Сколько стоит открытие аккредитива?

Пример: Немецкий импортер продуктов питания хочет импортировать какао из Кот-д’Ивуара через аккредитив по предъявлении.

Немецкий импортер обращается в свой банк, которым является Deutsche Bank, для открытия аккредитива в пользу экспортера.

Стоимость открытия импортного аккредитива

Deutsche Bank указана в этом документе.

Сумма аккредитива — 100.000 евро, а время между открытием аккредитива и оплатой экспортеру составляет 3 месяца.

Аккредитив выдается в безотзывном формате, и все комиссии за пределами Германии оплачиваются экспортером.

Минимальная стоимость открытия аккредитива для импортера в этом примере составляет 625 евро. (Комиссия за безотзывность 200 евро + комиссия за оформление аккредитива 125 евро + комиссия за прием документов 300 евро)

Три вещи, которые вам нужно знать об аккредитиве

О аккредитиве есть несколько удивительных правд, которых не знают многие коммерческие арендаторы и их брокеры.

Вариантом по умолчанию для гарантийного залога при коммерческой аренде является аккредитив (LC).Поскольку все это делают, все не может быть так плохо, правда? Возможно. Мы в TheGuarantors предоставим вам возможность решать, но, по крайней мере, принимайте решение с широко открытыми глазами. Оказывается, есть удивительная правда о LC, которую не знают многие коммерческие арендаторы и их брокеры:

Во-первых, аккредитив стоит больше, чем вы думаете: При обычной коммерческой аренде банк взимает около 2% годовых за аккредитив, но фактические затраты для арендатора намного выше.Это связано с тем, что банки часто требуют, чтобы эквивалентная сумма капитала была на депозите для обеспечения аккредитива, а это означает, что денежные средства ограничены на весь срок аренды. Если бы арендатор мог вместо этого вложить этот капитал в свой бизнес, он мог бы получить прибыль на эти деньги. Предполагая, что рентабельность капитала составляет 7%, истинная стоимость аккредитива составляет 2% (комиссия за аккредитив) плюс 7% (потерянная рентабельность собственного капитала) = 9%. Ой!

Во-вторых, аккредитивы ограничивают ваши стратегические возможности. : Капитал, связанный с банком, не может быть использован во время критических бизнес-процессов.Например, если у компании есть возможность купить конкурента, она не сможет использовать для этого средства, ограниченные аккредитивом. Финансовая гибкость может быть особенно важна во время рецессии, когда капитал ограничен, а деньги — главное.

В-третьих, арендаторы могут работать лучше : LC стали рыночным стандартом из-за отсутствия лучшей альтернативы. Точно так же, как газетные объявления и факсы раньше были рыночными стандартами из-за отсутствия лучших альтернатив. С защитой аренды офиса Securiti теперь есть лучшая альтернатива.

Офисные, розничные и другие коммерческие арендаторы могут использовать Securiti, чтобы избежать капитальных затрат и ограничений, налагаемых аккредитивом. Securiti — это страховой полис, который действует как аккредитив и покрывает все существенные компоненты гарантийного депозита для коммерческой аренды. Большая разница между Securiti и LC — с точки зрения арендатора — заключается в том, что Securiti не ограничивает ваши денежные средства. Это страховой полис, который требует ежегодного взноса вместо значительного залога.

Рассмотрим следующий пример, используя залог в размере 500 000 долларов США (что является обычным для аренды всего этажа в крупных метро):

- LC 500 000 долл. США обойдется арендатору в 42 500 долл. США в год с учетом банковских комиссий и альтернативных издержек ограниченных денежных средств — не говоря уже о серьезной боли, связанной с капитальными затратами на сумму более 500 000 долл. США и длительным процессом андеррайтинга в банке в течение 6–8 недель.

- Напротив, полис Securiti на 500 000 долларов будет стоить 20 000 долларов в год (при ставке 4%), без дополнительных капитальных затрат и специальной группы андеррайтеров, которая может выпустить полис в течение 48-72 часов.

Подведем итог: 43 500 долларов США в виде комиссионных, высокие капитальные затраты и мучительный 6-8-недельный процесс против 20 000 долларов в виде комиссионных, отсутствие капитальных затрат и плавный 2-3-дневный процесс. Общество уже отошло от факсов и газетных объявлений, теперь пора отойти от аккредитивов, обеспеченных наличными деньгами.

Если вы хотите узнать больше, ознакомьтесь с нашим официальным документом или обратитесь к Эймону Андерсону, директору Securiti по стратегии и андеррайтингу, по адресу [email protected].

TheGuarantors — финтех-компания, предоставляющая инновационные страховые продукты и финансовые решения для профессионалов жилой и коммерческой недвижимости, а также их жителей и арендаторов.

Почему ваш аккредитив намного дороже, чем вы думаете

Аккредитивы (LC) являются незаменимым инструментом торгового финансирования в международных сделках. Аккредитивы, используемые для международных транзакций, предлагают банкам платформу для получения огромной прибыли не только за счет взимания платы за аккредитив, что, конечно, выгодно, но и за счет применения значительного спреда к обменному курсу и взимания других соответствующих комиссий за обмен валюты. Разделив процесс на две части: первая — аккредитив, а вторая — этап FX.

Аккредитив фактически становится сложным составным продуктом, когда задействован FX, , поскольку есть два отдельных этапа, оформленных как один. Он включает в себя простой аккредитив, за которым следует этап обмена иностранной валюты, который представляет собой два совершенно разных финансовых процесса. Например, когда европейская компания размещает заказ у поставщика в Соединенных Штатах, она покупает аккредитив в своем банке для обеспечения транзакции. Поставщик требует оплаты в долларах США, и аккредитив открывается в евро.Для завершения транзакции им необходимо будет конвертировать евро в доллары США.

Одна необходимость превращается в две: получение аккредитива и выполнение этапа обмена иностранной валюты. Это неизменно означает, что включает два набора затрат. Затраты, связанные с получением аккредитива и расходы на обмен валюты (банковский спред на обменный курс, плата за доставку, комиссионное вознаграждение). Хотя многие финансовые директора полностью осведомлены о стоимости аккредитивов и ведут переговоры со своим провайдером, шаг на валютном рынке часто упускается из виду.На самом деле, слишком многие финансовые директора не знают о полных расходах, которые они взимают за завершение этапа FX.

Как финансовые директора могут и должны проводить международные платежи

1. Найдите выгодные условия аккредитива. Аккредитивы часто являются конкурентоспособным бизнесом для банков и альтернативных поставщиков. Присмотритесь к магазинам, спросите котировки на цену и узнайте, за что именно взимается плата. Важно помнить, что банки больше не единственный реальный поставщик финансовых услуг.Растет число известных кредиторов, предлагающих кредиты по конкурентоспособным ставкам.

2. Оптимизируйте транзакцию FX На самом деле нет причин, по которым ваш поставщик аккредитива также должен быть вашим поставщиком услуг FX. LC — это инструмент торгового финансирования, в котором специализированные поставщики аккредитивов, безусловно, являются лучшим вариантом для бизнеса. Однако FX требует совершенно другого опыта. Использование специализированного поставщика аккредитивов для вашего аккредитива и специализированного поставщика валютных услуг для ваших нужд, вероятно, приведет к значительному увеличению прибыли.Используя Kantox в качестве вашего поставщика FX, вы получаете технологию одноранговой торговли, тем самым полностью устраняя спред. Кроме того, вы получаете комиссию за транзакцию в размере 0,29%. Ваш провайдер LC может взимать с вас до 2,5% от общей суммы вашей транзакции в спреде и связанных с ним расходах на обмен валюты. Кроме того, многие поставщики аккредитивов предлагают исключительно конкурентоспособные цены на аккредитив, поскольку затем они применяют очень высокие спреды и комиссии на этапе обмена валют, чтобы компенсировать более низкую маржу прибыли.

«Почему я должен использовать Kantox для обмена валют вместо банка?»

Просто потому, что вы можете сократить огромные расходы своей компании на операции с валютой.При прохождении через банк аккредитива и FX для одной и той же операции с клиента регулярно взимаются следующие отдельные виды комиссий:

- Стоимость аккредитива

- Спред: Комиссия скрыта внутри предлагаемого обменного курса

Некоторые провайдеры также взимают следующие комиссии, хотя они регулярно удаляются из поля зрения и добавляются к спреду обменного курса:

3. Комиссия за перевод за зачисление средств клиента на счет получателя

4. Комиссия за валютную операцию. С клиента часто взимается до четырех раз, что по сути является одной транзакцией. В Kantox мы считаем, что это полностью несправедливо. Мы взимаем с наших клиентов один раз за каждую транзакцию, с справедливой, полностью прозрачной комиссией в размере 0,29%, без каких-либо других сборов или дополнительных спредов

Определение аккредитива | Пояснение к аккредитиву • Стратегический финансовый директор Стратегический финансовый директор

24 июля

Вернуться домой

Аккредитив

См. Также:

Кредитная линия (банковская линия)

Годовая процентная ставка (Годовая процентная ставка)

Жизненный цикл компании

Насколько важен личный кредит при ведении переговоров по коммерческой ссуде?

Что такое аккредитивы? Определите аккредитив как документ, выпущенный банком, который гарантирует платеж продавцу от имени покупателя.Аккредитивы по существу исключают риск неплатежа продавца, заменяя кредит покупателя кредитом банка.

Аккредитив определяет сумму платежа и период времени, в течение которого аккредитив является действительным. После открытия аккредитива и выполнения условий контракта банк должен произвести платеж продавцу от имени покупателя. Компании часто используют аккредитивы в международных сделках, когда покупатели и продавцы могут быть не уверены в кредитоспособности или надежности друг друга.

Пояснение к аккредитиву

Компании часто выпускают аккредитивы при международных сделках. Обычно в них участвуют четыре стороны: импортер, банк импортера, экспортер и банк экспортера. Банки импортера и экспортера в данном случае просто означают коммерческий банк, зарегистрированный в стране импортера, и коммерческий банк, зарегистрированный в стране экспортера. Импортер может быть не уверен в надежности экспортера и качестве товаров экспортера; экспортер может быть не уверен в кредитоспособности импортера и его способности произвести платеж.Используя банки в качестве посредников, вы снимаете все эти опасения.

После того, как импортер и экспортер договорились о торговой сделке, но до того, как деньги или товары перейдут из рук в руки, импортер направляется в банк импортера и за определенную плату подает заявку на аккредитив. Затем банк импортера выдает аккредитив на установленную сумму и установленный период времени. Затем банк гарантирует оплату экспортеру, если экспортер соблюдает условия контракта.

Банк импортера затем отправляет этот аккредитив в банк экспортера, говоря, что он гарантирует оплату, как только банк экспортера предоставит документы, подтверждающие отгрузку товаров. Как только банк импортера видит эти документы, банк импортера производит полную оплату банку экспортера. Затем экспортер может получить свои деньги в банке экспортера, а импортер получит купленные товары.

Виды аккредитивов

Существует несколько типов аккредитивов, но наиболее распространенным является подтвержденный безотзывный аккредитив.Вы не можете каким-либо образом изменить или изменить этот тип аккредитива без согласия всех соответствующих сторон. Следовательно, банк-эмитент обязан заплатить продавцу.

Другие типы аккредитивов включают отзывные аккредитивы (они могут быть изменены банком-эмитентом), возобновляемые аккредитивы (автоматически обновляемые периодически для обеспечения повторяющихся транзакций между одним и тем же покупателем и продавцом) и дорожные аккредитивы ( выдается от имени путешествующих клиентов).Они перечисляют несколько банков, которые будут выполнять контракт.

Если вам нужны дополнительные советы о том, как улучшить денежный поток, нажмите здесь, чтобы получить доступ к нашему техническому документу «25 способов улучшить денежный поток».

[коробка] Дополнительный член лаборатории стратегического финансового директора

Получите доступ к плану реализации стратегической модели ценообразования в SCFO Lab. Пошаговый план по установке цен для получения максимальной прибыли.

Щелкните здесь , чтобы получить доступ к вашему плану выполнения. Не участник лаборатории?

Щелкните здесь , чтобы узнать больше о SCFO Labs [/ box]

Определение и пример аккредитива

Что такое аккредитив?

Аккредитив — это письменное обещание банка о том, что он произведет платеж клиента (держателя) поставщику (называемому получателем), если клиент этого не сделает.

Примеры аккредитивов

Аккредитивы наиболее распространены в международных сделках, когда покупатели и продавцы могут плохо знать друг друга или законы и соглашения могут затруднить определенные операции. Например, предположим, что компания XYZ продает виджеты в Алабаме, а компания ABC производит виджеты в Литве. Компания XYZ хочет импортировать виджеты на сумму 100 000 долларов, произведенные компанией ABC, но компания ABC обеспокоена способностью XYZ заплатить за них.

Для решения этой проблемы компания XYZ получает аккредитив от своего банка, Bank of Alabama, в котором указано, что компания XYZ оплатит платеж в размере 100 000 долларов, скажем, в течение 60 дней, или Bank of Alabama оплатит счет самостоятельно. Затем банк Алабамы отправляет аккредитив компании ABC, которая затем соглашается отправить виджеты.

После отправки товара компания ABC (или банк компании ABC) просит свои 100 000 долларов, представив письменный перевод (также называемый переводным векселем) в банк штата Алабама.Хотя аккредитивы в основном приносят пользу продавцам, они также защищают покупателей, поскольку для получения оплаты компания ABC должна предоставить Банку Алабамы письменное подтверждение отгрузки виджета. Это доказательство обычно включает коммерческий счет-фактуру, коносамент или авианакладную. После того, как Банк Алабамы платит компании ABC, он обращается к компании XYZ за возмещением (обычно путем дебетования банковского счета компании XYZ).

Банки обычно требуют залог ценных бумаг или денежного залога для открытия аккредитива держателю.Банки также взимают комиссию за выдачу аккредитивов; комиссия обычно составляет процент от размера аккредитива. Аккредитивы, используемые в международных сделках, регулируются Едиными обычаями и практикой документарного аккредитива Международной торговой палаты. В Соединенных Штатах Единый торговый кодекс регулирует аккредитивы, используемые для внутренних операций.

Существует несколько видов аккредитивов:

Коммерческий аккредитив является одним из наиболее распространенных и отражен в приведенном выше примере.Такое письмо выступает в качестве основного платежного механизма между клиентом и получателем; то есть банк-эмитент каждый раз производит фактические платежи получателю. Таким образом, в нашем примере, приведенном выше, Банк Алабамы платит компании ABC напрямую, даже если компания XYZ имеет денежные средства и средства для выполнения своих обязательств перед компанией ABC.

Резервный аккредитив , с другой стороны, является вторичным платежным механизмом, означающим, что банк платит бенефициару только тогда, когда держатель не может.Обе стороны резервного аккредитива никогда не надеются его использовать. В нашем примере выше Банк Алабамы будет платить компании ABC напрямую, только если компания XYZ не сможет.

Возобновляемый аккредитив позволяет клиенту делать любое количество розыгрышей в течение определенного периода, если они не превышают определенный лимит.

Туристический аккредитив — это обещание, что банк-эмитент оплатит векселя, сделанные в определенных иностранных банках.

Подтвержденный аккредитив — это аккредитив, за которым стоит другой банк, помимо банка-эмитента.Этот второй банк называется подтверждающим банком и обычно (но не всегда) является банком продавца. Подтверждающий банк гарантирует платеж по аккредитиву, если держатель и банк-эмитент не выполнят аккредитив. Обычно это делается по запросу банка-эмитента при международных транзакциях.

Аккредитивы обычно являются оборотными инструментами, что означает, что банк-эмитент должен произвести платеж бенефициару или любому банку, назначенному бенефициаром. В некоторых случаях аккредитивы также могут передаваться, что означает, что бенефициар имеет право передать право на получение средств другому лицу (например, материнской компании или даже третьей стороне).

Почему аккредитивы имеют значение?

Аккредитив — это инструмент снижения риска: он, по сути, заменяет кредит клиента кредитом банка и помогает облегчить международную торговлю.

Важно отметить, что аккредитив — это не то же самое, что банковская гарантия, хотя с обоими инструментами банк-эмитент принимает на себя обязательства клиента в случае неисполнения клиентом обязательств. При наличии гарантии претензия продавца сначала направляется покупателю, а в случае невыполнения обязательств покупателем претензия поступает в банк.В случае аккредитива требование продавца сначала направляется банку, а не покупателю. Хотя продавец, вероятно, получит деньги в обоих случаях, аккредитивы предлагают продавцам больше гарантий, чем обычно.

Облигация или аккредитив: что лучше для подрядчиков по солнечной энергии?

Что такое аккредитив? Между облигацией и аккредитивом есть важные различия.

Подобно поручительству, аккредитив («LOC») также является соглашением между тремя сторонами, которое обеспечивает исполнение или финансовую гарантию:

- Заявитель: Поручитель.Компания, выполняющая работы (подрядчик по солнечной энергии, разработчик солнечной энергии, EPC и т. Д.)

- Банк : Банк (эмитент) выдает аккредитив и получает вексель от заявителя. Банк обязан выполнить аккредитив, если / когда кредитор представляет документы, требующие списания средств с аккредитива.

- Должник : Получатель аккредитива. Это организация, требующая выполнения работ (муниципальное агентство, государственное учреждение, покупатель солнечного проекта, покупатель солнечной энергии, кредитор и т. Д.)

Заявитель / гарант закладывает средства для гарантии аккредитива. LOC выдается банком в пользу кредитора в случае неисполнения обязательств заявителем.

Банк и гарант соглашаются предоставить залог (удержание UCC или удержание UCP) в размере LOC. Это откладывает оборотный капитал в размере LOC, который отображается как обязательство в балансе вашего бизнеса. Это обязательство означает, что у вас не будет доступа к этому капиталу в течение срока действия аккредитива и что кредитоспособность и способность заимствования могут быть снижены.

Аккредитив — это «инструмент до востребования»

В отличие от поручительства, аккредитив — это « инструмент до востребования », работающий в соответствии с договорной доктриной.

Это означает, что обязательство банка по выплате кредитору является отдельным и не зависит от соглашения между заявителем и кредитором.

Другими словами, кредитор может потребовать деньги без необходимости доказывать нарушение основного договора. Аккредитив не учитывает условия контракта между кредитором и заявителем, он учитывает только требование произвести платеж между банком и кредитором.

Банк должен удовлетворить запрос, независимо от того, действительно ли заявитель (то есть вы, разработчик солнечной энергии или подрядчик) нарушил свое соглашение.

Сколько стоит аккредитив?

Стоимость аккредитива обычно составляет 1% от гарантированной суммы плюс дополнительные комиссии. Тем не менее, первоначальные затраты следует рассматривать с совокупностью затрат, связанных с LOC и потенциальной потерей доступа к оборотному капиталу и т. Д.

Резервный аккредитив (SBLC)

Что такое резервный аккредитив (SBLC) )?

Резервный аккредитив, сокращенно SBLC, относится к юридическому документу, в котором банк гарантирует выплату определенной суммы денег продавцу, если покупатель не выполняет условия соглашения.

SBLC действует как страховочная сетка для оплаты отгрузки физических товаров или выполненных услуг продавцу в случае, если что-то непредвиденное не позволяет покупателю произвести запланированные платежи продавцу. В таком случае SBLC гарантирует, что необходимые платежи будут произведены продавцу после выполнения требуемых обязательств.

Резервный аккредитив используется в международных или внутренних транзакциях, когда продавец и покупатель не знают друг друга, и он пытается хеджировать риски, связанные с такой транзакцией.Некоторые из рисков включают банкротство, банкротство, банкротство — это правовой статус человека или юридического лица (фирмы или государственного учреждения), которое не может выплатить свои непогашенные долги и недостаточные денежные потоки со стороны покупателя, что не позволяет им своевременная оплата продавцу.

В случае неблагоприятного события банк обещает произвести необходимый платеж продавцу при условии, что он будет соответствовать требованиям SBLC. Банковский платеж продавцу является формой кредита, и покупатель (покупатель) несет ответственность за выплату основной суммы плюс проценты по согласованию с банком.

Резюме

- Резервный аккредитив (SBLC) относится к юридическому инструменту, выпущенному банком от имени своего клиента, обеспечивая гарантию его обязательства произвести платеж продавцу, если его клиент (покупатель ) не выполняет условия соглашения.

- SBLC часто используется в международных и внутренних сделках, когда стороны контракта не знают друг друга.

- Резервный аккредитив служит защитной сеткой, гарантируя продавцу, что банк произведет оплату за поставленные товары или услуги, если покупатель не произведет платеж вовремя.

Разъяснение резервного аккредитива