Санация кредитной организации это: Санация банка — что это такое и чем грозит санация вкладчикам

Санация банка: что делать обычному клиенту?

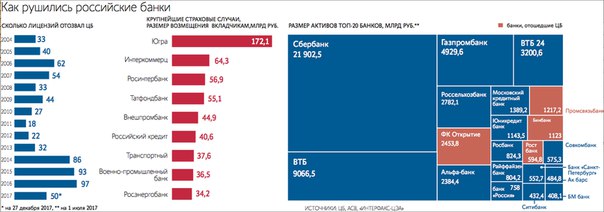

За последние четыре года был открыт всего лишь один банк. Зато разорились сотни, несчетное количество ушли на санацию. Все знают, что если банк лопнул – это плохо, это очень плохо, если на его счетах остались миллионы. А если банк санируют? Что делать рядовому гражданину, хранящему там сбережения или выплачивающему кредит?

Что такое «санация»

Санация – это лечебно-профилактическая мера, которая должна «оздоровить» банк, сделать его крепче и надежнее. Она относится к превентивным мерам, поэтому, можно сказать, что санация – это ряд действий и правил, которые направлены на недопущение разорения банка.

Санация банка для его клиента – дело хорошее. Это гарантия того, что все обязательства, которые взял на себя банк, будут выполнены: деньги и доходность сохранены, инвестиционные пакеты не потеряны. Еще один плюс – сохранение платежных реквизитов. При разорении банка платить кредит приходится уже в другое место, по другим реквизитам. И иногда это вызывает большие трудности у клиента.

И иногда это вызывает большие трудности у клиента.

Кому от санации плохо?

Негативно санация отражается на руководстве банков, а также на учредителях. Если после проверки Агентства страхования вкладов будет выяснено, что банк оказался на пороге разорения из-за действий собственников или руководства, акции банка могут быть изъяты в счет погашения обязательств.

В итоге после санации частные банки становятся государственными. В качестве примера санированных банков, перешедших на время под контроль государства, можно говорить об «Открытии» и «Бинбанке». После того, как все процедуры оздоровления завершаются, акции банков выставляют на рынок и продают в частные руки другим владельцам.

Как происходит санация?

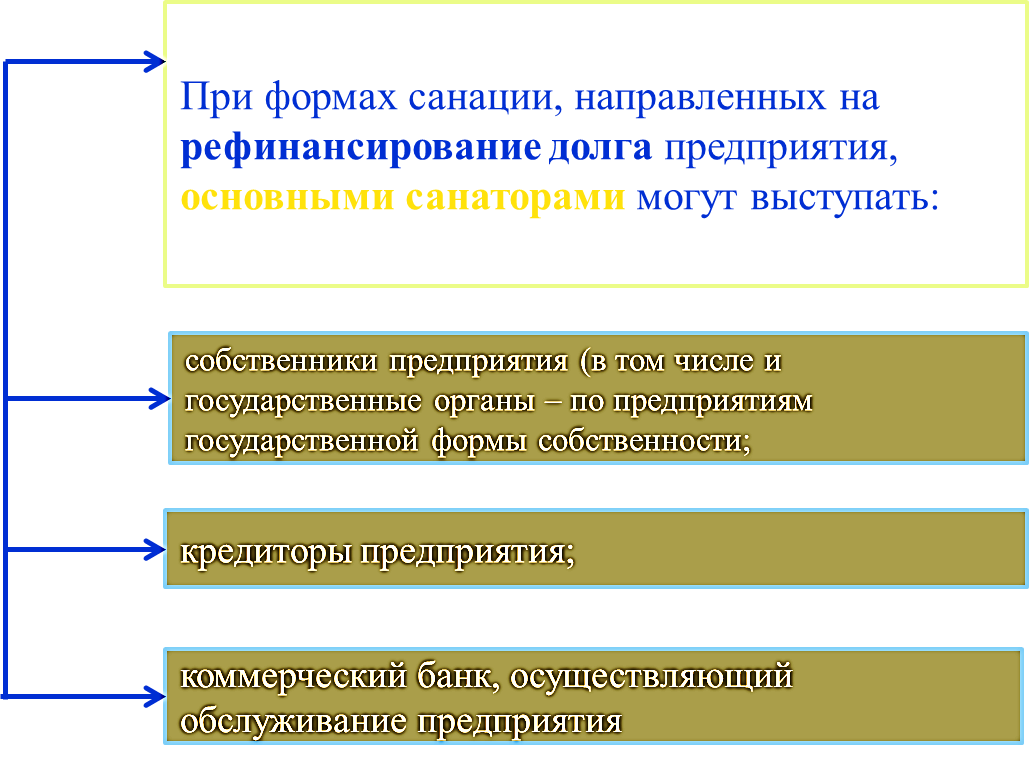

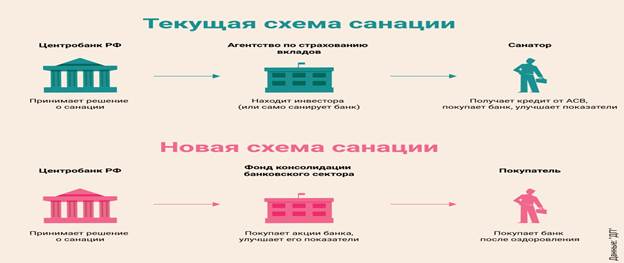

Первым делом проблемному банку ищут новое руководство, которое должно привести все дела в порядок. Чаще всего санатором становится другой частный банк или Банк России в лице Агентства страхования вкладов. Главное условие для санатора – быть крупнее и надежнее банка, не удержавшегося на плаву.

После заключения договора о санации, Центробанк выдает выбранному кредитному учреждению льготный кредит, на который и нужно будет проводить оздоровление проблемного банка. Иногда санация проходит за пару лет, иногда затягивается на десятилетия. Все зависит от изначального положения кредитной организации, терпящей крушение, и от возможностей санатора.

Санация заканчивается, когда все «дыры» в активах банка восстанавливаются, а сам банк начинает работать полностью в соответствии с нормативами и актами.

В 2017 году Банк России предложил банкам еще один механизм санации – докапитализация за счет собственных средств. В этих случаях санатор инвестирует в капитал проблемного банка собственные средства с помощью Фонда консолидации банковского сектора. В этом случае финансовые затраты оказываются меньше, а процесс оздоровления сокращается в несколько раз. Санируемый банк может нарастить капитал в этом случае за один год и снова начать полноценно функционировать.

Какой банк закроют, а какой санируют?

Санация – это сложный, трудоемкий и дорогой процесс. Поэтому санируются только те банки, крах которых может спровоцировать кризис в стране. На санацию банк может отправиться, если:

— имеет системное значение. Это кредитные организации, известные в масштабах всей стране, кредитующие определенную отрасль или имеющие в списках своих вкладчиков государственные компании и фонды.

— банк не нарушал закон. К сожалению, некоторые банки были закрыты из-за серых схем и махинаций с деньгами, переводами и счетами. Если банк был замечен в нарушении закона, собирании денег вкладчиков в свой карман, никто его санировать не будет. А вот если финансовый крах наступил из-за рискованной политики, однако никаких нарушений зафиксировано не было, то банк может отправиться на санацию.

— санация экономически оправдана. Это значит, до «дыра» в капитале кредитной организации есть, однако есть и ряд надежных заемщиков, которые в процессе смогут выполнить взятые на себя обязательства и компенсировать долг, который будет равен или больше «дыры». Если денег нужно много, от собственного капитала не осталось ничего, ни один банк не возьмется за санацию, потому что вливание денег в бездну может разорить самого санатора.

Если денег нужно много, от собственного капитала не осталось ничего, ни один банк не возьмется за санацию, потому что вливание денег в бездну может разорить самого санатора.

Санация – это не только спасение конкретного банка и его вкладчиков, но и способ оздоровления банковской системы страны. Поэтому, прежде, чем отправить банк на санацию, регулятор долгно взвешивает «за» и «против», смотрит на результаты проверок и отчеты АСВ.

Отвечая на вопрос, что делать обычному человеку, если его банк санируют, можно сказать одно — ничего! Ваши отношения с банком останутся неизменными, а ваши деньги по-прежнему будут в безопасности.

NBJ: «Три новых кита банковской системы»

Апрель 2017 года стал очень благоприятным для российской банковской системы. Она получила сразу три новых законопроекта, принятых Госдумой в третьем, окончательном чтении, которые окажут серьезное влияние на работу всего российского банковского сектора. Будет ли это влияние позитивным, смогут ли вновь принятые законодательные акты помочь разрешить накопившиеся в секторе проблемы? На эти вопросы пока сложно ответить, но опрошенные NBJ эксперты надеются на лучшее.

Будет ли это влияние позитивным, смогут ли вновь принятые законодательные акты помочь разрешить накопившиеся в секторе проблемы? На эти вопросы пока сложно ответить, но опрошенные NBJ эксперты надеются на лучшее.

УПРАВЛЕНИЕ «ТОКСИЧНЫМИ» АКТИВАМИ

Госдума приняла в третьем чтении законопроект о внесении в законодательство изменений, предусматривающих создание дополнительных механизмов финансового оздоровления кредитных организаций. Законопроект предусматривает создание Фонда консолидации банковского сектора, формируемого за счет средств Банка России, и компании, которая будет управлять инвестициями в капиталы санируемых кредитных организаций с целью их оздоровления. Документ вводит новый механизм санирования, который предусматривает прямое участие регулятора в капитале санируемых

банков через управляющую компанию.

Директор группы банковских рейтингов АКРА Александр Проклов весьма позитивно оценивает появление данного законопроекта, поскольку, на его взгляд, российскому банковскому сектору давно не хватает инструмента управления «токсичными» активами и в целом санируемыми банками. «Прежняя практика санации проблемных банков нормально функционирующими банками за счет АСВ себя не вполне оправдала, – считает Александр Проклов. – К тому же число банков – претендентов на санацию продолжит расти, а круг игроков, способных взять санацию на себя, весьма ограничен. Здоровая часть российской банковской системы в целом недостаточно капитализирована и прозрачна для того, чтобы абсорбировать значительные и часто неявные риски санации проблемных банков. Поэтому положительными сторонами создания Фонда консолидации являются, во-первых, появление единого инструмента санации для всей банковской системы, а во-вторых, принятие регулятором рисков санации на себя».

«Прежняя практика санации проблемных банков нормально функционирующими банками за счет АСВ себя не вполне оправдала, – считает Александр Проклов. – К тому же число банков – претендентов на санацию продолжит расти, а круг игроков, способных взять санацию на себя, весьма ограничен. Здоровая часть российской банковской системы в целом недостаточно капитализирована и прозрачна для того, чтобы абсорбировать значительные и часто неявные риски санации проблемных банков. Поэтому положительными сторонами создания Фонда консолидации являются, во-первых, появление единого инструмента санации для всей банковской системы, а во-вторых, принятие регулятором рисков санации на себя».

Эксперт АКРА добавляет, что, конечно, возникают вопросы о будущем банков, прошедших санацию по новому закону, а также о том, как будет осуществляться управление активами санируемых банков со стороны новой создаваемой под эгидой ЦБ РФ компании. Однако это уже вопросы реализации законопроекта, а не его содержания.

По мнению руководителя управления банковских рейтингов НРА Егора Иванова, Банк России был недоволен тем, как происходили и происходят санации банков, поскольку зачастую санаторы решали свои проблемы за счет санируемых организаций. «Помимо прочего, санируемые банки имеют ряд преференций в части пруденциального регулирования, они могут нарушать ряд обязательных нормативов, чем и пользуются санаторы, переводя на их балансы проблемные или рискованные активы, – подчеркивает Егор Иванов. – Центральный банк предлагает изменить процесс оздоровления, выделяя непосредственно в капитал санируемых банков денежные средства, что позволит сразу восстановить их капитальную устойчивость и нормативы. Также перевод процедуры санации под контроль Банка России не позволит использовать ее для решения своих проблем банкам-санаторам. Неоднозначным остается только вопрос возвратности выделяемых средств. По логике финалом санации должна стать продажа прошедшего процедуру оздоровления банка, однако как минимум в текущих реалиях сделать это будет крайне сложно».

«Помимо прочего, санируемые банки имеют ряд преференций в части пруденциального регулирования, они могут нарушать ряд обязательных нормативов, чем и пользуются санаторы, переводя на их балансы проблемные или рискованные активы, – подчеркивает Егор Иванов. – Центральный банк предлагает изменить процесс оздоровления, выделяя непосредственно в капитал санируемых банков денежные средства, что позволит сразу восстановить их капитальную устойчивость и нормативы. Также перевод процедуры санации под контроль Банка России не позволит использовать ее для решения своих проблем банкам-санаторам. Неоднозначным остается только вопрос возвратности выделяемых средств. По логике финалом санации должна стать продажа прошедшего процедуру оздоровления банка, однако как минимум в текущих реалиях сделать это будет крайне сложно».

ОСОБОЕ МНЕНИЕ:

«РОССИЙСКАЯ МОДЕЛЬ КОЛИЧЕСТВЕННЫХ СМЯГЧЕНИЙ»

Доцент кафедры экономической теории факультета государственного управления МГУ им. М.В. Ломоносова Валентина Кузнецова считает, что создание дополнительных механизмов финансового оздоровления банков – вопрос очень обширный.

Ломоносова Валентина Кузнецова считает, что создание дополнительных механизмов финансового оздоровления банков – вопрос очень обширный.

«Основная цель данного законопроекта − совершенствование действующего в России законодательства о несостоятельности (банкротстве) коммерческих банков», – уверена Валентина Кузнецова. Предполагается, что вступление этого законопроекта в силу позволит Банку России решить еще несколько задач. Во-первых, снизить расход средств, выделяемых Банком России на санацию и финансовое оздоровление проблемных банков и других кредитных организаций. Во-вторых, повысить эффективность надзора и финансового контроля за использованием средств, направляемых

на финансовое оздоровление. В-третьих, исключить зависимость результативности финансового оздоровления неплатежеспособных банков от финансового состояния и бизнес-стратегии банков-санаторов. Наконец, минимизировать потенциальную потребность либо в дополнительных расходах бюджета на рекапитализацию банков, либо в чрезвычайной денежной эмиссии Банка России в случае нового финансового стресса.

В принятом проекте прописано, что оздоровление проблемных финансово-кредитных учреждений Банк России будет осуществлять через созданную в рамках его организационной структуры управляющую компанию Фонда консолидации банковского сектора (УК ФКБС).

По мнению Валентины Кузнецовой, здесь существует несколько аспектов, которые требуют детального рассмотрения и конкретизации. Первый аспект – финансирование деятельности УК ФКБС.

Второй аспект, на который следует обратить внимание, это полномочия УК ФКБС. Закон наделяет управляющую компанию широким спектром полномочий. Например, правом приобретать акции (доли в уставном капитале) проблемных банков, в отношении которых осуществляются меры по предупреждению банкротства, в том числе по цене выше их номинала.

«Кроме того, управляющая компания ФКБС будет обладать полномочиями предоставлять санируемой кредитной организации субординированные кредиты (депозиты, кредиты, облигационные займы)», – уточняет Валентина Кузнецова.

Помимо этого, УК ФКБС будет предоставлять кредитным организациям, в отношении которых осуществляются меры по предупреждению банкротства, кредиты, размещать на их счетах депозиты, выдавать банковские гарантии по обязательствам санируемой организации. По мнению Валентины Кузнецовой, последние два пункта как минимум ставят вопросы об условиях выделения всех вышеперечисленных инструментов и публичной отчетности, об использовании выделяемых ресурсов, а также возможных механизмах риск-менеджмента в Банке России.

По мнению Валентины Кузнецовой, последние два пункта как минимум ставят вопросы об условиях выделения всех вышеперечисленных инструментов и публичной отчетности, об использовании выделяемых ресурсов, а также возможных механизмах риск-менеджмента в Банке России.

Наконец, УК ФКБС будет обладать полномочиями на продажу акций (долей в уставном капитале) кредитных организаций, в отношении которых осуществляются меры по предоупреждению банкротства, в том числе по цене ниже стоимости их приобретения за счет средств фонда. В данном случае Валентина Кузнецова выражает сомнения относительно того, в каких случаях применение данной меры будет считаться оправданным и как будут компенсироваться убытки УК ФКБС, то есть Банка России.

Пристального внимания, по мнению доцента МГУ, требует и вопрос принятия решений. «Речь идет о том, что конкретные действия УК ФКБС сможет осуществлять только на основании решений совета директоров Банка России. Учитывая установленный в законодательстве состав совета директоров Банка России, можно предположить, что при обсуждении возможных мер УК ФКБС будут доминировать интересы кабинета министров, а не мнение регулятора», – подчеркивает Валентина Кузнецова.

«В целом можно заключить, что при всех неопределенностях положений данного закона его принятие в третьем чтении заложило основы для кардинальной смены характера монетарной политики Банка России – для отхода от умеренно жесткой ДКП и постепенного ее смягчения. Условно это можно назвать российской моделью количественных смягчений», – делает вывод эксперт МГУ.

НОВАЯ БАНКОВСКАЯ СИСТЕМА

Госдума приняла в третьем чтении законопроект, который предусматривает переход к новой банковской системе и разделение кредитных организаций на владельцев универсальных и базовых лицензий. Этот вопрос обсуждался достаточно долго, и NBJ на своих страницах уже поднимал данную тему. Поэтому сейчас мы ограничимся лишь некоторыми базовыми тезисами.

Данный закон, безусловно, создал для банковской отрасли новую систему координат. «Он позволит упростить регулирование деятельности небольших банковских организаций и снизить риски, связанные с выводом активов за рубеж и отмыванием капитала, – рассказывает Александр Проклов (АКРА). – Ограничение корпоративного кредитования для таких банков, а также установление максимального размера кредитного риска на уровне 20% от капитала позволят существенно сократить риски концентрации в принципе. Вместе с тем закон даст дополнительный импульс процессам консолидации банковской системы, поскольку банки с базовой лицензией могут столкнуться со снижением прибыльности из-за потери некоторых направлений бизнеса и в целом могут оказаться не столь интересны акционерам».

– Ограничение корпоративного кредитования для таких банков, а также установление максимального размера кредитного риска на уровне 20% от капитала позволят существенно сократить риски концентрации в принципе. Вместе с тем закон даст дополнительный импульс процессам консолидации банковской системы, поскольку банки с базовой лицензией могут столкнуться со снижением прибыльности из-за потери некоторых направлений бизнеса и в целом могут оказаться не столь интересны акционерам».

Что касается банков с универсальной лицензией, то в АКРА считают сугубо положительным фактором дальнейшее ужесточение правил регулирования для них в соответствии с требованиями базельских стандартов. «Вероятно, некоторые крупные и крупнейшие банки выиграют от этого закона благодаря экспансии в регионы, где они займут ниши выбывающих из банковской системы малых и средних банков», – предположил эксперт АКРА.

NBJ, 11.01.2018

Как «лечат» банки и что это означает для их клиентов?

Санация — процедура трудоёмкая и дорогая, поэтому она применяется не часто. Нужно учитывать и риски — если пациент «скорее мёртв, чем жив», а лечение завершится неудачно — деньги потеряет и санатор, и вкладчики, и даже регулятор — Центробанк. Существует несколько критериев, которым кредитная организация должна соответствовать, чтобы в отношении неё можно было провести санацию. Во-первых, банк должен иметь системное значение для страны или конкретного региона. Существует формальный список таких организаций — его составляет ЦБ РФ. По состоянию на 2020 год системообразующими в нём названы всего 11 банков. Впрочем, санацию могут назначить и тем, кто в формальный перечень не входит, так, например, происходит с самарским банком «Солидарность». В любом случае Центробанк примет решение в пользу оздоровления, а не отзыва лицензии, лишь удостоверившись, что падение банка негативно повлияет на банковский сектор в целом, например, вызовет панику среди вкладчиков других структур.

Нужно учитывать и риски — если пациент «скорее мёртв, чем жив», а лечение завершится неудачно — деньги потеряет и санатор, и вкладчики, и даже регулятор — Центробанк. Существует несколько критериев, которым кредитная организация должна соответствовать, чтобы в отношении неё можно было провести санацию. Во-первых, банк должен иметь системное значение для страны или конкретного региона. Существует формальный список таких организаций — его составляет ЦБ РФ. По состоянию на 2020 год системообразующими в нём названы всего 11 банков. Впрочем, санацию могут назначить и тем, кто в формальный перечень не входит, так, например, происходит с самарским банком «Солидарность». В любом случае Центробанк примет решение в пользу оздоровления, а не отзыва лицензии, лишь удостоверившись, что падение банка негативно повлияет на банковский сектор в целом, например, вызовет панику среди вкладчиков других структур.

Второй критерий — деятельность банка должна быть законной. Проблемы не должны быть вызваны недобросовестностью руководства или учредителей. Если причина неплатёжеспособности в том, что руководство банка купило на средства вкладчиков пару карибских островов для личного пользования или попросту мошенничало, санации ждать не стоит, а вот уголовного дела вполне. Но если банк был честен, открыт и прозрачен — шанс вызвать доктора у него есть.

Если причина неплатёжеспособности в том, что руководство банка купило на средства вкладчиков пару карибских островов для личного пользования или попросту мошенничало, санации ждать не стоит, а вот уголовного дела вполне. Но если банк был честен, открыт и прозрачен — шанс вызвать доктора у него есть.

Третий фактор — экономическая оправданность, затраты на санацию должны быть разумными. Некоторые организации (так, например, случилось с банком «Югра») слишком дорого «лечить» — издержки не покроют результаты. Сравнивать издержки могут со страховой ответственностью Агентства по страхованию вкладов, ведь именно оно выплачивает премии вкладчикам «лопнувшего» банка.

Если кредитная организация не соответствует этим требованиям — шансов на санацию у неё практически нет, и в случае серьёзных проблем вкладчику нужно ожидать отзыва лицензии.

АСВ и санация Банка «ТРАСТ»: сам себе законодатель?

Как указывалось ранее, План участия ГК «Агентство по страхованию вкладов» в предупреждении банкротства Банка – это основной документ, на основании которого реализуются все мероприятия санации банка.

Уже более двух лет по такому Плану Агентства живет санируемый Банк «ТРАСТ», ставший известным из – за нашумевшей истории с держателями кредитных нот.

Напомню, что Приказом Центрального Банка РФ от 22.12.2014 № ОД-3589, в целях реализации мер по предупреждению банкротства ОАО НБ «ТРАСТ» (ныне – ПАО НБ «ТРАСТ», далее – Банк), с 22.12.2014 на Государственную корпорацию «Агентство по страхованию вкладов» (далее – Агентство) возложены функции временной администрации Банка. В дальнейшем в этот План вносились изменения, но предметом данного обсуждения станут изменения от 10.02.2015 г.

Отмечу, что подобный акт по своей сути является ненормативным, а потому не подлежит обязательному опубликованию и узнать его содержание можно только в силу стечения определенных обстоятельств. Такие обстоятельства случились, и изменения в План были получены автором настоящего блога 27.10.2016 г. от представителя Банка «ТРАСТ» в ходе судебного заседания.

Государственная корпорация «Агентство по страхованию вкладов» (Агентство) — особое юридическое лицо. Его Уставом является Закон. И именно в пункте 2 статьи 14 Федерального закона от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» определено, что статус, цель деятельности, функции и полномочия Агентства определяются настоящим Федеральным законом, Федеральным законом от 12 января 1996 года № 7-ФЗ «О некоммерческих организациях», Федеральным законом «О банках и банковской деятельности», Федеральным законом «О несостоятельности (банкротстве)», Федеральным законом «О гарантировании прав застрахованных лиц в системе обязательного пенсионного страхования Российской Федерации при формировании и инвестировании средств пенсионных накоплений, установлении и осуществлении выплат за счет средств пенсионных накоплений».

Его Уставом является Закон. И именно в пункте 2 статьи 14 Федерального закона от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» определено, что статус, цель деятельности, функции и полномочия Агентства определяются настоящим Федеральным законом, Федеральным законом от 12 января 1996 года № 7-ФЗ «О некоммерческих организациях», Федеральным законом «О банках и банковской деятельности», Федеральным законом «О несостоятельности (банкротстве)», Федеральным законом «О гарантировании прав застрахованных лиц в системе обязательного пенсионного страхования Российской Федерации при формировании и инвестировании средств пенсионных накоплений, установлении и осуществлении выплат за счет средств пенсионных накоплений».

Как Законом определены полномочия Агентства

в части разработки плана санации Банка «ТРАСТ»?

Из положений пункта 2 статьи 189.49 Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» вытекает, что План участия Агентства в осуществлении мер по предупреждению банкротства банка разрабатывается именно Агентством, а Комитет банковского надзора Банка России принимает решение о его утверждении или об отказе в его утверждении.

В силу вышеуказанной императивной нормы Закона в Плане санации банка устанавливаются формы и объем оказания Агентством финансовой помощи санируемому банку.

Что в Плане санации Банка «ТРАСТ» не так?

В Плане санации Банка «ТРАСТ» указано: «Банк не исполняет обязательства по кредитным нотам, по договорам о выкупе кредитных нот или иным обязательствам, имеющим признаки сомнительности, до вступления в силу решений судебных органов».

Как указывалось ранее, в соответствии с требованиями Закона, План Агентства является документом, в котором должно быть четко зафиксировано два момента:

1) В какой форме Агентство оказывает финансовую помощь санируемому банку?

2) Каков объем этой финансовой помощи?

Из Плана Агентства по предупреждению банкротства Банка «ТРАСТ» видно, что форма оказания финансовой помощи — займ, а объем — четко обозначенная сумма.

Однако в данном случае всплывают несанкционированные Законом ограничения:

1) Наличие судебного решения, без которого выплаты держателям кредитных нот не производятся, не смотря на наличие выделенных денежных средств;

2) Указание на сомнительность сделок, без описания ее признаков и принципов определения.

Решение суда не может быть ограничением в исполнении признанных обязательств.

Мы знаем, что понятие обязательства раскрывается в статье 307 ГК РФ. Если изъясняться просто, под обязательством понимается ситуация, когда одно лицо обязано, обратите внимание, именно «обязано» совершить какие то действия для другого лица. Законодатель предусмотрел правило о том, что отказаться от исполнения обязательств можно только в трех случаях:

1) когда это разрешено ГК РФ;

2) когда это разрешено другим Законом;

3) когда это разрешено иными правовыми актами.

План участия ГК «Агентство по страхованию вкладов» в предупреждении банкротства банка не относится ни к одной из трех вышеуказанных категорий. Не предусмотрено ограничивать исполнение конкретного обязательства и судебным решением. К тому же решение – это всего лишь один из видов судебных постановлений, перечисленных в пункте 1 статьи 13 ГПК РФ. В форме решения принимаются лишь те постановления суда первой инстанции, которыми дело разрешается по существу. Как можно не исполнить Определение или Постановление, которые имеют такую же силу, как и Решение?

Как можно не исполнить Определение или Постановление, которые имеют такую же силу, как и Решение?

Ограничить можно, но по Закону.

И так, мы имеем ситуацию, когда деньги на исполнение обязательств перед держателями кредитных нот выделены, но право Банка «ТРАСТ» распоряжаться этими деньгами для исполнения обязательств перед держателями кредитных нот ограничили.

Напомню, что у юридического лица есть определенные права, которые могут быть ограничены исключительно в случае и в порядке, предусмотренных законом.

Законом установлено, что в отношении кредитных организаций определенные ограничения могут устанавливаться:

1) только Банком России;

2) исключительно с целью поддержания стабильности банковской системы Российской Федерации и защиты интересов вкладчиков и кредиторов.

Из правовой позиции, выраженной в Определении Конституционного Суда РФ от 14.12.2000 № 268-О вытекает, что применяемые к кредитной организации принудительные меры воздействия оформляются в виде предписания, т. е. в виде акта, носящего административно — властный характер, а потому такие ограничения, на мой взгляд, не могут быть отражены в Плане Агентства, который нельзя отнести к категории актов — предписаний.

е. в виде акта, носящего административно — властный характер, а потому такие ограничения, на мой взгляд, не могут быть отражены в Плане Агентства, который нельзя отнести к категории актов — предписаний.

Из анализа действующих Законов вытекает, что ни один из них не предусматривает возможности ограничивать кредитную организацию в выполнении ею обязательств, вытекающих из договоров. Не наделен такими полномочиями и Банк России, который в силу статьи 56 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банк России)» не вправе вмешивается в оперативную деятельность кредитных организаций, за исключением случаев, предусмотренных федеральными законами — ввести запрет на осуществление кредитной организацией отдельных банковских операций.

Напомню, что обязательство, вытекающее из договора и банковская операция – принципиально разные вещи. Договор – это свободное волеизъявление сторон, а банковская операция – одностороннее действие одной стороны — кредитной организации. Банк России не вправе регулировать сделки, вмешиваться в их исполнение, но он имеет право регулировать банковские операции, что прямо вытекает из пункта 5 статьи 4 и 57 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)».

Банк России не вправе регулировать сделки, вмешиваться в их исполнение, но он имеет право регулировать банковские операции, что прямо вытекает из пункта 5 статьи 4 и 57 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)».

Таким образом, по моему глубокому убеждению, ограничение Банка «ТРАСТ» в исполнении обязательств по договорам о выкупе кредитных нот на основании судебного решения нельзя рассматривать в качестве законного.

Кто же должен оспаривать договоры выкупа и доказывать их сомнительность?

В основе исполнения обязательств перед держателями кредитных нот лежит простой принцип: есть Решение суда – исполняем, нет – не исполняем! Все в суд!

Между тем из положений статьи 46 Конституции РФ и статьи 11 ГК РФ вытекает, что обращение в суд для гражданина — это право, а не обязанность, как это установлено для Агентства по страхованию вкладов, на которое были возложены функции временной администрации Банка «ТРАСТ».

Для сведения:

В силу пункта 4 части 2 статьи 74 Федерального закона от 10. 07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» порядок деятельности временной администрации устанавливается федеральными законами и издаваемыми в соответствии с ними нормативными актами Банка России. К таким актам относится Положение о временной администрации по управлению кредитной организацией, утв. Приказом Банка России от 09.11.2005 № 279-П.

07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» порядок деятельности временной администрации устанавливается федеральными законами и издаваемыми в соответствии с ними нормативными актами Банка России. К таким актам относится Положение о временной администрации по управлению кредитной организацией, утв. Приказом Банка России от 09.11.2005 № 279-П.

Именно этим Положением установлено, что временная администрация обязана:

1) провести анализ сделок, совершенных кредитной организацией в течение трех лет до дня назначения временной администрации, на предмет целесообразности направления в арбитражный суд заявления о признании таких сделок недействительными в порядке и по основаниям, которые предусмотрены Федеральным законом «О несостоятельности (банкротстве)» и другими федеральными законами;

2) руководитель временной администрации обязан направить в арбитражный суд заявление о признании сделок, совершенных кредитной организацией до дня назначения временной администрации, недействительными в порядке и по основаниям, которые предусмотрены Федеральным законом «О несостоятельности (банкротстве)» и другими федеральными законами.

Подпунктом 8 статьи 189.31 Федеральным законом от 10.07.2002 № 127-ФЗ «О несостоятельности (банкротстве)» установлено, что руководитель временной администрации обращается от имени кредитной организации в суд или арбитражный суд с требованием о признании сделок, совершенных кредитной организацией или иными лицами за счет кредитной организации, недействительными по основаниям и в порядке, которые предусмотрены статьями 61.1 — 61.9 настоящего Федерального закона с учетом особенностей, установленных статьей 189.40 настоящего Федерального закона.

Но где это обращение? Где решения, которые бы устанавливали сомнительность совершенных с держателями кредитных нот сделок?

Наоборот, всеми без исключения Решениями Басманного районного суда города Москвы подтверждена законность совершенных между держателями кредитных нот и Банком сделок, ни один из договоров выкупа недействительным признан не был.

Сроков на оспаривание сделок с держателями больше нет.

Итак, с 22.12.2014 года у временной администрации Банка «ТРАСТ» была возможность оспорить договоры о выкупе кредитных нот, заключенные между Банком «ТРАСТ» и держателями кредитных нот. И по некоторым договорам такие иски были предъявлены, но впоследствии все производства по делам были прекращены в виду отказа Банка «ТРАСТ» от исковых требований.

И по некоторым договорам такие иски были предъявлены, но впоследствии все производства по делам были прекращены в виду отказа Банка «ТРАСТ» от исковых требований.

Из пункта 32 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 23.12.2010 № 63 «О некоторых вопросах, связанных с применением главы III.1 Федерального закона «О несостоятельности (банкротстве)» содержится указание на то, что заявление об оспаривании подобных сделок может быть подано в течение годичного срока исковой давности (пункт 2 статьи 181 ГК РФ).

В отношении кредитных организаций, имеется специальное регулирование и сложившаяся судебная практика исходит из того, что первым уполномоченным лицом на предъявление иска об оспаривании сделок на основании специальных норм Федерального закона «О несостоятельности (банкротстве)» является руководитель временной администрации, а исковая давность начинает течь с того момента, когда он узнал или должен был узнать об обстоятельствах, являющихся основанием для предъявления соответствующего иска.

Чтобы не случилось дальше — прекратилась ли деятельности временной администрации, признали кредитную организацию банкротом и открыли конкурсное производство — срок исковой давности не начинает течь заново. Иное законом не установлено (глава 12 Гражданского кодекса Российской Федерации).

Учитывая, что в соответствующих официальных документах фигурируют четкие суммы по договорам о выкупе кредитных нот, можно сделать однозначный вывод, что временная администрация проводила полный анализ договоров о выкупе кредитных нот – и двусторонних, и трехсторонних, а потому на сегодняшний день ни у кого нет права их оспаривать в силу истечения сроков исковой давности.

А потому назрела острая необходимость в ревизии вышеуказанных положений Плана участия ГК «Агентство по страхованию вкладов» в предупреждении банкротства Банка «ТРАСТ».

УКАЗАНИЯ ЦБ РФ от 22.11.96 N 363 «О ПЛАНАХ САНАЦИИ КРЕДИТНЫХ ОРГАНИЗАЦИЙ»

УКАЗАНИЯ ЦБ РФ от 22.11.96 N 363 «О ПЛАНАХ САНАЦИИ КРЕДИТНЫХ ОРГАНИЗАЦИЙ»

В соответствии со ст. 75 Федерального закона «О Центральном банке РФ ( Банке России)» в случае невыполнения кредитными организациями в установленный ЦБ РФ срок предписаний об устранении нарушений, а также в случае, если эти нарушения или совершаемые кредитными организациями операции создали реальную угрозу интересам кредиторов (вкладчиков), Банк России вправе потребовать от кредитной организации осуществления мероприятий по ее финансовому оздоровлению.

75 Федерального закона «О Центральном банке РФ ( Банке России)» в случае невыполнения кредитными организациями в установленный ЦБ РФ срок предписаний об устранении нарушений, а также в случае, если эти нарушения или совершаемые кредитными организациями операции создали реальную угрозу интересам кредиторов (вкладчиков), Банк России вправе потребовать от кредитной организации осуществления мероприятий по ее финансовому оздоровлению.

В целях повышения эффективности и упорядочения работы по применению указанных требований Закона Банк России устанавливает следующий порядок разработки кредитными организациями планов санации и рассмотрения их главными территориальными управлениями (национальными банками) Банка России (далее — территориальные учреждения Банка России):

1. Территориальные учреждения Банка России обязаны затребовать от кредитных организаций, которые имеют значение экономического норматива Н1 «отношение собственных средств (капитала) кредитной организации к суммарному объему активов, взвешенных с учетом риска контрагентов», меньше 2%, план мероприятий по их финансовому оздоровлению (план санации). Кроме того, территориальные учреждения Банка России вправе запрашивать планы санации у кредитных организаций, которые несвоевременно выполняют свои обязательства перед вкладчиками и другими кредиторами либо допускают другие нарушения, реально угрожающие их интересам.

Кроме того, территориальные учреждения Банка России вправе запрашивать планы санации у кредитных организаций, которые несвоевременно выполняют свои обязательства перед вкладчиками и другими кредиторами либо допускают другие нарушения, реально угрожающие их интересам.

Территориальные учреждения Банка России запрашивают у кредитных организаций указанные планы санации путем направления им соответствующих указаний, предусматривающих основания и срок, в течение которого эти требования должны быть выполнены.

2. План санации должен быть составлен кредитной организацией по установленной Банком России форме ( Приложение 1), подписан руководителем исполнительного органа и утвержден руководителем наблюдательного органа этой кредитной организации.

Указанный план санации должен быть рассмотрен руководством соответствующего территориального учреждения Банка России в срок не более одного месяца. При необходимости по плану санации могут быть сделаны замечания, а сам план возвращен на доработку.

План санации и документы, связанные с их рассмотрением, учитываются и хранятся в подразделениях Банка России как документы ограниченного распространения (» Для служебного пользования»). Учет работы по санированию кредитных организаций ведется по форме согласно Приложению 2.

Если план санации кредитной организации не представлен в установленные сроки либо представлен, но не выполняется в полном объеме или частично, то территориальное учреждение Банка России может применить к этой кредитной организации соответствующие меры надзорного реагирования, включая подготовку ходатайства об отзыве у нее лицензии.

А.В.ТУРБАНОВ

\r\n

Банкротство: MustRead, выпуск 29

ВС РФ дал ответ на актуальный вопрос о том, могут ли быть оспорены по банкротным основаниям сделки, стороной которых являлся санированный банк.

Высший суд напомнил, что санация как предбанкротная процедура является частью отношений, связанных с несостоятельностью кредитных организаций. Однако, счел допустимым оспаривание по специальным основаниям только подозрительных сделок санируемого банка. Что касается сделок с предпочтением, то судебный контроль за ними лишен смысла, так как результатом санации является полное восстановление платежеспособности должника.

Однако, счел допустимым оспаривание по специальным основаниям только подозрительных сделок санируемого банка. Что касается сделок с предпочтением, то судебный контроль за ними лишен смысла, так как результатом санации является полное восстановление платежеспособности должника.

Важно отметить, что оспаривание подозрительных сделок возможно и после прекращения полномочий временной администрации, поскольку сам по себе этот факт не означает достижения целей санации. Например, в данном споре у Бинбанка сохранились обязательства перед ЦБ РФ, выделившим средства на санацию, и оспоренная сделка поручительства подлежала бы исполнению не собственными средствами кредитной организации, а за счет внешних источников.

Контрагентам санируемой кредитной организации необходимо исходить из сохранения рисков оспаривания сделок с ее участием даже при наличии формальных признаков завершения этой оздоровительной процедуры. В конкретном деле ВС РФ достаточно жестко встал на защиту лица, предоставившего внешнее финансирование санируемому банку, не предложив нижестоящим судам исследовать вопрос о достаточности доходов кредитной организации для одновременного исполнения обязательств перед ЦБ РФ и иными кредиторами.

Определение ВС РФ от 30.07.2020 № 305-ЭС20-5547

Включение в реестр требований кредиторов

Технические проводки и конкуренция кредиторов банка

ВС РФ еще раз вернулся к вопросу о том, кто вправе предъявить требования к банку-банкроту: компания, направившая платежное поручение на перевод денежных средств физическим лицам, или их получатели.

Высший суд указал, что поскольку денежные средства формально поступили на счета физических лиц, фактически между компанией и физическими лицами произошла уступка прав требования к кредитной организации. Однако поскольку ранее гражданам было отказано во включении их требований в реестр ввиду технического характера банковских проводок, цессия не считается состоявшейся, и компания вправе включаться в реестр.

ВС РФ отверг необходимость совершения гражданами действий, направленных на восстановление остатка денежных средств на счету компании ввиду невозможности осуществления таких операций после отзыва лицензии и введения в отношении банка конкурсного производства.

При проведении операций через банк, платежеспособность которого вызывает сомнения, необходимо учитывать сформировавшуюся практику судов, согласно которой при недостаточности средств на корреспондентском счету кредитной организации перечисление денежных средств или иная банковская операция может быть признана несостоявшейся. В связи с этим необходимо при оценке рисков оспаривания операции и определения стратегии защиты интересов исходить из правоотношений, сложившихся до ее совершения, и быть готовым обосновать невозможность реализации полномочий на предъявление требований выгодоприобретателем.

Определение ВС РФ от 28.07.2020 № 305-ЭС17-16841(66)

Банкротство физических лиц

Освобождение гражданина от долгов: дело о добросовестном таксисте

После отмены состоявшихся по делу о банкротстве гражданина актов нижестоящим судам предстоит повторно оценить добросовестность должника и решить вопрос о возможности его освобождения от обязательств перед кредиторами.

ВС РФ усомнился в том, что неисполнение гражданином решений суда о взыскании аванса в пользу кредитора являлось злостным уклонением от погашения кредиторской задолженности. Обязательства должника возникли в связи с тем, что полученные им на основании предварительного договора купли-продажи земельного участка и дома денежные средства, не были возвращены кредитору, а основной договор стороны не заключили. Камнем преткновения стал тот факт, что дом являлся единственным жильем гражданина.

Высший суд принял во внимание действия должника, направленные на исполнение договоренностей с кредитором:

- перечисление большей части полученного аванса на исполнение обязательств перед банком,

- погашение записи о залоге в отношении предмета их сделки,

- снятие с регистрационного учета членов семьи, проживавших в доме,

- направление должником части доходов на погашение долга перед кредитором.

Неосвобождение от долгов является мощным инструментом защиты интересов кредиторов и одновременно дамокловым мечом для граждан. Обеим сторонам правоотношений с участием граждан при оценке рисков и перспектив завершения дела о банкротстве необходимо оценивать добросовестность и разумность их действий. Результат будет зависеть от того, насколько удастся убедить суд в соответствии или отклонении поведения оппонента стандарту, ожидаемому от любого участника гражданского оборота. В частности, имелась ли возможность погашения задолженности до инициирования банкротства, совершал ли должник необходимые для этого действия, предоставлял ли достоверную информацию, в том числе, суду, не препятствовал ли кредитор исполнению обязательств.

Определение ВС РФ от 23.07.2020 № 310-ЭС20-6956 по делу № А23-734/2018

Субсидиарная ответственность

Дубина субсидиарной ответственности участника: бремя доказывания

В деле о банкротстве ООО «Торгово-закупочная компания Синергия» ВС РФ продолжил формирование практики, касающейся стандартов доказывания, существенно облегчающей привлечение контролирующих лиц к субсидиарной ответственности.

Как это ни странно, но высший суд посчитал, что заявителю не нужно доказывать причастность ответчика — мажоритарного акционера должника к заключению или одобрению подозрительных сделок по выводу со счетов компании-банкрота денежных средств. По мнению суда первой инстанции, с которым не согласились апелляция и кассация, совершение сделок стало возможным в результате созданной ответчиком системы управления должником, нацеленной на извлечение выгоды третьими лицами (другими членами холдинга) во вред должнику и его кредиторам. Однако, обоснование судом роли Ответчика в создании системы осталось «за кадром».

Фактически ВС РФ сделал вывод о том, что если имели место сомнительные сделки, то для перехода бремени доказывания кредитору достаточно «показать пальцем» на мажоритарного участника (акционера).

Комментируемое определение ВС РФ значительно облегчает независимым кредиторам привлечение участников компаний субсидиарной ответственности. Сформированная в нем правовая позиция однозначно поможет усилить сторону «нападения». Что касается защиты, то она становится все сложнее. Контролирующим лицам при оценке рисков необходимо исходить из особых стандартов доказывания в данной категории споров, которые также далеки от обычных правил в арбитражном процессе, как и миф об ограниченной ответственности участников хозяйственных обществ. В связи со складывающейся практикой нельзя строить защиту, исходя из позиции «пусть они докажут». Даже если из стандартной триады состава убытков (противоправное действие, негативные последствия, причинно-следственная связь) заявитель докажет только отдельные элементы, необходимо формировать доказательственную базу отсутствия каждой из составных частей.

Сформированная в нем правовая позиция однозначно поможет усилить сторону «нападения». Что касается защиты, то она становится все сложнее. Контролирующим лицам при оценке рисков необходимо исходить из особых стандартов доказывания в данной категории споров, которые также далеки от обычных правил в арбитражном процессе, как и миф об ограниченной ответственности участников хозяйственных обществ. В связи со складывающейся практикой нельзя строить защиту, исходя из позиции «пусть они докажут». Даже если из стандартной триады состава убытков (противоправное действие, негативные последствия, причинно-следственная связь) заявитель докажет только отдельные элементы, необходимо формировать доказательственную базу отсутствия каждой из составных частей.

Определение ВС РФ от 30.07.2020 № 304-ЭС19-25557 по делу № А46-10739/2017

Силуанов: сроки санации банков с участием ЦБ РФ должны быть ограничены

Сроки санации кредитных организаций с участием ЦБ РФ должны быть ограничены, заявил первый вице-премьер, министр финансов Антон Силуанов журналистам в кулуарах Петербургского международного экономического форума.

«Здесь рассматривается вопрос, что санация ЦБ банков должна быть не бесконечной, а должна иметь какой-то конечный срок и предел», — сказал Силуанов. По его словам, не следует «увеличивать число банков, где акционером является по сути ЦБ. «Задача (Центрального) банка, если он видит необходимость, санировать, вывести банк на нормальную работу и дальше продавать в рынок, но бесконечно находиться под зонтиком участия ЦБ коммерческому банку — здесь уже конфликт интересов возникает», — подчеркнул первый вице-премьер. По его словам, «это неправильно, и нехорошо влияет на банковский сектор, поэтому в этой части можно посмотреть».

Ранее с предложением ограничивать срок вхождения ЦБ в капитал кредитных организаций выступил глава ВТБ Андрей Костин.

«Как у АСВ было — банк попадал, его оздоравливали и продавали. Мне кажется, то же самое должно быть и в случаях, когда Центральный банк оказывает такое санирующее воздействие», — сказал первый вице-премьер. Он отметил, что если «ЦБ будет бесконечно владеть этими банками», это создаст «очевидный конфликт интересов, когда ты надзираешь, владеешь, помогаешь этим банкам, здесь больше вопросов для создания неконкурентного поля».

«Надо с ЦБ по этому поводу говорить, я еще не разговаривал с Эльвирой Сахипзадовной, вопрос, наверное, требует нашего совместного обсуждения», — добавил первый вице-премьер.

В пятницу глава Минэкономразвития Максим Орешкин заявил, что ЦБ РФ, регулятор российского банковского рынка, не должен владеть коммерческими банками, поскольку это создает конфликт интересов.

«Если мы такой закон примем, то это как будет расцениваться? Как нарушение этого закона? Жизнь такая, что могут возникать разные ситуации, когда банк либо может обанкротиться, либо его возьмет ЦБ в санацию и вольет туда свои деньги, или этот банк будет интересен какому-то банку, действующему на рынке, в том числе, государственному банку. Ну почему бы ему не приобрести?», — сказал Силуанов.

Зампред ЦБ РФ Василий Поздышев, комментируя предложение Костина, в конце мая заявил, что ограничение срока владения Банком России санируемыми банками несет риск их продажи за бесценок.

Европейское предложение по структурной реорганизации кредитных организаций: сделает ли это европейские банки более безопасными? — Финансы и банковское дело

Чтобы распечатать эту статью, вам нужно только зарегистрироваться или войти на сайт Mondaq. com.

com.

29 января Европейская комиссия выпустила постановление

предложение о структурных мерах по повышению устойчивости

Кредитные учреждения Европейского Союза («ЕС») (

«Предложение»). После доклада Высшего

Группа экспертов уровня под председательством Херкки Лийканен представлена в

Октябрь 2012 г., это предложение, по сути, направлено на создание

более безопасная и гибкая правовая база, основанная на основной идее

что основная банковская деятельность, финансирующая экономику, должна быть

отделены от финансовой деятельности, считающейся рискованной.Это также

ответ на различные законодательные инициативы определенных стран ЕС

юрисдикции (в частности, Франция, Германия и Соединенные Штаты

Королевство), которые не представили гармонизированный правовой

фреймворк.

В отчете Лийканена говорится, что безопасность банковского

система должна полагаться на разделение основных банковских операций

(в основном депозиты и платежные средства) от собственной торговли

внутри банковских учреждений, поэтому не требует полного

выделение из банковской группы. Этот подход был

Этот подход был

внедрен во Франции и Германии, где проприетарная торговля

деятельность должна быть разделена, в то время как Великобритания предпочитает

огороженный подход (где сегрегация относится к ядру

банковская деятельность). Однако, если могут быть обнаружены некоторые сходства

с французским или немецким национальным подходом, Предложение раскрывает

разница в сохранении универсального банкинга.

Запрет на частную торговлю с некоторыми исключениями

Как указано в отчете Лийканен, Предложение запрещает

кредитные организации, которые квалифицируются как глобальные системно значимые

учреждения или имеющие баланс и собственную торговлю

деятельность, превышающая определенные пороги, определенные в Предложении,

от ведения какой-либо частной торговли.Это правило также будет

применимо к филиалам кредитных организаций из стран ЕС, пересекающих

такие пороги. Этот запрет также распространяется на инвестиции с

собственный капитал (или заемные деньги) в открытом

закончились или использовались альтернативные инвестиционные инструменты.

Где Франция предложила довольно обширный перечень мероприятий

отступление от запрета на торговлю собственностью (например,

предоставление инвестиционных услуг клиентам, клиринг, рынок

создание, хеджирование рисков группы, инвестиционные операции

группа и др.) Предложение рассматривает как исключения из этого правила.

только (i) закрытая торговля, имеющая связь с фактическими или

ожидаемая клиентская активность (включая хеджирование

собственные риски, проистекающие из рисков клиентов), (ii) собственная торговля на

Правительственные инструменты ЕС или (iii) инвестиции в денежные активы

в процессах управления денежными средствами. Трудно предвидеть, как

«проверка соединения» будет выполнена, но чтобы убедиться, что

универсальная банковская модель сохранится, она будет существенно

важно для всестороннего проведения этого теста.

Это обязательное разделение также сопровождается финансовым

разделение, так что на уровне группы есть два разных

субконсолидированные группы (одна с кредитными организациями и

другие с торговыми организациями). Торговые организации должны

Торговые организации должны

финансироваться независимо от другой субконсолидированной группы,

и неплатежеспособность торговой организации не должна влиять на

другая субконсолидированная группа. Любая договоренность между

кредитная организация и субъект торговли должны быть максимально благоприятны для

кредитные учреждения, как если бы такое соглашение было заключено

с предприятием, не принадлежащим к той же суб-консолидированной

группа.

Следует отметить, что государство-член может потребовать один или несколько

кредитные учреждения в пределах своей юрисдикции должны быть освобождены от

соблюдение обязательств по разделению, если было принято законодательство

до 29 января, который отвечает определенным требованиям, считается

эквивалентны заявленным в Предложении.

С точки зрения требований к капиталу любая подверженность

кредитная организация для лица, относящегося к другой подгруппе

не может превышать 25 процентов основного допустимого капитала этого

кредитное учреждение. Кроме того, кредитное учреждение не может

Кроме того, кредитное учреждение не может

подвержены риску убытков в отношении финансового учреждения (рассматривается на

индивидуальной или субконсолидированной групповой основе), превышающей 25 процентов

его приемлемый капитал и 200 процентов его приемлемого капитала в

общий размер риска против финансовых организаций (учитывается

индивидуальная или суб-консолидированная групповая основа).

Исходя из этих общих принципов, можно рассматривать Предложение как

отражающий принцип разделения собственной торговли как

реализовано во Франции или Германии.Однако степень, в которой это

принцип, который будет применен, может сформировать более радикальное разделение, чем

ожидаемый финансовым сообществом. Различия будут

по сути, вытекает из определения и объема патентованной

разделение торговой деятельности и ограничение на другие

торговая деятельность, которая может быть заказана национальными властями.

Ограничение торговой деятельности

В дополнение к упомянутому выше запрету в отношении

проприетарная торговля, и в отличие от некоторых действующих законов

(например, во Франции) Предложение также предусматривает разделение в соответствии с

определенные условия, торговая деятельность для третьего счета от

банковская деятельность. Последнее требует оценки национального

Последнее требует оценки национального

властям в течение 18 месяцев с момента публикации будущего

регулирование торговой деятельности. Эти торговые операции

широко определяется как любая деятельность, кроме депозитов, кредитования,

сдача в аренду, выпуск или управление платежными средствами, а также хранение

ценные бумаги. Обзор будет оценивать торговую деятельность со стороны

качественная и количественная перспектива, описанная в Предложении

(и будет уточнено во вторичном законодательстве ЕС).На основе

такую оценку, и после получения комментариев от

кредитное учреждение, национальный орган может приказать последнему

остановить или передать определенную торговую деятельность, и эта передача

должны быть задокументированы в плане разделения, представленном на утверждение в

такой авторитет.

В отношении, в частности, создания рынка (рассматривается в соответствии с

Предложение как торговая деятельность, а не как собственная торговля,

хотя и признавая, что разница незначительна), такая активность

может оставаться в сфере деятельности кредитной организации, но

он подлежит оценке, проводимой национальным

властей, так как эта деятельность, а также спонсирование

инвестиционные инструменты или торговля производными финансовыми инструментами, считается

представляют собой больший риск подразумевать скрытую частную торговлю.

Более безопасные банки? Вопрос остается

Этот обзор Предложения показывает, что Комиссия ЕС

в целом придерживались того же подхода, что и во Франции или Германии для

проприетарная торговля: принципиальный запрет некоторыми

исключения. Однако дополнительное внимание уделяется торговле.

деятельность, которая может быть ограничена по надзору

оценка. Следовательно, ключевые элементы для рассмотрения степени

разделение зависит от (i) характеристики патентованного

торговая деятельность считается связанной с фактическими или ожидаемыми

активность клиентов и (ii) показатели, определяемые вторичными

законодательства и используется национальными властями для заказа, на

в индивидуальном порядке, остановка или перенос определенных торгов

деятельность, включая создание рынка.Сделают ли эти правила банки ЕС

безопаснее? Остается вопрос.

Содержание этой статьи предназначено для ознакомления

руководство по предмету. Следует обратиться за консультацией к специалисту

о ваших конкретных обстоятельствах.

ПОПУЛЯРНЫЕ СТАТЬИ ПО: Финансы и банковское дело из Европейского Союза

Новый день рассветает в CFPB

Майер Браун

С инаугурацией президента Джо Байдена в качестве 46-го президента США в Вашингтоне грядут перемены.И это изменение быстро и остро почувствует Бюро финансовой защиты потребителей (CFPB).

Банковское дело при Байдене

Shearman & Sterling LLP

Хотя регулированию финансовых услуг не уделялось существенного внимания во время избирательной кампании 2020 года, выборы президента Джозефа Р. Байдена-младшего и демократический контроль над Конгрессом будут

Требуется реструктуризация финансовой системы для обслуживания реальной экономики, торговли и развития, говорится в отчете

.

Женева, Швейцария, 12 сентября 2013 г.

Финансовая система в большинстве развитых и развивающихся стран не может адекватно направлять кредиты на производительные инвестиции в реальный сектор, говорится в новом флагманском докладе Организации Объединенных Наций. В исследовании говорится, что реформа на национальном и глобальном уровнях необходима не только для повышения финансовой и экономической стабильности, но и для обеспечения того, чтобы достаточные инвестиционные средства направлялись на производственную деятельность и помогали развивающимся странам решать новые проблемы развития, которые возникли в пост-экономическом периоде. кризисная среда.

В исследовании говорится, что реформа на национальном и глобальном уровнях необходима не только для повышения финансовой и экономической стабильности, но и для обеспечения того, чтобы достаточные инвестиционные средства направлялись на производственную деятельность и помогали развивающимся странам решать новые проблемы развития, которые возникли в пост-экономическом периоде. кризисная среда.

Поддержка производственных инвестиций будет включать более широкое долгосрочное финансирование промышленности, сельского хозяйства, услуг и инфраструктуры, отмечается в исследовании. В нем говорится, что кредит — как в настоящее время, так и в годы, предшествовавшие финансовому кризису 2008 года — слишком часто направлялись на потребление, а не на инвестиции, и на пузыри активов в таких секторах, как недвижимость, а не на инновации и производство.

Отчет ЮНКТАД о торговле и развитии за 2013 год 1 с субтитрами Адаптация к меняющейся динамике мировой экономики был выпущен сегодня.

В отчете утверждается, что изменение стратегии развития — это не просто вопрос перераспределения существующих ресурсов; в большинстве развивающихся стран и стран с переходной экономикой это также требует ускорения темпов накопления капитала. Соответственно, этим странам придется организовать свои финансовые системы и управлять ими таким образом, чтобы они обеспечивали достаточное и стабильное долгосрочное финансирование для расширения производственного потенциала и адаптации производства к новым моделям спроса.Эти сдвиги должны учитывать большую роль, которую играют внутренние и региональные рынки.

В попытке стимулировать производственные инвестиции развивающиеся страны и страны с переходной экономикой должны применять осторожный и избирательный подход к потокам иностранного капитала, рекомендует отчет. Такие потоки могут потребоваться для финансирования импорта производственных ресурсов и капитальных товаров, но они часто приводят к макроэкономической нестабильности, повышению курса валюты и периодическим финансовым эпизодам, связанным с подъемами и спадами. В Докладе о торговле и развитии за 2013 год рекомендуется, чтобы эти страны во все большей степени полагались на внутренние источники финансирования, наиболее важными из которых являются нераспределенная прибыль и банковские кредиты. Таким образом, экономическая политика должна быть нацелена на поощрение внутреннего инвестирования прибыли и влияние на поведение банковской системы, чтобы она более последовательно выделяла кредиты на производительную экономическую деятельность, что приведет к созданию рабочих мест, устойчивому экономическому росту и снижению уязвимости к глобальным экономическим сдвигам. .

В Докладе о торговле и развитии за 2013 год рекомендуется, чтобы эти страны во все большей степени полагались на внутренние источники финансирования, наиболее важными из которых являются нераспределенная прибыль и банковские кредиты. Таким образом, экономическая политика должна быть нацелена на поощрение внутреннего инвестирования прибыли и влияние на поведение банковской системы, чтобы она более последовательно выделяла кредиты на производительную экономическую деятельность, что приведет к созданию рабочих мест, устойчивому экономическому росту и снижению уязвимости к глобальным экономическим сдвигам. .

На протяжении многих лет почти любые потоки иностранного капитала в развивающиеся страны считались выгодными, поскольку предполагалось, что они автоматически увеличивают объем инвестиций. В некоторых случаях приток капитала обеспечивал финансирование более высоких темпов инвестиций либо напрямую, как с инвестициями с нуля, либо косвенно, через ссуды, эффективно используемые для финансирования импорта капитальных товаров. Однако в последние три десятилетия чрезмерная зависимость от притока частного капитала имела тенденцию к усилению макроэкономической и финансовой нестабильности и препятствованию, а не поддержке долгосрочного роста, говорится в докладе.Фактически, значительная часть притока иностранного капитала финансировала потребление или спекулятивные финансовые вложения, которые привели к возникновению пузырей цен на активы, повышению курса валюты и сделали внутренние финансовые системы более хрупкими. Последующее сокращение или обратное движение притока оказывает давление на платежный баланс страны и на финансирование государственного и частного секторов.

Однако в последние три десятилетия чрезмерная зависимость от притока частного капитала имела тенденцию к усилению макроэкономической и финансовой нестабильности и препятствованию, а не поддержке долгосрочного роста, говорится в докладе.Фактически, значительная часть притока иностранного капитала финансировала потребление или спекулятивные финансовые вложения, которые привели к возникновению пузырей цен на активы, повышению курса валюты и сделали внутренние финансовые системы более хрупкими. Последующее сокращение или обратное движение притока оказывает давление на платежный баланс страны и на финансирование государственного и частного секторов.

В Докладе о торговле и развитии за 2013 год утверждается, что для развивающихся стран важен не просто доступ к внешнему финансированию, а степень контроля над тем, как это финансирование используется.Этим странам, возможно, придется применить макропруденциальные меры, такие как прагматическая политика обменного курса и управление капиталом, чтобы снизить уязвимость к внешним финансовым потрясениям и помочь предотвратить рост и спад кредитования.

Кроме того, в отчете говорится, что необходимо более полное изменение функционирования финансовой системы, чтобы гарантировать, что финансирование, как внутреннее, так и из-за рубежа, распределяется между предприятиями и инвесторами, которые будут использовать его продуктивно. В Докладе о торговле и развитии за 2013 год утверждается, что необходимо более эффективное регулирование финансовой системы, направленное как на денежно-кредитную, так и на финансовую стабильность, а также на ориентацию финансового сектора на обслуживание реальной экономики.Это требует реструктуризации финансовой системы, особенно банковской. Такая реструктуризация могла бы включать более широкую и активную роль центральных банков, банков развития и специализированных кредитных организаций.

Одной денежно-кредитной политики недостаточно для стимулирования инвестиций, о чем свидетельствует создание крупных денежных единиц в развитых странах без значительного увеличения финансирования для производственных целей, говорится в докладе. Некоторые страны вводят кредитные механизмы для устранения того, что считается неработающим денежно-кредитным механизмом; однако они часто вводятся как чрезвычайные меры для действий в текущих исключительных обстоятельствах.В докладе утверждается, что существуют веские аргументы в пользу государственного вмешательства, которое могло бы положительно повлиять на распределение кредитов в нормальное время, особенно в развивающихся странах.

Некоторые страны вводят кредитные механизмы для устранения того, что считается неработающим денежно-кредитным механизмом; однако они часто вводятся как чрезвычайные меры для действий в текущих исключительных обстоятельствах.В докладе утверждается, что существуют веские аргументы в пользу государственного вмешательства, которое могло бы положительно повлиять на распределение кредитов в нормальное время, особенно в развивающихся странах.

В частности, центральные банки должны расширить свои мандаты и, посредством кредитной политики, играть гораздо более активную роль в стимулировании инвестиций. Центральные банки должны поддерживать преобразование сроков погашения в банковской системе и поощрять или обязать банки предоставлять больше кредитов для финансирования продуктивных инвестиций.В отчете отмечается, что это не новость; Имеется множество примеров из истории, а также из развитых и развивающихся стран, когда центральный банк участвовал в управлении кредитами, включая прямое финансирование нефинансовых компаний, выборочное рефинансирование коммерческих займов по льготным ставкам и освобождение определенных видов банковского кредитования от количественных кредитных лимитов.

Кредитная политика также может частично осуществляться государственными, полугосударственными и кооперативными учреждениями, специализирующимися на финансировании производственных инвестиций, например, в сельское хозяйство, или малых и средних предприятий по льготным ставкам.Национальные банки развития должны также предоставлять ссуды и финансовые услуги, которые частные финансовые учреждения не могут или не будут предоставлять. Сюда могут входить ссуды, предоставленные заемщикам, которые считаются слишком рискованными, таким как стартапы, малый бизнес и инновационные фирмы, или долгосрочным проектам развития в области исследований и инфраструктуры. Такие банки играют важную роль не только в предоставлении альтернативного источника создания антициклических кредитов (как это наблюдалось во время текущего кризиса), но и потому, что они способствуют обеспечению разнообразия источников финансирования.Сеть разнообразных специализированных учреждений с большей вероятностью будет эффективнее направлять кредиты на производственные нужды, чем система, в которой доминируют универсальные крупные банки, которые не только «слишком велики, чтобы обанкротиться», но также «слишком велики для управления» и «слишком велики». регулировать », — говорится в отчете.

регулировать », — говорится в отчете.

Европейское предложение по структурной реорганизации кредитных организаций: сделает ли это европейские банки более безопасными?

29 января Европейская комиссия опубликовала предложение по регулированию структурных мер по повышению устойчивости кредитных учреждений Европейского Союза («ЕС») («Предложение»).Это предложение, появившееся после отчета, подготовленного Группой экспертов высокого уровня под председательством Херкки Лийканена и представленного в октябре 2012 года, в основном направлено на создание более безопасной и устойчивой правовой базы, основанной на основной идее о том, что основная банковская деятельность, финансирующая экономику, должна быть отделены от финансовой деятельности, считающейся рискованной. Это также ответ на различные законодательные инициативы некоторых юрисдикций ЕС (в частности, Франции, Германии и Великобритании), которые не представляли гармонизированную правовую основу.

В отчете Лийканена говорится, что безопасность банковской системы должна основываться на отделении основной банковской деятельности (в основном, депозитов и средств платежа) от собственной торговли внутри банковских структур, что не требует полного отделения от банковской группы. Этот подход был реализован во Франции и Германии, где собственная торговая деятельность должна быть сегрегирована, тогда как в Великобритании предпочтение отдается изолированному подходу (где сегрегация относится к основной банковской деятельности).Однако, если можно найти какое-то сходство с французским или немецким национальным подходом, Предложение выявляет разницу в отношении сохранения универсального банковского обслуживания.

Этот подход был реализован во Франции и Германии, где собственная торговая деятельность должна быть сегрегирована, тогда как в Великобритании предпочтение отдается изолированному подходу (где сегрегация относится к основной банковской деятельности).Однако, если можно найти какое-то сходство с французским или немецким национальным подходом, Предложение выявляет разницу в отношении сохранения универсального банковского обслуживания.

Запрет на частную торговлю с некоторыми исключениями

Как предложено в отчете Лииканен, Предложение запрещает кредитным организациям, которые квалифицируются как глобальные системно значимые организации или имеющие баланс и торговую деятельность, превышающую определенные пороговые значения, определенные в Предложении, от ведения какой-либо частной торговли.Это правило также будет применяться к филиалам кредитных организаций ЕС, не входящих в ЕС, которые пересекают такие пороги. Этот запрет также распространяется на инвестиции с собственным капиталом учреждения (или заемными деньгами) в открытые альтернативные инвестиционные инструменты или с использованием заемных средств.

Когда Франция предложила довольно исчерпывающий перечень действий, отступающих от запрета на торговлю собственностью (например, предоставление инвестиционных услуг клиентам, клиринг, создание рынка, хеджирование рисков группы, инвестиционные операции группы и т. Д.) Предложение рассматривает как исключения из этого правила только (i) торговлю собственными средствами, имеющую связь с фактической или ожидаемой клиентской деятельностью (включая хеджирование собственных рисков учреждения, связанных с рисками клиентов), (ii) торговлю собственными средствами государственными инструментами ЕС, или ( iii) вложения денежных средств в процессы управления денежными средствами. Трудно предвидеть, как будет выполнен «тест подключения», но для обеспечения сохранения универсальной банковской модели очень важно, чтобы этот тест был проведен всесторонне.

Это обязательное разделение также сопровождается финансовым разделением, так что на уровне группы существуют две различные суб-консолидированные группы (одна с кредитными организациями, а другая с торговыми организациями). Предполагается, что торговые организации должны финансироваться независимо от другой субконсолидированной группы, и неплатежеспособность торгующей организации не должна иметь влияния на другую субконсолидированную группу. Любая договоренность между кредитным учреждением и торговой организацией должна быть столь же благоприятной для кредитных организаций, как если бы такая договоренность была заключена с предприятием, не принадлежащим к той же суб-консолидированной группе.

Предполагается, что торговые организации должны финансироваться независимо от другой субконсолидированной группы, и неплатежеспособность торгующей организации не должна иметь влияния на другую субконсолидированную группу. Любая договоренность между кредитным учреждением и торговой организацией должна быть столь же благоприятной для кредитных организаций, как если бы такая договоренность была заключена с предприятием, не принадлежащим к той же суб-консолидированной группе.

Следует отметить, что государство-член может потребовать, чтобы одно или несколько кредитных учреждений в пределах его юрисдикции были освобождены от выполнения обязательств по разделению, если оно приняло законодательство до 29 января, которое соответствует определенным требованиям, которые считаются эквивалентными тем, которые указаны в Предложении. .

С точки зрения требований к капиталу, любая подверженность кредитной организации предприятию, относящемуся к другой подгруппе, не может превышать 25 процентов основного приемлемого капитала этой кредитной организации. Кроме того, кредитная организация не может подвергаться риску перед финансовым учреждением (рассматриваемым на индивидуальной или субконсолидированной групповой основе), превышающем 25 процентов его приемлемого капитала и 200 процентов его приемлемого капитала в совокупном риске перед финансовыми организациями (рассматривается на индивидуальная или суб-консолидированная групповая основа).

Кроме того, кредитная организация не может подвергаться риску перед финансовым учреждением (рассматриваемым на индивидуальной или субконсолидированной групповой основе), превышающем 25 процентов его приемлемого капитала и 200 процентов его приемлемого капитала в совокупном риске перед финансовыми организациями (рассматривается на индивидуальная или суб-консолидированная групповая основа).

Исходя из этих общих принципов, можно рассматривать Предложение как отражающее принцип разделения частной торговли, реализованный во Франции или Германии.Однако степень, в которой будет применяться этот принцип, может сформировать более радикальное разделение, чем ожидает финансовое сообщество. Различия будут в основном возникать из-за определения и объема частной торговой деятельности, которая должна быть разделена, и ограничений на другую торговую деятельность, которая может быть заказана национальными властями.

Ограничение торговой деятельности

В дополнение к упомянутому выше запрету на торговлю собственностью и в отличие от некоторых действующих законодательств (например, во Франции), Предложение также предусматривает отделение при определенных условиях торговых операций для третьего счета от банковских операций. Последнее требует оценки национальными властями в течение 18 месяцев с момента публикации будущего регулирования торговой деятельности. Эта торговая деятельность широко определяется как любая деятельность, кроме депозитов, кредитования, лизинга, выпуска платежных средств или управления ими, а также хранения ценных бумаг. Обзор будет оценивать торговую деятельность с качественной и количественной точки зрения, описанной в Предложении (и подлежит уточнению во вторичном законодательстве ЕС). На основе такой оценки и после получения комментариев от кредитной организации национальный орган может приказать последней остановить или передать определенную торговую деятельность, и эта передача должна быть задокументирована в плане разделения, представленном на утверждение в такой орган. .

Последнее требует оценки национальными властями в течение 18 месяцев с момента публикации будущего регулирования торговой деятельности. Эта торговая деятельность широко определяется как любая деятельность, кроме депозитов, кредитования, лизинга, выпуска платежных средств или управления ими, а также хранения ценных бумаг. Обзор будет оценивать торговую деятельность с качественной и количественной точки зрения, описанной в Предложении (и подлежит уточнению во вторичном законодательстве ЕС). На основе такой оценки и после получения комментариев от кредитной организации национальный орган может приказать последней остановить или передать определенную торговую деятельность, и эта передача должна быть задокументирована в плане разделения, представленном на утверждение в такой орган. .

В отношении, в частности, создания рынка (рассматриваемого в Предложении как торговая деятельность, а не как собственная торговля, хотя и признается, что разница незначительна), такая деятельность может оставаться в рамках деятельности кредитной организации, но подлежит оценка должна проводиться национальными властями, так как эта деятельность, а также спонсирование инвестиционных инструментов или торговля производными финансовыми инструментами, как считается, представляют больший риск, поскольку подразумевают скрытую частную торговлю.

Более безопасные банки? Вопрос остается

Этот обзор Предложения показывает, что Комиссия ЕС в целом следовала тому же подходу, что и во Франции или Германии, в отношении торговли собственностью: принципиальный запрет с некоторыми исключениями. Однако дополнительное внимание уделяется торговой деятельности, которая может быть ограничена в соответствии с оценкой надзорного органа. Следовательно, ключевые элементы для рассмотрения степени разделения зависят от (i) характеристики собственной торговой деятельности, которая рассматривается как связанная с фактической или ожидаемой деятельностью клиентов, и (ii) показателей, определенных вторичным законодательством и используемых национальными властями для постановления в каждом конкретном случае прекращение или перенос определенных торговых операций, включая создание рынка.Сделают ли эти правила более безопасными банки ЕС? Остается вопрос.

Концепция, обоснования, этапы и результаты

E-ISSN 2039-2117

ISSN 2039-9340 Средиземноморский журнал социальных наук

MCSER Publishing, Рим, Италия

Том 5 № 4

март 2014

127

размер реорганизации банков, а также ценовая политика (ставки банковских процентных ставок), которые позволили получить доступ к глобализации

банка вакансий с помощью процесса устранения географических барьеров перед банковским и

финансовым транзакции (6).

4.2 Усиление конкуренции

в рамках банковских и финансовых преобразований усилило конкуренцию в банковском секторе, как между банками

между собой, так и между банками и нефинансовыми учреждениями, что побудило соответствующие органы власти найти

необходимых решений для удовлетворения этих требований. проблемы. Стратегия банков на данном этапе — следовать фокусу нескольких политик

, таких как банковское дело, диверсификация функций или политика расширения за счет слияний и поглощений.

Появившийся конкурентный процесс через финансовую либерализацию, банковское и реорганизационное законодательство и положения

, касающиеся банковского бизнеса, в дополнение к устранению барьеров для движения капитала, все эти факторы

способствовали усилению конкуренции в банковской сфере.

4.3 Банковские кризисы