Под какие проценты: Вклады — СберБанк

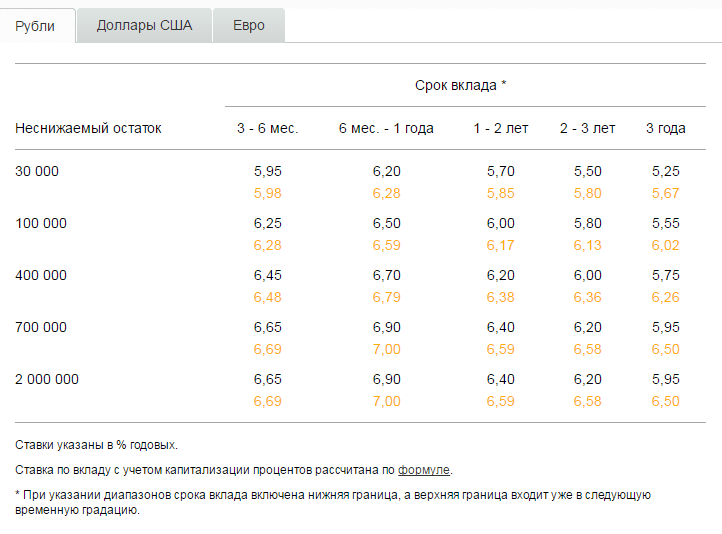

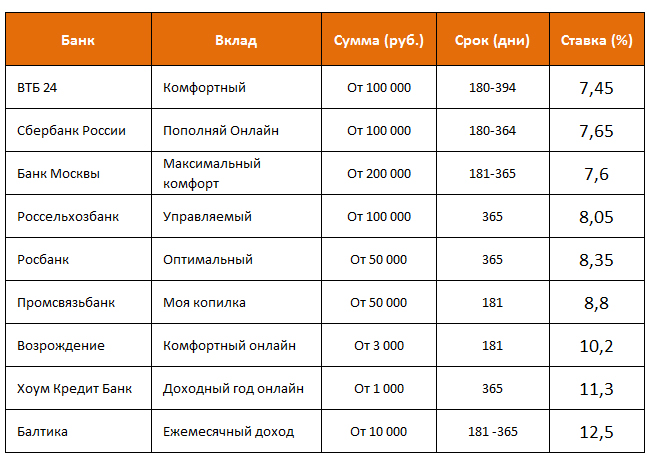

Вклады Топ 20 с самой высокой ставкой до 6.9% на 2021 год вложить деньги открыть онлайн депозит

Как выгодно вложить деньги?

Какой депозит стоит открыть в банке? Какие шаги надо предпринять, чтобы открыть онлайн? Ответ на этот вопрос вы найдете в разделе «Вклады» на портале Банки.ру. Выгодные в рублях и валютные, изменение процентных ставок, рейтинг банков, страхование — это информация, необходимая каждому клиенту — физическому лицу. Ведь для того, чтобы получить желаемый доход, необходимо правильно выбрать депозит.

На нашем сайте данные о ставках обновляются ежедневно. Вы можете получить и сравнить актуальную информацию о видах банковских депозитов: мультивалютные, инвестиционные, пенсионные и т. д.

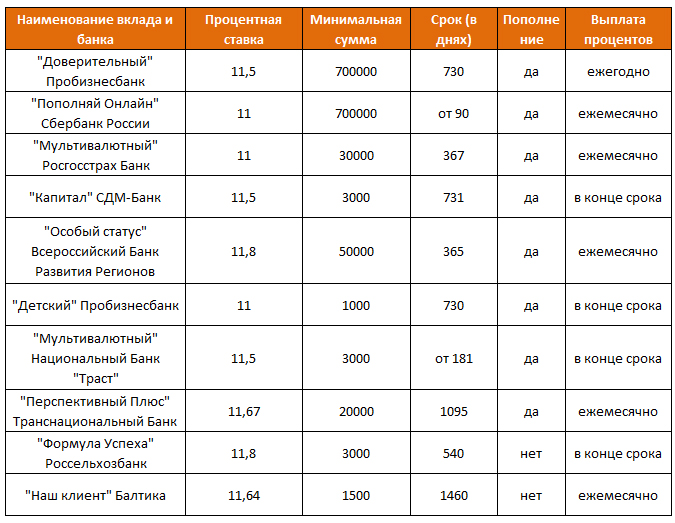

Не менее важен для многих потребителей и порядок выплаты банком дохода: кого-то интересуют депозиты с ежемесячной выплатой процентов, а кому-то интересно получить все сразу в конце срока. Условия открытия у разных банков могут отличаться. Внимательно изучив все действующие предложения для частных лиц, вы сможете с легкостью определиться, в каком банке открыть.

Внимательно изучив все действующие предложения для частных лиц, вы сможете с легкостью определиться, в каком банке открыть.

Также вы узнаете о том, что представляет собой само понятие банковского вклада, какие пункты особенно важны в договоре, как работает система страхования, как получить компенсацию в случае отзыва лицензии у кредитной организации и как выбрать самый лучший, наиболее выгодный срочный вклад с высоким процентом. Сейчас наибольшей популярностью у населения пользуются депозиты в рублях, а не вклады в долларах и евро. Вместе с тем определенная часть граждан предпочитает выбрать мультивалютный депозит и застраховаться от потерь при резком изменении курсов. Все предложения, отображенные на данной странице являются лучшими или выгодными исключительно по мнению экспертов Банки.ру.

Как выбрать выгодный вклад?

Обратите внимание на параметры:

- Капитализация процентов – входит ли в сумму вклада сумма процента, начисленного за предыдущий месяц.

- Пополнение – можно ли вносить на счет дополнительные суммы.

- Выплата процентов – в конце срока или каждый месяц.

Какая самая выгодная ставка по вкладу на 18.02.2021?

Самая выгодная ставка – 6.9% годовых.

Сколько предложений действует на сегодня?

На сайте представлены вклады от 289 крупнейших банков России.

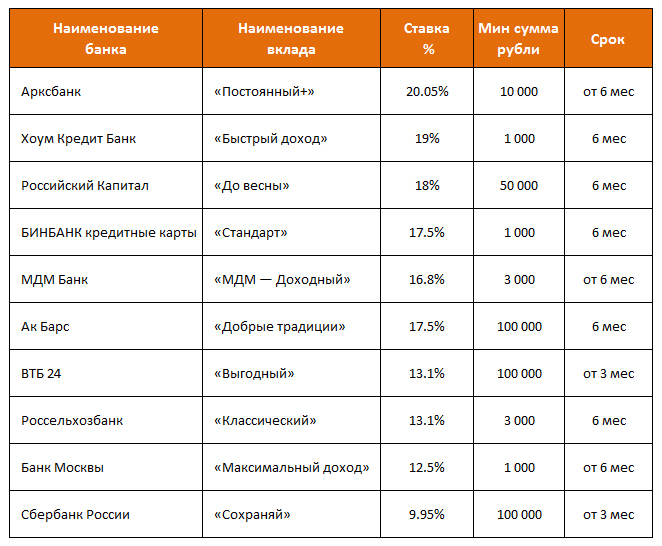

На рынке традиционно лидирует розничный гигант — Сбербанк России.

Однако предложения «под

высокий процент» существуют у многих кредитных организаций, и вы

сможете выбрать банк,

наиболее полно отвечающий вашим запросам. Данные на нашем

сайте — гарантия того, что вы всегда будете в курсе последних

изменений, сможете провести сравнение банковских

предложений и разместите свои денежные накопления с максимальной

выгодой, выбрав именно тот депозит, который действительно вам

необходим.

Пользователи портала Банки.ру из разных регионов России — могут

подобрать выгодные вклады и отправить

заявку на открытие в рублях на специальных условиях. Посмотреть рейтинг предложений от экспертов Банки.ру

Посмотреть рейтинг предложений от экспертов Банки.ру

|

|

|

|

|

|

|

|

|

|

|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Без ограничений |

|

|

|

|

|

|

|

|

|

Без ограничений |

|

|

|

|

|

|

|

|

|

Без ограничений |

|

Проценты по вкладам в швейцарских банках 🦉🇨🇭 2021

Как высоки проценты по вкладам в швейцарских банках по состоянию на 2021 год? Можно ли хоть сколько либо заработать, держа деньги в Швейцарии? Каков смысл хранить депозиты в Конфедерации, если швейцарские банки взимают так называемые «негативные проценты»? Подробные ответы – в данном материале Портала «Швейцария Деловая».

От чего зависят проценты по вкладам в швейцарских банках?

Размер процентов – это результат политики того или иного банка, который, будучи независимым игроком гражданского оборота, сам определяет с кем и на каких условиях вступать в договорные отношения. Поскольку кредитные учреждения в подавляющем большинстве случаев являются сильной стороной отношений, именно их правила в итоге и становятся условиями договора.

Одновременно в своей политике кредитные учреждения ориентируются на поведение других банков и, прежде всего, на ставку рефинансирования Национального банка Швейцарии. Данный фактор хотя и не устраняет разницу в предлагаемых банками процентах, но помещает её в «коридор» минимальных и максимальных значений.

Общее правило состоит в следующем: чем ниже ставка рефинансирования валютного регулятора, тем ниже проценты по депозитам. Иными словами, при снижающейся ставке рефинансирования банку куда легче занять деньги у нацбанка, чем на рынке у вкладчиков. Соответственно, последние вынуждены мириться с более худшими условиями при размещении денег на счету.

Соответственно, последние вынуждены мириться с более худшими условиями при размещении денег на счету.

Кроме того, помимо того, что у различных банков имеется своя политика, проценты по вкладам в швейцарских банках варьируются уже в рамках одного и того же кредитного учреждения в зависимости от статуса клиента (сумма вклада, место проживания). В последнем случае для банков важно, является ли клиент швейцарским резидентом или нет.

Проценты по вкладам для резидентов

С 2014 года и на конец 2017 года начисляемые на остатки открытых в Швейцарии счетов проценты фактически снизились до нуля (к причинам мы вернёмся ниже по тексту). Например, в ноябре 2014 года Postfinance (один из ведущих розничных банков, который, однако, не открывает счета иностранцам-нерезидентами) изменил свои условия по счётам и вкладам, и таким образом его клиенты получают лишь символические проценты.

Postfinance не начислят какие-либо проценты по вкладам, открытым не в швейцарском франке.

Проценты по обычным вкладам в избранных банках

Важно также понимать, что представленные проценты по вкладам отражают лишь абсолютные числа, которые сами по себе ещё не дают ответа, выгодно ли держать деньги в Швейцарии или нет. Проценты следует «читать» вместе с другими экономическими факторами. О них – ниже по тексту: «Смысл открытия счёта в Швейцарии при нулевых/негативных процентах?».

Немного выше (но опять же, не намного) проценты по вкладам в швейцарских банках могут оказаться для тех, кто предпочёл отказаться от части второстепенных услуг. Так, клиент может перейти только на Online-Banking (количество полученных им банковских выписок в печатном варианте не может превышать 10 штук в год).

Фактически нулевой (или даже негативный) процент по вкладам действует и в некоторых других швейцарских банках, например, UBS и Credit Suisse.

Подобное положение вещей (даже ещё больший сдвиг в сторону уменьшения процентов) наблюдается и в 2020 году.

Учитывая проценты по вкладам в швейцарских банках, нельзя забывать о комиссиях и иных платах по содержанию счета. В зависимости от действующей в соответствующем кредитном учреждении политики в итоге платы могут превышать полученные проценты.

Проценты по вкладам для нерезидентов

Важно понимать, что многие банки Швейцарии не открывают нерезидентам стандартные расчётные счета, ограничивая предложение только так называемыми «инвестиционными счетами», процент по которым зависит от выбранного инвестиционного портфеля и рыночной конъюнктуры.

Кроме того, сотрудничество с нерезидентами становится для кредитных учреждений Конфедерации выгодным лишь при готовности клиента внести определённый минимум (на 2020 год следует ориентироваться на минимальную сумму в 1 миллион франков.

Предложения от посредников о возможности поместить на депозит куда меньшую сумму (например, 5, 10 и т.п. тысяч франков) должны Вас моментально насторожить. В лучшем случае речь идёт об иных продуктах, нежели депозит; в худшем – о мошеннических действиях.

В лучшем случае речь идёт об иных продуктах, нежели депозит; в худшем – о мошеннических действиях.

Если швейцарские банки всё же открывают для нерезидентов счета, то на последние могут распространяться обычные проценты (см. выше). Однако по вкладам для нерезидентов действуют куда более высокие комиссии и иные платы по содержанию счета. Причина связана с повышенными рисками банка при открытии счёта нерезидентам: по швейцарскому законодательству, банки обязаны знать идентичность своего клиента, а также источник происхождения средств (данная обязанность распространяется и на счета резидентов, но проверка по ним куда менее затратна).

В случае, если основная цель вклада – хранение денег с минимальным риском (отсутствием опции по инвестированию), то размещение денег на счету в Швейцарии, если считать в швейцарских франках, будет выходить в минус.

Следует со здоровый скепсисом относится к предложениям по открытию в Швейцарии вкладов с доходностью более 2 процентов. Обещания с процентной ставкой свыше 7 процентов и вовсе стоит обходить стороной.

Обещания с процентной ставкой свыше 7 процентов и вовсе стоит обходить стороной.

Негативные проценты

Причина введения негативных процентов

Начиная с 2014-15 гг. мы живём в извращённом мире: не банки платят за то, чтобы у них размещали деньги. А, наоборот, размещающие свой капитал в кредитном учреждении вынуждены доплачивать ему за то, что он принимает деньги.

Корень данной откровенно не здоровой ситуации кроется в политике ведущих центробанков мира – ФРС США и ЕЦБ. Последние взимают на остатки по корреспондентским счетам обычных банков негативные проценты. Официальное обоснование данной политики сводится к тому, что центробанки исходят из того, что банкам будет не выгодно хранить деньги на корреспондентских счетах и они (банки) будут направлять свои деньги в реальный сектор экономики.

Однако данное предположение было изначально ошибочным: вместо кредитования реального сектора банки начали вкладываться в финансовый (спекулятивный) сектор, а также понижать проценты по вкладам своих клиентов. В результате мы имеем дело с масштабной, практически не заметной экспроприацией денег вкладчиков.

В результате мы имеем дело с масштабной, практически не заметной экспроприацией денег вкладчиков.

В настоящее время ФРС США постепенно сворачивает политику «дешевых денег»; напротив, ЕЦБ, находящийся в заложниках у тотального кризиса еврозоны, не намерен повышать ставку рефинансирования.

Негативные проценты в Швейцарии

Чтобы противостоять притоку в страну слишком большого спекулятивного капитала (прежде всего, из еврозоны), Национальный банк Швейцарии был вынужден последовать примеру ЕЦБ. Первый ввёл негативные проценты на определённые, превышающие 20-кратный минимальный размер той суммы, которую обычные швейцарские банки должны депонировать у Нацбанка.

Национальный банк Швейцарии (Берн). Графика: Юрг Шэппи

Часть банков Конфедерации, вынужденная платить Нацбанку Швейцарии негативные проценты, перевела это бремя на клиентов. Примерный список:

Смысл открытия счёта в Швейцарии при нулевых/негативных процентах?

Уверены, что, читая данный материал, Вы уже не раз задали себе вопрос: зачем хранить деньги в Швейцарии под проценты, если последних либо нет, либо они даже являются отрицательными.

Данный вопрос является более чем уместным; и на него есть ответ, состоящий сразу из нескольких аргументов:

Какова цель вклада?

Все хотят всего и сразу: и больших процентов по вкладу, и чтобы он был надёжно защищён. Желание воспользоваться наиболее выгодными условиями – вполне понятно, и его можно лишь приветствовать. Правда, оно разбивается о скалы суровой реальности: фактически достичь обе цели одновременно невозможно.

Банки той или иной страны либо предлагают Вам возможность заработать (через инвестирование, спекулирование и т.п.). При этом, Вы, конечно же, должны будете согласиться нести значительный риск. Если основная цель – получить доход любой ценой, то следует обратить внимание на ведущие рисковую политику банки Кипра.

Либо же Вы делаете выбор в пользу безопасности Ваших денег и отказываетесь от планов «навариться».

Швейцария с самого момента развития здесь банковского дела предоставляла лучшую защиту для капиталов местных и иностранных вкладчиков. Однако за данную услугу нужно платить. И данная плата выражается в том, что проценты в швейцарских банках всегда были одними из самых низких в мировом масштабе.

Однако за данную услугу нужно платить. И данная плата выражается в том, что проценты в швейцарских банках всегда были одними из самых низких в мировом масштабе.

Графика: www.business-swiss.ch

Будучи высоко капитализированными и, соответственно, куда более резистентными к кризисам, чем финансовые дома других стран, банки Конфедерации могут позволить себе выбирать, каким клиентам позволить открывать у себя депозиты. Несогласные с данным положением вещей могут обратиться в другие юрисдикции. Правда, за данное решение можно поплатиться деньгами (как показала банковская экспроприация на Кипре).

Нулевая инфляция по франку

Поразительно, как подавляющее большинство неверно подходит к вопросу о реальности предлагаемых по вкладу процентов. Если банки из СНГ обещают, к примеру, 8-10 процентов годовых, то на данном фоне многие начинают возмущаться, что по депозиту у швейцарских банков не получить и 0,5 процента. Подобная реакция возмущения – обычное последствие незнания элементарных экономических законов.

Задайте себе вопрос: какой смысл от 10 процентов годовых, если реальная инфляция в соответствующей стране СНГ равняется 15 процентам? В итоге получается, что покупательная способность Вашего вклада не только не увеличилась, но и сократилась. Вы можете утешаться или даже радоваться номинальному увеличению Вашего счета, но реально Вы стали беднее.

В Швейцарии годами наблюдается нулевая инфляция, которая не «подтачивает» Ваши сбережения. Кроме того, в результате отказа от привязки франка к евро, случившегося 15 января 2015 года, в стране наблюдалась дефляция.

Швейцарские банки открывают счета не только во франках, но и в евро, долларах США, британских фунтах и канадских долларах. Поэтому важно понимать, что нулевая инфляциях действует лишь для вкладов, номинированных в швейцарском франке.

Графика: Jeff Belmonte, CC BY 2.0

По другим валютам следует ориентироваться на инфляцию в соответствующей стране/странах обращения.

Курсовая разница

Швейцарский франк относится к наиболее стабильным валютам мира. В долгосрочной перспективе он укрепляется к подавляющему большинству других валют. Данный фактор может компенсировать нулевые/негативные проценты по вкладу в швейцарском банке курсовой разницей при переводе денег из франка в местную валюту.

В долгосрочной перспективе он укрепляется к подавляющему большинству других валют. Данный фактор может компенсировать нулевые/негативные проценты по вкладу в швейцарском банке курсовой разницей при переводе денег из франка в местную валюту.

Читайте также:

Как потребительские кредиты стали самым востребованным банковским продуктом

За двадцать лет потребительское кредитование проделало путь от нетрадиционной услуги до самого востребованного банковского продукта.

МАКСИМ БУЙЛОВ

Сегодня кажется, что 20 лет назад потребительского кредитования в России не было. Но, строго говоря, это не совсем верно, ведь кредиты для населения имели место даже в советские времена. «Что ни говори, а бывшая наша советская жизнь имела много достоинств. Мы не о ценах сейчас и не о дворниках, которые еще десять лет назад выходили в семь ноль-ноль с метлами. Та жизнь была — как бы назвать поточнее — задушевная. То есть думать и дышать было, конечно, нельзя, но кредит, например, взять — да пожалуйста. Только зайди в бухгалтерию и возьми справку о зарплате. В магазинах под эту справку продавали телевизоры, холодильники, стиральные машины — короче, все, что считалось не роскошью, но при этом вещью, во-первых, дорогой, во-вторых, необходимой… И, отметим с высоты нашего нынешнего «рыночного» образования, кредиты-то были беспроцентные»,— писали «Деньги» в N3 от 9 ноября 1994 года.

Только зайди в бухгалтерию и возьми справку о зарплате. В магазинах под эту справку продавали телевизоры, холодильники, стиральные машины — короче, все, что считалось не роскошью, но при этом вещью, во-первых, дорогой, во-вторых, необходимой… И, отметим с высоты нашего нынешнего «рыночного» образования, кредиты-то были беспроцентные»,— писали «Деньги» в N3 от 9 ноября 1994 года.

Естественным образом кредиты (правда, далеко не беспроцентные) в том или ином виде появлялись и в постсоветской России. Например, 26 августа 1994 года газета «Коммерсантъ» поделилась с читателями такой новостью: «Помимо услуг, традиционных для петербургского филиала Инкомбанка, клиентам отделения «Новоизмайловское» будет предложено воспользоваться потребительским кредитом. Например, ставка по валютным кредитам под залог недвижимости составит 4% в месяц (для сравнения: средняя стоимость потребительских ссуд в банках города составляет 7-10%)». Тогда 48% годовых в валюте под залог недвижимости считалось хорошей ставкой.

А Эргобанк разработал вообще революционную для того времени схему кредитования населения — без залога недвижимости. «Одной из основных форм привлечения клиентов вновь образованными банками является предложение нетрадиционных услуг. В частности, Эргобанк со вчерашнего дня предоставил своим клиентам возможность приобретать в кредит товары в тех магазинах, с которыми у банка заключен соответствующий договор. Гарантией погашения ссуды будет служить открытый в банке депозитный вклад»,— писал «Коммерсантъ» в октябре 1994 года. То есть банк выдавал клиентам товарные кредиты под залог их же денег, положенных на депозит.

Но, как справедливо указано выше, потребительский кредит тогда все-таки расценивался именно как «нетрадиционная услуга». До массового развития этого продукта было еще очень далеко. «Если речь заходит о кредите сегодня, мы точно знаем — это не про нас. Как правило, кредит выдается под какие-то жуткие проценты для каких-то неведомых нам «юридических лиц», на какие-то неприемлемые (лично для нас) сроки. Настоящий интерес представляют кредиты под покупку недвижимости, но и тут то же самое — невообразимые суммы под невообразимые проценты на невообразимые сроки»,— утверждали «Деньги» в ноябре 1994 года.

Настоящий интерес представляют кредиты под покупку недвижимости, но и тут то же самое — невообразимые суммы под невообразимые проценты на невообразимые сроки»,— утверждали «Деньги» в ноябре 1994 года.

Наиболее гуманные условия кредита с точки зрения ставок были у Сбербанка, который давал до семи среднемесячных зарплат под 120% годовых в рублях. «Деньги можно получить в знакомом с детства Сберегательном банке. Более того — на самом деле, если вы не можете предоставить никакого залога (денег, квартиры, ценных бумаг), то получить в полном смысле слова кредит вы можете только здесь. Но и это не так-то просто»,— утверждали «Деньги». Не так-то просто потому, что требовался поручитель, а то и не один, а также целый ворох справок и всевозможных документов.

Настоящее потребительское кредитование началось в нашей стране после кризиса 1998 года. И по большому счету началось оно с одного-единственного, специально для этого созданного банка — «Русский стандарт». О его появлении «Деньги» рассказали в N19 от 19 мая 1999 года. А в следующем номере поделились подробностями: «Неделю назад мы познакомили вас с новым банком — «Русский стандарт». Примечателен он хотя бы тем, что создали его три известных в бизнесе человека — бывший первый зампред ЦБ Андрей Козлов, бывший председатель правления банка МЕНАТЕП Александр Зурабов и глава компании «Руст Инк.» Рустам Тарико. Еще примечательнее, что главную задачу банка они видят в том, чтобы кредитовать малый и средний бизнес и активно работать с населением».

А в следующем номере поделились подробностями: «Неделю назад мы познакомили вас с новым банком — «Русский стандарт». Примечателен он хотя бы тем, что создали его три известных в бизнесе человека — бывший первый зампред ЦБ Андрей Козлов, бывший председатель правления банка МЕНАТЕП Александр Зурабов и глава компании «Руст Инк.» Рустам Тарико. Еще примечательнее, что главную задачу банка они видят в том, чтобы кредитовать малый и средний бизнес и активно работать с населением».

Очевидно, что Рустам Тарико финансировал процесс. «В июле прошлого года Тарико учреждает еще одну компанию — «Русский стандарт» — и начинает производство одноименной водки. Но алкогольный бизнес Тарико уже начал надоедать. У него появляется мечта — создать свой банк. И вот тогда консультанты из McKinsey & Company (эта компания — партнер «Руста») советуют Тарико привлечь к реализации нового проекта Александра Зурабова, который к этому времени уже оставил банк МЕНАТЕП и оказался не у дел. Чуть позже Зурабов знакомит Тарико и с первым зампредом ЦБ Андреем Козловым, который давно собирается попробовать силы в частном секторе»,— писали «Деньги».

Как рассказал мне как-то один знакомый, работавший в те времена в МЕНАТЕПе, идея создания чисто розничного банка возникла у них еще в 1998 году. Расписать программу потребительского кредитования помогала упомянутая выше компания McKinsey. И в тот момент, когда банк совсем было решил опробовать новую схему на своей санкт-петербургской «дочке», разразился кризис. В «дочку» стали срочно переводить рабочие активы (тогда почти все лидеры банковского рынка создавали себе бридж-банки, куда переводили все, что можно было спасти). И, естественно, МЕНАТЕПу стало не до программы розничного кредитования. А потом она возродилась вместе с Александром Зурабовым, его командой, работавшей над этой программой в МЕНАТЕПе, и компанией McKinsey во вновь созданном банке «Русский стандарт».

Насколько эта история соответствует тому, что происходило в реальности, я, разумеется, не знаю. Но косвенно ее подтверждает тот факт, что через два месяца пост президента покинул Александр Зурабов, а еще через полгода должность председателя правления банка оставил и Андрей Козлов. Получается, что бывший глава МЕНАТЕПа и бывший первый зампред ЦБ нужны были только на момент запуска программы.

Получается, что бывший глава МЕНАТЕПа и бывший первый зампред ЦБ нужны были только на момент запуска программы.

Еще в начале 2000 года банки, по утверждению «Денег», неохотно занимались кредитованием населения. «Русский стандарт» вышел на этот рынок через кредитование покупок в магазинах бытовой техники. «Плодотворные отношения установили сеть магазинов «М. Видео» и банк «Русский стандарт». С начала марта здесь можно приобрести в рассрочку видеомагнитофон, телевизор, моноблок, стиральную машину, посудомоечную машину, электрическую или газовую плиту, холодильник и морозильную камеру… Если для «М Видео» это скорее одна из услуг, привлекающих клиента, то «Русский стандарт» рассматривает совместную акцию только как пилотный проект глобальной потребительской программы. Уже в мае по аналогичной схеме банк планирует заключить соглашения с салонами сотовой связи, страховыми и туристическими агентствами, а также с магазинами, торгующими мебелью, недорогими (до $12 тыс.) автомобилями, компьютерами, домашними телефонными станциями и стройматериалами»,— писали «Деньги» в апреле 2000 года.

Конкуренты поначалу относились к идее «Русского стандарта» скептически. А тот тем временем стал выдавать кредитные карты клиентам, успешно погасившим товарный кредит. В какой-то момент «Русский стандарт» стал чуть ли не монополистом на рынке потребительского кредитования. Не в том смысле, что на его балансе было больше всего объемов выданных в кредит денег, а в том, что за деньгами граждане шли именно к нему. «Его опыт поначалу был воспринят остальными банками с известной долей скепсиса. Однако спустя всего год после выхода на рынок «Русского стандарта» все больше банков стали предлагать клиентам кредитные карты. А к концу 2002 года выпуском кредитных карт планирует заняться большинство основных игроков рынка пластиковых карт. Очевидно, попробовать выдавать кредитные карты банки убедили очереди из клиентов, жаждущих получить кредит в «Русском стандарте» под огромный по нынешним временам процент 39% годовых»,— утверждали «Деньги» в марте 2002 года.

Теперь же потребкредитование — самый динамичный банковский бизнес. На долю кредитов населению приходится больше четверти всего кредитного портфеля российских банков. Таким образом, за последние 20 лет продукт, считавшийся в лучшем случае экзотикой, а в худшем — социальной обузой, превратился в локомотив отрасли.

На долю кредитов населению приходится больше четверти всего кредитного портфеля российских банков. Таким образом, за последние 20 лет продукт, считавшийся в лучшем случае экзотикой, а в худшем — социальной обузой, превратился в локомотив отрасли.

Условия по ипотеке в разных странах мира

В России ипотеку воспринимают как бремя, которое придётся нести значительную часть жизни. Более половины россиян не готовы брать заём с действующей ставкой, каждый пятый согласился бы на покупку при 6% годовых, а десятая часть опрошенных — при 7–8%. Мы изучили средние ставки по ипотеке в других странах и выяснили, может ли житель России взять заём на жильё за рубежом.

Ставки по ипотеке за рубежом

Уже несколько лет Банк Японии держит краткосрочную процентную ставку без изменений на уровне -0,1%. В результате чего ставки по ипотеке самые низкие по сравнению с другими странами: десятилетний займ с фиксированной процентной ставкой может составлять 0,65%, а японский банк Sumitomo Mitsui Trust предлагает ставку в 0,53%.

В 2019 году ипотеку на 10 лет в стране можно взять со ставкой в 1%. Но первоначальный взнос должен достигать до 50% стоимости жилья, а ежемесячные платежи не могут превышать 35% заработка. Несмотря на столь низкий процент ипотечных платежей, только 46% немцев являются домовладельцами, что ниже среднего показателя в 69% по ЕС.

В июне 2019 года ставки по ипотечным кредитам во Франции достигли в среднем 1,23% по данным центрального банка страны. Банковская среда в стране чрезвычайно конкурентна, поэтому кредиторы пытаются привлечь клиентов выгодными предложениями.

- Великобритания 📌

В этом году средние ставки колеблются от 1,56% по ипотеке с фиксированной ставкой на 2 года до 2,65% по ипотеке с фиксированной ставкой на 10 лет.

В Великобритании, как и в других странах ЕС, существуют 2 вида займов: с плавающей процентной ставкой и с фиксированной на определённое количество лет, как правило, от двух до пяти, но могут достигать и десятилетнего срока.

Ипотеку выдают под 2,5-3,2% годовых. Особенно интересно то, что только в 2016 году срок её выплаты сократили до 105 лет. Столь растянутые во времени платежи позволяют ежемесячно расставатся с небольшими суммами, правда, наследники часто продают дома, чтобы погасить долг.

Средняя плавающая ставка по ипотеке в июне 2019 года составила 3,08%. Греческие банки опасаются выдавать займы из-за большого количества просроченных кредитов, поэтому процент вырос по сравнению с прошлым годом.

В 2019 году в Америке средняя ставка по ипотеке составит 3,12% при пятнадцатилетнем займе и 3,6% при займе длительностью до 30 лет.

Средняя ставка на покупку недвижимости у четырёх крупнейших кредиторов страны составляет 4,94%.

Снижение процентов по ипотечным займам наряду с ослаблением правил кредитования и неожиданным переизбранием правоцентристского правительства вызвало оживление на рынке жилья в Австралии. Цены на недвижимость в Сиднее выросли за последние два месяца впервые после двухлетнего падения.

Одна из самых высоких ставок по ипотеке среди других стран — 30%, что обусловлено высокой инфляцией. Тем не менее, граждане, которые вносят небольшой процент своего дохода в государственный банк, могут претендовать на ставку в 9% от Национального жилищного фонда.

Почему ипотека от Сбербанка дешевле за границей

Летом 2019 года российский интернет взорвал ролик, в котором мужчина показал плакат чешского отделения Сбербанка с ипотечной ставкой 0,8%. Правда, на сайте содержится информация об ипотеке от 2,29%. Так или иначе, зарубежное отделение банка предлагает более выгодные условия для займа, нежели в России.

Ничего удивительного в этом нет, по словам первого зампреда Сбербанка Льва Хасиса, низкий процент по ипотеке в стране зависит от ключевой ставки Центробанка (в Чехии – 2%, в России – 6,25% на 19.12.2019), уровня инфляции и низких ставок по вкладам.

Отрицательная ипотечная ставка – это возможно

Сложно поверить, но в некоторых странах заёмщики выплачивают банкам сумму меньшую, чем брали изначально.

Суть отрицательно ипотеки заключается в том, что с каждым месяцем остаток по кредиту уменьшается на сумму большую, чем ежемесячный платёж. Бывает и такое, что банк возвращает клиентам некоторую часть выплат. Подвох заключается в том, что банки не выплачивают своим клиентам проценты по вкладам, и даже могут вводить сервисные сборы за хранение средств.

Случаи отрицательной ипотеки возникали ранее по кредитам с нефиксированной ставкой, так как она зависит от ключевых банковских показателей, которые могут опускаться ниже нуля. В то же время при их росте поднимается и сумма ипотечного платежа. Но в августе 2019 года один из лидирующих датских банков Jyske Bank объявил о готовности выдавать ипотеку со ставкой -0,5% годовых на целых 10 лет.

Швейцарские покупатели тоже могут взять выгодный для себя заём. Национальный банк страны уже несколько лет сохраняет отрицательную процентную ставку, в этом году она составила -0.75%. Но швейцарские банки Zuger Kantonalbank и Grisons cantonal bank по нулевой и отрицательной ставке выдают лишь краткосрочные кредиты на большие суммы.

Можно ли взять ипотеку в другой стране

Раз в России ставка по ипотеке кажется такой высокой, возможно, стоит обратить внимание на европейские страны. Мы выбрали те, в которых нерезиденты могут приобрести жильё на приятных условиях.

Плавающая ипотечная ставка для нерезидента при займе от 6 до 25 лет может составить около 2%, фиксированная около 2,7%. Как правило, заём дают на 70-80% от стоимости жилья, но жителям стран, не входящих в Евросоюз, некоторые банки позволяют взять только до половины суммы. Регулярные платежи должны составлять не более 30% ежемесячного дохода. Заимодатель может попросить нерезидента открыть сберегательный счёт с депозитом на сумму от 24 ипотечных платежей.

Для нерезидента плавающая ставка составит 4,1-5%, фиксированная — 5,5-7% годовых. Оплатить с помощью ипотеки получится не более 70% жилья. Заём должен превышать €50.000, а выплаты не быть больше 30-35% от ежемесячного дохода. Гасить ипотеку можно от 5 до 25 лет.

Средняя ипотечная ставка для нерезидента составит от 1,70% до 3,60% годовых. Взять можно до 60% от стоимости жилья, при этом некоторые кредиторы устанавливают минимальную сумму займа в €50.000. Выплачивать ипотеку можно до 20 лет.

Плавающая ставка по ипотеке для нерезидента составит 1,8-3% годовых, фиксированная — 2-4,5%. Но денег придётся потратить в 10 раз больше, нежели в Испании, минимальная сумма займа в Швейцарии — более €500.000. С помощью ипотеки можно оплатить половину недвижимости и гасить её на протяжении 10 лет.

- Великобритания 📌

С плавающей ставкой нерезиденту придётся отдавать 3% годовых, с фиксированной — 4,5-6%. Взять заём можно на 70% от стоимости недвижимости, а выплачивать придётся не менее 5 лет. Ежемесячный платёж не должен превышать 40% от дохода покупателя. Правда, вложиться придётся больше, чем в перечисленных выше странах, размер займа должен стартовать от €1,5 млн.

Ставка по ипотеке для нерезидентов выше, чем в странах с более развитой экономикой. Так россиянин может приобрести недвижимость со ставкой 7-14% годовых. Тем не менее занять можно до 70% от стоимости жилья, но не более €100.000, а отдавать деньги 20 лет.

Так россиянин может приобрести недвижимость со ставкой 7-14% годовых. Тем не менее занять можно до 70% от стоимости жилья, но не более €100.000, а отдавать деньги 20 лет.

Как видите, иностранец может взять ипотеку за рубежом и даже не под самые высокие проценты. К тому же, можно обратиться в зарубежное отделение привычного россиянам Сбербанка, где ставка по ипотеке будет ниже, чем на родине. Тем не менее стоит учитывать, что стоимость недвижимости во многих европейских странах достаточно высока, а уровень дохода не должен вызывать сомнений, так как в большинстве случаев ежемесячный платёж не может превышать 30% от вашего регулярного заработка. Так что квартира в новостройке в ипотеку на родине может оказаться не таким уж и плохим решением.

Банки Турции — какие проценты по вкладам, новости на Status Property

Турецкие банки, как и другие подобные финансовые организации мира, являются держателями денежного капитала и других активов. В Турции на сегодняшний день это надежные во всех отношениях учреждения, позволяющие покупать в кредит на значительные суммы. Спектр и качество услуг, предоставляемых в банках Турции, можно сравнить с европейскими финансово-кредитными организациями.

Спектр и качество услуг, предоставляемых в банках Турции, можно сравнить с европейскими финансово-кредитными организациями.

В Турецкой Республике функционируют 49 банков, среди которых есть государственные, коммерческие, инвестиционные учреждения, а также банки участия. Они составляют 88 % всей финансовой отрасли в государственной экономике.

Главную роль играет Центральный банк Турции, который отвечает за развитие экономики в стране и подержание стабильных показателей в ценовой политике, регуляции валютного рынка, и прочее.

Решающая роль в регулировании принадлежит государственным банкам. Коммерческие учреждения также повсеместно востребованы и предоставляют около 40 % всех кредитов в державе.

Самые большие банки Турции:

- Холдинг Akbank с филиалами в разных странах мира.

- FinansBank – одна из крупнейших организаций в государстве, которая является группой банков с участниками из 3 держав, с главенствующим подразделением в Турецкой Республике.

- DenizBankA.Ş. является крупным частным банком в Турции. В настоящее время он принадлежит Emirates NBD. С 2012 по 2019 гг. он принадлежал и контролировался ведущим российским банком Сбербанк)

- Yapikredi Bankası.

- Türkiye Garanti Bankası.

- Ziraat Bankası.

- Vakıf Bank.

- Halk Bank и другие турецкие, и иностранные организации.

Открыть счет в одном из турецких банков может не только житель Турции, но и иностранный гражданин. В результате, клиент получает возможность использовать весь доступный сервис в сфере финансов: получать зарплату на карточку, совершать покупки, оформлять кредит или ипотеку на приобретение недвижимости, депозит и многое другое.

В Турции также работает сеть банкоматов и в любом из них доступно снятие наличных, но при этом берется комиссия за услуги, размер которой варьирует в зависимости от выбранного финансового учреждения.

Читайте также: Личный опыт. Турция глазами покупателей недвижимости во время карантина

Депозиты в банках Турции

Многих иностранных граждан, владеющих собственностью в Республике, интересует вопрос, касающийся депозитов в Турции и сбережения своих средств. Это действительно удобно, если Вы намерены переехать в Турцию и не оставлять свои накопленные сбережения в другой державе, а иметь к ним быстрый доступ.

Это действительно удобно, если Вы намерены переехать в Турцию и не оставлять свои накопленные сбережения в другой державе, а иметь к ним быстрый доступ.

На сегодняшний день турецкий финансовый рынок и банки стараются привлечь капиталовложения граждан, поэтому готовы предложить хорошие ставки по депозитам в Турции.

Проценты по вкладам в банках Турции 2020 зависят от каждой конкретной кредитно-финансовой организации. Ориентиром служит Центральный Банк Турции.

Согласно официальным данным, приведем информацию, относительно того, какая ключевая ставка банка Турции и, для наглядности, как изменялась она из года в год.

Процентная ставка в Турции, график

Размер учетной ставки Центрального банка упал в мае 2020 года до 8,25%.

Изменения процентной ставки в ЦБТ, история

Процентные ставки в банках Турции – какое учреждение выбрать

Чтобы разобраться в этом вопросе, есть два варианта: проверить существующую актуальную информацию в интернете, либо обратиться за помощью к специалистам. Так, на некоторых интернет-порталах есть консолидированные данные по всем финансовым организациям страны.

Так, на некоторых интернет-порталах есть консолидированные данные по всем финансовым организациям страны.

Лидирующими банками Турции с хорошим доходом по вкладам и высокими годовыми процентными ставками (около 7-9 %) являются:

- ING Bank;

- Fibabanka;

- Alternarif Bank;

- Halkbank;

- Yapi Kredi и другие.

Важно знать, что в Турции действуют законодательные правила, защищающие вкладчиков и гарантирующие возврат депозита, размером до 100 000 лир в случае банкротства учреждения.

Денежные переводы в банках Турции

Что касается актуальной темы переводов через карточки турецких банков, на текущий момент это не представляет никаких трудностей. Все переводы из Турции делаются быстро и безопасно в разных банковских организациях страны. Срок осуществления перевода – от нескольких минут, до суток. Различные финансовые организации берут разную комиссию за предоставление своих услуг.

Чтобы перевести деньги и СНГ в Турцию, можно воспользоваться разными системами: Western Union, АзияЭкспресс, MoneyGram и другие. Для этого отправитель при себе должен иметь паспорт и данные получателя. Процент за услуги будет зависеть от суммы и в большей части случаев составляет от 1 до 3%.

Для этого отправитель при себе должен иметь паспорт и данные получателя. Процент за услуги будет зависеть от суммы и в большей части случаев составляет от 1 до 3%.

Чтобы перевести средства из Турции в страны СНГ, банки Турции предлагают разные способы:

- С банковской карты на карту (предварительно нужно уточнить в своем банке, доступна ли такая услуга).

- СВИФТ платежи (минус – идет перевод около недели).

- Система международных банковских переводов (если клиент согласен на большую комиссию, деньги будут доставлены адресату немедленно).

Банковская система Турции активно развивается и на сегодня готова предложить местным, и иностранным клиентам широкий спектр услуг, высокое качество обслуживания и гарантии безопасности сбережений.

Вправе ли банк начислить комиссию при выдаче кредита?

Решили взять кредит, а банк соглашается выдать деньги только при условии оплаты услуги по открытию и ведению счета. Законно ли это?

Законно ли это?

Часто клиенты банков, выплачивая кредиты, вынуждены отдавать суммы, превышающие те, на которые они рассчитывали вначале. Это происходит потому, что кредитные организации закладывают в итоговую сумму стоимость услуг, которые не являются обязательными в силу требований закона. Давайте разберемся, как не переплатить лишнего при получении кредита.

Как формируется ставка банковского процента и от чего зависит ее размер?

Основные расходы заемщика будут связаны с банковскими процентами. Это сумма, которую необходимо уплатить кредитной организации за пользование предоставленными денежными средствами.

Есть четкие закономерности формирования ставки банковского процента, единые для всех кредитных организаций. Их понимание позволит принять решение о том, стоит ли брать кредит, оценить выгодность проекта и возможные риски.

В основе ставки банковского процента лежит ключевая ставка Центрального банка. Поясним: ЦБ является основным кредитором для всех кредитных организаций, т.е. он выдает им денежные средства в кредит под определенный процент. Этот процент и есть ключевая ставка. Она была принята Банком России 13 сентября 2013 г. С 17 декабря 2018 г. ее размер составляет 7,75%1.

Поясним: ЦБ является основным кредитором для всех кредитных организаций, т.е. он выдает им денежные средства в кредит под определенный процент. Этот процент и есть ключевая ставка. Она была принята Банком России 13 сентября 2013 г. С 17 декабря 2018 г. ее размер составляет 7,75%1.

Поскольку выдавать кредиты населению под проценты, меньшие либо равные ключевой ставке, убыточно для кредитных организаций, они начисляют дополнительные проценты, размер которых зависит от множества факторов. Так, например, для заемщика большой кредит будет дешевле маленького, а краткосрочный кредит без обеспечения всегда будет дороже, чем долгосрочный с залогом недвижимости.

Ограничивает ли закон процентную ставку по кредитам?

В целях кредитования юридических лиц и индивидуальных предпринимателей законодатель максимальную процентную ставку не ограничивает. Она определяется условиями рынка. Как показывает практика, кредитные организации ориентируются на предложения конкурентов и стараются предоставить клиентам максимально удобные условия.

На рынке кредитования физических лиц ситуация складывается иначе. Особенно это касается рынка микрокредитов, которые берутся на небольшой срок. В этом случае скорость выдачи кредита для заемщика выходит на первый план, чем и пользуются недобросовестные микрофинансовые организации, устанавливая очень высокие проценты. В результате к моменту возврата кредита сумма процентов превышает его в разы.

Выходом стало принятие закона2, которым установлены ограничения на предельную процентную ставку для физических лиц. С 28 января 2019 г. предельная процентная ставка не может превышать 1,5% в день, а с 1 июля 2019 г. – 1%.

Помните: чтобы не попасться в руки недобросовестных кредиторов, нужно обязательно обратить внимание на значение полной ставки кредита (указывается в правом верхнем углу первого листа) и ее соответствие всем платежам, обозначенным в договоре. Если что-то вызывает сомнения, лучше отказаться от кредита.

Обязательно ли открывать банковский счет при получении кредита?

Одно из стандартных требований, выдвигаемых банками при заключении кредитных договоров, касается открытия и ведения банковского счета заемщика. Это необходимо для выдачи кредита путем перечисления денежных средств банка на открытый заемщику счет, для зачисления и списания денежных средств заемщика.

Это необходимо для выдачи кредита путем перечисления денежных средств банка на открытый заемщику счет, для зачисления и списания денежных средств заемщика.

Причем если физические лица имеют право на получение кредитных средств как в наличной, так и в безналичной форме, то юридические лица обязаны все расчеты проводить только в безналичной форме. То есть альтернативы выдачи кредита путем зачисления денежных средств на банковский счет просто нет.

При этом иногда кредитные организации выдают кредит только при условии оплаты услуги по открытию и ведению счета.

Должны ли физлица платить за открытие и ведение счета?

Помимо банковского процента кредитные организации часто закладывают в стоимость кредита дополнительные финансовые условия, называемые комиссиями за совершение определенных действий.

Перечень возможных комиссий разнообразен, одной из них является комиссия за открытие и ведение счета. Чтобы разобраться, насколько законным является это требование банка, заемщиков снова необходимо разделить на две категории – физические и юридические лица.

Чтобы разобраться, насколько законным является это требование банка, заемщиков снова необходимо разделить на две категории – физические и юридические лица.

Для физлиц данный вопрос урегулирован законом. Если условиями договора потребительского кредита (займа) предусмотрено открытие заемщику банковского счета, то все операции по нему, включая открытие такого счета и зачисление на него кредита (займа), должны осуществляться кредитором бесплатно3.

Таким образом, существует прямой запрет на взимание с физического лица платы за открытие и ведение счета по кредиту. Данный вывод подтверждается судебной практикой, складывающейся в пользу потребителей4.

А юрлица и ИП должны уплачивать комиссию за открытие и ведение счета?

С юридическими лицами и индивидуальными предпринимателями все сложнее. Прямого законодательного запрета на установление такой комиссии нет.

Вместе с тем условия договора определяются по усмотрению сторон5. И комиссионное вознаграждение по банковским операциям устанавливается кредитной организацией по соглашению с клиентом6. Иными словами, договоренности сторон по данному вопросу, закрепленные в договоре, имеют приоритетное значение. Именно поэтому следует внимательно изучать текст кредитного договора при его подписании.

И комиссионное вознаграждение по банковским операциям устанавливается кредитной организацией по соглашению с клиентом6. Иными словами, договоренности сторон по данному вопросу, закрепленные в договоре, имеют приоритетное значение. Именно поэтому следует внимательно изучать текст кредитного договора при его подписании.

Ситуацию, касающуюся ссудных счетов, т.е. тех, которые открываются при выдаче кредитов, разъяснил ЦБ7. Банк России указал, что ссудные счета используются лишь для отражения в балансе банка образования и погашения ссудной задолженности, т.е. операций по предоставлению заемщикам и возврату ими денежных средств в соответствии с заключенными кредитными договорами (Вестник Банка России, 2003, № 50).

Таким образом, действия банка по открытию и ведению ссудного счета нельзя квалифицировать как самостоятельную банковскую услугу, поскольку при предоставлении кредита такой счет открывается банком автоматически. Следовательно, комиссия за открытие и ведение ссудного счета взиматься банком не может.

Другое дело – комиссия за открытие и ведение текущего счета клиента, по которому тот вправе совершать различные операции.

Так, чаще суды отказывают в удовлетворении требований заемщиков о возврате суммы уплаченной комиссии. В таких случаях суды ссылаются на то, что в законе ограничения на взимание комиссий за совершение банком операций в рамках кредитного договора отсутствуют. При этом стороны фактически договорились включить сумму комиссии в стоимость кредита8.

Какие еще финансовые условия кредитования банк может выставить и законно ли это?

Помимо комиссии за открытие и ведение счета кредитные организации могут включить в условие кредитного договора и иные виды комиссий, например за выдачу кредита, за его досрочное погашение и другие. В силу сложившейся судебной практики в ряде случаев такие комиссии могут быть признаны незаконными. Особенно если уплатить их предлагается гражданину, а не юридическому лицу.

Обратите внимание: для физических лиц банки обязаны в договоре указывать полную сумму кредита, включая все расходы. Но для индивидуальных предпринимателей и юридических лиц такое требование отсутствует. В связи с этим дополнительные финансовые условия кредитования нередко содержатся в тексте договора и в отдельное поле не выносятся, с размером процентов не суммируются.

Как избежать непредвиденных дополнительных расходов?

Главное – внимательно изучить условия кредитного договора на стадии его подписания.

Часто в договоре делают отсылки к типовым условиям, которые устанавливаются кредитной организацией и применяются ко всем заемщикам. Там могут быть указаны важные условия о порядке и сроках начисления комиссий, штрафных санкций и т.д. Потому эти положения игнорировать нельзя.

Для физических лиц основным значением является «полная стоимость кредита» (ПСК) – сумма, которая должна быть указана в правом верхнем углу первого листа кредитного договора.

Кредитная организация обязана включить в ПСК все суммы платежей, подлежащих уплате в связи с выдачей кредита. Из значения ПСК легко понять, какие дополнительные платежи были включены в договор, даже если клиенту об этом не сообщалось. Невключение отдельной суммы в ПСК является основанием для обращения с жалобой в уполномоченные государственные органы.

Для юридических лиц значение ПСК законодательно не закреплено. Поэтому при заключении кредитного договора необходимо оговаривать все суммы, подлежащие уплате отдельно. Кредитная организация может пойти навстречу клиенту и изменить некоторые условия договора, включая комиссии. В противном случае стоит обратиться в банк, предлагающий приемлемые условия.

Как вернуть излишне уплаченные деньги?

Кредитный договор, заключенный с физическим лицом, является договором присоединения. Это значит, что условия такого договора определяются банком, а заемщик принимает их путем присоединения к договору. Следовательно, на часть условий гражданин влияние оказать не может. Поэтому в случае заключения договора на невыгодных условиях, в том числе в части комиссий, гражданин может обратиться в Роспотребнадзор, прокуратуру или суд за защитой своих нарушенных прав. Существует положительная судебная практика, когда суды встают на сторону потребителя и взыскивают с кредитных организаций суммы необоснованно начисленных комиссий.

Следовательно, на часть условий гражданин влияние оказать не может. Поэтому в случае заключения договора на невыгодных условиях, в том числе в части комиссий, гражданин может обратиться в Роспотребнадзор, прокуратуру или суд за защитой своих нарушенных прав. Существует положительная судебная практика, когда суды встают на сторону потребителя и взыскивают с кредитных организаций суммы необоснованно начисленных комиссий.

1 Информация Банка России от 8 февраля 2019 г. «Банк России принял решение сохранить ключевую ставку на уровне 7,75% годовых».

2 Федеральный закон от 27 декабря 2018 г. № 554-ФЗ «О внесении изменений в Федеральный закон “О потребительском кредите (займе)” и Федеральный закон “О микрофинансовой деятельности и микрофинансовых организациях”».

3 Часть 17 ст. 5 Федерального закона от 21 декабря 2013 г. № 353-ФЗ «О потребительском кредите (займе)».

4 См. Обзор судебной практики Верховного Суда РФ № 2 (утв. Президиумом ВС РФ 26 июня 2015 г.), Постановление Президиума ВАС РФ от 17 ноября 2009 г. № 8274/09 по делу № А50-17244/2008 и др.

Обзор судебной практики Верховного Суда РФ № 2 (утв. Президиумом ВС РФ 26 июня 2015 г.), Постановление Президиума ВАС РФ от 17 ноября 2009 г. № 8274/09 по делу № А50-17244/2008 и др.

5 Часть 4 ст. 421 Гражданского кодекса РФ.

6 Статья 29 Федерального закона от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности».

7 Информационное письмо Банка России от 29 августа 2003 г. № 4 «Обобщение практики применения Федерального закона “О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма”».

8 См., например, решение Арбитражного суда Чувашской Республики от 13 декабря 2016 г. по делу № А79-10071/2016.

Определение сложных процентов

Что такое сложный процент?

Сложные проценты (или сложные проценты) — это проценты по ссуде или депозиту, рассчитываемые как на основе первоначальной основной суммы, так и накопленных процентов за предыдущие периоды. Считается, что сложный процент зародился в Италии 17-го века, сложный процент можно рассматривать как «процент на процент», он заставляет сумму расти быстрее, чем простой процент, который рассчитывается только на основную сумму.

Считается, что сложный процент зародился в Италии 17-го века, сложный процент можно рассматривать как «процент на процент», он заставляет сумму расти быстрее, чем простой процент, который рассчитывается только на основную сумму.

Ставка начисления сложных процентов зависит от частоты начисления сложных процентов, так что чем больше количество периодов начисления сложных процентов, тем больше сложный процент. Таким образом, сумма сложных процентов, начисленных на 100 долларов США с начислением 10% годовых, будет ниже, чем сумма сложных процентов, начисленных на 100 долларов США с начислением 5% годовых в течение того же периода времени. Поскольку эффект процентной ставки может приносить все более положительную прибыль на основе первоначальной основной суммы, ее иногда называют «чудом сложных процентов».»

Ключевые выводы

- Сложные проценты (или сложные проценты) — это проценты, начисляемые на первоначальную основную сумму, которая также включает все накопленные проценты за предыдущие периоды по депозиту или ссуде.

- Сложные проценты рассчитываются путем умножения первоначальной основной суммы на единицу плюс годовая процентная ставка, повышенная до количества составных периодов минус один.

- Проценты могут начисляться по любому заданному графику периодичности, от непрерывного до ежедневного или ежегодного.

- При расчете сложных процентов количество периодов начисления сложных процентов имеет большое значение.

Общие сведения о сложных процентах

Расчет сложных процентов

Сложные проценты рассчитываются путем умножения первоначальной основной суммы на единицу плюс годовая процентная ставка, повышенная на количество составных периодов минус один. Затем из полученной стоимости вычитается общая начальная сумма ссуды.

Кэти Керпель {Copyright} Investopedia, 2019.

Формула расчета сложных процентов:

- Сложные проценты = общая сумма основной суммы долга и процентов в будущем (или будущая стоимость) минус текущая сумма основного долга (или приведенная стоимость)

= [P (1 + i ) n ] — P

= P [(1 + i ) n — 1]

Где:

P = основной

i = номинальная годовая процентная ставка в процентах

n = количество периодов начисления сложных процентов

Возьмите трехлетний заем в размере 10 000 долларов США под 5% годовых. Какая будет сумма процентов? В этом случае это будет:

Какая будет сумма процентов? В этом случае это будет:

10 000 долларов США [(1 + 0,05) 3 — 1] = 10 000 долларов США [1,157625 — 1] = 1 576,25 доллара США

Рост сложных процентов

Используя приведенный выше пример, поскольку сложные проценты также учитывают накопленные проценты за предыдущие периоды, сумма процентов не будет одинаковой для всех трех лет, как это было бы с простыми процентами. При этом общая сумма процентов, подлежащих выплате за трехлетний период по этой ссуде, составляет 1576 долларов.25, проценты, подлежащие выплате в конце каждого года, показаны в таблице ниже.

Периоды начисления процентов

При расчете сложных процентов количество периодов начисления сложных процентов имеет большое значение. Основное правило состоит в том, что чем больше количество периодов начисления сложных процентов, тем больше сумма сложных процентов.

Следующая таблица демонстрирует разницу, которую может составить количество периодов начисления сложных процентов для ссуды в размере 10 000 долларов США с годовой процентной ставкой 10% в течение 10-летнего периода.

Сложные проценты могут значительно повысить доходность инвестиций в долгосрочной перспективе. В то время как вклад в размере 100 000 долларов, который получает 5% простых годовых процентов, принесет 50 000 долларов в виде общих процентов за 10 лет, годовые сложные проценты в размере 5% на 10 000 долларов составят 62 889,46 долларов за тот же период. Если бы вместо этого период начисления сложных процентов выплачивался ежемесячно в течение того же 10-летнего периода под 5% сложных процентов, общая сумма процентов вырастала бы до 64 700,95 долларов.

Расчет компаундирования в Excel

Если со времен уроков математики прошло некоторое время, не бойтесь: есть удобные инструменты, которые помогут сложить числа.Многие калькуляторы (как карманные, так и компьютерные) имеют функции экспоненты, которые можно использовать для этих целей. Если возникают более сложные сложные задачи, они могут быть выполнены с помощью Microsoft Excel тремя различными способами.

- Первый способ рассчитать сложные проценты — это умножить новый баланс каждого года на процентную ставку.

Предположим, вы кладете 1000 долларов на сберегательный счет с годовой процентной ставкой 5% и хотите рассчитать остаток через пять лет.В Microsoft Excel введите «Год» в ячейку A1 и «Баланс» в ячейку B1. Введите годы от 0 до 5 в ячейки с A2 по A7. Сальдо за год 0 составляет 1000 долларов, поэтому вы должны ввести «1000» в ячейку B2. Затем введите «= B2 * 1,05» в ячейку B3. Затем введите «= B3 * 1.05» в ячейку B4 и продолжайте делать это, пока не дойдете до ячейки B7. В ячейке B7 вычисление будет «= B6 * 1,05». Наконец, вычисленное значение в ячейке B7 — 1276,28 доллара — это остаток на вашем сберегательном счете через пять лет. Чтобы найти значение сложных процентов, вычтите 1000 долларов из 1276 долларов.n) — P. »В третьей строке модуля введите« Конечная функция ». Вы создали макрос функции для расчета сложной процентной ставки. Продолжая с той же таблицы Excel выше, введите« Сложный процент »в ячейку A6 и введите «= Compound_Interest (B1, B2, B3).» Это даст вам значение 276,28 доллара США, что согласуется с первыми двумя значениями.

Предположим, вы кладете 1000 долларов на сберегательный счет с годовой процентной ставкой 5% и хотите рассчитать остаток через пять лет.В Microsoft Excel введите «Год» в ячейку A1 и «Баланс» в ячейку B1. Введите годы от 0 до 5 в ячейки с A2 по A7. Сальдо за год 0 составляет 1000 долларов, поэтому вы должны ввести «1000» в ячейку B2. Затем введите «= B2 * 1,05» в ячейку B3. Затем введите «= B3 * 1.05» в ячейку B4 и продолжайте делать это, пока не дойдете до ячейки B7. В ячейке B7 вычисление будет «= B6 * 1,05». Наконец, вычисленное значение в ячейке B7 — 1276,28 доллара — это остаток на вашем сберегательном счете через пять лет. Чтобы найти значение сложных процентов, вычтите 1000 долларов из 1276 долларов.n) — P. »В третьей строке модуля введите« Конечная функция ». Вы создали макрос функции для расчета сложной процентной ставки. Продолжая с той же таблицы Excel выше, введите« Сложный процент »в ячейку A6 и введите «= Compound_Interest (B1, B2, B3).» Это даст вам значение 276,28 доллара США, что согласуется с первыми двумя значениями.

Использование других калькуляторов

Как упоминалось выше, в Интернете предлагается ряд бесплатных калькуляторов сложных процентов, и многие портативные калькуляторы также могут выполнять эти задачи.

- Бесплатный калькулятор сложных процентов, предлагаемый на сайте Financial-Calculators.com, прост в использовании и предлагает выбор частоты от дня до года. Он включает в себя возможность выбора непрерывного сложения, а также позволяет вводить фактические календарные даты начала и окончания. После ввода необходимых данных расчета результаты показывают заработанные проценты, будущую стоимость, годовую процентную доходность (APY), которая является мерой, включающей начисление сложных процентов и ежедневные проценты.

- Investor.gov, веб-сайт, управляемый Комиссией по ценным бумагам и биржам США (SEC), предлагает бесплатный онлайн-калькулятор сложных процентов. Калькулятор довольно прост, но он позволяет вводить ежемесячные дополнительные депозиты основному лицу, что полезно для расчета доходов, когда вносятся дополнительные ежемесячные сбережения.

- Бесплатный онлайн-калькулятор процентов с некоторыми дополнительными функциями доступен на TheCalculatorSite.com. Этот калькулятор позволяет производить расчеты для различных валют, учитывать ежемесячные депозиты или снятия, а также автоматически рассчитывать ежемесячные депозиты или снятия с поправкой на инфляцию.

Частота смешивания

Проценты могут начисляться по любому заданному графику периодичности, от ежедневного до ежегодного. Существуют стандартные графики частоты начисления сложных процентов, которые обычно применяются к финансовым инструментам.

Обычно для сберегательного счета в банке используется ежедневный график начисления сложных процентов. Для компакт-диска типичные графики частоты начисления сложных процентов — ежедневно, ежемесячно или раз в полгода; для счетов денежного рынка — часто ежедневно. Для жилищных ипотечных ссуд, ссуд под залог недвижимости, ссуд для личного бизнеса или счетов по кредитным картам обычно применяется ежемесячный график начисления сложных процентов.

Также могут быть разные временные рамки, в течение которых начисленные проценты фактически зачисляются на существующий баланс. Проценты по счету могут начисляться ежедневно, но только ежемесячно. Только когда проценты фактически зачисляются или добавляются к существующему балансу, они начинают приносить дополнительные проценты на счет.

Некоторые банки также предлагают так называемое непрерывное начисление сложных процентов, которое добавляет проценты к основной сумме в каждый возможный момент.С практической точки зрения, это не намного больше, чем ежедневные сложные проценты, если вы не хотите вкладывать деньги и снимать их в тот же день.

Более частое начисление сложных процентов выгодно инвестору или кредитору. Для заемщика все наоборот.

Временная стоимость денег Возмещение

Понимание временной стоимости денег и экспоненциального роста, создаваемого сложным капиталом, важно для инвесторов, стремящихся оптимизировать свои доходы и распределение богатства.

Формула для получения будущей стоимости (FV) и текущей стоимости (PV) выглядит следующим образом:

FV = PV (1 + i) n и PV = FV / (1 + i) n

Например, будущая стоимость 10 000 долларов США составит 5% годовых в течение трех лет:

= 10 000 долларов США (1 + 0,05) 3

= 10 000 долл. США (1 157 625 долл. США)

= 11 576,25 долл. США

Приведенная стоимость 11 576,25 долларов США со скидкой 5% на три года:

= 11 576 долларов США.25 / (1 + 0,05) 3

= 11 576,25 долл. США / 1 157 625 долл. США

= 10 000 долларов США

Обратное значение 1,157625, равное 0,8638376, в данном случае является коэффициентом дисконтирования.

Рассмотрение по «Правилу 72»

Так называемое Правило 72 рассчитывает приблизительное время, в течение которого инвестиции удвоятся при заданной норме прибыли или процентах «i», и определяется выражением (72 / i). Его можно использовать только для годового начисления процентов.

Его можно использовать только для годового начисления процентов.

Например, инвестиция с годовой доходностью 6% удвоится через 12 лет.Таким образом, инвестиции с годовой доходностью 8% увеличатся вдвое за девять лет.

Совокупный годовой темп роста (CAGR)

Совокупный годовой темп роста (CAGR) используется для большинства финансовых приложений, которые требуют расчета единого темпа роста за период времени.

Допустим, ваш инвестиционный портфель вырос с 10 000 до 16 000 долларов за пять лет; что такое CAGR? По сути, это означает, что PV = — 10 000 долларов США, FV = 16 000 долларов США и nt = 5, поэтому переменная «i» должна быть вычислена.Используя финансовый калькулятор или Excel, можно показать, что i = 9,86%.

Согласно соглашению о движении денежных средств, ваши первоначальные инвестиции (PV) в размере 10 000 долларов США отображаются с отрицательным знаком, поскольку они представляют собой отток средств. Чтобы найти «i» в приведенном выше уравнении, PV и FV обязательно должны иметь противоположные знаки.

CAGR Реальные приложения

CAGR широко используется для расчета доходности за периоды времени для акций, паевых инвестиционных фондов и инвестиционных портфелей.CAGR также используется для определения того, превышал ли управляющий паевым инвестиционным фондом или управляющий портфелем рыночную норму прибыли в течение определенного периода времени. Если, например, рыночный индекс обеспечил совокупную доходность 10% за пятилетний период, но управляющий фондом получил только 9% годовой доходности за тот же период, то управляющий отстал от рынка.

CAGR также можно использовать для расчета ожидаемых темпов роста инвестиционных портфелей в течение длительных периодов времени, что полезно для таких целей, как накопление средств на пенсию.Рассмотрим следующие примеры:

Пример 1: Не склонный к риску инвестор доволен скромной 3% годовой доходностью своего портфеля. Таким образом, ее нынешний портфель в 100 000 долларов вырастет до 180 611 долларов через 20 лет. Напротив, толерантный к риску инвестор, ожидающий годовой доходности своего портфеля в размере 6%, через 20 лет увидит, что 100 000 долларов вырастут до 320 714 долларов.

Напротив, толерантный к риску инвестор, ожидающий годовой доходности своего портфеля в размере 6%, через 20 лет увидит, что 100 000 долларов вырастут до 320 714 долларов.

Пример 2: CAGR можно использовать для оценки того, сколько нужно убрать, чтобы сэкономить для конкретной цели.Пара, которая хотела бы сэкономить 50 000 долларов в течение 10 лет на первоначальный взнос за квартиру, должна будет экономить 4 165 долларов в год, если они предполагают, что годовой доход (CAGR) составит 4% от своих сбережений. Если они готовы пойти на небольшой дополнительный риск и рассчитывать на среднегодовой темп роста 5%, им нужно будет ежегодно экономить 3975 долларов.

Пример 3: CAGR также можно использовать для демонстрации преимуществ инвестирования в более раннем, чем в более позднем возрасте. Если цель состоит в том, чтобы сэкономить 1 миллион долларов к выходу на пенсию в возрасте 65 лет, исходя из среднегодового роста в 6%, 25-летнему человеку нужно будет откладывать 6 462 доллара в год для достижения этой цели. С другой стороны, 40-летнему человеку нужно было бы сэкономить 18 227 долларов, или почти в три раза больше, чтобы достичь той же цели.

С другой стороны, 40-летнему человеку нужно было бы сэкономить 18 227 долларов, или почти в три раза больше, чтобы достичь той же цели.

- CAGR также часто встречается в экономических данных. Вот пример: ВВП на душу населения Китая увеличился с 193 долларов в 1980 году до 6091 долларов в 2012 году. Каков годовой рост ВВП на душу населения за этот 32-летний период? Темп роста «i» в данном случае составляет впечатляющие 11,4%.

Плюсы и минусы компаундирования

Хотя магия сложного капитала привела к апокрифической истории Альберта Эйнштейна, назвавшего его восьмым чудом света или величайшим изобретением человека, сложное образование также может работать против потребителей, у которых есть ссуды с очень высокими процентными ставками, например, задолженность по кредитной карте.Баланс кредитной карты в размере 20 000 долларов США с ежемесячной процентной ставкой 20% приведет к общей сумме сложных процентов в размере 4388 долларов США за год или около 365 долларов США в месяц.

С положительной стороны, магия начисления сложных процентов может работать вам на пользу, когда дело касается ваших инвестиций, и может стать мощным фактором создания богатства. Экспоненциальный рост за счет сложных процентов также важен для смягчения факторов разрушения богатства, таких как рост стоимости жизни, инфляция и снижение покупательной способности.

Паевые инвестиционные фонды предлагают инвесторам один из самых простых способов воспользоваться преимуществами сложных процентов. Если вы решите реинвестировать дивиденды, полученные от взаимного фонда, вы приобретете больше акций фонда. Со временем накапливается больше сложных процентов, и цикл покупки большего количества акций будет продолжать способствовать росту стоимости инвестиций в фонд.

Рассмотрим инвестиционный паевой инвестиционный фонд, открытый с начальными 5000 долларов и ежегодным приростом в 2400 долларов. При средней годовой доходности 12% за 30 лет будущая стоимость фонда составляет 798 500 долларов. Сложный процент — это разница между денежными средствами, внесенными в инвестиции, и фактической будущей стоимостью инвестиций. В этом случае при внесении 77 000 долларов США или совокупного взноса в размере 200 долларов США в месяц в течение 30 лет сложные проценты составляют 721 500 долларов США от будущего баланса.

Сложный процент — это разница между денежными средствами, внесенными в инвестиции, и фактической будущей стоимостью инвестиций. В этом случае при внесении 77 000 долларов США или совокупного взноса в размере 200 долларов США в месяц в течение 30 лет сложные проценты составляют 721 500 долларов США от будущего баланса.

Конечно, доходы от сложных процентов подлежат налогообложению, если только деньги не находятся на счете, защищенном от налогов; обычно он облагается налогом по стандартной ставке, установленной для налоговой категории налогоплательщика.

Инвестиции со сложными процентами

Инвестор, который выбирает план реинвестирования в рамках брокерского счета, по сути, использует возможность начисления сложных процентов во все, что он инвестирует.Инвесторы также могут получить сложный процент при покупке облигации с нулевым купоном. Традиционные выпуски облигаций обеспечивают инвесторам периодические выплаты процентов на основе первоначальных условий выпуска облигаций, и, поскольку они выплачиваются инвестору в форме чека, проценты не складываются.

Бескупонные облигации не отправляют инвесторам процентные чеки; вместо этого облигации этого типа приобретаются со скидкой к их первоначальной стоимости и со временем растут. Эмитенты бескупонных облигаций используют возможность начисления сложных процентов для увеличения стоимости облигации, чтобы она достигла своей полной цены к моменту погашения.

Компаундирование также может работать на вас при выплате кредита. Например, если вы будете выплачивать половину ипотечного кредита дважды в месяц вместо того, чтобы вносить полную выплату один раз в месяц, это сократит ваш период амортизации и сэкономит вам значительную сумму процентов.

Кстати о займах…

Определение начисления процентов

Закон о правде в кредитовании (TILA) требует, чтобы кредиторы раскрывали условия кредита потенциальным заемщикам, включая общую сумму процентов в долларах, подлежащую выплате в течение срока действия кредита, и то, начисляются ли проценты простым или сложным образом.

Другой метод — сравнить процентную ставку по ссуде с ее годовой процентной ставкой (APR), которую TILA также требует от кредиторов. Годовая процентная ставка конвертирует финансовые расходы по вашему кредиту, которые включают все проценты и комиссии, в простую процентную ставку. Существенная разница между процентной ставкой и годовой процентной ставкой означает один или оба из двух сценариев: в вашем ссуде используются сложные проценты или в дополнение к процентам он включает огромные комиссии по ссуде. Даже когда речь идет о ссуде одного и того же типа, диапазон годовых может сильно различаться между кредиторами в зависимости от комиссий финансового учреждения и других затрат.

Обратите внимание, что процентная ставка, которую вы взимаете, также зависит от вашего кредита. Ссуды, предлагаемые тем, у кого есть отличная кредитоспособность, имеют значительно более низкие процентные ставки, чем те, которые взимаются с лиц с плохой кредитной историей.

Часто задаваемые вопросы

Что такое простое определение сложных процентов?

Сложные проценты — это явление, при котором проценты, связанные с банковским счетом, ссудой или инвестициями, со временем растут экспоненциально, а не линейно. Ключом к пониманию концепции является слово «составной». Предположим, вы инвестируете 100 долларов в бизнес, который ежегодно выплачивает вам 10% дивидендов. У вас есть выбор: вложить эти дивиденды в наличные или реинвестировать эти выплаты в дополнительные акции. Если вы выберете второй вариант, реинвестируя дивиденды и сложив их вместе с вашими первоначальными инвестициями в 100 долларов, то получаемая вами доходность со временем начнет расти.

Ключом к пониманию концепции является слово «составной». Предположим, вы инвестируете 100 долларов в бизнес, который ежегодно выплачивает вам 10% дивидендов. У вас есть выбор: вложить эти дивиденды в наличные или реинвестировать эти выплаты в дополнительные акции. Если вы выберете второй вариант, реинвестируя дивиденды и сложив их вместе с вашими первоначальными инвестициями в 100 долларов, то получаемая вами доходность со временем начнет расти.

Кому выгодны сложные проценты?

Проще говоря, сложные проценты приносят пользу инвесторам, но значение слова «инвесторы» может быть довольно широким.Банки, например, получают выгоду от сложных процентов, когда ссужают деньги и реинвестируют полученные проценты в выдачу дополнительных ссуд. Вкладчики также извлекают выгоду из сложных процентов, когда они получают проценты по своим банковским счетам, облигациям или другим инвестициям. Важно отметить, что, хотя термин «сложные проценты» включает в себя слово «проценты», эта концепция применяется за пределами ситуаций, в которых обычно используется слово «проценты», таких как банковские счета и ссуды.

Могут ли сложные проценты сделать вас богатым?

Да.Фактически, сложные проценты, возможно, являются самой мощной силой для создания богатства из когда-либо задуманных. Есть записи о купцах, кредиторах и различных бизнесменах, которые использовали сложные проценты, чтобы разбогатеть буквально на тысячи лет. В древнем городе Вавилон, например, более 4000 лет назад глиняные таблички использовались для обучения студентов математике сложных процентов.

В наше время Уоррен Баффет стал одним из самых богатых людей в мире благодаря бизнес-стратегии, которая подразумевала усердное и терпеливое увеличение прибыли от его инвестиций в течение длительных периодов времени.Вполне вероятно, что в той или иной форме люди будут использовать сложные проценты для создания богатства в обозримом будущем.

процентов: что это такое?

Процент — это стоимость использования чужих денег. Когда вы занимаетесь деньгами, вы платите проценты. Когда вы ссужаете деньги, вы получаете проценты.

Здесь вы узнаете больше о процентах, в том числе о том, что это такое и как рассчитать, сколько вы зарабатываете или должны, в зависимости от того, одалживаете вы или занимаете деньги.

Что есть интерес?

Проценты рассчитываются как процент от остатка ссуды (или депозита), периодически выплачиваемый кредитору за право использования своих денег.Сумма обычно указывается как годовая ставка, но проценты могут начисляться за периоды длиннее или короче одного года.

Проценты — это дополнительные деньги, которые должны быть возвращены в дополнение к первоначальной сумме кредита или депозита. Иными словами, рассмотрите вопрос: что нужно, чтобы занять деньги? Ответ: больше денег.

Как работают проценты?

Существует несколько различных способов расчета процентов, и некоторые из них более выгодны для кредиторов.Решение о выплате процентов зависит от того, что вы получите взамен, а решение о выплате процентов зависит от альтернативных вариантов, доступных для вложения ваших денег.

При заимствовании: Чтобы занять деньги, вам нужно будет вернуть то, что вы взяли в долг. Кроме того, чтобы компенсировать кредитору риск предоставления вам кредита (и его неспособность использовать деньги где-либо еще, пока вы их используете), вам необходимо выплатить на больше, чем вы взяли взаймы .

Изображение Терезы Чиечи © The Balance 2019

При кредитовании: Если у вас есть лишние деньги, вы можете предоставить их самостоятельно или поместить средства на сберегательный счет, фактически позволив банку ссудить их или инвестировать средства.Взамен вы будете рассчитывать на проценты. Если вы не собираетесь ничего зарабатывать, у вас может возникнуть соблазн потратить деньги, потому что ждать мало пользы.

Сколько вы платите или зарабатываете в виде процентов? Это зависит от:

- Процентная ставка

- Сумма кредита

- Срок возврата

Более высокая ставка или более долгосрочная ссуда приводят к тому, что заемщик платит больше.

Пример: Процентная ставка 5% в год и остаток в 100 долларов приводят к начислению процентов в размере 5 долларов в год при условии, что вы используете простые проценты.Чтобы увидеть расчет, воспользуйтесь таблицей Google Таблиц с этим примером. Измените три фактора, перечисленные выше, чтобы увидеть, как изменяется процентная стоимость.

Большинство банков и эмитентов кредитных карт не используют простые проценты. Вместо этого проценты усугубляются, в результате чего суммы процентов растут быстрее.

Как получить проценты?

Вы получаете проценты, когда ссужаете деньги или вкладываете средства на процентный банковский счет, такой как сберегательный счет или депозитный сертификат (CD).Банки предоставляют ссуды за вас: они используют ваши деньги, чтобы предлагать ссуды другим клиентам и делать другие инвестиции, и они передают вам часть этих доходов в виде процентов.

Периодически (например, каждый месяц или квартал) банк выплачивает проценты по вашим сбережениям. Вы увидите транзакцию по выплате процентов и заметите, что баланс вашего счета увеличивается. Вы можете потратить эти деньги или оставить их на счете, чтобы они продолжали приносить проценты. Ваши сбережения действительно могут дать импульс, если вы оставите проценты на своем счете; вы будете получать проценты на свой первоначальный депозит , а также проценты, добавленные к вашему счету .

Вы увидите транзакцию по выплате процентов и заметите, что баланс вашего счета увеличивается. Вы можете потратить эти деньги или оставить их на счете, чтобы они продолжали приносить проценты. Ваши сбережения действительно могут дать импульс, если вы оставите проценты на своем счете; вы будете получать проценты на свой первоначальный депозит , а также проценты, добавленные к вашему счету .

Получение процентов сверх ранее заработанных процентов называется сложными процентами.

Пример: Вы кладете 1000 долларов на сберегательный счет, на который выплачивается процентная ставка 5%. С простыми процентами вы заработаете 50 долларов за год. Вычислять:

- Умножьте 1000 долларов сбережений на 5% годовых.

- 1000 долларов x 0,05 = 50 долларов прибыли (см., Как преобразовать проценты и десятичные дроби).

- Остаток на счете через год = 1050 долларов США.

Однако большинство банков рассчитывают ваш процентный доход каждый день, а не только через год. Это работает в вашу пользу, потому что вы пользуетесь преимуществом сложного процента. Предположим, ваш банк ежедневно увеличивает проценты:

Это работает в вашу пользу, потому что вы пользуетесь преимуществом сложного процента. Предположим, ваш банк ежедневно увеличивает проценты:

- Через год остаток на вашем счету составит 1051,16 доллара.

- Ваша годовая процентная доходность (APY) составит 5,12%.

- Вы заработаете 51,16 доллара США в виде процентов в течение года.