Оплата по qr коду втб 24: Перевод по QR-коду

ВТБ Онлайн утроили число платежей по QR-коду — — О Группе ВТБ

Количество платежей по QR-кодам через приложение ВТБ Онлайн за год выросло в 3 раза — в феврале число операций составило более 220 тысяч, при этом объем операций вырос почти в 80 раз.

Сервис оплаты по QR-коду в ВТБ Онлайн постоянно совершенствуется. В этом году в приложение была встроена новая библиотека для сканирования, что позволило считывать сложные QR-коды на разных моделях телефонов и дало возможность сканировать их даже с помятых квитанций и изображений низкого качества. Кроме того, пользователи ВТБ Онлайн теперь могут вносить оплату за детские сады и образовательные услуги, не вводя реквизиты вручную, — для этого нужно просто отсканировать QR-код на квитанции.

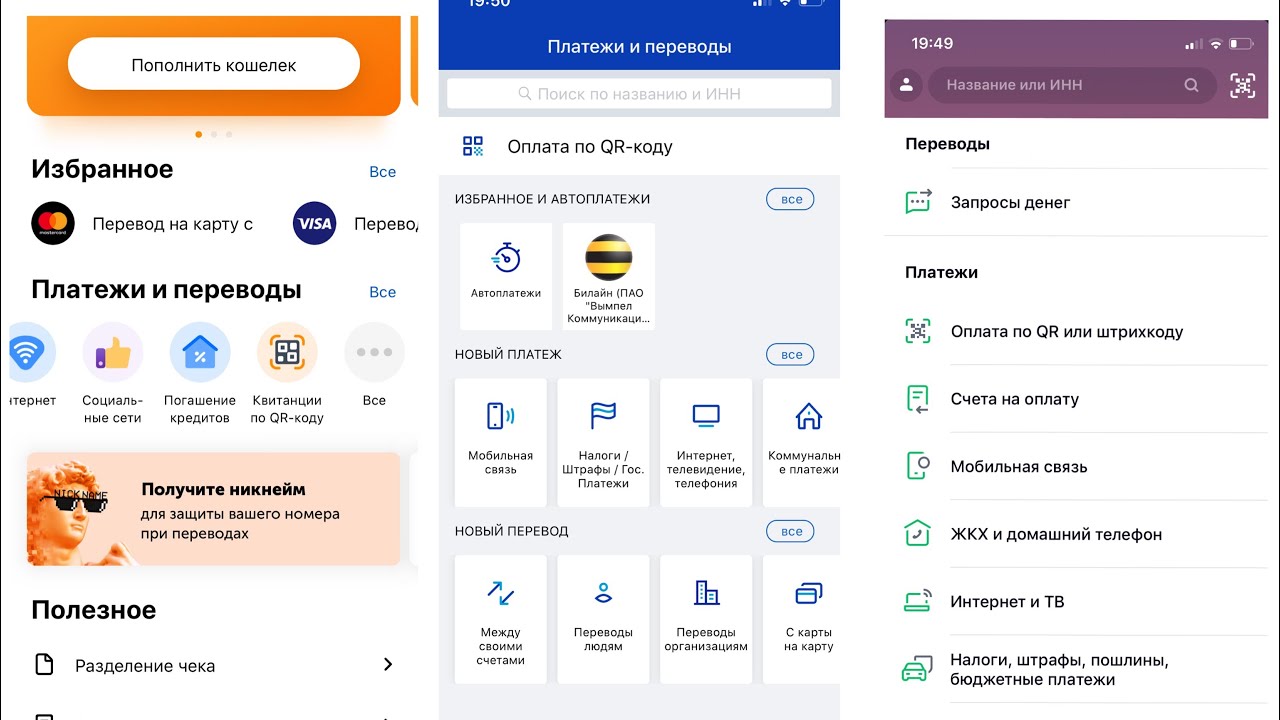

Оплатить счет по QR-коду можно тремя способами — нажав на соответствующую иконку в правом верхнем углу экрана авторизации, на главном экране в разделе «Избранное» или в разделе «Платежи». После сканирования все поля для оплаты заполнятся автоматически, клиенту останется только подтвердить платеж.

«Мы запустили сервис оплаты по QR-коду в приложении ВТБ Онлайн осенью 2019 года. Видим, что такой способ оплаты понравился нашим клиентам — каждый месяц мы фиксируем постоянный рост числа платежей. Оплата по QR-коду имеет много преимуществ: оплачивать услуги получается гораздо быстрее и при этом исключается вероятность ошибки в реквизитах. Кроме того, клиенты могут быстро оплачивать квитанции за близких, просто загрузив фото платежки из галереи телефона. В дальнейшем мы планируем улучшать этот сервис и увеличивать число поставщиков», — отметил руководитель департамента цифрового бизнеса, старший вице-президент ВТБ Никита Чугунов.

Объем платежей через ВТБ Онлайн активно растет: за 2020 год данный показатель вырос более чем на 70% по сравнению с 2019 годом. Из них количество платежей за коммунальные услуги увеличилось на 18% — до 1,35 млн, объем операций — на 37%.

Кроме того, за последний год в 2 раза увеличилось количество поставщиков услуг, доступных в мобильном приложении и интернет-банке ВТБ Онлайн, сейчас их почти 20 тысяч. Также доступно более 65 тыс. поставщиков, зарегистрированных в системе ГИС ЖКХ. При этом большая часть поставщиков доступна для оплаты без комиссии.

Также доступно более 65 тыс. поставщиков, зарегистрированных в системе ГИС ЖКХ. При этом большая часть поставщиков доступна для оплаты без комиссии.

Вход в интернет-банк ВТБ теперь доступен по QR-коду

ВТБ значительно упростил вход в интернет-банк: клиентам не нужно запоминать логин и пароль, теперь они смогут зайти в web-версию ВТБ Онлайн по QR-коду. Сервис появился в обновленном интернет-банке, который доступен пользователям с 7 декабря.

Вход в интернет-банк ВТБ теперь возможен по номеру телефона и QR-коду. Для этого нужно отсканировать его через обновленное мобильное приложение ВТБ Онлайн (версии 15.0 и выше). На главном экране моментально отражаются последние сохраненные данные, а балансы по картам и счетам обновляются сразу после проведения переводов, платежей и других операций. Переход между страницами занимает 1 секунду. Доступ в интернет-банк стал круглосуточным даже во время технических работ.

В новой web-версии появилось более 25 новых функций, в числе которых — оплата штрафов ГИБДД с возможностью просмотреть фотографию и место нарушения, пакетная оплата счетов, настройки лимитов, мгновенные переводы на карты в более чем в 100 стран и обновленный раздел «Бонусы».

Значительно упрощена навигация. Находясь на любой странице, пользователь может видеть в меню слева все доступные средства, а также список своих счетов, карт и других продуктов. Реализован быстрый доступ с главной страницы к истории операций, шаблонам и обмену валют. Изменились разделы в верхнем меню, куда вынесены все самые популярные операции среди пользователей интернет-банка, включая платежи, переводы, продукты, услуги и заказ справок.

ВТБ обновил визуальную составляющую интернет-банка: иллюстрации стали ярче и информативнее, появились новые иконки и значки для карточек продуктов. Создана новая анимация элементов интерфейсов, которая помогает пользователям лучше понять, что происходит на странице. При этом дизайн стал проще и понятнее для клиента.

При этом дизайн стал проще и понятнее для клиента.

Клиенты могут пользоваться новым интернет-банком не только с компьютеров или ноутбуков, банк начал адаптировать приложение под смартфоны и планшеты — уже проработана страница входа и главная страница. В 2021 году ВТБ планирует сделать адаптированным под планшеты и мобильные браузеры весь интерфейс.

Интернет-банк стал еще более безопасным. Как и в новом мобильном приложении, внедрена дополнительная защита от социнженерии, расширен контроль за удаленным управлением устройствами клиентов.

«Аудитория интернет-банка ВТБ Онлайн ежемесячно составляет более миллиона человек, для которых более комфортно совершать привычные онлайн-операции на большом экране из дома или офиса. Поэтому для нас важно обеспечить быстрый и удобный сервис не только для мобильной версии ВТБ Онлайн, которая уже доступна всем пользователям iOS и Android, но и для web-сервиса. Наша стратегическая цель — 100% доступность всех продуктов и сервисов онлайн, и запуск нового интернет-банка ВТБ — один из важнейших шагов на пути к ней», — отметил Никита Чугунов, руководитель департамента цифрового бизнеса — старший вице-президент ВТБ.

Совершенно новый ВТБ Онлайн | Банк ВТБ

Совершенно новый ВТБ Онлайн | Банк ВТБ

- Обновленный дизайн и множество новых функций

Полноценный банк в ваших руках

БыстрееФункциональнееУдобнее

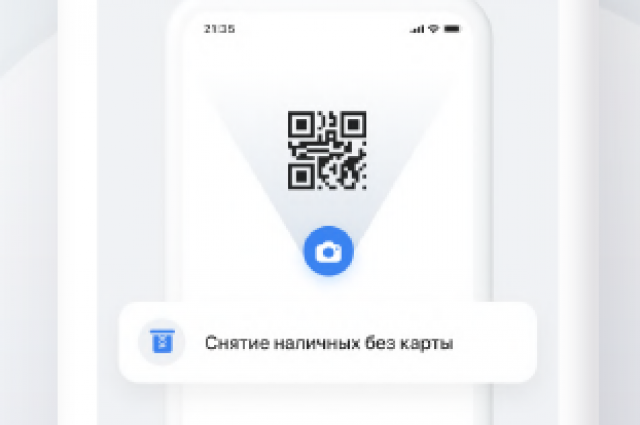

Снятие наличных в банкомате без карты

- Для снятия наличных просто отсканируйте QR-код в банкомате ВТБ через приложение ВТБ Онлайн, введите необходимую сумму и получите деньги

Услуга «Сбор денег»

- Собираете деньги на день рождения коллеги или свадебный подарок? Создайте в приложении ВТБ Онлайн ссылку на сбор денег, поделитесь ею с отправителем и отслеживайте историю сбора

Легкий вход в интернет-банк

- Теперь войти в интернет-банк можно по номеру телефона или QR-коду, сделав его фото через мобильное приложение ВТБ Онлайн

Международные переводы по номеру карты

- Для быстрого перевода за границу не нужно заполнять реквизиты и узнавать информацию о зарубежном банке, достаточно знать номер карты и имя получателя.

Деньги поступят на счет мгновенно

Деньги поступят на счет мгновенно

Что еще нового?

- Для контроля своих расходов устанавливайте лимиты на выбранные вами категории

- Теперь штрафы ГИБДД приходят с подробными деталями, включая фотографии места нарушения

- Ваш накопительный счёт будет автоматически пополняться при поступлении зарплаты в выбранную вами дату или сдачей от покупок

- Копите на новый автомобиль или ремонт? Настройте цель для накопления, и ваша мечта станет ближе

- Вы можете выбрать сразу несколько счетов для легкой и быстрой оплаты в один клик

- Теперь вам доступны к обмену следующие виды валют: доллар США, евро, азербайджанский манат, турецкая лира, армянский драм, китайский юань, казахский тенге, фунт стерлингов, йена, шведская крона, норвежская крона, швейцарский франк.

- Если у вас уже есть цифровая карта и вам нужен пластик, например, для поездки за границу, вы можете выпустить его в интернет-банке ВТБ Онлайн

- Для быстрого и удобного планирования бюджета создавайте категории расходов в приложении ВТБ Онлайн

- Теперь все ваши страховки в интернет-банке ВТБ Онлайн, и вы можете узнавать по ним всю необходимую информацию

- Подбирайте выгодный для вас вклад или накопительный счет в интернет-банке ВТБ Онлайн с функцией «Умный подборщик»

- Чтобы найти любую операцию по вашим картам или счетам, достаточно вбить название магазина, имя отправителя или сумму операции

- Заказывайте цифровую кредитную карту через приложение ВТБ Онлайн и платите смартфоном каждый день

- Отсканируйте QR-код из приложения ВТБ Онлайн и платеж будет исполнен моментально

Как начать пользоваться?

Установите приложение «ВТБ Онлайн»

Отсканируйте QR-код, чтобы скачать приложениеПопробовать новый ВТБ Онлайн

Введите номер вашей действующей карты ВТБ или логин (УНК)

Совершайте операции быстро, безопасно, в любое время

ВТБ представил мобильный сервис для предпринимателей с оплатой по QR-коду через СБП

ВТБ запустил в пилотном режиме мобильное приложение «ВТБ Бизнес QR» для приема c2b-платежей по QR-коду через Систему быстрых платежей (СБП).

Новое мобильное приложение для бизнеса доступно для клиентов ВТБ, являющихся индивидуальными предпринимателями. Для подключения к новому сервису клиентам необходимо зарегистрироваться в приложении и в СБП. Пользователь «ВТБ Бизнес QR» может самостоятельно сформировать специальный графический ключ (QR-код), включающий сумму оплаты и назначение платежа, либо выбрать нужный из шаблонов в приложении. После этого формируется QR-код с реквизитами предприятия и суммой платежа на экране мобильного телефона. Покупатель сканирует QR-код приложением и совершает оплату. Денежные средства на счет продавца зачисляются практически мгновенно, а покупатель получает подтверждение успешной покупки.

В приложении «ВТБ Бизнес QR» доступен функционал выставления чека для индивидуальных предпринимателей, зарегистрированных как самозанятые и применяющих налоговый режим «Налог на профессиональный доход». Клиенты могут протестировать приложение в рабочем режиме, получив оплату за реальные покупки.

«Новый сервис, в основе которого лежат сразу две современные платежные технологии, реализован в рамках развития экосистемы цифровых услуг для бизнеса. Приоритетное расширение диджитал инструментария для клиентов определено стратегией ВТБ на ближайшие годы. Мобильное приложение „ВТБ Бизнес QR“ упрощает прием платежей за товары и услуги, ускоряет оборот денежных средств и повышает устойчивость микробизнеса», — отметил руководитель департамента корпоративного цифрового бизнеса — старший вице-президент ВТБ Спартак Солонин.

Приложение впервые будет продемонстрировано на форуме инновационных финансовых технологий FINOPOLIS 2019 в Сочи. Пилот продлится до конца 2019 года. В этот период воспользоваться решением сможет ограниченное количество клиентов ВТБ.

ВТБ: более 1500 предпринимателей принимают платежи клиентов без карт и терминалов — — О Группе ВТБ

Свыше 1,5 тыс. клиентов ВТБ сегмента среднего и малого бизнеса принимают платежи физлиц с помощью QR-кода через СБП. Такая услуга доступна им в приложении «ВТБ Бизнес QR», которое уже работает более чем в 300 населенных пунктах в России.

Такая услуга доступна им в приложении «ВТБ Бизнес QR», которое уже работает более чем в 300 населенных пунктах в России.

Подключение «ВТБ Бизнес QR» полностью бесплатное − предприниматель платит только комиссию за проведение операций в размере 0,4% или 0,7% в зависимости от вида деятельности. Продавец генерирует QR-код в приложении, вводя сумму и назначение платежа, а покупатель считывает его и производит оплату через СБП в мобильном приложении своего банка. Сумма покупки зачисляется на расчетный счет предпринимателя в течение 15 секунд. Для ИП, которые являются самозанятыми, приложение позволяет формировать и отправлять покупателю чек, вести учет доходов от безналичных и наличных операций, получать квитанции для уплаты налогов. Режим самозанятости можно подключить прямо через приложение.

На сегодняшний день в топ-5 регионов по использованию нового приложения входят Москва, Санкт-Петербург, Новосибирск, Барнаул и Красноярск. Наиболее популярен сервис у предпринимателей в сферах розничной торговли и услуг. Чаще всего он используется в парикмахерских, салонах красоты и туристических агентствах. Среди наиболее популярных товаров, продаваемых путем расчетов через приложение, — товары для дома, автомобилей, строительства и ремонта.

Чаще всего он используется в парикмахерских, салонах красоты и туристических агентствах. Среди наиболее популярных товаров, продаваемых путем расчетов через приложение, — товары для дома, автомобилей, строительства и ремонта.

«За два месяца после запуска количество клиентов, подключивших „ВТБ Бизнес QR“ выросло в 15 раз, а количество населенных пунктов, где бизнес использует наше приложение, превысило 300. Предприниматели хотят использовать простые экономичные расчетные сервисы, которые автоматизируют и упрощают прием платежей от физлиц, придавая при этом бизнесу еще большую мобильность. Мы продолжаем работу над развитием сервиса: в скором будущем нашим клиентам будет доступен статический QR-код, а также возможность расширить использование приложения на нескольких сотрудников предприятия», − отметил руководитель департамента корпоративного цифрового бизнеса − старший вице-президент ВТБ Спартак Солонин.

Приложение «ВТБ Бизнес QR» было масштабировано для широкого использования клиентами среднего и малого бизнеса, имеющими расчетный счет в ВТБ, в сентябре 2020 года. Сегодня оно доступно для скачивания в App Store или Google Play. Подробнее о сервисе на qr.vtb.ru.

Сегодня оно доступно для скачивания в App Store или Google Play. Подробнее о сервисе на qr.vtb.ru.

как оплатить квитанцию куар код через приложение, платежи за коммунальные услуги инструкция, как отсканировать

Сейчас, чтобы оплатить коммуналку или выписанный штраф, необязательно отпрашиваться с работы, чтобы успеть посетить отделение банка. Платежи можно выполнять дистанционно, сидя дома и попивая кофе или чай. Для этого разработаны системы интернет-банкинга, доступные всем владельцам банковских карт, независимо от банка-эмитента. Безусловно, это удобные и практичные сервисы, обладающие рядом неоспоримых преимуществ. Однако имеются здесь и некоторые недостатки.

В частности, при совершении платежей посредством интернет-банкинга электронную платёжку приходится заполнять вручную. Это занимает много времени, и ошибка даже в одной цифре или букве отправит деньги на расчётный счёт другой организации. В настоящее время эта проблема уже решена.

Для повышения качества обслуживания ВТБ предлагает своим клиентам совершать дистанционные платежи по QR-коду. Разберёмся, как работает эта система на практике.

Что это такое и для чего нужно?

Попробуем разобраться, что собой представляет QR-код. В полном английском звучании эта аббревиатура расшифровывается как Quick Response Code — код моментального реагирования. По своей форме это — матричный код, который придумали практичные азиаты ещё в 1994 году. В частности, разработка, принадлежащая японской компании Denso-Wave, предназначалась для автомобильной промышленности.

Особенностью QR-кодов заключается большой объём информации, зашифрованный в такой кодировке: здесь может содержаться до 7 000 символов. Отметим, что эта японская инновация довольно быстро разошлась по всему миру и пользуется большой популярностью. В частности, по QR-коду можно совершать покупки, расплачиваться в кафе и ресторанах. Для этого достаточно только отсканировать код через любое устройство для обработки изображений, и нужная сумма автоматически списывается с прикреплённой банковской карточки.

В России эта технология появилась в начале 2000 годов, но широкого распространения не получила: не все мобильные телефоны обладали камерами, следовательно, физически не могли отсканировать код. Сейчас QR-коды возвращаются, и многие компании и госучреждения используют их на своих квитанциях. В настоящее время такой функционал предлагает ВТБ24. Благодаря QR-кодам совершать платежи стало намного проще, и любые ошибки при заполнении реквизитов полностью исключены. Рассмотрим, как пользоваться матричными кодами для оплаты коммунальных услуг, штрафов и совершения других платежей.

Оплата ЖКХ в ВТБ

Для этого чаще всего используется сервис интернет-банкинга. Чтобы оплачивать коммуналку, не выходя из дома, нужно заключить с банком договор на дистанционное обслуживание. Делается это в заявительном порядке в любом отделении ВТБ, работающем с физическими лицами. После рассмотрения заявления клиенту сообщают логин и пароль для авторизованного входа.

В общих чертах оплачивается коммуналка достаточно просто.

Делается это по такой схеме:

- Выполняется авторизованный вход.

- На стартовой странице нужно найти раздел ОПЛАТЫ УСЛУГ, который находится на верхней панели быстрого доступа.

- Сервис выдаст список поставщиков услуг, среди которых нужно выбрать нужную организацию.

- Заполнить реквизиты: назначение платежа, сумма, компания-получатель.

- Указать карту или расчётный счёт для списания денежных средств.

- Подтвердить платёж.

После этого можно распечатать платёжку в «Личном кабинете» в бумажный вариант для отчётности. Нужно понимать, что, если пользоваться интернет-банкингом через компьютер или ноутбук, для оплаты доступен только приведённый выше вариант. QR-коды в таком формате не поддерживаются, поэтому, если именно этот способ принципиален, лучше отдать предпочтение другим вариантам.

Возможно Вам будет интересно: Бесконтактная оплата ВТБ: возможности, способы, особенности

Через банковское отделение

Сразу отметим, что, выбирая этот способ, придётся запастись терпением. Несмотря на активное внедрение сервисов интернет-банкинга и дистанционного обслуживания, многие люди предпочитают действовать по старинке и оплачивать услуги ЖКХ лично, поэтому в отделениях ВТБ иногда скапливаются довольно внушительные очереди.

Несмотря на активное внедрение сервисов интернет-банкинга и дистанционного обслуживания, многие люди предпочитают действовать по старинке и оплачивать услуги ЖКХ лично, поэтому в отделениях ВТБ иногда скапливаются довольно внушительные очереди.

Такой способ оплаты не представляется сложным.

В частности, при посещении расчётно-кассового отделения потребуется платёжная квитанция, деньги и паспорт.

Все перечисленные атрибуты нужно передать кассиру. Дальнейшие действия будут выполняться сотрудником банка, клиент получает чек, подтверждающий факт оплаты.

Терминалы самообслуживания

По сути, это промежуточное звено между интернет-банкингом и расчётно-кассовым отделением. Чтобы провести оплату через банкомат, придётся дойти до ближайшего филиала банка, но все действия придётся выполнять самостоятельно, хотя помощь банковского консультанта не исключена. Однако здесь обычно отсутствуют очереди, поэтому можно сэкономить время.

Процедура оплаты проводится по следующей схеме:

- Банковская карточка вставляется в специально предназначенный для этого слот.

- Вводится ПИН-код.

- В окне главного меню нужно выбрать иконку ПЛАТЕЖЕЙ И ПЕРЕВОДОВ. В зависимости от интерфейса название раздела может отличаться, например, ПЛАТЕЖИ В РЕГИОНЕ.

- Далее выбирается способ поиска получателя, здесь возможны варианты: по ИНН, названию организации-получателя или штрих-коду.

- Для оплаты по QR-коду выбираем соответствующий вариант и проводим квитанцией перед сканером с таким расчётом, чтобы устройство захватило матричный код.

- Когда банкомат считает информацию, на экране высветятся реквизиты получателя, останется лишь ввести нужную сумму.

- После этого следует подтвердить оплату и забрать квитанцию.

Нужно отметить, что, если средства будут списываться с банковской карты, лучше пользоваться банкоматами ВТБ, чтобы снизить размер комиссионного сбора.

Однако банковские терминалы позволяют проводить оплату наличными. В этом случае принадлежность банкомата к конкретному банку не играет решающей роли: потребуется только платёжное извещение и денежные средства в необходимом количестве.

Оплата через мобильное приложение

Нужно уточнить, что технология QR-кодов полностью адаптирована для мобильных устройств, поэтому поддерживается всеми операционными платформами. Для этого нужно установить специальное приложение, но многие модели современных гаджетов могут работать напрямую: сканер QR-кода уже встроен в камеру девайса.

Среди популярных утилит можно выделить следующие приложения:

- QR-code reader;

- QR-сканер «Молния»;

- QR-код «Сканер».

Это многоцелевые приложения, которые подходят для считывания матричных кодов и могут функционировать в режиме оффлайн, без подключения к интернету.

Чтобы оплатить квитанцию по QR-коду с мобильного устройства, придётся дополнительно скачать и установить на смартфон приложение ВТБ-Онлайн и заключить с банком договор дистанционного обслуживания.

После этого необходимо выполнить авторизованный вход в систему мобильного банкинга и в меню способов оплаты выбрать «ОПЛАТА по QR-коду». После этого останется лишь захватить код камерой смартфона, зафиксировать и подтвердить списание средств с привязанной к приложению банковской карточки.

Читайте также: Бесконтактная карта от банка ВТБ: технология простых и безопасных платежей

Комиссионный сбор

ВТБ предлагает своим клиентам проведение платежей и банковских переводов без комиссии, но это не всегда соответствует действительности. Здесь многое зависит от типа платежа и организации-получателя. Например, штрафы ГИБДД не получится оплатить без комиссии, и размер переплаты составит 1-9% в зависимости от выбранного способа оплаты.

В случае с оплатой услуг ЖКХ всё не так однозначно.

В частности, если средства вносятся через кассу банка или почтовое отделение, комиссия составит 1.5% от суммы платежа.

Если используются терминалы, сбор снижается до 0. 9-1%.

9-1%.

Оплата счетов без комиссии возможна только через интернет-банкинг и банкоматы. Эти системы внедрены для повышения качества обслуживания, поэтому дополнительные сборы здесь не предусмотрены. Нужно отметить, что это правило действует при условии, что оплата проводится с банковской карты ВТБ, или используется банкомат банка-эмитента.

Сколько времени занимает транзакция?

Сроки обработки операций идентичны для всех видов дистанционных платежей и переводов, в том числе для оплаты услуг ЖКХ и штрафов посредством считывания QR-кодов.

В частности, если платёж совершён до 16:30 по московскому времени, средства будут зачислены в этот же день. Если транзакция проводится позднее, то средства зачисляются на счета получателя на следующий день.

Финансовые операции, проводимые в выходные и праздники, выполняются в первый рабочий день.

Нужно уточнить, что в ситуации со сроками банк просто подстраховывается на случай непредвиденных системных сбоев.

Обычно время транзакции занимает всего несколько минут.

Подводные камни

Оплата услуг и квитанций по QR-коду не содержит скрытых условий и других неприятных моментов.

Наоборот, эта технология помогает избежать ошибок при заполнении реквизитов: вся необходимая информация содержится в коде, который нужно просто отсканировать камерой смартфона.

Заключение

Технология QR-кода заметно упрощает процесс проведения различных платежей через банкоматы и системы интернет-банкинга. Человеку не нужно заполнять электронные платёжки, вводя реквизиты компании-получателя и собственные данные.

Операция занимает не больше 1 минуты и доступна людям любого возраста.

Оплата по QR-коду в ВТБ 24: пошаговые рекомендации

Автор Михаил Адамов На чтение 5 мин Просмотров 717

Обновлено

Современные технологии коснулись банковских услуг и позволяют их клиентам производить практически все финансовые операции дистанционно, через интернет, не покидая при этом стен родного дома. Так, например, оплата ЖКХ, налогов, пошлин перевод средств без ввода реквизитов и пр. легко оплачивается посредством QR-кода. Как это происходит на деле?

Что такое QR-код и где его искать?

QR (QuickResponseCode) – код моментального реагирования. Если смотреть на квитанции, то это те самые странные «матричные квадратики», которые часто путают со штрих-кодом. Именно в этих «квадратиках» сокрыты большие количества информации, состоящие из нескольких тысяч символов.

Расшифровка этих символов, то есть перевод их из состояния «картинки» в буквенно-цифровые данные происходит под действием сканера. Отсканировать QR-код можно смартфоном, поместив его в рамки экрана, или же через терминал оплаты услуг.

Такая умная разработка появилась благодаря японским специалистам в 1994 году. Их целью было создание компактной, но информационно-содержательной картинки, использование которой распространялось на автомобильную промышленность.

Их целью было создание компактной, но информационно-содержательной картинки, использование которой распространялось на автомобильную промышленность.

Даже те пользователи банковских услуг ВТБ, которые поначалу скептически относились к столь странному способу оплаты, изменили свое мнение после первого использования. Оплата QR-кодом – безошибочная бесконтактная оплата.

Как быстро происходит транзакция?

Оплата по представленному способу ничем не отличается от иных методов по времени зачисления денег на счет. Перевод денег внутри банковской системы ВТБ происходит мгновенно, если нет сбоев в работе банка.

Оплата через терминал/банкомат по коду проходит в тот же день, если была проведена до 17:00 по московскому времени. Если позже, то зачисления поступят на следующий день.

Денежный перевод по коду между клиентами ВТБ

Посредством описываемого кода клиенты ВТБ могут осуществлять переводы внутри системы банка. Для это понадобиться смартфон (на ОС iOS или Android) с камерой и установленное на него мобильное приложение «ВТБ-онлайн».

Дальнейшие действия проводятся по инструкции:

- Сперва запустить приложение на смартфоне, а затем (действия для получателя).

- Чтобы транзакция осуществилась, получатель должен предоставить QR-код отправителю. Для этого на главной станице приложения выбрать нужную карту и нажать на нее.

- Далее выбрать «Показать реквизиты».

- После этого на дисплее отобразится QR. На него нужно нажать.

- В открывшемся окне выбрать «Поделиться QR-кодом».

Отправитель получит код, его необходимо сохранить в «Галерее», а затем:

- Войти в приложение «ВТБ-онлайн».

- Открыть «Платежи».

- Провести операцию «Перевод клиенту ВТБ» и изменить закладку на «По номеру карты / номеру счета /УНК».

- Высветится графа «Номер счета, карты». В ней нужно нажать на символ нужного кода. Код с реквизитами автоматически переместятся.

- Провести перевод нужной суммы.

Иной и более простой способ перевода денег по QR возможен, если получатель находится рядом с отправителем. Все что нужно первому – это открыть свои зашифрованные реквизиты (код) на экране мобильного, а второму просто отсканировать их через приложение «ВТБ-онлайн».

Оплата квитанций по коду QR через Мобильное приложение на смартфоне

Намного проще заплатить ЖКХ услуги или, например, госпошлины через телефон. Для этого на смартфоне должно быть установлено приложение «ВТБ-онлайн».

Далее следовать простой инструкции:

- Открыть «Платежи и переводы».

- Выбрать в приложении услугу «Оплата по QR-коду».

- Навести камеру мобильного на код на квитанции. Информация считается автоматически.

- На дисплее высветятся реквизиты. Для собственного успокоения их можно сравнить с таковыми на квитанции.

- Далее подтвердить информацию и запрашиваемую сумму для оплаты. Провести оплату.

На данный момент оплатить штрафы ГИБДД через мобильное приложение ВТБ невозможно, поскольку на бумажном носителе нет нужного кода.

Оплата квитанций, штрафов и т.п. по коду через терминал ВТБ

Используя QR шифр оплатить услуги доступно через терминалы банка ВТБ. Имея при себе квитанцию, операция продлится всего пару минут, если не будет очереди к устройству.

Инструкция к действию:

- Вставить пластиковую карту в картоприемник.

- Ввести правильно пин-код.

- В главном меню на мониторе терминала выбрать раздел «Платежи и переводы».

- Далее из предложенных способов оплаты: по ИНН, по номеру счета и пр. выбрать по QR-коду.

- Поднести код на квитанции к специальному считывающему устройству на терминале. Считка происходит посредством лазера.

- Как только информация будет считана, на мониторе отобразятся расшифрованные реквизиты. Останется только ввести сумму для оплаты.

- Подтвердить оплату и получить квитанцию.

Если оплата услуг по квитанции будет производиться картой ВТБ, то для операции стоит выбрать терминал/банкомат банка ВТБ. В этом случае поверх суммы оплаты не будет взиматься комиссионный сбор.

Оплата по QR–коду возможна наличными средствами. Тогда нужно использовать терминал с функцией приема наличности.

Посещение офиса банка

Если тема банкоматов и мобильных приложений далека от клиента банка, то он может с уверенностью провести те же операции через специалиста в любом отделении ВТБ. Все, что нужно иметь при себе, это: паспорт, квитанция и нужная сумма наличных.

Предоставив все это специалисту на кассе, тот, в свою очередь, проведет оплату по QR-коду. По окончании процесса на руки клиенту будет возвращен паспорт и чек о совершении транзакции.

В заключении

Любые доступные операции по QR-коду – это просто и безопасно. Простота в том, что не нужно постоянно вводить длинные реквизитные данные, в которых так легко ошибиться: вся информация содержится в QR-коде. Безопасность в том же: ошибиться в данных невозможно, и нет никаких подводных камней при проведении платежей. А также это неоспоримая экономия времени.

Российский банк ВТБ запускает международные переводы с карты на карту — MMPGhana

Российский банк ВТБ запустил международные переводы с карты на карту, что позволяет клиентам осуществлять денежные переводы в иностранные банки по всей Европе.

Клиенты ВТБ-Онлайн теперь могут отправлять деньги на карты банков в странах СНГ, а также в других странах Европы. Кроме того, максимальная сумма одного перевода составляет 2000 долларов США с комиссией 1,5%.

Никита Чугунов, глава департамента цифровых технологий и старший вице-президент ВТБ, сказал: «Раньше для ВТБ-Онлайн средства можно было переводить на зарубежные счета только с помощью службы SWIFT Transfer, и эти суммы зачислялись в течение 3-5 дней.Теперь мы добавили возможность переводить деньги по всему миру с карты на карту. Деньги будут зачислены на другой счет мгновенно.

«Это особенно важно с учетом требований наших клиентов к эффективности и особенно актуально в нынешних условиях режима самоизоляции почти во всех странах».

Использование переводов с карты на карту

Чтобы воспользоваться услугой, клиентам необходимо выбрать раздел «Международные переводы» в мобильном приложении банка.Кроме того, они могут использовать интернет-банкинг, нажав на опцию «С карты на карту».

После этого им необходимо ввести информацию о получателе и отправителе, а также сумму перевода. После подтверждения деньги будут немедленно зачислены на счет получателя.

Чугунов добавил: «ВТБ планирует развивать эту услугу за счет увеличения количества стран и запуска услуг денежных переводов по всему миру. Для наших клиентов это будет еще удобнее и дешевле.”

В настоящее время включены следующие страны: Армения, Азербайджан, Беларусь, Грузия, Казахстан, Китай, Кыргызстан, Латвия, Литва, Молдова, Таджикистан, Туркменистан, Узбекистан, Эстония, Германия, Израиль, Италия, Румыния, Франция и Чешская Республика.

По данным ВТБ, Казахстан, Беларусь, Азербайджан, Чехия и Молдова были странами с наибольшим количеством переводов среди клиентов ВТБ-Онлайн.

В прошлом месяце рыночная доля российского банка упала с 7.От 2% до 6,7%. Однако в целом рынок кредитных карт в России вырос на 21,8% в абсолютном выражении с 285 млрд руб. До 1,595 трлн руб.

Китайский инновационный мобильный платеж с QR-кодом хочет завоевать мир — China Money Network

Китай, несомненно, переходит на безналичный расчет. Согласно данным Forrester Research и iResearch, китайские потребители в прошлом году потратили на мобильные платежные платформы в общей сложности 5,5 триллиона долларов США, или, проще говоря, это было примерно в 50 раз больше, чем их американские коллеги (около 112 миллиардов долларов США).

Заслуга рынка мобильных платежей страны, который оценивается в несколько триллионов долларов, принадлежит сторонним китайским платформам мобильных платежей со сканированием QR-кодов, возглавляемым WeChat Pay и Alipay. Статистика показывает, что с 2013 по 2016 год количество транзакций, совершенных через небанковские мобильные приложения, увеличилось с 3,777 миллиарда до более 97 миллиардов, а совокупный годовой темп роста составил более 195%, согласно отчету об использовании мобильных платежей в Китае за 2017 год.

Поскольку гонка между парой в их родной стране зашла в тупик до такой степени, что эти двое вместе занимают более 90% рынка, оба нацелены на экспансию за границу.Поле битвы за доминирование мобильных платежей с тех пор распространилось от Китая до остального мира, от привлечения растущего числа выезжающих из Китая путешественников, таких как США, Европа и Юго-Восточная Азия, до предоставления услуг цифрового кошелька местным жителям из стран с недостаточным уровнем банковского обслуживания и из других стран. соперничество в проникновении в розничные сети, продавцы и другие офлайновые предприятия за рубежом; борьба за партнерство с местными финансовыми институтами и платежными решениями.

China Tech Insights провела небольшое исследование Alipay (или, точнее, его материнской компании Ant Financial), сортируя шаги его набега на зарубежные рынки, чтобы изучить причины, по которым гиганты мобильных платежей Китая агрессивно выходят на рынок, и основные стратегии, которые они используют. занялись укреплением своих позиций за пределами Китая.

Во-первых, давайте взглянем на финансовый бизнес Ant’s Financial за рубежом за последние несколько лет.

Инвестиции и партнерства Ant Financial за рубежом

Время | Где | Кто | Тип | Как |

2015.02 | Индия | Один 97 | Материнская компания Paytm, платформы электронных платежей и электронной коммерции | 2015.02: куплено 25% акций 2015.09: вместе с Alibaba инвестировали 680 млн долларов; увеличил долю до 40% |

2015 | Южная Корея | К-Банк | Интернет-банк | 2015: Совместно с Ant 2016.12: К-Банк получил первую операционную лицензию для банков |

2015,04 | Южная Корея | KICC | поставщик платежных услуг и производитель платежных средств | китайских туристов теперь могут использовать мобильное приложение Alipay на телефонах KICC для покупки товаров в магазинах Кореи |

2015,11 | Сингапур | M-Daq | Служба трансграничной торговли ценными бумагами | Инвестированная сумма не разглашается |

2015.12 | Германия | Wirecard | компания по обработке платежей | 2015.12: Сделка, которая позволяет продавцам, использующим терминалы Wirecard, принимать покупки посетителей из Китая, сделанные с помощью Alipay . 2016.06: Ходили слухи, что Alipay приобретет долю в Wirecard |

2016,04 | Япония | Корпорация ORIX | финансовая компания | ORIX будет использовать свою общенациональную сеть для приобретения магазинов-участников для услуги Alipay |

2016.10 | США | Verifone | Производитель оборудования | Интегрированный Alipay на платежных терминалах Verifone у продавцов в Европе и Северной Америке |

2016,11 | Таиланд | Ascend Money | Поставщик финансовых услуг, включая платежные и кредитные | Купил 20% акций компании |

2017.01 | Япония | Lawson Inc. | Японский оператор круглосуточного магазина | Платежный сервис Alipay будет доступен примерно в 13 000 магазинов |

2017.02 | Филиппины | Мынт | Принадлежит крупнейшему оператору Globe Telecom и предоставляет услуги микроплатежей и услуги мобильного кредитования | Инвестированная сумма не разглашается |

2017.02 | Южная Корея | Какао Пей | Финтех-подразделение доминирующей службы обмена сообщениями в Корее Kakao | Инвестировал 200 миллионов долларов в предложение финансовых услуг через Kakao Pay |

2017.03 | Индонезия | Emtek | Вторая по величине медиакомпания страны | Создано совместное предприятие по разработке платежных продуктов |

2017.03 | Малайзия | Maybank и CIMB | Два крупнейших банка страны | 2017.03: стратегическое партнерство, благодаря которому Alipay становится доступным у некоторых продавцов; 2017.07: создание СП с TNG, принадлежащим CIMB, для предоставления решений для цифровых кошельков местным жителям |

2017,04 | Сингапур | Hellopay | Платежная платформа, принадлежащая электронной коммерции Lazada | 2016: Alibaba купила основную долю HelloPay; 2017: Ant объявила о слиянии с Hellopay и переименовала его в Alipay |

2017.05 | США | Первая корпорация данных | Решения для обработки и оплаты кредитных карт для продавцов | 2016.10: партнерство по предоставлению решения для мобильных платежей Alipay продавцам в США 2017.05: First Data будет внедрять Alipay в точках продаж для своих четырех миллионов бизнес-клиентов в США. |

2017,05 | гонконгских долларов | НЕТ | НЕТ | Alipay запускает версию HK, которая позволяет местным жителям использовать все функции приложения |

2017.07 | США | Полоса | Провайдер решений для онлайн-платежей | продавцов электронной коммерции на Stripe могут получать платежи через Alipay |

2017.08 | Россия | Группа ВТБ | Банковская группа | Сотрудничал с группой ВТБ, чтобы сделать мобильный способ оплаты доступным для местных продавцов |

Подводя итог, Ant Financial расширила свое присутствие в более чем 26 странах и регионах Америки, Европы и Азии, открыв 6 филиалов в Америке, Сингапуре, Южной Корее, Великобритании, Люксембурге и Австралии.По состоянию на август прошлого года он сделал услуги Alipay доступными для более чем 120 000 офлайн-продавцов за рубежом, включая рестораны, мини-маркеты, супермаркеты, магазины беспошлинной торговли и т. Д. Теперь он поддерживает расчеты в 18 различных офшорных валютах.

Ключевой вывод №1: в 2017 году Ant Financial ускоряет работу за границей, и вот почему

По мере стабилизации проникновения мобильной связи в технологической отрасли Китая преобладали утверждения о том, что технологические компании столкнулись с переходным периодом с высокими темпами роста, особенно с точки зрения привлечения новых пользователей в таком большом масштабе, как и раньше.Перед рассветом следующей технологической революции технологические гиганты, в том числе Alibaba и Tencent, крупные производители телефонов, Huawei, Xiaomi, OPPO и т. Д., Обратили свои взоры на зарубежные рынки, особенно в странах, где мобильный Интернет еще не стал процветать, где тягу к новому всплеску пользователей можно удовлетворить, предлагая их продукты и услуги на зарубежных рынках.

Нововведения

New China, которые представляют собой способ оплаты в стиле кода быстрого ответа (QR) и социальный красный пакет в секторе мобильных платежей, доказали свою применимость и признание среди клиентов с широким успехом в Китае, вытеснив Apple Pay. Технология беспроводной связи ближнего радиуса действия (NFC).Инновации в сочетании с хорошо отточенным опытом работы в автономном режиме по установлению связей с продавцами и обучению участников рынка, полученному в процессе прямой борьбы за распределение рынка, стали для таких компаний, как Alipay, образцом в копировании их успеха на места за пределами Китая. В случае с Alipay частые перемещения за границу, совершаемые в секторе мобильных платежей, являются частью плана глобализации Ant Financial в финансовом секторе, который служит связующим звеном с развертыванием глобальной инфраструктуры Alibaba, ориентированной на электронную коммерцию, которая также включает логистику, хранилище, онлайн-магазин и другие.

В-третьих, Alipay быстро сдает позиции внутри страны, уступая решениям Tencent для мобильных платежей. По данным исследовательской компании iResearch, ее рыночная доля по стоимости транзакций упала с почти 80% в середине 2014 года до чуть более 50% в первом квартале 2017 года. Кроме того, по данным китайского инвестиционного банка совместного предприятия China International Capital Corporation Limited (CICC), в отношении мобильных терминалов Alipay продемонстрировала совокупный темп роста в 118,6% с 2014 по 2016 год по сравнению с WeChat Pay — 326,9%. WeChat быстро сокращает дистанцию.В целом отраслевые аналитики связывают это с его успехом в офлайн-маркетинге среди обычных магазинов, а социальный онлайн-ген сыграл большую роль в его преимуществе, например, новых пользователей он получил благодаря своей популярной функции Red Packet. Есть сообщения о том, что WeChat, возможно, превзошел Alipay по количеству транзакций, совершенных с помощью автономного сканирования QR-кода. В то время как в отношении транзакций мобильных онлайн-платежей Tencent агрессивно борется с доминированием Alibaba, опираясь на свою матрицу онлайн-рынка (Taobao, Tmall, Juhuasuan, Xianyu и т. Д.), объединившись со своим долгосрочным партнером JD.com и платформой для заказа повседневных услуг Meituan-Dianping, в которой он, среди прочего, участвует. Тогда международный мобильный платеж рассматривается как третье поле битвы, где им предстоит сразиться друг с другом.

Наконец, Alipay также нацелена на 120 миллионов китайцев, которые ежегодно выезжают за границу в тандеме с растущим средним классом Китая. Согласно апрельскому отчету United Nation World Tourism, Китай, являющийся ведущим рынком для выездных путешествий, стал свидетелем роста международных туристических расходов на 12% до 261 млрд долларов США в 2016 году.Япония, Южная Корея и Таиланд, а также США и некоторые страны Европы являются наиболее посещаемыми направлениями для китайцев. Именно поэтому Alipay выбирает эти страны для своего вторжения — они ищут шанс, который предоставляют выезжающие из Китая путешественники, которые имеют относительно высокую покупательную способность и привыкли совершать платежи путем сканирования QR-кода.

Ключевой вывод №2: Ant Financial одновременно следит за Азией, Европой и США, одновременно используя эти рынки с разными стратегиями

Из вышесказанного мы знаем, что толпа, говорящая по-китайски (включая китайцев, выезжающих за границу, а также китайцев, обучающихся или живущих за границей) является первоначальной группой целевых пользователей Ant за границей.Это объясняет, почему Alibaba по всему миру наладила партнерские отношения с офлайн-продавцами, аэропортами, получателями, компаниями и сетями кредитных карт, чтобы позволить Alipay в различных сценариях офлайн-платежей, включая покупки, кейтеринг, вызов такси и другие офлайновые сервисы.

При более внимательном рассмотрении модели выхода на зарубежные рынки можно заметить очевидное различие стратегий примерно между двумя типами рынков. Первая категория, в которую входят Япония, европейские страны и США, включает развитую финансовую инфраструктуру, правила и законы цифровых платежей, а также привычки пользователей (в которых преобладают кредитные карты или наличные деньги).Например, платежная лицензия, по крайней мере, требуется местным органам власти для иностранных финтех-компаний, чтобы выйти на местные платежные рынки. Все это может стать препятствием для Alipay при запуске и продвижении своих услуг там.

Вторая категория, в которую входят страны Юго-Восточной Азии и, напротив, Индия, отличается чрезвычайно бедным населением и быстрым внедрением смартфонов. Говорят, что эти страны напоминают Китай 5-10 лет назад тем, что они довольно густонаселенные, и все они перескочили эру кредитных карт, чтобы сразу перейти в эру мобильных платежей.Это дает возможность китайским финтех-компаниям напрямую принести успех, основанный на QR-кодах, в эти страны. Сообщается, что как Alipay, так и WeChat pay использовали маркетинговые методы субсидий и скидок на этих рынках, чтобы быстро обучить рынок новым вещам.

Чтобы быть конкретным, Alipay либо подписывает стратегическое партнерство, либо покупает доли, либо осуществляет слияния, либо создает совместные предприятия для совместного запуска своих финансовых услуг (включая, помимо прочего, цифровые кошельки) на местных рынках.Помимо вливания капитала, компания также предоставит поддержку в области управления рисками, ИТ-инфраструктуры и даже связанных с ней экспертных знаний, чтобы помочь усовершенствовать продукты и сделать соответствующие локализации, как это было сделано со своим индийским альянсом Paytm.

Ant Financial осуществила свою первую инвестицию в Paytm в начале 2015 года, а вторую — в сентябре того же года. Вместе с двумя раундами денежных инъекций Ant оказывает техническую поддержку Paytm. По сообщению China Xinhua News, в штаб-квартиру Paytm в Нью-Дели была отправлена команда из не менее 20 человек, чтобы помочь восстановить платформу платежных технологий и систему контроля рисков Paytm.В результате количество пользователей Paytm выросло с 30 миллионов до 220 миллионов по состоянию на апрель, превзойдя Paypal и став третьим по величине цифровым кошельком в мире. На данный момент, помимо Индии, Ant Financial дебютировала в Таиланде, Южной Корее, Филиппинах, Индонезии (и Малайзии на ходу), следуя той же схеме экспорта своих технологий, знаний и опыта на местный рынок для создания локализованных мобильных устройств. платежные решения для местных жителей.

WeChat Pay также делает большие шаги за рубежом, борясь с Alipay в расширении своего глобального присутствия.В марте он объявил о своем плане открыть офис в Великобритании и другой европейской стране, чтобы сделать шаг вперед в обслуживании европейских брендов. В мае было объявлено о сделке с Citcon, а в июле — с Stripe в США, которая позволит миллионам как онлайн-, так и офлайн-компаний принимать WeChat Pay. Затем в июле Wirecard также объявила о партнерском соглашении, которое позволит европейским розничным продавцам принимать WeChat Pay. На данный момент WeChat Pay доступен более чем в 13 зарубежных странах и регионах.

Для обеих платформ конечными целями выхода на рынок являются привлечение новых пользователей за рубежом и построение своего бренда на глобальном уровне, однако впереди еще предстоит тяжелая борьба, с проблемами убеждения местных жителей разных стран в новой привычке к платежам и с доминирующими традиционными финансовыми гиганты готовятся к бою.

(Эта статья изначально опубликована на сайте China Tech Insights. Следите за новостями China Tech Insights в Twitter @CNTechInsights.)

Alipay вступает в партнерство с ВТБ для расширения торговой сети в России

Alipay, крупнейшая в мире платформа для онлайн- и мобильных платежей и супер-приложение для образа жизни, управляемое Ant Financial Services Group, объявила о партнерстве с группой ВТБ, одной из ведущих банковских групп России.Группа ВТБ недавно приступила к торговому эквайрингу для платежного сервиса Alipay в своей сети, насчитывающей более 120 000 POS-устройств, что делает группу ВТБ крупнейшим партнером Alipay в России. Ожидается, что ежегодно более 1 миллиона китайских путешественников будут получать выгоду от нового партнерства.

Услуга будет запущена вскоре после пилотной программы в августе. В III-IV кварталах 2017 года он будет распространен на всю сеть ВТБ, насчитывающую около 100 000 торговых точек.

Alipay — крупнейший в мире онлайн- и мобильный кошелек с более чем 520 миллионами активных пользователей.Для китайских покупателей новое партнерство приведет к большему удобству и безопасности во время поездок в Россию, а российские продавцы получат возможность использовать все маркетинговые функции с добавленной стоимостью, которые предоставляет система. Для магазинов и ресторанов это означает обещание увеличения конверсии, среднего чека и оборота.

По оценке ВТБ24, подразделения розничных банковских услуг группы ВТБ, Alipay будет пользоваться высоким спросом в Москве, Санкт-Петербурге, Хабаровске, Владивостоке, Благовещенске и Иркутске.

«Мы видим, что количество китайских туристов постоянно растет, — сказал Алексей Киричек, вице-президент, директор департамента торгового эквайринга ВТБ24. — Потенциальный объем этого рынка составляет примерно 300 миллиардов рублей в год. Средний размер чека пользователей Alipay в 2-3 раза выше, чем у других способов оплаты, поэтому мы ожидаем высокого спроса на новую услугу со стороны продавцов ».

«Для Alipay очень важно получить поддержку одного из крупнейших банков России. Широкомасштабное внедрение Alipay во всей POS-инфраструктуре ВТБ24 позволит нам ускорить и упростить запуск нашего сервиса в торговых точках и обеспечить покрытие на уровне страны », — сказал Богдан Задорожный, директор по развитию бизнеса Alipay в России.

Alipay стал доступен в России для китайских туристов с апреля 2017 года. Среди продавцов есть ряд сувенирных магазинов и универмагов в Москве и Санкт-Петербурге. В июле Alipay объявила о партнерстве с Департаментом общественного транспорта Москвы. В ближайшем будущем китайские туристы смогут использовать Alipay для покупки билетов на автобус или метро.

Alipay расширяется за счет офлайн-платежей в магазинах как внутри, так и за пределами Китая. Более 10 миллионов обычных продавцов теперь принимают Alipay по всему Китаю.Кроме того, он принимается более чем в 30 странах и регионах, а платежи в магазинах охватывают более 200 000 розничных магазинов.

ВТБ24 — один из лидеров в сфере мерчант-эквайринга в России. В прошлом году эквайринговый объем банка достиг 1 трлн рублей. В этом году банк планирует достичь 1,4 трлн. Среди крупнейших клиентов ВТБ24 такие ритейлеры, как Ашан, РЖД, Яндекс Такси, VK.com и др.

Пластиковые карты | АРМБИЗНЕСБАНК

Пластиковые карты

ЗАО «АРМБИЗНЕСБАНК» предлагает следующие пластиковые карты:

.

ArCa Pension

ЗАО «АРМБИЗНЕСБАНК» предлагает широкий выбор пластиковых карт местной платежной системы ArCa, а также VISA Int.и международные платежные системы MasterCard Worldwide. С любой из этих карт вы получаете доступ в мир безналичных расчетов и возможность оплачивать товары и услуги во всех точках обслуживания, где принимаются данные карты. С помощью платежных карт вы также можете обналичить деньги в банкоматах и отделениях ЗАО «АРМБИЗНЕСБАНК» и других банков.

Платежные карты ЗАО «АРМБИЗНЕСБАНК» позволяют клиентам:

- производить безналичную оплату товаров и услуг в Армении и за рубежом

- обналичивание денег круглосуточно

- пополнить карточный счет без посещения Банка через банкоматы Банка по обмену валюты, а также через терминалы TelCell, EasyPay, Mobidram и Idram

- активировать или деактивировать услугу SMS через банкоматы АРМБИЗНЕСБАНКА, изменить номер телефона для входящих SMS-сообщений, изменить PIN-код

- осуществляет переводы с карты на карту через банкоматы АРМБИЗНЕСБАНКА, а также банкоматы других банков, работающих в Армении и Арцахе (кроме банка ВТБ Армения).Переводы с карты на карту можно производить на карты АРМБИЗНЕСБАНКА, а также на карты других банков, работающих в Армении и Арцахе (кроме банка ВТБ Армения).

- оплачивать коммунальные услуги через приложение мобильного банкинга

- Оплата товаров и / или услуг на электронных сайтах

ЗАО «АРМБИЗНЕСБАНК» предлагает следующие пластиковые карты:

.

ОСНОВНОЕ ПРАВИЛО ES ОТКРЫТИЯ БАНКОВСКИХ СЧЕТОВ, ВЫПУСКА И ОБСЛУЖИВАНИЯ ПЛАТЕЖНЫХ КАРТ

УСЛОВИЯ ПРЕДОСТАВЛЕНИЯ И ОБСЛУЖИВАНИЯ ПЛАТЕЖНЫХ КАРТ

СПИСОК МИНИМАЛЬНЫХ ДОКУМЕНТОВ ДЛЯ ОТКРЫТИЯ ПЛАТЕЖНОЙ КАРТЫ

Банкоматы , АВТОМАТИЧЕСКИЕ АППАРАТЫ И ОБМЕНА ВАЛЮТЫ

ВАЛЮТНЫЕ МАШИНЫ

CASH-IN МАШИНЫ

POS-ТЕРМИНАЛЫ ДЛЯ ПРИОБРЕТЕНИЯ ТОВАРОВ

СКИДКА ДЛЯ КАРТОФОНОВ

ПРОГРАММА PRIORITY PASS

ПРИОСТАНОВЛЕННЫЙ ВЫПУСК КАРТОЧЕК

АДРЕСА ДЛЯ ОПЛАТЫ С QR-КОДОМ PayX

Обновлено 12.05.2021, 16:52

В случае несоответствия информации, опубликованной на русском и английском языках,

нужно ориентироваться на армянскую версию.

ЗАО «АРМБИЗНЕСБАНК» не несет ответственности за достоверность содержания любых ссылок

веб-сайтов, а также за рекламу и возможные последствия, возникшие в результате

использование информации, предоставленной на связанных сайтах третьими лицами.

ЗАО «АРМБИЗНЕСБАНК» также не несет ответственности за достоверность содержания

информация, размещенная на веб-сайтах третьих лиц, об условиях и тарифах на

услуги, оказываемые Банком.

Адрес официальной страницы ЗАО «АРМБИЗНЕСБАНК» в Facebook: https://www.facebook.com/armbusinessbankofficial

Адрес официальной страницы ЗАО «АРМБИЗНЕСБАНК» в Instagram: https://www.instagram.com/armbusinessbank_official

www.armbusinessbank.am

Банк контролируется Центральным банком Армении.

Файл вырезок China UnionPay • NFCW

китайских потребителей совершали в среднем три мобильных платежа в день в течение 2020 года, в то время как 98% населения Китая считают мобильные платежи своим наиболее часто используемым методом транзакций, что на пять процентных пунктов больше, чем в прошлом году, показывает новое исследование… Подробнее

Китайская сеть обслуживания на основе блокчейнов (BSN) обнародовала планы по развитию универсальной сети цифровых платежей (UDPN) на основе стандартизированных процедур для международных переводов и платежей в цифровых валютах центрального банка (CBDC) и между ними … Подробнее

Пользователи телефонов Android NFC, путешествующие по московскому метрополитену в столице России, теперь могут оплачивать билеты прямо из Google Pay, нажав на турникет, оборудованный бесконтактным терминалом оплаты проезда, без необходимости предварительно разблокировать свой смартфон… Подробнее

Владельцы транспортных карт Octopus теперь могут использовать свои iPhone или Apple Watch для оплаты проезда и совершения покупок в 35 000 торговых точек по всему Гонконгу, которые принимают Octopus для оплаты … Подробнее

Оператор WeChat Pay Tencent работает с China UnionPay над принятием общего QR-кода, который позволит продавцам использовать один и тот же код для приема платежей от сервисов мобильных платежей обеих компаний, сообщает Caixin Global … Подробнее

Продолжающийся рост в Китае укрепляет UnionPay как крупнейшую в мире карточную схему — RBR — «В конце 2018 года в обращении находилось 16 миллиардов платежных карт, что на 10% больше, чем годом ранее … Самая крупная схема в мире — UnionPay, на которую приходилось 45 % карт в обращении на конец 2018 года… Visa (включая Visa, Visa Electron, V Pay и Interlink) составляла 20% мировых карт… Mastercard (Mastercard, Maestro и Mastercard Electronic) составляет 16% всех карт.”

Путешественники в столице России теперь могут использовать бесконтактные карты China UnionPay Quickpass или приложение для оплаты NFC, подключенное к карте Quickpass, для оплаты проезда на 150 станциях московского метро, сообщает китайское информационное агентство Xinhua … Подробнее

В настоящее время более 200 миллионов пользователей приложения для мобильных платежей UnionPay, отчеты китайской платежной сети, и более 3 миллионов продавцов за пределами материкового Китая теперь принимают мобильные платежи UnionPay … Подробнее

Народный банк Китая (НБК) готовится к запуску цифровой валюты, поддерживаемой центральным банком, 11 ноября, согласно отчету Forbes, и должен начать ее использование, вовремя распределив ее между UnionPay, Tencent, Alibaba и несколькими китайскими банками. чтобы потребители могли использовать его в День холостяков, самый загруженный день покупок в стране… Подробнее

Компания Huawei выпускает новые продукты для повышения активности пользователей — Hong Kong Economic Journal — «Huawei Pay, запущенная в Гонконге в понедельник, позволяет пользователям оплачивать счета в более чем 40 000 торговых точек, принимающих бесконтактную оплату картой UnionPay… Ранее в этом году , Huawei Pay впервые был запущен за пределами Китая. В России эту технологию поддерживают 66 банков. Смартфоны Huawei и Honor будут поддерживать новую услугу, которая совместима с 20 мобильными устройствами, включая несколько умных часов.”

НОВОСТИ ПАРТНЕРА: Expresspay Card, совместное предприятие China UnionPay и Bank of China, предлагающее единственную в Китае предоплаченную карту с открытым циклом, заключила партнерские отношения с Tappy Technologies и часовым брендом Saga Watch, чтобы предложить держателям карт возможность оплаты через носимые устройства, которая будет приниматься в любой продавец, имеющий возможность принимать бесконтактные платежи China UnionPay … Более

Oppo протестирует запуск Oppo Pay в Китае — TechGenYZ — «Oppo будет сотрудничать с China UnionPay для тестирования и запуска Oppo Pay.Компания пытается упростить бесконтактные платежи с помощью транспортной карты, оснащенной NFC в Китае ».

НОВОСТИ ПАРТНЕРА: Tappy Technologies из Гонконга предлагает широкий выбор носимых платежных продуктов, включая ремешки для часов, браслеты и брелоки для ключей со встроенным чипом для бесконтактных платежей … Подробнее

ОБНОВЛЕНИЕ J-Coin Pay, платежный сервис в цифровой валюте, который будет поддерживать как P2P-платежи, так и позволить потребителям совершать мобильные платежи QR в магазинах, будет запущен в Японии 1 марта, объявил разработчик Mizuho Financial Group… Подробнее

China UnionPay сообщает об увеличении числа китайских потребителей, использующих свои банковские счета для мобильных платежей … Подробнее

UnionPay International предоставляет глобальным разработчикам доступ к своим API — UnionPay International — «UnionPay International предоставляет три типа услуг через UPI Developer: во-первых, предлагает открытый доступ к своим основным API. Разработчики теперь имеют доступ к API 18 самых популярных сервисов платежей и передачи данных UnionPay, включая оплату с помощью QR-кода и токен.Во-вторых, предложите комбинацию нескольких API-интерфейсов, чтобы предоставить партнерам универсальные платежные решения, помогая им как в разработке продукта, так и в коммерческом применении. В-третьих, предлагайте разнообразные услуги технической поддержки, включая техническую документацию, техническое руководство, а также тестирование и сертификацию продукции ».

Huami объявляет о запуске новых умных часов Amazfit Verge — Huami — «Функциональность цифрового кошелька в сочетании с UnionPay и Alipay, в сочетании со встроенной оплатой в общественном транспорте одним касанием в более чем 160 городах Китая, [помогает] пользователям ощутить удобство полностью цифровых транзакций (через NFC и QR-коды).Verge также можно использовать в качестве входного устройства доступа с использованием технологии NFC ».

UnionPay International запускает приложение UnionPay в Гонконге и Макао для расширения возможностей мобильных платежей для местных клиентов — UnionPay International — «С сегодняшнего дня потребители в Гонконге и Макао могут привязать свои карты UnionPay местного выпуска к приложению UnionPay и пользоваться мобильными платежами. обслуживание как в Гонконге и Макао, так и за их пределами … Пока что UnionPay принимается почти во всех банкоматах и POS-терминалах в Гонконге и Макао, а в Гонконге и Макао выпущено в общей сложности около 19 миллионов карт UnionPay.”

ВТБ начинает принимать Huawei Pay в своей сети POS-терминалов — Банк ВТБ (перевод) — «Чтобы начать пользоваться услугой, клиент должен быть владельцем карты China UnionPay и мобильного телефона Huawei или Honor, поддерживающего технологию бесконтактных платежей… Сеть POS-терминалов ВТБ насчитывает более 180 000 устройств. Бесконтактные карты и услуги мобильных платежей принимаются абсолютным большинством терминалов ».

Система

для оплаты с помощью QR-кода UnionPay дебютирует в Северной Америке — UnionPay International — «UnionPay International объявила сегодня о партнерстве с Банком Китая (Канада), чтобы позволить всем магазинам Foodymart в Канаде принимать платежи с помощью QR-кода UnionPay… Некоторые продавцы продуктов питания и напитков в Калифорнии, США, недавно также начали принимать платежи с помощью QR-кода UnionPay … Ожидается, что количество продавцов, принимающих платежи с помощью QR-кода UnionPay в Северной Америке, достигнет 5000 в течение этого года.”

Армения — Бюллетени BFC

15 октября 2019

FinTech, Армения

Big Data — одно из самых модных словечек в мире технологий прямо сейчас. Однако в Армении большинству компаний еще предстоит внедрить технологии больших данных. Фактически, специалисты…

Читать далее »

18 марта 2019

FinTech, Армения

Базирующаяся в Нью-Йорке компания Blocktech и Французский университет в Армении объявили о запуске первой в стране академической лаборатории блокчейнов.Лаборатория проведет междисциплинарное исследование…

Читать далее »

14 января 2019

FinTech, Армения, Узбекистан

Армения стала второй страной в мире (после Сингапура), запустившей систему Payment Express. Система, также известная как PayX, представляет собой единую платежную систему, которая…

Читать далее »

10 декабря 2018

FinTech, Армения

«Армянский разум», компания, базирующаяся в Армении и известная производством умных кошельков, в настоящее время стремится расширить производство на другие аксессуары.В настоящее время компания ведет переговоры с тремя…

Читать далее »

10 сентября 2018

FinTech, Армения

Конверс Банк поддержит несколько финтех-стартапов, принявших участие в «Sevan Startup Summit 2018». Банк будет уделять приоритетное внимание инновационному мышлению и внедрению новаторских подходов в экономику. …

Читать далее »

2 июня 2018

FinTech, Армения

Evocabank запустил новую услугу онлайн-кредитования через мобильное приложение.Кредиты SingleTouch, доступные клиентам 24 часа в сутки / 7 дней в неделю, выдаются в местной валюте по цене…

Читать далее »

7 мая 2018

FinTech, Армения

Банк ВТБ (Армения) теперь предлагает своим клиентам новые технологические услуги в банкоматах. Клиенты банка теперь могут использовать банкоматы для снятия денег, осуществления платежей, осуществления денежных переводов…

Читать далее »

6 апреля 2018

FinTech, Армения

Правительство Армении не одобрило поправки к «Закону о развитии цифровых технологий» или «Закону о государственной регистрации юридических лиц, обособленных подразделений, предприятий юридической…

Читать далее »

7 марта 2018

FinTech, Армения

Ереванский Конверс Банк представил бесплатное мобильное приложение Converse Mobile, которое позволяет клиентам управлять своими счетами в любое время суток из любой точки мира.Используя…

Читать далее »

12 февраля 2018

FinTech, Армения

Ариадна, лондонский разработчик регуляторных технологий (regtech), надеется протестировать инновационную платформу регулирования и соответствия в финансовом секторе Армении. Regtech быстро растет в последние годы; …

Читать далее »

7 сентября 2017

FinTech, Армения

Клиенты Банка Анелик теперь могут использовать платежный сервис Idram для оплаты своих кредитов в любое время суток.Это можно сделать через сайт…

Читать далее »

5 сентября 2017

FinTech, Армения

Ардшинбанк первым в Армении начал выпуск чиповых платежных карт ArCa-МИР, которые обслуживаются как в Армении, так и в России. Основное назначение совместных карт — это…

Читать далее »

26 августа 2017

FinTech, Армения

В мае 2017 года Центральный банк Армении объявил, что введет в обращение новые составные банкноты, обеспечивающие более высокую степень защиты и более качественные…

Читать далее »

12 августа 2017

FinTech, Армения

Банк ВТБ Армения, имеющий самую крупную филиальную сеть в Армении, стал одним из первых банков в стране, который применил удаленное управление очередью EarlyOne…

Читать далее »

17 июля 2017

FinTech, Армения

Ашот Осипян, генеральный директор Араратбанка, объявил о программе стратегического развития своего банка NewBank, которая превратит банк в классический, цифровой и инвестиционный банк.В рамках классической структуры коммерческого банка…

Читать далее »

8 июля 2017

FinTech, Армения

Центральный банк Армении включил МИР, национальную систему платежных карт России, в свой реестр активных платежных и расчетных систем. Ход является частью…

Читать далее »

21 апреля 2017

FinTech, Армения

Америабанк организовал в апреле 2017 года панельную дискуссию с экспертами в области телекоммуникаций и банковского сектора, чтобы обсудить медленное развитие электронной коммерции в Армении.Арман Барсегян, руководитель отдела розничного банкинга…

Читать далее »

20 апреля 2017

FinTech, Армения

Цифровая трансформация Центрального банка Армении будет включать использование Quantum Central Banking System (QCBS) Intellect. QCBS модернизирует и оптимизирует бизнес-процессы в нескольких…

Читать далее »

13 апреля 2017

FinTech, Армения

Америабанк совместно с Drops LLC разработал новое приложение Drops, которое позволяет осуществлять автоматические платежи с помощью платежной карты.Приложение Drops работает по…

Читать далее »

8 марта 2017

Армения

Банк Анелик — первое финансовое учреждение в Армении, внедрившее автоматизированную систему связи со своими клиентами через Facebook. Система под названием «Здравствуй, Анелик» была запущена…

Читать далее »

Не оглядываясь назад на мобильные платежи, поскольку мы приближаемся к последнему рубежу

Джастин Пайк, основатель MYPINPAD, пишет для Payment Expert об экспоненциальном росте мобильных платежей и о том, что это означает для платежного ландшафта во всем мире.

В феврале этого года количество пользователей смартфонов во всем мире превысило колоссальные три миллиарда и, по прогнозам, вырастет еще на несколько сотен миллионов в следующие несколько лет. И легко понять почему. Эволюция функций интеллектуальных устройств вышла далеко за рамки обычных звонков и текстовых сообщений и включает приложения, которые практически для всех стали неотъемлемой частью повседневной жизни.

Неудивительно, что мир также движется к тому месту, где смартфоны активно заменяют ненужные или все более устаревшие платежные устройства, которые просто не могут предложить сравнительные возможности в обслуживании клиентов.

В мире, который быстро переходит на цифровые каналы, чему способствует потребительский спрос и внешние факторы, такие как COVID, предприятия ищут способы внедрять инновации во всех аспектах пути к покупке, в частности, в платежах, которые остались относительно неизменными для много лет.

Там, где предыдущие аппаратные платежные технологии создавали узкое место при оформлении заказа и не давали продавцу возможности собирать важные данные о потребителях, программные платежные технологии на мобильных устройствах открывают мир инноваций в области CX и возможностей сбора данных, которые ранее были недоступны.И потребители это знают.

Сегодняшние заказчики ожидают беспроблемного взаимодействия с использованием данных для персонализации через их самый надежный канал — мобильный. И эти ожидания распространяются на все отрасли, включая самые священные, такие как банковское дело и платежи.

Таким образом, создание беспрепятственного, более инклюзивного омниканального опыта быстро стало необходимостью, поскольку предприятия трансформируются в соответствии с меняющимися цифровыми нормами. Подход, ориентированный на мобильные устройства, стал очевидным способом достижения этой цели.То есть использование наиболее часто используемых устройств (мобильных телефонов) для приема платежей с одновременным повышением качества обслуживания клиентов. Это очевидный следующий шаг в эволюции мобильных устройств.

Мир так или иначе переходит на мобильную связь

По всему миру почти ежедневно происходят революционные инновации в сфере мобильных платежей. В следующий раз, когда вы пойдете в супермаркет (и будете осторожно держаться на необходимом расстоянии от других), вы, несомненно, увидите, что какое-то количество клиентов платит через свой телефон в терминале.

Цифры показывают, что количество платежей через цифровые кошельки, смартфоны и носимые устройства стремительно растет — по данным австралийского банка ANZ, транзакции с цифровыми кошельками за шесть месяцев до 31 июля выросли более чем на 50% по сравнению с тем же периодом прошлого года.

Visa сообщает о повышении вовлеченности потребителей за счет беспроблемной оплаты, вызванной использованием платежных систем с помощью касания. Например, в Азиатско-Тихоокеанском регионе сообщается, что количество транзакций Visa на одну активную карту, используемую в транзакции для оплаты через касание, выросло в 3,8 раза по сравнению с 1.8 с непользователем Tap to Pay. Хотя эти примеры подтверждают то, что мы уже знаем — что миру нужны мобильные платежи, недавняя аккредитация MYPINPAD PCI SSC CPoC означает, что мы первая в мире компания, которая позволяет осуществлять бесконтактные платежи только с помощью программного обеспечения на мобильных телефонах и планшетах Android, и, кроме того, это теперь возможно. использование знакомого PIN-кода для совершения платежей сверх бесконтактного лимита — решение, необходимое для удовлетворения текущих потребностей в безопасности и запросов потребителей.

Важность оцифровки и взаимодействия с пользователем

Несмотря на то, что по мере того, как мы ориентируемся на новые меры социального дистанцирования и заботимся о здоровье населения, наблюдается еще больший глобальный толчок к цифровой среде, тысячи предприятий, которые быстро перешли на цифровые решения, столкнулись с серьезные проблемы с данными, с которыми они не могут справиться, например, риски, вызванные удаленной работой, и риск фишинговых атак.Этот риск является экспоненциальным и может серьезно повредить бизнесу из-за подрыва доверия к клиентам.

Беспрецедентные возможности в инновациях в сфере обслуживания клиентов

Одним из основополагающих принципов MYPINPAD является раскрытие возможностей в области инноваций в сфере обслуживания клиентов посредством безопасной аутентификации потребителей на всех типах повседневных смартфонов и планшетов.

Деньги поступят на счет мгновенно

Деньги поступят на счет мгновенно Для повышения качества обслуживания ВТБ предлагает своим клиентам совершать дистанционные платежи по QR-коду. Разберёмся, как работает эта система на практике.

Для повышения качества обслуживания ВТБ предлагает своим клиентам совершать дистанционные платежи по QR-коду. Разберёмся, как работает эта система на практике. Однако банковские терминалы позволяют проводить оплату наличными. В этом случае принадлежность банкомата к конкретному банку не играет решающей роли: потребуется только платёжное извещение и денежные средства в необходимом количестве.

Однако банковские терминалы позволяют проводить оплату наличными. В этом случае принадлежность банкомата к конкретному банку не играет решающей роли: потребуется только платёжное извещение и денежные средства в необходимом количестве.