Кредитоспособность предприятия. Методы оценки и анализа. Оценка кредитоспособности

Кредитоспособность предприятия. Методы оценки и анализа

В этой статье мы разберем кредитоспособность предприятия, факторы ее формирования и методы оценки.

Кредитоспособность предприятия

Кредитоспособность предприятия – это способность компании своевременно и в полном объеме погашать свои краткосрочные обязательства. Уровень кредитоспособности предприятия определяет ее финансовое состояние. Чем выше кредитоспособность, тем выше финансовая устойчивость.

Несмотря на то, что кредитоспособность, также как и платежеспособность отражает уровень финансовой устойчивости, между этими понятиями есть разница. Платежеспособность в большей степени отражает возможности предприятия расплачиваться по своим обязательствам за счет реализации всех своих ликвидных активов, тогда как кредитоспособность отражает погашение долгов за счет наиболее ликвидных активов. Погашение обязательств с помощью малоликвидных активов: транспорт, оборудование и т.д. может подорвать устойчивость производства и, следовательно, финансовую устойчивость в долгосрочной перспективе.

Целью оценки кредитоспособности предприятия является определение уровня риска банкротства заемщика. Данную процедуру делают коммерческие банки и другие финансовые институты. Уровень кредитоспособности предприятия определяет размер процентной ставки по заемному капиталу, чем выше кредитоспособность тем под более низкий процент банки выдают займы.

Оценка кредитоспособности предприятия

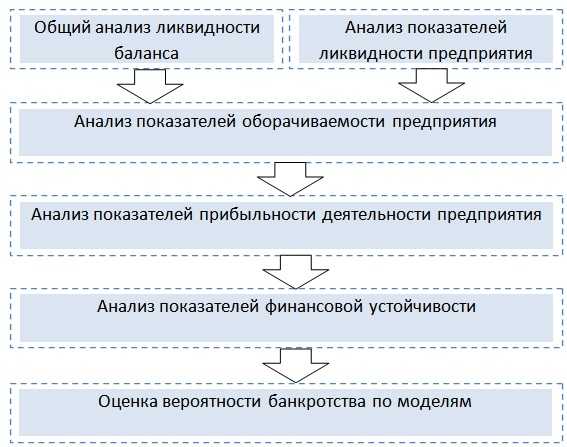

На рисунке ниже представлена общая схема оценки и анализа кредитоспособности предприятия. Для этого проводятся следующие виды финансовых анализов:

- Анализ ликвидности баланса и показателей ликвидности предприятия.

- Анализ показателей оборачиваемости.

- Анализ показателей эффективности деятельности предприятия.

- Анализ показателей финансовой устойчивости.

Каждый из анализов отражает различные финансово-хозяйственные аспекты функционирования предприятия, и только комплексный анализ позволяет оценить кредитоспособность предприятия.

Рассмотрим подробно каждый из этапов оценки.

Анализ ликвидности баланса предприятия

Анализ ликвидности баланса является одним из ключевых этапов оценки кредитоспособности предприятия. Ликвидность баланса показывает способность предприятия погасить различные виды обязательств соответствующими активами. В таблице ниже представлены основные виды активов предприятия.

| Виды активов предприятия | Виды пассивов предприятия | ||||

| А1 | Высоколиквидные активы | Обладают максимальной скоростью реализации: денежные средства и кратк. фин. вложения | П1 | Наиболее срочные обязательства | Высокая срочность погашения кредиторская задолженность |

| А2 | Быстрореализуемые активы | Обладают высокой скоростью реализации: дебиторская задолженность <12 мес. | П2 | Краткосрочные пассивы | Краткосрочные обязательства и кредиты |

| А3 | Медленно реализуемые активы | Дебиторская задолженность >12 мес., запасы, НДС, незавершенное производство | П3 | Долгосрочные пассивы | Долгосрочные займы и кредиты банка |

| А4 | Трудно реализуемые активы | Внеоборотные средства предприятия | П4 | Постоянные пассивы | Собственный акционерный капитал предприятия |

Баланс предприятия считается ликвидным, в том случае если выполняются все неравенства:

А1 > П1 – предприятие может погасить наиболее срочные пассивы высоколиквидными активами.

А2 > П2 – предприятием может погасить среднесрочные обязательства быстрореализуемыми активами.

А3 > П3 – предприятия имеет возможность рассчитаться по долгосрочным обязательствам медленно реализуемыми активами.

А4 < П4 – предприятие располагает собственным капиталом больше чем размер внеоборотных активов.

При анализе ликвидности баланса следует отметить, что более ликвидные активы могут погашать менее срочные обязательства. Общий анализ ликвидности позволяет оценить структуру активов и пассивов. На следующем этапе производится количественная оценка ликвидности предприятия, и рассчитываются коэффициенты ликвидности: коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент абсолютной ликвидности.

| Формула расчета | Коэффициенты ликвидности предприятия | Нормативы |

| Коэффициент текущей ликвидности показывает возможность предприятия погашать свои текущие обязательства | Ктл > 2 | |

| Коэффициент быстрой ликвидности отражает возможность расплачиваться по кредитам и займам с помощью быстро ликвидных активов | Кбл > 0,7 | |

| Коэффициент абсолютной ликвидности показывает возможность погашать кредиты и займы с помощью денежных средств | Кабл > 0,2 |

Более подробно про самый важный коэффициент ликвидности читайте в статье «Коэффициент текущей ликвидности (Current ratio). Формула. Норматив«.

Анализ показателей оборачиваемости

На следующем этапе оцениваются показатели оборачиваемости. Показатели оборачиваемости отражают эффективность использования предприятием своих ресурсов. Чем выше скорость оборачиваемости активов различных видов активов предприятия, тем выше их эффективность использования и соответственно выше кредитоспособность. На практике оценки кредитоспособности выделяют следующие коэффициенты:

- Показатель оборачиваемости текущих активов предприятия.

- Показатель дебиторской задолженности предприятия.

- Показатель кредиторской задолженности предприятия.

- Оборачиваемость запасов предприятия.

Коэффициент оборачиваемости текущих активов предприятия – показывает эффективность использования активов и характеризует число оборотов. Формула расчета имеет следующий вид:

Коэффициент дебиторской задолженности предприятия – характеризует скорость погашения дебиторской задолженности. Формула расчета имеет следующий вид:

Коэффициент кредиторской задолженности предприятия – характеризует период обращения кредиторской задолженности. Формула расчета имеет следующий вид:

Коэффициент оборачиваемости запасов и затрат предприятия – характеризует результативность использования запасов. Формула расчета имеет следующий вид:

Анализ показателей прибыльности предприятия

Доходность деятельности предприятия оценивается с помощью показателей рентабельности. Чем выше рентабельность, тем больше прибыли предприятие может создать на различный вид актива. Можно выделить следующие основные коэффициенты рентабельности:

- Показатель рентабельности активов (ROA).

- Показатель рентабельности собственного капитала (ROE).

- Показатель рентабельности продаж (ROS).

Показатель рентабельности активов (ROA) – показывает прибыльность единицы оборотных активов предприятия. Формула расчета имеет следующий вид:

Показатель рентабельности собственного капитала (ROE) – показывает прибыльность на единицу собственного капитала предприятия. Формула расчета имеет следующий вид:

Показатель рентабельности продаж (ROS) – характеризует эффективность системы продаж предприятия. Формула расчета имеет следующий вид:

Анализ показателей финансовой устойчивости предприятия

Данные показатели отражают финансовую зависимость предприятия от заемного капитала. Чем больше доля заемного капитала в структуре капитала, тем ниже ее финансовая устойчивость. Основные показатели, используемые для оценки кредитоспособности предприятия следующие:

- Коэффициент автономии.

- Коэффициент соотношения собственных и заемных средств.

- Коэффициент маневренности собственного капитала.

Коэффициент автономии – показывает долю собственного капитала в общей структуре имущества. Нормативным значением считается Кавт. > 0,5.Формула расчета показателя следующая:

Коэффициент соотношения собственных и заемных средств – отношение заемного капитала к собственному. Формула расчета показателя следующая:

Коэффициент маневренности собственного капитала – показывает долю собственных средств, которые находятся в мобильной форме. Нормативным значением считается Кмск. > 0,2.Формула расчета показателя следующая:

Методы оценки кредитоспособности по скорринговым моделям

Для проведения экспресс оценки вероятности банкротства предприятия используют статистические модели. Распространенными на практике являются модели: Альтмана, Бивера, Лиса, Таффлера, Савицкой, Кадырова, Жданова и др. Данные модели дают оценку класса кредитоспособности в зависимости от уровня риска не возврата долгов. Рассмотрим наиболее популярную модель Альтаман. Модель Э. Альтмана рассчитывается по следующей формуле:

где:

Z – интегральный показатель степени кредитоспособности предприятия;

К1 – собственные оборотные средства / сумма активов;

К2 – чистая прибыль / сумма активов;

К3 – прибыль до налогообложения и выплаты процентов / сумма активов;

К4 – рыночная стоимость акций / заемный капитал;

К5 – выручка / сумма активов.

После расчета показателя кредитоспособности его значение сопоставляется с уровнями риска банкротства. В таблице ниже представлена характеристика класса предприятия в зависимости от показателя Альтамана.

| Показатель Альтмана (Z) | Кредитоспособность предприятия | Риск банкротства |

| 1,8 < | Крайне низкая | Крайне высокий |

| от 1,81–2,7 | Низкая | Высокий |

| от 2,8–2,9 | Умеренная | Умеренный |

| > 2,99 | Высокая | Низкий |

Резюме

Анализ кредитоспособности предприятия представляет собой финансовую оценку эффективности деятельности предприятия: оценку ликвидности, рентабельности, оборачиваемости и финансовой устойчивости. Помимо этого необходимо оценить предприятие по существующим скорринговым моделям кредитоспособности, которые позволяют классифицировать предприятие по уровню риска банкротства.

Автор: к.э.н. Жданов Иван Юрьевич

finzz.ru

Оценка кредитоспособности физических и юридических лиц

Значение оценки кредитоспособности клиентов для управления кредитными рисками банков

Оценка кредитоспособности занимает важнейшее место в системе управления кредитным риском.

Грамотная оценка кредитоспособности позволяет

- определить, способен ли кредитозаёмщик обслуживать свой долг,

- рассчитать наиболее приемлемое для данного заёмщика бремя долга,

- оценить необходимое обеспечение возврата взятых в долг средств.

В зависимости от кредитной истории заёмщика, предыдущего опыта сотрудничества банка с данным клиентом, оценка кредитоспособности может быть более или менее детальной и тщательной.

Пример 1

Так, в случае отсутствия просрочек не осуществляется каждый раз оценка кредитоспособности предприятий, получивших в данном банке кредитную линию, а также клиентов, имеющих возможность овердрафта по дебетовой карте или кредитную карту банка.

Оценка кредитоспособности важна как для юридических, так и для физических лиц, однако, учитывая, что юридические лица, как правило, привлекают кредиты на значительно большие суммы, чем физические.

Замечание 1

Ошибка в оценке кредитоспособности даже одного заёмщика может повлечь за собой ухудшение финансового положения самого банка

Оценка кредитоспособности физических лиц

При кредитовании физических лиц уменьшение кредитного риска банка и возможных потерь возможно только при точной оценке способности заёмщика выполнять свои кредитные обязательства, здесь самое главное эффективная оценка кредитоспособности.

Обычно выделяют методики оценки кредитоспособности физического лица:

- скоринг;

- андеррайтинг;

- анализ финансового положения заёмщика.

Скоринг на базе уже имеющейся у клиента кредитной истории банк даёт возможность определить с помощью математических методов вероятность возвращения кредита в назначенный срок. Здесь используются понятия, которые связаны с надёжностью (ненадёжностью) клиента.

Скоринговые методики и модели позволяют снизить риск невозврата кредита, принять решения по выдаче кредита быстро и беспристрастно. Также позволяют эффективно управлять кредитным портфелем. Не нужно затрачивать много времени на обучение сотрудников кредитного отдела, даже есть возможность провести экспресс-анализ заявки на кредит в присутствии клиента.

При ипотечном кредитовании физических лиц используется андеррайтинг заёмщика, самое важное – это оценка своевременного взноса платежей по кредиту.

Обычно для анализа кредитоспособности потенциального заёмщика запрашиваются: копия документов, удостоверяющего личность заёмщика и подтверждение доходов клиента: справка по форме 2-НДФЛ, копия налоговой декларации по форме 3-НДФЛ.

Специалисты банка проводят анализ платёжеспособности индивидуального заёмщика на базе данных о среднемесячном доходе и размерах удержаний за предшествовавшие шесть месяцев, а также сведений на основании анкеты.

На данный момент, наиболее универсальным методом оценки кредитоспособности является метод оценки финансового положения клиента.

Методы и методики оценки кредитоспособности юридических лиц

Российские банки в процессе кредитования заёмщиков используют разные методы для определения кредитоспособности потенциального и реального заёмщика. Последние годы наиболее эффективной и точной принято считать систему, которую создала Ассоциация российских банков.

Названная методика включает следующие критерии, которым должен удовлетворять потенциальный ответственный и платёжеспособный заёмщик:

- солидность – данный показатель характеризует ответственность руководящего состава организации, а также своевременность и полноту выплаты предыдущих займов;

- способность – это совокупность данных о производственно-финансовой деятельности предприятия, его позицию на рынке и конкурентоспособность;

- доходность – характеризует возможность получения прибыли при инвестировании в определённый проект;

- реальность – характеризует возможность реализации потенциальным заёмщиком своих планов;

- обоснованность – необходимость подтверждения клиентом суммы испрашиваемого кредита произведёнными расчётами и фактическими данными;

- возвратность – способность погасить кредит за счёт имущества (движимого и недвижимого) и других материальных ценностей, находящихся в собственности у заёмщика, если реализуемый проект не принесёт прибыли;

- обеспеченность займа не только имуществом, а так же юридическими правами заёмщика.

Указанная рейтинговая оценка кредитоспособности потенциального корпоративного заёмщика помогает банку выявлять клиентов, которые имеют реальную возможность возврата долга в чётко установленные сроки.

Замечание 2

Очень важным является изучение последних четырёх показателей одновременно с такими показателями баланса предприятия как оборачиваемость активов, ликвидность, платёжеспособность, прибыльность и обеспеченность.

В каждой из перечисленных групп показателей определяется наиболее показательная характеристика исследуемой организации, а потом по ней собираются и формируются статистические данные.

На практике чаще всего оценка и характеристика кредитоспособности заёмщика происходит на основе расчёта и подробного анализа нескольких групп финансовых коэффициентов.

Чаще всего принимаются во внимание показатели платёжеспособности и ликвидности потенциального заёмщика.

Преимущество указанной ниже методики заключается в том, что нормативные значения могут быть рассчитаны по многим показателям, и это дает возможность анализировать деятельность организации с учётом всех факторов. От специфики отрасли зависит не только текущее, но и будущее состояние предприятия.

При расчёте финансовых коэффициентов можно использовать различные нормативы (Рис.. 1).

Рисунок 1. Оптимальные значения коэффициентов с разделением по видам заёмщиков. Автор24 — интернет-биржа студенческих работ

Для повышения эффективности процесса оценки кредитоспособности нормативные показатели финансовых коэффициентов по отраслям могут быть рассчитаны за предыдущие годы.

Так как официально стандарты оценки кредитоспособности заёмщика не установлены, то работа банка затрудняется. Практически невозможно определить, способен ли заёмщик выплатить кредит в срок в полном объёме или нет.

В основе качественного и всестороннего анализа лежит информация, которую очень сложно выразить количественно. Для того чтобы изучить платёжеспособность конкретного заёмщика требуется множество сведений, кроме тех, которые заёмщик предоставил для проверки, в частности - информация от службы безопасности, а так же информация из базы данных банка. Помимо того, необходимо оценить в совокупности множество рисков: производственные, управленческие, отраслевые, акционерные и прочие.

До того, как выдать кредит, банку нужно собрать и провести анализ множества данных, но это осуществляется не по универсальным схемам, а в зависимости от проводимой кредитной политики самого банка, так как универсальных и единых методик в России не существует.

spravochnick.ru

понятие, оценка, индекс, анализ, рейтинг, критерии

Кредитоспособность гражданина – это его платежеспособность. Кредиторы всегда анализируют полученные ими данные для понимания возможности выплаты займа, который они ему предоставляют. И не всегда проверка кредитоспособности дает правильный результат.

Понятие

Понятие кредитоспособности гражданина – это способность потенциального заемщика выполнить обязательства полностью и в срок. Расчет производиться по имеющимся долговым обязательствам. В основу ложатся как основные долги, так и проценты за пользование продуктом. Оценка кредитоспособности предполагает в себе различные методы анализа и выявление финансового коэффициента.

Дополнительно здесь происходит анализ денежного потока потенциального заемщика, выявляется деловой риск и менеджмент.

Платежеспособность и кредитоспособность: разница

Но несмотря на то, что в учебниках платежеспособность и кредитоспособность имеют схожие значения, они несколько отличаются. Показатели кредитоспособности отличаются от показателей платежеспособности тем, что они не могут фиксировать неплатежи за истекшее время или на конкретную дату.

Кредитоспособность больше прогнозирует способность погашения долговых обязательств на ближайшее время. Уровень такого показателя определяет степень риска самого кредитора, если он выдаст кредитные обязательства данному человеку.

Оценка кредитоспособности

Так как банк оценивает кредитоспособность клиента?

Финансовая практика позволила с точностью определить методы анализа кредитоспособности гражданина.

В частности, на понятие влияет:

- характер потенциального заемщика;

- способность получить займ;

- способность получать и зарабатывать денежные средства для погашения долговых обязательств;

- капитал потенциального заемщика;

- наличие обеспечения;

- условия кредитования;

- контроль за проведением сделки.

Критерии кредитоспособности клиента

Под первым пунктом понимают репутацию клиента. К этому же относится юридическое лицо, если подается заявление от имени компании. Также здесь проверяется степень ответственности за погашение долговых обязательств, целевое назначение кредитных средств, соответствие выполнения поставленной задачи.

Второе понятие говорит о наличии возможности у потенциального заемщика самостоятельно подавать кредитные заявки, подписывать документацию и вести полностью переговоры с кредитором. Это говорит о дееспособности клиента, как физического лица.

Способность заработка денежных средств потенциальным заемщиком говорит о том, какова ликвидность баланса и прибыльность работы клиента. Также проверяются денежные потоки.

Кредитоспособность и капитал – это обязательные субъекты. Наиболее важными здесь выступает пункт достаточности капитала и его наличие. Анализ происходит на основе требований к минимуму и левериджа.

Дополнительно просматривается степень вложения собственных денежных средств на баланс кредитора. Это говорит о наличии риска между кредитором и заемщиком.

Обеспечение кредита – стоимость актива клиента или вторичный капитал для погашения кредитных обязательств. В частности, это может быть или залог или гарантия. В некоторых случаях допускается поручительство или страхование, которое предусмотрено в кредитной документации.

Соотношение цены активов и обеспечения играет большую роль выплаты обязательств при объявлении клиента банкротом. Второй источник даст возможность выплаты обязательств даже при финансовой нестабильности. Условия, при которых смогла совершиться операция, позволяют определять степень риска кредитора. А это, в свою очередь, позволяет увеличить процентную ставку.

Анализ кредитоспособности

Способом оценки становится дополнительные меры по:

- оценке менеджмента;

- анализу денежного потока;

- финансовой устойчивости;

- наблюдение за работой потенциального заемщика.

Оценка кредитоспособности организаций происходит по методу определения баланса и отчета о прибылях и убытках. Дополнительно здесь может использоваться система финансового коэффициента.

Индекс кредитоспособности Альтмана

Для оценки кредитоспособности предприятия и его платежеспособности вправе использоваться индекс Альтмана. Это позволяет минимизировать риски кредитора. Сформирован был на основе анализа деятельности организации. В частности, год основания такого индекса 1946–1965 года, когда на просторах страны был кризис.

Именно в этот период времени многие компании обанкротились. Остальные же работали успешно и получали солидную прибыль. Критериями в этом показателе были:

- соотношение прибыльности до выплаты процентной ставки и налогообложения к величине актива;

- соотношение выручки от реализации к величине актива;

- соотношение рыночной цены собственных активов к привлеченному капиталу по балансу;

- соотношение нераспределенного остатка прибыли к цене актива;

- соотношение чистых оборотных средств к цене актива.

Индекс кредитоспособности альтмана формула по балансу (пример):

К1 = ПРН : АК. Первое значение – прибыль до налогообложения;КЗ = РССК : ЗСБ. – собственный капитал на 1 рубль займа;К4 = ЧПР : АК.- уровень рентабельности актива;К5 = СООБС : АК – рубль собственных средств на рубль актива;

Формула индекса кредитоспособности – Zk = R1 х К1 + R2 х К2 + R3 х КЗ + R4 х К4 + R5 х К5,

Здесь показатель R1 и последующие – значимость любого критерия.

Рейтинги кредитоспособности банка

Для правильного и выгодного кредитования лучше самостоятельно просмотреть рейтинг кредитоспособности кредитора. В связи с тем, что на просторах страны гуляет кризис, многие кредиторы не смогли остаться на плаву и ушли с финансового рынка. А некоторые кредиторы потеряли многих клиентов, но до сих пог имеют высокий рейтинг кредитоспособности.

Такие рейтинги можно просматривать на официальных ресурсах Центробанка и иных сайтах, предоставляющих актуальную информацию. Рейтинг долгосрочной кредитоспособности:

Абсолютбанк – стабильно;Аверс стабильно;Автоградбанк стабильно;Москомбанк – стабильно;Национальный стандарт – стабильно.

Также стоит отметить рейтинг долгосрочной кредитоспособности банков ЦБ РФ:

Новикомбанк – позитивно;Первоуральскбанк – позитивно;Челиндбанк – позитивно.

Особенности процесса

Кредитоспособность — это некая гарантия кредитору по возвратности заемных денежных средств. Определяется она с помощью скоринговой системы оценки кредитоспособности. В связи с тем, что данный метод зависит от автоматики, это не дает 100%-ного результата и происходит повышение процентной ставки.

Анализ анкеты потенциального заемщика – это недостаток кредитной системы в принципе.

Этот метод позволяет быстро получить денежные средства, но необходимо за это оплатить существенную переплату. Дополнительно придется предоставить поручительство или обеспечение, если берется приличная сумма денежных средств.

Платежеспособность и кредитоспособность сейчас можно проверить даже онлайн. Способы оценки кредитоспособности клиента не зависят от метода подачи кредитной заявки.

Одним из ключевых показателей кредитоспособности является наличие или отсутствие просрочки. Здесь дополнительно происходит оценка кредитоспособности на основе анализа денежного потока для определения дохода клиента. Влияние дней просрочки на кредитоспособность – неотъемлемая позиция банка. Если просрочка свыше 7 дней, то показатель уменьшается.

Повышение кредитоспособности обеспечивается за счет предоставления обеспечения в виде поручительства или залогового имущества. Такая практика наблюдается у кредитного учреждения ЗАО ВТБ24.На просторах интернета достаточно часто задаются вопросы по поводу категории кредитоспособности и полного товарищества. В этом случае также просчитывается ликвидность и доходность. Информацию по поводу класса можно узнать только во внутренних документах кредитора. Но если рассматривать классы кредитоспособности по методике Сбербанка, то они описаны уже ранее.

Нюансы

Теория подтверждения кредитоспособности не имеет стопроцентного результата. Возможно привлечение в определении коэффициента контрагента. Но это также не дает должного результата. Тем более письмо–запрос с такой информацией может попасть мошенникам.

В последнее время участились факты мошенничества с финансовыми операциями.

Такая тенденция просматривается при кредитовании физических лиц. Именно здесь прослеживается экономическая сущность путей определения коэффициента. Если рассматривать рейтинговый метод Сбербанка, то он имеет вид теста–стандарта. Он также не имеет стопроцентного результата, поэтому кредитор зачастую повышает стоимость банковского продукта.

Также для определения кредитоспособности запрашивается выписка из бюро кредитных историй. Это позволяет совершенствовать управление банком и рисками. А для заемщика это позволяет получить лояльные условия. В частности, выгодные кредиты малому бизнесу.

На понятие и критерии также влияет и банкротство кредитной организации – бывшего кредитора потенциального заемщика. В этом случае кредитор самостоятельно решает выдавать денежные средства клиенту или нет, исходя из собственных положений. Здесь возможно привлечь и инвестиционную деятельность, если банк не хочет выделять денежные средства, выданные Центробанком.

Выдача кредита физическому лицу

Потребительское кредитование давно вошло в практику российского народа. Получение осуществляется по стандарту, в котором присутствует выявление кредитоспособности. В том числе анализ таких показателей, как:

- Изучение кредитной истории и выплаченных кредитных обязательств. Банковская организация вправе запрашивать такую информацию, в том числе обращаться в специализированные бюро;

- Оценка доходности и кредитоспособности клиента. Этот пункт вмещает такие показания в анкете, как стаж работы. Если это короткий срок, то кредитное учреждение минимизирует свои риски. Также банк определяет возможность потери работы или попадание под сокращение;

- Скоринг система. Позволяет определить математически при помощи анализа анкеты потенциального заемщика вероятность возврата денежных средств и выполнение условий, определенных договором.

Скоринг система не универсальна. И у каждого кредитора свои показания. Расчет производиться с помощью сопоставления характеристик и окончательного просчета показателя. У скоринг также присутствует линия убыточности, что позволяет рассчитать количество среднестатистических платежеспособных заемщиков для покрытия убытков.

Определение кредитоспособности – это важный процесс при выдаче денежной ссуды.

Рекомендовано для вас:

business-mama.ru

Оценка кредитоспособности организации

Для оценки кредитоспособности организции применяются различные методы и наборы показателей, характеризующие финансовое положение организации.

Основными показателями, по которым можно оценить кредитоспособность организации являются:

Рассмотрим методику расчета показателей подробнее.

Отношение объема реализации к чистым текущим активам

Формула расчета показателя имеет вид:

K1 = Nр / Aчт

где Ачт - чистые текущие активы; Nр - объем реализации.

Чистые текущие активы – это оборотные активы за вычетом краткосрочных долгов предприятия. Отношение объема реализации к чистым текущим активам показывает эффективность использования оборотных активов. Высокий уровень этого показателя благоприятно характеризует кредитоспособность предприятия. Однако в случае, когда он очень высок или очень быстро увеличивается, можно предположить, что деятельность ведется в объемах, не соответствующих стоимости оборотных активов. Такая ситуация повышает вероятность замедления оборачиваемости задолженности или может вызвать падение продаж и вследствие этого – затруднения в расчетах предприятия со своими кредиторами.

Замедление оборачиваемости дебиторской задолженности может быть вызвано неготовностью дебиторов к оплате возрастающих объемов поставок; может возникнуть и просроченная дебиторская задолженность.

Падение объема продаж является результатом недостаточности материальных оборотных активов для продолжения бесперебойной деятельности в прежних масштабах.

Отношение объема реализации к собственному капиталу

Данный показатель определяется как отношение реализации к собственному капиталы (СК):

К2 = Nр / СК

Показатель К2 характеризует оборачиваемость собственных источников средств. Однако необходимо реально оценить величину собственного капитала. В активе баланса собственным источником покрытия соответствуют, в частности, нематериальные активы и запасы. При оценке стоимости собственного капитала рекомендуется уменьшить его на величину нематериальных активов, которые практически ничего бы не стоили, например, при вынужденной ликвидации или реорганизации предприятия. Кроме того, запасы надо уменьшить в соответствии с разницей цен, по какой они числятся на балансе и по какой они могли бы быть реализованы или списаны.

Собственный капитал, откорректированный с учетом реального состояния названных элементов внеоборотных и оборотных активов, отражает более точно стоимость имущества предприятия в части, обеспеченной собственными источниками покрытия. Выручка от реализации, отнесенная к этой стоимости, показывает оборачиваемость собственных источников более точно, так как ни материальные активы, ни превышение балансовой стоимости запасов над реальной их стоимостью не являются факторами, способствующими увеличению объема продаж.

Отношение краткосрочной задолженности к собственному капиталу

Формула расчета коэффициента имеет вид:

К3 = Дк / СК

где Дк - краткосрочная задолженность.

Данный коэффициент показывает долю краткосрочной задолженности в собственном капитале предприятия. Если краткосрочная задолженность в несколько раз меньше собственного капитала, то можно расплатиться со всеми кредиторами полностью. На практике существуют первоочередные кредиторы, долги которым должны быть оплачены прежде, чем предъявят претензии остальные кредиторы. Поэтому практически правильнее сопоставлять первоочередную краткосрочную задолженность с величиной капитала и резервов.

Отношение дебиторской задолженности к выручке от реализации

Показатель характеризующий период возврата денежных средств от покупателей:

К4 = ДЗ / Nр

где ДЗ - дебиторская задолженность.

Этот показатель дает представление о величине среднего периода времени, затрачиваемого на получение причитающихся с покупателей денег.

Например, отношение 1/4 означает трехмесячный срок погашения дебиторской задолженности. Много это или мало, зависит от сферы деятельности, состояния расчетов с кредиторами, длительности производственного цикла и т. д. Ускорение оборачиваемости дебиторской задолженности, то есть снижение показателя К4 можно рассматривать как признак повышения кредитоспособности предприятия, поскольку долги покупателей быстрее превращаются в деньги.

Отношение ликвидных активов к краткосрочной задолженности предприятия

Показатель рассчитывется по формуле:

К5 = Ал / Дк

где Ал - ликвидные активы.

Как известно, под ликвидными активами подразумеваются оборотные активы за вычетом запасов и других позиций, которые нельзя немедленно обратить в деньги. Если в составе оборотных активов преобладает дебиторская задолженность для оценки кредитоспособности предприятия важно, существует ли резерв на случай безнадежной дебиторской задолженности.

В идеальном случае наилучшим способом повышения кредитоспособности явился бы рост объема реализации при одновременном снижении чистых текущих активов, собственного капитала и дебиторской задолженности.

Под финансовой устойчивостью понимается такое состояние (экономическое и финансовое) предприятия, при котором платежеспособность постоянна во времени, а соотношение собственного и заемного капитала обеспечивает эту платежеспособность.

На практике увеличение объема реализации вызывает рост оборотных активов и в части запасов, и в части дебиторской задолженности; увеличиваются и долги предприятия, особенно в форме кредиторской задолженности, если не меняются состав кредиторов и договорные условия расчетов с ними. Это значит, что реальное повышение кредитоспособности по трем названным показателям будет достигнуто, если объем реализации увеличивается в большей степени, чем запасы и дебиторская задолженность, а кредиторская задолженность растет быстрее дебиторской.

Одна из важнейших характеристик финансового состояния – стабильность деятельности в свете долгосрочной перспективы. Она связана со структурой баланса предприятия, степенью его зависимости от кредиторов и инвесторов, с условиями, на которых привлечены и обслуживаются внешние источники средств.

afdanalyse.ru

Оценка кредитоспособности организации

Понятие оценки кредитоспособности организации

Развитие риск-менеджмента в банках выдвигает задачу рассматривать кредитоспособность ссудозаёмщиков с позиций оценки клиентов на всех этапах процесса управления кредитным риском (рисунок 1).

Рисунок 1. Оценка кредитоспособности в системе управления кредитным риском. Автор24 — интернет-биржа студенческих работ

В настоящее время в банковской практике отсутствуют единые стандартизированные системы оценки кредитоспособности. В разных странах мира кредитные организации используют совершенно разные показатели для оценки кредитоспособности корпоративных клиентов.

Замечание 1

Такое многообразие способов и подходов объясняется различными уровнями доверия к качественным и количественным методам оценки способностей погасить долг, а также учитывают индивидуальные особенности и сложившийся исторический опыт кредитования.

Оценка кредитоспособности организации ссудозаёмщика , желающего получить кредит, включает в себя два ключевых момента:

- финансовый анализ, изучающий систему определённых финансовых показателей;

- качественный или нефинансовый анализ.

Качественная методика оценки кредитоспособности заёмщика банка базируется на информации, которую практически невозможно выразить количественными показателями.

Оценивая финансовое состояние заёмщика, банк обычно завершает этап оценки кредитоспособности.

Полученный результат расчётов перечисленных показателей даёт банку возможность сделать вывод о кредитоспособности потенциальных заёмщиков, которая находится в прямой зависимости от класса каждого из рассчитанных показателей.

Основные направления оценки кредитоспособности корпоративных клиентов

Разные банки используют разные методики, например, оценку пяти групп факторов риска, свзанных со:

- со структурой собственного капитала и внутренней структурой юридического лица,

- кредитными историями и деловой репутацией заёмщиков,

- эффективностью управления,позицией клиента в отраслях и регионах,

- производственным оснащением и уровнем оснащения современными технологиями;

- с финансовым состоянием заёмщиков.

В процессе оценки кредитоспособности, отчёт о движении денежных средств выступает одним из важнейших документов.

Для анализа ссуды потенциальному заёмщику отчёт о движении денежных средств может предоставляться самим клиентом либо кредитным экспертом самостоятельно или совместно с заёмщиком.

Банк использует методику оценки рейтингов кредитоспособности ссудозаёмщика на базе нескольких (обычно пяти) финансовых коэффициентов. Они в полной мере характеризуют финансовое состояния будущего заёмщика и его кредитоспособность.

К ним относятся следующие коэффициенты.

- Коэффициенты абсолютной ликвидности $K_1$

- Коэффициенты, определяющие срочную ликвидность (промежуточные коэффициенты покрытия) $K_2$.

- Коэффициенты, показывающие текущую ликвидность $K_3$

- Коэффициенты, указывающие на соотношение собственных и заёмных средств $K_4$

- Рентабельность продукции, проценты, $K_5$

Пример 1

Оценка кредитоспособности корпоративных клиентов может предусматривать использование других методик оценки кредитоспособности, к примеру, анализ денежных потоков кредитозаёмщика, и позволяет применять их более обоснованно.

Оценивая результаты расчётов коэффициентов, банк получает возможность присвоить ссудозаёмщику определённую категорию по каждому из указанных показателей. Происходит сравнение полученных значений с установленными достаточными.

Далее определяется размер баллов по данным показателям в соответствие с их допустимым значением. В соответствие с полученной величиной баллов устанавливаются рейтинги или классы ссудозаёмщика (Рис. 2).

Рисунок 2. Определение класса заёмщика. Автор24 — интернет-биржа студенческих работ

Рейтинговое число ($S$) рассчитывается по формуле:

$S = 0,11 • K_1 + 0,05 • K_2 + 0,42 • K_3 + 0,21 •K_4 + 0,21 • K_5$

Рейтинговое число позволяет определить класс ссудозаёмщика и повлиять на его кредитные рейтинги:

- $S$ = 1 или 1,05 – заёмщики могут быть отнесены к высшему классу кредитоспособности;

- $S$ выше 1,05, но ниже 2,42 – соответствие второму классу;

- $S$ равен или выше 2,42 – соответствие третьему классу.

Кредитование заёмщика отнесённого ко второму классу требует у банков взвешенных подходов, а кредитование заёмщика, принадлежащего к третьему классу - это повышенный риск и обычно следует отказ в выдаче ссуды.

Замечание 2

В период реализации антикризисных мер банки усиливают оценку кредитоспособности заёмщиков. Например, юридические лица, финансовое положение которых сохраняется на прежнем уровне, могут получить кредиты меньшего объема.

Взаимосвязь кредитных рисков с оценкой кредитоспособности организаций

Банк использует современные методики и инструменты управления кредитными рисками с учётом сегментации клиентов по профилю риска и минимизации количества участников процесса за счёт автоматизации процессов. Используется управление обеспечением сделок, мониторинг и контроль уровня кредитного риска, аудит функционирования системы управления кредитными рисками.

Разработана многоуровневая система лимитов, применяющаяся для ограничения риска по операциям корпоративного кредитования и операциям на финансовых рынках.

В соответствии с рекомендациями Базеля II анализ кредитоспособности ссудозаёмщика должен учитывать всю необходимую информацию о его деятельности, включая анализ отрасли функционирования.

Показатели отраслевой специфики подразделяются на количественные и качественные.

К количественным показателям относятся финансовые коэффициенты: текущая ликвидность, рентабельность, оборачиваемость и др.

Качественные показатели включают оценку конкурентоспособности предприятия внутри отрасли и направления развития отрасли.

Полный перечень качественных показателей специфики отрасли, возможных для использования в целях оценки кредитоспособности заёмщиков динамику развития отрасли, перспективы развития и др. (Рис. 3).

При определении устойчивости финансового потока заёмщика целесообразно оценивать сезонность спроса. Чем больше циклических колебаний спроса, тем выше риск. Если для корпоративного клиента характерны сильные колебания спроса (при сезонном производстве), необходимо установить, как заёмщик будет справляться с этими спадами.

Рисунок 3. Нормативы оценки кредитоспособности заёмщика по качественным показателям. Автор24 — интернет-биржа студенческих работ

В процессе анализа количественных параметров банк проводит сравнение полученных финансовых показателей с определёнными нормативными значениями.

В России отсутствует практика установления законодательно таких нормативов, и поэтому банки используют самостоятельно разработанные.

Устойчивость спроса обычно определяется стадией жизненного цикла товара или технологией производства. Необходимость определения стабильности/нестабильности спроса связана с тем, что от динамики спроса зависит способность предприятия сгенерировать прибыль и денежные потоки на таких уровнях, которые будут достаточными для выполнения в срок долговых обязательств.

spravochnick.ru

Понятие кредитоспособности предприятия, ее значение. Проблема оценки кредитоспособности

Московский государственный университет технологии и управления

Кафедра«Менеджмента»

Факультет«Экономики и предпринимательства»

КОНТРОЛЬНАЯ РАБОТА

По дисциплине: «Анализ и диагностика финансово-хозяйственной деятельности предприятия»

Тема: «Анализ кредитоспособности предприятия»

Выполнила студентка 3 курса СФО

Специальность 080502 Шифр 2236

Ф.И.О. Ляпинский

Проверил___

(Ф.И.О. преподавателя)

Вх. №___________ Дата рег.________________

Результаты проверки______________________

Филиал МГУТУ в г. Архангельске

Год

Содержание

| Введение ………………………….…………………………………….. | |

| 1. Анализ кредитоспособности предприятия………… …………… | |

| 1.1 Понятие кредитоспособности предприятия, ее значение. Проблема оценки кредитоспособности……………………….………. | |

| 1.2 Критерии оценки кредитоспособности заемщика………………. | |

| 1.3 Порядок оценки финансовой состоятельности заемщика……….. | |

| 1.4 Оценка репутации заемщика………………………………………. | |

| 1.5 Комплексная оценка кредитоспособности клиента……………… | |

| 2. Анализ кредитоспособности ООО «ХЛЕБ»…………………… | |

| 2.1 Характеристика предприятия ООО «ХЛЕБ»……………………... | |

| 2.2 Оценка финансовой устойчивости, независимости и платежеспособности предприятия…………………………………….. | |

| 2.3 Оценка возможности утраты финансовой устойчивости и платежеспособности……………………………………………………. | |

| 2.4 Расчет индекса кредитоспособности……………………………… | |

| Заключение……………………………………………………………… | |

| Задачи……………………………………………………………………. | |

| Список использованной литературы………………………………….. |

Введение

Кредитоспособность – это система условий, определяющих способность предприятия привлекать заемный капитал и возвращать его в полном объеме в предусмотренные сроки. Оценка кредитоспособности предприятия осуществляется с учетом следующих основных условий:

а) структура используемого капитала и финансовая устойчивость;

б) оценка производимой продукции с точки зрения спроса на нее при сложившихся рыночных условиях;

в) ликвидность активов предприятия.

В процессе взаимоотношений предприятий с кредитной системой и другими предприятия постоянно возникает необходимость в проведении анализа его кредитоспособности. Кредитоспособность – это способность предприятия своевременно и полностью рассчитаться по свои долгам. Анализ кредитоспособности проводят как банки, выдающие кредиты, так и предприятия, стремящиеся их получить.

В ходе анализа кредитоспособности проводятся расчеты по определению ликвидности активов предприятия и ликвидности его баланса, финансовой устойчивости и независимости, деловой активности и других показателей финансового состояния предприятия.

Ликвидность активов– это величина, обратная времени, необходимого для превращения их в деньги, т.е. чем меньше времени понадобится для превращения активов в деньги, тем они ликвиднее.

Ликвидность баланса выражается в степени покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность баланса достигается путем установления равенства между обязательствами предприятия и его активами.

Анализ кредитоспособности является одним из элементов анализа предприятия. Этот фрагмент анализа выполняется многими коммерческими банками, сталкивающимися с необходимостью принять решение в отношении возможности и условий предоставления кредита потенциальному заемщику, тем не менее и любые предприятия могут использовать методику оценки кредитоспособности, в частности при установлении расчетных операций со своими покупателями.

Решение о признании заемщика кредитоспособным принимается под влиянием целого ряда факторов как объективного, так и субъективного порядка. При этом вопрос о возможности кредитования предприятия решается банком индивидуализировано в отношении каждого отдельного заемщика (контрагента).

При оценке кредитоспособности каждый банк применяет свои методики анализа, частные критерии, учитывающие деловые отношения банка с предприятием, деловую репутацию заемщика, формы кредитования, цели и т.д., но при этом любой банк тщательно оценивает текущее финансовое положение и определяет прогнозные показатели платежеспособности и финансовой устойчивости предприятия.

В данной курсовой работе кредитоспособность заемщика рассматривается применительно к краткосрочному и среднесрочному кредитованию. Способность предприятия получить, использовать и своевременно вернуть в соответствии с условиями договора долгосрочный кредит на инвестиционные цели (инвестиционная кредитоспособность).

Анализ кредитоспособности предприятия

Понятие кредитоспособности предприятия, ее значение. Проблема оценки кредитоспособности

Для банка – кредитора финансовая состоятельность заемщика важна постольку, поскольку он рассчитывает вовремя получить обратно выданную в качестве кредита сумму и проценты на нее. Состоятельность заемщика выражается в его платежеспособности и кредитоспособности.

Платежеспособность– способность (возможность) и готовность (желание) юридического или физического лица своевременно и в полном объеме погашать свои денежные обязательства (долги). В отличии от нее кредитоспособность – способность и готовность лица своевременно и в полном объеме погасить свои кредитные долг (основную сумму долга и проценты).

Кредитоспособность– понятие более узкое, чем платежеспособность. Чтобы решиться выдать кредит заемщику, банку достаточно убедиться в его кредитоспособности, не обязательно рассматривая вопрос в более широком плане.

Кредитная деятельность российских банков наряду с другими обстоятельствами осложняется отсутствием у большинства из них отработанной методики оценки кредитоспособности, недостаточностью информационной базы для полноценного анализа финансового состояния клиентов. Большинство средних и мелких банков вообще не имеют должного аналитического аппарата и не поддерживают связь со специальными информационными, аналитическими и консультационными службами, сведения которых могут помочь более точно оценивать кредитоспособность заемщиков.

Оценка кредитоспособности заемщиков как проблема фактически состоит из двух больших вопросов:

1. Как оценивать перспективную финансовую состоятельность заемщика (т.е. как убедиться в том, будет ли он располагать возможностями выполнять свои денежные обязательства по кредиту к моменту истечения срока действия кредитного договора)? В рамках данного вопроса отдельное и немаловажное значение имеет выяснение платежеспособности должников заемщика;

2. Как оценивать, насколько он готов выполнять указанные обязательства (т.е. захочет ли он это сделать, можно ли ему верить)?

Адекватно оценить кредитоспособность заемщика – значит обоснованно, доказательно ответить на оба указанных вопроса.

Однако это возможно только в том случае, когда сотрудники банка в состоянии получить необходимую для анализа информацию и умеют грамотно обрабатывать и интерпретировать ее.

Изучение кредитоспособности потенциальных заемщиков связано со значительными трудностями.

В нашей стране пока сложно получить содержательную финансовую и иную информацию о заемщике (имеющаяся финансовая и статистическая отчетность далеко не всегда позволяет провести детальный и глубокий анализ финансового положения заемщика), тем более что такая информация еще не имеет представительной исторической ретроспективы с точки зрения работы в условиях рынка. Тем не менее, важно, чтобы персонал банка постоянно и активно искал адекватные данные.

Кредитоспособность зависит от многих факторов. И этот факт сам по себе означает трудности, поскольку каждый фактор (для банка – фактор риска) должен быть оценен и рассчитан. К этому следует добавить необходимость определения относительного веса каждого отдельного фактора для состояния кредитоспособности, что также чрезвычайно непросто.

Еще сложнее оценить перспективы изменений всех факторов, причин и обстоятельств, которые будут определять кредитоспособность заемщика в будущем. Способность заемщика погасить кредит имеет реальное значение для кредитора лишь в том случае, если она относится к будущему периоду, является прогнозом такой способности, причем прогнозом достаточно обоснованным, правдоподобным. Между тем все показатели кредитоспособности, применяемые на практике, обращены в прошлое, так как рассчитываются по данным за истекший период или периоды, к тому же это обычно данные об остатках («запасах») на отчетную дату, а не более точные данные об оборотах («потоках») за определенный период.

Таким образом, все показатели кредитоспособности имеют в некотором роде ограниченное значение.

Дополнительные сложности в определении кредитоспособности связаны с существованием таких ее факторов, измерить и оценить значение которых в цифрах невозможно. Это в первую очередь касается морального облика, репутации, кредитной истории заемщика. Соответствующие выводы никогда не могут быть признаны неопровержимыми.

Получить единую, синтетическую оценку кредитоспособности заемщика с обобщением цифровых и нецифровых данных нельзя. Для обоснованной оценки кредитоспособности помимо информаций в величинах нужна экспертная оценка квалифицированных аналитиков.

В то же время сложность оценки кредитоспособности обуславливает применение разнообразных подходов к данной задаче – в зависимости, как от особенностей заемщиков, так и от намерений конкретного банка – кредитора. При этом важно подчеркнуть: различные способы оценки кредитоспособности не исключают, а дополняют друг друга, т.е. применять их следует в комплексе. Применяемые банками стран Запада методики определения финансового состояния во многом схожи и даже нередко повторяются.

Тем не менее, их с определенной долей условности можно разделить на две категории: ориентированные на «нормального» заемщика; рассматривающие заемщиков с точки зрения того, насколько они близки к финансовой несостоятельности (банкротству).

В обоих случаях банки стараются, как можно детальнее ознакомиться и подробнее проанализировать все важнейшие стороны финансово-хозяйственной деятельности потенциального заемщика.

Ключевым моментом считается построение его кредитного рейтинга – формализованной (балльной) оценки кредитоспособности заявителя на основе целой совокупности критериев, в которых стараются учесть максимум значимых факторов: данные бухгалтерских балансов и иной финансовой отчетности, грамотность ведения финансовой документации, качество предоставляемого претендентом на кредит обеспечения или гарантий, уровень профессионализма его менеджеров, состояние используемого им оборудования, уровень организации труда и производства, характеристики выпускаемой продукции, состояние и тенденции развития отрасли потенциального заемщика и рынка, на котором он работает, степень открытости и готовность давать информацию о своей деятельности и др. Все такие факторы рассматриваются с точки зрения того, какие риски возникновения «плохих» кредитов с ними могут быть связаны.

megaobuchalka.ru

Оценка кредитоспособности - Энциклопедия по экономике

Порядок приема и оформления заявки на получение кредита. Оценка кредитоспособности заемщика. Подготовка и подписание кредитного договора. Обслуживание кредита. [c.28] Оценка кредитоспособности и риска банкротства. [c.244]Козлова О.И. и др. Оценка кредитоспособности предприятий. М. АО АРГО , 1993. [c.328]

Изменение этого показателя отражает тенденции в сфере прибыльности и кредитоспособности заемщика. Однако точную оценку кредитоспособности можно дать лишь на основе количественного анализа коэффициентов. [c.402]

Рейтинг заемщика представляет собой комплексную оценку кредитоспособности клиента банка, которая проводится на основе результатов трех первых разделов. Сущность рейтинговой оценки заключается в следующем. [c.405]

Методика балльной оценки кредитоспособности фирм ( Дойче банк ) [c.406]

Для оценки кредитоспособности клиента банк использует различные источники информации. [c.407]

Основным источником информации для оценки кредитоспособности хозяйственных организаций служит их баланс с объяснительной запиской. Анализ баланса позволяет определить, какими средствами располагает организация и какой но величине кредит эти средства обеспечивают. [c.408]

Однако анализ баланса дает лишь общее представление о кредитоспособности. Поэтому для расчета качественных показателей кредитоспособности используют данные оперативного учета, финансового планирования, сведения, накапливаемые в банках, в статистических органах, данные анкеты клиентов, информацию поставщиков, результаты обработки данных обследования по специальным программам, сведения специализированных бюро по оценке кредитоспособности хозяйственных организаций. [c.409]

Анализ и оценка кредитоспособности заемщика [c.349]

Получение коммерческими организациями кредитов и предоставление их банками связано с еще более трудоемкой работой — с оценкой кредитоспособности заемщика. [c.350]

Сбербанк России разработал Методику оценки кредитоспособности заемщика, включающую два раздела а) количественная оценка финансового состояния организации-заемщика по системе показателей б) качественный анализ рисков. [c.355]

Достаточные (предельные) значения названных выше показателей оценки кредитоспособности следующие К — 0,2 KI — 0,8 К3 - 2,0 , - 1 К5 - 0,15. [c.359]

| Таблица 10.1 Категории показателей оценки кредитоспособности заемщика |  |

Наряду с количественными показателями оценки кредитоспособности заемщика банки-кредиторы используют для этих целей совокупность качественных показателей, представляющих собой относительные величины сравнения — коэффициенты, которые можно объединить в пять групп (табл. 10.3) [c.361]

В-третьих, для объективной оценки кредитоспособности заемщика рекомендуется предполагаемые коэффициенты исчислять не менее чем за два года, в том числе — в поквартальном разрезе. Только с учетом объективно складывающейся динамики показателей можно выработать обоснованное суждение о платежеспособности заемщика. [c.362]

Кредитоспособность - такое состояние финансового положения предприятия, которое позволяет получить кредит и своевременно его возвратить. При оценке кредитоспособности принимаются во внимание кредитная история и репутация заемщика, наличие и состав его имущества, состояние экономической и рыночной конъюнктуры, устойчивость финансового состояния и другие показатели деятельности предприятия. В настоящее время кредитоспособность заемщиков определяется по системе определенных показателей, рассчитываемых по данным баланса. К числу таких показателей относятся ликвидность баланса, платежеспособность предприятия, финансовая устойчивость и деловая активность. [c.504]

Произведите оценку кредитоспособности ссудозаемщика на момент представления заявки на пролонгацию кредита и определите динамику кредитоспособности за прошедший период. [c.512]

Оценка кредитоспособности заемщика. Этот фрагмент анализа выполняется многими коммерческими банками, сталкивающимися с необходимостью принять решение в отношении возможности и условий предоставления кредита потенциальному заемщику. Безусловно, решение обычно принимается, во-первых, под влиянием целого ряда факторов как объективного, так и субъективного порядка, и, во-вторых, оно всегда индивидуализировано в отношении заемщика. Общая идея оценки кредитоспособности такова. [c.365]

Именно последний вариант анализа нашел применение, в частности, в методике рейтинговой оценки кредитоспособности заемщиков, используемой в течение ряда лет одним из банков Санкт-Петербурга. Общая логика этой методики такова. [c.367]

Оценка кредитоспособности. Кредитоспособность — это возможность, имеющаяся у предприятия для своевременного погашения кредитов. Следует учесть, что кредитоспособность - это не только наличие у предприятия возможности вернуть кредит, но и уплатить проценты за него. [c.108]

Для оценки кредитоспособности предприятия применяются различные методы. [c.108]

Основными показателями для оценки кредитоспособности предприятия являются [c.108]

Как известно, под ликвидными активами подразумеваются оборотные активы за вычетом запасов и других позиций, которые нельзя немедленно обратить в деньги. Если в составе оборотных активов преобладает дебиторская задолженность, для оценки кредитоспособности предприятия важно, существует ли резерв на случай безнадежной дебиторской задолженности. [c.110]

Оценка кредитоспособности предприятия. [c.119]

При оценке кредитоспособности банки широко используют коэффициент текущей ликвидности. Считается, что если этот коэффициент ниже 1, то банк имеет дело с неплатежеспособным предприятием и кредит может быть выдан только на особых условиях. При уровне данного коэффициента в пределах 1-1,5 имеется определенный риск своевременного взыскания долга, при уровне коэффициента свыше 1,5 гарантии обеспеченности долга и его возврата достаточны. [c.62]

Установив условия реализации, которые должны быть предложены, фирме следует рассмотреть отдельные кредитные заявки и оценить вероятность безнадежного долга и задержки платежа. Процедура оценки кредитоспособности включает в себя три взаимосвязанных шага получение информации о лице, сделавшем заявку на кредит анализ этой информации с целью определения его кредитоспособности и вынесение решения о предоставлении кредита. В свою очередь, при вынесении решения о предоставлении кредита определяется, нужно ли предоставлять кредит и каков должен быть его максимальный размер. [c.284]

Оценки кредитоспособности и отчеты о кредитных операциях. [c.286]

Хотя количественный подход был разработан для измерения способности "обслуживать" коммерческий кредит, для большей части компаний при оценке имеющейся информации окончательное решение о предоставлении кредита базируется на позиции аналитика. В потребительском кредите, где различные характеристики личности количественно измеримы и решение о предоставлении кредита принимается на основании данных об общей задолженности, успешно применяются числовые оценки. Пластиковые кредитные карточки, которые есть у многих из вас, часто выдаются после получения данных системы проверки кредитоспособности, в том числе таких характеристик, как возраст, профессия, стаж работы, размер личной собственности, срок проживания в данном месте, телефон и годовой доход. Систему числовых оценок используют и компании, предоставляющие коммерческий кредит. В связи с общим ростом коммерческого кредита множество компаний обнаружили, что заслуживают внимания числовые оценки кредитоспособности для отсева принимаемых и отклоняемых заявок. Затем аналитик может направить свои усилия на оценку дополнительных заявок. [c.289]

Финансовое состояние предприятия характеризуется его платежеспособностью (наличием финансовых ресурсов для погашения задолженностей по предстоящим платежам на определенную дату) и кредитоспособностью. Оценка кредитоспособности предприятий основывается на показателях, которые отражают эффективность их работы и уровень технического развития. С целью выявления кредитоспособности анализируют темпы роста реализации и прибыли, запасы товарно-материальных ценностей и собственные источники формирования оборотных средств, состояние использования основных фондов и другие показатели. Кроме того, учитывают соблюдение предприятиями договорных обязательств, платежной дисциплины, перспективы его развития, внедрение достижений научно-технического прогресса. Расчеты показателей кредитоспособности целесообразно проводить за два-три года, чтобы проследить их ди-ннмику. [c.356]

Учитывая многообразие показателей финансовой устойчивости, различие в уровне их критических оценок и возникающие в связи с этим сложности в оценке кредитоспособности предприятия и риска его банкротства, многие отечественные и зарубежные экономисты рекомендуют производить интегральную оценку финансовой устойчивости на основе скорингового анализа. Методика кредитного скоринга впервые была предложена американским экономистом Д. Дюраном в начале 40-х годов XX в. [c.317]

Раскрывая интересы банка в оценке кредитоспособности заемщика, следует подчеркнуть целесообразность и последовательность его действий в отношении будущего клиента. Предполагаемую доследовательность действий можно сгруппировать в четыре этапа. [c.350]

Предполагаемая система количественных и качественных показателей оценки кредитоспособности заемщика с успехом может широко использоваться как кредитными отделами банков при рассмотрении кредитных заявок, оценке бизнес-риска и финансового риска, так и кредитозаемщиками при составлении бизнес-плана для обоснования необходимости и целесообразности получения кредита. [c.362]

Принцип древовидной структуры системы показателей предполагает, что чаще всего в системе должны наличествовать частные и обобщающие показатели, причем наиболее оптимальным считается обеспечение логического развертывания частных показателей в обобщающие. Подобная логика не является чем-то принципиально новым. В частности, ресурсы предприятия могут быть сведены в три группы — материальные, трудовые и финансовые причем соотношение между этими видами ресурсов, во-первых, может зависеть от вида деятельности (например, в компаниях, работающих в сфере высоких технологий, значимость расходов, связанных с трудовыми ресурсами, может быть относительно меньшей в финансовых компаниях высока значимость финансовых ресурсов и т.п.) и, во-вторых, безусловно управляемо. Эффективность каждого вида ресурсов оценивается собственными показателями (фондоотдача, производительность труда, оборачиваемость), которые играют роль частных показателей системы вместе с тем эти показатели вполне логично могут быть дополнены небольшим числом обобщающих индикаторов, например, ре-сурсоотдачей. Этот подход достаточно широко применяется в финансовом анализе ниже будет приведена методика оценки кредитоспособности заемщика, основывающаяся на идее использования одного обобщающего и нескольких частных показателей. [c.91]

economy-ru.info