Кредиторская задолженность - это мы должны или нам? Что такое кредиторская задолженность? Не имеет задолженности

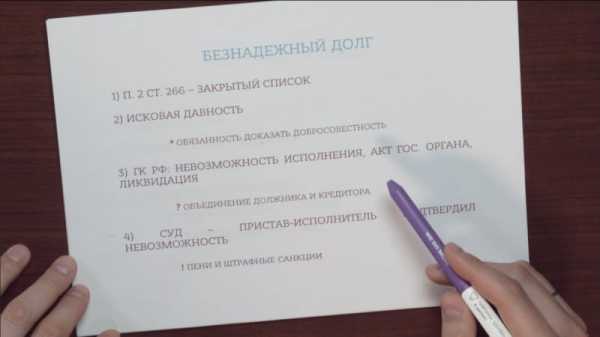

Что такое безнадежная задолженность

Задолженность образовывается вследствие неисполнения одной из сторон договора своих обязательств, простыми словами, когда за оказанную услугу, поставленный товар или денежный займ не поступила оплата. Конечно, взыскать средства с должника можно разными способами, вероятнее всего сделать это в судебном порядке и передать дело в службу судебных приставов. Но когда задолженность безнадежная это сделать невозможно даже через суд.

Что такое безнадежная задолженность: определение

Само по себе значение слова задолженность характеризуется, как обязательство по возврату финансовых средств, она образовывается по причине несвоевременной оплаты товара или услуги. Безнадежная задолженность имеет несколько признаков:

- должник не имеет материальной возможности оплатить долг, и его имущества не достаточно, чтобы покрыть задолженность;

- должник признан банкротом в судебном порядке;

- прошел срок исковой давности;

- должник умер или лишился свободы;

То есть безнадежная задолженность считается таковой только после того как все меры по взысканию средств не принесли результата.

В основном безнадежная дебиторская задолженность подлежит списанию только в двух случаях, если прошел срок исковой давности и юридическое или физическое лицо признано банкротом, а его имущества недостаточно для покрытия всего долга полностью. Дебиторская задолженность банка может быть погашена даже в том случае, если должник умер, потому что данное обязательство переходит к его наследникам.

Что такое безнадежный долг: определение

Списание и учет безнадежных долгов

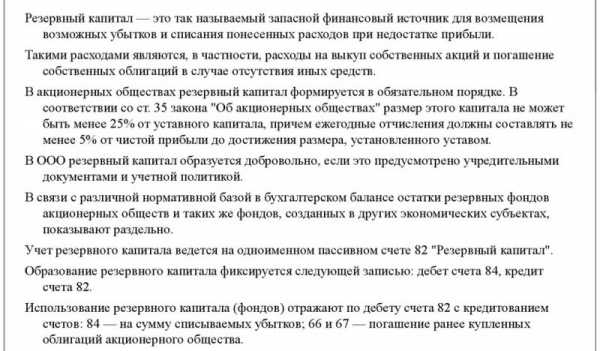

Рано или поздно безнадежный долг списывается организацией. В основном дебиторская задолженность чаще всего образовывается в банках и иных финансовых организациях, особенно в последнее время, когда платежеспособность снизилась. Для начала любой долг кредитор пытается взыскать всеми доступными методами, но потом его однозначно придется списать. Сделать это можно за счет резерва средств, сформированного за счет прибыли.

Резервный фонд есть в каждой фирме, которая всегда несет риски образования сомнительной или безнадежной задолженности. Его создают для того, чтобы компания не несла убытки по договорам, обязательства по которым контрагентом не выполнил.

Резервный фонд создается по определенным требованиям, они регламентированы Налоговым кодексом РФ и имеют следующее содержание:

- Создать резервный фонд могут только компании, которые уплачивают налог на прибыль, то есть на доход за вычетом расходов.

- Фонд создается только для списания основного долга, без учета процентов и прочих санкций.

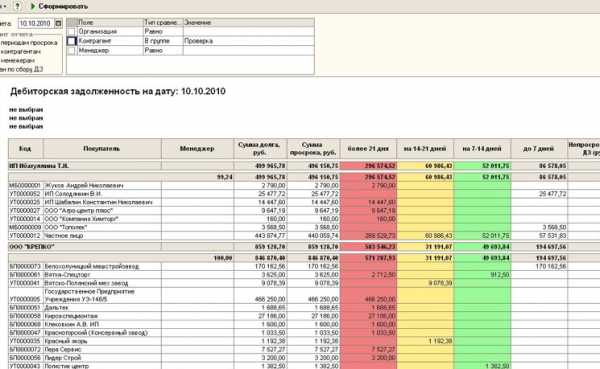

- Размер фонда формируется в зависимости от сроков образования просроченной задолженности. На полную сумму долга он формируется, если просрочка более 90, на половину – если от 45 до 90 дней. Если менее 45 дней, то фонд не создается.

- Максимальный размер резерва не может превышать 10% от чистой прибыли предприятия за один отчетный период.

Если размер резервного фонда за отчетный период не использовался полностью, то его можно перевести на следующий год.

Бухгалтерский учет

В интересах предприятия проводить инвентаризацию и вести учет безнадежных долгов, для их последующего списания с баланса за счет резервного фонда. Во-первых, это уменьшит размер налога на прибыль. Во-вторых, на балансе предприятия не «повиснут» безнадежные долги. Посмотреть пример ведения учета безнадежной задолженности можно в рекомендации МНС России от 30 декабря 2001 года.

Итак, простыми словами, что такое безнадежная задолженность можно объяснить те долги, которые вернуть уже не представляется возможным. Такое явление часто присутствует в банке, здесь есть определенный процент выданных кредитов, не оплаченных заемщиков. Именно поэтому кредиторы стремятся по истечении 90 дней, после образования просрочки продать долги коллекторам, чтобы свести к минимуму свои потери.

znatokdeneg.ru

Задолженность по кредиту не имеет срока давности

Доля «токсичных» кредитов в ссудном портфеле банков достигла 30%. Заметно улучшить качество займов на рынке может Закон «О коллекторской деятельности», который завис в стадии обсуждения более чем на 3 года. Глава Национального банка РК Кайрат Келимбетов пообещал банкам в скором времени продлить налоговые льготы при списании долгов. В тоже время, для более эффективной работы коллекторы также сетуют за пересмотр системы налогообложения при покупке ими проблемных долгов у банков. О том, какие пункты должен содержать Закон «О коллекторской деятельности», сколько коллекторы получают за свою работу и с какими трудностями они сталкиваются с корреспондентом делового портала Kapital.kz поделился исполняющий обязанности генерального директора коллекторской компании Credit Collection Group в Казахстане Тахир Мубараков.

- Тахир Юнусжанович, ваша коллекторская компания работаете с долгами розничных клиентов, либо с задолженностью компаний?

- Наша коллекторская компания занимается взысканием долгов преимущественно с физических лиц. Credit Collection Group это международная группа коллекторских компаний, которая работает на рынках Казахстана, России, Украины и Белоруссии. И во всех странах, где присутствует наш холдинг, мы работаем в основном с долгами физических лиц. Могу предположить, что политика компании, направленная на работу с розничными клиентами, была выбрана потому, что на этом рынке количество долгов превалирует. Наши международные партнеры по коллекторскому бизнесу также делают ставку на работу с долгами физических лиц.

- Если говорить о казахстанском рынке коллекторских услуг, то с какими долгами преимущественно работают коллекторы?

- Топ-7 коллекторов, с которыми я знаком, работают в основном с физическими лицами. Например, это «Бюро по работе с должниками», «Бюро по работе с дебиторами», Time Invest, Kazakhstan Securities system. В тоже время, параллельно они могут аккумулировать долги компаний малого и среднего бизнеса (МСБ). Наша компания также занимается взысканием долгов с МСБ и с индивидуальных предпринимателей (ИП). Такие организации имеют задолженность, размер которой может не превышать 1 млн. тенге. Доля долгов МСБ и ИП в ссудном портфеле компании ничтожно мала и не превышает 3%.

Помимо банков, компания работает с долгами микрокредитных организаций, но их доля в ссудном портфеле незначительна. У других коллекторских компаний доля долгов, выкупленных у банков, будет превалировать. Банковский сектор развивается более динамично, чем микрокредитование. К тому же ссудный портфель банков в разы больше, нежели микрокредитных организаций.

- Выходит, что коллекторы преимущественно работают с долгами розничных клиентов, потому что на этом рынке задействовано большее количество должников. Как вы можете оценить этот рынок в денежном выражении?

- Достаточно сложно оценить объем рынка коллекторских услуг физических лиц и корпоративного сектора. Возможно, их объемы примерно равны. Банки могут себе позволить содержать штат коллекторов для работы с долгами компаний, а с розницей – не всегда. Ведь количество проблемных розничных клиентов в разы больше, чем корпоративных.

- Как происходит взаимодействие коллекторской компании с банками? Как вы узнаете, что банк планирует продать проблемный портфель?

- Обычно банки не ищут коллекторов, коллекторские компании выходят на банки. Сначала коллекторская компания высылает коммерческое предложение банку, позже обговариваются конкретные условия работы банка и коллектора. Например, наша компания работает в двух направлениях.

Первое – это взыскание долгов на комиссионной основе. То есть права требования долга остаются у банка, а мы их взыскиваем на комиссионной основе. Коллекторская компания получает определенную комиссию от размера взысканной по факту суммы. Средний размер комиссии сложно обозначить, потому что он зависит от качества портфеля. Иногда встречаются ситуации, когда банку размер обозначенной коллекторами комиссии кажется завышенным. Банки очень часто лукавят, когда говорят, что комиссия коллекторов за услуги могла бы быть ниже из-за того, что ссудные портфели не такие старые, либо более качественные. Но обычно мы с банками приходим к единому мнению по размеру комиссии. Мы всегда объясняем банку, из чего складывается комиссия, доносим до банка, что процесс взыскания долгов может потребовать значительных инвестиций со стороны коллекторов. После шести месяцев работы с проблемным портфелем мы обычно понимаем, какое качество портфель имеет по факту. На рынке комиссия может доходить до 35%. Так, если в нашу коллекторскую компанию передали проблемный портфель объемом 100 долларов, а мы взыскали лишь 50 долларов, то размер комиссии составит 17,5 долларов. Комиссия в 35% обычно берется в том случае, если ссудный портфель является очень старым. Например, наша компания работала с кредитами, которые были взяты еще в 2005-2006 годах. В настоящее время мы в основном работаем с займами, выданными в 2007-2009 годах.

Второе направление работы компании – цессионные сделки, то есть покупка проблемных ссудных портфелей. В данном случае долги принадлежат уже не банкам, а коллекторам. Только у нашего холдинга объем купленных портфелей в России составляет 1 млрд. долларов. В России долги продаются очень активно и в больших объемах.

- По вашей информации, по какой схеме коллекторы в Казахстане работают чаще?

- Это зависит от политики компании. И в России и в Казахстане есть коллекторские компании, которые работают либо по одной схеме, либо по двум схемам. Наш холдинг диверсифицирует риски. Так, 50% портфеля приходится на сделки, которые подразумевают работу на основе комиссии, оставшаяся часть портфеля была куплена с определенным дисконтом. В Казахстане наша компания работает только по одной схеме — на основе комиссии, то есть портфели мы не покупаем.

- На основе каких параметров банки принимают решение какой коллекторской компании отдать предпочтение? За счет чего конкурируют коллекторы?

- Сложно оценивать другие коллекторские компании, наша компания делает ставку на автоматизацию процесса, это позволяет заниматься взысканием долгов быстро и качественно. Благодаря софту сотрудники знают, в какой день необходимо позвонить должнику и в какое время к нему желательно обратиться.

Изначально, коллекторская компания не озвучивает банку за какую комиссию она готова работать с ним, потому у нее нет понимания насколько проблемным окажется ссудный портфель. Чем выше качество приобретаемых займов, тем ниже комиссионное вознаграждение. Нельзя сравнивать кредиты, которые были выданы в этом году, и займы которые были оформлены 3-4 года назад. Кредиты, которые были оформлены несколько лет назад труднее взыскивать. По предварительным расчетам, каждый просроченный день выплаты по займу уменьшает вероятность его взыскания на 0,5%.

- За счет чего конкурируют коллекторские компании, у которых нет такого софта? Может быть через размер дисконта, комиссий?

- Мне сложно комментировать этот вопрос, потому что каждая компания придерживается определенной стратегии. Для банков размер дисконта и комиссии не является определяющими параметрами. При демпинге в редких случаях можно получить качественный сервис. При обсуждении с банками размера комиссий с нашей стороны обозначается определенная планка. Мы всегда сообщаем банку, что если он хочет снизить размер комиссии или размер дисконта, то объем взыскания будет ниже. То есть на процесс взыскания будет затрачено меньше ресурсов.

- На сколько могут затягиваться переговоры с банками по покупке пула «токсичных» кредитов?

- По моей практике в среднем от двух недель до 1,5 месяцев, с того момента как коллекторская компания и банк сели за стол переговоров и до момента подписания договора

- Ранее вы упомянули, что знаете 7 крупных казахстанских коллекторских компаний. А сколько их вообще на рынке?

- По моим оценкам их порядка 30-40. В основном они сконцентрированы в Алматы, потому что именно в этом городе расположено большинство банков.

- Насколько рынок коллекторских услуг у нас в стране перенасыщен, либо на рынке работает оптимальное количество коллекторов?

- Когда в 2009 году наша компания зашла на рынок Казахстана, многие скептики считали, что этот рынок уже насыщен. Но по истечении 4-5 лет доля компании достигла порядка 10-12%.

- На какую сумму вы оцениваете объем рынка проблемных ссудных портфелей, которые аккумулируют коллекторские компании?

- Достаточно сложно оценить. В отличие от России, где коллекторский рынок очень развит, в Казахстане нет понимания объема рынка проблемных долгов. В частности, казахстанским коллекторам затруднительно структурировать розничные проблемные долги и корпоративные. В России банки в полном объеме публикуют весь массив информации по «плохим» займам, в Казахстане нет. Например, по данным Национального банка РК в Казахстане объем проблемных кредитов составляет 4,1 трлн. тенге, здесь учтены как долги корпоративного сектора, так и розничных заемщиков. Очевидно, что долги компаний перед банками составляют наибольшую долю, чем физических лиц. Но точно выделить объем задолженности розничных заемщиков практически невозможно, приходится искать разные варианты, чтобы вычислить хотя бы приблизительный объем долгов. Мы заходим на сайт каждого банка, смотрим его аудированную отчетность за прошлый год, где займы ретейла выделяются отдельно. Но данная информация запаздывает на 1 год. В итоге, для того чтобы определить текущее состояние на рынке ретейла нам приходится накладывать свои предполагаемые тренды. По нашим оценкам из 4,1 трлн. тенге, около 10-15% из них приходится на рынок коллекторства.

- При каких обстоятельствах банк принимает решение передавать свой токсичный портфель коллекторам? Это происходит тогда, когда у него возникают трудности с взысканием задолженности, либо когда у банка не хватает ресурсов для работы с проблемными заемщиками?

- Когда коллекторская деятельность становится нерентабельной для банка. Банк, это структура, которая должна заниматься банковской деятельностью. На коллекторскую работу должны быть затрачены минимальные ресурсы, как человеческие, так и временные. Это международная практика, когда взысканием задолженности занимаются отдельные структуры.

- Ранее вы говорили, что размер дисконта при покупке коллекторами ссудного портфеля зависит от качества портфеля. Глава «Альянс банка» как-то озвучил, что в 2011 году банк продал проблемный портфель с дисконтом 70-75%. Банки обычно не афишируют такую информацию. По вашему опыту, в каких пределах варьируется размер дисконта на рынке?

- Обычно размер дисконта у каждого банка является коммерческой тайной. Цессионные сделки, которые были в Казахстане практически не афишируются, хотя мы знаем о некоторых из них. Именно поэтому более показательным является пример России, чей рынок более развит по сравнению с казахстанским и более открыт. В России цена «токсичного» ссудного портфеля может значительно разниться, в зависимости от его качества. Как я уже говорил ранее, коллекторская компания оценивает портфель и уже после этого озвучивает стоимость, по которой она готова его купить. В редких случаях в России портфель покупается дороже чем 12%. Кстати на российском рынке активно скупают проблемные кредитные портфели швейцарские, немецкие инвестиционные фонды. Есть также инвестиционные фонды, которые входят в международную группу. Один из таких фондов оценил розничный ссудный портфель одного из банков России в пределах 3-4%. Бывали случаи, когда портфели приобретались и за 1%, и за 0,1% от его объема.

- Коллекторская компания проводит оценку портфеля своими силами или привлекает оценщиков со стороны?

- Могу сказать только в рамках нашей компании. У нас есть собственный аналитический центр, который занимается оценкой. Процесс оценки может занимать от 1-2 недель.

- Какие критерии, помимо возраста кредита, берутся во внимание. Имеет ли значение вид займа — ипотечный кредит, либо беззалоговый? Как этот критерий влияет на оценку стоимости займа?

- Беззалоговые кредиты стоят дешевле. И когда мы оцениваем рынок необеспеченных займов в Казахстане, то возникают трудности. Когда мы анализируем отчетность Национального банка РК, то понятие «потребительские кредиты» достаточно размыто. Ведь туда, помимо беззалоговых займов, могут входить автокредиты и даже кредиты под залог недвижимости, но выданные не на покупку жилья. Очень часто банки в аудированных отчетах в структуре потребительских кредитов не выделяют беззалоговые займы. И поэтому возникают сложности с оценкой рынка.

- Какие банки являются вашими клиентами?

- Практически все банки, которые занимались, либо до сих пор занимаются розничным бизнесом. Банки, заходя на рынок ретейла, заранее знали, что у них в будущем будет определенный уровень просроченных кредитов. Это нормальная ситуация, и они шли на это осознанно. Периодически наша компания консультирует банки, как снизить риск увеличения проблемных заемщиков. И основным параметром, на который банки должна обращать внимание, является скоринг, то есть оценка платежеспособности заемщика. Если же говорить о товарных кредитах, то тут особый акцент банкиры должны делать на верификации заемщиков. Банки должны понимать, кому они выдают кредит, мы советуем взять контактные данные заемщика, его друзей, знакомых и родственников.

- Глава Национального банка РК Кайрат Келимбетов сообщил, что с банками обсуждался вопрос по снижению доли неработающих займов. Снижение будет проводится в соответствии с индивидуальным планом. Общим для всех банков планом будет снижение доли неработающих займов ниже 20% к началу 2022 года, 15% - к началу 2015 года, и 10% к началу 2022 года. Как вы думаете, смогут ли банки потянуть поручение Келимбетова?

- Для реализации обозначенной цели новым главой Нацбанка РК у банков должны быть какие-то финансовые инструменты, которых у них пока нет. В Казахстане не налажена система по списанию долгов, к банкам предъявляется слишком много требований при списании. Например, перед тем как осуществить списание долга банк еще раз должен убедиться, что заемщик действительно не платежеспособен, несколько раз уведомить его о сумме долга. Зачем? Ведь банк выдавая кредит брал на себя риски невозврата. В России банки могут безболезненно списывать плохие долги, потому что регулятор понимает, что банки осознанно шли на этот риск.

- В Казахстане банки платят налоги при списывании займов, какая система работает в России?

- Налоги самая главная преграда у казахстанских банков при списании. Например, если объем проблемного ссудного портфеля составляет 1 млн. долларов, то для того чтобы его списать банк должен заплатить индивидуальный подоходный налог (ИПН) — 10%. Банку нужно будет где-то найти 100 тыс. долларов, чтобы направить эти средства в счет налога. Подразумевается, что эти 10% физическое лицо, которое брало ранее кредит, гипотетически получило доход от списания. Это совершенно нелогично.

Если же банк захочет продать проблемный портфель, он должен заплатить корпоративный подоходный налог (КПН), от высвободившихся провизий. КПН сейчас составляет 20%. В тоже время взять себе в убыток ту сумму, которую банк недополучил из-за непогашенного кредита, он не может. То есть получается, что банк должен выплатить налоги живыми деньгами из воздуха. Выходит, что банки не могут ни списать эти кредиты эффективно, ни продать их. В итоге, банки держат у себя на балансе «токсичные» займы и проблема плохого качества портфеля только усугубляется.

В России банки при списании кредитов могут отнести списанную сумму себе в убыток. Также российские банки платят налоги только с той суммы, за которую они продали этот портфель. То есть за реальную наличность, которую они получили. В законодательную базу Казахстана нужно внести меру, чтобы банк мог при учете брать на вычеты или в расходы разницу между объемом проданных проблемных кредитов и ценой продажи.

- Обсуждалась ли эта проблема с регулятором?

- Наша компания около 2-3 лет назад на площадке Ассоциации финансистов Казахстана (АФК) инициировала несколько предложений. В дискуссии принимали участие Национальный банк РК, банки, коллекторы. И все банкиры указывали, что необходимо поменять процедуру списания долгов и внести корректировки в налоговое законодательство. Многие из тех предложений, которые там были озвучены, не были приняты. В частности, наша компания вносила предложения по налогам в рамках работы коллекторских компаний. Предлагалось усовершенствовать покупку-продажу ссудных портфелей в Казахстане на примере России и рассматривать в качестве дохода коллектора не весь приобретенный портфель, а только объем портфеля, который был взыскан. Например, если коллектор через прямую покупку станет обладателем портфеля на сумму 1 млн. долларов, то он заплатит налог в 20%. Налог будет исчисляться от суммы, полученной от разницы между объемом портфеля и ценой по которой он был приобретен. То есть, по сути, коллектор обязан будет заплатить налог за воздух. Так, хотя на балансе у коллектора эта сумма будет зафиксирована как доход в 1 млн. долларов, компания может и не собрать долгов на эту сумму. То есть существует вероятность, что при покупке портфеля в 1 млн. долларов, коллектор может изъять лишь 100 долларов. Это также не логично.

- Какова структура ссудного портфеля, с которым вы работаете?

- В ссудном портфеле нашей компании, как по количеству, так и по объемам превалируют беззалоговые кредиты. Хотя у нас в портфеле есть и автокредиты и ипотека, но людей, которые брали необеспеченные кредиты, в любом случае больше.

- А что насчет качества вашего портфеля?

- Преимущественно это безнадежные кредиты, с просрочкой платежей более 90 дней.

- Есть ли у вас возможность каким-то образом чистить свой портфель? Например, перепродавать свой портфель другим коллекторам, инвестиционным фондам?

- Учитывая, что наша компания работает в Казахстане только по одной схеме и мы берем определенную комиссию от объема взысканных долгов, то мы не продаем свои портфели. В тоже время, в законодательстве нет запрета на подобного рода операции. Не исключено, что коллекторы могут продавать свои портфели на развитых рынках. Информация о том, что такие сделки проводились, проходила. В тоже время, скорее всего, сделки по продаже коллекторами своих портфелей могут быть зафиксированы в Европе, Штатах, нежели в России. Ведь российский рынок коллекшена намного моложе европейского.

- Удается ли вам вернуть кредит, с учетом начисленного вознаграждения? Либо чаще вы возвращаете основной долг?

- Обычно мы возвращаем основной долг и проценты по нему. Конечно, встречаются должники, которые настаивают на том, чтобы им разрешили вернуть только основной долг.

- И вы идете на этот шаг?

- Если банк, с которым мы работаем, пойдет на это, то и мы можем взыскать только основной долг. Но пока на моей памяти, ни один банк, с которым мы работаем, на это не решился. Думаю, что это законно, когда человек взяв деньги в банке в долг должен вернуть их с процентами.

- А что насчет пени, ее вы тоже взыскиваете? Насколько успешно?

- Пеню мы также взыскиваем, и при грамотных коммуникациях люди платят и начисленную пеню.

- Бывают ли такие ситуации, когда размер штрафа составлял столько же, сколько и сумма по кредиту?

- Таких случаев не было. Согласно законодательства, пеня начисляется в размере 0,5% в день, но не более 10% от просроченного долга в год. И естественно, если заемщик не будет платит ь по кредиту 10 лет, то размер пени может сравняться с суммой кредита. Но пока мы не сталкивались с десятилетними просрочками по кредиту, максимум — 6 лет.

- Бывает , что заемщики не погашают кредит годами, и они уверены в том, что им за это ничего не будет. В крайнем случае, банк может списать задолженность.

- Банк может списать кредит, но это если заемщик совсем безнадежен. Но каждый человек должен иметь ввиду, что кредит не имеет срока давности. То есть даже через 20-30 лет кредит будет числиться за заемщиком. Повторюсь, что банк может потребовать вернуть не только основной долг с процентами, но и пеню. А если дело дойдет до суда и банк будет судиться с заемщиком, то банк может потребовать от должника возмещения судебных издержек. Это расходы банка на юриста, адвокатов. К тому же заемщик обязан будет заплатить государственную пошлину, которая составляет 3% от суммы иска. Обычно сумма иска равна сумме задолженности.

- Давайте остановимся на законодательном моменте. В настоящее время закон, регламентирующий работу коллекторов, отсутствует. В июле 2022 года экс-глава Национального банка РК Григорий Марченко заявлял, что Министерство экономики и бюджетного планирования РК проводит работу по разработке проекта Концепции по проекту «Закона РК «О коллекторской деятельности». Известно ли вам на какой стадии находится разработка данной концепции?

- Пока ни коллекторы, ни банки с которыми коммуницирует наша компания не обладают никакой информацией по этому вопросу. Насколько мне известно, концепция данного закона обсуждается как минимум 3 года.

- Какие нормы вы бы внесли в Закон «О коллекторской деятельности»?

- В первую очередь в нем необходимо указать права и обязанности коллекторов и заемщиков. А также права и обязанности банков и микрокридитных организаций, которые занимаются выдачей кредитов. Если бы был Закон «О коллекторской деятельности», то неблагонадежным заемщикам можно было наглядно показать конкретные статьи, где бы были отражены последствия, к которым может привести непогашенный вовремя кредит. Тогда с заемщиками стало бы проще работать. Если будет адекватный Закон «О коллекторской деятельности», то уровень проблемных розничных кредитов мог бы снизиться в 2 раза. Предполагаю, что такой закон также положительно повлиял и на корпоративные портфели. Налоговые моменты также должны там оговариваться, чтобы банки могли как продавать долги, так и списывать их без налоговых последствий. Также желательно, чтобы коллекторы могли покупать займы без налоговых последствий. Тогда банки бы более охотно очищали свои портфели.

- Какие права коллекторов хотелось бы обозначить в Законе?

- Работа коллекторов стала бы более продуктивной, если бы они имели право подавать заявки в Государственный центр по выплате пенсий (ГЦВП) и запрашивать там выписки о движениях на пенсионном счете. Тогда у коллектора сложится адекватная картина, какой реальный доход получает должник. Сейчас право обращаться в ГЦВП имеет только банк. Ведь заемщик может заявить коллектору, что он не работает, а на самом деле он может работать и получать высокую заработную плату. К тому же хотелось бы, что бы в законе было обозначено, что заемщику запрещается покидать территорию Казахстана, если он не платит по кредиту более года.

- Кто с вашей точки зрения должен разрабатывать Закон?

- Национальный банк РК, Налоговый комитет, банки, коллекторы. Рынок Казахстана еще сравнительно молодой, ему около 10 лет. Его нельзя сравнивать с коллекторским рынком США, которому почти 100 лет. Сам факт того, что закон, координирующий работу коллекторов пытаются разработать, положительный момент. Мне кажется, что в скором времени появится Закон «О коллекторской деятельности».

kapital.kz

Задолженность кредиторская

Кредиторская задолженность – долговая обязанность перед определенным объектом, какого либо физического лица, какого либо предприятия, организации или же фирмы, которая в указанный срок должна быть выплачена.

Образование задолженности

Задолженность может образоваться перед:

Экономическая суть кредиторской задолженности такова, что это не только доля финансов предприятия, а именно денежных средств, но также материальные и товарные ценности.

Правовым языком, кредиторская задолженность – это некая доля того имущества, которой владеет организация, и при этом эта часть является сущностью правовых обязательств каждой из сторон в задолженности, а именно должника и кредитора.

Кредиторы имеют полное право на то, чтобы требовать с организации ее задолженность, а организация в свою очередь имеет право на владение и пользование кредиторской задолженностью, но при этом она обязана ее вернуть.

По сути, кредиторская задолженность – это чужое денежное имущество, которым владеет организация, при этом автоматически считаясь должником.

Юридическое понимание кредиторской задолженности вполне может рассматриваться двойственно. С одной стороны – это доля имущества, а именно вещи или деньги, которые принадлежат предприятию либо организации, при этом имея законные права владения на них. С другой – это долг, который является объектом обязательственных правоотношений.

Каждая организация обладает своим собственным определенным имуществом, в его составе, возможно, определить две разных части и это:

Собственный или личный капитал организации - это часть того, что имеет организация и при этом на эту самую часть никто не имеет права, кроме самой организации. В значение «личный капитал» вкладывают понятие «чистых активов», численность которых, определяется путем преуменьшения полной ценности владений организации на сумму кредиторской задолженности. Из этого выходит, что в первую очередь кредиторская задолженность является составляющей всего имущества предприятия; во вторую, что остаток имущества, с учетом отнятой суммой кредиторской задолженности – есть личный капитал предприятия или же как уже раннее говорилось, чистыми активами; в третью очередь кредиторы имеют полное право на все владение организации, с учетов кредиторской задолженности.

Санкции за несвоевременное погашение задолженности

Погасить кредиторскую задолженность полагается в добровольном порядке. Если же сроки выплаты задолженности наступают, а кредитор при этом не изъявляет настойчивого желания получить выплату долга, то организация –дебитор может распоряжаться активами кредиторской задолженности, при этом вернув добровольно долги либо, используя средства внутри своего имущества.

Но при этом, если все же долг не возвращается организацией, кредитор может применить к организации как должнику, некоторые санкции:

-

Кредитором может требоваться неустойка, как правило, она предусмотрена в договоре.

-

Могут требоваться проценты за пользование финансовыми средствами кредиторов, за удержание денежных средств без прав на это, за отказ от возвращения этих средств.

Также кредитор может требовать с дебиторов убытки, которые появились вследствие того, что возврат кредитной задолженности был выплачен не вовремя или же не полностью. Если же долг не возвращается, в суде может возбуждаться уголовное дело о банкротстве дебитора.

Структура санкций, которые могут прилагаться к должнику, имеет достаточно неоднородный вид с некоторыми противоречиями. Все дело в том, что сумма той экономической выгоды, которая выходит из пользования чужими финансовыми средствами организацией, может быть большей, чем сумма наложенных санкций на организацию, в виде изъятия денежных средств.

Те обязательства, которые возникают у организации вследствие того, что она имеет кредитную задолженность, выполнить она может ее в не принудительном порядке.

Самым распространенным и элементарно – простым путем для выполнения обязательств – это добровольно перечислить денежные средства кредитору.

Если же дебитору, неизвестно каким путем возможно осуществить выплату, к примеру, ему не известны реквизиты счетов кредитора, то возможно решение проблемы через нотариуса, которое, кстати, предусмотрено законом. Если вы внесете денежные средства в депозит нотариуса, он станет исполняющим обязанности – погашения вашей задолженности.

Из чего состоит кредиторская задолженность, и в каких показателях она проявляется

В тот момент, когда дебитор не собирается добровольно возвращать долги, кредитор в свою очередь имеет возможность взыскать задолженность в принудительном порядке.

Осуществлять это можно двумя способами:

Те обязательства организации, которые появляются вследствие не выплаты задолженности, имеют самое разное происхождение и юридическую силу и именно поэтому есть необходимость в законном понимании этих обязанностей. Та кредиторская задолженность, которую организация не выплачивает и оставляет внутри организации, является источником средств, для самой организации. Поэтому в балансе организации эти денежные средства являются пассивными.

Если говорить о показателях, в которых проявляется кредиторская задолженность, то следует остановить внимание на таких позициях:

-

Подрядчики и поставщики.

-

Документы к уплате.

-

Задолженность организации перед своими сотрудниками.

-

Задолженность перед различными фондами.

-

Задолженность учредителей.

-

Авансы, которые уже были получены.

- Кредиторы, в отношении которых тоже есть задолженности.

Рассматривая правовое определение этих позиций, возможно, их разделение на три группы:

К первой группе признаков кредиторской задолженности относится задолженность перед бюджетными и социальными фондами.

Таковыми являются:

-

Своевременно не выплаченные налоги.

-

Финансовые санкции, которые начисляют налоговые органы.

-

Платежи, которые поступают в местный, федеральный или региональный фонды.

-

Обязательные платежи, которые относятся к внебюджетным финансовым фондам.

Конкретно к таким относятся:

-

Несвоевременная выплата заработных плат.

-

Компенсации.

-

Выплаты, которые возмещают работнику вред принесенный работнику на производстве.

-

Третья же группа – это вид задолженности одной из сторон договора, которая своей невыплатой нарушает гражданско – правовые отношения.

К таковым относятся:

-

Задолженности перед поставщиками.

-

Задолженности перед подрядчиками.

-

Задолженности перед учредителями.

Показатели задолженностей в третьей группе достаточно различны и противоречивы. Называют такие задолженности одним общим термином - «Прочие кредиторы».

Взыскание кредиторской задолженности во внесудебном порядке

Как показывает практика задолженность предприятий или организаций, которая является обязательной в бюджетные и внебюджетные фонды, как правило, все же оплачивается без судебного вмешательства и является бесспорной. Правовая сила таких платежей, как бы обязывает быть их выплате, оперативной и бесспорной.

Налоговая кредиторская задолженность и прочие задолженности, которые должны выплачиваться в обязательном порядке – это все финансы организации, на часть которых – как уже говорилось раннее, кредиторы имеют полное право взыскания. Поэтому, таким образом, бюджет государства имеет возможность быть защищенной.

И источником выплат такого рода задолженностей станет «чистый капитал».

При всем этом с законной стороны «никто не имеет права никого лишить его имущества», это может сделать только суд и это относится в принципе ко всем видам санкций финансового характера, которые применяются к дебиторам.

Долгосрочная кредиторская задолженность

Это та задолженность, которая возникла уже в итоге не выплаты положенной суммы кредита. Такая выплата ожидается банком в течение 12 месяцев и более, эта позиция оговаривается в договоре.

Сумма, которую дебитор должен выплатить, по досрочной задолженности считается по бухгалтерским отчетам ваших выплат и наоборот просроченных платежей, выплачивается только та сумма, которая официально признается дебитором. Установленных сумм одной стороной быть не может, нужно полное согласование обеих сторон, а то есть кредитора и заемщика.

Если вы не выплачиваете установленную сумму долгосрочной кредиторской задолженности – кредитор начинает проводить инвентаризацию вашего имущества. Каждый платеж, который вы обязаны были выплатить, но не сделали это, начинает взыскаться с вашего имущества. Возможно, кредитор даст дебитору отсрочку уже долгосрочной задолженности, но это право кредитора и он не обязан это делать.

Плата долгов, начнет взыскаться с вашего имущества тогда, когда это решит банк.

Важно знать, что даже если большую часть вашего имущества забрали за задолженность и вы в принципе стали неплатежеспособным, оставшийся долг ни в коем случае не аннулируется. В течении 5 лет, кредитор имеет право документально наблюдать за вашим имуществом и также имеет право опять взыскать с вас долг, в виде нового появившегося имущества.

Неуплата задолженности

Каждый второй заемщик указывает практически одинаковые причины невозможности выплат кредиторской задолженности. В основном - это финансовое положение, а также уважительные причины и обстоятельства в семье.

Но каждый из должников обязан понимать, что любые из причин, даже очень важные не освобождают его от задолженности по кредиту. Также каждый из должников, должен знать, что если он будет своевременно хоть по малой доле долга, погашать задолженность, его дело, которое может дойти до суда, будет откладываться в последнюю очередь. Но аннулировать проценты по кредиту вам никто не станет, потому как платность кредита – это одна из основных его особенностей.

По закону банки не выдают беспроцентные кредиты. Каждый банк, конечно работает опираясь на свои убеждения, при этом, не начисляя иногда пеню или штраф, но проценты при этом будут присутствовать всегда. Единственным исключением может быть – выплата процентов немного позже по отдельному счету, нет такого закона, по которому банк это выполнять обязан. Предоставить дебитору такую услугу – это право банка, а не его обязанность.

Досрочное погашение кредита

Если рассмотреть досрочное погашение кредита с правовой стороны, то можно выявить, что нередко это операция рассматривается банком как нарушение пунктов в договоре. Беспрецедентным, досрочное погашение кредита будет только в том случае если это оговорено в договоре, поэтому заемщик имеет полное право установить в договоре санкции за досрочное погашение кредита. Штраф может применяться даже при условии, что кредит возвращен частично или не полностью. На протяжении первых месяцев погашения кредита могут также применяться санкции. Также неправомерным действием заемщика в отношении к дебитору есть то, что может взыскиваться дополнительная плата за перерасчет графика оставшейся задолженности.

Оформления кредитного договора

Когда заемщик составляет договор с кредитором, в его же интересах проследить за правильностью составления договора и внимательно прочитать договор перед его подписью. Часто в практиках встречаются конфликты между дебитором и банком, когда в процессе выплаты кредита могут появиться проценты, о которых не знал плательщик и на момент их обнаружения, уже является некая задолженность либо неустойка. И начисление таких процентов или неустоек может произойти несколько раз.

Советы по кредиторской задолженности

utmagazine.ru

Кредиторская задолженность - это мы должны или нам? Что такое кредиторская задолженность?

Любой организации, действующей в сфере рыночной экономики, свойственно, что определенная часть ее средств оформлена за счет кредиторской задолженности. Вообще, она представляет определенную правовую категорию, означающую часть имущества, числящегося предметом финансовых взаимоотношений между предприятием и кредитором. В данной статье рассмотрим, что такое кредиторская задолженность? Это мы должны или нам? Также определим, как учитывают ее предприятия, зачем необходимо проводить ее анализ и какие последствия возникают в результате просрочки долга.

Характеристика

Первым делом необходимо охарактеризовать кредиторскую задолженность как правовую категорию для организации. Фактически та доля собственных средств, которая приобретена за счет сторонних средств, - это и есть кредиторская задолженность. Определение долга гласит, что выдается он на установленный срок и подлежит возврату. Соответственно, кредиторскую задолженность через определенное время придется покрывать.

Имущество предприятия состоит как из собственных средств, приобретенных за счет уставного капитала и прибыли, так и долгов. И то и другое - неизбежные части предпринимательского процесса. К кредиторской задолженности относятся не только денежные средства, но и товарные ценности, приобретенные в материальный кредит. Исходя из этого, получаем ответ на вопрос: «Кредиторская задолженность - это мы должны или нам?» Ведь она является непосредственным определением долгового обязательства. Соответственно, предприятие подразумевает свои долги перед кредиторами.

Основные разновидности

Кредиторскую задолженность предприятия подразделяют в зависимости от характеристики кредитора. Выделяют следующие виды.

1. Кредиторская задолженность в бюджет и внебюджетные фонды. В частности, сами налоги и платежи в фонды, а также штрафы, пени, неустойки.

2. Кредиторская задолженность сотрудникам организации. В частности, долги по выплате заработной платы.

3. Кредиторская задолженность за товары, работы, услуги сторонним организациям, а также долги по выплате дивидендов и др.

Задолженность по дивидендам представляет собой долг перед учредителями по выплате им дохода при распределении прибыли. Образуется она по причине того, что на момент составления баланса рассчитанные дивиденды не могут быть выплачены. Это значит, что определенная сумма попадает в состав кредиторской задолженности.

В результате можно вывести определение кредиторской задолженности, означающей, что организация:

- должна определенную сумму в пользу физических или юридических лиц, образовавшуюся в результате финансовых взаимоотношений;

- имеет долги в виде счетов, выставленных за поставку в кредит или оплату в рассрочку.

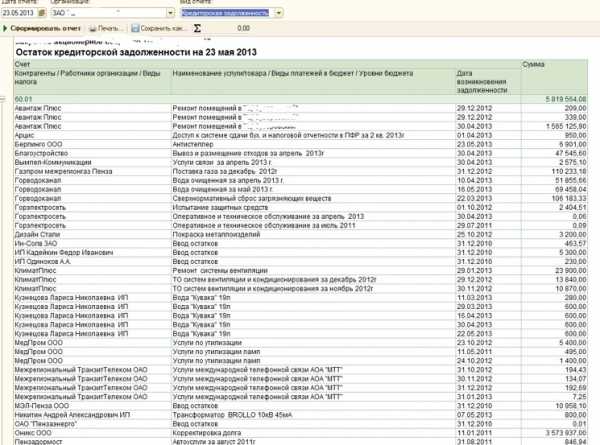

Бухгалтерский учет кредиторских долгов

Для бухгалтерского учета принято разделять три вида кредиторского долга. Основанием для такой классификации служат сроки, на которые оформляется кредиторская задолженность. Мы должны в таком случае другим предприятиям, работникам и фондам на определенных условиях. Если с кредитором оговорена отсрочка платежа, то рассматриваемая задолженность характеризуется как номинальная. В случае если такая отсрочка достигает одного года, то в бухгалтерском учете фиксируют задолженность как краткосрочную. Если проходит время свыше этого периода, то задолженность перерастает в долгосрочную. Здесь есть нюанс. Когда долгосрочная задолженность начинает превышать три года, а кредитор не предъявляет претензии по ее погашению, то в учете проводят ее списание.

Необходимость анализа

Кредиторская задолженность как правовое и бухгалтерское понятие имеет большое значение для эффективной деятельности организации. Еще раз поднимем вопрос: «Кредиторская задолженность – это мы должны или нам?» Определим основную сущность такого понятия, заключающуюся в обязательстве. Значит, кредиторская задолженность может непосредственно повлиять на получение прибыли, функционирование организации, банкротство. Поэтому анализ ее формирования, погашения и управления ею играет большую роль во всем процессе существования предприятия.

Рассмотрение долгов перед кредиторами проводится на основании итоговых цифр бухгалтерского учета, в частности баланса и прикрепленной к нему формы № 5. На основании итоговых цифр в бухгалтерских формах рассчитываются определенные коэффициенты, показывающие, какую долю пассивов занимает кредиторская задолженность, как она влияет на ликвидность и платежеспособность организации. Качественное управление представляется показателями, характеризующими своевременность ее погашения.

Просроченные долги

Когда предприятие не выплатило кредитору долг в установленный договором срок, а также не оплатило выставленный счет, кредиторская задолженность переходит в категорию просроченной. В данной ситуации заемщик, стремясь защитить свои установленные законом права, может обратиться за помощью в суд. Кредитор пишет исковое заявление и подкалывает к нему все правомерные документы, подтверждающие финансовые претензии.

Гражданину необходимо помнить, что подобная ситуация испортит его деловую репутацию и понизит коммерческий имидж на рынке подобных организаций. Помимо этого, появятся дополнительные расходы в виде судебных штрафов и санкций.

Кредиторская задолженность, по которой истек срок исковой давности

Согласно разделению рассматриваемых долгов, которые числятся свыше одного года, ограничение по длительности долговременного долга не предусмотрено. Но считается, что если заемщик по истечении трех лет не предъявляет требований по возврату, то рассматриваемая сумма в учете списывается.

Кредиторская задолженность, по которой истек срок исковой давности, списывается по каждому отдельному обязательству. Сумма определяется по результатам инвентаризации.

Не имеют срока списания долги по налогам и сборам, а также штрафы и пени по ним. Остальные кредиторы вправе прервать длительность долгосрочной задолженности и потребовать возврата всей суммы.

В качестве заключения остается отметить, что есть простой ответ на вопрос: «Кредиторская задолженность - это мы должны или нам?» Делается это исходя из определения кредитора - лица, предоставляющего средства с условием возврата. При этом долг - это не просто денежные средства в кредит. Это могут быть материальные и хозяйственные ценности, необходимые организации для бесперебойного процесса финансово-хозяйственной деятельности.

fb.ru

Что такое дебиторская и кредиторская задолженность от А до Я: погашение, просрочка, взыскание

Многие из вас слышали о таких терминах как дебиторская и кредиторская задолженность, однако, не все знают, что это на самом деле, давайте разбираться вместе. Дебиторская задолженность – это деньги, де-юре принадлежащие предприятию, но де-факто еще не поступившие на его счета от должников. Если абстрагироваться от деталей, то увеличение дебиторской задолженности может косвенно говорить о повышении темпов роста предприятия, примерно так можно трактовать этот факт.

Тем не менее, здесь есть немаловажный аспект о реальном росте росте можно будет говорить только в тех условиях, когда дебиторы (должники) в погашают свои долги перед предприятием в назначенный срок. Только в этом случае у компании не будет проблем с погашением собственной кредиторской задолженности.

Дебиторская и кредиторская задолженность расшифровка отличий

Как вы уже поняли, дебиторская задолженность является полной противоположностью кредиторской задолженности. Понятие кредиторской задолженности подразумевает, что это собственный долг компании, который она обязана погасить в определенный срок. Эти два понятия нельзя рассчитывать как негативное явление, связанное с долгами. В большинстве случае эти обе задолженности означают обязательства, которые компания приняла на себя, или имеет в свой адрес, но они еще не выполнены. Для того чтобы возникла дебиторская задолженность, не обязательно кому-нибудь предоставлять в долг денежные средства. Это относится и к кредиторской задолженности – чтобы она возникла, необязательно брать кредит или деньги в долг. Достаточно, к примеру, заключить договор поставки, на основании которого расчеты будут осуществляться спустя время после того, как компанией был получен товар. Если такой договор был составлен на месяц, то на протяжении всего тридцатидневного срока у компании возникает кредиторская задолженность. Иными словами, у компании будут обязательства рассчитаться по этому договору с поставщиком.

Рассмотрим положение поставщика в данной ситуации. У него, в свою очередь, после отгрузки товара, возникает дебиторская задолженность. То есть за поставленный товар он в течение тридцатидневного срока будет ожидать, пока компания за поставленный товар переведет денежную сумму, указанную в договоре, иными словами – рассчитается. Данный пример наглядно демонстрирует возникновение двух видов задолженностей по отношению к одному обязательству у двух участников сделки. До тех пор, пока не наступит срок исполнения договорных обязательств, компания и поставщик товара будут расценивать дебиторскую и кредиторскую задолженность как рабочие нормальные взаимоотношения.

Что такое просроченная дебиторская задолженность?

Любая задолженность имеет, как правило, строгие ограничения по сроку исполнения обязательства, хотя и существуют, иногда, обязательства, для которых срок не установлен (бессрочные), исполнить которые надо тогда, когда по ним будет предъявлено требование. В данном случае есть свои нюансы, и определенный срок на выставление требования на уплату тоже имеется. Например, может быть выдвинуто требование выполнения обязательств в двух или шестимесячный срок. То есть разные сделки предполагают различный подход к погашению дебиторской задолженности, прописывая в тексте договора сроки, когда обязательство по оплате долга, должно быть исполнено, и тем самым дебиторская задолженность будет погашена/закрыта.

Однако, каким бы юридически выверенным не был договор между компаниями или предприятиями всегда возникают ситуацию, когда одна из сторон не надлежащим образом исполняет, или вовсе не исполняет свои обязательства, грубо говоря, не платит по счетам и не погашает «дебиторку», по сему и встречаются такие термины как «(нормальная) плановая дебиторская задолженность» и «просроченная дебиторская задолженность».

Чаще всего «безнадежная» просрочка по дебиторской задолженности возникает при следующих обстоятельствах:

- Ликвидация юридического лица должника.

- Банкротство компании-должника;

- Истечение срока исковой давности с неподтверждением долга;

- Невозможность взыскания долга по исполнительному листу судебным приставом-исполнителем;

- Наличие на счетах денежных средств в “проблемном” банке.

Когда срок погашения дебиторской задолженности идет согласно договору – это норма. С того момента, как срок исполнения обязательств прошел, но оплата не поступила на счет предприятия, то нормальная дебиторская задолженность превращается в просроченную. И вот здесь уже компании необходимо принимать соответствующие меры, то есть руководство компании должно организовать работу ответственных сотрудников таким образом, чтобы дебиторская задолженность регулярно отслеживалась, контролировалась и сводилась к нулю. Ответственный сотрудник компании должен четко знать, когда по какому виду обязательств второй стороны наступает срок погашения дебиторской задолженности.

В последний год мы стали свидетелями беспрецедентной борьбы ЦБ за чистоту банковской сферы, а именно регулярные отзывы лицензий у сомнительных банков. И вот как раз такой отзыв лицензии у банка, где дебитор держал свои счета и может стать причиной «безнадежной» просрочки по погашению дебиторки. При такой ситуации возможны варианты развития событий, в первом варианте, если банк дебитора ликвидируется или у него отзывается лицензия, а денежных средств не хватает для погашения должником дебиторской задолженности, то она признается безнадежной и должна быть списана, а во втором случае, если вместо банк подлежит реструктуризации, а не ликвидации, то компания имеет право создать резерв по сомнительной дебиторской задолженности и попытаться подождать восстановления платежеспособности банка дебитора.

Оптимальным решением для любой компании является отслеживание финансового состояния дебитора. Это делается с целью своевременного выявления дебиторской задолженности и предотвращения просрочек. Ведь с большой вероятностью можно заблаговременно узнать, что договорные обязательства могут быть не выполнены в срок. В случае, когда дебитор находится на грани банкротства, у компании будут минимальные шансы, что дебиторская задолженность будет погашена. Если такая неблагоприятная ситуация наступила, рекомендуется как можно быстрее дебиторскую задолженность (которая не погашена) зафиксировать. И как только срок исполнения обязательств наступил, начинать процесс взыскания дебиторской задолженности с должника в судебном порядке.

После того, как компания получит на руки решение суда, можно запускать процедуру банкротства неплательщика уже в качестве кредитора и в счет дебиторской задолженности можно будет рассчитывать хотя бы на какую-то (частичную) компенсацию по судебному исполнительному листу.

Взыскание просроченной дебиторской задолженности — работа с задолженностью

Только тогда, когда прошел установленный договором срок исполнения обязательств и обещанные платежи не поступили на счета компании, можно вести речь о том, что кредитор отказывается выполнять свои обязательства и начинать взыскание просроченной дебиторской задолженности.

С этого момента нормальная дебиторская задолженность трансформируется в просроченную. Компания имеет право применять в отношении должника законные методы побуждения погашению просроченной дебиторской задолженности, вплоть до подачи иска в суд и признания неплательщика банкротом. Перед кредитором есть несколько путей решения проблемы дебиторской задолженности, которая не была вовремя погашена. Давайте рассмотрим их:

- Переговоры с неплательщиком. Однако, бывают ситуации, когда дебитор ни в какую не идет на переговоры и на предъявленные требования по договору отвечать отказывается. Или, к примеру, дебитор использует всевозможные уловки с целью невыполнения своих обязательств и саботирует процесс погашения дебиторки. В этом случае его можно уличить в факте злостного уклонения от выполнения договорных обязательств и тогда, вопрос погашения дебиторской задолжености можно решать уже через суд по 177 статье Уголовного Кодекса Российской Федерации.

- Претензионная работа. Не редки ситуации, когда перед тем, как обращаться с заявлением в судебные инстанции, необходимо провести в обязательном порядке процедуры досудебного урегулирования. К примеру, не были выполнены условия договора поставки товара. Сначала необходимо написать претензию и после этого дожидаться получение ответа. Потом ждать, когда отведенный на ответ срок подойдет к концу, и только после этого можно составлять исковое заявление в суд с целью получения денег в счет дебиторской задолженности.

- Арбитражный суд по коммерческим спорам. Если не помогли ни переговоры, ни досудебная претензионная работа с неплательщиком, то нужно идти в арбитражный суд и подавать иск о взыскании дебиторской задолженности в арбитраже.

- Возбуждение уголовного дела. Основанием является злостное уклонение от погашения кредиторской задолженности. Здесь необходимо знать, что мотивом для должника погасить просроченную дебеторку будет тот факт, что суд, помимо взыскания задолженности, может назначить наказание в соответствии со ст. 177 УК РФ в виде штрафа до двухсот тысяч рублей.

Большинство компаний должников, зная о возможной ответственности уголовного характера, стараются платить по своим счетам.

Подведем итоги: если у одной стороны договора возникает дебиторская задолженность, то у его контрагента непременно возникает кредиторская задолженность. После того, как оба участника сделки выполнили свои договорные обязательства, указанные виды задолженностей будут считаться погашенными.

www.papabankir.ru

Дебиторская задолженность: от А до Я

Содержание статьи

1. Что такое дебиторская задолженность?

Дебиторская задолженность – это финансовые и товарные активы компании, работающие на контрагента в результате сделки, договора и т.п. В роли контрагента могут выступать покупатели, подрядчики и другие подотчетные лица. Дебиторская задолженность относится к имуществу компании (ее активам) и подлежит инвентаризации независимо от срока погашения.

Простыми словами понятие дебиторская задолженность компании – это сумма долга, которую еще не вернули заемщику, за определенные услуги или товар.

Приведем пример дебиторской задолженности:

Предприятие «MAX» специализируется на изготовлении строительных смесей. У него имеется несколько дебиторов (должников), это фирмы, которые не имеют финансовой возможности произвести оплату товара сразу. Две стороны заключают договор с указанием срока погашения задолженности и всех нюансов в случае его невыполнения. Таким образом, компания «MAX» не отказывая в займе, в будущем получит экономическую прибыль.

2. Чем отличается дебиторская и кредиторская задолженность?

При дебиторской задолженности у вашей компании имеются должники, а в случае кредиторской задолженности должниками являетесь вы. С одной стороны, отсутствие дебиторской задолженности свидетельствует об осторожности компании, так как не все должники в конечном итоге имеют возможность вернуть долг. Но и при этом фирма лишает себя потенциального дохода от добросовестных контрагентов.

Касательно кредиторской задолженности, та же история, ее высокий уровень указывает на проблемы компании, а отсутствие демонстрирует успешность и окупаемость бизнеса собственными силами. Но так как КЗ является сторонним капиталом, было бы глупо не воспользоваться возможностью развиваться за счет чужих инвестиций. Из этого следует вывод, что значение имеет не само наличие, а объем и соотношение дебиторской и кредиторской задолженности.

3. Виды дебиторской задолженности

Существует множество критериев, по которым можно классифицировать виды дебиторской задолженности, но мы обратимся к основным.

В зависимости от срока погашения:

В зависимости от поступления оплаты:

Во избежание серьезных последствий неуплаты долга, фирмы создают резервы по сомнительным долгам. Объемы резервов утверждаются индивидуально, все зависит от финансового положения дебитора и вероятности погашения обязательств. Устанавливается резерв по сомнительным долгам после проведения инвентаризации.

4. Управление дебиторской задолженностью предприятия

Часто встречаются ситуации, когда предприятие, стремясь увеличить прибыль, начинает перегружать себя дебиторами, что в итоге может привести к большому количеству неоплаченной задолженности и даже к банкротству предприятия. Разумные управленцы уделяют большое внимание объему долгов и ведут строгий учет дебиторской задолженности с помощью различных инструментов, например Excel.

Методы управления дебиторской задолженностью:

- Усиление работы с дебиторской задолженностью – взыскание долгов, не прибегая к помощи судебных органов.

- Контроль баланса и анализ кредиторской и дебиторской задолженности.

- Мотивация сотрудников отдела сбыта (относительно принятия мер, с целью максимально быстрого возврата средств со стороны дебиторов)

- Подсчет реальной стоимости ДЗ, учитывая возможность ее продажи.

- Создание системы реализации, при которой регулярно и гарантированно будут происходить платежи, например система скидок для пунктуальных клиентов.

- Расчет предельного уровня дебиторской задолженности.

- Аудит потерь от ДЗ (какую прибыль могла получить фирма в случае моментальной оплаты и использования этих денег).

При грамотном контроле и управлении дебиторской задолженностью, предприятие максимально может оградить себя от рисков, связанных с непогашением долгов, снижением платежеспособности и недостатком оборотных средств.

5. Инвентаризация дебиторской задолженности

Инвентаризация дебиторской задолженности – это сверка документов с контрагентами, подтверждение наличия задолженности и ее размеров. Проводят инвентаризацию перед годовым отчетом, сменой главного бухгалтера, при ликвидации или реорганизации предприятия и в случае чрезвычайных ситуаций, например пожара.

Инвентаризация осуществляется на определенную дату, предприятие отправляет данные по задолженности своим заемщикам, и те должны в письменной форме подтвердить или опровергнуть наличие и сумму долга. Это в идеале, но на деле не все так гладко, во-первых, инвентаризация может занять большое количество времени, в некоторых фирмах показатели доходят до месяца. Во-вторых, не все должники отвечают на запросы, особенно те, чья задолженность уже давно ждет, чтобы ее погасили.

Далее проблема заключается в урегулировании несоответствий данных, в таком случае приходится сверять все проведенные операции с данным предприятием, особую сложность это создает, если предприятие находится в другом городе или, еще лучше, в другой стране. При отправлении справки о дебиторской задолженности, нужно учитывать тот факт, что предприятие может являться и дебитором и кредитором одновременно. Даже если по подсчетам вы оказались должником, ведомость высылать нужно, при этом указывать сумму и дебиторской и кредиторской задолженности.

После проведения сверок, предприятие должно составить акт инвентаризации, некоторые устанавливают собственный шаблон формы, или же используют стандартный, например: образец 1 (скачать).

6. Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности показывает, насколько быстро фирма получает оплату ДЗ за проданные товары и услуги.

Коэффициент оборачиваемости дебиторской задолженности показывает, насколько эффективные меры предпринимает организация для минимизации ДЗ. Этот показатель количественно измеряет, сколько раз фирма получила оплату за период в размере среднего остатка неоплаченной задолженности от своих покупателей.

*Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Формула оборачиваемости дебиторской задолженности:

Период оборачиваемости дебиторской задолженности в днях формула:

*ОДЗ в днях показывает количество дней, в течение которых задолженность остается неоплаченной.

Как таковой нормы коэффициента оборачиваемости не существует, для каждой отрасли она будет различной. Но в любом случае, чем выше ОДЗ, тем лучше для организации, это означает, что покупатели быстро погашают задолженность.

7. Взыскание дебиторской задолженности

Любое предприятие встречается с проблемой непогашения дебиторской задолженности. Конечно, у покупателя могут быть различные веские причины, но кого это волнует? Компания желает взыскать свои деньги за предоставленный товар.

Возврат дебиторской задолженности можно осуществлять разными методами, например, нанять мафию, ну а если законно, то лучше предъявить претензию или обратиться в судебные органы. Если вы решили уладить конфликт полюбовно, вам следует направить претензию должнику, чтобы четко изъяснить вашу позицию и выяснить имеет ли он какие обоснованные возражения.

В обращении взыскания дебиторской задолженности нужно указать следующие пункты:

- Требование уплаты долга

- Подробный расчет суммы возникшего долга

- Расчет начисления процентов

- Крайний срок погашения задолженности

- Предупреждение об обращении в суд

Помимо этого, под претензией должна стоять подпись уполномоченного лица, так же следует приложить копии всех документов, имеющих отношение к задолженности. Если должник получил ваше письмо (должны быть доказательства) и не отреагировал в установленные сроки, то со спокойной совестью вы можете обращаться в суд с требованием возврата дебиторской задолженности.

8. Списание дебиторской задолженности

По закону задолженность считается просроченной, если истек срок исковой давности долга (3 года) и безнадежной задолженностью, если фирма не имеет возможности выплатить долг. На этих основаниях предприятие имеет право списать задолженность. Списание безнадежной просроченной дебиторской задолженности разрешено проводить в заключительный день периода, в котором прошел срок исковой давности.

Списание дебиторской задолженности с истекшим сроком давности можно осуществить двумя методами. Первый – использовать для этой цели резерв сомнительных долгов, если для данного долга резерв не был предусмотрен, то списать на финансовые результаты. Проводки списания дебиторской задолженности нужно проводить исключительно по каждому обязательству отдельно. Причиной для этого могут служить результаты инвентаризации, письменные подтверждения или распоряжение руководителя предприятия.

Образец приказа о списании дебиторской задолженности: образец 2 (скачать).

Списание безнадежной ДЗ не является фактический аннулированием долга, поэтому в течение пяти лет после списания дебиторская задолженность отражается в балансе. И на протяжении всего периода нужно следить за финансовым состоянием должника, не появилась ли у него возможность погасить долг.

9. Отчет по дебиторской задолженности

Для руководителя важно иметь представление о том, какое количество средств он может использовать, когда будут следующие поступления и на основании отчета продумывать свои действия относительно финансов. Так же по данным отчета можно дать оценку дебиторской задолженности каждого клиента, кто ответственно совершает платежи, а кто даже не понимает важности своевременной уплаты долга.

Образец расшифровки дебиторской и кредиторской задолженности образец: образец 3 (скачать).

10. Продажа и покупка дебиторской задолженности

Если у вас нет ни малейшего желания разбираться с должниками, но желаете вернуть средства, вы можете продать дебиторскую задолженность, если есть лица, каковым это будет интересно. Зачастую это люди, которые сами имеют долг перед дебитором. Предприятие имеет возможность купить дебиторскую задолженность, по более низкой цене, так сказать со скидкой, а затем предъявить должнику документы и потребовать возврата долга по полной стоимости. Для продажи задолженности согласия должника не нужно, достаточно будет его известить о продаже долга.

Оптимизация системы продаж предприятия и минимализация рисков в работе с дебиторской и кредиторской задолженностями.

salers.ru