Квартал событий. Ндфл справка о доходах

Справка о доходах по форме 2 ндфл

Главная — Документы

Заполняем справку 2-НДФЛ по новым правилам

По налогу на доходы физических лиц все работодатели, в том числе и те, кто применяет упрощенную систему, отчитываются раз в год. В инспекцию нужно подать сведения как о тех физических лицах, с доходов которых НДФЛ был удержан. Так и о тех, кому доход был выдан (выплачен), но вот налог с него удержать не удалось. И в том, и в другом случае сведения подаются по форме 2-НДФЛ, которая утверждена Приказом ФНС России от 17.11.2010 N ММВ-7-3/611@. А в прошлом году Приказом ФНС России от 16.09.2011 N ММВ-7-3/576@ был утвержден новый Порядок представления данной формы. Именно об этом — о новых правилах мы и расскажем в данном материале. Ведь теперь справки по удержанному и неудержанному налогу отличаются. Да и представлять их в налоговую инспекцию нужно в разные сроки.

Если у вас "упрощенка" с объектом "доходы". Налоговыми агентами по НДФЛ являются все "упрощенцы", выплачивающие доходы работникам. Поэтому рекомендации данного материала адресованы и вам.

Справки, представляемые в разные сроки, различаются

Итак, при помощи формы 2-НДФЛ налоговый агент может выполнить две свои обязанности. Первая — это отчитаться о размере исчисленного и удержанного налога у работников. Сделать это нужно не позднее 1 апреля (п. 2 ст. 230 НК РФ). Вторая — это представить в инспекцию сведения о тех физических лицах, которым доход был выплачен, но вот налог удержать не удалось. Последний срок выполнения указанной обязанности — 31 января (п. 5 ст. 226 НК РФ). И в том, и в другом случае, как мы уже сказали, заполняется форма 2-НДФЛ. Отличие заключается в том, какой код вы указываете в поле "Признак", находящемся в верхнем правом углу. Когда подаете сведения об исчисленном и удержанном налоге — записывайте код 1.А в ситуации, когда представляете данные о доходах, с которых НДФЛ удержан не был, — код 2. При этом сумму неудержанного налога запишите в поле 5.7.Предположим, у вас есть работники, с доходов которых налог не удержан. И справки о них вы сдали в инспекцию до 1 февраля с признаком 2. Нужно ли будет еще раз подавать сведения об этих же лицах, когда будете отчитываться по НДФЛ до 1 апреля? Ответ на этот вопрос дан в Письме Минфина России от 27.10.2011 N 03-04-06/8-290. Специалисты финансового ведомства дают положительный ответ: подавать сведения до 1 апреля нужно по всем налогоплательщикам. В том числе и тем, у кого налог не удержали, а сведения об этом уже представили. Поскольку до 1 апреля нужно отчитаться по всем суммам доходов, с которых налог был удержан и с которых удержание не производилось.Часто работники просят выдать им справку 2-НДФЛ для того, чтобы представить сведения о доходах в банк, инспекцию и т.п. Какой признак следует поставить в этом случае? В Рекомендациях по заполнению справки ответ на этот вопрос не дан, но, следуя логике, поскольку это ваш работник и НДФЛ с его дохода вы удерживали, значит, в справке нужно указать код 1.

Для справки. Если работник просит выдать справку 2-НДФЛ для личных целей, то в поле "Признак" ставьте код 1.

Вы сами решаете, как показать в справке размер уплаченного НДФЛ

Сумму НДФЛ, которую вы перечислили в бюджет в течение 2011 г., нужно указать в п. 5.5 справки. В прошлом году это поле не заполнялось. Поэтому расскажем подробнее, какие именно значения туда нужно вписывать.Если удержанный за налоговый период НДФЛ полностью перечислен до конца года, показатели в п. п. 5.4 и 5.5 совпадут. Вопросы возникают, когда на конец года по НДФЛ имеется задолженность перед бюджетом. Как ее распределить между сотрудниками? Ведь налог организация перечисляет общей суммой, не указывая в платежном поручении фамилии налогоплательщиков — физических лиц.Полагаем, что бухгалтер может действовать на свое усмотрение. Можно разделить перечисленную в бюджет сумму налога и задолженность между всеми работниками поровну. Другой вариант — распределять суммы пропорционально величине налога, удержанного у каждого сотрудника.

В общем, вы имеете право выбрать любой способ. Важно, чтобы данные в справках совпадали с показателями налоговых регистров по НДФЛ.

Для новых вычетов нужно использовать новые коды

Новые размеры вычетов для сотрудников, имеющих трех и более детей, а также для родителей детей-инвалидов появились в конце 2011 г. и вступили в действие задним числом. Понятно, что для каждого вида вычета должен быть свой код, для того чтобы правильно отразить информацию в справке. На момент подписания данного номера в печать на сайте ФНС России (раздел "Документы", сообщение от 23.11.2011) была размещена информация о том, что в справочник "Коды вычетов" (Приложение N 4 к Приказу ФНС России от 17.11.2010 N ММВ-7-3/611@) будут внесены изменения. Так, для вычетов на первого и второго ребенка будут разные коды — 114 и 115. Для вычетов на третьего и последующих детей — код 116, а на ребенка-инвалида — код 117. Полная информация о новых кодах "детских" вычетов, которые нужно будет применять, заполняя справку 2-НДФЛ за 2011 г., приведена в табл. 1. Отметим, что на момент подписания номера в печать изменения не были приняты. Но нет сомнений в том, что это произойдет.

Новые коды "детских" вычетов:

114 — На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок115 — На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок116 — На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок117 — На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, студента в возрасте до 24 лет, являющегося инвалидом I или II, группы родителю, супруге (супругу) родителя, опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок118 — В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет единственному родителю (приемному родителю), опекуну, попечителю119 — В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет единственному родителю (приемному родителю), опекуну, попечителю120 — В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения в возрасте до 24 лет единственному родителю (приемному родителю), опекуну, попечителю121 — В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, единственному родителю (приемному родителю), опекуну, попечителю122 — В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения в возрасте до 24 лет одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения вычета123 — В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения в возрасте до 24 лет одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения вычета124 — В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения в возрасте до 24 лет одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета125 — В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета

На заметку. Сдавать сведения по форме 2-НДФЛ можно лично, по почте и через ИнтернетСправки по форме 2-НДФЛ можно подать в налоговую инспекцию лично либо через представителя. Кроме того, информацию (как в бумажном виде, так и на электронном носителе) можно отправить по почте с описью вложения. Ну и в-третьих, можно воспользоваться Интернетом.До 2011 г. представлять сведения на бумаге было можно, только если количество справок не превышало десяти (п. 2 ст. 230 НК РФ в старой редакции). Теперь положения о том, когда декларации и расчеты нужно сдавать в электронном виде, прописаны в п. 3 ст. 80 НК РФ. Такая обязанность вменяется организациям со среднесписочной численностью по итогам года более 100 человек. Получается, что практически все "упрощенцы" могут сдавать бумажные справки 2-НДФЛ. И налоговики не вправе их не принять. Хотя на практике, конечно, вас попросят сдать сведения как минимум на электронном носителе. Ими могут быть дискета, диски CD, DVD, устройства flash-памяти. При этом нужно иметь при себе заполненные сопроводительные реестры на бумаге в двух экземплярах на каждый файл.

Памятка. Если налогоплательщик получал доходы, облагаемые НДФЛ по разным ставкам, то придется заполнять несколько справок 2-НДФЛ.

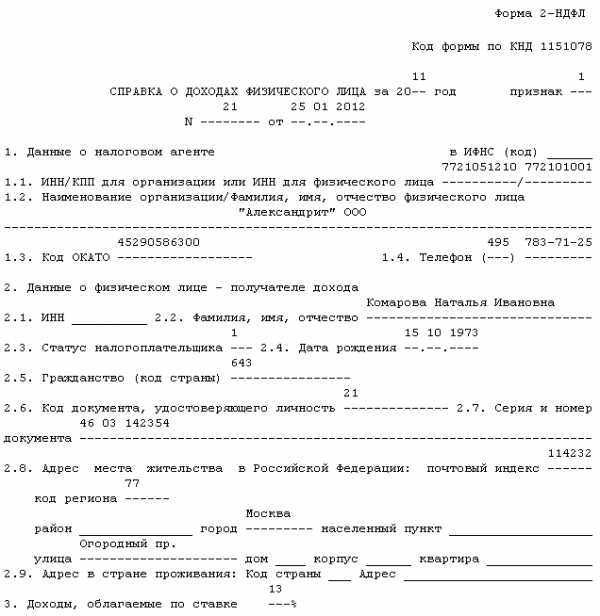

Пример.Заполнение справки по форме 2-НДФЛНаталья Ивановна Комарова, гражданка России (дата рождения — 15.10.1973, паспорт серии 46 03 N 142 354, проживает по адресу: 114232, г. Москва, Огородный проезд, д. 34, корп. 1, кв. 34), работает заведующей магазином в ООО "Александрит" (ИНН 7721051210, КПП 772101001, ОКАТО 45290586300).Н.И. Комарова написала заявления на предоставление ей в 2011 г. стандартных вычетов по НДФЛ на себя и троих несовершеннолетних детей. Прав на иные вычеты нет. Доходы Н.И. Комаровой за 2011 г. показаны в табл. 2 на с. 30.

Налог со всех доходов удержан. Задолженностей перед бюджетом по НДФЛ у ООО "Александрит" на конец года не имеется. Заполним справку по форме 2-НДФЛ на Н.И. Комарову.

Доходы, выплаченные Н.И. Комаровой в 2011 году

В 2011 г. все доходы Н.И. Комаровой облагались по ставке 13%, поэтому заполнять нужно одну справку.Начнем заполнение справки. В поле "Признак" ставим код 1, так как из доходов удерживался НДФЛ. Далее указываем реквизиты ООО "Александрит" и личные данные Н.И. Комаровой. Обратим внимание на некоторые нюансы. Указывая наименование организации, вначале запишите название, а потом организационную форму — "Александрит" ООО. Если у физического лица нет ИНН, то соответствующее поле останется незаполненным. Н.И. Комарова является налоговым резидентом, поэтому в поле "Статус налогоплательщика" укажем код 1. Код России берем из Общероссийского классификатора стран мира (ОКСМ) — 643. Код документа, а также другие необходимые для заполнения справки коды можно взять из справочников, данных в Приложениях к Приказу ФНС России от 17.11.2010 N ММВ-7-3/611@.

Для справки. Коды документов, доходов и вычетов даны в Приложениях к Приказу ФНС России от 17.11.2010 N ММВ-7-3/611@.

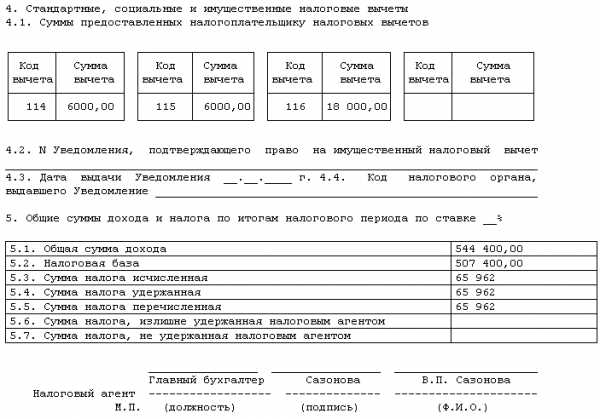

Обратите внимание, что все значения (кроме сумм налога) записываются в рублях и копейках. Суммы НДФЛ фиксируются в полных рублях. Материальная помощь в сумме не больше 4000 руб. НДФЛ не облагается (п. 28 ст. 217 НК РФ). Поэтому всю сумму полученной материальной помощи (3000 руб.) нужно записать и в доходах (код 2760), и в вычетах (код 503). Подарки также не облагаются НДФЛ, но только стоимостью в пределах 4000 руб. Общую стоимость подарка к Новому году (7000 руб.) нужно записать в доходах (код 2720), а рядом в этой же строке указать величину вычета (4000 руб.) с кодом 501. Код заработной платы — 2000, пособий по временной нетрудоспособности — 2300, отпускных — 2012.Разберемся со стандартными вычетами. Вычет на себя в 2011 г. предоставлялся налогоплательщикам за те месяцы, пока общая сумма доходов не превысит 40 000 руб. Доходы Н.И. Комаровой превысили эту величину уже в январе, поэтому, несмотря на поданное заявление, стандартный вычет на себя ей не предоставляется. Стандартные вычеты на детей полагаются за все месяцы, пока доходы не превысят 280 000 руб. Доходы сотрудницы превысили данный лимит в июле, значит, вычеты на детей полагаются за 6 месяцев. Определим их величину. У Н.И. Комаровой трое детей, на первого и второго вычет составит по 1000 руб., а на третьего — уже 3000 руб. Общая сумма вычетов на детей будет равна 30 000 руб. . Обратим внимание на следующий момент. Пока в старой редакции справочника код вычетов в 1000 руб. на всех детей — 108. Однако вычеты на детей изменились. И проект соответствующего приказа ФНС России с новыми кодами уже обнародован. В нем указаны коды вычета на первого ребенка — 114, на второго — 115 и на третьего — 116. Заполним справку в соответствии с новыми кодами. Вычеты на первого и второго ребенка составляют по 6000 руб. (1000 руб. x 6 мес.), на третьего — 18 000 руб. (3000 руб. x 6 мес.).Облагаемый доход составит 507 400 руб. (544 400 руб. — 7000 руб. — 30 000 руб.). Отразим его в строке 5.2. Сумма НДФЛ — 65 962 руб. (507 400 руб. x 13%). Весь налог удержан и перечислен в бюджет. Значит, 65 962 руб. покажем в строках 5.3, 5.4 и 5.5. Образец заполненной справки:

Нюансы, требующие особого внимания. Справки по форме 2-НДФЛ можно представить лично, по почте или через Интернет. Причем по почте с описью вложения разрешается послать сведения как на бумаге, так и на электронных носителях.Чтобы сообщить о невозможности удержать налог с доходов физического лица, также заполняют справку по форме 2-НДФЛ.Способ расчета суммы перечисленного налога с доходов работника, если у организации имеется на конец года задолженность, допускается выбрать самостоятельно.

Нюансы, требующие особого внимания. Справки по форме 2-НДФЛ можно представить лично, по почте или через Интернет. Причем по почте с описью вложения разрешается послать сведения как на бумаге, так и на электронных носителях.Чтобы сообщить о невозможности удержать налог с доходов физического лица, также заполняют справку по форме 2-НДФЛ.Способ расчета суммы перечисленного налога с доходов работника, если у организации имеется на конец года задолженность, допускается выбрать самостоятельно.

Февраль 2022 г.

НДФЛ

kvartal-sobitii.ru

Справка о доходах 2-НДФЛ - как и где получить в 2022 году

Справка 2-НДФЛ (налог на доходы физических лиц) - это документ, который отражает сведения об источнике вашего дохода, заработной плате и удержанных налогах.

Как и где получить справку 2-НДФЛ

Подать заявление на получение справки можно в следующих учреждениях:

- Налоговые инспекции

Во-первых, справку о доходах по форме 2-НДФЛ можно запросить у своего текущего или бывшего работодателя. Если организации уже не существует, тогда необходимо обращаться в налоговую службу.

Во-вторых, справку можно получить на сайте налоговой. Переходим по ссылке, авторизируемся в личном кабинете, открываем "Мои налоги" - "Сведения о доходах", выбираем нужную справку и скачиваем ее на компьютер. Сохраненную справку можно отправить в электронном виде по необходимому адресу. Электронная подпись в справке 2-НДФЛ формата .pdf уже встроена непосредственно в документ.

Сроки оказания услуги

в момент обращения - в личном кабинете на сайте налоговой3 дня - у работодателя

Как получить справку 2-НДФЛ через Госуслуги

Справка 2-НДФЛ для ИП

Индивидуальный предприниматель не может получить данную справку, т.к. не признается налоговым агентом по отношению к себе или к другим предпринимателям. ИП может получить справку только, если дополнительно трудоустроен.

В качестве подтверждения дохода выступают:

- книга учета доходов и расходов

- кассовая документация

- выписка с банковского счета ИП

Справка 2-НДФЛ для военнослужащего

Справку можно получить в управлениях (отделах) финансового обеспечения Министерства обороны Российской Федерации и их филиалах (далее – УФО). Контакты можно найти тут.

Новая форма справки 2-НДФЛ в 2022 году

Основные изменения:

- В раздел 1 "Данные о налоговом агенте" добавлены новые поля о форме реорганизации (ликвидации) и ИНН/КПП реорганизованной фирмы. Заполнять их нужно правопреемникам, подающим сведения за фирму-предшественника.

- Из "Данных о физлице - получателе дохода" раздела 2 в новой форме 2-НДФЛ за 2022 год удалены все поля, связанные с местом проживания физлица: адрес, код страны, код субъекта.

- Исключено отражение инвестиционных вычетов по налогу в разделе 4.

- Уточнен порядок отражения документа, подтверждающего полномочия представителя агента (правопреемника): нужно будет указывать его наименование и реквизиты.

- Заменен штрих-код справки 2-НДФЛ.

Информация о проблеме

gogov.ru

Справка о доходах. Чем отличается 2-НДФЛ от справки по форме банка о доходах.?

В справке НДФЛ-2 содержится информация о вашей начисленной зарплате, а в банковской справке вы можете указать ваши реальные доходы. Есть смысл подать справку и не подавать НДФЛ-2, если у вас не "белая" зарплата.

справка 2НДФЛ - это справка строгой формы (утвержденная налоговым законодательством) и предоставляется на основании подтвержденных (заделкарированных) доходов, может быть выдана работодателем за период работы (отчетный год) . "по форме банка" - банк вправе сам разработать свою форму справки где вы можете указать любые свои доходы . например при получении зарплаты "в конверте". но как правило такая справка должна быть заверена работодателем (директором - гл. бухгалтером)

вы сначала УК изучите полность, особенно ст. 159. и не говорите, что вас не предупреждали)

touch.otvet.mail.ru