Могу ли я отказаться от кредита после подписания договора: Как отказаться от кредита если договор уже подписан

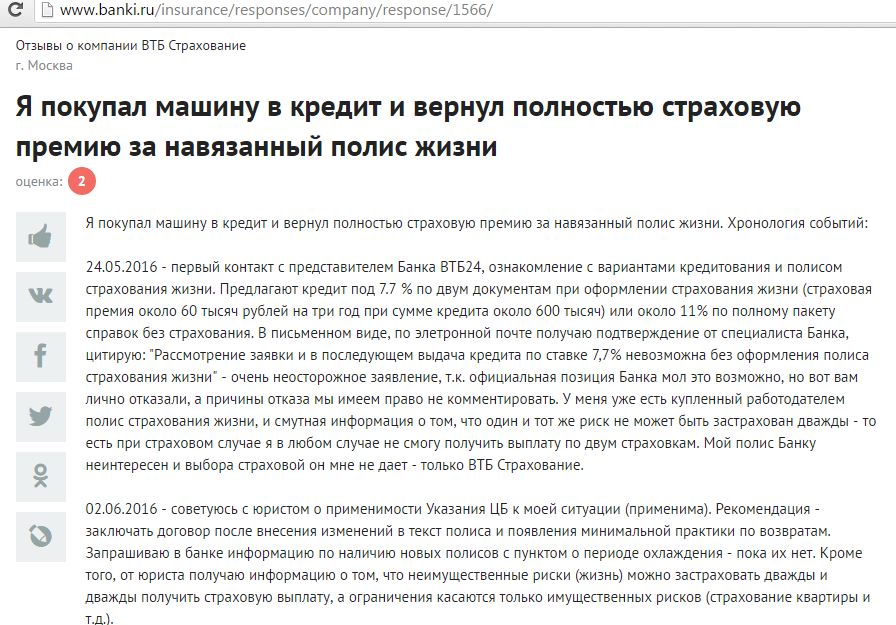

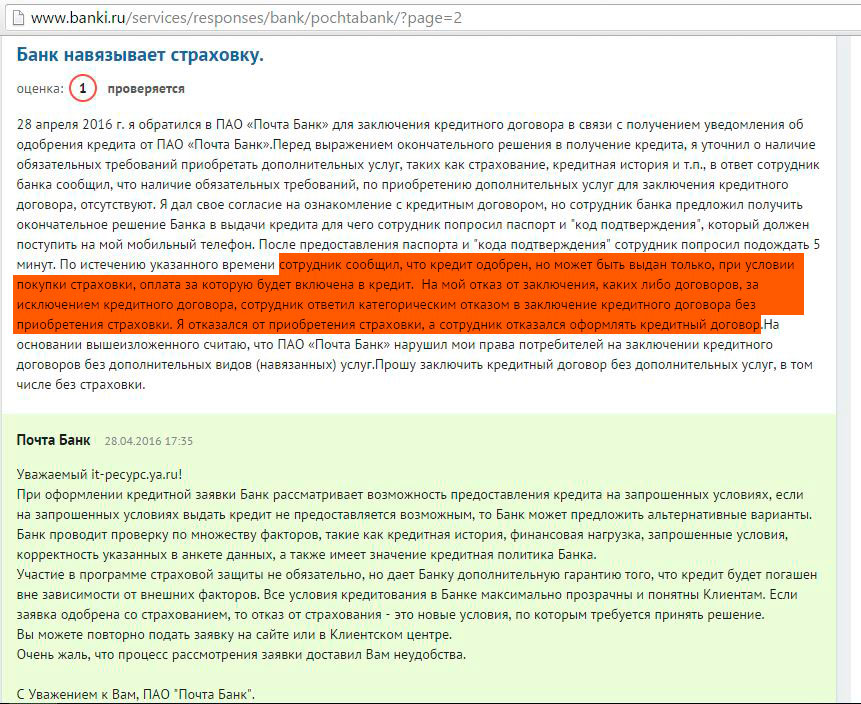

Отзывы о Альфа-Банке: «Как выдают «кредиты» в Альфа-Банке — 2»

Да не думал я, что такое бывает… Денег не брал, а должен остался.

У меня такая же история -> https://www.banki.ru/services/responses/bank/?responseID=510593

«Ответ банка:

Действия Банка совершенно правомерны.

С уважением,

Юлия Зиновьева

нач. группы качества

Дирекции по обслуживанию Клиентов

ОАО «Альфа-Банк»»

Я пришел в банк брать кредит, а мне впарили акцепт, оферту, причем операционист ни слова, ни пол слова про ЭТО. Теперь опять вводят в заблуждение: «Отказаться от кредита не можете, обязаны (!) взять» (оказывается, я все таки оформил кредит по анкете без договора? Бред полный), а от акцепта, оферты я отказаться могу?

Куда смотрит ПРОКУРАТУРА, ЦБ РФ и другие органы, которые должны следить за деятельностью банков?!

«Крик души: Рыба начинает гнить с головы. Куда мы придем с такими органами контроля, которые думают о своём кошельке, а не о кошельке граждан.»

От администратора: Хотелось бы видеть подробности: когда и куда Вы обратились за кредитом, при каких обстоятельствах решили отказаться от кредита?

caymanne: Я ранее два раза пользовался потребительским кредитом в Альф -Банке, оформляя его в магазинах электроники, платил всегда вовремя и раньше срока закрывал кредит.

После этого мне пришло письмо из банка, в котором говорилось, что банк заранее мне одобрил решение по потребительскому кредиту наличными на некоторую сумму.

И вот мне срочно понадобились наличные, я вспомнил, что банк присылал мне письмо, и решил обратиться в банк, т.к. решение о выдаче мне кредита банком уже было.

Я 8 октября обратился в филиал банка, который находится в городе Тольятти на ул. Дзержинского, 17а, взял номерок и дождался своей очереди. Когда я обратился к операционисту, я вкратце рассказал о письме с одобрением кредита наличными и желании оформить кредит. Операционистка попросила паспорт и начала оформление, при этом она вводила данные в свой компьютер, я, естественно, ничего не видел куда и что вводилось, изредка спрашивала дополнительные данные и Анкеты-Заявления установленной формы банком мне не предоставили и я её не видел. Потом спросила сумму, которая мне нужна, достала калькулятор и посчитала что к чему. Потом попросила подождать несколько минут и меня пригласит снова. После пригласила при этом уже были распечатаны бумаги на подпись, она рассказала мне о процентах, о пререплате о досрочном погашении и про страховку (при этом не сказала, что страховка по желанию и я могу от неё отказаться, всё звучало так, что я вместе с кредитом а я в тот момент думал, что я оформляю именно анкету на получение кредита, потому что иной информации мне не предоставили, я обязан оформить договор страхования). После чего сказали мне, что деньги придут через неделю на карточку и я смогу их снять в банкомате, при этом с меня возьмут комиссию. Мне было предложено проверить все свои данные в анкете (именно данные, т.к. это анкета, а не договор, я проверил свои данные, а у меня и в мыслях не было, что это не просто анкета, а договор акцепта оферты, меня не предупредили об этом, сказали «проверить свои данные», всё было правильно) и подписать анкету и договор страхования, что я и сделал. После чего меня попросили прийти 15 октября во второй половине рабочего дня из документов взять с собой паспорт.

После пригласила при этом уже были распечатаны бумаги на подпись, она рассказала мне о процентах, о пререплате о досрочном погашении и про страховку (при этом не сказала, что страховка по желанию и я могу от неё отказаться, всё звучало так, что я вместе с кредитом а я в тот момент думал, что я оформляю именно анкету на получение кредита, потому что иной информации мне не предоставили, я обязан оформить договор страхования). После чего сказали мне, что деньги придут через неделю на карточку и я смогу их снять в банкомате, при этом с меня возьмут комиссию. Мне было предложено проверить все свои данные в анкете (именно данные, т.к. это анкета, а не договор, я проверил свои данные, а у меня и в мыслях не было, что это не просто анкета, а договор акцепта оферты, меня не предупредили об этом, сказали «проверить свои данные», всё было правильно) и подписать анкету и договор страхования, что я и сделал. После чего меня попросили прийти 15 октября во второй половине рабочего дня из документов взять с собой паспорт. Из документов, которые мне дали, оказалось договор со страховой компанией, условия этого договора со страховой компанией и адреса банкоматов, в которых я могу гасить кредит, и всё.

Из документов, которые мне дали, оказалось договор со страховой компанией, условия этого договора со страховой компанией и адреса банкоматов, в которых я могу гасить кредит, и всё.

Через неделю, 15 октября я пришел во второй половине рабочего дня, отстоял очередь подхожу к оператору, говорю — мол, так и так, неделю назад оформлял кредит наличными, сказали сегодня прийти, деньги должны были прийти на мой счет. Она посмотрела у себя в программе и говорит, что по какой-то причине денег нет. Предложила мне прийти сегодня попозже или в понедельник 18 октября, т.к. была пятница.

Так как мне деньги были нужны срочно, я решил прийти ещё раз, попозже. Я пришел за час до закрытия обратился к оператору и она сказала, что денег так и нет, и предложила прийти в понедельник 18 октября и подойти в 5 окно и обратиться к старшему менеджеру и рассказать ситуацию. Делать нечего, я пришел в понедельник, обратился к старшему менеджеру и «обрисовал картину». Она посмотрела в компьютере, распечатала какие-то бумажки с моими данными и сказала, что денег на счету нет и попросила подождать. Через несколько минут она меня позвала, перед этим предварительно посовещавшись с коллегами, и сообщила мне, что денег нет по причине сбоя в программе и она написала служебную в Москву для перевода денег. Также мне сказали, что деньги могут прийти сегодня или в течении некоторого времени и когда они придут на мой счет, мне позвонят и сообщат.

Через несколько минут она меня позвала, перед этим предварительно посовещавшись с коллегами, и сообщила мне, что денег нет по причине сбоя в программе и она написала служебную в Москву для перевода денег. Также мне сказали, что деньги могут прийти сегодня или в течении некоторого времени и когда они придут на мой счет, мне позвонят и сообщат.

И тогда я, увидев, что это может ещё дольше затянуться, а деньги мне были нужны срочно, как говориться ещё «вчера», в этот же день пошел и оформил кредит на этот раз действительно кредит в другом банке. Из этого банка мне перезвонили уже вечером и одобрили кредит. Я утром следующего дня пошел взял кредит в этом банке. После чего в этот день позже мне позвонили из Альфа-Банка и сообщили, что на мой счет пришли деньги и я могу прийти и воспользоваться кредитом.

Потом я пришел в Альфа-Банк, чтобы отказаться от кредита, сказав, что я взял кредит в другом банке и второй кредит мне не нужен. На что мне ответили — вы оформили оферту и отказаться от нее вы не можете, на ваш счет уже пришли деньги. Я спросил, что можно сделать, мне ответили, пожимая плечами, — можно написать претензию, но не факт, что её одобрят (я её написал). И если даже одобрят, я должен буду всё равно заплатить 1500р за предоставления кредита, которым я так и не воспользовался, и за договор со страховой компанией, договором, которым я также не воспользовался.

Я спросил, что можно сделать, мне ответили, пожимая плечами, — можно написать претензию, но не факт, что её одобрят (я её написал). И если даже одобрят, я должен буду всё равно заплатить 1500р за предоставления кредита, которым я так и не воспользовался, и за договор со страховой компанией, договором, которым я также не воспользовался.

Вопрос — за что? За что я должен платить, если я не воспользовался услугами ни банка, ни страховой компании? Что за грабеж? Услуги не оказали, а денег требуют.

Да, забыл добавить… Когда я пришел отказываться от кредита, естественно, меня спросили по какой причине, я ответил — по причине задержки перечисления средств на мой счет, соответственно, по причине задержки выдачи кредита. На что мне оператор с абсолютно серьезным лицом заявляет, что деньги были перечислены вовремя, 15 октября, как будто я не приходил и не обращался в банк. Это так взбесило меня. Я что, врать сюда пришел? Я объяснил всю ситуацию как было на самом деле. Меня ещё не раз переспрашивали, когда я приходил и к кому обращался, кто оформлял меня. Как будто я должен их всех запоминать кто, что, зачем….

Как будто я должен их всех запоминать кто, что, зачем….

Обязательно ли оформлять страховку при получении кредита в Альфа-Банке?

Перед подачей заявки клиенты спрашивают, можно ли отказаться от страховки по кредиту. Решение об оформлении страховки зависит от конкретного случая.

Потребительский кредит

При получении потребительского кредита страхование является добровольной услугой, которая предоставляется по желанию заемщика. Поэтому клиент может отказаться от приобретения страховки.

Клиентам Альфа-Банка страховка не навязывается, поэтому договор страхования заключается только в том случае, когда клиент сам изъявил намерение воспользоваться соответствующим сервисом.

Если вы все же решите защититься от внезапных жизненных ситуаций, то:

- Выберите подходящую программу страхования после заполнения онлайн-заявки;

- Сообщите о своем пожелании менеджеру при личном обращении в офис.

Автокредит

Страховка по автокредиту тоже не является обязательной, но рекомендуется ею воспользоваться, так как при страховом случае удастся возместить полную или частичную стоимость дорогостоящей покупки.

Заемщики Альфа-Банка, оформившие КАСКО, получают преимущество в виде сниженной процентной ставки при заключении кредитного договора. Без полиса КАСКО ставка по займу составит 22,99 %, а при его наличии — от 13,49 до 19,49 %.

Приобрести КАСКО можно на свои средства у страховой компании или включить стоимость полиса в сумму автокредита и застраховать машину на заемные средства.

Ипотечное кредитование

Важно знать, можно ли не страховать предмет кредита, тем, кто планирует взять ипотеку. Этот вопрос регулирует ст. 31 Федерального закона «Об ипотеке (залоге недвижимости)».

Согласно ее положениям, обязательным условиям ипотеки, является страхование недвижимости от рисков утраты и повреждения. Отказаться от такой страховки нельзя.

Так как ипотека является долгосрочным и дорогостоящим видом кредитования, на случай непредвиденных обстоятельств рекомендуется дополнительно застраховать:

- Жизнь;

- Постоянную трудоспособность;

- Право собственности на недвижимость.

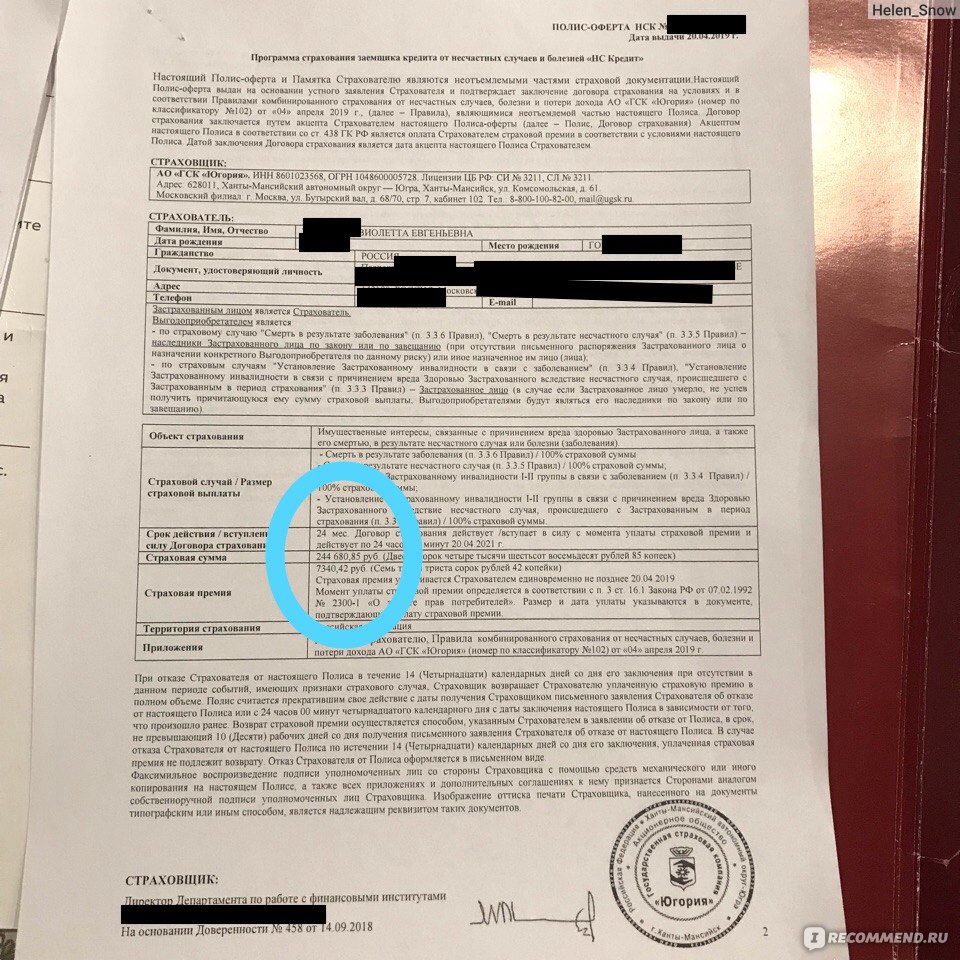

Страхование здоровья при кредите, страхование жизни заёмщика

Услуга страхования жизни и здоровья заемщика предоставляется на основании договора личного страхования, заключаемого с клиентом-физическим лицом с страховой компанией. ПАО РОСБАНК не является стороной по договору страхования, а действует на основании Агентского договора, заключенного с ООО «СОСЬЕТЕ ЖЕНЕРАЛЬ Страхование Жизни» и ООО «СК «Согласие»*.

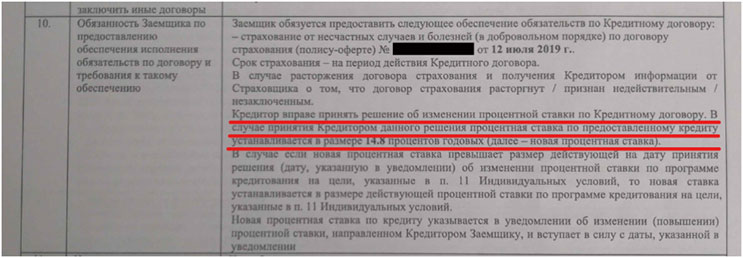

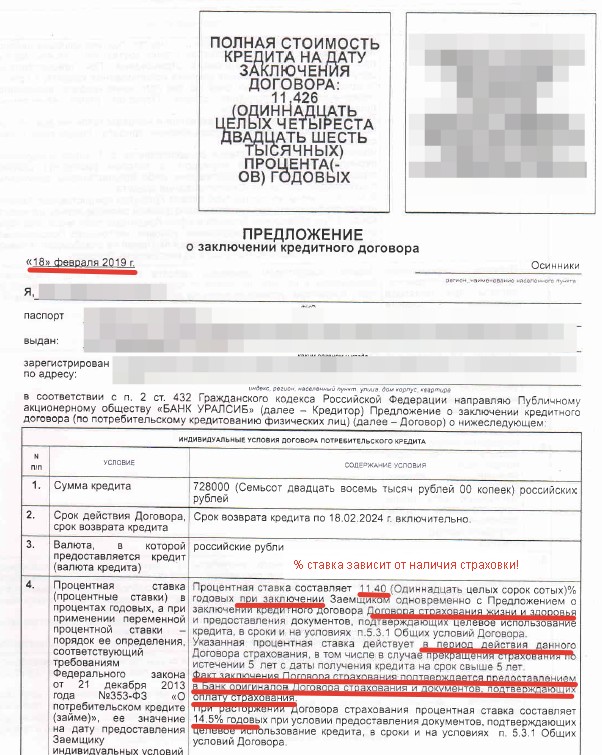

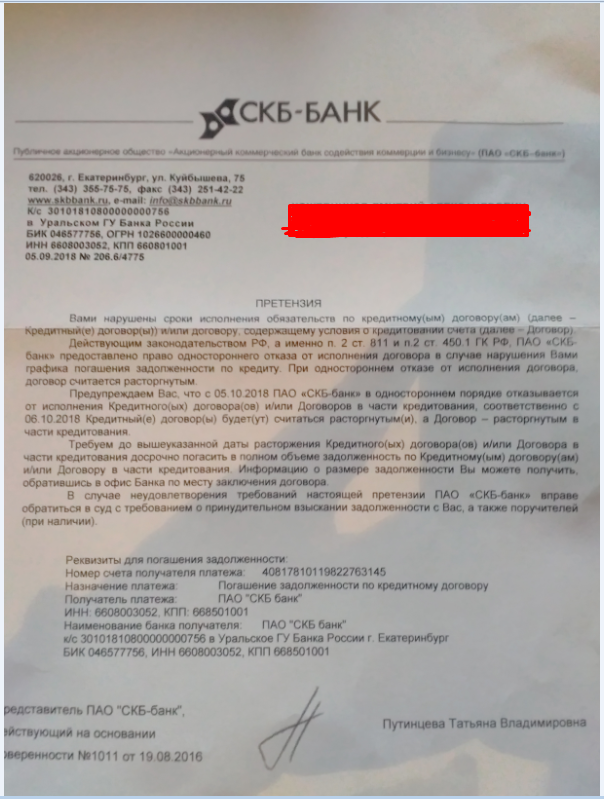

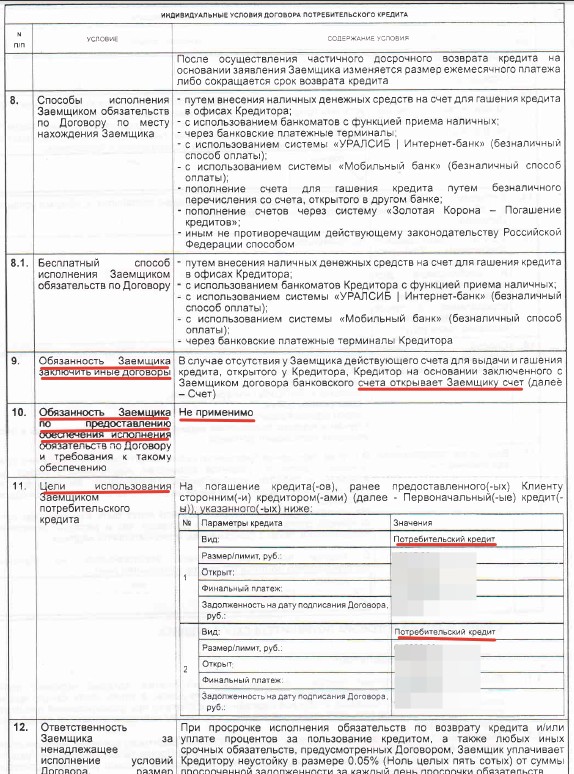

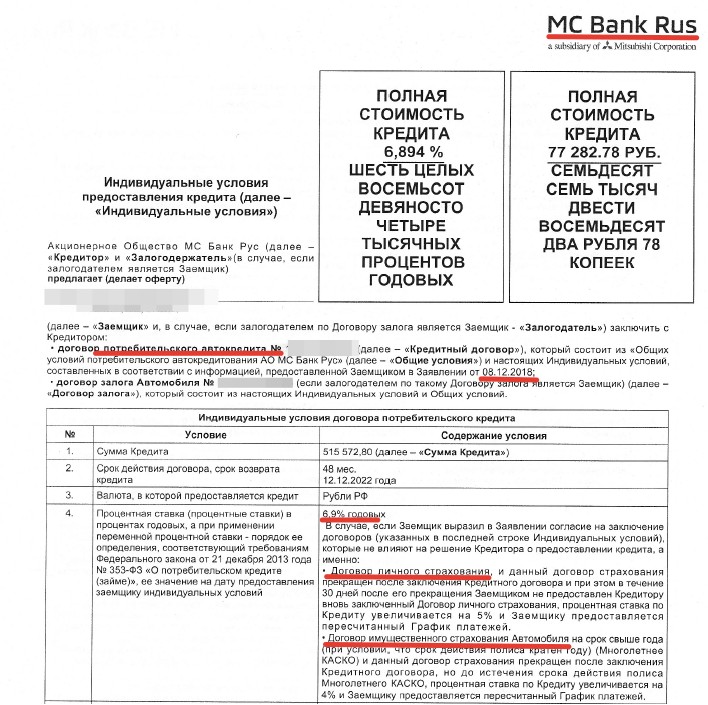

Страхование не является обязательным для получения кредита, вместе с тем, процентная ставка по кредиту может зависеть от наличия договора страхования. Если обязанность заключения договора страхования предусмотрена в индивидуальных условиях договора потребительского кредита, то в случае ее неисполнения клиентом свыше 30 календарных дней, ПАО РОСБАНК вправе увеличить процентную ставку до уровня, указанного в индивидуальных условиях договоров потребительского кредита для кредитов без обязанности по страхованию.

С требованиями ПАО РОСБАНК к страховым компаниям и условиям предоставления страховой услуги, а также списком страховых компаний, в настоящее время удовлетворяющих требованиям ПАО РОСБАНК, вы можете ознакомиться по ссылке.

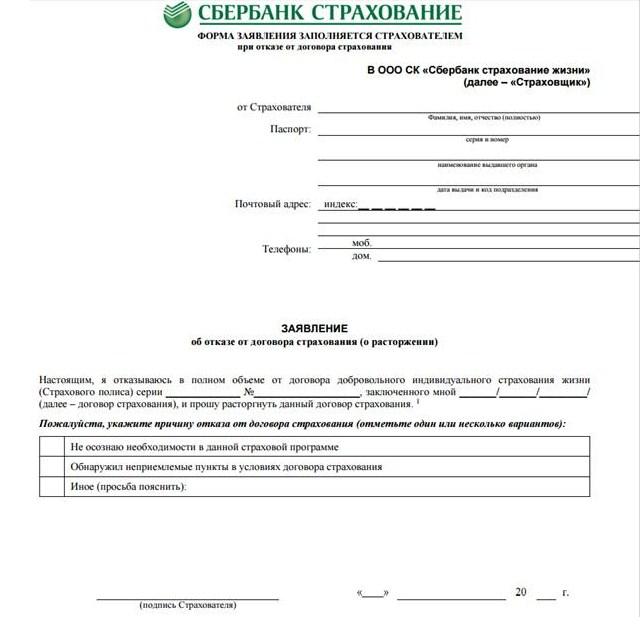

Возврат страховой премии не предусмотрен, за исключением следующих случаев.

При условии отсутствия событий, имеющих признаки страхового случая, на основании письменного заявления Страховщику об отказе от Договора страхования:

— при обращении в течение 14 календарных дней с даты подписания Договора страхования – возврат премии осуществляется в полном объеме;

— для Договоров страхования заключенных с 01.09.2020 в целях обеспечения исполнения обязательств заемщика по договору потребительского кредита (займа), при обращении после полного досрочного погашения задолженности – в размере части оплаченной страховой премии, пропорционально не истекшему сроку страхования. Возврат осуществляется в срок, не превышающий 7 рабочих дней со дня получения Страховщиком заявления.

Для урегулирования спорных вопросов в связи с заключенным договором личного страхования жизни и здоровья помимо обращения в страховую компанию или суд страхователь также вправе обратиться:

- в Банк России — в электронном виде через официальный сайт Банка России https://www.

cbr.ru/ либо в письменной форме по адресу: 107016, Москва, ул. Неглинная, д. 12;

cbr.ru/ либо в письменной форме по адресу: 107016, Москва, ул. Неглинная, д. 12; - во Всероссийский союз страховщиков (ВСС, http://www.ins-union.ru/) — в письменной форме по адресу: 115093, г. Москва, ул. Люсиновская, д. 27, стр. 3 либо в форме электронного документа, направив обращение на электронный адрес: [email protected];

- к уполномоченному по правам потребителей финансовых услуг в электронном виде — через форму, размещенную на официальном сайте https://www.finombudsman.ru/, либо в письменной форме по адресу: 119017, г. Москва, Старомонетный пер., дом 3;

- в Федеральную службу по надзору в сфере защиты прав потребителей и благополучия человека (Роспотребнадзор) — в электронном виде, через форму, размещенную на официальном сайте www.rospotrebnadzor.ru либо в письменной форме по адресу: 129926, г. Москва, Графский пер., 4/9

*Пределы полномочий по агентскому договору:

- поиск и привлечение клиентов, изъявивших желание заключить договор страхования

- информирование клиентов об услугах страховщика

- прием документов, необходимых для заключения договоров страхования

- подготовка и оформление договоров страхования с использованием предоставленного страховщиком программного обеспечения, а также их предоставление страхователям

- контроль правильности заполнения и подписания страхователями соответствующих документов

- вручение страхователям правил страхования

- контроль за своевременной оплатой страхователями страховых премий

- консультирование страхователей относительно порядка действий при наступлении страховых случаев, в том числе предоставление страхователям полученных от страховщика сведений и материалов, необходимых для составления заявления о наступлении страхового случая

- прием от страхователей заявлений и прочих документов, необходимых для решения вопроса о страховой выплате, в целях их дальнейшей передачи страховщику

Правила личного страхования (страхования жизни и страхования от несчастных случаев и болезней) заемщика кредита ООО «СОСЬЕТЕ ЖЕНЕРАЛЬ

Правила страхования от несчастных случаев и болезней ООО «СК «Согласие»

Как вывести бывшего мужа из кредитного договора?

— Квартира взята в ипотеку с использованием маткапитала (я заемщик, муж — созаемщик, двое детей).

Сейчас мы в разводе, и стоит вопрос, как вывести его из кредитного договора, так как плачу только я. И надо ли будет ему выделять долю спустя 25 лет (по маткапиталу)? Претензий по разделу имущества он не имеет, от квартиры отказывается, но в нашем городе никто из нотариусов и юристов не может сказать, как нам это оформить правильно, чтобы сделка имела правовую силу.

Сейчас мы в разводе, и стоит вопрос, как вывести его из кредитного договора, так как плачу только я. И надо ли будет ему выделять долю спустя 25 лет (по маткапиталу)? Претензий по разделу имущества он не имеет, от квартиры отказывается, но в нашем городе никто из нотариусов и юристов не может сказать, как нам это оформить правильно, чтобы сделка имела правовую силу.

oksun70/Depositphotos

Отвечает адвокат, председатель Санкт-Петербургской коллегии адвокатов «GLOBUS PRAVO» Денис Вольнов:

Совершить какие-то сделки с квартирой до выплаты кредита возможно только с согласия банка. В большинстве случаев банки такого согласия не дают. Также до закрытия кредита и снятия обременения нет возможности распределить доли в соответствии с размером материнского капитала. При этом в суде произвести раздел совместно нажитого имущества можно даже без согласия банка в силу прямого указания Верховного суда. При разделе имущества суд обязан учесть оплату материнским капиталом, выделив необходимые доли членам семьи.

Имеет ли бывший муж право на долю в маткапитале?

Какие права на квартиру у каждого члена семьи, если ипотеку гасили маткапиталом?

На мой взгляд, из-за несовершенства нашего законодательства решить ваш вопрос во внесудебном порядке не получится. Можно или оставить все как есть, или идти в суд. Вместе с тем, если супруг готов отказаться от имущества, в суде он сможет это сделать, заявив соответствующие требования. Также вы можете распределить имущество путем заключения мирового соглашения. Еще раз повторюсь, что в суде позиция банка не будет иметь решающего значения.

Отвечает руководитель отдела городской недвижимости «НДВ-Супермаркет Недвижимости» Елена Мищенко:

В данной ситуации есть два варианта решения проблемы. Первый: можно обратиться в банк с просьбой перевести кредитный договор только на жену. Если кредитное учреждение не против, тогда это необходимо оформить через нотариуса. Второй вариант: сразу идти в суд, доказывать, что муж не платит за квартиру. Он в свою очередь должен сообщить, что претензий не имеет. Тогда переоформление произойдет на основании решения суда. Выделять маткапитал в данном случае необязательно.

Он в свою очередь должен сообщить, что претензий не имеет. Тогда переоформление произойдет на основании решения суда. Выделять маткапитал в данном случае необязательно.

Отвечает руководитель юридического департамента CENTURY 21 Россия Дамир Хакимов:

Средства материнского капитала не являются совместно нажитыми и не подлежат разделу между бывшими супругами.

Внесение изменений в кредитный договор (вывод одного из заемщиков из договора) может быть осуществлено по согласованию с банком. Также банк может дать согласие на выделение долей детям до погашения кредита. Если это удастся сделать, то можно заключить соглашение с бывшим мужем о разделе доли на квартиру, которая останется в собственности жены, точнее — об отказе мужа от своих прав на эту долю.

Если банк не пойдет навстречу, то придется ограничиться заверением мужа об отсутствии притязаний на квартиру в будущем. Содержание такого документа никак не регламентировано; подпись на нем следует удостоверить нотариально.

Как в разводе делить квартиру, купленную с ипотекой за маткапитал?

Может ли бывший муж претендовать на долю в квартире, купленной на маткапитал?

Отвечает руководитель юридического отдела технологичного агентства Homeapp Антон Самойлов:

Ваша ситуация осложнена двумя обстоятельствами. Во-первых, раздел и продажа ипотечной квартиры, купленной с использованием средств материнского капитала, возможны только после полного погашения кредита. Во-вторых, такие квартиры не становятся совместно нажитым имуществом супругов, поскольку материнский капитал имеет целевое назначение — это исключение прямо предусмотрено Семейным кодексом. Изменение состава заемщиков возможно только при одновременном перераспределении права собственности, чему в данном случае препятствует обязанность оформления квартиры в долях на всех членов семьи. Однако есть вариант разделить ответственность по кредитному обязательству с учетом того, что обязательство является общим — оформлено по инициативе обоих супругов и использовано на нужды семьи. Выделение же долей членам семьи до погашения ипотечного кредита возможно с согласия банка (но это не слишком вероятно) либо по решению суда.

Выделение же долей членам семьи до погашения ипотечного кредита возможно с согласия банка (но это не слишком вероятно) либо по решению суда.

Отвечает генеральный директор агентства ЦДН Анатолий Пысин:

Не видя документов, можно дать ответ только в общих чертах. Ваш супруг через 25 лет будет бывшим супругом, а срок давности претензий, связанных с разделом имущества после развода, составляет 3 года. Конечно, он не будет иметь права претендовать на данную квартиру.

Впрочем, материнский капитал дается на всех членов семьи, в том числе и на супруга. Если вы сейчас еще в браке, то можно подписать с ним брачный договор, фиксирующий собственность каждого из супругов на момент развода. Скорее всего, для исключения вашего бывшего супруга из списка заемщиков банк запросит именно такой документ.

Отвечает частнопрактикующий юрист компании «Суворовъ и партнеры» Виктория Суворова (г. Пятигорск):

Вам можно помочь после изучения документов. Но вывести супруга из договора как созаемщика можно только с согласия вашего банка. После погашения ипотеки выделять ему долю при условии, что вы в разводе, будет не нужно.

После погашения ипотеки выделять ему долю при условии, что вы в разводе, будет не нужно.

В любом случае я бы советовала вам показать документы юристу и уже тогда принимать решение. Возможно, вам будет удобнее обратиться в суд за разделом совместно нажитого имущества. Так как кредиты, в том числе ипотеки, тоже можно разделить. По решению суда выведение мужа из числа созаемщиков также вероятно.

Какие риски связаны с покупкой квартиры, купленной за маткапитал?

Можно ли выкупить долю мужа за маткапитал?

Отвечает управляющий партнер юридической компании ЭНСО Алексей Головченко:

Переоформление кредитного договора на другого человека регламентируется Федеральным законом от 16.07.1998 № 102-ФЗ «Об ипотеке». Согласно действующему законодательству, переоформить ипотеку можно лишь с согласия залогодержателя, то есть банка.

Для того чтобы переоформить кредитный договор на одного из супругов в связи с разводом, достаточно прийти в банк, где этот договор был оформлен, и подать заявление об этом. Также в банк следует предоставить справку 2-НДФЛ, документ, удостоверяющий личность (на сегодня это паспорт), свидетельство о разводе, сам ипотечный договор, а также брачный договор, если вы его заключали. Но мы бы посоветовали вам предварительно в судебном порядке заключить мировое соглашение с бывшим супругом, в котором стоит расписать условия переоформления ипотеки для обеспечения своего спокойствия от дальнейших притязаний. Если такое соглашение оформлено, вы также можете предоставить его в банк.

Также в банк следует предоставить справку 2-НДФЛ, документ, удостоверяющий личность (на сегодня это паспорт), свидетельство о разводе, сам ипотечный договор, а также брачный договор, если вы его заключали. Но мы бы посоветовали вам предварительно в судебном порядке заключить мировое соглашение с бывшим супругом, в котором стоит расписать условия переоформления ипотеки для обеспечения своего спокойствия от дальнейших притязаний. Если такое соглашение оформлено, вы также можете предоставить его в банк.

В большинстве случаев переоформление кредитного договора в связи с разводом не более чем формальность. Зачастую супруги в кредитном договоре выступают как созаемщики. Муж и жена решают, кто из них станет обладателем квартиры, а кто выйдет из договора. Если основным плательщиком ипотеки были вы, то вам следует предоставить в банк документы, это подтверждающие.

После того, как банк получает документы, он направляет их на проверку. А после их изучения либо дает добро, либо отказывает. После того, как был получен положительный ответ из банка, договор переоформляется на одного из супругов.

После того, как был получен положительный ответ из банка, договор переоформляется на одного из супругов.

Основные требования, которые предъявляет банк при оформлении на созаемщика: чтобы получатель ипотеки был старше 21 года, работал и получал регулярный официальный доход.

Возможен вариант с выкупом задолженности одного из супругов другим. Важное правило: переоформление возможно только в том отделении банка, в котором был предоставлен займ. Если отделение было упразднено или ликвидировано, то переоформление осуществляется там, куда переданы документы. Об этом можно узнать в головном офисе банка.

При переоформлении кредитного договора второй супруг, который исключен из такого договора, впоследствии теряет всякие права на это имущество. Право собственности потом оформляется на супруга, который фигурирует в кредитном договоре. То есть вместе с обязательствами передаются и все права.

А если банк отказал в переоформлении? У банка есть такое право. Если банк видит, что супруг, на которого переоформляется договор, не платежеспособен или существуют какие-либо другие причины, он может отказать. В этом случае супруги могут продать имущество, вернуть банку деньги, а оставшуюся сумму разделить между собой. Либо второй супруг может переоформить свою долю на другого человека, скажем, родственника «оставшегося» супруга.

В этом случае супруги могут продать имущество, вернуть банку деньги, а оставшуюся сумму разделить между собой. Либо второй супруг может переоформить свою долю на другого человека, скажем, родственника «оставшегося» супруга.

В каких случаях еще, кроме неплатежеспособности «оставшегося» супруга, может отказать банк:

- Если имеются задолженности по выплате или же выплаты были нерегулярными, с большими просрочками.

- Если ипотека была выдана на льготных условиях. В этом случае после переоформления условия должны быть сохранены, следовательно, оставшийся супруг или же новый созаемщик должен им отвечать.

- Если оставшийся супруг объявлен банкротом.

- Если лицо не может указать источник средств, которые он вкладывает в ипотеку.

- Если оставшийся супруг совершил преступление и признан обвиняемым по суду.

- Если у оставшегося супруга или у созаемщика «некрасивая» кредитная история.

- Если предприятие, на котором работает супруг, имеет сомнительную репутацию или находится в процедуре банкротства.

- Иное. Банк всегда может найти, почему он отказывает, если ему это очень захочется сделать.

Если второй супруг возражает против передачи вам своей доли в ипотеке, то данный вопрос возможно разрешить в судебном порядке. А как быть, если супруги согласны, а банк против? В банке вас уверяют, что вы не имеете права подавать на банк в суд, ибо это его волеизъявление. Также вам могут рассказать, что никто не может заставить банк принять то или иное решение. Так ли это? На самом деле, нет. Обращаться в суд можно и даже нужно.

Итак, подведем итоги. Чтобы переоформить ипотеку после развода, супруги должны обратиться в банк. Условия передачи ипотеки супруги могут закрепить в мировом соглашении. Выделять долю второму супругу, который переуступил свою, после выплаты ипотеки не требуется, т. к. с передачей доли он передает не только обязательства, но и права.

Нужен ли нотариус для выдела долей детям?

Можно ли выкупить долю мужа за маткапитал?

Отвечает юрист юридической службы «Единый центр защиты» (edin.

center) Елена Ряховская:

center) Елена Ряховская:

Из заемщиков по кредитному договору своего супруга вы можете вывести только с согласия банка. Как правило, даже в судебном порядке банк на это не идет. Так как, по факту, чем больше заемщиков, тем больше гарантий у кредитора.

Стоит отметить, что несмотря на то, что кредит оформлен на двоих, право собственности на квартиру может быть на одного из супругов. Например, ипотека (кредит под залог недвижимости) оформлена на вас и вашего мужа, а квартира только на вас. После погашения кредита с квартиры будет снято обременение, а собственником останетесь вы.

Стоит также отметить, что у вас есть право обратиться в суд с иском о разводе и разделе имущества. Вы сможете заключить мировое соглашение на любом этапе рассмотрения дела (раз претензий у супруга нет, то сразу после подготовки дела на первом судебном заседании), где определите, что кредит (ипотеку) оплачиваете вы. После выплаты кредита вы не взыскиваете сумму в порядке регресса с бывшего мужа, а он, в свою очередь, не претендует на квартиру.

Отвечает адвокат Бюро адвокатов «Де-Юре» Яков Булут:

В данном случае наиболее простым решением является обращение в банк для переоформления кредитного договора только на вас. Нужно иметь в виду, что для банка перезаключение кредитного договора — право, а не обязанность. Банк может отказать в переоформлении, т. к. для него это повлечет изменение существенных условий кредитного договора, влекущих повышенные риски (в случае просрочки банку удобнее предъявить претензии сразу к двум созаемщикам). Суды в большинстве случаев также отказывают в переоформлении кредитного договора при отсутствии согласия банка.

Для переоформления квартиры вам нужно параллельно у нотариуса заключить соглашение о разделе совместно нажитого имущества, согласно которому вы должны быть признаны единственным собственником квартиры. После этого вашему бывшему супругу не придется выделять какую-либо долю в квартире. Кроме того, при отсутствии согласия бывшего супруга на добровольный раздел совместно нажитого имущества сделать это можно в судебном порядке, предъявив доказательства оплаты кредитного договора только с вашей стороны.

Текст подготовила Мария Гуреева

Не пропустите:

Все материалы рубрики «Хороший вопрос»

Можно ли купить комнату у родственника по маткапиталу?

Кто имеет право на ипотечную квартиру после развода?

5 главных споров о разделе квартиры при разводе

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

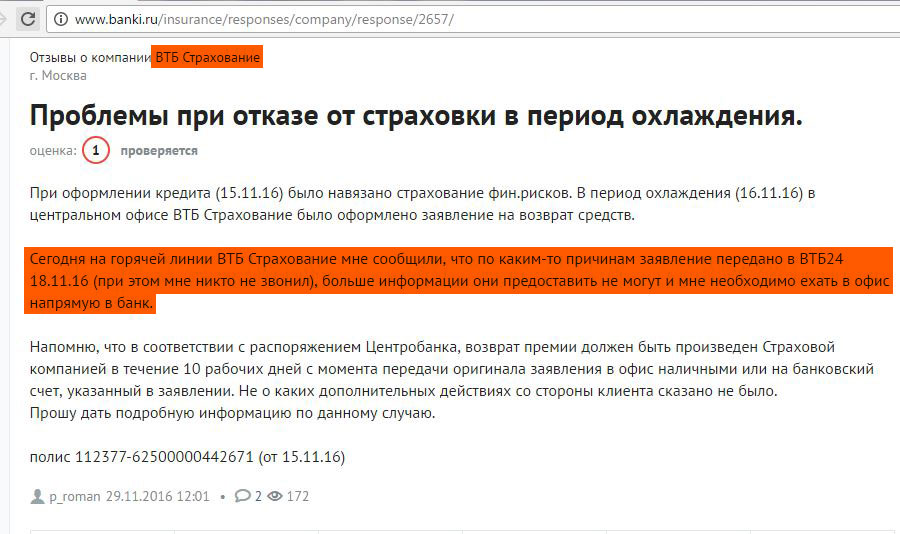

Наш подход — компания «Росгосстрах»

Уважаемый клиент!

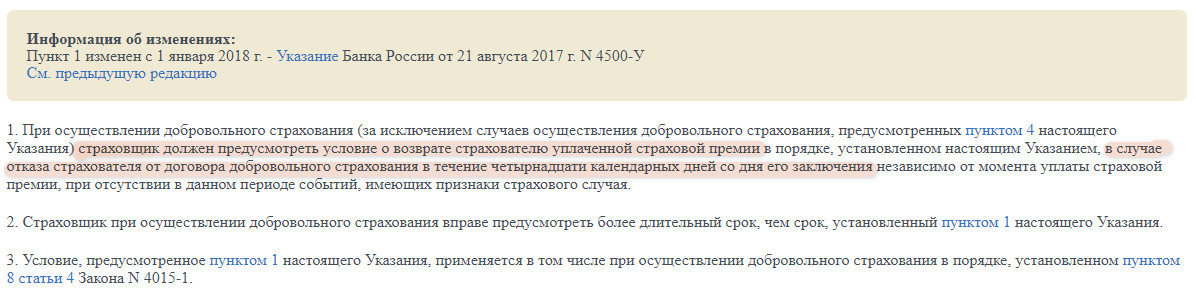

ПАО СК «Росгосстрах» уведомляет, что согласно требованиям Указания ЦБ РФ от 20.11.2015 №3854-У (с изменениями согласно Указанию ЦБ РФ №4500 от 21.08.2017) «О минимальных

(стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» (период «охлаждения») изложенный ниже порядок обращения распространяется только

на договоры страхования, заключенные с физическими лицами, и не распространяется на следующие виды страхования:

- Все обязательные виды страхования (в т.

ч. ОСАГО и Зелёная карта)

ч. ОСАГО и Зелёная карта) - Договоры страхования лиц, выезжающих за рубеж (кроме договоров смешанного страхования/страхования по нескольким видам)

- Договоры страхования ответственности, кроме заключенных на Правилах №153 и №92

- Договоры добровольного медицинского страхования, заключенные на правилах №195, №208 и №220

Обращаем Ваше внимание, что в случае подачи заявления на расторжение в течение 14 календарных дней с даты следующей за датой заключения Ваш договор страхования прекратит своё

действие и ПАО СК «Росгосстрах» не будет иметь никаких правовых обязательств, прямо или косвенно связанных с данным договором страхования, включая урегулирование убытков.

Если Вы всё же намерены расторгнуть

договор, заявление можно подать одним из следующих способов по Вашему выбору:

- По почте в адрес филиала ПАО СК «Росгосстрах» по месту фактического нахождения

- Путём личного обращения по месту приёма заявлений на расторжение в течение 14 дней

По договорам страхования, таким как Сертификат АвтоЗащита «Мини», застрахованное лицо подключено к Генеральному Договору № 1909 от 08. 09.2019 г., заключенного между ПАО «Совкомбанк»

09.2019 г., заключенного между ПАО «Совкомбанк»

(далее — Страхователь) и ПАО СК «Росгосстрах» (далее — Страховщик). Таким образом за расторжением договора застрахованному лицу необходимо обратиться к Страхователю с заявлением об

отказе о присоединении и возврате уплаченной страховой премии.

По договорам страхования, заключенным в рамках программ «Драйвер», «Премиум», «Премиум плюс» дочерним обществом ПАО СК «Росгосстрах»

ООО СК «Росгосстрах Жизнь» (ранее ООО «СК «ЭРГО Жизнь»),

необходимо обратиться в отделение банка, в котором был оформлен договор страхования.

После обращения сотрудник банка подготовит пакет документов и передаст его Страховщику.

Контактную информацию и образцы заявлений можно получить на интернет-сайте Страховщика www.ergolife.ru.

Также вы можете обратиться в службу клиентской поддержки компании (Страховщика) по тел.: 8 (800) 100-12-10 (бесплатно по России).

Возврат премии может быть осуществлён одним из следующих способов по Вашему выбору:

- Безналичным переводом по реквизитам, предоставленным Страхователем

- Наличными денежными средствами из кассы Почты России того Филиала, где были поданы документы на расторжение (кроме Филиала Москвы и МО)

Рекомендуем выбирать безналичный перевод, поскольку в данном случае Вам не потребуется тратить своё личное время на визит в кассу.

При подаче заявления на расторжение Вам необходимо предоставить следующие документы:

- Оригинал договора страхования.

- Оригинал документа, подтверждающего оплату страховой премии (квитанция по форме А7 и т.п.).

- Паспорт гражданина РФ или иной документ, удостоверяющий личность.

- Заявление на расторжение.

При личном визите форма для заполнения будет предоставлена сотрудником ПАО СК «Росгосстрах».

- Дополнительное соглашение к договору страхования.

При личном визите форма для заполнения будет предоставлена сотрудником ПАО СК «Росгосстрах».

- При обращении представителя Страхователя – заверенная нотариально доверенность на представительство.

- В случае запроса на получение возврата безналичным переводом – банковские реквизиты, по которым будет осуществлён перевод.

- В том случае, если Получатель денежных средств лицо, отличное от Заявителя, то дополнительно необходимо предоставить копию паспорта Получателя.

- При обращении в филиале ПАО СК «Росгосстрах» в Москве и Московской области в случае запроса на получение возврата наличным способом – согласие на обработку персональных данных.

При личном визите форма для заполнения будет предоставлена сотрудником ПАО СК «Росгосстрах».

- Оригиналы писем, полученных от ПАО СК «Росгосстрах» по вопросу расторжения Вашего договора страхования (при наличии).

Просим заполнять документы разборчивым почерком, лучше всего печатными буквами – так оператор сможет быстрее обработать Ваше заявление.

Отзыв заявления о расторжении

Шаблон заявления на отзыв первоначального заявления (скачать)

Заявление можно заполнить несколькими способами:

— распечатать, заполнить, подписать и отсканировать;

— написать от руки по образцу на обычном листе, подписать и сфотографировать (в зависимости от ваших технических возможностей).

Просим отнестись внимательно к оформлению заявления, заполнить все поля, проставить подпись и дату заявления.

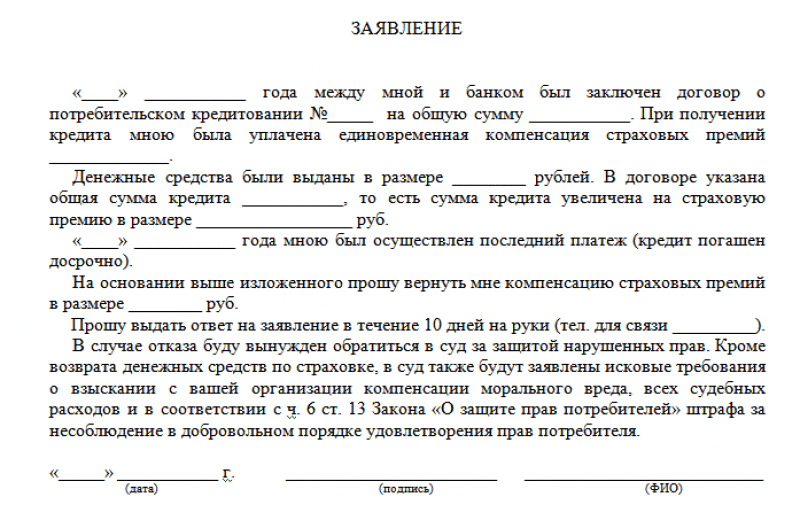

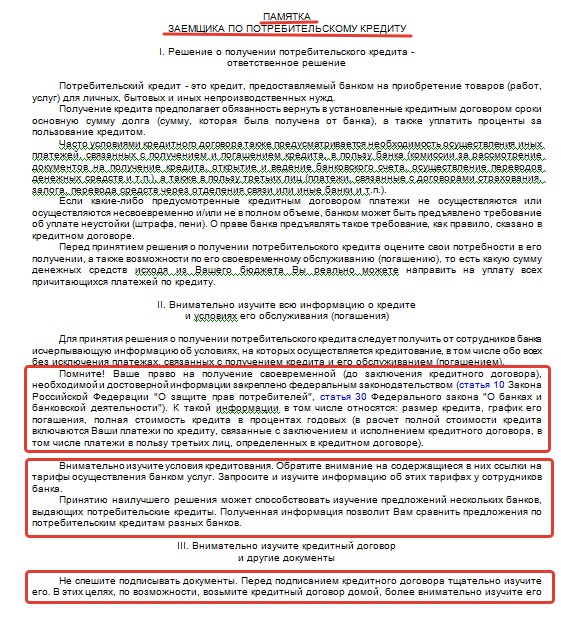

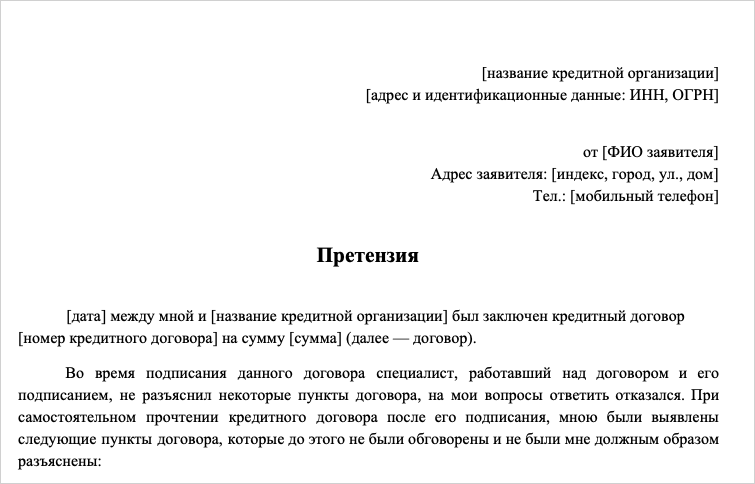

КАК ОТКАЗАТЬСЯ ОТ КРЕДИТА?

Я оформил кредит, но дома посчитал проценты и понял, что мне такой кредит не нужен. Слышал, что от кредита можно отказаться. Подскажите, можно ли отказаться от кредита? И как отказаться от кредита, если деньги уже получены?

Все верно, от кредита можно отказаться при условии исполнении ряда требований закона, которые мы описали ниже. Федеральный Закон «О потребительском кредите (займе)» ясно указывает, что заемщик вправе отказаться от получения потребительского кредита как полностью, так и частично. Более того, заемщик вправе отказаться как от кредита, который он фактически еще не получил (договор подписан, но деньги не получены), так и от кредита, деньги по которому уже получены.

Как отказаться от кредита который одобрен и подписан, но деньги не получены?

Для отказа нужно письменно обратиться в банк, описать ситуацию и указать, что вы отказываетесь от получения кредита на основании закона «О потребительском кредите (займе)». Обязательно потребуйте документ, что денежные средства Вами фактически не получены и кредитный договор расторгнут.

Обязательно потребуйте документ, что денежные средства Вами фактически не получены и кредитный договор расторгнут.

Можно ли отказаться от кредита, если деньги получены?

Если вы получили кредит, но передумали им пользоваться, то в течение 14 календарных дней от кредита можно отказаться. Конечно, за пользование деньгами в течение 14 дней вы будете обязаны заплатить, но это будет не очень большая сумма. Предварительно уведомлять кредитора о том, что вы хотите вернуть кредит не нужно. Если банк каким-либо образом препятствует возврату денег или отказывается расторгнуть договор, то это является нарушением закона. В этом случае мы сможем составить для вас досудебную претензию.

Можно ли отказаться от автокредита или ипотеки?

Если вы брали кредит на определенные цели (автокредит, ипотека и иной целевой кредит), то в течение 30 календарных дней вы имеете право вернуть как весь кредит, так и его часть. И опять же, за пользование деньгами в течение данного срока вы будете обязаны заплатить проценты. Уведомлять кредитора так же не нужно.

Уведомлять кредитора так же не нужно.

Как правильно вернуть кредит досрочно?

Если вы решили вернуть кредит досрочно, то вы вправе это сделать в любой момент времени. Но вам нужно знать, что вы обязаны уведомить об этом кредитора за 30 дней до момента погашения. Подробнее об этом читайте по ссылке «Досрочное погашение кредита»

Как правильно оформить частичное досрочное погашение?

В принципе, способ досрочного погашения кредита мало чем отличается от указанного выше способа полного досрочного погашения. Сроки уведомления те же. Единственный нюанс заключается в том, что, скорей всего, оплатить его придется в соответствии с графиком погашения платежей, в день совершения очередного платежа. Также банк обязан будет предоставить заемщику новый расчет полной стоимости кредита и новый график погашения платежей. Подробнее об этом читайте по ссылке «Частичное досрочное погашение кредита»

Как рассчитываются проценты при отказе или досрочном погашении?

Все очень просто. Банк имеет право насчитывать проценты с момента получения до дня фактического возврата кредита включительно. Начислять дополнительные комиссии за досрочное погашение банк не имеет права.

Банк имеет право насчитывать проценты с момента получения до дня фактического возврата кредита включительно. Начислять дополнительные комиссии за досрочное погашение банк не имеет права.

Возможно, вам понадбится дополнительная информация:

Расторжение кредитного договора

В каком банке лучше взять кредит?

Скачать книгу «Кредитные истории» бесплатно.

Как я могу выйти из кредитного договора? | Small Business

Кредитный договор — это договор между вами, заемщиком и кредитором. Чаще всего кредиторы — это финансовые учреждения, предоставляющие ипотечные ссуды, автокредиты или финансирование бизнеса. Бывают ситуации, когда вы можете больше не нуждаться в ссуде или предмете, который она финансирует. Если есть уважительные причины, такие как мошенничество или нарушение контракта, вы сможете отказаться от кредита. Если вы не можете расторгнуть договор, вы можете быть вынуждены принять другие меры для выхода из ссуды.

Внимательно ознакомьтесь с условиями кредитного договора. Должен быть раздел, в котором обсуждается, при каких обстоятельствах вы можете расторгнуть договор. Например, вы можете выйти из автокредита, если автомобиль соответствует лимонным законам вашего штата.

Должен быть раздел, в котором обсуждается, при каких обстоятельствах вы можете расторгнуть договор. Например, вы можете выйти из автокредита, если автомобиль соответствует лимонным законам вашего штата.

Позвоните кредитору и объясните, что вы хотели бы расторгнуть кредитный договор, отказаться от финансируемого им объекта (автомобиль или дом) и освободиться от любых будущих обязательств. Объясните причины и посмотрите, готов ли кредитор работать с вами.

Напишите дополнительное письмо кредитору, указав, что вы хотите, условия контракта, которые, по вашему мнению, позволяют это, и резюмируйте ваш разговор по телефону. Отправьте письмо заказным письмом, чтобы зафиксировать его получение.

Свяжитесь с генеральным прокурором штата, если в процессе кредитования и покупки предмета произошло мошенничество или введение в заблуждение. Спросите, какие средства правовой защиты у вас есть в отношении вашего кредитного договора при обстоятельствах, описанных в письме, которое вы отправили кредитору.

Продайте предмет, если кредитор не желает отпускать вас из договора и с предметом все в порядке. Если вам нужно отказаться от автокредита, потому что вы не можете себе этого позволить, но автомобиль в полной безопасности, продажа его перенесет долг на нового владельца и освободит вас от дальнейшего финансового бремени.

Рассмотреть банкротство. Проконсультируйтесь с адвокатом по делам о банкротстве относительно ваших возможностей, если ссуда является лишь частью ваших финансовых проблем. Глава 13 банкротства освободит вас от большинства долговых обязательств.

Ссылки

Writer Bio

Обладая более чем 15-летним профессиональным писательским опытом, Кимберли находит забавным взять техническую неразбериху и сделать ее увлекательной! Ее первая карьера была в сфере финансовых услуг и страхования.

Холодные ноги? Отказ от ипотеки может стоить вам

Покупатели жилья нередко теряют терпение, когда пора подписывать документы, подтверждающие выдачу ипотечного кредита. Принятие ежемесячных выплат по ипотеке — серьезная финансовая ответственность.Вид всего этого нового долга на бумаге может заставить немного попотеть даже самый спокойный покупатель дома.

Принятие ежемесячных выплат по ипотеке — серьезная финансовая ответственность.Вид всего этого нового долга на бумаге может заставить немного попотеть даже самый спокойный покупатель дома.

Но что происходит, когда холодные ноги становятся более серьезными? Что, если заемщики к приближающемуся дню закрытия решат, что покупка дома и получение ипотечной ссуды — не лучший финансовый шаг для них?

Это может стать дорогим. Отказ от ипотеки в последнюю минуту может стоить заемщикам тысячи долларов, поэтому специалисты по ипотеке говорят, что заемщики должны быть абсолютно уверены в том, что они могут с комфортом позволить себе новые выплаты по ипотеке.

«Я бы сказал, что холод в определенной степени касается всех», — сказал Дэйв Якобин, президент 1st Mariner Mortgage в Балтиморе. «Когда я вспоминаю о покупке домов в течение моей жизни, всегда возникают проблемы. Правильный ли это шаг? Это очень нормально. И в большинстве случаев это действительно просто нервы, все идет гладко при закрытии, и новые домовладельцы производят свои платежи каждый месяц. »

»

Что вы можете потерять, отступив

После того, как вы подпишете ипотечные бумаги за заключительным столом, вы больше не сможете отказаться от сделки и новых ежемесячных платежей по жилищному кредиту.Но вы не обязаны подписывать эти бумаги, даже если вы сидите за закрывающим столом.

Но если вы откажетесь так поздно в процессе, высока вероятность того, что вы потеряете свои задатки. И это может вам стоить.

После того, как вы сделаете предложение на дом, и продавцы его примут, вам нужно будет внести так называемое. Задаток — это способ для покупателей показать, что они серьезно относятся к покупке дома, и он обеспечивает финансовую безопасность для продавцов, которые сейчас снимают свои дома с рынка и закрывают любые возможные новые предложения.

Но если вы откажетесь от покупки дома после того, как вы и продавец подписали сделку? Во-первых, вы потеряете небольшую плату за отмену. Затем вы и продавец — и обычно поверенные, представляющие вас обоих, — договариваетесь о том, что произойдет с остальными деньгами. Если вы откажетесь от сделки слишком близко к дню закрытия, продавец может бороться за то, чтобы сохранить все ваши задатки.

Если вы откажетесь от сделки слишком близко к дню закрытия, продавец может бороться за то, чтобы сохранить все ваши задатки.

Размер этой суммы зависит от договора купли-продажи, который вы подписали с продавцом. На некоторых рынках покупатели вносят от 1 до 2 процентов продажной цены дома в качестве задатка.В других случаях стандартным было бы снижение от 3 до 5 процентов. Если окончательная цена продажи дома составляет 200000 долларов, это означает, что вы можете ожидать потерять от 2000 до 10000 долларов задатка, если откажетесь от покупки.

Обстоятельства влияют на то, сколько вы потеряете

Какой бы договор купли-продажи вы ни подписали, в нем должно быть указано, что произойдет с задатком, если сделка развалится. Обычно контракт позволяет покупателям вернуть свои задатки, если они обнаружат серьезные проблемы во время осмотра дома или если они не смогут претендовать на ипотеку.

Но если сделка сорвется из-за того, что покупатели остерегаются? Велика вероятность того, что эти покупатели потеряют большую часть или все свои задатки.

Питер Грабель, управляющий директор Luxury Mortgage Corp. в Стэмфорде, штат Коннектикут, сказал, что покупатели редко отказываются от сделки после подписания договора купли-продажи и внесения задатка.

«Покупка дома — это эмоциональный процесс», — сказал Грабель. «Это вполне нормально, когда покупатели пугаются. Но я не думаю, что могу припомнить случай, когда покупатели так испугались, что решили отступить.«

Помогает то, что покупка дома и подача заявки на ипотеку — длительный процесс, сказал Грабель. В это время у покупателей более чем достаточно времени, чтобы оценить цифры и убедиться, что они действительно могут позволить себе новые платежи по ипотеке, на которые они были одобрены.

Другое дело рефинансирование, ипотечный кредит

Есть два случая, когда заемщики могут отказаться от сделки с недвижимостью после подписания заключительных документов: когда они рефинансируют или берут ссуду под залог собственного капитала.

Федеральный закон дает заемщикам так называемое «право расторжения договора». Это означает, что у заемщиков после подписания заключительных документов по ссуде на покупку дома или рефинансированию есть три дня, чтобы отказаться от этой сделки.

Это означает, что у заемщиков после подписания заключительных документов по ссуде на покупку дома или рефинансированию есть три дня, чтобы отказаться от этой сделки.

Это тоже случается не часто, сказал якобинец. По его словам, процесс рефинансирования или подачи заявки на получение ссуды под залог собственного капитала также занимает достаточно времени, чтобы большинство заемщиков были уверены, что они принимают правильное финансовое решение, задолго до подписания закрывающих документов.

Но бывают исключения.

«Я не вижу много отмен, но когда вы их видите, они обычно возникают внезапно», — сказал якобинец. «Рефинансирование ипотеки — не большое событие в жизни, но событие. Люди могут сомневаться в том, что они принимают правильное решение. Может быть, их беспокоят затраты на рефинансирование и сколько времени у них уйдет на их возмещение. Возможно, ставки значительно упали после того, как они подписали документы. Возможно, они захотят начать все сначала, чтобы получить более низкую ставку. «

«

Долги — это серьезное дело, и люди часто остерегаются. У вас есть полное право уйти без обязательства подписывать, но как только вы это сделаете, вам нужно будет повторно заполнить договор и его обязательства по погашению.

Определение права на расторжение

Что такое право на расторжение договора?

Право на расторжение договора — это право, изложенное в Законе о правде в кредитовании (TILA) в соответствии с федеральным законодательством США, для заемщика отменить ссуду под залог собственного капитала или кредитную линию у нового кредитора или отменить операцию рефинансирования, совершенную с другой кредитор, отличный от текущего залогодержателя, в течение трех дней после закрытия.Право предоставляется без вопросов, и кредитор должен отказаться от своих требований в отношении собственности и возместить все сборы в течение 20 дней с момента реализации права на расторжение договора.

Право на расторжение распространяется только на рефинансирование ипотеки. Это не касается покупки нового дома. Если заемщик желает аннулировать ссуду, он должен сделать это не позднее полуночи третьего дня после завершения рефинансирования, включая получение от кредитора обязательного раскрытия правды в кредитовании и двух копий уведомления, информирующего его о их право на отмену.Взаимодействие с другими людьми

Это не касается покупки нового дома. Если заемщик желает аннулировать ссуду, он должен сделать это не позднее полуночи третьего дня после завершения рефинансирования, включая получение от кредитора обязательного раскрытия правды в кредитовании и двух копий уведомления, информирующего его о их право на отмену.Взаимодействие с другими людьми

Ключевые выводы

- Установленное Законом о правде в кредитовании (TILA) в соответствии с федеральным законодательством США, право на расторжение позволяет заемщику отменить ссуду под залог собственного капитала, кредитную линию или рефинансирование у нового кредитора, кроме текущего ипотечника, в три дня закрытия.

- Право на расторжение договора предоставляется без вопросов.

- Право на расторжение договора предназначено для защиты населения от неточного и несправедливого выставления счетов и использования кредитных карт.

- Кредиторы должны направить заемщикам уведомление об их праве на расторжение договора.

Исторический контекст права на расторжение договора

TILA защищает общественность от неточного и недобросовестного выставления счетов и использования кредитных карт. Среди прочего, он требует от кредиторов предоставлять заемщикам соответствующую информацию о своих ссудах, а также право аннулировать ссуды. Право на расторжение договора было создано для защиты потребителей от недобросовестных кредиторов, давая заемщикам период обдумывания и время, чтобы изменить свое мнение.Взаимодействие с другими людьми

Не все ипотечные сделки имеют право на расторжение. Право аннулирования существует только в отношении ссуд под залог собственного капитала, кредитных линий под залог собственного капитала и рефинансирования существующих ипотечных кредитов, по которым рефинансирование осуществляется с помощью кредитора, отличного от текущего залогодержателя. Право на аннулирование не существует для ипотеки на покупку дома, сделки рефинансирования с существующим кредитором, ипотеки государственного агентства или ипотеки на второй дом или инвестиционную собственность.

В 2010 году Закон Додда-Фрэнка о реформе Уолл-стрит расширил TILA, чтобы предоставить потребителям дополнительную защиту при получении дорогостоящей ипотеки.Также были добавлены положения о пред-ссудном консультировании.

Как воспользоваться правом на расторжение договора

TILA не предоставляет потребителям формального способа реализовать свое право на расторжение договора. Однако кредитор обязан направить заемщику уведомление о праве на расторжение сделки, и это уведомление должно включать процедуру, используемую кредитором, когда заемщик желает отменить сделку. Если этого не произойдет, заемщик должен убедиться, что в трехдневный срок он ясно выразил свое намерение аннулировать ссуду и сделать это в письменной форме.Взаимодействие с другими людьми

Заемщики также обязаны доказать, что уведомление было отправлено в нужный период, и, таким образом, должны убедиться, что они могут документально подтвердить момент, когда уведомление было отправлено.

Правило трехдневной отмены — FindLaw

Создано группой юридических писателей и редакторов FindLaw

| Последнее обновление: 20 июня 2016 г.

Если вы планируете подать заявку на получение личной ссуды и использовать свой дом для гарантии погашения, вы должны знать, что федеральный кредитный закон дает вам три дня на пересмотр подписанного кредитного соглашения и отмену сделки без штрафных санкций.Ваше «право на аннулирование» или «право на аннулирование» гарантируется Законом о предоставлении правды. Вы можете отказаться от договора по любой причине, но только если вы используете свое основное место жительства — будь то кондоминиум, дом на колесах или плавучий дом — в качестве залога, а не отдых или второй дом.

В соответствии с правом аннулирования у вас есть до полуночи третьего рабочего дня, чтобы отменить кредитную транзакцию. День первый начинается после того, как произойдут все три из следующих событий:

День первый начинается после того, как произойдут все три из следующих событий:

- Вы подписываете кредитный договор;

- Вы получаете форму раскрытия информации «Правда в кредитовании», содержащую определенную ключевую информацию о кредитном договоре, включая годовую процентную ставку; финансовые расходы; финансируемая сумма; и график платежей; и

- Вы получаете две копии уведомления «Правда в предоставлении кредита», в котором объясняется ваше право на расторжение договора.

Для целей расторжения рабочие дни включают субботу, но не воскресенье или официальные праздничные дни. Например, если перечисленные выше события происходят в пятницу, у вас есть время отменить до полуночи следующего вторника.

В течение этого периода ожидания деятельность, связанная с контрактом, невозможна. Кредитор не может предоставить деньги по ссуде. Если вы имеете дело с ссудой на улучшение жилищных условий, подрядчик не имеет права поставлять материалы или начинать работу.

Если вы решите аннулировать, вы должны уведомить кредитора в письменной форме.Вы не можете отказаться от договора по телефону или при личной беседе с кредитором. Ваше письменное уведомление должно быть отправлено по почте, подано для телеграфной передачи или доставлено другим письменным способом до полуночи третьего рабочего дня.

Если вы откажетесь от договора, то залог в вашем доме также аннулируется, и вы не несете ответственности ни за какие суммы, включая финансовые расходы. У кредитора есть 20 дней, чтобы вернуть все деньги или имущество, которые вы заплатили в рамках транзакции, и освободить любые залоговые проценты в вашем доме.Если вы получили деньги или имущество от кредитора, вы можете сохранить их до тех пор, пока кредитор не докажет, что ваш дом больше не используется в качестве залога, и не вернет все деньги, которые вы заплатили. Затем вы должны предложить вернуть деньги или имущество кредитора. Если кредитор не потребует деньги или имущество в течение 20 дней, вы можете оставить их себе.

Если у вас возникла серьезная личная финансовая ситуация — например, повреждение вашего дома в результате шторма или другого стихийного бедствия — закон позволяет вам отказаться от своего права на отмену и отменить трехдневный период.Чтобы отказаться от своего права, вы должны предоставить кредитору собственное письменное заявление с описанием чрезвычайной ситуации и заявлением о том, что вы отказываетесь от своего права на отказ. Заявление должно быть датировано и подписано вами и кем-либо еще, кто владеет домом. Но помните: если вы отказываетесь от права аннулирования, вы должны продолжить транзакцию.

Право на аннулирование применяется не во всех ситуациях, когда вы используете свой дом в качестве залога. Среди исключений:

- Когда вы подаете заявку на ссуду на покупку или строительство вашего основного дома;

- Когда вы рефинансируете ссуду у того же кредитора, у которого она есть, и не занимаете никаких дополнительных средств; или

- Когда государственное агентство является кредитором по ссуде.

В этих ситуациях у вас могут быть другие права отмены в соответствии с законодательством штата или местным законодательством.

Спасибо за подписку!

Информационный бюллетень FindLaw

Будьте в курсе того, как закон влияет на вашу жизнь

Информационный бюллетень FindLaw

Будьте в курсе того, как закон влияет на вашу жизнь

Введите свой адрес электронной почты, чтобы подписаться

Введите ваш адрес электронной почты:

Когда подписание ипотеки является окончательным — спросите Кэролин Уоррен

«После того, как мы подписали документы условного депонирования, мы заметили, что комиссия оказалась больше, чем нам сказали. Можем ли мы отменить? Можно ли попросить кредитора снять комиссию? Можем ли мы выбрать другого кредитора? »

Можем ли мы отменить? Можно ли попросить кредитора снять комиссию? Можем ли мы выбрать другого кредитора? »

Если ваш кредит является рефинансируемым, у вас есть три дня после подписания, чтобы отозвать или отменить. Один из документов, которые вы подписываете при рефинансировании, объясняет это и даже включает дату, до которой у вас есть время для отмены до полуночи. Просто подпишите это уведомление о расторжении договора и отсканируйте его / отправьте по электронной почте / факсу своему кредитору. Это полностью аннулирует вашу ссуду и позволяет вам пересмотреть условия или даже перейти к другому кредитору.

Если ваш кредит представляет собой покупку недвижимости , то нет, вы не можете отменить его после подписания окончательных документов по кредиту. Вы также не имеете законного права требовать каких-либо изменений в финансировании. Почему?

Потому что вы получили Заключительное уведомление за три дня до подписания. Закон дает вам время до подписания, чтобы задать вопросы и запросить любые необходимые изменения.

Это хороший закон о кредитовании, потому что он дает время для исправлений и все еще закрывается вовремя, в соответствии с вашим договором купли-продажи, и не оказывает отрицательного воздействия на продавца.

Кроме того, когда вы находитесь за столом для подписания документов, вы можете остановиться, снять трубку и позвонить своему кредитному специалисту. Если есть ошибки, кредитный специалист может исправить эти страницы, часто пока вы ждете; или, что еще хуже, на следующий день.

Вы можете перестать подписывать, вставать и уходить. Не подписывайте договорные документы с неправильной процентной ставкой или неправильными сборами.

Не подписывайтесь, не глядя на то, что подписываете!

Если вы чего-то не понимаете, позвоните своему кредитному специалисту и спросите, прежде чем поставить свою подпись на линии.На одной из подписанных страниц написано, что вы все прочитали, со всем согласны и понимаете, что подписываете. Так что вы не можете позже утверждать, что не поняли.

Существует множество возможностей прочитать документы и задать вопросы, и это ваше право и ответственность. Никогда не позволяйте никому заставлять вас подписывать то, что вам не нравится или что вы не понимаете.

Если у вас есть вопросы по этому поводу, ответьте в комментариях. Как всегда, спасибо за чтение.

Нравится:

Нравится Загрузка…

Связанные

Как расторгнуть договор купли-продажи жилья

Точно так же, как лучшее время думать о продаже дома — это когда вы решаете купить дом, лучше всего думать о расторжении договора — это когда вы подписываете договор. Это означает любое соглашение: контракт на покупку недвижимости, известный как предложение о покупке, или брокерское соглашение покупателя, документы для рефинансирования ипотеки, листинговое соглашение или любой документ, обязывающий вас выполнять свои обязательства.

Прежде чем подписывать юридические документы, подобные этим, спросите, как вы можете отменить подписку, если что-то пойдет не так, как вы надеетесь, или если вы передумаете. Если вы не получили удовлетворительного ответа или не можете понять его самостоятельно, прочитав положения об отмене, не подписывайте его, пока адвокат не ознакомится с ним и не проконсультирует вас. Вот что вам следует знать об отмене договоров купли-продажи и листинга.

Если вы не получили удовлетворительного ответа или не можете понять его самостоятельно, прочитав положения об отмене, не подписывайте его, пока адвокат не ознакомится с ним и не проконсультирует вас. Вот что вам следует знать об отмене договоров купли-продажи и листинга.

Как отменить договор купли-продажи

Вы можете отменить договор купли-продажи и получить обратно свой задаток при определенных обстоятельствах.Вот что следует учитывать при расторжении договора о покупке.

- Прочтите ваше соглашение : Попросите вашего агента или юриста указать на положения об отмене. В некоторых штатах все проверки завершаются заранее, и после подписания предложения о покупке оно становится обязательным. В других штатах проверки проводятся после подписания предложения и предусматривают возврат депозита покупателя, если предложение отменено из-за проверки.

- Федеральный закон дает покупателям 10 дней для проверки на наличие свинцовой краски : Спросите своего агента по недвижимости или юриста, нужно ли вам отменить в течение этого периода.

Спросите, как вы это делаете и в какой форме подписывать. Вы можете отказаться от этого права в письменной форме, но немногие покупатели осмотрительно подумают об этом. Многие дома, построенные после 1978 года, не содержат краски на основе свинца

Спросите, как вы это делаете и в какой форме подписывать. Вы можете отказаться от этого права в письменной форме, но немногие покупатели осмотрительно подумают об этом. Многие дома, построенные после 1978 года, не содержат краски на основе свинца - Аннулирование до наступления чрезвычайного периода : В некоторых районах страны осмотр дома проводится после подписания договора купли-продажи. Вы можете обнаружить значительные дефекты, которые заставят вас отказаться от контракта, а состояние собственности может быть указано в вашем контракте в качестве непредвиденного периода.Другим непредвиденным обстоятельством может быть оценка или заем. Если вы не можете получить ссуду или ваша оценка не соответствует продажной цене, вы можете отменить ее.

- После истечения периодов проверок : В некоторых штатах по умолчанию установлены временные рамки для завершения проверок. Например, в Калифорнии стандартный период по умолчанию для завершения проверок составляет 17 дней.

Однако, если вы не снимаете все непредвиденные обстоятельства, этот период времени продлевается до тех пор, пока не будут сняты непредвиденные расходы.Другими словами, вы не теряете право на отмену просто потому, что срок отмены контракта истек или истек. Так продолжается до тех пор, пока продавец не возразит.

Однако, если вы не снимаете все непредвиденные обстоятельства, этот период времени продлевается до тех пор, пока не будут сняты непредвиденные расходы.Другими словами, вы не теряете право на отмену просто потому, что срок отмены контракта истек или истек. Так продолжается до тех пор, пока продавец не возразит.

Если период проверки истек, продавцы могут направить покупателям уведомление о выполнении, которое требует действий в течение определенного периода времени (обычно 72 часа). Если вы не подпишете уведомление о непредвиденных расходах в течение этого периода времени и не доставите его, продавец может расторгнуть договор.

Как отменить листинговое соглашение

Листинговое соглашение — это когда вы соглашаетесь работать с определенным агентом по недвижимости.Перед тем, как подписать соглашение о листинге, спросите своего агента, можно ли вас освободить по какой-либо причине, даже если эта причина такая: «Эй, я хочу провести листинг у другого брокера». Если ваш агент скажет вам «нет», возможно, вы не захотите перечислять его в этой компании.

Если ваш агент скажет вам «нет», возможно, вы не захотите перечислять его в этой компании.

Если вы не спрашивали своего агента об отмене до подписания, имейте в виду, что списки исключительных прав на продажу содержат положение о безопасности или защите. Если вы попросите агента после факта отменить листинг и агент отказывается, позвоните брокеру агента и запросите отмену.Ваше объявление, хотите верьте, хотите нет, не находится между вами и вашим агентом. Это между вами и брокером агента.

Если брокер отклоняет ваш запрос на отмену, попросите его назначить вам другого агента. Большинство брокеров с радостью назначат другого агента и сохранят листинг в компании. Часто это работает так: брокер будет платить вашему уволенному агенту реферальный сбор.

Если нет эффективных решений, вызовите юриста по недвижимости для получения помощи при расторжении договора, но сначала сообщите брокеру о своих намерениях.Иногда этого достаточно, чтобы получить освобождение.

Попросите вашего агента предоставить вам форму, которая называется прекращением действия посреднических услуг покупателя. TBA, выданное Калифорнийской ассоциацией риэлторов, например, отменяет устные или письменные агентские соглашения при надлежащем подтверждении и исполнении.

Может ли покупатель расторгнуть договор автосалона?

Может ли покупатель расторгнуть договор автосалона? Ответ иногда бывает, но это еще не все. Чем больше вы разбираетесь в контрактах на покупку автомобилей, тем больше у вас будет уверенности в представительстве.Покупка новой машины может быть захватывающим временем. Поход в автосалон для тест-драйва нового автомобиля для вас или вашей семьи может быть захватывающим, и это может привести к ошибке в суждении. Итак, что происходит, когда вы подписываете договор на покупку автомобиля, но понимаете, что он может не подойти вам на следующий день?

Выход из покупки автомобиля

Одна вещь, на которую многие люди пытаются полагаться при попытке расторгнуть договор о покупке автомобиля, — это период обдумывания. Период обдумывания — это то, что прописано в договорах купли-продажи, что может защитить покупателя в случае агрессивной тактики продаж.Многие люди считают, что покупки в автосалоне представляют собой торговую среду с высоким давлением, однако, как отмечает Эдмундс, обычно не бывает периода охлаждения для покупки автомобилей. Частично это объясняется стоимостью автомобиля. Если дилерским центрам потребуется охлаждение, они будут вынуждены продавать практически новые автомобили за небольшую часть цены и, вероятно, не смогут поддерживать свою деятельность.

Период обдумывания — это то, что прописано в договорах купли-продажи, что может защитить покупателя в случае агрессивной тактики продаж.Многие люди считают, что покупки в автосалоне представляют собой торговую среду с высоким давлением, однако, как отмечает Эдмундс, обычно не бывает периода охлаждения для покупки автомобилей. Частично это объясняется стоимостью автомобиля. Если дилерским центрам потребуется охлаждение, они будут вынуждены продавать практически новые автомобили за небольшую часть цены и, вероятно, не смогут поддерживать свою деятельность.

Из-за того, как работает оценка автомобилей, период обдумывания не требуется в рамках договора купли-продажи автомобиля.Если вы поставили свое имя на пунктирной линии для нового автомобиля, в большинстве случаев будет очень сложно вернуть его или отменить. Это может быть другая история, если вы покупаете подержанный автомобиль, в котором дилер может разрешить вам вернуть автомобиль через короткий промежуток времени.

Финдлоу указывает, что вам может быть доступен так называемый вариант расторжения контракта. Это дополнение к договору купли-продажи может быть доступно покупателю за дополнительную плату, но если вы считаете, что оно может вам понадобиться, то о нем стоит попросить.Дилерский центр по-прежнему не обязан предлагать такое дополнение к контрактам на покупку, если этого не требуют определенные штаты.

Это дополнение к договору купли-продажи может быть доступно покупателю за дополнительную плату, но если вы считаете, что оно может вам понадобиться, то о нем стоит попросить.Дилерский центр по-прежнему не обязан предлагать такое дополнение к контрактам на покупку, если этого не требуют определенные штаты.

В некоторых штатах, например, в Массачусетсе, есть другие средства защиты, которые помогают защитить покупателей от автомобилей в плохом состоянии. Например, если кто-то в Массачусетсе покупает автомобиль и не проходит проверку на безопасность в течение семи дней с момента покупки, покупателю разрешается вернуть автомобиль для получения полного возмещения. Ознакомьтесь с местными законами своего штата, чтобы узнать, какие меры защиты имеют покупатели автомобилей, прежде чем пытаться вести переговоры с дилерским центром, поскольку это наверняка не вызовет головной боли.

Другие подобные меры защиты включают лимонные законы, которые защищают покупателей от дефектов, которые дилер не может исправить. Лимонные законы обеспечивают более широкую защиту. Во Флориде, например, покупатель получает страховую защиту на срок до 24 месяцев после покупки нового автомобиля:

Лимонные законы обеспечивают более широкую защиту. Во Флориде, например, покупатель получает страховую защиту на срок до 24 месяцев после покупки нового автомобиля:

- У дилерского центра есть три попытки решить проблему и вернуть ее покупателю.

- Если дилерский центр не может завершить ремонт, покупатель должен связаться с производителем.

- Затем у производителя есть 10 дней, чтобы направить покупателя в стороннюю ремонтную мастерскую.

- Если независимая ремонтная мастерская не может произвести необходимый ремонт в течение 30 дней, покупатель имеет право потребовать возмещение.

Есть определенные действия, которые вы можете сделать, если чувствуете, что стали жертвой мошенничества в процессе покупки автомобиля, и есть некоторые шаги, которые вы должны предпринять в случае мошенничества, начиная с подачи жалобы в Генеральную прокуратуру. вашего государства. Если не было никаких мошеннических действий, и вы не заплатили или не имели возможности приобрести опцию расторжения контракта, ваши возможности значительно уменьшатся. Pocket Sense перечисляет несколько вещей, которые вы можете найти в этом случае:

Pocket Sense перечисляет несколько вещей, которые вы можете найти в этом случае:

- Изучите мелкий шрифт на вашем контракте на покупку автомобиля. Особо ищите политику возврата. Некоторые дилерские центры включают один, но они не используются для новых автомобилей.

- Если вы не можете найти что-либо в контракте, обратитесь в офис генерального прокурора вашего штата, чтобы узнать, есть ли в вашем штате какие-либо меры защиты при покупке автомобилей.

- Позвоните дилеру и объясните свою ситуацию и почему вы хотите вернуть его.Они могут быть готовы работать с вами, но это не предоставляется и они не обязаны это делать.

- Если они по-прежнему не заинтересованы в сотрудничестве с вами, вы можете попробовать предложить им свой депозит. Это могло бы повлиять на позицию дилера за счет вашего депозита, но вы бы вышли из контракта. Тщательно взвесьте свои варианты.

- Представительство может быть более склонным к сотрудничеству с вами, если вы также заинтересованы в другом автомобиле, который у них есть.

Отмена договора купли-продажи нового автомобиля с дилерским центром

Договоры на покупку автомобиля довольно жесткие, и, согласно Consumer Law Group, отменить договор после того, как вы подпишете его на пунктирной линии, довольно сложно.Есть несколько условий, которые могут привести к расторжению договора купли-продажи автомобиля. Одно из таких мероприятий называется распродажей йо-йо. Это когда дилерский центр дает вам ключи и просит вас подписать документы до окончательного утверждения условий кредита от кредитора. Если кредитор не желает принимать сделку, контракт аннулируется.

Вы можете вернуть свой автомобиль, если дилерский центр ввел вас в заблуждение или не раскрыл полную историю автомобиля. Другие вещи, которые были бы в вашу пользу, были бы, если бы автомобиль не прошел проверку безопасности или если бы возникла нераскрытая механическая проблема с транспортным средством.

Возврат подержанного автомобиля дилеру

Consumer Action Law Group обсуждает возврат подержанного автомобиля в дилерский центр и заявляет, что вернуть новый автомобиль в дилерский центр в большинстве случаев намного сложнее, чем вернуть подержанный автомобиль. Дилерские центры, специализирующиеся на продаже подержанных автомобилей, могут даже рекламировать дружественные правила возврата, чтобы привлечь потенциальных покупателей. Чтобы вернуть подержанный автомобиль, вам, как правило, необходимо соответствовать нескольким пороговым значениям:

Дилерские центры, специализирующиеся на продаже подержанных автомобилей, могут даже рекламировать дружественные правила возврата, чтобы привлечь потенциальных покупателей. Чтобы вернуть подержанный автомобиль, вам, как правило, необходимо соответствовать нескольким пороговым значениям:

- Скорее всего, с момента покупки он должен пройти меньше определенного количества миль.

- Он должен быть в таком же состоянии.

- Вам понадобятся копии документов, которые вы подписали изначально.

- В машине не должно быть билетов или залогов.

Выйти из договора купли-продажи автомобиля может быть непросто. Чем больше вы знаете заранее, тем больше вам может помочь в долгосрочной перспективе, если вы думаете, что можете вернуть приобретенный автомобиль.

Информация и исследования в этой статье проверены сертифицированным ASE техническим специалистом Дуэйн Саялун из YourMechanic.

ком . Для получения отзывов или запросов на исправления, пожалуйста, свяжитесь с нами по телефону [email protected] .

Источники:

https://consumer.findlaw.com/lemon-law/how-to-get-out-of-a-car-purchase.html

https: //www.theconsumerlawgroup. com / faqs / cancelling-a-new-car-Purchase-agreement-with-a-deilership.cfm

https://www.edmunds.com/car-buying/unwinding-the-deal-what-are-your -rights.html

https: // pocketsense.com / how-to-cancel-a-deal-after-подписание-все-документы-у-дилера-12582144.html

https://consumeractionlawgroup.com/returning-car-to-car-dealerhip /

Этот контент создается и поддерживается третьей стороной и импортируется на эту страницу, чтобы помочь пользователям указать свои адреса электронной почты. Вы можете найти дополнительную информацию об этом и подобном контенте на сайте piano.io.

.

cbr.ru/ либо в письменной форме по адресу: 107016, Москва, ул. Неглинная, д. 12;

cbr.ru/ либо в письменной форме по адресу: 107016, Москва, ул. Неглинная, д. 12;

ч. ОСАГО и Зелёная карта)

ч. ОСАГО и Зелёная карта)

Спросите, как вы это делаете и в какой форме подписывать. Вы можете отказаться от этого права в письменной форме, но немногие покупатели осмотрительно подумают об этом. Многие дома, построенные после 1978 года, не содержат краски на основе свинца

Спросите, как вы это делаете и в какой форме подписывать. Вы можете отказаться от этого права в письменной форме, но немногие покупатели осмотрительно подумают об этом. Многие дома, построенные после 1978 года, не содержат краски на основе свинца Однако, если вы не снимаете все непредвиденные обстоятельства, этот период времени продлевается до тех пор, пока не будут сняты непредвиденные расходы.Другими словами, вы не теряете право на отмену просто потому, что срок отмены контракта истек или истек. Так продолжается до тех пор, пока продавец не возразит.

Однако, если вы не снимаете все непредвиденные обстоятельства, этот период времени продлевается до тех пор, пока не будут сняты непредвиденные расходы.Другими словами, вы не теряете право на отмену просто потому, что срок отмены контракта истек или истек. Так продолжается до тех пор, пока продавец не возразит.

ком . Для получения отзывов или запросов на исправления, пожалуйста, свяжитесь с нами по телефону

ком . Для получения отзывов или запросов на исправления, пожалуйста, свяжитесь с нами по телефону