Мастеркард конвертация: Конвертер валют — валютный калькулятор онлайн

Mastercard начнёт конвертировать валюту при оплате товаров картами в долларах и евро в день проведения операции — Финансы на vc.ru

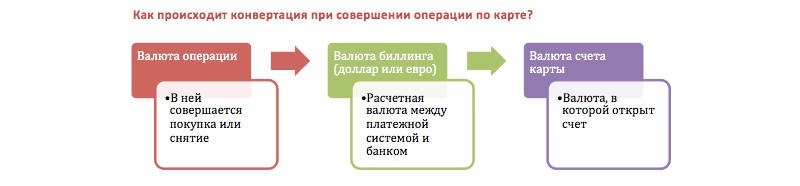

Сейчас платёжная система проводит конвертацию по курсу на дату клиринга, поэтому сумма списания может отличаться от той, на которую рассчитывал клиент.

- С 11 августа 2020 года Mastercard изменит правила конвертации валют по картам в долларах и евро, пишет РБК со ссылкой на бюллетень международной платёжной системы от 16 июня. Подлинность документа агентству подтвердили три источника на рынке.

- При покупке товаров в валюте, отличной от той, в которой выпущена карта (долларах или евро), конвертация будет проводиться по курсу на дату проведения операции, указывает издание.

- Сейчас конвертация проводится на дату клиринга (расчёта между банками), с применением курса через несколько дней после операции, поясняет РБК. Поэтому со счёта клиента может быть списана более крупная сумма, чем та, на которую он рассчитывал. Представитель Mastercard не ответил на запрос издания.

- Новые правила будут выгодны тем, кто совершает покупки в валюте, отличной от доллара и евро: человек может оценить свои расходы при оплате товаров в конкретный день, пояснили агентству в «Промсвязьбанке». Для магазинов и других компаний, где клиент платит картой, курс также станет более прозрачным, отметили в банке.

- Изменения полезны путешественникам, которые поедут в страну с валютой, подверженной сильной волатильности: ЮАР, Индонезию, Турцию, Вьетнам, — добавила глава правления Национального платежного совета Алма Обаева.

- В зависимости от страны и валюты расчётов между платёжной системой и банком-эмитентом может произойти несколько конвертаций, предупредил издание директор департамента эквайринга ВТБ Алексей Киричек.

«Альфа-банк» проводит прямую конвертацию валюты по собственному курсу и не использует курсы платёжных систем, рассказали агентству в компании.

«Альфа-банк» проводит прямую конвертацию валюты по собственному курсу и не использует курсы платёжных систем, рассказали агентству в компании. - В Visa конвертация валют происходит на дату приёма клиринговой записи, в «Мир» применяются разные курсы в зависимости от типа взаимодействия с иностранным банком или платёжной системой, добавляет агентство.

3313

просмотров

{

«author_name»: «Галина Мубаракшина»,

«author_type»: «self»,

«tags»: [«\u043d\u043e\u0432\u043e\u0441\u0442\u044c»,»\u043d\u043e\u0432\u043e\u0441\u0442\u0438″,»mastercard»],

«comments»: 31,

«likes»: 14,

«favorites»: 16,

«is_advertisement»: false,

«subsite_label»: «finance»,

«id»: 142846,

«is_wide»: true,

«is_ugc»: true,

«date»: «Fri, 17 Jul 2020 08:01:09 +0300»,

«is_special»: false }

{«id»:444539,»url»:»https:\/\/vc.ru\/u\/444539-galina-mubarakshina»,»name»:»\u0413\u0430\u043b\u0438\u043d\u0430 \u041c\u0443\u0431\u0430\u0440\u0430\u043a\u0448\u0438\u043d\u0430″,»avatar»:»fabf1f52-9da9-d5db-ee72-9726eb405399″,»karma»:17270,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

{«url»:»https:\/\/booster. osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

Блоги компаний

Еженедельная рассылка

Одно письмо с лучшим за неделю

Проверьте почту

Отправили письмо для подтверждения

Mastercard меняет механизм конвертации валют

СПРАВКА

Андрей Загородний родился в Москве. В 1998 г. окончил РЭА им. Г.В. Плеханова по специальности «финансы и кредит». Работает на фондовом рынке с 1997 г. С 1998 г. – в Банке «ЦентроКредит», с 2012 г. занимает должность заместителя начальника Казначейства.

Банк «ЦентроКредит» основан в 1989 г. Предоставляет клиентам инвестиционные услуги в части операций с российскими и зарубежными ценными бумагами, в том числе торговли еврооблигациями на внебиржевом и биржевом рынках, доступ на валютный рынок и рынок драгоценных металлов, на срочный рынок Московской биржы, доступ к биржевому рынку РЕПО.

«Остается неопределенность и в отношении санкций, и по части успехов в борьбе с коронавирусом»

– В какой фазе, по-вашему, сейчас находится фондовый рынок?

– Разумеется, на нем сейчас присутствует нестабильность. Вместе с тем есть признаки того, что рынок консолидируется после предыдущей стадии роста. Мы это видим в том числе по нашим клиентам – предновогодний и посленовогодний всплески были использованы ими в основном для фиксации прибыли. На протяжении второй половины 2020 года многие российские инвесторы активно вкладывались в акции компаний-экспортеров, так или иначе связанных со сталью, которые в этот период показали очень неплохой рост. В начале 2021 года они по большей части зафиксировали прибыль. Сейчас на рынке неопределенность, клиенты сидят в кеше и думают, куда вкладываться дальше.

– Неопределенность, потому что люди фиксируют прибыль и непонятно, куда двинутся дальше? Или они фиксируют прибыль, потому что не понимают, что дальше?

– Скорее всего, это взаимосвязано. Произошел неплохой рост, в том числе покупались дивидендные акции, инвесторы искали альтернативы банковским депозитам, ставки по которым падали, ближе к концу года стали искать и альтернативы вложениям в ОФЗ. По части этих дивидендных акций была зафиксирована прибыль, теперь нужно решать, что делать с полученными деньгами.

Подобную ситуацию мы видим не только по российскому рынку, а в целом по всему миру. Причем по России мы видим, что даже на фоне роста нефти, которая показала двухгодичные максимумы, серьезных причин делать ставку на дальнейший рост нет – остается неопределенность и в отношении санкций, и по части успехов в борьбе с коронавирусом.

Интересно при этом, что в целях диверсификации вложений наши клиенты стали довольно часто рассматривать золото – оно лучше всего выполняет роль некой безопасной инвестиции в те моменты, когда инвесторы сильно напуганы или на рынке есть неопределенность. Точно так же золото обычно чувствительно к процентным ставкам: когда они снижаются, падает и доходность облигаций, что, как правило, приводит к достаточно позитивным движениям цен на золото

Точно так же золото обычно чувствительно к процентным ставкам: когда они снижаются, падает и доходность облигаций, что, как правило, приводит к достаточно позитивным движениям цен на золото

– А почему золото? Есть же и другие защитные активы.

– Да, конечно, это качественные дивидендные акции и ОФЗ. Но и те и другие сильно подорожали. Соответственно, пришло время обратить внимание и на золото.

– Как они его покупают? На срочном рынке МосБиржи?

– Нет, срочный рынок, если мы говорим про FORTS МосБиржи, – это больше спекулятивный инструмент. Я же имею в виду покупку непосредственно физического золота на той же Московской бирже, она не так давно запустила этот инструмент, точнее – брокеры не так давно стали делать его доступным для массового розничного инвестора. Он как раз для консервативных инвесторов.

«Интерес к золоту возникает во время всех кризисов, но раньше в России не было ликвидного инструмента»

– Как идут торги и где депонируется это физическое золото?

– Сделки без НДС, торги идут в граммах, цены – в рублях, но они в конечном итоге привязаны к стоимости унции в долларах на лондонской бирже. И консервативные инвесторы покупают золото именно так, потому что фьючерсы – для спекулянтов, там нужно постоянно поддерживать объем гарантийного обеспечения, следить за вариационной маржой, каждые несколько месяцев, после закрытия контракта, покупать новый фьючерс и так далее. А здесь купил – и сиди спокойно. Что касается депонирования, занимается организацией торгов Московская биржа, соответственно, все золото находится на ее счетах.

– То есть это типа металлического счета в банке, но только на брокерском счете?

– В принципе да, но не совсем. Все-таки обезличенный металлический счет не имеет никакой привязки к текущим котировкам. Банки сами выставляют цены покупки и продажи металла. И там достаточно большие спреды. А здесь реальная котировка на Московской бирже, есть возможность покупать и продавать, цена привязана к цене на Лондонской бирже.

– Не проще ли тогда купить золото напрямую на Лондонской бирже? Скажем, через иностранного брокера. И насколько ликвиден этот рынок в России?

– Можно, конечно. Но здесь надо понимать, что в случае каких-то проблем возникают риски юрисдикции – судись потом по месту прописки брокера в каком-нибудь офшоре. Здесь все регулируется Московской биржей, все четко и по реальному курсу. При этом рынок достаточно ликвидный, есть несколько маркетмейкеров, которые поддерживают котировки.

– Чем хороши и чем плохи такие инвестиции в золото? Какие у них характерные риски?

– Если мы говорим про торговлю золотом на Московской бирже, большой плюс в том, что там торговля идет за рубли и у российского инвестора есть возможность купить металл, не теряя средства на конвертации валюты. И это золото можно держать в портфеле как один из активов и использовать для разных целей, как используются обычные ценные бумаги. Например, под его обеспечение можно покупать ценные бумаги и, наоборот, покупать золото под обеспечение ценных бумаг. То есть работать с активами в рамках единого риск-менеджмента, следя лишь за суммарной позицией. Минусов же практически нет, золото – достаточно стабильный защитный актив, серьезных колебаний стоимости по нему нет.

– Вы сказали, что МосБиржа недавно запустила этот контракт. На вашей памяти в предыдущие кризисы к золоту был интерес?

– Да, интерес к золоту так или иначе возникает во время всех кризисов, но раньше в России не было ликвидного инструмента, который позволил бы это золото купить. В основном люди, которые хотели купить золото, открывали металлические счета или покупали монеты, а это все-таки немного не то.

В историческом же плане можно отметить, что золото, как правило, показывает хорошие результаты на фоне откатов фондового рынка и высокой инфляции. Кроме того, за последнее десятилетие золото было более эффективным в плане соответствия динамики цены темпам роста мировой денежной массы, чем казначейские векселя США, тем самым лучше помогая инвесторам сохранять капитал.

«Есть веские причины, по которым центральные банки продолжат отдавать предпочтение золоту»

– В чем в данном плане особенности текущей ситуации?

– Нынешний кризис – не исключение. Пандемия COVID-19 увеличила неопределенность, усугубляя существующие риски и создавая новые, хотя к концу прошлого года многие инвесторы с оптимизмом считали, что худшее уже позади. Мы полагаем, что инвестиционный спрос на золото будет оставаться устойчивым, в то время как его потребление должно вырасти от начавшегося восстановления экономики, особенно на развивающихся рынках. При этом золото было одним из наиболее прибыльных основных активов 2020 года благодаря сочетанию высокого риска и низких процентных ставок. Золото также имело одну из самых низких просадок в течение года, что помогало инвесторам ограничивать убытки и управлять риском волатильности в своих портфелях.

Кроме того, сейчас многие инвесторы обеспокоены потенциальными рисками, связанными с увеличением бюджетного дефицита, который в сочетании с низкими процентными ставками и ростом денежной массы может привести к инфляционному давлению. Эта озабоченность подчеркивается тем, что центральные банки, в том числе ФРС США и Европейский центральный банк, заявили о большей терпимости к временному превышению уровня инфляции традиционных целевых диапазонов.

– А сами центральные банки сейчас покупают золото или продают?

– Ситуация пока не до конца ясна. В I полугодии прошлого года наблюдался нетто-спрос со стороны центральных банков, их покупки превышали продажи. Во второй половине года спрос стал более изменчивым, колеблясь между ежемесячными чистыми покупками и чистыми продажами. Это было заметное изменение по сравнению с последовательными покупками, наблюдавшимися в течение многих лет, отчасти оно было вызвано решением Банка России приостановить свою программу покупок в апреле. Но мы ожидаем, что в 2021 году покупки будут преобладать – есть веские причины, по которым центральные банки продолжат отдавать предпочтение золоту как части своих валютных резервов, что в сочетании с низкими процентными ставками будет делать драгметалл привлекательным.

– Все-таки золото в основном воспринимается как защитный актив. Какова, по-вашему, вероятность резкой коррекции на фондовом рынке в нынешней ситуации?

– Коррекция, конечно, возможна. Если мы посмотрим на индекс S&P, с точки зрения мультипликатора P/S, то есть отношения стоимости компаний к их выручке, он сейчас находится на рекордных уровнях. Обычно, если этот показатель около единицы, считается, что компания более-менее интересна к покупке. Сейчас он около 3х. Если ориентироваться на данный мультипликатор, очевидно, что риск коррекции достаточно большой. Кроме того, инвесторы, особенно в США, обеспокоены рисками, связанными с увеличением бюджетного дефицита, который в сочетании с низкими процентными ставками может привести к увеличению инфляции.

– При чем тут акции?

– Это все взаимосвязано. Президент США Джо Байден анонсировал помощь американской экономике на сумму порядка 2 триллионов долларов. Инвесторы ждут соответствующих решений, но не стоит ожидать, что данные шаги будут позитивно восприняты рынками. Остаются опасения относительно того, что вливания этих средств в экономику окажутся не особенно эффективными. И если так – это приведет к более раннему сворачиванию сверхмягкой денежно-кредитной политики ФРС и программ помощи экономике.

– Инвесторы опасаются, что при таком сценарии ставки все-таки поднимутся?

– Скорее опасаются того, что инфляция вырастет и просто прекратится стимулирующая политика, закончится рост американской экономики.

– Какие бумаги вы клиентам сейчас советуете покупать?

– Мы достаточно консервативны. Советуем вложения в дивидендные акции и облигации.

Преимущества оплаты кредитной картой за границей

Безопасность средств за границей

Кредитные карты Ситибанка оснащены встроенным чипом EMV2, который обеспечивает дополнительную защиту Ваших денежных средств.

- Встроенный чип практически невозможно подделать;

- Все операции по карте подтверждаются введением ПИН-кода.

Кроме того, карта со встроенным чипом — гарантия оплаты за рубежом, так как некоторые торговые точки не принимают карты, оснащенные только магнитной лентой.

1 Скидки предоставляются указанными компаниями по их усмотрению и в предусмотренном ими порядке. АО КБ «Ситибанк», корпорация Citigroup Inc. и их аффилированные лица не несут никаких обязательств по предложениям этих компаний, в частности, касающимся предоставления указанных скидок, или в связи с ними. Информация о скидках приводится на основании данных, полученных от соответствующей компании. Скидки не суммируются с другими скидками и специальными предложениями. Сроки действия предложений ограничены.

2Чип EMV®. Проводить операции с использованием кредитной карты с чипом можно в том случае, если оборудование, в котором используется карта, его поддерживает. При отсутствии или неисправности терминала, поддерживающего операции с использованием чиповых карт, операция может быть осуществлена с использованием магнитной полосы карты.

Кредитная карта оформляется по усмотрению Ситибанка. Все условия кредитного договора и тарифы опубликованы на www.citibank.ru. Процентная ставка устанавливается в индивидуальном порядке в размере 20,9–32,9% годовых. Срок возврата кредита определяется моментом востребования.

АО КБ «Ситибанк».

когда возникает и как избежать двойной конвертации в Приватбанке в 2021 году

Каким образом происходит конвертация при снятии средств с карты украинского банка за границей?

Правда ли, что даже при использовании карты в долларах или евро и при расчетах в валюте карты за границей происходит «двойная конвертация»: средства сначала конвертируются в гривну, а потом — обратно в валюту расчета? Во всех ли банках конвертация происходит одинаково? По какому курсу, как правило, происходит конвертация, если средства за границей снимаются не в валюте карты?

Конвертацию денежных средств при использовании карт украинских банков лучше всего рассмотреть на примере: покупка с помощью платежной карты Visa в Новой Зеландии ожерелья стоимостью 100 новозеландских долларов. Как правило, по внутриукраинским операциям клиента, банк отдает Visa гривну, по операциям в евро – соответственно, евро, по операциям за рубежом в валюте, отличной от евро, – доллар. В момент покупки происходит блокировка средств на карте клиента следующим образом: терминал в Новой Зеландии отправляет в Visa запрос на 100 NZD, Visa преобразует новозеландские доллары в валюту расчетов – доллары по своему курсу и шлет банку клиента запрос о наличии у клиента 85 USD на счету. Банк сверяет баланс счета клиента и дает ответ – «Oк» или «Oтклонить». На следующий день банк в Новой Зеландии отправляет в расчет авторизированную (заблокированную) сумму в 100 NZD, Visa опять конвертирует эту сумму в доллары по своему курсу, но уже действующему на дату этой операции, и выдает банку клиента запрос совершить оплату в размере 83 USD (это по новому курсу, а может быть, и в обратную сторону). Банк клиента видит, что на счету клиента дожидаются списания заблокированные 85 USD.

Как правило, по внутриукраинским операциям клиента, банк отдает Visa гривну, по операциям в евро – соответственно, евро, по операциям за рубежом в валюте, отличной от евро, – доллар. В момент покупки происходит блокировка средств на карте клиента следующим образом: терминал в Новой Зеландии отправляет в Visa запрос на 100 NZD, Visa преобразует новозеландские доллары в валюту расчетов – доллары по своему курсу и шлет банку клиента запрос о наличии у клиента 85 USD на счету. Банк сверяет баланс счета клиента и дает ответ – «Oк» или «Oтклонить». На следующий день банк в Новой Зеландии отправляет в расчет авторизированную (заблокированную) сумму в 100 NZD, Visa опять конвертирует эту сумму в доллары по своему курсу, но уже действующему на дату этой операции, и выдает банку клиента запрос совершить оплату в размере 83 USD (это по новому курсу, а может быть, и в обратную сторону). Банк клиента видит, что на счету клиента дожидаются списания заблокированные 85 USD.

Далее варианты:

- если у клиента долларовый счет: списывается 83 USD, а оставшиеся 2 USD высвобождаются из блокировки и становятся доступны клиенту;

- если у клиента гривневый/евровый счет: 83 USD конвертируются в евро/гривну счета по коммерческому курсу банка, нередко взимая еще и комиссию за конвертацию (1-2%), итог списывается в валюте счета.

Понятие конвертации валют касательно операций с платежными карточками возникает в случае, когда валюта совершаемой операции с карточкой отличается от валюты карточного счета. Таким образом, если у держателя карточки открыт счет в долларах США или Евро, а он снимает в банкомате гривну или рассчитывается внутри Украины за приобретенный товар или предоставленную услугу, возникает конвертация из доллара в гривну. И наоборот, если у держателя карточки счет в гривне, а он совершает операцию в долларах США, возникает конвертация из гривны в доллар.

Говорить о двойной конвертации можно в том случае, когда валюта расчетов отличается и от валюты карточного счета и от доллара США, либо евро ( в зависимости от того, в какой валюте банк рассчитывается с платежной системой).

Рассмотрим пример, когда банк рассчитывается с платежной системой в долларах США, а держатель карточки совершает покупку в Польше в злотых. Для того, чтобы данная операция успешно авторизовалась, а впоследствии произошли корректные расчеты, злотые конвертируются в доллар США (первая конвертация), и авторизационный запрос на процессинговый центр украинского банка приходит на сумму в долларах США. Здесь доллар конвертируется в гривну (вторая конвертация) и проверяется достаточно ли гривны на счету клиента, чтобы совершить операцию за рубежом.

Точно также осуществляются и расчеты, с той лишь разницей, что авторизация операции, т.е. разрешение на совершение операции, осуществляется по курсу на день совершения операции, а списание будет производится по курсу на день списания суммы со счета. Между этими двумя событиями может пройти несколько дней, и курсы, соответственно, могут разниться. Но это уже особенности расчетов в платежных системах. А целом – это нормальная практика работы с карточкой, и так было всегда.

Избежать конвертации можно только в том случае, если валюта счета держателя карточки не отличается от валюты, в которой совершается операция. Т.е. если счет в евро и операция проходит в еврозоне, конвертации не будет, и точно так же, если операция в долларах США, и счет у клиента в долларах – конвертации не будет.

Павел Гаркуша, начальник управления пластиковых карт и эквайринга ВТБ Банк

Двойная конвертация возникает при расчетах гривневой картой в странах, в которых основной валютой расчета не является доллар и евро. Например, в Великобритании, где национальная валюта – фунты, конвертация происходит по схеме «гривна-евро-фунт» (если у клиента гривневая карта MasterCard) или «гривна-доллар-фунт» (если у клиента гривневая карта Visa).

Уйти от двойной конвертации в таких странах можно только в случае, если валюта основного счета вашей карты – доллар (для карт Visa) или евро (для Master Card).

Внимание! с 11.

08.2020 г. при использовании карт Mastercard в долларах или евро для оплаты товаров и услуг в других валютах расходы учитываются по курсу на день платежа. Это позволяет избежать потерь на двойной конвертации по картам Мастеркард, когда окончательная сумма покупки списывается спустя один-три дня.

Как узнать курс конвертации валют при пользовании картой, открытой в Украине?

Курс конвертации валют обычно привязывается к биржевому курсу и/или курсу НБУ. Курс конвертации валюты платежной карты в валюту платежа осуществляется через валюту первой группы классификации, то есть доллар или евро. Поэтому если вы рассчитываетесь гривневой картой VISA CLASSIC в Лондоне, конвертация будет проходить в два этапа: вначале гривна проконвертируется в доллар США, а потом из доллара США в английские фунты.

Двойная конвертация в Приватбанке

Вопрос читателя:

Хочу снова поднять вопрос о конвертации валют по картам Visa/Mastercard, когда валюта карты отличается от валюты операции. Я решил перепроверить сколько же реально с меня списывает банк когда я расплачиваюсь в Английских интернет-магазинах в GBP.

Исходные условия следующие:

имеется карта Visa ПриватБанка.

валюта карты — USD

Комиссия за конвертацию — 0% (Поддержка банка утверждает, что если валюта покупки отличается от USD, происходит конвертация по кросс-курсам системы Visa, БЕЗ дополнительных комиссий)

10.05.2012 совершаю покупку в магазине на сумму 150.36 GBP. В этот момент ПриватБанк замораживает какую-то сумму в USD на моем счету.

14.05.2012 приходит подтверждение и банк списывает уже окончательные 250.22 USD,

То есть фактический курс GBP->USD для данной операции составил 1 GBP = 1.6641 USD.

Если я все правильно понимаю, в случае если валюта карты отличается от валюты транзакции, то система Visa конвертирует валюту транзакции в USD/EUR по своему внутреннему курсу и отправляет в банк. Далее, если валюта карты отличается от USD/EUR, то банк производит дополнительную конвертацию из USD/EUR в валюту карты по своему внутреннему курсу (т. е. возникает двойная конвертация).

е. возникает двойная конвертация).

В данном случае по идее такой двойной конвертации быть не должно было (т.к. валюта карты — USD), конвертацию из GBP в USD должна была осуществить Visa по своему курсу на 14.05.2012 и ровно такая сумма должна была быть списана со счета. (или я ошибаюсь и возможны вариванты???)

Курс системы VIsa для GBP->USD на 14.05.2012 был 1 GBP = 1.61565 USD (курс взят отсюда: http://www.visaeurope.com/en/cardholders/exchange_rates.aspx ).

То есть, если верить сайту Visa, с меня должны были списать 242.93 USD, но в выписке значится сумма которая магическим образом больше на 7.29 USD или ровно на 3%.

Поддержка ПриватБанка утверждает что такую сумму к списанию им прислала Visa и всячески отмалчиваются по поводу того откуда взялась разница ровно в 3%.

Может быть знающие люди просветят могла ли Виза (или кто-то другой) по каким-то причинам увеличить сумму на 3%, могла ли иметь место двойная конвертация или все-таки это просто скрытая комиссия, существование которой ПриватБанк не признает даже будучи зажат в угол фактами?

Ответ: При расчете курса visa на день списания — www.visaeurope.com/en/cardholders/exchange_rates.aspx

в графу «Enter conversion fee (0-5%)» вбиваете «3%» — ставку OIF (Комиссия за конверсию по трансграничной операции) Приватбанка для карт Visa, к-ую плюсует к курсу конвертации МПС Visa при расчете суммы транзакции в валюте билинга (комиссия в пользу Приватбанка), что и позволяет работникам Приватбанка говорить, что данный курс выставила Visa, правда по предварительной договоренности с банком 😉

этакий коммерческий сговор,.. вернее, договор, а проблема в том, что «банк обязан детально раскрыть все комиссии, область применимости комиссий и процесс конвертации при осуществлении трансграничных платежей», что Приватбанк, естественно, не делает.

Это незаконно. Так как применение данной комиссии нигде в тарифах привата не указано, то это обычное административное нарушение-обман потребителя.

Из постановления суда по аналогичной ситуации с ВТБ24 в прошлом году в Санкт-Петербурге (была срытая OIF в 2 %): «Банк допустил обман потребителя, списав с него комиссионное вознаграждение в сумме, не обусловленной тарифами на момент совершения потребителем финансовых операций»

76 51 076 9859 116 603 | Insufficient funds Not sufficient funds Decline, not sufficient funds | 1037 | Decline, not sufficient funds | На балансе карты недостаточно средств | Если на карте баланс больше или равен сумме транзакции, а отказ все-равно происходит по причине недостатка средств, тогда возможны такие причины: — банк-эмитент удерживает дополнительные комиссии с держателя карты.  Это может возникать в случаях погашение кредита посредством интернет-платежа, либо если договор на обслуживание банковской карты предусматривает дополнительные комиссии; Это может возникать в случаях погашение кредита посредством интернет-платежа, либо если договор на обслуживание банковской карты предусматривает дополнительные комиссии;— происходит конвертация из валюты покупки в валюту карты. Убедитесь, что средств на карте достаточно для покрытия комиссии за конвертацию валют. Некоторые банки-эмитенты устанавливают комиссии на конвертацию валют как-правило в пределах 1% | Банк-эмитент (банк, выпустивший карту) |

50 5 9905 180 | Transaction declined Do not honor Do not Honour Transaction declined | 1004 | Do not honor | Не обслуживать | Пожалуй, самый общий и не определенный код отказа. Он может указывать на любые ограничения, наложенные банком-эмитентом, которые банк пожелал оставить не уточненными. Он может указывать на любые ограничения, наложенные банком-эмитентом, которые банк пожелал оставить не уточненными. Возможные причины: — карта заблокирована или на ней установлен статус — на карте не установлен лимит на оплату в интернет, либо этот лимит недостаточный — сработали настройки системы безопасности банка-эмитента — сработали ограничения по сумме или количеству операций по карте у банка-эмитента — банк-эмитент установил ограничения на проведение данного типа транзакций — по карте не разрешены международные платежи (доместиковая карта) — банк-эмитент установил ограничение на транзакции с двойной конвертацией валют (DCC) — банк-эмитент установил ограничения на транзакции в данной валюте — банк-эмитент установил ограничения на транзакции в данной стране — банк-эмитент в США ограничил по карте операции в валюте, отличной от USD — банк-эмитент в США ограничил по карте операции в странах бывшего СНГ и других рисковых регионах | Банк-эмитент (банк, выпустивший карту). Если банк-эмитент не видит данную транзакцию, тогда необходимо обратиться в банк-эквайер (банк, обслуживающий торговую точку) или к платежному провайдеру |

55 055 12 902 9882 9912 | Invalid transaction Invalid transaction card / issuer / acquirer Decline reason message: invalid transaction | 1065 | Invalid transaction | Операция для данной карты или мерчанта не разрешена | Причины могут быть теми же, что и для Do not honor | Если банк-эмитент не видит данную транзакцию, тогда необходимо обратиться в банк-эквайер (банк, обслуживающий торговую точку) или к платежному провайдеру "}»>Банк-эмитент (банк, выпустивший карту). Если банк-эмитент не видит данную транзакцию, тогда необходимо обратиться в банк-эквайер (банк, обслуживающий торговую точку) или к платежному провайдеру |

95 095 61 061 121 9861 9863 | Decline, exceeds withdrawal amount limit Exceeds amount limit Exceeds withdrawal limit Withdrawal limit would be exceeded Withdrawal limit already reached | 1048 | Card exceeds withdrawal amount limit | На карте достигнут лимит по сумме операций в сутки, в месяц или на разовую транзакцию | Возможные причины: — на карте не установлен лимит операций в интернет или он уже достигнут или будет достигнут с текущей транзакцией — общий лимит по сумме для операций покупок по карте уже достигнут или будет достигнут с текущей транзакцией — карта не открыта для расчетов в интернет — на карте не активирован сервис 3D-Secure из-за чего операции в интернет без 3D-Secure пароля попадают под ограничения банка-эмитента | Банк-эмитент (банк, выпустивший карту) |

65 065 82 082 9860 | Activity count exceeded Exceeds frequency limit Maximum number of times used | 1047 | Card exceeds withdrawal frequency limit | На карте достигнут лимит по количеству операций в сутки или в месяц | Возможные причины: — на карте не установлен лимит операций в интернет или он уже достигнут или будет достигнут с текущей транзакцией — общий лимит по количеству операций покупок по карте уже достигнут или будет достигнут с текущей транзакцией — карта не открыта для расчетов в интернет — на карте не активирован сервис 3D-Secure из-за чего операции в интернет без 3D-Secure пароля попадают под ограничения банка-эмитента | Банк-эмитент (банк, выпустивший карту) |

57 119 | Not permitted to client Transaction not permitted on card Transaction not permitted to card Decline, transaction not permitted to cardholder Transaction not permitted to card Not permitted to client Decline, transaction not permitted to cardholder Function Not Permitted To Cardholder | 1063 | Not permitted to client | Транзакция не разрешена для карты или клиента | Возможные причины:\n- данный карточный продукт не расчитан для такого типа операции\n- для данной карты не настроен такой тип операции на стороне банка-эмитента "}»>Банк эмитент отклонил транзакцию так как она не может быть осуществлена для этой карты или клиента. Возможные причины: | Банк-эмитент (банк, выпустивший карту) |

58 120 | Decline, transaction not permitted to terminal Not permitted to merchant The requested service is not permitted for terminal Function Not Permitted To Terminal Txn Not Permitted On Term | 1062 | Not permitted to merchant | Транзакция не разрешена для терминала или мерчанта | Мерчант или терминал настроен некорректно, или данный тип операции не разрешен на стороне банка-эквайера или платежного провайдера. В первую очередь нужно уточнить конфигурацию торговой точки у платежного провайдера и список допустимых операций В первую очередь нужно уточнить конфигурацию торговой точки у платежного провайдера и список допустимых операций | Банк-эквайер (банк, обслуживающий торговую точку) или к платежному провайдеру |

211 N7 9881 | Bad CVV2 Decline for CVV2 Failure CVV2 is invalid Invalid CVV2 Decline Cvv2 failure | 1003 | Invalid CVV2 code | Введен неверный CVV2 код во время проведения платежа | Необходимо проверить CVV2 код на оборотной стороне карты. Код состоит из 3 цифр для Visa/MasterCard/Discover и из 4 цифр для карт American Express. CVV2 код также может называться CVC2, CID, CSC2 код. В некоторых случаях такой код отказа может возвращаться и при вводе неверного срока действия карты.  Стоит обратить внимание, если банк эмитент использует динамический код CVV2, генерируемый на короткий промежуток времени в клиент-банке — срок жизни такого CVV2 кода мог истечь на момент совершения операции | Банк-эмитент (банк, выпустивший карту) |

058 59 059 62 062 9858 104 | Restricted card Restricted status Decline, restricted card Card is restricted Your card is restricted | 1043 | Restricted Card | Операции по карте ограничены | Возможные причины: — операции по карте в данном регионе/стране не разрешены — на карте установлен статус, ограничивающий платежи — для карты не доступны интернет-платежи | Банк-эмитент (банк, выпустивший карту) |

56 056 | Transaction not supported by institution | 1111 | Please use card of other payment system"}»>Your card is not supported. Please use card of other payment system | Данный тип платежной системы не поддерживается | Банк-эквайер или платежный провайдер не поддерживает платежную систему данной карты. Отказ может возникать в таких случаях: — оплата картой локальной платежной системы за рубежом. Например картой платежной системы МИР за пределами РФ, картой платежной системы ПРОСТИР за пределами Украины — оплата картами оплата AMERICAN EXPRESS, Diners Club,JCB, China Union Pay, Discover которые не поддерживаются платежным провайдером — оплата картой Monobank в счет микро-кредитной организации (погашение кредита), либо выдача кредит. Монобанк блокирует операции в адрес МФО по некоторым типам карт | Банк-эквайер (банк, обслуживающий торговую точку) или к платежному провайдеру Монобанк, если карта этого банка |

100 1000 | \""}»> | 1000 | General decline | Общий отказ. | Причины могут быть теми же, что и для Do not honor | Банк-эмитент (банк, выпустивший карту) |

54 101 | Expired card Decline, expired card Expired card Pick-up, expired card Card expired | 1025 | Invalid card expiry date | Истек срок действия карты | Возможные причины — срок действия карты закончился — указан неверный срок действия карты — карта была перевыпущена с новым сроком | Банк-эмитент (банк, выпустивший карту) |

14 111 9852 1012 305113 | Card number does not exist Invalid card number No such card Decline, card not effective Invalid card Wrong card number | 1015 | Invalid card number | Неверный номер карты | Например картой платежной системы МИР за пределами РФ, картой платежной системы ПРОСТИР за пределами Украины\n- оплата картами оплата AMERICAN EXPRESS, Diners Club,JCB, China Union Pay, Discover которые не поддерживаются платежным провайдером\n- операции по карте в данном регионе/стране не разрешены\n- на карте установлен статус, ограничивающий платежи"}»>Возможные причины: | Банк-эмитент (банк, выпустивший карту) |

909 42 7 07 108 9875 207 42 | External Decline Special Condition Special Pickup Pick up card (special) Pick up card, special condition (fraud account) Pick-up, special conditions Decline, refer to card issuer’s special conditions | 1116 | Pick up card, special condition (fraud account) | Владелец карты подозревается в мошенничестве."}»>Специальный отказ банка-эмитента. Владелец карты подозревается в мошенничестве. | Банк-эмитент подозревает держателя карты в мошенничестве, либо система безопасности (антифрод-система) банка эмитента отклонила транзакцию | Банк-эмитент (банк, выпустивший карту) |

122 63 89 | Decline, security violation Security violation | 1117 | Security violation | Отказ по соображениям безопасности | Код отказа может отдаваться как банком-эмитентом, так и банком-экввайером. Возможные причины: — карточный счет заморожен или заблокирован — ограничения правил безопасности (система Antifraud на стороне любого из участников) | Банк-эмитент (банк, выпустивший карту) Банк-эквайер (банк, обслуживающий торговую точку) или к платежному провайдеру |

200 76 114 21 | Invalid account Decline, no account of type requested No To Account | 1015 | Invalid card number | Неверный номер карты или счета | Например картой платежной системы МИР за пределами РФ, картой платежной системы ПРОСТИР за пределами Украины\n- оплата картами оплата AMERICAN EXPRESS, Diners Club,JCB, China Union Pay, Discover которые не поддерживаются платежным провайдером\n- операции по карте в данном регионе/стране не разрешены\n- на карте установлен статус, ограничивающий платежи\n- карта не предназначена для расчетов в интернет"}»>Возможные причины: | Банк-эмитент (банк, выпустивший карту) |

74 074 907 911 910 9872 91 291 82 908 810 | Unable to authorize Decline reason message: card issuer or switch inoperative Destination not available Issuer or switch inoperative Issuer unavailable Time-out at issuer Decline reason message: card issuer timed out Decline reason message: transaction destination cannot be found for routing Transaction timeout | 1089 | Acquiring bank request timeout | Ошибка связи: таймаут | Как правило такая ошибка возникает при проблемах технического характера на стороне любого из участников: банка-эквайера, банка эмитента, платежной системы Visa/MasterCard/МИР/ПРОСТИР и т.д. В первую очередь необходимо обратиться в банк-ээквайер для выяснения причины и определения, на чьей стороне неисправности. "}»>Таймаут при попытке связи с банком-эмитентом. Как правило такая ошибка возникает при проблемах технического характера на стороне любого из участников: банка-эквайера, банка эмитента, платежной системы Visa/MasterCard/МИР/ПРОСТИР и т.д. В первую очередь необходимо обратиться в банк-эквайер для выяснения причины и определения, на чьей стороне неисправности. | Банк-эквайер (банк, обслуживающий торговую точку) или к платежному провайдеру |

15 815 92 | No such card/issuer No such issuer Invalid Issuer | 1015 | Invalid card number | Скорее всего указан неверный номер карты | см. Неверный номер карты | |

811 96 0 | System error | 1049 | Unknown payment system error | Технический сбой | Технический сбой на стороне банка-эквайера | Банк-эквайер (банк, обслуживающий торговую точку) или к платежному провайдеру |

4 04 44 43 200 104 | Pick-up (general, no comments) Pick up card Your card is restricted Hot Card, Pickup (if possible) Hold — Pick up card Pick-up, restricted card Pick-up, card acceptor contact card acquirer | 1115 | Pick up card (no fraud) | Изъять карту | Как правило причиной является блокировка карты по причине утери"}»>Банк-эмитент отклонил транзакцию с сообщением о необходимости изъять карту, если это возможно. Как правило причиной является блокировка карты по причине утери | Банк-эмитент (банк, выпустивший карту) |

| 52 | Number of PIN tries exceeded | 1061 | PIN tries exceeded | Превышен лимит попыток ввода PIN-кода | На карте установлен статус в связи с превышением попыток ввода PIN-кода при оплате в наземных POS-терминалах или использования карты в банкомате. Также причиной может быть то, что карта только что выпущена и первой операцией для нее должна быть операция смены PIN-кода | Банк-эмитент (банк, выпустивший карту) |

205 110 13 567 9913 9867 | Invalid advance amount Decline, invalid amount Invalid amount | 1023 | Invalid amount | Неверная сумма | Если карта открыта в валюте, убедитесь, что сумма транзакции не менее 1 цента доллара США или 1 Евро цента\n- слишком большая сумма\n- из суммы транзакции невозможно ужержать сумму комиссии платежного провайдера. Убедитесь, что сумма транзакции не меньше суммы всех комиссий"}»>Причины отказа: | Банк-эквайер (банк, обслуживающий торговую точку) или к платежному провайдеру, Банк-эмитент (банк, выпустивший карту) |

948 102 202 9934 59 | Suspected fraud Decline, suspected fraud | 1050 | Suspected fraud | Подозрение в мошенничестве | Система безопасности одного из участников процессинговой цепочки подозревает участие карты в мошеннических действиях или в компрометации. Также, возможно, что банк-эмитент заблокировал карту/счет в связи с подозрительными действиями, скиммингом, компрометацией | Банк-эмитент (банк, выпустивший карту) |

800 904 30 030 9874 574 | Format error Decline reason message: format error | 1068 | Format error | Ошибка формата сообщения | Технический сбой при попытке авторизовать транзакцию у банка-эмитента. Вероятно, какие-то из атрибутов транзакции указаны неверно. Необходимо уточнить у банка-эмитента детали, которые вызвали такой отказ. | Банк-эквайер (банк, обслуживающий торговую точку) или к платежному провайдеру |

41 540 208 9840 | Lost Card, Pickup Pick up card (lost card) Lost card Lost card, pick-up Pick-up, lost card | 1044 | Lost card | Карта утеряна | "}»>На карте установлен статус утеряна по заявлению картодержателя. | Банк-эмитент (банк, выпустивший карту) |

93 124 | Violation of law Decline, violation of law | 1050 | Suspected fraud | Транзакция не может быть выполнена: нарушение закона | Банк-эмитент отказал в осуществлении транзакции во избежании нарушения закона | Банк-эмитент (банк, выпустивший карту) |

909 96 | Decline reason message: system malfunction System malfunction | 1066 | System malfunction | Технический сбой | Технический сбой на стороне банка-эквайера | Банк-эквайер (банк, обслуживающий торговую точку) или к платежному провайдеру |

01 02 107 108 | Refer to card issuer Decline, refer to card issuer Decline, refer to card issuer special conditions Refer to issuer | 1097 | Decline, refer to card issuer | Обратиться к банку-эмитенту | Держатель карты должен обратиться в свой банк"}»>Отказ банка-эмитента. Держатель карты должен обратиться в свой банк | Банк-эмитент (банк, выпустивший карту) |

| 201 | Incorrect PIN | 1067 | Incorrect PIN | Неверный PIN | На карте установлен статус в связи с превышением попыток ввода PIN-кода при оплате в наземных POS-терминалах или использования карты в банкомате. Также причиной может быть то, что карта только что выпущена и первой операцией для нее должна быть операция смены PIN-кода | Банк-эмитент (банк, выпустивший карту) |

| 210 | Bad CAVV | 1004 | Do not honor | Неверный CAVV | Причиной может случить либо неверная настройка 3DSecure на карте, либо некорректная реализация Apple/Google Pay токенов на стороне платежной платформы, мерчанта или банка-эквайера"}»>Ошибка возникает при проверке 3DSecure на стороне банка-эмитента. Причиной может случить либо неверная настройка 3DSecure на карте, либо некорректная реализация Apple/Google Pay токенов на стороне платежной платформы, мерчанта или банка-эквайера | Банк-эквайер (банк, обслуживающий торговую точку) или к платежному провайдеру |

43 209 057 9841 | Pick up card (stolen card) Pick-up, stolen card Stolen card Stolen card, pick-up Lost/Stolen Lost or stolen card | 1042 | Stolen card | Карта украдена | Банк-эмитент установил на карте статус «украдена» по обращению держателя карты | Банк-эмитент (банк, выпустивший карту) |

6000 106 | \", \"Merchant is not allowed preauth\""}»> | 1027 | Preauth not allowed | Операция пре-давторизации на разрешена для торговца | Необходимо обратиться к платежному провайдеру или банку-эквайеру для активации двухстадийной оплаты перед пред-авторизацию/завершение (preauth/capture или prepurchase/completion или authorization/sale) | Банк-эквайер (банк, обслуживающий торговую точку) или к платежному провайдеру |

03 3 109 9903 20003 | Invalid merchant Decline, invalid merchant | 1006 | Merchant is not configured correctly | Мерчант настроен некорректно | \nТакже причиной может быть некорректно переданый идентификатор мерчанта в транзакции"}»>Необходимо обратиться к платежному провайдеру или банку-эквайеру для настройки или активации мерчанта или мерчант-аккаунта. | Банк-эквайер (банк, обслуживающий торговую точку) или к платежному провайдеру |

Тарифы и комиссии | ePayService

Входящий

на кошелек в ePayService

Исходящий

на счет физлица или юрлица в банке US

Персональный US счет

Ежегодная абонентская плата

БЕСПЛАТНО

До 29. 03.2021 года

03.2021 года

Получение переводов

ACH и Domestic Wire (по США)

БЕСПЛАТНО

До 29.03.2021 года

Отправление переводов

ACH и Domestic Wire (по США)

БЕСПЛАТНО

До 29.03.2021 года

Входящий

перевод на кошелек в ePayService

Входящий

на кошелек в ePayService

Исходящий

на собственный счет в банке

Исходящий

на счет юрлица в банке

Персональный IBAN для перевода SEPA

Входящий

на ваш IBAN в ePayService

БЕСПЛАТНО

До 29. 03.2021 года

03.2021 года

Исходящий

с вашего IBAN в ePayService

БЕСПЛАТНО

До 29.03.2021 года

Исходящий платеж чеком

в USD по США

Входящий

на ePayService MasterCard®

Исходящий

перевод на WebMoney кошелек (WMZ)

Локальные переводы

Исходящий

перевод на счет в банке

40 USD

Для всех валют ниже

Chinese Yuan Renminbi (CNY)

20 USD

Для всех валют ниже

Денежные переводы на карты Mastercard® & VISA®

До 500 EUR

Перевод на Visa®/Mastercard®

От 500 EUR

Перевод на Visa®/Mastercard®

До 500 USD

Перевод на Mastercard®

От 500 USD

Перевод на Mastercard®

Денежный перевод наличными

До 500 USD

Денежный перевод наличными

От 500 USD

Денежный перевод наличными

До 4500 EUR

Страна получения: Украина

Комиссионные сборы — Neteller

Варианты пополнения

Благодаря целому ряду вариантов пополнения Вашего счета, всегда найдется способ, подходящий именно Вам.

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Empresa de Energia del Quindio

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

International Bank Transfer

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Mister Cash Instant Voucher Payment

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Сбор: 2.5%

Комиссионные сборы в отношении единичных Транзакций пополнения счета на сумму не менее 20 000 USD (или эквивалентной суммы в иной валюту) после вычета любых применимых комиссионных сборов, взимаемых банком или за обмен валют, взиматься не будут. Со всех остальных Транзакций пополнения счета будут взиматься комиссионные сборы по ставке 2.50 %.

Со всех остальных Транзакций пополнения счета будут взиматься комиссионные сборы по ставке 2.50 %.

Комиссия за зарубежную транзакцию

и комиссия за конвертацию валюты: знайте разницу

Комиссия за кредитную карту сложна, а когда дело доходит до комиссии за конвертацию валюты и комиссии за иностранные транзакции, картина становится еще более сложной. Это потому, что обе комиссии могут применяться к одной и той же транзакции.

Когда вы совершаете покупку (или снимаете наличные в банкомате) с помощью кредитной или дебетовой карты, выпущенной в США, в другой стране или онлайн в компании, находящейся в другой стране, эмитент карты, обычно банк, может взимать комиссию за транзакцию за рубежом. от 2% до 3% от покупной цены.В то же время обработчик платежей по кредитным картам, обычно Visa, MasterCard или American Express, взимает дополнительный 1% от стоимости покупки, чтобы конвертировать вашу покупку из иностранной валюты в доллары США. Платите ли вы эти сборы, зависит от кредитной карты или сети банкоматов, которую вы используете.

Ключевые выводы

- Комиссия за транзакцию за границу взимается эмитентом кредитной карты за транзакцию, которая осуществляется за границей или с иностранным продавцом.

- Плата за конвертацию валюты взимается с одной и той же транзакции обработчиками платежей по кредитным картам за конвертацию одной валюты в другую.

- Обе комиссии часто объединяются и называются единой комиссией за зарубежную транзакцию.

- Комиссия за динамическую конвертацию валюты (DCC) может предлагаться продавцом в точке продажи, но не является обязательной для потребителя.

Что такое комиссия за зарубежную транзакцию?

Многие, но не все, эмитенты кредитных и дебетовых карт и сети банкоматов взимают комиссию за транзакцию при покупках или снятии средств, сделанных за границей, или при заказе онлайн у иностранного продавца. Комиссия варьируется, но обычно составляет от 2% до 3% от суммы покупки или снятия в долларах. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Например, предположим, что вы едете в Париж, тратите сумму, эквивалентную 1000 долларов США, в универмаге и снимаете оплату с кредитной карты или оплачиваете ее с помощью дебетовой карты. При 3% комиссии за транзакцию за границу при получении выписки онлайн или по почте вы заметите дополнительную плату в размере 30 долларов. Это результат комиссии за транзакцию за рубежом, взимаемую эмитентом кредитной или дебетовой карты.

В качестве альтернативы предположим, что у вас закончились наличные и вы решили использовать банкомат, который взимает комиссию за транзакцию 3%, чтобы получить 1000 долларов (долларовый эквивалент) в евро.Фактическая стоимость для вас составит 1030 долларов за 1000 евро. Кстати, иногда комиссию за иностранную транзакцию называют комиссией за обмен валюты. Когда-то это называлось комиссией за конвертацию валюты, но теперь это совсем другое (см. Ниже).

Что такое комиссия за конвертацию валюты?

Существует два типа комиссий за конвертацию валюты, которые обычно взимаются продавцом при совершении покупки за границей: комиссии, взимаемые обработчиком платежей по кредитным или дебетовым картам или сетью банкоматов, и комиссии, взимаемые посредством процесса, известного как динамическая конвертация валюты (DCC).

Комиссия за конвертацию валюты — это дополнительная плата за конвертацию транзакции из одной валюты в другую, обычно из местной валюты страны, которую вы посещаете, в доллары США. Когда конвертация выполняется вашей платежной системой по кредитной карте (обычно Visa, MasterCard или American Express), комиссия обычно составляет 1% от суммы покупки в долларах. Согласно одному европейскому исследованию, когда преобразование происходит через DCC, плата обычно выше — до 12%.

Разница между двумя типами комиссий за конвертацию валюты связана с тем, как скоро вы узнаете стоимость конвертации.Когда ваша платежная система кредитной карты взимает комиссию, вы не узнаете истинную стоимость вашей покупки в долларах до тех пор, пока ваша выписка не поступит или не будет опубликована в Интернете. (Вы можете обойти это, используя приложение для обмена валют, такое как XE Currency, и добавив комиссию за транзакцию вашей карты за границу.) С DCC вы сразу увидите разницу в квитанции или на терминале в точке продажи.

(Вы можете обойти это, используя приложение для обмена валют, такое как XE Currency, и добавив комиссию за транзакцию вашей карты за границу.) С DCC вы сразу увидите разницу в квитанции или на терминале в точке продажи.

Поскольку DCC обычно стоит дороже, вам решать, стоит ли вам сразу узнавать ее стоимость.Имейте в виду, что DCC не заменяет комиссию за зарубежную транзакцию вашей кредитной карты. Вы заплатите этот сбор в дополнение к комиссии DCC. Продавец не может просто использовать DCC без вашего согласия. Вы имеете право отказаться.

Есть способы избежать комиссий, в том числе использовать «бесплатную» кредитную карту и отказать DCC в случае предложения.

Собираем вместе

Часто комиссия за зарубежную транзакцию включает комиссию за конвертацию валюты. Например, ваша общая комиссия может составлять 3%, при этом 1% состоит из комиссии за конвертацию валюты, а 2% составляет комиссию за транзакцию.

Visa и MasterCard взимают с эмитента карты комиссию за конвертацию валюты в размере 1%. Эмитент имеет возможность передать эту комиссию вместе с любыми дополнительными комиссиями, которые он решит добавить, и называть все это комиссией за иностранную транзакцию. Некоторые эмитенты карт, особенно проездных, вообще не взимают комиссию. American Express, которая не использует Visa или MasterCard для обработки платежей, взимает комиссию в размере 2,7% с одних карт и отказывается от комиссии с других.

В таблице ниже описаны основные типы комиссий по иностранным кредитным картам, кто их взимает и в каком размере.

| Типы комиссий по иностранным кредитным картам | |||

|---|---|---|---|

| Тип комиссии | , наложенный на | , наложенный | Оценить |

| Внешняя сделка | Операции с зарубежными кредитными картами | Эмитент | от 2% до 3% |

| Конвертация валюты | Конвертация иностранной валюты | Процессор | 1% |

| Динамическое преобразование валют | Переоборудование торговых точек за рубежом | Торговец | от 3% до 12% |

Как избежать комиссий

Будь то комиссия за транзакцию в иностранной валюте или за конвертацию валюты, всегда лучше не платить комиссию. Вот несколько способов избежать или минимизировать сборы при поездках за границу:

Вот несколько способов избежать или минимизировать сборы при поездках за границу:

- Проверьте комиссию по вашей карте в соответствии с «условиями» и, при необходимости, подайте заявку на получение карты «без комиссии» перед поездкой.

- Получите немного наличных перед отъездом из дома, чтобы свести к минимуму поездки к банкомату.

- Проверьте, является ли ваш банк частью глобальной сети банкоматов с «бесплатной» или «недорогой».

- Остерегайтесь мошеннических банкоматов и терминалов, которые пытаются замаскировать DCC.

- Всегда платите в местной валюте и избегайте DCC.

Получите приложение для обмена валют, например XE Currency, чтобы вы всегда знали рыночный обменный курс.

В чем разница? — Советник Forbes

Восторг от международных путешествий часто проявляется в неизведанном и незнакомом. Однако неожиданные расходы, связанные с покупками за границей, вряд ли добавят вам впечатлений от приключений. Однако, если вы планируете заранее, вы можете избавиться от тайны сборов, возникающих при покупке за границей.

Когда вы получаете выписку по кредитной карте, часто через несколько недель после поездки, детали транзакции, скорее всего, затуманены. В целом термины сбивают с толку. Комиссия за конвертацию валюты также называется «комиссией за обмен иностранной валюты», которая может звучать очень похоже на комиссию за иностранную транзакцию.

Кроме того, комиссия за конвертацию валюты часто включается в комиссию за зарубежную транзакцию или включается в цену покупки. Поскольку комиссии за конвертацию валюты не указываются отдельно в вашей выписке, вы можете их никогда не заметить.И если вы попытаетесь сэкономить на комиссии в будущем, вы можете не знать истинной стоимости.

В этой статье мы поможем вам понять разницу между комиссией за иностранную транзакцию и комиссией за конвертацию валюты и что вы можете с этим поделать.

Советы

- Используйте карту без комиссии за международные транзакции при поездках и покупках в Интернете

- Совершать покупки в местной валюте

- Загрузите приложение для конвертации валют перед поездкой

Комиссия за зарубежные операции

Комиссия за зарубежные транзакции — это заранее определенный процент, взимаемый эмитентом вашей кредитной карты за совершение покупки у иностранного продавца. Комиссия четко указана в соглашении о кредитной карте и может варьироваться от 0% до 3%. Перед поездкой определите, какова ваша комиссия за транзакцию за границу и есть ли у вас карта, у которой ее нет.

Комиссия четко указана в соглашении о кредитной карте и может варьироваться от 0% до 3%. Перед поездкой определите, какова ваша комиссия за транзакцию за границу и есть ли у вас карта, у которой ее нет.

Каждый раз, когда вы делаете покупку у иностранного продавца, вы можете обнаружить, что эта комиссия добавляется к вашей покупке. Помните об этих сборах при совершении покупок в Интернете у иностранных продавцов, покупке билета на самолет у иностранной авиакомпании или бронировании отелей и проката автомобилей за границей. Даже если вы не путешествуете регулярно, может быть разумным иметь кредитную карту без комиссии за транзакции за границей, если вы делаете покупки за пределами своей страны.

Сколько вы могли бы заплатить

Если вы сделаете пятнадцать международных покупок по 25 долларов каждая, вы заплатите 11,25 доллара за транзакцию за границу со ставкой комиссии за транзакцию 3%.

Обратите внимание на мелкий шрифт. Если с вашей кредитной карты взимается 1 доллар или 3% от каждой покупки в долларах США, в зависимости от того, что больше, вы можете получить надбавку в 1 доллар за покупку бутилированной воды на 1 доллар.

Если вы планируете международную поездку, дополнительные 3% на такси, еду и отели могут значительно сократить ваш бюджет.Предполагая, что бюджет составляет 3500 долларов, вы можете заплатить намного больше 100 долларов в качестве сборов.

Как избежать комиссий за зарубежные транзакции

Если с вашей кредитной карты взимается комиссия за зарубежную транзакцию, вы можете обменять деньги в своем банке перед поездкой. Выполнение большинства платежей в местной валюте минимизирует ваши комиссии. Но имейте в виду, что ношение больших сумм наличных денег сопряжено со значительным риском. Вы также, вероятно, получите доступ к лучшему курсу, обменяв деньги перед отъездом.Банки обычно взимают комиссию при обмене валюты.

Лучший способ получить наличные за границей в местной валюте — использовать банкомат известного банка и снимать деньги в местной валюте. Есть банки, которые предлагают бесплатное снятие наличных в банкоматах и даже возмещают комиссию, взимаемую банкоматом.

Есть банки, которые предлагают бесплатное снятие наличных в банкоматах и даже возмещают комиссию, взимаемую банкоматом.

Рассмотрите возможность подачи заявки на получение новой кредитной карты без комиссии за зарубежные транзакции перед следующей поездкой. Вы можете поддерживать функции безопасности кредитной карты без дополнительных затрат. Все потребительские карты Capital One и Discover, а также многие кредитные карты с вознаграждением за поездки предоставляются без комиссии за транзакции за рубежом.Экономия от таких карт может быстро увеличиться, особенно если вы используете карту без годовой платы.

Комиссия за конвертацию валюты

К сожалению, комиссия за конвертацию валюты не так проста. В то время как комиссия за иностранную транзакцию всегда взимается эмитентом вашей кредитной карты, комиссия за конвертацию валюты может взиматься платежным оператором кредитной карты или отдельным продавцом.

Если комиссия взимается обработчиком платежей по кредитной карте, Бюро финансовой защиты потребителей указывает, что эти комиссии должны быть указаны в качестве комиссии за транзакцию в соглашении о вашей карте.В большинстве случаев эта комиссия встроена в комиссию за зарубежную транзакцию, назначенную вашей карте. Комиссия за иностранную транзакцию в размере 3% может включать комиссию за иностранную транзакцию в размере 2% и комиссию за конвертацию валюты в размере 1%.

Если ваша кредитная карта не предусматривает комиссий за транзакции за рубежом, эмитент кредитной карты, вероятно, берет на себя комиссию за конвертацию валюты.

Дополнительные комиссии за конвертацию валюты

Обычно покупка у иностранного продавца полностью осуществляется в валюте этого продавца. Владелец карты утверждает сумму покупки в местной валюте, и цена покупки не конвертируется, пока платеж не будет обработан.

При совершении покупки в международном магазине вас могут спросить, хотите ли вы конвертировать вашу покупку в вашу домашнюю валюту. Эта услуга предоставляется в точке продажи как услуга с добавленной стоимостью и позволяет вам узнать конвертированную цену на данный момент. Но не дайте себя обмануть.

Эта услуга предоставляется в точке продажи как услуга с добавленной стоимостью и позволяет вам узнать конвертированную цену на данный момент. Но не дайте себя обмануть.

Хотя поначалу это может показаться разумным способом избежать комиссий, эти сборы дополняют любые комиссии за зарубежные транзакции, которые может взиматься с вашей карты. Эти комиссии, взимаемые продавцом в точке продажи, называются динамической конвертацией валюты или DCC.Вы можете думать о DCC как о дополнительной услуге, и, как и о большинстве услуг, облегчающих жизнь, существует плата за удобство. Даже при использовании DCC с вас обычно будет взиматься комиссия за зарубежную транзакцию банком-эмитентом вашей карты, если на вашей карте нет комиссии за иностранную транзакцию.

Лучше либо загрузить приложение для конвертации валют на свой телефон, либо запомнить обменный курс, чтобы вы могли знать, сколько вы платите в местной валюте, без дополнительной комиссии.

Как работает конвертация валюты

В момент покупки вас спросят, хотите ли вы совершить покупку в местной валюте или в валюте вашей страны.Если вы выберете свою домашнюю валюту, покупная цена будет конвертирована в этот момент, а обменный курс будет опубликован в торговой точке. Почти всегда существует значительная встроенная комиссия. Комиссия за конвертацию валюты будет включена в общую цену, взимаемую с вашей карты, но ваш банк может по-прежнему взимать комиссию за транзакцию за границей.

Стоит отметить, что вы можете получить не лучший курс обмена. Крупные кредитные сети, такие как Visa и Mastercard, договариваются о конкурентоспособных обменных курсах, которые намного лучше, чем курсы, предлагаемые DCC.Практически никогда не рекомендуется принимать курс в долларах, а не в местной валюте. Вместо этого используйте курс доллара в качестве ориентира и знайте, что ваша закупочная цена будет немного ниже, чем та, которая была у вас на момент получения счета.

Существует множество поставщиков DCC. Когда вы совершаете покупку, вы не можете быть уверены, какие ставки связаны с опцией DCC поставщика.

Когда вы совершаете покупку, вы не можете быть уверены, какие ставки связаны с опцией DCC поставщика.

Как избежать комиссии за конвертацию валюты

Покупка в местной валюте: Позволяя эмитенту вашей карты контролировать процесс конвертации, вы гарантируете, что получите хорошо согласованный обменный курс.

Используйте надежную сеть карт: В целях защиты потребителей Mastercard предоставляет нормативы DCC Compliance. Любой поставщик, принимающий Mastercard, должен соблюдать правила Mastercard.

Используйте приложения для конвертации валют: Если вам интересен курс конвертации при покупке, используйте Google или известное приложение для конвертации валют. Вы получите приблизительную стоимость без дополнительных комиссий.

Итог

Всякий раз, когда вы путешествуете за границу или делаете покупки в Интернете у розничного продавца, не находящегося в США.S., выберите карту с нулевой комиссией за зарубежные транзакции и совершайте покупки в кредит в местной валюте. Вы можете сэкономить сотни долларов в международной поездке.

Конвертер валют | Калькулятор преобразования

Воспользуйтесь нашим конвертером валют, чтобы конвертировать более 190 валют и 4 металлов.

Для начала введите значения ниже и рассчитайте сегодняшние обменные курсы для любых двух валют или металлов.

Конвертер валют

Bankrate использует курсы OANDA Rates ™, составленные на основе ведущих рыночных данных и пользующиеся доверием корпораций и властей во всем мире.

Хороший, плохой и уродливый обмен валюты

Автор: Митч Стром • Bankrate.com

Если вы не будете осторожны, комиссия за конвертацию валюты может стоить больше, чем вы ожидаете. Чтобы получить максимальную отдачу от доллара США за границей, обновите свои знания об обмене валюты.

По словам Дугласа Столлингса, старшего редактора Fodor’s Travel, путешественники должны знать о вариантах обмена валюты за границей из-за затрат. «Многие варианты предусматривают огромные скрытые сборы, а с некоторыми местами просто договориться труднее, поскольку они основаны больше на наличных деньгах, чем это привык делать типичный американец», — говорит Столлингс.

«Многие варианты предусматривают огромные скрытые сборы, а с некоторыми местами просто договориться труднее, поскольку они основаны больше на наличных деньгах, чем это привык делать типичный американец», — говорит Столлингс.

По словам Столлингса, вместо пунктов обмена валюты в аэропортах и крупных отелях существуют более удобные и дешевые способы обмена. Хотя некоторые столы рекламируют обмены без комиссии, они по-прежнему приносят значительную прибыль, предлагая высокий курс.

Перед тем, как отправиться в следующую поездку, ознакомьтесь с лучшими и худшими способами обмена валюты, следуя рейтингам Bankrate «большой палец вверх» или «палец вниз»:

| Способы обмена валюты | Рейтинг |

|---|---|

| Кредитная карта | Нравится |

| Дебетовая карта | Нравится |

| Карта предоплаты | нейтральный |

| Обменный пункт в аэропорту или отеле | Недурно |

| Динамическая конвертация валют | Недурно |

| Дорожные чеки | Недурно |

| Аванс наличными | Недурно |

Кредитная карта: Недурно

Кредитные карты предлагают одни из самых низких курсов обмена валют.Карточные компании основывают свои обменные курсы на оптовых ценах, предлагаемых более крупным учреждениям, поэтому вы обязательно получите справедливый курс. Другое дело — комиссии за зарубежные транзакции.

«У большинства людей несколько кредитных карт, и у каждой может быть своя структура комиссии. Вы можете сэкономить на комиссии, совершив несколько звонков перед отъездом и зная, какие карты использовать», — говорит Том Мейерс, главный редактор EuroCheapo.com. , путеводитель по бюджетному путешествию по Европе.

Некоторые крупные компании, выпускающие карты, отменили комиссию за иностранные транзакции со всех своих карт. Другие просто предлагают несколько карт без комиссии за иностранную валюту.

Другие просто предлагают несколько карт без комиссии за иностранную валюту.

В дополнение к картам без комиссии подумайте о получении карты с новейшими технологиями. Мария Брусиловски, пресс-секретарь Travelex Currency Services, говорит, что чипы и ПИН-коды в настоящее время являются предпочтительным способом совершения транзакций по кредитным и дебетовым картам в Европе, а некоторые поставщики принимают только чиповые и ПИН-карты.

«Чип» относится к микрочипу, встроенному в карту для защиты информации о счете. «ПИН-код» относится к личному идентификационному номеру, который владелец карты вводит для авторизации платежа.

Внимание: с чипом и PIN-кодом или без него, предупредите компанию, обслуживающую карту, о том, что вы собираетесь путешествовать. В противном случае он может заморозить вашу карту, посчитав ее украденной.

Дебетовая карта: Нравится

Использование дебетовой карты в банкоматах — один из рекомендуемых способов получения наличных во время зарубежных поездок. «Мы считаем банкомат лучшим выбором с точки зрения удобства, обменного курса и комиссий», — говорит Мейерс.

Стоимость зависит от учреждения. Некоторые взимают фиксированную ставку, другие — процент, а третьи — и то, и другое, говорит Мейерс.Чтобы сэкономить деньги, сведите к минимуму поездки через банкомат.

«Если ваш банк взимает фиксированную ставку за снятие средств, вам, безусловно, следует минимизировать количество посещений банкомата, снимая более крупные суммы каждый раз, когда вы идете», — говорит Мейерс.

И делай уроки. Столлингс говорит, что если вы возьмете деньги из банка, который связан с вашим банком, вы сможете избежать некоторых комиссий.

Внимание: Мейерс советует позвонить в свой банк, прежде чем идти и спрашивать о структуре комиссионных за снятие средств в банкоматах.У каждого банка свои комиссии за снятие дебетовых карт в банкоматах.

Карта предоплаты: Нейтральная

Предоплаченные карты для иностранного использования становятся все более распространенными.![]() Например, одна крупная компания, выпускающая карты, начала предлагать предоплаченные карты без типичных периодических комиссий. Он также не взимает комиссию за иностранные транзакции и взимает ту же ставку, что и его обычная кредитная карта, при конвертации валюты.

Например, одна крупная компания, выпускающая карты, начала предлагать предоплаченные карты без типичных периодических комиссий. Он также не взимает комиссию за иностранные транзакции и взимает ту же ставку, что и его обычная кредитная карта, при конвертации валюты.

Другая компания предлагает предоплаченную карту с чипом и PIN-кодом, которая позволяет путешественникам накапливать евро или фунты и использовать их как дебетовую карту.Они могут быть хорошим вариантом для американцев, путешествующих без карты с использованием чипа и PIN-кода.

Stallings утверждает, что одним из преимуществ предоплаченных дебетовых карт с чипами и PIN-кодами является то, что их можно использовать в автоматах для оплаты билетов на поезд и для оплаты на бензоколонках без персонала и в пунктах взимания платы за проезд на автомагистралях в Европе. Вы фиксируете обменный курс при его загрузке или перезагрузке.

По словам Столлингса, карты предоплаты

также удобны и безопасны, поскольку они сокращают необходимость носить с собой столько же валюты и потому, что для вывода средств обычно требуется PIN-код.

Внимание: Stallings предупреждает, что некоторые предоплаченные дебетовые карты могут иметь значительную комиссию, могут использоваться не везде и могут оставить вас без средств в случае кражи. Он советует прочитать мелкий шрифт перед покупкой.

Пункт обмена валют в аэропорту или в отеле: Недурно

Обменные пункты

в аэропорту предлагают одни из самых высоких курсов обмена валют, а это значит, что вы платите больше в долларах за конвертацию.

Мейерс из EuroCheapo.com рекомендует пройти мимо стойки обмена валюты по прибытии или в зону выдачи багажа в аэропорту.«Эти компании платят большие деньги за аренду этих помещений, и они компенсируют это за счет платы за обслуживание и плохих обменных курсов», — говорит он.

Обменные пункты

в аэропорту зависят от их удобства, чтобы зарабатывать деньги. Лучше найти банкомат в аэропорту и использовать дебетовую карту для получения наличных.

Обменные пункты в отелях такие же дорогие, но по другой причине. «Отели, которые до сих пор предлагают эту услугу, обычно дают ужасный обменный курс, потому что весь процесс доставляет им хлопоты», — говорит Мейерс.

Внимание! Не дайте себя обмануть, увидев на прилавке обмена валюты табличку с надписью «Никаких комиссий и комиссий». Мейерс говорит, что они будут зарабатывать деньги за счет более высоких обменных курсов, даже если они не взимают с вас прямую комиссию.

Динамическая конвертация валют: Недурно

Некоторые компании-эмитенты кредитных карт предоставляют потребителям из США возможность производить оплату в долларах США или местной валюте во время транзакции за границей. Это называется динамической конвертацией валюты. Если вы не будете осторожны, динамическая конвертация валюты может стоить вам много времени.

«В первую очередь в Европе, динамическая конвертация валюты позволяет оплачивать покупки по кредитной карте в местной валюте. Хотя это кажется удобным, это одно из худших предложений в путешествиях, и его всегда следует избегать», — говорит Фодорс Столлингс.

По словам Мейерса, во время путешествий всегда лучше платить в местной валюте. «Местный банк конвертирует их обратно в евро, а затем ваш банк в США снова конвертирует их в доллары. Это добавляет дополнительную конверсию, что хорошо для банков, но не для вас», — говорит Мейерс.

Дополнительная конвертация означает, что вы заплатите больше комиссии. «По сути, вы платите дважды за каждую транзакцию динамической конвертации валюты — один раз в собственный банк за право использования карты за границей, а второй раз в компанию, обрабатывающую транзакцию», — говорит Столлингс.

Внимание: согласно Stallings, вы должны настаивать на том, чтобы ваша транзакция оплачивалась в местной валюте или просто наличными.

Дорожные чеки: Недурно

Продажи дорожных чеков снижаются, поскольку путешественники осваивают новые технологии и более удобные способы оплаты, говорит Брусиловский из Travelex Currency Services. По данным Федеральной резервной системы США, количество дорожных чеков достигло пика в 1990-х годах, но с тех пор их использование сократилось. На их пике сумма дорожных чеков составляла более 9 миллиардов долларов. Сейчас их всего около 4 миллиардов долларов.

По данным Федеральной резервной системы США, количество дорожных чеков достигло пика в 1990-х годах, но с тех пор их использование сократилось. На их пике сумма дорожных чеков составляла более 9 миллиардов долларов. Сейчас их всего около 4 миллиардов долларов.

Но они все еще могут обеспечить безопасность, говорит Мейерс. «Многие зарубежные компании по-прежнему принимают дорожные чеки, если они выставлены в евро», — говорит он. Но если они выставлены в долларах, вам нужно будет конвертировать их в банке или на валютной стойке, что может означать комиссию или низкий курс конвертации.

Внимание: несколько сотен долларов дорожных чеков могут стать хорошим резервом на случай, если у вас возникнут проблемы с карточками или вы потеряете кошелек, — говорит Мейерс.

Получение наличными: не нравится

Получение аванса наличными на вашу кредитную карту — простой способ обанкротить банк, вне зависимости от того, находитесь ли вы за границей или в США.

Ваша карта может предлагать справедливый курс обмена валюты, но процентная ставка по авансам наличными может быть высокой. По некоторым картам процентные ставки по авансу наличными составляют более 20 процентов, и проценты начинают начисляться, как только вы забираете аванс.Например, для бонусной карты одного банка годовая процентная ставка аванса наличными, или годовая процентная ставка, составляет 24,9 процента. Также взимается комиссия за получение аванса.

«Перед отъездом позвоните в свой банк и спросите, сколько он взимает за выдачу наличных за границу», — говорит Мейерс.

Внимание: если вы в затруднительном положении, возможно, стоит взять аванс наличными. Просто убедитесь, что вы выплачиваете его до того, как начисляются проценты.

Что такое комиссия за зарубежную транзакцию? (+ детали по карте)

Важнейшие чтения, доставляются еженедельно

Подпишитесь, чтобы каждую неделю получать самые важные новости недели в свой почтовый ящик.

Ваш путь по кредитным картам официально начался.

Следите за своим почтовым ящиком — мы скоро отправим ваше первое сообщение.

Вы только что вернулись из дорогостоящей поездки за границу и, просматривая выписку по кредитной карте, заметили ожидаемые расходы на авиабилеты, проживание и питание, а также сборы за «зарубежные транзакции». Что все это значит?

Комиссия за зарубежную транзакцию — это комиссия, обычно 3 процента, которую многие эмитенты кредитных карт и платежные сети добавляют за каждую транзакцию, совершенную за границей.Как и багаж и паспорта, сборы за международные транзакции уже много лет являются стандартной частью международных поездок. Однако, согласно исследованию CreditCards.com, с каждым годом все больше карт снимают эту плату. Если вы ищете кредитную карту без комиссии за зарубежную транзакцию, существует множество вариантов.

Это хорошая новость для путешественников, у которых есть бесплатная карта. Однако, если у вас есть карты, которые все еще взимают комиссию за зарубежную транзакцию — или вы просто не знакомы с общей комиссией — вот тонкости этой конкретной комиссии и советы по избежанию дополнительных сборов при поездках за границу.

Каковы комиссии за зарубежные транзакции?

Комиссия за зарубежную транзакцию, также называемая комиссией за международную транзакцию, взимается с держателей карт, когда они покупают товары за границей или когда они совершают покупки, которые используют зарубежный банк для обработки транзакции. Обычно комиссия за зарубежные транзакции составляет около 3%.

Почему? «Потому что банки должны конвертировать ваши потраченные деньги в доллары США, чтобы они могли пополнить ваш счет», — сказала Виктория Л. Филлет, финансовый советник Roosevelt Wealth Management в Нью-Йорке.Это преобразование стоит денег, и некоторые банки, выпускающие карты, перекладывают эти расходы на потребителей в виде комиссий за транзакции за рубежом.

По словам Нессы Феддис, вице-президента и старшего советника Американской ассоциации банкиров, комиссии за зарубежные транзакции также помогают банкам компенсировать более высокие риски мошенничества, связанные с международными транзакциями. «Есть риски и издержки, связанные с любой конвертацией денег», — сказала она.

«Есть риски и издержки, связанные с любой конвертацией денег», — сказала она.

Взимает ли моя карта комиссию за зарубежные транзакции?

- Не уверены, что с вашей кредитной карты будет взиматься комиссия за зарубежные покупки? Ознакомьтесь с условиями использования карты.

- Раньше было гораздо труднее узнать. В течение многих лет обвинения не разглашались, пока коллективные иски не вынудили их изменить.

- В 2006 году Visa, Mastercard и Diners Club и их банки-эмитенты договорились о компенсации в размере 336 миллионов долларов за сокрытие комиссий за иностранные транзакции.

- В рамках соглашения 10 млн потребителей получили возмещение, и банки согласились раскрыть размер комиссии.