Лучший вклад для пенсионеров с высоким процентом: Вклады для пенсионеров с максимальными процентами, ставки по пенсионным депозитам в 2021 году для физических лиц

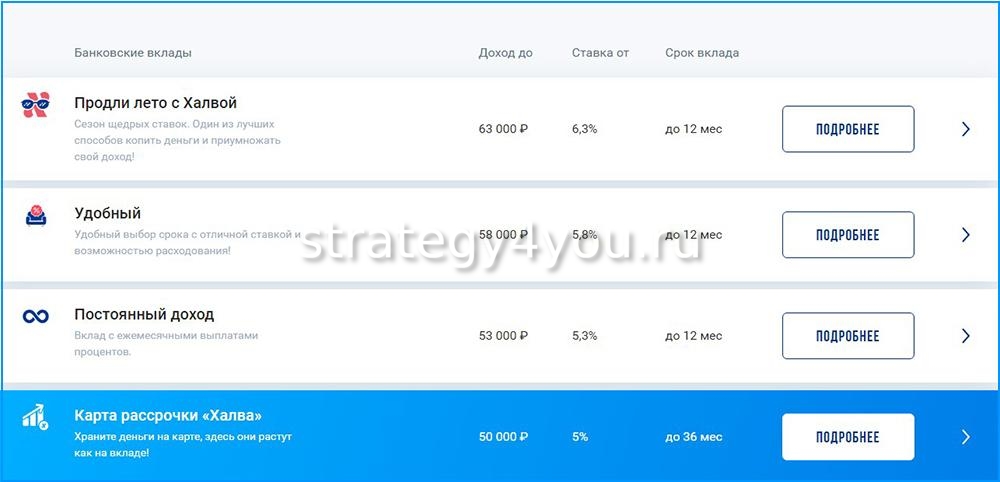

Вклад «Пенсионный Плюс» с высокими процентными ставками до 6,55% в Россельхозбанке с условиями на 2020 год в рублях для пенсионеров

А

Адыгейский

Алтайский

Амурский

Архангельский

Б

Башкирский

Белгородский

Брянский

Бурятский

В

Владимирский

Волгоградский

Воронежский

Д

Дагестанский

И

Ивановский

Ингушский

Иркутский

К

Кабардино-Балкарский

Калининградский

Калужский

Камчатский

Кемеровский

Кировский

Коми

Костромской

Краснодарский

Красноярский

Курский

Л

Липецкий

М

Марийский

Мордовский

Московский ЦРМБ

Н

Нижегородский

Новгородский

Новосибирский

О

Омский

Оренбургский

Орловский

П

Пензенский

Пермский

Приморский

Псковский

Р

Ростовский

Рязанский

С

Самарский

Санкт-Петербургский

Саратовский

Сахалинский

Свердловский

Смоленский

Ставропольский

Т

Тамбовский

Татарстанский

Тверской

Томский

Тувинский

Тульский

Тюменский

У

Удмуртский

Ульяновский

Х

Хабаровский

Ц

Центр корпоративного бизнеса

Ч

Челябинский

Чеченский

AstraZeneca вызвала осложнения в Европе – Коммерсантъ FM – Коммерсантъ

Страны ЕС ставят на паузу вакцинацию препаратом компании AstraZeneca. Все из-за нескольких случаев возникновения тромбоэмболии у привитых людей. Их зафиксировали в Австрии и Нидерландах. В итоге Дания на две недели приостановила вакцинацию препаратом AstraZeneca. За ней последовали Норвегия, Италия и Исландия. Все это происходит на фоне ухудшения ситуации с коронавирусом в Европе, а также срывом поставок вакцин. Подробности — у Владислава Викторова.

Все из-за нескольких случаев возникновения тромбоэмболии у привитых людей. Их зафиксировали в Австрии и Нидерландах. В итоге Дания на две недели приостановила вакцинацию препаратом AstraZeneca. За ней последовали Норвегия, Италия и Исландия. Все это происходит на фоне ухудшения ситуации с коронавирусом в Европе, а также срывом поставок вакцин. Подробности — у Владислава Викторова.

Несколько недель назад 49-летняя медсестра из Австрии получила первую дозу вакцины AstraZeneca. Через десять дней женщину доставили в больницу, где она скончалась из-за тяжелых нарушений свертываемости крови. У ее 35-летней коллеги, которая также получила первую дозу из этой партии, развилась тромбоэмболия легочной артерии, но она пошла на поправку. Это сильно напугало европейских специалистов, и в качестве перестраховки страны приостановили вакцинацию препаратом AstraZeneca, пока идет разбирательство.

Однако связать прививку с тромбозом довольно сложно, отмечает врач-терапевт, научный журналист Алексей Водовозов: «Чисто теоретически, конечно, можно себе представить тромбозы на фоне любой вакцины, просто потому, что это парентеральное вмешательство. С другой стороны, это не внутривенное введение, мы вводим внутримышечно.

Никаких специализированных веществ, которые могли бы спровоцировать тромбоз, в этих вакцинах нет, ни в одной из них.

Такие случаи все-таки нужно, действительно, доказывать. И вот у меня складывается ощущение, что AstraZeneca топят».

За последнее время AstraZeneca неоднократно оказывалась в центре внимания из-за вероятных побочных эффектов от вакцины. Несколько летальных случаев было зафиксировано в Италии и Эстонии. В январе австралийские иммунологи потребовали от правительства приостановить внедрение препарата в массовый оборот из-за низкой эффективности в 62%. Власти ЕС критиковали руководство компании из-за срыва поставок. Кажется, все идет к тому, что вскоре страны могут полностью отказаться от этой вакцины.

Но в нынешних условиях это невозможно, говорит директор по развитию компании RNC Pharma Николай Беспалов: «Проблемы возникают не только по отношению вакцины AstraZeneca. Но, к сожалению, альтернатив вакцинации сейчас нет. О конкуренции говорить не приходится. Во-первых, в Европе действуют очень серьезные ограничительные протекционистские меры, так они защищают свой рынок от проникновений на него поставщиков, скажем, из России, из Китая. С другой стороны, тех объемов, которые сейчас они производят, объективно не хватает. Поэтому, конечно, отказаться от одного из продуктов просто немыслимо».

Но, к сожалению, альтернатив вакцинации сейчас нет. О конкуренции говорить не приходится. Во-первых, в Европе действуют очень серьезные ограничительные протекционистские меры, так они защищают свой рынок от проникновений на него поставщиков, скажем, из России, из Китая. С другой стороны, тех объемов, которые сейчас они производят, объективно не хватает. Поэтому, конечно, отказаться от одного из продуктов просто немыслимо».

На этом фоне Reuters сообщает, что американская Pfizer намерена увеличить производство своей вакцины почти до 2,5 млрд доз в этом году. При этом пока в Европе вакцин не хватает. Во многом из-за политики ЕС, при которой они распределяются между странами непосредственно через Брюссель.

Причем проблемы возникают даже у крупнейших членов союза, говорит собственный корреспондент “Ъ FM” в Париже Дарья Злотникова:

«Правительство во главе с премьер-министром считает, что нынешние темпы вакцинации позволят выйти из карантина примерно к середине апреля.

Насколько это удастся — непонятно, поскольку с препаратами вопрос пока что до конца не решен. Не хватает, конечно, вакцины Pfizer. Вакцина AstraZeneca не пользуется большой популярностью, некоторые даже отказываются ей прививаться, поскольку есть много сомнений в ее безопасности и эффективности».

В самой AstraZeneca заявляют о безопасности своей вакцины, что доказано клиническими испытаниями. Даже Европейское агентство по лекарственным средствам, несмотря на то, что продолжает проверку, не рекомендует отказываться от препарата. Хотя сообщения о любых негативных последствиях от вакцинации снижают доверие людей к прививкам, что может поставить под угрозу всю кампанию, отмечает председатель российской ассоциации фармацевтического маркетинга Герман Иноземцев: «Когда речь идет о миллионах привитых, всегда в каком-то проценте случаев будут состояния организма, которые могут быть связаны, а могут быть не связаны с вакцинацией. Но, судя по всему, уровень скептицизма по отношению к вакцинации в Европе гораздо ниже, чем в регионах России. Пока что процент провакцинированных крайне низок, и он ограничен доступностью вакцины хоть европейской, хоть американской, хоть российской».

Пока что процент провакцинированных крайне низок, и он ограничен доступностью вакцины хоть европейской, хоть американской, хоть российской».

Впрочем накануне ЕС зарегистрировала четвертую вакцину, но это не «Спутник V», а американская Johnson & Johnson. Российский препарат все еще изучает Европейское агентство по лекарственным средствам. Впрочем, это не мешает некоторым членам ЕС закупать «Спутник» и без одобрения регулятора. И, как говорят эксперты, на фоне всех трудностей, в ближайшее время интерес к российской вакцине может только вырасти.

Инфляция – хорошо или плохо?

Как макроэкономика влияет на нашу жизнь и что с этим делать.

В конце года принято подводить итоги, и в масштабах страны одним из главных итогов является инфляция за год. Все мы ходим в магазины и видим, что цены каждый год растут. Почему это происходит? Разве нельзя сделать так, чтобы стоимость товаров и услуг не увеличивалась, а снижалась? Есть ли взаимосвязь между ценниками в магазинах и процентами по кредитам? Попытаемся ответить на эти вопросы.

Можно ли «заморозить» цены?

Уже почти три десятилетия Россия живет по принципам рыночной экономики. А это значит, что цены на большинство товаров и услуг устанавливает рынок – соотношение спроса и предложения.

В рыночной экономике цена товара или услуги – это своего рода средство общения покупателей и производителей. Скажем, пекарня решила выпекать пончики с вишневой и яблочной начинкой. Но покупателям нравятся пончики с вишневой начинкой, а с яблочной не нравятся. Первые пончики распродаются, а вторые нет.

В нормальной ситуации пекарня понизит цену на непопулярные пончики и увеличит цену на те, которые нравятся покупателям. Конкуренты из соседней пекарни тоже начнут выпекать пончики с вишневой начинкой, причем по более низкой цене, чтобы пончики покупали именно у них. Чтобы не потерять покупателей, первая пекарня также вынуждена будет снизить цену.

Иначе говоря, цена – важный сигнал, позволяющий регулировать спрос и предложение, а в конечном счете лучше удовлетворять потребности каждого человека.

Можно ли заморозить цены? Наверное, можно, но тогда покупатель и производитель потеряют эту связь. Пекарням не будет смысла производить больше популярных вишневых пончиков, и в итоге они станут дефицитным товаром. Иными словами, прямое регулирование цен неминуемо приведет к дефициту одних товаров и невостребованности других, а в итоге – к уничтожению конкуренции в экономике и снижению ее эффективности. Зачем стараться делать лучший товар, зачем стремиться сделать его более дешевым, если цена от этого все равно не изменится?

Так ли плоха инфляция?

Инфляцию принято ругать. Покупателям не нравится, когда цены в магазинах растут. Впрочем, в условиях рыночной экономики цены могут и падать – такое явление называется дефляцией (противоположное инфляции). Наверное, дешевеющие товары и услуги сначала обрадуют людей. Однако для экономики, а соответственно, для всех нас этот процесс может оказаться гораздо хуже, чем инфляция.

Возьмем ту же пончиковую. Если цены на ее продукцию постоянно снижаются, значит, снижается и выручка заведения. Значит, уменьшится зарплата сотрудников, а кто-то, возможно, будет уволен. Значит, сама пончиковая начнет покупать товары более низкого качества. Соответственно, уменьшится выручка и производителей муки, и сельхозпредприятия, которое выращивают пшеницу. Оно не сможет купить новый комбайн, уменьшив выручку завода по производству комбайнов. По цепочке эффект дефляции распространится на всю экономику. И этот эффект, к сожалению, будет негативным.

Цены будут ниже, но в целом покупатели перестанут покупать, магазины перестанут продавать, предприятия – производить. Наступит экономический апокалипсис.

Это практически аксиома экономики: при небольшой стабильной инфляции экономика растет. Растут доходы всех. Стабильный уровень инфляции позволяет предприятиям планировать свою деятельность, запускать новые бизнес-проекты и развиваться.

Кроме того, при инфляции увеличиваются и налоговые отчисления, а значит, и расходы на социальную сферу: зарплату учителям и врачам, новые дороги, больницы, детские сады.

Эксперты считают, что для России 4% – оптимальный уровень годовой инфляции.

– Цель Банка России – обеспечение ценовой стабильности, удержание инфляции вблизи 4%. Низкая, предсказуемая инфляция является необходимым условием для сохранности доходов и сбережений. Все решения по ключевой ставке, которые принимает Совет директоров Банка России, направлены на достижение нашей цели по инфляции, – говорит Алексей Заботкин, директор департамента денежно-кредитной политики Банка России.

Реально ли удержать инфляцию в 4%?

В прошлом году инфляция в России составила 2,5%. Это рекордно низкое значение для нашей экономики. В текущем году потребительская инфляция должна уложиться в рамки 3,8–4,2%. Такую задачу ставит перед собой Центральный банк. Это явление называется таргетированием инфляции, (англ. target – цель).

Понятно, что речь не идет о том, чтобы все товары и услуги подорожали на 4%. Речь идет о среднем значении определенной корзины потребительских товаров и услуг. Что-то подорожает больше, что-то меньше, а что-то и вовсе, по законам рынка, подешевеет. Но итоговая цель, которую ставят перед собой финансисты в государственном масштабе – чтобы в итоге потребительская корзина по итогам года увеличилась в цене не больше чем на 4%.

А правду ли говорит статистика?

Люди часто думают, что статистика что-то недоговаривает. Жизненный опыт свидетельствует о том, что цены растут значительно быстрее, чем нам об этом рассказывают по телевизору. Особенно если подорожал любимый сорт колбасы или смартфон, который вы только что собрались купить.

Еще один важный момент: у каждого своя инфляция. Люди с более высокими доходами, например, предпочитают импортную продукцию, рост цен на которую зависит от курса валют.

Но статистика беспристрастна: она сухо фиксирует всю совокупность цен, в том числе те, которые идут вниз. Для Центробанка важно сохранить удорожание продуктов и услуг в совокупности в целевом диапазоне 3–4%.

В России уровень инфляции измеряется так же, как и в большинстве стран мира. Берется потребительская корзина, состоящая из примерно 500 товаров и услуг, необходимых человеку. Также учитывается частота приобретения тех или иных продуктов.

Может ли Центробанк влиять на инфляцию?

Может и влияет. Банк России отвечает за то, чтобы колебания потребительских цен не были слишком большими или слишком маленькими. Регулятор выступает за стабильную низкую инфляцию, которая позволяет экономике стабильно развиваться. Достигается это с помощью реализации денежно-кредитной политики.

Основной инструмент этой политики – ключевая ставка Центробанка. Это тот процент, под который коммерческие банки занимают деньги у ЦБ или, наоборот, кладут их туда. Экономисты Банка России подсчитывают, какой уровень ключевой ставки необходим в конкретных условиях, чтобы инфляция находилась в целевых границах, а экономика росла.

Как ключевая ставка влияет на инфляцию?

Очень просто: Центробанк через ключевую ставку определяет стоимость денег для экономики. Если ставка растет, растет и стоимость кредитов, которые коммерческие и государственные банки дают частным лицам и организациям. Если кредиты дорожают, мы принимаем решение повременить с покупками – попозже купим в кредит квартиру, автомобиль или смартфон. В итоге снижается покупательная способность, за ней спрос и, соответственно, инфляция. Это касается всех сфер экономики: производства, сельского хозяйства, услуг.

И обратная ситуация. Если Центробанк снижает ключевую ставку, кредиты становятся дешевле. Денег в экономике становится больше, спрос увеличивается. Люди охотнее покупают более дорогие товары, например недвижимость, автомобили или бытовую технику. Рост спроса влечет за собой рост цен. Влияние происходит не одномоментно. Вся цепочка занимает в среднем 3–6 кварталов.

Влияние происходит не одномоментно. Вся цепочка занимает в среднем 3–6 кварталов.

Люди без экономического образования мало знают о ключевой ставке, но она, как притяжение Земли: всегда есть и на все влияет. Каждый из нас сталкивается с ключевой ставкой постоянно: когда идем за продуктами в магазин, когда берем кредит или открываем вклад в банке.

Может ли ЦБ резко снизить ключевую ставку?

Снизить ключевую ставку, а значит, и стоимость кредитов, конечно, можно. Только нужно ли это делать? Казалось бы, можно резко взять и снизить ставку – и сразу у людей появятся деньги, граждане пойдут их тратить, предприятия заработают более активно, и экономика устремится ввысь.

На самом деле не все так просто. Дешевые деньги не всегда благо для экономики. Набрать кредитов и купить все, что душа пожелает, можно. Но сможет ли человек или организация отдать все, что он назанимал? В этом случае велик риск невозврата кредитов, роста банкротств и дефолтов.

Разовый «вброс» денег в экономику неизбежно влечет за собой разгон инфляции, и позитивный эффект сразу перекрывается негативным: сегодня ты купил все, что хотел, а завтра все опять подорожало, и необходимые товары и услуги перестали быть доступными. Значит, нужны новые вливания денег, от которых экономика становится зависимой, как наркоман от очередной дозы.

В итоге и экономика страны в целом, и каждый отдельный человек окажутся в беде, и ни о каком положительном эффекте от снижения ключевой ставки речи идти уже не будет.

На самом деле рост денежной массы в экономике может быть благотворным, только когда он подкрепляется реальным ростом количества и качества производимых товаров и услуг. И ключевая ставка – это как чаша весов, которая постоянно балансирует, давая возможность вливать в экономику именно столько денег, сколько она способна «переварить». Именно за этим и следят экономисты Банка России.

Можно ли посчитать личную инфляцию?

У каждого человека своя инфляция. Потребительская корзина каждого конкретного человека или семьи, конечно, отличается от среднестатистической. Кроме того, в каждом регионе страны инфляция имеет свои отличительные особенности в зависимости от множества факторов. Например, в южных сельскохозяйственных регионах цены на продукты питания в сезон могут очень сильно падать, а в северных областях это падение может быть почти незаметным. Зимой же овощи и фрукты там дорожают значительно больше.

Потребительская корзина каждого конкретного человека или семьи, конечно, отличается от среднестатистической. Кроме того, в каждом регионе страны инфляция имеет свои отличительные особенности в зависимости от множества факторов. Например, в южных сельскохозяйственных регионах цены на продукты питания в сезон могут очень сильно падать, а в северных областях это падение может быть почти незаметным. Зимой же овощи и фрукты там дорожают значительно больше.

Чтобы спрогнозировать свою жизнь, экономно тратить и выгодно приобретать, можно посчитать свою, индивидуальную «инфляцию». Для этого нужно составить свою собственную потребительскую корзину, в которую надо включить то, что вы потребляете с постоянной периодичностью: продукты питания, одежду, услуги, лекарства, развлечения и т. д.

Составьте таблицу с ценами из вашей личной потребительской корзины и фиксируйте цены ежемесячно хотя бы на протяжении года. Если период наблюдения будет короче, то результат расчетов может быть не совсем корректным.

На основе наблюдений высчитайте собственный индекс инфляции. Это сделать легко: разделите стоимость корзины в конце периода наблюдения на стоимость этой же корзины в конце периода наблюдения. Лучше это сделать так, как считается официальная инфляция: месяц текущего года стоит сравнивать с месяцем предыдущего.

Из такой таблицы будет понятно, когда лучше покупать те или иные товары и какой рост доходов вам необходим, чтобы качество жизни не снижалось, а росло. Все это поможет сформировать собственную экономическую стратегию и спланировать свою жизнь.

Подробнее об инфляции и о том, как посчитать собственный индекс цен, смотрите по ссылке.

Подписаться ВКонтактеПодписаться в FacebookПодписаться в Telegram

Подписаться на рассылкуСообщить новость

10 лучших инвестиций с низким уровнем риска в марте 2021 года

Несмотря на то, что экономика США в значительной степени выбралась из глубины 2020 года, в 2021 году на пути к успеху еще может быть немало потрясений. Фондовый рынок пережил существенный скачок во второй половине прошлого года, и инвесторы все еще могут захотеть для поддержания дисциплины в случае, если рынок остынет. Создание портфеля, в котором есть хотя бы несколько менее рискованных активов, может быть полезным, чтобы помочь вам преодолеть будущую волатильность на рынке.

Фондовый рынок пережил существенный скачок во второй половине прошлого года, и инвесторы все еще могут захотеть для поддержания дисциплины в случае, если рынок остынет. Создание портфеля, в котором есть хотя бы несколько менее рискованных активов, может быть полезным, чтобы помочь вам преодолеть будущую волатильность на рынке.

Разумеется, компромисс заключается в том, что при снижении подверженности риску инвесторы, вероятно, увидят более низкую доходность в долгосрочной перспективе. Это может быть хорошо, если ваша цель — сохранить капитал и поддерживать стабильный поток процентного дохода.

Но если вы стремитесь к росту, подумайте также о стратегиях инвестирования, которые соответствуют вашим долгосрочным целям. Даже у инвестиций с более высоким риском, таких как акции, есть сегменты (например, дивидендные акции), которые снижают риск, но при этом обеспечивают привлекательную долгосрочную доходность.

Что следует учитывать

В зависимости от того, насколько вы готовы рискнуть, есть несколько возможных сценариев:

- Нет риска — вы никогда не потеряете ни цента своей основной суммы.

- Некоторый риск — разумно сказать, что со временем вы либо выйдете на уровень безубыточности, либо понесете небольшие убытки.

Однако есть два улова: инвестиции с низким уровнем риска приносят более низкую доходность, чем вы могли бы найти где-либо еще с риском; а инфляция может подорвать покупательную способность денег, хранящихся в инвестициях с низким уровнем риска.

Таким образом, если вы сделаете выбор в пользу инвестиций с низким уровнем риска, вы, скорее всего, со временем потеряете покупательную способность. Именно поэтому игры с низким уровнем риска делают более выгодные краткосрочные инвестиции или дают возможность пополнить запасы вашего чрезвычайного фонда. Напротив, инвестиции с более высоким риском лучше подходят для более высокой долгосрочной прибыли.

Вот лучшие инвестиции с низким уровнем риска в марте 2021 года:

- Высокодоходные сберегательные счета

- Сберегательные облигации

- Депозитные сертификаты

- Фонды денежного рынка

- Казначейские векселя, векселя, облигации и TIPS

- Корпоративные облигации

- Акции, выплачивающие дивиденды

- Привилегированные акции

- Счета денежного рынка

- Фиксированный аннуитет

Обзор: лучшие инвестиции с низким уровнем риска в 2021 году

1.

Высокодоходные сберегательные счета

Высокодоходные сберегательные счета

Хотя с технической точки зрения сберегательные счета не являются инвестициями, они предлагают умеренную прибыль на ваши деньги. Вы найдете самые прибыльные варианты, выполнив поиск в Интернете, и вы можете получить немного больше, если захотите проверить прейскуранты и присмотреться к ним.

Зачем инвестировать: Сберегательный счет полностью безопасен в том смысле, что вы никогда не потеряете деньги. Большинство счетов застрахованы государством на сумму до 250 000 долларов на каждый тип счета в банке, поэтому вам будет выплачена компенсация, даже если финансовое учреждение обанкротится.

Риск: Наличные деньги не теряют в долларовой стоимости, хотя инфляция может подорвать их покупательную способность.

2. Сберегательные облигации

Как и сберегательные счета, сберегательные облигации США, строго говоря, не являются инвестициями.

Скорее, это «инструменты сбережений», — говорит Маккайла Брейден, бывший старший советник Министерства финансов США, которое управляет TreasuryDirect.gov.

Через TreasuryDirect Казначейство продает два типа сберегательных облигаций: облигацию EE и облигацию I.

«Облигация I — хороший выбор для защиты от инфляции, потому что вы получаете фиксированную ставку, и уровень инфляции добавляется к ней каждые шесть месяцев», — говорит Брейден, имея в виду надбавку за инфляцию, которая пересматривается дважды в год.

Зачем инвестировать: Сберегательные облигации серии EE приносят проценты до 30 лет, и они приносят фиксированную доходность, если они были выпущены в мае 2005 года или позже. Если сберегательная облигация США погашается до пяти лет, взимается штраф в размере процентов за последние три месяца.

Риск: Сберегательные облигации США практически не имеют риска, а также могут приносить небольшую прибыль или вообще не приносить никакой прибыли. Так что со временем вы, вероятно, потеряете покупательную способность.

3. Депозитные сертификаты

Банковские компакт-диски всегда защищены от потери на счете, обеспеченном FDIC, если вы не заберете деньги раньше. Чтобы найти самые выгодные тарифы, поищите в Интернете и сравните, что предлагают банки.

Зачем инвестировать: При использовании компакт-диска банк обещает выплатить вам установленную процентную ставку в течение определенного срока, если вы оставите компакт-диск нетронутым до истечения срока.

На некоторых сберегательных счетах выплачивается более высокая процентная ставка, чем на некоторых компакт-дисках, но для этих так называемых высокодоходных счетов может потребоваться большой депозит.

Риск: Если вы удалите средства с компакт-диска раньше, вы обычно потеряете часть заработанных процентов. Некоторые банки также поражают вас потерей основной суммы, поэтому важно прочитать правила и проверить ставки, прежде чем открывать компакт-диск.

4. Фонды денежного рынка

Фонды денежного рынка представляют собой пулы компакт-дисков, краткосрочных облигаций и других инвестиций с низким уровнем риска, сгруппированных вместе для обеспечения диверсификации без особого риска, и обычно продаются брокерскими фирмами и компаниями паевых инвестиционных фондов.

Зачем инвестировать: В отличие от CD, фонд денежного рынка является ликвидным, что означает, что вы, как правило, можете забрать свои средства в любое время без каких-либо штрафов.

Риск: Фонды денежного рынка обычно довольно безопасны, — говорит Бен Вацек, основатель и специалист по финансовому планированию Guide Financial Planning в Миннеаполисе.

«Банк сообщает вам, какую ставку вы получите, и его цель состоит в том, чтобы стоимость одной акции не была меньше 1 доллара», — говорит он.

5. Казначейские векселя, векселя, облигации и TIPS

The U.S. Treasury также выпускает казначейские векселя, казначейские векселя, казначейские облигации и ценные бумаги с защитой от инфляции, или TIPS:

- Казначейские векселя со сроком погашения в один год или раньше.

- Казначейские облигации рассчитаны на срок до 10 лет.

- Казначейские облигации со сроком погашения до 30 лет.

- TIPS — это ценные бумаги, основная стоимость которых повышается или понижается в зависимости от того, идет ли инфляция вверх или вниз.

Зачем инвестировать: Все это рыночные ценные бумаги, которые можно покупать и продавать напрямую или через паевые инвестиционные фонды.

Риск: Если вы храните казначейские облигации до их погашения, вы, как правило, не потеряете никаких денег, если только не купите облигацию с отрицательной доходностью. Если вы продадите их раньше срока погашения, вы можете потерять часть своей основной суммы, поскольку их стоимость будет колебаться по мере роста и падения процентных ставок. Однако недавняя волатильность на рынке и переход ФРС к снижению процентных ставок до нуля означают, что некоторые казначейские облигации могут фактически иметь отрицательную доходность. Так что покупка некоторых из этих облигаций может стоить вам денег.

6. Корпоративные облигации

Компании также выпускают облигации, которые могут быть от относительно низкорисковых (выпущенных крупными прибыльными компаниями) до очень рискованных. Самые низкие из низких известны как «мусорные облигации».

«Существуют высокодоходные корпоративные облигации с низкой ставкой и низким качеством, — говорит Шерил Крюгер, основатель Growing Fortunes Financial Partners в Шаумбурге, штат Иллинойс. «Я считаю их более рискованными, потому что у вас есть не только риск процентной ставки, но и риск дефолта.”

- Риск процентной ставки: рыночная стоимость облигации может колебаться при изменении процентных ставок.

- Риск невыполнения обязательств: компания может не выполнить свое обещание выплатить проценты и основную сумму, потенциально оставив вас без каких-либо вложений.

Зачем инвестировать: Чтобы снизить процентный риск, инвесторы могут выбирать облигации со сроком погашения в ближайшие несколько лет. Долгосрочные облигации более чувствительны к изменениям процентных ставок. Чтобы снизить риск дефолта, инвесторы могут выбирать высококачественные облигации крупных компаний с хорошей репутацией или покупать фонды, инвестирующие в эти облигации.

Долгосрочные облигации более чувствительны к изменениям процентных ставок. Чтобы снизить риск дефолта, инвесторы могут выбирать высококачественные облигации крупных компаний с хорошей репутацией или покупать фонды, инвестирующие в эти облигации.

Риск: Обычно считается, что облигации имеют меньший риск, чем акции, хотя ни один из активов не является безрисковым.

«Держатели облигаций имеют более высокую иерархию, чем акционеры, поэтому, если компания обанкротится, держатели облигаций получат свои деньги обратно раньше акционеров», — говорит Вацек.

7. Акции, выплачивающие дивиденды

Акции не так безопасны, как наличные деньги, сберегательные счета или государственный долг, но, как правило, они менее рискованны, чем такие высокоразвитые компании, как опционы, фьючерсы или драгоценные металлы.Дивидендные акции считаются более безопасными, чем акции с высокими темпами роста, потому что они выплачивают денежные дивиденды, помогая ограничить их волатильность, но не устраняя ее. Таким образом, дивидендные акции будут колебаться в зависимости от рынка, но могут не так сильно упасть.

Зачем инвестировать: Акции, по которым выплачиваются дивиденды, обычно считаются менее рискованными, чем те, которые этого не делают, и выплачиваются наличными.

«Я бы не сказал, что дивидендные акции — это инвестиция с низким уровнем риска, потому что были акции, приносящие дивиденды, которые потеряли 20 или 30 процентов в 2008 году», — говорит Вацек.«Но в целом это меньший риск, чем акции роста».

Это потому, что компании, выплачивающие дивиденды, обычно более стабильны и зрелы, и они предлагают дивиденды, а также возможность повышения курса акций.

«Вы не зависите только от стоимости этих акций, которая может колебаться, но вы также получаете регулярный доход от этих акций», — говорит Вацек.

Риск: Один из рисков для дивидендных акций заключается в том, что компания попадает в тяжелые времена и объявляет об убытке, вынуждая ее полностью урезать или исключить свои дивиденды, что нанесет ущерб цене акций.

8. Привилегированные акции

Привилегированные акции больше похожи на облигации с более низким рейтингом, чем на акции. Тем не менее, он может существенно колебаться, если рынок упадет.

Зачем инвестировать: Как и облигации, привилегированные акции производят регулярные выплаты наличными. Но, что необычно, привилегированные акции могут быть в состоянии приостановить выплату дивидендов при некоторых обстоятельствах, хотя часто им приходится компенсировать любые пропущенные выплаты.

Риск: Привилегированные акции похожи на более рискованную версию облигации, но, как правило, они безопаснее, чем акции.Это потому, что держатели привилегированных акций получают выплаты после держателей облигаций, но раньше акционеров. Привилегированные акции обычно торгуются на фондовой бирже, как и другие акции, и их необходимо тщательно проанализировать перед покупкой.

9. Счета денежного рынка

Счет денежного рынка может быть похож на сберегательный счет, и он предлагает многие из тех же преимуществ, включая дебетовую карту и выплату процентов. Однако для счета денежного рынка может потребоваться более высокий минимальный депозит, чем для сберегательного счета.

Зачем инвестировать: Ставки на счетах денежного рынка могут быть выше, чем на сопоставимых сберегательных счетах. Кроме того, у вас будет возможность потратить наличные, если они вам понадобятся, хотя на счете денежного рынка может быть установлен лимит на ежемесячное снятие средств, как на сберегательном счете. Вы захотите найти здесь лучшие ставки, чтобы убедиться, что вы увеличиваете свой аккаунт.

Риск: Счета денежного рынка защищены FDIC с гарантиями до 250 000 долларов США на каждого вкладчика на банк.Таким образом, счета денежного рынка не представляют риска для вашего принципала. Возможно, самый большой риск — это цена, связанная с наличием слишком большого количества денег на вашем счете и недостаточным доходом для опережения инфляции, что означает, что вы можете со временем потерять покупательную способность.

10. Фиксированный аннуитет

Аннуитет — это договор, часто заключаемый со страховой компанией, по которому будет выплачиваться определенный уровень дохода в течение определенного периода времени в обмен на предоплату. Аннуитет можно структурировать по-разному, например, выплачивать в течение фиксированного периода, например, 20 лет или до смерти клиента.

При фиксированном аннуитете контракт обещает выплачивать определенную сумму денег, обычно ежемесячно, в течение определенного периода времени. Вы можете внести единовременную сумму и получить выплату сразу же или внести ее со временем и получить выплату аннуитета в будущем (например, при выходе на пенсию).

Зачем инвестировать: Фиксированный аннуитет может предоставить вам гарантированный доход и доход, обеспечивающий большую финансовую безопасность, особенно в периоды, когда вы не работаете. Аннуитет также может предложить вам способ увеличения вашего дохода на основе отсрочки налогообложения, и вы можете вносить неограниченную сумму на счет.Аннуитеты могут также включать ряд других льгот, таких как пособие в случае смерти или минимальные гарантированные выплаты, в зависимости от контракта.

Риск: Аннуитеты могут быть очень сложными, поэтому вы можете не получить именно то, что ожидаете, если не будете внимательно читать мелкий шрифт контракта. Аннуитеты довольно неликвидны, а это означает, что получить их без серьезной платы может быть трудно или невозможно. Изъятие ваших денег до достижения возраста 59 ½ также может привести к дополнительным штрафам IRS.Если в будущем инфляция существенно вырастет, ваша гарантированная выплата также может выглядеть не столь привлекательно.

Подробнее:

12 лучших инвестиций для любого возраста и дохода

В этой статье содержится информация и образование для инвесторов. NerdWallet не предлагает консультационных или брокерских услуг, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции или ценные бумаги.

Термин «инвестирование» может вызывать в воображении образы неистовой Нью-Йоркской фондовой биржи, или, возможно, вы думаете, что это что-то предназначенное только для тех, кто более богат, старше или продвинулся в своей карьере, чем вы.Но это далеко от истины.

При ответственном подходе инвестирование — лучший способ приумножить ваши деньги, и большинство типов инвестиций доступны практически любому, независимо от возраста, дохода или карьеры. Однако такие факторы будут влиять на то, какие инвестиции лучше всего подходят для вас в данный момент.

Например, у человека, близкого к пенсионному, со здоровым гнездом, скорее всего, будет совсем другой инвестиционный план, чем у того, кто только начинает свою карьеру и не имеет никаких сбережений.Ни один из этих людей не должен избегать инвестирования; им следует просто выбрать наилучшие вложения в соответствии с их индивидуальными обстоятельствами.

Вот 12 лучших инвестиций для рассмотрения, как правило, в порядке убывания риска. Имейте в виду, что меньший риск обычно означает меньшую доходность.

12 лучших инвестиций

1. Высокодоходные сберегательные счета

Онлайн-сберегательные счета и счета для управления денежными средствами обеспечивают более высокую доходность, чем вы получите на традиционных банковских сберегательных или текущих счетах.Счета для управления денежными средствами похожи на гибрид сберегательного и текущего счета: они могут выплачивать процентные ставки, аналогичные сберегательным счетам, но обычно предлагаются брокерскими фирмами и могут поставляться с дебетовыми картами или чеками.

Подходит для: Сберегательные счета лучше всего подходят для краткосрочных сбережений или денег, к которым вам нужно получать доступ только время от времени — подумайте о фонде на случай чрезвычайной ситуации или отпуске. Операции со сберегательного счета ограничены шестью в месяц. Счета управления денежными средствами предлагают большую гибкость и аналогичные, а в некоторых случаях более высокие процентные ставки.

Если вы новичок в сбережении и инвестировании, хорошее эмпирическое правило состоит в том, чтобы сохранить от трех до шести месяцев расходов на жизнь в таком аккаунте, прежде чем выделять больше на инвестиционные продукты, расположенные ниже в этом списке.

Где открыть счет для управления денежными средствами: инвестиционные компании и роботы-консультанты, такие как Betterment и SoFi, предлагают конкурентоспособные ставки на счетах для управления денежными средствами.

2. Депозитные сертификаты

CD — это сберегательный счет с федеральным страхованием, который предлагает фиксированную процентную ставку в течение определенного периода времени.

Подходит для: компакт-диск для денег, которые, как вы знаете, вам понадобятся в определенный день в будущем (например, для оплаты дома или на свадьбу). Обычно срок составляет один, три и пять лет, поэтому, если вы пытаетесь безопасно увеличить свои деньги для определенной цели в течение заранее определенного периода времени, компакт-диски могут быть хорошим вариантом. Однако важно отметить, что, чтобы получить деньги от компакт-диска раньше, вам, вероятно, придется заплатить комиссию. Как и в случае с другими видами инвестиций, не покупайте компакт-диски на деньги, которые могут вам понадобиться в ближайшее время.

Где купить компакт-диски: компакт-диски продаются в зависимости от срока действия, и лучшие цены, как правило, можно найти в онлайн-банках и кредитных союзах. Ознакомьтесь с лучшими ставками CD прямо сейчас, исходя из продолжительности срока и минимумов счетов.

3. Фонды денежного рынка

Паевые инвестиционные фонды денежного рынка представляют собой инвестиционный продукт, не путать со счетами денежного рынка, которые представляют собой банковские депозитные счета, аналогичные сберегательным счетам. Когда вы инвестируете в фонд денежного рынка, на ваши деньги покупается набор высококачественных краткосрочных государственных, банковских или корпоративных долговых обязательств.

Подходит для: денег, которые могут вам понадобиться в ближайшее время, которые вы готовы подвергнуть немного большему рыночному риску. Инвесторы также используют фонды денежного рынка, чтобы держать часть своего портфеля в более безопасных инвестициях, чем акции, или в качестве средства хранения денег, предназначенных для будущих инвестиций. Хотя фонды денежного рынка технически являются инвестициями, не ожидайте более высокой доходности (и более высокого риска) от других инвестиций на этой странице. Рост фондов денежного рынка больше похож на доходность высокодоходных сберегательных счетов.

Где купить паевой инвестиционный фонд денежного рынка: Паевые инвестиционные фонды денежного рынка можно приобрести непосредственно у поставщика паевых инвестиционных фондов или в банке, но самый широкий выбор будет доступен у онлайн-брокера со скидками (вам необходимо открыть брокерский счет ).

4. Государственные облигации

Государственные облигации — это ссуды, предоставленные вами государственному учреждению (например, федеральному или муниципальному правительству), которое выплачивает инвесторам проценты по ссуде в течение определенного периода времени, обычно от одного до 30 лет. Из-за этого постоянного потока платежей облигации известны как ценные бумаги с фиксированным доходом. Государственные облигации — это практически безрисковые инвестиции, поскольку они полностью обеспечены доверием и доверием правительства США.

Недостатки? В обмен на эту безопасность вы не увидите такой высокой доходности от государственных облигаций, как от других типов инвестиций.Если бы у вас был портфель из 100% облигаций (в отличие от комбинации акций и облигаций), было бы значительно труднее достичь пенсионных или долгосрочных целей. (Более подробную информацию см. В нашем объяснении по облигациям.)

«

Облигации предлагают балласт для портфеля, обычно растут, когда акции падают, что позволяет нервным инвесторам придерживаться своего инвестиционного плана.

”

Delia Fernandez

,

CFP

Подходит для: консервативных инвесторов, которые предпочли бы видеть в своем портфеле меньшую волатильность.

«Облигации предлагают балласт для портфеля, обычно растут, когда акции падают, что позволяет нервным инвесторам придерживаться курса со своим инвестиционным планом, а не панически продавать», — говорит Делия Фернандес, сертифицированный специалист по финансовому планированию и основатель Fernandez. Финансовый консалтинг в Лос-Аламитос, Калифорния.

Фиксированный доход и более низкая волатильность облигаций делают их обычными для инвесторов, приближающихся или уже выходящих на пенсию, поскольку у этих лиц может не быть достаточно длительного инвестиционного горизонта, чтобы выдержать неожиданные или серьезные спады на рынке.

Где купить государственные облигации: вы можете покупать отдельные облигации или фонды облигаций, которые содержат различные облигации для обеспечения диверсификации, у брокера или напрямую у андеррайтингового инвестиционного банка или правительства США. Наш учебник по покупке облигаций поможет вам определить, какие типы и где покупать.

5. Корпоративные облигации

Корпоративные облигации действуют так же, как и государственные облигации, только вы предоставляете ссуду компании, а не правительству. Таким образом, эти ссуды не обеспечиваются государством, что делает их более рискованным вариантом.А если это высокодоходная облигация (иногда называемая мусорной), она может быть значительно более рискованной, принимая профиль риска / доходности, который больше похож на акции, чем на облигации.

Подходит для: инвесторов, которые ищут ценные бумаги с фиксированным доходом с потенциально более высокой доходностью, чем государственные облигации, и готовы взять на себя немного больший риск взамен. В корпоративных облигациях, чем выше вероятность того, что компания выйдет из бизнеса, тем выше доходность. И наоборот, облигации, выпущенные крупными стабильными компаниями, обычно имеют более низкую доходность. Инвестор должен найти подходящее для него соотношение риска и доходности.

Инвестор должен найти подходящее для него соотношение риска и доходности.

Где купить корпоративные облигации. Подобно государственным облигациям, вы можете покупать фонды корпоративных облигаций или отдельные облигации через инвестиционного брокера.

6. Паевые инвестиционные фонды

Паевые инвестиционные фонды объединяют денежные средства инвесторов для покупки акций, облигаций или других активов. Паевые инвестиционные фонды предлагают инвесторам недорогой способ диверсификации — распределения их денег по нескольким инвестициям — чтобы застраховаться от потерь любой отдельной инвестиции.

Подходит для: если вы откладываете на пенсию или другую долгосрочную цель, паевые инвестиционные фонды — это удобный способ получить доступ к превосходной доходности инвестиций на фондовом рынке без необходимости покупать и управлять портфелем отдельных акций. Некоторые фонды ограничивают объем своих инвестиций компаниями, которые соответствуют определенным критериям, например технологическими компаниями в биотехнологической отрасли или корпорациями, выплачивающими высокие дивиденды. Это позволяет вам сосредоточиться на определенных инвестиционных нишах.

Где купить паевые инвестиционные фонды: Паевые инвестиционные фонды доступны непосредственно у компаний, которые ими управляют, а также через дисконтные брокерские фирмы.Почти все поставщики паевых инвестиционных фондов, которые мы рассматриваем, предлагают паевые инвестиционные фонды без комиссии за транзакцию (что означает отсутствие комиссий), а также инструменты, которые помогут вам собрать средства. Имейте в виду, что паевые инвестиционные фонды обычно требуют минимальных начальных вложений в размере от 500 до тысяч долларов, хотя некоторые провайдеры откажутся от минимума, если вы согласитесь установить автоматические ежемесячные инвестиции.

7. Индексные фонды

Индексный фонд — это тип паевого инвестиционного фонда, в котором хранятся акции определенного рыночного индекса (например,g. , S&P 500 или Dow Jones Industrial Average). Цель состоит в том, чтобы обеспечить доходность инвестиций, равную доходности базового индекса, в отличие от активно управляемого паевого инвестиционного фонда, который платит профессионалу за управление активами фонда.

, S&P 500 или Dow Jones Industrial Average). Цель состоит в том, чтобы обеспечить доходность инвестиций, равную доходности базового индекса, в отличие от активно управляемого паевого инвестиционного фонда, который платит профессионалу за управление активами фонда.

Подходит для: индексные паевые инвестиционные фонды — одни из лучших инвестиций, доступных для долгосрочных целей сбережений. Индексные паевые инвестиционные фонды не только более рентабельны из-за более низких комиссий за управление фондами, но и менее волатильны, чем активно управляемые фонды, которые пытаются обойти рынок.

Индексные фонды могут быть особенно подходящими для молодых инвесторов с длительными сроками, которые могут направить большую часть своего портфеля в более доходные фонды акций, чем более консервативные инвестиции, такие как облигации. По словам Фернандеса, молодые инвесторы, которые могут эмоционально пережить взлеты и падения рынка, могут даже преуспеть, если на ранних этапах вложат весь свой портфель в фонды акций.

«Если у них есть 30-летний временной горизонт — и они даже не подумают о том, чтобы забирать деньги в течение 30 лет — то им определенно следует подумать о том, чтобы начать свои пенсионные фонды со 100% -ными акциями», — говорит Фернандес.

Чтобы лучше понять это, взгляните на показатели S&P 500 с 1990 года. Индексный фонд S&P 500 попытался бы воспроизвести эти доходы:

Данные фондового рынка могут задерживаться до 20 минут и предназначены исключительно для в информационных целях, а не в торговых целях.

Где купить индексные фонды: индексные фонды доступны непосредственно у поставщиков фондов или через дисконтного брокера. Смотрите наш пост о том, как инвестировать в индексные фонды.

8.Биржевые фонды

ETF похожи на паевые инвестиционные фонды в том смысле, что они объединяют деньги инвесторов для покупки набора ценных бумаг, обеспечивая единую диверсифицированную инвестицию. Разница в том, как они продаются: инвесторы покупают акции ETF так же, как они покупают акции отдельных акций.

Подходит для: Подобно индексным фондам и паевым инвестиционным фондам, ETF являются хорошей инвестицией, если у вас большой временной горизонт. Кроме того, ETF идеальны для инвесторов, у которых недостаточно денег для удовлетворения минимальных инвестиционных требований для паевого инвестиционного фонда, потому что цена акций ETF может быть ниже минимума паевого инвестиционного фонда.

Где купить ETF: ETF имеют тикер, например акции, и их можно приобрести у дисконтных брокеров. (См. Наш обзор лучших брокеров для инвестирования в ETF.) Робо-консультанты также используют ETF для создания клиентских портфелей.

9. Дивидендные акции

Дивидендные акции могут обеспечить фиксированный доход по облигациям, а также рост отдельных акций и фондов акций. Дивиденды — это регулярные денежные выплаты, которые компании выплачивают акционерам, и часто ассоциируются со стабильными прибыльными компаниями.Хотя цены на акции некоторых дивидендов могут не расти так высоко или быстро, как компании, находящиеся на стадии роста, они могут быть привлекательными для инвесторов из-за дивидендов и стабильности, которые они обеспечивают.

Подходит для: любого инвестора, от новичка до пенсионера, хотя есть определенные типы дивидендных акций, которые могут быть лучше в зависимости от того, на каком этапе инвестиционного пути вы находитесь.

Молодым инвесторам, например, может быть полезно обратить внимание на производителей дивидендов, которые являются компаниями с хорошей репутацией в последовательном увеличении своих дивидендов.Эти компании могут иметь невысокую доходность в настоящее время, но, если их дивиденды будут расти, они смогут это сделать в будущем. В течение достаточно длительного периода времени это (в сочетании с планом реинвестирования дивидендов) может привести к доходности, отражающей доходность акций роста, не выплачивающих дивиденды.

Старые инвесторы, ищущие большей стабильности или фиксированного дохода, могут рассмотреть акции, которые приносят стабильные дивиденды. В более короткие сроки реинвестирование этих дивидендов может не быть целью; скорее, получение дивидендов в виде наличных средств могло бы быть частью инвестиционного плана с фиксированным доходом.

В более короткие сроки реинвестирование этих дивидендов может не быть целью; скорее, получение дивидендов в виде наличных средств могло бы быть частью инвестиционного плана с фиксированным доходом.

10. Отдельные акции

Акция представляет собой долю владения в компании. Акции предлагают наибольшую потенциальную отдачу от ваших инвестиций, в то же время подвергая ваши деньги самому высокому уровню волатильности.

Эти предостерегающие слова не предназначены для того, чтобы отпугнуть вас от акций. Скорее, они предназначены для того, чтобы направить вас к диверсификации, которую обеспечивает покупка совокупности акций через паевые инвестиционные фонды, а не индивидуальная покупка.

Подходит для: инвесторов с хорошо диверсифицированным портфелем, готовых взять на себя немного больший риск.Из-за волатильности отдельных акций хорошее практическое правило для инвесторов состоит в том, чтобы ограничить свои отдельные запасы акциями 10% или менее от их общего портфеля.

Где покупать акции: Самый простой и наименее дорогой способ купить акции — через онлайн-брокера со скидками. После того, как вы создадите и пополните счет, вы выберете тип своего заказа и станете добросовестным акционером. Вот пошаговые инструкции о том, как покупать акции.

Вот несколько лучших онлайн-брокеров, которых мы рекомендуем:

11.Альтернативные инвестиции

Если вы не инвестируете в акции, облигации или инструменты, эквивалентные денежным средствам, перечисленные выше, велика вероятность, что ваша инвестиция относится к классу альтернативных активов. Сюда входят криптовалюты, золото и серебро, частный капитал, хедж-фонды и даже монеты, марки, алкоголь и предметы искусства.

Популярность альтернативных инвестиций возросла в годы после Великой рецессии, когда и акционеры, и держатели облигаций увидели, что их сбережения значительно сократились.Цены на золото, например, резко выросли в 2011 году, достигнув максимумов, которые не были сброшены до августа 2020 года. Но это нормальное явление для альтернативных инвестиций, поскольку эти часто нерегулируемые инструменты изобилуют волатильностью.

Но это нормальное явление для альтернативных инвестиций, поскольку эти часто нерегулируемые инструменты изобилуют волатильностью.

Подходит для: инвесторов (во многих случаях аккредитованных инвесторов), которые хотят отказаться от традиционных инвестиций и застраховаться от спада на рынке акций и облигаций.

Где купить альтернативные инвестиции: Хотя некоторые онлайн-брокеры предлагают доступ к определенным альтернативным инвестициям, большинство альтернатив доступны только через частные фирмы по управлению активами.Однако существуют ETF, такие как ETF для золота и прямых инвестиций, которые отслеживают сам актив, а также компании, связанные с этим активом (например, компании по добыче и переработке золота).

12. Недвижимость

Традиционное инвестирование в недвижимость включает покупку собственности и ее последующую продажу с целью получения прибыли или владение недвижимостью и сбор арендной платы в качестве формы фиксированного дохода. Но есть несколько других, гораздо более безопасных способов инвестирования в недвижимость.

Один из распространенных способов — через инвестиционные фонды недвижимости или REIT.Это компании, которые владеют доходной недвижимостью (например, торговые центры, отели, офисы и т. Д.) И предлагают регулярные выплаты дивидендов. Платформы краудфандинга в сфере недвижимости, которые часто объединяют деньги инвесторов для инвестирования в проекты недвижимости, также стали популярнее в последние годы.

Подходит для: инвесторов, у которых уже есть здоровый инвестиционный портфель и которые стремятся к дальнейшей диверсификации или готовы пойти на больший риск в погоне за более высокой доходностью. Инвестиции в недвижимость крайне неликвидны, поэтому инвесторам не следует вкладывать в инвестиции какие-либо деньги, которые им могут потребоваться быстро.

Как инвестировать в недвижимость: некоторые REIT можно приобрести на публичном фондовом рынке через онлайн-биржевого маклера, в то время как другие доступны только на частных рынках. Точно так же некоторые краудфандинговые платформы открыты только для аккредитованных инвесторов, в то время как другие не накладывают ограничений на то, кто может инвестировать.

Точно так же некоторые краудфандинговые платформы открыты только для аккредитованных инвесторов, в то время как другие не накладывают ограничений на то, кто может инвестировать.

Как выбрать правильные инвестиции

Повышение благосостояния с помощью описанных выше инвестиций можно начать в любом возрасте и при любом уровне дохода. Ключевым моментом является выбор правильных инвестиций, исходя из следующих соображений:

Ваши сроки.Деньги, предназначенные для краткосрочных нужд, должны быть легкодоступными и должны быть надежными и стабильными вложениями. Для достижения долгосрочных целей у вас будет больше возможностей инвестировать в более волатильные активы.

Ваша толерантность к риску. Чем больше вы рискуете, подвергая свои деньги краткосрочным колебаниям фондового рынка, тем выше долгосрочная потенциальная выгода. Распределение денег по разным типам инвестиций упростит возврат инвестиций.

Сколько у вас денег.Некоторые инвестиции требуют минимального баланса или начальных вложений. Но есть обходные пути и поставщики, которые могут удовлетворить большинство инвестиционных бюджетов, если вы знаете, где искать.

Сколько вам нужно помощи. Инвесторы DIY могут получить доступ ко многим из перечисленных выше инвестиций, открыв брокерский счет — вот полное руководство по брокерским счетам. Если вы не уверены, какие инвестиции лучше всего подходят для вашей ситуации, вы можете нанять недорогую автоматизированную услугу, называемую робо-консультантом, чтобы создать для вас инвестиционный портфель на основе вышеуказанных критериев.Некоторые краткосрочные инвестиции, например, сберегательные счета, можно открыть в банке.

Реклама

E * TRADE 4,5 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. Сборы и минимумы: Продвижение: Нет. |

TD AMERITRADE 5,0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. Сборы и минимумы: Продвижение: Нет. |

ROBINHOOD 4.0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой.Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. Сборы и минимумы: Акция: одна бесплатная акция для новых владельцев счетов. |

5 вариантов инвестирования для вышедшего на пенсию

Выход на пенсию для многих означает конец периода заработка, если только кто-то не решит работать консультантом. Для пенсионеров первостепенное значение имеет максимально эффективное использование пенсионного корпуса, который поможет избежать налоговых обязательств и обеспечит регулярный поток доходов.Создание пенсионного портфеля, включающего инвестиции с фиксированным доходом и рыночные инвестиции, остается большой проблемой для многих пенсионеров. Задача не в том, чтобы пережить пенсионные фонды — человек выходит на пенсию в 58 или 60 лет, а ожидаемая продолжительность жизни может составлять 80.

Вот несколько вариантов инвестиций для пенсионеров, чтобы покрыть свои ежемесячные домашние расходы. Идея состоит в том, чтобы создать портфель пенсионеров, включающий сочетание этих продуктов.

Схема сбережений пожилых граждан (SCSS)

Вероятно, первый выбор большинства пенсионеров, программа сбережений пенсионеров (SCSS) является обязательной в их инвестиционных портфелях. Как следует из названия, эта схема доступна только пожилым людям или рано вышедшим на пенсию. SCSS может получить любой человек старше 60 лет в почтовом отделении или в банке. Досрочные пенсионеры могут инвестировать в SCSS при условии, что они сделают это в течение трех месяцев после получения пенсионных средств. SCSS имеет пятилетний срок пребывания в должности, который может быть продлен еще на три года после завершения срока действия схемы.

Как следует из названия, эта схема доступна только пожилым людям или рано вышедшим на пенсию. SCSS может получить любой человек старше 60 лет в почтовом отделении или в банке. Досрочные пенсионеры могут инвестировать в SCSS при условии, что они сделают это в течение трех месяцев после получения пенсионных средств. SCSS имеет пятилетний срок пребывания в должности, который может быть продлен еще на три года после завершения срока действия схемы.

В настоящее время процентная ставка в SCSS составляет 8,6% годовых, выплачивается ежеквартально и полностью облагается налогом. Ставки устанавливаются каждый квартал и привязаны к ставкам G-sec с разбросом в 100 базисных пунктов.После инвестирования ставки остаются фиксированными на весь срок владения. В настоящее время SCSS предлагает самые высокие доходы после налогообложения среди всех сопоставимых облагаемых налогом продуктов с фиксированным доходом. Верхний предел инвестиций составляет 15 лакхов, и можно открыть более одного счета. Вложенный капитал и гарантированная выплата процентов имеют государственную гарантию. Более того, инвестиции в SCSS имеют право на налоговые льготы в соответствии с разделом 80C, и схема также допускает досрочное снятие средств.

Счет схемы ежемесячного дохода почтового отделения (ПОМИС)

POMIS — это пятилетняя инвестиция с максимальной суммой 9 лакхов рупий в совместном владении и 4 рупиями.5 лакхов при единовременном владении. Процентная ставка устанавливается ежеквартально и в настоящее время составляет 7,8% годовых с ежемесячной выплатой. Инвестиции в ПОМИС не дают права на получение каких-либо налоговых льгот, а проценты полностью облагаются налогом.

Вместо того, чтобы ходить на почту каждый месяц, проценты можно напрямую зачислить на сберегательный счет того же почтового отделения. Кроме того, можно предоставить мандат на автоматический перевод процентов со сберегательного счета на регулярный депозит в том же почтовом отделении.

Срочные банковские вклады (ФД)

Банковские срочные вклады (FD) — еще один популярный выбор среди пенсионеров. Безопасность и фиксированная доходность хорошо подходят пенсионерам, а простота эксплуатации делает это надежным средством. Однако процентная ставка последние несколько лет падает. В настоящее время он составляет около 7,25% годовых при сроках владения от 1 до 10 лет. Пенсионеры получают дополнительно 0,25-0,5% годовых в зависимости от банка. Немногие банки предлагают около 7.75 процентов пенсионерам на депозиты с более длительным сроком владения.

Безопасность и фиксированная доходность хорошо подходят пенсионерам, а простота эксплуатации делает это надежным средством. Однако процентная ставка последние несколько лет падает. В настоящее время он составляет около 7,25% годовых при сроках владения от 1 до 10 лет. Пенсионеры получают дополнительно 0,25-0,5% годовых в зависимости от банка. Немногие банки предлагают около 7.75 процентов пенсионерам на депозиты с более длительным сроком владения.

В отличие от SCSS и POMIS, банковские депозиты обеспечивают гибкость в отношении срока владения. Следовательно, вместо блокировки средств на определенный срок инвестор может распределить сумму по разным срокам погашения с помощью «лестницы». Он не только обеспечивает ликвидность фондам, но и управляет «риском реинвестирования». Когда созреет самый короткий срок ФД, продлите его на самый долгий срок и продолжайте процесс по мере созревания различных ФД.При этом убедитесь, что ваш регулярный доход удовлетворяется, а депозиты распределяются по разным срокам погашения и различным учреждениям.

Для тех, кто хочет сэкономить на налогах, пятилетний сберегательный банк FD может быть лучшим вариантом. Сделанные здесь инвестиции соответствуют налоговым льготам по Разделу 80C. Однако такой депозит будет заблокирован на пять лет, и досрочное снятие средств невозможно. Несмотря на то, что процентный доход подлежит налогообложению, существует зачет суммы налога, сэкономленной по крайней мере в год инвестирования.Большинство банков предлагают ставку, которая немного ниже, чем ставки по депозитам, не облагаемым налогом. Так что выбирайте внимательно, если вы хотите их использовать.

Паевые инвестиционные фонды (МФ)

Когда кто-то выходит на пенсию и существует вероятность того, что период отсутствия прибыли продлится еще два десятилетия или более, тогда вложение части пенсионных фондов в продукты, обеспеченные акциями, приобретает важность. Помните, что пенсионный доход (в виде процентов, дивидендов и т. Д.) Будет подвержен инфляции даже в пенсионные годы.Исследования показали, что акции приносят более высокую доходность с поправкой на инфляцию, чем другие активы.

Д.) Будет подвержен инфляции даже в пенсионные годы.Исследования показали, что акции приносят более высокую доходность с поправкой на инфляцию, чем другие активы.

В зависимости от профиля риска можно выделить определенный процент в паевые инвестиционные фонды (MF) с дальнейшей диверсификацией между фондами с большой капитализацией и сбалансированными фондами с некоторой долей риска даже в ежемесячных планах дохода (MIP). Пенсионерам будет рекомендовано держаться подальше от тематических и отраслевых фондов, в том числе средних и малых. Идея состоит в том, чтобы генерировать стабильную доходность, а не сосредотачиваться на высокой, но изменчивой доходности.

Долговые МФ также могут быть частью портфеля пенсионеров. Налогообложение долговых средств делает их более предпочтительным вариантом по сравнению с банковскими депозитами, особенно для тех, кто относится к самой высокой налоговой категории. В то время как проценты по банковским депозитам полностью облагаются налогом в соответствии с налоговой категорией (30,9% для самой высокой плиты), доход от заемных средств облагается налогом в размере 20% после индексации, если они удерживаются в течение трех лет или более, независимо от налоговой категории.

Пенсионер может рассмотреть возможность сохранения значительной части заемных средств также из-за его легкой ликвидности.

Не облагаемые налогом облигации

Не облагаемые налогом облигации, хотя в настоящее время не доступны на первичном рынке, также могут входить в портфель пенсионеров. Они выпускаются в основном поддерживаемыми государством учреждениями, такими как Indian Railway Finance Corporation Ltd (IRFC), Power Finance Corporation Ltd (PFC), Национальное управление автомобильных дорог Индии (NHAI), Housing and Urban Development Corporation Ltd (HUDCO), Rural Electrification Corporation. Ltd (REC), NTPC Ltd и Индийское агентство по развитию возобновляемых источников энергии, и большинство из них имеют самые высокие рейтинги безопасности. Однако их можно покупать и продавать на фондовых биржах, поскольку они котируются на ценных бумагах.

Однако их можно покупать и продавать на фондовых биржах, поскольку они котируются на ценных бумагах.

Пенсионерам следует помнить о некоторых вещах, прежде чем вкладывать средства в безналоговые облигации. Во-первых, это долгосрочные инвестиции со сроком погашения 10, 15, 20 лет. Вкладывайтесь в них только в том случае, если уверены, что средства вам не потребуются на такой длительный срок. Во-вторых, проценты не облагаются налогом, следовательно, не взимается налог у источника (TDS). В последних двух выпусках не облагаемых налогом облигаций эффективная доходность, особенно для инвесторов с высокими налоговыми ставками, выгодно отличается от доступных одновременно с налогооблагаемыми инвестиционными альтернативами.В-третьих, у необлагаемых налогом облигаций низкая ликвидность. Обычно они котируются на фондовых биржах, чтобы предоставить инвесторам путь к выходу, но цена и объем (указанные на биржах) могут сыграть свою роль при их разгрузке. Наконец, они обычно предлагают годовые, а не ежемесячные выплаты процентов, поэтому могут не соответствовать требованиям к регулярному доходу пенсионера.

Например, в сценарии с понижающейся процентной ставкой необлагаемая налогом облигация (номинальная стоимость 1000 рупий) с купонной ставкой 8,3 процента, не облагаемая налогом, может быть доступна на фондовой бирже по цене 1217 рупий с выход около 6.4% с погашением в 2027 году, если инвестор удержит их до погашения. Помните, что процентные выплаты производятся по ставке купона по облигации, то есть инвестор получает 8,3% не облагаемого налогом дохода от своих инвестиций, а фактический доход составит 6,4%, если облигации удерживаются до погашения.

Немедленные аннуитеты

Пенсионеры могут также рассмотреть схемы немедленного аннуитета компаний по страхованию жизни. Пенсия или аннуитет в настоящее время составляет около 5-6 процентов в год и полностью облагается налогом.Однако возврат капитала инвестору не предусмотрен, т. Е. Совокупность или сумма, использованная для приобретения аннуитета, не подлежат возврату. Существует около 7-10 различных вариантов пенсии, в том числе пожизненная пенсия для себя, после смерти супругу и возвращение корпуса наследникам. Корпус не возвращается инвестору ни по одному из вариантов пенсионного обеспечения. Немедленная рента может не подойти инвестору, который способен выбирать и строить свой собственный портфель. Поэтому лучше диверсифицировать различные инвестиции, чем инвестировать в эту схему, если у вас есть средства для управления собственным портфелем.Это также рекомендуется, так как доходность, предлагаемая по этим немедленным аннуитетам, в настоящее время находится на низком уровне.

Существует около 7-10 различных вариантов пенсии, в том числе пожизненная пенсия для себя, после смерти супругу и возвращение корпуса наследникам. Корпус не возвращается инвестору ни по одному из вариантов пенсионного обеспечения. Немедленная рента может не подойти инвестору, который способен выбирать и строить свой собственный портфель. Поэтому лучше диверсифицировать различные инвестиции, чем инвестировать в эту схему, если у вас есть средства для управления собственным портфелем.Это также рекомендуется, так как доходность, предлагаемая по этим немедленным аннуитетам, в настоящее время находится на низком уровне.

Лучшие безопасные инвестиции на 2021 год — советник Forbes

Неустойчивые, нестабильные рынки могут поколебать вашу веру в такие рискованные инвестиции, как акции. Вот почему многие инвесторы вкладывают свои деньги в безопасные инвестиции, когда возникает волатильность. Более стабильные, безопасные инвестиции с низкой доходностью помогают защитить ваши деньги — и даже могут обеспечить небольшой рост в трудные времена.

Если вы ищете безопасное убежище на жестких рынках, эти восемь безопасных инвестиций предлагают меньший риск, чем акции, не говоря уже о душевном спокойствии для ваших инвестиций.

Высокодоходные сберегательные счета

Высокодоходные сберегательные счета — это чуть ли не самый безопасный тип счета для ваших денег. Эти банковские счета, застрахованные Федеральной корпорацией страхования депозитов (FDIC), являются высоколиквидными и невосприимчивыми к рыночным колебаниям. Просто имейте в виду, что если инфляция выше, чем ваша годовая процентная доходность (APY), ваши деньги могут потерять покупательную способность.

Процентные ставки по депозитным счетам, как правило, низкие — и в обозримом будущем они останутся такими же. Однако вы можете получать скромную прибыль с лучшими сберегательными счетами, даже если они не всегда успевают за инфляцией.

Депозитные сертификаты

Если вам не нужен немедленный доступ к наличным деньгам, но вы хотите заработать немного больше, чем сберегательный счет, депозитные сертификаты (компакт-диски) — хороший выбор, — говорит Кевин Мэтьюз, бывший финансовый консультант и основатель веб-сайт инвестиционного образования Building Bread. Кроме того, компакт-диски имеют те же страховые суммы FDIC, что и другие типы депозитных счетов.

Кроме того, компакт-диски имеют те же страховые суммы FDIC, что и другие типы депозитных счетов.

Как и в случае со сберегательными счетами, в ближайшие пару лет процентные ставки по компакт-дискам будут низкими. Хотя ставки могут быть выше по долгосрочным компакт-дискам, помните, что они блокируют ваши деньги, снижая вашу ликвидность, и, как правило, взимают штрафы, если вы снимаете наличные раньше срока (обычно это несколько месяцев процентов). Хотя существуют компакт-диски без штрафов, они обычно имеют более низкую доходность.

Золото

Многие инвесторы считают золото самым надежным вложением средств.Просто помните, что в краткосрочной перспективе он может испытывать такие же резкие колебания цен, как акции и другие рискованные активы. Исследования показывают, что золото может сохранять свою ценность в долгосрочной перспективе.

По словам Дэвида Стейна, бывшего управляющего фондом и автора книги по инвестиционному образованию «Деньги для остальных», есть несколько вещей, о которых следует помнить, рассматривая золото как безопасное вложение, в зависимости от ваших потребностей.

«Это может быть безопасная гавань, поскольку она защищена от инфляции в долгосрочной перспективе, но не защищает вас каждый год», — говорит он.«Однако это денежный актив, поэтому он может помочь вам диверсифицировать активы, деноминированные в долларах, если это то, что вас интересует».

Казначейские облигации США

казначейские облигации США считаются самыми безопасными инвестициями в мире. Поскольку правительство Соединенных Штатов никогда не допускало дефолта по своим долгам, инвесторы рассматривают казначейские облигации США как высоконадежные инвестиционные инструменты.

«В последнее время казначейские облигации стали менее привлекательными из-за их низкой доходности», — говорит Мэтьюз.«Однако вы можете получить некоторую защиту от инфляции, если выберете TIPS — казначейские облигации с защитой от инфляции».

Вы можете покупать государственные облигации напрямую в Казначействе США или на вторичных рынках через брокерскую онлайн-платформу. Мэтьюз предостерегает от вторичного рынка, поскольку реселлеры часто берут на себя дополнительные расходы, в то время как вы можете покупать казначейские облигации США бесплатно на TreasuryDirect.gov.

Мэтьюз предостерегает от вторичного рынка, поскольку реселлеры часто берут на себя дополнительные расходы, в то время как вы можете покупать казначейские облигации США бесплатно на TreasuryDirect.gov.

Вы также можете инвестировать в паевые инвестиционные фонды и биржевые фонды (ETF), которые владеют исключительно U.S. Treasuries. Это освобождает вас от сложностей, связанных с покупкой отдельных облигаций, и избавляет от хлопот перепродажи на вторичном рынке, если вам нужны наличные до погашения облигации.

Сберегательные облигации серии I

Если вы хотите противостоять инфляции, а также заработать процентную ставку, обратите внимание на сберегательные облигации серии I, государственные облигации, доходность которых не может опускаться ниже нуля. У них есть преимущество в TIPS, которые могут фактически давать отрицательную доходность, говорит Стейн.

Для облигаций типа I «составная ставка составляет около 1.6% в течение следующих шести месяцев, что лучше, чем можно было бы увидеть со многими высокодоходными сберегательными счетами », — говорит Стейн. «К сожалению, вы можете инвестировать только 10 000 долларов в год на каждый номер социального страхования, хотя вы можете обойти это, указав в своей налоговой декларации, которая будет использоваться для покупки I-бондов в дополнение к совершению отдельной покупки».

Однако важное предостережение: I Облигации приносят проценты на срок до 30 лет. Вы должны удерживать их не менее года, прежде чем сможете ликвидировать их в правительстве, и если вы обналичиваете их до того, как удерживаете их не менее пяти лет, вы теряете трехмесячный процент, как и многие компакт-диски.

Корпоративные облигации

Если вы хотите более высокую доходность, рассмотрите корпоративные облигации. Как правило, они предлагают более привлекательные процентные ставки, но также несут больший риск, поскольку немногие компании имеют кредитную историю дяди Сэма.

Чтобы убедиться, что вы делаете безопасное вложение, важно пересмотреть рейтинг облигаций. Мэтьюз предлагает взглянуть на корпоративные облигации с рейтингом инвестиционного уровня, что обычно означает рейтинг AAA, AA, A и BBB. У всего остального может быть даже более высокая доходность, но и гораздо больший риск.

Мэтьюз предлагает взглянуть на корпоративные облигации с рейтингом инвестиционного уровня, что обычно означает рейтинг AAA, AA, A и BBB. У всего остального может быть даже более высокая доходность, но и гораздо больший риск.

Можно приобрести облигации через онлайн-брокера, но Мэтьюз предупреждает, что многие операции с облигациями взимают более высокую комиссию, чем операции с акциями.

Чтобы избежать комиссий и снизить риск дефолта любой компании, обращайте внимание на паевые инвестиционные фонды и ETF облигаций, которые инвестируют в сотни или тысячи облигаций компании. Большинство индексных ETF и паевых инвестиционных фондов в наши дни будут доступны без торговых комиссий от большинства брокерских компаний, но важно дважды проверить, а также следить за комиссией за загрузку паевых инвестиционных фондов.

Недвижимость

Недвижимость может считаться надежным вложением средств в зависимости от местных условий. Кроме того, недвижимость может предлагать довольно приличный доход — опять же, в зависимости от условий местного рынка.

«Будь то коммерческая недвижимость или недвижимость, сдающаяся в аренду, вы, вероятно, будете получать стабильный доход, что избавит вас от взлетов и падений фондового рынка», — говорит Мэтьюз.

Долгосрочный рост стоимости недвижимости остается относительно низким, со средним значением за 25 лет около 3.8%. Недвижимость также связана с различными дополнительными расходами, которых не хватает другим безопасным инвестициям, такими как плата за обслуживание и налоги на недвижимость, и может потребовать крупных первоначальных инвестиций.

Некоторые люди могут предложить инвестировать в инвестиционные фонды недвижимости (REIT), чтобы получить доступ к недвижимости с большей ликвидностью и меньшими затратами. Но REIT — это рискованные активы, и их нельзя рекомендовать в качестве убежища для ваших денег на нестабильных рынках.

Привилегированные акции

Привилегированные акции — это гибридные ценные бумаги с характеристиками как акций, так и облигаций. Они предлагают потенциальный доход от облигаций благодаря гарантированным выплатам дивидендов, а также долю владения и потенциал повышения стоимости обыкновенных акций.

Они предлагают потенциальный доход от облигаций благодаря гарантированным выплатам дивидендов, а также долю владения и потенциал повышения стоимости обыкновенных акций.

Однако потенциальное удорожание привилегированных акций ведет к обоюдному сокращению. Вы можете увидеть более сильное увеличение рыночной стоимости с течением времени, чем облигации, а также большее потенциальное снижение стоимости при падении рынка. Так почему же они безопасные вложения? Потому что дивиденды по привилегированным акциям гарантированы почти во всех случаях, а это означает, что вы будете получать доход независимо от того, что делает акция.

«Эти инвестиции не могут быть безопасным убежищем с точки зрения рыночного риска, потому что прирост капитала — это проблема в условиях падающего рынка», — говорит Стейн. «Однако вы можете увидеть определенную степень защиты доходов из-за более высоких дивидендов».

Итог

Совершенно безрисковых вложений не бывает. Даже перечисленные выше безопасные инвестиции сопряжены с рисками, такими как потеря покупательной способности со временем из-за роста инфляции. Ключевым моментом является рассмотрение ваших индивидуальных потребностей и составление портфеля, обеспечивающего достаточную стабильность, но позволяющего вам воспользоваться преимуществами роста с течением времени.

Пенсионный фонд только с процентами: возможно ли это сделать?

Возможна ли пенсия только с процентами?

Что касается вариантов выхода на пенсию, то идеальным часто считается доход только от процентов. Теоретически это кажется простым. Вы вкладываете свои сбережения в процентные активы. Какие бы проценты вы ни зарабатывали, это деньги, которые вы тратите в свои золотые годы.

Допустим, вы выходите на пенсию с вложенным яйцом в 1 миллион долларов и вкладываете все это в инвестиции с фиксированным доходом, которые приносят 6% годовых.Это 60 000 долларов в год в виде процентов, плюс социальное обеспечение и пенсия, если вам повезет. Когда вы умираете, ваш оставшийся в живых супруг или наследники получают всю сумму в 1 миллион долларов, с которой вы начали.

Когда вы умираете, ваш оставшийся в живых супруг или наследники получают всю сумму в 1 миллион долларов, с которой вы начали.

Что может быть лучше? Как оказалось, у этого подхода есть несколько серьезных недостатков. Мы обсудим их ниже, а также некоторые умные шаги, чтобы их обойти.

Ключевые выводы

- Стратегия выхода на пенсию только с процентами означает, что вы не можете касаться основной суммы долга. Чтобы это сработало, вам понадобится отдельный чрезвычайный фонд для покрытия непредвиденных расходов.

- Учитывайте инфляцию. Ваш целевой доход должен основываться на последних годах вашей жизни, а не в начале вашего выхода на пенсию.

- Наличие диверсифицированного портфеля облигаций и использование лестничной стратегии являются ключом к снижению риска.

Главный принцип

Во-первых, только проценты означают только проценты. Директора следует держать вне досягаемости. Думайте об этом как об основном принципе . Для создания дохода вам нужна полная сумма основного долга, в противном случае уменьшение основного баланса приведет к снижению уровня дохода.