Как узнать номер транзакции: как происходит и где найти?

код в чеке, реквизиты, как проверить идентификатор банковской операции – где посмотреть номер, проверка статуса оплаты, причины отклонения

В настоящее время все из нас сталкиваются с некоторыми терминами, значение которых непонятно. Но, тем не менее, без обладания знаниями понять суть происходящего практически невозможно. К тому же основные трудности подстерегают нас когда речь идет о банковской терминологии, поэтому именно на ней и стоит остановиться. Одним из наиболее применяемых является банковский термин транзакция. Попробуем объяснить, что это такое простыми словами

Содержание

- Определение термина

- Что такое номер транзакции и где его искать

- По каким причинам операция отклоняется

Вероятные причины отсутствия зачислений

Случаи, когда не прошел платеж Киви, встречаются крайне редко. Среди причин отклонения платежных операций наиболее часто встречаются следующие явления:

- Зависание средств в системе. Деньги зачислены на счет ПС Киви, но до клиентского баланса еще не дошли. Варианты решения: обратиться в службу поддержки либо запастись терпением и выждать положенные три банковских дня.

- Системный сбой в платежном устройстве.

- Неверно указанные реквизиты адресата.

- Превышение максимально допустимого лимита (суточного/месячного) денежных средств со стороны пользователя.

- Отклонение переводимых денег получателем.

- Профилактические работы.

- Временное отсутствие интернет-соединения.

Чек Киви заслуживает особого внимания. Реквизиты документа должны целиком совпадать с номером QIWI-кошелька, на который отправлены деньги. При неправильном вводе всего лишь одной цифры отправленные средства система зачисляет другому лицу. В таком случае настоятельно рекомендуется оперативное обращение в техподдержку.

Квитанция не сохранена

В этом случае владелец кошелька повторяет ту же самую процедуру до того момента, когда выбирается: есть квитанция или нет.

Чтобы проверить платеж Киви без чека, необходимо заполнить форму, в которой уже не будет поля для отправки вложенного файла.

Такие обращения так же рассматриваются только по мере их поступления. Ответ пользователь получает в течение суток, на указанный в форме запроса e-mail. При отсутствии квитанции вероятность решения проблемы по-прежнему сохраняется, только намного эффективнее техническая служба работает с вопросами, когда у пользователя сохраняются документы по совершенной операции.

Как проверяют статус операции по номеру?

Процесс проверки транзакции проводится на основании присвоенного ей номера.

Когда это актуально? Если клиент оплатил товар/услугу, но деньги не дошли до получателя. Тогда нужно прийти в отделение банка-эмитента эксплуатируемой карты и обратиться к сотруднику организации. Порядок действий прост:

- посетитель называет номер транзакции;

- специалист использует данные и определяет, по какой причине денежные средства не достигли конечного пункта.

что это такое, «запрещена» и другое

Наверняка, многие из вас сталкивались со словом «транзакция» применительно к банковской карте. Но многие почему-то не понимают его. Так вот краткое определение транзакции:

Транзакция – это любая операция на банковской карте, связанная с изменением ее счета.

Оплатили товар в магазине – сделали транзакцию, сняли деньги в банкомате – еще одна, а может быть перевели деньги на другую карту… Ну вы поняли. Где есть любое движение денег по счету карты, там водятся и таинственные транзакции. А вот теперь для неленивых, давайте подробнее.

Кратко о произношении

С английского перевода «transaction» – операция, сделка, договор. Традиционно в России и странах СНГ транзакция произносится через «З». Но есть и другой общепринятый вариант написания и произношения, который тоже близок к английскому – транСакция. Вариант через «З» все же является более принятым. Оба варианта означают одно и то же.

Виды и типы транзакций

Конечно, можно их делить по типу операций: ну как мы выше рассматривали снятие, оплата и т.д. Но изначально транзакции деля по другому принципу технологии:

- Онлайн – проводятся в режиме реального времени. Обязательно используются технологии подтверждения платежа.

- Оффлайн – выполняются отложенно.

С оффлайн транзакциями мы познакомимся немного ниже, а пока онлайн.

Участники транзакции

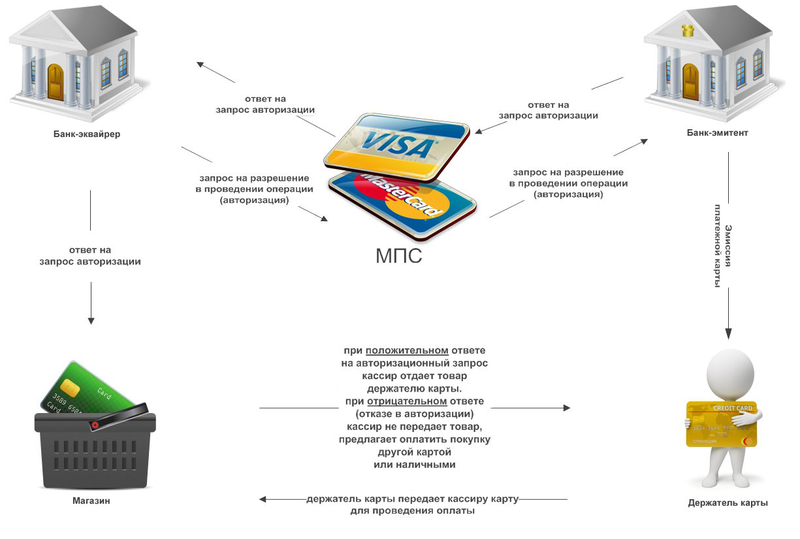

В любой транзакции по банковской карте участвуют 3 основные стороны:

- Банк, который принимает платеж. Например, обслуживающий POS терминал в магазине, к которому вы и прислоняете свою карту. Это банк-эквайер.

- Банк, вашей карты. Тут все просто, ведь карточка должна принадлежать какому-то банку. Это банк-эмитент.

- Платежная система, которая выступает посредником-каналом между предложенными выше банками. Популярные на текущий день – Visa, MasterCard, МИР.

То же самое на картинке:

Порядок транзакции

Теперь немного покажем схему того, как собственно происходит транзакция:

- Передаем карточку продавцу магазина (суть не меняется, может вставить в банкомат или терминал, войти в Сбербанк Онлайн и т.п., но с кассиром как-то привычнее).

- Продавец аккуратно проводит карту по POS-терминалу. В этом время устройство считывает все доступные ему сведения с карты, зашитые на магнитной ленте или чипе.

- Информация с устройства в зашифрованном виде улетает в банк-эквайер – кому и принадлежит считыватель.

- Эквайер передает эти данные в центр обработки данных (ЦОД) платежной системы. Именно она будет отвечать за снятие и перевод денег. Она же проводит проверку карты на мошенничество, она же может отменить транзакцию. К слову, такие проверки могут проводиться и самими банками.

- Из ЦОД информация передается уже эмитенту. Который и делает последние проверки вплоть до баланса, ввода ПИН кода, дневных лимитов и списывает деньги со счета. На конечной точке транзакции возможна конвертация валюты при трансграничных переводах. Многие во время этого натыкаются на проблемы с недополучением сумм и больших комиссий – так плательщик может оплатить полную сумму, но до конечного банка она может и не дойти целиком. Обращайте внимание на совершение таких платежей особенно в международных крупных магазинах. С Алиэкспресс подобное может быть заметно на предварительном списании денег с карты при покупке и дальнейшим изменением точного баланса – после проверки баланс немного сходится.

- После списания происходит обратное распространение информации: от эмитента в ЦОД, из ЦОДа в банк-эквайер, а тот уже передает информацию об успешно проведенной транзакции вам на чеке.

Вот такой путь проходит во время одного платежа. А этот один платеж в нашем случае и есть та самая транзакция. Но и здесь есть уже нюансы, вроде бы все договорились и хэппи энд. Но нет! Деньги у банка ушли в магазин (причем не от банка владельца карты), но на карточке, производившей оплату, они всего лишь заблокировались, до получения соответствующих документов от эквайера эмитентом. И вот здесь может быть задержка вплоть до месяца… Но это уже не наши проблемы.

Оффлайн транзакции

При этом виде транзакции происходит непосредственная проверка баланса на карте. Деньги на ней сразу же блокируются. Обмена данными с банками не происходит, но транзакция фиксируется на считывающем устройстве.

По завершению дня или в другой оговоренный период все данные с устройства передаются в процессинговый центр банка, где и происходит уже их дальнейшая обработка. Но суть в том, что первоначальные операции строятся без коммуникации.

Применяется там, где невозможно установить прямую связь.

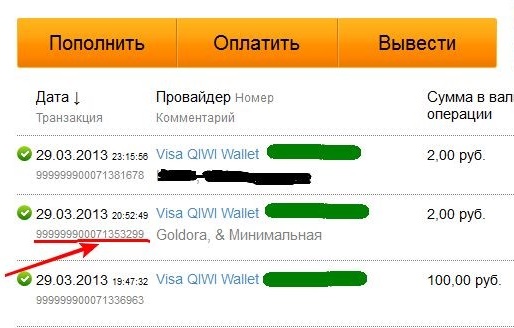

Номер транзакции

Любой успешно проведенной транзакции присваивается свой номер в банке. Если быть точнее, в обоих банках – и эмитенте, и эквайере. В одном на списание, в другом на пополнение. Вот пример номера транзакции в Сбербанке

Нередко этот номер требуется для быстрой идентификации платежа в случае проблемы с ним. Используется, например, при обращении в службу технической поддержки по телефону или через специальную форму обратной связи.

Нередко номер транзакции указывается и на чеке!

Отмена транзакции или запрет

В некоторых случаях транзакция может быть отменена любой стороной. Причем, это может произойти чуть позже проведения платежа, во время его (например, сообщение «Транзакция запрещена») или даже гораздо позже (ChargeBack). Мы уже писали об этом выше в примерах. Здесь лишь приведем список наиболее частых вариантов. Вдруг платеж у кого-то из читателей не прошел, но требуется узнать причину его отмены. Вот наш список:

- Карта заблокирована.

- Недостаточный баланс.

- Ограничения на карте – например, на совершение международных или онлайн-платежей.

- Неправильно введен PIN.

- Подозрения в мошенничестве – применяются техники от стоп-листа карт до анализа устройств и «поведения» платежей.

- Технические проблемы – где-то что-то не работает, будь то сервер или линия коммуникации.

- Ошибка в номере счета получателя и других реквизитах.

При большинстве возникших проблем лучший способ разрешить ситуацию – обратиться в свой банк. В случае проблемы в некоторых случаях из-за известной блокировки транзакций их можно и отменить, например, при борьбе с мошенниками.

Видео про отмену транзакции по карте (ChargeBack):

В общем, при любой странной ситуации не обращайтесь на наши сайты, а звоните в банк. Надеюсь, что вы разобрались, что такое транзакция по банковской карте, ну а если нет:

Вы всегда можете задать свой вопрос нам в комментариях – мы неплохо понимаем работу платежных систем. Это не текст бездарных горекопирайтеров с бирж!

Загрузка…

Загрузка…

Что такое номер транзакции: как происходит и где найти?

Что такое транзакция

Термин «транзакция» предусматривает не одно значение. Основное определение – операция, предполагающая минимальный размер, совершение которой допустимо только полностью. Еще одно понятие, предусмотренное в информатике, – совокупность связанных логических операций, обрабатываемых или отменяемых только целиком.

Часто рассматриваемое понятие встречается в банковской деятельности и предусматривает два типа операций:

- банковская транзакция – перевод денежных средств с одного счета на другой, в том числе при оплате товаров,

- банкоматная транзакция – денежные операции по выдаче или переводу средств через терминалы.

Иными словами, транзакция – каждая операция, предполагающая использование банковского счета.

Как снимают деньги с карты мошенники через мобильный банк?

Что такое номер транзакции и где его искать

Каждая транзакция предусматривает наличие номера, то есть уникального кода, включающего буквы и цифр. Например, в Сбербанке номер транзакции состоит из двенадцати цифр и четырех латинских букв. Отражается номер в чеке, выдаваемом по факту завершения операция в кассе банка или терминале.

В отдельных ситуациях такой номер может предполагать другое название, примеры следующие:

- идентификатор платежа,

- уникальный номер платежа.

Наличие такого номера необходимо для того, чтобы проверить состояние платежа и подтвердить осуществление такового. Актуальна такая информации при оплате услуг или товаров, если получатель денежных средств не получил отправление.

Проверить состояние платежа можно либо за счет обращения в банк, предъявив номер транзакции, либо через интернет-банкинг, если такой предусмотрен в конкретной кредитной организации.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Транзакция: виды и типы

Разделение транзакций на виды осуществляется по принципу технологии осуществления таковых:

- онлайн, то есть проводимые в режиме реального времени и обязательно предусматривающие технологии подтверждения операции,

- оффлайн, выполняемые отложенно.

Также возможно разделение по типу транзакционных операций: снятие денег, оплата услуг и так далее.

Посмотрите видео. Что такое номер транзакции, как его найти и зачем он нужен?

Кто участники

При осуществлении любого вида транзакций в операции участвуют всегда три стороны:

- Банк, принимающий платеж. Также данную сторону называют банк-эквайер, через который получателю будут переведены денежные средства,

- Банк отправителя средств. Обычно перевод осуществляется через карту банка, с помощью которой и переводятся деньги,

- Платежная система. Такой ресурс выступает посредником между банками и обеспечивает перевод средств (МИР, Visa, MasterCard).

Кто выступает фактическим отправителем и получателем денежных средств, значения не имеет.

Подоходный налог на переводы по картам.

Как происходит транзакция: порядок

Процесс транзакции в реальном времени предполагает несколько этапов, к которым относят:

- Передача банковской карты продавцу (вставить в банкомат, терминал, войти в Сбербанк Онлайн и так далее),

- Проведение карты по специальному терминалу для начала операции перевода средств. Карта может прислоняться, проводиться по терминалу или вставляться в таковой,

- Передача информации об операции в банк-эквайер, что происходит сразу после проведения карты,

- Направление сведений банком в центр обработки данных платежных систем, отвечающих за обеспечение перевода. На этом этапе также осуществляется проверка карты на мошенничество,

- Передача информации эмитету для завершающих проверок осуществляемой операции. Может потребоваться ввод пин-кода, рассматривается наличие лимитов по списанию денег со счета и так далее. Процесс проверки информации важен, поскольку при оплате товаров, например, в международных магазинах могут возникнуть трудности или задержка перевода. Однако не нужно думать, что проведение таких операций небезопасно. Достаточно внимательно подходить к процедуре транзакции. Таковая, по сути, не требует много времени,

- Обратное распределение информации. Это необходимо для подтверждения безопасности и осуществления платежа. Сведения идут со стороны платежных систем к банку-эквайеру, который выдает чек о проведении операции. Такой документ будет служить не только подтверждением успешно проведенной операции, но и невозможности таковой при наличии проблем.

Такой путь проходит платеж за один перевод денежных средств. Если не возникает трудностей, то перевод осуществляется в минимальные сроки, иногда моментально. Если предусматривается блокировка денег на карте для будущего осуществления платежа, то это может занять большие сроки, вплоть до месяца.

Вид транзакции оффлайн

Оффлайн-транзакция предусматривает проверку баланса карты перед переводом средств, что и запрещает осуществить транзакцию в момент оплаты услуг или товаров. Деньги блокируются, а обмен сведениями между банками не осуществляется. Транзакция фиксируется только на устройстве, считывающем карту.

По завершении установленного срока, который составляет один день, сведения об операции передаются в центр платежной системы и банков для дальнейшей обработки платежа. Смысл оффлайн-транзакций именно в том, что изначально перевод не предполагает коммуникаций, и участие трех сторон процесса в осуществлении платежа. Поэтому действует такой режим там, где сразу нет возможности установить связь между банками.

Как вернуть деньги, если перевел на карту мошенника?

По каким причинам операция отклоняется

Также следует помнить о том, что банк может отклонить операцию и отказать в переводе средств. Такое решение может принять платежная система или банк отправителя средств.

Причины для отказа следующие:

- на счете клиента недостаточно средств для осуществления транзакции,

- внесение платежной системой карты в стоп-лист, например, при наличии подозрений на мошенничество или иной незаконной деятельности,

- ввод клиентом неверного пин-кода карты,

- срок действия платежного средства – карты истек,

- технический сбой.

Если знать номер транзакции, можно отменить перевод, например, когда картой воспользовался чужой человек, если таковая была украдена или потеряна.

Таким образом, транзакцией признается операция по переводу денежных средств, а номером транзакции – специальный номер банковской операции. Такой номер поможет исправить ситуации при неправильном переводе средств, ошибках, мошенничестве и иных проблемах.

Посмотрите видео. Что делать, если пришло сообщение о транзакции, которую вы не совершали?

Как получить код ARN? Вернут деньги на карту по этому коду?

Совет. Используйте банк с выгодой для себя! Получите карту с лимитом до 700000 руб и не платите проценты за любые покупки до 55 дней. Кэшбек бонусами до 30%.

Осуществляя платежи за покупки товаров или услуг в интернет-магазине, следует внимательно относиться к введению всех требуемых данных.

Обычно необходимо указать в онлайн форме следующие сведения:

- номер банковской карточки;

- срок ее действия;

- имя и фамилию владельца карты;

- код безопасности CVV, состоящий их 3 цифр, указан на обороте карты.

Если допустить ошибку хотя бы в одном из параметров, платеж не будет произведен, и денежные средства не будут списаны.

В некоторых случаях платеж производится не в режиме онлайн, а с помощью авторизационных форм или через интернет-банк. В этих случаях потребуется указать другие данные:

- наименование получателя платежа;

- расчетный счет получателя платежа;

- БИК;

- корреспондентский счет;

- наименования банка получателя платежа;

- номер и дату счета;

- предмет счета, то есть: за что производится оплата.

Денежные средства будут списаны с карточки плательщика в любом случае, даже если в реквизитах получателя платежа была допущена ошибка.

Плательщику необходимо будет добиться возврата неверно перечисленных средств. В качестве доказательства осуществления платежа ему потребуется получить идентификационный номер ARN (расшифровывается как Acquirer’s Reference Number).

Это уникальный номер операции, указанный в клиринговом обмене между банками или процессинговыми центрами. Банки обмениваются между собой специальными клиринговыми сообщениями. Код ARN указывается в поле 31.

Как уточнить прохождение платежа

Плательщику следует хранить все квитанции и чеки, подтверждающие оплату, в том числе за покупки, совершенные в интернет-магазине.

Убедившись, что деньги не достигли назначения, покупатель должен направить продавцу письменное заявление с приложением копии квитанции или чека об оплате. Добросовестный продавец или поставщик услуг произведет расследование с целью розыска денежных средств.

Они могут поступить на расчетный счет продавца и числиться там на картотеке как нераспознанные. Если информация подтвердится, то плательщику достаточно направить в свой банк письмо с заявлением об уточнении наименования получателя платежа или иных неверно указанных реквизитов.

Банки обычно взимают комиссию за уточнение реквизитов платежа. Если не отправлять такое заявление, то по истечении определенного срока — обычно 5-7 рабочих дней, денежные средства вернутся на счет плательщика. Иногда выгоднее бывает подождать возврата платежа, чем оплачивать банковскую комиссию за отправку письма с уточнением реквизитов платежа.

Как узнать код ARN

В том маловероятном случае, если получатель денежных средств не находит их у себя на картотеке и не может подтвердить информацию об их местонахождении иным способом, плательщику или получателю необходимо обратиться в банк с заявлением о запросе в процессинговом центре уникального кода ARN.

Многие крупные интернет-продавцы, например, Алиэкспресс, Озон и подобные, сами предоставляют покупателю подобные сведения.

Если деньги затерялись при попытке совершения покупки в интернет-магазинах, нужно запросить у продавца специальную форму о том, что платеж был осуществлен, но не достиг продавца. Заполнив данную форму, нужно будет отправить ее продавцу. У Алиэкспресс, например, существуют подробные инструкции относительно проблем с платежами и получения кода ARN, ознакомиться с ними можно по ссылке https://service.aliexpress.com/page/knowledge?pageId=38&category=1000021990&knowledge=1060107794&language=ru.

Получив код ARN, следует направить в банк заявление о розыске платежа, указав код и прикрепив чеки или квитанции об оплате.

Банк обязан принять заявление у отправителя платежа и предоставить ему письменный ответ в установленные законом сроки, обычно до 5 рабочих дней.

Если сотрудники банка, эмитировавшего карту, с которой произведен платеж, не принимают заявление или ссылаются на недостаток сведений, потребуется обратиться на горячую линию своего банка или лично в отделение банка.

Денежные средства могут не дойти до получателя в результате мошеннических действий.

В таком случае потребуется обратиться в службу безопасности банка. Контактные данные указываются в разделе «О банке» или «Куда обратиться», а у некоторых банков, например, у Сбербанка, создан специальный раздел на официальном сайте. Сообщить о мошенничестве можно, пройдя по ссылке https://www.sberbank.ru/promo/antifraud/report.html.

Что значит номер транзакции в чеке

На чтение7 мин.

Просмотров2073

Обновлено

Содержание статьи (кликните, чтобы посмотреть)

Каждый кассовый чек должен иметь ряд реквизитов (дата операции, номер ККМ, итоговая сумма, перечень приобретенных покупателем товаров, ИНН продавца и др.), в том числе и порядковый номер. Если на чеке отсутствует хотя бы один из указанных реквизитов, платежный документ считается недействительным.Не все покупатели имеют представление о том, где и как на чеке можно найти его номер.

Запись, содержащая информацию о номере чека, может располагаться вверху или внизу страницы: все зависит от кассового аппарата. 2 Чтобы сократить поиск номера чека, найдите запись даты операции (обычно в формате дд.мм.гг.). Обычно рядом с ней и печатается номер чека.

к содержанию ↑

Транзакция по банковской карте — что это такое простыми словами

Это же является одной из самых распространенных операций.

- МПС (Международная платежная система), являющаяся посредником между основными сторонами. Самые известные из них – Visa, MasterCard, Union Pay

- Банк-эквайер со стороны продавца (терминалы в магазине).

- Банк-эмитент со стороны покупателя.

При проведении карты через терминал последний запрашивает необходимые для проведения процедуры данные (номер карты, срок действия, ФИО владельца и другие).

к содержанию ↑

Что такое номер транзакции

При оплате товаров в магазинах, где установлен POS-терминал, то есть считывающее устройство, принадлежащее банку эквайеру, принимает заявку на осуществление перевода и передает ее сначала платежной системе, затем банку-эмитенту пластиковой карты. Остановить операцию может как платежная система, так и банк эмитент пластиковой карты. Например, если карта, с которой ее владелец пытается списать средства, числится в стоп-листе, эта операция отклоняется, если операция была одобрена, то дальше информация переходит в банк-эмитент карты, который также может остановить операцию или разрешить.

Статьи по теме (кликните, чтобы посмотреть)

Если средств для совершения операции недостаточно, значит, в ней будет отказано. Итак, если банк-эмитент и платежная система одобрили операцию, то она будет успешно завершена.

После того как транзакция будет завершена, ей присваивается банком-эмитентом карты определенный номер.

Итак, что такое номер транзакции?

Это уникальный код, состоящий из сочетания букв и цифр.

к содержанию ↑

Слип как средство идентификации платежа

В случае, если вам понадобиться решить спорную ситуацию, вы обязаны будете предоставить все слипы за последние 3 месяца.Где можно узнать слип код?Слип код предупреждает мошеннические операции.

Не путайте его с пин-кодом и не пишите на чеке ни в коем случае.

Например, коммунальных. Однако юридической силы слип не имеет. В случае официального судебного разбирательства возьмите выписку банка, заверенную мокрой печатью, и сравните суммы оплат.Слип терминала на случай стопа по картеСлип терминала – удобная услуга, присутствующая практически в каждом торговом центре. Квитанция терминала является третьим экземпляром чека и содержит информацию относительно операции, подтверждая транзакцию.Слип предназначен для банка-эквайера или процессинговой компании.

Менеджер собирает их в конце рабочего дня на случай чарджбеков для верного отображения бухгалтерских проводок.

к содержанию ↑

Транзакция по банковской карте: что это такое, «запрещена» и другое

Но изначально транзакции деля по другому принципу технологии:

- Онлайн – проводятся в режиме реального времени. Обязательно используются технологии подтверждения платежа.

- Оффлайн – выполняются отложенно.

С оффлайн транзакциями мы познакомимся немного ниже, а пока онлайн.В любой транзакции по банковской карте участвуют 3 основные стороны:

- Банк, который принимает платеж.

Например, обслуживающий POS терминал в магазине, к которому вы и прислоняете свою карту.

Это банк-эквайер. Платежная система, которая выступает посредником-каналом между предложенными выше банками.

Популярные на текущий день – Visa, MasterCard, МИР.

- Банк, вашей карты.

к содержанию ↑

Код операции киви кошелька

Пересылать денежные средства через интернет с помощью электронных кошельков, таких как Qiwi, очень удобно. Можно оплачивать любые услуги и товары, делать переводы частным лицам и компаниям.

Нередко у пользователей возникает вопрос: «А как я докажу, что отправил деньги?». Ответ очень прост: доказательством совершения каждой транзакции служит чек Киви кошелька. Система предоставляет своим клиентам возможность распечатать документ, который будет свидетельствовать о совершении платежа.

к содержанию ↑

Для чего нужен чек оплаты Qiwi?

Чек оплаты нужен тогда, когда вы переслали деньги за товар или оплатили налог, а вам говорят, что вы ничего не отправляли и требуют совершить повторный платёж. Эта и аналогичные ситуации случаются часто. Небольшая бумажка, распечатанная на принтере, защитит от неприятностей.

Как выглядит чек Qiwi?

Сервис предусматривает 2 вариации документа. Доказательство совершения вами платежа может быть таким:

- Электронный чек. Его хранит система. На нём указана вся важная информация о совершённой транзакции. Самый главный реквизит документа – номер транзакции.

- Бумажный чек. Его пользователи получают при оплате через терминал Киви. Он практически не отличается от своего электронного варианта.

к содержанию ↑

Что представляет собой номер транзакции Qiwi (код операции)?

В сервисе Киви перевод денег осуществляется каждую долю секунды. Чтобы как-то различать между собой транзакции, каждому платежу присваивается отдельный код. Он состоит из цифр и будет очень полезен, если получатель платежа заявит, что деньги не поступили. По номеру транзакции служба поддержки определит, куда девались высланные вами денежные средства.

Перед тем, как начать разбираться с историей платежа и обращаться в службу поддержки, нужно узнать номер транзакции. Если не находите его, доказать, что вы отправили деньги, будет нереально, как нереально и то, что на чеке нет кода операции. В зависимости от модели аппарата самообслуживания, он может называться:

Номер операции для получателя – самый важный показатель, обеспечивающий безопасность передвижения денежных средств.

к содержанию ↑

Важные поля в документе

Чек перевода денежных средств содержит несколько важных сведений. Это:

- телефонный номер, на который переводятся средства;

- какую сумму терминал принял и какую сумму из принятого зачислил;

- код платежа;

- размер взысканного комиссионного сбора;

- название компании, осуществляющей обработку перевода;

- дата зачисления денежных средств, а также время с учётом секунд;

- адрес, по которому располагается аппарат самообслуживания;

- номер терминала;

- номер квитанции;

- ИНН пользователя;

- наименование компании, владеющей терминалом.

к содержанию ↑

Что делать, если аппарат не выдал квитанцию?

Как найти код операции, если терминал не выдал чека? Такой вопрос возникает довольно часто, так как аппараты самообслуживания могут не распечатать квитанцию из-за сбоя в системе или банального отсутствия бумаги.

Если вам не выдана квитанция операции, есть 2 варианта развития событий:

- Найдите на терминале телефон специалиста, который отвечает за проблемы, возникающие с аппаратом. Позвоните технику и сообщите, что совершили платёж, но не получили квитанцию. Если специалист не отвечает, нажмите на символ «i» в терминале и позвоните в службу поддержки сервиса. Дождитесь, пока ваша проблема будет решена.

- Если описанные выше действия не привели к успеху, и вы так и не получили чек, свидетельствующий о совершённом платеже, запомните или запишите номер терминала, а также точное время транзакции. Вам нужно добраться до домашнего компьютера и войти в личный кабинет.

В личном кабинете вы тоже можете получить чек, так как он находится в базе данных сервиса. Алгоритм поиска такой:

- Входите во вкладку «Помощь».

- Нажимаете на команду «Обращение в поддержку».

- Выбираете иконку «Qiwi терминалы».

- Жмёте на надпись «Проблемы с платежом через терминал».

- Выбираете пункт «Нет квитанции».

- Заполняете все поля предоставленной формы.

Аналогичные действия требуется совершать, если не обнаружили на квитанции код операции.

к содержанию ↑

Для чего подделывают чеки Киви?

Есть важная информация о квитанциях Qiwi и других сервисов, которую не лишним будет знать пользователям. Документ очень просто подделать. Этот фактор нередко используют мошенники в своих целях. Действуют они примерно по такой схеме:

- Находят товар, который их интересует, продаваемый частником.

- Звонят продавцу и заявляют о готовности произвести покупку.

- Якобы делают платёж и предъявляют квитанцию.

- Просят прислать товар, так как он им нужен сейчас.

Если чек покупателя поддельный, продавец никогда не дождётся денег за высланный товар.

к содержанию ↑

Проверка платежа КИВИ по чеку

Имея на руках документ об отправке денежных средств, вы можете на официальном сайте Киви произвести её проверку. Для этого:

- В личном кабинете входите во вкладку «Помощь».

- Нажимаете на предложение системы «Проверьте свой платёж на терминале».

- Заполняете все графы предложенного бланка, переписывая информацию из квитанции.

- Перепроверяете, насколько верно ввели номер аппарата самообслуживания и код операции.

Отличная статья 0

Транзакция. Виды трансакции, способы, номер транзакции

Транзакция – операция по перемещению денежных средств, совершение сделки купли-продажи. Результатом транзакции всегда будет изменение состояния счета клиента, будь то расчетный счет в банке или карт-счет держателя пластиковой карты. Отсюда виды транзакций:

Последние новости:

- банковская, когда происходит перевод денег с одного расчетного счета на другой;

- банкоматная, когда по пластиковой карте посредством банкомата снимаются наличные деньги или оплачиваются какие-либо услуги.

трансакция (точность правильного написания не установлена, поэтому оба варианта используются в равной степени)

Совершаются транзакции (или трансакции, точность правильного написания не установлена, поэтому оба варианта используются в равной степени) двумя способами:

- онлайн-транзакции – при этом все расчеты (списание, зачисление, выдача средств) производятся в режиме реального времени, например банкоматные транзакции, или банковские транзакции, производимые в пределах одного банка,

- оффлайн-транзакции – в этом случае непосредственной связи между участниками процесса нет, и расчеты производятся спустя некоторое время. Так, например, происходит зачисление заработной платы в банке, когда со счета организации списывается общая сумма и зачисляется соответствующими частями на карт-счета сотрудников.

Безопасность проведения онлайн-транзакций подтверждается тем, что все выполняемые операции являются защищенными транзакциями и требуют предварительной авторизации. В процессе совершения операции ей присваивается код авторизации и номер транзакции.

Проведение транзакций может быть сложным и многоуровневым, но сама транзакция имеет только два состояния:

- выполнена,

- не выполнена.

Во втором случае вы будете предупреждены уведомлением «Не удается завершить защищенную транзакцию». Это одна из распространенных ошибок во время проведения транзакций. Причинами ее возникновения могут являться и отсутствие связи с сервером банка, и неисправности банкомата и другое.

По причине сбоя могут быть ошибочно списаны средства со счета, но любые транзакции носят обратимый характер. Для этого необходимо напрямую обратиться в банк, где в течение нескольких дней разберутся в ситуации и отменят ошибочные платежи.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите

её и нажмите Ctrl+Enter

Можно ли определить номер транзакции для транзакции MongoDB 4.x?

Переполнение стека

- Около

Продукты

- Для команд

Переполнение стека

Общественные вопросы и ответыПереполнение стека для команд

Где разработчики и технологи делятся частными знаниями с коллегамиВакансии

Программирование и связанные с ним технические возможности карьерного ростаТалант

Нанимайте технических специалистов и создавайте свой бренд работодателяРеклама

Обратитесь к разработчикам и технологам со всего мира- О компании

.

Как найти код (ы) транзакции для программы

Введение:

Мне неоднократно приходилось сталкиваться с ошибками, допущенными в области безопасности и разработки при назначении пользовательских кодов транзакций стандартным отчетам SAP, потому что никто не может найти стандартный присвоенный код транзакции для отчета. В этом блоге будет показана распространенная ошибка, которую допускают службы безопасности, аналитики и иногда ресурсы ABAP при поиске кодов транзакций, связанных со стандартными отчетами SAP.

Предполагаемая аудитория:

- Безопасность

- Аналитик

- Программист ABAP

Пример сценария:

- ECC 6.0

- Несколько бизнес-пользователей имеют доступ к транзакции SA38 в производстве для запуска программы RSSCD100 (Просмотр документов изменений)

- Служба безопасности и аудита приняла решение о прекращении производства SA38

- Служба безопасности просматривает программу RSSCD100 и определяет, что стандартного кода SAP tcode

- Security открывает запрос к команде ABAP на добавление пользовательской транзакции в RSSCD100

- Добавлена пользовательская транзакция; ZRSSCD100

- Роли безопасности обновлены для добавления нового tcode

- Новый tcode и обновленные роли перемещены в Production

не существует.

Что пошло не так:

Безопасность полагалась на таблицу TSTC (SAP Transaction Codes), чтобы узнать, был ли код транзакции присвоен программе; они не нашли записей в таблице.Примечание: тот же результат будет получен при просмотре программы через SE80; то есть не было бы папки «Транзакции» с назначенными tcodes. После этого открытия Служба безопасности запросила индивидуальную разработку у группы ABAP.

Что им нужно было знать:

Коды транзакций

имеют так называемые «стартовые объекты». Для транзакций, где начальным объектом является программа, достаточно поиска в таблице TSTC (SAP Transaction Codes) по имени программы (PGMNA).Но для программ, которым был назначен код транзакции, использующий начальный объект «Транзакция с параметрами», имя программы находится в параметрах. Для этих транзакций PGMNA в таблице TSTC будет пустым. Дополнительная информация, которая связывает имя программы с tcode, находится в таблице TSTCP (Параметры для транзакций) .

Вот пример того, как может выглядеть «Транзакция с параметрами», которая вызывает отчет:

Как искать в таблице TSTCP:

Обратите внимание на приведенных ниже снимках экрана, что обнаружены два (2) присвоенных кода транзакции; RSSCD100 и S_ALR_87101238.

♦ Совет: поставьте точку с запятой после имени программы, чтобы гарантировать, что вы не выбираете другие записи, имена которых похожи на имя программы, которую вы ищете. Данные в поле PARAM разделяются точкой с запятой.

Вывод:

При поиске кодов транзакций, присвоенных программе, выполните следующие действия:

- Таблица поиска TSTC, где PGMNA = имя программы

- Если на шаге 1 ничего не найдено (или даже если что-то найдено), выполните поиск в таблице TSTCP, где PARAM включает шаблон * имя программы ; *

Если бы Служба безопасности выполнила эти шаги в нашем примере сценария, то они все равно выполнили бы обновления ролей, но могли бы избежать дополнительной пользовательской (и ненужной) разработки.

.

Какой номер UTR в транзакциях NEFT или RTGS

Номер

UTR означает Уникальный номер ссылки транзакции . Он используется для идентификации конкретной транзакции в Индии. Это уникальный номер, который создается для распознавания любого перевода средств и создается банком, который облегчает перевод.

Вы найдете номер UTR в своей банковской выписке, обозначенный как Ref no под деталями транзакции. Это может выглядеть примерно так: XXXXR520190109599036XX. Начальные символы будут отличаться в зависимости от вашего банка.Формат UTR и его компоненты были объяснены далее в этой статье.

Если вы планируете отправить деньги в Индию, TransferWise поможет вам значительно сэкономить. Прежде чем совершать следующую транзакцию, сравните обменные курсы, чтобы уточнить точную сумму, которую вы будете получать, в ведущих банках и поставщиках услуг.

Не путайте номер UTR в Индии с номером в Великобритании. Код UTR в Великобритании означает уникальный ссылочный номер налогоплательщика, который никоим образом не похож на номер UTR в Индии.

Зачем мне нужен номер UTR и для чего он нужен?

Основное назначение номера UTR — идентификация и мониторинг финансовых транзакций. Номер UTR можно использовать для отслеживания ваших денежных переводов, если они застряли, занимают больше времени, чем обычно, или если вы просто хотите сослаться на более раннюю транзакцию.

В Индии UTR генерируется при переводе денег между двумя банковскими счетами. Существует два метода перевода средств между счетами в разных банках Индии.Это НЕФТЬ и РИТЭГС. UTR генерируется как в транзакциях NEFT, так и в транзакциях RTGS.

NEFT означает National Electronic Funds Transfer . Транзакции НЕФТЬ обрабатываются партиями, поэтому перевод средств происходит не сразу. В настоящее время НЕФТЬ работает получасовыми партиями с 8:00 до 19:00 по будням и рабочим субботам.

RTGS означает Gross Settlement в реальном времени , и в RTGS переводы средств обрабатываются немедленно. Как только вы переводите деньги с помощью RTGS, они зачисляются в течение 2 часов на счет получателя.Это самый быстрый способ межбанковского перевода средств. Однако RTGS можно использовать только в том случае, если сумма перевода превышает сумму рупий. 2,00,000.

Номер

UTR состоит из 22 символов для RTGS и 16 символов для NEFT. Формат номера UTR для транзакций RTGS: «XXXXRCYYYYMMDD ########», где:

.

Как найти любую биткойн-транзакцию в блокчейне 🔍

Интересно, «Где мой биткойн?» Наш бесплатный инструмент Block Explorer может помочь вам отследить определенные транзакции.

Обозреватель блоков Bitcoin.com буквально позволяет вам исследовать как блокчейны Bitcoin Cash (BCH), так и Bitcoin Core (BTC).

Подобно поисковой системе, вы можете использовать ее для поиска определенных блоков, транзакций и даже адресов.

Обозреватель блоков Bitcoin.com суммирует подтверждения транзакций, номер блока и многое другое.

Как использовать Block Explorer для поиска деталей транзакции?

1. Выберите транзакцию в своем кошельке

Откройте свой цифровой кошелек и выберите транзакцию, о которой вы хотите узнать больше. Большинство программных кошельков и криптовалютных бирж четко перечисляют ваши недавние транзакции для вас, что упрощает их поиск.

2. Найдите уникальный идентификатор транзакции

Каждая биткойн-транзакция имеет собственный идентификатор транзакции (TXID), состоящий из букв и цифр, что делает ее уникальной.Кошелек Bitcoin.com предоставляет вам TXID, как и некоторые другие кошельки и биржи.

3. Вид на обозреватель блоков

Если вы используете кошелек Bitcoin.com, просто нажмите «просмотреть блокчейн», и вы попадете на соответствующую страницу в Block Explorer. В противном случае вырежьте и вставьте идентификатор транзакции и найдите его вручную в обозревателе блоков.

Кошелек Bitcoin.com имеет встроенную кнопку для просмотра TXID

Зачем может понадобиться идентификатор транзакции?

Вам может потребоваться отследить идентификатор транзакции по разным причинам.Два самых распространенных:

Отсроченные транзакции

Если вас беспокоит задержка, вы можете использовать Block Explorer, чтобы просмотреть свою транзакцию. Если он там появится, вы можете быть уверены, что ваша транзакция выполняется.

Подтверждение отправки

Иногда получатель может попросить вас отправить идентификатор транзакции, чтобы подтвердить, что вы отправили ему биткойн. Этот TXID предоставляет неопровержимое доказательство успешной передачи.

Не можете найти идентификатор транзакции?

Не все кошельки и биржи предоставляют вам TXID.Однако вы все равно можете найти его самостоятельно.

Начните с поиска адреса, на который вы отправили биткойн, и вставьте его в строку поиска Block Explorer. В результате будут показаны все входящие и исходящие транзакции, относящиеся к этому адресу.

Таким образом, часто указывается более одной транзакции. Чтобы найти TXID, который вы ищете, проверьте такие цифры, как дата, время и отправленная сумма, чтобы убедиться, что это правильная транзакция.

Поиск адресов кошельков вручную в Block Explorer — еще один способ найти TXID

Что делать, если ваша транзакция не найдена в Block Explorer?

Во-первых, не паникуйте.Это на

.