Как узнать есть ли кредит на человеке: Как узнать есть ли на мне кредиты?

Кредитные истории | Банк России

Кредитная история — это документ, который характеризует платежную дисциплину человека или организации.

Кредитные истории формируют специальные организации — бюро кредитных историй (БКИ) на основании информации о заемщике, которую банки туда направляют. Также в бюро может передаваться информация от организаций, в пользу которых вынесены судебные решения о взыскании долгов за ЖКХ, услуги связи, или от судебных приставов, например, по неисполненным алиментным обязательствам.

С 1 октября 2019 по кредитной истории рассчитывается Показатель долговой нагрузки (ПДН) для физических лиц. Если этот показатель у гражданина слишком высок, то есть его платежи по кредитам «съедают» слишком большую часть его дохода, то банк может отказать в выдаче нового займа. При этом совокупные долговые обязательства заемщика, то есть числитель в формуле для расчета ПДН, рассчитываются на основе сведений из кредитной истории.

Кредитная история охватывает 10 лет, этот срок отсчитывается с момента любых последних изменений в кредитной истории (например, изменения паспортных данных и т. д.).

д.).

Запрашивать кредитные истории в БКИ могут как сами заемщики, так банки, микрофинансовые организации и другие юридические лица.

Кредитные истории и юридических, и физических лиц включают информацию об их кредитах с суммами и сроками их погашения, сведениями о текущей и просроченной задолженности, одним словом — платежной дисциплине, процедурах банкротства. Эта информация передается только с согласия субъекта кредитной истории.

Кредитные истории физических лиц (включая индивидуальных предпринимателей) имеют также информационную часть, которую банк или МФО может получить без согласия человека, если тот обратился за получением кредита. Информационная часть содержит сведения о выданных займах или отказах в их предоставлении, сведения о договорах поручительства, а также сведения о просрочке в выплате кредита (пропуск двух и более платежей подряд в течение 120 дней).

Как правило, кредитная история хранится в нескольких бюро. При этом банк или МФО самостоятельно решают, в какое бюро (одно или несколько) направлять информацию о заемщике.

Узнать свою кредитную историю можно онлайн.

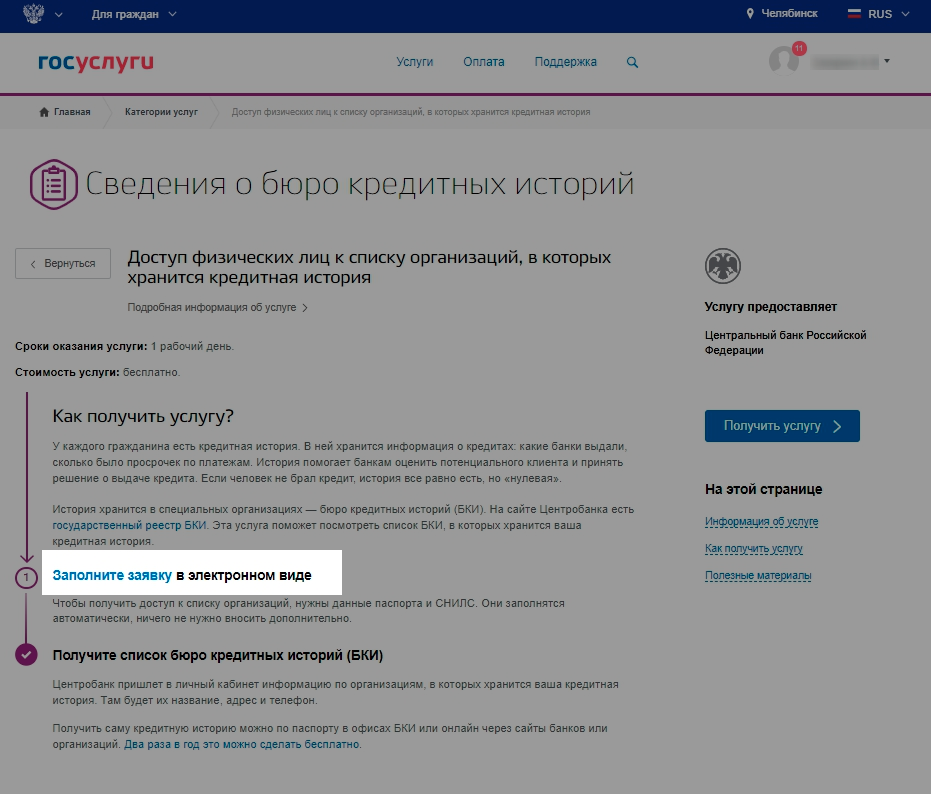

Чтобы получить свою кредитную историю, сначала нужно узнать, в каком (каких) БКИ она хранится. Для этого необходимо отправить запрос в Центральный каталог кредитных историй Банка России. Сделать это удаленно можно через портал «Госуслуги». Эта услуга называется «Сведения о БКИ, в котором (которых) хранится кредитная история субъекта кредитной истории» и доступна в разделе «Налоги и финансы».

Зная, в каких БКИ хранится кредитная история, заемщик может запросить ее в любой момент, дважды в год это бесплатно. Пользователи портала «Госуслуги» с подтвержденной учетной записью могут сделать это онлайн, через сайты бюро.

Получить сведения из ЦККИ можно также в любом банке, микрофинансовой организации и любом бюро кредитных историй.

Страница была полезной?

Да

Нет

Последнее обновление страницы: 05. 02.2021

02.2021

Как узнать, есть ли кредит у человека в Украине

Информация о том, есть ли на человеке кредит, пригодится не только тем, кто часто пользуется банковскими услугами. Бывает, что клиент всего раз брал деньги в долг или был неосторожен с личными данными и этим воспользовались мошенники. Случаются программные ошибки, когда два человека с одинаковой фамилией обращаются в банк, но в программе отображается один пользователь.

Получение данных о чужих кредитах незаконно, хотя для большинства обращений требуется только ИНН. Специалисты Finance.ua советуют: оформляя кредит наличными, нужно быть уверенным в том, что кредитная история (КИ) чистая, а для проверки своих действующих долговых обязательств есть несколько способов.

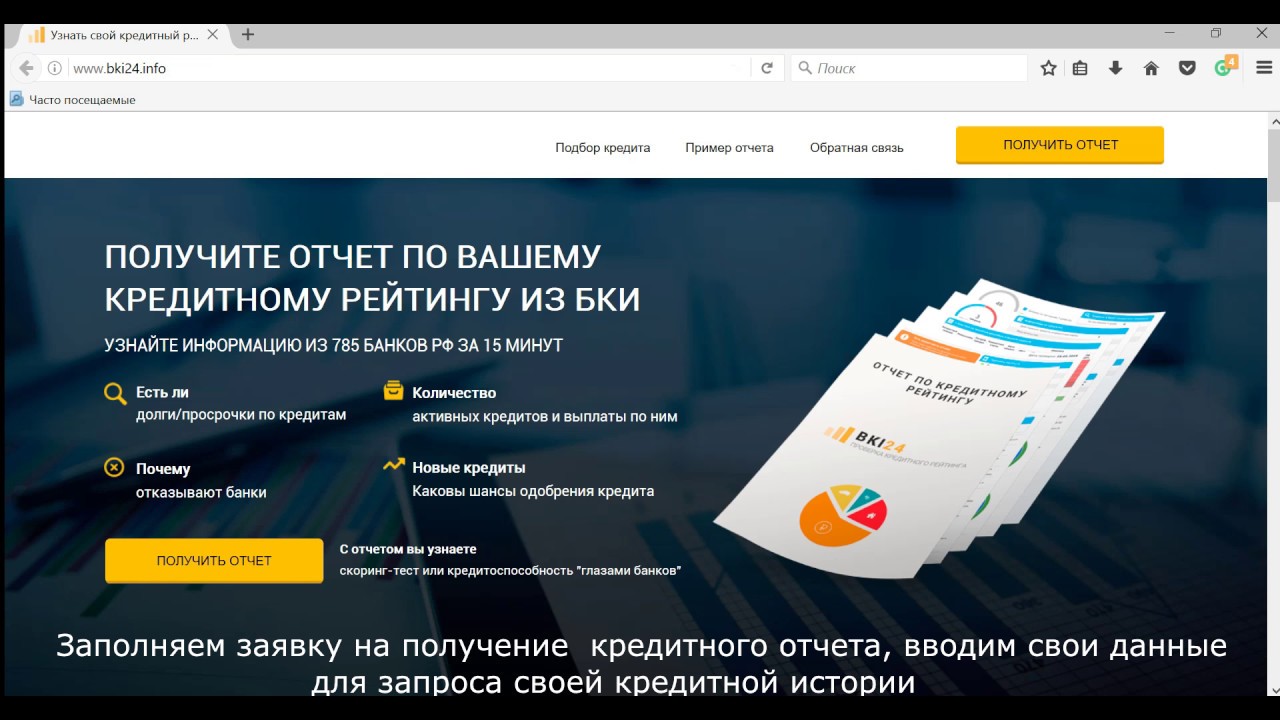

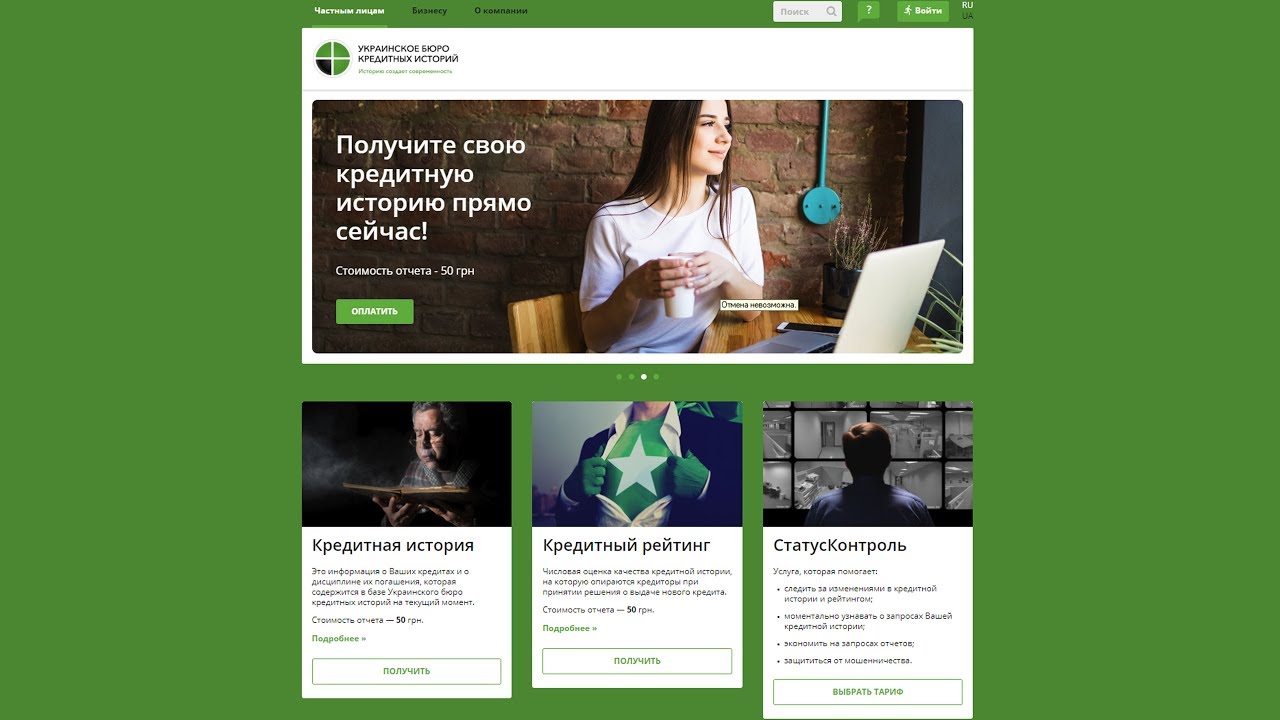

Способ № 1: Заказ КИ через интернет на сайте БКИ

Для оформления запроса понадобится пройти идентификацию и зарегистрироваться. Потребуется телефон и ИНН. С сайта УБКИ будет направлен код, после введения которого у пользователя будет доступ к своим личным данным в программе. Предусмотрена платная услуга, позволяющая получать информацию обо всех изменениях. Так, если мошенники оформят кредит или будет допущена банковская ошибка, пользователь сразу получит смс-оповещение. Здесь же, на сайте УБКИ проводится платная оценка заёмщика и степень его привлекательности в качестве клиента для банка.

С сайта УБКИ будет направлен код, после введения которого у пользователя будет доступ к своим личным данным в программе. Предусмотрена платная услуга, позволяющая получать информацию обо всех изменениях. Так, если мошенники оформят кредит или будет допущена банковская ошибка, пользователь сразу получит смс-оповещение. Здесь же, на сайте УБКИ проводится платная оценка заёмщика и степень его привлекательности в качестве клиента для банка.

Проверить кредитную историю можно и через другие бюро: МБКИ и ПВБКИ. А бесплатно узнать свой кредитный рейтинг можно на финансовом портале Finance.ua.

Способ № 2: Запрос КИ через мобильное приложение

Узнать о задолженности в конкретном банке можно через приложение. После авторизации клиент может запросить выписку. Также запросить официальные данные о своём рейтинге удобно в приложение «Кредитная история». Данные предоставляются УБКИ (ubki.ua). Вся информация отображается в профиле, даже кредит на карту, выданный и погашенный много лет назад.

Способ № 3: Обращение в УБКИ в офисе Киева или Днепра

Для жителей Киева и Днепра предусмотрена возможность личного обращения в офис. Потребуется паспорт и ИНН, после чего сотрудник компании предоставит выписку о задолженности и историю взаимодействия с кредитными компаниями.

Если вы не получали займ онлайн, указанный в КИ, то информацию сервиса можно оспорить. Также УБКИ предлагает услугу для авторизированных пользователей: оставить в своём деле комментарий, который будет виден другим компаниям, изучающим КИ потенциального клиента.

Пожалуйста, нажмите на оценку-звезду вверху страницы! Оставляйте комментарии и поделитесь в социальных сетях!

Посмотрите еще интересную и полезную информацию на сайте:

Как быстро узнать о кредитах умершего

Не все люди рассказывают родственникам о взятых кредитах. После смерти человека его долги могут стать неприятным сюрпризом для близких. Как быстро и легально узнать о задолженности умершего, расскажем далее.

Зачем узнавать о кредитах умершего

Многие ошибочно полагают, что со смертью должника его кредиты аннулируют. А родственники, которые не были созаёмщиками или поручителями, ничего не должны платить банку. Это не так.

Родственник, вступающий в наследство, обязан принять его вместе с долгами.

Через полгода после смерти заёмщика кредитная организация вправе обратиться в суд и потребовать от наследников возврата долга. Именно поэтому лучше не дожидаться навязчивых звонков кредитора, а как можно быстрее узнать о долгах покойного, чтобы успеть договориться с банком и принять решение о целесообразности вступления в наследство. Ведь если окажется, что кредитов много, а имущества мало, смысла в этом нет. В этом случае от наследства лучше отказаться. Необходимо успеть в полугодовой срок с момента кончины.

Помогут ли в бюро кредитных историй?

Вся информация о долгах хранится в бюро кредитных историй. В нашей стране зарегистрировано 13 официальных БКИ. Кредитор сам выбирает, в какое бюро направлять информацию. Чтобы не обращаться во все бюро сразу, можно подать запрос в Центральный каталог кредитных историй (ЦККИ). Однако родственникам (даже после смерти заёмщика) информацию не предоставят. Это запрещено по закону.

Кредитор сам выбирает, в какое бюро направлять информацию. Чтобы не обращаться во все бюро сразу, можно подать запрос в Центральный каталог кредитных историй (ЦККИ). Однако родственникам (даже после смерти заёмщика) информацию не предоставят. Это запрещено по закону.

Узнать о долгах умершего из БКИ может только нотариус, открывший наследственное дело (ч. 5 ст. 13, п. 6 ч. 1 ст. 6 Закона о кредитных историях).

Обратитесь к нотариусу

Самый простой вариант (и не затратный по времени) для родственников умершего – обратиться к нотариусу с заявлением об открытии наследственного дела. Нотариус обязан проверить, какое имущество записано на покойного, а также какие у него остались долги. Он сделает запрос в ЦККИ и нужные БКИ. БКИ должны ответить в течение трёх рабочих дней со дня получения запроса. Однако скорость получения информации самим нотариусом зависит от его загруженности и числа наследственных дел. Нередко информация о кредитах доходит до родственников спустя 1-2 месяца.

В этот период можно не сидеть сложа руки, а проверить данные самостоятельно. Самый очевидный способ – поискать кредитные договоры в бумагах умершего.

Какого нотариуса выбрать

Обратитесь к нотариусу по последнему месту жительства наследодателя при жизни. Контакты и адреса смотрите на сайте региональной нотариальной палаты. Как правило, то, к какому нотариусу обращаться, зависит от фамилии умершего (ищите нотариуса на сайте нотариальной палаты в каталоге по первой букве фамилии покойного).

Родителям наследодателя понадобится свидетельство о рождении сына или дочери, детям – собственное свидетельство о рождении, супругу или супруге – свидетельство о браке.

Открыть наследственное дело может первый по очереди наследник. По закону к первой очереди относятся родители, дети и супруг или супруга, далее идут бабушки и дедушки, внуки и внучки, братья и сёстры.

Что делать с информацией о кредитах умершего

Итак, вы узнали, что у родственника не закрыт кредит. Лучше в кратчайшие сроки связаться с банком и в обсудить возврат долга, а также узнать, оформлена ли страховка. Если заёмщик застраховал жизнь и здоровье, задолженность погасит страховая компания. Важно в установленный срок заявить в СК о страховом случае и собрать необходимые бумаги. Иначе компенсации не будет.

Лучше в кратчайшие сроки связаться с банком и в обсудить возврат долга, а также узнать, оформлена ли страховка. Если заёмщик застраховал жизнь и здоровье, задолженность погасит страховая компания. Важно в установленный срок заявить в СК о страховом случае и собрать необходимые бумаги. Иначе компенсации не будет.

Узнать о страховке можно в самом банке, но есть ещё один вариант. Попросите нотариуса посмотреть, видны ли в кредитной истории запросы страховых компаний. Если да, обзвоните указанные СК и уточните, оформлял ли умерший полис.

Если заёмщик не оформил полис при жизни, выплата кредита ляжет на наследников. Если возможности платить по займу нет, а наследство не представляет ценности, лучше отказаться в пользу другого родственника или договориться с близкими о разделе имущества и, соответственно, долга.

Помните, что получить имущество и одновременно отказаться от долгов нельзя. Закон разрешает лишь отказаться и от имущества, и от выплаты кредитов покойного.

Кроме того, банк, учитывая ситуацию, может пойти на отсрочку выплаты. Но такие решения принимают индивидуально после переговоров с наследниками умершего. Должны быть веские причины. Например, недавняя потеря работы или трудное материальное положение.

Но такие решения принимают индивидуально после переговоров с наследниками умершего. Должны быть веские причины. Например, недавняя потеря работы или трудное материальное положение.

Что нужно знать о кредитной истории — СберБанк

Рассказываем, как формируется ваша кредитная история и объясняем, почему полезно держать её в порядке.

Что такое кредитная история?

Это информация обо всех ваших кредитах: где, когда и сколько брали, выступали ли созаёмщиком либо поручителем, аккуратно ли платили.

Как только вы подаёте заявку на кредит или заём, данные отправляются в бюро кредитных историй. Кредитную историю определяете вы сами, банки лишь передают информацию в бюро.

Кредитная история состоит из четырёх частей:

1. Титульная часть

Это ваши личные данные: ФИО, дата рождения, номер паспорта. Здесь могут быть также ваши ИНН и СНИЛС.

2. Основная часть

Тут описываются все ваши закрытые и действующие кредиты, приводятся данные о сроках погашения и просрочках, если они допускались. Сюда же может включаться информация о судебных взысканиях по алиментам и долгам за услуги операторов сотовой связи или ЖКХ.

Сюда же может включаться информация о судебных взысканиях по алиментам и долгам за услуги операторов сотовой связи или ЖКХ.

3. Закрытая часть

В ней записано, кто выдавал вам кредит или заём. Если ваша задолженность кому-либо передавалась, то эта информация тоже будет в закрытой части. Сюда же попадут и данные об организациях, которые запрашивали вашу кредитную историю с вашего согласия.

4. Информационная часть

Это сведения об обращениях за кредитом или займом — не только о тех, где вы получали деньги, но и о тех, кто отказал. Если отказы были, то в этот же раздел попадёт информация о причинах. Ещё тут фиксируются «признаки неисполнения обязательств»: таким признаком считаются две просрочки подряд в течение четырёх месяцев.

На что может влиять кредитная история?

Во-первых, на получение новых кредитов.

Когда вы подаёте заявку на кредит, банк сразу проверяет, как вы платили раньше, в том числе другим банкам. Большая часть отказов в кредитах связана именно с тем, что с кредитной историей что-то не в порядке — например, было много просрочек по выплатам. От кредитной истории может зависеть и максимальная сумма, которую банк готов вам выдать.

Большая часть отказов в кредитах связана именно с тем, что с кредитной историей что-то не в порядке — например, было много просрочек по выплатам. От кредитной истории может зависеть и максимальная сумма, которую банк готов вам выдать.

Во-вторых, на трудоустройство.

Когда вы устраиваетесь на серьёзную работу, особенно с материальной ответственностью, работодатель может поинтересоваться вашей кредитной историей. Он имеет право сделать запрос в бюро, если вы письменно дали такое разрешение. Это не простое любопытство: работодатель хочет быть уверен в том, что вы человек аккуратный, надёжный и ответственный.

В-третьих, на взаимодействие со страховыми компаниями.

Например, клиенту с хорошей кредитной историей полис может обойтись дешевле, чем недобросовестному плательщику.

Важно понимать, что идеальная кредитная история — понятие относительное. Там, где один банк легко выдаёт кредит, другой может отказать. У всех разные подходы к оценке кредитной истории, но главное, чтобы у вас не было систематических просрочек. А вот совершенно «пустая» кредитная история — не самый лучший вариант для банков.

А вот совершенно «пустая» кредитная история — не самый лучший вариант для банков.

С их точки зрения особенно надёжен тот клиент, который периодически получает и вовремя гасит кредиты, а не тот, кто вообще не брал их много лет.

В хорошей кредитной истории просрочек либо нет вообще, либо совсем мало

Кто может получить вашу кредитную историю?

1. Вы сами. При этом только вы можете видеть всю кредитную историю целиком, все четыре части, включая закрытую.

2. Любая организация, в которую вы обратились за кредитом. Ей покажут только информационную часть.

3. Банк, страховая компания или работодатель: бюро предоставит только по вашему письменному разрешению основную, титульную и информационную части вашей истории.

Зачем узнавать свою кредитную историю?

Если банки легко дают вам кредиты, можно и так считать, что история у вас хорошая. Но если вы только собираетесь взять важный для вас кредит и хотите оценить свои шансы, полезно заглянуть в кредитную историю.

Также она поможет разобраться, почему банк отказал в кредите, даже если вы всегда вовремя платили. К сожалению, в кредитных историях случаются ошибки: бывает, что просрочки по кредитам приписываются однофамильцам, бывает, что банк передаёт документы с опозданием, а бывает, что по старому кредиту остался копеечный долг за какую-нибудь комиссию, и о нём все забыли, кроме бюро. О таком лучше узнать как можно скорее, чтобы сразу исправить.

Также по истечении 30 дней после погашения каждого кредита рекомендуется запросить кредитный отчёт и убедиться, что погашенный кредит действительно значится таковым в составе вашей кредитной истории. В противном случае при обращении за будущими кредитами банки будут вынуждены признавать его действующим и учитывать платеж по нему при оценке вашей платежеспособности. Это может привести к тому, что вам одобрят кредит на меньшую сумму, чем вы рассчитываете.

Ещё один повод — перестраховка при потере паспорта. Если паспорт нашли мошенники, теоретически они могут получить по нему кредит в какой-нибудь не особенно придирчивой организации. Это отразится в кредитной истории. Чем раньше об этом узнать, тем быстрее такой кредит признают недействительным.

Это отразится в кредитной истории. Чем раньше об этом узнать, тем быстрее такой кредит признают недействительным.

Как получить свою кредитную историю?

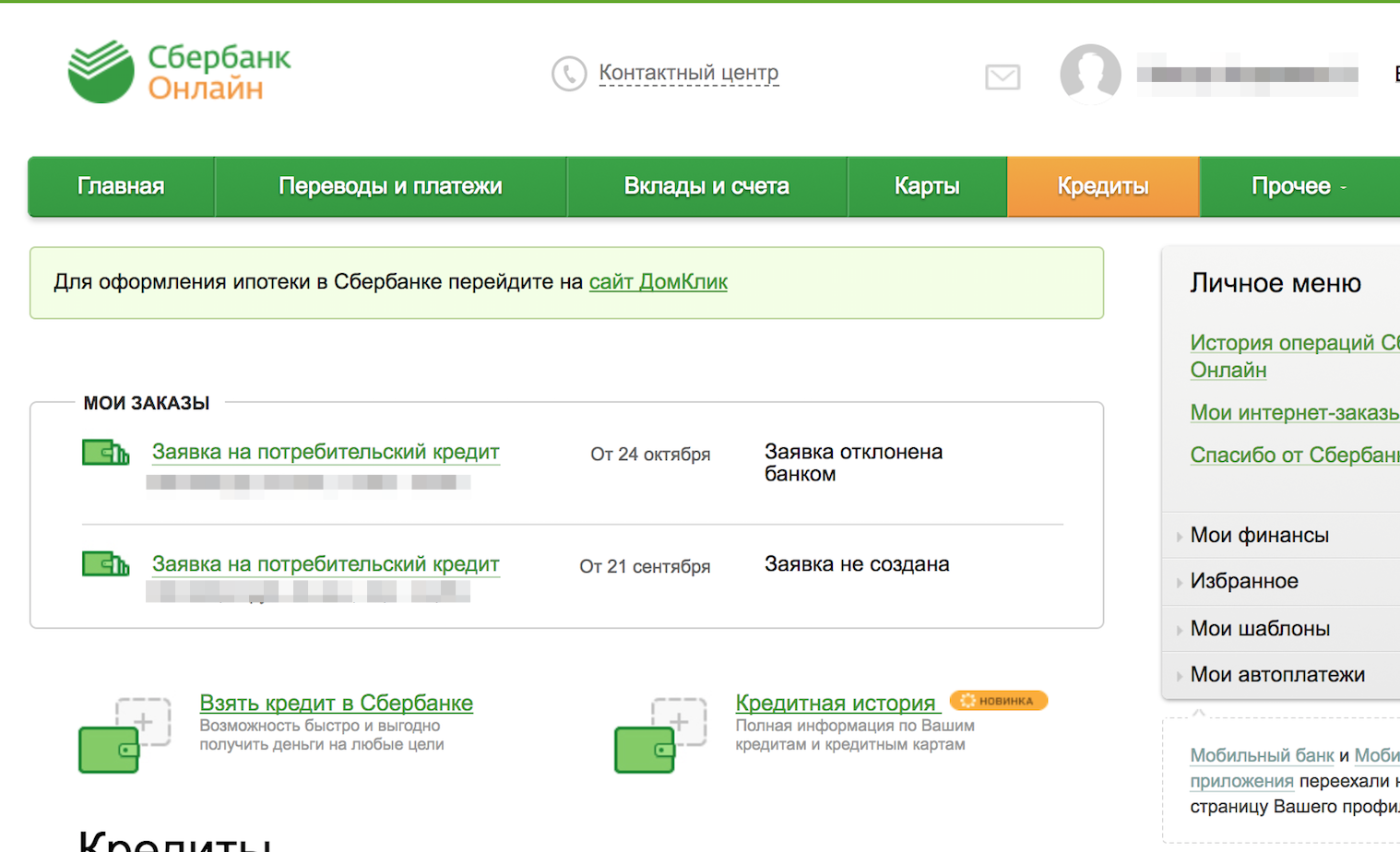

Есть два способа: в интернет-банке (например, в Сбербанк Онлайн) или напрямую в бюро кредитных историй. Бесплатно вы можете получать свою кредитную историю два раза в год.

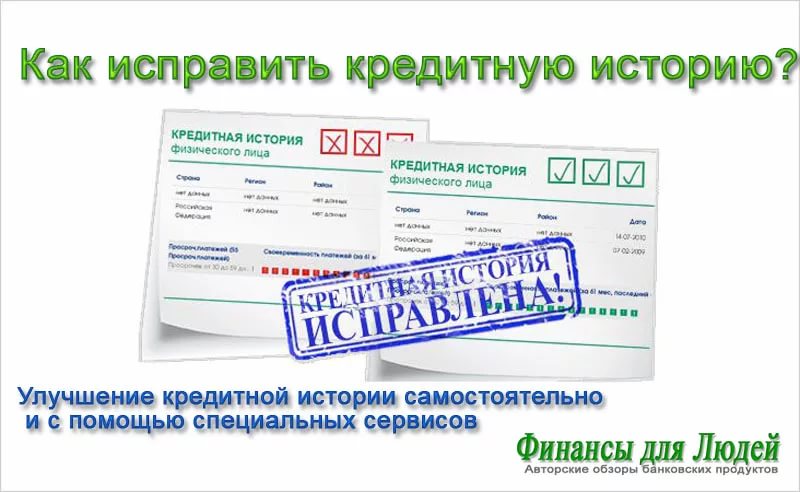

Как исправить ошибку в кредитной истории?

Первым делом, нужно убедиться, что речь действительно об ошибке. Достоверные сведения удалить нельзя — если вы допускали просрочки, они останутся в вашей истории. Исправить можно только сведения, которые не соответствуют действительности.

Для этого нужно написать заявление об оспаривании кредитной истории, причем лучше обращаться напрямую в бюро, а не в банк. Полезно иметь на руках квитанции об оплатах, справку о погашении кредита и т.п. — всё, что может подтвердить вашу правоту. Подать заявление можно лично, либо отправить документы почтой, а заявление заверить у нотариуса. Бюро вместе с банком всё проверят за 30 дне , и если вы правы, банк уберёт ошибку и сообщит вам. После этого в течение 10 дней обновится информация и в бюро.

Бюро вместе с банком всё проверят за 30 дне , и если вы правы, банк уберёт ошибку и сообщит вам. После этого в течение 10 дней обновится информация и в бюро.

Если банк, который направил в бюро неверные или неполные сведения, уже ликвидирован, то для исправления кредитной истории придётся обращаться в суд. Решение суда нужно направить в бюро с требованием внести изменения.

Если ваша история хранится в нескольких бюро, то исправлять придётся везде. Банк, конечно, может оповестить другие бюро об ошибке, но лучше позаботиться о своей кредитной истории самому.

Как улучшить плохую кредитную историю?

Просто берите совсем небольшие кредиты и очень аккуратно их гасите. Можно оформить кредитную карту. За пару лет вы создадите новую историю взаимоотношений с банками — хорошую. Обычно банки пристально смотрят как раз на последние 2-3 года кредитной истории. И не забывайте вовремя оплачивать счета за жильё и телефон: злостные должники тоже получают плохую запись в кредитной истории.

Самое главное

Кредитную историю определяете вы сами, банки лишь передают сведения в бюро.

По кредитной истории банк судит о клиенте, а работодатель — о будущем сотруднике.

В кредитных историях бывают ошибки, но их можно исправить.

Кредитную историю можно улучшить.

Как проверить долги по кредитам: советы юриста

Иногда в банке вам могут выдать кредит без вашего ведома, предложить заплатить за бесплатную услугу или оформить какую-то страховку, о существовании которой вы и не догадывались. Редакция MC.today разобралась, почему в украинских банках возникают такие проблемы, и выяснила, как себя защитить.

Друзья, мы написали книгу о бизнес-принципах Дмитрия Дубилета «Бизнес на здравом смысле». В ней много полезных советов и вдохновляющих идей от Дмитрия. Купить можно тут. Так вы зарядитесь новыми мыслями и поддержите нашу редакцию 🙂

Как вас могут обмануть в банке

Долго искать негативные отзывы об украинских банках не придется – на любом тематическом форуме их сотни. Проблемы в целом похожи – сотрудники с помощью манипуляций, а иногда и откровенного обмана заставляют клиентов пользоваться ненужными им услугами.

Проблемы в целом похожи – сотрудники с помощью манипуляций, а иногда и откровенного обмана заставляют клиентов пользоваться ненужными им услугами.

Для примера мы взяли форум профильного сайта Minfin.ua, поискали там разные отзывы и сгруппировали их по проблемам. Вот какие ситуации встречаются чаще всего.

- Навязывание необязательных услуг

Клиентка пришла в банк, чтобы открыть карту для социальных выплат. Консультант ей сказала, что для этого нужно обязательно оплатить страховку – 150 грн. Когда женщина отказалась платить, сотрудница просто предложила ей пойти в другой банк.

Проблема. Сотрудники банков часто «забывают» упомянуть, что предлагаемый сервис – необязательный. Покупаете валюту? Купите еще страховку. Открываете карту? Подключите SMS-информирование, страховку и еще с десяток платных сервисов.

- Долги на забытой карте

Мама и бабушка автора отзыва открыли счет в банке – он был им нужен для того, чтобы получить единоразовую выплату. Для других целей женщины картами не пользовались и забыли о них. Через два года оказалось, что все это время на карте рос долг – ежемесячно снималась плата за пользование счетом.

Для других целей женщины картами не пользовались и забыли о них. Через два года оказалось, что все это время на карте рос долг – ежемесячно снималась плата за пользование счетом.

Проблема. Если человека не предупредить, что обслуживание карты платное, он может забыть о ней, а баланс будет уходить в минус с каждым списанием.

- Кредитный лимит

Пенсионерка обратилась в банк, чтобы открыть карту и получать на нее пенсию. Консультант открыла бабушке кредитный лимит – по ее словам, это было обязательной услугой и отказаться от денег нельзя. Пенсионерка несколько раз обращалась в банк и просила убрать кредитные деньги, но ей всякий раз отказывали.

Проблема. Жалоб на «случайные» кредиты на банковских форумах много. Появившееся на счету деньги пожилые люди часто принимают за какую-то выплату от государства или социальную помощь. Они используют деньги, а банк начинает требовать вернуть долг и выплатить проценты.

Сотрудники банков часто отказываются ставить нулевой кредитный лимит и фактически обманывают клиентов, сообщая, что он обязательный.

- Платные услуги вместо бесплатных

Посреди карантина у клиентки украинского банка закончился срок действия карты. Женщина обратилась в ближайшее отделение банка, чтобы оформить новую, но в бесплатной услуге ей отказали – предложили платную персонализированную карту (с фотографией и ФИО) за 150 грн. От безысходности клиентка согласилась, а позже выяснила, что карту ей обязаны были выдать бесплатно.

Проблема. Когда клиенты обращаются за бесплатной услугой, сотрудники нередко предлагают аналогичную, но платную.

Что говорят в банках?

Мы решили обратиться в украинские банки и узнать, почему могут возникать такие ситуации и как руководство контролирует сотрудников.

Пресс-секретарь «ПриватБанка» Олег Серьга рассказал MC.today, что о таких ситуациях в банке знают. Несколько лет назад клиенты стали жаловаться на подобные проблемы. А происходило это потому, что у всех сотрудников есть какие-то показатели, которые они должны выполнить, чтобы получить зарплату или бонусы.

Несколько лет назад клиенты стали жаловаться на подобные проблемы. А происходило это потому, что у всех сотрудников есть какие-то показатели, которые они должны выполнить, чтобы получить зарплату или бонусы.

Чтобы как-то бороться с этим, в «ПриватБанке» такое навязывание клиентам услуг без их ведома приравняли к мошенничеству.

Выясняют это так: после оформления услуги банк может связаться с клиентом и уточнить, как она была оформлена и как он оценивает работу сотрудника. Во время звонка могут спросить, осознанно ли была оформлена услуга. Если приходит информация, что услуга была навязана, то за первый случай сотрудник получает выговор, за второй – депремирование и увольнение.

Пресс-секретарь «Ощадбанка» Ярослава Титова рассказала, что предлагать сопутствующие услуги во время обслуживания клиента для банка – нормальная практика и используется везде.

В банке признают: иногда сотрудники банка при этом не информируют клиента обо всех условиях продуктов и услуг в полном объеме. Бороться с этим в «Ощадбанке» пытаются с помощью подразделения по контролю качества обслуживания, которое проводит проверки и даже отправляет к менеджерам «тайных покупателей».

Бороться с этим в «Ощадбанке» пытаются с помощью подразделения по контролю качества обслуживания, которое проводит проверки и даже отправляет к менеджерам «тайных покупателей».

Пожаловаться на работу конкретного сотрудника «Ощадбанка» можно по почте, в социальных сетях или позвонив в контакт-центр. В каждом конкретном случае банк разбирается отдельно и проводит работу над ошибками. Есть ли какие-то санкции для сотрудников, нам не ответили.

Орися Грещук, начальник управления коммуникации с клиентами «Идея Банк», рассказала, что в их банке качество обслуживания также контролируется определенными показателями.

Это может быть либо «тайный покупатель», либо определение уровня NPS – «индекса готовности рекомендовать». Банк настроен долго сотрудничать с клиентами, поэтому выполнять какие-то показатели продаж такими способами ему просто невыгодно.

«С другой стороны, сегодня все банки предлагают пакеты услуг – это требование рынка. Чтобы избежать неприятных ситуаций, клиенту надо выделить время и читать, что он подписывает. Если человек не понимает юридических терминов – надо задавать конкретные и прямые вопросы», – говорит Грищук.

Если человек не понимает юридических терминов – надо задавать конкретные и прямые вопросы», – говорит Грищук.

Чтобы не возникало проблем, в «Идея Банк» рекомендуют подписаться на новости банка, не реже чем раз в полгода проверять счет и обязательно закрывать счета, которыми не пользуетесь – это не дисконтная карта, которая может просто быть в вашем кошельке.

Как узнать, что у вас нет долгов, о которых вы не знаете

Андрей Фортуненко, старший юрист компании AVELLUM, говорит, что рядовому украинцу не так просто проверить, нет ли у него каких-то долгов.

Например, если мошенники оформили на имя человека долговую расписку или получили кредит в банке по поддельным документам, то, скорее всего, он не узнает об этом, пока кредитор не потребует вернуть долг.

Проверить себя можно с помощью Единого реестра должников. Если кто-то пытается законно получить от вас деньги, информация сразу же появится в реестре. Фортуненко рекомендует периодически проверять там себя.

Анатолий Киселев, младший партнер ЮК Legal House, также советует периодически проверять себя на сайте Украинского бюро кредитных историй. Там можно бесплатно получить свою кредитную историю с помощью номера телефона и даты рождения. Также у Украинского бюро кредитных историй есть удобный телеграм-бот, где можно посмотреть данные по действующим и погашенным кредитам.

«Одна из любимых банковских уловок, на которую могут попасть невнимательные клиенты, – кредитки. По умолчанию все карты являются дебетовыми, то есть клиенты пользуются своими деньгами. Но сотрудник обязательно предложит открыть именно кредитную карту, с льготным периодом погашения без комиссии и т. п. Для многих такой инструмент понятен и удобен, но для невнимательных клиентов может быть сюрприз», – рассказывает Анатолий.

По словам юриста, с приходом интернет-банкинга контролировать свои финансовые обязательства стало проще. Если вы клиент какого-либо банка – регулярно проверяйте текущие остатки, даже если не пользуетесь картой конкретного банка регулярно.

Часто ли судятся с банками?

С банками редко судятся из-за вопросов, связанных с обслуживанием, рассказывают в Legal House. Обычно такие дела решаются не в пользу клиента.

По словам Анатолия Киселева, банки давно выработали практику судов по кредитам. У каждого банка есть судебно-претензионный отдел, где уже построили все процессы.

Описанные же в статье конфликты, по словам Киселева, чаще возникают в местных отделениях банков. Они обычно подчиняются территориальным филиалам, поэтому в случае проблем надо обратиться туда. Во многих банках прием жалоб организован централизированно или работает горячая линия поддержки клиентов.

В случае, если разобраться не получилось, можно пожаловаться на банк напрямую регулятору – НБУ. По словам Алексея, эффективность тут будет зависеть только от масштаба допущенного нарушения. Писать кляузу в НБУ, если вам не улыбнулся банковский менеджер, конечно, не стоит.

Материал подготовлен в рамках участия в конкурсе «ФинГрамота. Время обратить внимание».

Время обратить внимание».

Этот материал – не редакционный, это – личное мнение его автора. Редакция может не разделять это мнение.

Как и где узнать, есть ли у вас долги по кредитам перед банками?

Жизнь почти каждого современного человека нельзя представить без кредитов. Заемные средства могут потребоваться в любое время: нужны деньги на открытие бизнеса, решили купить квартиру или машину, даже в повседневных делах кредитная карточка может стать спасением при непредвиденных расходах.

Но зачастую даже мелкая оплошность в выплате кредита может привести к ухудшению кредитной истории. В результате получение новых кредитов может существенно усложниться или вовсе стать невозможным. Работа кредитных организаций строго регламентирована законодательством, а большинство операций проводится в автоматическом режиме. Поэтому долги перед банками по кредитам могут стать неожиданностью для заемщика, в том числе возникнув вследствие технической ошибки. Как проверить свою кредитную историю и не допустить подобных ситуаций, поговорим в статье.

Как проверить свою кредитную историю и не допустить подобных ситуаций, поговорим в статье.

Как можно узнать, есть ли долги по кредитам?

Фактически клиент банка становится заемщиком с момента получения кредита. После подписания договора и получения средств у него возникает обязанность вернуть деньги вместе с процентами за пользование. Чем больше платежей он вносит, тем меньше становится долг. Поэтому, говоря о долгах по кредитам, имеются в виду просрочки в совершении этих платежей. В результате нескольких просрочек у банка снижается доверие к клиенту и появляются основания для принятия экстренных мер с целью возврата долга.

Просрочки чаще всего возникают по субъективным обстоятельствам и зависят от действий самого заемщика.

- Мошенничество: заемные средства изначально не планировалось возвращать, а оформление договорных отношений проводилось по подложным документам.

- Невнимательность при заключении договора. Часто при оформлении кредита в договоре предусматриваются дополнительные услуги или скрытые комиссии, о которых заемщик даже не подозревает.

За такими услугами, например, скрываются штрафы за невнесение очередного платежа в установленный срок или перевод только его части.

За такими услугами, например, скрываются штрафы за невнесение очередного платежа в установленный срок или перевод только его части. - Неожиданное ухудшение материального положения. Распространены случаи, когда заемщики уверены в своей платежеспособности, но из-за непредвиденных расходов или потери работы возникает задолженность.

На практике встречаются случаи, когда у клиента возникает неожиданный долг перед банком по кредиту даже после выплаты всей суммы. Часто это происходит из-за невнимательности держателя кредитной карты.

При получении кредитной карты тарифом могут предусматриваться обязательные платежи за обслуживание или использование дополнительных услуг, например мобильного банка. Когда клиент перестает пользоваться картой, но не закрывает ее, средства автоматически продолжают списываться со счета. В результате образуется задолженность, на которую начисляются проценты за пользование. Поэтому заемщик даже не догадывается, есть ли у него долги по кредитам, пока ему не сообщат об этом из банка, коллекторской службы или из службы судебных приставов.

На заметку!

В подобной ситуации задолженность возникает из-за невнимательности заемщика. Поэтому убеждать банк в своей правоте не имеет смысла, а обращение в судебные органы может обернуться дополнительными тратами.

Частым случаем являются технические просрочки, которые возникают в результате ошибок со стороны сотрудников банка или в программном обеспечении. Должник может досрочно внести всю сумму по кредиту, но не взять справку о погашении долга. Если сотрудник банка неправильно проведет операцию или произойдет сбой в программе, средства не будут зачислены на счет, а останутся висеть «в воздухе», на специальном счете для неверифицированных платежей. Заемщик узнает о сложившейся ситуации уже поздно, когда на задолженность начислены пени и дополнительные проценты.

В обоих случаях банк вправе отправить информацию о возникновении задолженности в бюро кредитных историй в срок до пяти дней, а также передать право требования коллекторам[1]. В результате заемщику придется потратить много сил и времени на доказывание своей правоты и аннулирование записи.

В результате заемщику придется потратить много сил и времени на доказывание своей правоты и аннулирование записи.

Чтобы не допустить подобного исхода событий, нужно заранее побеспокоиться о том, как узнать свои долги по кредитам. Сделать это можно несколькими способами:

- проверить задолженность онлайн через электронные сервисы кредитной организации;

- воспользоваться официальным приложением для смартфона;

- обратиться в ближайший офис банка;

- узнать размер задолженности онлайн в бюро кредитных историй или направить обращение.

Зачастую заемщики узнают об образовании задолженности из звонка сотрудников банка или коллекторского агентства, которому передан долг. В этих случаях нужно постараться быстрее погасить долг во избежание ухудшения ситуации.

Долг платежом красен: что делать, если обнаружилась задолженность?

При возникновении долга перед банком лучший вариант — незамедлительно оплатить задолженность лично или онлайн. Но финансовое положение заемщика часто не позволяет это сделать, поэтому можно выбрать другой путь решения проблемы.

Но финансовое положение заемщика часто не позволяет это сделать, поэтому можно выбрать другой путь решения проблемы.

Рефинансирование

Представляет собой процедуру получения нового кредита в этом же или другом банке для погашения предыдущего. Такой кредит будет целевым, а денежные средства в полном объеме будут перечислены в счет долга. В результате клиент получает новые условия и обновленный график платежей.

Если договор рефинансирования заключается в банке должника, то кредитной организацией открывается новый счет, а средства автоматически будут перечислены на предыдущий. В случае выбора стороннего банка заемщику придется получить справку о сумме задолженности.

Рефинансирование выгодно использовать в двух случаях:

- вносимые средства не позволяют быстро перекрыть задолженность, в результате начисляются пени и штрафы;

- процентная ставка по кредиту в другом банке ниже или предлагаются другие более выгодные условия.

На сегодняшний день банки активно рекламируют рефинансирование для перекрытия задолженности в другой кредитной организации. Но за обещаниями уменьшенной процентной ставки могут скрываться дополнительные условия, на которые заемщики часто не обращают внимания. В результате сумма по основному долгу может не измениться, а клиенту придется выплачивать дополнительную комиссию банку.

На заметку!

Рефинансирование невыгодно банкам, так как они теряют прибыль в виде процентов по кредиту клиента. Поэтому они редко идут на такую процедуру, а клиенты встречаются с дополнительными сложностями при оформлении.К недостаткам можно также отнести повторное прохождение всей процедуры оформления кредитных отношений, которая потребует много времени и сил. Кроме того, банки часто обязывают к страхованию, без чего заключить договор просто не получится.

Реструктуризация

Это специальная программа кредитных организаций, направленная на снижение суммы ежемесячных платежей за счет увеличения общего срока выплат.

Провести реструктуризацию долга может любой клиент банка, с которым заключен кредитный договор. При этом вид кредита не имеет значения.

Провести реструктуризацию долга может любой клиент банка, с которым заключен кредитный договор. При этом вид кредита не имеет значения.Это важно!

Применение реструктуризации негативно сказывается на кредитной истории клиента, поэтому перед участием в программе следует взвесить все за и против.Банки довольно охотно соглашаются на применение реструктуризации, поскольку с повышением срока по кредиту увеличивается итоговая сумма комиссии за пользование средствами, но это невыгодно заемщику. Кроме того, таким способом решается проблема кредитора с должниками: банку не придется принимать меры по принудительному взысканию средств.

Несмотря на недостатки реструктуризации, клиент также получает ряд преимуществ:

- удобный график и уменьшенный размер платежей;

- отсутствие дополнительных расходов на оформление;

- возможность избежать судебных разбирательств с банком.

Продажа залогового имущества

В кредитном договоре могло предусматриваться использование имущества заемщика в качестве залога.

При получении ипотеки залогом выступает приобретаемая недвижимость, а для автокредита — транспортное средство.

При получении ипотеки залогом выступает приобретаемая недвижимость, а для автокредита — транспортное средство.При возникновении задолженности по кредиту банк вправе возбудить процедуру реализации заложенного имущества. В зависимости от условий договора такая реализация может проводиться самостоятельно банком, клиентом или только по решению суда.

После реализации предмета залога вырученные средства идут на погашение всех долгов перед банком, а остаток поступает на счет заемщика. С одной стороны, такой способ позволяет безболезненно избавиться от задолженности, не дожидаясь крупной пени за неуплату. Но с другой, заемщик может оказаться в невыгодном положении:

- продажа квартиры или дома может повлечь проблемы с жильем;

- имущество может быть реализовано приставами или самим банком по меньшей стоимости, чем сумма всех долговых обязательств, в результате заемщик не только теряет предмет залога, но еще и остается должным банку;

- судебные разбирательства по вопросу продажи залогового имущества могут повлечь дополнительные расходы.

Банкротство заемщика

При невозможности уплаты долга по кредиту из-за финансовых трудностей есть возможность пройти процедуру банкротства физического лица. В этом случае суд признает человека неспособным исполнить свои обязанности перед третьими лицами, а долги возвращаются за счет реализации имущества.

После открытия процедуры банкротства личными активами заемщика занимается арбитражный управляющий, а клиент ограничивается в своих правах:

- запрещено приобретать, дарить, регистрировать и совершать другие сделки с имуществом;

- действует запрет на выезд в другие страны, внесение инвестиций, открытие банковских счетов.

Такой способ не поможет избавиться от всех долговых обязательств, например, по уплате алиментов или возмещению вреда. Кроме того, заемщик ставит себя в невыгодное положение в плане правоспособности и сильно снижает «рейтинг» своей кредитной истории.

Любой из рассмотренных способов имеет свои недостатки, которые по итогу могут еще больше осложнить ситуацию.

Поэтому перед принятием решения в пользу какой-либо из указанных процедур, стоит рассмотреть другие способы справиться с долгом.

Поэтому перед принятием решения в пользу какой-либо из указанных процедур, стоит рассмотреть другие способы справиться с долгом.

Может ли помочь коллектор в ситуации просроченного долга?

Когда финансовое положение не позволяет выплатить долг полностью, для заемщика остается только один оптимальный вариант — договориться с кредитором. Но сотрудники банка не всегда открыты к детальному обсуждению проблем с должниками. Большой объем задач кредитной организации вынуждает принимать экстренные меры: обращаться в судебные органы для принудительного взыскания долга или в коллекторское агентство.

В первом случае явной выгоды для банка, как и для заемщика, нет. Юридической службе банка придется тратить время на судебные разбирательства, а положительное решение еще не означает, что задолженность будет гарантированно возвращена. Для заемщика результат более прозрачен: судебное разбирательство требует дополнительных финансовых затрат, времени и нервов.

Чтобы не ставить себя в невыгодное положение, банки активно передают долги своих заемщиков коллекторским агентствам..jpg)

В нашей стране коллекторская деятельность на профессиональной основе ведется уже давно. Задача таких компаний — обеспечить возврат средств банку и найти удобный способ погашения задолженности для заемщика. При этом коллекторы формально переквалифицировались в «советников» должников, которые договариваются о скидках и рассрочках, уменьшают сумму платежей, подсказывают, как узнать, есть ли долги по другим кредитам, или самостоятельно рассчитывают оптимальный график внесения средств.

Это интересно!

В России существует профессиональная ассоциация коллекторов — НАПКА, деятельность которой направлена на формирование цивилизованного рынка взыскания долгов. Ассоциация ставит в приоритет обеспечение защиты прав и интересов граждан и ведет борьбу с черными коллекторами.

В 2016 году в России принят Федеральный закон № 230-ФЗ, который получил народное название «Закон о коллекторах». Цель принятого закона — закрепить правовой статус коллекторов, сделав их полноправными участниками финансового рынка. Новые правила коммуникации коллекторов с должниками и последующего порядка работы позволили создать действительно сбалансированную базу для эффективного возврата денежных средств. Закон не ограничил права коллекторов, а официально их закрепил, исключив возможные проявления криминальных моментов.

Новые правила коммуникации коллекторов с должниками и последующего порядка работы позволили создать действительно сбалансированную базу для эффективного возврата денежных средств. Закон не ограничил права коллекторов, а официально их закрепил, исключив возможные проявления криминальных моментов.

- Общение с должниками осуществляется лично, посредством телефонных звонков или любых способов передачи текстовой информации (электронная почта, телеграммы, письма и т. п.).

- Привлечение коллекторов к решению вопроса третьих лиц проводится только с согласия должника и может быть ограничено в любое время также на основании заявления.

- Коллектор может собирать и хранить персональные данные, обязан доводить до должника только достоверную информацию о долге.

- Кроме того, коллектор должен принимать обращения от должников и отвечать на них, а также может самостоятельно обращаться в судебные органы для принудительного возврата долга.

Коллекторские агентства с хорошей деловой репутацией и раньше соблюдали все эти требования, поэтому принятие новых правил только официально закрепило их полномочия. Поэтому не стоит скрываться от коллекторов, ведущих свою деятельность в рамках правового поля, их задача — помочь должнику быстрее выплатить долг, организовав удобную систему платежей.

Поэтому не стоит скрываться от коллекторов, ведущих свою деятельность в рамках правового поля, их задача — помочь должнику быстрее выплатить долг, организовав удобную систему платежей.

Появление даже большой задолженности по кредиту — не повод скрываться от коллекторов или кредитных организаций. Деньги в любом случае придется возвращать, но затягивание решения проблемы может обернуться дополнительными расходами на судебные разбирательства и штрафные санкции по кредитному договору. В такой ситуации оптимальный вариант — сотрудничество с коллекторами, задача которых создать комфортные условия для возврата долга заемщиком.

Как узнать есть ли на человеке кредиты и какие: онлайн и оффлайн методы

Кредитование населения увеличивается каждый год. Еще 10 лет назад один кредит в семье был редкостью, однако на сегодняшний день счет идет уже на несколько кредитов на каждую вторую семью. Иногда даже жена не знает, есть ли долги у ее супруга.

Займы могут стать не только спасением, но и огромной проблемой. И всегда требуется знать, числится ли за человеком определенный долг. Ведь зачастую он бывает неизвестным до конкретного момента.

И всегда требуется знать, числится ли за человеком определенный долг. Ведь зачастую он бывает неизвестным до конкретного момента.

Как проверить себя на наличие кредитов

Кредитная история считается строго конфиденциальными данными. Ее никогда не сможет получить гражданин, который напрямую не относится к ней. Нужно осуществить определенную идентификацию, чтобы узнать свою задолженность или ее отсутствие.

Многие люди задаются вопросом: «Как узнать, есть ли на мне кредиты?» Проверить наличие кредитов с помощью онлайн-метода труднее всего. Для этого требуется знать собственный код субъекта кредитной истории.

Он прописывается банковской организацией или кредитной компанией при первоначальном посещении офиса, то есть лишь в той ситуации, если кредит уже брался.

Если заем уже был взят ранее, то историю по займам можно посмотреть напрямую из дома:

- Зайти на сайт Центробанка РФ.

- В левом меню отыскать колонку «Кредитные истории».

- В появившемся окошке отыскать строчку «Запрос на предоставление данных в бюро кредитных историй».

- Нажать на кнопку «Субъект».

- В другом окошке нажать на «Я знаю свой код».

- Прочитать условия предоставления секретных данных через интернет.

- Заполнить анкетные данные и ввести код субъекта кредитной истории.

- Отправить написанные сведения.

Если все данные были введены грамотно, предоставляется перечень бюро кредитных историй, который можно изучить для получения сведений о своих долгах. Для этого требуется зайти на сайт собственного БКИ и подать заявление. В выписке указывается, сколько конкретно займов есть у человека, а также все данные по каждому из них.

Внимание! Первоначальный запрос в БКИ на протяжении одного года по поводу истории по займам является бесплатным, а другие требуют оплаты.

Так как же узнать, какие кредиты на меня оформлены? Если не было осуществлено выдачи ни одного БКИ, рекомендуется перепроверить код субъекта. Вероятно, просто неверно введены данные. Если все правильно, то можно не переживать, это значит, что на конкретное имя не существует ни одного займа, из-за этого информации в БКИ не имеется.

Вероятно, просто неверно введены данные. Если все правильно, то можно не переживать, это значит, что на конкретное имя не существует ни одного займа, из-за этого информации в БКИ не имеется.

Также можно узнать о собственной задолженности по почте. Это совершается с помощью Национального бюро кредитных историй. Чтобы проверить историю по заемным средствам через НБКИ, нужно будет:

- Зайти на сайт НБКИ.

- Перейти в раздел «Услуги для заемщиков».

- Отыскать колонку «Получить все данные о вас, хранящиеся в нашем бюро».

- Найти бланк для проверки истории по кредитам.

- Напечатать его и заполнить.

- Обратиться в нотариальную контору для удостоверения подписи.

- Переправить бланк почтовым переводом по адресу, который можно узнать непосредственно у почтового работника.

- Ожидать ответ.

Обычно Национальное бюро кредитных историй дает ответ в течение нескольких рабочих дней с момента передачи письма.

Также можно проверить историю по займам с паспортом с помощью телеграммы. Для этого не нужны будут услуги нотариуса. Требуется просто прийти в почтовое отделение и отправить телеграмму.

Помимо всего перечисленного, можно лично получить информацию о кредитной истории, а именно:

- Посетить компанию-партнера НБКИ.

- Узнать, какая конкретно кредитная фирма предоставляет услуги по выдаче кредитной истории, и запрашивать ее с помощью такой организации.

- Посетить офис приема субъектов в Московской области.

Первые две методики потребуют определенных затрат, даже если запрос проделывался впервые, так как взнос будет не за полученные сведения, а за услугу.

Можно ли проверить наличие кредитов у другого человека

Как узнать, есть ли на человеке кредиты? Осуществить проверку кредитной истории другого человека реально, но в той ситуации, когда обладатель данной истории по займам готов предоставить разрешение на проверку.

Для того чтобы сделать запрос, необходимо иметь доверенность, заверенную у нотариуса, от обладателя КИ, а также знать его код субъекта кредитной истории. После этого требуется направить запрос в БКИ любым из описанных методов, не забывая приложить доверенность.

Также проверка информационных данных о гражданине может производиться на сайте Федеральной службы судебных приставов. С инструкцией можно ознакомиться на официальном сайте.

Данный метод подходит только в той ситуации, когда у человека имеются просроченный долг и постановление судебных органов о возбуждении исполнительного производства.

В итоге стоит сказать, что даже тогда, когда человек знает, в каком конкретном кредитном учреждении требуется проверять КИ, он не получит подробной информации, так как она считается конфиденциальной и запрещенной к распространению иным лицам. Поэтому единственный способ, как узнать, сколько кредитов у человека, — только законный путь.

Можно ли узнать историю по кредитам другого человека?

Согласно законодательным нормам, возможно узнать историю по займам другого гражданина. Однако КИ иного лица может предоставляться лишь с его согласия.

Однако КИ иного лица может предоставляться лишь с его согласия.

Справка. Когда нужно обратиться в БКИ от имени обладателя истории, можно заняться оформлением доверенности. Правовые возможности на представление интересов другого гражданина должны подтверждаться нотариально.

Так можно ли узнать, есть ли у человека кредит? Фирмы, которые получают правовые полномочия на хранение КИ, соблюдают конфиденциальность информационных сведений.

Безопасность данных является одним из главных правил БКИ. Граждане, которые не имеют согласия на предоставление информации от лица, не способны получить сведения из хранилищ историй.

Существуют сайты, обладатели которых предоставляют услуги по получению сведений по кредитной истории любого гражданина, то есть предлагают способы того, как проверить, есть ли кредит на человеке.

Информационные данные реально узнать по фамилии должника. Однако требуется знать, что сведения на подобных сайтах не всегда получаются законным способом. При обращении к их услугам можно стать жертвой мошенников.

Однако требуется знать, что сведения на подобных сайтах не всегда получаются законным способом. При обращении к их услугам можно стать жертвой мошенников.

Бывают ситуации, когда информация о кредитоспособности может быть нужна родным. Вопрос может затрагивать предоставление поручительства, сужение денег на погашение обязательств. Обладатель кредитной истории должен предоставлять доверенность на правовые полномочия в приобретении информации.

Особенности оформления запроса

Существуют определенные особенности. БКИ имеет возможность не только давать информацию по запросам должников и юридических лиц. Коммерческие фирмы БКИ дают своим клиентам:

- Возможность проверки состава сведений КИ на предмет отсутствия ошибочных данных в размещении. Изначально для проверки требуется составить запрос в виде письма с определенной позицией по вопросу, который вызывает сомнения клиента бюро.

- Услуги правки неправильно обозначенных сведений.

В ситуации отсутствия несостыковок в информационных данных бюро заявитель предоставит отказ в виде письма о необходимости поправки сведений.

В ситуации отсутствия несостыковок в информационных данных бюро заявитель предоставит отказ в виде письма о необходимости поправки сведений. - Мониторинг и исследование истории по займам должника с определением коэффициента надежности. Сведения мониторинга помогают гражданам выявить шансы на получение займа, а учреждениям — применять скоринг-способ оценки состояния платежеспособности. Если шансы должника на получение займа оцениваются как низкие, можно попытаться откорректировать кредитную историю.

В БКИ могут писать информацию не только банковские учреждения, но и МФО. На изменение кредитной истории может воздействовать выполнение обязательств по краткосрочным кредитам.

Во время оформления соглашения на короткий срок и его оплаты клиент будет получать:

- Мгновенное изменение кредитной истории.

- Малые затраты по реализации соглашений по займу на короткий срок.

- Изменение кредитоспособности, которая проверяется скоринг-методом.

Оформив и оплатив несколько кредитов сразу, можно значимо повысить показатели.

Таким образом, способность клиента платить является первостепенным основанием, по которому банковские учреждения и частные фирмы, которые имеют лицензионное соглашение, решают, предоставить клиенту заем или нет. КИ напрямую воздействует на уровень клиента в плане оплаты.

Заключение

Желание узнать историю по заемным средствам другого человека является довольно оправданным в большинстве ситуаций. К примеру, приятель или коллега обращается с просьбой дать взаймы средства на определенную покупку. Чтобы удостовериться в том, что он является платежеспособным и что у него не имеется текущих займов, можно посмотреть кредитную историю, которая поможет оценить данный показатель.

Оплачивая вовремя текущие платежи предоставленного кредита, можно не только значимо сэкономить на процентах и отсутствии штрафов, но и не позволить подпортить историю по займам. При наличии малой просрочки кредитная история будет дополнена сведениями о ней, что в последующем сокращает шанс предоставления нового займа.

Как найти остаток студенческой ссуды

Можно легко потерять из виду все свои студенческие ссуды и общий баланс, особенно когда вы заняты в колледже. Многие студенты получают несколько небольших ссуд за семестр, которые могут представлять собой смесь федеральных ссуд на обучение, таких как Perkins, Stafford и PLUS, и частных ссуд на обучение. Хотя офис финансовой помощи вашей школы может помочь вам найти некоторые основные факты и цифры, есть и другие эффективные способы узнать ваш общий баланс студенческой ссуды.Взаимодействие с другими людьми

Как узнать остаток по федеральной студенческой ссуде

Вы всегда можете получить доступ к информации о студенческой ссуде через свою учетную запись My Federal Student Aid, где вы можете найти остатки по вашей федеральной студенческой ссуде в Национальной системе данных о студенческих ссудах (NSLDS). Это центральная база данных о помощи студентам Министерства образования США, которая отслеживает все ваши федеральные студенческие ссуды.

Для входа на сайт вам понадобится имя пользователя и пароль Федерального идентификатора помощи студентам.Идентификатор служит вашей юридической подписью, и вы не можете иметь кого-либо — будь то работодатель, член семьи или третье лицо — создать учетную запись для вас, а также вы не можете создать учетную запись для кого-то другого. NSLDS хранит информацию, так что вы можете быстро проверить ее, когда вам нужно, и он сообщит вам, какие ссуды субсидируются или несубсидируются, что важно, поскольку может определить, сколько вы в конечном итоге заплатите после окончания учебы.

Если ваши ссуды субсидируются, Министерство образования США выплачивает проценты, пока вы учитесь в школе; проценты начисляются за это время по несубсидированным займам.Чтобы претендовать на получение субсидируемой ссуды, вы должны быть студентом бакалавриата, который продемонстрировал финансовые потребности. Несубсидируемые ссуды доступны студентам бакалавриата, магистратуры и профессиональной подготовки, и у них нет финансовой квалификации.

Как NSLDS узнает об остатках вашей студенческой ссуды

NSLDS получает информацию для своей базы данных из различных источников, включая гарантийные агентства, кредитные службы и другие государственные кредитные агентства. Когда вы поступаете в колледж или университет, школа также отправляет информацию, включая любую взятую вами задолженность по студенческому кредиту, в NSLDS.Он отмечает, когда вы взяли ссуду, когда она была выплачена, когда закончился льготный период и когда вы ее выплатили.

NSLDS полезен, потому что он сразу дает полную картину ваших федеральных займов, поэтому вы сразу знаете, какой у вас федеральный долг. Однако он не содержит никакой информации о ваших частных студенческих ссудах.

Как узнать остаток средств на частную студенческую ссуду

Найти информацию о ваших частных студенческих ссудах может быть немного сложнее, чем получить остатки по федеральным ссудам, поскольку частные кредиторы иногда продают свои ссуды другим компаниям. Если вы не уверены, кто ваш кредитор для частных студенческих ссуд, позвоните в офис финансовой помощи вашей школы за помощью или позвоните своему первоначальному кредитору, если вы это знаете.

Если вы не уверены, кто ваш кредитор для частных студенческих ссуд, позвоните в офис финансовой помощи вашей школы за помощью или позвоните своему первоначальному кредитору, если вы это знаете.

Если ни один из этих вариантов не работает для вас, вы можете выяснить своих частных кредиторов по студенческим ссудам, просмотрев свой кредитный отчет. В отчете должны быть показаны все ваши текущие долги и счета, включая все студенческие ссуды.

Вы можете безопасно получить бесплатный годовой отчет о кредитных операциях от всех трех агентств по отчетности — Equifax, TransUnion и Experian — на сайте AnnualCreditReport.com.

Почему следует отслеживать студенческие ссуды

Хотя это может показаться сложным, важно отслеживать свои студенческие ссуды и сумму долга, которую вы должны, в том числе знать, сколько вы взяли в долг и какую сумму должны после добавления процентов. Это может быть полезно во время учебы в колледже и при составлении бюджета после его окончания. Существует множество вариантов планов погашения, включая следующие:

Существует множество вариантов планов погашения, включая следующие:

- Стандартные планы : Выплаты рассчитываются для гарантии погашения ссуд в течение 10–30 лет.

- Градуированные планы : Предназначены для обеспечения погашения ссуд в течение определенного периода времени, но выплаты будут постепенно увеличиваться с течением времени.

- На основе дохода : Эти планы погашения рассчитывают ваши ежемесячные выплаты в зависимости от того, сколько вы зарабатываете, при этом более высокая заработная плата соответствует более высоким выплатам.

Как только у вас будет твердое число для начала, вы можете приступить к составлению плана погашения, чтобы как можно быстрее избавиться от этого долга. Вы можете разработать план погашения, который будет соответствовать вашей зарплате и образу жизни и быстро погасить задолженность, чтобы сэкономить деньги с течением времени.Вы всегда можете связаться со своим кредитным агентом, чтобы обновить свой план платежей, если ваша ситуация изменится. Это не окажет негативного влияния на ваш кредит.

Это не окажет негативного влияния на ваш кредит.

Получение вашего имени от подписанного кредита

Когда вы подписываете ссуду или кредитную линию в любой форме, вы несете ответственность за взятые в долг деньги. Это может повлиять на вашу способность занимать деньги для себя, потому что кредитор будет включать сумму ссуды, на которую вы подписаны, как часть вашей долговой нагрузки при расчете отношения долга к доходу.

Кроме того, история платежей по совместно подписанной ссуде или кредитной линии указывается в кредитных отчетах как заемщика, так и другого лица. Если вы согласились совместно оформить ссуду для друга или родственника, но больше не хотите брать на себя ответственность за общий кредит, как вы избавитесь от ссуды? К счастью, есть четыре основных пути.

Ключевые выводы

- Ваш лучший способ избавиться от своего имени в крупной совместной ссуде — это попросить человека, который использует эти деньги, рефинансировать ссуду без вашего имени в новой ссуде.

- Другой вариант — помочь заемщику улучшить свою кредитную историю.

- Вы можете попросить человека, использующего деньги, произвести доплату, чтобы погасить ссуду быстрее.

- Если вы являетесь владельцем совместного счета по кредитной карте или кредитной линии, лучший способ выйти из этого — погасить долг или перевести остаток, а затем закрыть счет.

Рефинансирование

В случае ссуды с большим балансом наилучшим вариантом является рефинансирование ссуды лицом, использующим эти деньги.Это правило применяется к большинству типов ссуд, таким как личные ссуды, автокредиты, частные студенческие ссуды и ипотека.

Ссуды с большим остатком труднее погасить в течение нескольких месяцев, поэтому рефинансирование может позволить заемщику уменьшить размер своих ежемесячных платежей. Человек также будет брать в долг меньшую сумму, предполагая, что значительная часть кредита была погашена, что может означать, что они смогут обеспечить ссуду без участия соавтора.

Вы также можете использовать версию этой стратегии с кредитными картами, переведя остатки на новую карту на имя человека, для которого вы подписались.Предположим, на кредитной карте, подписанной вами обоими именами, есть баланс в 1000 долларов. Если ваш друг или родственник может получить разрешение на получение карты на сумму более 1000 долларов, деньги могут быть переведены. Затем вы оба можете решить закрыть текущую кредитную карту (или оставить ее открытой, но неиспользованной). Однако эта стратегия работает в основном для небольших сумм денег.

Получение вашего имени от космической ссуды

Повышение кредитного рейтинга основного заемщика

Вариантов довольно мало, если у человека, на которого вы подписались, не очень хорошая или минимальная кредитная история.Пятиступенчатая стратегия, изложенная ниже, направлена на то, чтобы помочь человеку улучшить свою кредитоспособность.

Шаг 1: Получение кредитных отчетов

Annualcreditreport. com позволяет физическим лицам бесплатно получать свои кредитные отчеты из всех трех кредитных бюро один раз в год. Ваш друг или родственник также может приобрести баллы FICO в TransUnion, Experian или Equifax на myfico.com. Это подскажет вам, какова их отправная точка. Кроме того, есть объяснение того, какие факторы вызывают более низкий балл.Как только человек, на которого вы подписаны, повысит свой балл, он сможет получить ссуду самостоятельно.

com позволяет физическим лицам бесплатно получать свои кредитные отчеты из всех трех кредитных бюро один раз в год. Ваш друг или родственник также может приобрести баллы FICO в TransUnion, Experian или Equifax на myfico.com. Это подскажет вам, какова их отправная точка. Кроме того, есть объяснение того, какие факторы вызывают более низкий балл.Как только человек, на которого вы подписаны, повысит свой балл, он сможет получить ссуду самостоятельно.

Шаг 2: Оцените, какие проблемы влияют на кредитный рейтинг

Много ли просроченных платежей по кредитам или кредитным картам? Баланс кредитной карты превышает 50% доступного кредитного лимита? Были ли у человека недавние стычки с коллекциями? Есть ли счета, о которых следует сообщать с хорошей репутацией, которые показывают просрочку платежа или ушли в сборы за неуплату? Если да, их необходимо исправить, чтобы улучшить оценку.

Шаг 3. Сосредоточьтесь на нескольких проблемах, которые в настоящее время влияют на оценку

Стратегия должна улучшить способность заемщика получить кредит. Это может быть так же просто, как своевременная оплата всех счетов в течение шести месяцев. Если кредитная история человека состоит только из ссуды, по которой вы подписались, и это не является непогашенным платежом по кредитной карте, то ваш соавтор должен открыть одну кредитную карту, сохранить остаток на уровне менее 15% от кредитного лимита и заплатить вовремя. Это потому, что большая часть кредитного рейтинга человека — это то, как он управляет возобновляемым долгом, таким как кредитные карты.

Это может быть так же просто, как своевременная оплата всех счетов в течение шести месяцев. Если кредитная история человека состоит только из ссуды, по которой вы подписались, и это не является непогашенным платежом по кредитной карте, то ваш соавтор должен открыть одну кредитную карту, сохранить остаток на уровне менее 15% от кредитного лимита и заплатить вовремя. Это потому, что большая часть кредитного рейтинга человека — это то, как он управляет возобновляемым долгом, таким как кредитные карты.

Шаг 4. Разработайте план с указанием временных рамок

Если единственная проблема — это неверная информация, вы можете разрешить эти споры о кредитных отчетах примерно за два месяца. На другие действия нужно дать шесть месяцев, чтобы они оказали заметное влияние.

Шаг 5. Еще раз проверьте оценку FICO

Через несколько месяцев снова проверьте кредитный рейтинг заемщика, чтобы убедиться, что ваши усилия улучшились. Как мы уже упоминали, вы можете начать видеть результаты всего через несколько месяцев, хотя может потребоваться до шести месяцев, чтобы увидеть улучшение кредитного рейтинга. Если вы не видите значительных улучшений, вернитесь к отчету о кредитных операциях, чтобы увидеть, не упустили ли вы какие-либо области, которые вы можете исправить, чтобы улучшить оценку.

Если вы не видите значительных улучшений, вернитесь к отчету о кредитных операциях, чтобы увидеть, не упустили ли вы какие-либо области, которые вы можете исправить, чтобы улучшить оценку.

Погасите ссуду быстрее

Другой вариант выхода из совместно оформленной ссуды — попросить человека, использующего деньги, произвести дополнительные платежи, чтобы погасить ссуду быстрее. Возможно, вы захотите внести деньги на баланс, чтобы снять кредитную нагрузку со своего счета.

Вмешательство имеет смысл в двух случаях:

- Если остаток небольшой суммы, которую вы можете позволить себе заплатить, и просрочка платежа или неуплата уже произошла или ожидается.

- Вы планируете купить дом или автомобиль в ближайшем будущем и не можете позволить себе деньги на свой кредитный рейтинг.

Закрыть счет

С некоторыми типами ссуд лучший способ выйти — закрыть счет. Это лучше всего, когда вы являетесь владельцем совместного счета по кредитной карте или кредитной линии. Если есть остаток, его необходимо сначала погасить или перевести. Договор аренды квартиры также может быть закрыт и возобновлен в конце срока аренды лицом, занимающим квартиру.

Если есть остаток, его необходимо сначала погасить или перевести. Договор аренды квартиры также может быть закрыт и возобновлен в конце срока аренды лицом, занимающим квартиру.

Если вы или другое лицо являетесь авторизованным пользователем, а не владельцем совместной учетной записи по кредитной карте или другой кредитной линии, авторизованный пользователь может быть удален по запросу основного владельца учетной записи.

Итог

Один из рисков совместного подписания ссуды заключается в том, что в какой-то момент вы больше не захотите, чтобы ваше имя было указано в ссуде. К счастью, вы можете удалить свое имя, но вам придется предпринять соответствующие шаги в зависимости от типа совместно подписанной ссуды.

По сути, у вас есть два варианта: вы можете позволить основному заемщику взять на себя полный контроль над долгом или вы можете полностью избавиться от долга. Хорошо подумайте, хотите ли вы помочь человеку выплатить ссуду. Цель состоит в том, чтобы создать для себя финансовую безопасность и варианты финансирования, а не навредить собственным финансам, отдав кому-то деньги, которые вы не можете себе позволить, или которые они просто потратят зря.

Что нужно знать о получении личного кредита с соавтором

На бумаге получение со-подписавшего по ссуде кажется легкой задачей: вы можете получить выгоду от более высоких ставок, и вы и ваша со-подписывающая сторона можете увидеть увеличение кредита, если будете вносить своевременные платежи.Однако есть недостатки, которые вы и ваш потенциальный соавтор должен понять, прежде чем подписывать пунктирную линию.

Что такое со-подписывающее лицо?

Содействующее лицо — это лицо, которое подает заявку на получение ссуды вместе с другим лицом и юридически соглашается выплатить свой долг, если основной заемщик не может произвести платежи. Совместно подписывающим лицом может быть ваш надежный друг, член семьи или кто-либо из ваших близких, имеющий высокий кредитный рейтинг и стабильный доход.

Совместно подписывающие лица часто встречаются в тех случаях, когда заемщик изо всех сил пытается получить одобрение на получение ссуды на основе их кредитного рейтинга, дохода или существующей задолженности. Кредиторы воспринимают соискателей с плохой финансовой историей как высокий риск — существует вероятность, что они не смогут погасить ссуду, а это означает, что кредитная компания потеряет деньги. Совместное подписание с хорошей кредитной историей улучшает общую кредитоспособность первичного заемщика, а это означает, что кредиторы с большей вероятностью одобрит кредит или предложат более низкие ставки.

Кредиторы воспринимают соискателей с плохой финансовой историей как высокий риск — существует вероятность, что они не смогут погасить ссуду, а это означает, что кредитная компания потеряет деньги. Совместное подписание с хорошей кредитной историей улучшает общую кредитоспособность первичного заемщика, а это означает, что кредиторы с большей вероятностью одобрит кредит или предложат более низкие ставки.

Пройдите предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.

Как вы пользуетесь услугами поручителя для получения кредита?

Если вы оказались в ситуации, когда вам может понадобиться совместное подписание, вам сначала нужно найти подходящего соавтора. Теоретически любой может быть соавтором кредита. Однако на практике это скорее всего будет член семьи или близкий друг.

Чтобы использовать соавтора, вы сообщите кредитору, что планируете, чтобы кто-то другой подписал ссуду. Затем кредитор запросит финансовую информацию и подробную информацию о подписавшейся стороне и соответствующим образом скорректирует условия кредита.Содействующая сторона также должна будет присутствовать при закрытии ссуды, чтобы официально подписать ее вместе с основным заявителем.

Затем кредитор запросит финансовую информацию и подробную информацию о подписавшейся стороне и соответствующим образом скорректирует условия кредита.Содействующая сторона также должна будет присутствовать при закрытии ссуды, чтобы официально подписать ее вместе с основным заявителем.

Когда имеет смысл совместное подписание?

Совместное подписание ссуды может быть рискованным, но оно также может быть выгодным, если все сделано правильно. Вот несколько примеров того, когда имеет смысл использовать совместную подпись:

- У вас плохая кредитоспособность: Если у вас кредитный рейтинг ниже 580, ваш рейтинг считается плохим, и может быть труднее получить одобрение на ссуду.Чем ниже ваш кредитный рейтинг, тем более рискованным вы будете считаться заемщиком.

- Вы не отвечаете требованиям минимального дохода: Некоторые квалификационные требования включают минимальный доход. Если вы не соответствуете минимальному уровню на момент подачи заявки или у вас есть другой доход, который находится в процессе разработки, соавтор может помочь преодолеть этот пробел.

- Вы работаете на себя: Если вы работаете не по найму и не имеете стабильного, предсказуемого дохода, получить одобрение может быть сложно, даже если ежемесячные платежи находятся в пределах вашего бюджета.

- Вы молодой человек и у вас нет стабильного дохода или солидной кредитной истории: Отсутствие финансовой или кредитной истории действительно может снизить ваши шансы на одобрение. Наличие со-подписанта с установленной финансовой историей может помочь вам получить квалификацию.

- У вас высокое отношение долга к доходу: Отношение долга к доходу — это сумма долга, который вы должны, по сравнению с вашим доходом. Если на момент подачи заявки у вас есть большая задолженность, вы можете подумать о соавторстве.

«Совместное подписание или совместное заимствование кредита — это действительно то, что вы должны делать только в том случае, если вы готовы выплатить долг», — говорит Лорен Анастасио, CFP в SoFi. «Быть со-подписавшим или созаемщиком для любимого человека или делового партнера может снизить их стоимость заимствования или даже помочь им получить ссуду, на которую в противном случае они не могли бы претендовать, но это происходит только потому, что кредитор возложит на вас ответственность за долг, если что-то пойдет не так ».

«Быть со-подписавшим или созаемщиком для любимого человека или делового партнера может снизить их стоимость заимствования или даже помочь им получить ссуду, на которую в противном случае они не могли бы претендовать, но это происходит только потому, что кредитор возложит на вас ответственность за долг, если что-то пойдет не так ».

Как совместное подписание кредита влияет на ваш кредит?

Совместное подписание ссуды означает принятие на себя части ответственности по ссуде, которая не принадлежит вам.«Созаемщик по личному кредиту окажет такое же влияние на ваш кредитный рейтинг, как если бы вы брали ссуду самостоятельно», — говорит Анастасио.

Если основной заемщик не выплатит ссуду, пропущенные платежи могут негативно повлиять на кредитный рейтинг созаемщика, говорит Лесли Тэйн, основатель и главный поверенный Tayne Law Group. «Долг также может повлиять на использование кредита, что может повлиять на ваш кредитный рейтинг».

Тем не менее, следует учитывать и некоторые положительные последствия. «Кредит может помочь диверсифицировать типы ваших счетов, что может улучшить ваш кредитный рейтинг», — говорит Тейн.

«Кредит может помочь диверсифицировать типы ваших счетов, что может улучшить ваш кредитный рейтинг», — говорит Тейн.

Перед тем, как принять решение, проведите аудит своего финансового здоровья, истории и кредитоспособности, чтобы взвесить недостатки и преимущества, которые могут возникнуть при совместном подписании. Если вы не думаете, что потенциальное падение кредита или возможный платеж — это то, с чем вы могли бы справиться в финансовом отношении, возможно, будет хорошим решением пересмотреть совместное подписание кредита.

Риски совместной подписи

Если вы подумываете о совместном подписании личного кредита, на кону стоит многое.«Реальность такова, что если бы кредитор чувствовал, что первоначальный должник может выплатить ссуду самостоятельно, ему не понадобилось бы соподписывающее лицо», — говорит Дэймон Дункан, поверенный по банкротству из Северной Каролины. «Финансовые компании обладают десятилетиями коллективных данных и информации, которые помогают им определить вероятность того, что кто-то выплатит ссуду самостоятельно. Если они не желают давать человеку ссуду без совместного подписания, вам, вероятно, не следует быть тем, кто желает совместно подписать ».

Если они не желают давать человеку ссуду без совместного подписания, вам, вероятно, не следует быть тем, кто желает совместно подписать ».

Вот шесть причин, по которым вам следует дважды подумать перед совместным подписанием ссуды.

1. Вы несете ответственность за полную сумму кредита

Совместное подписание ссуды обязывает вас оплатить весь остаток, если основной заемщик не заплатит. И, к сожалению, большинство кредиторов не заинтересованы в том, чтобы вы платили половину ссуды. Это означает, что вам придется обсудить это с другой стороной, или вам придется погасить весь баланс.

«Думайте не только о сумме кредита, но и о продолжительности», — говорит Джаред Вайц, генеральный директор и основатель United Capital Source, национального кредитора для малого бизнеса.«Когда вы подписываете ссуду, это происходит не на несколько месяцев, а на весь срок существования ссуды — иногда это годы».

2. Совместное подписание ссуды сопряжено с высоким риском и низким вознаграждением

Вы можете совместно подписать ссуду на автомобиль, на котором вы не водите, или ипотеку на дом, в котором вы не живете, но это не меняет ваших обязательств, если основной заемщик не производит платежи. Ваш кредитный рейтинг лишь незначительно выигрывает от ежемесячных платежей. А поскольку вы квалифицировались как со-подписывающее лицо из-за хорошей кредитной истории, вам не обязательно нужны дополнительные кредитные линии.

Ваш кредитный рейтинг лишь незначительно выигрывает от ежемесячных платежей. А поскольку вы квалифицировались как со-подписывающее лицо из-за хорошей кредитной истории, вам не обязательно нужны дополнительные кредитные линии.

3. Вы должны быть достаточно организованными, чтобы отслеживать платежи

Если вы вместе подписали ссуду, вы захотите следить за ежемесячными платежами, даже если вы доверяете человеку, для которого подписались вместе. Если вы дождетесь звонка от инкассатора, который проинформирует вас о пропущенных платежах, ваш кредит уже будет подвергнут отрицательному воздействию.

«Установите календарное напоминание или автоматическое обновление онлайн, чтобы уведомлять вас о датах платежей и статусе ссуды», — говорит Вайц. «Если необходимо, настройте ежемесячную проверку заемщика самостоятельно, чтобы убедиться, что нет приближающихся красных флажков, которые могут привести к тому, что он больше не сможет производить платежи.”

4. Если платеж не будет произведен, кредитор сначала подает на вас в суд.

Если основной заявитель не выплачивает свой личный заем, кредитор сначала придет за вами. В конце концов, у основного претендента, скорее всего, нет звездного дохода или большого количества активов. Если бы они это сделали, им бы вообще не понадобился соавтор.

В дополнение к финансовому бремени, которое это накладывает на вас, подобная ситуация может также серьезно осложнить ваши отношения с человеком, на которого вы подписали контракт.Постоянное обеспечение того, чтобы другая сторона произвела платежи, может отрицательно сказаться на дружбе, а ваше желание как со-подписавшего не пострадать от каких-либо негативных последствий может быть истолковано как недоверие.

5. Если задолженность будет погашена, вы можете столкнуться с налоговыми последствиями.

Если кредитор не желает судиться с вами, он может согласиться погасить задолженность. Это будет означать, что вы можете нести налоговую ответственность за разницу. Например, если вы должны 10 000 долларов и согласились на 4 000 долларов, вам, возможно, придется указать остальные 6000 долларов как «доход от списания долга» в своих налоговых декларациях.