Как портится кредитная история: Как испортить кредитную историю: популярные способы

Кредитные истории россиян не будут ухудшать после реструктуризации долга из-за COVID-19 | 30.03.20

Реструктуризация платежей по кредитам в связи с коронавирусной инфекцией (COVID-19) не будет ухудшать кредитную историю заемщиков в РФ, сообщили в пресс-службах Объединенного кредитного бюро (ОКБ) и Национального бюро кредитных историй (НБКИ).

«Пострадавшие из-за пандемии граждане, в случае удовлетворения кредитной организацией заявления о реструктуризации кредита, будут защищены со стороны бюро от негативного влияния на кредитную историю событий, связанных с реструктуризацией задолженности», — говорится в сообщении ОКБ.

В организации отметили, что пока не приняты поправки ЦБ РФ в федеральный закон «О кредитных историях», чтобы защитить кредитную историю и индивидуальный кредитный рейтинг граждан от негативного влияния реструктуризации в период пандемии, ОКБ на добровольной основе не будет учитывать реструктуризацию при расчете кредитного рейтинга заемщиков.

«Важно отметить, что в рекомендациях Банка России, связанных с COVID-19, речь идет об изменении условий кредитования. Таким образом, факты изменения условий кредитования не являются событиями, ухудшающими кредитную историю», — отметили в НБКИ. При формировании записи о реструктуризации счета заемщика, у которого было подтверждено наличие COVID-19, в графе «Своевременность платежей» будет указываться нейтральное значение.

Что касается значения персонального кредитного рейтинга, который НБКИ рассчитывает самостоятельно, то его динамика тоже не зависит от изменений в условиях кредитования, подчеркнули в организации.

В бюро кредитных историй «Эквифакс» ТАСС сообщили, что уже применили меры по корректировке построения моделей, участвующих в формировании персонального кредитного рейтинга граждан.

«В частности, были внесены изменения, позволяющие корректно отражать информацию о реструктуризации в кредитной истории, по аналогии с ипотечными каникулами. Таким образом, заемщики смогут сохранить хорошие показатели скорингового балла, даже в случае возникновения временных трудностей, связанных со сложившейся ситуацией», — отметил глава БКИ Олег Лагуткин.

Информационное агентство России ТАСС

Что делать, если испортилась кредитная история?

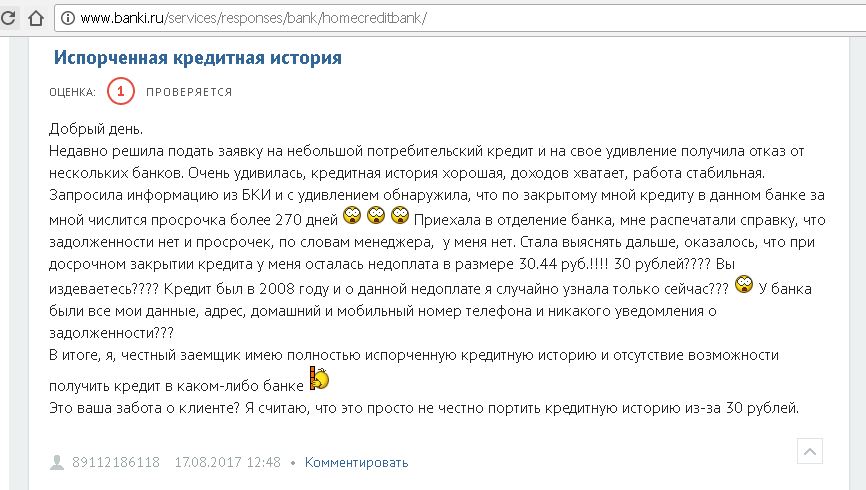

Пара просрочек по кредитам трехлетней давности не приносит особых неудобств, пока у человека снова не возникает потребность в заемных средствах. Банки неохотно кредитуют бывших должников. А если и идут на уступки, то требуют залог, наличие поручителей или первый взнос.

Всему виной испорченная кредитная история, которая содержит данные обо всех взятых ссудах и их погашении. Если в дальнейшем потребитель планирует пользоваться займами, ситуацию следует исправить. Как это сделать, и что влияет на репутацию заемщика — проанализируем в нашем материале.

Причины порчи кредитной истории

Есть несколько причин, по которым клиенты попадают в категорию неблагонадежных:

- нарушение ими условий кредитного договора;

- ошибка сотрудника финансовой организации или технический сбой в базе данных БКИ;

- мошенничество со стороны третьих лиц.

Чаще всего кредитная история портится из-за просрочки платежей. Многие потребители не могут рассчитать свои финансовые возможности, поэтому вносят оплату с опозданием.

А некоторые просто халатно относятся к своим обязательствам перед кредитором и не считают нужным соблюдать график платежей.

Как проверить кредитную историю?

Согласно законодательству, каждый гражданин Украины имеет право раз в год бесплатно получить данные о своей кредитной истории. Такую информацию предоставляют 4 ведомства:

- Украинское бюро кредитных историй;

- Украинское кредитное бюро;

- Первое всеукраинское бюро кредитных историй;

- Международное бюро кредитных историй.

При повторном обращении в течение года справки выдаются на платной основе. В зависимости от бюро, их стоимость составляет от 25 до 50 грн. Данные о погашенных ссудах хранятся на протяжении 10 лет, а о незакрытых — неограниченный срок.

Как очистить кредитную историю?

Исходя из того, как была испорчена история заемщика, есть несколько способов поднять кредитный рейтинг.

Обратиться в правоохранительные органы с заявлением о мошенничестве

Человек не обязан выплачивать долги за кредиты, оформленные на его имя аферистами. В таких случаях необходимо уведомить полицию о наличии займов, к которым он не причастен. Если этот факт подтвердится, финучреждения не будут иметь к потребителю претензий. В его досье появится соответствующая отметка.

Подать запрос в БКИ об исправлении ошибок в документах

Если заемщик выявил описки или недостоверные данные в кредитной истории, следует сообщить об этом в бюро. В качестве подтверждения необходимо предоставить копии личных документов. Организация обратится в кредитную компанию и уточнит информацию в течение 15 рабочих дней.

Взять микрозайм в МФО

Исправить негативную кредитную историю может только положительная. Для этого необходимо вновь оформить кредит и своевременно его погасить. Однако нужно учитывать, что не все компании готовы одобрить выдачу денег неблагонадежному клиенту.

Банки сразу откажут, поскольку видят в таком сотрудничестве большие риски. Оптимальный выход из положения — обратиться в микрофинансовую организацию. МФО лояльно относятся ко всем категориям заемщиков, даже к должникам с тремя незакрытыми займами в других компаниях. Главное, чтобы просрочки по ним не превышали срок 90 дней.

Оформить рефинансирование или реструктуризацию долга

Практически во всех банках и микрофинансовых организациях действуют программы рефинансирования и реструктуризации кредитов. Их предлагают клиентам, которые по каким-либо причинам не могут своевременно погасить ссуды. Это позволяет избежать начисления штрафов и судебных тяжб из-за просрочек.

Суть реструктуризации заключается в том, чтобы увеличить срок договора, сократив размер ежемесячного платежа. На обновленных условиях заемщик постепенно полностью выплачивает долг, после чего получает положительную отметку в своем кредитном досье.

Рефинансирование кредита — это оформление нового займа на более удобных условиях, чтобы погасить предыдущий. Такую услугу предлагают преимущественно МФО, для которых не имеет значение целевое назначение средств.

Такую услугу предлагают преимущественно МФО, для которых не имеет значение целевое назначение средств.

Используйте вышеперечисленные рекомендации и следите за чистотой своей кредитной истории! Тогда при необходимости любая финансовая организация предложит вам свои услуги на самых выгодных условиях!

Плохая кредитная история — не приговор или…

Уважаемые читатели газеты!

Сейчас мы все переживаем непростые времена. Кризис затронул все области жизни, включая и без того непростую ситуацию для пока ещё выходящих в виде «бумажных» изданий независимых средств массовой информации. Мы вынуждены обращаться к вам за помощью, т. к. не имеем спонсоров и существуем только за счёт тех денег, что платят за газету наши верные поклонники. Независимость в наше время стоит недёшево, а расходы на выпуск газеты непрерывно растут – вместе в ними, к сожалению, растут задолженности перед сотрудниками редакции и авторами, благодаря которым «Совершенно Секретно» до сих пор существует в том виде, в котором её цените вы и любим мы. Любая ваша помощь будет очень кстати, и учредитель гарантирует, что она будет направлена исключительно на погашение немалых долгов перед выпускающим газету коллективом журналистов и технических специалистов.

Если вы не против оказать такую помощь, то отсканировав данный QR-код в мобильном приложении, к примеру, «Сбербанка» (заплатить по QR-коду) или любого другого приложения любого банка, поддерживающего платежи по QR-коду, вы сможете сделать пожертвование на любую приемлемую для вас сумму, от которой не пострадает ваш бюджет – мы будем очень признательны всем независимо от размера пожертвования и отчитаемся по всей полученной от вас добровольной помощи.

Откройте (запустите) банковское приложение, отсканируйте QR-код, выбрав пункт меню «платежи по QR-коду» и наведя камеру на QR-код, введите сумму пожертвования и сделайте платёж.

E-mail редакции: sovsek@sovsek. com

com

Тел./факс редакции: +7 (499) 288-00-72

Рекламный отдел:+7 (499) 288-00-72

Отдел распространения: +7 (499) 288-00-89

*Экстремистские и террористические организации, запрещенные в Российской Федерации:

«Правый сектор», «Украинская повстанческая армия» (УПА),«ИГИЛ», «Джабхат Фатх аш-Шам» (бывшая «Джабхат ан-Нусра», «Джебхат ан-Нусра»), Национал-Большевистская партия (НБП), «Аль-Каида», «УНА-УНСО», «Талибан», «Меджлис крымско-татарского народа», «Свидетели Иеговы», «Мизантропик Дивижн», «Братство» Корчинского, «Артподготовка», «Тризуб им. Степана Бандеры», «НСО», «Славянский союз», «Формат-18».

16+

Учредитель: ООО «Совершенно Секретно Трейд».

Юридический адрес: 117321, г. Москва, ул. Профсоюзная, д. 142, к. 1, офис 29.

Почтовый адрес: 127247, г. Москва, а/я 72.

Генеральный директор: Андрей Кораблин.

Все права защищены. Копирование и использование материалов запрещено, частичное цитирование возможно только при условии гиперссылки на сайт.

Влияет ли задолженность по кредитной карте на кредитную историю

В статье разберем, как кредитная карта отражается на кредитной истории. Узнаем, будет ли одобрена кредитная карта при плохой кредитной истории и можно ли с помощью кредитки улучшить кредитную историю.

Узнаем, будет ли одобрена кредитная карта при плохой кредитной истории и можно ли с помощью кредитки улучшить кредитную историю.

Одобрят ли кредит при наличии кредитной карты?

Банк может не выдать новый займ, если у вас есть непогашенная задолженность. По закону выплаты по кредитам должны составлять не более 50% от ежемесячного дохода. Если кредитов несколько, значит, возрастают требования к вашему достатку. И чем больше придется выплачивать, тем выше должна быть заработная плата.

Однако не всегда наличие кредитки влечет за собой отказ в новом займе. Во многом все зависит от того, насколько добросовестно вы вносите платежи.

Если выплаты происходят вовремя и в полной мере, то шансы на получение нового займа возрастают.

Кредитная карта и плохая кредитная история

После выдачи каждого кредита банк отправляет информацию в специальную базу данных. Кредитные организации могут видеть, какие ссуды были оформлены и как происходило их погашение.

Если вы подавали заявление на получение кредита, но заявку не одобрили, другие банки не будут видеть эту информацию. Если вам пришел положительный ответ, но вы по каким-то причинам раздумали брать кредит, это также не будет отражено.

Также прочитайте: Кредитные карты для заемщиков с плохой кредитной историей: подача онлайн-заявки и отзывы

Новая кредитная карта отражается в кредитной истории. Более того, каждый банк обязательно проверяет историю при оформлении кредитки, неважно, маленький займ вы берете или большой.

Если вы платите исправно, то новый кредит можно получить вероятностью в 80%. Но стоит один раз просрочить платеж, и кредитные карты могут на следующий же день заблокировать. Повлиять на это можно, увеличив свой ежемесячный доход (или снизив долговую нагрузку).

Что негативно скажется на КИ?

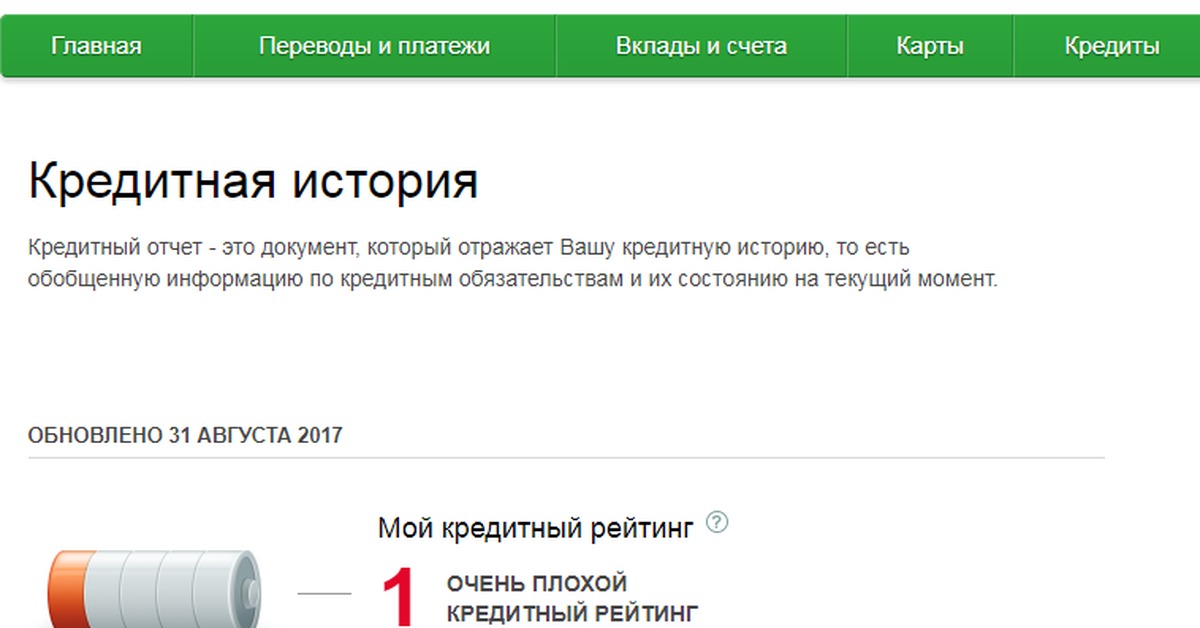

При формировании КИ главным образом учитывается своевременное погашение займов. Если вы не до конца погасили предыдущий кредит, это автоматически понижает ваш рейтинг.

Если вы не до конца погасили предыдущий кредит, это автоматически понижает ваш рейтинг.

Больше всего на снижение КИ сказываются задержки по платежам. Если вы вовремя не возвращали деньги, с новым займом будут проблемы. Если вы не вносили платежи или вносили их не в полном объеме, это также будет считаться негативным фактором при оформлении кредита.

При этом допускается просрочка до 7 дней. Она не будет влиять на кредитную историю (но только в том случае, если вы не задерживаете выплаты на регулярной основе). А вот если опаздываете на полмесяца, с большой долей вероятности возникнут проблемы.

Также прочитайте: Как погасить долг на кредитной карте: правила и способы внесения платежей

Если вы вносите деньги вовремя, но имеете несколько кредитов, это также плохо влияет на рейтинг. Банки с подозрительностью относятся к людям, которые живут в долг и не очень спешат менять эту ситуацию.

Когда вы подаете заявления сразу в несколько банков, это отражается в отчете КИ и вызывает недоверие у сотрудников банка.

Если вы собираетесь стать поручителем по чужому кредиту, будьте готовы, что это может стать препятствием к получению займа. Даже если у вас никогда не было нареканий со стороны банковских организаций, вы рассматриваетесь как ненадежный заемщик, который в любой момент может остаться без средств.

Очевидный факт — наличие пререканий с банком, дошедших до суда. Такие моменты не прибавляют баллов вашей кредитной истории.

А вот менее очевидная причина для отказа — постоянное досрочное погашение кредитов. Банку невыгодно, чтобы вы приносили деньги раньше срока, ведь так он теряет свою прибыль. Поэтому если такие ситуации случаются слишком часто, в новом кредите может быть отказано.

Как улучшить кредитную историю с помощью карты?

Вам необходимо выбрать несколько банков, которые пользуются услугами одного бюро кредитных историй. Тогда информация по кредитам будет передаваться быстрее, и на улучшение КИ уйдет меньше времени.

Для успешной процедуры понадобится 2 — 3 карты. У каждого банка есть льготный период, в течение которого не начисляются проценты. На это время вы оформляете небольшие займы. Расходы будут минимальными, а кредитная история заметно улучшится. Тем более, требования к заемщикам по кредитным картам гораздо ниже.

Другой вариант — купить продукты с помощью кредитных программ банков. Например, вы оформляете телефон или фотоаппарат в кредит, который получить гораздо легче. Ставки там выше, однако и КИ у вас улучшится.

Частые вопросы по кредитной истории

Рассмотрим несколько наиболее популярных вопросов по кредитной истории, которые возникают у заемщиков.

— Если я оформил(а) кредит и выплатил(а) его через месяц досрочно, улучшится ли моя кредитная история?

К большому сожалению, если вы выплатите кредит через один-два месяца после того как его оформили, то большинство банков не воспринимает такой кредит как положительно влияющий на вашу кредитную историю.

Для того чтобы улучшить свою кредитную историю, необходимо выплачивать кредит не менее полугода. В этом случае в Бюро Кредитных Историй (БКИ) будет внесена информация о своевременной оплате вами кредита в течение продолжительного времени, что будет учтено банком при рассмотрении вашей кредитной заявки.

— Если я подавал(а) заявку в банки и мне отказали, будет ли это видно в других банках и как отказ в кредите влияет на кредитную историю?

Отказы в оформлении кредита бывают по разным причинам. Принимается решение об отказе в выдаче займа кредитным специалистом или службой безопасности конкретного банка, в котором вы оформляете кредит. Ни в БКИ, ни в другие банки информация о подаче заявку или отказе в кредитовании не отправляется.

Поэтому имеет смысл, в случае отказа в оформлении кредита в одном банке, обращаться в другой. На вашей кредитной истории отказ, как и просто обращение за кредитом никак не отражается. Данные в кредитную историю начинают поступать только после выдачи вам кредита.

На вашей кредитной истории отказ, как и просто обращение за кредитом никак не отражается. Данные в кредитную историю начинают поступать только после выдачи вам кредита.

— У меня нет кредитной истории, и поэтому мне отказывают во всех банках, как быть?

Отсутствие кредитной истории не является препятствием в выдаче вам кредита. Если после подачи кредитной заявки вам отказывают в кредите, это связано с другими причинами, но никак не с кредитной историей. Возможно, у вас низкая заработная плата или вы хотите оформить кредит на слишком большую сумму.

Однако наличие хорошей кредитной истории положительно сказывается на решении по кредитной анкете, поэтому имеет смысл, вовремя платить по имеющимся кредитам, чтобы не было отказов в будущем.

— Насколько ухудшает кредитную историю просроченный на один день платеж?

Если вы однажды не смогли заплатить кредит в день платежа, а сделали это на следующий день или через несколько дней, то в подавляющем большинстве банков это рассматривается как «техническая просроченная задолженность» и на кредитную историю не влияет. Вам лишь придется заплатить небольшой штраф за день просрочки, и вы можете дальше спокойно погашать кредит. Однако если вы будете допускать подобные просрочки постоянно, есть вероятность, что банк передаст данные в БКИ, что ухудшит вашу кредитную историю.

Кроме того, отрицательно скажется на вашей кредитной истории задержка платежа на срок в несколько недель и более.

Моя кредитная история: почему она важна?

Назад к блогу

30.03.2020

Финансы

Кредитная история – это обзор финансовых обязательств, который образуется в течение долгого времени и включает в себя как выполненные, так и невыполненные обязательства. В ее также учитывается точность выполнения платежей, включая своевременную оплату коммунальных или других услуг.

В ее также учитывается точность выполнения платежей, включая своевременную оплату коммунальных или других услуг.

Почему кредитная история так важна?

Где можно узнать свою кредитную историю?

Четыре обстоятельства, способные испортить вашу кредитную историю

Непродуманное получение кредитов

Просрочка ежемесячного платежа

Непродуманное поручительство

Неофициальные доходы

Что делать, если кредитная история испорчена?

Почему кредитная история так важна?

Кредитная история определяет формирование будущих финансовых обязательств. К примеру, если вы решили приобрести в магазине товар с помощью потребительского кредита, то первое, что магазин сделает посредством заимодателя, – проверит вашу кредитную историю в кредитном регистре. Если она «чистая», повышается вероятность получить более выгодные условия погашения кредита. Если же она испорчена, вероятность получения денежного кредита снижается, а также могут увеличиться проценты или первый взнос.

Где можно узнать свою кредитную историю?

Свою кредитную историю можно узнать в любой момент на домашних страницах кредитных регистров, например,

www.manakreditvesture.lv/ru/. Зайдя на домашнюю страницу, вы сможете зарегистрироваться с помощью банковских данных. Дважды в год можно бесплатно получить справку о кредитной истории.

К кредитной истории следует относиться ответственно, поскольку необходимость в оформлении денежного кредита для покупки квартиры или машины может возникнуть неожиданно. Испортить кредитную историю намного проще и быстрее, чем исправить ее, поэтому рекомендуем ознакомиться с несколькими причинами, по которым чаще всего портится кредитная история.

Четыре обстоятельства, способные испортить вашу кредитную историю

Непродуманное получение кредитов

Непродуманное получение кредитов, приводящее к непогашенным долгам, может негативно повлиять на кредитную историю. Чаще всего осложнения вызывает использование быстрых кредитов, когда человек не может соблюдать планируемые сроки погашения, что еще чаще приводит к следующему шагу – получению еще одного кредита, чтобы погасить предыдущий, таким образом возникает замкнутый круг. Поэтому, принимая на себя кредитные обязательства, клиенту необходимо тщательно оценить свои возможности.

Чаще всего осложнения вызывает использование быстрых кредитов, когда человек не может соблюдать планируемые сроки погашения, что еще чаще приводит к следующему шагу – получению еще одного кредита, чтобы погасить предыдущий, таким образом возникает замкнутый круг. Поэтому, принимая на себя кредитные обязательства, клиенту необходимо тщательно оценить свои возможности.

Просрочка ежемесячного платежа

Еще одно обстоятельство, которое может ее испортить – просрочка ежемесячного платежа. В эту категорию входят не только просрочки платежей по кредитам, но и длительное невыполнение регулярных платежей за полученные услуги, включая коммунальные платежи, счета за Интернет и т. п. Также необходимо учитывать, что платеж, выполненный после наступления срока, тоже считается просроченным и не улучшает кредитную историю.

Больше всего следует избегать включения в базу данных должников кредитного регистра Банка Латвии, в которой хранится информация как об активных, так и о бывших должниках, которые уже давно уплатили все долги.

Непродуманное поручительство

Не всегда принятие на себя обязательств поручителя является безопасным решением, поскольку ручательство за другого человека, который задерживает свои платежи, может повредить вашей кредитной истории. Необходимо оценить ответственное отношение данного человека, поручителем которого вы станете, к кредитным обязательствам, а также учитывать, что при самом худшем сценарии вам придется взять на себя погашение его кредита.

Неофициальные доходы

Кредиторы учитывают не только конкретную денежную сумму, которая ежемесячно зачисляется на ваш счет, но и обращают внимание на то, получены ли эти доходы официальным путем. Это можно подтвердить реальным трудовым договором.

Если у кредитополучателя все же возникнут затруднения с погашением кредита, лучше всего сразу обратиться в кредитное учреждение, чтобы вместе найти решение дружелюбным путем.

Что делать, если кредитная история испорчена?

Испортить кредитную историю гораздо проще и быстрее, чем исправить ее. Порой для улучшения ее необходимо на протяжении десяти лет получать стабильные доходы и своевременно оплачивать все ежемесячные счета. И лишь тогда, когда доверие в глазах кредиторов восстановлено, появляется возможность принять на себя новые кредитные обязательства, постепенно повышая сумму займа.

Выбирайте надежного кредитора и будьте ответственны – будущее в ваших руках!

С другими полезными советами можно ознакомиться в других статьях блога.

Кредитная история: мифы и реальность

На сегодняшний день кредитование является одной из самых востребованных банковских услуг. Пожалуй, каждый второй гражданин в нашей стране хотя бы единожды брал кредит и практически каждый из них сталкивался с понятием кредитной истории. Для большинства людей смысл и значение кредитной истории так и остается загадкой. За годы существования кредитов появилось немало мифов и легенд о деятельности БКИ (бюро кредитных историй), а некоторые до сих пор слабо представляют, что это за организация. Однако, большая часть заблуждений связана с тем, что БКИ появилось буквально несколько лет назад. Сегодня мы расскажем вам, что же такое кредитная история, для чего она нужна и развеем самые популярные мифы, связанные с ней.

Начнем с того, что название кредитной истории говорит само за себя. По сути, это — информация обо всех текущих, закрытых и просроченных кредитах, взятых конкретным человеком. В кредитной истории отображаются все даты оформления и погашения кредита, количество кредитов и данные по просроченным займам, которые определяют статус кредитной истории. Если все кредиты оплачены вовремя, то кредитная история считается положительной, если же были регулярные просрочки по кредиту, то – отрицательной. При рассмотрении заявки на заём и перед принятием окончательного решения по выдаче кредита, банки, в первую очередь, обращают внимание именно на статус кредитной истории, чтобы определить степень надежности потенциального заемщика и взвесить риски.

При рассмотрении заявки на заём и перед принятием окончательного решения по выдаче кредита, банки, в первую очередь, обращают внимание именно на статус кредитной истории, чтобы определить степень надежности потенциального заемщика и взвесить риски.

МИФ 1: Среди всех банков существует единый черный список держателей кредитов.

НА САМОМ ДЕЛЕ: Это – неправда. По непонятным причинам многие заемщики уверены в том, что существует единая база, которой пользуются все банки. Но на самом деле, это — миф, придуманный самими банками, чтобы контролировать своих клиентов. А в некоторых странах СНГ существует не одно, а несколько БКИ, которые могут располагать разной информацией, что в некоторых случаях позволяет даже заемщикам с плохой кредитной историей получить желаемый кредит.

МИФ 2: При отсутствии кредитной истории нет проблем с оформлением первого займа.

НА САМОМ ДЕЛЕ: Это – неправда. Конечно, если заемщик берет кредит в первый раз на небольшую сумму, то банк вполне может одобрить заявку. Кроме того, у каждого банка есть ограничения по заемной сумме для оформления первого кредита и чаще всего эта сумма не превышает 200 000 тенге. Если же заемщик подает заявку на крупную сумму, при этом, не имея кредитной истории, в 90% случаев банк не рискнет одобрить подобный кредит, так как невозможно спрогнозировать добросовестность клиента и своевременную оплату задолженности.

МИФ 3: Кредитную историю нельзя исправить.

НА САМОМ ДЕЛЕ: Это – неправда. Кредитную историю вполне реально исправить. Для этого необходимо погасить все свои задолженности и вернуть доверие кредиторов. Проще всего это сделать путем микро-займов. Например, можно воспользоваться сервисом онлайн-займов Кредит24, который предоставляет микро-кредиты на суммы до 200 000 тенге на срок от 5 до 30 дней. Можно брать небольшие суммы от 7 000 тенге на несколько дней и погашать их в указанный срок. Несколько вовремя оплаченных микро-займов не только положительно отразятся на кредитной истории, но и дадут возможность рассчитывать на более крупный кредит в банке.

МИФ 4: Кредитную историю можно очистить.

НА САМОМ ДЕЛЕ: Это – неправда. Некоторые заемщики уверены в том, что кредитная история полностью обнуляется каждые 3-4-5 лет, но это не так. Данные для БКИ предоставляют непосредственно сами банки, и, соответственно, только банки могут исправить кредитную историю. Законным путем изменить или очистить кредитную историю можно только в том случае, если данные неверные, все остальное совершается нелегальным путем, и, как правило, ни банки, ни БКИ никогда не допустят подобных правонарушений, дабы сохранить репутацию и прозрачность своей деятельности. На сегодняшний день Интернет пестрит объявлениями, предлагающими услуги очистки кредитной истории, но на деле, это – обычные мошенники, потому что БКИ тщательно оберегает информацию о заёмщиках.

МИФ 5: Кредитные истории заводят только на должников.

НА САМОМ ДЕЛЕ: Это – неправда. Кредитные истории составляются не только на должников, а абсолютно на всех заемщиков, которые когда-либо обращались за финансовыми кредитными услугами банков, независимо от того, добросовестно ли они оплачивали задолженность или с просрочками. На самом деле, не бывает плохой или хорошей кредитной истории, так как, по сути, кредитная история – это просто объективные факты, которые анализируются БКИ и предоставляются по запросу кредиторов.

В заключение, хочется отметить, что кредитная история играет важную роль в процессе одобрения кредита, поэтому если вы планируете в будущем пользоваться услугами кредитования, то стоит позаботиться о вашей кредитной истории, чтобы заявки оформлялись быстро и без проблем. И не забывайте, что сервис онлайн-займов Кредит24 может стать настоящим помощником в ее улучшении. Желаем вам безупречной кредитной репутации!

Как улучшить свой кредитный справочник

Ваш кредитный рейтинг — одно из самых важных чисел в вашей жизни. Это сигнализирует финансовому миру о том, насколько вы надежны. Ставьте высокие оценки, и кредиторы будут соперничать, чтобы ссудить вам деньги по лучшим ставкам. Совершите некоторые ошибки — например, оплатите счета поздно или не оплатите вовсе — и вы можете рассчитывать на дополнительные расходы по займам на тысячи или даже десятки тысяч долларов. А если вы не пройдете тест из-за хронических просроченных платежей или банкротств, возможно, вы вообще не сможете брать ссуды.

Ставьте высокие оценки, и кредиторы будут соперничать, чтобы ссудить вам деньги по лучшим ставкам. Совершите некоторые ошибки — например, оплатите счета поздно или не оплатите вовсе — и вы можете рассчитывать на дополнительные расходы по займам на тысячи или даже десятки тысяч долларов. А если вы не пройдете тест из-за хронических просроченных платежей или банкротств, возможно, вы вообще не сможете брать ссуды.

Около 40 процентов потребителей в США признаны «исключительными» или «очень надежными» корпорацией Fair Isaac Corp. (FICO), крупнейшим поставщиком кредитных рейтингов. Но не волнуйтесь, если вы не являетесь частью этой группы. Вы можете улучшить свой кредитный рейтинг со временем, хотя это требует дисциплины и сосредоточенности. Мы проведем вас через расчет кредитного рейтинга и покажем вам несколько стратегий для улучшения и поддержания вашего рейтинга.

Как ваши действия влияют на ваш кредитный рейтинг

Вы можете задаться вопросом, насколько ваши действия повлияют на ваш кредитный рейтинг.Ниже вы можете увидеть некоторые из наиболее распространенных сценариев, с которыми вы столкнетесь, и то, как они повлияют на ваш счет.

Покупка ипотеки

воздействие: низкое

Что он делает

Понижает ваш результат примерно на 20 пунктов в течение нескольких месяцев, потому что «жесткие запросы» на получение большего количества кредитов сигнализируют об увеличении заимствований.

Что вы можете сделать

Если вам нужен жилищный заем, вы все равно должны делать покупки для получения ипотечного кредита, и в конечном итоге сэкономленные вами деньги будут иметь большее значение, чем временный вклад в ваш кредит.«Сгруппируйте эти запросы за короткий промежуток времени — две или три недели», — говорит финансовый писатель Лита Эпштейн, автор книги «Полное идиотское руководство по улучшению вашего кредитного рейтинга». FICO интерпретирует несколько запросов на один вид кредита за короткое время как один период.

Подача заявки на открытие нового кредитного счета

воздействие: низкое

Что он делает

Звонит в вашу оценку, потому что вы внезапно увеличили свою заемную способность.

Что вы можете сделать

Если вы планируете крупную покупку и находитесь на пороге кредитного рейтинга, не открывайте новые кредитные карты и даже не покупайте новый телефон в течение примерно шести месяцев, прежде чем подавать заявление на получение ссуды на крупную сумму.

Закрытие старого счета кредитной карты, которым вы больше не пользуетесь

влияние: Низкое — или, возможно, отсутствует

Что он делает

Понижает ваш рейтинг, потому что ваша кредитная история выглядит короче.

Что вы можете сделать

Может быть, у вас есть старая кредитная карта, которую вы не используете, потому что она не дает ярких наград, предлагаемых новыми картами. По словам Эпштейна, карту можно положить в заднюю часть кошелька, но не разрезать ее.Вместо этого используйте карту один раз в год, чтобы счет оставался открытым. Интересно то, что VantageScore отмечает, что закрытие старой учетной записи не имеет никакого эффекта. «Закрытие счетов не приведет к снижению ваших кредитных рейтингов в результате потери ценности возраста счета», — говорится в сообщении компании на своем веб-сайте.

Заявление о банкротстве

воздействие: тяжелое

Что он делает

После банкротства ваш счет упадет до 400, — говорит Эпштейн.

Что вы можете сделать

Ожидайте, что в течение шести месяцев после подачи заявления о банкротстве в соответствии с главой 7 начнут получать предложения по обеспеченным кредитным картам, которые требуют внесения депозита наличными.«Обычно они стоят дорого, но их можно использовать для восстановления кредита», — говорит Эпштейн. «Если вы платите вовремя, вы можете получить обычную кредитную карту от шести месяцев до года». Прилагая усердие, вы можете снова повысить свой результат до 600 за два года.

Прилагая усердие, вы можете снова повысить свой результат до 600 за два года.

Потеря дома из-за потери права выкупа

воздействие: тяжелое

Что он делает

Ваш счет упадет до 400 после потери права выкупа, говорит Эпштейн.

Что вы можете сделать

Если вы не можете избежать потери права выкупа, вам придется долго пытаться восстановить свой кредитный рейтинг.Хорошая новость заключается в том, что со временем плохие события отойдут на второй план вашей кредитной истории. Чтобы восстановить свой кредитный рейтинг, следите за любыми другими кредитными счетами, которые у вас есть.

Наличие большого остатка на кредитной карте

воздействие: низкое

Что он делает

Уменьшает ваш счет, потому что вы выглядите рискованно Модели кредитного скоринга предполагают, что вы используете не более 10–20 процентов доступного кредита.

Что вы можете сделать

Допустим, у вас есть две кредитные карты, каждая с лимитом в 10 000 долларов США, и вам необходимо потратить 3 000 долларов в этом месяце.Вы можете распределить расходы по двум картам. Или, по словам Эпштейна, вы можете загрузить одну карту, но оплатить счет раньше. Таким образом, вы получаете защиту и вознаграждение за использование своей карты, но вы заставляете исчезнуть баланс до того, как кредитные бюро увидят это.

Отсутствует платеж

влияние: умеренное

Что он делает

Понижает ваш рейтинг, потому что история платежей — самая важная часть расчета кредитного рейтинга.

Что вы можете сделать

Немедленно обратитесь к своему кредитору.Если у вас есть хороший послужной список, кредитор может не сообщать о нарушении. Или, если у вас есть трудности, такие как медицинские счета, развод или потеря работы, кредитор может работать с вами. По словам Эпштейна, ипотечные кредиторы могут сократить вам перерыв, прикрепив платеж к концу ссуды.

Основы кредитного рейтинга

В эпоху массового кредитования кредитные рейтинги дают кредиторам простой и быстрый способ определить, какой риск вы представляете. Занимаясь повседневными делами как современный потребитель, вы создаете и укрепляете кредитную историю, знаете вы об этом или нет.

FICO в цифрах

Оценка FICO

Fair Isaac Corp. является основным показателем, используемым кредиторами. Справедливый Исаак говорит, что 90% банков, эмитентов кредитных карт и автокредиторов полагаются на FICO Credit Scores.

Шкала оценок FICO варьируется от 300 до 850

Для получения права на лучшую ставку по ипотеке может потребоваться следующий балл: 760

Средний кредитный рейтинг в США: 695

Лучшие предложения по автокредитованию получают заемщики с рейтингом выше: 780

Experian, Equifax и TransUnion, три основных агентства кредитной информации, отслеживают различные транзакции, включая студенческие ссуды, кредитные карты, автокредиты, ипотечные кредиты и медицинские платежи.Ваша кредитная история показывает, платили ли вы вовремя, и, в случае использования кредитных карт и других кредитных линий, какую часть доступного кредита вы используете. Эта история также объединяет банкротства, потери права выкупа и судебные решения. Поставщики кредитных рейтингов используют программное обеспечение для анализа вашей кредитной истории и создания кредитного рейтинга. Три агентства кредитной информации создали конкурента рейтингу FICO, известного как VantageScore. Он также оценивает потребителей по шкале от 300 до 850.

Как проверить свой кредит

Может показаться немного несправедливым, что все кредиторы знают ваш кредитный рейтинг, в то время как это число может быть для вас загадкой.К счастью для потребителей, кредитные рейтинги и способы их расчета становятся более прозрачными. Например, многие эмитенты кредитных карт теперь бесплатно сообщают вам ваш рейтинг FICO в рамках своих обычных услуг. Если у вас есть кредитная карта в одной из этих компаний, проблема решена.

Если у вас есть кредитная карта в одной из этих компаний, проблема решена.

Между тем, вы можете получить VantageScores бесплатно из шести источников:

Вы можете использовать эти сайты для проверки своего кредитного рейтинга и отслеживания его изменений с течением времени. Или вы можете заплатить FICO за доступ к своим счетам.Сайт компании myFICO.com покажет вашу оценку; цены начинаются от 19,95 долларов в месяц.

Если ваша оценка кажется низкой, пора изучить кредитные отчеты, которые используются для создания вашей оценки. Отчеты представляют собой списки того, что вы заплатили и когда.

Вы можете бесплатно получать кредитные отчеты от каждого агентства кредитной информации один раз в год на сайте www.AnnualCreditReport.com. Финансовый писатель Эпштейн предлагает разложить ваши запросы на просмотр отчетов в течение года, чтобы вы получали отчеты бесплатно, но просматривали разные периоды времени из каждого бюро.Начните с изучения имен и адресов в своем отчете. «Если есть что-то, чего вы не узнаете, возможно, ваш кредитный отчет привязан к чьему-то другому», — говорит Эпштейн. Затем убедитесь, что все в вашем отчете сообщается точно. Если у вас есть учетные записи, которые вы не узнаете, это может быть признаком мошенничества.

Если вы обнаружите ошибки в своем кредитном отчете, сообщите в письменной форме кредитной компании и кредитору, предоставившему информацию кредитному агентству, какая информация, по вашему мнению, является неточной.Федеральная торговая комиссия предлагает образцы писем со спорами, которые потребители могут использовать в качестве шаблонов. Если вы отправляете свой спор по почте, прилагайте копии, а не оригиналы документов, подтверждающих вашу позицию. Приложите копию своего отчета, обведя спорную информацию в кружок. Отправьте письмо заказным письмом с уведомлением о вручении, чтобы вы могли документально подтвердить, что получила кредитная компания. Сохраните копии вашего письма о споре. Компании, составляющие кредитную отчетность, должны исследовать рассматриваемые вопросы — обычно в течение 30 дней — если они не сочтут ваш спор несерьезным. В то время как FTC предлагает подавать жалобы по почте, три агентства кредитной информации призывают потребителей подавать споры в Интернете.

В то время как FTC предлагает подавать жалобы по почте, три агентства кредитной информации призывают потребителей подавать споры в Интернете.

Дополнительные ресурсы о том, как исследовать свой кредитный рейтинг:

Устраните корень проблемы

Как только вы узнаете, что ваш результат точный, пора разобраться в корне проблемы. Почему у тебя низкий балл? Если вы производите платежи с опозданием или совсем не делаете платежи, испытываете ли вы трудности с соответствием вашего дохода и оттока денежных средств?

Составление бюджета Если вы живете не по средствам, пришло время взять на себя ответственность за свою финансовую жизнь.Начните с отслеживания своих расходов, чтобы вы могли понять, куда уходят ваши деньги. Финансовые эксперты предлагают записывать все расходы на неделю или месяц. Результаты могут быть открытыми. Или, если это слишком утомительно, воспользуйтесь веб-сайтом по составлению бюджета, например Mint.com. Затем выясните, что происходит не так. Вы слишком много тратите на латте и коктейли? Есть ли способ освободить место в вашем бюджете, сократив расходы или заработав больше? Составление бюджета особенно важно, если вы потеряли работу или пережили развод — две основные причины, по которым потребители сталкиваются с финансовыми проблемами.Если к вам подходит любой сценарий, важно немедленно обуздать свои расходы, а не ждать, пока ваши финансы выйдут из-под контроля.

Управление вашими счетами Может быть, вы можете позволить себе оплачивать счета, но вы просто неорганизованы. Если вы жонглируете обязанностями, может быть проблемой не забыть отправлять каждый чек по почте каждый месяц или выходить в Интернет и вносить платеж. Чтобы избежать просроченных платежей, максимально автоматизируйте свои обязанности. Ипотечные кредиторы, автокредиторы, компании, выпускающие кредитные карты, коммунальные предприятия и компании мобильной связи, позволяют автоматически снимать ваш ежемесячный баланс с текущего счета.

Этот план «установил и забыл» позволяет вам переводить платежи на автопилот.

Этот план «установил и забыл» позволяет вам переводить платежи на автопилот.

Ведение переговоров с кредиторами

Если у вас возникнут проблемы, немедленно свяжитесь со своими кредиторами, — говорит Эпштейн. Возможно, вы просто забыли внести ежемесячный платеж или попали в переезд, из-за которого была нарушена доставка почты, в том числе счетов. Если это так, и если вы были надежным заемщиком в прошлом, ваш кредитор, скорее всего, даст вам разрешение, не сообщая о правонарушении в кредитные бюро.Если проблема более серьезная — если вы потеряли работу или столкнулись с дорогостоящим разводом — немедленно обратитесь к своим кредиторам. «Скажите им правду», — говорит Эпштейн. «Сообщите им, что происходит, и посмотрите, будут ли они работать с вами. Иногда они соглашаются добавить причитающуюся сумму в конец ссуды. Вам все равно придется ее заплатить, но это может помочь вам. . » Если вы столкнулись с медицинскими счетами, обратитесь в больницу. «Есть вероятность, что вы сможете разработать план платежей, чтобы вам не приходилось вносить его на свою кредитную карту», - говорит Эпштейн.План оплаты может не входить в вашу кредитную историю. А если ваша ситуация ухудшилась, обратитесь в отделение некоммерческой службы консультирования по потребительским кредитам. Эти консультанты по долгам могут вести переговоры от вашего имени с кредиторами и, возможно, убедить эмитента вашей кредитной карты снизить вашу процентную ставку до нуля.

Не все кредитные рейтинги одинаковы

Рейтинг FICO остается королем кредитного мира, но выскочка VantageScore стремится набрать обороты. Обе оценки основаны на одних и тех же кредитных историях для своих необработанных данных, но каждая использует немного отличающуюся формулу для получения окончательной оценки.FICO разбивает свои оценки следующим образом:

VantageScore оценивает вашу кредитоспособность следующим образом:

Между тем, важно знать, что нет ни одной оценки FICO. New York Times сообщает, что существует около 50 различных версий оценки FICO, причем отдельные версии используются ипотечными кредиторами, автокредиторами и эмитентами кредитных карт.

New York Times сообщает, что существует около 50 различных версий оценки FICO, причем отдельные версии используются ипотечными кредиторами, автокредиторами и эмитентами кредитных карт.

9 распространенных ошибок кредитного рейтинга

1

Отсутствует платеж

История платежей — важнейшая составляющая вашего счета; это 35 процентов формулы FICO, 40 процентов формулы VantageScore.

2

Использование более 20 процентов доступного кредита

Если ваша задолженность по кредитной карте превышает 2000 долларов США с лимитом в 10 000 долларов, FICO увидит красный флаг.

3

Закрытие старой учетной записи

Длина вашей кредитной истории составляет 15 процентов от вашей оценки FICO, и закрытие старой учетной записи может уничтожить впечатляющий послужной список.

4

Не использовать кредит

Кредитные баллы поощряют ответственное использование кредита — при одновременном наказании отсутствия кредита.

5

Регулярные покупки в кредит

Ставки по ипотечным покупкам с тремя кредиторами в неделю не представляют большого труда, но ставки по ипотечным покупкам один раз в месяц будут сказываться.

6

Подача заявления о банкротстве или потеря дома из-за потери права выкупа

Либо опустошает ваш кредитный рейтинг. Однако не избегайте банкротства или стратегической потери права выкупа просто по причинам кредитного рейтинга — просто поймите, что и то, и другое приводит к серьезному ущербу для кредитного рейтинга.

7

Стремление к совершенству

Как только ваша оценка FICO превысит 760, расслабьтесь.Нет особой пользы в том, чтобы поднимать его выше.

8

Не зная свой счет

Невежество — это не блаженство — оно может стоить вам тысячи долларов.

9

Постоянно открывать новые счета

Ожидайте, что вас будут хлопать каждый раз, когда вы открываете новую кредитную линию, даже если это только кредитная карта магазина с низким лимитом.

Почему важна хорошая кредитоспособность

Допустим, вы покупаете новую машину и хотите занять 20 000 долларов на пять лет. Ваша оценка FICO определит, сколько процентов вы платите.Согласно myFICO, потребительскому калькулятору, предоставленному Fair Isaac, по состоянию на январь 2020 года расценки снизились:

Автокредит на сумму 20 000 долларов США

| Оценка FICO | 720-850 | 690-719 | 660-689 | 620-659 | 590-619 | 500-589 |

|---|---|---|---|---|---|---|

| Годовая процентная ставка (APR) | 3,60% | 4.95% | 7,02% | 9,72% | 14,06% | 15,24% |

| Ежемесячные платежи | $ 365 | $ 377 | $ 396 | $ 422 | $ 466 | $ 478 |

| Итого выплаченные проценты | $ 1,884 | 2 618 долл. США | $ 3 773 | $ 5,332 | 7 959 долл. США | $ 8 699 |

Для ипотечных заемщиков расчет FICO еще более строг.Лучшие ставки достаются покупателям с почти идеальным кредитным рейтингом. Заемщики с оценкой ниже 620 вряд ли будут одобрены. Эти примеры, представленные myFICO по состоянию на июнь 2019 года, основаны на 30-летней ипотеке с фиксированной процентной ставкой на сумму 200000 долларов США, и они показывают, что заемщик со звездным кредитом сэкономит около 70000 долларов США в виде процентов в течение срока действия кредита по сравнению с тем, кто имеет непостоянный кредит:

$ 200,000 Ипотека

| Оценка FICO | 760-850 | 700-759 | 680-699 | 660-679 | 640-659 | 620-639 |

|---|---|---|---|---|---|---|

| Годовая процентная ставка (APR) | 4. 19% 19% | 4,41% | 4,59% | 4,80% | 5,23% | 5,78% |

| Ежемесячный платеж | $ 976 | $ 1 002 | $ 1 023 | $ 1 049 | $ 1 101 | $ 1,170 |

| Итого выплаченные проценты | $ 151 504 | $ 160 888 | 168 459 долл. США | $ 177 716 | $ 196 051 | $ 221 317 |

Источник: Myfico.com

Когда количество кредитов

Ипотека и автокредиты — это наиболее очевидные статьи, на которые влияет ваш кредитный рейтинг, но есть много других способов, которыми вы можете пострадать, если у вас нет приличного балла:

-

Поиск работыЕсли работодатель спросит ваш номер социального страхования во время подачи заявления, скорее всего, компания проведет проверку кредитоспособности. Низкий балл может означать отсутствие предложения.

-

Получение личного кредитаКак и в случае с частными студенческими ссудами, кредиторы проверяют ваш кредит.Низкий балл означает более высокую ставку или полное отсутствие кредита.

-

Покупка страховкиМногие перевозчики основывают страховые взносы частично на вашем кредитном рейтинге.

-

Получение телефонаОператоры мобильной связи хотят знать, что вы будете делать ежемесячные платежи.

-

Аренда квартиры или домаПочти каждый домовладелец проверит вашу кредитную историю, прежде чем позволить вам подписать договор аренды.

-

Аренда автоНет кредитной карты? Удачи в уговоре агентства по аренде автомобиля.

-

Получение частной студенческой ссудыКредиторы проверяют ваш кредитный рейтинг перед предоставлением кредита.

5 важнейших факторов, влияющих на вашу кредитоспособность

Кредитный рейтинг — это число, которое кредиторы используют для определения риска предоставления ссуды определенному заемщику.

Компании, выпускающие кредитные карты, автодилеры и ипотечные банкиры — это три типа кредиторов, которые проверят ваш кредитный рейтинг, прежде чем решить, сколько они готовы предоставить вам ссуду и под какую процентную ставку.Страховые компании и арендодатели могут также посмотреть на ваш кредитный рейтинг, чтобы узнать, насколько вы финансово ответственны, прежде чем оформлять страховой полис или сдавать квартиру.

Вот пять основных факторов, которые влияют на ваш счет, как они влияют на ваш кредит и что это означает, когда вы подаете заявку на ссуду.

5 важнейших факторов, влияющих на вашу кредитоспособность

Что важно для вашей оценки

Ваш кредитный рейтинг показывает, есть ли у вас история финансовой стабильности и ответственного кредитного менеджмента.Оценка может варьироваться от 300 до 850. Основываясь на информации в вашем кредитном файле, основные кредитные агентства составляют эту оценку, также известную как оценка FICO. Вот элементы, которые составляют ваш счет, и сколько веса имеет каждый аспект.

Ключевые выводы

- История платежей, соотношение долга и кредита, длина кредитной истории, новый кредит и сумма кредита — все это играет роль в вашем кредитном отчете и кредитном рейтинге.

- Арендодатели могут запросить копию вашей кредитной истории или кредитного рейтинга, прежде чем сдавать вам квартиру.

- Ваша оценка FICO показывает кредиторам только вашу историю серьезных запросов, а также любые новые кредитные линии, открытые вами в течение года.

- Эксперты предлагают никогда не закрывать счета кредитной карты даже после их полной выплаты, потому что долгая история счета (если она сильная) повысит ваш кредитный рейтинг.

1. История платежей: 35%

Когда кредиторы дают кому-то деньги, возникает один ключевой вопрос: «Верну ли я их?»

Самый важный компонент вашего кредитного рейтинга — это то, можно ли доверять вам выплату ссуды. Этот компонент вашей оценки учитывает следующие факторы:

Этот компонент вашей оценки учитывает следующие факторы:

- Оплачивали ли вы свои счета вовремя по каждому счету в вашем кредитном отчете? Просроченная оплата отрицательно сказывается на вашем счете.

- Если вы заплатили поздно, насколько вы опоздали — 30 дней, 60 дней или 90+ дней? Чем позже вы приедете, тем хуже будет ваш счет.

- Были ли отправлены какие-либо из ваших учетных записей в коллекции? Это красный флаг для потенциальных кредиторов, который может не вернуть им долг.

- У вас есть какие-либо списания, погашение долга, банкротства, отчуждения, судебные иски, удержания заработной платы или вложения, залоговые права или общественные судебные решения против вас? Эти публичные записи представляют собой наиболее опасные знаки, которые могут быть на вашем кредитном отчете с точки зрения кредитора.

- Время с момента последнего негативного события и частота пропущенных платежей влияют на вычет кредитного рейтинга. Например, тот, кто пропустил несколько платежей по кредитной карте пять лет назад, будет считаться менее опасным, чем человек, пропустивший один крупный платеж в этом году.

2. Сумма задолженности: 30%

Таким образом, вы можете производить все платежи вовремя, но что, если вы скоро достигнете предела?

При скоринге FICO учитывается коэффициент использования кредита, который измеряет размер вашей задолженности по сравнению с доступными кредитными лимитами.Этот второй по важности компонент учитывает следующие факторы:

- Какую часть общего доступного кредита вы использовали? Не думайте, что для получения высоких оценок на вашем счету должен быть нулевой баланс. Меньше — лучше, но небольшая задолженность может быть лучше, чем вообще ничего, потому что кредиторы хотят видеть, что если вы занимаете деньги, вы достаточно ответственны и финансово стабильны, чтобы вернуть их.

- Сколько вы должны по определенным типам счетов, например по ипотеке, автокредитованию, кредитным картам и счетам в рассрочку? Программное обеспечение для кредитного скоринга любит видеть, что у вас есть сочетание разных типов кредитов и что вы управляете ими со всей ответственностью.

- Сколько всего вы должны и сколько вы должны по сравнению с первоначальной суммой на счетах в рассрочку? Опять же, чем меньше, тем лучше. Например, тот, у кого есть баланс в 50 долларов на кредитной карте с лимитом в 500 долларов, будет казаться более ответственным, чем тот, кто должен 8000 долларов по кредитной карте с лимитом в 10 тысяч долларов.

3. Длина кредитной истории: 15%

Ваш кредитный рейтинг также учитывает, как долго вы использовали кредит. Сколько лет у вас были обязательства? Сколько лет вашей самой старой учетной записи и каков средний возраст всех ваших учетных записей?

Длинная кредитная история полезна (если она не омрачена просроченными платежами и другими отрицательными моментами), но короткая история тоже может быть хорошим, если вы производите платежи вовремя и не должны слишком много.

Вот почему специалисты по личным финансам всегда рекомендуют оставлять счета кредитных карт открытыми, даже если вы больше ими не пользуетесь. Возраст учетной записи сам по себе поможет повысить вашу оценку. Закройте свою самую старую учетную запись, и вы увидите, что ваш общий балл снизился.

4. Новый кредит: 10%

Ваша оценка FICO учитывает, сколько у вас новых учетных записей. Он показывает, сколько новых учетных записей вы подали за последнее время, и когда вы в последний раз открывали новую учетную запись.

Каждый раз, когда вы подаете заявку на новую кредитную линию, кредиторы обычно проводят тщательный запрос (также называемый жестким запросом), который представляет собой процесс проверки вашей кредитной информации во время процедуры андеррайтинга.Это отличается от мягкого запроса, такого как получение вашей собственной кредитной информации.

Жесткие тяги могут вызвать небольшое и временное снижение вашего кредитного рейтинга. Почему? Оценка предполагает, что, если вы недавно открыли несколько учетных записей и процент этих счетов высок по сравнению с общим числом, вы можете подвергнуться большему кредитному риску. Почему? Потому что люди склонны делать это, когда испытывают проблемы с денежным потоком или планируют взять на себя большой объем новых долгов.

Почему? Потому что люди склонны делать это, когда испытывают проблемы с денежным потоком или планируют взять на себя большой объем новых долгов.

5. Типы используемых кредитов: 10%

Последнее, что формула FICO учитывает при определении вашего кредитного рейтинга, — это то, есть ли у вас сочетание разных типов кредита, таких как кредитные карты, счета магазина, ссуды в рассрочку и ипотека.Он также смотрит, сколько у вас всего аккаунтов. Поскольку это небольшая составляющая вашей оценки, не беспокойтесь, если у вас нет учетных записей в каждой из этих категорий, и не открывайте новые учетные записи только для того, чтобы увеличить количество типов кредитов.

Чего нет в вашей оценке

Согласно FICO, следующая информация не учитывается при определении вашего кредитного рейтинга:

- Семейное положение

- Возраст (хотя FICO утверждает, что некоторые другие типы оценок могут это учитывать)

- Раса, цвет кожи, религия, национальность

- Получение государственной помощи

- Заработная плата

- Род занятий, история занятости и работодатель (хотя кредиторы и другие организации могут это учитывать)

- Где вы живете

- Обязательства по поддержке ребенка / семьи

- Любая информация, не найденная в вашем кредитном отчете

- Участие в программе кредитного консультирования

Пример того, почему кредиторы смотрят на ваш долг

Например, когда вы подаете заявку на ипотеку, кредитор будет рассматривать ваши общие существующие ежемесячные долговые обязательства как часть определения того, сколько ипотеки вы можете себе позволить.Если вы недавно открыли несколько новых счетов по кредитным картам, это может указывать на то, что вы планируете в ближайшем будущем начать массовые расходы, а это означает, что вы, возможно, не сможете позволить себе ежемесячный платеж по ипотеке, на который, по оценке кредитора, вы способны. изготовление.

Кредиторы не могут определить, что дать вам взаймы на основании того, что вы могли бы сделать, но они могут использовать ваш кредитный рейтинг, чтобы оценить, насколько велик ваш кредитный риск.

Оценки FICO учитывают только вашу историю сложных запросов и новых кредитных линий за последние 12 месяцев, поэтому постарайтесь минимизировать количество обращений за вами и открывать новые кредитные линии в течение года.Тем не менее, оценка ставок и множественные запросы, связанные с автомобильными и ипотечными кредиторами, обычно считаются одним запросом, поскольку предполагается, что потребители покупают ставки, а не планируют покупать несколько автомобилей или домов. Тем не менее, если срок поиска составляет менее 30 дней, это поможет вам избежать снижения ваших очков.

Что означает подача заявки на ссуду

Следуя приведенным ниже рекомендациям, вы сможете сохранить хороший рейтинг или улучшить свой кредитный рейтинг:

- Следите за коэффициентом использования кредита.Держите остаток на кредитной карте ниже 15–25% от общей суммы доступного кредита.

- Оплачивайте свои счета вовремя, и если вам нужно опоздать, не опаздывайте более чем на 30 дней.

- Не открывайте много новых счетов сразу или даже в течение 12-месячного периода.

- Проверьте свой кредитный рейтинг примерно за шесть месяцев до этого, если вы планируете совершить крупную покупку, например, покупку дома или автомобиля, для которой потребуется взять ссуду. Это даст вам время исправить любые возможные ошибки и, при необходимости, улучшить свой результат.

- Если у вас плохой кредитный рейтинг и недостатки в кредитной истории, не отчаивайтесь. Просто начните делать лучший выбор, и вы увидите постепенное улучшение своего результата по мере того, как отрицательные элементы в вашей истории станут старше.

Итог

Хотя ваш кредитный рейтинг чрезвычайно важен для утверждения ссуд и получения лучших процентных ставок, вам не нужно зацикливаться на правилах оценки, чтобы получить тот рейтинг, который хотят видеть кредиторы. В целом, если вы ответственно управляете своим кредитом, ваш счет будет сиять.

В целом, если вы ответственно управляете своим кредитом, ваш счет будет сиять.

Невада Отдел страхования

Кредитный скоринг страхования используется большинством личных страховщиков автомобилей и домовладельцев в Неваде в качестве одного из критериев при принятии решения о том, на какое страховое покрытие вы будете иметь право и какой страховой взнос вы будете платить. Эта серия часто задаваемых вопросов и ответов предназначена для того, чтобы помочь вам понять, как оценка кредитного страхования может повлиять на стоимость вашего автомобиля или страхования жилья.

Руководство для страховщиков и ответы на часто задаваемые вопросы: введение запрета на неблагоприятный пересчет на основе кредита и возврат средств потребителям в соответствии с Регламентом R087-20

Что такое кредитная страховая оценка?

Кредитный страховой рейтинг (CBIS) — это числовой рейтинг, который ваша страховая компания присваивает вам на основе вашей кредитной истории. Это число обычно основано на нескольких частях вашей кредитной информации, которые различаются между страховщиками, поскольку разные страховщики используют разные модели CBIS.Кредитный рейтинг страхования — это не то же самое, что кредитный рейтинг, используемый кредиторами.

Может ли страховая компания просмотреть мою кредитную информацию без моего разрешения?

Федеральный закон о справедливой кредитной отчетности (FCRA) разрешает предприятиям, с которыми у вас есть постоянные деловые отношения, проверять вашу кредитную информацию без вашего разрешения. Сюда входит ваш нынешний страховщик, который может получить доступ к этой информации для целей андеррайтинга и присвоения вам рейтинга. Пересмотренный статут Невады (NRS) 686A.700 требует, чтобы страховая компания раскрыла заявителю в своем заявлении или во время подачи заявки, что компания использует кредитную информацию при страховании или для целей рейтинга. Чтобы узнать больше о федеральном законе, посетите веб-сайт Федеральной торговой комиссии (FTC). Для получения информации о законе штата, правах, которые он дает вам, и способах, которыми он регулирует использование кредитной информации страховщиками, см. Статуты Невады о кредитном скоринге.

Для получения информации о законе штата, правах, которые он дает вам, и способах, которыми он регулирует использование кредитной информации страховщиками, см. Статуты Невады о кредитном скоринге.

Почему некоторые страховые компании используют кредитную информацию?

Страховая отрасль утверждает, что оценки по кредитному страхованию коррелируют с риском страховых убытков, так что потребители с более низкими кредитными рейтингами по страхованию также имеют более высокую вероятность подачи большего количества страховых требований.Отрасль также утверждает, что оценки по кредитному страхованию измеряют финансовую ответственность застрахованного лица, что также является показателем ответственности в других сферах жизни застрахованного лица, таких как вождение автомобиля и техническое обслуживание дома. Таким образом, страховые компании используют кредитную информацию, полагая, что эта информация помогает им правильно оценить страховой риск, который они принимают.

Все ли страховщики используют кредитный скоринг страхования?

Нет. В то время как большинство страховщиков в Неваде используют тот или иной способ оценки страхования на основе кредита, существует также меньшинство страховщиков, которые не используют вашу кредитную информацию для целей страхового андеррайтинга и рейтинга.

Какие страховые компании в Неваде используют кредитный скоринг страхования, а какие не используют?

В соответствии с Законопроектом 120 (2013 г.), Отдел страхования публикует списки компаний, которые используют и компаний, которые не используют кредитные страховые баллы при андеррайтинге и рейтинге страхования. Список частных компаний по страхованию легковых автомобилей по статусу использования кредитного скоринга по страхованию доступен здесь. Для компаний по страхованию жилья такой список доступен здесь.

Все содержимое этих списков предоставляется общественности только в информационных целях. Отдел страхования не продвигает, не поддерживает и не рекомендует какие-либо страховые компании, независимо от систем андеррайтинга или рейтинга.

Как обычно страховщики используют кредитные страховые баллы?

Некоторые страховщики используют кредитный скоринг для целей андеррайтинга и рейтинга страхователей. Андеррайтинг — это процесс, с помощью которого страховщик решает, принимать ли вас в качестве риска и на каких условиях должно быть принято решение.Рейтинг — это процесс, с помощью которого страховщик определяет размер премии, которую вам придется заплатить.

Ваша страховая премия может быть выше или ниже в результате оценки кредитного страхования, чем если бы кредитная информация не использовалась. Кроме того, если один страховщик может относиться к вам более благосклонно из-за вашей кредитной информации, другой страховщик может относиться к вам менее благосклонно на основе той же информации. Хорошая идея — поискать конкурентоспособные цены и условия.

Кто разрабатывает скоринговые модели кредитного страхования?

Некоторые страховщики разрабатывают собственные модели оценки страхования на основе кредита на основе данных, собранных этими страховщиками индивидуально.Другие страховщики покупают модели, разработанные сторонними поставщиками кредитной информации. Тремя основными сторонними поставщиками, которые продают модели оценки кредитного страхования страховщикам в Неваде, являются Fair Isaac Corporation, LexisNexis (ранее ChoicePoint) и TransUnion.

Как рассчитывается кредитный страховой балл?

Оценка страхования на основе кредита рассчитывает числовую оценку на основе статистической модели, которая использует набор связанных с кредитом переменных, выбранных страховщиком или сторонним поставщиком, создавшим модель.Модель относительно более или менее учитывает определенные переменные, и страховщики используют множество математических шагов для преобразования информации в вашем кредитном отчете в оценку. Вы можете найти список характеристик, обычно используемых в оценке кредитного страхования.

Где страховщики получают информацию о моей кредитной истории?

Большинство страховщиков получают вашу кредитную информацию, подписавшись на одно или несколько из трех национальных кредитных бюро — Equifax, Experian или Transunion — или от поставщика данных, такого как LexisNexis (ранее ChoicePoint). Кредиторы сообщают информацию о своих клиентах этим кредитным бюро на добровольной основе. Поставщик данных собирает данные из кредитных бюро, а затем предоставляет их страховщикам и другим организациям.

Кредиторы сообщают информацию о своих клиентах этим кредитным бюро на добровольной основе. Поставщик данных собирает данные из кредитных бюро, а затем предоставляет их страховщикам и другим организациям.

Как я могу узнать, какую информацию страховщики могут видеть о моей кредитной истории?

Любая кредитная информация о вас, доступная страховщику, находится в вашем кредитном отчете. Федеральный закон дает вам право получать один бесплатный отчет о кредитных операциях каждый год от каждого из основных бюро по предоставлению потребительских кредитов.Кроме того, если вам было отказано в страховании или кредите, вы стали жертвой кражи личных данных, безработны или получают пособие, вы также имеете право получить бесплатную копию своего кредитного отчета.

Вы можете заказать годовой бесплатный отчет о кредитных операциях в трех кредитных бюро одновременно через центральный веб-сайт, позвонив по бесплатному телефону 1-877-322-8228 или отправив запрос по почте США по адресу: Annual Credit Служба запросов на отчеты, PO Box 105281, Atlanta, GA 30348-5281.

Вы также можете приобрести кредитный отчет через отдельное кредитное бюро.Имейте в виду, что некоторые кредитные бюро могут взимать с вас дополнительную плату, если вы заказываете кредитный отчет чаще, чем раз в 12 месяцев.

Что делать, если я считаю, что мой кредитный отчет содержит ошибки?

Сообщить об ошибках

Каждое кредитное бюро обязано по закону расследовать любую ошибку, о которой вы сообщаете, и отвечать на ваш запрос в течение 30 дней. Кредитное бюро обязано исправить вашу кредитную информацию, если ему не удалось найти доказательств того, что оспариваемая информация верна, или если оно найдет доказательства того, что информация является ложной.

Кредитное бюро должно также направить уведомление об исправлении любому страховщику или кредитору, который проверил вашу кредитную историю в течение последних шести месяцев. После внесения исправления вы можете запросить еще одну копию вашего кредитного отчета через несколько месяцев, чтобы убедиться, что ошибочная информация больше не появится.

После внесения исправления вы можете запросить еще одну копию вашего кредитного отчета через несколько месяцев, чтобы убедиться, что ошибочная информация больше не появится.

В случае, если кредитное бюро обнаружит, что оспариваемая вами информация верна, у вас все еще есть возможность обратиться за помощью. Закон о справедливой кредитной отчетности (FCRA) дает вам право включить заявление из 100 слов или меньше, чтобы объяснить вашу позицию в отношении оспариваемой информации.По закону кредитное бюро обязано добавлять это заявление к вашей кредитной информации в любое время, когда эта информация передается кому-либо.

Обратитесь к страховщику

NRS 686A.690 дает вам право на повторное андеррайтинг или переоценку вашего страхового полиса, если ошибка в вашем кредитном файле будет исправлена. После того, как кредитное бюро отправит вашему страховщику уведомление об исправлении, у страховщика есть 30 дней для повторного андеррайтинга и переоценки вас. Если будет обнаружено, что вы переплатили более ранний страховой взнос, вам будет выплачено возмещение любой переплаченной страховой премии, относящейся к покрытию, которое вы получили еще 12 месяцев назад.

Если вы считаете, что ваша страховая компания полагалась на ошибочную кредитную информацию, вам не нужно ждать, пока кредитное бюро расследует ваш спор. Немедленно сообщите своему страховщику о том, что, по вашему мнению, существует ошибка. Некоторые страховщики в Неваде могут немедленно исключить спорную информацию из рассмотрения при оценке кредитного страхования, и эта информация будет по-прежнему исключаться до разрешения спора.

Являются ли кредитные рейтинги, используемые страховщиками, такими же, как кредитные рейтинги, используемые кредиторами?

№Кредитные рейтинги страхования (CBIS) не совпадают с кредитными рейтингами, используемыми кредиторами. Это особенно важно понимать, поскольку разговорный термин «кредитная оценка» часто используется как синонимы для обоих видов оценок. Хотя оценки кредитного страхования могут учитывать часть той же информации, что и кредитные рейтинги, используемые кредиторами, существуют важные различия в их назначении и расчетах.

Хотя оценки кредитного страхования могут учитывать часть той же информации, что и кредитные рейтинги, используемые кредиторами, существуют важные различия в их назначении и расчетах.

CBIS был разработан с целью прогнозирования риска страховых убытков, в то время как кредитные рейтинги, используемые кредиторами, были разработаны с целью прогнозирования вероятности платежа потребителем по кредитным обязательствам в соответствии с договоренностью.CBIS может использовать отдельные части вашей кредитной информации по сравнению с кредитными рейтингами, используемыми кредиторами. CBIS также может уделять различное внимание кредитной информации, которая используется как страховщиками, так и кредиторами.

Основан ли мой страховой взнос исключительно на моем страховом кредите?

Нет. Все страховщики основывают премии своих страхователей на множестве факторов, помимо кредита. Например, размер страхового взноса по вашему полису автомобильного страхования может частично зависеть от года, марки и модели вашего автомобиля, вашего возраста, пола и семейного положения, района, в котором находится ваш автомобиль, и вашей истории вождения.Размер страхового взноса вашего домовладельца может зависеть от возраста вашего дома, его местоположения, стоимости замены и близости к ближайшей пожарной части. Положения NRS 686A.680 запрещают использование кредитной информации, если страховщик также не учитывает другие применимые факторы.

Может ли страховая компания отклонить мое заявление о страховании, отменить или не продлить мой страховой полис исключительно из-за моей кредитной истории?

№ NRS 686A.680 (1) (b) запрещает страховщику отказывать, отменять или не продлевать полис на основе кредитной информации, кроме случаев, когда страховщик также учитывает другие применимые факторы андеррайтинга, которые не зависят от кредитной информации и прямо не запрещено законом Невады.

Как мне узнать, использует ли страховщик мою кредитную информацию?

Страховой агент или другой представитель компании, в которую вы подаете заявление, будет знать, использует ли страховщик вашу кредитную информацию. МСФО 686A.700 требует, чтобы страховщики раскрывали факт рассмотрения кредита. Если вы заполняете письменное заявление, страховщик должен предоставить вам письменное раскрытие. Если вы подаете заявку по телефону или через Интернет, раскрытие информации должно быть сделано на том же носителе, что и приложение.

МСФО 686A.700 требует, чтобы страховщики раскрывали факт рассмотрения кредита. Если вы заполняете письменное заявление, страховщик должен предоставить вам письменное раскрытие. Если вы подаете заявку по телефону или через Интернет, раскрытие информации должно быть сделано на том же носителе, что и приложение.

В любое время вы можете спросить представителя своей страховой компании, рассматривается ли кредитная история для андеррайтинга, и если да, то как это может повлиять на ваше право на страхование. Помните, что в Неваде страховщики не могут отказать вам в страховании исключительно на основании вашей кредитной истории или ее отсутствия. Также спросите, учитывается ли кредитная история для оценки, а также проверяет ли компания кредитную историю других людей, застрахованных по вашему полису.

Должен ли агент или компания сообщить мне, какой у меня балл по кредитной страховке?

№Несмотря на то, что закон Невады требует раскрытия информации о том, что ваша кредитная информация рассматривается, нет специального требования о раскрытии вашего числового кредитного страхового балла.

Если ваш страховой взнос увеличивается из-за оценки кредитного страхования и вы подаете жалобу потребителя в Отдел, Административный кодекс штата Невада (NAC) 686A.690 требует, чтобы страховщик ответил в течение 20 рабочих дней с момента запроса Отдела от вашего имени. Подразделение часто может работать с потребителями и страховщиками, чтобы определить, какие аспекты кредитной истории потребителей способствовали увеличению страховых взносов.

Может ли страховая компания увеличить мою премию при продлении моего полиса исключительно из-за изменений в моей кредитной истории?

В соответствии с NRS 686A.680 (1) (c) страховщику разрешается основывать ставки продления страхового полиса только на кредитной информации, если страховщик также учитывает другие применимые факторы, не зависящие от кредитной информации.

Кроме того,

на время пандемии COVID-19 страховщики в Неваде могут , а не увеличивать вашу премию при продлении

из-за изменений в вашей кредитной истории. Отдел страхования Невады

Отдел страхования Невады

принял Регламент R087-20 в качестве меры защиты потребителей для решения

влияние пандемии COVID-19 на потребительскую кредитную информацию. Регламент

распространяется на личные направления страхования, в том числе личного автомобильного

страхование. Текст Регламента R087-20 можно найти здесь.

Регламент R087-20 запрещает

страховщик от использования изменений в информации о потребительском кредите для увеличения

премия страхователя, если изменения произошли в период с 1 марта 2020 г.

дата, которая наступает через 2 года после даты прекращения действия объявления о чрезвычайной ситуации.

на COVID-19, выданный Губернатором 12 марта 2020 г.Регламент также

требует, чтобы страховщик увеличил премию страхователя при определенных

обстоятельства для пересмотра премии и возврата суммы переплаты, которая

в результате увеличения. Регламент R087-20 был введен в действие, потому что любые изменения

в информации о потребительском кредите во время пандемии, скорее всего, являются результатом

пандемии и ответных мер, принятых для ее сдерживания, а не в результате

индивидуальные решения по финансовому менеджменту. Таким образом, изменения в потребительской

кредитная информация во время пандемии не имеет никакого отношения к риску

страхового убытка.

Если

вы испытали какие-либо финансовые трудности во время пандемии COVID-19, в том числе

потеря дохода или работы, которая привела к ухудшению вашего кредита

истории, вы должны быть защищены от любых повышений страховых взносов в результате таких

изменения. Если ваш страховщик уже увеличил вашу премию в течение 2020 года из-за

эти изменения в вашей кредитной информации, тогда страховщик должен

возместить вам сумму увеличения, относящуюся к такому кредитному

изменения.Вам не нужно обращаться к страховщику за таким возвратом или предоставлять

любые доказательства или демонстрации трудностей. Защита от премии увеличивается

из-за кредитной информации применяется к вам автоматически, и если вы уже

испытали такое увеличение, страховщик обязан предоставить возмещение

автоматически в соответствии с Положением R087-20. Если страховщик увеличил

Если страховщик увеличил

ваша премия из-за изменений в кредитной информации, произошедших во время

пандемия и еще не вернули сумму повышения, пожалуйста, свяжитесь с

страховщику, чтобы узнать о статусе вашего возмещения.Страховщик не может

требовать от вас следовать традиционному пути запроса необычного жизненного события

исключение для получения этого возмещения. Если страховщик настаивает на том, чтобы вы

утвердительно запросив исключение, вы можете связаться с потребителем отдела

Раздел услуг и подать жалобу потребителя.

Если я не использую кредит или не имею обширной кредитной истории, может ли в результате страховщик увеличить мою премию?

NRS 686A.680 (1) (e) (2) требует, чтобы к физическим лицам без кредитной истории (кредитные «необращенные») и лицам с ограниченной кредитной историей (кредитные «тонкие файлы») относились не хуже, чем если бы имел нейтральную кредитную информацию.

Какая кредитная информация учитывается в моделях оценки кредитного страхования?

Это зависит от модели. В следующей таблице представлен обзор наиболее часто используемой кредитной информации в моделях оценки кредитного страхования.

Кредитная характеристика | Особенности | Типичное воздействие |

| Количество просроченных платежей по кредитным счетам | Просрочка по оплате также называется просрочкой. | Как правило, к большему количеству просрочек относятся менее благоприятно. Некоторые модели штрафуют даже за одну просрочку платежа. |

| Количество публичных записей о неблагоприятных обстоятельствах | Примеры: банкротства, потери права выкупа и налоговые залоги. | Большее количество неблагоприятных публичных записей обычно обрабатывается меньше выгодно. Многие модели наказывают даже одну неблагоприятную публичную запись.  |

| Срок кредитной истории | Измеренный как совокупный возраст всех кредитных счетов, средний возраст все кредитные счета, возраст самого старого счета или другими способами. | Более длительная кредитная история обычно рассматривается более благосклонно. |

| Количество запросов на получение кредита, на которые потребитель недавно подал заявку | Большинство страховщиков рассматривают периоды времени от 12 до 36 месяцев включительно. | Как правило, к большему количеству запросов относятся менее благоприятно. Многие модели наказывают даже за один запрос. |

| Количество недавно открытых счетов | Большинство страховщиков рассматривают периоды времени от 12 до 36 месяцев включительно. | Как правило, к большему количеству вновь открытых счетов относятся менее благоприятно. |

| Наличие или отсутствие определенных видов кредитных счетов | К основным кредитным картам обычно, хотя и не всегда, относятся более благоприятно, чем к другим типам потребительских кредитов. | |

| Использование кредитных счетов | Использование измеряется отношением кредитового остатка к кредитному лимиту или кредитный баланс до исторически высокой суммы кредита — либо для физического лица счетов или для всего своего счета. | Меньшее использование кредитных счетов обычно рассматривается более благоприятно. |

| Итого остатки | Может учитываться для всех кредитных счетов или только для определенных типов кредитных счетов. | Некоторые модели относятся к более высоким балансам менее благоприятно, в то время как другие относятся к более высоким балансам более благоприятно. |

| «Состав счетов» | Переменные «Набор счетов» учитывают пропорции определенных типов кредитов. аккаунты (e.g., счета универмагов, счета основных кредитных карт, автокредиты) к общему количеству кредитных счетов. | Лечение значительно различается для разных моделей. |