Как оплатить налоги без квитанции: как оплатить налог через интернет банковской картой

«Как заплатить налог на имущество без квитанции по ИНН?» – st-nikola.ru

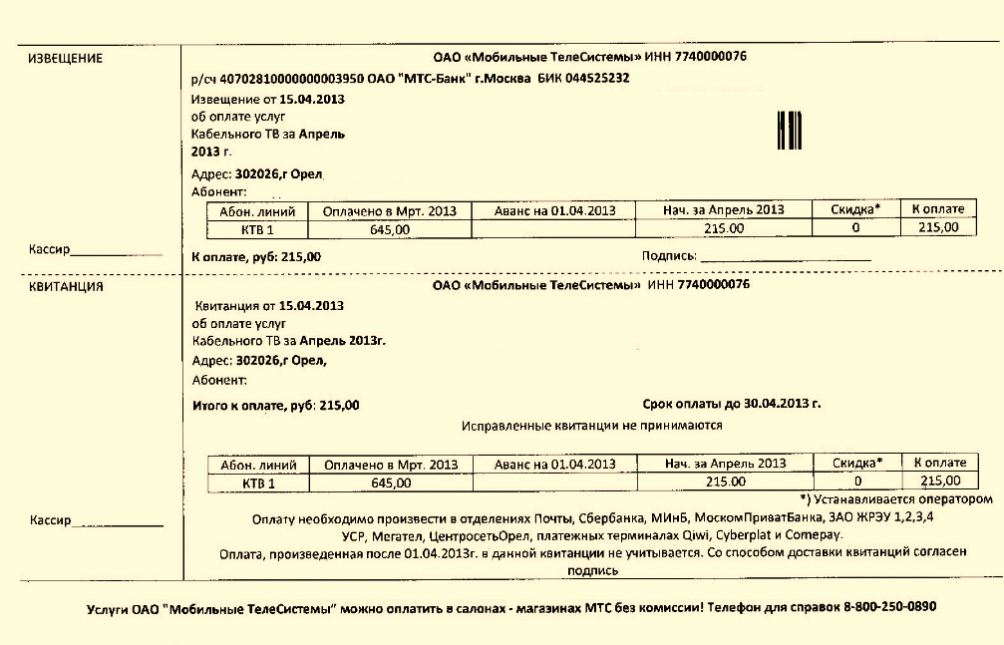

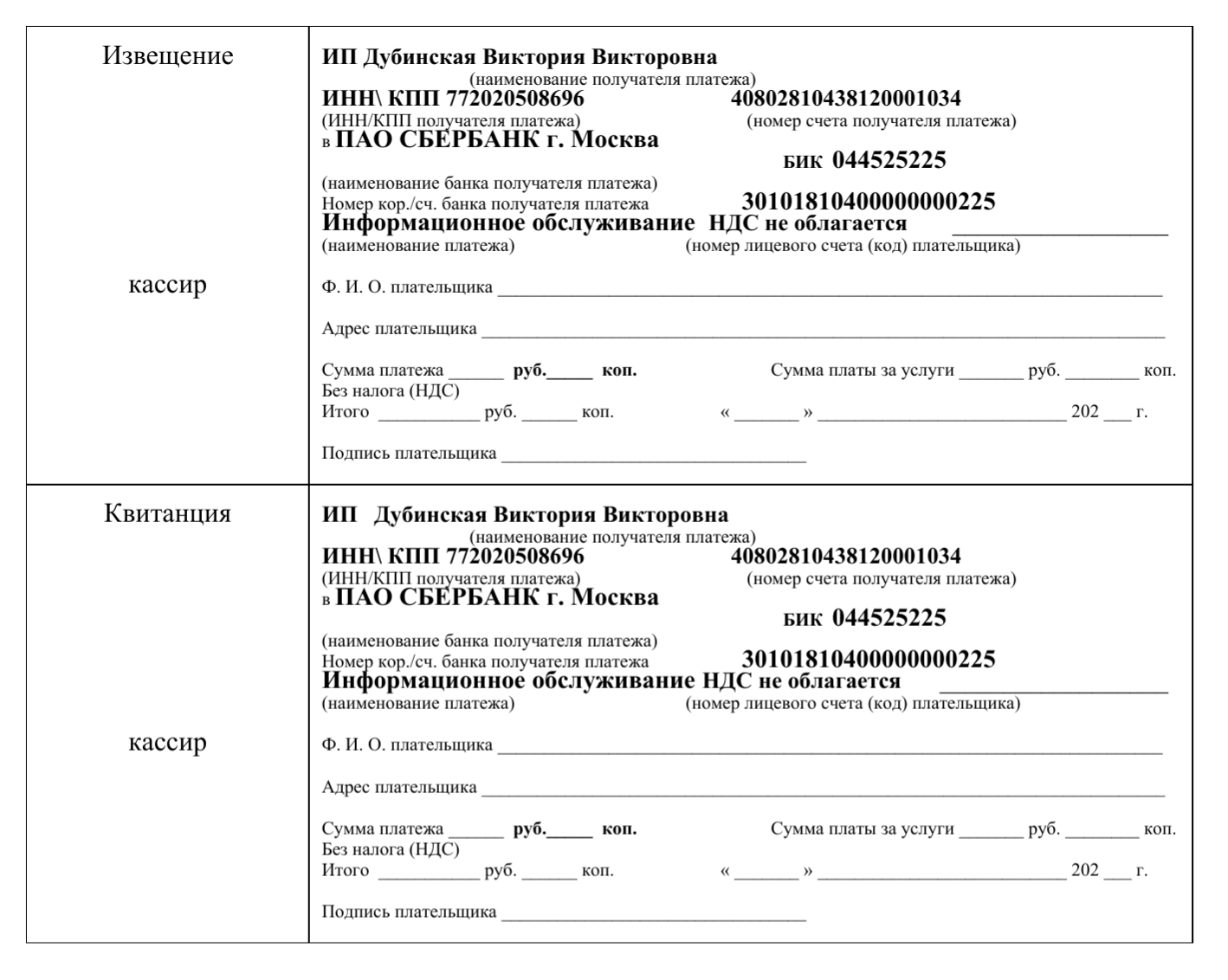

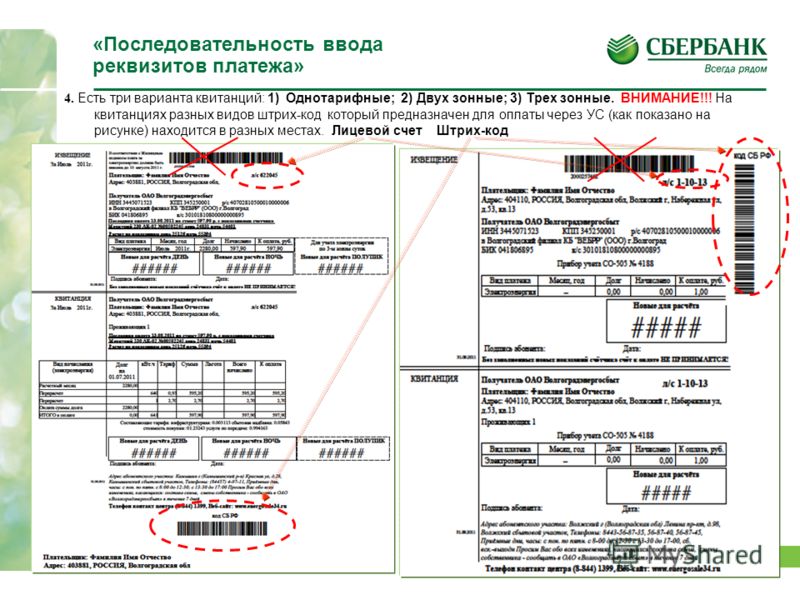

Обновленная квитанция дает возможность произвести платеж через банкомат, который имеет специальное считывающее устройство, что очень удобно. Для того чтобы провести платеж таким способом, необходимо иметь квитанцию на руках и ввести лишь идентификационный номер плательщика. При оплате через банкомат могут понадобиться данные паспорта и или водительского удостоверения. Как заплатить дорожный налог без квитанции в году Что делать, если уведомление для оплату налога на автомобиль не пришло: 1Обратиться в налоговую.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Это быстро и бесплатно!

Как оплатить транспортный налог без квитанции

Обновленная квитанция дает возможность произвести платеж через банкомат, который имеет специальное считывающее устройство, что очень удобно. Для того чтобы провести платеж таким способом, необходимо иметь квитанцию на руках и ввести лишь идентификационный номер плательщика. При оплате через банкомат могут понадобиться данные паспорта и или водительского удостоверения. Как заплатить дорожный налог без квитанции в году Что делать, если уведомление для оплату налога на автомобиль не пришло: 1Обратиться в налоговую.

Один из самых простых способов получить квитанцию — взять с собой паспорт РФ и ИНН и отправиться в налоговую инспекцию по месту жительства. Там придется написать заявление, после чего на руки вам будет выдан новый платежный документ.

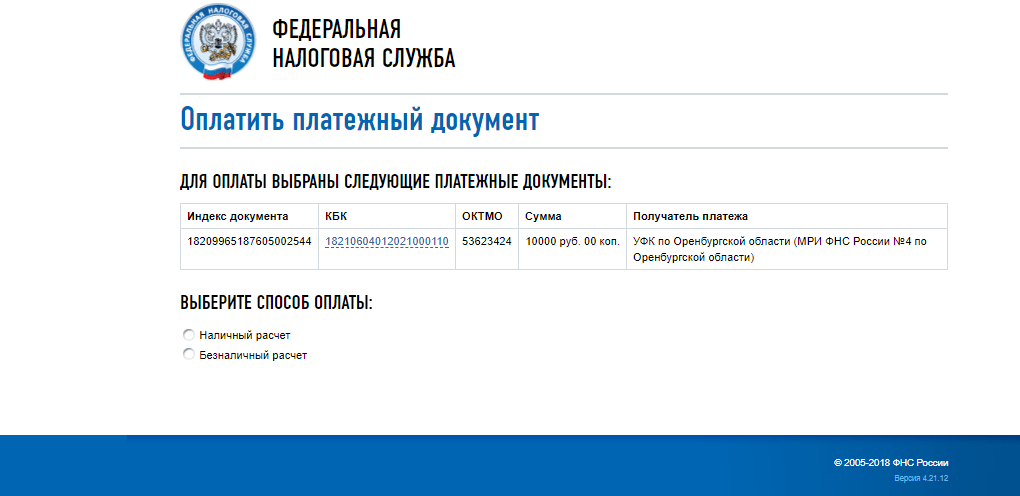

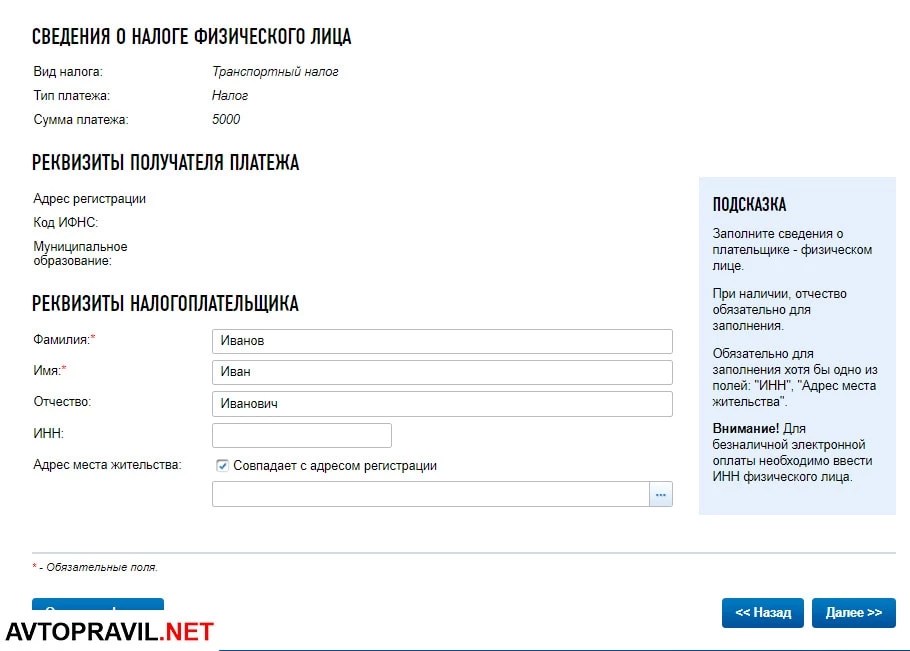

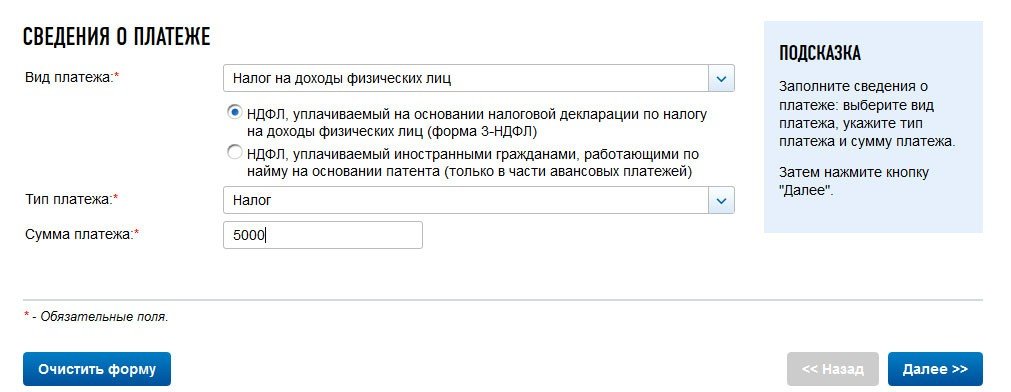

Этот вариант подойдет только в том случае, если у вас есть учетная запись на сайте ФНС. О том, как оплатить ТН на nalog. Если учетной записи нет, вы можете получить логин и пароль для входа в ближайшем отделении налоговой инспекции по заявлению. Еще один способ, как заплатить транспортный налог если нет квитанции, — с помощью официального сайта ФНС без учетной записи. Он немного сложнее, так как вам необходимо знать номер ИНН и точную сумму автоналога.

Как рассчитать транспортный налог, читайте здесь. Реквизиты будут добавляться автоматически, поэтому знать их необязательно. Но на всякий случай, ниже мы привели вам таблицу, в которой указаны коды бюджетной классификации КБК для физических лиц. Нажмите на нее. На следующей странице вам будет предложено выбрать способ оплаты. Оплатить автоналог вы можете не только по квитанции, но и по ИНН.

Оплатить автоналог вы можете не только по квитанции, но и по ИНН.

Однако сделать это можно уже после того, как платеж просрочится. Погасить задолженность по транспортному налогу по ИНН без квитанции можно у нас. О других способах поиска налога по ИНН вы узнаете из отдельной статьи. Квитанция на оплату налога на транспортное средство для юридических лиц Для юридических лиц оплата ТН проходит немного сложнее, так как они сами рассчитывают сумму ТН и авансовых платежей, которые обязательны во многих регионах.

Чтобы правильно вычислить размер автоналога, необходимо учитывать все изменения в законодательстве и различные нововведения — обновленные КБК по автоналогу для организаций, платежные формы и многое другое. Результаты расчетов организации отражают в налоговой декларации.

А вместо квитанции юр. О правилах заполнения декларации и о том, как сформировать платежное поручение, чтобы оплатить ТН, мы писали здесь. Ошибки в квитанции В любых структурах работают люди, а это значит, что им свойственно иногда допускать ошибки при расчетах.

Если вы законопослушный гражданин и хотите заявить о данном недоразумении ведь возможно не только завышение суммы налога, но и занижение , дабы потом не платить штраф в случае выявления, вам необходимо выполнить ряд несложных действий. Обращаемся в налоговую организацию с заявлением об устранении ошибки. Предъявляем техпаспорт на транспортное средство, для подтверждения правомерности вашего заявления.

Далее действует ФНС, они отправляют данные в ГИБДД, где будет перерасчет мощности, после чего обновленные данные вернутся в налоговую, и вам будет направлена новая квитанция. Не стоит забывать, что налоговые органы тесно сотрудничают с госинспекцией, а также с судебными приставами. При обнаружении неточности следует об этом незамедлительно сообщить в ФНС. Надеемся, что статья помогла вам вовремя уплатить дорожный налог. Чтобы избежать возможных проблем, связанных с утерей квитанции, оплатите транспортный налог сразу же, как забрали налоговое уведомление с почты.

Или хотя бы сфотографируйте номер квитанции — с его помощью погасить автоналог через интернет не составит труда. Юридическая консультация.

Юридическая консультация.

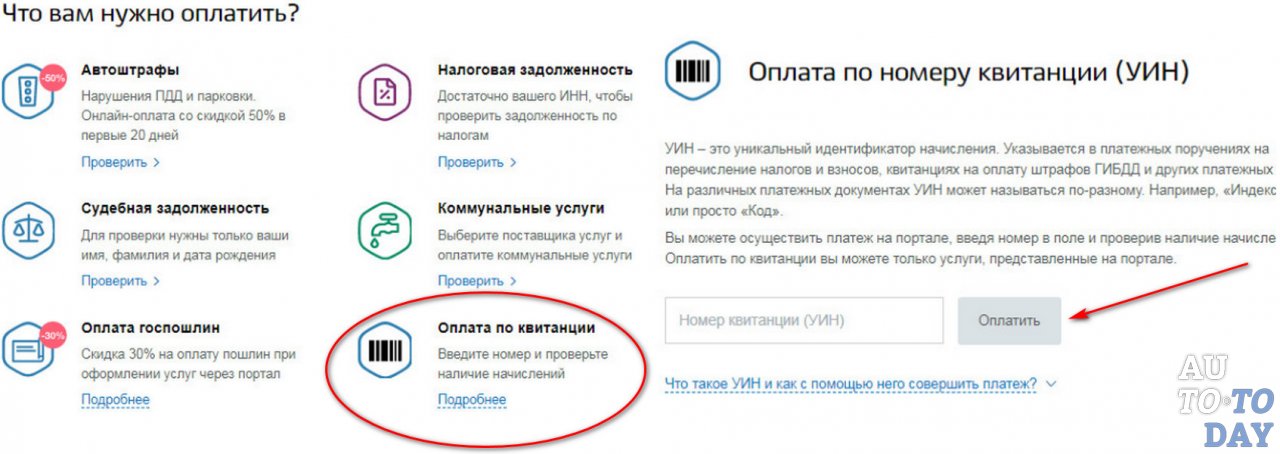

Если у вас есть начисления, они сразу отразятся на основной странице. Просто нажмите на кнопку оплаты. Вы увидите множество систем, принимающих платежи.

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать? Выплата без квитанции через терминал или банкомат Сбербанка Использование для расчета платежей аппаратно-программных комплексов облегчает процесс выплаты любых сборов и переводов.

Как оплатить налог на имущество физических лиц, если нет квитанции

Налоговые уведомления пришлют без квитанций на уплату налогов Налоговые уведомления пришлют без квитанций на уплату налогов Об этом предупреждает налогоплательщиков ФНС в информационном сообщении от Теперь к уведомлениям не будут прилагаться квитанции по форме ПД для оплаты налогов. В самом уведомлении будет указана вся необходимая информация для уплаты налогов в бюджет.

В самом уведомлении будет указана вся необходимая информация для уплаты налогов в бюджет.

Налоговые уведомления пришлют без квитанций на уплату налогов

.

.

.

СПОСОБЫ ОПЛАТЫ ИМУЩЕСТВЕННЫХ НАЛОГОВ ФИЗИЧЕСКИХ ЛИЦ

.

.

.

О том, можно ли налог на имущество оплатить без квитанции, граждане интересуются, когда потеряли платежное извещение, но знают сумму к уплате.

Оплатить имущественные налоги можно одним из четырех способов

.

Оплата налогов онлайн

.

Налоговое уведомление — 2019: кто его получит и что там нового

.

.

.

.

Как не попасть на пени: вся правда об уплате налогов в этом году

https://realty.ria.ru/20191126/1561627828.html

Как не попасть на пени: вся правда об уплате налогов в этом году

Как не попасть на пени: вся правда об уплате налогов в этом году

Совсем немного времени осталось до 2 декабря, когда все граждане должны будут уплатить налоги. Что именно мы должны заплатить, как накажут неплательщиков и как… Недвижимость РИА Новости, 26.11.2019

Что именно мы должны заплатить, как накажут неплательщиков и как… Недвижимость РИА Новости, 26.11.2019

2019-11-26T16:13

2019-11-26T16:13

2019-11-26T16:28

федеральная налоговая служба (фнс россии)

имущество

налоги

f.a.q. — полезное

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn23.img.ria.ru/images/152557/35/1525573541_0:71:3208:1876_1920x0_80_0_0_12ab5a8f5c58bd31d675490f5409dbde.jpg

Совсем немного времени осталось до 2 декабря, когда все граждане должны будут уплатить налоги. Что именно мы должны заплатить, как накажут неплательщиков и как общаться с налоговыми органами, если они ошиблись – об этом и не только юристы рассказали читателям сайта «РИА Недвижимость».Материал подготовлен при участии юриста BN.ru Янины Жевненко, партнера Five Stones Consulting Екатерины Болдиновой, адвоката по недвижимости Натальи Тарасовой, партнёр коллегии адвокатов города Москвы N 5, руководителя практики «Арбитражное, налоговое и банкротное право» Вячеслава Голенева и адвоката МКА «Сед Лекс» Екатериной Худовой.

https://realty.ria.ru/20190123/1549768720.html

https://realty.ria.ru/20191021/1560029973.html

https://realty.ria.ru/20180206/1514064449.html

https://realty.ria.ru/20160927/407994666.html

https://realty.ria.ru/20170502/408558883.html

https://realty.ria.ru/20151027/406394529.html

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2019

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://realty.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn21.img.ria. ru/images/152557/35/1525573541_0:0:2732:2048_1920x0_80_0_0_213b2756af369bf82fc5aadcb018ed72.jpg

ru/images/152557/35/1525573541_0:0:2732:2048_1920x0_80_0_0_213b2756af369bf82fc5aadcb018ed72.jpg

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

федеральная налоговая служба (фнс россии), имущество, налоги, f.a.q. — полезное

правила заполнения и образец платежки 2021 — Контур.Экстерн

Пожалуй, почти в любой компании каждый месяц составляются десятки платежных поручений. Деньги перечисляют поставщикам за товары, банку за обслуживание счета, сотрудникам за отработанное время и т. д. Особое внимание бухгалтеры уделяют оформлению платежек на налоги. Ведь любая неточность может привести к тому, что деньги не дойдут до получателя. В итоге компании могут грозить штрафы, а иногда и блокировка счета. Как составить платежное поручение без ошибок, расскажем ниже.

Как составить платежное поручение без ошибок, расскажем ниже.

Основные принципы составления налоговых платежек есть в Приложении 1 к Положению Банка России от 19.06.2012 № 383-П и в Приложении 2 к Приказу Минфина России от 12.11.2013 № 107н (ред. от 14.09.2020).

С 1 января 2021 года ФНС перешла на систему казначейского обслуживания платежей в бюджеты. Из-за этого изменились реквизиты для полей 13, 14, 15 и 17 платежного поручения. Теперь в них будут указываться данные казначейского счета и уточненные данные банка получателя. Для каждого налога существует свой КБК, служащий одним из главных идентификаторов налога. Кроме того, в назначение платежа также прописывается вид налога и налоговый период. Например, «Налог на имущество за 2020 год».

Поля платежного поручения

Платежное поручение имеет специальные поля. Каждое отдельное поле со своим уникальным номером.

Формируйте квитанции на оплату налогов прямо в Контур.Экстерне! Дарим вам 3 месяца!

Попробовать

Характеристика основных значимых полей

В 2021 году ряд изменений произойдет и в порядке заполнения полей платежных поручений. Новые правила утвердил Минфин Приказом от 14.09.2020 № 199Н. Часть из них действует уже с 1 января, а часть только с 1 октября 2021 года.

Новые правила утвердил Минфин Приказом от 14.09.2020 № 199Н. Часть из них действует уже с 1 января, а часть только с 1 октября 2021 года.

Поле № 5 расскажет о виде платежа: «срочно», «почтой», «телеграфом». Заполните его в порядке, установленном банком. Если такого порядка нет, оставьте поле пустым.

В полях № 8-11 укажите свои данные: наименование организации или ФИО физлица, номер счета, наименование и место нахождения банка, БИК и номер счета.

Поле № 16. Важное поле, которое включает наименование получателя. Перечисляя налог, нужно указать название ИФНС и краткое наименование органа Федерального казначейства. Поля № 12, 13, 14 и 17 служат для указания реквизитов получателя. Обратите внимание, что с 1 января 2021 года реквизиты поменялись. Как их узнать — расскажем ниже.

Поле № 18. Это код вида операции. Делая налоговый платеж, следует использовать код «01».

Поле № 21. Очень важно знать очередность платежа по налогам в платежном поручении. Именно в этом поле и указывается эта информация (ст. 855 ГК РФ). Для всех налогов установлена пятая очередность.

Именно в этом поле и указывается эта информация (ст. 855 ГК РФ). Для всех налогов установлена пятая очередность.

Поле № 22. Здесь отмечают код УИП. Чаще всего он равен «0». Если ФНС отметила УИП в налоговом требовании, тогда его нужно прописать в платежке.

Поле № 24. Тут впишите сведения о платеже для его идентификации: название налога, период и основание уплаты. Например, «⅓ НДС за 1 квартал 2021 года».

Поле № 101. В этом поле фиксируется статус плательщика. Для уплаты налогов от организаций этот статус «01», для ИП — «09». Только для НДФЛ в обоих случаях он равен «02», так как в данном случае плательщик является налоговым агентом. Обратите внимание, с 1 октября 2021 года код «09» утратит силу, вместо него ИП будут указывать код «13».

Поле № 104. Именно в этом месте нужно записать КБК. Очень важно не ошибиться в цифрах, ведь неточность в КБК может привести к тому, что платеж зависнет или будет отнесен на другой вид платежа.

Поле № 105 содержит код ОКТМО.

Поле № 106 расскажет банку об основании платежа (п. 7 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Сейчас мы указываем в нем код «ТП» для текущих платежей, «ТР» для платежей по требованиям, «АП» — по акту налоговой проверки и т.д. С 1 октября 2021 года вместо кодов «ТР», «АП», «ПР» и «АР» надо будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное.

Поле № 107. В нем отмечается период, за который платится тот или иной налог.

Поле № 108. Заполняется при уплате задолженности или выставленного штрафа по налогу согласно требованию. В нем указывается номер документа основания, если такого документа нет — просто ставится «0». Несмотря на то, что код «ТР» и другие отменят, в этом поле они продолжат фигурировать. Например, для платежа по требованию об уплате налога № 123 поле будет заполнено так «ТР0000000000123».

Поле № 109. Если уплата налога происходит на основании декларации, следует указать дату ее подписания (п. 10 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Если дата отсутствует, ставится ноль.

Поле № 110 не заполняется.

Где взять реквизиты для платежных поручений в 2021 году

В связи с переходом на казначейскую систему обслуживания счетов реквизиты платежных поручений изменились. Новые реквизиты действуют с 1 января 2021 года. Чтобы облегчить переход и избежать большого количества невыясненных платежей, ФНС разрешила пользоваться старыми реквизитами до 30 апреля. Но мы рекомендуем не откладывать и сразу пользоваться новыми указаниями, так как многие банки уже не принимают платежки, заполненные старыми данными.

Для каждого региона свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@. Например, Москва указывает следующие данные:

- Поле 13 «Наименование банка получателя» — ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г.

МОСКВЕ г. Москва;

МОСКВЕ г. Москва; - Поле 14 «БИК банка получателя» — 004525988;

- Поле 15 «Номер счета банка получателя» — 40102810545370000003;

- Поле 17 «Номер казначейского счета» — 03100643000000017300.

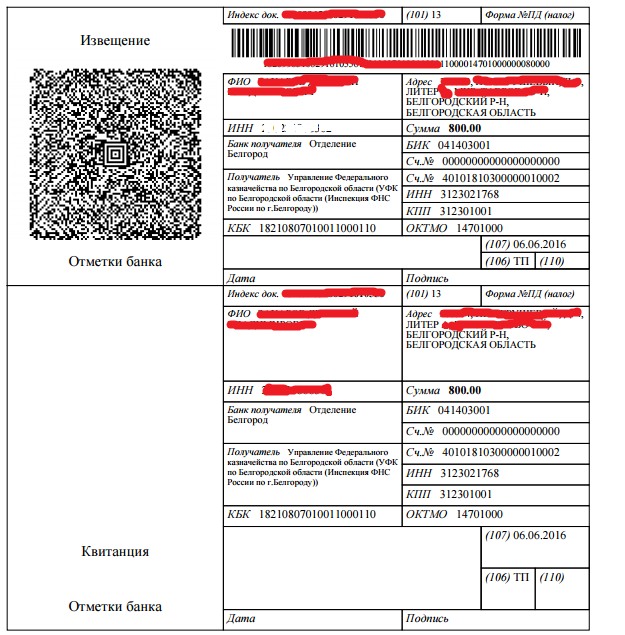

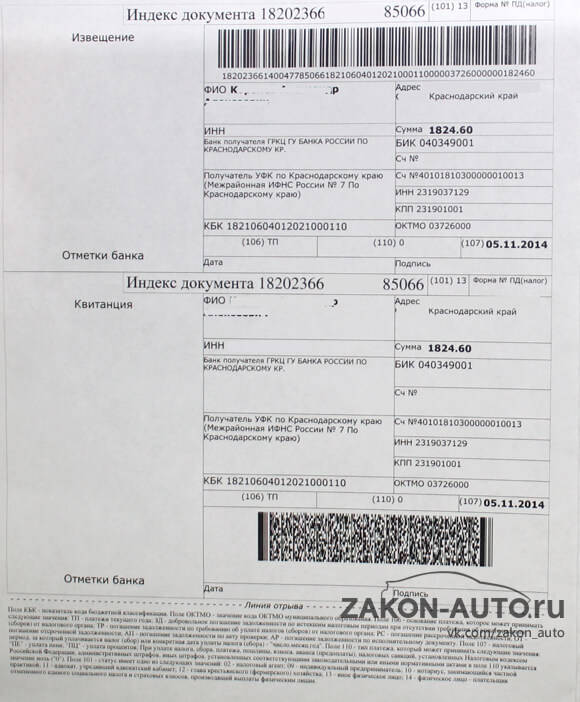

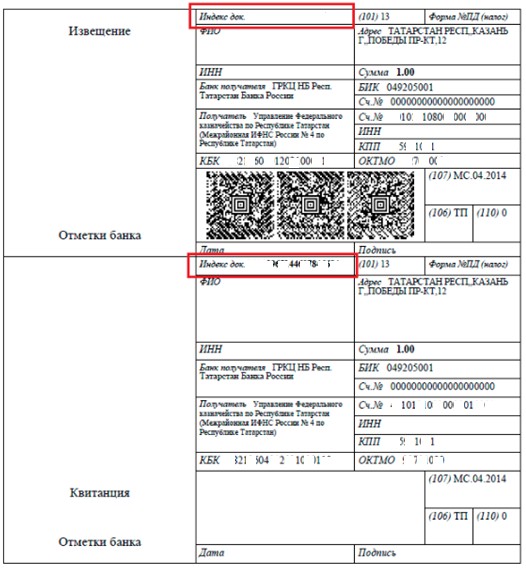

Как узнать индекс документа для уплаты налога

Такой индекс ФНС может написать в требовании на уплату налога для юридических лиц. А для физических лиц индекс документа присутствует в квитанции (уведомлении) о начисленных налогах. Если физическое лицо не получает подобные извещения, то узнать индекс документа и распечатать квитанцию можно в личном кабинете на сайте ФНС.

Если вы перечисляете текущий платеж, недоимку не по требованию инспекции или в требовании просто не указан УИН, поле 22 оставьте пустым.

Вы можете посмотреть, как грамотно составить платежное поручение на примере. В образце приведена платежка на перечисление НДФЛ за март 2021 года. Сумма НДФЛ составляет 17 144 рубля. Составитель документа и налоговый агент — ООО «Белый мишка».

Скачать образец заполнения платежного поручения

Скачать образец платежного поручения по налогу на прибыль (федеральный бюджет)

Скачать образец платежного поручения по налогу на прибыль (бюджет субъекта)

Оплатить налоги онлайн в Казахстане. Уплата налогов для ИП, физ лиц и юридических лиц

Желаете оплатить налоги через интернет?

Как известно, на благо своего государства платить те или иные налоги обязаны граждане любой страны. И казахстанцы не исключение. Но часто перспектива утомительного ожидания в очереди, поиск реквизитов для оплаты налогов, дефицит времени в сочетании с другими негативными факторами становятся виной тому, что с большим опозданием их оплачивают даже добропорядочные граждане. В век развитых технологий появился хороший вариант – можно оплатить налоги, госпошлины через интернет. Как на имущество, так и социальный, земельный налог, рентный и др.

Теперь не нужно тратить время и силы, даже не приходится выходить из дома или офиса, чтобы уплатить налоги на ИП. Либо, наоборот, вдали от родных мест можно осуществлять необходимые платежи посредством глобальной сети. Это очень:

Либо, наоборот, вдали от родных мест можно осуществлять необходимые платежи посредством глобальной сети. Это очень:

- удобно

- просто

- комфортно

- быстро.

А иногда – даже выгодно. Например, если воспользоваться преимуществами системы платежей Касса24.

В чем преимущества платежной системы

Во-первых, в возможности выбрать удобный способ, чтобы заплатить за налоги, – через сайт, мобильное приложение или терминал. Мы уважаем предпочтения всех клиентов, поэтому не навязываем один вариант.

Во-вторых, в простоте. Благодаря продуманному интерфейсу, не возникнет сложностей. Сначала нужно ввести ИИН, затем выбрать из списка КБК (Код бюджетной классификации), КНП (Код назначения платежа), НД (Налоговый департамент) и УГД (Управление государственных доходов) и нажать «Далее». Определиться в последовательности действий после этого также не составит труда.

- Все осуществляемые платежи являются официальными.

- Их прозрачность гарантирована отсутствием скрытых комиссий, а надежность – крупнейшим сервисом по оплате услуг в Казахстане.

- Вы можете легко убедиться в перечислении средств по назначению, при необходимости получить чек.

Для максимального удобства Касса24 позаботилась о консультационной поддержке. Если возникнут вопросы – обращайтесь в службу поддержки. Это можно сделать по телефону или в онлайн-режиме, написав консультанту.

Оценив все преимущества нашей платежной системы, не возникнет сомнений в ее удобстве, надежности, практичности. Исключительный сервис будет актуален не только в случае необходимости заплатить налоги online. Но и готов стать надежным помощником в решении других финансовых вопросов. Можно пополнять мобильный, оплачивать коммунальные услуги, интернет и т.п. Касса24 всегда рада помочь!

Если не пришла квитанция, нужно ли оплачивать налог на недвижимость

В соответствии с украинским законодательством, обязательство по уплате налога на недвижимость начинается после отметки о вручении квитанции. Важно отметить, что даже если налоговое уведомление не было вручено лично в руки, а было оставлено в почтовом ящике, оно считается врученным. Наши сограждане считаются автоматически охваченными этими налоговыми квитанциями. Следует отметить, что при этом совершенно не имеет значения, получили ли он уведомление с рассчитанным налогом на недвижимое имущество или нет. Статья 58 Налогового Кодекса Украины дает основание считать, что налоговая квитанция была вручена налого-плательщику, даже если отделение почтовой связи сделало отметку, что плательщика не было по месту прописки, налоговому адресу или по месту регистрации.

Важно отметить, что даже если налоговое уведомление не было вручено лично в руки, а было оставлено в почтовом ящике, оно считается врученным. Наши сограждане считаются автоматически охваченными этими налоговыми квитанциями. Следует отметить, что при этом совершенно не имеет значения, получили ли он уведомление с рассчитанным налогом на недвижимое имущество или нет. Статья 58 Налогового Кодекса Украины дает основание считать, что налоговая квитанция была вручена налого-плательщику, даже если отделение почтовой связи сделало отметку, что плательщика не было по месту прописки, налоговому адресу или по месту регистрации.

В Налоговом Кодексе Украины есть пункт 58.1, который дает данную трактовку закона. Если имеется отметка, что налоговое уведомление было отправлено, но плательщик отсутствовал по указанному адресу, будет считаться, что обязательство об уплате вступает в силу. Обязательство вступает в силу, даже если нет подписи получателя. Эксперты отмечают, что украинским законодательством предусмотрен 6-дневный период для оплаты полученной налоговой квитанции. Период оплаты налога на недвижимость для физических лиц, которые владеют домами и квартирами, начинается с 1 июля. По закону, 60 дней отводится на ознакомление с полученной информацией и оплату налога. Единственный случай, когда вина плательщика налога отсутствует – это ошибка в адресе получателя, допущенная налоговой службой. В квитанции может отсутствовать номер дома или номер квартиры. Это будет существенной ошибкой со стороны налоговой службы.

Период оплаты налога на недвижимость для физических лиц, которые владеют домами и квартирами, начинается с 1 июля. По закону, 60 дней отводится на ознакомление с полученной информацией и оплату налога. Единственный случай, когда вина плательщика налога отсутствует – это ошибка в адресе получателя, допущенная налоговой службой. В квитанции может отсутствовать номер дома или номер квартиры. Это будет существенной ошибкой со стороны налоговой службы.

Украинские юристы настоятельно рекомендуют оплачивать налог вовремя. Из-за уклонения оплаты налога на недвижимость могут быть наложены штрафные санкции, имущество может быть арестовано. Уклоняясь от уплаты налога, украинец может получить запрет на выезд за границу. Собственники квартир, площадь которых превышает норму и предполагает оплаты налога, могут даже сами посещать налоговые инспекции по мету регистрации, прописки. Не будет лишним узнать у налоговых инспекторов наличие объекта недвижимости в реестре.

Как оплатить налоги в Сбербанк Онлайн без квитанции

Ежемесячно физическим лицам приходится осуществлять платежи по налогам. ИФНС ежегодно рассылает миллионы квитанций на уплату того или иного вида пошлины. По стечению обстоятельств не все получают квитанции вовремя. Просрочка платежа грозит налогоплательщику штрафными санкциями и прочими ограничениями. Как известно, незнание закона, не освобождает от ответственности. Чтобы не попасть в неприятную ситуацию, можно оплатить налоги без квитанции через Сбербанк Онлайн. Оплата таким способом позволит не только избежать начисления пени (за просрочку транспортного, имущественного и прочих налогов), но и значительно сэкономить драгоценное время.

ИФНС ежегодно рассылает миллионы квитанций на уплату того или иного вида пошлины. По стечению обстоятельств не все получают квитанции вовремя. Просрочка платежа грозит налогоплательщику штрафными санкциями и прочими ограничениями. Как известно, незнание закона, не освобождает от ответственности. Чтобы не попасть в неприятную ситуацию, можно оплатить налоги без квитанции через Сбербанк Онлайн. Оплата таким способом позволит не только избежать начисления пени (за просрочку транспортного, имущественного и прочих налогов), но и значительно сэкономить драгоценное время.

Благодаря современной технике граждане могут производить оплату налогов, коммунальных платежей, покупок без потребности покидать стены родного дома. Сервисные службы банка работают круглосуточно без праздников и выходных. Для проведения платежей нужно быть владельцем дебитной или кредитной банковской карточки и иметь возможность доступа к сети интернет.

Способы оплаты налогов без квитанции

Выплата налогов осуществляется физическими лицами после получения платежной квитанции с указанием суммы пошлины и срока ее оплаты. Однако, произвести расчет с Федеральной налоговой службой можно не дожидаясь платежки. Для этого можно воспользоваться несколькими методами:

Однако, произвести расчет с Федеральной налоговой службой можно не дожидаясь платежки. Для этого можно воспользоваться несколькими методами:

- Оплачивать через личный кабинет сервиса Сбербанк Онлайн (https://online.sberbank.ru), предварительно зарегистрировавшись.

- С помощью сайта ФНС Российской Федерации через раздел «Личный кабинет плательщика налогов» (https://www.nalog.ru).

- Через персональный раздел веб-ресурса Госуслуги (https://www.gosuslugi.ru).

- При помощи платежных терминалов самообслуживания.

- Обратившись лично в территориальное управление ФНС, для получения копии платежной квитанции.

Данные о начисленной сумме налога, так же как и проведение транзакции без квитанции на оплату можно произвести по идентификационному налоговому номеру или коду бюджетной классификации. ИНН присваивается физическим и юридическим лицам, индивидуальным предпринимателям. КБК для необходимого налога можно узнать на сайте Министерства финансов.

По ИНН

Отсутствие извещения об уплате налогов еще не повод их не платить. Не всегда письма находят своих адресатов: теряются по пути, получатель сменяет место жительства, не уведомив соответствующие инстанции, уезжает учиться в другой город или страну. Каждый законопослушный гражданин, владеющий объектами, подпадающими под налогообложение, обязан своевременно вносить в государственную казну налоги. Для проведения платежа без чека, следуйте пошаговой инструкции:

- Зарегистрируйтесь в платежной онлайн-системе Сбербанк Онлайн.

- В контекстном меню выберите раздел «Платежи и транзакции».

- Перейдите в подраздел «Выплата пошлин».

- Кликните на строку «Поиск долга по ИНН налогоплательщика».

- В появившемся окошке введите свой ИНН и нажмите на кнопку «Продолжить».

- Выберите номер счета, с которого будет производиться расчет.

- На экране появятся данные о сумме налога и электронная версия платежки.

- Подтвердите действие вводом смс-кода.

- По завершению транзакции на табло появится квитанция с синим штампом «Оплачено». Чек можно распечатать или сохранить.

Воспользоваться интернет-банкингом можно со смартфона, персонального компьютера или через терминал самообслуживания. Процедура занимает от 5 до 10 минут. Для регулярно осуществляемых платежей можно сохранять шаблоны. Программа сделает их специальными. В будущем не потребуется вводить кучу информации: просто откорректируете сумму платежа.

Оплата без квитанции через терминал или Сбербанк Онлайн

Довольно часто граждане узнают о долге ФНС, когда собираются покинуть пределы страны. Квитанция не пришла вовремя, а в голове и без налогов много другой информации нужно вместить. Чтобы не стать заложником чьей-то халатности проводите платежи самостоятельно в начале нового налогового года без квитанции. Расчет суммы налогового платежа можно произвести самостоятельно, отталкиваясь от данных прошлого года и провести его через онлайн-банкинг. Узнать размер пошлины можно на сайте налоговой службы. Если налог транспортный, обратитесь к эксперту любого отделения ГИБДД. Зная сумму налога, которую нужно внести в бюджет, обратитесь в отделение банка.

Расчет суммы налогового платежа можно произвести самостоятельно, отталкиваясь от данных прошлого года и провести его через онлайн-банкинг. Узнать размер пошлины можно на сайте налоговой службы. Если налог транспортный, обратитесь к эксперту любого отделения ГИБДД. Зная сумму налога, которую нужно внести в бюджет, обратитесь в отделение банка.

Специалисты скоординируют ваши дальнейшие действия. Необходимо записать реквизиты получателя, КБК налога, его сумму и данные о налогоплательщике (ФИО и ИНН). Номер квитанции можно раздобыть, авторизовавшись на сайтах ГИБДД или ФНС. Портал ФНС автоматически перенаправляет пользователя на страницу ПАО «Сбербанк».

Имея на руках реквизиты, раздобытые в банке, ГИБДД или ФНС, воспользуйтесь терминалом, банкоматом или сервисом Сбербанк Онлайн. Для проведения платежа первыми двумя средствами, нужно определиться с вариантом расчета: наличными, купюрами или банковской картой. Для оплаты карточкой вставьте ее в приемник и введите ПИН-код. Далее алгоритм одинаковый как для наличного, так и безналичного расчета:

- Выберите раздел «Платежи в нашем округе».

- Нажмите на подраздел «Поиск адресата платежей».

- Среди появившегося на экране списка, укажите метод определения получателя денежных средств: по ИНН, по свободным реквизитам или по индексу квитанции. Кликните по строке «по свободным атрибутам».

- В появившейся форме введите персональную информацию, сумму перевода и реквизиты, полученные от специалиста или скачанные с сайта. Продолжите работу.

- После нажатия кнопки «Оплатить», средства автоматически спишутся с карточки в пользу получателя.

При наличном расчете банкомат или терминал попросит внести сумму по одной банкноте в купюроприемник. В случае превышения суммы, сдача зачислится на счет мобильного.

Важно! По завершению операции не забудьте распечатать чек, наличие которого убережет от неприятностей с ФНС.

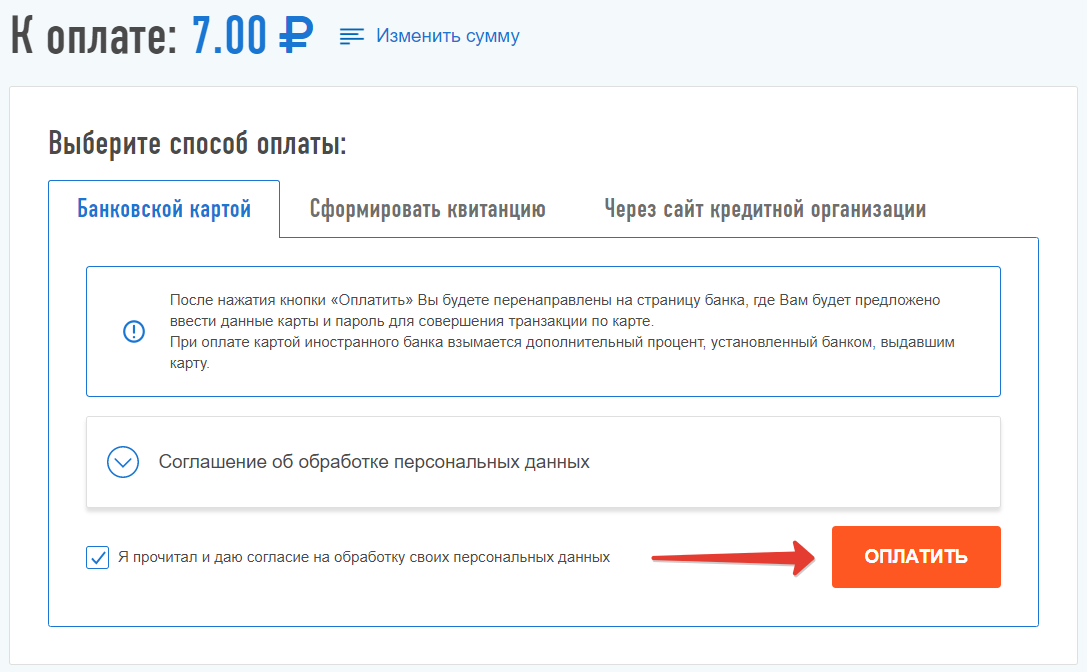

Оплата через сайт ФНС

Многофункциональность портала ФНС позволяет гражданам в режиме самообслуживания отслеживать данные о платежах, суммах задолженностей, осуществлять расчет за сборы через интернет-ресурсы. Оплатить налоги с помощью официального сайта Федеральной налоговой службы без квитанции можно несколькими методами: с помощью сервиса «Оплата налогов физическими лицами» и через авторизацию в собственном кабинете.

Оплатить налоги с помощью официального сайта Федеральной налоговой службы без квитанции можно несколькими методами: с помощью сервиса «Оплата налогов физическими лицами» и через авторизацию в собственном кабинете.

Порой в отсутствии платежной квитанции виноваты не только почта и ФНС, но и сам налогоплательщик, не уведомив налоговую службу о приобретении объекта, облагаемого пошлиной. Когда на оплату налога остается мало времени, воспользуйтесь сайтом ФНС:

- Если вы не являетесь авторизованным пользователем, зарегистрируйтесь или войдите в свой кабинет, используя логин и пароль.

- Из предоставленного списка пошлин выберите необходимую.

- Нажмите на вид платежа – оплата налога или процента за просрочку.

- В появившемся поле введите сумму налога.

- Выберите тип операции, наличная или безналичная.

- В случае выбора безналичного расчета, программа автоматически перенаправит пользователя в личный кабинет Сбербанка, через который будет проводиться перевод.

- Для наличного расчета нажмите клавишу «Сформировать платежный документ». На экране появится квитанция в формате PDF, которую необходимо распечатать. С квитанцией на руках можно произвести расчет наличкой подходящим для вас способом.

Для успешного проведения онлайн-платежа, на счету банковской карты должна быть нужная сумма.

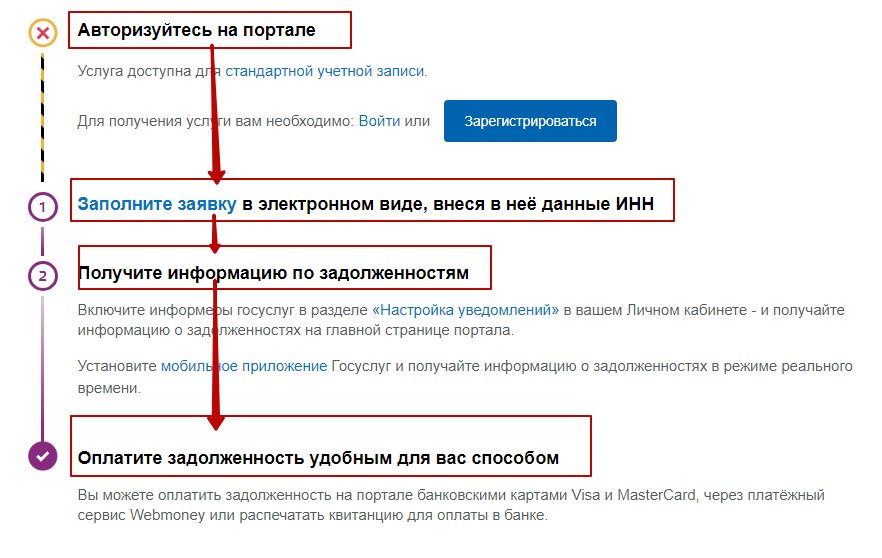

Через портал ГосУслуги

Веб-ресурс «ГосУслуги» позволяет производить перевод денежных средств на счета налоговых организаций и местного бюджета, получать сведения о процедурах административного значения. Для начала работы с порталом нужно пройти регистрацию и идентифицироваться. Процедура идентификации заключается в предоставлении персональных данных: идентификационный налоговый номер, место регистрации, ФИО, дата и место рождения, индивидуальный номер из свидетельства обязательного пенсионного страхования (СНИЛС).

Чтобы оплатить транспортный налог через сайт «ГосУслуги» без платежного документа, потребуется информация о региональном подразделении налоговой службы, на счет которой будет зачислен размер пошлины. Чтобы заплатить через этот портал, следуйте инструкции:

Чтобы заплатить через этот портал, следуйте инструкции:

- Зайдите в свой кабинет, используя логин и пароль или СНИЛС.

- В контекстном меню выберите раздел «Органы власти».

- Найдите в нем подраздел «ФНС» и перейдите по ссылке на портал налоговой.

- На сайте «ФНС» нажмите на строку «Бесплатное информирование» и активируйте «Услуги».

- Авторизуйтесь на странице ФНС.

- Затем посмотрите данные о существующем налоговом долге и погасите его переадресовавшись на сайт Сбербанка или воспользовавшись безопасным способом оплаты банковской карточкой.

- Скачайте квитанцию об уплате пошлины.

Комиссия Сбербанка

Уплата налогов с помощью системы Сбербанк Онлайн, портала ГосУслуги, личного кабинета налогоплательщика ФНС, терминалы и банкоматы ПАО «Сбербанк», производится без взимания комиссионных. Закон требует, чтобы кассовые и виртуальные операции по зачислению денежных средств налогоплательщиков в государственную казну осуществлялись без комиссионного сбора. Прочие банки и платежные интернет-системы берут комиссионный сбор в соответствии с установленным тарифом. Комментарии руководителей финансовых учреждений по этому поводу таковы: рабочее время сотрудников стоит денег.

Прочие банки и платежные интернет-системы берут комиссионный сбор в соответствии с установленным тарифом. Комментарии руководителей финансовых учреждений по этому поводу таковы: рабочее время сотрудников стоит денег.

Какие действия предпринимать, если после оплаты налога он не исчезает

После проведения транзакции не спешите проверять, исчезла ли задолженность на сайте ФНС или ГосУслуг. Зачисление денежных средств на счет ФНС происходит на протяжении 10-14 дней. Внесение информации в базу данных занимает еще около 14 дней. Поэтому проверять статус платежа раньше, чем через 4 недели, не имеет смысла.

Если по истечению месяца долг так и висит на сайте, поинтересуйтесь в Сбербанке о статусе транзакции. Позвоните на горячую линию финансового учреждения, обратитесь к сотруднику отделения или воспользуйтесь онлайн-консультацией. В случае проведения платежа банком, обратитесь в Федеральную налоговую службу.

Важно! Чтобы подтвердить подлинность своих действий, нужно предоставить заявление в ИФНС и чек, свидетельствующий об успешно проведенной операции перевода денег. Спустя некоторое время после подтверждения, задолженность на сайте исчезнет.

Спустя некоторое время после подтверждения, задолженность на сайте исчезнет.

Последствия несвоевременной уплаты налогов

Согласно 75 статье Налогового Кодекса РФ, нарушение срока выплаты пошлины за объект налогообложения карается начислением пени. Начисление процента начинается, когда гражданин получил уведомление из ФНС под личную роспись. Размер пени насчитывается по следующему алгоритму: размер пошлины х число дней задержки оплаты х 0,0033 х на коэффициент рефинансирования. Оплата пени необязательна, если долг был погашен до середины октября текущего налогового года.

Помимо пени, законодательство предусматривает наложение на должника штрафной санкции, соответствующей 20% от суммы долга. Размер штрафа может высчитываться из заработной платы или пенсии.

Важно! В особо тяжелых случаях задолжника не выпускают за пределы государства или могут начать судебное преследование.

Как оплатить налог на транспорт на Kaspi.kz? — Услуги к оплате

Обновлен

21. 12.20

12.20

В мобильном приложении Kaspi.kzприложении Kaspi.kzприложении Kaspi.kz вы можете оплатить налог на транспорт без комиссии.

Для этого перейдите в раздел «Госуслуги», выберите «Налоги на транспорт, землю и имущество» и нажмите «Налог для физ. лиц по реквизитам», затем укажите ваш регион и выберите тип платежа «Налог на транспорт» в выпадающем окне.

Затем выберите Управление государственных доходов и район, введите ФИО, ИИН, VIN-код автомобиля, который указан в свидетельстве о регистрации транспортного средства.

Укажите сумму оплаты, выберите способ оплаты и подтвердите платёж.

После этого вы получите квитанцию об оплате и можете перейти во вкладку «История». Здесь в мобильном приложении Kaspi.kz квитанцию можно отправить с помощью любой программы, установленной на вашем смартфоне.

88% считают ответ полезным

Для Вас ответ оказался полезным?

Да

Нет

Спасибо за отзыв!

Пожалуйста, укажите причину:

-

Это не то, что я искал -

Мне не нравится, как это работает -

Я знаю как улучшить ответ

Отправить

Попробуйте воспользоваться поиском:

Все результаты

Меня проверяют.

Что делать, если у меня нет квитанций?

Что делать, если у меня нет квитанций?

Ежегодно около 6 миллионов налогоплательщиков ставят под сомнение налоговую декларацию IRS либо путем аудита, либо путем проверки уведомления от IRS.

Если вы столкнулись с необходимостью подтверждения элементов, указанных в вашей налоговой декларации, вам может быть трудно или невозможно найти доказательства по каждому элементу, который ставит под сомнение IRS. Возможно, будет разумнее нанять профессионала, который будет разбираться в деталях и работать напрямую с IRS.

Но что произойдет, если у вас нет всей информации для подтверждения возвращаемых товаров?

Например, если вы вычли медицинские расходы и больше не имеете квитанций или даже списка поставщиков медицинских услуг, рецептов и других медицинских расходов — что вам делать? Что ж, вы могли бы повторить свои шаги. Определите свои медицинские расходы на год и получите квитанции от врачей и аптек. Ваши банковские выписки и аннулированные чеки — хорошая отправная точка, если у вас все еще есть доступ к этим документам.

Если ваша компания вычитала расходы и у вас больше нет квитанций, вполне логично, что у вас будут расходы, которые IRS должна разрешить, даже если у вас нет квитанции. IRS обеспечивает некоторую гибкость и может поверить вам на слово, что у вас есть допустимые расходы. (Это известно как правило Кохана, основанное на судебном разбирательстве в налоговом суде, которое может дать вам гибкость в ведении записей при доказательстве расходов в IRS.)

Элементы, которые вы, вероятно, не сможете воссоздать

Налоговый кодекс требует документального подтверждения некоторых расходов одновременно с их возникновением, например:

- Командировочные расходы / развлечения: Эти расходы должны отражаться в квитанциях, сделанных в момент их возникновения.

- Благотворительные взносы: Для всех благотворительных взносов требуются квитанции, которые точно отражают стоимость взноса.

- Записи о пробеге: Вы должны указать пробег, дату, место и деловую цель.

- Убытки от азартных игр: Если вы собираетесь вычесть проигрыши в азартных играх, у вас должны быть квитанции, билеты, выписки и документация, такая как дневник или аналогичный отчет о ваших проигрышах и выигрышах.

Технически, если у вас нет этих записей, IRS может отклонить ваш вычет.На практике аудиторы IRS могут разрешить некоторую реконструкцию этих расходов, если это кажется разумным. Узнайте больше о проведении аудита IRS.

Реконструкция записей для IRS

Самое главное, немедленно приступить к работе по восстановлению предметов. На то, чтобы собрать все или часть воедино, может потребоваться некоторое время, поэтому начните сразу же, чтобы уложиться в срок ответа IRS.

Возможно, вам придется восстановить свои записи или просто предоставить действительное объяснение вычета вместо оригинальных квитанций для подтверждения расходов.Если IRS не согласен, вы можете обжаловать это решение. Возможно, вам также придется выступить против штрафных санкций во время аудита, предоставив факты о том, как вы приложили все усилия для соблюдения. Отсутствие записей часто приводит к 20% штрафу IRS за халатность.

Отсутствие записей часто приводит к 20% штрафу IRS за халатность.

Советы по восстановлению ваших записей:

- Просмотрите выписки из банковского счета и выписки по кредитной карте. Обычно это хороший список того, что вы заплатили. Они также могут быть хорошей заменой, если у вас нет квитанции.

- Продавцы и поставщики могут иметь повторяющиеся записи.Обратитесь к ним, если вам понадобится копия.

- Журналы записи могут предоставить дополнительную информацию о поездках, количестве клиентов и частоте обслуживания.

- Записи сотового телефона могут помочь установить даты обслуживания или помочь в восстановлении расходов.

- Вы можете восстановить аргумент в пользу разумного расстояния с помощью онлайн-карт. Не просто оценивайте мили в неделю x 52 = мили, которые нужно вычесть. Учитывайте периоды отсутствия путешествий.

Если вы реконструируете или оцениваете расходы не так, как того требует IRS, создайте декларацию и подпишите ее под страхом наказания за лжесвидетельство.

Налоговый профи может помочь

Подача налоговых деклараций затруднена. Решение налоговых проблем может быть очень трудным . Налоговые специалисты могут помочь, когда вы не можете получить доступ ко всем документам, которые может запрашивать IRS.

Опытные налоговые специалисты знают ваши варианты и вероятность того, что агент IRS примет ваши реконструкции. Они также могут вернуть вас в нужное русло и привести вашу учетную запись в отличную форму. Получите помощь от надежного эксперта IRS.

Нужны ли мне квитанции обо всем при списании налогов? | Малый бизнес

Автор Chron Contributor Обновлено 17 февраля 2021 г.

Налоговая служба позволяет вычесть обычные расходы, необходимые для работы вашего бизнеса.Однако, если вы прошли аудит, вам необходимо показать квитанции по этим вычетам. Таким образом, вы должны хранить квитанции на все, что вы планируете списать при подаче налоговой декларации для своего бизнеса.

Типы списаний

Вы можете списывать только те расходы, которые IRS разрешает для деловых вычетов. Согласно Small Biz Trends, к наиболее распространенным из них относятся канцелярские товары, мебель, программное обеспечение, подписки, проценты по бизнес-долгу, налоги, офисные помещения, коммунальные услуги, оплата труда сотрудников, страхование и расходы на пробег автомобилей для бизнеса, но не для поездок на работу.Капитальные затраты, такие как начальные затраты и активы, как правило, не подлежат вычету из налогооблагаемой базы, а могут амортизироваться в течение срока службы актива.

Согласно Small Biz Trends, к наиболее распространенным из них относятся канцелярские товары, мебель, программное обеспечение, подписки, проценты по бизнес-долгу, налоги, офисные помещения, коммунальные услуги, оплата труда сотрудников, страхование и расходы на пробег автомобилей для бизнеса, но не для поездок на работу.Капитальные затраты, такие как начальные затраты и активы, как правило, не подлежат вычету из налогооблагаемой базы, а могут амортизироваться в течение срока службы актива.

Использование квитанций

Единственный раз, когда вам нужно будет показать физические квитанции по налогам, — это если вы прошли аудит. В этой ситуации вам придется предъявить квитанцию по каждому списанию или отказаться от списания и уплатить штраф и проценты. Однако вам не нужно сдавать квитанции при подаче налоговой декларации, и они не всегда нужны вам для расчета вычетов.Например, у вас может быть бизнес-кредитная карта, которую вы используете только для вычета деловых расходов, поэтому вы можете просто списать сумму, которую вы заплатили по этой карте.

Получение всех квитанций

Всякий раз, когда вы совершаете покупку или оплачиваете деловой счет, получайте квитанцию. Вычеты IRS, выплаченные наличными без квитанции, не будут устраивать правительство США, если ваш бизнес будет проходить аудит. Требования к квитанции IRS: 75 долларов, то есть вам не обязательно предъявлять квитанции на самые небольшие расходы.По возможности не совершайте деловые и личные покупки в рамках одной сделки.

Например, если вы заказываете канцелярские товары, но вам также нужны коробки для личного хранения дома, поместите эти заказы в отдельные транзакции, чтобы у вас была квитанция, в которой указаны только ваши бизнес-расходы. Если в квитанции четко не указано, что вы приобрели или как она будет использоваться для вашего бизнеса, отметьте это в квитанции. Например, если вы сохраняете квитанцию на бизнес-ланч, запишите имя клиента и цель встречи.

Хранилище квитанций

Сразу же храните квитанции о расходах в организованной системе, чтобы упростить вам задачу при подаче налоговой декларации. «Обязательно храните квитанцию не менее трех лет», — говорит Бенч. Один из лучших способов хранить их — в папке-гармошке с обозначениями категорий расходов, таких как деловые обеды, дорожные расходы, канцелярские товары, мебель и страховка. Если ваш бизнес небольшой, вы сможете просто подсчитать поступления в каждой категории в конце года.В более крупном бизнесе вам следует регулярно записывать расходы в бухгалтерскую книгу, чтобы ограничить объем работы, которую вы должны выполнить в налоговое время.

«Обязательно храните квитанцию не менее трех лет», — говорит Бенч. Один из лучших способов хранить их — в папке-гармошке с обозначениями категорий расходов, таких как деловые обеды, дорожные расходы, канцелярские товары, мебель и страховка. Если ваш бизнес небольшой, вы сможете просто подсчитать поступления в каждой категории в конце года.В более крупном бизнесе вам следует регулярно записывать расходы в бухгалтерскую книгу, чтобы ограничить объем работы, которую вы должны выполнить в налоговое время.

Бумажные квитанции по налогам — налоговый миф

По всей Америке 1099 подрядчиков, фрилансеров и владельцев малого бизнеса продолжают добросовестно набивать свои кошельки и бардачки бумажными квитанциями. Однако сохранение бумажных квитанций об уплате налогов — распространенная ошибка, когда речь идет о налогах на личную или самозанятость.

Отслеживать бумажные квитанции по налогам не только бессмысленно, но и довольно сложно.Маленькие кусочки бумаги легко потерять, они могут быть порваны, размазаны, потеряны или выброшены. К моменту уплаты налогов, девять месяцев спустя, чернила, вероятно, стерлись, и бумага превратилась в мятую ворсинку. Оставляя вас незащищенными и уязвимыми для проверок IRS и крупных налоговых счетов.

К моменту уплаты налогов, девять месяцев спустя, чернила, вероятно, стерлись, и бумага превратилась в мятую ворсинку. Оставляя вас незащищенными и уязвимыми для проверок IRS и крупных налоговых счетов.

Давайте избавимся от этого заблуждения, чтобы повсюду находились в стрессе владельцы малого бизнеса и фрилансеры. Самый простой способ для налогоплательщиков сохранять налоговые квитанции — использовать приложение для отслеживания коммерческих расходов, которое позволяет автоматически систематизировать и хранить их в Интернете.

Таким образом они защищены от солнечных лучей, наводнений, пожаров, стихийных бедствий или агрессивно чистоплотных супругов со склонностью к ОКР. Кроме того, они доступны из любого места, где есть данные или подключение к Интернету.

Это руководство покажет вам:

- Рекомендации IRS по квитанциям.

- Личные и деловые расходы, о которых вы должны сохранить квитанции.

- Как получить квитанции во время ужасного аудита IRS.

- Лучший способ хранить цифровые и бумажные чеки.

Рекомендации IRS по сохранению налоговых квитанций …

IRS по закону требует, чтобы вы сохраняли все свои записи, используемые для подготовки налогов, за последние три года с даты подачи налоговой декларации. Причина в том, что IRS имеет право проверять вас в течение последних трех налоговых лет. Если они обнаружат большую ошибку, они будут глубже погружаться в ваше прошлое, пока не найдут все ваши грязные маленькие секреты. Рекомендуется сохранять записи за последние восемь лет как по личным налогам, так и по налогам с предприятий.

В ваших книгах должен быть указан ваш валовой доход, а также ваши вычеты и кредиты. Для ведения учета квитанций IRS заключает, что вам нужна запись и подтверждение платежа. Перейдите на веб-сайт IRS, и вы найдете очень четкое описание того, какие записи вам следует вести. По сути, ваша запись должна показывать, что вы купили, когда вы это купили и сколько вы потратили. IRS принимает квитанции, аннулированные чеки, копии счетов и банковские выписки для проверки расходов.

IRS принимает квитанции, аннулированные чеки, копии счетов и банковские выписки для проверки расходов.

Как ни странно это звучит, но в их инструкциях ничего не упоминается о необходимости бумажных квитанций.Вместо этого IRS упоминает выписки по кредитным картам, а затем прямо заявляет, что «электронное управление информацией стало стандартом в частном секторе … вместо того, чтобы продолжать использовать традиционные бумажные книги».

IRS предполагает, что у вас будет электронная запись ваших расходов. Но то, что все остальные всегда используют кредитную карту, не означает, что вы все еще не можете использовать наличные. Вы просто должны взять на себя ответственность за наиболее безопасное хранение ваших квитанций.

Самый простой способ организовать свой бизнес — использовать приложение, которое автоматически классифицирует и сортирует ваши расходы, вычитаемые из налогооблагаемой базы. Следите за всеми своими поступлениями и расходами в одном месте, чтобы избежать проскальзывания любых транзакций. Бонусные баллы, если у вас есть бесплатный личный бухгалтер, утверждающий ваши расходы, вычитаемые из налогооблагаемой базы, подробнее о том, как вы можете сделать это позже.

Бонусные баллы, если у вас есть бесплатный личный бухгалтер, утверждающий ваши расходы, вычитаемые из налогооблагаемой базы, подробнее о том, как вы можете сделать это позже.

Как организовать налоговые поступления

В этом разделе вы узнаете, как лучше всего организовать налоговые поступления или вести подробный учет ваших расходов.Мы также урегулируем бумажные квитанции и дебаты по банковской выписке, предоставим точные инструкции IRS для отслеживания расходов, а также личные и деловые вычеты, для которых вы должны сохранить историю транзакций.

Бумажные квитанции и банковские выписки

Перестаньте беспокоиться о потере квитанций. Они не помешают вам списать расходы, чтобы снизить налоговый счет. В будущем используйте свою дебетовую и кредитную карту, потому что выписки по счету — это будущее.

IRS позволяет использовать банковские выписки для отслеживания налоговых поступлений. Им нужно только знать, для чего была сделана транзакция, когда она произошла и на какую сумму. Этот метод одобрен IRS, но может стать кошмаром, если ваши деловые и личные расходы смешаны или если вы платите в основном наличными.

Этот метод одобрен IRS, но может стать кошмаром, если ваши деловые и личные расходы смешаны или если вы платите в основном наличными.

Вам необходимо программное обеспечение для бухгалтерского учета, которое будет безопасно подключаться к вашему банковскому счету с помощью безопасного сквозного шифрования, чтобы оно могло сортировать ваши транзакции на личные, деловые и налоговые.Это невероятно полезно, потому что вам не нужно тратить время на просмотр каждой транзакции, чтобы найти свои расходы, вычитаемые из налогооблагаемой базы, и самостоятельно рассчитать процентную ставку.

Что IRS говорит о налоговых поступлениях …

В ваших книгах должен быть указан ваш валовой доход, а также ваши вычеты и кредиты. Что касается того, что IRS говорит о квитанциях об уплате налогов, по сути, вам просто нужна запись и подтверждение оплаты. Перейдите на веб-сайт IRS, и вы найдете очень четкое описание того, что является достаточной записью для вычета налога на бизнес.По сути, такой документ должен показывать, что вы купили, когда вы это купили и сколько потратили. Таким образом, IRS принимает квитанции, аннулированные чеки и копии счетов для проверки расходов. Это не ракетостроение.

Таким образом, IRS принимает квитанции, аннулированные чеки и копии счетов для проверки расходов. Это не ракетостроение.

И знаете что? Ничего не сказано о бумажных квитанциях. Вместо этого IRS упоминает выписки по кредитным картам, а затем прямо заявляет, что «электронное управление информацией стало стандартом в частном секторе … вместо того, чтобы продолжать использовать традиционные бумажные книги».

Для организации, которая не совсем известна своей прогрессивностью, это почти очевидно: бумаги нет. Бухгалтерское программное обеспечение, которое автоматически организует ваши налоговые записи, квитанции и налоговые документы, уже в наличии. Приложение может упростить составление списков в конце налогового года.

{upsell_block}

Как насчет покупок за наличные для налоговых целей?

Для некоторых покупок за наличные могут не потребоваться квитанции, если они являются «разумными и обычными». Этот принцип, названный «правилом Кохана», установлен в знаменитой игре Cohan vs. Дело комиссара окружного апелляционного суда. Это означает, что для большинства товаров стоимостью менее 75 долларов квитанция может не потребоваться. Но если IRS постучится в вашу дверь, вам лучше молиться, чтобы вы хорошо вели учет.

Дело комиссара окружного апелляционного суда. Это означает, что для большинства товаров стоимостью менее 75 долларов квитанция может не потребоваться. Но если IRS постучится в вашу дверь, вам лучше молиться, чтобы вы хорошо вели учет.

Квалифицированные личные расходы

Вы должны вести подробный учет не только своих деловых, но и личных расходов.

Есть много повседневных покупок или счетов, которые несут физические лица, которые потенциально не облагаются налогом. Не упустите возможность снизить свой подоходный налог, потеряв или не сохранив квитанции на медицинские расходы, уход за детьми или связанные с работой расходы в некоторых штатах.

Записывайте эти медицинские расходы:

- Страховые взносы на стоматологическое, медицинское обслуживание, офтальмологию, программы Medicare B или D, которые вы не заплатили за использование денег до уплаты налогов.

- Co оплачивает визовые, медицинские или стоматологические услуги.

- Медицинские обследования или сборы за тесты.

- Медицинское оборудование, такое как очки, контактные линзы, лекарства, отпускаемые по рецепту, скобы, инвалидные коляски, слуховые аппараты, костыли, средства для кормления грудью и молокоотсосы.

- Расходы на собак-поводырей.

- Иглоукалывание, прием к хиропрактику, ортопеды, психиатры, психолог, трудотерапия или физиотерапия.

- Уход за больными или пребывание в больнице.

- Программы, которые помогут вам бросить курить, сбросить вес в связи с ожирением или другими заболеваниями, диагностированными врачом.

- Стоимость газа, парковки, дорожных сборов и транспорта. Это применимо только тогда, когда вы собираетесь или от большинства медицинских работников, медицинских учреждений, машин скорой помощи или останавливаетесь в отелях для медицинских поездок.

Эти счета действительны не только в том случае, если вы оплатили их за себя, но и в случае, если они были выставлены на вашего супруга, иждивенцев или любого из ваших детей, на которых вы не претендовали из-за развода.

Расходы по уходу за детьми

Важно отметить, что эти расходы учитываются только в том случае, если они используются, чтобы помочь вам или вашему супругу найти работу или приступить к работе. Чтобы иметь право на участие, вы и ваш супруг должны иметь заработанный доход, если только ваш супруг не является студентом дневного отделения или инвалидом. Кроме того, ваш иждивенец должен быть младше 13 лет или быть инвалидом.

Соответствующие расходы по уходу за ребенком:

- Услуги няни, дневной уход, внеклассные программы или некоторые другие поставщики услуг по уходу.

- Если услуги по уходу за ребенком предоставляются в вашем доме, то вы можете списать услуги горничной, повара, домработницы и других наемных услуг по уходу.

Удержание налога с продаж

Если вы не вычитаете местный подоходный налог и налог штата, то вы можете вычесть любой возможный налог с продаж, который вы уплатили, если он есть в вашем штате. IRS позволяет вычесть только один из этих налогов из вашей декларации. Лучшее решение — вычесть наибольшую сумму, чтобы снизить налоговый счет. Этот вычет лучше всего подходит для людей, которые тратят меньше на подоходный налог, чем на налог с продаж, из-за крупных покупок или множества мелких.

Лучшее решение — вычесть наибольшую сумму, чтобы снизить налоговый счет. Этот вычет лучше всего подходит для людей, которые тратят меньше на подоходный налог, чем на налог с продаж, из-за крупных покупок или множества мелких.

Примеры покупок с высоким налогом с продаж:

- Бытовая техника

- Транспортные средства, такие как автомобиль или жилой дом

- Мебель

- Лодки

Этот вычет популярен среди пенсионеров, которые платят меньший подоходный налог, чем налог с продаж. из-за покупок и меньшего дохода.Воспользуйтесь официальным калькулятором налоговых вычетов IRS, чтобы решить, подходит ли вам этот вычет.

Невозмещенные расходы, связанные с сотрудниками

Хотя это не допускается на уровне федерального налога с 2018 года, в некоторых штатах все же разрешается списывать связанные с работой расходы, которые не были возмещены вашим работодателем.

Отслеживайте эти связанные с сотрудниками расходы:

- Рабочее оборудование, инструменты или расходные материалы

- Необходимая форма, которую нельзя носить вне работы, и защитное снаряжение

- Профессиональные взносы, включая членство в профсоюзах

- Подписка на профессиональные журналы

- Лицензии

- Работа, требующая медицинского осмотра

- Расходы, которые вы оплачиваете при поиске новой работы.

Расходы на бизнес, внештатных сотрудников и самозанятость

Независимо от того, являетесь ли вы владельцем малого бизнеса, фрилансером или классифицированным независимым подрядчиком, вам нужно будет отслеживать свой 1099 доход и деловые расходы, если вы хотите снизить свои налоговые счета так же сильно, как и в человеческих условиях возможный. Чтобы понять, сколько вы будете должны до вычета налогов, используйте налоговый калькулятор 1099 для получения наилучшей оценки.

Наиболее распространенные налоговые вычеты для предприятий:

- Офисное оборудование

- Маркетинг и реклама

- Поездки, связанные с работой

- Счета за Интернет и телефон

- 50% расходов на питание, связанное с бизнесом

- Транспортные средства для бизнеса, пробег бензина, проценты и страхование .

- Проценты по кредиту

- Медицинское страхование или страхование бизнеса

- Лицензионные сборы

- Учебные материалы

- Расходы на офисные помещения или вычет из домашнего офиса

Есть несколько других деловых расходов, которые классифицируются как постатейные вычеты. Чтобы узнать больше о вычетах для независимых подрядчиков или владельцев бизнеса, ознакомьтесь с этой статьей.

Чтобы узнать больше о вычетах для независимых подрядчиков или владельцев бизнеса, ознакомьтесь с этой статьей.

Что делать, если есть аудит IRS?

В то же время IRS — не какой-то бескомпромиссный хулиган.Если вы не виновны в уклонении от уплаты налогов, вы, вероятно, не попадете в тюрьму за проверку. Да, они будут запрашивать ваши налоговые документы и записи, но они предпочитают, чтобы это было в цифровом виде. По закону они обязаны принимать цифровые формы доказательств, включая выписки из банка и кредитной карты.

Зачем рисковать, если у вас есть программное обеспечение для бухгалтерского учета, которое предоставляет IRS подробный отчет обо всех ваших расходах, вычитаемых из налогооблагаемой базы, и бумажных квитанциях.

Многие начинающие податели налоговой декларации совершают ошибку, списывая неправильные расходы или неправильные проценты.Иногда даже опытные владельцы бизнеса ошибаются, поэтому они нанимают CPA за 300 долларов или больше, чтобы превысить свои налоги.

Одно исключение: крупные недокументированные расходы

Единственным исключением из этого правила являются, по сути, крупные покупки за наличные.

Если вы пригласили дюжину клиентов на обед в лучший стейк-хаус города, а затем расплатились наличными, вам, вероятно, стоит сохранить этот чек.

Даже в этом случае вы, вероятно, обойдетесь без него. Современные технологии оставляют после себя достаточно цифровых хлебных крошек, которые могут служить доказательством, которое вам нужно.События календаря, электронные письма или просто звонок в ресторан могут заменить бумажную квитанцию.

Это 2020 год, люди! Прекратите копить налоговые квитанции

Удивительно, как страх и недопонимание могут осложнить нашу налоговую ситуацию, а также нашу жизнь. Подготовка налоговой декларации для вашей налоговой декларации может быть довольно простой.

Если вы работаете не по найму, скорее всего, у вас и так достаточно вещей. Сделайте себе одолжение и не складывайте бумажные квитанции по уплате налогов. Вы открываете себя, чтобы потенциально потерять деньги или подвергнуться наказанию во время аудита. Чтобы быть в большей безопасности, всегда проверяйте свою работу дважды у налогового специалиста, потому что при ведении документации часто случаются ошибки. Вместо этого используйте органайзер налоговой квитанции.

Вы открываете себя, чтобы потенциально потерять деньги или подвергнуться наказанию во время аудита. Чтобы быть в большей безопасности, всегда проверяйте свою работу дважды у налогового специалиста, потому что при ведении документации часто случаются ошибки. Вместо этого используйте органайзер налоговой квитанции.

Но если ваш налоговый специалист или бухгалтер доставляет вам неприятности, найдите нового налогового составителя или бухгалтера. Перестаньте прислушиваться к паршивым налоговым советам. Когда у гиперконсервативности нет недостатков, неудивительно, что некоторые бухгалтеры продолжают настаивать на практике ведения бухгалтерского учета 1930-х годов.

В Keeper Tax мы стремимся выявить подобные регрессивные заблуждения. Мы стремимся сделать ваш налоговый сезон менее напряженным. Будь то миф об отслеживании пробега, миф о домашнем офисе или миф о деловых обедах, мы упростим его для вас. Мы просто ненавидим, когда трудолюбивые фрилансеры и подрядчики отказываются от налоговой экономии, которой они заслуживают. Вы можете поспорить, что корпорации будут требовать каждого возможного списания налогов — и вы должны снизить свой налогооблагаемый доход.Ты заслуживаешь это.

Вы можете поспорить, что корпорации будут требовать каждого возможного списания налогов — и вы должны снизить свой налогооблагаемый доход.Ты заслуживаешь это.

Примечание: в Keeper Tax мы стремимся помочь фрилансерам преодолеть сложность их налогов. Иногда это приводит нас к обобщению налоговых советов. Если у вас есть вопросы, напишите нам по электронной почте.

Должен ли я иметь квитанцию обо всех удержаниях? | Финансы

Автор: Кевин Джонстон | Рецензент: Алисия Бодин, сертифицированный главный финансовый тренер Ramsey Solutions | Обновлено 28 января 2019 г.

При составлении налогов вы, естественно, хотите использовать все допустимые вычеты.Например, некоторые из этих вычетов могут быть невозмещенными коммерческими расходами. Поскольку вы не подаете квитанции вместе с налоговой декларацией, вам не нужны квитанции, чтобы требовать удержания при подаче налоговой декларации. Однако, если у Налоговой службы возникнет вопрос о вычете, вас могут попросить предоставить документацию в поддержку вашего заявления о вычете, поэтому многие налогоплательщики предпочитают хранить квитанции.

Вам нужны квитанции

Если вы вычитаете расходы на питание и проезд, вам потребуются квитанции с названием заведения, которое вы посетили, датой вашего пребывания и потраченной суммой.Аннулированный чек сам по себе не может служить доказательством коммерческих расходов. У вас должна быть дополнительная документация, подтверждающая, что это были коммерческие расходы или расходы, понесенные вами в рамках вашей работы. Счет за услугу или продукт может служить подтверждением расходов. Вы также должны быть готовы предоставить счет-фактуру или квитанцию, показывающую основу стоимости таких предметов, как акции, облигации, недвижимость и оборудование, амортизируемые вами. Амортизация учитывает потерю стоимости оборудования с течением времени.

Электронные записи

Вы можете предоставить электронные записи для подтверждения своих требований о возмещении расходов. Сюда могут входить изображения аннулированных чеков, а также сканированные квитанции, счета-фактуры и счета. Вам не нужны оригиналы квитанций, если вы можете предоставить четкое сканирование. Вы также можете вести учет расходов на компьютере. IRS примет ваши бухгалтерские записи, которые вводятся на компьютере, а не в бухгалтерских книгах.

Вам не нужны оригиналы квитанций, если вы можете предоставить четкое сканирование. Вы также можете вести учет расходов на компьютере. IRS примет ваши бухгалтерские записи, которые вводятся на компьютере, а не в бухгалтерских книгах.

Квитанции, которые вам не нужны

Вам не нужно предоставлять квитанцию о деньгах, которые вы положили на сберегательный счет для здоровья.Если вы претендуете на вычеты по Графику C для бизнеса, вы можете удержать взносы на медицинское страхование без предоставления квитанции. Вы можете вычесть проценты по студенческим займам без документации и снять расходы на переезд в связи с переездом из-за работы. Вам не нужно предоставлять квитанции об этих расходах. Если вы используете свой автомобиль как в деловых целях, так и в личных поездках, вы должны разделить свои служебные мили на общее количество миль, которые вы проехали за год, чтобы получить процент использования вашего бизнеса. Умножьте этот процент на каждый из ваших расходов на транспортное средство, чтобы знать, сколько вы можете вычесть из своих налогов. Наконец, вам не понадобятся квитанции из любого учреждения, которое уже подает информацию в IRS, например, колледжа или университета.

Наконец, вам не понадобятся квитанции из любого учреждения, которое уже подает информацию в IRS, например, колледжа или университета.

Источники дохода

Хотя доход не является вычетом, вы должны вести учет выплат, которые вы получаете из источников дохода. Эти записи могут подтвердить ваше требование о любых удержаниях, связанных с этим доходом. Например, если вы вычитаете товары для рукоделия для продукта, который вы производите и продаете, разумно задокументировать свой доход от продажи этого продукта, чтобы ваши расходы можно было классифицировать как коммерческие расходы.

Пожертвования с вычетом из налогооблагаемой базы: правила благотворительности

Пожертвования, не подлежащие вычету из налогооблагаемой базы, представляют собой денежные или материальные взносы в пользу организации, освобожденной от налогообложения, например благотворительной организации. Пожертвования, не облагаемые налогом, могут снизить налогооблагаемый доход. Чтобы потребовать пожертвования, вычитаемые из налогооблагаемой базы, вы должны указать в своей налоговой декларации, заполнив Приложение А формы 1040 или 1040-SR IRS.

В 2020 налоговом году есть одна особенность: вы можете вычесть денежные пожертвования на сумму до 300 долларов без необходимости перечислять их. Это называется удержанием «над чертой».В 2021 году вычет вырастет до 300 долларов на человека, а не на налоговую декларацию, что означает, что супружеская пара, подающая совместно, может вычесть пожертвования на сумму до 600 долларов без разбивки по статьям.

Сколько я могу вычесть?

Как правило, вы можете вычесть до 60% скорректированного валового дохода за счет благотворительных пожертвований (100%, если подарки наличными), но вы можете быть ограничены до 20%, 30% или 50% в зависимости от типа взноса и организации (например, взносы в определенные частные фонды, организации ветеранов, братские общества и кладбищенские организации имеют более низкий предел).Публикация IRS 526 содержит подробности.

Лимит распространяется на все пожертвования, которые вы делаете в течение года, независимо от того, скольким организациям вы делаете пожертвования.

Взносы, превышающие лимит, часто могут быть вычтены из ваших налоговых деклараций в течение следующих пяти лет — или до тех пор, пока они не исчезнут — посредством процесса, называемого переходящим остатком.

В налоговом году 2020 вы можете вычесть из налоговой декларации денежные пожертвования на сумму до 300 долларов без необходимости указывать детали.Это называется удержанием «над чертой». В 2021 году вычет вырастет до 300 долларов на человека, а не на налоговую декларацию, что означает, что супружеская пара, подающая совместно, может вычесть пожертвования на сумму до 600 долларов без разбивки по статьям.

Закон CARES отменил 60% лимит для денежных пожертвований в общественные благотворительные организации.

Как подать заявление о пожертвованиях, вычитаемых из налогооблагаемой базы, в налоговой декларации

Как правило, детализируйте данные во время налогообложения. Когда вы подаете налоговую декларацию каждый год, вам необходимо детализировать свои вычеты, чтобы требовать пожертвования на благотворительность, не облагаемые налогом.Это означает, что необходимо заполнить График А вместе с остальной налоговой декларацией. В своей налоговой декларации за 2020 год (срок подачи 15 апреля 2021 года) вы можете вычесть до 300 долларов денежных пожертвований без необходимости указывать детали.

Заблаговременно взвесьте затраты и выгоды. Детализация может занять больше времени, чем если бы вы просто использовали стандартный вычет, и для этого может потребоваться более дорогое налоговое программное обеспечение или выставить более высокий счет от вашего налогового составителя. Кроме того, если ваш стандартный вычет больше, чем сумма ваших детализированных вычетов, возможно, стоит отказаться от детализации и вместо этого использовать стандартный вычет.Однако если вы откажетесь от перечисления предметов, вы откажетесь от вычета за то, что пожертвовали.

Вот стандартные суммы вычета по статусу регистрации. Опять же, если ваш стандартный вычет превышает сумму ваших детализированных вычетов, возможно, стоит пропустить перечисление (и, таким образом, не требовать этих пожертвований, вычитаемых из налогооблагаемой базы) и вместо этого использовать стандартный вычет.

В браке, подача отдельно | ||

МОСКВЕ г. Москва;

МОСКВЕ г. Москва;