Регистрация закладной по ипотеке в МФЦ — необходимые документы. Как оформить закладную по ипотеке

Закладная на квартиру по ипотеке подводные камни

Ипотечное кредитования для многих граждан РФ — единственный шанс получить собственное жилье. Не удивительно, что такая услуга пользуется спросом у клиентов кредитных организаций. В основе взаимодействия сторон (банка и заемщика) лежит договор, а также закладная на покупку квартиры по ипотеке. В ней отражены базовые условия кредитного соглашения, список залогового имущества (того, что передается в банковское учреждение) и ряд другой информации. Как правильно оформляется документация? В чем ее особенности? Эти и другие нюансы рассмотрим ниже.

Ипотечное кредитования для многих граждан РФ — единственный шанс получить собственное жилье. Не удивительно, что такая услуга пользуется спросом у клиентов кредитных организаций. В основе взаимодействия сторон (банка и заемщика) лежит договор, а также закладная на покупку квартиры по ипотеке. В ней отражены базовые условия кредитного соглашения, список залогового имущества (того, что передается в банковское учреждение) и ряд другой информации. Как правильно оформляется документация? В чем ее особенности? Эти и другие нюансы рассмотрим ниже.

В чем сущность закладной?

Закладная по ипотеке представляет собой ценную бумагу, которая передается от кредитополучателя второй стороне сделки — банковскому учреждению. Главной задачей документа является обеспечение ипотечного займа. Он применяется кредитной организацией для перевода недвижимости в личное владение в ситуации, когда получатель займа не справляется с обязательствами. Роль залога выполняет различное имущество — гараж, квартира, коттедж, загородная вилла, а также коммерческие объекты.

Назначение закладной

Закладная на недвижимость по ипотеке — гарантия безопасности на случай неплатежеспособности клиента. По закону при наличии долга банк может забрать квартиру и по ипотечному договору. Наличие рассматриваемой ценной бумаги расширяет полномочия кредитной организации. Кроме того, она иногда применяется для частичной переуступки прав, реализации залогового имущества третьей стороне, а также для обмена объектами залога с последующей доплатой.

Заемщику от оформления нет выгоды, ведь он не получает гарантий снижения процентной ставки (единичные кредиторы идут на такой шаг). Единственный плюс в том, что закладная защищает интересы заемщика в случае потери базового соглашения с банком.

Правила оформления

Жесткие требования к составлению закладной на недвижимость по ипотеке отсутствуют. Ее цвет, внешнее оформление и очередность пунктов в содержании может различаться. Чтобы получить точную информацию, стоит обратиться в банковское учреждение, выступающее в роли кредитора.

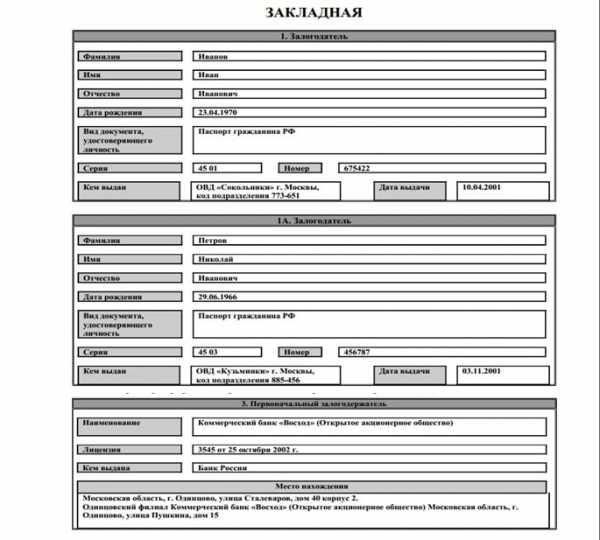

Что касается содержания, оно не меняется. В документации содержатся:

- Сведения о человеке, который предоставляет залог по ипотеке — информация из паспорта, номер для связи, реквизиты и другие данные.

- Название кредитной организации и сведения о лицензии.

- Описание квартиры, ее стоимость на рынке, данные об оценщике, а также реквизиты, подтверждающие права владения.

- Условия ипотеки.

- Дополнительное обременение в отношении 3-их лиц (при наличии).

- День оформления и номер по порядку.

Кроме того, в ценной бумаге предусматривается место для записей, касающихся ее передачи, и других важных сведений.

Правила получения

Закладная на квартиру по ипотечному займу делается тем лицом, которое больше нуждается в этом аспекте. Как правило, в роли инициатора выступает банковское учреждение, а от заемщика требуется передать необходимый пакет и заплатить комиссию, размер которой не больше 1000 рублей.

При оформлении ипотеки важно обратить внимание на совпадение пунктов соглашения и ценной бумаги. Наличие несоответствия приводит к тому, что главенствующую роль получает закладная. Если дело дойдет до судебного органа, последний будет ориентироваться именно на нее, а не на договор по ипотеке. Вот почему перед оформлением важно проверить документацию и убедиться в соответствии внесенной информации, а также наличии печати.

Когда оформляется?

Составление происходит в то же время, что и заполнение кредитного соглашения. Первая приобретает силу после внесения в Росреестр и указания номера, позволяющего контролировать статус ценной бумаги. Узнать цифру можно из уведомления о регулярных выплатах.

Передача права

Возможна ситуация, когда права на ценную бумагу передаются третьей стороне путем оформления соглашения. На листе делается отметка с информацией о новом держателе, а также основания передачи права. Кредитор после проведения операции информирует об этом заемщика и дает обновленные реквизиты для погашения задолженности (если требуется).

Как только передача прав осуществлена, хозяин закладной получает статус кредитодателя по ипотеке. Новый владелец не вправе менять условия кредита, кроме случаев, когда в этом заинтересован держатель залога (при условии оформления дополнительного договора). При проведении такой операции разрешение у заемщика не берется.

Частичная продажа

Возможны ситуации, когда залогодержатель (банк) продает часть прав на закладную третьему лицу. Такие действия, как правило, обусловлены необходимостью в срочном получении конкретной суммы. Иными словами, банк реализует часть залогового имущества еще одному участнику сделки и время от времени выдает часть платежей покупателю.

Здесь существует ряд вариантов — внесение 3-ей стороне нескольких выплат (банк в этот период денег не получает), а также передача покупателю части выплат заемщика в течение всего срока. При выборе второго варианта, клиент о частичной продаже не информируется.

Обмен

Еще один способ сделки между кредитными организациями подразумевает обмен ценными бумагами при условии обязательной доплаты (компенсации разницы). Если клиент продолжительное время не платит по обязательствам, хозяин закладной реализует залог и покрывает затраты, в том числе проценты на выплату задолженности. Оставшаяся часть возвращается заемщику.

Правила регистрации

В 2022 году закладная по ипотеке передается в Регистрационную палату с учетом региона проживания кредитополучателя или адреса квартиры. Как только ценная бумага получает номер и делаются необходимые отметки, в Росреестре указывается следующая информация: о месте регистрации соглашения по ипотеке — по органу, регистрирующему обременение, а также дата передачи.

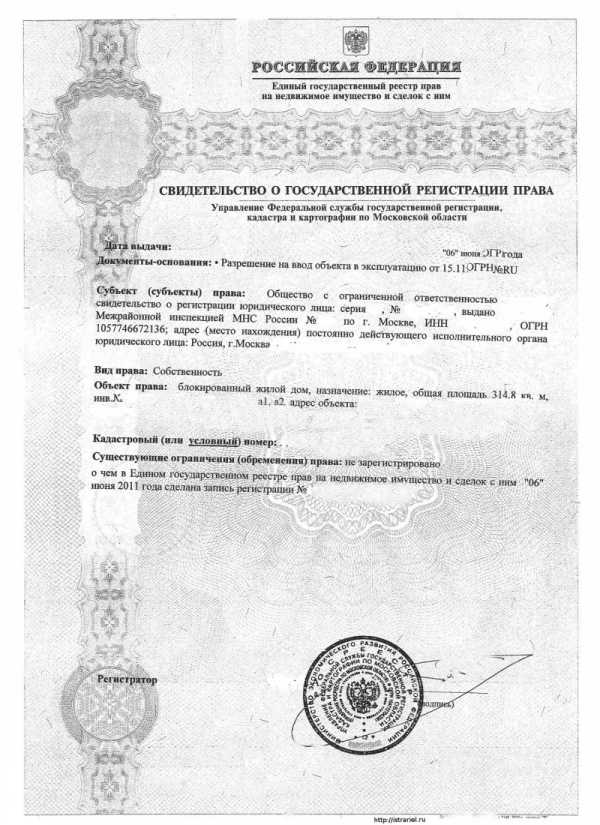

Закладная по ипотеке недействительна, пока она не попала в базу Росреестра. Но об этом заемщику не стоит переживать, так как данный вопрос решается банковским учреждением (кредитором) самостоятельно. Клиент финансовой организации получает свидетельство, подтверждающее право собственности, с отметкой о наличии обременения и требовании к его снятию.

Государственная пошлина

Оформление закладной в Росреестре требует от компании или частного лица выплаты госпошлины, размер и порядок перечисления которой установлен в НК РФ. В нем отмечено, что для физлиц величина оплаты равна 2 тыс. рублей, а для компаний (юрлиц) — 22 тыс. рублей. При госрегистрации смены сторон требуется заплатить 1,6 тысяч рублей, а в случае замены залогодателя — 350 рублей.

Функция банковского учреждения

Банк выступает в роли кредитора, предоставляющего заемщику деньги, необходимые для покупки жилья под залог. Суть такой манипуляции озвучивалась выше — обеспечение своевременной выплаты держателю залога. При этом, банковского учреждение выступает законным хозяином ценной бумаги и держит ее у себя до полной выплаты долга. Банк продает закладную в ситуации, когда он срочно нуждается в деньгах.

Период оформления

После передачи пакета сотрудники банка изучают документы и выдают решение в течение суток, после чего оформляется договор между сторонами. В составлении ценной бумаги заинтересовано банковское учреждение, поэтому задержки в оформлении случаются редко.

Место для хранения

Закладная по ипотеке лежит в организации со статусом залогодержателя, а точнее в банковском учреждении. Документация передается третьим лицам только при наличии на то веских оснований. Чтобы избежать трудностей, важно прийти в банковское учреждение и сделать копию, которая потребуется для разрешения спорных ситуаций через суд.

После выплаты ипотеки

Как только задолженность по кредиту полностью погашена, хозяин закладной отдает ее заемщику. Ценная бумага возвращается в любой из ситуаций — при досрочном погашении или выплате долга с учетом условий договора. У банка в распоряжении 30 дней для передачи документации, но на практике этот процесс занимает до 3-5 дней. Если по истечении месяца закладная не попала в руки залогодателя, требуется идти в судебный орган для защиты интересов.

Что делать в случае утери?

Трудности возможны в ситуации, если банк (держатель залога) потерял документацию. Здесь требуется оформить копию (дубликат) с последующей регистрацией в Росреестре. Иными словами, при утере процесс получения похож на процедуру оформления оригинала ценной бумаги. Разница в том, что на вновь созданной документации делается отметка, указывающая на тот факт, что закладная — дубликат.

При оформлении копии требуется предельное внимание, чтобы избежать расхождений в текстах (при сравнении с кредитным договором и оригиналом). Возможна ситуация, когда ценная бумага потеряна, а банковское учреждение не потрудилось заняться ее восстановлением. При таких обстоятельствах стоит обратиться к администрации, написав официальное письмо на имя директора кредитного учреждения. В нем заемщик требует ответа о причинах бездействия. Важно проследить факт регистрации обращения в бухгалтерии организации.

Особенности возврата

При полной выплате задолженности заемщик получает закладную по ипотеке в срок до 30 дней (как упоминалось выше). При невыполнении обязательства залогодатель вправе идти в арбитражный суд для защиты интересов. Если ценная бумага передана 3-ей стороне в процессе финансовых сделок, она будет храниться в этой организации или по месту жительства.

Если установить, у кого находится ценная бумага не удается, банк делает дубликат. При отказе кредитора его клиент вправе обратиться в судебный орган. Также стоит учесть, что в полученной закладной по ипотеке должна быть надпись о том, что клиент кредитного учреждения в полной мере рассчитался с долгом.

Итоги

Как видно, закладная по ипотеке — важный документ, который дает банковскому учреждению (кредитору) дополнительные гарантии выполнения заемщиком обязательств по ипотечному займу. Вот почему оформление, хранение и прочие бюрократические мероприятия, связанные с ценной бумагой, решаются кредитором. Заемщику важно проследить, чтобы условия нового соглашения совпадали с информацией, прописанной в кредитном договоре по ипотеке.

Загрузка...ipotekakredit.pro

Как оформить закладную по ипотеке в сбербанке: какие нужны документы, когда и как получить закладную на квартиру по ипотеке |

Опубликовал: admin в Кредиты 27.03.2022 244 Просмотров

Ипотечный кредит – это долгосрочный вид кредитования. Заемщик выплачивает долг от 10 до 30 лет. Для финансовой организации это большой риск, за такое продолжительное время клиент может потерять работу или серьезно заболеть. Чтобы застраховать себя от финансовых убытков, банки выдают крупные кредиты на покупку недвижимости только при условии залога этой недвижимости. В случае невыплаты задолженности кредитная организация оставляет за собой право продать залоговое имущество и вернуть остаток долга.

Ипотечный кредит – это отдельный вид кредитования, обладающий рядом характерных особенностей. В России ипотеки стали популярны не так давно. Они позволяют приобрести жилье без длительных накоплений.

Если потребительский кредит выдается на любые нужды заемщика, которые банк не контролирует, то ипотечный кредит предполагает обязательную покупку жилья, которое тщательно проверяется на юридическую чистоту.

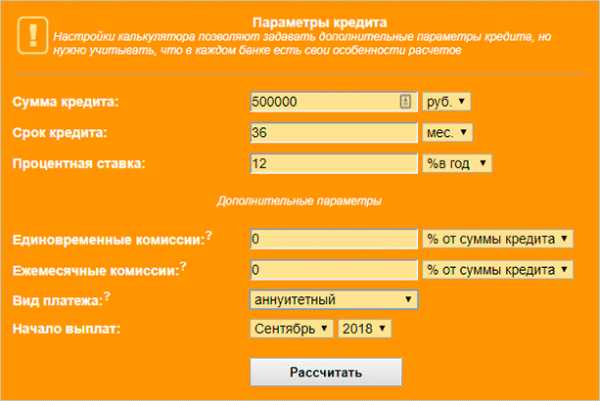

В отличие от потребительского кредита ипотека выдается на длительный срок и на крупную сумму, размер которой зависит от многих факторов. Основными нюансами ипотечного кредитования являются:

- Первоначальный взнос. Чтобы получить в кредит какую-либо сумму, нужно внести часть своих средств. Для банка это служит гарантией платежеспособности клиента. Размер первого взноса зависит от стоимости жилья. Обычно он составляет 10-20% от стоимости недвижимости. Чем больший взнос внесет заемщик, тем выгоднее для него сделка. Например, многие банки снижают процентную ставку и увеличивают срок кредитования, если взнос больше указанного процента.

- Закладная на недвижимость. Не все знают, для чего нужна закладная по ипотеке. Это гарантия для банка, что в случае отсутствия выплат можно продать недвижимость и вернуть себе остаток долга. Что такое закладная на квартиру по ипотеке, как получить ее, можно узнать у сотрудников банка. После оформления кредитного договора заемщик является собственником жилья, но совершать с ней какие-либо сделки без ведома банка он не может.

Ипотека имеет свои плюсы и минусы. Определенный риск присутствует и для финансовой организации, и для заемщика. Однако при высоких ценах на жилье для многих граждан это единственная возможность приобрести недвижимость.

Закладной называется документ, в котором прописаны все параметры залогового имущества и условия залогового договора. Этот документ имеет юридическую силу при правильном оформлении.

В случае с ипотечным кредитом владельцем закладной является финансовая организация, выдавшая заемщику кредит.

Эта ценная бумага служит одним из основных требований при получении ипотеки. Она позволяет банкам избегать рисков по неуплате. В случае, если заемщик перестает выплачивать ипотеку, теряет свою платежеспособность, банк пользуется правом, которое предоставляет ему закладная, то есть продает недвижимость и возвращает себе сумму, невыплаченную заемщиком.

В качестве залога по закладной могут выступать следующие объекты недвижимости:

- Участок земли. На нем могут отсутствовать постройки. Стоимость участка оценивается в зависимости от места его расположения и размера.

- Нежилые помещения. В качестве залога могут выступать склады, офисы, дачи, гаражи и другие нежилые помещение, состояние которых оценивалось специализированными организациями.

- Квартира в многоквартирном доме. Оформить квартиру как залог гораздо проще, чем любое другое помещение. В случае необходимости банк легко продаст квартиру, так как на них спрос всегда достаточно высокий. Однако перед оформлением закладной проводится оценка жилья. В качестве залога могут выступать квартиры только в хорошем состоянии, со всеми коммуникациями и в доме, построенном не раньше 1970 года.

Не всегда покупаемое жилье является залогом. При определенной договоренности с банком заемщик может предложить в качестве залогового имущества уже имеющуюся у него недвижимость. В этом случае купленная в ипотеку квартиру сразу является полной собственностью покупателя. При желании он может ее продать без разрешения кредитной организации.

Что касается того, когда оформляется закладная при ипотеке, то заниматься этим нужно уже после сделки купли- продажи, имея на руках все документы на купленную недвижимость.

Закладная является официальным документом, поэтому она оформляется по строгим правилам. Стоит помнить, что некоторые банки предъявляют свои требования к закладной, уточнять их нужно у кредитного менеджера.

Не все знают, как выглядит закладная по ипотеке. Это официальный бумажный документ. Он может оформляться от руки или распечатываться на принтере. Подписи должны быть оригинальными. После оформления документу присваивается регистрационный номер, который вносится в базу данных.

При подписании закладной нужно внимательно читать все пункты. В случае возникновения спорной ситуации будут учитываться только данные закладной, а не кредитного договора. Перед подписанием нужно внимательно проверять все адреса и имена.

После оформления документ остается у финансовой организации. Она является его владельцем и возвращает бумагу заемщику только после истечения срока закладной.

Получить образец можно в отделении банка. Также его можно скачать на сайте выбранной кредитной организации.

Закладная оформляется по следующим правилам:

- В начале документа по центру указывается его название «Закладная».

- Указывается полное имя заемщика. Для физического лица этих данных достаточно. Если же заемщиком является юридическое лицо, необходимо указать его реквизиты.

- Вписываются данные залогодержателя, то есть банка, который выдает ипотеку. Его название, реквизиты и прочие данные, позволяющие его идентифицировать.

- В закладной должны указываться основные пункты кредитного договора. Именно кредитный договор является основанием для оформления залогового документа. Вписываются условия кредитования, ставка, сумма долга, способ погашения ипотеки и прочие данные.

- Детально описывается имущество, которое является залогом. Указывается его полная стоимость и сумма, выданная банком.

- После оформления документы ему присваиваются реквизиты. Перед тем, как узнать номер закладной по ипотеке, заемщик должен обратиться в банк с паспортом.

Многие заемщики интересуются, что делать после получения закладной по ипотеке. Закладная остается у банка и хранится там до момента погашения долга. Никаких особых действий относительно этого документа больше предпринимать не нужно. Заемщик платит ежемесячные взносы и страховку.

Заемщик никаких манипуляций с закладной с момента ее подписания не проводит. Иногда покупатель интересуется, как узнать оформлялась ли закладная по ипотеке на приобретаемую им недвижимость. Получить эту информацию человеку, не являющемуся собственником, довольно трудно, поэтому покупателям рекомендуют обращаться в ЕГРП, чтобы узнать, находится ли недвижимость под обременением.

Клиент должен знать, что банк может в любой момент продать закладную другой кредитной организации. Для заемщика это не играет никакой роли, изменится только счет, указываемый при уплате ежемесячных взносов. Финансовая организация не может самостоятельно изменить условия кредитного договора, не обсудив это с другой стороной.

Возврат закладной происходит следующим образом:

- В случае, если заемщик полностью погасил долг в срок, указанный в договоре, он подает заявление, что долг погашен. При досрочном погашении потребуется некоторое время для перерасчета и погашения ипотеки (до месяца).

- Когда ипотечный кредит признается закрытым, банк обязан выдать на руки заемщику закладную. До выдачи документа может пройти месяц, но обычно кредитные организации отдают закладные быстро, в течение пары дней.

- Заемщик получает залоговый документ и с ним идет в юстицию, где снимает обременение с недвижимости. Получать новое свидетельство о собственности не обязательно. Достаточно заказать выписку из ЕГРП и убедиться, что обременение снято.

- Если по какой-то причине банк не выдает закладную, заемщик пишет письменное заявление с просьбой вернуть документ по причине погашения долга. После этого заявления кредитная организация обязана вернуть закладную в течение нескольких дней. В случае отказа заемщик обращается в Центральный банк страны, а дальше дело передают в суд.

Если банк потерял закладную, он обязан ее продублировать. Отказ выдать документ заемщику по причине его утери считается незаконным. Заемщик имеет право обратиться в суд. За удержание или утерю закладной законодательством предусмотрена серьезная ответственность.

Закладная необходима для снятия обременения. Без этого документа органы юстиции не примут документы и собственность останется в залоге у банка. Небольшие банки часто перепродают закладные, за утерю документа отвечает последний залогодержатель. В этом случае обременение снимается без закладной через суд с предоставлением всех документов о погашении долга.

Чтобы защитить себя от утери закладной, заемщики стараются обращаться в крупные банки, такие, как Сбербанк. В этом случае вероятность, что банк прогорит или потеряет ценные документы, гораздо ниже.

Что касается того, как оформить закладную по ипотеке в Сбербанке, то она оформляется по стандартной схеме с некоторыми нюансами:

- При оформлении закладной требуется пакет документов: паспорт заемщика, ипотечный договор, документы на квартиру. Банк извещает вторую сторону о том, какие документы нужны для закладной по ипотеке. Свидетельство о праве собственности должно быть на руках на заемщика, иначе залоговый договор автоматически будет заключен на продавца, последнего собственника квартиры.

- Закладная должна быть зарегистрирована государственным органом в течение указанного времени. По его истечении закладная считается недействительной. Она вступает в силу в тот момент, когда сотрудник банка вносит ее номер в базу данных.

- Если в качестве залога выступает не покупаемая недвижимость, а иное имущество заемщика, банк проводит тщательную оценку и пропускает сделку только в том случае, если стоимость залогового имущества соразмерно сумме долга.

- Образец закладной можно скачать на официальном сайте Сбербанка и заполнить его самостоятельно. Если в процессе заполнения возникли вопросы, их необходимо задать кредитному менеджеру до того, как документ будет подписан.

- Номер закладной заемщик может узнать сразу при оформлении документа. Кредитная организация указывает его в уведомлениям о ежемесячных платежах.

- Поскольку оформление закладной происходит через государственные органы, заемщик оплачивает госпошлину в отделении Сбербанка в размере 1000 рублей.

- При оформлении сразу делается копия документа, которая помечается как дубликат. Она остается в регистрационной палате, оригинал хранится в отделении Сбербанка.

Чтобы узнать, как оформляется закладная по ипотеке в Сбербанке, необходимые документы для нее можно уточнить в ближайшем отделении кредитной организации.

mari-a.ru

Что такое закладная при ипотеке на квартиру

Закладная представляет собой документ, который составляется по время подписания договора залога. Человек, столкнувшийся с ипотечным кредитом, зачастую задается вопросом: закладная на квартиру по ипотеке — что это? Согласно российскому законодательству, договор о залоге квартиры называется договором об ипотеке.

Обязательства по ипотеке, таким образом, обеспечиваются залогом в виде квартиры. В свидетельстве фиксируются условия ипотечного кредита и параметры передаваемого в залог личного имущества. Также в этом документе отведено место под передаточные записи.

Порядок оформления

Происходит все в несколько этапов:

- Оформляется это свидетельство во время заключения двух договоров: купли-продажи недвижимого имущества и кредитного. Допускается и оформление бумаги в любой период временного промежутка до полного погашения обязательств заемщика.

- Все листы свидетельства нумеруются и сшиваются.

- Затем оформленный документ передают с другими документами в орган, отвечающий за госрегистрацию прав на недвижимость.

Свидетельство о регистрации права на имущество

- Заверенная печатью и подписью органа госрегистрации, удостоверяющая бумага передается на хранение держателю залога. В ней ставится дата выдачи.

Перед оформлением этой бумаги можно познакомиться с ее внешним видом на официальных сайтах банков, например, Сбербанка. Закладная на квартиру по ипотеке Сбербанка, образец и иные документы которой можно также найти в любом банковском отделении, имеет непонятные при оформлении бумаги моменты, что лучше сразу же уточнять у специалиста коммерческой организации. Последствия могут сказаться на возможности погашения кредита.

Для чего требуется оформление закладной

Эти удостоверяющие бумаги связаны с выдачей банком кредитов. Банковская организация получает свои проценты, когда выдает ипотеку заемщику. В связи с тем, что ипотечные кредиты даются на длительный период, банку могут по каким-то причинам потребоваться деньги. В этом случае, закладные продаются или закладываются в других коммерческих организациях. В качестве залога для банка может выступать не только квартира, а еще и:

- земельный участок, не обязательно застроенный;

- нежилые постройки, например, дачный дом/гараж;

- жилой дом, если частный, то в залог попадает и земля;

- промышленные постройки.

Передача закладной другой организации

Когда банк передает оформленную бумагу, то вместе с ней уходят права на первичного кредитора. Для чего нужна закладная при ипотеке другому банку? В таком случае уже другая организация становится держателем залога и, соответственно, получает свои доходы от процентов, выплачиваемых заемщиком. Коммерческие организации вправе и начать выпуск ценных эмиссионных бумаг, подкрепленных закладными. Этими способами привлекаются средства, необходимые для кредитования на ипотечном рынке. Эта бумага представляет собой немаловажное средство открытого потребителям кредитных услуг рынка. Ее срок действия равен периоду выплаты заемщиком ипотечного кредита.

При передаче свидетельства другой уполномоченной организации, заемщика обязаны об этом уведомить. По законодательству, уведомленное лицо не может воспрепятствовать передаче документы. Согласие лица, взявшего кредит, банк не спрашивает. Уведомляет о передаче документа обычно организация, передающая права по кредиту.

Если банк продает или передает эту бумагу, то своими действиями не причиняет неудобств заемщику: его права не меняются, оговоренные условия остаются в силе. Новый владелец документа также не вправе изменять условия ипотеки в одностороннем порядке. Лицо, оформившее ипотеку, лишь будет вносить суммы на другие реквизитные счета. В ряде случаев организация даже не считает необходимым изменять реквизиты, поэтому со стороны для заемщика ничего не меняется.

Хранение закладной

Закладная на квартиру по ипотеке это документ, подлежащий хранению у держателя залога. Когда человек выплачивает ипотеку полностью, оформленный ранее документ возвращается ему с пометкой о полном погашении обязательств. В отметке фиксируется и дата расплаты по ипотеке. Расплатившийся человек ставит в документе подпись, и бумага заверяется печатью.

Далее лицо обязано обратиться в организацию, где происходила госрегистрация прав и предоставить отмеченную закладную. 3 дня погашается запись об ипотечном кредите, а затем документ оставляется в органе на хранение, или же выдается на руки обратившемуся.

При потере бумаги

Бывают ситуации, когда оформленное свидетельство теряется. В этом случае банк должен за минимальный период времени составить дубликат документа, идентичный утерянному, поставить на нем отметку о дубликате и отдать в орган, ответственный за госрегистрацию прав.

Необходимо соответствие текста в утерянном документе дубликату. При наличии разногласий между закладной и ипотечным договором, правильным в итоге признается содержание первой бумаги. Поэтому рекомендуется внимательно проверять все документы.

Содержание закладной

Разобравшись с тем, что такое закладная при ипотеке на квартиру, стоит познакомиться и с ее содержанием.

Образец закладной

В документе необходимо содержание следующей информации:

- наименование документа;

- сведения о заемщике;

- данные о лице, выдавшем залог;

- данные о держателе залога;

- данные о договоре займа;

- размер кредита, процентная ставка;

- порядок погашения кредита;

- предмет залога;

- стоимость недвижимости по независимой оценке;

- данные о правах на собственность недвижимости;

- подписи всех сторон;

- даты регистрации ипотечного кредита и предоставления закладной.

Документы

Разберем на примере оформления закладной по ипотеке в Сбербанке. Как и для любого другого финансового учереждения, для этого банка бумага выступает гарантом возвращения денежных средств. Довольно часто при оформлении закладной возникает ряд трудностей, зависящих лишь от несовершенства законодательства. Документы для закладной по ипотеке Сбербанка:

- паспорт или иные удостоверяющие личность документы;

- бумаги о праве на собственность залогового имущества.

Возврат закладной

При погашении клиентом полной суммы долга по ипотеке в срок или же досрочно, банку дается месяц на возвращение закладной. Однако, в реальности процедура может занять и несколько дней.

Если финансовое учреждение придумывает отговорки, затягивая с выдачей закладной более, чем на месяц, можно смело обращаться в судебную инстанцию. За подобные нарушения банк понесет серьезную ответственность.

Оформление ипотечного кредита без закладной

Оформление закладной по ипотеке в Сбербанке или любом другом банке – несложный процесс. Однако, в настоящий момент оформление этой бумаги при получении кредитного договора необязательно. Клиенту банка не дается никакой выгоды от присутствия этого документа. Есть даже ряд финучереждений, готовых пойти на снижение процентной ставки по кредиту при наличии закладной, однако, Сбербанк к ним не относится.

Схема: «Как работает ипотека?»

Оформление ипотеки без закладной могут позволить себе финансовые учреждения, обладающие немалым денежным резервом. Обычно это банки, содержащие преимущественный процент акций государства или же зарубежные банки, имеющие возможность привлечения кредитов под низкую процентную ставку. Существует один из редких и недостаточно оговоренных российским законодательством видов ипотечного кредитования — ипотека по судебному решению. В этом варианте также вполне возможно оформить документы без закладной и без кредитного договора, ведь детали взаимоотношений сторон фиксируются в судебном решении.

Подводя итоги

Связываясь с ипотечным кредитом, необходимо изучить доступные виды ипотечного кредитования. Закладная играет важную роль в пакете оформляемых документов. В ней должны присутствовать все пункты, оговоренные законом. Перед подписанием этой бумаги лучше проверить наличие всех реквизитов и иных элементов.

znatokdeneg.ru

Регистрация закладной по ипотеке в МФЦ — необходимые документы

Сейчас все чаще квартиры приобретаются через ипотеку. Последним этапом такой сделки является регистрация. Согласно закону все операции с недвижимостью должны регистрироваться в государственном Едином реестре. Если дело касается ипотеки, то подразумевается регистрацию не только договора, но и закладной. Сейчас этот документ практически не требуется в банке, чтобы оформить ипотечный кредит. Но кто знает, какие изменения будут в будущем, поэтому важно знать, как проводится регистрация закладной по ипотеке в МФЦ.

Оформление закладной по ипотеке после сдачи объекта недвижимости

В нашем законодательстве закладная - бумага, выступающая залогом приобретенного жилья. Банк, предоставляющий денежные средства для приобретения квартиры, вправе передать ее другому финансовому учреждению в качестве гарантии денежных ресурсов.

Регистрация договора ипотеки и закладной требует знания всех тонкостей данного вопроса. Каждое финансовое учреждение устанавливает свою форму закладной, но, как правило, содержание стандартное и включает такие пункты:

- Подробные данные заемщика.

- Сведения о банке: указывается полный адрес местонахождения, информация о лицензии, название.

- Описание приобретаемого объекта недвижимости. Имеется в виду как техническая документация, так и подробные данные договора купли-продажи, наличие обременений.

- Документы, подтверждающие стоимость квартиры, данные указываются в той валюте, в какой был выдан кредит.

- Данные о лице, которое проводило оценку недвижимости.

- Условия оформления договора.

- Число, месяц и год, а также подпись.

Для составления закладной надо заключить договор с компанией застройщиком на долевое участие в строительстве, затем уже собирать нужные документы и отправляться в банк за кредитом. В финансовом учреждении для выдачи денег на приобретение жилья потребуют оценку, которую надо будет сделать после сдачи дома.

К оформлению закладной также предъявляются некоторые условия:

- Название документа упоминается лишь в заголовке.

- При составлении для физического лица достаточно указать его полное имя и фамилию.

- Полностью прописывается имя залогодержателя.

- В закладной отмечаются главные пункты из ипотечного договора.

- После регистрации документа категорически запрещено в нем что-то менять.

- В закладной указывается способ погашения кредита.

При помощи закладной банк заботится о своей безопасности на случай, если заемщик будет не в состоянии вернуть денежные средства. Бумага является подтверждением права на недвижимое имущество.

Регистрация закладной по ипотеке в МФЦ

Для регистрации жилой площади надо отправить все нужные документы в Регистрационную палату. Сделать это можно лично или посетить многофункциональный центр. Это своего рода посредническое учреждение между государственными органами и гражданами. Документы подаются в МФЦ, а затем уже передаются в соответствующие инстанции.

Прием ведется по записи, сделать это можно на сайте конкретного многофункционального центра или по телефону, обратившись непосредственно к специалисту.

Если требуется, то работник многофункционального центра всегда может дать грамотную консультацию по вопросу регистрации жилья.

Работа специалистов центра сводится к следующему: прием документов от заявителя, проверка бумаг на наличие юридических ошибок и на соответствие перечню, а также отправка документации в регистрационную палату.

На процедуру регистрации отводится 5 дней. Если приобретается недвижимость с участком земли, то срок увеличивается до двух недель. Подача через МФЦ разрешает увеличить сроки еще на 2-3 дня, учитывая, что документация отправляется через курьеров.

Список необходимых документов для оформления закладной

Чтобы оформить документ надо предоставить документы:

- Паспорт, в котором должна стоять регистрация по настоящему месту проживания.

- Документ об оценке жилья. Желательно заранее узнать у банка, каким организациям они доверяют.

- Кадастровый паспорт, а также план этажа (копия).

- Акт о приеме-передачи квартиры.

- Разрешение на ввод дома в эксплуатацию (копия).

- При наличии второй половины понадобится свидетельство о браке.

Надо помнить, что закладная оформляется в единственном экземпляре, поэтому надежнее будет сделать копию. Если вдруг произойдет утеря, то восстановить ее будет гораздо проще.

Процедура оценки квартиры для оформления закладной

При оформлении закладной банковская организация потребует документ об оценке приобретаемого жилья. Проводится она в следующем порядке:

- На сайте банка можно найти информацию об оценщиках, которым он доверяет.

- Заемщик обращается к оценщику для проведения оценки стоимости жилья. Заключается договор на оказания услуги и эксперты попросят документы на квартиру.

- На протяжении 7 дней, согласно законодательству, готовится отчет о результатах оценки жилья.

- Отнести в банк результаты оценки.

Для чего банку знать рыночную стоимость приобретаемого жилья? На основании этих данных принимается решение о сумме кредита для заемщика. В каждом банке свои правила, например, в Сбербанке выдаваемая сумма не будет превышать 85% от стоимости согласно оценке.

После выплаты долга по ипотечному кредиту заемщик имеет полное право обратиться в отделение, чтобы получить закладную обратно. В течение максимум месяца банк должен отреагировать на это и вернуть документ. Важно проверить его на наличие отметки, что банк не имеет претензий и весь долг погашен, запись заверяется печатью и подписью начальника учреждения.

Важно также знать, что на территории Российской Федерации разрешено продавать закладные. Но переживать по этому поводу не стоит. Новый обладатель документа не имеет права менять условия договора по ипотеке. Просто меняется счет для перевода ежемесячной суммы по кредиту.

Если сейчас не всегда банки требуют закладную, то может так случиться, что без этого документа взять ипотечный кредит не получится, поэтому лучше знать о нюансах оформления закладной.

mirmfc.ru

Закладная на квартиру по ипотеке

📋 Документы основания собственности. Например, таким документом может выступать договор купли-продажи жилой недвижимости.

📋 Отчет об оценке рыночной стоимости жилья. Некоторые банки формируют его самостоятельно, некоторые просят обратиться к аккредитованным оценщикам. Отчет нужен, чтобы подтвердить рыночную стоимость недвижимости. Его средняя стоимость — 2,5–5 тыс. рублей.

📋 Страховка недвижимости, заложенной в пользу банка. Она гарантирует банку выплату остатка долга по кредиту в случае потери залога — например, пожара. Если заемщик потеряет жилье по независящим от него причинам, страховая заплатит банку.

Сведения всех этих документов указывают в закладной. Обычно оформление не занимает больше получаса — банк подготавливает ценную бумагу вместе с кредитным договором, а вам остается только подписать и зарегистрировать ее.

ВАЖНО! Список документов, необходимых для оформления кредитного договора и закладной, отличается в зависимости от вашей ситуации, требований банка, региональных законов. Нет единого списка, который подходил бы под все ситуации — узнавайте о том, какие документы нужны, в банке или у риэлтора.

Шаг 2: оплатить государственную пошлину

Закладную нужно будет регистрировать вместе с правом собственности на жилье, которое вы покупаете по ипотеке. А за регистрацию права собственности нужно будет заплатить. Поэтому рекомендуем оплачивать пошлину перед регистрацией закладной, чтобы не посещать Росреестр несколько раз.

Согласно Налоговому кодексу Российской Федерации, регистрация права собственности на недвижимость облагается госпошлиной. Ее размер зависит от формы лица, которое вступает в право собственности, и составляет:

💰 для физических лиц — то есть людей — 2 000 рублей;

💰 для юридических лиц — компаний — 220 000 рублей.

Оплатить госпошлину можно в кассе Росреестра, в любом банке или в специальных терминалах. Не забудьте взять квитанцию — без нее у вас не примут документы для дальнейшей регистрации.

Фактически вы платите только за регистрацию права собственности. Если вы оформляете закладную без покупки жилья, то есть на уже имеющуюся у вас недвижимость, расходов на оформление закладной нет. Стоимость закладной по ипотеке равна нулю. Например — вы берете ипотеку на новую квартиру и оставляете банку в качестве залога старую, то есть оформляете закладную на нее. В этом случае закладную зарегистрируют бесплатно.

Шаг 3: зарегистрировать

Перечень документов для регистрации закладной, а, соответственно, и права собственности на имущество, может отличаться в зависимости от назначения участка и типа недвижимости. Обычно Росреестр требует:

📝 Паспорт собственника. Если собственников несколько — например, при покупке жилья супругами, то следует предоставить паспорта всех собственников. Если покупаете жилье на первичном рынке, понадобятся и документы застройщика — их принесет его представитель. Если на вторичном рынке — нужен будет продавец. Если один из будущих собственников несовершеннолетний, возьмите свидетельство о рождении и разрешение от органов опеки.

📝 Документы, подтверждающие право собственности. К ним относится подписанный договор купли-продажи, акт приемки-передачи жилья и ранее оформленная в банке закладная.

📝 Подтверждение оплаты. Росреестр принимает только оригинал квитанции об оплате.

Весь пакет документов нужно передать в Росреестр, причем сделать это можно в любом его отделении согласно поправкам к №218 ФЗ. Если вас направляют в отделение по месту нахождения объекта залога, это незаконно. А вот если вы принесете помятые бумаги или документы с исправлениями и вам откажут в регистрации, это будет законно. Согласно №122 ФЗ, к рассмотрению принимаются только целые бумаги.

Важно! Подать документы для регистрации закладной и права собственности можно через МФЦ. В этом случае срок процедуры увеличится на несколько дней, а сотрудники МФЦ сами отправят документы в Росреестр.

После того, как Росреестр примет у вас документы, его сотрудник выдаст расписку — одну для вас, другую для банка. В ней будет указан перечень принятых документов, срок выдачи свидетельства и контактный номер. По нему можно узнать, сколько делается выписка, подтверждающая право собственности, и когда она будет готова. Обычно процедура занимает от 1 до 5 рабочий день.

Важно! Есть определенные сроки регистрации закладной по ипотеке в МФЦ или Росреестре. Они прописаны в кредитном договоре.

Шаг 4: получить свидетельство

Придите в Росреестр в назначенную дату. После предоставления расписки сотрудник госоргана выдаст:

📌 заемщику — выписку из ЕГРН с отметкой об обременении;

📌 банку, который выдал ипотеку на покупку жилья — оригинал закладной на квартиру.

Шаг 5: получить дубликат

Сразу попросите банк выдать вам дубликат закладной. Это нужно, чтобы у вас на руках было подтверждение условий залога — в некоторых банках закладные теряют. Дубликат оформляется бесплатно, на нем ставится соответствующая отметка. При выдаче попросите сверить сведения в дубликате с оригиналом — небольшие ошибки в дальнейшем смогут сыграть с вами злую шутку.

Например, банк выдал вам дубликат с внесенными изменениями. А оригинал потерял. Вам понадобится потратить время и деньги, чтобы доказать свою правоту, даже при условии правильно составленного кредитного договора.

Как выглядит закладная по ипотеке

Цвет, размер бланка и шрифтов на нем могут отличаться в разных банках. Зато ФЗ №102 «Об ипотеке» выдвигает требования к сведениям, которые обязательно должны содержаться в документе. Это:

✅ название документа и его идентификационный номер — место, где указывается номер закладной по ипотеке, не регламентируется, но обычно его размещают в шапке;

✅ информация о заемщике — фамилия, имя, отчество, дата рождения и данные паспорта;

✅ информация о банке — юридические данные, включая ИНН, КПП и другие сведения;

✅ номер, дата заключения и другая информация о подписанном кредитном договоре;

✅ данные о кредите: его срок, сумма ежемесячного платежа, процентная ставка и другие;

✅ требования банка к погашению кредита;

✅ объект залога и сведения о нем — номер кадастрового паспорта, точный адрес и другие;

✅ стоимость залога по экспертной оценке;

✅ информация о праве залогодателя на собственность — сведения о регистрации права на имущество;

✅ подписи всех участников договора, дата регистрации кредитного договора и закладной.

Обязательно проверяйте всю информацию в ней и сверяйте данные в документе со сведениями в кредитном договоре. Если в договоре будут одни условия погашения займа, а в закладной — другие, приоритет будет отдан закладной.

Что делать после погашения ипотеки

После того, как вы погасили кредит на недвижимость, закладная аннулируется, а обременение с собственности снимается. То есть после погашения ипотеки банк уже никак не сможет воспользоваться вашим имуществом. Возврат закладной после оплаты ипотеки обычно происходит в течение нескольких дней, допустимый законодательством срок — календарный месяц, если иное не указано в кредитном договоре. Некоторые банки предлагают платную услугу по ускорению выдачи закладной.

Чтобы снять обременение на недвижимость:

❗ Полностью выплачиваете кредит и берете справку о полном погашении обязательств.

❗ Подаете заявление о выдаче закладной, забираете ее в течение месяца или другого срока, указанного в договоре.

❗ Идете в Росреестр или МФЦ и подаете закладную, справку из банка, заявление о снятии обременения.

❗ Получаете выписку из ЕГРН о праве собственности без обременения и аннулированную закладную — ее лучше сохранить.

Что банк сможет сделать с закладной

Частично продать. В этом случае банк продает другой организации определенную часть залога, и перенаправляет платежи по ипотеке ей в течение определенного времени.

Переуступить права. Эта сделка считается сделкой купли-продажи. Фактически банк продает закладную, а вместе с ней — и ипотечный кредит. Новый владелец не может менять условия ранее заключенного договора, поэтому для вас ничего не поменяется.

Обменять. Банк также фактически продает закладную, но получает в обмен на нее другую. В этом случае вы тоже просто вносите ежемесячные платежи своему банку или залогодержателю напрямую, если он — МФО, физическое, юридическое лицо или кредитный кооператив. Если кредитор — не банк, он может сменить расчетный счет, и тогда придется платить кредит через другой банк.

Выпустить эмиссионные бумаги. Это — своеобразное разделение закладной на несколько частей, которые банк продает юридическим лицам. В этом случае условия договора также не меняются — вы продолжаете выплачивать ипотеку, но ежемесячный платеж будет делиться на части и уходить нескольким получателям.

Любая сделка с закладной и изменения, внесенные в нее впоследствии сделки, должны быть зарегистрированы в Росреестре. Новые владельцы закладных или их частей не могут менять условия кредитного договора — любые дополнения вносятся только двусторонним соглашением, с согласия плательщика. А вот после погашения закладной могут возникнуть сложности с ее поиском. Но вы всегда можете получить дубликат, чтобы снять обременение.

Возможные подводные камни и ответы на частые вопросы

❓ Что такое депозитарий закладных

Депозитарием называют компании, которые хранят закладные. Если банк передает закладные депозитарию, он может быстро обеспечить переход прав собственности по документу без участия Росреестра. Кроме того, депозитарии проводят централизованную обработку платежей — например, если банк продаст закладную, заемщик может платить депозитарию, а он будет перенаправлять деньги на нужные счета.

❓ Где хранится закладная по ипотеке

Оригинал хранится только у залогодержателя. У вас на руках может находиться дубликат — при утере оригинала он даст возможность снять обременение. Кстати, если банк потерял оригинал, он все равно обязан предоставить дубликат. Отказ в выдаче дубликата можно легко обжаловать в суде.

❓ Что делать, если банк потерял закладную

Если у вас есть дубликат, можно ничего не предпринимать и использовать его для снятия обременения. Если дубликата нет — банк должен получить его в Росреестре или оформить самостоятельно.

❓ Что делать, если банк не выдает закладную после погашения кредита

Важно — чтобы получить закладную, нужно написать заявление на ее получение. Без заявления никто не начнет процесс поиска и выдачи документа. Если вы не получили оригинал документа на руки в течение срока, установленного в договоре, после погашения ипотеки, напишите жалобу в банк или обратитесь в суд.

❓ Можно ли внести изменения в закладную

Закон не ограничивает внесение изменений в ценные бумаги. То есть в случае смены собственников, изменений кредитного договора или других изменений вы сможете поменять сведения в закладной. Для этого нужно обратиться в банк и составить соглашение о внесении изменений, а затем обратиться в Росреестр с подписанным соглашением и остальным пакетом документов.

❓ Как узнать, оформлялась ли закладная по ипотеке

Информация о наличие обременения на квартире не означает наличие или отсутствие закладной. Если вы планируете покупать квартиру, то перед сделкой продавец должен снять обременение. Если закладная оформлялась, то это повлияет на сроки снятия (придется ждать закладную у банка), если нет — сделка пройдет быстрее. Уточните этот момент у продавца, а реальные сроки выдачи закладной вы можете узнать и сами, обратившись в банк-залогодержатель (он указан в справке ЕГРН по данному объекту). Все это позволит правильно определить сроки проведения сделки.

❓ Если ипотека погашена досрочно

Если вы погасили займ досрочно, в порядке получения закладной на руки и снятии обременения с недвижимости ничего не меняется. Банк обязан выдать документ в течение календарного месяца с момента поступления запроса вне зависимости от того, выплатили вы кредит в срок или раньше.

❓ Возможна ли ипотека без закладной

Ипотека без оформления закладной возможна — мы говорили выше, что оформление ценной бумаги не является обязательным условием для получения займа. Но на практике большинство банков требуют ее регистрации.

❓ Если покупать строящееся жилье

Если вы покупаете строящееся жилье, в качестве залога выступают права требования к застройщику. То есть гарантии залогодержателя — то, что он сможет требовать от застройщика исполнения обязательств по строительству жилой недвижимости.

j.etagi.com

Оформление закладной по ипотеке в сбербанке

Закладная на квартиру по ипотеке от Сбербанка: правила оформления

Выдавая деньги в долг, Сбербанк требует гарантий их возврата. При залоге недвижимости подписывается особый документ. Как и для чего оформляется закладная на квартиру по ипотеке в Сбербанке, как осуществляется ее возврат, должен знать каждый заемщик.

Недвижимость в залог: как правильно оформить документ

Ипотечные кредиты выдаются под залог недвижимого имущества. В обеспечение займа можно предоставлять банку квартиру (имеющуюся либо приобретаемую), дом, земельные участки, гаражи, дачные дома. Как оформить ипотеку под залог имеющейся недвижимости можно узнать тут. Документ, которым оформляется этот вид гарантии, называется закладная, которая заполняется залогодателем и хранится в Сбербанке до полного погашения кредита.

Согласно законодательству, закладная – это ценная бумага, которая также может выступать залогом. Сбербанк имеет право передать эту ценную бумагу другому финансовому учреждению в качестве обеспечения взятых им финансовых ресурсов. О передаче ипотечного залога финансово-кредитная организация обязана сообщить клиенту: личным письмом либо разместить информацию на собственном сайте. При отказе от полной выплаты кредита заложенная квартира перейдет в собственность не первичного банка, в котором взят кредит, а банка – держателя закладной.

Передача гарантии другому банку для залогодателя ничего не меняет: ежемесячная сумма погашения, условия ипотеки, реквизиты банковского отделения остаются прежними.

Оформление закладной по ипотеке в Сбербанке – процесс ответственный, требующий внимания. Следует проверить все пункты, тщательно сверить личные данные. В бланк вписываются:

- сведения о залогодателе: фамилия, имя, отчество;

- серия, номер паспорта, где и когда выдан;

- данные о должнике;

- если квартира находится в долевой собственности – данные о других собственниках;

- информация о банке – первоначальном залогодержателе: наименование, местонахождения, номер лицензии, дата выдаче, юридическое лицо, выдавшее лицензию;

- информация об ипотечном договоре: номер, дата, место заключения;

- сумма кредита в рублях;

- срок возврата в месяцах;

- размер процентов по кредиту;

- остаток суммы займа на момент подписания закладной;

- сведения о предмете ипотеки: адрес, количество комнат, этаж;

- данные об обременении;

- оценочная стоимость залога;

- дата, номер регистрации права собственности на квартиру;

- информация о регистрации ипотеки;

- при передаче закладной – данные о новом ее владельце, дата передачи, реквизиты договора.

После заполнения и подписания сторонами закладная регистрируется в территориальном органе Росреестре. Услуги по регистрации оплачиваются должником, если иное не предусмотрено ипотечным договором.

Закладная составляется в единственном экземпляре, поэтому заемщику рекомендуется сделать ее копию, проставить регистрационный номер и хранить у себя до полной выплаты ипотеки. При передаче другому финучреждению либо утрате, восстановить ее будет значительно легче.

Оценка недвижимости и другие сведения о залоговом имуществе

Для оформления ипотечного обеспечения заемщик должен предоставить ряд документов, подтверждающих его право собственности на квартиру, ее оценочную стоимость. Для закладной по ипотеке в Сбербанке необходимы следующие документы:

- паспорт залогодателя и других собственников квартиры;

- оригинал выписки из ЕГРП;

- свидетельство о регистрации прав собственности на заемщика;

- договор купли-продажи, дарения, мены, дарственную;

- документ об оценочной стоимости имущества;

- технический паспорт на закладываемую недвижимость;

- нотариально заверенное согласие супруга на залог жилья;

- оригинал разрешения органов опеки на залог квартиры, если одним из собственников выступает ребенок.

Если согласно брачному договору исключительное право собственности на жилье принадлежит только одному из супругов, в банк необходимо предъявить оригинал брачного договора.

Документ об оценке ипотечного залогового жилья в обязательном порядке должен содержать сведения о предмете оценки: технический план квартиры, вид ремонта, состояние, степень износа. На расчет рыночной стоимости недвижимости влияет наличие социальной инфраструктуры в районе местонахождения, удобство транспортной развязки, социальная значимость и т.д. В сопроводительной записке обязательно наличие фотографий объекта.

В квартире, переданной в обеспечение ипотеки, должник не имеет права делать перепланировку без уведомления кредитора.

Как вернуть документ о залоге после погашения ссуды

Заемщику следует знать, как получить закладную по ипотеке после полной оплаты долга для снятия обременения с квартиры. При передаче ценных бумаг между финорганизациями, она может быть утеряна. Клиенту Сбербанка необходимо будет обратиться в банк и Росреестр о выдаче дубликата. Можно пойти и другим путем: обратиться в суд для снятия обременения с квартиры в судебном порядке.

Также вас может заинтересовать:

Как оформить закладную по ипотеке в Сбербанке

Для многих людей кредит на квартиру – сложная и непонятная процедура. Ведь до того, как деньги перечислят продавцу, необходимо подписать массу документов. Название некоторых из них потенциальные заемщики услышат впервые. Например, закладная. Ипотека предусматривает не только наличие кредитного договора, в соответствии с которым осуществляется погашение долга, но и договора обеспечения. В качестве последнего как раз и может применяться закладная. О том, в каких случаях происходит оформление закладной по ипотеке в Сбербанке и что для этого нужно, рассказывается в этой статье.

Что представляет собой документ

Закладная на ипотечную квартиру – это именная ценная бумага, которая выступает гарантией выполнения обязательств заемщика перед ее владельцем. Кредитор имеет полное право распоряжаться ею по своему усмотрению, поэтому нередко с целью привлечения дополнительного финансирования банки перепродают эти бумаги другим финансовым организациям. А что же заемщик? Его, конечно же, предупреждают о смене кредитора, однако он практически не имеет влияния на этот процесс. Ему остается дальше обслуживать свою задолженность, но уже в другом банке.

Закладная на квартиру по ипотеке Сбербанка оформляется в соответствии с ФЗ «Об ипотеке (залоге недвижимости)» от 16.07.1998, который гласит, что эта ценная бумага обеспечивает выполнение обязательств только по ипотеке, оформленной в силу закона. Она дает право владельцу:

- на полное выполнение обязательств, которые гарантируются ипотекой без предъявления других документов, подтверждающих наличие невыполненных вышеуказанных обязательств;

- претендовать на имущество, которое выступает гарантией по кредиту в случае появления просрочки и прекращения обслуживания долга заемщиком.

Должнику не стоит бояться смены кредитора – это не повлияет на сумму кредита, размер процентной ставки или другие параметры кредитного договора. Ведь кредитная сделка была заключена между первичным кредитором и заемщиком, поэтому только эти стороны могут инициировать процедуру внесения изменений в его условия.

Как оформить

Перед тем как оформить закладную по ипотеке в Сбербанке заемщик, должен учесть, что этот документ не составляется:

- при передаче в качестве обеспечения предприятия в виде имущественного комплекса;

- если в залог оформляется право аренды на имущественный комплекс;

- если нельзя определить размер денежного обязательства, по которому оформляют обеспечение.

Подготавливается ценная бумага в одном экземпляре в подразделении банка и подписывается двумя сторонами – кредитором и залогодателем. Стоит учесть: запрещено оформление закладной по ипотеке в Сбербанке после сдачи дома. Это может произойти на любом этапе строительства, но не после того, как здание сдано в эксплуатацию.

После регистрации ценная бумага передается залогодержателю (банку), который может хранить ее либо продать другому финансовому учреждению.

Получить ее заемщик сможет лишь после того, как выполнит все обязательства по договору.

Необходимые документы

Чтобы оформить обеспечение, кредитополучателю необходимо представить следующие документы для закладной по ипотеке Сбербанка:

- паспорт;

- кредитный договор;

- правоустанавливающие бумаги на недвижимость, переходящую в обеспечение банку, а также техпаспорт;

- отчет о рыночной цене предмета обеспечения;

- акт приема-передачи предмета залога;

- договор страхования недвижимости и квитанцию/платежное поручение о внесении страхового платежа.

Документы для оформления закладной по ипотеке в Сбербанке должны быть поданы после подписания кредитного договора. Без этой ценной бумаги банк не перечислит деньги продавцу недвижимости. Только после того, как сотрудник финансового учреждения зарегистрирует недвижимость в Росреестре, банк осуществит перевод средств.

Образец закладной на квартиру

Содержание этого документа описывается в ФЗ № 102 (см. выше). Итак, закладная должна содержать следующие параметры:

- название документа;

- информацию о первом залогодержателе: его юридический адрес, ФИО уполномоченного лица, данные документа, который удостоверяет его личность;

- параметры кредитного договора: дата составления, место подписания, номер договора, сумма обязательств;

- сведения о должнике: Ф.И.О. адрес, паспортные данные;

- полное описание недвижимости: общая площадь, адрес, этаж и т. д.;

- ссылка на отчет оценщика, который рассчитал рыночную стоимость объекта залога;

- права и обязательства сторон.

Документ составляется на нескольких листах, которые должны быть пронумерованы и скреплены. На месте сшива ставится подпись руководителя банка, а также печать органа Росреестра.

Процедура заключения договора закладной

Договор подписывается сторонами непосредственно в банке.

Документ обретает юридическую силу после регистрации в Росреестре.

Залогодателю, чтобы не попасть в неприятную ситуацию, необходимо заранее узнать, сколько стоит закладная по ипотеке в Сбербанке, ведь все расходы по оформлению документов ложатся на именно на его плечи. На текущий момент размер госпошлины по регистрации документа составляет 1 000 рублей. Как уже упоминалось, после оформления ценная бумага остается на хранении у залогодержателя.

Получение закладной по ипотеке в Сбербанке станет возможным, когда клиент окончательно рассчитается по кредиту и закроет договор. Ценная бумага нужна, чтобы снять обременение с недвижимости. После окончательного погашения займа на закладной кредитор должен проставить отметку о полном выполнении обязательств по кредиту, затем отдать ее клиенту.

Что такое закладная и для чего она нужна: Видео

Что такое закладная по ипотеке? Оформление и продажа закладных

Почему важно узнать, что такое закладная, и какие имеет особенности этот документ, если всю необходимую информацию по его оформлению можно узнать в банке во время получения ипотеки ?

Необходимо упорядочить свои мысли перед подписанием такого важного документа, ведь расторгнуть его в одностороннем порядке, или изменить условия договора в процессе выплаты ипотеки не представляется возможным. Поэтому нужно как следует разобраться в своих правах и обязанностях, взвесить все за и против, чтобы подготовить себя ко всем возможным вариантам развития ситуации.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (812) 309-50-31 (Санкт-Петербург)

8 (800) 333-45-16 доб. 193 (Регионы)

Это быстро и бесплатно !

Что означает закладная по ипотеке?

Закладная – это нотариально заверенный документ, который содержит в себе важнейшие положения кредитного договора и параметры передаваемой в залог недвижимости. Они классифицируется как разновидности ценных бумаг. поскольку владелец закладной может сколько угодно раз перезаложить ее, или продать другому юридическому лицу.

Необходимость оформления закладной при заключении ипотечного кредита состоит в том, что без наличия этого документа банк не сможет перепродать ваш долг.

Согласно закону, из каждой ипотеки заимодатель получает прибыль в виде процентов, которые выплачивает заемщик. Однако если банку вдруг понадобится большое количество денег в одночасье, он вправе перепродать закладную. Помимо этого, на основе закладной банки имеют возможность сделать серию эмиссионных ценных бумаг. То есть этот документ является некоторой подстраховкой для банка, а также способом получения дополнительного дохода.

Важно знать! Срок действия закладной заканчивается сразу же после того, как будет выплачен кредит по ипотеке.

Существует также возможность выдачи ипотечного кредита без закладной. Но так как банку, в этом случае, для получения своих вложений обратно, придется ждать полного погашения долга, такие кредиты выдаются неохотно, и далеко не всеми банками.

На сегодняшний день ипотечный кредит можно получить для таких целей, как покупка недвижимости (квартира, дом, земельный участок ), а также отдельных видов транспорта, как корабль, или самолет. Интересным предметом для данного вида займа являются космические объекты (звезды, астероиды, определенные участки любой планеты и т. п.), но склонить банк к выдаче такого кредита — очень нелегкое дело.

Как оформить закладную?

Для того чтобы оформить закладную в Сбербанке России нужно:

- Предварительно договорится с менеджером компании-застройщика, подобрать квартиру, которая придется вам по нраву и заключить договор о купле-продаже жилища.

- Собрать необходимые документы и подать заявление на получение ипотеки в Сбербанк.

- Подписать кредитный договор.

- Провести официальную оценку стоимости квартиры, воспользовавшись помощью соответствующих специалистов.

- Оформить закладную в банке.

Посмотреть образец документа (на примере закладной Сбербанка) можно здесь .

Воспользовавшись услугами коммерческого банка ВТБ 24, а также других банков России вы столкнетесь с необходимостью производить те же действия, что и при оформлении закладной в Сбербанке.

Какие документы нужны для оформления закладной?

- Паспорт гражданина России с наличием отметки об официальной регистрации по месту жительства в нем.

- Отчет о рыночной оценке стоимости квартиры, или участка, который составляют специальные организации. Перечнем таких компаний, рекомендованных банком, следует поинтересоваться у банковского сотрудника.

- Кадастровый паспорт и копия поэтажного плана.

- Акт приема-передачи квартиры.

- Копия Разрешения на ввод дома в эксплуатацию.

В случае если вы состоите в официальном браке необходимо предоставить банку также свидетельство о его оформлении.

Продажа закладных

Согласно законодательству, банк в любое время может перепродать вашу закладную новому юридическому лицу, будь то:

- Другой банк, находящийся внутри страны;

- Международный банк;

- Банк любой другой страны мира;

- Офшорный фонд.

Важно знать! Продавая или перезаложивая закладную банк должен в обязательном порядке уведомить об этом другую сторону договора, то есть плательщика ипотечного кредита.

Перепродаваться закладные могут бесконечное количество раз до тех пор, пока заемщик не выплатит ипотеку. Но условия сделки всегда будут одинаковыми, так как изменять их после подписания всех документов незаконно.

Также для привлечения дополнительной прибыли банки имеют право выпускать эмиссионные ценные бумаги, основанные на закладных. Таким образом, серия подобных документов разделяет определенную закладную, либо группу закладных на любое удобное количество равных частей, которые могут быть проданы, или заложены разным юридическим и физическим лицам.

Что делать, если утерян документ по закладной?

До выплаты всей необходимой суммы кредитов по закладной, этот документ хранится в банке, то есть у официального заимодателя, а после исполнения всех условий кредитного договора банк обязан вернуть закладную заемщику. На закладной в таком случае обязательно должна быть пометка о том, что весь кредит выплачен, подпись доверенного лица и официальная печать банка.

До выплаты всей необходимой суммы кредитов по закладной, этот документ хранится в банке, то есть у официального заимодателя, а после исполнения всех условий кредитного договора банк обязан вернуть закладную заемщику. На закладной в таком случае обязательно должна быть пометка о том, что весь кредит выплачен, подпись доверенного лица и официальная печать банка.

Чтобы окончательно избавится от ноши ипотеки, плательщик должен отнести полученную закладную в орган, осуществляющий официальную регистрацию прав на недвижимость, чтобы убрать оттуда записи по кредиту. После этого банк больше не может иметь никаких претензий к плательщику.

Если же закладная была утеряна, залогодатель обязан оформить дубликат документа. и отнести его в соответствующие органы для оформления. Но обычно этой процедурой все-таки занимается сам банк, а заемщик лишь подписывает документ. Очень важно в этой ситуации проконсультироваться с юристом перед подписанием дубликата, ведь таким образом вы заверяете подлинность документа, а потому имеете право знать, что в действительности в нем написано. Ведь вносить односторонние поправки в закладную запрещено, а вот написать их в одном из пунктов дубликата и притвориться, что так и было вполне возможно.

Что еще следует знать о закладной по ипотеке? Секреты

На видео ниже рассказывается о нюансах, которые следует знать каждому заемщику, планирующему оформить ипотечный кредит.

Остались вопросы? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Источники: http://frombanks.ru/stati/zakladnaya-na-kvartiru-po-ipoteke-ot-sberbanka-pravila-oformleniya/, http://schetavbanke.com/ipoteka/banki/oformlenie-zakladnoj-v-sberbanke.html, http://terrafaq.ru/oformlenie/document/zakladnaya-po-ipoteke-oformlenie-i-prodazha.html

ipotheka.ru

Закладная по ипотеке

Закладная по ипотеке в Сбербанке

Сегодня самым популярным способом обеспечения себя и своей семьи жильем является ипотечное кредитование. Банк, дающий такую возможность своему клиенту, берет проценты в качестве платы за предоставление таких услуг, выраженных в денежном эквиваленте.

Самый актуальный метод использования ипотечного кредита в России - это приобретение квартиры. В этом случае залогом обычно выступает вновь покупаемая недвижимость, хотя наряду с этим закладывают и уже существующие и имеющиеся в собственности объекты недвижимости. Такие как квартира, дачный участок с землей, гараж в других случая в международной практике это могут быть лайнеры, самолеты и прочие ценные объекты. В последнем случае залога оформляется документ - закладная по ипотеке. Здесь нужно разобраться, как она оформляется, какие требования выдвигаются для ее оформления. Часто возникает вопрос, какие нужны документы для закладной в Сбербанке.

Что такое закладная по ипотеке?

Закладная — это довольно новое понятие, более распространено на первичных рынках Западных стран. Но и в России этот вид документа стал набирать популярность и понимание этого термина. Закладная в настоящее время приравнена к именным ценным бумагам. Вследствие всего сказанного, закладная это ценная бумага, наделяющая залогодержателя правом получения денежных средств в случае невыполнения клиентом банка своих обязательств. В ней прописываются условия, требования по договору ипотечного кредитования.

Стоит помнить, что закладная будет храниться в кредитном учреждении до полной выплаты займа. Но опасаться этого факта добросовестным клиентам Сбербанка, вносящим своевременно и в полном объеме платежи, совершенно нет смысла. При своевременной уплате по графику залог, оказывается, в юридическом смысле неприкосновенным.

Заполнение формы закладной по ипотечному кредиту в Сбербанке России

Образец закладной по ипотеке в сбербанке - это очень сложный по заполнению документ, все пункты закладной по ипотеке должны быть тщательно рассмотрены и заполнены. В противном случае даже при неправильном заполнении всего одного пункта документа для оформления по закладной, он может быть признан недействительным. Также это повлечет за собой убытки клиента.Если возникает вопрос, какие документы для закладной по ипотеке Сбербанка нужно собрать, нужно более внимательно изучить вопрос о закладной и ее характеристиках. Документы для оформления закладной не предоставляются, поскольку закладная это бланк, и он может быть заполнен заемщиком самостоятельно.

Здесь представлена инструкция заполнения стандартных видов закладных:

- Слово «Закладная» располагается непосредственно сверху сего документа.

- Поскольку такой документ, как закладная выдается частному лицу юр. лицом. Следствием этого будет факт отметки данных о полном наименовании и его юридический адрес. Во втором случае, когда закладная дана от физического лица, важны данные о полном имени и регистрации.

- В строгом порядке указывается вся важная информация о залогодержателе (адрес организации и ее полное наименование).

- На этом этапе указываются важные данные из договора об ипотеке. К этому причислим: сроки кредита, предмет и условия данного соглашения. Важная информация для клиентов банка - это способность документа изменяться с течением времени. Такое свойство ей определено из-за способности изменения самого ипотечного договора. Как только в этом договоре внесены изменения, то договор закладной становится недействительным, и его нужно заново переоформлять с учетом новых изменений.

- В закладной обязательно прописаны все пункты о погашении кредита (ежемесячными платежами или полностью), указываются периоды, в которые должны быть оплачены кредитные займы и все правила и график.

- Закладная несет такие точные данные, как окончательная сумма предоставляемого кредита и величина процента, выставленная на него.

- Предмет закладной описывается максимально точно и детально, для того чтобы в будущем не возникало проблем с распознанием объекта недвижимости.

- Документ подписывается как кредитным учреждением, так и самим заемщиком.

- Закладную в обязательном порядке регистрируют. Получают данные о регистраторе, дате и присвоенном номере.

Виды ипотеки для закладной

Два вида ипотеки существует на сегодняшний день: это ипотека по закону, следующий вид - это ипотека по договору.

- В банках составляется исключительно вид ипотеки по закону, и возникает он на основании ФЗ, к которой применяются правила о залоге.

- Ипотека по договору возникает в случае соглашения, которое достигается сторонами сделки. Эти разграничения носят формально-юридический тип.

Этап оценки квартиры под закладную в Сбербанке

Закладная Сбербанка должна быть оценена. После главной цели любого банка это получение прибыли, следом идет минимизация его рисков. Именно оценка залога дает эту защиту банку от непредвиденных убытков. По этой причине требования к оценочной деятельности очень высоки и расцениваются соответственно.

Для независимой оценки квартиры, запрашиваемой в банке, при оформлении закладной по ипотеке потребуется произвести ряд действий. Изначально вызов сотрудника компании оценщика. Он оформит договор, где будет оговорена оплата. Далее идет осмотр квартиры, сотрудник компании сделает фотографии. Стоимость работы оценщика варьируется в зависимости от района, где располагается недвижимое имущество. Эту работу может делать только независимая компания с лицензией, действующая на основании федерального закона.

При оценке квартиры необходим обычно стандартный набор документов:

- Копии документов о личности заемщика.

- Правоустанавливающий документ на квартиру. Это может быть договор долевого участия, свидетельство о государственной регистрации права собственности.

- Акт приема-передачи квартиры.

- Тех паспорт квартиры и поэтажного плана.

- Справка о регистрации.

- Договор долевого участия.

- Выписка из ЕГРП.

В отчете об оценке предоставляется следующая информация, это изначально дата проводимой оценки. Далее, это цели и задачи проводимой оценки, и вид стоимостного описания определения. В основной части отчета будут представлены расчеты рыночной стоимости имущества. Эта информация наиболее важна, особенно для банка. Здесь же должен быть представлен отчет о четком точном описании этого объекта. Этот момент и играет определяющую роль в оценке квартиры.

Указывается планировка квартиры, ее показатели, вид ремонта, состояние вплоть до степени изношенности. К этому перечню должны прилагаться фотографии. Помимо всего прочего, при оценке квартиры для закладной учитывается местонахождение, развитость или отсутствие обильной инфраструктуры, расстояние от общественного транспорта и его наличие в этом районе, социальная значимость района и многие другие определяющие факторы.

credituy.ru