Как найти платеж по номеру транзакции: Просмотр транзакций платежных систем

что это такое, «запрещена» и другое

Что означает слово «транзакция»?

Когда речь заходит об определении тех или иных слов, всегда наилучшим решением является проверка этимологии слова. В нашем случае слово было взято из английского «transaction» (приблизительный перевод на русский — операция, сделка, договор), в англоязычных странах издавна этим словом обозначалась любая сделка или договор, но если брать более широко, то таким же словом называлась сделка купли-продажи.

Справка: употребимы сразу два варианта произношения этого слова — транзакция и трансакция. В банковской и финансовой документации можно встретить оба варианта. Правда, «трансакция» встречается все реже, так как для русского языка звонкая согласная в середине слова более легко воспринимается, чем глухая согласная.

Примерно такое же значение сохранилось и в русском варианте этого слова. «Транзакция» обозначает изменение состояния счета в банке. То есть любое действие или операция, уменьшающее или увеличивающее количество денег на карточке или на счете, будет являться транзакцией. Так, например, в перечень таких операций входят:

- Платеж в пользу чего угодно — за коммунальные платежи, за билеты на самолет и т.д.;

- Оплата товаров и услуг где-либо — в магазине, ресторане, парке аттракционов и т.д.;

- Перевод на банковскую карту другому человеку, перевод на электронные кошельки;

- Снятие денежных средств в банкомате;

- Получение денег от заказчиков, друзей или из других источников и т.д.

Это далеко не полный список. Сюда можно отнести и самое обычное пополнение мобильного телефона с банковской карты, и оплату «Мобильного банка» или других услуг банка, и все остальное — важен лишь сам факт изменения остатка на счете. Операция, влияющая на этот параметр, является по определению «транзакцией».

Суть банковской транзакции

Само слово происходит от английского «transaction» (в переводе на русский: операция, сделка, договор), которым обозначают какое-нибудь соглашение или договор, в более широком смысле – сделка купли-продажи. Самое интересное, что в России до сих пор не определено верное написание термина на нашем языке, и даже в официальной документации серьезных финансовых структур можно встретить два варианта его написания – транзакция и трансакция. В принципе можно использовать в своей речи оба варианта, то наиболее часто употребляется первый.

В обобщенном смысле банковской транзакцией принято называть любые манипуляции, которые оказывают влияние на банковский счет клиента. Сюда можно отнести как перевод денег со счета на счет, так и обычное снятие наличности в банкомате. Но мы сегодня поговорим исключительно об операциях, совершаемых по счету пластиковой карты. Что представляет из себя транзакция по банковской карточке и как она проводится?

Что такое код и номер транзакции?

Уже более или менее понятно, что такое транзакция по банковской карте Сбербанка или карте любого другого банка. Но вот код и номер вызывают вопросы: что это, на что влияет эта информация и как ее использовать? А, самое главное, нужно ли?

И код, и номер нужны исключительно сотрудникам банка для разрешения спорных или технически проблемных ситуаций. Еще до проведения самой транзакции ей присваивается код и номер. В случае, если деньги не поступили получателю, если транзакция была отклонена или произошла иная внештатная ситуация, именно номер и код операции помогут сотрудникам банка за пару минут найти одну единственную операцию среди миллиона ей подобных.

Ее отображают в онлайн-банке, на чеках и в прочих местах потому, что клиент должен располагать этой информацией. Благодаря этому повышается качество обслуживания.

Например, клиент отправил кому-либо деньги, но они поступили, клиент звонит в колл-центр банка, чтобы ему помогли операторы. Но как они найдут среди множества операций именно его? Здесь и помогут номер и код — их необходимо озвучить, после чего за пару минут операторы найдут всю нужную информацию.

Что такое транзакция по банковской карте Сбербанка

Это обычная банковская операция, которая выполняется с помощью карты Сбербанка с целью оплаты товара/услуги, перевода или снятия денежных средств.

Банковские операции — это защищенные транзакции, требующие предварительной авторизации. Транзакция имеют два состояния: «выполнена» или « не выполнена».

Причиной невыполнения транзакции могут быть: сбой связи с сервером, неисправность банкомата, ошибки ввода данных и прочее. Если не удается завершить защищенную транзакцию, нужно обратиться к оператору или в банк для разрешения ситуации, отмены ошибочных платежей.

Сбербанк предоставляет клиентам возможность контролировать движение денежных средств с помощью сервисов « Мобильный банк», « Сбербанк онлайн» либо по банковской выписке. При подключенном сервисе «Мобильный банк» уведомления о каждой операции поступают на номер телефона.

Что такое реквизиты транзакции

Это обязательные данные всех участников транзакции от отправителя платежа до получателя. Они включают в себя: реквизиты банковской карты, код и номер транзакции, информацию базы данных и др.

Что такое транзакция платежа

Это процесс перевода конкретной денежной суммы со счета отправителя на счет получателя: пополнение карты, снятие денег в банкомате, различные переводы. Чаще всего транзакцией называют оплату покупки картой.

Онлайн процедура включает в себя: соединение с интернет-банкингом для списания, зачисления, выдачи денег в реальном времени ,услуги банкоматов, оплата продукции картой, пополнение карты, снятие наличных и другие операции.

Сумма транзакции – что это такое

Это количество денежных средств участвующих при переводе с одного счета на другой. С целью безопасности пользователей карт, банковские учреждения устанавливают лимиты на сумму транзакций и количество операций. Размер суточного лимита зависит от варианта перевода и типа карты.

Номер транзакции – что это?

Каждой транзакции присваивается индивидуальный номер, который указывается в квитанции. Номер необходим для проверки состояния платежа и его быстрого нахождения. Информация о транзакции хранится на сервере оператора. Поэтому, если деньги не поступили на счет, вы должны обратиться за помощью к оператору, указав ему номер транзакции. Оператор проверит информацию и исправит ошибку.

Участники транзакции

В любой транзакции по банковской карте участвуют 3 основные стороны:

- Банк, который принимает платеж. Например, обслуживающий POS терминал в магазине, к которому вы и прислоняете свою карту. Это банк-эквайер.

- Банк, вашей карты. Тут все просто, ведь карточка должна принадлежать какому-то банку. Это банк-эмитент.

- Платежная система, которая выступает посредником-каналом между предложенными выше банками. Популярные на текущий день – Visa, MasterCard, МИР.

То же самое на картинке:

Разновидности транзакций в финансовой сфере

Понятие транзакции применяется в сферах программирования и предоставления различных финансовых услуг для описания операций по обмену какими-либо данными.

Транзакция в сфере программирования. В этом случае транзакцией является внесение любых изменений в финансовую программу, базу данных, сведения о клиенте. Например, клиент Сбербанка успешно выплатил ипотеку и закрыл договор с кредитором. Администратор клиентского сервиса Сбербанка занёс сведения о погашенной задолженности в базу данных банка, затем обновил файл заёмщика в БКИ (бюро кредитных историй). Программист совершил две транзакции по обновлению сведений в базах данных банка и бюро кредитных историй. Благодаря внедрению электронного документооборота во все сферы бизнеса граждане и организации могут оформить паспорта, оплатить штрафы, зарегистрировать компанию или перевести деньги с помощью транзакций в соответствующих программах.

Транзакция в финансовой сфере. В этом случае понятие транзакции включает все операции по переводу наличных и безналичных денежных средств, ценных бумаг, драгоценных металлов, производных финансовых инструментов между счетами частных лиц и организаций. Например, пользователь индивидуального инвестиционного счёта от Альфа-банка купил четыре облигации ОФЗ для получения процентного дохода. Торговая система Альфа-банка внесла сведения о приобретённых ценных бумагах в личный файл клиента, с расчётного счёта были списаны средства для оплаты ОФЗ согласно текущему курсу. Финансовые транзакции включают операции с денежными средствами и документами (договорами, актами), подтверждаются платёжными поручениями или чеками.

Транзакция в банковской сфере. Частный случай финансовых транзакций, предполагающий перевод денежных средств с расчётного, текущего или кредитного счёта клиента на другие платёжные реквизиты. Например, компания рассчитывается с контрагентом за поставку партии товара, оплачивая счёт банковским переводом. Бухгалтер компании вносит в банк-клиент реквизиты платёжного поручения, указывает требуемую сумму, система обрабатывает расходную транзакцию и списывает средства с расчётного счёта юридического лица. Банковские транзакции в безналичной форме применяются государственными органами, компаниями и частными клиентами, платежи принимаются по реквизитам, номерам платёжных карт или чипам NFC (бесконтактные платежи Apple Pay, Google Pay или Samsung Pay).

Виды транзакций

Видов всего два, и делятся они в основном условно. Разница между ними проходит в платформе, через которую клиент делает запрос на осуществление транзакции:

- Онлайн-транзакции. Подразумевается, что клиент делает запрос на транзакцию «прямо здесь и сейчас», в режиме реального времени. Таким образом, сразу после подачи запроса банк получает сигнал о необходимости провести операцию. Сюда относятся переводы с карты на карту, снятие денег через банкомат, оплата покупок через мини-терминал, получение денежных средств онлайн и т.д.;

- Оффлайн-транзакции. Ровно наоборот, присутствие контрагентов (участников обмена) и их онлайн-статус не имеет значения — послать запрос можно в любое время, при этом исполнен он будет лишь тогда, когда этого захочет сам отправляющий. Так, например, производится выплата сотрудникам заработной платы, оплата безналичным способом какой-либо поставки предприятию и т.д.

Если говорить просто, то онлайн-транзакция обслуживается эмитентом мгновенно, а оффлайн — только в определенные числа либо по желанию клиента.

Оффлайн транзакции

При этом виде транзакции происходит непосредственная проверка баланса на карте. Деньги на ней сразу же блокируются. Обмена данными с банками не происходит, но транзакция фиксируется на считывающем устройстве.

По завершению дня или в другой оговоренный период все данные с устройства передаются в процессинговый центр банка, где и происходит уже их дальнейшая обработка. Но суть в том, что первоначальные операции строятся без коммуникации.

Применяется там, где невозможно установить прямую связь.

Как проводится банковская транзакция? Технические особенности операции

Стандартная банковская транзакция представляет собой перевод денежных средств по указанным клиентом реквизитам, подтверждающие документы (платёжное поручение, кассовый чек) формируются автоматически. По запросу клиента бумаги можно распечатать и заверить подписью. Платёжная операция проводится в несколько этапов.

Владелец банковского счёта или карты указывает реквизиты для отправки средств. Если транзакция проводится в безналичной форме, плательщик вручную заполняет банковские реквизиты получателя. Например, бухгалтер предприятия формирует платёжные поручения для перечисления командировочных выплат всем сотрудникам. Если транзакция проводится в точке продаж, плательщику нужно приложить карту или смартфон к кассовому терминалу. Например, покупатель в продуктовом гипермаркете прикладывает кредитную карту с модулем Pay Pass для оплаты. Если транзакция проводится онлайн, клиенту нужно указать платёжные данные карты (номер, срок действия, ФИО держателя, код безопасности). Например, клиент онлайн магазина Ozon оплачивает заказ, указывая данные дебетовой карты.

Банк-эквайер передаёт входящую операцию в ЦОД (центр обработки данных). Если транзакция проводится в безналичной форме, функцию банка-эквайера выполняет финансовая организация, открывшая расчётный счёт получателю платежа. Например, компания открыла расчётный счёт для платежей в банке Точка, поэтому все транзакции обрабатывает эта финансовая организация. Если транзакция проводится офлайн или через интернет, банком-эквайером является организация, обслуживающая безналичные платежи в данной торговой точке. Например, сеть продуктовых гипермаркетов пользуется услугами эквайринга от Сбербанка, обрабатывающего все платежи покупателей. ЦОД банка-эквайера проверяет срок действия карты, отсутствие блокировки банковского счёта и затем обращается к банку-эмитенту.

Банк-эмитент карты или счёта списывает средства в адрес получателя. На этом этапе банк, обслуживающий счёт или пластиковую карту, проверяет баланс доступных средств с учётом дневных лимитов, корректность ввода ПИН-кода (для платежей по картам), проводит конвертацию средств (при операциях за границей) и передаёт деньги получателю. Отправленные банком-эмитентом средства поступают на сервер платёжной системы (Visa, MasterCard или Мир), затем поступают на банковский счёт либо карту получателя.

Большинство безналичных транзакций обрабатываются за несколько минут, затем средства поступают на счёт получателя. Однако, ЦОД банка-эквайера или сервер платёжной системы могут задержать фактическое списание средств со счёта плательщика (например, из-за технического сбоя, окончания банковского дня). Такие транзакции получают статус Авторизация ожидает подтверждения, означающий предварительную блокировку средств на счёте плательщика. Например, при использовании дебетовой карты банка Тинькофф с функцией кэшбека бонусные рубли начисляются после подтверждения транзакции банком-эквайером.

По каким причинам банковская транзакция может быть отклонена?

Успешно проведённые транзакции получают уникальный номер в системе банка-эмитента и банка-эквайера, сохраняющийся в мобильном приложении или личном кабинете клиента. Номер транзакции помогает клиентам оформить возврат или подать претензию при возникновении проблем с платежами, также реквизит используют банки для начисления бонусных баллов. При обработке платежей юридических лиц номера транзакций используются государственными надзорными органами для контроля хозяйственной деятельности, начисления налогов и выплаты различных субсидий.

На практике номер транзакции необходим клиентам при обращении в службу технической поддержки банка или платёжного сервиса. Как правило, проблемы с банковскими транзакциями возникают по следующим причинам:

- Клиент ошибся в реквизитах (при совершении безналичных платежей). Если плательщик вводит банковские реквизиты получателя вручную, высока вероятность ошибки в цифрах, особенно при оформлении бюджетных платежей. В такой ситуации банк-эмитент карты или счёта отклонит операцию и средства вернутся на счёт плательщика. На современном этапе развития финансовых сервисов реквизиты получателя проверяются банком автоматически (ещё на этапе ввода данных плательщиком), поэтому неправильно заполненные платёжные поручения не поступают в обработку.

- Средств на счёте клиента недостаточно для совершения платежей. Такие ситуации возникают при нехватке средств, превышении регулярных (суточных, месячных, годовых) лимитов на операции, а также некоторых платежах за рубежом. Например, владельцы рублёвых банковских карт платёжной системы Мир не могут расплачиваться за границей, валютные операции будут автоматически отклонены банком-эквайером. Многие банки предоставляют функцию установки ежемесячных лимитов по дебетовым картам на расходные операции и снятие наличных. Например, такая функция действует для дебетовых карт, выпущенных Альфа-банком.

- Банковский счёт или пластиковая карта клиента заблокированы. Счёт клиента может быть заблокирован при окончании срока действия ДБО (договор банковского обслуживания) или по распоряжению государственных надзорных органов. Например, расчётные счета компаний часто блокируются согласно требованиям ФЗ-115 (закон о противодействии отмыванию денег), доступ к деньгам предоставляется после проверки юридического лица. Банковские карты могут быть заблокированы из-за истечения срока действия, по заявлению клиента (например, после утери), а также после трёхкратного ввода неверного ПИН-кода.

- Клиент неверно ввёл ПИН-код и другие реквизиты счёта. Операция автоматически отклоняется, если клиент неверно указал ПИН-код (при вводе банковской карты), код доступа (при оплате через Apple Pay или Samsung Pay) или некорректно приложил к смартфону отпечаток пальца (при оплате через Touch ID). Обычно в таких случаях кассир или операционист перезапускает операцию, после ввода корректных данных транзакция подтверждается.

- Произошёл технический сбой. Если в точке продаж внезапно отключается электроснабжение, перестаёт работать ИБП (источник бесперебойного питания) банкомата или выходит из строя сервер на стороне банка, все транзакции автоматически отклоняются. В таких ситуациях клиент получает уведомление об отклонённой транзакции, платёж можно перевести в другом устройстве или повторить операцию позже.

Отмена транзакции или запрет

В некоторых случаях транзакция может быть отменена любой стороной. Причем, это может произойти чуть позже проведения платежа, во время его (например, сообщение «Транзакция запрещена») или даже гораздо позже (ChargeBack). Мы уже писали об этом выше в примерах. Здесь лишь приведем список наиболее частых вариантов. Вдруг платеж у кого-то из читателей не прошел, но требуется узнать причину его отмены. Вот наш список:

- Карта заблокирована.

- Недостаточный баланс.

- Ограничения на карте – например, на совершение международных или онлайн-платежей.

- Неправильно введен PIN.

- Подозрения в мошенничестве – применяются техники от стоп-листа карт до анализа устройств и «поведения» платежей.

- Технические проблемы – где-то что-то не работает, будь то сервер или линия коммуникации.

- Ошибка в номере счета получателя и других реквизитах.

При большинстве возникших проблем лучший способ разрешить ситуацию – обратиться в свой банк. В случае проблемы в некоторых случаях из-за известной блокировки транзакций их можно и отменить, например, при борьбе с мошенниками.

Видео про отмену транзакции по карте (ChargeBack):

Недостаток денег

Отсутствие достаточной денежной суммы на счёте покупателя – довольно очевидная ситуация. Клиент может:

- неправильно рассчитать стоимость приобретаемых товара/услуги и неверно соотнести цену с остатком по карте;

- не уследить за своими тратами и предполагать наличие большей суммы в своём распоряжении, чем та, что есть на самом деле;

- не учесть размер комиссионного сбора.

Конечно, этот вопрос – сугубо в поле ответственности обывателя. Нужно своевременно мониторить баланс и контролировать передвижение своих финансов.

Попадание карты в стоп-лист

Это может произойти по инициативе платёжной системы. Основаниями для такой санкции обычно служат подозрение в нелегальной деятельности картодержателя, а также предполагаемое мошенничество, жертвой которого стал хозяин пластика.

Неправильный PIN-код

Некорректное введение PIN-кода – тоже типичная ситуация, которая ещё и может усугубиться повторным ошибочным действием. Как правило, после трёх подряд неудачных попыток уже не просто транзакция отменяется, а блокируется сама карточка.

Истекший срок работы карты

Завершившийся период действия платёжного инструмента встречается не реже, чем другие обстоятельства, в контексте проблем с проведением оплаты.

Часто обыватель забывает о дате завершения работоспособности своего пластика. Обычно карта активна на протяжении трёх лет, и прозевать момент заблаговременной замены продукта очень просто.

Напоминаем, что посмотреть месяц и год рабочего периода можно на лицевой стороне пластика.

Лимиты

Здесь речь идёт об ограничениях для международных операций. Не все банковские продукты могут быть использованы и на территории родного государства, и за рубежом. Многие карты предназначены только для внутреннего применения.

Ошибки в реквизитах

Люди регулярно допускают неточности при указании разных реквизитных данных – будь то счёт или карта получателя, свои данные и т.д.

Техническая проблема

Сбой не является такой уж редкостью в сфере банковских операций. Обычно он связан с нарушением связи или с ошибкой в работе системы.

Как найти номер транзакции при обращении в службу технической поддержки?

Банковские организации, точки продаж, кэшбек-сервисы и платёжные системы требуют предоставлять номер транзакции при обработке любых обращений клиента. Например, пользователь кэшбек-сервиса LetyShops не получил бонусные баллы за покупку на сайте iHerb и создал обращение в службу поддержки. Оператор LetyShops запрашивает номер транзакции, чтобы провести проверку. Расположение и формат номера транзакции зависит от способа проведения платежа.

Платежи и переводы в банкоматах и банковских терминалах. Например, клиент пополнял счёт карты через банкомат ВТБ, устройство обработало купюры, однако средства не зачислились из-за технического сбоя. В этом случае при обращении к оператору нужно использовать данные из блока Номер операции, расположенного в нижней часте распечатанного чека. В зависимости от конкретного банка, номер транзакции может состоять из 4-16 цифр и букв латинского алфавита.

Платежи и переводы в терминалах мобильных операторов. Например, клиент пополняет баланс мобильного телефона через терминал МТС, устройство подтверждает выполнение операции, однако деньги не зачисляются на счёт. В этом случае для подачи жалобы нужно использовать цифры из блока Извещение или Чек №. Обычно сведения о номере транзакции находятся в начале распечатанного документа.

Транзакции, выполненные онлайн. Например, клиент переводил деньги родственнице через приложение Сбербанк Онлайн, средства списались с дебетовой карты, но не поступили на счёт получателя. В этом случае при обращении в службу поддержки нужно использовать данные из блока Идентификатор операции, дополнительно можно указать дату и время списания средств.

В зависимости от конкретной ситуации, для обращения в службу технической поддержки нужно указывать номер транзакции, прикладывать скан-копию чека или давать оператору ссылку на страницу заказа. Например, многие банки рассматривают обращения клиентов в чате, для решения проблемы достаточно указать место и точное время совершения операции.

Как проверяют статус операции по номеру?

Процесс проверки транзакции проводится на основании присвоенного ей номера.

Когда это актуально? Если клиент оплатил товар/услугу, но деньги не дошли до получателя. Тогда нужно прийти в отделение банка-эмитента эксплуатируемой карты и обратиться к сотруднику организации. Порядок действий прост:

- посетитель называет номер транзакции;

- специалист использует данные и определяет, по какой причине денежные средства не достигли конечного пункта.

Как видим, от самого клиента требуется совершить минимум действий. Времени это не занимает много. Единственное неудобство – то, что приходится идти/ехать в офис. Однако всё то же самое можно проделать, позвонив в клиентскую техподдержку.

Что такое хэш транзакции или ID (Tx Hash / TxID)?

Tx Hash – это хэш транзакции, он также известен как идентификатор транзакции (TxID). Он состоит из буквенно-цифровых символов и представляет собой идентификационный номер, указанный для транзакции Биткойнов. Каждая транзакция, которая проводится в блокчейне Bitcoin, имеет этот уникальный идентификатор. Точно так же транзакции на блокчейне Ethereum будут иметь уникальный Tx Hash, и каждая транзакция на блокчейне Litecoin также будет иметь TxID.

Например, Биткоин ID транзакции выглядит так:

a1075db55d416d3ca199f55b6084e2115b9345e16c5cf302fc80e9d5fbf5d48d

Хэш транзакции Ethereum выглядит так:

0xb4bc263278d3f77a652a8d73a6bfd8ec0ba1a63923bbb4f38147fb8a943da26d

Этот уникальный идентификатор представляет собой длинную строку букв и цифр, которая используется для идентификации конкретной транзакции в блокчейне.

Использование TxHash и TxID

Все транзакции на блокчейне находятся в открытом доступе. После того, как вы сделаете платеж или переведете монеты на другой адрес, транзакция будет транслироваться, а также будет сгенерирован хэш-идентификатор Tx. С помощью ID статус транзакции можно легко отслеживать.

Тот, у кого есть TxID узнает все детали перевода, такие как: адрес отправителя, адрес получателя, общая сумма отправки, дата перевода, высота блока, комиссия и количество подтверждений.

Хэш транзакции и идентификаторы не содержат личной информации, поэтому делиться ею можно совершенно безопасно.

Чем эти хэш транзакции и идентификаторы полезны? Как мы уже говорили, это полезно во многих отношениях: например, вы можете поделиться этой информацией с поставщиком услуг, чтобы позволить им узнать о состоянии перевода. Вы можете поделиться своим идентификатором транзакции с продавцом, чтобы подтвердить, что транзакция прошла успешно, и есть много других сценариев, в которых Вам может потребоваться эта функция.

Как найти hash ID транзакцию?

Если вы новичок в Bitcoin, то Вы можете задаться вопросом, как найти ID транзакции биткойн. Найти идентификатор хэша транзакции очень просто, и здесь мы покажем вам, как найти его на различных сервисах, таких как: Core wallet, Electrum Wallet, Blockchain wallet, биржа Coinbase и другие криптовалютные биржи, Block Explorer.

Кошельки Core и Electrum:

В обоих кошельках Core wallet и Electrum wallet перейдите на вкладку transactions и найдите транзакцию, для которой вы хотели бы знать txID. Как только вы найдете транзакцию, дважды щелкните ее, и откроется окно, в котором вы найдете идентификатор транзакции.

Биржи

На большинстве криптовалютных торговых бирж независимо от того, вносите ли вы монеты или снимаете монеты, также будет предоставлен идентификатор транзакции. Обычно Вы можете найти хэш каждой транзакции в истории транзакций вашего счета или в истории платежей.

Coinbase

Чтобы просмотреть идентификатор транзакции в Coinbase: войдите в свою учетную запись, перейдите на вкладку «Учетные записи» и выберите кошелек (BTC, ETH, LTC, BCH, BAT, ZRX). Теперь нажмите на транзакцию, которую Вы только что отправили или для которой Вы хотите получить идентификатор. Появится всплывающее окно. Теперь нажмите на просмотр транзакции, чтобы узнать идентификатор транзакции.

Blockchain кошелек

После того, как Вы сделаете платеж или, как только Вы получите платеж, нажмите на транзакцию, которая покажет Вам более подробную информацию о ней, в том числе Вы увидите статус вашей транзакции. Просто нажмите на него, и он откроет страницу Block explorer, отображающую все детали Вашей транзакции.

Проверки платежа QIWI: по чеку, по номеру транзакции

Способы проверки зачислений и особенности

В случае задержки платежа человек неминуемо начинает беспокоиться о бесследном исчезновении денег. Возможность узнать статус транзакции ― настоящее спасение для пользователей, желающих быть в курсе передвижения финансов. Сервис Киви предлагает 3 надежных способа проверки платежа Киви:

- Личный кабинет. Перед тем как проверить киви-кошелек, следует убедиться в наличии электронного киви-чека.

- Звонок в клиентскую киви-службу.

- Онлайн-запрос через официальный сайт Киви.

Первый способ идеально подходит для ситуаций, когда у пользователя сохранен чек QIWI. Бывает, что человек выбросил квитанцию, не дождавшись зачисления денег, хотя в документе сказано о необходимости обязательно сохранения. Игнорирование правила приводит к тому, что остается меньше возможностей отследить статус платежа.

Обращение в онлайн-поддержку (проверка без чека)

Если у пользователя отсутствует чек, но необходимо срочно проверить состояние платежа Киви сервис, следует обратиться в службу поддержки. Необходимо посетить официальный ресурс QIWI и авторизоваться в Личном кабинете. В профиле предусмотрена опция «Помощь».

При нажатии на пункт «Обращение в поддержку» открывается онлайн-форма, где заполняются следующие пункты:

- Дата платежа.

- Ориентировочное время оплаты.

- Номер счета/телефона.

- Номер терминала.

- Оператор (поставщик услуг).

- Сумма.

- Описание проблемы.

- Контактная информация (email, номер телефона).

Поля онлайн-заявления нужно заполнять корректно и очень внимательно, в противном случае выполнить проверку транзакции Киви будет невозможно. Время обработки запроса ― до 3 дней. Ответ заявителю придет на указанный адрес электронной почты. Как проверить киви-транзакцию по номеру телефона, рассказано далее.

Проверка статуса транзакции Киви через телефон

Пользователи, оказавшись в затруднительном положении, часто «ломают» голову, как проверить статус платежа QIWI по телефону. Ответ прост: в нижней части документа об оплате указан номер телефона справочной службы 8-800-707-77-59.

При разговоре со специалистом главное — предоставить для проверки код (номер) транзакции, который указан в любом бумажном и электронном чеке киви-кошелька. Если квитанция отсутствует, нужно сообщить номер киви-бумажника, размер перевода, время и дату внесения денег, номер платежного устройства (пункт «Информация» в меню терминала). Как правило, указанных сведений хватает для получения исчерпывающей информации о статусе платежа.

Проверка перевода Киви посредством QR-кода

Проверить статус операции можно через QR-код, который отображается на дисплее платежного аппарата либо указывается на квитанции оплаты. При сканировании изображения пользователь мгновенно получает сведения о транзакции. Если скан отправить на адрес [email protected], ответ придет на электронный ящик клиента.

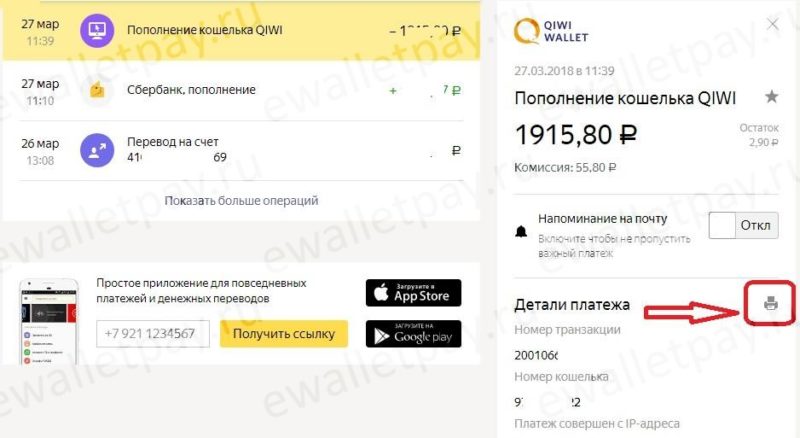

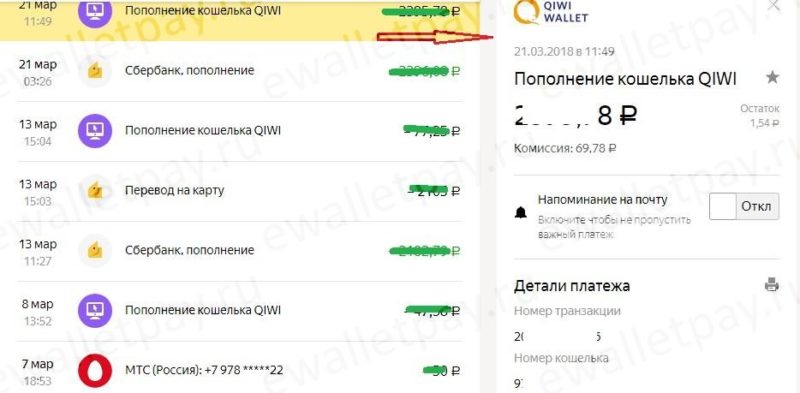

Проверка транзакции QIWI через Личный кабинет

Официальный ресурс qiwi.com ― максимально простой способ узнать статус платежа Киви при наличии чека об оплате через терминал. Необходимые шаги для проведения проверки в границах сервиса:

- Пройти авторизацию на сайте и выбрать функцию «Помощь».

- Кликнуть «Проверить платеж на терминале».

- Указать требуемые сведения (номер платежного устройства, дату платежа, номер телефона и транзакции Киви) из квитанции.

После нажатия кнопки «Продолжить» запрос будет принят к исполнению. В дальнейшем отобразится новое окно со сведениями об операции. При появлении системного сообщения о ненайденном переводе следует еще раз удостовериться в корректности внесенного номера бумажника Киви. Если неточности отсутствуют, дальнейший шаг по проверке платежа QIWI ― обращение в службу техподдержки.

Согласно регламенту, сервис Киви вправе обрабатывать поступающие переводы в срок до 3 банковских дней. Если деньги не пришли раньше указанного времени, рекомендуется не паниковать и дождаться окончания отведенного срока. Важно учитывать вероятную задержку проведения транзакций, к примеру, при оплате кредита, чтобы избежать просрочки.

Заключение

Идентификатор платежа относится к разряду важных, хотя и не слишком часто нужных данных. Он нужен в ситуации, когда получателю вовремя не пришли отправленные ранее денежные средства.

Чтобы не столкнуться неожиданно с непонятным термином, хорошо время от времени пополнять свой словарный запас по теме банкинга – это не критичное знание, но оно может помочь разобраться с рядом затруднений.

В настоящее время все из нас сталкиваются с некоторыми терминами, значение которых непонятно. Но, тем не менее, без обладания знаниями понять суть происходящего практически невозможно. К тому же основные трудности подстерегают нас когда речь идет о банковской терминологии, поэтому именно на ней и стоит остановиться. Одним из наиболее применяемых является банковский термин транзакция. Попробуем объяснить, что это такое простыми словами

Источники

- https://vKreditBe.ru/chto-takoe-tranzaktsiya-po-bankovskoj-karte/

- https://privatbankrf.ru/karty/tranzatskiya-po-bankovskoy-karte-chto-eto-takoe-prostyimi-slovami.html

- https://rechtsanwalt-gmbh.ru/tranzakcia-po-bankovskoi-karte.html

- https://CartoVed.ru/common/tranzaktsiya-po-bankovskoj-karte.html

- http://nebogach.ru/money/chto-takoe-bankovskaya-tranzaktsiya-i-kak-uznat-eyo-nomer/

- https://FininRu.com/chto-eto-takoe/nomer-tranzaktsii

- https://finansday.com/gde-nomer-tranzakcii-na-cheke.html

- https://bytwork.com/articles/tranzakcii-hash-id-txid-chto-eto-i-kak-nayti-id-tranzakcii

- https://cryptonyka.com/proverka-platezha-qiwi/

[свернуть]

Вконтакте

Google+

Как проводится банковская транзакция и списываются средства?

Совет. Используйте банк с выгодой для себя! Получите карту с лимитом до 700000 руб и не платите проценты за любые покупки до 55 дней. Кэшбек бонусами до 30%.

Большинство платёжных операций на современном рынке проводится в безналичной форме. Например, клиенты расплачиваются банковскими картами в супермаркетах, на АЗС, подключают автоплатежи для погашения налогов, долгов за ЖКУ, переводят деньги родственникам или коллегам по номеру карты. Такие операции обрабатываются внутренними программами банков и называются транзакциями. Каждой транзакции присваивается уникальный номер, с помощью которого клиент может отследить поступление или списание денежных средств, подать претензию в банк или торговую точку.

Технически транзакция представляет собой процесс перевода денежных средств между банковскими счетами. Например, пользователь дебетовой карты от банка ВТБ получил заработную плату. В этом случае транзакция — перевод денежных средств с расчётного счёта компании (работодателя) на картсчёт физического лица (работника). Каждая транзакция подтверждается платёжным документом, который может формироваться в электронном или бумажном виде. Например, при оплате покупок в супермаркете клиент получает чек, подтверждающий транзакцию (сведения об успешном списании денежных средств).

На современном рынке финансовых услуг распространены различные программы лояльности (начисление бонусных баллов, предоставление скидок, перевод кэшбека на счёт пользователя), поэтому номер транзакции используются для учёта привилегий клиента. Например, владелец кредитной карты банка Тинькофф получает кэшбек за каждую покупку бонусными баллами. В финансовой программе Тинькофф отражается каждая транзакция пользователя, учитывается MCC-код (категория платежа, например, кафе и рестораны) точки продаж и начисляется кэшбек.

Разновидности транзакций в финансовой сфере

Понятие транзакции применяется в сферах программирования и предоставления различных финансовых услуг для описания операций по обмену какими-либо данными.

Транзакция в сфере программирования. В этом случае транзакцией является внесение любых изменений в финансовую программу, базу данных, сведения о клиенте. Например, клиент Сбербанка успешно выплатил ипотеку и закрыл договор с кредитором. Администратор клиентского сервиса Сбербанка занёс сведения о погашенной задолженности в базу данных банка, затем обновил файл заёмщика в БКИ (бюро кредитных историй). Программист совершил две транзакции по обновлению сведений в базах данных банка и бюро кредитных историй. Благодаря внедрению электронного документооборота во все сферы бизнеса граждане и организации могут оформить паспорта, оплатить штрафы, зарегистрировать компанию или перевести деньги с помощью транзакций в соответствующих программах.

Транзакция в финансовой сфере. В этом случае понятие транзакции включает все операции по переводу наличных и безналичных денежных средств, ценных бумаг, драгоценных металлов, производных финансовых инструментов между счетами частных лиц и организаций. Например, пользователь индивидуального инвестиционного счёта от Альфа-банка купил четыре облигации ОФЗ для получения процентного дохода. Торговая система Альфа-банка внесла сведения о приобретённых ценных бумагах в личный файл клиента, с расчётного счёта были списаны средства для оплаты ОФЗ согласно текущему курсу. Финансовые транзакции включают операции с денежными средствами и документами (договорами, актами), подтверждаются платёжными поручениями или чеками.

Транзакция в банковской сфере. Частный случай финансовых транзакций, предполагающий перевод денежных средств с расчётного, текущего или кредитного счёта клиента на другие платёжные реквизиты. Например, компания рассчитывается с контрагентом за поставку партии товара, оплачивая счёт банковским переводом. Бухгалтер компании вносит в банк-клиент реквизиты платёжного поручения, указывает требуемую сумму, система обрабатывает расходную транзакцию и списывает средства с расчётного счёта юридического лица. Банковские транзакции в безналичной форме применяются государственными органами, компаниями и частными клиентами, платежи принимаются по реквизитам, номерам платёжных карт или чипам NFC (бесконтактные платежи Apple Pay, Google Pay или Samsung Pay).

Как проводится банковская транзакция? Технические особенности операции

Стандартная банковская транзакция представляет собой перевод денежных средств по указанным клиентом реквизитам, подтверждающие документы (платёжное поручение, кассовый чек) формируются автоматически. По запросу клиента бумаги можно распечатать и заверить подписью. Платёжная операция проводится в несколько этапов.

Владелец банковского счёта или карты указывает реквизиты для отправки средств. Если транзакция проводится в безналичной форме, плательщик вручную заполняет банковские реквизиты получателя. Например, бухгалтер предприятия формирует платёжные поручения для перечисления командировочных выплат всем сотрудникам. Если транзакция проводится в точке продаж, плательщику нужно приложить карту или смартфон к кассовому терминалу. Например, покупатель в продуктовом гипермаркете прикладывает кредитную карту с модулем Pay Pass для оплаты. Если транзакция проводится онлайн, клиенту нужно указать платёжные данные карты (номер, срок действия, ФИО держателя, код безопасности). Например, клиент онлайн магазина Ozon оплачивает заказ, указывая данные дебетовой карты.

Банк-эквайер передаёт входящую операцию в ЦОД (центр обработки данных). Если транзакция проводится в безналичной форме, функцию банка-эквайера выполняет финансовая организация, открывшая расчётный счёт получателю платежа. Например, компания открыла расчётный счёт для платежей в банке Точка, поэтому все транзакции обрабатывает эта финансовая организация. Если транзакция проводится офлайн или через интернет, банком-эквайером является организация, обслуживающая безналичные платежи в данной торговой точке. Например, сеть продуктовых гипермаркетов пользуется услугами эквайринга от Сбербанка, обрабатывающего все платежи покупателей. ЦОД банка-эквайера проверяет срок действия карты, отсутствие блокировки банковского счёта и затем обращается к банку-эмитенту.

Банк-эмитент карты или счёта списывает средства в адрес получателя. На этом этапе банк, обслуживающий счёт или пластиковую карту, проверяет баланс доступных средств с учётом дневных лимитов, корректность ввода ПИН-кода (для платежей по картам), проводит конвертацию средств (при операциях за границей) и передаёт деньги получателю. Отправленные банком-эмитентом средства поступают на сервер платёжной системы (Visa, MasterCard или Мир), затем поступают на банковский счёт либо карту получателя.

Большинство безналичных транзакций обрабатываются за несколько минут, затем средства поступают на счёт получателя. Однако, ЦОД банка-эквайера или сервер платёжной системы могут задержать фактическое списание средств со счёта плательщика (например, из-за технического сбоя, окончания банковского дня). Такие транзакции получают статус Авторизация ожидает подтверждения, означающий предварительную блокировку средств на счёте плательщика. Например, при использовании дебетовой карты банка Тинькофф с функцией кэшбека бонусные рубли начисляются после подтверждения транзакции банком-эквайером.

По каким причинам банковская транзакция может быть отклонена?

Успешно проведённые транзакции получают уникальный номер в системе банка-эмитента и банка-эквайера, сохраняющийся в мобильном приложении или личном кабинете клиента. Номер транзакции помогает клиентам оформить возврат или подать претензию при возникновении проблем с платежами, также реквизит используют банки для начисления бонусных баллов. При обработке платежей юридических лиц номера транзакций используются государственными надзорными органами для контроля хозяйственной деятельности, начисления налогов и выплаты различных субсидий.

На практике номер транзакции необходим клиентам при обращении в службу технической поддержки банка или платёжного сервиса. Как правило, проблемы с банковскими транзакциями возникают по следующим причинам:

- Клиент ошибся в реквизитах (при совершении безналичных платежей). Если плательщик вводит банковские реквизиты получателя вручную, высока вероятность ошибки в цифрах, особенно при оформлении бюджетных платежей. В такой ситуации банк-эмитент карты или счёта отклонит операцию и средства вернутся на счёт плательщика. На современном этапе развития финансовых сервисов реквизиты получателя проверяются банком автоматически (ещё на этапе ввода данных плательщиком), поэтому неправильно заполненные платёжные поручения не поступают в обработку.

- Средств на счёте клиента недостаточно для совершения платежей. Такие ситуации возникают при нехватке средств, превышении регулярных (суточных, месячных, годовых) лимитов на операции, а также некоторых платежах за рубежом. Например, владельцы рублёвых банковских карт платёжной системы Мир не могут расплачиваться за границей, валютные операции будут автоматически отклонены банком-эквайером. Многие банки предоставляют функцию установки ежемесячных лимитов по дебетовым картам на расходные операции и снятие наличных. Например, такая функция действует для дебетовых карт, выпущенных Альфа-банком.

- Банковский счёт или пластиковая карта клиента заблокированы. Счёт клиента может быть заблокирован при окончании срока действия ДБО (договор банковского обслуживания) или по распоряжению государственных надзорных органов. Например, расчётные счета компаний часто блокируются согласно требованиям ФЗ-115 (закон о противодействии отмыванию денег), доступ к деньгам предоставляется после проверки юридического лица. Банковские карты могут быть заблокированы из-за истечения срока действия, по заявлению клиента (например, после утери), а также после трёхкратного ввода неверного ПИН-кода.

- Клиент неверно ввёл ПИН-код и другие реквизиты счёта. Операция автоматически отклоняется, если клиент неверно указал ПИН-код (при вводе банковской карты), код доступа (при оплате через Apple Pay или Samsung Pay) или некорректно приложил к смартфону отпечаток пальца (при оплате через Touch ID). Обычно в таких случаях кассир или операционист перезапускает операцию, после ввода корректных данных транзакция подтверждается.

- Произошёл технический сбой. Если в точке продаж внезапно отключается электроснабжение, перестаёт работать ИБП (источник бесперебойного питания) банкомата или выходит из строя сервер на стороне банка, все транзакции автоматически отклоняются. В таких ситуациях клиент получает уведомление об отклонённой транзакции, платёж можно перевести в другом устройстве или повторить операцию позже.

Как найти номер транзакции при обращении в службу технической поддержки?

Банковские организации, точки продаж, кэшбек-сервисы и платёжные системы требуют предоставлять номер транзакции при обработке любых обращений клиента. Например, пользователь кэшбек-сервиса LetyShops не получил бонусные баллы за покупку на сайте iHerb и создал обращение в службу поддержки. Оператор LetyShops запрашивает номер транзакции, чтобы провести проверку. Расположение и формат номера транзакции зависит от способа проведения платежа.

Платежи и переводы в банкоматах и банковских терминалах. Например, клиент пополнял счёт карты через банкомат ВТБ, устройство обработало купюры, однако средства не зачислились из-за технического сбоя. В этом случае при обращении к оператору нужно использовать данные из блока Номер операции, расположенного в нижней часте распечатанного чека. В зависимости от конкретного банка, номер транзакции может состоять из 4-16 цифр и букв латинского алфавита.

Платежи и переводы в терминалах мобильных операторов. Например, клиент пополняет баланс мобильного телефона через терминал МТС, устройство подтверждает выполнение операции, однако деньги не зачисляются на счёт. В этом случае для подачи жалобы нужно использовать цифры из блока Извещение или Чек №. Обычно сведения о номере транзакции находятся в начале распечатанного документа.

Транзакции, выполненные онлайн. Например, клиент переводил деньги родственнице через приложение Сбербанк Онлайн, средства списались с дебетовой карты, но не поступили на счёт получателя. В этом случае при обращении в службу поддержки нужно использовать данные из блока Идентификатор операции, дополнительно можно указать дату и время списания средств.

В зависимости от конкретной ситуации, для обращения в службу технической поддержки нужно указывать номер транзакции, прикладывать скан-копию чека или давать оператору ссылку на страницу заказа. Например, многие банки рассматривают обращения клиентов в чате, для решения проблемы достаточно указать место и точное время совершения операции.

Итоги

Банковская транзакция представляет собой операцию по перечислению денежных средств со счёта клиента на указанные им платёжные реквизиты. Например, к банковским транзакциям относятся платежи за ЖКУ, оплата штрафов, налогов, перевод денежных средств по номеру карты. С точки зрения клиента, транзакцией является любое списание или поступление денежных средств на расчётный счёт. С точки зрения банка, номер транзакции клиента используется для начисления бонусных баллов, процентов за использование кредитных средств.

Государственные контролирующие органы отслеживают транзакции на счетах частных лиц и организаций, чтобы рассчитывать налоги, перечислять субсидии и следить за соблюдением законодательства. Каждая банковская транзакция обладает уникальным номером, присвоенным финансовой программой. Обычно эта информация указывается в поле Номер операции, Идентификатор операции, Чек № или Извещение. С помощью номера транзакции клиент может отследить статус платежа или подать жалобу в службу технической поддержки при возникновении проблем.

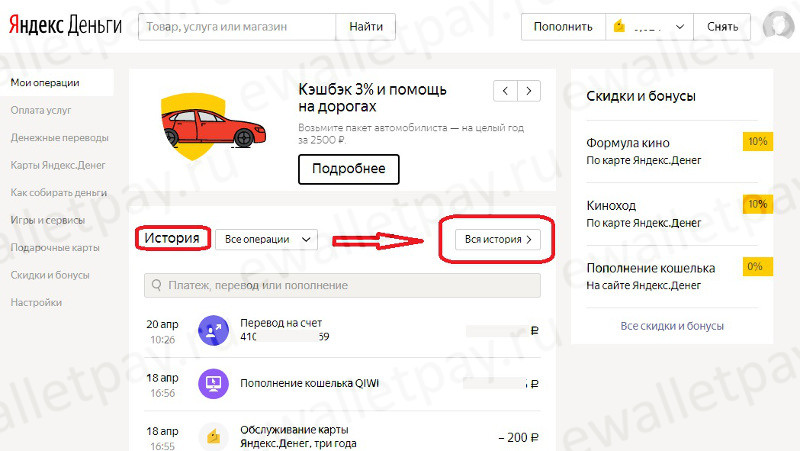

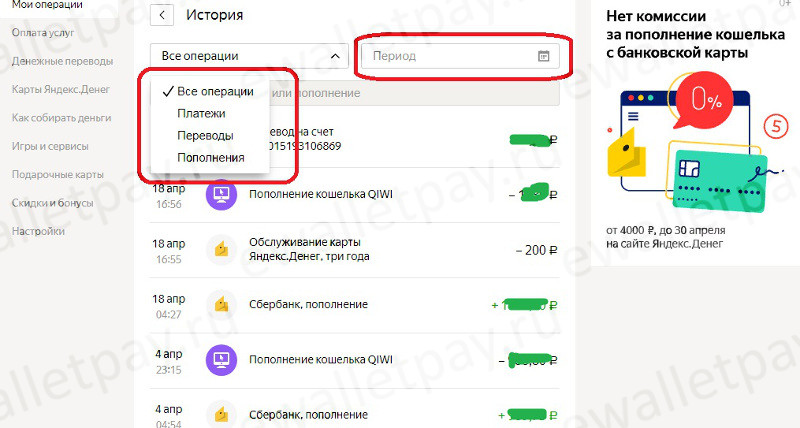

Как проверить, прошел ли платеж в системе Яндекс.Деньги

Проверить платеж Яндекс.Деньги бывает необходимо для подтверждения проводимых транзакций и отслеживания поступления средств контрагентам. Самым простым и оперативным способом проверить любой платеж в системе, включая внутренние переводы, является посещение страницы с историей. В данном разделе сайта также можно сделать любую транзакцию регулярной, то есть, установить автоплатеж.

Контроль финансовых операций

Каждый клиент платежной системы Yandex.Money может в любой момент отследить статус своих операций, совершаемых при оплате различных товаров в интернет-магазине. Помимо этого существует возможность проверить денежные переводы, включая внутрисистемные. В ситуациях, когда транзакции производились через терминалы, пользователь может обратиться в поддержку и оперативно проверить платежи Яндекс.Деньги по чекам.

Совет! Настоятельно рекомендуется при использовании электронных платежных устройств сохранять кассовые чеки до момента подтверждения поступления денег на счет адресата. Это касается и пополнения собственного электронного кошелька через терминал.

Помимо этого все транзакции (оплаты товаров и услуг, переводы, обменные операции) отображаются на странице с историей платежей. Если в результате проведенных проверок выяснилось, что деньги так и не поступили на нужный счет, пользователь системы должен:

- Незамедлительно обратиться в службу поддержки.

- Предоставить все данные, доказывающие осуществление операции, включая квитанции, если таковые имеются. Стоит отметить, что при каждой транзакции Яндекс.Деньги предлагает распечатку чеков.

- Дождаться обработки запроса и ответа техподдержки.

Помимо проверки всех деталей сложившейся ситуации система может отменить или же прервать финансовую операцию.

Просмотр истории платежей

Изначально необходимо определиться с тем, какую информацию содержит история платежей в Яндекс.Деньгах, просмотреть которую можно на соответствующей странице личного кабинета. Пользователю будут доступны следующие данные:

- Номер осуществленной транзакции. Именно по этому коду проверяется статус денежных переводов в тех случаях, когда оплата за товары или услуги не поступила на счет адресата. Достаточно сообщить в техподдержку номер перевода для получения необходимой информации.

- Объем перечисленных или же поступивших средств.

- Реквизиты получателя перевода.

- Дата и точное время осуществления транзакции.

Важно! На странице истории помимо всего уже перечисленного будут отображаться подробности финансовых операций, проведенных с использованием виртуальной и пластиковой карт Яндекс.деньги.

Следует помнить, что у них с электронным кошельком единый баланс.

Получить доступ ко всей указанной информации достаточно легко. Для этого следует:

- Авторизоваться в системе.

- На главной странице кошелька сразу же отобразится история последних платежей. Для доступа ко всей имеющейся информации следует кликнуть «Вся история».

- Система предоставляет возможность ввода параметров поиска по типу транзакции и дате.

- Остается кликнуть по интересующей транзакции, и справа от списка операций появится искомая информация.

Доступ к подробностям денежных переводов, а также оплаты товаров и услуг в онлайн-магазинах может получить только владелец кошелька, имеющий логин и пароль для входа в систему.

Удаление истории

По тем или иным объективным причинам пользователю может понадобиться удалить историю операций в Яндекс.Деньгах. Некоторые стараются скрыть информацию о своих заказах в интернет-магазинах и об оплате различных услуг от своих близких. Другие клиенты действуют из соображений максимальной безопасности и предотвращения негативных последствий взлома аккаунтов. Многие системы предоставляют своим клиентам возможность избавиться от информации, касающейся движения денежных средств на счете, несколькими кликами.

На сегодняшний день Яндекс.Деньги заблокировала опцию, позволяющую очистить истории платежей. В первую очередь подобное решение администрации сервиса продиктовано обеспечением безопасности. Нередко мошенники, получив доступ к кошельку, удаляли всю имеющуюся информацию о транзакциях.

Важно! С целью снижения загруженности серверов, в системе ЯД истории платежей хранятся в течение одного года. После этого все данные стираются в автоматическом режиме.

Конечно же, существует способ избавиться от следов оплат и переводов. Речь идет о полном удалении кошелька. Однако скрыть подобным образом финансовую информацию от администрации платежной системы не получится, поскольку она, в любом случае, будет храниться в течение года.

Онлайн транзакции

АВТОРИЗАЦИЯ ОНЛАЙН ТРАНЗАКЦИИ

1. Держатель банковской карты вначале заказывает товары или услуги на сайте торговца.

1.1. Обычно покупатель должен войти в личный кабинет зарегистрированного клиента, где уже имеется персональная и контактная информация, чтобы перепроверить и отправить свой заказ online-торговцу.

Передача информации происходит по зашифрованному протоколу.

1.2. Для оплаты заказа, покупатель «переводится» на сайт процессингового центра.

2. На сайте процессингового центра покупатель вводит платежную информацию по банковской карте и дает разрешение на «замораживание денег» на своем карточном счете.

Передача информации происходит по зашифрованному протоколу.

Деньги предварительно «блокируются на счету клиента» в клиентском банке.

3. Процессинговый центр высылает запрос на авторизацию в систему взаиморасчетов Visa, Master Card или American Exchange, соответственно.

Также информация о транзакции передается в банк торговца.

3.1. Online-торговец получает информацию о поступлении новой оплаты за товары или услуги.

Все вновь поступившие транзакции имеют статус — «не авторизован online-продавцом».

3.2. Вначале Online-торговец должен отклонить все те транзакции, в которых, на его взгляд, присутствуют элементы мошенничества.

Оценка мошенничества может проводится автоматически с помощью Fraud Detection Screen (см. п II Аутентификация online-транзакции).

В тех случаях, когда online-продавец не уверен, то ему следует провести дополнительные проверки, например, перезвонить клиенту (покупателю) или попросить его прислать слип банковской карты.

4. В случае, если onine-торговец готов принять заказ к исполнению, то чаще всего ему следует вначале отправить товар клиенту или предоставить услугу и только затем авторизовать прием денег с карточного счета клиента / покупателя.

5. Процессинговый центр, в зависимости от действий торговца, соответствующим образом информирует систему для проведения расчетов (Visa, Master Card или Amex)

В свою очередь, система для проведения расчетов пересылает запрос на авторизацию транзакции, или отказ от авторизации в банк эмитент.

6. Банк эмитент одобряет или отклоняет транзакцию.

В случае одобрения транзакции, банк эмитент списывает деньги с личного банковского счета клиента.

В случае отклонения транзакции, банк эмитент деблокирует деньги со счета клиента / покупателя.

Результат — авторизация транзакции или отказ от авторизации отправляется обратно по тем же самым каналам.

код в чеке, реквизиты, как проверить идентификатор банковской операции – где посмотреть номер, проверка статуса оплаты, причины отклонения

В силу того что сегодня банковский сервис практически повсеместен и обеспечивает комфортное использование многих благ цивилизации, важно разбираться в его терминах. В данной статье разберём вопрос: номер транзакции – что это?

Что такое транзакция?

Прежде чем разбираться с определением номера транзакции, нужно понять, что представляет собой сама транзакция. Данный термин употребляется отнюдь не только в сфере банковской деятельности, но и, например, в информатике. Разумеется, в этой области знания речь ведётся не о действиях с денежными средствами, а об объединении группы логических операций.

Определение

Если же говорить о том, с чем сталкиваются клиенты банков на регулярной основе, то тут транзакции – абсолютно обыденное явление. Другое дело, что не все задумываются над тем, что они постоянно проделывают со своими деньгами, и как это называется.

Важно! Транзакция – перевод клиентом своих денег между какими-либо счетами. Сюда относятся не только безналичные операции, осуществляемые физическими и юридическими лицами, но и оплата разнообразных товаров и услуг.

Для более полного понимания сути явления необходимо рассмотреть сам процесс.

Как выглядит на практике?

В магазинах есть, как правило, так называемый POS-терминал – считывающее устройство, которое принадлежит банку-эквайеру. Он принимает заявку на реализацию перевода и переадресует её на первом этапе платёжной системе, а затем эмитенту используемой карты. При этом прекратить действие могут и платёжная система, и банковское учреждение.

Примечание 1. Эквайринг – приём к проведению оплаты банковских карт как средства осуществления платежей за товары, услуги и какие-либо работы. Занимается эквайрингом банк-эквайер – через установку и предоставление в пользование POS- и mPOS-терминалов, а также импринтеров.

Примечание 2. Банк-эмитент – организация, выпустившая и обслуживающая платёжную карту.

Если пластик, с которого его хозяин намеревается списать деньги, находится в стоп-листе, операция будет отклонена. При одобрении информация уходит к эмитенту платёжного инструмента, который или завершит транзакцию, или продолжит. Разумеется, при недостатке средств подразумеваемый клиентом результат также не возможен.

Итого. Транзакция успешно проходит, если платёжная система и банк-эмитент её одобрили. Когда операция завершена, она получает от кредитно-финансовой организации номер.

Виды и типы

Основное разделение на типы связано с технологией процесса. Итак, транзакции есть:

- Онлайн. Они проводятся в реальном времени и обязательно сопровождаются подтверждением платёжной операции.

- Оффлайн. Такие выполняются отложенным образом (рассмотрим ниже).

Есть ещё классификация по типу действия – это снятие денег, оплата и т.п.

Участники

Из тех сведений, что мы уже подали, можно выявить следующих участников любой транзакции:

- Банк-эквайер – принимающий платёж. Например, это та организация, что занимается обслуживанием магазинного POS-терминала, к которому покупатель прикладывает свою карточку.

- Банк-эмитент – выпустивший карту для своего клиента. Все платёжные инструменты принадлежат тем или иным кредитно-финансовым учреждениям.

- Платёжная система пластика. Она играет посредническую роль между двумя указанными выше участвующими сторонами.Это могут быть Visa, MasterCard или их российский аналог – МИР.

Конечно, условно можно также упомянуть самого картодержателя. Но он не является участником технического процесса, а лишь запускает его, когда обращается к сервисам продажи товаров и услуг, а также работ.

Порядок проведения

В более структурированнов виде алгоритм, по которому осуществляется транзакция, выглядит так:

- Клиент передаёт карту кассиру в магазине, вставляет её в приёмное устройство банкомата, прикладывает к POS-терминалу (или даже авторизуется в онлайн-банкинге).

- Устройство/система считывает доступные карточные данные. Если речь о взаимодействии с аппаратом, считывание происходит благодаря магнитной ленте или чипу банковского пластика.

- Информация зашифровывается и отправляется в банк-эквайер.

- Далее сведения уходят в центр обработки данных Visa или MasterCard, или другой платёжной системы. Они и отвечают за списание и перечисление денежных средств, а также за проверку карты на предмет мошеннических действий и отмену операции (при необходимости).

- Из ЦОД информация направляется учреждению-эмитенту. Он проводит последние проверочные мероприятия – по части баланса, корректного введения PIN-кода, суточных лимитов и т.д. Затем производит списание денег.

- Когда средства списаны, данные распространяются в обратном порядке – от эмитента в центр обработки, далее в банк-эквайер. Последняя инстанция передаёт клиенту информацию об успешном завершении операции на чеке.

Примечание 3. На конечном этапе транзакции (пункт №5 списка) может добавиться валютная конвертация, если перевод трансграничный. Часто при этом пользователи сталкиваются с проблемами недополучения всех денег и больших комиссионных сборов. Изначально клиент выплачивает полную сумму, а до пункта назначения она доходит не полностью. Обращать особенное внимание на это нужно при эксплуатации сервисов крупных международных торговых площадок. К примеру, в случае с AliExpress подобное заметно на этапе предварительного списания денег во время покупки и последующего изменения точного баланса, который после проверочных мероприятий сходится.

Теперь Вы знаете все перипетии одной платёжной операции. Это и есть транзакция.

Есть нюанс. Бывает, что банковские деньги ушли на счёт магазина, но на карте они были заблокированы – до того момента, когда эмитент получит документы от эквайера. В этом случае задержка может составить месяц.

Оффлайн-операция

Теперь опишем суть оффлайновой версии транзакции.

Тут осуществляется непосредственная проверка карточного баланса. Денежные средства блокируются сразу же. Обмен сведениями с банковским учреждением отсутствует, однако сама транзакция фиксируется считывающим аппаратом.

По прошествии дня или в иные установленные сроки данные с устройства отправляются в процессинг-центр банка, где завершается их обработка.

Суть в том, что изначально все действия происходят без коммуникации. Применяется такой способ, если нет возможности использовать прямую связь.

Что такое номер транзакции и где его посмотреть?

Итак, теперь, когда мы разобрались с явлением транзакции, достаточно подробно его рассмотрев в теории и на практических примерах, можно ответить на главный вопрос статьи, касающийся номера операции.

Ранее мы уже писали о том, что номер присваивается банком, и происходит это по завершении самой процедуры.

Важно! Номер транзакции – уникальное кодовое значение, включающее в себя цифровые символы. Иногда могут быть включены буквы – в зависимости от того, какой банк участвует в процессе.

Примечание 4. В Сбербанке Онлайн в чеке можно увидеть надпись “идентификатор операции” – это одно из названий нужного нам явления. Также встречаются термины “идентификатор платежа” и “уникальный номер платежа”.

Как проверить идентификатор банковской операции? Где можно посмотреть данные? Варианты:

- в квитанции – выдаётся на кассе в магазине после оплаты товаров и/или услуг;

- в чеке – выдаётся банкоматом после завершения всех нужных картодержателю действий;

- через личный кабинет онлайн-банкинга – также по завершении операции (на экран выводится электронная версия квитанции).

Номерное значение присваивается как эмитентом, так и эквайером. Таким образом обеспечивается двусторонность процесса и исключаются какие-либо ошибки

Как проверяют статус операции по номеру?

Процесс проверки транзакции проводится на основании присвоенного ей номера.

Когда это актуально? Если клиент оплатил товар/услугу, но деньги не дошли до получателя. Тогда нужно прийти в отделение банка-эмитента эксплуатируемой карты и обратиться к сотруднику организации. Порядок действий прост:

- посетитель называет номер транзакции;

- специалист использует данные и определяет, по какой причине денежные средства не достигли конечного пункта.

Как видим, от самого клиента требуется совершить минимум действий. Времени это не занимает много. Единственное неудобство – то, что приходится идти/ехать в офис. Однако всё то же самое можно проделать, позвонив в клиентскую техподдержку.

Причины отклонения операции

В первой половине статьи упоминались обстоятельства отклонения операции. Может быть наложен запрет на исполнение платёжных действий. Делает это или банковская организация, являющаяся эмитентом использованной при оплате карты, или платёжная система.

Какие есть причины для запрета на проведение платежа? Рассмотрим наиболее распространённые.

Недостаток денег

Отсутствие достаточной денежной суммы на счёте покупателя – довольно очевидная ситуация. Клиент может:

- неправильно рассчитать стоимость приобретаемых товара/услуги и неверно соотнести цену с остатком по карте;

- не уследить за своими тратами и предполагать наличие большей суммы в своём распоряжении, чем та, что есть на самом деле;

- не учесть размер комиссионного сбора.

Конечно, этот вопрос – сугубо в поле ответственности обывателя. Нужно своевременно мониторить баланс и контролировать передвижение своих финансов.

Попадание карты в стоп-лист

Это может произойти по инициативе платёжной системы. Основаниями для такой санкции обычно служат подозрение в нелегальной деятельности картодержателя, а также предполагаемое мошенничество, жертвой которого стал хозяин пластика.

Неправильный PIN-код

Некорректное введение PIN-кода – тоже типичная ситуация, которая ещё и может усугубиться повторным ошибочным действием. Как правило, после трёх подряд неудачных попыток уже не просто транзакция отменяется, а блокируется сама карточка.

Истекший срок работы карты

Завершившийся период действия платёжного инструмента встречается не реже, чем другие обстоятельства, в контексте проблем с проведением оплаты.

Часто обыватель забывает о дате завершения работоспособности своего пластика. Обычно карта активна на протяжении трёх лет, и прозевать момент заблаговременной замены продукта очень просто.

Напоминаем, что посмотреть месяц и год рабочего периода можно на лицевой стороне пластика.

Лимиты

Здесь речь идёт об ограничениях для международных операций. Не все банковские продукты могут быть использованы и на территории родного государства, и за рубежом. Многие карты предназначены только для внутреннего применения.

Ошибки в реквизитах

Люди регулярно допускают неточности при указании разных реквизитных данных – будь то счёт или карта получателя, свои данные и т.д.

Техническая проблема

Сбой не является такой уж редкостью в сфере банковских операций. Обычно он связан с нарушением связи или с ошибкой в работе системы.

Итог

Шесть причины из семи так или иначе связаны с ответственностью хозяина карточки. Невнимательность, забывчивость, неправомерные действия или пренебрежение правилами безопасной эксплуатации платёжного инструмента в большинстве случаев и приводят к блокированию транзакции.

Важно! При наличии номера транзакции можно сделать отмену платежа. Это актуально, например, в ситуациях, при которых мошенники получают доступ к карте.

Теперь Вы знаете, как используется уникальный платёжный идентификатор, кто и что имеет отношение к процессу, и через какие этапы проходит транзакция.

Заключение

Идентификатор платежа относится к разряду важных, хотя и не слишком часто нужных данных. Он нужен в ситуации, когда получателю вовремя не пришли отправленные ранее денежные средства.

Чтобы не столкнуться неожиданно с непонятным термином, хорошо время от времени пополнять свой словарный запас по теме банкинга – это не критичное знание, но оно может помочь разобраться с рядом затруднений.

Мой мир

Вконтакте

Одноклассники

Что такое номер транзакции

В настоящее время все из нас сталкиваются с некоторыми терминами, значение которых непонятно. Но, тем не менее, без обладания знаниями понять суть происходящего практически невозможно. К тому же основные трудности подстерегают нас когда речь идет о банковской терминологии, поэтому именно на ней и стоит остановиться. Одним из наиболее применяемых является банковский термин транзакция. Попробуем объяснить, что это такое простыми словами

Определение термина

Для начала нужно понять, что такое банковская транзакция. Кстати, этот термин применяется не только в банковской сфере, но и в информатике, правда, там речь идет не о денежных переводах, а об объединение группы логических операции. Впрочем, данный термин приходится слышать непосредственно при осуществлении денежных переводов.

Обратите внимание, что транзакция – это перевод денежных средств с одного счета на другой, к данному определению относится как безналичные переводы между счетами физических и юридических лиц, так и оплата товаров и услуг.

Чтобы максимально точно усвоить значение данного понятия стоит рассмотреть, как происходит транзакция. При оплате товаров в магазинах, где установлен POS-терминал, то есть считывающее устройство, принадлежащее банку эквайеру, принимает заявку на осуществление перевода и передает ее сначала платежной системе, затем банку-эмитенту пластиковой карты. Остановить операцию может как платежная система, так и банк эмитент пластиковой карты.

Например, если карта, с которой ее владелец пытается списать средства, числится в стоп-листе, эта операция отклоняется, если операция была одобрена, то дальше информация переходит в банк-эмитент карты, который также может остановить операцию или разрешить. Если средств для совершения операции недостаточно, значит, в ней будет отказано. Итак, если банк-эмитент и платежная система одобрили операцию, то она будет успешно завершена. После того как транзакция будет завершена, ей присваивается банком-эмитентом карты определенный номер.

Что такое номер транзакции и где его искать

Итак, что такое номер транзакции? Это уникальный код, состоящий из сочетания букв и цифр. Например, у Сбербанка номер транзакции состоит из 12 цифр и 4 латинских букв, найти номер транзакции можно в чеке, который вы получили на кассе при оплате товаров и услуг пластиковой картой. Правда, в некоторых случаях, данный номер может называться по-другому в чеке:

- идентификатор платежа;

- уникальный номер платежа.

Проверка платежа осуществляется по номеру транзакции, который вы найдете в своем чеке. Особенно это актуально тогда, когда вы, например, оплатили какую-либо услугу, а получатель не получил ваше отправление. Значит, вы можете проверить платеж по номеру транзакции, для этого нужно прийти в банк-эмитент вашей пластиковый карты, назвать сотруднику банка номер транзакции, чтобы узнать, по какой причине денежные средства не поступили на счет получателя.

По каким причинам операция отклоняется

Нельзя исключать той возможности, что банк может отклонить операцию и запретить оплату. Как говорилось выше, что такие полномочия доступны мировой платежной системе и банку-эмитенту. Причин для отклонения может быть несколько:

- на банковском счете клиента отсутствует необходимая сумма денежных средств;

- мировая платежная система может внести карту стоп-лист, например, при подозрении в незаконной деятельности и ее владельца;

- клиент при оплате картой ввел неверный ПИН-код;

- срок действия карты завершен;

- причина отказа от платежа – технический сбой в работе связи.

Обратите внимание, что знаю номер транзакции можно отменить платеж, например, в том случае, если вашей картой воспользовались третьи лица в результате мошеннических действий.

Таким образом, номер транзакции в чеке – это уникальный идентификатор вашего платежа, который может быть необходим в том случае, если получатель не получил денежные средства своевременно. Кстати, после того как вы оплачиваете картой товар в магазине, магазин не получает средства сразу, сначала он должен сдать отчетные документы в банк-эквайер, и только через 30 дней денежные средства поступят на его расчетный счет в банке.

Как проверить платеж по номеру транзакции

Почему в истории операций Сбербанк Онлайн отображаются не все платежи

Иногда получается, что в истории операций Сбербанк Онлайн отображаются не все платежи, однако выполненные перемещения средств не могут просто так исчезнуть или стереться, чтобы узнать данные о своих пополнениях:

- нужно нажать на номер конкретной карты, именно на номер, так как он является кнопкой;

- после переустановки приложения проверить, что не произошел сбой;

- если ничего не помогает и данные по-прежнему не отображаются, следует заказать выписку в банке и сообщить об этом в службу поддержки;

- следует учесть, что информация удалится по закрытым счетам и автоплатежам;

- кроме этого, если в разделе о платежных действиях задан период отображения информации, то нужно помнить, что по его истечении данные автоматически убираются;

- кроме того последние действия, например, за последние сутки не отображаются в онлайн-режиме в тот же день, чтобы о них узнать следует звонить или лично обращаться в банк.

При этом следует помнить, что очистить раздел со сведениями об активности пользователя невозможно, так как ее сохранность является обеспечением быстрого обнаружения действий злоумышленников. Удалить можно только постоянные платежные бланки, сохраненные пользователем.

История переводов широко применяется клиентами Сбербанка, особенно если держатель карты постоянно пользуется онлайн-ресурсом, например, работает посредством интернета. Этот раздел хранит все действия пользователя, пополнение карты, списание, выводы, различные финансовые операции по оплатам расходов, так что пользоваться им и продуктивно управлять следует всем клиентам банка.

Проверка сетью

В случае с криптовалютами проверка транзакции происходит при помощи других участников сети – поэтому система контролирует и регулирует себя в определенной степени.

изображение кликабельно

В зависимости от валюты*, для проверки действительности транзакции используются разные консенсусные модели

В принципе, важно только, чтобы большинство участников классифицировали транзакцию как действительную. Таким образом, недействительные транзакции могут быть отклонены и удалены

*Например, у Bitcoin проверка транзакций осуществляется майнерами при помощи Асиков, такой тип проверки называется . Также есть проверка транзакций без оборудования: Асиков, или видеокарт, такой тип консенсуса называется .

Что такое номер транзакции и где его посмотреть?

Итак, теперь, когда мы разобрались с явлением транзакции, достаточно подробно его рассмотрев в теории и на практических примерах, можно ответить на главный вопрос статьи, касающийся номера операции.

Ранее мы уже писали о том, что номер присваивается банком, и происходит это по завершении самой процедуры.

Важно! Номер транзакции – уникальное кодовое значение, включающее в себя цифровые символы. Иногда могут быть включены буквы – в зависимости от того, какой банк участвует в процессе

Примечание 4. В Сбербанке Онлайн в чеке можно увидеть надпись “идентификатор операции” – это одно из названий нужного нам явления. Также встречаются термины “идентификатор платежа” и “уникальный номер платежа”.

Как проверить идентификатор банковской операции? Где можно посмотреть данные? Варианты:

- в квитанции – выдаётся на кассе в магазине после оплаты товаров и/или услуг;

- в чеке – выдаётся банкоматом после завершения всех нужных картодержателю действий;

- через личный кабинет онлайн-банкинга – также по завершении операции (на экран выводится электронная версия квитанции).

Номерное значение присваивается как эмитентом, так и эквайером. Таким образом обеспечивается двусторонность процесса и исключаются какие-либо ошибки

По каким причинам банковская транзакция может быть отклонена?

Успешно проведённые транзакции получают уникальный номер в системе банка-эмитента и банка-эквайера, сохраняющийся в мобильном приложении или личном кабинете клиента. Номер транзакции помогает клиентам оформить возврат или подать претензию при возникновении проблем с платежами, также реквизит используют банки для начисления бонусных баллов. При обработке платежей юридических лиц номера транзакций используются государственными надзорными органами для к

c # — Как сгенерировать номер транзакции?

Переполнение стека

- Около

Продукты

- Для команд

Переполнение стека

Общественные вопросы и ответыПереполнение стека для команд

Где разработчики и технологи делятся частными знаниями с коллегамиВакансии

Программирование и связанные с ним технические возможности карьерного ростаТалант

Нанимайте технических специалистов и создавайте свой бренд работодателяРеклама

Обратитесь к разработчикам и технологам со всего мира- О компании

Загрузка…

- Авторизоваться

зарегистрироваться текущее сообщество

.

Что такое идентификатор транзакции? — Глоссарий Икаджо

Идентификатор транзакции — это специальный набор чисел, который определяет каждую транзакцию. С его помощью сотрудники банка могут идентифицировать покупку, совершенную клиентом. Идентификатор транзакции всегда уникален, что означает отсутствие одинаковых идентификаторов транзакций. Этот ключ транзакции обычно генерируется после того, как система определяет его как успешный. Обычно ключ состоит из цифр и букв (12-18-значный код).

Если клиент хочет найти конкретный платеж, необходим идентификатор транзакции. Идентификатор также важен, если клиент намерен потребовать возмещения. Этот идентификатор можно найти в правом верхнем углу. Его также можно использовать для аутентификации держателя карты перед сообщением данных о платежах конкретного клиента.

Вот несколько примеров:

Не могли бы вы указать идентификатор транзакции, чтобы мы могли проверить ситуацию с оплатой?

Я сначала должен найти идентификатор транзакции, чтобы получить возмещение.

Как получить идентификатор транзакции для платежа?

Каждая служба имеет уникальную CRM-систему. В результате все идентификаторы транзакций отображаются по-разному. Чтобы узнать идентификатор транзакции, введите часто задаваемые вопросы о своем сервисе или свяжитесь со службой поддержки. Вот примеры самых популярных сервисов, где клиенты ищут свои идентификаторы транзакций:

Идентификатор транзакции PayPal

Чтобы найти идентификатор транзакции PayPal, войдите в свою учетную запись PayPal. Затем войдите на страницу «Действия».Там вы найдете список транзакций, которые вы совершили со своей учетной записью. Откройте транзакцию по вашему выбору и выберите поле «Идентификатор транзакции». Это выглядит так:

Идентификатор транзакции Биткойн

Как и любой перевод по кредитной карте, каждая биткойн-транзакция имеет свой собственный идентификатор транзакции, также известный как хэш. Выглядит как уникальный набор букв и цифр. Чтобы узнать идентификатор транзакции с биткойнами, выполните следующие действия:

- Войдите в blockchain.info.Веб-сайт позволяет просматривать и искать все криптовалютные платежи, сделанные на блокчейне.

- В области «Поиск» распечатайте крипто-адрес, на который вы производили платеж.

- Затем нажмите «поиск». Все криптовалютные транзакции, связанные с этим адресом, будут перечислены вниз, от самых новых до самых старых.

- Самый быстрый способ найти вашу конкретную транзакцию — использовать сочетание клавиш Command + F (macOS) или Control + F (Windows).

- После того, как вы нашли свою транзакцию с биткойнами, идентификатор транзакции отображается в виде длинного набора букв и цифр.Он отображается в поле «Хеш» над суммой транзакции.

.

транзакционных ответов — PayPal Developer

Быстрые ссылки для этого раздела:

Когда транзакция завершается, сервер Payflow возвращает строку ответа, состоящую из пар имя-значение.

Ниже приводится пример строки ответа:

РЕЗУЛЬТАТ = 0 & PNREF = EFHP0D426A53 & RESPMSG = APPROVED & AUTHCODE = 25TEST & AVSADDR = Y & AVSZIP = N & CVV2MATCH = Y

Ответы на транзакции по кредитной карте

В таблице ниже описаны значения, которые могут быть возвращены в строках ответа.

| Поле | Описание |

|---|---|

PNREF | |

PPREF | PayPal идентификатор транзакции платежа; возвращенный процессором PayPal. Длина символа и ограничения: строка из 17 символов |

РЕЗУЛЬТАТ | Результат попытки транзакции. RESULT = 0 означает, что транзакция была одобрена.

Примечание: Процессор PayPal может также вернуть предупреждающее сообщение в строке |

CVV2MATCH | Результат проверки кода безопасности карты (CVV2). Банк-эмитент может отклонить транзакцию, если есть несоответствие.В других случаях транзакция может быть одобрена, несмотря на несоответствие. Y = Соответствие N = Нет совпадения X = Одно из следующего: (Не обработано, Служба не поддерживается, Недоступно, Нет ответа или переданы недопустимые данные). Длина символа и ограничения: 1 буквенный символ ( Y , N , X или нет ответа) |