Как меньше платить процентов по кредиту: Как не платить проценты по кредиту и быстрее погасить кредит

Как снизить ежемесячный платёж по кредиту

Если банк одобрил вам бизнес-кредит, это не повод расслабляться. Какими бы выгодными ни были условия, их можно улучшить, например, уменьшить размер ежемесячного платежа. Для этого необходимо следить за изменениями на рынке, которые, возможно, происходят прямо сейчас. На что стоит обращать внимание и что поможет сделать условия кредита выгоднее, расскажем в статье.

Рефинансирование

Это сложное слово означает новый кредит, который можно потратить только на погашение существующего долга.

Когда

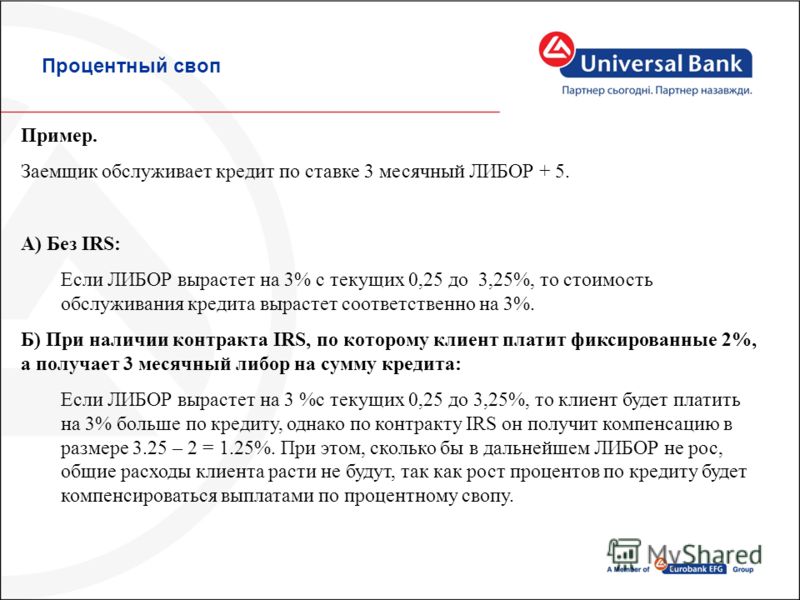

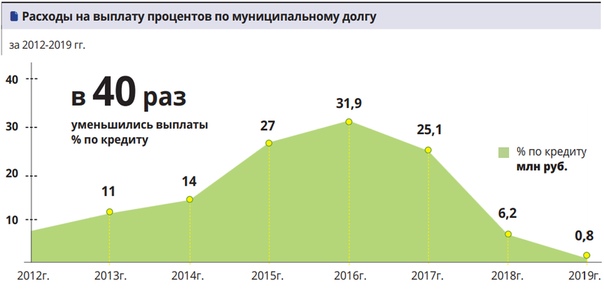

Чтобы выбрать лучший момент для рефинансирования, необходимо следить за экономическими изменениями в стране, в частности, за ключевой ставкой. Она устанавливается Центральным банком и влияет на стоимость кредита, то есть на размер процентов, которые вы платите за использование денег банка. Когда ключевая ставка снижается, падает и стоимость кредитов.

Как это работает

В такие моменты рефинансирование выгодно. После погашения уже имеющегося долга новый кредит нужно будет возвращать по меньшей процентной ставке, и ежемесячный платёж по кредиту уменьшится.

После погашения уже имеющегося долга новый кредит нужно будет возвращать по меньшей процентной ставке, и ежемесячный платёж по кредиту уменьшится.

Ключевая ставка постепенно снижается уже несколько лет. В конце 2018 года она равнялась 7,75%, а в декабре 2019 года опустилась до 6,25%. Это значит, что кредиты, полученные год назад, сейчас можно рефинансировать на более выгодных условиях.

Ещё один плюс рефинансирования – в некоторых банках новый кредит можно получить без обеспечения. Имущество, которое находится в залоге, освободится, и вы сможете распоряжаться им по своему усмотрению, например, продать.

Как получить

Чтобы оформить рефинансирование, потребуется такая же процедура, как и при получении кредита. Нужно быть готовым заново проходить проверку, предоставлять документы о своей компании и подписывать кредитный договор. В зависимости от банка получение денег может занять от пары дней до нескольких месяцев.

Перед тем, как подавать заявку на рефинансирование, необходимо уточнить, сколько дней рассматривается заявление о погашении имеющегося кредита. Если не уложиться в этот срок, долг не получится закрыть в ближайший платёж, и нужно будет ждать следующего месяца. За это время придётся платить двойные проценты: и за новый, и за старый кредит.

Если не уложиться в этот срок, долг не получится закрыть в ближайший платёж, и нужно будет ждать следующего месяца. За это время придётся платить двойные проценты: и за новый, и за старый кредит.

Досрочное погашение

В этом случае условия кредита остаются прежними, а размер ежемесячного платежа уменьшается за счёт того, что вы досрочно оплачиваете часть основного долга.

Когда

О таком способе стоит задуматься, когда у компании появляется дополнительный доход. Например, если спрос на ваш продукт зависит от сезона, как у продавцов новогодних аксессуаров или зимних атрибутов для машин. Если повышенную прибыль от «жаркого» периода потратить на досрочное погашение кредита, платёж станет меньше в течение остальной части года, когда доходы снижаются.

Как это работает

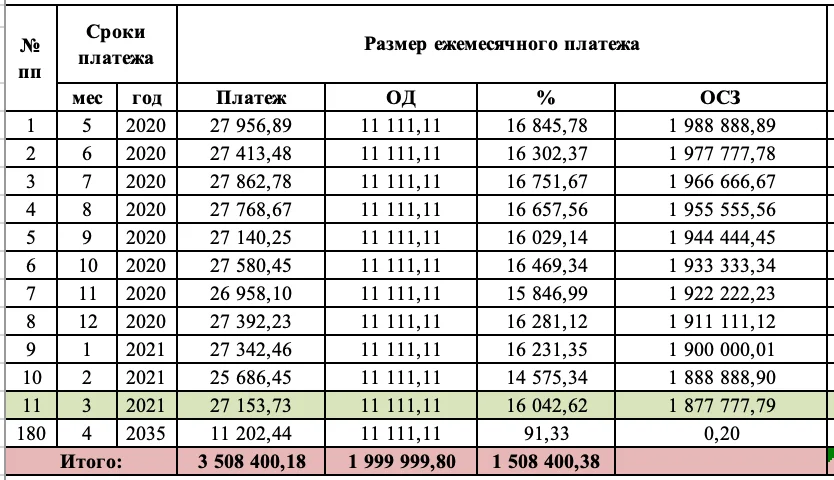

Проценты по кредиту начисляются на остаток основного долга. Чем он меньше, тем меньше и сами проценты.

Для досрочного погашения кредита необходимо выбрать правильное время.

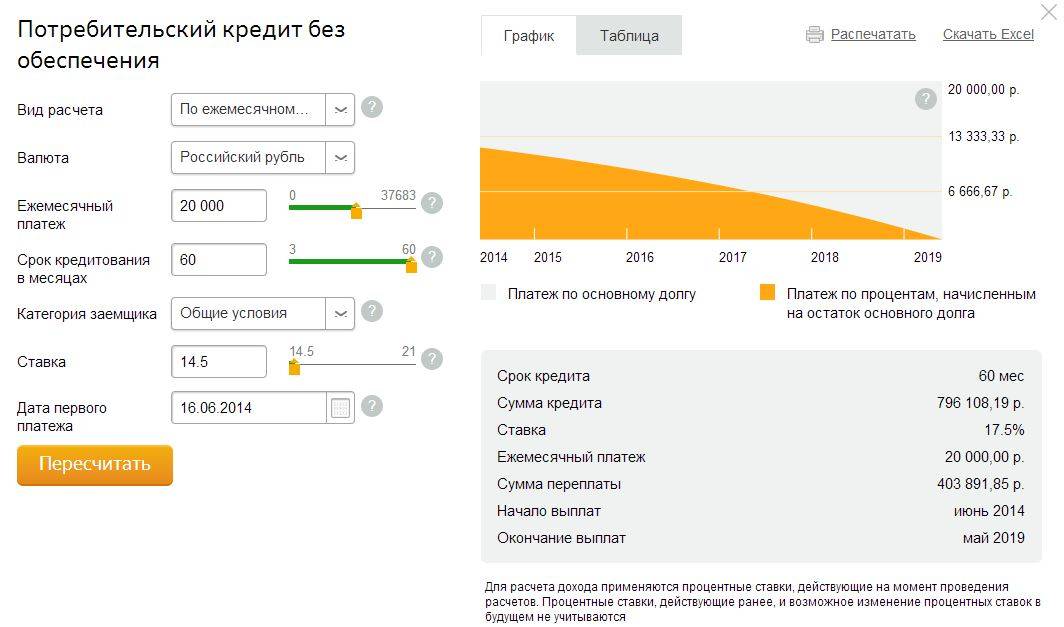

- Если вы ежемесячно погашаете кредит в одинаковом размере (аннуитетные платежи) – это стоит делать в первой половине срока.

- Если сумма основного долга разбита на равные части, и ежемесячный платёж постепенно уменьшается (дифференцированные платежи) – в любой момент.

Как получить

Порядок досрочного погашения части кредита прописывается в договоре с банком. Обычно необходимо составить заявление за определённое время до даты очередного списания средств и вовремя положить достаточную сумму на счёт. Если у вас есть личный кабинет в интернет-банке или мобильное приложение, сделать это можно онлайн без посещения банка.

Изменение условий договора

Этот процесс технически самый простой, но при этом самый маловероятный. Банк по обращению заёмщика меняет условия кредита и снижает процентную ставку.

Когда

Такой способ может сработать тогда же, когда и рефинансирование, – при уменьшении ключевой ставки. В этот момент банки (в том числе и ваш) начнут снижать проценты по кредитам.

В этот момент банки (в том числе и ваш) начнут снижать проценты по кредитам.

Как это работает

Чтобы клиент не ушёл, когда конкуренты предлагают более выгодные условия, банк может пойти вам навстречу и изменить условия договора. Но это его право, а не обязанность.

Некоторые юридически подкованные заёмщики пытаются доказать, что снижение ключевой ставки – это существенное изменения обстоятельств, которое даёт им право по закону требовать новых условий кредитного договора. Они ссылаются на статью 451 Гражданского кодекса, но если дело доходит до суда, спор решается в пользу банка.

Как получить

Необходимо направить в банк письменное обращение. Исход будет зависеть от внутренней политики кредитной организации и от ваших аргументов. Например, можно перечислить конкретные предложения других банков. При отказе снизить процентную ставку всегда остаётся возможность рефинансировать кредит.

Держать руку на пульсе событий полезно любому предпринимателю. Тогда получится обернуть в свою пользу и то, что происходит в стране, и изменение условий кредитования в других банках. И не упустить возможности для развития своего бизнеса.

Тогда получится обернуть в свою пользу и то, что происходит в стране, и изменение условий кредитования в других банках. И не упустить возможности для развития своего бизнеса.

Как правильно погасить кредит досрочно – что необходимо знать

Содержание статьи:

Погашение кредита досрочно – возможно ли?

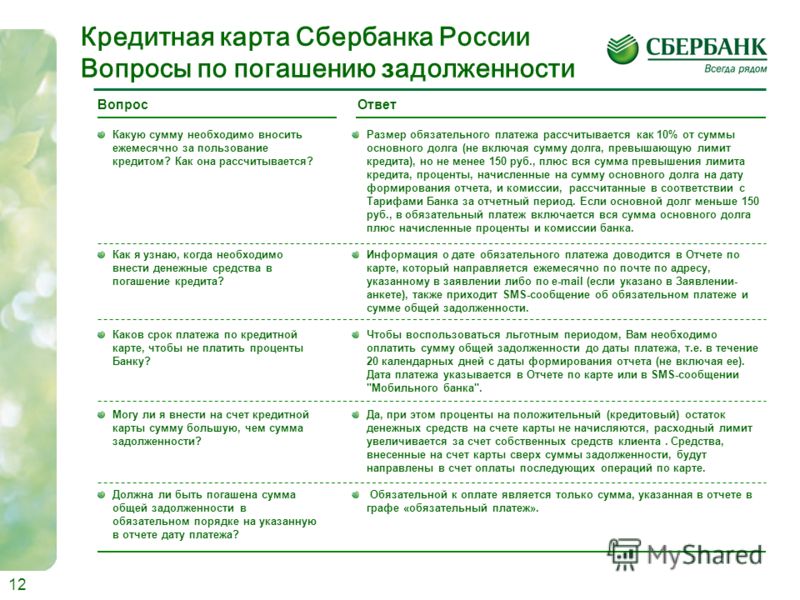

По закону банк не вправе препятствовать клиенту вернуть долг раньше установленного договором срока. При этом заемщик обязан письменно уведомить финансовое учреждение о желании заранее расплатиться по кредиту. Срок подачи заявления зависит от условий каждого банка, в среднем – за один месяц.

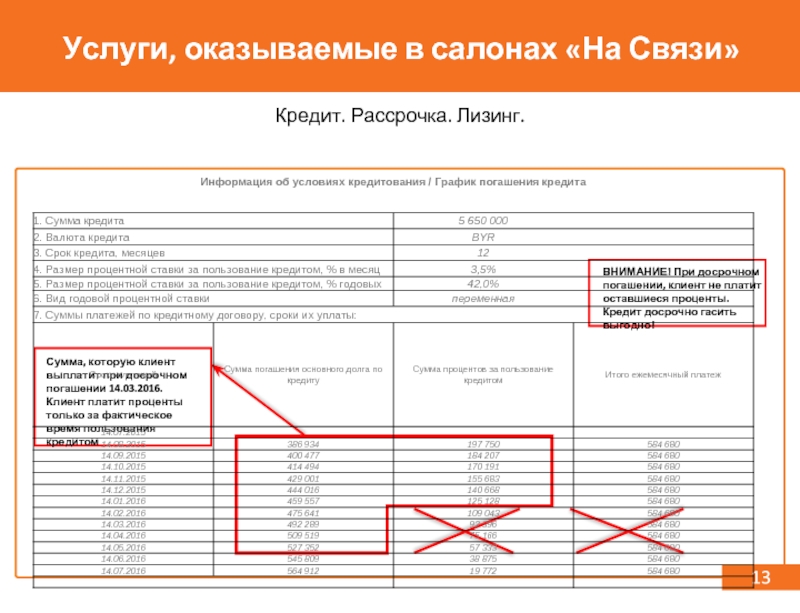

Досрочное погашение кредита возможно частично или полностью. Денежные средства сверх установленного ежемесячного платежа уменьшают сумму переплат, но при этом следует учитывать ряд нюансов. Проценты, начисляемые банком, пересчитываются только на остаток выплат по долгу. Поэтому важно предупреждать финансовое учреждение о желании погасить кредит досрочно, чтобы платежи были скорректированы.

Заем состоит из следующих частей: основной долг, проценты по ссуде, пени по просроченным взносам, страховые сборы. Сначала клиент выплачивает сумму за использование кредита и штрафы, если они были начислены. Последним гасится основной долг.

Выгодно ли досрочно выплатить заем?

Если клиент заранее закрывает кредит, банк теряет деньги по процентам. Такие действия не выгодны для финансовых учреждений. А заемщик, наоборот, может сократить срок долгового обязательства, уменьшить кредитную нагрузку и сэкономить на переплатах.

Прежде чем принимать решение о досрочном погашении долга, следует оценить свои финансовые возможности. Обратитесь к специалисту банка, чтобы правильно подобрать оптимальный вариант сотрудничества и избежать нежелательных последствий.

Что необходимо знать о раннем погашении долга?

Досрочная выплата кредита заключается во внесении всех денежных средств в рамках одного договора. По действующему законодательству заемщик имеет право закрыть долг уже после первого месяца, если такое условие предусмотрено в соглашении. Привилегия касается только потребительских займов и не распространяется на кредиты для бизнеса.

Привилегия касается только потребительских займов и не распространяется на кредиты для бизнеса.

После внесения платежа клиенту необходимо взять выписку из банка, где указано, что сумма задолженности была возмещена в полном объеме и претензий нет. При возникновении спорных ситуаций этот документ является гарантией погашения кредита. После возврата займа следует проверить, сняты ли обременения на заложенное недвижимое имущество.

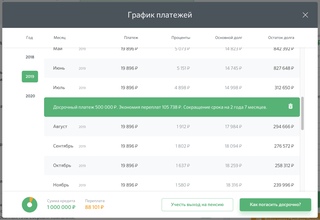

Как правильно выплатить кредиты досрочно?

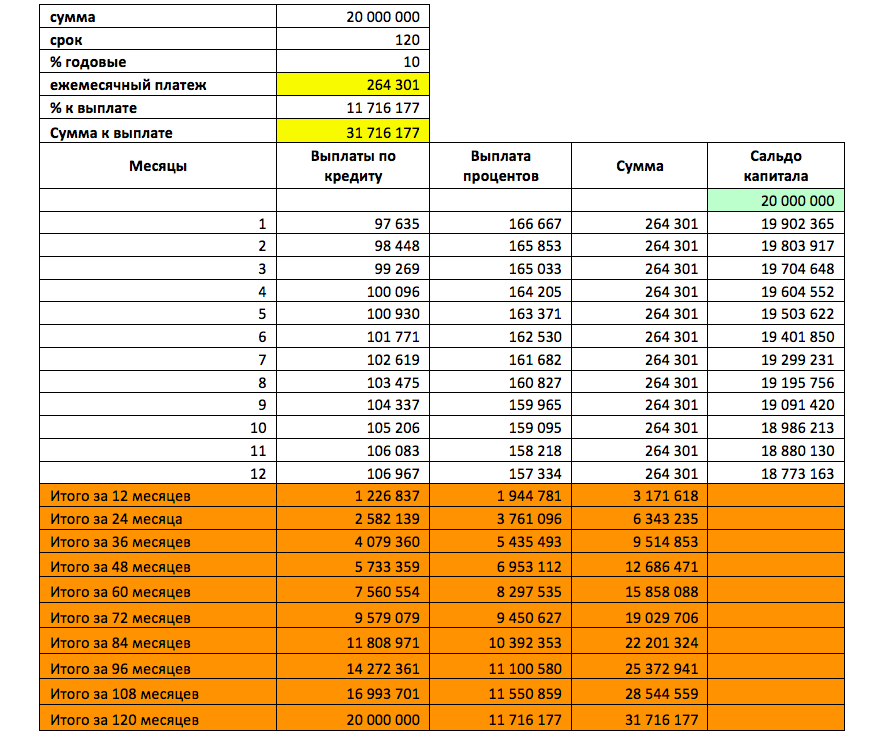

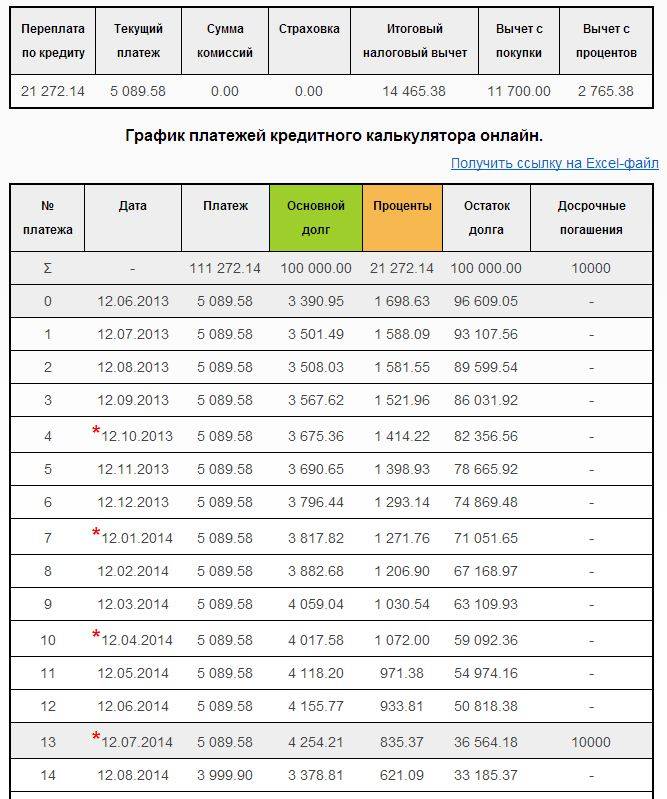

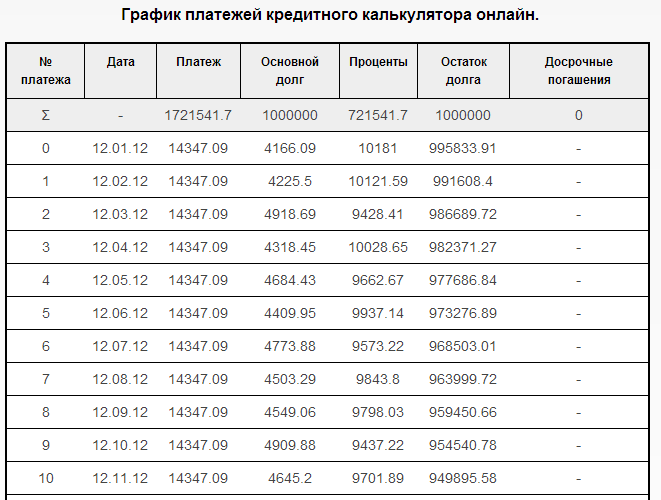

Чем раньше начать погашать долг по обязательству перед банком, тем больше будет экономия. Чтобы узнать, какая сумма денег идет на оплату процентов и основной ссуды, стоит ознакомиться с графиком платежей, который клиент получает на руки вместе с договором, или в мобильном приложении.

При закрытии долга раньше установленного срока необходимо выполнить следующие действия:

- Направить в банк уведомление в свободной форме, где указана сумма и срок досрочного погашения. Сделать это можно при личном посещении офиса или удаленно, если кредитное учреждение предоставляет такую возможность.

- Выбрать тип погашения – с уменьшением размера платежа или срока кредитования. При внесении полной суммы долга предварительно уточните его размер у менеджера банка.

- Внести деньги на счет. Рекомендуется досрочно гасить кредит в те числа, которые банк установил для каждого клиента.

- Сотрудник финансового учреждения должен в течение 5 рабочих дней провести перерасчет ссуды. Результаты сообщаются клиенту в SMS-сообщении, по телефону или электронной почте.

Чтобы при закрытии кредита в банке не были начислены штрафы, необходимо тщательно изучить договор сотрудничества. Следует внимательно проверить условия по досрочным выплатам займа, которые устанавливаются каждым финансовым учреждением. Поэтому для того, чтобы правильно провести процедуру и не испортить свою кредитную историю, уточняйте детали сделки заранее. Например, в Локо-Банке при оформлении потребительского займа наличными не начисляются комиссии за досрочное погашение долга, что позволяет сократить переплату.

При полной выплате долга клиент запрашивает выписку в банке, подтверждающую, что заем погашен и отсутствуют претензии. Также требуется написать заявление о закрытии счета. Для завершения договора со страховой компанией потребуется справка о выплате долга перед банком и отказ от продления услуг.

Если вы решили досрочно полностью или частично погасить кредит — рассчитайте выгоду, воспользовавшись специальным калькулятором. При возникновении вопросов обращайтесь к специалистам обслуживающего банка. Взвешенный и обдуманный подход поможет сэкономить время и сократить переплаты.

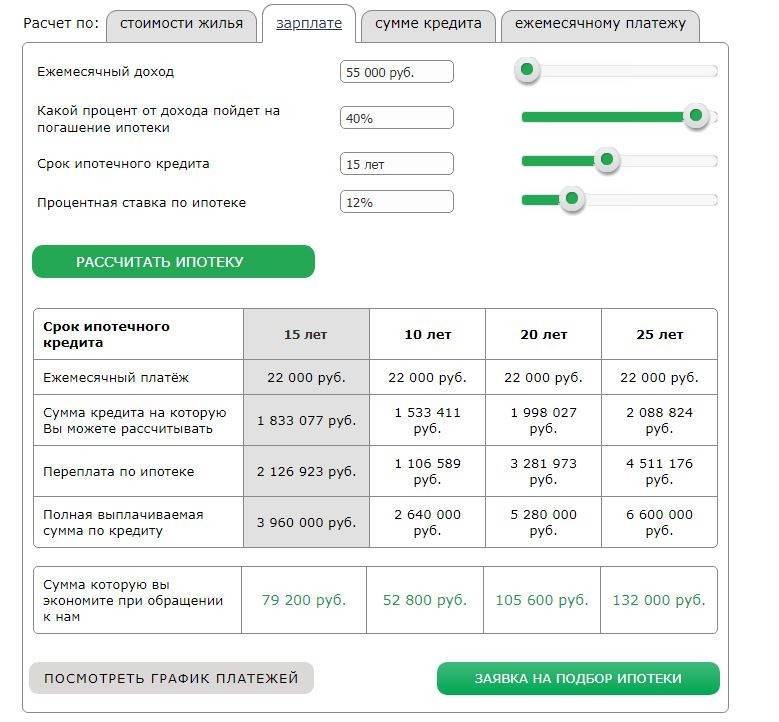

Как правильно платить ипотеку

Для многих ипотечный кредит — единственный способ купить жильё. Вместе с радостью от новоселья достаётся и груз финансовой ответственности. Рассказываем, как расплатиться по долгам как можно быстрее, а переплатить банку как можно меньше.

1. Примерка

Проведите небольшой опыт: два-три месяца поживите, откладывая сумму равную ежемесячному платежу. Посмотрите, как вы справляетесь с дополнительной финансовой нагрузкой, насколько вам приходится экономить, комфортен ли размер платежа.

Посмотрите, как вы справляетесь с дополнительной финансовой нагрузкой, насколько вам приходится экономить, комфортен ли размер платежа.

Если вы сейчас вынуждены снимать квартиру, то будущий ежемесячный платеж по ипотеке будет примерно таким же или чуть больше. И у вас уже есть понимание какую часть семейного бюджета он занимает.

2. Детали

Внимательно читайте договор: банк должен позволять вам регулярно вносить платежи для частичного досрочного погашения и не брать за это процент. Узнайте заранее у консультанта в банке, можно ли досрочно гасить ипотеку без похода в отделение и оформления бумажного заявления. Часто это можно делать через онлайн-банк или приложение на смартфоне.

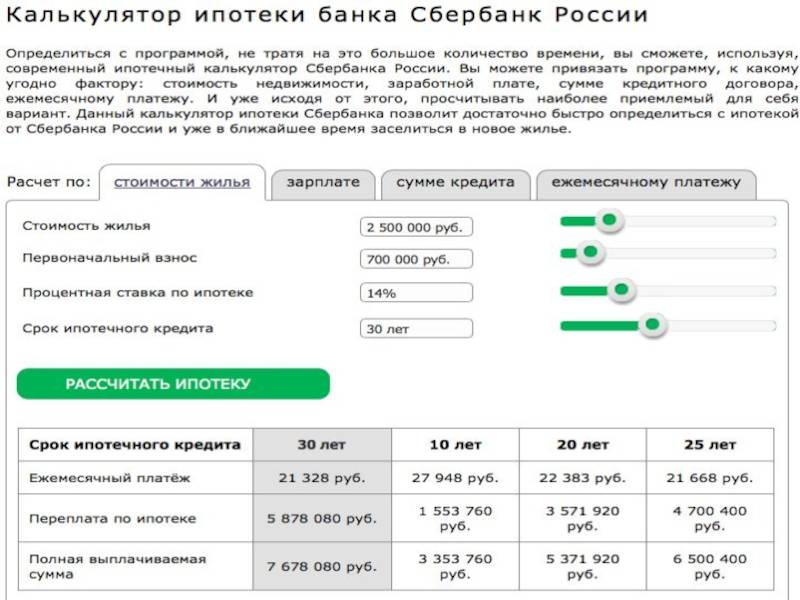

Постарайтесь тщательно изучить рынок ипотечных предложений. Даже десятые доли процентной ставки сказываются на размере переплаты. Поэтому не стоит забывать о специальных и льготных программах для зарплатных клиентов или для семей с детьми (от 4,5 до 6% годовых).

3. Большой первоначальный взнос

Чем меньше сумма кредита, тем быстрее вы отдадите долг банку, и тем меньше будет переплата. Для заёмщика, рассчитывающего на быстрое погашение, больше подойдет вариант с первоначальным взносом от 20% (а если получится, то больше). Клиентам с большим первоначальным взносом банки нередко дают более выгодные кредиты.

4. Рефинансирование

Уменьшить финансовую нагрузку может рефинансирование ранее взятой ипотеки. Это та же ипотека, но под более низкий процент. Например, если вы оформили ипотеку по ставке 12%, то рефинансировать её можно под 8–9%. Освободившиеся средства можно направить на досрочное погашение кредита.

Оформить рефинансирование можно в том же банке или выбрать другой, с наиболее выгодными для вас условиями. Но рефинансирование потребует затрат времени и денег. Реальную выгоду от этой процедуры вы ощутите, если вам предстоит платить ипотеку ещё как минимум пять лет.

5. Сокращение срока ипотеки

Наиболее эффективный способ уменьшить переплату по процентам — досрочные платежи на сокращение срока ипотеки. Рассчитайте платёж так, чтобы каждый месяц вы могли вносить немного больше. Хотя бы на 3 000–5 000 ₽. Каждый раз этот скромный досрочный платёж нужно направлять на уменьшение срока кредита. Покрывая наперёд платежи, которые идут в тело кредита, вы заставляете «сгорать» проценты по переплате. Этот способ работает, пока в ежемесячном платеже часть, идущая на покрытие тела кредита, и часть в погашение процентов не станут равны друг другу.

Например, вы купили в ипотеку «однушку» в ЖК «Москва Град» за 2,78 млн ₽.

Первоначальный взнос — 20% (556 000 ₽).

Ставка — 6,5% на 20 лет.

Сумма, которую вы берёте в долг у банка — 2 224 000 ₽.

Сумма, которую вы выплачиваете по итогу банку — 3 972 413 ₽ (из них на погашение процентов — 1 748 413 ₽).

Ежемесячный платёж — 16 552 ₽.

Если вы ежемесячно вносите дополнительно 5 000 ₽ на сокращение срока ипотеки, то срок ипотеки уменьшится с 20 до 13 лет. Выгода составит почти 715 000 ₽. Дальше можно продолжать платить без досрочных платежей или вкладывать деньги в уменьшение размера ежемесячных выплат. Это еще сократит сумму переплаты и срок кредита.

6. Сокращение ежемесячного платежа

Второй способ упростить выплату ипотеки — сокращать размер ежемесячного платежа. Например, для вас комфортен платёж в 16 000 ₽. У вас есть возможность раз в какой-то период делать досрочные платежи по 30–50 тыс. ₽ и больше (например, маткапитал). Вы вносите эту сумму и снижаете платёж, условно, до 12 000 ₽. Но если вы продолжите каждый месяц платить 15 000 ₽, а сумму, превышающую необходимый платёж, вносить как досрочный, то платёж будет становиться всё ниже. Ипотека будет выплачиваться быстрее.

Психологически такой способ гораздо комфортнее и эффективнее, чем откладывать деньги, чтобы внести их одной большой суммой. Когда вы берёте ипотеку, вы даёте банку обещание: «Каждый месяц, что бы ни случилось, я буду вам платить по 16 000 ₽». Но жизнь подбрасывает вызовы: больничный, самоизоляция, смена работы, непредвиденные траты. Уменьшая платёж и снижая ежемесячную долговую нагрузку, вы сможете безболезненно пережить трудные времена и, если ситуация будет безвыходной, не вносить привычную сумму в 16 000 ₽. Быть может, к тому моменту ежемесячный платёж превратится уже не в 12 000, а в 8 000, а то и в 3 000 ₽.

Когда вы берёте ипотеку, вы даёте банку обещание: «Каждый месяц, что бы ни случилось, я буду вам платить по 16 000 ₽». Но жизнь подбрасывает вызовы: больничный, самоизоляция, смена работы, непредвиденные траты. Уменьшая платёж и снижая ежемесячную долговую нагрузку, вы сможете безболезненно пережить трудные времена и, если ситуация будет безвыходной, не вносить привычную сумму в 16 000 ₽. Быть может, к тому моменту ежемесячный платёж превратится уже не в 12 000, а в 8 000, а то и в 3 000 ₽.

Важно помнить: и стратегия сокращения платежа, и стратегия уменьшения срока ипотеки будут работать эффективно, если вы будете придерживаться любой из них постоянно и в определенных ситуациях комбинировать.

7. Дополнительные средства

Используйте для досрочных платежей деньги, которые вам положены от государства: налоговый вычет, средства за рождение первенца, семейный капитал за рождение второго и третьего детей, компенсация по ипотеке для многодетных семей.

Если вы решились на ипотеку, наши специалисты помогут вам выбрать квартиру и подать заявку на оформление в банк. Задать вопросы и получить консультацию можно:

по телефону +7 (831) 211-9-000 или скайпу sd.andor

Эксперт рассказал, чем опасно досрочное погашение кредита

МОСКВА, 9 мая — ПРАЙМ. Досрочное погашение кредита юридическими и физическими лицами, как правило, лишено экономического смысла, а в случае с юрлицами может быть даже опасно, рассказал агентству «Прайм» генеральный директор юридической компании Urvista Алексей Петропольский.

«Если речь идет о юридическом лице, то досрочное погашение кредитов в целях экономии на процентах может быть опасным. Если компания не знает, сможет ли она справиться с последствиями кризиса, вызванного пандемией коронавируса, то лучше деньги “размазать” на как можно больший срок. Даже если это будет стоить каких-то процентов, все равно так проще будет выжить, нежели сейчас бежать в банк и закрывать все долги», – сказал эксперт.

Кроме того, существуют и так называемые риски закрытия лизинговых кредитов. Как и у юрлиц, в лизинговых кредитах часто прописывают штрафные санкции за досрочное погашение. Так, в 99% лизинговых платежей в платеж уже «вшиты» процентная ставка налога и процентная ставка кредита, которые даже при досрочном погашении, так или иначе, придется оплатить.

«То есть, даже если вы закроете кредит раньше срока, вы все равно переплатите те же проценты, поэтому смысла платить раньше нет», — сказал он.

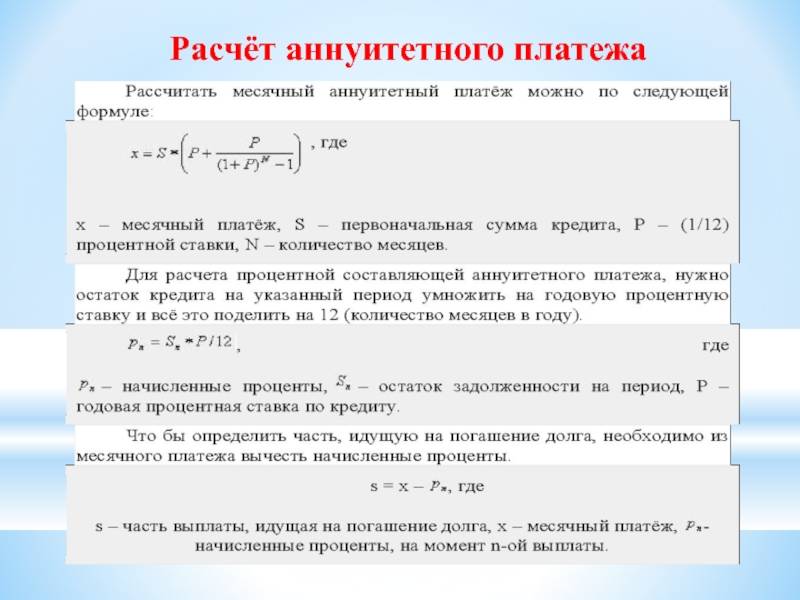

Говоря о физических лицах, эксперт отметил, что почти все ипотеки в России гасятся аннуитетными платежами – это означает, что первую половину срока своего кредита вы гасите только проценты по кредиту.

«Допустим, вы взяли ипотеку на 10 лет. Первые 5 лет вы платите банку, а вторые 5 лет вы платите за квартиру, поэтому гасить досрочно платеж во вторую половину срока не имеет никакого смысла — по сути это является для вас просто рассрочкой, ведь банк все свои проценты забрал, а тело кредита вы еще не погасили. Таким образом, выплата кредитов досрочно для физлиц не имеет экономического смысла, особенно если речь идет о второй половине ипотечного срока», — заключил Петропольский.

Таким образом, выплата кредитов досрочно для физлиц не имеет экономического смысла, особенно если речь идет о второй половине ипотечного срока», — заключил Петропольский.

Лучше раньше. Какие деньги можно вернуть при досрочном погашении кредита?

надежда плахова

Финансы

30 Июня 2020

Зачастую при оформлении кредита заемщики вынуждены соглашаться на условия, навязываемые банком, в том числе и на страховку. И, хотя закон гласит, что настаивать на ней банк не имеет права, эксперты советуют все-таки не противиться. В обратном случае финансовая организация может отказать в выдаче кредита без объяснения причин. Однако страховку, а точнее ее часть, в некоторых случаях можно вернуть, если погасить кредит досрочно. О кредитном страховании и возврате денег рассказал юрист Руслан Мирзеханов.

Фото: Pixabay / Evgeny

Особые условия

Жительница Петербурга Марина Вязгина зимой столкнулась с тем, что не смогла оформить досрочное погашение кредита, взятого три месяца назад в одном из банков. Менеджер организации напомнил ей, что согласно договору, в течение полугода с момента оформления займа досрочное погашение невозможно.

Менеджер организации напомнил ей, что согласно договору, в течение полугода с момента оформления займа досрочное погашение невозможно.

«Иногда согласно договору срок возможного досрочного погашения или ограничен по времени несколькими месяцами, или запрещен банком. Данные пункты можно аннулировать через суд, но лучше изначально внимательно прочитать договор и согласовать их исключение перед получением займа у банка, — комментирует ситуацию Мирзеханов. — Отказ банка от исключения данного пункта является нарушением по ст. 16 Закона РФ «О защите прав потребителей», а также п. 2 ст. 809 ГК РФ в случае, если заемщик – физлицо. И ст.165 ГК РФ, если заемщик — предприниматель. В случае отказа кредитной организацией в предоставлении права на досрочное погашение, клиент может подавать жалобу в Роспотребнадзор с копией кредитного договора и просьбой о привлечении банка к административной ответственности (ст. 14.8 КоАП РФ)».

Таким образом, каждый гражданин РФ имеет право на досрочное погашение кредита согласно ФЗ №284 от 19. 10.2011 ГК РФ. Банк не имеет права накладывать за это штрафы или изымать комиссию. Более того, он обязан вернуть клиенту часть процентов и оплаты за страховку.

10.2011 ГК РФ. Банк не имеет права накладывать за это штрафы или изымать комиссию. Более того, он обязан вернуть клиенту часть процентов и оплаты за страховку.

Современная система банкинга построена по принципу аннуитентной схемы оплаты займов: к сумме займа прибавляется процент, получившаяся сумма делится на количество месяцев — получается равный ежемесячный платеж. Должник ежемесячно оплачивает одну и ту же сумму, но в ее состав в разное время входит разное соотношение суммы основного долга и процентов — сначала клиент оплачивает процент, потом долг.

Оплатив кредит досрочно, заемщик теряет обязательства в оплате процентов за пользование, но они уже оплачены ранее.

«Согласно ст. 809 ГК РФ проценты — это плата за использование займа. Соответственно, нет займа — нет и процентов. Возврат страховки осуществляется за все оплаченные, но неиспользованные месяцы пользования кредита по заявлению заемщика», — говорит эксперт.

Это значит, что клиент может претендовать на перерасчет и возврат.

Для того, чтобы совершить досрочное погашение займа, раньше было необходимо написать и направить в банк заявление не менее, чем за месяц. Сейчас есть возможность оформить досрочное погашение в мобильном приложении банка. И процесс происходит гораздо быстрее.

Внимание, договор!

Эксперт призывает заемщиков быть внимательными при оформлении именно страховки. Не забудьте уточнить у сотрудника финансовой организации, какая именно страховка вам предлагается – от невыплаты кредита или это страхование жизни и здоровья? В первом случае вернуть деньги при досрочном погашении будет проще. А вот второй вариант не столь перспективен, ведь после погашения займа ваша жизнь не заканчивается, поэтому и оснований для отказа от страховки нет. Кроме того, некоторые крупные банки сейчас оформляют такие страховые договора, по которым возврат страховой премии невозможен.

Также в момент подписания кредитного договора нужно непременно выяснить, является ли страховой договор отдельным документом или речь идет лишь о присоединении к договору коллективного страхования? Отдельный документ гораздо более выгоден в случае досрочного погашения, ведь в таком случае клиент может обратиться напрямую в страховую компанию и прервать договор страхования в течение двух недель после оформления кредита. Если же страховка – лишь часть колдоговора — банк вправе сам решать, вернуть или нет деньги клиенту.

«Для того, чтобы не попасть в неприятную ситуацию, читайте договор, можно консультироваться с юристом. Лучше, чтобы он был заключен между заемщиком и страховой компанией напрямую», — советует эксперт.

При обращении в банк с целью возврата страховки по кредиту нужно не просто вести устные диалоги, следует передать сотруднику письменное заявление в двух экземплярах. Это обращение он должен при вас зарегистрировать.

Один экземпляр остается у сотрудника банковской организации, он его запустит в работу, второй обязательно оставляем себе, как доказательство обращения в банк на тот случай, если первый экземпляр затеряется.

«При этом важно, что на обоих заявлениях стояли подписи, печати, даты и одинаковый входящий номер. Кроме обращения, в пакет документов должны входить копии документов: паспорта, кредитного договора, документа об оплате страховки, — уточняет юрист. — Если страховку так и не вернули, клиент вправе обратиться с письменным ответом банка, копией своего заявления и других заявлений в суд. Также можно подать жалобы в ЦБ РФ, Антимонопольную службу, Уполномоченному по правам человека, Роскомнадзор и Роспотребнадзор».

Материалы рубрики

Льготная программа кредитования под 2%

Стартовала льготная программа кредитования под 2% для поддержки предприятий

По условиям программы, если работодатели, получившие такой кредит, в течение полугода сохранят 90% рабочих мест, государство полностью выплатит их задолженность. Если будет сохранено 80% рабочих мест, государство выплатит половину кредита и процентов по нему. То есть если предприятие выполнит заявленные условия, возвращать деньги не придется — основной долг и проценты будут погашены за счет федерального бюджета. Программа стартовала с 1 июня 2020 года.

Если будет сохранено 80% рабочих мест, государство выплатит половину кредита и процентов по нему. То есть если предприятие выполнит заявленные условия, возвращать деньги не придется — основной долг и проценты будут погашены за счет федерального бюджета. Программа стартовала с 1 июня 2020 года.

Постановление правительства РФ от 16 мая 2020 г. № 696

Кто может получить кредит?

Юридические лица или ИП:

- имеющие наёмных работников

-

работающие в признанных пострадавшими от пандемии коронавируса отраслях или требующих поддержку для возобновления деятельности (ОКВЭД 14, 31, 13, 58.1, 15, 20.42, 27.51, 26.4, 25.99.1, 32.3, 32.4, 23.41, 26.52, 27.52, 25.99.25, 25.99.24, 30.92.1, 30.92.2, 30.92.4, 32.99.3, 32.99.6, 25.99.3, 22.29.1, 22.19.6, 23.13.3, 23.13.5) -

в отношении которых не проводится процедура банкротства, чья деятельность не приостановлена, не прекращена по закону РФ

При этом для микро и малых предприятий принадлежность к отрасли определяется по основному или дополнительному ОКВЭД, для средних – по основному ОКВЭД.

Также кредит могут получить социально ориентированные некоммерческие организации.

На какой срок выдается кредит?

Кредит можно оформить в период с 1 июня по 1 ноября 2020 г.

Предельный срок кредитования – 30 июня 2021 г. (п. 5 и 9 г) Правил)

Какую сумму кредита можно получить?

Рассчитываться программа по льготной ставке 2% будет исходя из такого расчета: один МРОТ на каждого работника за шесть месяцев.

Рассчитать сумму кредита можно по формуле:

МСК = [(МРОТ × (1 + РК) + НиД) × (1 + СВ)] × ЧР × БП,

где

МСК — максимальная сумма кредита

МРОТ — минимальный размер оплаты труда (возможно, региональный)

РК — районный коэффициент в долях

НиД — надбавки, выплаты компенсационного характера и доплаты, в том числе за: работу в условиях, отклоняющихся от нормальных; работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению

СВ — страховые взносы в долях (0,3). В Правилах говорится только о них в размере 30%.

В Правилах говорится только о них в размере 30%.

ЧР — численность работников

БП — продолжительность базового периода

Сведения о численности работников, а также о величинах надбавок и доплат кредитное учреждение будет самостоятельно брать с сервиса ФНС (п. 24 Правил).

Как получить кредит под 2%?

Согласно п. 9 ж) Правил:

-

деньги перечисляются заемщику ежемесячно; -

их величина не превышает произведения численности работников и двух месячных расчетных размеров оплаты труда, что посчитаны по формуле выше.

Как начисляются проценты за пользование кредитом?

Базовая ставка – 2% (п. 9 в) Правил)

Проценты по кредитным договорам в период с 1 июня по 1 декабря 2020 года начисляются, но не уплачиваются заемщиками.

При этом предприятиям, сохранившим не менее 90% сотрудников, кредит будет списан вместе с процентами. И основной долг, и проценты погасятся за счет федерального бюджета. Сохранившим не менее 80% списывается половина кредита вместе с процентами.

И основной долг, и проценты погасятся за счет федерального бюджета. Сохранившим не менее 80% списывается половина кредита вместе с процентами.

Какие условия предусмотрены в кредитном договоре?

Кредитный договор разбивается на три периода

|

Название периода / соответствующая ему ставка |

Начало |

Окончание |

Особенности |

|

Базовый / 2% |

Дата заключения кредитного договора |

30.11.2020 |

Это стартовый период, который определит дальнейшую ситуацию. Его особенности:

|

|

Наблюдения / 2% |

01.12.2020 |

31.03.2021 |

Следует за базовым и является одним из двух вариантов наряду с периодом погашения. Начнется для тех, кто уволил не более 20% персонала в течение базового периода |

|

Погашения / стандартная ставка банка |

3 месяца |

Следует за базовым и является одним из двух вариантов наряду с периодом наблюдения. Начнется для тех, кто:

| |

За базовым периодом последует либо наблюдение, либо погашение. Это повлияет на даты начисления процентов, а также на платежи по ним и «телу» кредита.

Это повлияет на даты начисления процентов, а также на платежи по ним и «телу» кредита.

Если заемщик сумеет сохранить занятость на требуемом уровне и кредит переведут в стадию наблюдения, то проценты начислятся в даты окончания периодов: базового и наблюдения. При этом они присоединятся к основному долгу, который будет погашаться тремя равными платежами 30 апреля, 30 мая, 30 июня 2021 г.

Если в базовом периоде занятость не сохранится, то присоединения процентов к «телу» кредита не последует. А основной долг придется гасить 28 декабря 2020 г., 28 января и 1 марта 2021 г.

Основная сумма кредита и проценты могут быть списаны (полностью или наполовину) за счет субсидии из федерального бюджета. Так произойдет при одновременном выполнении следующих условий в период наблюдения: на дату его завершения заемщик продолжает свою деятельность и в отношении него не начата процедура банкротства; на конец каждого месяца вплоть до 01.04.2021 г. количество работников не становилось меньше 80% от их численности на 01. 06.2020 г.; средняя зарплата сотрудников была не ниже минимального размера оплаты труда.

06.2020 г.; средняя зарплата сотрудников была не ниже минимального размера оплаты труда.

Полностью кредит и проценты погасятся за счет субсидии для тех, кто сохранил занятость к 01.03.2021 г. на уровне 90% и более от численности работников на 01.06.2020 г. Наполовину – для тех, кто сохранил 80% кадрового состава.

Решение о списании задолженности по кредитному договору банк направит заемщику до 31.03.2021 г. включительно. При несоблюдении условий кредит перейдет из стадии наблюдения в стадию погашения. В этом случае организация или ИП будут платить по нему самостоятельно.

Как погасить кредит?

На что можно потратить кредитные средства?

В п. 5 Правил целевой характер обозначается как «возобновление деятельности». Предоставленные средства компания может направить на выплату зарплаты, платежи процентов и основного долга по двум другим кредитным программам, которые введены постановлениями Правительства РФ: от 30.12.2018 г. № 1764 и от 02. 04.2020 г. № 422.

04.2020 г. № 422.

Какие банки выдают кредит под 2%?

Заёмщик сам решает в какой банк обратиться. Нет привязки к учреждению, с которым реализуется зарплатный проект (п. 8 Правил). В списке банков-участников программы следующие организации:

- ПАО Сбербанк

-

Филиал «Газпромбанк» (Акционерное общество) Западно — Сибирский -

ФК Банк Открытие -

АО «Банк Акцепт» -

АО «Банк «МСП» -

ПАО «Совкомбанк» -

Сибирский филиал ПАО Промсвязьбанк - Банк «Левобережный»

-

КБ «ЭНЕРГОТРАНСБАНК» АО -

АО «Россельхозбанк» -

ПАО АК БАРС БАНК -

РНКБ Банк (ПАО) -

ПАО ВТБ -

АКБ «Энергобанк» (АО) -

«СИБСОЦБАНК» ООО -

АО «БАНК СГБ» -

АО «Датабанк» -

ПАО КБ «Центр-инвест» -

Банк ГПБ (АО)

Список банков актуален на 29. 07.2020 и будет пополняться.

07.2020 и будет пополняться.

При подготовке использован материал: https://www.fd.ru/articles/159671-kredit-pod-2-protsenta-godovyh-kak-poluchit-i-nado-li-otdavat

Казахстанцы нашли способ не платить проценты по онлайн-кредитам | Курсив

Осенью прошлого года жители Усть-Каменогорска, Тараза, Кызылорды, Атырау по решению судов были освобождены от обязанности платить проценты, полученные в онлайн-сервисах. После того как одно из дел дошло до Верховного суда, практика поменялась. Теперь всем истцам отказывают.

Кто успел, тот успел

Анализ дел, имеющихся в справочнике судебных дел Казахстана, показал: бум активности казахстанцев, желающих пожаловаться в суд на высокие проценты по онлайн-кредитам, пришелся на конец лета – осень 2019 года. Именно в этот период в гражданские городские суды начали поступать многочисленные иски с требованием признать договоры оферты с разными компаниями финтеха недействительными.

Согласно данным Комитета по правовой статистике и спецучетам Генеральной прокуратуры РК, всего в 2019 году в судах страны рассмотрено 73 тыс. гражданских дел по спорам, связанным с договорами займов (без учета банковских договоров). Из них в 97% случаев требования истцов были удовлетворены. Как пояснили в пресс-службе Верховного суда, статистика отдельно по гражданским делам между гражданами и ТОО, не являющимися микрофинансовыми организациями, не ведется.

В своих исках казахстанцы требовали признать договор недействительным и согласны были вернуть только сумму основного долга. Главные аргументы, которыми апеллировали истцы: онлайн-кредиторы не зарегистрированы ни как микрофинансовые организации, ни как банки и на учете в Нацбанке не стоят.

Поэтому, исходя из норм закона «О банках и банковской деятельности», по мнению истцов, заключать договоры займов они вообще не имели права.

С середины октября по конец ноября Таразский, Атырауский, Кызылординский, Усть-Каменогорский городские суды соглашались с доводами истцов и признавали договоры оферты недействительными, а областные суды соглашались с этими выводами. Только по одной из таких компаний – ТОО «Деньги населению» (ДеньгиClick) – удовлетворено 15 исков. А таких фирм, как «Деньги населению» Казахстанской Ассоциации финтеха, зарегистрировано более 16.

Только по одной из таких компаний – ТОО «Деньги населению» (ДеньгиClick) – удовлетворено 15 исков. А таких фирм, как «Деньги населению» Казахстанской Ассоциации финтеха, зарегистрировано более 16.

В то же время в гражданских судах других городов по аналогичным искам в удовлетворении требований казахстанцам было отказано.

Разная трактовка

Судья ВК областного суда Елдос Жумаксанов объясняет: в стране сложилась разная практика по таким искам.

«Верховный суд проанализировал судебную практику и направил рекомендации о порядке рассмотрения таких споров. Так, истцы, оспаривая договор, ссылались на закон «О банках и банковской деятельности». Однако данная ссылка не может быть применена. Этот закон распространяется только на те организации, в названии или уставе которых есть слова «микрофинансовая», «микрокредитная», «ломбард». А в данном случае действия ТОО, выдающего онлайн-займы, регулируются Гражданским кодексом», – говорит Елдос Жумаксанов.

Согласно информации директора департамента внешних коммуникаций Национального банка РК Алии Адамбаевой, договор с нерегулируемыми субъектами (онлайн-кредиторы, ломбарды, кредитные товарищества и другие юрлица) можно признать недействительным только в том случае, если годовая эффективная ставка вознаграждения (ГЭСВ) по ним превышает 100% или сумма задолженности за весь период займа в два раза выше самого кредита.

Большинство заемщиков, которые подали иски в суд, в своих заявлениях отмечали, что переплата по онлайн-кредиту значительно больше самого займа. Елдос Жумаксанов акцентирует внимание на том, что в ГЭСВ входят комиссии, вознаграждения, неустойки, штрафы.

«Особенность в том, что договоры оферты с компаниями онлайн-кредитования составлены таким образом, что некоторые виды денежных взысканий с заемщика названы «плата». Плата за непредоставление гаранта, плата за несвоевременный возврат кредита. И в расчет ГЭСВ они не входят.

Это значит, насколько бы не была большой переплата по кредиту, это не всегда означает, что ГЭСВ превышает 100%», – отмечает Елдос Жумаксанов.

Чтобы понять, превышает ли переплата по быстрому займу в том или ином сервисе, достаточно зайти на сайт Национального банка и проверить ГЭСВ на кредитном калькуляторе.

Что будет

Такая неподконтрольная работа онлайн-кредиторов продлится еще полгода. Согласно данным Алии Адамбаевой, до 1 июля 2020 года все вышеуказанные организации должны будут пройти перерегистрацию в Агентстве по регулированию и развитию финансового рынка РК. С начала июля эти компании будут осуществлять деятельность в регулируемом правовом поле. В противном случае они будут ликвидированы принудительно.

«После прохождения регистрации размер ГЭВС по микрокредитам, выдаваемым организациями, осуществляющими микрофинансовую деятельность, не должен превышать 56%. Исключение составляют микрокредиты сроком до 45 дней на сумму не более 50-кратного размера МРП (132 тыс.

тенге), на которые требование по соблюдению предельного размера ГЭВС не распространяется. Кроме того, онлайн-кредиторам будет запрещено взимать с заемщика любые комиссии и платежи, связанные с выдачей и обслуживанием микрокредита», – отметила представитель Нацбанка.

Напомним, Kursiv.kz писал об ужесточении с 1 июля 2020 года требований к МФО и компаниям онлайн-кредитования. Согласно этим требованиям, предельная ставка по розничным займам не должна будет превышать 56%, а комиссии и вознаграждения за выдачу микрокредитов запретят.

Читайте «Курсив» там, где вам удобно. Самые актуальные новости из делового мира в Facebook, Telegram и Яндекс.Дзен

5 способов погасить ссуду досрочно

Если вы похожи на большинство американцев, вы должны получить большую ссуду. Означает ли это наличие долгов на тысячи долларов по кредитной карте, солидную ипотеку на свое имя или ежемесячные выплаты по автокредиту, задолженность по ссуде — это часть вашей жизни. Это означает, что вы смотрите на выплату процентов на сотни долларов в течение срока кредита (ов). Существует также умственная нагрузка, связанная с осознанием того, что вы должны, возможно, десятки тысяч долларов и что вы будете возвращать ссуду в течение многих лет.

Это означает, что вы смотрите на выплату процентов на сотни долларов в течение срока кредита (ов). Существует также умственная нагрузка, связанная с осознанием того, что вы должны, возможно, десятки тысяч долларов и что вы будете возвращать ссуду в течение многих лет.

Все это может вызывать уныние, но это не должно быть так.

Знаете ли вы, что есть простые, но гениальные приемы, которые можно использовать, чтобы облегчить нагрузку? Тщательно применяя технику, вы можете погасить ипотеку, автокредит, задолженность по кредитной карте и любой другой долг быстрее, чем вы думали. Эти уловки не нанесут существенного ущерба вашим финансам, но они могут существенно повлиять на общую сумму процентов, которую вы будете платить в течение срока кредита, и помочь вам быстрее освободиться от долгов.

Вы можете высвободить больше своих денег каждый месяц, использовать свои кровно заработанные деньги на то, что вы хотите, вместо того, чтобы вкладывать их в проценты, и жить полностью без долгов раньше, чем вы могли бы мечтать. Все возможно!

Все возможно!

Предостережение, прежде чем мы исследуем эти уловки: проконсультируйтесь со своим кредитором, прежде чем применять какой-либо подход, поскольку некоторые типы ссуд имеют штрафы за дополнительные или досрочные платежи.

1. Выполнять платежи раз в две недели

Вместо ежемесячных платежей по кредиту отправляйте половинные платежи каждые две недели.

У этого подхода двоякие преимущества:

- Ваши платежи будут применяться чаще, поэтому могут начисляться меньшие проценты.

- Вы будете делать 26 половинных платежей каждый год, что означает дополнительный полный платеж за год, тем самым сокращая срок ссуды на несколько месяцев или даже лет. Если вы выберете этот метод с 30-летней ипотекой, вы можете сократить ее до 26 лет!

2. Округлите ежемесячные платежи

Округлите свои ежемесячные платежи до ближайших 50 долларов, чтобы без труда сократить срок кредита.Например, если ваш автокредит стоит 220 долларов в месяц, доведите эту сумму до 250 долларов. Разница слишком мала, чтобы существенно повлиять на ваш бюджет, но достаточно велика, чтобы сократить срок вашей ссуды на несколько месяцев и сэкономить значительную сумму процентов.

Разница слишком мала, чтобы существенно повлиять на ваш бюджет, но достаточно велика, чтобы сократить срок вашей ссуды на несколько месяцев и сэкономить значительную сумму процентов.

Для потенциально большего воздействия рассмотрите возможность увеличения суммы платежей до ближайших 100 долларов.

3. Выплачивайте один дополнительный платеж каждый год

Если мысль о выплатах раз в две недели кажется пугающей, но вам нравится идея делать дополнительный платеж каждый год, вы можете достичь той же цели, взяв на себя обязательство вносить всего один дополнительный платеж в год.Таким образом, вы почувствуете затруднения только один раз в год и все равно сократите срок действия кредита на несколько месяцев или даже лет. Используйте надбавку за работу, возврат налога или другую непредвиденную прибыль для выплаты раз в год.

Еще один простой способ внести эту дополнительную плату — распределить ее в течение года. Разделите ежемесячный платеж на 12, а затем добавьте эту сумму к ежемесячным платежам в течение всего года. Вы будете вносить полную доплату в течение года, не чувствуя при этом никаких затруднений.

Вы будете вносить полную доплату в течение года, не чувствуя при этом никаких затруднений.

4. Рефинансирование

Один из лучших способов погасить кредит досрочно — это рефинансирование. Если процентные ставки упали после того, как вы взяли кредит, или ваш кредит резко улучшился, это может быть для вас разумным выбором. Свяжитесь с Horizon, чтобы узнать о рефинансировании. Мы можем помочь, даже если ваш кредит уже у нас.

Важно отметить, что рефинансирование имеет наибольший смысл, если оно может помочь вам погасить ссуду раньше. Вы можете добиться этого, сократив срок ссуды — вариант, который вы можете легко себе позволить с более низкой процентной ставкой.Другим средством достижения той же цели является сохранение неизменного срока ссуды и с меньшими ежемесячными выплатами с использованием одного из упомянутых выше методов для сокращения общего срока ссуды.

5. Увеличьте свой доход и вложите все дополнительные деньги в ссуду

Отличный способ сократить срок ссуды — это поработать над тем, чтобы заработать больше денег с намерением делать дополнительные выплаты по ссуде. Подумайте о продаже товаров на Amazon или eBay, сокращении импульсивных покупок и вложении сэкономленных денег в ссуду или о подработке в выходные или праздничные дни за дополнительные деньги.Даже работа, которая приносит вам дополнительные 200 долларов в месяц, может иметь большое значение для вашего кредита.

Подумайте о продаже товаров на Amazon или eBay, сокращении импульсивных покупок и вложении сэкономленных денег в ссуду или о подработке в выходные или праздничные дни за дополнительные деньги.Даже работа, которая приносит вам дополнительные 200 долларов в месяц, может иметь большое значение для вашего кредита.

Победи свои ссуды, используя один или несколько из этих приемов, чтобы сделать их короче и выплачивать меньше процентов. Вы заслуживаете того, чтобы сохранить больше своих денег!

6 лучших способов погасить любую ссуду быстрее

Работая над освобождением от долгов, я хотел использовать все уловки из книги, чтобы сэкономить деньги, увеличить свой доход и быстрее выплатить долг.

После погашения всех моих кредитных карт мой автокредит был единственным, что стояло между мной и полной свободой от долгов.Ниже приведены некоторые из лучших способов погасить свой автокредит, кредитную карту или любой вид долга еще быстрее.

1. Выплачивайте раз в две недели

Отправляйте половину платежей вашему кредитору каждые две недели вместо обычного ежемесячного платежа. Это позволит достичь трех целей:

Это позволит достичь трех целей:

- Меньше процентов будет накапливаться, потому что ваши платежи будут применяться чаще.

Обязательно обсудите это со своим кредитором, прежде чем производить платежи раз в две недели, потому что вы можете быть оштрафованы за любые дополнительные платежи или досрочную выплату остатка по кредиту.

Округление ваших платежей — простой способ заплатить дополнительно, даже не теряя средства. Как и при выплате раз в две недели, вам не нужно много дополнительных средств, чтобы сократить срок кредита на несколько месяцев.Например, мой автоматический платеж составлял 264,12 доллара, но я решил округлить его до 300 долларов, что составляет дополнительные 35,88 доллара в месяц. Через 12 месяцев это дополнительные 430,56 доллара (или почти два дополнительных платежа).

Вы можете пойти еще дальше и увеличить платежи на дополнительные 50 или 100 долларов в месяц. Со временем это составит значительную сумму, которая сэкономит вам деньги на процентах и сократит срок вашего кредита.

Каждый раз, когда я продавал одежду на eBay, продавал книги на Amazon или выбирал ImpulseSave вместо импульсивной покупки, я использовал эти дополнительные средства для выплаты ссуды.Хотя небольшие суммы, такие как 20 долларов США и 12 долларов США, могут показаться не такими уж большими, они определенно складываются. Если у вас есть небольшая подработка на стороне, которая платит дополнительно 100 долларов в месяц, положите это на ссуду. В течение года это дополнительно 1200 долларов.

4. Сделайте один дополнительный платеж

Если у вас нет денежного потока для совершения двухнедельных платежей, вы можете добиться того же результата, производя один дополнительный платеж в год. Используйте деньги от возврата налогов или бонусов за работу, чтобы быстрее выплатить ссуду. Или вы можете разделить ежемесячный платеж на 12 и добавить эту сумму ко всем будущим платежам. Например, с оплатой за машину я могу разделить 264,12 доллара на 12 месяцев и добавить 22,01 доллара к каждому платежу. Каждый платеж будет увеличен до 286,13 долларов. равняется одной дополнительной оплате в год.

Или вы можете разделить ежемесячный платеж на 12 и добавить эту сумму ко всем будущим платежам. Например, с оплатой за машину я могу разделить 264,12 доллара на 12 месяцев и добавить 22,01 доллара к каждому платежу. Каждый платеж будет увеличен до 286,13 долларов. равняется одной дополнительной оплате в год.

Это один из самых простых способов снизить платеж, сэкономить проценты и выплатить ссуду вдвое быстрее (если, конечно, у вас есть частично хороший кредит). Многие местные банки и кредитные союзы предлагают сверхнизкие процентные ставки по ипотечным кредитам и автокредитам.Я начал с выплаты процентов в размере 5,75 процента, но смог рефинансировать до 3,16 процента. Недавно я видел процентные ставки по автокредиту до 2,25 процента, что безумно хорошо. Так что, если вы еще не рефинансировали ссуду (или не воспользовались 0-процентной ставкой), сейчас идеальное время для этого.

6. Воспользуйтесь преимуществами безбумажного режима

Иногда при подписке на автоматические платежи и безбумажные выписки предлагаются дополнительные скидки. Это экономит деньги кредитора, поскольку ему не нужно следить за бумажным выставлением счетов, и обеспечивает удобство оплаты, поэтому нет никаких штрафов за просрочку платежа.Я смог получить дополнительные 0,25 процента от моей процентной ставки, так как воспользовался возможностью оплаты счетов онлайн и безбумажными выписками.

Это экономит деньги кредитора, поскольку ему не нужно следить за бумажным выставлением счетов, и обеспечивает удобство оплаты, поэтому нет никаких штрафов за просрочку платежа.Я смог получить дополнительные 0,25 процента от моей процентной ставки, так как воспользовался возможностью оплаты счетов онлайн и безбумажными выписками.

Преимущества выплаты Любой ссуды досрочно

Суть в том, что досрочная выплата ссуды или задолженности по кредитной карте сэкономит вам деньги в виде процентов и сократит общий срок ссуды. Только представьте, что вы могли бы сделать со своими дополнительными деньгами: отложить на пенсию, сделать ремонт дома или выплатить другие долги.

Досрочная выплата ссуд дает множество преимуществ, но одна из самых больших — меньший стресс и меньший риск, потому что вы больше не будете рабом кредитора!

Какие методы вы применяете для более быстрого погашения кредитов?

Быстрая выплата студенческой ссуды с помощью 7 стратегий

Лучший способ выплатить студенческую ссуду — ежемесячно платить больше минимума. Чем больше вы заплатите в счет погашения кредита, тем меньше будете должны проценты и тем быстрее исчезнет остаток.

Чем больше вы заплатите в счет погашения кредита, тем меньше будете должны проценты и тем быстрее исчезнет остаток.

Воспользуйтесь калькулятором погашения студенческой ссуды, чтобы узнать, как быстро вы можете избавиться от ссуд и сколько денег в виде процентов вы сэкономите. Вот семь стратегий, которые помогут вам погасить студенческие ссуды еще быстрее.

Не существует штрафов за досрочную выплату студенческого ссуды или выплату сверх минимума. Но есть предостережение относительно предоплаты: сотрудники по обслуживанию студенческих ссуд, которые принимают ваш счет, могут применить дополнительную сумму к платежу в следующем месяце.

Это приводит к увеличению срока платежа, но не поможет быстрее погасить студенческие ссуды. Вместо этого дайте указание своему обслуживающему персоналу — онлайн, по телефону или по почте — применить переплату к вашему текущему балансу и придерживаться запланированного срока платежа в следующем месяце.

Вы можете внести дополнительный платеж в любое время месяца или произвести единовременный платеж по студенческой ссуде в установленный срок. Любой из них может сэкономить вам много денег.

Любой из них может сэкономить вам много денег.

Например, допустим, вы должны 10 000 долларов под процентную ставку 4,5%.Выплачивая дополнительно 100 долларов каждый месяц, вы были бы свободны от долгов более чем на пять лет раньше запланированного срока, если бы у вас был 10-летний план погашения.

2. Рефинансируйте, если у вас хороший кредит и стабильная работа.

Рефинансирование заменяет несколько студенческих ссуд на одну частную ссуду, в идеале по более низкой процентной ставке. Чтобы ускорить погашение, выберите новый срок кредита, который меньше, чем остаток по текущим кредитам.

Выбор более короткого срока может увеличить ваш ежемесячный платеж.Но это поможет быстрее выплатить долг и сэкономить на процентах.

Например, рефинансирование 50 000 долларов с 8,5% до 4,5% может позволить вам выплатить задолженность по студенческому кредиту почти на два года быстрее. Это также сэкономит вам около 13 000 долларов на процентах, даже если выплаты останутся примерно такими же.

Вы хороший кандидат на рефинансирование, если у вас кредитный рейтинг не ниже 600, солидный доход и отношение долга к доходу ниже 50%. Вам не следует рефинансировать федеральные студенческие ссуды, если вы хотите или нуждаетесь в таких программах, как погашение с учетом дохода и прощение ссуд на государственные услуги.

Сэкономит ли рефинансирование ваши деньги?

Посмотрите, соответствуете ли вы требованиям для рефинансирования, и сравните реальные ставки, а не только диапазоны или оценки.

Федеральные службы по обслуживанию студенческих ссуд предлагают скидку в размере четверти пункта, если вы позволите им автоматически списывать платежи с вашего банковского счета. Многие частные кредиторы также предлагают вычет при автоматической оплате.

Экономия от этой скидки, вероятно, будет минимальной — процентная ставка по кредиту в 10 000 долларов будет снижена с 4.От 5% до 4,25% вы сэкономите около 144 долларов США при 10-летнем плане погашения. Но это все еще дополнительные деньги, которые помогут быстро выплатить студенческие ссуды.

Но это все еще дополнительные деньги, которые помогут быстро выплатить студенческие ссуды.

Свяжитесь со своим сервисным центром, чтобы зарегистрироваться или узнать, доступна ли скидка на автоплату.

4. Выплачивайте раз в две недели

Эта простая стратегия — способ обманом заставить себя доплатить по долгу: платить половину вашего платежа каждые две недели вместо того, чтобы делать один полный платеж ежемесячно.

В конечном итоге вы будете делать дополнительный платеж каждый год, сокращая время в графике погашения и уменьшая процентные расходы в долларах.Воспользуйтесь калькулятором платежей по студенческому кредиту раз в две недели, чтобы узнать, сколько времени и денег вы можете сэкономить.

Часто задаваемые вопросы

Какой способ погашения студенческой ссуды самый быстрый?

Самый быстрый способ погашения студенческой ссуды включает уплату процентов во время учебы в школе, использование автоплаты и осуществление платежей раз в две недели. По возможности делайте дополнительные платежи к основной сумме. Рассмотрите возможность рефинансирования. Если нет, придерживайтесь стандартного плана погашения, а не планов, ориентированных на доход или терпение.

По возможности делайте дополнительные платежи к основной сумме. Рассмотрите возможность рефинансирования. Если нет, придерживайтесь стандартного плана погашения, а не планов, ориентированных на доход или терпение.

Есть ли ссуды для выплаты студенческих ссуд?

Да, есть ссуды, которые вы можете использовать для выплаты студенческих ссуд. Этот процесс известен как рефинансирование студенческой ссуды; вы можете погасить один или несколько займов через частного кредитора, часто по более низкой процентной ставке.

Когда вы возвращаете студенческую ссуду?

Выплата федеральной и частной студенческой ссуды обычно начинается через шесть месяцев после того, как вы закончите учебу или оставите школу. Однако вам не нужно ждать, чтобы начать выплаты.

5. Выплата капитализированных процентов

Если ваши ссуды не субсидируются федеральным правительством, проценты будут начисляться во время вашего учебы в школе, льготного периода и периодов отсрочки и отсрочки. Эти проценты капитализируются, когда начинается погашение, а это означает, что ваш баланс увеличивается, и вы будете платить проценты на большую сумму.

Эти проценты капитализируются, когда начинается погашение, а это означает, что ваш баланс увеличивается, и вы будете платить проценты на большую сумму.

Рассмотрите возможность ежемесячной выплаты процентов, пока они начисляются, чтобы избежать капитализации. Или внесите единовременную выплату процентов до окончания льготного периода или отсрочки.Это не ускорит процесс выплаты сразу, но потребует избавиться от меньшего баланса.

6. Придерживайтесь стандартного плана погашения

Правительство автоматически устанавливает федеральные студенческие ссуды на 10-летний срок погашения, если вы не выберете иное. Если вы не можете делать большие дополнительные платежи, самый быстрый способ выплатить федеральный кредит — это придерживаться стандартного плана погашения.

Если вам на самом деле не нужны эти возможности и вы можете позволить себе использовать стандартный план, это будет означать более быстрый путь к освобождению от долгов.

Если вы получаете прибавку к зарплате, бонус рефинансирования студенческой ссуды или другую непредвиденную финансовую прибыль, выделите хотя бы часть этой суммы на ваши ссуды. Подумайте о том, чтобы использовать эту разбивку: 50% дополнительного дохода может идти в долг, 30% — на сбережения и 20% — на развлекательные, дискреционные расходы.

Подумайте о том, чтобы использовать эту разбивку: 50% дополнительного дохода может идти в долг, 30% — на сбережения и 20% — на развлекательные, дискреционные расходы.

Вы также можете начать побочную работу по быстрой выплате студенческих ссуд. Продавайте такие вещи, как одежду, неиспользованные подарочные карты или фотографии; сдать в аренду свободную комнату, парковочное место или машину; или используйте свои навыки для работы на фрилансе или консультируйтесь на стороне.

Подумайте о том, чтобы установить для себя правила, например, положить любые купюры на 5 или 10 долларов в счет кредита. Некоторые приложения для экономии денег, такие как Digit и Qapital, также помогут вам установить цели и правила экономии.

Почему так сложно досрочно выплатить автокредит

В случае большинства ссуд, если вы выплачиваете их раньше, чем планировалось, вы платите меньше процентов (при условии, что у них нет штрафов за досрочное погашение). Но это может не относиться к вашему автокредиту.

Но это может не относиться к вашему автокредиту.

Некоторые кредиторы содержат в своих договорах формулировки, которые фактически не позволяют выплатить основную сумму раньше запланированного срока. Здесь мы рассмотрим то, что вам нужно знать, прежде чем вы попытаетесь погасить кредит на покупку автомобиля раньше срока.

Почему кредиторы затрудняют досрочное погашение кредита на покупку автомобиля? Проще говоря, это потому, что эти кредиторы хотят зарабатывать деньги, а досрочная выплата основной суммы лишает их выплаты процентов.

Как рассчитываются проценты по автокредиту

Большинство ссуд (например, ипотека или студенческая ссуда) взимают сложные проценты.Однако многие автокредиты начисляют проценты по-другому — они взимают простые проценты.

В чем разница между сложными и простыми процентами?

Сложные проценты начисляются как на основную сумму долга, так и на сумму начисленных процентов. Это означает, что по мере того, как ваш процентный баланс увеличивается с каждым днем непогашенной ссуды, с этого баланса также начисляются проценты.

Простые проценты рассчитываются только на основе непогашенной основной суммы кредита.

Хорошая новость заключается в том, что простые проценты приводят к более низким процентным ставкам в течение срока ссуды. Фактически, простой расчет процентов может сэкономить несколько сотен долларов в течение всего срока кредита.

Связано: Калькулятор доступности автомобиля

Предварительно начисленные проценты по автокредиту

Автокредиторы также иногда используют так называемый предварительно начисленный процент. Кредиторы используют ваш исходный график платежей (т.е. сколько времени вам потребуется для погашения кредита) для расчета общей суммы процентов по ссуде, и эта сумма устанавливается.

Даже если вы выплатите ссуду раньше или произведете дополнительные платежи, общая сумма процентов, которую вы выплачиваете, не изменится.

Сумма процентов, которую вы платите с использованием предварительно рассчитанных процентов, будет такой же, как и для простых процентов, если вы будете вносить все платежи в соответствии с графиком. Если вы производите дополнительные платежи в счет погашения только основной суммы в рамках этого типа ссуды, кредитор может сначала применить дополнительный платеж к процентному балансу, предварительно рассчитанному в течение срока ссуды, а не к основному балансу.

Если вы производите дополнительные платежи в счет погашения только основной суммы в рамках этого типа ссуды, кредитор может сначала применить дополнительный платеж к процентному балансу, предварительно рассчитанному в течение срока ссуды, а не к основному балансу.

Если вы хотите произвести платеж только в счет основной суммы долга, вы должны связаться с кредитором и определить, каков процесс.

Если кредитор не соглашается, вам, возможно, придется рассмотреть вопрос о рефинансировании. Если вы рефинансируете ссуду, убедитесь, что новый кредитор использует сложные или простые проценты. И особенно избегайте тех кредиторов, которые используют заранее рассчитанные проценты.

Как правило, банки и кредитные союзы используют сложные проценты. Но компании, занимающиеся автокредитованием, с большей вероятностью будут использовать предварительно рассчитанные проценты или простые проценты.

Некоторые автокредиторы не принимают платежи только по основной сумме.

Если вы используете этот калькулятор и настраиваете его для дополнительных платежей каждый месяц, он показывает, что общие финансовые расходы будут меньше.

Так в чем же дело? Что касается банков, Ally крайне осторожно относится к тому, как на самом деле работает его кредит. Вы можете погасить его досрочно и сэкономить на процентах. Но Ally никогда не примет платеж и автоматически переведет его на принципала. Сначала он позаботится о любых других непогашенных расходах, включая проценты.

Выплачивая ссуду на покупку автомобиля, вы платите как часть основной суммы долга, так и проценты, начисленные за время с момента последнего платежа. Итак, если вы производите регулярный платеж в обычном режиме, а через две недели получаете неожиданный доход и хотите положить его на свой баланс, Ally сначала направит его на счет процентов за две недели, начисленных с момента вашего последнего официального платежа. Тогда все, что останется, будет применяться к вашему доверителю.

После того, как вы совершите дополнительный платеж, банк просто уменьшит сумму вашего следующего платежа, возможно, до нуля.Или они изменят дату следующего платежа, вместо того, чтобы просто зачислить сумму на баланс и списать с вас счет в следующем месяце, как обычно.

Здесь, конечно, возникает соблазн посмотреть на этот минимальный срок (0 долларов!) И просто не платить за следующий месяц или следующие два или три месяца, пока этот минимум не будет восстановлен, что означает, что в конечном итоге ваш график платежей будет вернуться в нормальное состояние. Вы не выплатите кредит досрочно; вы просто производите платежи раньше срока, а затем делаете короткий перерыв в оплате.

Если ваш кредитор не принимает платежи в размере только основной суммы

Если ваш кредитор не принимает платежи только по основной сумме, у вас есть два варианта:

- Рефинансируйте ссуду у кредитора, который будет принимать платежи только в размере основной суммы долга.

Перед выполнением рефинансирования убедитесь, что вы получили письменное подтверждение. Вы можете получить расценки на рефинансирование автокредитов без обязательств на сайте LendingTree примерно за пять минут.

Перед выполнением рефинансирования убедитесь, что вы получили письменное подтверждение. Вы можете получить расценки на рефинансирование автокредитов без обязательств на сайте LendingTree примерно за пять минут. - Внесите дополнительные основные платежи на специальный сберегательный счет, и когда остаток на сберегательном счете достаточно высок, полностью погасите ссуду.

Но прежде чем делать что-либо из этого, проверьте, какие законы существуют в вашем штате в отношении платежей по автокредиту только на основную сумму. Если ваш кредитор не разрешает это, а закон штата разрешает, вы можете сослаться на закон и потребовать, чтобы он обеспечил прием платежей.

Связанные: Одноранговые автокредиты

Другие банки затрудняют выплаты только в основную сумму

Чтобы максимизировать сумму выплачиваемых вами процентов, кредиторы заставляют вас прыгать через обручи, чтобы внести дополнительные платежи по основному долгу.Например, некоторые могут потребовать, чтобы вы выписали отдельный чек — в дополнение к регулярному ежемесячному платежу за автомобиль — на основную сумму. Некоторые банки даже требуют, чтобы дополнительные платежи по основной сумме были отправлены на совершенно другой адрес.

Некоторые банки даже требуют, чтобы дополнительные платежи по основной сумме были отправлены на совершенно другой адрес.

Consumerist сообщил, что Chase Bank потребовал, чтобы вы отправили бумажный чек на определенный адрес, чтобы оплата была применена к принципалу. В противном случае они просто считали дополнительные платежи досрочными платежами, а не действительно «дополнительными» платежами. Кажется, с тех пор они изменили свой образ жизни.Теперь вы также можете просто поставить отметку в поле «Основное сокращение».

Сводка

Как видите, автокредитование не так просто, как кажется. Хотя это может показаться нелогичным, не все кредиторы автокредитов хотят, чтобы вы погасили ссуду раньше срока. В конце концов, если вы это сделаете, они потеряют доход, который они получали бы от ваших платежей. По этой причине вы можете ожидать, что одно или два препятствия будут удерживать вас от выплаты только основной суммы.

В следующий раз, когда вы покупаете машину и вам нужно взять автокредит, обратите особое внимание на метод расчета процентов. Если это будет что-то, кроме простых процентов или сложных процентов, поищите другой ссуду или другого кредитора.

Если это будет что-то, кроме простых процентов или сложных процентов, поищите другой ссуду или другого кредитора.

Подробнее:

Шесть основных способов уменьшить вашу задолженность

Мы знаем, что когда дело касается студенческих ссуд, нужно учесть много информации.

Следуйте указаниям мастера, чтобы найти способы уменьшить свой долг!

Практика интеллектуального заимствования

Лучший способ ограничить свою задолженность — это понять, сколько вам нужно занять, и узнать, сколько вы занимаетесь.Вот способы, которыми вы можете легко оценить расходы и отследить задолженность по студенческому кредиту, чтобы сэкономить вам немного монет:

- Министерство образования США может помочь вам понять расходы на обучение в колледже и изучить варианты их снижения. Инструмент консультирования по выходу может помочь вам спланировать школьные расходы на год и оценить прогнозируемый остаток студенческой ссуды относительно вашего будущего ежемесячного дохода.

- Great Lakes поможет вам управлять своим бюджетом во время учебы в школе и после ее окончания.Установка бюджета поможет вам отслеживать свои доходы и расходы, чтобы быть уверенным, что вы не берете в долг больше, чем можете себе позволить.

- StudentAid.gov получает информацию от всех обслуживающих организаций, чтобы предоставить вам полную картину всех ваших федеральных студенческих ссуд, а не только тех, которые обслуживаются в районе Великих озер. Если у вас есть частные ссуды, вы обычно можете найти своего кредитора или обслуживающего лица в своем кредитном отчете.

- Калькулятор платежей Министерства образования США может оценить, какой может быть сумма вашего ежемесячного платежа по студенческой ссуде, которая у вас есть в настоящее время, и по любой дополнительной задолженности, которую вы ожидаете взять в долг.Используйте его, чтобы оценить, какой может быть ваш ежемесячный платеж после окончания школы.

Калькулятор бюджета

Если вы знаете, сколько вы должны на ходу — и сколько могут быть ваши будущие выплаты по кредиту, — вы с большей вероятностью возьмете в долг именно то, что вам нужно, а не максимальную сумму, которую вы можете. Хорошие решения о займах сегодня означают меньше долгов и более легкие платежи завтра.

Хорошие решения о займах сегодня означают меньше долгов и более легкие платежи завтра.

Расшифровка стенограммы анимации: волшебник занимает из сундука с сокровищами только ту сумму, которая ему нужна, чтобы купить свиток знаний.

Понять интерес, чтобы избежать капитализации

Проценты и капитализация увеличивают сумму займа. Важно понимать, как это работает.

Проценты — это стоимость заимствования денег. Он начинает накапливаться ( начисляется ), как только вы получаете свои кредитные средства. Размер уплачиваемых вами процентов зависит от многих факторов.

- Сумма займа ( основной суммы ) — чем больше вы занимаетесь, тем больше процентов вы платите.

- Ставка, по которой начисляются проценты ( процентная ставка ) — чем ниже ваша процентная ставка, тем меньше процентов вы будете платить.

- Продолжительность времени, необходимого вам для погашения ссуды — чем раньше вы погасите ссуду, тем меньше будете платить проценты.

Помогает или нет правительство выплачивать проценты, зависит от того, является ли ваш кредит субсидированным или несубсидированным .

Процентная ставка по вашим частным студенческим ссудам устанавливается вашим кредитором; в то время как процентная ставка по вашим федеральным студенческим ссудам устанавливается Конгрессом в рамках Закона о высшем образовании.Вы можете узнать больше о процентных ставках и сборах в Федеральной программе помощи студентам.

Что такое капитализация?

Капитализация — это когда невыплаченные проценты добавляются к основной сумме кредита. Это может происходить в определенные моменты в течение срока действия вашего кредита, например, когда ваш кредит подлежит погашению впервые или после окончания периода отсрочки или отсрочки погашения. Когда вы учитесь в школе хотя бы половину рабочего дня или у вас льготный период (шесть месяцев после того, как вы покидаете школу на полный рабочий день), вам обычно не нужно платить по ссуде. До наступления срока выплаты первого платежа любые накопившиеся невыплаченные проценты добавляются к сумме, которую вы заимствовали (капитализируются). С этого момента проценты начисляются на более высокий баланс, поэтому вы в конечном итоге платите проценты по процентам. В федеральных студенческих ссудах капитализация происходит только тогда, когда это требуется правилами Министерства образования.

До наступления срока выплаты первого платежа любые накопившиеся невыплаченные проценты добавляются к сумме, которую вы заимствовали (капитализируются). С этого момента проценты начисляются на более высокий баланс, поэтому вы в конечном итоге платите проценты по процентам. В федеральных студенческих ссудах капитализация происходит только тогда, когда это требуется правилами Министерства образования.

Примечание. Если ваши федеральные студенческие ссуды в настоящее время подпадают под действие административной отсрочки, связанной с COVID-19, по истечении срока воздержания проценты не начисляются. Однако, если ваши кредиты находились в статусе отсрочки или расторжения до 13 марта 2020 г. (когда началось административное воздержание от COVID-19), ваши непогашенные проценты могут быть капитализированы после 30 сентября 2021 г. ). Это зависит от вашей индивидуальной ситуации. Пожалуйста, позвоните нам, чтобы мы рассмотрели ваши конкретные обстоятельства.

Стенограмма анимации: основное существо съедает начисляемые проценты, превращая их в капитализированные проценты, в результате чего основная сумма увеличивается.

Могу ли я избежать использования заглавных букв?

Один из способов избежать капитализации ваших несубсидированных ссуд — это выплачивать проценты до того, как потребуются регулярные выплаты по ссуде. Хотя не все могут себе это позволить, уплата только процентов до начала запланированного ежемесячного платежа может ограничить негативные последствия капитализации. Вы можете сэкономить свои проценты, выплачивая их по мере их накопления, тогда уже нечего будет капитализировать, когда придет время платежа.

Анимационная стенограмма: мастер удаляет начисляемые проценты, прежде чем их можно будет превратить в капитализированные проценты, что удерживает основную сумму от роста. Волшебник празднует!

Используйте автоматические платежи и сэкономьте

Auto Pay автоматически снимает платеж по студенческому кредиту с вашего текущего или сберегательного счета в определенную дату и может помочь вам сэкономить несколькими способами.

Во-первых, вы можете подписаться на автоматическую оплату, пока еще учитесь в школе, что поможет вам быстрее совершать платежи и сэкономить деньги в долгосрочной перспективе.

После того, как вы введете погашение, вы можете получить снижение процентной ставки на 0,25% по вашему прямому федеральному займу, пока вы производите платежи с помощью Auto Pay. Вы также можете претендовать на получение выгоды от других кредиторов, поэтому обязательно проконсультируйтесь с ними. Это снижает общую сумму, которую вы платите с течением времени. Наконец, подписка на Auto Pay также означает, что вы не пропустите ни одного платежа!

Когда и как рефинансировать личный заем

Получение личной ссуды для консолидации долга или оплаты крупных расходов может иметь большое значение для улучшения ваших финансов.Однако как только вы начнете платить по кредиту, вы можете начать понимать, что рефинансирование — хороший вариант. Рефинансирование вашей личной ссуды имеет смысл, если ваш кредитный рейтинг улучшился до уровня, при котором вам может быть предложено снижение ставки, или если вам нужен более длительный срок, чтобы снизить ежемесячные платежи.

Пройти предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.

Что значит рефинансировать личный заем?

При рефинансировании личной ссуды вы подаете заявку на новую ссуду — либо у того же кредитора, либо у другого — а затем используете полученные средства для погашения старой ссуды. Затем вы начнете платить по новому кредиту с новой процентной ставкой и условиями.

Есть много разных причин, по которым кто-то может захотеть это сделать, но в идеале вы получите новую, лучшую процентную ставку как часть процесса.

«Обычно цель — уменьшить размер платежа или процентную ставку.Новый заем также может быть на большую сумму, если цель состоит в том, чтобы получить больше денег для удовлетворения новых потребностей », — говорит Вида Авумей, вице-президент и директор по политическим исследованиям OneMain Financial.

Когда имеет смысл рефинансировать личный заем?

Рефинансирование кредита почти всегда имеет смысл, если это поможет вам сэкономить деньги. Существует множество сценариев, при которых можно добиться значительной экономии.

Существует множество сценариев, при которых можно добиться значительной экономии.

«Например, если процентные ставки упадут и вы сможете получить более низкую процентную ставку, вы захотите рассмотреть возможность рефинансирования», — говорит Адам Марлоу, главный специалист по развитию рынка Собственного кредитного союза Грузии.

Вот еще несколько случаев, когда это может иметь смысл:

- У вас лучший кредитный рейтинг. Один из лучших способов получить право на более низкую процентную ставку по личному кредиту — это улучшить свой кредитный рейтинг. Если ваш рейтинг резко увеличился с тех пор, как вы изначально взяли кредит, это может быть хорошей причиной для рефинансирования.

- Вы хотите изменить тип тарифа. Наличие переменной годовой процентной ставки по личному кредиту затрудняет планирование ваших ежемесячных платежей.Мало того, вы можете увидеть восходящую тенденцию, которая в конечном итоге будет вам дороже.

При рефинансировании вы можете переключиться с переменной на фиксированную ставку, чтобы получать стабильные суммы платежей каждый месяц.

При рефинансировании вы можете переключиться с переменной на фиксированную ставку, чтобы получать стабильные суммы платежей каждый месяц. - Вы хотите избежать балансового платежа. Некоторые личные ссуды могут сопровождаться разовым платежом, требующим от вас внесения гораздо большего платежа, чем обычная ежемесячная сумма в конце периода погашения. Вы можете рефинансировать досрочно, чтобы избежать этого стиля личного кредита.

- Ваш доход уменьшился, и вам нужно снизить ежемесячные платежи. Если вы потеряли работу или у вас снизился доход, возможно, вам нужно снизить ежемесячный платеж по кредиту. В этом случае вы можете захотеть рефинансировать свой текущий заем на более длительный срок, что может не сэкономить вам деньги в долгосрочной перспективе, но может помочь сократить ежемесячный платеж.

- Вы хотите быстрее погасить кредит. Если вы можете позволить себе более крупные ежемесячные платежи, возможно, вы захотите рефинансировать ссуду на более короткий срок.

Выплата кредита в более короткие сроки в конечном итоге сэкономит вам деньги в виде процентов.

Выплата кредита в более короткие сроки в конечном итоге сэкономит вам деньги в виде процентов. - Вы можете позволить себе гонорары. При получении ссуды рефинансирования могут взиматься сборы, такие как сборы за оформление заявки или сборы за подачу заявления. Ваш текущий кредитор может также взимать комиссию за предоплату, если вы погасите свой кредит до окончания периода погашения. Перед подачей заявки на ссуду рефинансирования убедитесь, что рефинансирование по-прежнему имеет смысл с финансовой точки зрения после учета комиссий.

Как рефинансировать личную ссуду

Если вы готовы рефинансировать ссуду, начните со следующих шагов.

1. Выясните, сколько денег вам нужно.

Когда вы рефинансируете ссуду, вы, по сути, выплачиваете существующую ссуду новой с другими условиями. Итак, прежде чем делать покупки для котировок, определите точную сумму денег, необходимую для выплаты текущего кредита. Вы можете получить эту информацию, войдя в свою учетную запись или напрямую позвонив своему кредитору. Также спросите, есть ли какие-либо штрафы за досрочное погашение, которые могут перевесить выгоды от рефинансирования.

Также спросите, есть ли какие-либо штрафы за досрочное погашение, которые могут перевесить выгоды от рефинансирования.

2. Проверьте свой кредитный рейтинг и сообщите об этом.

Прежде чем рассматривать вопрос о рефинансировании ссуды, вам необходимо знать, имеете ли вы право на более низкую ставку, чем та, которую вы платите в настоящее время.Если новая процентная ставка не будет существенно ниже, возможно, ее не стоит рефинансировать.

«Большинство кредиторов укажут свою лучшую ставку, но если у вас нет кредита A-plus, возможно, это не та ставка, на которую вы имеете право», — говорит Марлоу. «Чтобы получить свой кредитный рейтинг, проверьте, предоставляет ли эмитент вашей кредитной карты или финансовое учреждение это бесплатно своим клиентам».

Вы также можете ежегодно запрашивать бесплатный кредитный отчет в каждом из трех кредитных бюро — Equifax, Experian и TransUnion.

При поиске новой ссуды определите, делают ли кредиторы мягкую или жесткую оценку вашего кредитного рейтинга, предоставляя вам цитату. Жесткий кредитный рейтинг отрицательно повлияет на ваш рейтинг, по крайней мере, в краткосрочной перспективе, поэтому вы захотите получить расценки от кредиторов, которые покажут вам ваши ставки, используя только мягкое извлечение. Этот процесс известен как предварительный квалификационный отбор.

Жесткий кредитный рейтинг отрицательно повлияет на ваш рейтинг, по крайней мере, в краткосрочной перспективе, поэтому вы захотите получить расценки от кредиторов, которые покажут вам ваши ставки, используя только мягкое извлечение. Этот процесс известен как предварительный квалификационный отбор.

3. Узнайте о ставках и условиях в банках и онлайн-кредитных организациях