Возможно ли избавиться от кредита законным способом. Как избавиться от кредита законным способом

Как избавиться от кредитов законно: бесплатная помощь

Содержание статьи:

При подписании кредитного договора заёмщики крайне редко думают о том, смогут ли они исполнять свои обязательства перед банком через несколько лет. Теряя платежеспособность, люди часто начинают паниковать, совершать необдуманные действия, и только допустив массу ошибок, задаются вопросом, как избавиться от кредитов законно.

На самом деле, такие способы действительно существуют. Они позволяют избавиться от кредитного бремени без особых проблем, не нарушая при этом требований законодательства. Как только неплатежеспособность заёмщика будет подтверждена официально, задолженность, которая осталась у него перед банковской организацией, списывается на конкурсной основе, либо реструктурируется на определённый срок.

Чтобы избежать серьёзных проблем в будущем, эксперты настоятельно рекомендуют детально и скрупулёзно изучать все пункты договора займа, анализировать условия кредитования, а также реально оценивать актуальность покупки, дальнейшие перспективы и собственные финансовые возможности. Если договор уже подписан, а потеря платежеспособности не позволяет далее платить по счетам, полезно будет узнать, как избавиться от кредита законным способом.

Легальные способы избавления от кредита

Сегодня у должника есть несколько путей, каждый из которых позволяет вполне законно избавиться от бремени. В частности, речь идёт о следующих способах:

- Реструктурирование задолженности;

- Реализация залога;

- Отсрочка исполнения обязательств на определённый период времени;

- Помощь лиц, выступивших в качестве поручителей;

- Объявление несостоятельности (банкротства).

Не стоит оформлять новые займы для того, чтобы расплатиться по уже имеющимся. Такой подход не только не решит проблемы, но и напротив, усугубит её. Когда неспособность выплачивать кредит возникает из-за увольнения с работы и потери источника дохода, заёмщику следует нанести визит в банк, объяснить ситуацию и сделать всё возможное, чтобы найти компромиссное решение.

Вполне возможно, что кредитная организация предоставит отсрочку до того момента, пока клиент вновь не устроится на работу.

Что касается случаев, когда недостаток денежных средств обуславливается развитием серьёзного недуга, то одним из вариантов решения проблемы является получение страхового возмещения по соответствующему полису.

Реструктурирование задолженности

Данная процедура представляет собой внесение ряда коррективов в условия договора. В частности, речь идёт о ставке вознаграждения, величине ежемесячных выплат и сроке действия договора. Указанный вариант является одним из наиболее оптимальных, так как гражданин не только узнаёт, как избавиться от кредита законным способом, но и предотвращает вероятные негативные последствия.

Если клиент сам проявляет инициативу, стремясь найти выход из сложившейся ситуации, то кредиторы, как правило, идут на уступки, делая условия кредитного договора более лояльными. Одновременно с этим необходимо понимать, что именно инициатива клиента является одним из обязательных условий реструктуризации. Если должник не будет проявлять никакой активности и постарается избежать общения с сотрудниками банка, то результатом могут стать не только серьёзные проблемы, но и привлечение к уголовной ответственности.

Реализация залога

Самым просты и оперативным способом избавления от задолженности является реализация залога. Даже если выручка от такой сделки не позволит полностью выплатить займ, значительную его составляющую она точно покроет.

При реализации данного метода следует принять во внимание ряд немаловажных нюансов. Процессом продажи залога рекомендуется заняться самостоятельно. Если доверить эту задачу кредитору, то следует сразу приготовиться к тому, что реализационная стоимость будет на порядок ниже рыночной, так как банку выгодно как можно скорее вернуть вложенные средства. Сумма долга, оставшаяся после реализации залоговой собственности, может быть реструктурирована или «заморожена» на определённое время.

Полезно знать, что если в качестве залога выступает единственное жильё, то отобрать его не сможет даже суд. Инициатива о продаже может исходить исключительно от заёмщика.

Отсрочка погашения кредита на определенное время

Эта мера также даёт ответ на вопрос как избавиться от кредитов законно. Она во многом схожа с реструктуризацией, однако и имеет кардинальные отличия. Предоставляя отсрочку, банк лишь продляет срок выплаты, оставляя неизменными ставку вознаграждения и прочие условия сделки.

Этот метод может использоваться как временное решение проблемы. Он наиболее приемлем для заёмщиков, чья неплатежеспособность носит временный характер. Если с течением времени финансовая ситуация должника не только не стабилизируется, а даже напротив, ухудшается, то эксперты настоятельно рекомендуют задуматься о других возможных выходах из ситуации.

Погашение кредита поручителем

Заёмщик, у которого возникли серьёзные финансовые трудности, может попросить о помощи лицо, фигурирующее в договоре в качестве гаранта. Если материальное положение поручителя позволит ему на определённый период времени принять на себя обязательства по выплате, то заёмщик сможет спокойно разобраться со своими проблемами и продолжить выплачивать долг самостоятельно.

Разумеется, после восстановления платежеспособности заёмщику рекомендуется вернуть заёмщику денежные средства, однако любая подобная ситуация носит исключительно индивидуальный характер. Прежде чем обратиться за помощью к гаранту следует ещё раз внимательно изучить условия договора. Это обусловлено тем, что в некоторых банках отсутствуют какие-либо ограничения, касающиеся времени участия поручителей в погашении долга, а в некоторых организациях допустимый срок не превышает 6 месяцев.

Объявление несостоятельности (банкротства)

Изучая как избавиться от кредитов законно, нельзя забывать о последнем варианте – объявлении банкротства. Реализация данной меры возможна только через суд. Важно учитывать, что допустимая частота признания физического лица несостоятельным, составляет 5 лет. По мнению экспертов, указанный способ должен применяться только в тех ситуациях, когда иных вариантов уже не осталось. Это обусловлено тем, что одним из последствий официального банкротства является невозможность оформлять какие-либо кредиты в дальнейшем.

Процедура признания несостоятельности также подразумевает принудительную реализацию залога с целью покрытия основного займа. Если средств, полученных с продажи имущества, окажется недостаточно, то заёмщику придётся погашать остаток самостоятельно, отдавая банку определённую часть своего дохода.

Как избавиться от ипотеки?

Если жилая недвижимость приобретается по ипотечному договору, однако через некоторое время клиент банка теряет платежеспособность и не может дальше исполнять обязательства, он может воспользоваться одним из 3-х возможных путей решения проблемы:

- Реализовать жильё и выплатить долг;

- Заключить договор аренды и погашать кредит за счёт средств, получаемых от арендаторов;

- Если ни один из методов, перечисленных выше, нельзя использовать, единственным вариантом остаётся только объявление банкротства, в результате которого все права на квартиру или дом перейдут к банку, так как именно недвижимость является залоговым обеспечением ипотеки.

Бывают ситуации, когда проблемы с дальнейшей выплатой ипотеки обусловлены разногласиями между супругами. В этом случае жильё рекомендуется продать, а займ погасить досрочно и в полном объёме.

Когда один из участников выражает желание продолжить выплату ипотеки, следует добиться временной «заморозки» долга и переоформить договор на другое лицо, путём подачи соответствующего заявления в суд.

Взять денежные средства в долг

Ещё одним ответом на вопрос как избавиться от кредитов законно, является заём недостающей суммы у товарищей или родственников. Такой способ наиболее комфортен в случаях, когда до окончания срока договора осталось меньше года. Если заёмщику удастся найти недостающие средства и досрочно погасить долг, то он сможет добиться некоторой экономии, так как банку придётся произвести перерасчёт вознаграждения.

Разумеется, обеспеченные друзья или близкие есть далеко не у каждого, однако сразу отказываться от данного способа не стоит. Вполне вероятно, что вы сможете занять небольшие суммы у нескольких людей, в результате чего полностью выполните обязательства перед банком. Сумму, оставшуюся после перерасчёта процентов, можно сразу же вернуть родственникам.

Можно ли избавиться от просрочки?

Практика насчитывает немало примеров, когда даже длительная «заморозка» не позволяет человеку восстановить платежеспособность и продолжить выплату долга. В подобном случае эксперты рекомендуют повременить с банкротством. Вместо этого заёмщику следует реализовать залог путём проведения торгов.

Если заёмщик решит прибегнуть к данной мере, то банковская организация выставит имущество своего клиента на торги, в результате чего у непосредственного продавца появится возможность более выгодно продать своё имущество, чем, если бы совершением сделки занималось специальное агентство. Получив денежные средства, человек рассчитывается за кредит, полностью выполняя свои финансовые обязательства.

Когда заёмщик не желает самостоятельно искать выход из сложившейся ситуации, игнорирует уведомления кредитора о наличии просрочки и всеми способами избегает общения, банк обращается за помощью к коллекторам. По сути, это «узконаправленные» специалисты, деятельность которых связана с выбиванием денег.

Нередко работа коллекторов переходит грань закона, вынуждая должника обращаться в полицию, прокуратуру или суд. В результате разбирательства, чаще всего списывается львиная доля долга либо отменяется выплата скрытых процентов.

Избавление от долга по «кредитке»

На сегодняшний день многие россияне, нуждающиеся в деньгах, отдают предпочтение кредитным картам. Однако мало кто задумывается о том, что вознаграждение по такому кредиту будет в несколько раз выше, чем по обычному договору.

Зачастую владелец карты, не желающий больше пользоваться заёмными средствами, просто выбрасывает кредитку и забывает о её существовании. К сожалению, подобная беспечность может иметь крайне негативные последствия, так как отсутствие операций не останавливает начисление процентов. В итоге, спустя определённый промежуток времени, россиянин узнаёт о долге и начинает выяснять, как избавиться от кредитов законно.

В подобной ситуации, единственным легальным способом является полное погашение задолженности, визит в банковскую организацию, выдавшую карту, и закрытие счёта.

Обращение в суд

Чтобы заёмщику был присвоен статус должника, суд должен вынести соответствующее решение. Такая ситуация имеет свои преимущества и для клиента банковской организации, так как он может получить возможность оплатить только основной долг, забыв о процентном вознаграждении и всевозможных надбавках.

Кредит будет постепенно погашаться за счёт выплаты определённой части от ежемесячного дохода. Примечательно, что максимальная сумма, которую может потребовать кредитор, не должна превышать 50% от зарплаты. Такой подход является абсолютно легальным и помогает найти ответ на вопрос, как избавиться от кредита законным способом.

Полезно знать!

Если желание избавиться от долгового бремени чрезвычайно высоко, это не является веским основанием для похода в суд. Разумеется, если будет доказано, что невозможность платить кредит имеет веские основания, обусловленные потерей работы или наличием серьёзного заболевания, то судебные инстанции примут сторону заёмщика, признав его неплатежеспособным. Однако у этой медали есть и другая сторона: если действия гражданина квалифицируют как мошенничество, то неплательщик может понести уголовное наказание.

Несколько полезных советов

По мнению экспертов, гражданин, потерявший способность своевременно исполнять финансовые обязательства, должен незамедлительно обратиться к квалифицированному юристу. Только человек, хорошо разбирающийся в действующем законодательстве, знающий его особенности и нюансы, сможет оказать эффективную помощь в решении проблемы и подсказать, как избавиться от кредитов законно.

Многие заёмщики ошибочно полагают, что одним из вариантов решения является переезд в другой город, кредиторы забудут о долге и прекратят поиски неблагополучного клиента. На самом деле, всё выглядит совершенно иначе: намеренное уклонение от выплаты долга чревато ростом финансовых обязательств и тюремным сроком.

Эксперты также советуют гражданам, желающим получить кредит, подумать не только о своей платежеспособности, но и самой необходимости использования заёмных средств. Вполне вероятно, что цель сделки не оправдывает средства, или товар, который планируется приобрести, потеряет свою актуальность уже в ближайшем будущем.

Как показывает практика, наилучшим решением вопроса является постепенное накопление необходимой суммы и дальнейшее совершение покупки исключительно за счёт собственных сбережений.

Как законное избавиться от кредитных долгов

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Консультация бесплатна!

www.myjus.ru

Как избавиться от кредита законным способом

Настоящим бедствием становится увеличение количества просроченных кредитных договоров. В условиях кризиса, когда жизнь лишена какой-либо стабильности, тяжело распланировать финансовые потоки на длительное время. И те, кто занимали деньги, попадают в щекотливую ситуацию. Просроченный заем, как снежный ком, обрастает все большими штрафами, неустойками. Приходит время решать вопрос, как избавиться от кредита законным способом. Выйти из сложившейся ситуации можно по-разному.

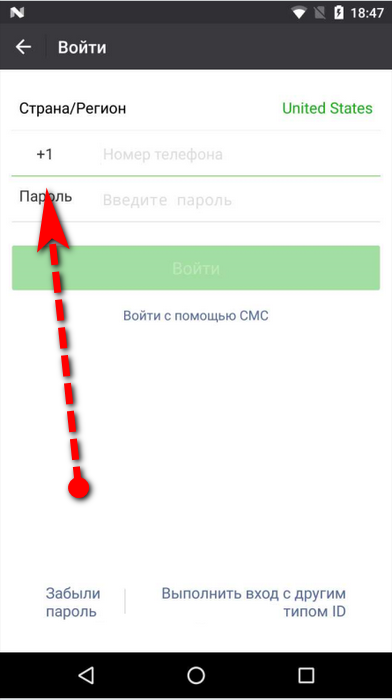

Способы избавления от долга

Прежде чем говорить о ликвидации долгов, стоит задуматься, сколько же их? Для этого проверьте кредитную историю на BKI24 ↪ Перейти на сайт . Исходя из полученной информации, уже продумывать план мероприятий. Подобные мероприятия включают:

✔ Реструктуризация долга подразумевает под собой внесение изменений в кредитный договор. Результатом реструктуризации является новый график плановых платежей. Следствием такой процедуры будет увеличение срока кредитования, но платежи будут меньше.

✔ Продажа заложенного имущества — наиболее легкий и быстрый вариант. Лучше продажей заниматься самостоятельно, так как банк будет продавать заложенное имущество за бесценок. Цена реализации банком будет приближена к сумме задолженности, включая начисленные проценты, штрафы.

✔ Кредитные каникулы – это отсрочка платежа без изменения процентных ставок и других пунктов договора. Эта мера является временной.

Внимание! Банки, как правило, разрешают повременить с возвратом основного долга, а проценты необходимо платить в срок.

✔ Помощь поручителей. Если кредит подкреплен поручительством, попросите о помощи поручителя. В конце концов, погашение задолженности также входит в его интересы. Конечно, справедливее позже отдать потраченную сумму денег.

✔ Рефинансирование – очень сомнительный вариант. Новые кредиты могут только усугубить ситуацию.

✔ Банкротство физического лица. Новый закон «О банкротстве физических лиц», принятый в 2022 году, позволяет неплатежеспособным гражданам России законным способом избавиться от кредита.

Суд с кредитором

Банки часто пугают заемщиков подачей на них в суд. Не надо этого бояться. При правильном поведении это принесет определенную выгоду.

Подача в суд – крайняя мера для банка. В его интересах до последнего пытаться вернуть все долги, включая штрафы, комиссии, которые «накапали» за все время. В судебном же порядке заемщик добьется только уплаты долга, без скрытых надбавок, комиссий. Сумма платежа здесь будет зависеть от уровня заработной платы.

По закону удержания из заработной платы по суду не должны превышать 50 % всех официальных источников дохода заемщика.

Таким образом, заемщик получит не только платежи, соизмеримые с его уровнем зарплаты, но и спишет большую часть долгов. Конечно, от кредитных долгов этот способ не избавит, но зато сделает выплаты менее обременительными.

Банкротство физических лиц и его последствия

Чаще всего юридические компании, решая вопрос как избавиться от кредита законным способом, предлагают процедуру банкротства физических лиц. Согласно новому законопроекту, после официального признания гражданина банкротом все имеющиеся на текущий момент долги подлежат реструктуризации на срок до пяти лет или открывается конкурсное производство.

Признать физическое лицо банкротом может только суд один раз в пять лет. Однако следствием будет запрет на оформление любых займов. А результатом конкурсного производства, открытого в отношении физического лица-банкрота, станет продажа всего имущества в счет погашения долгов.⚠ Продаже не подлежит только единственное жилье. При недостаточности вырученной суммы остальное будут принудительно вычитать из заработной платы.

Процедура банкротства не только сложная, но и дорогостоящая. Здесь не обойтись без помощи юриста, который обеспечит вашу финансовую защиту. Опишите свою ситуацию ↪ бесплатному кредитному юристу, предварительно проверив размер задолженности на сервисе бки24.↪ Перейти на BKI24.INFO> для проверки задолженностей .

После благополучного исхода, полезным советом станет не брать непосильные кредиты и адекватно оценивать свои возможности.

Как избавиться от кредита законным способом — 8 советов was last modified: Апрель 18th, 2022 by Александр Невский

credithistory24.ru

Как избавиться от кредитов законным способом

Бывают случаи, когда человек берет сразу несколько банковских кредитов, и все их надо вовремя погашать, причем – с учетом начисленных процентов и пени за допущенные просрочки платежей. А подходят сроки их возврата, у этого человека просто нет необходимой для этого суммы денег. Многие в таких случаях прекращают всякие связи с банком, начинают скрываться, и банки продают возникшие долги агентствам коллекторов.Так что «уход в подполье» – это не выход.

Прежде всего в таких случаях необходимо учитывать все доходы и расходы, как всей семьи, так и личные с целью распределения средств таким образом, чтобы их хватило на все, для чего целесообразно составить финансовый план с отражением в нем всех источников доходов и расходных статей. Для этого можно использовать компьютерные программы типа «Хоум Мани» («Домашние деньги»).

Затем нужно будет резко сократить аппетиты и перейти на режим строжайшей экономии: хуже одеваться, питаться, сократить прочие траты. Получаемую заработную плату придется тратить только на погашение взятых кредитов. При возможности следует устроиться на вторую работу и искать другие источники дополнительных доходов. Те вещи, которыми должник и его семья не пользуется постоянно, разумно будет продать, с обращением вырученных от этого денег исключительно на погашение долгов. Можно так же попытаться занять деньги у друзей и у родственников, но лишь столько, сколько должник действительно будет способен вернуть вовремя.

В каждый из банков, где было получено несколько кредитов, должник может подать заявления об их т.н. реструктуризации, т.е. – изменении условий выдачи кредита. Обычно банки соглашаются на реструктуризацию, если должник стал инвалидом, тяжело заболел, потерял кормильца или был уволен с работы. Банки могут учесть и иные возникшие перед должником обстоятельства непреодолимой силы, но все это должник должен будет им подтвердить документально.

Проверив представленные документы, банковские специалисты, как правило, предлагают должнику на выбор несколько схем реструктуризации. К примеру, если кредит был взят в иностранной валюте, он может быть переведен в рубли РФ. Или основная платежная нагрузка может быть перемещена на те месяцы, в которые должны произойти последние выплаты. Либо же платежи могут быть отсрочены на согласованный сторонами срок. Наконец, размер ежемесячных платежей может быть уменьшен, но одновременно продлятся и сроки, в которые придется выплачивать кредит. Состоявшаяся договоренность о реструктуризации долга оформляется двусторонним письменным соглашением.

В том случае, если несколько кредитов было взято в одном и том же банке, долги по ним могут быть рефинансированы. То есть все взятые кредиты суммируются, и на заемщика заводится единое кредитное дело. Неустойки и проценты начинают начисляться по такому сведенному в единый кредиту. Для их выплаты банк может предоставить должнику новый заем. При наличии «чистой» кредитной истории он предоставляется по пониженной процентной ставке, если допускались просрочки – исключительно под повышенную. Ясно, что поэтому ля таких должников рефинансирование долгов крайне невыгодно.

Но на прощение долга в любом случае рассчитывать не стоит. Поэтому, так или иначе, таким должникам придется искать наиболее оптимальные варианты погашения всех взятых кредитов.

| 0 (Всего проголосвавших: 0) |

В продолжение темы

doorinworld.ru

Как избавиться от кредита законным способом

Большинство заемщиков при оформлении займа с оптимизмом смотрят в свое будущее, надеясь в скором времени погасить кредит. Но иногда обстоятельства складываются таким образом, что перед должником может возникнуть вопрос, как избавиться от кредита законным способом, а заемщики в более тяжелом моральном состоянии вообще начнут избегать контактов с финансовым учреждением.

Как действовать, когда не можешь погашать кредит

Как избавиться от кредита, не нарушая закон, – вопрос скорее риторический. Неоплаченный долг всегда будет преследовать должника, где бы он ни находился. Поэтому нужно искать другие способы, которые могут помочь облегчить погашение займа.

Как избавиться от кредита, не нарушая закон, – вопрос скорее риторический. Неоплаченный долг всегда будет преследовать должника, где бы он ни находился. Поэтому нужно искать другие способы, которые могут помочь облегчить погашение займа. Среди возможных вариантов у должника есть такие:

- реструктуризация долга;

- продажа залогового или другого имущества;

- обращение за помощью к поручителям;

- признание себя банкротом.

Реструктуризация задолженности

При ухудшении платежеспособности клиенту нужно обратиться в банк. Возможно, вместе с финансовым учреждением ему удастся найти определенный компромиссный вариант погашения долга, который дал бы возможность избежать просрочки и ухудшения кредитной истории.

Различают следующие формы реструктуризации:

- отсрочка погашения – предусматривает снижение ежемесячной нагрузки на заемщика путем уменьшения платежа по телу кредита. Как правило, отсрочка погашения устанавливается на 6 месяцев или на год: за это время должнику нужно восстановить свою платежеспособность или же погасить кредит, продав имущество. При хорошем обслуживании долга в течение срока реструктуризации можно будет опять обратиться в банк с просьбой о предоставлении отсрочки;

- снижение процентной ставки – также позволяет уменьшить кредитную нагрузку на клиента. Может устанавливаться на определенный срок или же до конца действия договора. Довольно редкий вариант, так как банки неохотно идут на снижение своих доходов;

- пролонгация кредитного договора – или, другими словами, продление его срока действия. Позволяет снизить платеж по кредиту, так как остаток задолженности разбивается равномерными частями до конца нового срока действия договора;

- рефинансирование – этот вариант подходит в том случае, если с кредитором невозможно договориться о приемлемых условиях погашения займа. Тогда необходимо обратиться в другие финансовые учреждения с просьбой предоставить кредит на погашение действующей задолженности. Возможно, таким образом удастся найти несколько лучшие условия обслуживания кредита (низкая процентная ставка, более длинный срок кредитования), что в результате позволит обслуживать заем без просрочек. Также стоит заметить, что в кризисные периоды спрос на такие финансовые продукты всегда растет, а если есть спрос, значит, есть и предложение. Некоторые банки в такие периоды стараются перетянуть к себе более-менее платежеспособных клиентов;

- смена валюты кредита (актуально для валютных заемщиков) – в связи со стремительным ростом курса валют, а если реально смотреть на вещи –

падением рубля, большинство заемщиков оказались в ситуации, когда их ежемесячный платеж вырос в разы и они не имеют возможности осуществлять полное ежемесячное погашение кредита. Тем более что вместе с курсом выросли цены на продукты, коммунальные платежи, одежду. В таком случае, чтобы не допустить ухудшения своего кредитного портфеля, банки начали осуществлять смену валюты кредита на российский рубль.

падением рубля, большинство заемщиков оказались в ситуации, когда их ежемесячный платеж вырос в разы и они не имеют возможности осуществлять полное ежемесячное погашение кредита. Тем более что вместе с курсом выросли цены на продукты, коммунальные платежи, одежду. В таком случае, чтобы не допустить ухудшения своего кредитного портфеля, банки начали осуществлять смену валюты кредита на российский рубль.

Все вышеуказанные варианты не подскажут, как избавиться от долгов по кредитам, но помогут снизить нагрузку на семейный/личный бюджет и выиграть время, в течение которого заемщику необходимо будет восстановить свою платежеспособность.

Продажа залогового имущества

Одним из самых простых вариантов погашения займа является продажа залогового имущества. Да, возможно, этот вариант не самый приемлемый для должника, так как он оказывается «в минусах» – без имущества и без тех денег, которые уже внес в качестве погашения. Но убытки могут быть и больше, если затягивать этот болезненный процесс. Ведь если появилась просрочка, банк начинает насчитывать пеню, штрафные санкции, плюс ко всему ухудшается кредитная история. Поэтому продажа залогового имущества иногда выглядит единственным правильным выходом из ситуации.

Обращение к поручителям

Обдумывая, как избежать выплаты кредита, заемщики также могут натолкнуться на мысль обратиться за помощью к поручителям. Ведь они солидарно с ним отвечают за погашение кредита и, если долг будет просрочен, банк будет обращаться к поручителям с требованием погашения задолженности, причем не только тела кредита и процентов, а также пени и штрафных санкций. Поэтому должнику проще договориться с поручителями и занять у них денег, чтобы вернуть их впоследствии.

Банкротство

С 1 июля 2015 года в России вступил в силу ФЗ № 154, который устанавливает порядок признания физлиц и предпринимателей банкротами. Согласно этому нормативному акту, у физических лиц есть три варианта выхода из ситуации:

мировое соглашение – это договоренность между кредитором и должником о погашении задолженности. Она утверждается арбитражным судом и обязательна к исполнению всеми сторонами сделки;

мировое соглашение – это договоренность между кредитором и должником о погашении задолженности. Она утверждается арбитражным судом и обязательна к исполнению всеми сторонами сделки;- реструктуризация долга: должнику утверждается новый график погашения кредита с рассрочкой платежей на три года;

- банкротство гражданина или частника со всеми вытекающими последствиями. В этом случае все имущество должника, на которое не накладывается мораторий, продается с открытых торгов. За счет вырученных средств погашается задолженность по кредиту, если же денег недостаточно, банк остаток долга списывает из резерва на убытки.

Признание физлица банкротом влечет следующие последствия:

- этот статус закрепляется за гражданином на 5 лет;

- можно поставить крест на получении займов, так как мало кто захочет иметь дело с банкротом;

- гражданину будет запрещено занимать руководящие должности в компаниях или предприятиях в течение 3 лет;

- выезд из страны будет значительно утруднен.

Самым реальным способом избавиться от кредита является его погашение. Поэтому в случае ухудшения платежеспособности заемщику необходимо выиграть время, чтобы улучшить свое финансовое состояние или чтобы реализовать имущество. Это позволит выполнить обязательства перед банком и не испортить кредитную историю. В противном случае должнику необходимо будет платить штрафы и пени, что в результате только повысит расходы.

Получение кредита в банке – на что нужно обратить внимание: Видео

Поделитесь материалом в соц сетях:

schetavbanke.com

Как избавиться от кредитов законным способом

Многие заемщики сталкиваются с ситуацией, при которой они не могут выполнить свои обязательства перед банком. Некоторые из них затягивают решение вопроса, в результате чего сумма их долга увеличивается многократно, а банк начинает предпринимать активные попытки по возврату выданных средств. У должников в подобных случаях есть множество способов, как избавиться от кредитов в рамках закона.

Варианты действий должника

С целью скинуть с себя долговое бремя заемщик может прибегнуть к следующим способам:

- изменить условия кредитования;

- выкупить долг через третье лицо;

- объявить свое банкротство;

- обратиться в суд с требованием уменьшить размер долга;

- перекрыть долговую сумму дебиторской задолженностью;

- организовать торги по продаже имущества.

Каждый из указанных вариантов имеет свои нюансы, преимущества и недостатки, с которыми может столкнуться гражданин.

Есть несколько способов избавления от кредитов, которые помогут обрести финансовую свободу

Изменение условий кредитования

Данный вариант подразумевает переоформление первоначально заключенного кредитного договора с банком. Для подобного действия характерны следующие преимущества:

- появление возможности у плательщика на выбор реструктуризировать, рефинансировать или объединить несколько имеющихся у него кредитов на оптимальных для него и банка условиях;

- упрощение процесса обслуживания кредита;значительное уменьшение размера ежемесячных платежей в случае рефинансирования кредитов путем

- объединения нескольких в один;

- общее улучшение условий кредитования;

- стремление большинства банков решать долговые вопросы именно способом переоформления кредитных договоров с клиентами-должниками;

- выгодный характер сделки, поскольку процентные ставки у ряда банков заметно снизились по сравнению с прошлыми годами.

Окончательное избавление гражданина от имеющихся у него долгов в случае изменения первоначальных условий кредитования невозможно. При данном варианте банк лишь облегчает его долговое бремя, но не освобождает от необходимости полного возврата выданных денег. Если банку станет известно, что заемщик не в состоянии платить по кредиту, то в большинстве случаев он откажет ему в изменении условий кредитования.

Реструктуризация и рефинансирование кредита имеют ряд нюансов. Оба метода рекомендуется применять в зависимости от конкретно взятого случая долга у заемщика.

Рефинансирование выгодно только при наличии у должника сразу нескольких проблемных кредитов.

При этом для выплаты долга на новых условиях он может взять деньги у родственников и знакомых без уплаты процентов.

Поскольку при реструктуризации банк только упрощает правила перечисления должником платежей в счет кредита, то она уместна при наличии временных денежных проблем у него. В остальных случаях ему рекомендуется рефинансировать старый кредит, то есть одновременно погасить старый и взять новый на лояльных условиях.

Реструктуризация или рефинансирование могут облегчить кредитную нагрузку

Выкуп долга через третье лицо

Данное действие со стороны должника законно, но редко им применяется по ряду причин:

- возникает необходимость в юридическом сопровождении сделки;

- схема возможна при превращении проблемного долга в безвозвратный;

- неосведомленность большинства заемщиков о возможности подобного мероприятия.

При выкупе долга привлекается третье лицо, с которым заемщик оформляет договор цессии. Сторонний гражданин выкупает у банка право требовать возврат долга с заемщика, а впоследствии законным способом проводит его списание.

Преимущество способа в том, что цена сделки меньше суммы долга. Заемщик имеет возможность договориться с привлеченным третьим лицом относительно условий выплаты задолженности, потратив только процент от ее общего размера.

Объявление собственного банкротства

Банкротство выступает крайней мерой, когда у должника полностью отсутствуют средства для погашения задолженности. С недавних пор процедура возможна в отношении не только организаций, но и граждан. Закон «О банкротстве физических лиц» имеет несовершенства. По этой причине, к избавлению от задолженности по кредиту данным методом, заемщики прибегают не так часто.

Банкротство подразумевает судебные слушания. Сам процесс может длиться полгода и больше с учетом сложности дела. Недостаток процедуры заключается в ее затратах. Должнику необходимо тратиться на привлечение услуг профессионального юриста. Дополнительные расходы он несет и в отношении еще одной обязательной стороны процесса — арбитражного управляющего.

Преимущество банкротства заключается в том, что большая часть долгов гражданина погашается за счет его доходов и имеющихся активов, а прочая задолженность может быть списана. При неплатежеспособности заемщика суд может выставить на торги находящееся в залоге имущество. В крайних случаях суды принудительно взыскивают долги с заемщиков, передавая дело судебным приставам.

Если гражданин признается банкротом, то долги списываются автоматически

Обращение в суд

Судебное разбирательство считается возможной альтернативой и позволяет должнику добиться следующего:

- перерасчета имеющихся процентов по кредиту;

- снижения долговой суммы за счет перерасчета комиссий по договору;

- уменьшения имеющихся удержаний с дохода заемщика, идущих на оплату долга;

- назначения отсрочки или рассрочки для выплаты задолженности;

- снижения размера неустойки за просрочку платежей или ее полного исключения.

Решение суда по подобным делам имеет свои плюсы для должника:

- установленная судьей сумма долга останется фиксированной;

- возможность выплаты долга на мягких условиях и небольшими суммами на протяжении длительного времени;

- при наличии решения суда у должника отпадет необходимость самостоятельно платить по кредиту, поскольку списания будут производиться ежемесячно с его карты при получении им официальной зарплаты;

- после судебного разбирательства, на заемщика оказывается меньшее давление со стороны приставов и банка.

Перекрытие долговой суммы дебиторской задолженностью

Данный способ подразумевает предоставление должником приставам или банку, в качестве погашения долга, имеющейся у него дебиторской задолженности. В нее входят денежные суммы, которые задолжали самому должнику другие лица. При данной схеме банки чаще всего отказываются принимать такой вариант погашения задолженности. При этом отказ от принятия долга банком подразумевает автоматическое исполнение должником обязанности по его уплате.

Минус подобной схемы заключается в риске заемщика попасть в руки мошенников.

Перекрытие долгов дебиторской задолженностью возможно только при участии профессиональных юристов и антиколлекторов.

При их участии должник может осуществить такую операцию, называемую «антикредит». Антиколлекторы, при обращении к ним должника, могут предложить иные способы избавления от кредитных долгов.

Теоретически, кредит можно перекрыть дебиторской задолженностью, но на практике это редко применяется

Организация торгов

Неплательщик вправе самостоятельно организовать торги по распродаже имеющейся у него собственности. При этом может реализовываться как движимое, так и недвижимое имущество. Для проведения подобной процедуры должник должен заручиться одобрением банка, в котором у него имеется проблемный кредит.

Заемщику выгоднее самостоятельно организовать торги, поскольку при содействии банков стоимость продаваемых объектов собственности будет существенно занижена. При недостаточности вырученной, по итогам торгов суммы, банк и должник могут пересмотреть условия кредитного договора. Первый может предоставить второму рассрочку по уплате задолженности.

В рамках организации самостоятельных торгов должнику может быть предоставлена бесплатная помощь в виде консультации антиколлектора. При его содействии заемщик сможет уладить юридические тонкости вопроса.

Важно проявлять осторожность при выборе антиколлектора, поскольку существует вероятность стать жертвой мошенников.

Для должников не существует единого оптимального варианта того, как избавиться от долгов по кредитам. Все зависит от конкретного случая. Чаще всего заемщики прибегают к изменению условий кредитования путем рефинансирования или реструктуризации долгов. С появлением возможности признания гражданами себя банкротами проблема получила новое развитие. При этом банкротство стоит считать крайней и наиболее разумной формой решения вопроса об избавлении граждан от кредитных долгов.

fintolk.ru

Как избавиться от кредита законно: способы, советы юриста

Возможность избавления от кредита интересует многих потенциальных заемщиков.

Особенно актуален вопрос того, как избавиться от кредита встает перед гражданами в периоды экономических кризисов, когда резко сокращаются доходы или изменяется курс валюты кредита в худшую сторону – даже если заемщик мог спокойно выплачивать долг до подобных изменений, при экономическом кризисе ежемесячный платеж может оказаться слишком большим.

Как избавиться от долгов по кредиту – сроки давности

Тем не менее, следует отметить, что несмотря на существование в законодательстве понятия срока давности по финансовым долговым обязательствам, применить подобный инструмент довольно сложно.Многие заемщики считают, что перестав платить банку, они могут спрятаться от него и через определенное время у финансового учреждения не будет к ним претензий.

- Во-первых – срок давности начинает исчисляться от момента последнего контакта заемщика с банком или с последнего платежа по кредиту. Таким образом, если должник подпишет какой-либо документ с банковскими сотрудниками или даже ответит на записываемый звонок, это может быть аргументом о неприменении к нему процедуры относительно снятия с него долговых обязательств.

- Во-вторых – финансовые учреждения в большинстве договоров имеют право требовать полного возмещения кредита после трех месяцев просрочки и по истечению этого срока начинают требовать выплатить взятый кредит. Сначала это заключается в использовании собственных сил банка, но чем ближе к завершению срока давности, тем выше вероятность передачи дела в коллекторское агентство или открытия судебного производства.

- В-третьих – процедура списания долгов по банковским кредитам по сроку давности возможна лишь непосредственно в суде после соответствующего обращения банка. В частности, в рамках ведения этого дела, судебными приставами может быть изъято принадлежащее должнику имущество, поэтому необходимо в течение всех трех лет скрываться не только от сотрудников банка, коллекторов, но и от представителей правоохранительных органов.

К тому же, для окончательного списания долга необходима будет помощь квалифицированного юриста – несмотря на то, что применение исковой давности обладает ультимативным признаком, лишь при правильно построенной линии защиты в суде есть возможность применить эти нормы, особенно если судебное заседание относительно задолженности было проведено заочно и заемщик не были надлежащим образом уве

kreditadvo.ru

Как можно законно не оплачивать обязательства по кредиту?

[vc_row][vc_column][templatera id=»14527″][vc_column_text] Иногда финансовые учреждения наотрез отказываются «войти в затруднительное материальное положение» должников и подождать, пока те смогут возвратить заем или осуществить пролонгацию уже действующего кредита. Банки требует платить по обязательствам и с одной стороны они правы.

Иногда финансовые учреждения наотрез отказываются «войти в затруднительное материальное положение» должников и подождать, пока те смогут возвратить заем или осуществить пролонгацию уже действующего кредита. Банки требует платить по обязательствам и с одной стороны они правы.

В подобной ситуации заемщику попросту ничего не остается, как платить или постараться защититься от предстоящих продолжительных судебных разбирательств и попыток конфискации имеющегося у него в собственности ценного имущества для его дальнейшей реализации и перечисления вырученных денежных средств в счет погашения задолженности.

Как же выйти из проблемной ситуации, когда кредитор требует вернуть свредства и подает иск в суд, с минимальными потерями? И вообще, существуют ли способы, чтобы законно не платить кредит?

Неявка в суд

В данном случае главная цель заемщика — отсрочить судебный процесс насколько это возможно, а если решение уже вынесено, то необходимо постараться отложить его исполнение. Должник может не являться на судебные заседания и тогда их будут постоянно переносить.

В данном случае главная цель заемщика — отсрочить судебный процесс насколько это возможно, а если решение уже вынесено, то необходимо постараться отложить его исполнение. Должник может не являться на судебные заседания и тогда их будут постоянно переносить.

Кроме того, заемщик может использовать свои законные права и подавать ходатайства, к примеру, об отводе судьи или на рассмотрение дела судебной коллегией и так далее. Недостатком подобной «партизанской» войны с кредитором является то, что в определенный момент всему придет конец и судебные разбирательства все-таки состоятся.

Если суд примет решение в пользу банковской организаций, то должнику придется вернуть кредитные средства, в противном случае домой к должнику приедут судебные приставы, после чего последует конфискация ценного имущества в счет уплаты долга.

Единственно чем заемщику может помочь затягивание этого процесса — у него будет время собрать необходимую для погашения долга сумму и избавиться от кредитных обязательств, сохранив тем самым свое имущество.

В некоторых случаях пары месяцев отсрочки от судебного дела должнику достаточно, чтобы решить возникшую финансовую проблему.

Впрочем, если заемщик действительно уверен, что в ближайшее время его материальное положение наладится, то лучше будет все-таки постараться договориться с кредитором о предоставлении отсрочки, как правило, если проблемы временные, банк соглашается на подобную уступку.

Признание недействительности договора заимствования

Еще один способ затянуть процесс суда – инициировать спор о признании кредитного договора недействительным с последующим судебным разбирательством этого вопроса.

Еще один способ затянуть процесс суда – инициировать спор о признании кредитного договора недействительным с последующим судебным разбирательством этого вопроса.

Если речь идет о соглашении ипотечного кредитования, то судебный процесс по признанию его недействительным послужит основанием для приостановки дела о конфискации залогового имущества.

Разумеется, заемщик с большой вероятностью может проиграть подобное дело, однако, таким образом он сможет обеспечить себе еще несколько месяцев, чтобы скопить средства для возвращения задолженности.

Или же должник может выиграть судебное разбирательство и погашать не весь размер долга, а лишь тело кредита. Причиной для оспаривания кредитного договора может стать отсутствие у банковской организации лицензии на осуществление кредитной деятельности.

Однако в настоящий момент таких кредиторов крайне мало, но можно постараться найти и другие причины, к примеру, если человек, который поставил свою подпись в договоре кредитования, не вправе был это делать или это было сделано с нарушением.

Помимо этого, причиной для признания кредитного соглашения недействительным может стать отсутствие в нем согласия супруга на кредит или наличие подделанной подписи.

Кредит исчезает с помощью… ремонта

Если заемщик одалживал деньги по ипотечной программе заимствования, то в случае невозврата заемных средств, первое что потребует от должника кредитор – продать залоговое имущество.

Если заемщик одалживал деньги по ипотечной программе заимствования, то в случае невозврата заемных средств, первое что потребует от должника кредитор – продать залоговое имущество.

Чтобы соглашение залога стало недействительным, достаточно провести перепланировку жилплощади, тогда имущество, указанное в договоре кредитования, не будет соответствовать имеющемуся у заемщика жилью, а финансовое учреждение может претендовать лишь на то жилище, которое представлялось в качестве залога, а такового уже попросту не будет существовать.

Перепланировка квартиры является серьезный поводом для признания кредитного соглашения недействительным. Также это приведет к невозможности осуществления регистрации права собственности хозяином недвижимости, который приобретет ее на торгах, если банк выставит объект залога на реализацию.

Если очень постараться, то подобным способом должник может оставить за собой приобретенную в ипотеку квартиру. Отдельная схема, также позволяющая «провернуть» такого рода аферу, предполагает изменения почтового адреса жилья.

Подобная схема не обойдется без участия местных органов самоуправления. Ипотечной квартире после такой процедуры присваивается новый адрес, а в кредитном договоре остается старый, соответственно кредитор не может забрать недвижимость, находящуюся там, где согласно соглашению заимствования находиться предмет залога.

Впрочем, практичная реализация подобной схемы маловероятна, однако некоторые шансы не платить кредит все-таки имеются.

И напоследок напоминаем. что платить по своим обязательствам конечно надо, не пытайтесь обмануть финансовое учреждение, наши советы только для тех, у кого сложилась сложная финансовая ситуация. Может получится так. что вам будут срочно нужны средства, а взять их будет просто негде, потому банки не станут связываться с таким клиентом. а уж тем более откажут в получении кредита. Удачи Вам!

По материалам сайта http://pr-credit.ru

[/vc_column_text][/vc_column][/vc_row]

(Visited 12 798 time, 1 visit today)

Поделись с друзьями!

pr-credit.ru