Ипотека со скольки лет дают: с какого возраста дают, можно брать и оформить кредит на жилье?

Со скольки лет дают ипотеку на квартиру в Сбербанке и других банках

Ипотеку оформляют те, кто хочет быстрее улучшить жилищные условия. Если банк одобрит заявку, не придется ждать 20 лет и копить деньги на собственную квартиру. Но банки устанавливают возрастные ограничения для потенциальных заемщиков, поэтому оформить ипотеку в 16 лет не получится.

Со скольки лет дают ипотеку на квартиру или дом и что сделать, чтобы заявку одобрили как можно раньше, разобрался Бробанк.

Зачем устанавливают ограничения по возрасту

По законодательству РФ банки могут выдавать займы только дееспособным совершеннолетним гражданам. Получить кредит до 18 лет невозможно, даже если молодой человек или девушка официально работают с 16 лет. Если банк все-таки выдаст деньги несовершеннолетнему заемщику, родители или опекуны могут оспорить такие действия, и суд будет на их стороне. Для банка такое положение невыгодно, потому что их главная цель заработать на своих клиентах, и не потерять выданные суммы.

Но даже исполнение 18 лет и наступление полной дееспособности не гарантирует выдачу кредита, тем более ипотеки. Повышенный возрастной ценз для заемщиков банки вводят по нескольким причинам:

- В молодом возрасте заработки редко бывают слишком высокими и стабильными. Сумма ежемесячной выплаты по ипотеке может оказаться неподъемной для молодых людей.

- Минимально необходимый стаж работы. Довольно частое требование банков официальное трудоустройство по последнему месту работу не меньше 6 месяцев, при общем стаже от 1 года за последние 5 лет. У большинства молодых людей в 18 лет этот параметр не будет соблюден. Но чем старше потенциальный заемщик, тем легче ему выполнить это требование.

- Дополнительное ограничение для юношей 18 лет – возможный призыв в армию в ближайшее время. Такой заемщик не сможет исполнять взятые на себя обязательства, поэтому банк, скорее всего не одобрит заявку. Либо заранее укажет в требованиях по ипотеке, что выдает займы с 21-25 лет. А если военного билета нет и в этом возрасте, то попросит определенные гарантии для снижения этого риска.

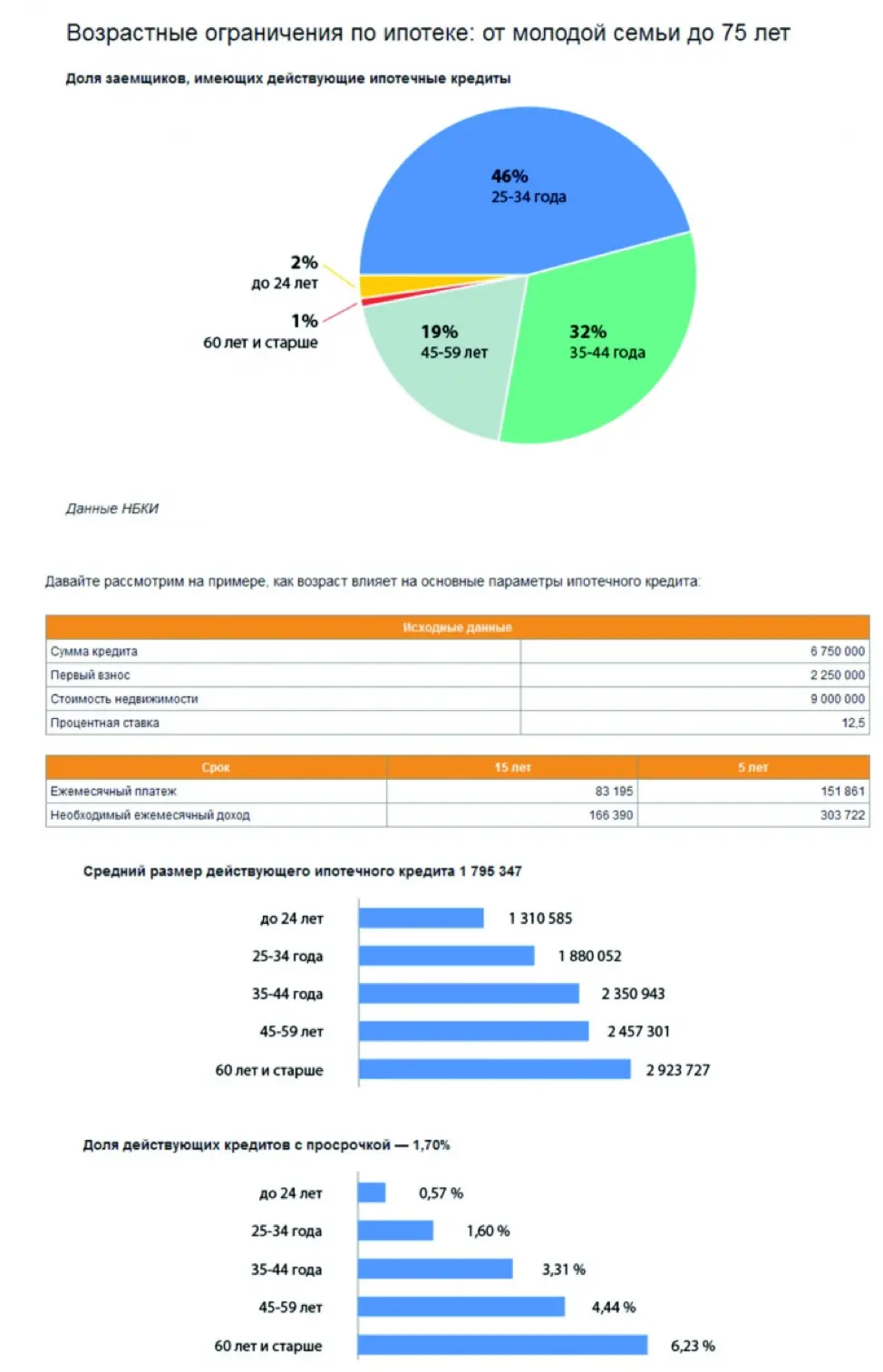

По замечаниям самих банков большинство клиентов обращается за ипотекой ближе к 25-30 годам. Но с точки зрения закона любой гражданин с 18 лет вправе брать кредиты или покупать недвижимость. Поэтому при достаточной платежеспособности, привлечении финансово устойчивого поручителя или созаемщика молодые люди смогут претендовать на одобрение ипотеки.

Ограничение по минимальному возрасту при ипотечном кредитовании

От возраста потенциального заемщика зависят дополнительные условия банка на ипотечный кредит:

- Общий срок кредитования. Чем старше потенциальный заемщик, тем меньше лет он сможет продолжать работать, а без дохода ему будет сложнее выполнять взятые на себя обязательства.

- Страховка. Клиента не могут заставить оформить никакую страховку, кроме объекта залога – ипотечного жилья. Но чем заемщик старше, тем вероятнее, что его заявку отклонят, если он откажется от страхования жизни и здоровья. В этом случае банк воспользуется своим правом отказать в займе без объяснения причин. Если возраст более подходящий, то отказ от личного страхования может привести только к повышению процентной ставки по ипотеке. Итоговое решение банка будет зависеть и от многих других факторов.

- Размер первоначального взноса. Обычно в условиях договора на ипотеку эту сумму указывают в процентах от итоговой стоимости жилья. Чем больше покупатель заплатит вначале, тем меньше рисков у банка. Поэтому наличие собственных денег у потенциального заемщика на крупный первоначальный взнос может привести к одобрению заявки не самому «подходящему» клиенту. В любом случае квартира или дом остаются в залоге у банка, и его можно будет реализовать в случае нарушения обязательств.

- Поручители и созаемщики. Чем младше заемщик, тем вероятнее привлечение других лиц, с высокой платежеспособностью и позитивной кредитной историей.

Возрастные ограничения для заемщиков установлены банками для всех ипотечных программ, в том числе и льготных.

Коммерческая недвижимость

Недвижимость для коммерческих целей покупают в ипотеку не так часто, как жилье. Этот рынок отличается более крупными заемными суммами и меньшим спросом. Кроме того коммерческую недвижимость гораздо сложнее реализовать, если заемщик не сможет выплачивать кредит. Поэтому такой вид ипотечных займов одобрят только бизнесмену с хорошими финансовыми показателями.

Возраст потенциального заемщика, который подает заявку на заем для покупки коммерческой недвижимости, имеет второстепенное значение. Если молодой человек в 21 год сумел построить прибыльный и устойчивый бизнес, ему одобрят ипотеку. Но в реалиях такое встречается нечасто, поэтому средний возраст клиентов, которые обращаются за таким видом кредитов от 25 до 50 лет.

У предпринимателя запросят финансовую отчетность, а также проверят, чтобы срок деятельности был дольше 6-12 месяцев. Ограничения по возрасту, которые устанавливают банки, находится в диапазоне от 21 года до 70 лет.

Ипотека для военных

Получить право на военную ипотеку могут не все военнослужащие, а только контрактники при выполнении определенных условий. Например, после окончания военного вуза. Кроме того они должны 3 года участвовать в накопительно-ипотечной системе и только после этого получат доступ к деньгам на личном счете. Поэтому возраст потенциального заемщика по военной ипотеке может значительно отличаться.

Со скольки лет дают ипотеку военным банки решают самостоятельно. В некоторых из них установили нижнюю планку на уровне 25 лет. Хотя можно найти и предложения, начиная с 21 года, но у большинства военных к этому возрасту не будут выполнены условия, которые установлены накопительно-ипотечной системой.

Узнайте, как взять военную ипотеку, и какие подводные камни для заемщиков при этом виде кредитования.

Молодая семья

Специальные программы помощи молодым семьям работают в разных регионах России. Для участия должны быть соблюдены определенные условия. Для молодых супругов предусмотрены ограничения не только по минимальному, но и по максимальному возрасту. На момент выдачи кредита обоим супругам должно быть меньше 35 лет. Но эти правила устанавливают не банки.

Ипотеку с учетом государственной поддержки оформляют не во всех кредитных учреждениях. Поэтому нужно ориентироваться на те банки, где одобряют кредиты заемщикам, за которых часть денег перечислит госорган. Чаще всего для оформления ипотеки таким клиентам, установленный банком минимальный возраст – 21 год.

Ипотека пенсионерам

Некоторые банки предлагают специализированные программы. Например, ипотеку для пенсионеров. При этом главное условие – стабильно высокий заработок и максимально допустимый возраст на момент завершения выплат. Но такие программы, скорее исключения, чем правило, поэтому они встречаются гораздо реже традиционных.

В случае с возрастными заемщиками банки при подаче заявки в возрасте 60 лет и при максимальном ограничении в 65, одобрят ипотеку только на 5 лет. Если этого периода и доходов хватит для возврата заемной суммы, то вероятнее всего клиенту одобрят заявку.

Без первоначального взноса

В РФ действуют программы ипотечного кредитования без первоначального взноса. Они менее выгодны по процентной ставке для заемщика, но в некоторых случаях могут стать решением для тех, у которых нет собственных накоплений.

Ипотека без первоначального взноса в 2020 году встречается только в нескольких российских банках, в их числе Уралсиб и Райффайзенбанк. Минимальный возраст заемщика от 21 года. Но гораздо чаще ограничение установлено на уровне 25 лет.

Другие варианты

Ипотеку под строительство дома одобряют заемщикам, которым больше 21-23 лет. Иногда банки ставят ограничение и в 25 лет.

Выдачу кредита на покупку квартиры на этапе строительства или на вторичном рынке тоже одобрят не раньше 18 лет, но гораздо чаще после 21 или даже 23 лет.

В каком возрасте ипотеку одобрят наверняка

Наиболее предпочтительными возрастными интервалами для одобрения ипотеки с точки зрения банка считают:

- мужчин в возрасте с 27 до 45 лет;

- женщин от 25 до 40 лет.

Такие периоды связаны с несколькими факторами, которые влияют на падение доходов заемщиков:

- по нижней границе – для мужчин призывной возраст с 18 до 27 лет и получение высшего образования для обоих полов;

- по верхней границе – пенсионный возраст для мужчин и женщин с разницей в 5 лет.

В 40-45 лет у заемщиков остается еще достаточно трудоспособного времени, когда они смогут оставаться платежеспособными клиентами. При этом в некоторых банках встречаются специальные программы ипотечного кредитования до 65 и даже 75 лет.

Кроме возраста и доходов клиента банки берут во внимание семейное положение, статус, образование. В обязательном порядке запросят кредитную историю и поинтересуются другим имуществом потенциального заемщика. Считается что клиентам окончившим вуз, состоящим в браке гораздо охотнее одобрят ипотеку, чем одинокому холостяку со средним образованием.

Условия банков по минимальному возрасту заемщика

Если потенциальному заемщику меньше 23 или 25 лет банки могут оформить ипотеку, но к этой категории клиентов выдвигают дополнительные условия:

- привлечь нескольких созаемщиков, в более «привлекательном» для банка возрасте и со стабильным высоким доходом;

- показать источники дополнительного дохода, кроме основного заработка, которого может оказаться недостаточно для одобрения заявки;

- предъявить диплом о высшем образовании;

- внести большую сумму первоначального взноса, чем предусмотрено по стандартным условиям программы кредитования;

- оформить страховку от потери рабочего места;

- привлечь работодателя в качестве поручителя.

Возрастные ограничение установленные ведущими банками РФ отличаются незначительно. Большинство из них кредитует заемщиков с 21 года.

Сбербанк

Оформляет 12 типов ипотеки, в том числе с государственной поддержкой и для военных. Минимальное ограничение по возрасту для заемщиков – 21 год. При этом верхняя граница зависит от выбранной программы. Максимальный вариант из возможных – 75 лет на дату окончательного расчета.

ВТБ

Предлагает 10 видов ипотечных кредитов. Минимальный возраст заемщика определяют на индивидуальных условиях, но не младше 21 года на момент подачи заявки. А минимальный стаж от 1 года и более.

Альфа-банк

Принимает заявки на 5 видов ипотечных кредитов от клиентов старше 21 года. При этом общий стаж должен быть не менее 1 года, а на последнем месте работы от 4 и более месяцев.

Россельхозбанк

Оформляет 14 видов ипотечных продуктов. Минимальное ограничение по возрасту – 21 год. Такой же порог для кредитования на покупку недвижимости в Райффайзенбанке и в банке ДОМ.РФ.

МКБ и Уралсиб

В условиях к заемщикам приводят нижнюю границу возраста в 18 лет. Но вероятность одобрения ипотеки таким молодым заемщикам без дополнительных гарантий невысока. В ФК Открытие также одобрят заявку на ипотеку с 18 лет, но по отдельным программам, в частности по военной ипотеке, минимальный возраст клиента – 25 лет.

Росбанк, Транскапиталбанк, Совкомбанк и Газпромбанк

Эти банки выдают ипотечные кредиты заемщикам, начиная с 20-тилетнего возраста.

Можно ли обойти ограничения по минимальному возрасту

Банки устанавливают ограничения по минимальному возрасту заемщика для снижения собственных рисков. Поэтому просто так они не станут снижать планку. Ввести в заблуждение по поводу своего реального возраста не получится, потому что все документы проходят тщательную проверку. Но если сотрудничество перспективно для банка, он пойдет навстречу совершеннолетнему клиенту.

Для повышения шансов одобрения заявки на ипотечный кредит:

- Наработайте минимум 1 год общего стажа и на последнем месте работы не менее 6 месяцев.

- Устройтесь на официальную работу, где будут производить все обязательные отчисления. Если работодатель согласится, возьмите его поручителем.

- Привлеките в созаемщики родителей, других близких родственников со стабильной высокой заработной платой и хорошей кредитной историей. Обратите внимание на возраст созаемщиков, к окончательному погашению ипотеки они должны быть младше, чем установлено в верхней границе. То есть на момент завершения выплат им должно быть до 65-75 лет.

- Наработайте собственную качественную кредитную историю. За год до обращения за ипотекой оформите кредитную карту и исправно вносите платежи по ней или возьмите потребительский кредит. Главное условие – не должно быть никаких просрочек и задолженностей при наработке кредитной истории.

- Обращайтесь за ипотекой после окончания вуза и прохождения срочной службы.

- Покажите наличие собственных средств для первоначального взноса.

- Подтвердите все источники доходов – подойдут даже пенсии и стипендии, которые поступают регулярно.

- Проинформируйте банк о наличии любой собственности – дачи, машины или квартиры.

- Подавайте заявку на ту сумму, которой хватит для покупки не очень большого жилья. Такие кредиты одобряют охотнее, чем на несколько миллионов.

- Если получаете зарплату на карту, как участник зарплатного проекта, рассмотрите в первую очередь предложения этого банка. К своим клиентам у кредитора более лояльный подход.

Такие действия помогут получить одобрение ипотеки в том возрасте, который установлен банком, как минимально допустимый.

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная?

ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].

Комментарии: 0

До какого возраста дают ипотеку на жилье в 2020 году и условия банка

Приветствуем! Сегодня поговорим о том, до какого возраста дают ипотеку на жилье. Вы узнаете со скольки лет дают ипотеку российские банки, до какого возраста можно попробовать получить положительное решение, а также где есть ипотека до 75 и 85 лет лет и можно ли её взять неработающему пенсионеру.

Влияние возраста заемщика на условия предоставления ипотечного кредита

Основными параметрами для ипотеки являются: финансовое положение, кредитная история и возраст. Эти показатели также влияют на сумму, процентную ставку и срок предоставляемого займа.

При выдаче ипотечного кредита банк должен быть уверен, насколько заемщик в состоянии обеспечить бесперебойность и стабильность оплаты. Давайте понимать, что негативно сказаться могут следующие обстоятельства, связанные с возрастом кандидата:

- Нетрудоспособность заемщика, связанная с достижением преклонного возраста или смерти, по естественным причинам.

- Потеря работы и невозможность трудоустройства на новую работу. Причиной может стать молодой возраст, недостаток опыта или ненадлежащий уровень образования.

Минимальный возраст

Итак, давайте сначала обсудим со скольки лет можно взять ипотеку, стоит сказать, что минимальный возраст для предоставления кредита по законодательству РФ – это перешагивание за 18–летний рубеж. Однако выдача кредита лицам, недавно достигшим совершеннолетия, доступна не в каждом банке. А в случае предоставления такой возможности, очень частым условием является наличие поручителей, либо кредит осуществляется под залог имущества.

В 2020 году ипотеку 18-м можно оформить в Ак Барс банке, но нужно подтвердить стаж работы год, что на практике невозможно.

Банки, при расчете на сколько лет выдать ипотечный кредит, руководствуются возрастом заемщика. Большая часть банков жестко фиксирует условия, на которых выдается ипотека, и со скольки лет ее можно получить.

Например, Сбербанк выдает ипотеку по достижении заемщиком возраста 21 года, а Росевробанк осуществляет ипотечное кредитование только по достижении заемщиком возраста 23 лет.

Основные причины повышения минимального возраста до 21-23 лет:

- Большинство банков России уверены, что молодые люди не обладают достаточным уровнем ответственности и самосознания для удовлетворения их заявки на получение кредита, не имеют стабильной работы.

- Еще одним негативным фактором может стать риск ухода в армию для молодых людей. Этот риск вполне оправдан и банки это учитывают. Большинство из них требует предоставить военный билет с отметкой о военной обязанности. Больше шансов будет получить ипотеку у тех, кто уже отслужил или не годен к службе.

- Требования банков к общему стажу работы. У большинства банков есть обязательное требование отработать минимум год за последние пять лет. Для молодых людей 18 лет это условие практически невыполнимо. Даже если требование банка по минимальному стажу работы на последнем месте будет выполнено, банк все-равно откажет, если нет общего годового стажа работы.

Описанные факты вынуждают Банки РФ устанавливать минимальный возраст, по достижении которого возможно получение ипотечного кредита. Когда человек достигает 27 лет, то вероятность положительного решения о его кредитовании максимальная.

Исходя из описанного ранее – благоприятный возраст заемщика — от 27 до 35 лет. Шансы на получение ипотечного кредита заметно уменьшатся, когда заемщику исполнится тридцать пять лет. После достижения заемщиком максимально благоприятного возраста ухудшаются условия предоставления кредита: максимальные сроки погашения.

Максимальный возраст

В ряде банков максимальный возраст для сотрудничества — 85 лет. Это довольно редкое явление. До такого возраста дает ипотеку только Совкомбанк. Из крупнейших банков можно выделить только Сбербанк. Там можно взять ипотеку до 75 лет включительно. Именно он кредитует до такого возраста и даже неработающих пенсионеров. При этом у них практически 100% одобряемость, так как банк считает их надежными заемщиками. Если учесть, что Сбербанк принимает неподтвержденные доходы, то для пенсионеров он лучший для ипотеки банк.

Как оформить ипотеку на квартиру в Сбербанке мы писали ранее.

До 75 лет кредитует Транскапитал, но ставки там значительно выше и нет учета дополнительных доходов без справок и документов с работы. Также стоит присмотреться к банку Ак Барс. Он кредитует до 70 лет, но только работающих пенсионеров. В Россельхозбанке тоже можно оформить ипотеку до 75 лет, но с обязательным созаемщиком в возрасте до 65 лет и при условии, что заемщик возьмет ипотеку на такой срок, при котором половина её действия придется на его трудоспособный возраст до 65 лет.

При выборе, на сколько лет оформить выплаты по ипотечному кредиту, для банков интересны выплаты последнего платежа по кредиту до того, как заемщик достигнет пенсионного возраста. Поэтому в Сбербанке, например, есть такой момент, когда аннуитетные платежи до пенсии значительно выше, а потом будут минимальными – в пределах средней по России пенсии.

Требования к возрасту по специальным программам кредитования

Ипотечный кредит на приобретение жилья по специальной программе «Молодая семья»

Заявка на кредитование семьям по программе ипотека «Молодая семья» может быть оформлена и выдана ипотека, если возраст одного из супругов составляет менее 35 лет. В отличие от иных предложений по кредитам, эта программа предоставляет низкую единую % ставку на протяжении всего периода по выплатам.

Наименьшие проценты займа предоставляются тем, у кого много детей (не менее 3-ех), а также, если банковская карта, на которую перечисляется заработная плата заемщика, числится в банке, предоставляющем кредит.

Минимальная ставка на текущий момент по этой программе в Сбербанке – 8,5%, но не стоит забывать, что она распространяется только на готовое жилье.

Готовое жилье можно приобрести у физического, или у юридического лица. При получении кредита по программе «Молодая семья» условия предоставляемого кредита более благоприятные, в отличие от обычной ипотеки.

Специальная программа предоставления кредита на жилье «Военная ипотека»

Российское правительство в 2005 выдвинуло предложение по созданию программы по поддержанию военнослужащих – «Военная ипотека». Она предоставляет возможность получения ипотечного кредита на жилье по индивидуальным условиям.

Условием данной ипотеки является получение военнослужащим ежемесячно определенной суммы, использование которой возможно только для погашения платежа по ипотечному кредиту, предоставленному государством по специальной программе «Военная ипотека».

Военнослужащий обязан работать в Вооруженных Силах РФ на протяжении всего срока кредитования. Иначе он обязан выплатить кредит досрочно по причине собственных обстоятельств. Оформление «Военной ипотеки» возможно на всей территории РФ вне зависимости от места службы.

Условия, на которых выдается военная ипотека, и до какого возраста ее можно оформить мы разобрали ранее в отдельной статье.

Полное погашение кредита по ипотечному жилью должно осуществиться до 45 лет включительно, поскольку именно этот возраст является пенсионным для военнослужащих. Стаж работы в ВС должен составлять не менее 3 лет.

На сколько лет выдается, и какова максимальная сумма займа зависит от того, сколько лет военнослужащему осталось доработать до ухода на пенсию.

Специальная программа кредитования «Ипотека для пенсионеров»

Несколькими годами ранее по причине малого дохода людей пенсионного возраста и вероятности неполного погашения, предоставленного на покупку или строительство жилья, данные кредиты выдавались довольно редко. В связи с изменениями в политике по предоставлению кредитов, сегодня разрешено пенсионерам брать ипотечный заем на общих условиях.

Шансы положительного решения существенно увеличиваются, если будет предоставлен созаемщик и поручитель, а также пенсионер будет продолжать работать по настоящее время.

Рекомендуемый список банков по ипотеке для пенсионеров: Сбербанк, Транскапиталбанк.

Далее поговорим о том, до скольки лет дают ипотеку на квартиру крупнейшие банки страны.

Требование к возрасту в крупнейших банках России

Из этой таблицы вы узнаете, на сколько лет дадут ипотеку именно в вашем случае в каждом конкретном банке. Предельный срок ипотеки ограничен требованиями банка. В таблице представлены условия ипотеки на вторичное жилье. Данные условия в плане минимального и максимального возраста от ипотеки на новостройку не отличаются.

| Банк | Базовая ставка, % | ПВ, % | Стаж, мес | Возраст, лет |

|---|---|---|---|---|

| Сбербанк | 9,2 | 15 | 6 | 21-75 |

| ВТБ | 9,8 | 15 | 3 | 21-65 |

| Райффайзенбанк | 8,99 | 15 | 3 | 21-65 |

| Газпромбанк | 9.2 | 20 | 6 | 21-60 |

| Росбанк | 10.74 | 15 | 2 | 20-65 |

| Россельхозбанк | 9.1 | 15 | 6 | 21-65 |

| Абсалют банк | 10.75 | 15 | 3 | 21-65 |

| Промсвязьбанк | 9.8 | 20 | 4 | 21-65 |

| Дом.РФ | 9.4 | 15 | 3 | 21-65 |

| Уралсиб | 9.49 | 10 | 3 | 18-65 |

| Ак Барс | 9.2 | 10 | 3 | 18-70 |

| Транскапиталбанк | 9.49 | 20 | 3 | 21-75 |

| ФК Открытие | 9.2 | 15 | 3 | 18-65 |

| Связь-банк | 9.3 | 15 | 4 | 21-65 |

| Запсибкомбанк | 9.8 | 10 | 6 | 21-65 |

| Металлинвестбанк | 9 | 10 | 4 | 18-65 |

| Банк Зенит | 9,5 | 15 | 4 | 21-65 |

| СМП банк | 9,5 | 15 | 6 | 21-65 |

| Юникредитбанк | 9,4 | 20 | 6 | 21-65 |

| Альфабанк | 9,19 | 15 | 6 | 20-64 |

Подбор ипотеки по шагам вы можете с помощью нашего специального сервиса. Также прямо у нас на сайте действует сервис «Онлайн заявка на ипотечный кредит», который позволяет подать заявку на ипотеку во все банки и дальше выбрать наиболее выгодный вариант.

Ждем ваших вопросов в комментариях. Будем признательны за положительную оценку статьи, лайк в социальной сети и подписку на новости проекта.

До какого возраста дают ипотеку на жилье пенсионерам в Сбербанке и других банках

В сегодняшних условиях ипотечный кредит выступает для значительной части россиян единственным вариантом улучшить имеющиеся у них жилищные условия. Однако, далеко не каждый потенциальный заемщик получает возможность оформить ипотеку. Одним из существенных ограничений является возраст клиента банка. Каждая финансовая организация устанавливает собственные требования к ипотечным заемщикам по минимальному и максимальному возрасту.

В сегодняшних условиях ипотечный кредит выступает для значительной части россиян единственным вариантом улучшить имеющиеся у них жилищные условия. Однако, далеко не каждый потенциальный заемщик получает возможность оформить ипотеку. Одним из существенных ограничений является возраст клиента банка. Каждая финансовая организация устанавливает собственные требования к ипотечным заемщикам по минимальному и максимальному возрасту.

Содержание

Скрыть

- Подробнее про возрастные ограничения

- Влияние возраста на вероятность одобрения

- Есть ли в банках строгие ограничения по возрасту

- Требования к возрасту по специальным программам

- Молодая семья

- Военная ипотека

- Другие специальные программы

Подробнее про возрастные ограничения

Включение определенных возрастных ограничений в перечень требований к клиенту при ипотечном кредитовании вполне логичен, так как платежеспособность заемщика и возможность возврата полученных от банка средств в значительной степени зависят от его возраста. Наиболее благоприятной категорией для заключения длительных кредитных договоров считаются люди в возрастном интервале от 30 до 40-45 лет.

Очевидно, что более молодые клиенты редко обладают достаточным для беспроблемного обслуживания кредита уровнем и стабильностью дохода. Еще более сложно рассчитывать на получение ипотеки людям пенсионного и предпенсионного возраста. Это также логично с экономической точки зрения, учитывая невысокий уровень пенсий, сложившийся в стране, а также небольшой уровень средней продолжительности жизни пожилых россиян.

Влияние возраста на вероятность одобрения

Приведенные выше аргументы наглядно демонстрируют, почему некоторым возрастным категориям потенциальных заемщиков достаточно сложно рассчитывать на одобрение ипотеки со стороны банка. Речь в данном случае идет, прежде всего, о студентах и работающих молодых людях, а также клиентам, которым исполнилось более 50-ти лет.

В первом случае основной причиной недоверия со стороны финансовой организации выступает отсутствие стабильного и достаточно по величине дохода. Напротив, для пожилых людей фактором, снижающим вероятность получение ипотечного кредита, выступает высокий риск в любой момент лишиться источника дохода после выхода на пенсию, в результате болезни и потери трудоспособности.

Есть ли в банках строгие ограничения по возрасту

Как уже было отмечено, каждый банк самостоятельно определяет устанавливаемые им при выдаче ипотеки возрастные ограничения. Требования наиболее крупных банков выглядят следующим образом:

- Сбербанк. Условия ипотечного кредитования, предлагаемые лидером финансового сектора России, можно считать стандартными. Минимальный возраст для получения займа составляет 21 год, а максимальный возраст на момент закрытия ипотеки не может превышать 75 лет. Таким образом, если заемщику исполнилось 55 лет, он не может оформить кредит более чем на 20 лет;

- ВТБ. Второй по величине банк страны установил возрастные ограничения по ипотеке, полностью аналогичные описанным выше для Сбербанка;

- Газпромбанк. Требований к ипотечным заемщикам, предъявляемые Газпромбанком, несколько отличаются от установленных в ВТБ и Сбербанке. Минимальный возраст клиента составляет 20 лет, а максимальное значение этого параметра равняется 65 годам на дату завершения платежей по ипотеке;

- Россельхозбанк. Минимальный возраст ипотечного заемщика РСХБ установлен на отметке в 21 год. Максимальный составляет либо 65 лет на момент возврата кредита, либо 75 лет при наличии созаемщика, удовлетворяющего первому требованию;

- Альфа-Банк. Возрастные ограничения Альфа-Банка выглядят так: минимальный возраст на момент заключение ипотеки – 20 лет, максимальный на дату полного погашения займа – 64 года;

- Московский Кредитный Банк. Один из банков, у которых отсутствует верхняя граница возраста для потенциальных клиентов. Более того, и нижний порог для получения ипотеки находится на уровне 18 лет;

- ЮниКредитБанк. Еще одна кредитная организация, выдающая ипотеку по достижении потенциальным клиентом 18-летнего возраста. Ограничения по максимальному возрасту заемщиков не установлены;

- РайффайзенБанк. Ипотеку в этом банке может получить клиент, достигший 21-летия на момент заключения займа и которому исполнится не более 65 лет на момент полной выплаты по кредиту. Причем последняя цифра может быть снижена до 60 лет, если не будет заключен комбинированный договор страховки.

Требования к возрасту по специальным программам

Помимо стандартного договора ипотечного кредита, ведущие банки страны участвуют в различных государственных программах, предлагая более выгодные условия кредитования определенным категориям заемщиков. Некоторые из них также связаны с дополнительными возрастными ограничениями.

Молодая семья

Ключевое требование для участия в госпрограмме поддержки молодой семьи – это возраст супругов, который не должен превышать 35 лет.

В этом случае они получают возможность на оформление льготной ипотеки, при которой часть процентной ставки или суммы займа субсидируется за счет бюджета.

Военная ипотека

Более 10 лет активно реализуется еще одна государственная ипотечная программа, направленная на улучшение жилищных условий для военнослужащих. К ее участникам также предъявляется возрастное ограничение. Оно заключается в том, что полученный ипотечный займ должен быть выплачен военнослужащим до наступления 45 лет и выхода на пенсию. Именно с учетом этого параметра и рассчитываются условия оформляемой военной ипотеки.

Ипотека для пенсионеров

В настоящее время специальные программы ипотечного кредитования крупными банками не осуществляются. Однако, многие из них, например, Сбербанк, предоставляет для этой категории заемщиков упрощенные условия получения обычной ипотеки.

В результате, вышедшие на пенсию люди не теряют возможность улучшить свои жилищные условий при помощи этого популярного и востребованного банковского продукта.

Другие специальные программы

Высокий уровень конкуренции вынуждает российские банки постоянно разрабатывать новые ипотечные программы. Некоторые из них напрямую адресуются определенным возрастным категориям заемщиков, например, студентам, многодетным молодым семьям и т.д. Конкретные условия и установленные ограничения по возрасту определяются при этом самим банком.

Со скольки лет можно брать ипотеку

В перечень важнейших требований к ипотечному заемщику входит его возраст, поэтому следует сразу поинтересоваться – со скольки лет можно брать ипотеку в различных кредитных организациях. Не менее важный вопрос для пожилых заемщиков – до какого возраста дают ипотеку и в каких банках самые лояльные условия по ипотеке.

Почему банкам так важен возраст заемщика, до скольки лет можно взять ипотеку женщине, как повысить шансы на получение ипотеки в 18 и 75 лет – всё это можно узнать из данного обзора.

Почему банкам важен возраст заемщика

Любой банк стремится получить максимальную выгоду с минимальными рисками. Главная задача кредитной организации определяет и основные требования к потенциальному заемщику. Надежный и выгодный клиент – это, прежде всего, высокие и стабильные доходы.

Вряд ли они будут у молодого человека в 18 лет или у пенсионера в 70. Поэтому кредиторы предпочитают в качестве заемщика гражданина России в возрасте 30 — 35 лет, имеющего высшее образование, хорошую специальность и солидный доход.

Но базу клиентов надо расширять – так вырастет прибыль. Многие банки разрабатывают специальные ипотечные предложения для молодых и пожилых граждан, имеющих весьма скромные доходы.

Очевидно, чем больше риски у банка, тем менее выгодные условия кредита он может предоставить. Процентная ставка, срок возврата кредита, лимит суммы – все эти показатели подбираются индивидуально, для каждого кредитополучателя.

Что же делать юному или пожилому человеку, остро нуждающемуся в заемных средствах на приобретение жилья? Сначала полезный совет.

7 способов увеличить шансы

Есть несколько способов повысить лояльность банка к клиенту любого возраста из зоны риска:

- включить в договор поручителей или созаемщиков, полностью отвечающих требованиям кредитора;

- предоставить в залог высоколиквидное имущество;

- состоять в официальном браке, но нежелательно быть в разводе;

- иметь хорошую кредитную историю или улучшить её;

- внести первоначальный взнос от 20 до 50%;

- подтвердить справками наличие стабильного дохода на основной работе и дополнительного дохода, если он принимается банком;

- предоставить справки об отсутствии задолженностей по обязательным платежам, например, по налогам, исполнительным листам, штрафам.

18 лет – возраст для ипотеки

А теперь полезная информация для молодых. Совершеннолетие по законам России наступает в 18 лет, гражданин приобретает все права и обязанности. Поэтому формально в этом возрасте он может получить кредит.

В действительности банки предпочитают иметь дело с заемщиками постарше (обычно с 21 года). В это время заканчивается учёба в вузах, увеличивается стаж работы, появляется семья, человек становится более ответственным. И все же – со скольки лет берут ипотеку, можно ли в 18 лет надеяться на получение жилищного займа?

Некоторые кредитные учреждения допускают такую возможность, но при этом предъявляют жесткие требования к (со)заемщикам, поручителям. А также повышают ставки, уменьшают сроки и суммы, требуют оформить страховку.

Ипотечные предложения для 18-летних

Предлагаем посмотреть, какие банки дают ипотеку с 18 лет, ТОП – 5 банков ниже.

В таблице указаны максимально возможные суммы и сроки, надеяться на такие цифры в 18 лет не стоит.

Ипотека Уралсиб Банка: программы, условия, документы

Можно ли получить ипотеку после выхода на пенсию

Еще совсем недавно ипотека для пенсионера была почти неосуществимой мечтой. Выход на пенсию для банков был равнозначен потере дохода заемщика и приводил к резкому возрастанию рисков (в том числе возможная потеря работы или здоровья).

Недавние изменения законодательства, связанные с увеличением возраста выхода на пенсию, исправили эту ситуацию. Теперь есть банки, готовые дать ипотеку гражданам до 75, и даже до 85 лет (имеется ввиду возраст на момент полного планового погашения кредита).

Не каждый пенсионер сможет получить ипотечный кредит, это практически невозможно для:

- неработающего пенсионера со среднестатистической пенсией;

- пожилых заемщиков без обеспечения, например, без залога или созаемщиков;

- пенсионера, имеющего иждивенцев – малолетних или престарелых;

- заемщиков, имеющих большие проблемы со здоровьем.

Важно! Лояльность банков обеспечена пенсионерам, имеющим право выхода на пенсию раньше 55 (60) лет, но решившим продолжить работу. В таком случае пенсия считается дополнительным доходом.

Пенсионеру, желающему получить ипотеку, следует учесть – допустимая возрастная граница может меняться в зависимости от условий кредита. Например, в некоторых банках возрастной порог может уменьшиться на 5–10 лет при:

- отказе от комплексной программы страхования;

- ипотеке по двум документам;

- недостаточном количестве созаемщиков (поручителей) и в других случаях.

Где дадут ипотеку пенсионеру

Небольшой обзор банков с указанием возрастных рамок позволит узнать, какие банки дают ипотеку до 75 лет, и поможет пожилому заемщику выбрать подходящий банк.

Читайте также:

Читайте также:

Условия ипотеки для пенсионеров в Сбербанке

Ипотека Совкомбанка: программы, условия, документы

Условия ипотеки Россельхозбанка

Важно! Закон об изменении возраста выхода на пенсию по-прежнему сохранил разницу в 5 лет между мужчинами (65 лет) и женщинами (60 лет). Поэтому вопрос – до скольки лет дают ипотеку мужчинам и женщинам – остается актуальным. Многие банки также устанавливают для них разный возрастной порог.

Ипотечные программы с поддержкой государства

Российским законодательством предусмотрена помощь в виде субсидий различным категориям населения в получении ипотечных кредитов.

Рассмотрим подробно, какие виды ипотеки с господдержкой предусмотрены на 2019 год, основные условия этих программ, узнаем – со скольки лет дают ипотеку на квартиру и до какого возраста с использованием государственных субсидий.

Федеральная программа Военная ипотека

Существует с 2005 года для военнослужащих в возрасте от 21 до 45 лет (это возраст выхода военнослужащих на пенсию). Для оплаты ипотеки используются средства из накопительной ипотечной системы (НИС), в которой участвует военнослужащий не менее 3х лет.

Калькулятор военной ипотеки онлайн – как рассчитать, подать заявку и оплачивать

Льготная ипотека Молодая семья

Из бюджета финансируется часть (35-40 процентов) стоимости жилья. Субсидия предоставляется молодым семьям, в которых возраст обоих супругов до 35 лет. Срок выплаты ипотеки определяется так, чтобы плановое погашение всего кредита закончилось в возрасте 65 – 75 лет (по требованиям разных банков). Льготные ставки, возможность использовать материнский капитал делают это предложение выгодным для многих молодых семей.

Льготная Ипотека под 6%

Новинка – для семей, в которых рождается второй или последующий ребёнок. Субсидия от Минфина определяется как разница между рыночной ипотечной ставкой и ставкой 6%. Льготная ставка действует в течение всего срока договора. Возраст заемщика по этой программе от 21 до 65 лет на момент планового погашения кредита.

Социальная ипотека для работников бюджетной сферы

Есть ещё несколько специальных программ с господдержкой, в которых возраст заемщика и другие условия устанавливаются государством:

- ипотечная программа Земский доктор для врачей с пределом по возрасту 45 лет и медицинским стажем не менее 3 лет;

- ипотека для медработников, условия – возраст до 35 лет, трудоустройство и проживание в сельской местности;

- ипотека для учителей до 35 лет (в некоторых регионах до 30 лет), с педагогическим стажем только в госучреждениях образования от 3 лет;

- программа для молодых ученых доступна от 23 до 35 лет (доктора наук – до 40 лет) при стаже рабы в госучреждении от 5 лет.

Заемщикам выдают сертификаты, обеспечивающие 30-40% компенсацию от стоимости жилья, предоставляют льготные условия – сниженную кредитную ставку, уменьшенный первоначальный взнос.

Список кредитных учреждений можно увидеть на сайте Минфина, в их числе:

- Сбербанк;

- Газпромбанк;

- ВТБ;

- Россельхозбанк;

- Дельта Кредит Банк;

- Мособлбанк и другие.

Итоги

Таким образом, на вопрос – со скольки лет можно взять ипотеку – нет однозначного ответа. Всё зависит от ипотечной программы и решения банка в каждом индивидуальном случае. Рассчитывать на выгодный заем юным и пожилым клиентам не приходится, даже стоимость полиса страхования для них заметно дороже.

Нужна ли такая ипотека – каждый решает сам, но не оформить ли более выгодный кредит на родственника среднего возраста и с хорошим доходом? Шансы вырастут.

Оцените автора

Подписка на новые статьи

Поделитесь в социальных сетях

Со скольки лет дают ипотеку на жилье в Сбербанке и ВТБ банке

Покупка ипотечного жилья иногда единственный способ решить жилищную проблему, когда стоит острая необходимость в месте проживания и нет достаточных сбережений. С подобной ситуацией сталкивается практически каждая молодая семья. Обращаясь за кредитом в банк, заемщики сталкиваются со сложностями, поскольку каждый кредитор вводит возрастные ограничения, со скольки лет дают ипотеку. Сомнения в слишком молодых клиентах обоснованы, ведь молодежь отличается меньшей ответственностью и платежеспособностью. Чтобы оформить ипотеку, предстоит выяснить свое соответствие возрастным параметрам банка.

Покупка ипотечного жилья иногда единственный способ решить жилищную проблему, когда стоит острая необходимость в месте проживания и нет достаточных сбережений. С подобной ситуацией сталкивается практически каждая молодая семья. Обращаясь за кредитом в банк, заемщики сталкиваются со сложностями, поскольку каждый кредитор вводит возрастные ограничения, со скольки лет дают ипотеку. Сомнения в слишком молодых клиентах обоснованы, ведь молодежь отличается меньшей ответственностью и платежеспособностью. Чтобы оформить ипотеку, предстоит выяснить свое соответствие возрастным параметрам банка.

Каким является минимальный возраст ипотечного заемщика

Первое требование к заемщикам – высокая платежеспособность и стабильное финансовое положение, подтверждаемое справками от работодателя. Хотя официально допускается трудоустройство 16-летних, наличие дохода в столь юном возрасте не дает прав на самостоятельное заключение договоров с кредиторами. Во-первых, клиент еще не достиг юридической самостоятельности и по закону не считается дееспособным (за исключением случаев эмансипации). Во-вторых, заработок несовершеннолетних слишком мал, чтобы рассчитывать на крупную ссуду с последующими выплатами. В-третьих, такие граждане не отличаются ответственностью и надежностью, что дает основания сомневаться в благополучной выплате долга.

Когда гражданину исполняется 18, возникает юридическая дееспособность, с правом подписания документов и несения финансовой ответственности. Фактически, банку ничто не мешает заключать ипотечные договора с совершеннолетними, однако на практике, кредитору необходимы гарантии того, что заемщик вернет деньги. Чтобы обеспечить защиту от невозврата выданной суммы, банк требует предоставить справки от работодателя, подтверждающие трудовой стаж и уровень заработка клиента.

С учетом общих требований к стажу, доходу, дееспособности человека, нижняя граница, с какого возраста дают ипотеку, в большинстве банков начинается с 21 года. В данном возрасте успешный кандидат уже успевает приобрести некоторый трудовой стаж и теоретически способен накопить средства для первого взноса.

Однако политика отдельных банков предполагает еще более жесткие условия, отодвигая возраст, сколько лет должно быть самым молодым заемщикам, до 23 лет. Возрастной порог основан на том, что клиенту необходимо получать образование, трудоустроиться и заработать некоторую сумму. Высшее образование повышает шансы на благополучное трудоустройство и высокооплачиваемую должность, поэтому 23 года – минимальный возраст, когда гражданин успевает окончить вуз и немного отработать.

На коммерческую недвижимость

Если планируется получить ипотеку для покупки коммерческой недвижимости, предполагается оформление кредита на предпринимателя. В отличие от ипотеки на жилье, оформить собственность для коммерческой деятельности может предприниматель, соответствующий определенным параметрам банка.

Поскольку законодательство предусматривает возможность открытия ИП старше 14 лет (при условии согласия родителей или законных представителей), нижнего порога для оформления кредитной недвижимости для предпринимателя не установлено.

Однако банки исходят из показателей успешности бизнеса и длительности стажа предпринимательской деятельности (0,5-1 год).

Понимая, что 14-летний бизнесмен, задолжавший по ипотеке, доставит немало проблем кредитору, от несовершеннолетних заемщиков банки отказываются, предпочитая дождаться 18-летия, когда человек становится полностью дееспособным в юридическом плане. По соображениям безопасности, коммерческая собственность оформляется банками в ипотеку не раньше достижения 18-летия.

На квартиру

Покупка квартиры – ответственный шаг, с многолетними обязательствами перед банком. Повышенное внимание к параметрам кандидата, его финансовому положению и ответственности объясняются крупными суммами, которые банк одалживает покупателю кредитной недвижимости.

Если предстоит определить, со скольки лет дают ипотеку на квартиру, стоит рассмотреть предложения нескольких банков. В одних учреждениях допускается снижение планки до 21 года, как того требует ипотечное законодательство (ФЗ №102). Другие кредитуют только после 23-летия.

Даже, если программа банка предполагает право на подачу ипотечной заявки в возрасте 21-23 лет, часто кредитор выдвигает дополнительные условия, соблюдение которых, при отсутствии длительного трудового стажа и высокого заработка, выполнимо только в более старшем возрасте.

Как правило, шансы на положительное рассмотрение заявки появляются ближе к 28-30 годам, хотя официально условиями программы разрешено оформление договора с 21 года.

Причины сдвига фактических возрастных границ нужно искать в требованиях к заемщику:

- Наличие высокооплачиваемой работы (что часто подразумевает предварительное получение высшего образования).

- Стабильное положение компании и самого человека в ней (подтверждается долгим периодом работы и карьерным ростом).

- Наличие сбережений на первый взнос (15-20% от цены квартиры вряд ли зарабатываются за полгода, если человек относится к категории начинающих специалистов).

- Трудоспособность и дееспособность заемщика предполагает наличие хорошего здоровья, поэтому мужчин после окончания обучения ждет служба в армии, а женщины часто уходя в декрет. В вышеуказанные периоды согласовать ипотеку не представляется возможным, что отодвигает минимальный возраст для обращения за ипотекой еще на 1-3 года.

В итоге, жилищный вопрос разрешается за счет ипотеки уже в достаточно взрослом возрасте, ближе к 30-летию.

Для специальных программ

Каждая заявка предполагает учет индивидуальных параметров заемщика, его социального, финансового статуса, устойчивости положения. Для ряда категорий граждан предусмотрено участие в льготных программах, в том числе с госфинансированием.

Молодые семьи, в которых одному из супругов не исполнилось 35 лет, вправе претендовать на оформление ипотеки с государственным субсидированием. Имея верхнее возрастное ограничение в 35 лет, семейные пары получают шанс на оформление сделки не ранее 21 года, т.е. на общих основаниях.

Для военных участие в индивидуальной-накопительной системе предполагает необходимость 3-летнего срока службы, а также предусматривает ограничение верхнего лимита в 45 лет, когда военнослужащий вправе оформить статус военного пенсионера. Военная ипотека оформляется не ранее, чем заемщик отслужит положенное количество лет, но в остальном действует те же ограничения по минимальному возрасту.

Возрастные ограничения разных банков

Согласно общему требованию к ипотеке, кредиторы вправе оформлять займы всем заемщикам, соответствующим критериям банка, при условии достижения 21 года.

Конкретные пределы финансовое учреждение устанавливает по собственному усмотрению, исходя из политики банка в отношении ипотечного кредитования.

Большинство финучреждений предпочитает выдавать займы трудоустроенным, платежеспособным гражданам старше 21 года. Однако ряд организаций повышает минимальный возраст до 23-летия, поскольку нуждается в снижении риска невозврата.

Соответствовать критериям банка довольно сложно, а процедура покупки ипотечного жилья длительна и требует наличия некоторых сбережений. В результате, большинство займов выдается в период с 28 до 42 лет.

Со скольки лет дают ипотеку в Сбербанке

Согласно условиям, опубликованным на страницах сайта Сбербанка, ипотеку на жилье оформляют, начиная с 21-летия. Если заемщик имеет право на кредитовании по госпрограмме, появляется возможность обойтись без накоплений первого взноса. Банк одобрит займ не столько по соответствию возрасту, сколько с учетом финансовой обеспеченности клиента, стабильности его положения.

ВТБ

Вторая по значимости кредитная структура России оформляет ипотечный займ, если клиент достиг 21-летия. Помимо требований к возрасту, присутствуют параметры длительности трудового стажа и периода последнего трудоустройства.

Иными словами, недостаточно достигнуть 21 года и рассчитывать на ипотечный кредит. Нужно дождаться, пока будет отработан 1 год общего стажа и 1 месяц после испытательного срока у последнего работодателя.

Тинькофф банк

Известный отлаженной дистанционной работой с клиентами, Тинькофф банк организует оформление ипотеки через партнерскую сеть, начиная с 21-летнего возраста. Однако условиями, опубликованными на сайте банка, предусмотрена возможность оформления, начиная с 18 лет.

Кредитор готов финансировать сделку с недвижимостью не только клиентов из числа наемного персонала. Банк не исключает вероятность кредитования предпринимателей, учредителей организаций, лиц, ведущих адвокатскую практику, нотариусов.

Финансовое учреждение рассматривает каждую заявку в индивидуальном порядке, предоставляя шанс купить кредитную квартиру самым разным категориям граждан.

Минимальный период трудоустройства у текущего работодателя – 3 месяца, а общий период трудовой деятельности – от года.

Возможно ли обойти возрастные ограничения

В период первых самостоятельных шагов, первых важных решений сложно соответствовать понятиям кредиторов о надежности. Не хватает опыта, либо отсутствует информация об ответственности заемщика, собранной суммы едва ли достаточно для оплаты первого взноса.

В таких ситуациях возникает потребность сократить период ожидания, когда параметры кандидата удовлетворят банк. Конечно, получить ипотеку раньше, чем это допускается по законодательству, не получится. Однако есть возможность повысить свои шансы на одобрение и получить ипотечное жилье в минимально разрешенном возрасте 21-23 лет.

Добиться благосклонности банка поможет представление доказательств своей ответственности и надежности:

- Положительная кредитная история. Получить сразу крупную сумму, не имея в прошлом опыта погашения займов, невозможно. Банк будет судить об ответственности человека на основании его предыдущих выплат. Чтобы повысить шансы на согласование имеет смысл заранее оформить небольшой потребительский займ или микрозайм, и следить за его быстрым, своевременным погашением.

- Предложить дополнительное обеспечение – поручителя или залоговое имущество. Полезно привлечь в со-заемщики кого-либо из взрослых родственников (родители, бабушки, дедушки и т.д.)

- Обратиться в банк, через который отчисляют заработную плату.

Минимальное ограничение по возрасту обойти невозможно, если речь идет об ипотечном займе. Проблема в том, что параметры возраста заемщика четко указаны в условиях банковской программы. Однако, если для ипотечных клиентов минимальный возраст начинается чаще от 21 года, то по нецелевому потребительскому займу порог допустимого возраста начинается от 18 лет. Если условия потребзайма устроят клиента, собравшего не менее половины суммы за квартиру, то купить ее можно моложе 23 лет.

До какого возраста дают ипотеку на квартиру

Статья акутальна на: Август 2020 г.

Кредит на приобретение квартиры является самым доступным способом, если недостаточно личных средств, или нет времени собирать деньги. До какого возраста дают ипотеку на жилье в Сбербанке и других банковских учреждениях? Ответ на вопрос будет рассмотрен в данной публикации.

Содержание статьи

Каковы шансы для возрастных заемщиков?

Идея покупки жилья может прийти в голову не только молодым людям, семьям среднего возраста, но и гражданам постарше. Возможно, квартира приобретается не для себя, а в качестве подарка детям или внукам. Причина нас не сильно интересует, важнее разобраться — до скольки лет дают ипотеку на квартиру.

Банки обращают внимание не только на год рождения, а на предполагаемый размер дохода на ближайшие десять-двадцать лет. Ведь финансовые организации хотят быть уверены, что клиент сможет вернуть заемные средства и процентные начисления.

После 50 лет вероятность серьезных заболеваний повышается, труднее найти высокооплачиваемую работу. Банки начинают более тщательно анализировать заявки, обращая внимание на финансовый статус поручителей, дополнительное залоговое имущество.

Чем ближе к 60-и, тем труднее получить кредит на жилье. Ведь статистика смертности в РФ играет не на пользу клиентов, и кредиторы не намерены подвергать свои деньги большому риску.

Статьи по теме (кликните, чтобы посмотреть)

До скольки лет можно взять ипотеку?

Как только человек получает статус пенсионера возможность много зарабатывать становится недоступна для большинства людей. Возможно и есть дополнительные источники дохода (бизнес, сдача квартир в аренду), но они должны быть подтверждены официально, чтобы повлиять на положительный исход.

Чем ближе человек к пенсионному возрасту, тем более суровые условия предлагают банковские организации. В первую очередь, это касается срока, на который предоставляется ссуда. Если молодые семьи могут растянуть кредит даже на 25 лет, то пожилым лицам этот период ограничивают до 7-15 лет.

Пример: Вам 50 лет. Обращаетесь в банк, где условия предполагают максимальный срок кредитования – 25 лет. Но, поскольку до пенсии остается всего 10 лет, значит это и будет Ваш предел. В итоге, размер ежемесячного платежа вырастет в несколько раз. Чтобы погашать задолженность, придется доказать свою платежеспособность (во внимание принимаются только официальные источники дохода). Увы, не каждый способен потянуть такой кредит.

Но не все так печально. Ведь банки понимают ситуацию и нередко готовы идти на смягчение условий: рекомендуют привлекать поручителей, просят предоставить ценный залог. Это позволит увеличить период пользования займом до 5-7 лет, что уже неплохо.

Для тех, кому за 40

Но не всем гражданам Российской Федерации суждено попасть под «раздачу халявы». Желательно соответствовать таким критериям для повышения вероятности получения кредита:

- После того, как заемщик станет пенсионером, у него должны быть другие постоянные источники заработка. И только официальные, подтверждённые документально. Это повышает авторитет в глазах работников банка;

- В идеале, клиент не должен иметь несовершеннолетних детей или прочих лиц, пребывающих на обеспечении заемщика. Приветствуется и семейный статус (наличие работающих мужа или жены), что повышает совокупный доход и положительно влияет на решение банка;

- Есть высоколиквидное движимое или недвижимое имущество, которое может быть использовано в качестве залога;

- Привлечение платежеспособных созаемциков (от 2 до 4) позволит в разы увеличить вероятность положительного ответа. Лучше всего, когда в роли поручителей выступают дети или прочие лица, пребывающие в родственных связях. При возникновении тяжкого заболевания или смерти основного заемщика, все обязательства по кредиту переходят к поручителям;

- Не стоит забывать и о кредитной истории, которая должна быть достаточно хорошей, чтобы банк Вам доверял;

- Необходимо пройти полное медицинское обследование и оформить страховку на случай смерти и утери трудоспособности. Это дополнительные расходы, но без них не обойтись.

До какого возраста дается ипотека на жилье пенсионерам?

Эту тему мы подробно разбирали в этой статье. Рекомендуем перейти по ссылке для детального рассмотрения всех особенностей взаимоотношений банков с людьми пенсионного возраста.

Рассмотрим несколько случаев, которые характерны для большинства российских кредитных учреждений:

- «Банк Москвы» готов давать займы женщинам до 55 лет, а мужчинам – до 60 лет;

- «СКБ», «Уралсиб» предлагают еще более лояльный подход с ограничением в 65 лет;

- Самые оптимальные программы предлагают «Сбербанк» и «ВТБ24» — 75/70 соответственно.

Ознакомится с прочими выгодными предложениями можете на этой странице.

Вы самостоятельно решаете, в какое финучреждение обратиться. Но лучше сразу подавать заявки в несколько организаций. Так Вы существенно повысите свои шансы. Старайтесь привести максимум аргументов в свою пользу: привлекайте созаемщиков, предоставляйте справки с места работы, обеспечьте гарантии за счет сдачи в залог собственной недвижимости или транспортных средств.

До какого возраста можно брать ипотеку в «Сбербанке»?

В предыдущем разделе был указан предел – 75. Но не всегда удается «получить добро» в подобных условиях. Самый авторитетный российский банк постоянно обновляет перечень выгодных программ. Вот самые популярные схемы:

- Для мужчин (60) и женщин (55) – кредитование при поддержке государства;

- Программа для служащих в рядах ВС (военные) предусматривает максимальный возраст – 45;

- Если желаете приобрести загородный дом (или намерены получить деньги на его строительство), то можно рассчитывать на ипотечную ссуду до 75-и.

Были перечислены общие основания, которые могут не работать в определенных ситуациях. В первую очередь, «Сбербанк» оценивает сумму постоянного ежемесячного дохода, который сможет покрывать долговые обязательства. Важным моментом является и непрерывный рабочий стаж, также, на последнем месте работы Вы должны быть оформлены на протяжении не менее одного года.

Кроме того, годовая ставка составляет всего 12,5%, но можно получить скидку 0,5%, если внести большую сумму первоначального платежа.

В этой публикации мы рассмотрели тему: «До какого возраста можно взять ипотеку на квартиру?». Если интересует минимальный возраст кредитования – советуем прочесть материал по ссылке.

Со скольки лет и до какого возраста дают ипотеку на квартиру? Основные условия, а также нюансы и риски

В современных условиях не каждая семья может купить квартиру без использования заемных средств.

Многие банки предлагают своим клиентам взять ипотечный кредит. Но не каждый человек может воспользоваться этим предложением.

Кредитные организации заинтересованы в получении дохода, поэтому им нужен надежный заемщик. Каким условиям нужно соответствовать для получения кредита?

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Кто может взять кредит?

Банки выдвигают следующие требования к тем, кому можно брать ипотеку на квартиру:

- Наличие российского гражданства. Некоторые банки дают возможность получить кредит и иностранным гражданам, находящимся в РФ на законных основаниях. Это значит, что он должен иметь регистрацию по месту пребывания или постоянную регистрацию по месту жительства. Кроме того у него должно быть разрешение на осуществление трудовой деятельности в РФ.

- Необходима постоянная прописка по месту нахождения банка. Не все кредитные организации выдвигают такое требование, но у некоторых из них оно присутствует.

- Стаж работы на последнем месте работы у тех, кому можно оформить заем, должен быть не менее полугода. Обращается внимание и на то, как долго заемщик работал на предыдущих местах, и насколько часто меняет место работы. Если срок трудоустройства на прежних местах работы небольшой и клиент часто переходит к новому работодателю, его кандидатура может быть и не одобрена банком. Исключением является лишь смена места работы в порядке перевода.

- Уровень дохода. При расчете платежеспособности учитываются все документально подтвержденные доходы. Стандартная форма подтверждения – справка 2-НДФЛ. Ежемесячный платеж не должен превышать половины совокупного дохода семьи. Из дохода вычитаются платежи по уже имеющимся долгам.

- У клиента не должно быть проблем с кредитной историей. К плохой кредитной истории относятся также штрафы и иски на сайте судебных приставов. Если у потенциального заемщика много действующих кредитов и кредитных карт, это тоже может быть основанием для отказа выдать кредит. Даже если клиент картами не пользуется, факт их наличия будет влиять на расчет его платежеспособности. Поэтому более целесообразно сдать кредитные карты в банк и закрыть счет.

Факторы, которые определяются категорией заемщика:

- Возраст. Молодым ипотеку дают на больший срок.

- Уровень дохода.

- Семейный статус. Лицам, находящимся в браке, кредит дадут более охотно.

- Наличие созаемщиков или иного жилья, которое можно использовать в качестве залога.

Со скольки лет и до какого возраста дают заем?

Ипотечные кредиты могут получить лица с 21 года, в некоторых банках с 23 лет. Ранее этого возраста человек еще не имеет собственных финансов и не стоит крепко на ногах.

Максимальный возраст для получения ипотечного займа – 55 лет. Притом банки устанавливают и максимально допустимый возраст, которого достигает гражданин к погашению ипотеки. В основном это 75 лет. Т.е. если человек берет ипотеку в 55 лет, он не может брать ее больше, чем на 20 лет.

Условия взятия кредита

Срок погашения

Ипотечный займ делится на 3 категории:

- Краткосрочный: до 10 лет.

Максимальные и минимальные суммы

Минимальные суммы устанавливаются в зависимости от политики банка. Часто это 30% от стоимости жилья. Банку выгоднее предлагать более крупные суммы, чтобы получить большую прибыль. Размер максимальной суммы составляет 70-80% от рыночной стоимости жилья. Некоторые банки дают и 100%, но процентная ставка в этом случае будет выше.

Для расчета конкретных сумм можно воспользоваться калькулятором на сайте банка. В ячейки вводятся необходимые данные: стоимость недвижимости, процентная ставка, срок кредитования и др. Далее система рассчитает сумму ежемесячного платежа и общую сумму выплат. Есть калькуляторы, позволяющие рассчитать, какая сумма ипотечного займа будет одобрена банком в зависимости от дохода клиента.

Типы жилья

Банк должен быть уверен, что в случае невыполнения заемщиком своих обязательств он сможет реализовать жилье и вернуть свои средства. Чтобы купить жилье, оно должно соответствовать следующим условиям:

- Жилье не находится в муниципальной собственности.

- Покупка квартиры не нарушает права третьих лиц (например, супруга продавца или его детей).

- Дом, в котором покупается жилье, не аварийный и не барачного типа.

- Если покупка в новостройке, дом должен быть достроен, либо надежность застройщика должна быть подтверждена.

- В квартире должны быть проведены все удобства: газ, вода, электричество.

Больше информации о требованиях для квартиры в ипотеку вы найдете тут.

Первоначальный взнос

Минимальный размер первоначального взноса составляет 10% от стоимости жилья, средние цифры – 20%. От размера внесенных средств будет зависеть процентная ставка: чем больше процент первоначального взноса, тем она ниже. В качестве первоначального взноса можно использовать материнский капитал.

Процентные ставки

От процентной ставки зависит общая сумма расходов. Минимальные процентные ставки банков составляет от 6% до 12%.

Какие нюансы следует учесть в условиях оформления?

- Если компания-застройщик аккредитован банком, то процентная ставка по ипотеке может быть ниже в среднем на 1%.

- Снизить процентную ставку можно и в том случае, если брать ипотеку в банке, в котором была оформлена зарплатная карта.

- По договору уступки процентная ставка будет выше.

- Найдя средства на больший первоначальный взнос, можно снизить процентную ставку, а значит и переплату.

- Если при оценке стоимости жилья пользоваться услугами проверенных банком оценщиков, процедура оформления займа пройдет быстрее.

- Перед получением займа придется провести оценку жилья, застраховать его, выплатить комиссии. Это также необходимо учитывать.

Риски

В новостройке

При покупке квартиры в строящемся доме деньги платятся при заключении договора, а вот воспользоваться жильем можно лишь при введении дома в эксплуатацию. Тогда же появится возможность зарегистрировать право собственности на квартиру. Это определяет и риски:

- В процессе возведения дома возможно повышение стоимости жилья.

- Дом может быть и вовсе не достроен, а компания обанкротится.

- Спорный статус земли, на которой возведено жилье, может впоследствии помешать вступить в права собственности.

- Риск двойной продажи (одна жилплощадь продается нескольким лицам).

- Приобретение квартиры с браком.

Подробнее об ипотеке на новостройку можно прочитать тут.

На вторичном рынке

Под «вторичкой» понимается объект недвижимости с зарегистрированными правами собственности. Опасность потери своих и заемных денег возникает при обстоятельствах, достаточных для оспаривания сделки. Например:

- Право собственности было зарегистрировано незаконно.

- Могут появиться третьи лица, претендующие на недвижимость (наследники, супруги).

- Лицо, подписывающее документ при продаже, не имело на это полномочий (человек признан недееспособным и др.).

- Продажа квартиры нарушает права несовершеннолетних.

Даже если нет проблем с законностью сделки, могут быть проблемы с самой квартирой:

- В квартире может быть зарегистрирован человек, находящийся в местах лишения свободы. При возвращении он будет заявлять свои права на проживание в ней.

- Если жилье уже не новое, могут быть проблемы с проводкой, с трубами и др.

Дополнительно прочитать об ипотеке на вторичные квартиры можно здесь.

Приобрести собственное жилье хотят многие граждане, но доходы в РФ не позволяют сделать это сразу. На помощь приходит ипотечное кредитование, которое предлагают многие банки. Прежде чем выбрать конкретный банк, необходимо изучить разные предложения, чтобы выбрать оптимальный вариант. Для получения результата можно подавать документы сразу в несколько банков.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

До какого возраста дают ипотеку на жилье в банках

Ипотечное кредитование появилось на отечественном рынке банковских услуг сравнительно недавно, однако уже успело стать популярным у населения. Это неслучайно, ведь привлечение заемных ресурсов банка для многих семей является единственным способом приобрести в собственность жилую недвижимость. Такой кредит отличается не только крупной суммой, то и длительностью погашения. До какого возраста дают ипотеку на жилье в банках является актуальным вопросом, так как кредитные организации выставляют дополнительные требования к своим потенциальным клиентам.

До какого возраста дают ипотеку на жилье в банках и другие возрастные ограничения

При принятии решения о выдаче ипотечного кредита банк обращает внимание на следующие характеристики заявителя:

- уровень доходов;

- кредитная история;

- возраст.

В зависимости от этих показателей также зависят условия кредита, к которым относятся такие как процентная ставка, сумма выделенных денежных средств и срок погашения. Это связано с тем, что все указанные параметры заемщика создают его платежеспособность. Идеальным клиентом банка является гражданин, который подает заявку в возрасте от тридцати до сорока лет. В этом случае он успеет рассчитаться по кредиту до выхода на пенсию.

Если отдельно рассматривать такой критерий как возраст, то становится понятно, каких рисков банк стремится избежать. Молодой возраст может стать причиной проблем с трудоустройством, так как при недостатке опыта найти работу достаточно затруднительно. Напротив, сотрудничество с людьми преклонного возраста могут осложниться из-за возникшей нетрудоспособности клиента в силу болезни или смерти.

Таким образом, возраст для ипотеки играет далеко не последнюю роль. Как правило, банки устанавливают минимальный и максимальный возрастной порог для заемщиков. Однако обострение конкурентной борьбы из-за растущего количества банковских организаций привело к смягчению выставляемых требований. Для расширения своей клиентской базы банки готовы кредитовать даже людей пенсионного возраста. Однако стоит учитывать, что риски при этом не снижаются. Следовательно, необходимо принимать во внимание дополнительные условия.

Чаще всего ответ на вопрос, до какого возраста дают кредит на жилье, следующий – до 65 лет. Получается, что к пенсионному возрасту большинство банков готово добавить буквально несколько лет. Определенное число банков кредитует граждан до 70 лет. Верхняя возрастная граница редко когда доходит до 75 лет. Возможно колебание и в меньшую сторону: есть кредитные организации, для которых обязательно, чтобы полное погашение кредита произошло до выхода человека на пенсию.

Обратите внимание на наличие требования о занятости: некоторые банки принимают заявки только от тех пенсионеров, которые продолжают работать.

Свою специфику имеет военная ипотека: в данном случае максимальный возраст составляет 45 лет.

Молодым людям необходимо знать, что для такого кредита как ипотека возраст заемщика должен быть минимум 18 лет. Однако таких предложений практически не встречается. Работать с клиентами, только достигшими совершеннолетия, соглашаются, как правило, только при наличии поручителей и залога. Большинство банков в своих требованиях указывает возраст с 21 года, некоторые увеличивают его до 23 лет. Если вы уже перешагнули этот рубеж, на первый план выходит уровень платежеспособности, который оценивается исходя из имеющего уровня дохода. Также важно соответствовать требованию о наличии определенного трудового стажа. Банк присваивает статус молодой семьи в том случае, если супругам еще не исполнилось 35 лет. Для них предлагаются отдельные программы на льготных условиях кредитования. В частности, есть возможность получить государственную субсидию.

Стоит отметить, что если заявку на ипотеку подают супруги, то шансы на одобрение выше. Для банка пары имеют преимущество перед одинокими заемщиками, так как они несут солидарную ответственность. Даже в том случае, если один из супругов утратит свою платежеспособность, обязанности по кредиту будет выполнять второй. Требования к возрасту также могут быть смягчены, особенно если имеется серьезная разница в возрасте.

Условия по возврату для ипотеки в Сбербанке

Отдельно стоит рассмотрения условия, на которых работает Сбербанк. Будучи крупнейшим ипотечным кредитором на отечественном рынке, этот банк отличается сравнительно лояльными правилами. Для такого продукта как ипотека ограничения по возрасту выглядят следующим образом: погасить долг необходимо до 75 лет. При этом банк кредитует даже неработающих пенсионеров. Эта категория граждан, по мнению Сбербанка, является в достаточной степени надежной, что подтверждается высоким процентом одобрения таких кредитов. Банк отличается также тем, что принимает в учет неподтвержденные доходы. Для получения ипотечного кредита пенсионеру необходимо выполнить несколько дополнительных требований:

- наличие дополнительного дохода;

- привлечение поручителей;

- страхование жизни и здоровья.

Ипотечные кредиты от Сбербанка часто имеют определенную особенность: при планировании графика аннуитетных платежей учитывается, в каком возрасте клиент выходит на пенсию. До

Со скольки лет можно взять ипотеку на квартиру в российских банках: с какого возраста дают, можно брать и оформить кредит на жилье?

Влияние возраста заемщика на условия предоставления ипотечного кредита

Основными параметрами для ипотеки являются: финансовое положение, кредитная история и возраст. Эти показатели также влияют на сумму, процентную ставку и срок предоставляемого займа.

При выдаче ипотечного кредита банк должен быть уверен, насколько заемщик в состоянии обеспечить бесперебойность и стабильность оплаты. Давайте понимать, что негативно сказаться могут следующие обстоятельства, связанные с возрастом кандидата:

- Нетрудоспособность заемщика, связанная с достижением преклонного возраста или смерти, по естественным причинам.

- Потеря работы и невозможность трудоустройства на новую работу. Причиной может стать молодой возраст, недостаток опыта или ненадлежащий уровень образования.

Минимальный возраст

Итак, давайте сначала обсудим со скольки лет можно взять ипотеку, стоит сказать, что минимальный возраст для предоставления кредита по законодательству РФ – это перешагивание за 18–летний рубеж. Однако выдача кредита лицам, недавно достигшим совершеннолетия, доступна не в каждом банке. А в случае предоставления такой возможности, очень частым условием является наличие поручителей, либо кредит осуществляется под залог имущества.

В 2020 году ипотеку 18-м можно оформить в Ак Барс банке, но нужно подтвердить стаж работы год, что на практике невозможно.

Банки, при расчете на сколько лет выдать ипотечный кредит, руководствуются возрастом заемщика. Большая часть банков жестко фиксирует условия, на которых выдается ипотека, и со скольки лет ее можно получить.

Например, Сбербанк выдает ипотеку по достижении заемщиком возраста 21 года, а Росевробанк осуществляет ипотечное кредитование только по достижении заемщиком возраста 23 лет.

Основные причины повышения минимального возраста до 21-23 лет:

- Большинство банков России уверены, что молодые люди не обладают достаточным уровнем ответственности и самосознания для удовлетворения их заявки на получение кредита, не имеют стабильной работы.

- Еще одним негативным фактором может стать риск ухода в армию для молодых людей. Этот риск вполне оправдан и банки это учитывают. Большинство из них требует предоставить военный билет с отметкой о военной обязанности. Больше шансов будет получить ипотеку у тех, кто уже отслужил или не годен к службе.

- Требования банков к общему стажу работы. У большинства банков есть обязательное требование отработать минимум год за последние пять лет. Для молодых людей 18 лет это условие практически невыполнимо. Даже если требование банка по минимальному стажу работы на последнем месте будет выполнено, банк все-равно откажет, если нет общего годового стажа работы.

Описанные факты вынуждают Банки РФ устанавливать минимальный возраст, по достижении которого возможно получение ипотечного кредита. Когда человек достигает 27 лет, то вероятность положительного решения о его кредитовании максимальная.

Исходя из описанного ранее – благоприятный возраст заемщика — от 27 до 35 лет. Шансы на получение ипотечного кредита заметно уменьшатся, когда заемщику исполнится тридцать пять лет. После достижения заемщиком максимально благоприятного возраста ухудшаются условия предоставления кредита: максимальные сроки погашения.

Максимальный возраст

В ряде банков максимальный возраст для сотрудничества — 85 лет. Это довольно редкое явление. До такого возраста дает ипотеку только Совкомбанк. Из крупнейших банков можно выделить только Сбербанк. Там можно взять ипотеку до 75 лет включительно. Именно он кредитует до такого возраста и даже неработающих пенсионеров. При этом у них практически 100% одобряемость, так как банк считает их надежными заемщиками. Если учесть, что Сбербанк принимает неподтвержденные доходы, то для пенсионеров он лучший для ипотеки банк.

Как оформить ипотеку на квартиру в Сбербанке мы писали ранее.

До 75 лет кредитует Транскапитал, но ставки там значительно выше и нет учета дополнительных доходов без справок и документов с работы. Также стоит присмотреться к банку Ак Барс. Он кредитует до 70 лет, но только работающих пенсионеров. В Россельхозбанке тоже можно оформить ипотеку до 75 лет, но с обязательным созаемщиком в возрасте до 65 лет и при условии, что заемщик возьмет ипотеку на такой срок, при котором половина её действия придется на его трудоспособный возраст до 65 лет.

При выборе, на сколько лет оформить выплаты по ипотечному кредиту, для банков интересны выплаты последнего платежа по кредиту до того, как заемщик достигнет пенсионного возраста. Поэтому в Сбербанке, например, есть такой момент, когда аннуитетные платежи до пенсии значительно выше, а потом будут минимальными – в пределах средней по России пенсии.

Требование к возрасту в крупнейших банках России

Из этой таблицы вы узнаете, на сколько лет дадут ипотеку именно в вашем случае в каждом конкретном банке. Предельный срок ипотеки ограничен требованиями банка. В таблице представлены условия ипотеки на вторичное жилье. Данные условия в плане минимального и максимального возраста от ипотеки на новостройку не отличаются.

| Банк | Базовая ставка, % | ПВ, % | Стаж, мес | Возраст, лет |

|---|---|---|---|---|

| Сбербанк | 9,2 | 15 | 6 | 21-75 |

| ВТБ | 9,8 | 15 | 3 | 21-65 |

| Райффайзенбанк | 8,99 | 15 | 3 | 21-65 |

| Газпромбанк | 9.2 | 20 | 6 | 21-60 |

| Росбанк | 10.74 | 15 | 2 | 20-65 |

| Россельхозбанк | 9.1 | 15 | 6 | 21-65 |

| Абсалют банк | 10.75 | 15 | 3 | 21-65 |

| Промсвязьбанк | 9.8 | 20 | 4 | 21-65 |

| Дом.РФ | 9.4 | 15 | 3 | 21-65 |

| Уралсиб | 9.49 | 10 | 3 | 18-65 |

| Ак Барс | 9.2 | 10 | 3 | 18-70 |

| Транскапиталбанк | 9.49 | 20 | 3 | 21-75 |

| ФК Открытие | 9.2 | 15 | 3 | 18-65 |

| Связь-банк | 9.3 | 15 | 4 | 21-65 |

| Запсибкомбанк | 9.8 | 10 | 6 | 21-65 |

| Металлинвестбанк | 9 | 10 | 4 | 18-65 |

| Банк Зенит | 9,5 | 15 | 4 | 21-65 |

| СМП банк | 9,5 | 15 | 6 | 21-65 |

| Юникредитбанк | 9,4 | 20 | 6 | 21-65 |

| Альфабанк | 9,19 | 15 | 6 | 20-64 |

Причины повышения возрастного ценза в банках

Поговорив о том, со скольки лет можно взять ипотеку на квартиру, рассмотрим такой момент, как причины повышения возрастного ценза.

Основная категория заемщиков, выходящих на просрочку при потребительском кредитовании или взятии жилищных займов – люди моложе 27 лет.

По этой причине банки начинают дополнительно подстраховываться, искусственным образом создавая дополнительные ограничения и повышая возраст с которого можно оформить ипотеку.

Молодые, как и пожилые, заемщики относятся к категории повышенного риска, за что и расплачиваются: повышенными процентными ставками, необходимостью декларировать дополнительный доход или строго обязательным привлечением созаемщиков.

Вот почему вопрос: в каком возрасте можно взять ипотеку возникает так часто.

Если вам 23 года, и вы решили купить квартиру в кредит, будьте готовы услышать от менеджера следующие вещи:

- о необходимости предоставления поручителя или созаемщика, чаще — нескольких;

- о недостаточности основного дохода, и необходимости декларировать дополнительный;

- о необходимости предоставить диплом о высшем образовании;

- о выступлении в роли поручителя по ипотеке вашего работодателя;

- об увеличении первоначального взноса;

- о дополнительном страховании от потери занятости.

Диплом о вашем высшем образовании позволит специалистам, занимающимся оценкой рисков, спрогнозировать перспективы вашего карьерного роста, и трудоустройства при потере работы.