Какой пакет документов нужен для оформления ипотечного займа? Ипотека как оформить и какие документы нужны

с чего начать. Условия, порядок оформления, необходимые документы, советы

"Хочу взять ипотеку! С чего начать?" - таким вопросом задаются многие, кто решился на столь сложное и ответственное предприятие, как покупка квартиры в кредит. Действительно, вопросов много всегда, особенно, если все это впервые. Как платить, когда, кому? Когда будут готовы документы? Когда квартира перейдет в личную собственность? Попробуем разобраться со всеми этими нюансами. Итак, с чего начать покупку квартиры в ипотеку.

Что такое ипотека

Прежде чем выяснять, с чего начать покупку жилья в ипотеку, неплохо было бы выяснить, что это вообще такое. Конечно, большей части населения оно давно известно и не понаслышке, однако наверняка есть те, кто не слишком подкован в вопросе.

Итак, ипотекой называется одна из форм залога. Есть должник - человек, желающий приобрести недвижимость, но у него не хватает денег. Есть кредитор - банк, который субсидирует должника на данное мероприятие. Есть квартира - на которую деньги и требуются.

Банк выдает необходимую сумму, а должник обязуется ее вернуть, разумеется, с процентами. Все то время, пока он выплачивает долг, жилье уже находится в его собственности, однако если по каким-либо причинам он перестал выплачивать ежемесячную сумму, банк волен распоряжаться квартирой на свое усмотрение: в частности, реализовать ее для получения обратно своих средств.

Таким образом, квартира находится в залоге у банка, несмотря на фактическое пользование ею владельцем. Это гарантия того, что свои финансы банк назад вернет непременно.

Небольшой экскурс в историю ипотеки

С чего начать разговор? Конечно, с происхождения определения. Само понятие "ипотека" далеко не ново - ему уже много столетий. Еще в шестом веке до нашей эры древние греки оперировали данным термином. Он использовался ними для обозначения земли должника и визуально представлял собой столб, который вкапывался на этой самой земле. Именно его ипотекой и именовали. Это означало "залог", "предупреждение". На столбе висела также табличка, гласящая, что владелец данной территории выплачивает заем.

В нашей стране первый ипотечный банк возник в конце восемнадцатого столетия. Позже, однако, "лавочка" прикрылась, а началось все вновь уже после развала Советского Союза - в девяностых годах минувшего века.

Особенности ипотеки

Тем, кому интересно, как взять ипотеку и с чего начать, следует сначала понять некоторые ключевые моменты данного вида кредита. Так, например, выдают его, как правило, на длительный срок (хотя не возбраняется, разумеется, и более раннее погашение долга – если плательщик в состоянии это сделать), а процентная ставка обыкновенно ниже, чем у других видов кредита.

Существует несколько способов погашения долга, о чем тоже следует знать прежде, чем размышлять, с чего начать оформление ипотеки:

- Можно каждый месяц отдавать сумму, которая в равных частях гасит и сам кредит, и проценты за него (например, весь платеж - 10 тысяч, из них пять идет на оплату кредита, а пять - на оплату процентов).

- Также можно осуществлять платеж, называемый дифференцированным. Это когда сначала большая часть денег уходит на оплату процентов, а потом - наоборот. Например, если платеж 20 тысяч, то пятнадцать из него может уходить на проценты, а только пять - на кредит. Но постепенно соотношение будет меняться (когда проценты будут погашаться все больше), и тогда уже напротив, на проценты будет уходить минимальная часть платежа.

Ипотека: с чего начать?

Итак, если все взвешены "за" и "против" и решение принято, что же нужно делать в первую очередь? С чего начать оформлять ипотеку?

Перво-наперво следует определиться с тем банком, от которого хочется получить финансы. Банков в нашей стране нынче немало, несмотря на то что многим известны лишь ведущие - Сбербанк, ВТБ и иже с ними. Необходимо тщательно прозондировать информацию о нескольких учреждениях подобного рода.

Почему это первое, с чего начать ипотеку? Да потому, что в разных банках - разные условия. Где-то будет меньше процент, где-то предложат льготную программу, а где-то - еще что-нибудь. Поэтому важно узнать несколько предложений, сравнить их и выбрать наиболее для себя подходящий вариант.

Финансы поют романсы?

А вообще, главное, с чего начинать брать ипотеку, это достижение окончательной определенности с финансовыми сторонами:

- с суммой, которую хотелось бы получить взаймы;

- с той частью денежных средств, которую есть возможность оплатить в качестве первоначального взноса.

В разных банках процент, который идет в счет оплаты первоначального взноса, тоже разный, хотя отличия не очень колоссальные. Где-то это десять процентов от общей суммы (но нужно заметить сразу, подобных банков меньшинство), а где-то - пятнадцать. Правда, чаще всего, речь идет о двадцати процентах и выше (ниже может быть лишь при определенных условиях - например есть льготы для молодых учителей или для молодых семей).

Понимая, какую сумму вы способны внести сами, можно просчитать нужный размер кредита. Именно потому все это является важным шагом в вопросе о квартире в ипотеку: с чего начать ее оформление.

Период, на который будет рассчитываться ипотека, - тоже достаточно значимый момент в рассматриваемом вопросе. От количества лет напрямую зависит сумма, которую нужно будет погашать ежемесячно.

Как правило, редко кто берет ипотеку на пять лет - только те, кто действительно уверен в своих силах и готов каждые тридцать дней отдавать серьезные деньги. Обыкновенно кредит оформляют на десять, пятнадцать и даже двадцать лет. Однако здесь нужно помнить: чем дольше ипотека платится, тем больше отдается процентов. Таким образом, если у банка вы одолжили два миллиона, нужно быть готовым к тому, что вернуть придется все четыре.

Если есть вопросы

Вопросы при получении ипотеки - с чего начать и как правильно ее оформить - далеко не редкость. Они встречаются у каждого второго заявителя (если не у каждого первого). Поэтому вполне уместно и целесообразно будет обращение с просьбой о помощи и/или консультации к специалисту по ипотечным вопросам. Это можно сделать как в выбранном уже банке, так и просто зайдя в любой удобный, где имеется подобный консультант. Он ответит на все вопросы и уточнит необходимую информацию. По крайней мере, сделает более ясным то, что до сих пор оставалось весьма туманным.

Требуемые документы

Помимо прочего, нужно также собрать документы, чтобы оформить жилье в ипотеку. С чего начать здесь:

- В первую очередь, необходимо сделать ксерокопии паспорта и страхового свидетельства (зелененькая пластиковая бумажка).

- Заказать на работе справку о доходах (как правило, это 2-НДФЛ).

- Мужчинам может также понадобиться военный билет и его копия.

- Кроме того, потребуются документ об образовании, копия трудового договора.

- Если человек состоял или состоит в браке, будет нужно свидетельство о нем либо о его расторжении.

- Если есть дети, приложить к заявлению будет необходимо и копии свидетельства о рождении отпрысков.

В том случае, если вдруг будут нужны какие-либо еще документы, помимо вышеуказанного списка, консультант в банке непременно должен об этом сообщить.

Да, кстати, при к каждому заявителю прикрепляется свой собственный консультант, который будет в дальнейшем с ним работать и подсказывать все действия по оформлению квартиры в ипотеку: с чего начать и что делать дальше.

Последующие действия

С чего начать оформление ипотеки, мы узнали и обсудили. Что же делать дальше, после всех этих шагов? Да все просто: подать заявку.

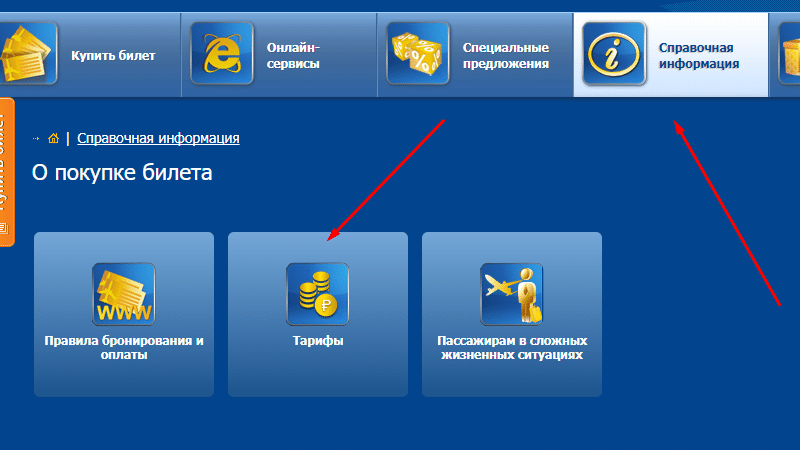

Раньше это можно было сделать только лично, придя в выбранный банк, при живом общении со специалистом. Нынче, в современный век технологий, подобная процедура доступна и в электронном виде. В этом случае идти никуда не надо. Достаточно просто сесть перед монитором, отсканировать все свои документы, заполнить заявку, указав о себе всю необходимую информацию, прикрепить к ней получившиеся сканы и нажать кнопку "отправить".

Рассмотрение осуществляется довольно быстро – в течение буквально нескольких часов какой-либо ответ уже точно придет. На сайте, кстати, на личной страничке пользователя, будут отображаться все процессы, происходящие с данным запросом. Идет ли обработка, отказано ли, одобрено ли – все это можно будет увидеть в режиме онлайн.

Если отказали в ипотеке

Важный момент: может случиться так, что на заявку придет отказ (все причины обязательно объясняются). Поводов для отказа может быть масса:

- неверно заполненные поля;

- плохо читаемые сканы;

- отсутствие какого-либо необходимого документа и так далее.

Все эти проблемы решаемы. А после их устранения нужно снова отправить заявку и снова ждать.

В числе причин отказа может оказаться также и тот случай, когда банк усомнится в способности человека выплатить кредит. Ему может показаться, что доходы заявителя слишком малы, чтобы взять заем. Тогда клиенту потребуется оформить еще и поручителя, то есть созаемщика. Иными словами, человека, который будет ручаться за платежеспособность страждущего обладать недвижимостью, и у которого банк сможет взять причитающиеся ему деньги в том случае, если сам же заявитель по какой-либо причине окажется все-таки финансово несостоятельным.

При оформлении поручителя также нужно будет указать о нем всю необходимую информацию, в частности, предоставить данные по образованию, справку о его доходах и тому подобное.

А есть ли разница в банках?

Люди часто спрашивают о том, есть ли разница в оформлении ипотеки в разных банках. Например, в ВТБ, в Сбербанке или в «Россельхозбанке»... И если, к примеру, оформлять ипотеку в Сбербанке, с чего начинать?

На самом деле, разницы никакой нет. Будут нужны все те же самые документы, придется пройти все те же самые процедуры. Могут отличаться какие-то небольшие нюансы. Если что-то пойдет не так, об этом обязательно скажет специалист по ипотеке. С чего начать исправлять имеющиеся недочеты, он тоже непременно подскажет и посоветует. По большому счету, заявителю беспокоиться вообще ни о чем не нужно - для этого и имеется консультант. Когда же все правильно оформлено, останется только ждать решения. А потом радоваться положительному ответу и спешить заключать договор на квартиру!

Некоторые советы в помощь начинающим должникам

Чтобы было проще, специалисты по кредитованию, как правило, дают некоторые советы. Вот несколько из них:

- Необходимо оставаться здравомыслящим человеком и трезво оценивать свои ресурсы. По убеждению специалистов, кредит должен быть таковым, чтобы каждый месяц расставаться не более чем с тридцатью процентами от семейного бюджета – в противном случае это больно ударит по карману.

- Отдельные личности предпочитают брать ипотеку не в рублях, а в другой валюте, чтобы экономнее было. Это не слишком хорошая идея, потому что сначала, может быть, и экономнее, но никогда не знаешь, что случится с курсом через пять минут. И если он вдруг скакнет, желающим сэкономить придется туговато.

- Обязательно необходимо внимательно прочитывать все документы, прежде чем подписывать их. Это правило нужно буквально выучить назубок! И особое внимание стоит уделять всему тому, что прописано мелким шрифтом. Сюда же относится и необходимость задавать сразу все вопросы и прояснять все непонятные моменты.

- Еще одна рекомендация, и ранее об этом тоже уже говорилось, - это совет не зацикливаться только на одном банке, а заранее изучить предложения нескольких финансовых учреждений. Внимательно все взвесить, обдумать, возможно, обсудить с кем-либо еще и только тогда принимать решение. Зачастую проблемой многих бывает то, что люди идут в какой-то банк лишь потому, что слышали, что там хорошо, от своих знакомых, которые когда-то, несколько лет назад, там кредитовались. К сожалению, это не показатель, и можно столкнуться с большими разочарованиями. А поезд, как говорится, уже ушел. Кстати, колеблясь между банком крупным, с хорошим "именем" и многолетней историей и мелким, новичком на рынке, делать выбор необходимо всегда в пользу первого.

- Не стоит сразу стремиться попасть "из грязи в князи", иными словами, замахиваться на многокомнатные апартаменты. Лучше меньше, да лучше!

- Кредит лучше всего брать на максимально возможный небольшой срок - тогда и переплата будет меньше.

- Всегда нужно стараться иметь деньги "про запас", то есть жить так, чтобы имелись средства на оплату ипотеки на пару месяцев вперед. Специалисты считают идеальным вариантом, когда всегда есть деньги для оплаты на три месяца вперед.

- Некоторые люди живут с надеждой, что банк, выдавший им кредит, станет внезапно банкротом, и тогда их долг самоликвидируется. Это не так. Да, действительно, периодически такое случается, банки признают себя банкротами. Однако даже в таком случае у них появляется правопреемник, то есть тот, к кому переходит все «по наследству» - в том числе и ипотечные долги. Поэтому возвращать взятое все равно придется. Пусть даже и не тому, у кого брали.

Кое-что об ипотеке

Напоследок несколько интересных фактов:

- В первом веке до нашей эры Древний Рим победил Грецию. Вместе со многими другими трофеями к завоевателям пришла и ипотека. Древнеримский кредит был страшно выгодным: выдавался он всего под пять процентов годовых.

- В России восемнадцатого-девятнадцатого столетий кредит можно было получить, заложив свое имение (речь о помещиках, разумеется, крестьянам закладывать было нечего).

- Ипотека пропала в России с приходом большевиков и появлением Советского Союза.

- Наиболее выгодно брать ипотеку во Франции: там возвращать деньги нужно всего лишь под три процента годовых!

- Наиболее дорогая недвижимость в Швейцарии (а еще в Лондоне и Монте-Карло), но зато ипотеку в этой стране дают сроком до ста лет (в России, для сравнения, максимально – на тридцать лет).

- Девять лет назад в Штатах за год было совершено больше сделок по приобретению жилья, нежели браков.

- Существует интересная традиция у шотландцев: когда они полностью выплачивают свой ипотечный долг, то выкрашивают дверь своего домика красной краской.

- У американцев тоже есть подобная традиция. Только они не красят дверь, они вывешивают над ней летящего орла – символ свободы.

- Продолжим говорить про жителей Штатов: лишь тридцать процентов из них живут без ипотеки.

- Средний ипотечный взнос по мировым показателям равен шести процентам годовых.

В статье освещены наиболее важные нюансы, дающие ответ на вопросы о том, как взять ипотеку и с чего начать эту важную процедуру.

fb.ru

Какой пакет документов нужен для оформления ипотечного займа?

Сегодня ипотечное кредитование стало отличной возможностью для граждан приобрести жилье для себя и своей семьи. Многие думают, что эта процедура не сложнее, чем просто взять потребительский кредит. Но на деле это не так. Банки очень серьезно относятся к рискам в данном сегменте и достаточно требовательны к заемщикам. Потому кредитные организации требуют большой пакет документов. Каких? Постараемся разобраться в этом материале.

Сегодня ипотечное кредитование стало отличной возможностью для граждан приобрести жилье для себя и своей семьи. Многие думают, что эта процедура не сложнее, чем просто взять потребительский кредит. Но на деле это не так. Банки очень серьезно относятся к рискам в данном сегменте и достаточно требовательны к заемщикам. Потому кредитные организации требуют большой пакет документов. Каких? Постараемся разобраться в этом материале.

Из чего состоит стандартный пакет документов?

Начнем с того, что человеку придется доставать различную документацию, чтобы получить кредит на покупку недвижимости. В первую очередь необходимо будет документально заверить чистоту сделки. Затем, граждане должны будут провести всесторонний анализ покупаемого жилища. Следующим этапом является сбор личных документов. И в последнюю очередь необходимо будет подтвердить перед кредитором свою платежеспособность. На сбор всех бумаг банки дают 4 месяца потенциальному клиенту после того, как выдадут первоначальное одобрение ипотеки.

Как подтвердить чистоту покупки квартиры?

Сделка должна быть максимально прозрачной и без каких-либо подводных камней. Банки будут требовать у вас следующую документацию, подтверждающую это:

1. Право собственности.В данном документе необходимо указать всех владельцев, если их несколько. А также важно дать примечания к каждому из них, если они являются несовершеннолетними, недееспособными и так далее.2. Документ, подтверждающий право собственностиВ большинстве случаев это либо справка о наследовании, либо договор купли-продажи.3. Выписка из домовой книгиЭта бумага показывает количество прописанных в квартире. Чтобы сделка состоялась благополучно, прописанных на момент продаже не должно быть.4. Паспортные данные продавца5. Выписка с лицевого счета по оплате коммунальных платежей6. Согласие на продажу супруга\супругиЕсли таковых не имеется, то советуем выяснить, не был ли женат или замужем продавец на момент приобретения квартиры. Это обезопасит вас от появления внезапных наследников.

Какие личные документы нужны?

Здесь практически все стандартно, как и при других видов кредитования. А значит вам нужно предоставить два документа подтверждающих личность: паспорт и, например, водительские права. Также нужно предоставить СНИЛС и ИНН. Но есть и некоторые дополнительные документы:

- Свидетельство о браке (если есть)- Свидетельство о рождении детей (если есть)- Документы подтверждающие, что вы подходите по госпрограмме (если вы рассчитываете на нее)

Как подтвердить свои доходы перед банком?

Если вы зарплатный клиент банка, то вам будет с этим пунктом намного проще. Но если нет, то предстоит принести несколько справок, дабы оформить кредит на покупку жилья:

- копию или оригинал трудовой книжки- Справку 2-НДФЛ с текущего места работы- Справку 3-НДФЛ и договоры подряда, если есть дополнительный доход на фрилансе

Некоторым профессиям нужно будет предоставить отдельные документы, подтверждающие их статус, в частности ИП, учредителям организаций, юристам различного профиля, контрактникам.

Какие данные о квартире нужны банку?

Здесь придется немного пройтись по инстанциям, отвечающим за дом, в котором находится квартира, а также провести независимую оценку жилища:

- Техпаспорт- Кадастровый паспорт- Справку из БТИ, с планом здания по этажам- Оценку стоимости квартиры (ее делает, как правило, аккредитованная банком организация за небольшую плату)

Да, бумажная волокита вам предстоит длительная, если вы надумаете приобрести квартиру на заемные средства. Но, с другой стороны, помучавшись несколько месяцев, вы переедите в новое, комфортное жилье, о котором давно мечтали.

creditbus.ru

Где и как оформить ипотеку на квартиру? Какие документы нужны?

Ипотека – это договор между банком и приобретателем жилья, согласно которому банк предоставляет денежные средства в кредит с установленными правилами на приобретение квартиры.

Где и как правильно оформить ипотеку на жилье?

Осуществить оформление ипотеки возможно тремя способами. Вначале нужно обратиться в банковское учреждение, и уточнить перечень требуемой документации для составления ипотечного соглашения.

Далее, после сбора всей нужной документации, которую потребует банк, оформляется соглашение. А теперь самое интересное: этот договор можно заключить в нотариальном порядке, можно предоставить его на оформление юристам банка.

Задумываясь о том, где все-таки оформить ипотеку на жилье, можно не возлагать особых надежд на помощь нотариуса, так как банки стремятся работать со своими людьми, если требуется оказание каких-либо услуг.

После чего нужно пройти регистрацию, составленного соглашения у государственного регистратора. Не пройдя данную регистрацию, соглашение не будет иметь никакой законной силы. И лишь после прохождения регистрация, можно быть уверенным в том, что соглашение с банком было осуществлено удачно.

Перечень документации, который требуется для оформления ипотеки

Требуемый список документов может быть различным, в данном случае все зависит от условий банка. Но в большинстве случаев обязательной документацией считаются:

- документация, которая удостоверяет наличие права собственности на квартиру. Если документация была оформлена не позже десяти лет назад, то в таком случае еще потребуется выданное свидетельство. Вполне вероятно, что могут запросить соглашение или же другой документ, на основании которого осуществляли выдачу свидетельства.- документы на жилье (технический паспорт, который был выдан БТИ). Вся информация в документации должна быть достоверной, в противном случае могут возникнуть сложности с возвратом квартиры прежний вид. Данное соглашение может оказаться на грани срыва.- выписка из реестра, которая доказывает отсутствие ареста на жилье или других обременений, о регистрации, проживающих лиц (а точнее документ, который удостоверяющий выписку всех ранее проживающих).- решение органов опеки, которое предоставляет право на заключение сделки, если речь идет о правах несовершеннолетних детей.- также ко всему требуется заключение оценщика относительно стоимости жилья, а еще составляется договор со страховой организацией (относительно вероятности утери прав на владение жильем, гибели жилья и т. д.).

Какая дополнительная документация для заключения ипотеки может еще понадобится?

- справка об отсутствии задолженности по предоставлению коммунальных услуг (обычно, эти долги покрывает приобретатель, если соглашение осуществляется с задолженностью, хотя на самом деле это и не совеем правомерно).- справка о доходах.

Перечень требуемой документации может исходить от программы: социальная ипотека (необходимость в ремонте квартиры, данные о предоставляемой социальной помощи). Своими отличительными чертами обладает материнский капитал, ипотечные программы для военнослужащих.

Правила оформления ипотеки на жилье?

Сама процедура оформления ипотеки предполагает несколько важных моментов. Потребуется пристально изучить договор, который предлагает банк. Можно заблаговременно взять его проект, в случае надобности, посоветоваться у другого юриста относительно установленных условий. Все изложенные требования рекомендовано разместить в одном документе, не предоставив банку возможности вносить какие-либо коррективы (к примеру, объем каких-либо вспомогательных платежей). Это касается условий: объем обязательств.

В обязательном порядке нужно ознакомиться с условиями внесудебного взыскания. Так как в случае несвоевременной уплаты, банк, осуществив выполнение формальности, вправе изъять жилье без решения суда.

О правильности оформления ипотеки на жилье, можно узнать и на сайте банка, хотя при этом нужно то, что работники этого банка могут предоставлять неверную информацию или даже скрывать что-то.

www.vsemvsud.ru