Ипотечные ставки в 2018: самые выгодные предложения для первичного рынка (программа новостройка) — PR-FLAT.RU

Семейная ипотека | Жилой комплекс «Огни Залива»

ИПОТЕКА С ГОСУДАРСТВЕННОЙ ПОДДЕРЖКОЙ ДЛЯ СЕМЕЙ С ДЕТЬМИ

«Семейная ипотека» — это льготная ипотечная программа с государственной поддержкой (государство оплачивает кредитной организации разницу между фактической ипотечной ставкой и льготной) для семей, в которых с 1 января 2018 по 31 декабря 2022 года родится второй и/или последующий ребенок.

Программа субсидирования ипотечной ставки для семей с детьми была разработана по инициативе президента РФ Владимира Путина и запущена в действие 1 января 2018 года. Летом этого же года правила были подкорректированы — увеличена максимальная сумма, которую могут получить заемщики, добавлены льготы для семей с четырьмя и более детьми.

В феврале 2019 года президент в своем послании Федеральному собранию предложил отменить нормы субсидирования процентной ставки и сделать господдержку бессрочной при рождении второго или третьего ребенка.

Воспользоваться льготной ипотекой можно только на первичном рынке, приобретая строящуюся квартиру, либо квартиру в сданном доме, оформленную в собственность застройщика. Пакет документов минимальный — в банк надо предоставить, помимо обычного набора, еще и свидетельства о рождении ваших детей и написать заявление.

Пакет документов минимальный — в банк надо предоставить, помимо обычного набора, еще и свидетельства о рождении ваших детей и написать заявление.

Если у вас есть выплачиваемая ипотека и после 1 января 2018 года рождается второй ребенок, вы имеете право обратиться в банк и заявить об этом, чтобы вам снизили ставку.

В продаже квартиры в готовых и строящихся домах жилого комплекса «Огни залива» (метро «Ленинский проспект»).

|

Условия банков по «семейной» ипотеке,

II очередь строительства

| ||

|---|---|---|

| Банк | Первоначальный взнос | Ставка |

|

ПАО Сбербанк

| от 20% | от 5% |

|

ПАО «БАНК УРАЛСИБ»

| от 20% | от 5% |

|

ПАО Банк ВТБ

| от 20% | от 5% |

|

ПАО «Банк «Санкт-Петербург»

| от 20% | от 6% |

|

ПАО «Газпромбанк»

| от 15% | от 5,0% |

|

ПАО «АКБ Абсолют Банк»

| от 20% | от 5,24% |

|

АО БАНК «Сургутнефтегазбанк»

| от 20% | от 6% |

|

ПАО «АК БАРС» БАНК

| от 20% | от 6% |

|

АО «Россельхозбанк» 2000-2018

| от 20% | от 4,7% |

|

АО «Банк ДОМ.

| от 20% | от 5,25% |

|

АО «Райффайзенбанк»

| от 20% | от 4,99% |

|

ПАО РОСБАНК

| от 20% | от 4,9% |

* С 26.11.2018 г. банк «ГЛОБЭКС» входит в состав ПАО АКБ «Связь-Банк», который основан в 1991 году Генеральная лицензия Банка России № 1470

** Банк АКБ «РОССИЙСКИЙ КАПИТАЛ» (АО) 2017 был переименован в АО «Банк ДОМ.РФ» 13.12.2018 г.

Семейная ипотека с государственной поддержкой

Фамилия

Имя

Отчество

Дата рождения

МоскваСанкт-ПетербургАлтайский край, БарнаулАмурская область, БлаговещенскАрхангельская область, АрхангельскАстраханская область, АстраханьБелгородская область, БелгородБелгородская область, Старый ОсколБрянская область, БрянскВладимирская область, ВладимирВладимирская область, Гусь-ХрустальныйВладимирская область, КовровВладимирская область, МуромВолгоградская область, ВолгоградВолгоградская область, ВолжскийВолгоградская область, КамышинВолгоградская область, МихайловкаВологодская область, ВологдаВологодская область, ЧереповецВоронежская область, ВоронежЕврейская автономная область, БиробиджанЗабайкальский край, БорзяЗабайкальский край, ЧитаИвановская область, ИвановоИвановская область, КинешмаИркутская область, АнгарскИркутская область, ИркутскИркутская область, Усть-КутКалининградская область, КалининградКалужская область, КалугаКемеровская область, КемеровоКемеровская область, Ленинск-КузнецкийКемеровская область, НовокузнецкКировская область, КировКостромская область, КостромаКраснодарский край, АрмавирКраснодарский край, КраснодарКраснодарский край, НовороссийскКраснодарский край, СочиКрасноярский край, ЕнисейскКрасноярский край, ЖелезногорскКрасноярский край, КрасноярскКрасноярский край, МинусинскКурская область, КурскЛенинградская область, КиришиЛипецкая область, ЛипецкМосковская область, БалашихаМосковская область, Власиха (поселок)Московская область, ВоскресенскМосковская область, ДмитровМосковская область, ЖелезнодорожныйМосковская область, ЗеленоградМосковская область, КоломнаМосковская область, КоролевМосковская область, КрасногорскМосковская область, КраснознаменскМосковская область, ЛюберцыМосковская область, Наро-ФоминскМосковская область, ОдинцовоМосковская область, ПодольскМосковская область, РеутовМосковская область, Сергиев ПосадМосковская область, СерпуховМосковская область, СолнечногорскМосковская область, ХимкиМосковская область, ШаховскаяМосковская область, ЩелковоМосковская область, ЭлектростальМурманская область, МурманскНижегородская область, АрзамасНижегородская область, БорНижегородская область, ДзержинскНижегородская область, КстовоНижегородская область, Нижний НовгородНижегородская область, СаровНовгородская область, Великий НовгородНовосибирская область, НовосибирскОмская область, ОмскОренбургская область, БузулукОренбургская область, ОренбургОренбургская область, ОрскОренбургская область, Соль-ИлецкОренбургская область, ЯсныйОрловская область, ОрелПензенская область, ПензаПермский край, ПермьПриморский край, ВладивостокПриморский край, НаходкаПриморский край, УссурийскПсковская область, ПсковРеспублика Адыгея, МайкопРеспублика Башкортостан, СтерлитамакРеспублика Башкортостан, УфаРеспублика Бурятия, Улан-УдэРеспублика Дагестан, МахачкалаРеспублика Кабардино-Балкария, НальчикРеспублика Карачаево-Черкесия, ЧеркесскРеспублика Карелия, ПетрозаводскРеспублика Коми, СыктывкарРеспублика Марий Эл, Йошкар-ОлаРеспублика Саха (Якутия), ЯкутскРеспублика Северная Осетия-Алания, ВладикавказРеспублика Татарстан, АльметьевскРеспублика Татарстан, КазаньРеспублика Татарстан, Набережные ЧелныРеспублика Татарстан, НижнекамскРеспублика Тыва (Тува), КызылРеспублика Удмуртия, ИжевскРеспублика Хакасия, АбаканРеспублика Чечня, ГрозныйРеспублика Чувашия, НовочебоксарскРеспублика Чувашия, ЧебоксарыРостовская область, БатайскРостовская область, ГуковоРостовская область, Каменск-ШахтинскийРостовская область, НовочеркасскРостовская область, Ростов-на-ДонуРостовская область, ТаганрогРостовская область, ШахтыРязанская область, КасимовРязанская область, РязаньСамарская область, НовокуйбышевскСамарская область, СамараСамарская область, СызраньСамарская область, ТольяттиСаратовская область, СаратовСаратовская область, ЭнгельсСвердловская область, ЕкатеринбургСвердловская область, Каменск-УральскийСвердловская область, Нижний ТагилСмоленская область, СмоленскСтавропольский край, ПятигорскСтавропольский край, СтавропольТамбовская область, ТамбовТверская область, ТверьТомская область, СеверскТомская область, ТомскТульская область, НовомосковскТульская область, ТулаТюменская область, ТюменьУльяновская область, ДимитровградУльяновская область, УльяновскХабаровский край, Комсомольск-на-АмуреХабаровский край, ХабаровскХанты-Мансийский автономный округ, НижневартовскХанты-Мансийский автономный округ, СургутЧелябинская область, ЗлатоустЧелябинская область, КарталыЧелябинская область, КопейскЧелябинская область, КоркиноЧелябинская область, КыштымЧелябинская область, МагнитогорскЧелябинская область, МиассЧелябинская область, ЧелябинскЧелябинская область, ЮжноуральскЯмало-Ненецкий автономный округ, Новый УренгойЯмало-Ненецкий автономный округ, Тарко-СалеЯрославская область, РыбинскЯрославская область, Ярославль

Регион, город

Мобильный телефон +7

E-Mail

Номер заявки

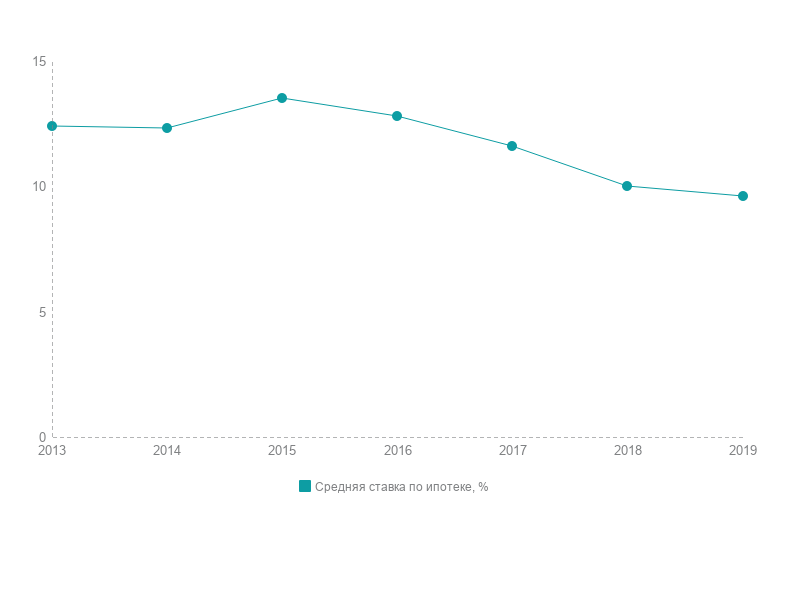

Средний Урал накрыла волна рефинансирования ипотеки

По итогам 2020 года в России зафиксировали исторический рекорд по объему рефинансирования ипотеки. За год жилищные кредиты переоформили 234 тыс. семей, свидетельствуют данные аналитического центра «ДОМ.РФ». Это на 167% больше аналогичного показателя за 2019 год, когда рефинансированием воспользовались лишь 88 тыс. заемщиков.

За год жилищные кредиты переоформили 234 тыс. семей, свидетельствуют данные аналитического центра «ДОМ.РФ». Это на 167% больше аналогичного показателя за 2019 год, когда рефинансированием воспользовались лишь 88 тыс. заемщиков.

Опрошенные ИАА «УралБизнесКонсалтинг» уральские банкиры считают, что потенциал для дальнейшего роста количества сделок с рефинансированием ипотеки еще не исчерпан.

Так, руководитель Абсолют Банка в Екатеринбурге Светлана Ковалева прогнозирует увеличение числа таких кредитов в 2021 году в 1,5-2 раза.

«В первую очередь рост произойдет за счет тех клиентов, которые брали ипотеку в 2018 и 2019 годах по ставкам от 10% годовых и выше. Разница между ними и действующими рабочими ставками уже составляет в среднем 1,5-2%, а это необходимый минимум для того, чтобы процедура рефинансирования ипотеки имела экономический смысл. Дело в том, что при перекредитовании возникает множество сопутствующих расходов, например, на получение платных справок и страхование, а это существенно отражается на экономии, полученной от разницы в ставках. Кроме того, в этом году будет расти доля заемщиков, рефинансирующих жилищный кредит в рамках госпрограммы «Семейная ипотека». Речь идет о тех, кто покупал квартиру в новостройке по стандартной программе, но потом, после 1 января 2018 года, в семье родился второй или следующий по счету ребенок. И в этом случае можно переключиться на «Семейную ипотеку» и существенно снизить ставку», — заявила С. Ковалева.

Кроме того, в этом году будет расти доля заемщиков, рефинансирующих жилищный кредит в рамках госпрограммы «Семейная ипотека». Речь идет о тех, кто покупал квартиру в новостройке по стандартной программе, но потом, после 1 января 2018 года, в семье родился второй или следующий по счету ребенок. И в этом случае можно переключиться на «Семейную ипотеку» и существенно снизить ставку», — заявила С. Ковалева.

Руководитель направления ипотеки УБРиР Елена Ботош полагает, что число сделок с рефинансированием жилищных кредитов останется на уровне 2020 года.

«Благодаря снижению ставок 2020 год оказался весьма благоприятным для рефинансирования имеющихся в других банках жилищных кредитов. По данным УБРиР, в 2020 году, год к году, спрос на программу рефинансирования в банке увеличился в 3,6 раза. И мы ожидаем, что в 2021 году спрос на этот продукт сохранится на уровне прошлого года. С учетом текущих ставок, рефинансирование ипотеки будет максимально выгодно для клиентов, оформивших кредит в 2019 — начале 2020 года, до рекордного снижения ставок. Чем больше остаток по кредиту и дольше срок — тем оправданнее становится процедура рефинансирования. Если разница с первоначальной ставкой будет составлять от 1-1,5% и далее — клиент уже оказывается в выигрыше», — отмечает Е. Ботош.

Чем больше остаток по кредиту и дольше срок — тем оправданнее становится процедура рефинансирования. Если разница с первоначальной ставкой будет составлять от 1-1,5% и далее — клиент уже оказывается в выигрыше», — отмечает Е. Ботош.

В пресс-службе банка «Открытие» сказали, что доля рефинансирования в общем объеме выданных по итогам 2020 года жилищных кредитов достигала 30-40%.

«Очевидно, что при таких ставках востребованность продукта рефинансирования будет актуальна довольно долго, и, скорее всего, в этом году мы можем ожидать столь же высокий спрос на рефинансирование. Например, еще в 2019 году хорошими были ставки по 9-10% годовых, сегодня это на 2 процентных пункта выше текущих ставок. Для ипотечных кредитов это ощутимая разница», — сообщили представители банка «Открытие».

Начальник управления по Уральскому федеральному округу «Росбанк Дом» Елена Сафонова считает, что рефинансирование становится актуальным трендом развития банковского сектора.

«Клиенты стали более информированы о банковских продуктах и массово пользуются услугой рефинансирования ипотеки для снижения кредитной нагрузки (так, в ноябре 2020 года на этот продукт пришелся 31% от общего объема выдач ипотечных кредитов банка, и спрос сохранялся на высоком уровне до конца года). Наиболее выгодными предложениями пользуются зарплатные клиенты банков, так как для них действуют привлекательные условия кредитования, например, сниженная ставка, а также увеличенный срок возврата денежных средств», — заявила Е. Сафонова.

Наиболее выгодными предложениями пользуются зарплатные клиенты банков, так как для них действуют привлекательные условия кредитования, например, сниженная ставка, а также увеличенный срок возврата денежных средств», — заявила Е. Сафонова.

Эксперты отмечают, что рост объемов рефинансирования оказывает положительное влияние на качество ипотечного портфеля в целом, поскольку чем ниже платежная нагрузка на граждан, тем меньше вероятность дефолтов по ипотечным кредитам.

График

ставок по ипотеке | Где сейчас ставки по 30-летней ипотеке?

График 30-летних ставок по ипотеке: где сейчас ставки?

Если вы посмотрите на график 30-летних ставок по ипотечным кредитам, вы увидите, что

нельзя пропустить: сегодня

ставки низкие.

Действительно низко.

Но помните, это всего лишь средние значения. Ваша ставка по ипотеке может быть выше или ниже, чем у «типичного» заемщика.

Проверьте свои ставки по ипотеке сегодня (2 марта 2021 г. )

)

В этой статье (Перейти к…)

График динамики ставок по ипотеке: Где ставки

направился?

Из-за пандемии коронавируса ставки по ипотечным кредитам резко выросли

внизу, и большинство экспертов думают, что они не могут пойти намного дальше.

Во всяком случае, ставки по ипотеке, вероятно, вырастут в

в ближайшие месяцы и годы по мере того, как выздоровление от COVID будет прогрессировать, и экономика начнет

улучшать.

Заемщикам не следует ожидать резкого скачка ставок.

Но в отличие от 2020 года, когда ставки по ипотечным кредитам снова и снова достигают рекордных минимумов, мы, вероятно, увидим более сильное движение вверх для ставок по 30-летним ипотечным кредитам и других ставок жилищного финансирования.

Те, кто готов купить дом или рефинансировать сейчас

не следует ждать падения ставок; это вряд ли произойдет.

Но если планы покупки или рефинансирования вашего дома

в будущем вам не стоит беспокоиться о каком-либо значительном увеличении ставок в ближайшем будущем.

будущее. Доступное финансирование надолго.

Подтвердите новую ставку (2 марта 2021 г.)

Средние 30-летние ипотечные ставки с 1972 года

Чтобы получить представление о сегодняшних процентных ставках по ипотеке,

вот как 30-летние ставки менялись из года в год за последние четыре

десятилетия.

| Год | Средняя оценка за 30 лет | Год | Средняя оценка за 30 лет | Год | Средняя оценка за 30 лет |

| 1972 | 7.38% | 1988 | 10,34% | 2004 | 5,84% |

| 1973 | 8,04% | 1989 | 10,32% | 2005 | 5,87% |

| 1974 | 9,19% | 1990 | 10,13% | 2006 | 6,41% |

| 1975 | 9. 05% 05% | 1991 | 9,25% | 2007 | 6,34% |

| 1976 | 8,87% | 1992 | 8,39% | 2008 | 6,03% |

| 1977 | 8,85% | 1993 | 7,31% | 2009 | 5,04% |

| 1978 | 9.64% | 1994 | 8,38% | 2010 | 4,69% |

| 1979 | 11,20% | 1995 | 7,93% | 2011 | 4,45% |

| 1980 | 13,74% | 1996 | 7,81% | 2012 | 3,66% |

| 1981 | 16. 63% 63% | 1997 | 7.60% | 2013 | 3,98% |

| 1982 | 16,04% | 1998 | 6,94% | 2014 | 4,17% |

| 1983 | 13,24% | 1999 | 7,44% | 2015 | 3,85% |

| 1984 | 13.88% | 2000 | 8,05% | 2016 | 3,65% |

| 1985 | 12,43% | 2001 | 6,97% | 2017 | 3,99% |

| 1986 | 10,19% | 2002 | 6.54% | 2018 | 4,54% |

| 1987 | 10. 21% 21% | 2003 | 5,83% | 2019 | 3,94% |

Могут ли снизиться 30-летние ставки по ипотеке?

Короткий ответ:

ставки по ипотеке всегда можно понизить. Но вы не должны ожидать, что их ожидают этого.

Ставки по ипотеке действуют в

собственный рынок. Кредиторы контролируют ставки, которые они устанавливают, и многие из них

содержание, чтобы держать ставки (и размер прибыли) немного выше.

Это помогает остановить волну

покупателям жилья и рефинансирующим организациям, и поддерживать управляемость своей рабочей нагрузки.

Кроме того, ставки по ипотеке

придется ответить до конца инвесторам.

Когда ставки падают слишком быстро, инвесторы начинают меньше платить за ценные бумаги, обеспеченные ипотекой (MBS) — финансовые инструменты, которые определяют ставки по ипотечным кредитам.

Это связано с тем, что инвесторы предполагают, что домовладельцы будут рефинансировать, быстрее выплачивая свои ссуды и снижая доходность процентов.

Меньше денег от инвесторов,

в свою очередь, означает, что кредиторы должны поддерживать свои ставки немного выше или взимать

заемщики большие комиссии за более низкие ставки.

Так что не ждите ипотеки

ставки будут продолжать падать синхронно с остальным рынком.

Они могли толкнуть ниже, но

они с такой же вероятностью останутся на прежнем уровне. И рано или поздно они обязательно

подняться снова.

Подтвердите новую ставку (2 марта 2021 г.)

Историческая перспектива: Знаменательные годы для процентных ставок по ипотеке

Долгосрочная средняя ставка по ипотеке составляет около 8%. Это согласно записям Фредди Мака, датируемым 1971 годом.

Но ставки по ипотеке могут меняться

много из года в год — даже изо дня в день.И за несколько лет многое повидал

большие ходы, чем другие.

Вот только один

мало, чтобы показать, как ставки часто противоречат общепринятым представлениям и неожиданно

способами.

1981 — Абсолютный максимум

1981 год был худшим годом для процентных ставок по ипотеке.

записывать.

Насколько плохо? Среднее

Ставка по ипотеке в 1981 г. составляла 16,63%.

- Под 16,63% и 200 000 долл. США

ипотека имеет ежемесячную стоимость основной суммы и процентов в размере 2800 долларов США - по сравнению с долгосрочными платежами.

В среднем это дополнительные ежемесячные расходы в размере 1300 долларов США или 15 900 долларов США в год

И это только среднее значение — некоторые люди платили больше.

За неделю с 9 октября 1981 года ставки по ипотечным кредитам в среднем составляли 18,63%, что являлось самой высокой недельной ставкой за всю историю наблюдений, и почти в пять раз превышало годовую ставку 2019 года.

2008 — Спад

2008 год стал последним вздохом ипотечного кризиса.

Финансирование недвижимости было

доступный в 2008 году за 6,03% по данным Freddie Mac.

- Ежемесячная стоимость

Ипотечный кредит на 200000 долларов составлял около 1200 долларов в месяц, не включая налоги и страховку

После 2008 года ставки снизились

стабильно.

2016 — рекордно низкий уровень

2016 г. — самая низкая годовая

Ставка по ипотеке была зафиксирована с 1971 года. Фредди Мак говорит, что типичный 2016 год

ипотека была оценена всего в 3,65%.

- Ипотечный кредит на сумму 200 000 долларов США

3.65% имеет ежемесячные затраты на основную сумму и проценты в размере 915 долларов США - Это на 553 доллара США в месяц меньше

чем долгосрочная средняя

Ипотечные ставки упали на в 2012 году, когда одна неделя в ноябре

в среднем 3,31%. Но некоторые показатели 2012 года были выше, а в среднем за весь год

в 3.66% при 30-летней ипотеке.

2019 — Неожиданный сброс

В 2018 году многие экономисты

предсказал, что ставки по ипотеке в 2019 году превысят 5,5%. Оказалось, что это не так.

Фактически в 2019 году ставки упали.

средняя ставка по ипотеке снизилась с 4,54% в 2018 году до 3,94% в 2019 году.

- При 3,94% ежемесячная стоимость жилищного кредита в размере 200 000 долларов США составила 948 долларов США

- Это экономия в размере 520 долларов США в месяц или 6240 долларов США в год, когда

по сравнению со средним долгосрочным показателем 8%

В 2019 году считалось

Ставки по ипотеке не могли быть намного ниже. Но 2020 год доказал, что думать неправильно

Но 2020 год доказал, что думать неправильно

опять таки.

2021 — Самые низкие 30-летние ипотечные ставки за всю историю

Цены резко упали в 2020 году в ответ

к пандемии коронавируса.

К июлю 2020 года 30-летняя фиксированная ставка впервые упала ниже 3% — и продолжала падать до нового рекордного минимума (в январе 2021 года) в 2,65% для 30-летней ипотеки с фиксированной ставкой.

- При 2,65% ежемесячная стоимость жилищного кредита в размере 200 000 долларов США составляет 806 долларов США в месяц без учета налогов и страхования

- Вы сэкономите 662 доллара США в месяц или 7900 долларов США в год — по сравнению со средним долгосрочным показателем 8%

Срок погашения В соответствии с обещанием Федеральной резервной системы относительно низких процентных ставок после COVID ожидается, что ставки по ипотечным кредитам останутся низкими в течение многих лет.

Но, как мы видели в прошлом, прогнозы по ипотеке

ставки часто ошибочны.

Вот почему при хороших ставках эксперты рекомендуют заблокировать одну, а не ждать потенциально более низких ставок через несколько недель или месяцев.

Факторы, влияющие на вашу ипотеку

процентная ставка

Для

Для среднего покупателя жилья отслеживание ставок по ипотеке помогает выявить тенденции. Но не каждый

в равной степени заемщик получит выгоду от низких сегодняшних ставок по ипотеке.

Дом

ссуды персонализированы для заемщика.Ваш кредитный рейтинг, первоначальный взнос, заем

тип, срок кредита и сумма кредита повлияют на вашу ставку ипотеки или рефинансирования.

Это

Также можно договориться о ставках по ипотеке. Пункты скидок могут обеспечить более низкую

процентная ставка в обмен на предоплату наличными.

Let’s

рассмотрим некоторые из этих факторов по отдельности:

Кредит

Оценка

Кредит

оценка выше 620 откроет больше возможностей для займов с более низкой процентной ставкой, хотя некоторые

кредитные программы, такие как ссуды USDA, FHA и VA, могут быть доступны для лиц менее 600

заемщики.

Если

возможно, дайте себе несколько месяцев или даже год, чтобы улучшить свой кредит

оценка перед заимствованием. Вы можете сэкономить тысячи долларов за всю жизнь

кредит.

Вниз

Платеж

Выше

авансовые платежи могут снизить вашу ставку по займам.

Мост

ипотечные кредиты, в том числе ссуды FHA, требуют уменьшения как минимум на 3% или 3,5%. И VA

ссуды и ссуды USDA доступны с первоначальным взносом 0%.

Но если

вы можете опустить 10%, 15% или даже 20%, вы можете претендовать на обычное

ссуды с низкой ипотечной страховкой или без нее и серьезно снизят расходы на жилье.

Кредит

Тип

Тип

используемой ипотечной ссуды повлияет на вашу процентную ставку. Однако ваш тип кредита

зависит от вашего кредитного рейтинга. Итак, эти два фактора очень взаимосвязаны.

Для

Например, с кредитным рейтингом 580 вы можете претендовать только на получение субсидированной ссуды.

например, ипотека FHA. Ссуды FHA имеют низкие процентные ставки, но идут с

Страхование ипотеки независимо от того, сколько денег вы положите.

Кредит

оценка 620 или выше может дать вам право на получение обычного кредита, и —

в зависимости от вашего первоначального взноса и других факторов — возможно, более низкая ставка.

Ипотека с регулируемой процентной ставкой традиционно предлагает более низкие начальные процентные ставки по сравнению с 30-летней ипотекой с фиксированной процентной ставкой. Однако эти ставки могут быть изменены по истечении первоначального периода с фиксированной ставкой.

Так

изначально более низкая ставка ARM может существенно вырасти через 5, 7 или 10 лет.

Кредит

Срок

В этом

пост мы отслеживали ставки по 30-летним ипотечным кредитам с фиксированной ставкой, но 15-летние

Ипотечные кредиты с фиксированной процентной ставкой, как правило, имеют еще более низкие ставки по займам.

с

15-летняя ипотека, у вас будет более высокий ежемесячный платеж из-за более короткого

срок кредита. Но в течение всего срока кредита вы сэкономите много денег на процентах.

обвинения.

Под 3% годовых

ставка по жилищному кредиту в размере 200 000 долларов, вы заплатите 103 000 долларов в виде процентов с

Срок погашения 30-летней ипотеки. Ипотека с фиксированной процентной ставкой на 15 лет будет стоить

всего около 49000 долларов в виде процентов.

Кредит

Сумма

Тарифы на

необычно небольшие ипотечные кредиты — например, жилищный заем в размере 50 000 долларов — обычно

ставки выше средних, потому что эти ссуды менее выгодны для кредитора.

Тарифы на

крупная ипотечная ссуда, как правило, также выше, потому что кредиторы имеют более высокую

риск потери. Крупные ссуды помогают покупателям покупать дорогостоящую недвижимость.

Скидка

Очки

А

Пункт дисконтирования может снизить процентную ставку на 0,25% в обмен на аванс.

Дисконтная точка стоит 1% от суммы жилищного кредита.

Для

Кредит на 200000 долларов, дисконтная точка будет стоить 2000 долларов авансом. Тем не менее

заемщик со временем окупит первоначальные затраты благодаря полученной экономии

по более низкой процентной ставке.

С

процентные платежи разыгрываются со временем, покупатель, который планирует продать дом или

рефинансирование в течение пары лет, вероятно, должно пропустить пункты дисконтирования и

платите более высокую процентную ставку на время.

Некоторые котировки ставок предполагают, что покупатель дома купит уцененные пункты, поэтому обязательно проверьте перед тем, как заключить договор о ссуде.

Понимание вашего ежемесячного

ипотечный платеж

В этом

в статье мы сравниваем ежемесячные платежи по жилищному кредиту в размере 200 000 долларов США при различных

процентные ставки.

Понять

что эти примеры показывают только основную сумму и проценты — сумму, которую вы платите

каждый месяц на остаток по кредиту и начисленные проценты.

В целом ваша ежемесячная ипотека

оплата будет выше, чем просто сумма основного долга и процентов. Это потому, что там

включены прочие расходы, в том числе:

- Налоги на недвижимость —Городские и уездные власти взимают ежегодные налоги на собственность для оплаты государственных услуг.

Эти налоги обычно распределяются пропорционально на 12 месяцев и уплачиваются вашему кредитору вместе с ипотечным платежом

Эти налоги обычно распределяются пропорционально на 12 месяцев и уплачиваются вашему кредитору вместе с ипотечным платежом - Страхование домовладельцев — Страховые взносы домовладельцев составляют в среднем около 1000 долларов в год.Как и в случае с налогами на недвижимость, страховые взносы домовладельцев могут быть распределены на 12 месяцев и оплачены с помощью ипотечного кредита через счет условного депонирования

- Сборы ТСЖ — Кондо, квартиры и закрытые жилые комплексы могут взимать ежегодные сборы Ассоциации домовладельцев, которые могут быть разбиты на ежемесячные платежи, добавленные к ипотеке

- Ипотечное страхование — Ссуды FHA, ссуды USDA и обычные ссуды с первоначальным взносом менее 20% требуют, чтобы заемщик оплатил страхование ипотеки.Страхование ипотеки стоит около 1% от суммы кредита каждый год, хотя ставки варьируются в зависимости от типа кредита и первоначального взноса. Для ссуды в размере 200000 долларов США, равной 2000 долларов США в год или 166 долларов США в месяц, к выплате по ипотеке добавляется

.

В совокупности,

Налоги, сборы и премии нередко прибавляют несколько сотен долларов.

до ежемесячного платежа по ипотеке.

Затраты на закрытие влияют на стоимость

заимствования тоже

Проценты

ставки имеют огромное влияние на стоимость заимствования на протяжении всего срока действия ипотеки

ссуды, но важно не забывать и о стоимости авансовых платежей.

Затраты на закрытие обычно добавляют от 2% до 5% от суммы кредита. Затраты на закрытие включают комиссию за выдачу кредита, пункты дисконтирования, судебные издержки, комиссию за оценку, комиссию за право собственности и многое другое.

Многие

покупатели жилья впервые не знают, что могут договориться о некоторых заключительных расходах, таких как

комиссия за выдачу кредита кредитору. Однако многие расходы заранее устанавливаются третьими сторонами.

например, поверенные и оценщики.

В некоторых

на ипотечных рынках продавец жилья поможет с закрывающими издержками.Но это до

покупатель договаривается об этой части сделки. Риэлтор может помочь.

Когда

выбирая ипотеку, покупатели жилья и рефинансирующие организации всегда должны думать о закрытии

расходы вместе с процентными ставками.

Определите свою покупательную способность с

ипотечный калькулятор

диаграммы и графики на этой странице показывают, как 30-летняя ипотека с фиксированной ставкой

меняются со временем и продолжают меняться.

Чтобы увидеть, как сегодняшние ставки по ипотечным кредитам влияют на вашу способность заимствования, воспользуйтесь нашим калькулятором ипотечных кредитов, который включает PMI и другие дополнительные расходы.

Сегодняшний

исторически низкие процентные ставки увеличили покупательную способность за счет снижения ежемесячных

выплаты заемщиков по всему спектру.

Когда заблокировать ставку по ипотеке

Следите за дневным тарифом

изменения. Но если сегодня вы получите хорошую ставку по ипотеке, не стесняйтесь

запри его.

Помните, если вы можете

30-летняя ипотечная ставка ниже

3% или 4%, вы платите вдвое меньше, чем большинство американских

покупатели жилья в новейшей истории.Это неплохая сделка.

Подтвердите новую ставку (2 марта 2021 г. )

)

График

ставок по ипотеке | Где сейчас ставки по 30-летней ипотеке?

График 30-летних ставок по ипотеке: где сейчас ставки?

Если вы посмотрите на график 30-летних ставок по ипотечным кредитам, вы увидите, что

нельзя пропустить: сегодня

ставки низкие.

Действительно низко.

Но помните, это всего лишь средние значения. Ваша ставка по ипотеке может быть выше или ниже, чем у «типичного» заемщика.

Проверьте свои ставки по ипотеке сегодня (2 марта 2021 г.)

В этой статье (Перейти к…)

График динамики ставок по ипотеке: Где ставки

направился?

Из-за пандемии коронавируса ставки по ипотечным кредитам резко выросли

внизу, и большинство экспертов думают, что они не могут пойти намного дальше.

Во всяком случае, ставки по ипотеке, вероятно, вырастут в

в ближайшие месяцы и годы по мере того, как выздоровление от COVID будет прогрессировать, и экономика начнет

улучшать.

Заемщикам не следует ожидать резкого скачка ставок.

Но в отличие от 2020 года, когда ставки по ипотечным кредитам снова и снова достигают рекордных минимумов, мы, вероятно, увидим более сильное движение вверх для ставок по 30-летним ипотечным кредитам и других ставок жилищного финансирования.

Те, кто готов купить дом или рефинансировать сейчас

не следует ждать падения ставок; это вряд ли произойдет.

Но если планы покупки или рефинансирования вашего дома

в будущем вам не стоит беспокоиться о каком-либо значительном увеличении ставок в ближайшем будущем.

будущее. Доступное финансирование надолго.

Подтвердите новую ставку (2 марта 2021 г.)

Средние 30-летние ипотечные ставки с 1972 года

Чтобы получить представление о сегодняшних процентных ставках по ипотеке,

вот как 30-летние ставки менялись из года в год за последние четыре

десятилетия.

| Год | Средняя оценка за 30 лет | Год | Средняя оценка за 30 лет | Год | Средняя оценка за 30 лет |

| 1972 | 7. 38% 38% | 1988 | 10,34% | 2004 | 5,84% |

| 1973 | 8,04% | 1989 | 10,32% | 2005 | 5,87% |

| 1974 | 9,19% | 1990 | 10,13% | 2006 | 6,41% |

| 1975 | 9.05% | 1991 | 9,25% | 2007 | 6,34% |

| 1976 | 8,87% | 1992 | 8,39% | 2008 | 6,03% |

| 1977 | 8,85% | 1993 | 7,31% | 2009 | 5,04% |

| 1978 | 9. 64% 64% | 1994 | 8,38% | 2010 | 4,69% |

| 1979 | 11,20% | 1995 | 7,93% | 2011 | 4,45% |

| 1980 | 13,74% | 1996 | 7,81% | 2012 | 3,66% |

| 1981 | 16.63% | 1997 | 7.60% | 2013 | 3,98% |

| 1982 | 16,04% | 1998 | 6,94% | 2014 | 4,17% |

| 1983 | 13,24% | 1999 | 7,44% | 2015 | 3,85% |

| 1984 | 13. 88% 88% | 2000 | 8,05% | 2016 | 3,65% |

| 1985 | 12,43% | 2001 | 6,97% | 2017 | 3,99% |

| 1986 | 10,19% | 2002 | 6.54% | 2018 | 4,54% |

| 1987 | 10.21% | 2003 | 5,83% | 2019 | 3,94% |

Могут ли снизиться 30-летние ставки по ипотеке?

Короткий ответ:

ставки по ипотеке всегда можно понизить. Но вы не должны ожидать, что их ожидают этого.

Ставки по ипотеке действуют в

собственный рынок. Кредиторы контролируют ставки, которые они устанавливают, и многие из них

содержание, чтобы держать ставки (и размер прибыли) немного выше.

Это помогает остановить волну

покупателям жилья и рефинансирующим организациям, и поддерживать управляемость своей рабочей нагрузки.

Кроме того, ставки по ипотеке

придется ответить до конца инвесторам.

Когда ставки падают слишком быстро, инвесторы начинают меньше платить за ценные бумаги, обеспеченные ипотекой (MBS) — финансовые инструменты, которые определяют ставки по ипотечным кредитам.

Это связано с тем, что инвесторы предполагают, что домовладельцы будут рефинансировать, быстрее выплачивая свои ссуды и снижая доходность процентов.

Меньше денег от инвесторов,

в свою очередь, означает, что кредиторы должны поддерживать свои ставки немного выше или взимать

заемщики большие комиссии за более низкие ставки.

Так что не ждите ипотеки

ставки будут продолжать падать синхронно с остальным рынком.

Они могли толкнуть ниже, но

они с такой же вероятностью останутся на прежнем уровне. И рано или поздно они обязательно

подняться снова.

Подтвердите новую ставку (2 марта 2021 г.)

Историческая перспектива: Знаменательные годы для процентных ставок по ипотеке

Долгосрочная средняя ставка по ипотеке составляет около 8%. Это согласно записям Фредди Мака, датируемым 1971 годом.

Но ставки по ипотеке могут меняться

много из года в год — даже изо дня в день.И за несколько лет многое повидал

большие ходы, чем другие.

Вот только один

мало, чтобы показать, как ставки часто противоречат общепринятым представлениям и неожиданно

способами.

1981 — Абсолютный максимум

1981 год был худшим годом для процентных ставок по ипотеке.

записывать.

Насколько плохо? Среднее

Ставка по ипотеке в 1981 г. составляла 16,63%.

- Под 16,63% и 200 000 долл. США

ипотека имеет ежемесячную стоимость основной суммы и процентов в размере 2800 долларов США - по сравнению с долгосрочными платежами.

В среднем это дополнительные ежемесячные расходы в размере 1300 долларов США или 15 900 долларов США в год

И это только среднее значение — некоторые люди платили больше.

За неделю с 9 октября 1981 года ставки по ипотечным кредитам в среднем составляли 18,63%, что являлось самой высокой недельной ставкой за всю историю наблюдений, и почти в пять раз превышало годовую ставку 2019 года.

2008 — Спад

2008 год стал последним вздохом ипотечного кризиса.

Финансирование недвижимости было

доступный в 2008 году за 6,03% по данным Freddie Mac.

- Ежемесячная стоимость

Ипотечный кредит на 200000 долларов составлял около 1200 долларов в месяц, не включая налоги и страховку

После 2008 года ставки снизились

стабильно.

2016 — рекордно низкий уровень

2016 г. — самая низкая годовая

Ставка по ипотеке была зафиксирована с 1971 года. Фредди Мак говорит, что типичный 2016 год

ипотека была оценена всего в 3,65%.

- Ипотечный кредит на сумму 200 000 долларов США

3.65% имеет ежемесячные затраты на основную сумму и проценты в размере 915 долларов США - Это на 553 доллара США в месяц меньше

чем долгосрочная средняя

Ипотечные ставки упали на в 2012 году, когда одна неделя в ноябре

в среднем 3,31%. Но некоторые показатели 2012 года были выше, а в среднем за весь год

Но некоторые показатели 2012 года были выше, а в среднем за весь год

в 3.66% при 30-летней ипотеке.

2019 — Неожиданный сброс

В 2018 году многие экономисты

предсказал, что ставки по ипотеке в 2019 году превысят 5,5%. Оказалось, что это не так.

Фактически в 2019 году ставки упали.

средняя ставка по ипотеке снизилась с 4,54% в 2018 году до 3,94% в 2019 году.

- При 3,94% ежемесячная стоимость жилищного кредита в размере 200 000 долларов США составила 948 долларов США

- Это экономия в размере 520 долларов США в месяц или 6240 долларов США в год, когда

по сравнению со средним долгосрочным показателем 8%

В 2019 году считалось

Ставки по ипотеке не могли быть намного ниже.Но 2020 год доказал, что думать неправильно

опять таки.

2021 — Самые низкие 30-летние ипотечные ставки за всю историю

Цены резко упали в 2020 году в ответ

к пандемии коронавируса.

К июлю 2020 года 30-летняя фиксированная ставка впервые упала ниже 3% — и продолжала падать до нового рекордного минимума (в январе 2021 года) в 2,65% для 30-летней ипотеки с фиксированной ставкой.

- При 2,65% ежемесячная стоимость жилищного кредита в размере 200 000 долларов США составляет 806 долларов США в месяц без учета налогов и страхования

- Вы сэкономите 662 доллара США в месяц или 7900 долларов США в год — по сравнению со средним долгосрочным показателем 8%

Срок погашения В соответствии с обещанием Федеральной резервной системы относительно низких процентных ставок после COVID ожидается, что ставки по ипотечным кредитам останутся низкими в течение многих лет.

Но, как мы видели в прошлом, прогнозы по ипотеке

ставки часто ошибочны.

Вот почему при хороших ставках эксперты рекомендуют заблокировать одну, а не ждать потенциально более низких ставок через несколько недель или месяцев.

Факторы, влияющие на вашу ипотеку

процентная ставка

Для

Для среднего покупателя жилья отслеживание ставок по ипотеке помогает выявить тенденции. Но не каждый

в равной степени заемщик получит выгоду от низких сегодняшних ставок по ипотеке.

Дом

ссуды персонализированы для заемщика.Ваш кредитный рейтинг, первоначальный взнос, заем

тип, срок кредита и сумма кредита повлияют на вашу ставку ипотеки или рефинансирования.

Это

Также можно договориться о ставках по ипотеке. Пункты скидок могут обеспечить более низкую

процентная ставка в обмен на предоплату наличными.

Let’s

рассмотрим некоторые из этих факторов по отдельности:

Кредит

Оценка

Кредит

оценка выше 620 откроет больше возможностей для займов с более низкой процентной ставкой, хотя некоторые

кредитные программы, такие как ссуды USDA, FHA и VA, могут быть доступны для лиц менее 600

заемщики.

Если

возможно, дайте себе несколько месяцев или даже год, чтобы улучшить свой кредит

оценка перед заимствованием. Вы можете сэкономить тысячи долларов за всю жизнь

кредит.

Вниз

Платеж

Выше

авансовые платежи могут снизить вашу ставку по займам.

Мост

ипотечные кредиты, в том числе ссуды FHA, требуют уменьшения как минимум на 3% или 3,5%. И VA

И VA

ссуды и ссуды USDA доступны с первоначальным взносом 0%.

Но если

вы можете опустить 10%, 15% или даже 20%, вы можете претендовать на обычное

ссуды с низкой ипотечной страховкой или без нее и серьезно снизят расходы на жилье.

Кредит

Тип

Тип

используемой ипотечной ссуды повлияет на вашу процентную ставку. Однако ваш тип кредита

зависит от вашего кредитного рейтинга. Итак, эти два фактора очень взаимосвязаны.

Для

Например, с кредитным рейтингом 580 вы можете претендовать только на получение субсидированной ссуды.

например, ипотека FHA. Ссуды FHA имеют низкие процентные ставки, но идут с

Страхование ипотеки независимо от того, сколько денег вы положите.

Кредит

оценка 620 или выше может дать вам право на получение обычного кредита, и —

в зависимости от вашего первоначального взноса и других факторов — возможно, более низкая ставка.

Ипотека с регулируемой процентной ставкой традиционно предлагает более низкие начальные процентные ставки по сравнению с 30-летней ипотекой с фиксированной процентной ставкой. Однако эти ставки могут быть изменены по истечении первоначального периода с фиксированной ставкой.

Однако эти ставки могут быть изменены по истечении первоначального периода с фиксированной ставкой.

Так

изначально более низкая ставка ARM может существенно вырасти через 5, 7 или 10 лет.

Кредит

Срок

В этом

пост мы отслеживали ставки по 30-летним ипотечным кредитам с фиксированной ставкой, но 15-летние

Ипотечные кредиты с фиксированной процентной ставкой, как правило, имеют еще более низкие ставки по займам.

с

15-летняя ипотека, у вас будет более высокий ежемесячный платеж из-за более короткого

срок кредита. Но в течение всего срока кредита вы сэкономите много денег на процентах.

обвинения.

Под 3% годовых

ставка по жилищному кредиту в размере 200 000 долларов, вы заплатите 103 000 долларов в виде процентов с

Срок погашения 30-летней ипотеки. Ипотека с фиксированной процентной ставкой на 15 лет будет стоить

всего около 49000 долларов в виде процентов.

Кредит

Сумма

Тарифы на

необычно небольшие ипотечные кредиты — например, жилищный заем в размере 50 000 долларов — обычно

ставки выше средних, потому что эти ссуды менее выгодны для кредитора.

Тарифы на

крупная ипотечная ссуда, как правило, также выше, потому что кредиторы имеют более высокую

риск потери. Крупные ссуды помогают покупателям покупать дорогостоящую недвижимость.

Скидка

Очки

А

Пункт дисконтирования может снизить процентную ставку на 0,25% в обмен на аванс.

Дисконтная точка стоит 1% от суммы жилищного кредита.

Для

Кредит на 200000 долларов, дисконтная точка будет стоить 2000 долларов авансом. Тем не менее

заемщик со временем окупит первоначальные затраты благодаря полученной экономии

по более низкой процентной ставке.

С

процентные платежи разыгрываются со временем, покупатель, который планирует продать дом или

рефинансирование в течение пары лет, вероятно, должно пропустить пункты дисконтирования и

платите более высокую процентную ставку на время.

Некоторые котировки ставок предполагают, что покупатель дома купит уцененные пункты, поэтому обязательно проверьте перед тем, как заключить договор о ссуде.

Понимание вашего ежемесячного

ипотечный платеж

В этом

в статье мы сравниваем ежемесячные платежи по жилищному кредиту в размере 200 000 долларов США при различных

процентные ставки.

Понять

что эти примеры показывают только основную сумму и проценты — сумму, которую вы платите

каждый месяц на остаток по кредиту и начисленные проценты.

В целом ваша ежемесячная ипотека

оплата будет выше, чем просто сумма основного долга и процентов. Это потому, что там

включены прочие расходы, в том числе:

- Налоги на недвижимость —Городские и уездные власти взимают ежегодные налоги на собственность для оплаты государственных услуг. Эти налоги обычно распределяются пропорционально на 12 месяцев и уплачиваются вашему кредитору вместе с ипотечным платежом

- Страхование домовладельцев — Страховые взносы домовладельцев составляют в среднем около 1000 долларов в год.Как и в случае с налогами на недвижимость, страховые взносы домовладельцев могут быть распределены на 12 месяцев и оплачены с помощью ипотечного кредита через счет условного депонирования

- Сборы ТСЖ — Кондо, квартиры и закрытые жилые комплексы могут взимать ежегодные сборы Ассоциации домовладельцев, которые могут быть разбиты на ежемесячные платежи, добавленные к ипотеке

- Ипотечное страхование — Ссуды FHA, ссуды USDA и обычные ссуды с первоначальным взносом менее 20% требуют, чтобы заемщик оплатил страхование ипотеки.Страхование ипотеки стоит около 1% от суммы кредита каждый год, хотя ставки варьируются в зависимости от типа кредита и первоначального взноса. Для ссуды в размере 200000 долларов США, равной 2000 долларов США в год или 166 долларов США в месяц, к выплате по ипотеке добавляется

.

В совокупности,

Налоги, сборы и премии нередко прибавляют несколько сотен долларов.

до ежемесячного платежа по ипотеке.

Затраты на закрытие влияют на стоимость

заимствования тоже

Проценты

ставки имеют огромное влияние на стоимость заимствования на протяжении всего срока действия ипотеки

ссуды, но важно не забывать и о стоимости авансовых платежей.

Затраты на закрытие обычно добавляют от 2% до 5% от суммы кредита. Затраты на закрытие включают комиссию за выдачу кредита, пункты дисконтирования, судебные издержки, комиссию за оценку, комиссию за право собственности и многое другое.

Многие

покупатели жилья впервые не знают, что могут договориться о некоторых заключительных расходах, таких как

комиссия за выдачу кредита кредитору. Однако многие расходы заранее устанавливаются третьими сторонами.

например, поверенные и оценщики.

В некоторых

на ипотечных рынках продавец жилья поможет с закрывающими издержками.Но это до

покупатель договаривается об этой части сделки. Риэлтор может помочь.

Когда

выбирая ипотеку, покупатели жилья и рефинансирующие организации всегда должны думать о закрытии

расходы вместе с процентными ставками.

Определите свою покупательную способность с

ипотечный калькулятор

диаграммы и графики на этой странице показывают, как 30-летняя ипотека с фиксированной ставкой

меняются со временем и продолжают меняться.

Чтобы увидеть, как сегодняшние ставки по ипотечным кредитам влияют на вашу способность заимствования, воспользуйтесь нашим калькулятором ипотечных кредитов, который включает PMI и другие дополнительные расходы.

Сегодняшний

исторически низкие процентные ставки увеличили покупательную способность за счет снижения ежемесячных

выплаты заемщиков по всему спектру.

Когда заблокировать ставку по ипотеке

Следите за дневным тарифом

изменения. Но если сегодня вы получите хорошую ставку по ипотеке, не стесняйтесь

запри его.

Помните, если вы можете

30-летняя ипотечная ставка ниже

3% или 4%, вы платите вдвое меньше, чем большинство американских

покупатели жилья в новейшей истории.Это неплохая сделка.

Подтвердите новую ставку (2 марта 2021 г.)

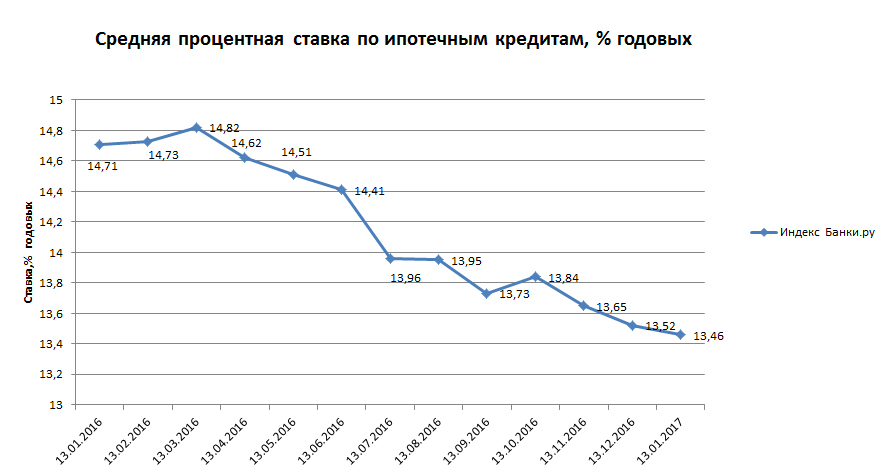

Ставки по ипотеке на 15 марта

Средняя фиксированная процентная ставка за 15 лет упала до 3,9 процента со средним значением 0,5 пункта. Неделю назад он составлял 3,94 процента, а год назад — 3,5 процента. Средняя пятилетняя регулируемая процентная ставка выросла до 3,67 процента со средним значением 0,4 пункта. Неделю назад он составлял 3,63 процента, а год назад — 3,28 процента.

Средняя пятилетняя регулируемая процентная ставка выросла до 3,67 процента со средним значением 0,4 пункта. Неделю назад он составлял 3,63 процента, а год назад — 3,28 процента.

«После того, как в течение большей части недели оставался стабильным — даже на фоне исключительно сильного отчета о рабочих местах в пятницу — ставки упали впервые в этом году после того, как данные по инфляции, опубликованные во вторник, оказались слабее, чем ожидалось, а новости об увольнении государственного секретаря Рекса Тиллерсона вызвали некоторый бегство финансового рынка в безопасное место », — сказал Аарон Терразас, старший экономист Zillow.«Помимо сохраняющегося риска геополитических событий, ожидается, что ФРС повысит краткосрочные процентные ставки на заседании [Федерального комитета по открытым рынкам] в следующую среду. Пресс-конференция после встречи станет первой пресс-конференцией председателя [Джерома] Пауэлла с момента вступления в должность в середине февраля, и рынки изучат квартальные прогнозы FOMC на предмет сигналов о негласных склонностях комитета к денежно-кредитной политике ».

Bankrate.com, который публикует еженедельный индекс тенденций ипотечных ставок, обнаружил, что почти две трети опрошенных им экспертов говорят, что ставки останутся относительно стабильными в предстоящую неделю.Шашанк Шекхар, исполнительный директор Arcus Lending, ожидает, что ставки останутся неизменными.

«В начале года ставки росли слишком быстро и сейчас просто берут паузу», — сказал Шекхар. «Ценные бумаги, обеспеченные ипотекой, торговля которыми напрямую влияет на курс, кажется, безразличны даже к крупным кадровым изменениям в Белом доме и действиям Великобритании против России. Потребуется что-то еще более драматичное и неожиданное, чтобы ставки по ипотечным кредитам сместились с большим отрывом, вверх или вниз.”

Между тем, согласно последним данным Ассоциации ипотечных банкиров, количество заявок на ипотеку на прошлой неделе снова не изменилось. Сводный рыночный индекс — показатель общего объема кредитных заявок — увеличился на 0,9 процента по сравнению с неделей ранее. Индекс рефинансирования упал на 2 процента, а индекс покупок вырос на 3 процента.

Индекс рефинансирования упал на 2 процента, а индекс покупок вырос на 3 процента.

На долю рефинансирования ипотечной деятельности приходилось 40,1 процента всех заявок, это самый низкий уровень с сентября 2008 года.

«Несмотря на то, что рынок покупки по-прежнему ограничен нехваткой предложения, заявки на ссуды на покупку жилья увеличились на 3 процента на прошлой неделе. до самого высокого уровня более чем за месяц, поскольку демографические и экономические условия остаются благоприятными для спроса на жилье », — сказал Джоэл Кан, экономист со степенью MBA.«Активность по рефинансированию остается слабой, поскольку ставки повышались практически каждую неделю 2018 года, уменьшая выгоду от рефинансирования для тех заемщиков, которые в настоящее время находятся на рынке».

Индекс FHFA показывает повышение ставок по ипотеке в августе

Вашингтон, округ Колумбия. — На национальном уровне процентные ставки по обычным ипотечным кредитам за покупку денег увеличились с июля по август, согласно нескольким индексам новых ипотечных договоров.

Средняя процентная ставка по договору ипотечного кредитования на покупку домов, ранее занимаемых совместно кредитными организациями, индекс составлял 4.63 процента по кредитам, закрытым в конце августа, что на 3 базисных пункта выше 4,60 процента в июле.

Средняя процентная ставка по всем ипотечным кредитам составила 4,63 процента, что на 2 базисных пункта выше 4,61 в июле.

Средняя процентная ставка по обычной 30-летней ипотеке с фиксированной процентной ставкой на сумму 453 100 долларов или меньше составила 4,78 процента, что на 1 базисный пункт выше 4,77 в июле.

Эффективная процентная ставка по всем ипотечным кредитам составляла 4.71 процент в августе, без изменений с 4,71 в июле. Эффективная процентная ставка учитывает добавление первоначальных сборов и сборов в течение срока действия ипотеки.

Средняя сумма ссуды для всех ссуд составила 318 600 долларов в августе, что на 3 100 долларов меньше, чем 321 700 долларов в июле.

FHFA опубликует значения индекса за сентябрь в четверг, 25 октября 2018 г.

Для получения дополнительной информации позвоните Дэвиду Родереру по телефону (202) 649-3206. Чтобы прослушать записанную индексную информацию, позвоните по телефону (202) 649-3993.Чтобы найти полную серию ставок контракта, перейдите на

www.fhfa.gov/DataTools/Downloads/Pages/Monthly-Interest-Rate-Data.aspx.

Источник: FHFA

Техническое примечание: Индексы основаны на небольшом ежемесячном обзоре ипотечных кредиторов, который может не быть репрезентативным. Выборка не является статистической, а скорее удобной. Респондентов опроса попросили сообщить об условиях всех обычных, односемейных, полностью амортизированных ссуд на покупку денег, закрытых в течение последних пяти рабочих дней месяца.Если не указано иное, индексы включают 15-летнюю ипотеку и ипотеку с регулируемой процентной ставкой. Индексы не включают ипотечные кредиты, гарантированные или застрахованные ни Федеральным жилищным управлением, ни Департаментом по делам ветеранов США. Индексы также не включают ссуды рефинансирования и ссуды на большие суммы. Значения за август 2018 года основаны на 4930 заявленных займах от 16 кредиторов, включая сберегательные ассоциации, ипотечные компании, коммерческие банки и взаимные сберегательные кассы.

Индексы также не включают ссуды рефинансирования и ссуды на большие суммы. Значения за август 2018 года основаны на 4930 заявленных займах от 16 кредиторов, включая сберегательные ассоциации, ипотечные компании, коммерческие банки и взаимные сберегательные кассы.

Индекс

FHFA показывает повышение ставок по ипотеке в июне

Вашингтон, Д.C. — На национальном уровне процентные ставки по обычным ипотечным кредитам за покупку денег увеличились с мая по июнь, согласно нескольким индексам новых ипотечных договоров.

Национальная средняя процентная ставка по ипотечному кредитованию для покупки домов, ранее занимаемых объединенными кредиторами, индекс составлял 4,59 процента для кредитов, закрытых в конце июня, что на 2 базисных пункта выше 4,57 процента в мае.

Средняя процентная ставка по всем ипотечным кредитам составила 4,59 процента, что на 4 базисных пункта выше 4.55 в мае.

Средняя процентная ставка по обычной 30-летней ипотеке с фиксированной ставкой на сумму 453 100 долларов или меньше составила 4,76 процента, что на 5 базисных пунктов выше 4,71 в мае.

Эффективная процентная ставка по всем ипотечным кредитам составила 4,69 процента в июне, что на 3 базисных пункта выше 4,66 в мае. Эффективная процентная ставка учитывает добавление первоначальных сборов и сборов в течение срока действия ипотеки.

Средняя сумма всех кредитов составила 333 900 долларов в июне, что на 11 800 долларов больше, чем 322 100 долларов в мае.FHFA опубликует значения индекса за июль во вторник, 28 августа 2018 г.

Для получения дополнительной информации позвоните Дэвиду Родереру по телефону (202) 649-3206. Чтобы прослушать записанную индексную информацию, позвоните по телефону (202) 649-3993. Чтобы найти полную серию ставок контракта, перейдите на

https://www.fhfa.gov/DataTools/Downloads/Pages/Monthly-Interest-Rate-Data.aspx.

Техническое примечание: Индексы основаны на небольшом ежемесячном опросе ипотечных кредиторов, который может быть нерепрезентативным. Выборка не является статистической, а скорее удобной. Респондентов опроса попросили сообщить об условиях всех обычных, односемейных, полностью амортизированных ссуд на покупку денег, закрытых в течение последних пяти рабочих дней месяца. Если не указано иное, индексы включают 15-летнюю ипотеку и ипотеку с регулируемой процентной ставкой. Индексы не включают ипотечные кредиты, гарантированные или застрахованные ни Федеральной жилищной администрацией, ни Департаментом по делам ветеранов США. Индексы также не включают ссуды рефинансирования и ссуды на большие суммы. Значения за июнь 2018 года основаны на 4947 заявленных займах от 16 кредиторов, включая сберегательные ассоциации, ипотечные компании, коммерческие банки и взаимные сберегательные кассы.

Респондентов опроса попросили сообщить об условиях всех обычных, односемейных, полностью амортизированных ссуд на покупку денег, закрытых в течение последних пяти рабочих дней месяца. Если не указано иное, индексы включают 15-летнюю ипотеку и ипотеку с регулируемой процентной ставкой. Индексы не включают ипотечные кредиты, гарантированные или застрахованные ни Федеральной жилищной администрацией, ни Департаментом по делам ветеранов США. Индексы также не включают ссуды рефинансирования и ссуды на большие суммы. Значения за июнь 2018 года основаны на 4947 заявленных займах от 16 кредиторов, включая сберегательные ассоциации, ипотечные компании, коммерческие банки и взаимные сберегательные кассы.

Впервые в 2018 году снизились ставки по ипотеке

MCLEAN, VA — (Marketwired) — 15.03.18 — Freddie Mac (OTCQB: FMCC) сегодня опубликовал результаты своего исследования первичного ипотечного рынка® (PMMS ® ), показывающего фиксированную ипотеку на 30 лет. частота снижается после девяти недель подряд повышений.

частота снижается после девяти недель подряд повышений.

Новости Факты

- 30-летняя ипотека с фиксированной процентной ставкой (FRM) в среднем составила 4,44% при среднем 0,5 балла за неделю, закончившуюся 15 марта 2018 года, по сравнению с прошлой неделей, когда она составляла в среднем 4.46 процентов. Год назад в это время 30-летний FRM в среднем составлял 4,30 процента.

- 15-летние FRM на этой неделе в среднем составили 3,90 процента при среднем значении 0,5 пункта, по сравнению с прошлой неделей, когда он составлял в среднем 3,94 процента. Год назад в это время средний показатель FRM за 15 лет составлял 3,50 процента.

- Гибридная ипотека с регулируемой процентной ставкой (ARM), индексируемая казначейством на 5 лет, составила на этой неделе в среднем 3,67 процента при среднем значении 0,4 пункта, по сравнению с прошлой неделей, когда она составляла в среднем 3,63. Год назад в это время средний показатель ARM за 5 лет составлял 3.28 процентов.

Следует указывать средние ставки обязательств вместе со средними комиссиями и баллами, чтобы отразить общую первоначальную стоимость получения ипотеки. Посетите следующую ссылку для получения определений. Заемщики могут по-прежнему оплачивать затраты на закрытие сделки, которые не включены в обзор.

Цитата

Приписывается Лену Киферу, заместителю главного экономиста.

«Отчет по индексу потребительских цен, опубликованный во вторник, показал, что инфляция может снижаться; общий уровень инфляции потребительских цен составил 2.2 процента в годовом исчислении в феврале. После этой новости 10-летние казначейские облигации немного упали. Ставки по ипотечным кредитам последовали за казначейскими облигациями и завершили девятинедельный всплеск. Средняя еженедельная 30-летняя фиксированная ипотечная ставка в США упала на 2 базисных пункта до 4,44 процента по данным опроса, проведенного на этой неделе, и это первое снижение в этом году ».

Freddie Mac делает дом возможным для миллионов семей и частных лиц, предоставляя ипотечный капитал кредиторам. С момента своего создания Конгрессом в 1970 году мы сделали жилье более доступным и доступным для покупателей и арендаторов жилья в общинах по всей стране.Мы создаем лучшую систему финансирования жилья для покупателей жилья, арендаторов, кредиторов и налогоплательщиков. Узнайте больше на FreddieMac.com, Twitter @FreddieMac и в блоге Фредди Мака FreddieMac.com/blog.

С момента своего создания Конгрессом в 1970 году мы сделали жилье более доступным и доступным для покупателей и арендаторов жилья в общинах по всей стране.Мы создаем лучшую систему финансирования жилья для покупателей жилья, арендаторов, кредиторов и налогоплательщиков. Узнайте больше на FreddieMac.com, Twitter @FreddieMac и в блоге Фредди Мака FreddieMac.com/blog.

КОНТАКТЫ ДЛЯ СМИ: Пол Фроммелт

703-903-3999

[email protected]

Источник: Freddie Mac

30-летняя ипотечная ставка в размере 3,29% является самой низкой за всю историю

Фотограф: Сэм Холл / Bloomberg

Фотограф: Сэм Холл / Bloomberg

Тарифы на 30-летний U.Ипотечные кредиты США упали до самого низкого уровня за всю историю, поскольку опасения по поводу удара по экономике со стороны коронавируса вынудили инвесторов броситься к безопасности казначейских облигаций.

Средняя ставка составила 3,29%, по сравнению с 3,45% на прошлой неделе и самой низкой за 49 лет хранения данных, говорится в заявлении Фредди Мак в четверг. Предыдущий минимум в ноябре 2012 года составлял 3,31%.

Падение затрат по займам подготовило почву для весеннего жилищного бума и дает домовладельцам новую возможность рефинансирования в более дешевые ссуды.Кредиторы укомплектовывают штат, чтобы удовлетворить спрос. Quicken Loans Inc., крупнейший в стране ипотечный кредитор, заявила, что понедельник был самым загруженным днем для подачи заявок на ипотеку за 35-летнюю историю компании.

Подробнее: ипотечные кредиторы нанимают как сумасшедшие, чтобы удовлетворить спрос по мере снижения ставок

Распространение вируса потрясло финансовые рынки, подорвав акции и повысив доходность казначейских облигаций, что привело к снижению стоимости ипотечных кредитов до минимума за всю историю наблюдений. Федеральная резервная система во вторник снизила базовую ставку по кредитам на полпроцента, сделав это первым с 2008 года экстренным шагом.

Федеральная резервная система во вторник снизила базовую ставку по кредитам на полпроцента, сделав это первым с 2008 года экстренным шагом.

Ставки по ипотечным кредитам, вероятно, еще больше упадут, а затем упадут до минимального уровня, сказал Мэтью Пойнтон, экономист по недвижимости в США в Capital Economics Ltd.

«Я не думаю, что они упадут ниже 3%», — сказал он. «У банков уже есть всплеск спроса — они не хотят привлекать новых клиентов».

По словам Марка Флеминга, главного экономиста First American Financial Corp., на самом деле, «высокие 2», вероятно, настолько низки, насколько это возможно. оригинатор.По его словам, эти постоянные затраты составляют от 1,5% до 2%.

Покупательная способность для покупателей увеличилась на 25 000–30 000 долларов за счет снижения ставок всего за последние пару недель, и 11 миллионов домовладельцев теперь могут получить выгоду от рефинансирования, поскольку их текущие ссуды имеют ставку от 4,1% до 4,5%, сказал он.

Покупателям жилья, однако, придется иметь дело со все более дефицитными товарными запасами.

«Хотя вы можете позволить себе больше, вам будет сложно купить то, что не продается», — сказал Флеминг.«В результате у нас будет много войн между торгами и повышательное давление на цены».

При текущей средней ставке ежемесячный платеж по 30-летней ссуде в размере 300 000 долларов США составит 1312 долларов США. Это меньше, чем 1504 доллара годом ранее, когда ставка составляла 4,41%.

(Обновления с первым американским экономистом, начиная с восьмого абзаца)

Прежде чем оказаться здесь, он находится на терминале Bloomberg.

УЗНАТЬ БОЛЬШЕ

.

РФ»**

РФ»** Эти налоги обычно распределяются пропорционально на 12 месяцев и уплачиваются вашему кредитору вместе с ипотечным платежом

Эти налоги обычно распределяются пропорционально на 12 месяцев и уплачиваются вашему кредитору вместе с ипотечным платежом