Если плохая кредитная история что делать: Как узнать свою кредитную историю и как исправить плохую кредитную историю

Что делать, если у заемщика плохая кредитная история

28 Января 2019

На вопросы отвечает Григорий Шабашкевич, вице-президент, директор департамента управления рисками «Ренессанс Кредит»

— Что делать заемщику с плохой кредитной историей, чтобы исправить ее?

— Любой выход на просрочку фиксируется в кредитной истории. Поэтому принимая на себя кредитные обязательства, заемщик должен быть внимателен в вопросах платежной дисциплины. Если в кредитной истории есть сведения о систематических или же глубоких – более 30 дней – просрочках, прежде всего, необходимо полностью оплатить задолженность, если она есть и на текущий момент. Так как банки особенно внимательно смотрят на последующие 2-3 года после погашения просрочки, то не следует допускать задолженности по ЖКХ или иметь неоплаченные налоги. Можно сказать, что именно такой срок отводится «провинившимся» заемщикам на то, чтобы доказать, что они «исправились». Если же такому клиенту потребуется новый займ, то для начала ему лучше оформить товарный кредит в магазине или подать заявку на кредитную карту с небольшим лимитом. Регулярно пользуясь карточкой и своевременно погашая по ней задолженность или исправно выполняя свои обязательства по кредиту, заемщик имеет хорошие шансы на восстановление своей кредитной репутации.

Регулярно пользуясь карточкой и своевременно погашая по ней задолженность или исправно выполняя свои обязательства по кредиту, заемщик имеет хорошие шансы на восстановление своей кредитной репутации.

— Может ли на данный момент заемщик внести изменения в свою кредитную историю (например, если в кредитной истории допущены ошибки и т.д.)?

— Если сведения, которые банк передал в БКИ, оказались некорректными, необходимо обратиться с соответствующим заявлением в саму кредитную организацию. Банк направит в бюро запрос на корректировку и приложит к нему актуальные данные. Если же история корректна, удалить из нее негативные факты не представляется возможным.

— Каких правил заемщику стоит придерживаться, чтобы не испортить себе кредитную историю?

— Основное правило – своевременно выполнять взятые на себя кредитные обязательства. Если оплатить вовремя не удалось из-за каких-то обстоятельств, например, по забывчивости, и задержка составила всего на несколько дней, нужно просто внести необходимую сумму на счет и дальше продолжать исправно погашать долг в соответствии с графиком. Такого рода просрочка, конечно, будет зафиксирована в кредитной истории, но не окажет существенного влияния на ее качество.

Такого рода просрочка, конечно, будет зафиксирована в кредитной истории, но не окажет существенного влияния на ее качество.

Источник: РИА НаВятке

Информация для заемщиков с плохой кредитной историей

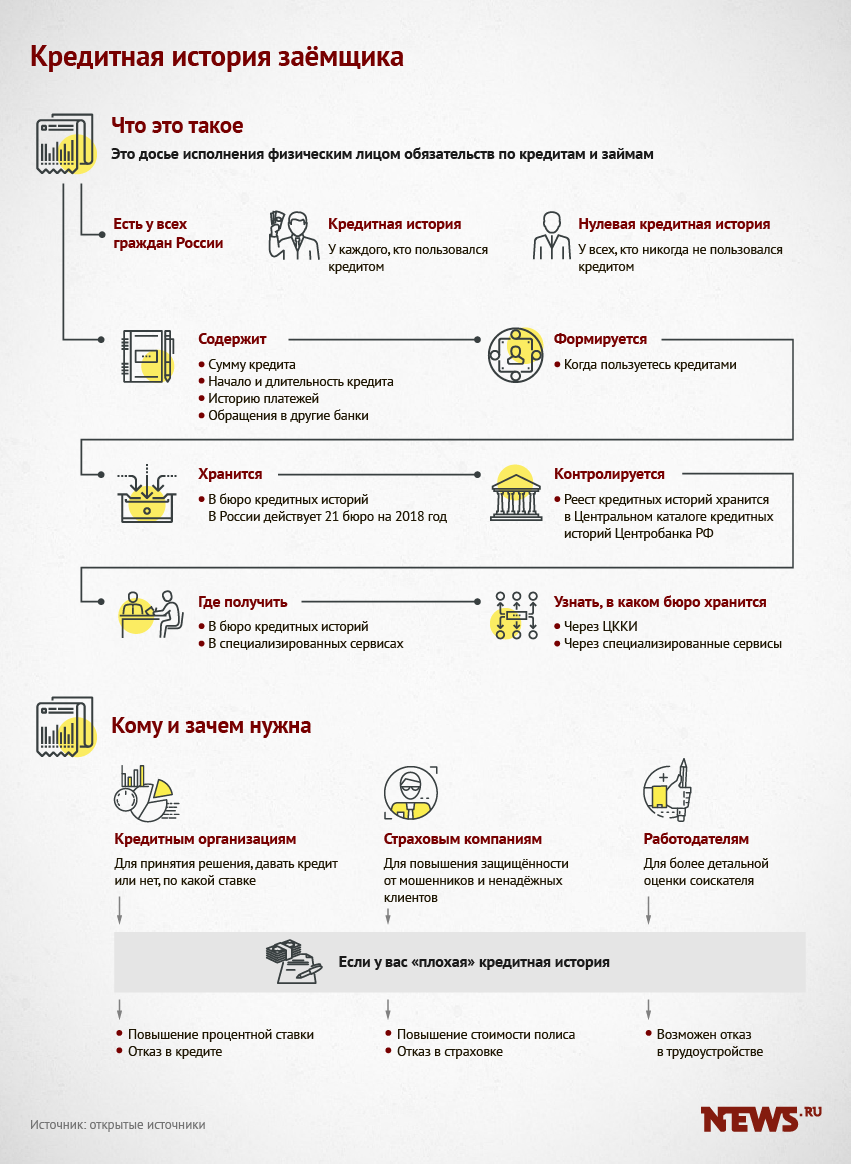

Кредитная история становится плохой, если вы регулярно допускали просрочку по платежам или имеете непогашенный кредит. Информация о нарушении долговых обязательств попадает в бюро кредитных историй (БКИ). Эти организации хранят данные о заемщиках и предоставляют к ней доступ банкам и микрофинансовым компаниям.

В России действует 17 бюро кредитных историй. Большинство кредиторов пользуется услугами 4 крупнейших БКИ:

- Национальное бюро кредитных историй (НБКИ)

- Объединенное кредитное бюро (ОКБ)

- Эквифакс

- Кредитное бюро Русский Стандарт

Данные в БКИ передают банки и микрофинансовые компании. Они же используют их при оценке платежеспособности заемщика.

Основной причиной красных отметок в кредитной истории являются нарушения заемщиком условий договора. Редко встречаются ошибки по вине сотрудников финансовых организаций, которые легко устранить, обратившись в БКИ с требованием о проверке.

Один из способов исправление плохой кредитной истории — регулярно получать микрозаймы в микрофинансовой организации и возвращать их в установленный срок.

| Термин | Определение |

| БКИ | Юридическое лицо, оказывающее услуги по хранению кредитных историй и предоставляющее доступ к отчетам. Все действующие БКИ внесены в госреестр |

| Субъект кредитной истории | Физическое или юридическое лицо, являющееся заемщиком по договору кредитования или займа |

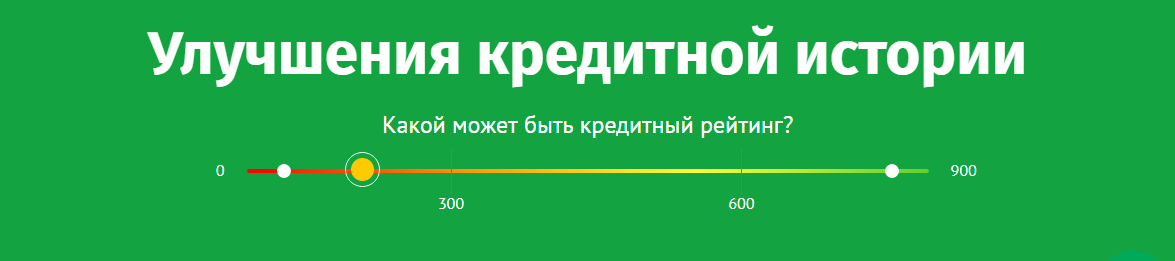

| Скоринговый балл | Числовой результат скорингового теста, характеризующий благонадежность заемщика. Основан на данных анкеты и сведений кредитной истории. Используется для оценки кредитоспособности Используется для оценки кредитоспособности |

| Просрочка (просроченная задолженность) | Задолженность, возникшая в результате нарушения срока регулярного платежа. Может включать проценты и/или основной долг. С даты возникновения просрочки банк имеет право начислять пени и штрафы |

| Непогашенный кредит | Кредит, по которому заемщик не уплатил проценты и тело кредита |

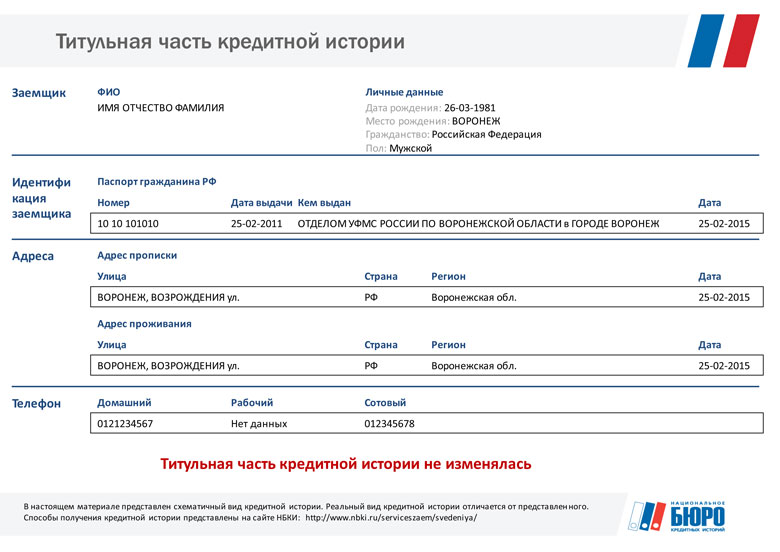

Что содержится в отчете БКИ

- ФИО

- Паспортные данные (серия, номер, дата и место выдачи)

- Адрес регистрации

- ИНН

- Номер свидетельства пенсионного страхования

- Суммы кредитов

- Сроки платежей

- Сведения о банкротстве

- Информация о кредиторах

- Информация о запросах в БКИ

Причины плохой кредитной истории

Непогашенный кредит (серьезное нарушение)

- Просрочки оплаты по кредитам от 1 до 120 дней (скоринг-балл будет зависеть от количества)

- Взыскание задолженности в судебном порядке

- Несколько открытых кредитов

- Неправильно закрытый кредит (числящиеся копейки учитываются как долг)

- Ошибки сотрудников банков и микрофинансовых компаний

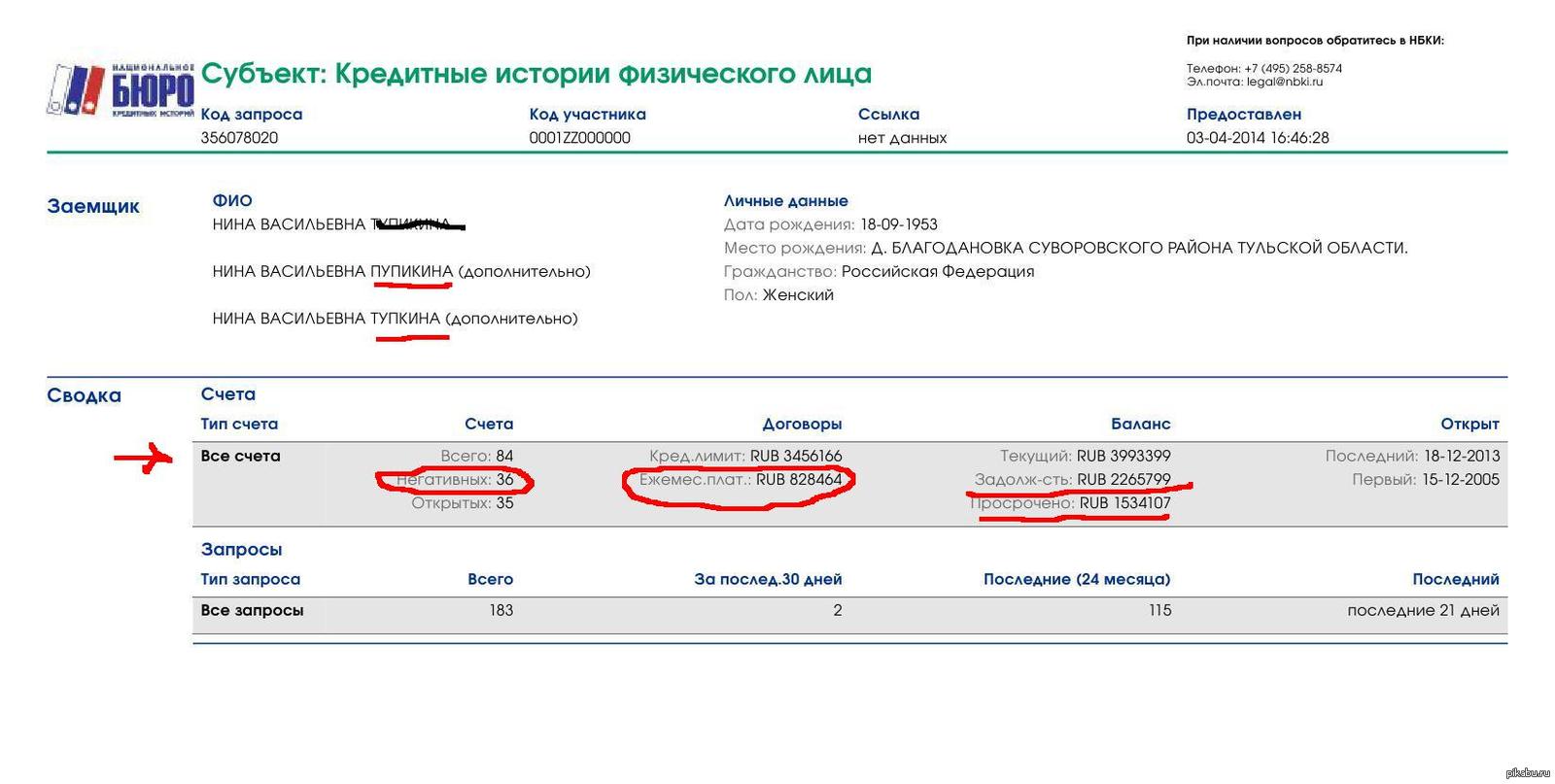

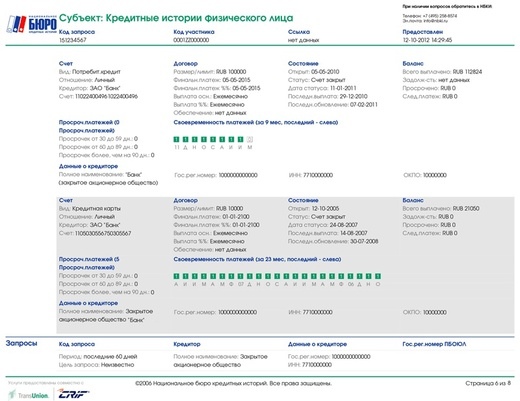

Как выглядит отчет с плохой кредитной историей:

Смотрим на цветные маркеры, для расшифровки своевременности платежей:

Советы заемщикам с плохой кредитной историей

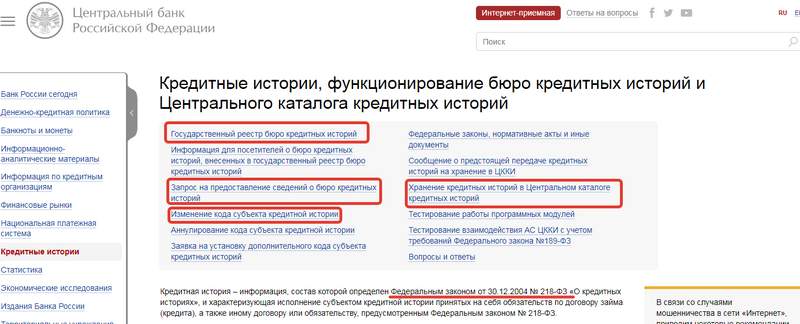

Узнайте, в каком БКИ хранится ваша кредитная история

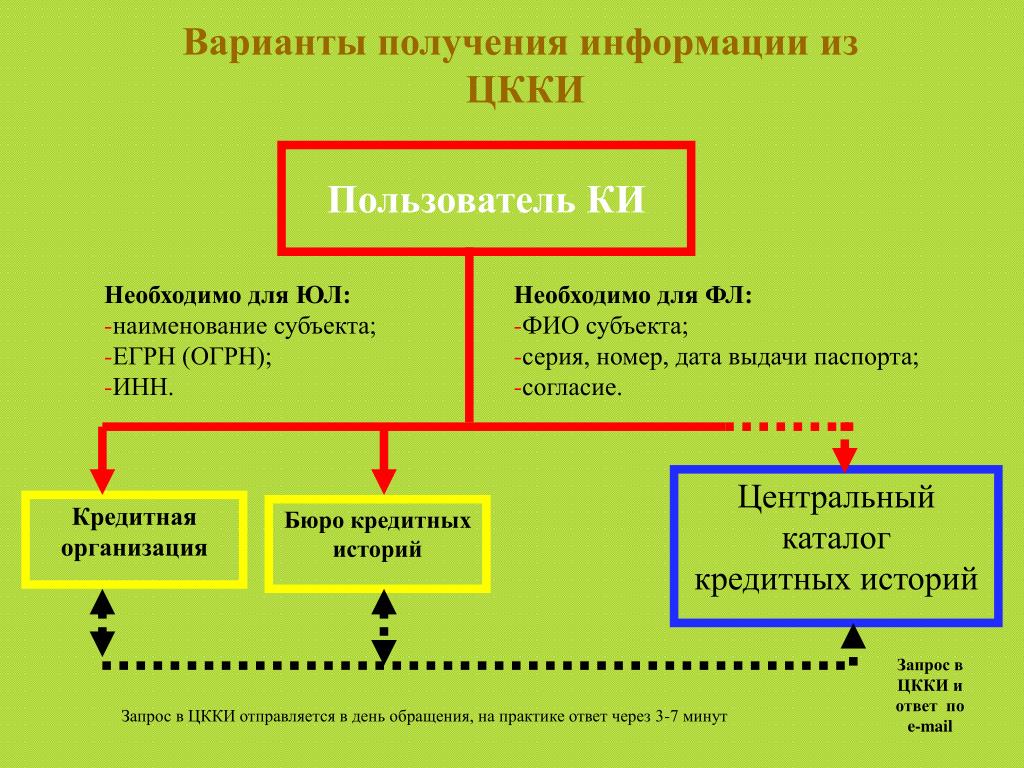

Чтобы узнать, в каких именно кредитных бюро хранится информация о вас, узнайте, с какими БКИ работают банки и микрофинансовые компании, в которых вы брали займы, или отправьте запрос в реестр. Можете запросить кредитную историю в 4 крупнейших бюро. Скорее всего, ваши данные там есть (один раз в год запрос бесплатен).

Можете запросить кредитную историю в 4 крупнейших бюро. Скорее всего, ваши данные там есть (один раз в год запрос бесплатен).

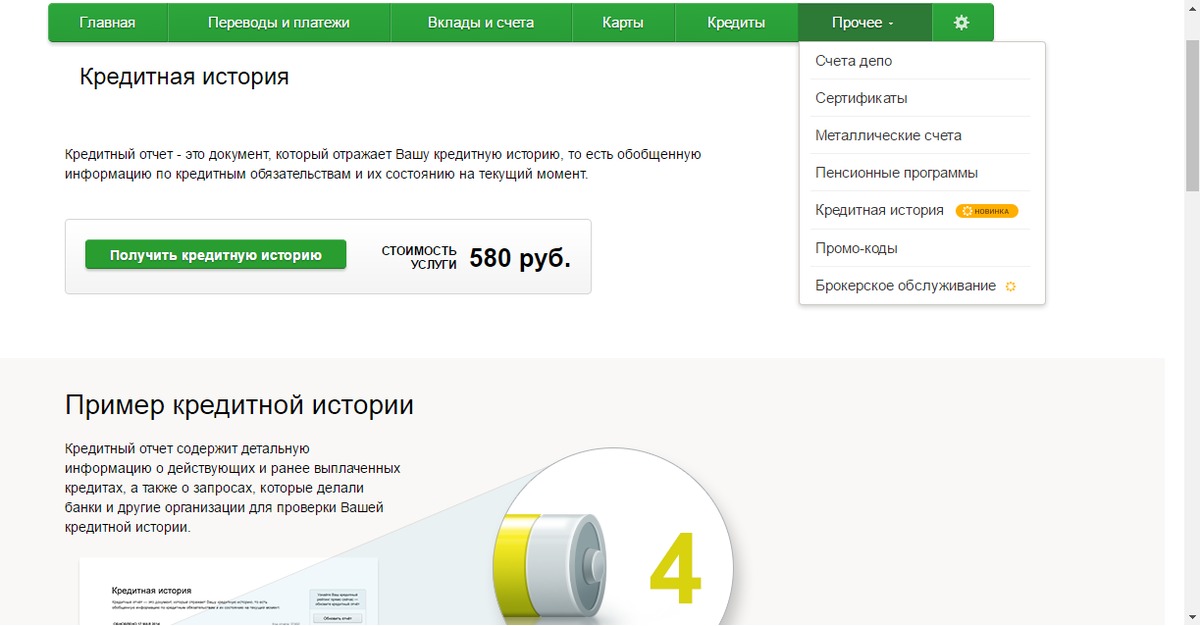

Получите кредитную историю

Получить кредитную историю можно одним из 5 способов:

- На сайте Центрального банка по номеру субъекта

- В специальных онлайн-сервисах

- Запросить в офисе банка

- Лично посетить БКИ с паспортом

- Отправить почтой в БКИ заявление, заверенное нотариусом или в отделении Почты России

Если кредитная история испорчена по ошибке

Если вы уверены, что в вашей кредитной истории допущена ошибка, напишите заявление в БКИ с требованием о проверке данных. В течение 30 дней обязаны внести изменения или дать ответ.

Если кредитная организация будет настаивать на правильности предоставленных данных, то можете обратиться в суд.

Законный способ исправления кредитной истории

Улучшить кредитную историю можно простым и законным способом. Берите небольшие суммы в МФК и МКК, и возвращайте их в срок. Постепенно увеличивайте размер лимита и срок заимствования. Со временем положительная история займов накопится в БКИ, а доверие кредиторов восстановится. Некоторые МФК и МКК предлагают готовые решения по улучшению кредитной истории — мы собрали их на странице «Исправление кредитной истории с помощью микрозаймов».

Берите небольшие суммы в МФК и МКК, и возвращайте их в срок. Постепенно увеличивайте размер лимита и срок заимствования. Со временем положительная история займов накопится в БКИ, а доверие кредиторов восстановится. Некоторые МФК и МКК предлагают готовые решения по улучшению кредитной истории — мы собрали их на странице «Исправление кредитной истории с помощью микрозаймов».

Осторожно, мошенники!

Не пользуйтесь предложениями лиц, которые предлагают исправить кредитную историю за вознаграждение. Внесение изменений или удаление сведений из кредитной истории возможно только кредитными и микрофинансовыми организациями. Лица, которые предлагают редактировать данные в БКИ за оплату, в большинстве случаев берут аванс и исчезают. Не становитесь жертвами мошенников.

Подготовьте максимум документов

Если у вас испорчена кредитная история, предоставьте дополнительную информацию о себе. Будут полезны данные, типичные для «хорошего заемщика»:

- Наличие работы и регулярного дохода (2-НДФЛ или справка о доходах)

- Документы на имущество (автомобиль, недвижимость)

- Вклад в банке

Комментарий эксперта

Плохая кредитная история существенно осложняет получение кредита. Ее запрашивают все кредитные и микрофинансовые организации при скоринговой оценке заемщика. Если вы планируете пользоваться заемными средствами, вам необходимо исправить кредитную историю.

Ее запрашивают все кредитные и микрофинансовые организации при скоринговой оценке заемщика. Если вы планируете пользоваться заемными средствами, вам необходимо исправить кредитную историю.

Для начала нужно выяснить, по какой причине вам отказывают в займе. Для этого запросите вашу кредитную историю в БКИ. Проверьте ее на наличие ошибок. Далее возможны несколько вариантов.

- Вы всегда вносили платежи вовремя, а кредитор отправил неверные данные в БКИ. В этом случае направьте требование о проверке информации

- За вами числится кредит, который до конца не закрыли. На кредитном счете копеечная задолженность, а в кредитной истории – непогашенный кредит. Погасите остаток задолженности и возьмите справку о закрытии кредита

- Вы допускали просрочки

Если причина плохой кредитной истории в наличии просрочек, то рекомендуем воспользоваться законным способом улучшения с помощью микрозаймов. Исправить информацию о задержке платежей не получится. Но вы можете брать небольшие суммы в МФК и МКК и вовремя возвращать их. С каждым успешным займом ваша кредитная история будет становится лучше. В результате вы снова станете благонадежным заемщиком.

Но вы можете брать небольшие суммы в МФК и МКК и вовремя возвращать их. С каждым успешным займом ваша кредитная история будет становится лучше. В результате вы снова станете благонадежным заемщиком.

Вопрос-Ответ

У меня была просрочка в банке, могу ли я подать заявку на займ?

МФК и МКК использует скоринговую оценку заемщика, которая учитывает большой набор данных. Кредитная история важна, но наличие просрочки не является основанием для отказа. Для повышения шанса на одобрение предоставьте кредитору максимально подробную информацию о себе, источниках дохода, наличии автомобиля и другого имущества.

Улучшится ли моя кредитная история, если я верну займ досрочно?

Если вы планируете улучшать свою кредитную историю, рекомендуем погашать займ строго по графику. Досрочное погашение не приветствуется банками и микрофинансовыми компаниями.

Можно подать заявку на второй займ, если предыдущий не погашен?

Заемщик может иметь только один непогашенный займ. Избегайте перекредитования. Если вы не сможете вовремя внести платеж, это скажется на кредитной истории.

Избегайте перекредитования. Если вы не сможете вовремя внести платеж, это скажется на кредитной истории.

Что делать, если не получается вернуть микрозайм вовремя?

Рекомендуем вам до наступления даты погашения продлить срок пользования займом. Для этого обычно достаточно уплатить проценты и часть основного долга.

У меня нет значительных проблем с кредитной историей, но в займе все равно отказывают. Почему?

В этом случае вы, скорее всего, не попадаете под остальные требования МФК или МКК. Обычно это определенный уровень дохода, проживание в определенном регионе страны, отсутствие судимостей и другие параметры. Возможно, вы неправильно заполнили заявку — проверьте ее и отправьте еще раз. Также вы могли по какой-то причине оказаться в черном списке компании — например, если ранее по вашим документам пытался взять заем мошенник.

Источники

Инфографика и видео

(3 оценок, среднее: 4. 7 из 5)

7 из 5)

Дадут ли мне кредит с плохой кредитной историей?

Кредитная история (КИ) есть у каждого из нас — если вы хотя бы раз имели дело с кредитами, займами и поручительством, досье на вас хранится в Бюро кредитных историй. Там указаны все ваши долговые обязательства и то, как вы их выполняли.

Если вы задерживали выплаты, брали несколько кредитов, уклонялись от уплаты или вам отказывал банк, все это отразится в вашей кредитной истории. И если ваш банк или микрофинансовая организация (МФО) сочтет ее плохой — вам откажут в кредите или займе.

Кто определяет, что кредитная история плохая?

Общих требований нет — каждый кредитор сам решает, давать вам деньги или нет. У банков требования жестче, чем у МФО, а то, что хорошо для одного банка, для другого — повод отказать вам в кредите.

Даже самая безупречная кредитная история может легко пойти под откос: задержка с оплатой одного кредита может привести к тому, что банк откажет вам в выдаче другого, следующий банк увидит, что вы получили отказ и решит, что вам не стоит доверять, и так далее, как снежный ком.

Как улучшить свою кредитную историю?

Сведения о вашей КИ хранятся в Бюро кредитных историй 10 лет. Банки и МФО чаще всего обращают внимание на последние годы в вашей КИ — за 10 лет в жизни человека может многое измениться. Что можно сделать, чтобы кредитная история вызывала доверие?

- Следите, чтобы данные о вашей КИ были актуальными. Паузы в несколько лет вызовут у банков подозрения. Если у вас есть кредитка, время от времени проводите по ней операции, чтобы в КИ появлялась актуальная информация

- Снизьте свой показатель долговой нагрузки (ПДН). Он используется кредиторами, чтобы выяснить вашу платежеспособность. Вы можете посчитать его сами, разделив ежемесячные платежи по кредитам на свой ежемесячный доход

ПДН = ПЛАТЕЖИ ПО КРЕДИТАМ/ДОХОД

Каждый банк или МФО самостоятельно решает, какой уровень ПДН для них приемлемый. Обычны ПДН более 0,5 считается высоким и часто становится поводом для отказа в кредите. Чтобы снизить свой ПДН, вы можете предоставить банку документы о дополнительных доходах: договоры оказания услуг или аренды, справки по форме 2-НДФЛ, выписки с банковского счета.

Чтобы снизить свой ПДН, вы можете предоставить банку документы о дополнительных доходах: договоры оказания услуг или аренды, справки по форме 2-НДФЛ, выписки с банковского счета.

- Не берите микрокредиты слишком часто. Многие банки могут посчитать вас ненадежным заемщиком. Даже если вы исправно выплачиваете свой долг в МФО, это может стать препятствием для получения кредита в банке

- Следите за всеми документами: сохраняйте чеки, берите справки о закрытии долга. Нельзя исключать человеческий фактор: оператор может ошибиться в сумме, отправить деньги не на тот счет или закрыть ваш долг в другую дату. Если такое произойдет, лучше, чтобы нужные документы были у вас под рукой.

- Внимательнее относитесь к поручительству. Если человек, за которого вы поручились, нарушит свои кредитные обязательства, это испортит не только его кредитную историю, но и вашу тоже

- Убедитесь, что у вас нет долгов по алиментам, услугам связи, коммунальным услугам и платежам за жилое помещение, которые постановил выполнить суд.

Если такой долг по решению суда не был выплачен в течение 10 дней, информация об этом окажется в вашей кредитной истории.

Если такой долг по решению суда не был выплачен в течение 10 дней, информация об этом окажется в вашей кредитной истории.

Что делать, если у меня плохая кредитная история?

- Во-первых, убедитесь в этом сами. В нашей стране существует около десяти Бюро кредитных услуг, в которых хранятся ваши данные. Часто бывает, что КИ одного человека разбита на части и хранится в нескольких Бюро. Чтобы узнать, как обстоят ваши дела, воспользуйтесь сервисом Сведения о бюро кредитных историй. Вы можете сделать бесплатный запрос два раза в год.

- Проверьте, не стали ли жертвой мошенников. Бывает, что человек уверен в своей безупречной КИ, но банки продолжают отказывать ему в кредитах. Возможно, вы теряли паспорт, или почта, где хранились сканы вашего паспорта, была взломана — все это увеличивает вероятность того, что вы стали жертвой мошенников.

- Не паникуйте и не начинайте отправлять заявки во все банки подряд. Если вы получили несколько отказов один за другим, возьмите паузу в несколько месяцев, чтобы не потопить свою кредитную историю окончательно.

- Заведите себе кредитную карту. Даже если она вам не очень нужна. Регулярные операции по карте и своевременные платежи будут отражаться на вашей кредитной истории и постепенно улучшать ее. Выбрать и заказать карту с наиболее выгодными для вас условиями можно здесь. Помните: банки обращают внимание на актуальные данные в вашей КИ. И если они будут положительными, вероятность одобрения кредита будет расти.

- Попробуйте рефинансирование. Так называется взятие нового кредита для того, чтобы закрыть старый.Необязательно выбирать для рефинансирования банк, в котором у вас уже есть кредит — лучше ориентируйтесь на тот, где вам больше подходят условия. Рефинансирование улучшает вашу кредитную историю: на ней оно отражается как своевременное закрытие старого кредита и быстрое одобрение нового. Кроме того, если в результате рефинансирования снижаются ваши ежемесячные платежи, это снижает ваш ПДН и облегчает получение кредитов в будущем.

- Еще один выход — реструктуризация.

Воспользоваться этой возможностью лучше еще до начала просрочек. Договорившись со своим кредитором о реструктуризации, вы можете изменить даты выплат, уменьшить ежемесячную сумму или отправиться на платежные каникулы. Каждый случай здесь индивидуален, а чтобы запустить процесс, нужно будет написать письменное заявление кредитору.

Воспользоваться этой возможностью лучше еще до начала просрочек. Договорившись со своим кредитором о реструктуризации, вы можете изменить даты выплат, уменьшить ежемесячную сумму или отправиться на платежные каникулы. Каждый случай здесь индивидуален, а чтобы запустить процесс, нужно будет написать письменное заявление кредитору.

Времени на исправление КИ нет, деньги нужны сейчас, что делать?

- Предложите банку дать вам кредит под залог автомобиля или недвижимости. Если у вас есть дополнительные источники дохода — предоставьте о них справки. Все это увеличит уровень доверия к вам как плательщику.

Воспользуйтесь услугами микрозаймов. МФО гораздо лояльнее относятся к кредитной истории, чем банки. Да, ставки могут быть выше, но и шансы одобрения вашего займа тоже увеличиваются. Ознакомьтесь с предложениями и выберите то, которое сейчас подходит вам больше всего.

можно ли ее исправить и как это сделать

28.12.2020

Кредитная история может быть испорчена как по вине заемщика, так и по вине банка. Но в любом случае это почти всегда означает отказ в новом кредите. Не все банки так категоричны, некоторые готовы закрыть глаза на испорченную кредитную историю. Финансовый агрегатор ВсеЗаймыОнлайн выкладывал обзор таких кредитных организаций. Однако, даже если новый заем одобрен, исправлять кредитную историю необходимо. И для этого есть несколько способов.

Но в любом случае это почти всегда означает отказ в новом кредите. Не все банки так категоричны, некоторые готовы закрыть глаза на испорченную кредитную историю. Финансовый агрегатор ВсеЗаймыОнлайн выкладывал обзор таких кредитных организаций. Однако, даже если новый заем одобрен, исправлять кредитную историю необходимо. И для этого есть несколько способов.

Если кредитная история испорчена по вине заемщика

Если заемщик сам испортил свою кредитную историю (например, часто пропускал платежи), то для ее исправления будет необходимо:

- Закрыть текущие просрочки. Уже погашенные платежи влияют на решение, но не во всех банках. А вот действующие просрочки говорят банку о том, что у заемщика финансовые трудности. Поэтому их надо закрывать как можно скорее;

- Оформить небольшой кредит, кредитную карту или заем, и выплатить их в срок. Информация в кредитной истории обновится, и кредитор увидит, что финансовое положение заемщика восстанавливается;

- Обратиться за реструктуризацией.

Если просрочек уже несколько, а расплатиться по ним уже сложно, можно попросить банк о реструктуризации долга или обратиться в другую кредитную организацию для рефинансирования. Однако, получить их можно будет, если просрочки появились по уважительной причине (например, из-за сокращения или тяжелой болезни).

Если просрочек уже несколько, а расплатиться по ним уже сложно, можно попросить банк о реструктуризации долга или обратиться в другую кредитную организацию для рефинансирования. Однако, получить их можно будет, если просрочки появились по уважительной причине (например, из-за сокращения или тяжелой болезни).

Обратите внимание, даже если просрочки будут закрыты, они все равно будут видны. Но при этом повысится личный кредитный рейтинг. А значит и шансы на оформление нового кредита.

Если кредитная история испорчена по вине финансовой организации

Ошибки в кредитной истории удалят, если доказать, что наличие неверной информации действительно имеет место быть. Что можно сделать в такой ситуации?

- Направить письменное заявление в кредитную организацию с указанием ошибок и БКИ, в которое были переданы эти данные. Можно прийти в банк лично или отправить заявление по почте заказным письмом. В любом случае запросите документ, подтверждающий принятие вашего заявления.

- Обратиться в БКИ, в котором хранится кредитная история. Сделать это можно на сайте организации или отправить заказное письмо.

- Обратиться в суд. Если предыдущие шаги не помогли, то остается только обращаться в суд. Главное — не забыть подготовить доказательную базу, которая подтвердит, что кредитная история действительно содержит недостоверные данные.

Отдельно стоит упомянуть о компаниях, которые представляются финансовыми помощниками и берутся исправить кредитную историю за деньги. Они в любом случае являются мошенниками. В итоге такого обращения можно остаться с той же кредитной историей, но без денег. Поэтому, напоминаем, обращаться можно только в официальные структуры, перечисленные выше.

Исправив кредитную историю, старайтесь не допускать просрочек впредь и два раза в год проверяйте ее в БКИ. Тогда можно отследить ошибки и вовремя их исправить, а также узнать о своем кредитном рейтинге.

Как очистить свою кредитную историю

Людям, которые хотя бы раз в жизни брали кредит, важно позаботиться о своей кредитной истории. Она нужна для того, чтобы впоследствии банк смог оценить вас как заемщика и выдать вам кредит. Хорошую кредитную историю имеет человек, осуществляющий платежи по кредиту в строго установленные банком сроки и в полном объеме. Тогда у банка нет оснований для претензий к заемщику. Когда человек нарушает обязательства, его плохая кредитная история началась, а это означает, что, скорее всего, ему будет отказано в запросе на последующие кредиты.

Она нужна для того, чтобы впоследствии банк смог оценить вас как заемщика и выдать вам кредит. Хорошую кредитную историю имеет человек, осуществляющий платежи по кредиту в строго установленные банком сроки и в полном объеме. Тогда у банка нет оснований для претензий к заемщику. Когда человек нарушает обязательства, его плохая кредитная история началась, а это означает, что, скорее всего, ему будет отказано в запросе на последующие кредиты.

Оказаться в списках «плохих» заемщиков – ситуация неприятная, но не безвыходная: свою кредитную историю можно улучшить. Для начала разберемся в деталях.

Итак, кредитная история – это краткое описание истории займов одного конкретного человека. В ней указывается, сколько кредитов он брал, как их выплачивал (например, допускал ли просрочки платежей) и прочая информация, связанная с взаимоотношениями заемщика с банковскими учреждениями. Подобные отчеты хранятся в различных бюро кредитных историй в течение нескольких лет со дня внесения в них последней записи и выдаются лично только с согласия их владельца. Самой обширной базой кредитных историй в России обладает Национальное бюро кредитных историй (НБКИ), которое консолидирует информацию, предоставленную банками и другими финансовыми организациями.

Самой обширной базой кредитных историй в России обладает Национальное бюро кредитных историй (НБКИ), которое консолидирует информацию, предоставленную банками и другими финансовыми организациями.

«Кредитная история особенно важна для финансовых институтов при оценке рисков и принятии решений о выдаче розничных кредитов. Все записи в кредитной истории гражданина тщательно анализируются кредитором при рассмотрении кредитной заявки, позволяя ему максимально взвешенно подойти к принятию решения о выдаче кредита. Если заемщик с такой платежной дисциплиной ему подходит — кредит будет выдан, если нет — заемщик получит отказ», — рассказал заместитель директора по маркетингу Национального бюро кредитных историй (НБКИ) Владимир Шикин.

Кредитная история не может быть очищена или стерта. Ваша репутация в качестве заемщика создается с момента получения первого кредита. Так что набело переписать кредитную историю нельзя. Зато можно попробовать изменить себя и свое отношение к обязательствам перед финансовыми организациями, чтобы история новых кредитов стала работать «на вас», а не «против». Для того чтобы зарекомендовать себя как добросовестного заемщика, первым делом нужно закрыть все долги перед банками по просроченным выплатам: банк вряд ли захочет выдавать кредит человеку с непогашенной задолженностью. Затем, при необходимости оформления новых кредитов (будь то незначительные займы на недорогую технику, или значительные, например, на автомобиль), необходимо четко выдерживать условия договора с банком, внося коррективы в свою кредитную историю. Всегда оценивайте свои возможности по предстоящим выплатам. Если чувствуете, что не справитесь – откажитесь, подождите более подходящего момента.

Для того чтобы зарекомендовать себя как добросовестного заемщика, первым делом нужно закрыть все долги перед банками по просроченным выплатам: банк вряд ли захочет выдавать кредит человеку с непогашенной задолженностью. Затем, при необходимости оформления новых кредитов (будь то незначительные займы на недорогую технику, или значительные, например, на автомобиль), необходимо четко выдерживать условия договора с банком, внося коррективы в свою кредитную историю. Всегда оценивайте свои возможности по предстоящим выплатам. Если чувствуете, что не справитесь – откажитесь, подождите более подходящего момента.

Помните и о своих правах и будьте бдительны. Вы, как субъект кредитной истории, вправе полностью или частично оспорить информацию, содержащуюся в своей кредитной истории. Разумеется, имея на руках подтверждающие документы. «В ситуации, когда заемщик обнаруживает в своей кредитной истории неверную запись, в соответствии с законом «О кредитных историях» у него есть право ее оспорить. Для этого надо связаться или с НБКИ, или с кредитором, который такую запись внес. После получения заявления гражданина на оспаривание какой-либо записи в кредитной истории, бюро кредитных историй должно провести дополнительную проверку данной информации, запросив ее у кредитора. Кредитор, в свою очередь, обязан в течение 14 дней со дня получения такого запроса представить в бюро либо информацию, подтверждающую достоверность ранее переданных сведений, оспариваемых заемщиком, либо исправить его кредитную историю в оспариваемой части. Направив при этом в бюро кредитных историй соответствующие достоверные сведения», — пояснил В. Шикин. Кроме того, кредитная история автоматически аннулируется по прошествии 10 лет с момента последней записи в ней. — «После этого кредитная история гражданина может быть сформирована заново, т.е. «с чистого листа», — уверяет эксперт.

Для этого надо связаться или с НБКИ, или с кредитором, который такую запись внес. После получения заявления гражданина на оспаривание какой-либо записи в кредитной истории, бюро кредитных историй должно провести дополнительную проверку данной информации, запросив ее у кредитора. Кредитор, в свою очередь, обязан в течение 14 дней со дня получения такого запроса представить в бюро либо информацию, подтверждающую достоверность ранее переданных сведений, оспариваемых заемщиком, либо исправить его кредитную историю в оспариваемой части. Направив при этом в бюро кредитных историй соответствующие достоверные сведения», — пояснил В. Шикин. Кроме того, кредитная история автоматически аннулируется по прошествии 10 лет с момента последней записи в ней. — «После этого кредитная история гражданина может быть сформирована заново, т.е. «с чистого листа», — уверяет эксперт.

Просроченные платежи: почему важна «зеленая» кредитная история?

Если раз за разом вам отказывают в кредитах, а найти этому объективных причин вы не можете, значит настало время обратиться к истории. К вашей кредитной истории.

К вашей кредитной истории.

Каждая заявка на получение займа или кредитной карты, каждый подписанный кредитный договор, каждый платеж, каждый день просрочки — важно все. Эта информация десятилетиями хранится в Бюро кредитных историй, которые получают ваши данные непосредственно от кредитных организаций — банков, МФО, КПК и т.д.

В отчетах по кредитным историям от БКИ по умолчанию содержатся данные за 10 лет. В целом бюро собирают информацию о кредитных обязательствах с 2005 года.

Сейчас в нашей стране работают несколько десятков БКИ. Если вы не знаете, в каком из них хранятся данные по вашим кредитам и кредитным картам, направьте запрос в Центральный каталог кредитных историй — на сайте Центробанка РФ это можно сделать онлайн. После этого останется только обратиться в соответствующее бюро из списка ЦККИ и получить выписки из своей кредитной истории. Такой запрос можно сделать по почте, телеграммой, через интернет, лично при обращении в офис БКИ, а также через организации, оказывающие услуги по работе с кредитными историями.

Зеленый цвет — лучший

Данные в отчетах БКИ сортируются по каждому кредитному договору с датировкой. Все платежи имеют цветовые индикаторы, которые наглядно показывают, когда оплата происходила своевременно, а когда — нет.

Если платежи по кредитам и прочим обязательствам были сделаны вовремя, ставятся отметки зеленого цвета. Поэтому «зеленая» кредитная история — признак вашей надежности.

Какое все это имеет значение? Кредитная история — это те данные, к которым банки и другие кредитные организации обращаются при принятии решений об одобрении или отказе в новом кредите или увеличении лимита по кредитной карте. Это ваша репутация как надежного и дисциплинированного человека. И не секрет, что в наше время даже многие работодатели изучают кредитные истории при приеме на работу новых сотрудников.

Что может испортить кредитную историю

- задолженность. Если вы допускали просрочки (в особенности свыше 30 дней), это будет отмечено

- большое количество открытых кредитов.

Если вы слишком часто обращаетесь за получением займов, можно предположить, что вам не удается контролировать свой бюджет. Брать новый кредит, чтобы погасить предыдущий, — не всегда лучший выход, особенно если у вас уже есть два и более открытых кредитных договора в разных банках

Если вы слишком часто обращаетесь за получением займов, можно предположить, что вам не удается контролировать свой бюджет. Брать новый кредит, чтобы погасить предыдущий, — не всегда лучший выход, особенно если у вас уже есть два и более открытых кредитных договора в разных банках - выплаты по суду. Если вы смогли погасить задолженность только после продажи имущества и передачи ваших обязательств в ведение судебных приставов, рассчитывать на одобрение нового кредита не стоит

Почему нужно проверять свою кредитную историю?

Важен не только условный зеленый цвет истории, но и достоверность указанных в ней фактов. К сожалению, ошибки при передаче данных от кредитных организаций в БКИ случаются. Например, получая выписку из двух разных бюро, вы можете удивиться тому, что в одном документе ваш кредит указан как действующий, а в другом — как закрытый. Или на вас числится кредит однофамильца.

Если у вас нет открытых кредитов, проверяйте свою кредитную историю раз в год — один отчет БКИ предоставляют бесплатно.

Если кредиты есть и тем более если их несколько, проверяйте данные раз в 3-4 месяца. В этом случае за каждый новый запрос в течение календарного года придется заплатить.

Даже если в данные закралась ошибка, это можно исправить. Обратитесь с заявлением в организацию, которая выдала вам кредит, чтобы соответствующие изменения были внесены.

Если вы клиент банка «Открытие» и у вас возникли вопросы о состоянии вашего кредита, напишите в чат или позвоните по телефону 8 800 500-70-44. Кроме того, вы всегда можете прийти в отделение банка.

Всем, кто хотя бы раз пользовался кредитом, необходимо внимательнее отнестись к вопросу формирования своей кредитной истории и постараться сохранить ее в безупречном виде. Тогда это будут не просто данные о платежах, картах и договорах, а инструмент, благодаря которому можно избежать проблем с получением займов в будущем.

Как улучшить или исправить кредитную историю

Как быстро улучшить

кредитную историю, если она

испорчена и не дают кредиты? Можно ли исправить

свою

кредитную историю

в БКИ? Что делать,

если кредитной

истории нет?

Как улучшить кредитную историю

Во время рассмотрения заявки на кредитование каждый банк обязательно проверяет кредитную историю потенциального заемщика. Как можно узнать свою кредитную историю и каким образом можно её улучшить?

Как можно узнать свою кредитную историю и каким образом можно её улучшить?

Кредитная история имеет следующие статусы:

Хорошая

Заемщик вовремя оплачивает платежи по кредиту (согласно графику платежей) и погашает кредиты в срок

Плохая

Наличие длительных (более 60 дней) просрочек по платежам (в том числе погашение кредитов за счет продажи залогового имущества, судебные тяжбы по кредитным договорам и т.д.). Частые запросы в выдаче кредитов, особенно вкупе с отказами, отраженные в кредитной истории — тоже является минусом

Отсутствует

Человек никогда не пользовался кредитами

Что такое и как формируется кредитная история?

При принятии банком решения о выдаче любого кредитного продукта, важную роль играет анализ кредитной истории. Перед выдачей кредита банк перепроверяет наличие у потенциального клиента других кредитов, а также смотрит, насколько точно он исполнял свои обязательства по предыдущим кредитным договорам

Если у потенциального клиента присутствует отрицательная кредитная история, банк с большой долей вероятности откажет по заявке на кредит.

Зачем и когда проверять свою кредитную историю?

После потери паспорта. Чтобы вовремя обнаружить запись о кредите, который мошенники могут оформить на ваше имя.

Перед тем, как подать заявление на кредит. Таким образом вы оцените шансы на одобрение кредитного продукта и будете уверены, что в кредитной истории нет неожиданных сюрпризов — непогашенных задолженностей, «лишних» кредитов, ошибок банков и т.п.

Чтобы узнать, кто запрашивал вашу кредитную историю. Банк имеет право запросить вашу кредитную историю только при наличии вашего согласия (например, при подаче вами заявки на кредит или при наличии действующего кредитного продукта в этом банке). Если вы не давали организации согласие на запрос по вам кредитной истории, то запрос сделан с нарушением.

Как можно испортить кредитную историю?

Кредитная история может ухудшиться по следующим причинам:

Просрочка ежемесячных платежей по кредитам и кредитным картам

Банкротство заемщика

Судебные решений о взыскании долга (неоплаченные штрафы, налоги, счета за ЖКУ)

Ошибки банка

Действия мошенников

Как долго бюро кредитных историй хранят информацию о кредитной истории?

БКИ хранят информацию не менее десяти лет со дня внесения последних изменений.

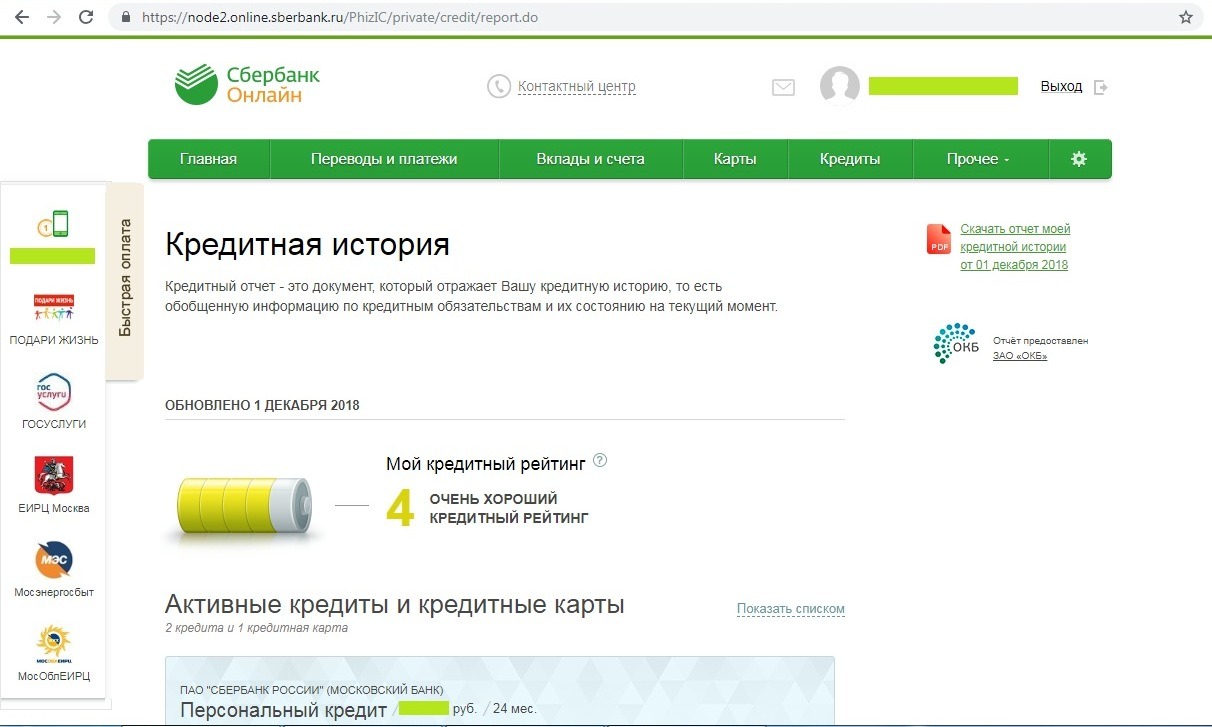

Как можно узнать свою кредитную историю онлайн?

С 31 января 2019 г. Любой гражданин Российской Федерации может проверить свою кредитную историю два раза в год абсолютно бесплатно (но только один раз в бумажном виде).

Получить информацию о БКИ, в которых хранится Ваша кредитная история можно на портале «Госуслуги»:

Выясните, в каком БКИ хранятся сведения о Вашей кредитной истории. Для этого можно подать заявление онлайн — через «Госулуги».

Зарегистрируйтесь на сайте БКИ, в котором хранится информация о Вашей кредитной истории, через портал «Госуслуг».

Направьте запрос на получение кредитной истории в личном кабинете на сайте бюро кредитных историй, в которых хранится ваша кредитная история

Как не испортить кредитную историю?

Постарайтесь не допускать просроченной задолженности по кредитам и своевременно оплачивать долги штрафы, долги за ЖКУ и налоги. Вносите своевременные платежи по кредитным картам, так как сведения о них также вносятся в кредитную историю.

Вносите своевременные платежи по кредитным картам, так как сведения о них также вносятся в кредитную историю.

Также стоит внимательно относиться к паспортным данным, чтобы ими не воспользовались мошенники для оформления кредита на Ваше имя. Иначе придется отстаивать свои права в суде.

Как исправить неточные данные в кредитной истории?

В кредитной истории могут содержаться недостоверные сведения в случае не корректной передаче информации из банка в БКИ. Если вы обнаружили некорректные данные, то стоит обратиться в БКИ, где хранится информация о вас, с письменным заявлением. Бюро по закону обязано ответить на запрос в течение тридцати календарных дней.

Как можно улучшить кредитную историю?

Если Ваша кредитная история далека от идеальной и это не связано с ошибкой банка, то исправить ее уже не получится, но можно попытаться ее улучшить. Для начала необходимо погасить все существующие задолженности по всем кредитным продуктам. После этого стоит попробовать оформить кредит наличными на небольшую сумму или завести кредитную карту. При этом следует осуществлять платежи строго согласно графику платежей, чтобы не ухудшить ситуацию еще сильнее.

После этого стоит попробовать оформить кредит наличными на небольшую сумму или завести кредитную карту. При этом следует осуществлять платежи строго согласно графику платежей, чтобы не ухудшить ситуацию еще сильнее.

Подведем итоги

Хорошая кредитная история — это финансовый паспорт потенциального заемщика для банков, страховых компаний и потенциальных работодателей. За состоянием своей кредитной истории нужно регулярно следить и проверять ее не реже одного раза в год. В России на данный момент действуют 11 БКИ и зачастую кредитная история хранится сразу в нескольких из них, так что для получения полной картины, возможно придется сделать запросы в несколько БКИ.

Для бесплатной и самостоятельной проверки кредитной истории можно использовать портал «Госуслуги».

Что такое плохая кредитная история и рейтинг?

Наличие «плохой кредитной истории», «плохого кредитного рейтинга» или просто «плохой кредитной истории» обычно означает, что ваши кредитные отчеты (и кредитные рейтинги, которые на их основе) демонстрируют негативное кредитное поведение в вашем недавнем прошлом.

Кредит — это просто покупка или получение займа по соглашению, которое вы заплатите позже. Готовность кредитора позволить вам использовать кредит основывается на уверенности в том, что вы вернете то, что заимствуете, вместе с процентами, в соответствии с графиком, который вы согласовали при принятии ссуды или условий кредита.

Вообще говоря, плохая кредитная история возникнет, если вы не погасите свои долги в соответствии с вашими соглашениями о займах. События, включая просроченные или пропущенные платежи, могут нанести ущерб вашей кредитной истории, но вы сможете взыскать ее до того, как ваш кредит будет признан плохим, если вы возобновите выплату долгов вовремя.

Более серьезные ошибки, которые могут привести к плохому кредитному рейтингу, включают:

Если ваша кредитная история отражает какое-либо из этих событий, у вас могут считаться плохие кредитные рейтинги. Но важно помнить, что со временем и дисциплиной вы можете улучшить свой кредит.Плохая кредитная история не обязательно должна быть постоянным условием.

Что считается плохим кредитным рейтингом и рейтингом?

В определенной степени плохая кредитоспособность относительна. Пока они соблюдают законы, запрещающие дискриминацию, кредиторы сами определяют свои критерии кредитования. Некоторые ищут только заемщиков с исключительно хорошими кредитными рейтингами и исключают кандидатов, которых приняли бы многие другие. Другие кредиторы сосредотачиваются на заемщиках с неидеальным или «субстандартным» кредитом. Третьи предлагают ряд продуктов, предназначенных для заемщиков с различными кредитными рейтингами.

Независимо от профиля целевого заемщика, многие кредиторы оценивают кредитные рейтинги потенциальных заемщиков, используя кредитные рейтинги: трехзначные числа, полученные путем статистического анализа информации в вашем кредитном отчете. Кредитные баллы предсказывают, насколько вероятно, что вы не сможете погасить ссуду, а более высокие баллы указывают на меньший риск того, что вы не сможете выполнить свои обязательства. Самые популярные системы оценки, модели FICO ® Score ☉ и VantageScore ® , позволяют получать оценки в диапазоне от 300 до 850.

Самые популярные системы оценки, модели FICO ® Score ☉ и VantageScore ® , позволяют получать оценки в диапазоне от 300 до 850.

Кредиторы часто используют кредитные баллы в качестве первого шага в своих процессах принятия решений о кредитовании, исключая заемщиков, баллы которых опускаются ниже минимального порога, который они выбирают. Кредиторы часто также используют кредитные рейтинги, чтобы помочь установить процентные ставки, которые они взимают с заемщиков, и могут направлять кандидатов, чьи баллы попадают в определенные диапазоны, к конкретным продуктам. Например, более рискованным заемщикам могут быть предложены кредитные карты с более высокими процентными ставками, а заемщикам с наивысшим кредитным рейтингом могут быть предложены более низкие ставки и бонусные программы.

FICO присваивает рейтинги диапазонам кредитных баллов в соответствии с их относительным риском, как показано в таблице ниже. Отдельные кредиторы могут или не могут сегментировать заявителей на получение кредита, используя эти диапазоны и категории, и могут быть готовы предоставить кредиты заемщикам в любом диапазоне баллов FICO ® от исключительного до удовлетворительного. Некоторые могут даже предложить скромные суммы кредита (возможно, требуя залога или залога) заемщикам с самым низким рейтингом.

Некоторые могут даже предложить скромные суммы кредита (возможно, требуя залога или залога) заемщикам с самым низким рейтингом.

Какие факторы влияют на ваш кредитный отчет и баллы?

История управления долгом, записанная в вашем кредитном отчете, является основой для ваших кредитных баллов и определения того, является ли ваша кредитоспособность «хорошей» или «плохой».»

Вообще говоря, записи кредитного отчета, которые указывают на трудности с кредитным менеджментом, будут пагубными для вашего кредитного профиля и вашего кредитного рейтинга, в то время как те, которые показывают хорошее кредитное управление, будут способствовать хорошему кредитному рейтингу. Записи кредитного отчета, которые могут повредить ваши кредитные рейтинги большинство из них:

- Просроченные или пропущенные платежи : История платежей является наиболее важным аспектом вашей оценки FICO ® , и даже один 30-дневный просроченный или пропущенный платеж может повредить вашей оценке.

История платежей составляет около 35% вашей оценки FICO ® .

История платежей составляет около 35% вашей оценки FICO ® . - Чрезмерное использование кредитной карты : Использование высокого процента от лимита заимствования по отдельным кредитным картам или по всем вашим картам в совокупности может заставить кредиторов подумать, что вы чрезмерно полагаетесь на кредит. Вы можете рассчитать этот процент, известный как использование кредита, для каждой кредитной карты, разделив текущий непогашенный остаток на лимит заимствования, а затем умножив на 100, чтобы получить процент.Вы также можете рассчитать общее использование, разделив сумму всех ваших балансов на сумму всех ваших лимитов. Кредиторам нравится, когда коэффициент использования кредита по каждой карте и особенно по всем картам в целом составляет менее 30% — лица с лучшими кредитными рейтингами, как правило, сохраняют коэффициент использования на уровне 10% или меньше. Использование кредита составляет 30% вашей оценки FICO ® .

- Получение кредита в короткие сроки : Каждый раз, когда кредитор запрашивает ваш кредитный отчет или основанный на нем кредитный рейтинг для принятия решения о кредитовании, в ваш кредитный файл записывается жесткий запрос.

Эти запросы остаются в вашем файле в течение двух лет и могут вызвать небольшое временное снижение вашего кредитного рейтинга. Кредиторы смотрят на количество сложных запросов, чтобы определить, сколько нового кредита вы запрашиваете. Слишком большое количество запросов может повысить уровень риска, который вы представляете для кредитора или скоринговой модели, и повлиять на ваши кредитные рейтинги и кредит, который вы сможете получить. Новая кредитная деятельность составляет около 10% вашей оценки FICO ® .

Эти запросы остаются в вашем файле в течение двух лет и могут вызвать небольшое временное снижение вашего кредитного рейтинга. Кредиторы смотрят на количество сложных запросов, чтобы определить, сколько нового кредита вы запрашиваете. Слишком большое количество запросов может повысить уровень риска, который вы представляете для кредитора или скоринговой модели, и повлиять на ваши кредитные рейтинги и кредит, который вы сможете получить. Новая кредитная деятельность составляет около 10% вашей оценки FICO ® . - Основные негативные события : Основные ошибки в кредитном менеджменте, которые могут появиться в кредитном отчете, включают потерю права выкупа, банкротство, повторное вступление во владение, списание (кредитор теряет надежду получить то, что вы должны, и закрывает ваш счет) и расчетные счета ( кредитор принимает меньше, чем полная сумма вашей задолженности по договоренности, а затем закрывает ваш счет).Каждый из них может серьезно повредить вашей кредитной истории на годы, даже на десятилетие.

Последствия плохой кредитной истории и рейтинга

Лица с хорошей кредитной историей пользуются многими преимуществами, но если у вас плохая кредитная история и рейтинг, кредиторы могут не захотеть вести с вами дела. Это означает:

- Вам может быть трудно получить ссуду или кредитную карту.

- Если вы можете получить ссуду или кредитную карту, вам, вероятно, предложат относительно небольшую сумму ссуды или лимит расходов, и вам, возможно, придется заплатить относительно высокую процентную ставку.Это может стоить вам сотни, тысячи или даже десятки тысяч долларов в течение срока кредита, в зависимости от суммы, которую вы занимаетесь.

- При обеспечении безопасности оборудования, такого как мобильные телефоны или кабельный модем, или даже при аренде автомобиля или квартиры, плохой кредит может означать, что вам придется платить дополнительные сборы или вносить гарантийный залог, который не требуется заемщикам с более выгодным кредитом.

- Плохой кредит может означать, что вы платите более высокие взносы по страхованию автомобиля, чем если бы ваш кредит был лучше.

Как улучшить плохой кредит

Плохой кредит не длится вечно. Вы можете в любое время принять меры, чтобы начать приобретать хорошие кредитные привычки, которые способствуют повышению кредитного рейтинга и кредитного рейтинга. К ним относятся:

- Проверьте свой кредитный рейтинг. Когда вы получите бесплатную оценку FICO ® Score от Experian, вы также получите объяснение факторов в вашем кредитном отчете, которые имеют наибольшее негативное влияние на вашу оценку. Это может дать вам хорошее представление о том, на чем сосредоточить свои усилия по улучшению результатов.

- Оплачивайте счета вовремя. Хороший способ избежать просроченных платежей — настроить автоматические электронные платежи для повторяющихся счетов, таких как студенческие ссуды и платежи за автомобиль. Также может помочь настройка напоминаний по электронной почте или текстовым сообщениям и календарных сигналов. Как бы то ни было, делайте все возможное, чтобы избежать просроченных платежей.

- Погасить задолженность по кредитной карте. Любой платеж, который уменьшает непогашенный остаток по кредитной карте, снижает общий коэффициент использования (конечно, при условии, что вы не начисляете новые платежи одновременно).Если вы сосредоточитесь на том, чтобы избежать новых покупок по картам, и работать над выплатой по картам с наибольшим индивидуальным использованием кредита, вы сможете добиться прогресса в улучшении кредитного рейтинга за относительно короткое время.

- Подавайте заявку на новый кредит только при необходимости. Избегание жестких запросов в течение года или двух может помочь восстановить некоторые кредитные рейтинги и убрать видимость чрезмерной нетерпимости к новым кредитным счетам.

- Повысьте свой кредит. Experian Boost ™ † — бесплатная программа, которая добавляет ваши своевременные платежи за коммунальные услуги, телефонные и потоковые услуги в ваш кредитный отчет Experian, часто мгновенно увеличивая ваши кредитные рейтинги на основе ваших кредитных данных Experian.

- Получите помощь в улучшении кредитоспособности. Если у вас возникли проблемы с получением разрешения на выдачу кредитной карты или ссуды самостоятельно, вы можете создать кредитную историю с помощью других:

- Станьте авторизованным пользователем чужой учетной записи.

- Работайте с партнером с хорошей репутацией. Если у вас есть соавтор по ссуде или кредитной карте, кредитор также считает их солидарными ответственными по долгу.

- Откройте счет кредитной карты с обеспечением. Имея защищенный счет кредитной карты, вы вносите депозит, а эмитент карты позволяет вам занимать до определенной суммы, только используя депозит, если вы перестанете оплачивать свои счета.

- Будьте терпеливы. Если у вас есть серьезные негативные события в вашем кредитном отчете, они могут навредить вашему кредитному баллу и кредитному рейтингу на долгие годы, но их влияние со временем уменьшится. Вот почему терпение — еще один рецепт для улучшения вашей кредитной истории.

Если вы избегаете дополнительных ошибок и придерживаетесь хороших кредитных привычек, ваш кредит будет со временем улучшаться.

Если вы избегаете дополнительных ошибок и придерживаетесь хороших кредитных привычек, ваш кредит будет со временем улучшаться.

Узнайте больше о своей кредитной истории и рейтинге

- Как «исправить» плохой кредитный рейтинг

Чтобы улучшить плохой кредитный рейтинг, необходимо понять основных участников кредита и принять меры по устранению факторов, оказывающих негативное влияние . - Как улучшить свой кредитный рейтинг

Есть шаги, которые вы можете предпринять, чтобы увеличить свой кредитный рейтинг, и чем раньше вы устраните определенные факторы, тем быстрее будет расти ваш кредитный рейтинг. - Что такое плохой кредитный рейтинг?

Согласно шкале FICO Score от 300 до 850, кредитный рейтинг ниже 669 считается удовлетворительным или плохим. - Как получить ссуду с плохой кредитной историей

Получить ссуду с плохой кредитной историей можно, но это может быть сложнее и дороже. Вот что тебе следует делать. - Как восстановить кредит

Хороший кредит может облегчить многие жизненные финансовые ситуации и сделать их менее дорогостоящими. Например, с хорошей кредитной историей вы можете получить одобрение на получение ипотечной или автомобильной ссуды и …

Например, с хорошей кредитной историей вы можете получить одобрение на получение ипотечной или автомобильной ссуды и … - Какие существуют различные диапазоны кредитного рейтинга?

Кредиторы используют диапазоны оценки кредитоспособности, чтобы решить, стоит ли брать на себя риск для потенциального заемщика. Понимание вашей оценки и того, как она вписывается в диапазон оценок, поможет … - Почему отсутствие кредита лучше плохого кредита

Плохая кредитная история сложнее, чем отсутствие кредита, но и то, и другое может ограничить вашу способность занимать деньги.Вот как это преодолеть. - Можно ли получить работу с плохой кредитной историей?

Плохая кредитная история может повлиять на ваши перспективы трудоустройства, особенно если вы подаете заявку на финансовую или управленческую должность.

Вот что считается плохой кредитной оценкой

Редакционная группа Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, по нашему мнению, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Предложение Discover it® Balance Transfer в настоящее время отсутствует на рынке.

Плохая кредитная история — это еще не конец света, если вы работаете над ее улучшением.

Хотя плохая кредитная история может затруднить достижение финансовых результатов, таких как получение разрешения на автокредит или ипотеку, вы можете предпринять шаги, чтобы восстановить свой кредитный рейтинг.

Кредиторы внимательно изучают ваш кредитный отчет, когда определяют, имеете ли вы право на получение кредита, такого как кредитные карты или ссуды.Один из факторов, который они принимают во внимание, — это ваш кредитный рейтинг. Это трехзначное число рассчитывается путем анализа ваших финансовых действий, таких как задолженность и история платежей, чтобы предсказать вашу способность выплатить ссуженные вам деньги.

Если ваш кредитный рейтинг ниже звездного, вам следует принять меры как можно скорее, чтобы вы могли работать в направлении хорошей кредитной истории и повышать свои шансы на получение одобрения для финансовых продуктов, таких как кредитные карты и ссуды.

Ниже CNBC Select объясняет, какой диапазон кредитного рейтинга считается плохим, как улучшить плохой кредитный рейтинг и как получить бесплатный кредитный отчет.

Краткое изложение: Плохая кредитная история

- Что такое плохая кредитная история?

- Как плохой кредитный рейтинг может навредить вам

- Как улучшить плохой кредитный рейтинг

- Как бесплатно проверить свой кредитный рейтинг

Что такое плохой кредитный рейтинг?

Диапазоны кредитного рейтинга различаются в зависимости от используемой модели кредитного рейтинга (FICO против VantageScore) и кредитного бюро (Experian, Equifax и TransUnion), которое выставляет оценку. Ниже вы можете проверить, в какой диапазон кредитных рейтингов вы попадаете, используя оценки Experian.Обратите внимание, что кредитные рейтинги используются кредиторами по-разному, хотя 90% влияют на ваш рейтинг FICO.

Оценка FICO

- Очень плохо: от 300 до 579

- Удовлетворительно: от 580 до 669

- Хорошо: от 670 до 739

- Очень хорошо: от 740 до 799

- Отлично: от 800 до 850

VantageScore

- Очень плохо: от 300 до 499

- Плохо: от 500 до 600

- Удовлетворительно: от 601 до 660

- Хорошо: от 661 до 780

- Отлично: от 781 до 850

Какие факторы влияют на ваш кредитный рейтинг

Кредитный рейтинг рассчитывается по-разному в зависимости от модели кредитного рейтинга. Вот ключевые факторы, которые учитывают FICO и VantageScore.

Вот ключевые факторы, которые учитывают FICO и VantageScore.

Оценка FICO

- История платежей (35% от вашей оценки): Оплачивали ли вы прошлые кредитные счета вовремя

- Задолженность (30%): Общая сумма кредита и ссуд, полученных вами используется по сравнению с вашим общим кредитным лимитом, также известным как коэффициент использования

- Продолжительность кредитной истории (15%): Продолжительность времени, в течение которого у вас был кредит

- Новый кредит (10%): Как часто вы подаете заявку и открываете новые счета

- Кредитный микс (10%): Разнообразие имеющихся у вас кредитных продуктов, включая кредитные карты, ссуды в рассрочку, счета финансовых компаний, ипотечные ссуды и т. д.

VantageScore

- Чрезвычайно влиятельные: История платежей

- Очень влиятельные: Тип и продолжительность кредита и процент использованного кредитного лимита

- Умеренно влиятельный: Итого остатки / задолженность

- Менее влиятельные: Доступные кредиты и недавнее кредитное поведение и запросы

Как плохой кредитный рейтинг может навредить вам

Отказы в кредите

Плохой кредитный рейтинг может снизить ваши шансы на одобрение кредитных карт и ссуд, делая трудно достичь многих целей. Если вы хотите выбраться из долгов с помощью карты перевода баланса, такой как Discover it® Balance Transfer, вам понадобится хороший или отличный кредит. И если вы хотите зарабатывать вознаграждения или получать привилегии на роскошные путешествия, будет практически невозможно найти карту, которая принимает плохой кредит.

Если вы хотите выбраться из долгов с помощью карты перевода баланса, такой как Discover it® Balance Transfer, вам понадобится хороший или отличный кредит. И если вы хотите зарабатывать вознаграждения или получать привилегии на роскошные путешествия, будет практически невозможно найти карту, которая принимает плохой кредит.

Менее выгодные условия кредита

Если вы одобрены для получения кредита, скорее всего, вы получите менее благоприятные условия, такие как высокие процентные ставки или ежегодные сборы, по сравнению с кандидатами с хорошей кредитной историей. Например, одна из лучших кредитных карт CNBC Select для плохой кредитной истории, OpenSky® Secured Visa® Credit Card, имеет годовую плату в размере 35 долларов США; хотя вариантов годовой платы нет.

Ограниченный выбор кредитных карт

Плохие кредитные лимиты, на которые вы можете претендовать; варианты, которые у вас есть, будут в первую очередь защищенными картами. В то время как защищенная карта, такая как Discover it® Secured Credit Card или Capital One® Secured Mastercard®, может помочь вам восстановить кредит, вам необходимо внести гарантийный депозит — обычно 200 долларов — для получения эквивалентной линии кредит.

В то время как защищенная карта, такая как Discover it® Secured Credit Card или Capital One® Secured Mastercard®, может помочь вам восстановить кредит, вам необходимо внести гарантийный депозит — обычно 200 долларов — для получения эквивалентной линии кредит.

Обратите внимание, что даже если ваш кредитный рейтинг находится в пределах плохого диапазона, это не гарантия того, что вы будете одобрены для кредитной карты, требующей плохой кредитной истории.Эмитенты карт обращают внимание не только на ваш кредитный рейтинг, но и на доход и ежемесячные жилищные выплаты.

Как улучшить плохой кредитный рейтинг

Если у вас плохой кредитный рейтинг, найдите время, чтобы просмотреть свой кредитный рейтинг и определить причину. Возможно, вы пропустили платежи или просрочили остаток на счете. Чтобы получить справедливый, хороший или отличный кредитный рейтинг, следуйте приведенным ниже советам по созданию кредита.

- Своевременно производить платежи. История платежей — самый важный фактор в вашем кредитном рейтинге, поэтому всегда нужно платить вовремя.

Рассмотрите возможность настройки автоплаты, чтобы гарантировать своевременность платежей, или выберите напоминания через эмитент карты или мобильный календарь.

Рассмотрите возможность настройки автоплаты, чтобы гарантировать своевременность платежей, или выберите напоминания через эмитент карты или мобильный календарь. - Оплатить полностью. Хотя вы всегда должны вносить как минимум свой минимальный платеж, мы рекомендуем оплачивать счет полностью каждый месяц, чтобы снизить коэффициент использования, который представляет собой процент от вашего общего лимита кредита, который вы используете. Чтобы рассчитать коэффициент использования, разделите общий баланс кредитной карты на общий кредитный лимит.

- Не открывайте слишком много счетов одновременно. Каждый раз, когда вы подаете заявку на получение кредита, будь то кредитная карта или ссуда, независимо от того, одобрено вы или отклонено, в вашем кредитном отчете появляется запрос. Запросы временно снижают ваш кредитный рейтинг примерно на пять пунктов, хотя они восстанавливаются в течение нескольких месяцев. Постарайтесь ограничить количество заявок по мере необходимости и выбирайте инструменты предварительной квалификации, которые не повредят вашему кредитному рейтингу.

Как получить бесплатный кредитный рейтинг

Существуют десятки бесплатных сервисов кредитного рейтинга, которые предлагают бесплатный рейтинг FICO Score или VantageScore.Вот несколько популярных бесплатных источников кредитного рейтинга.

Информация о Capital One® Secured Mastercard® была собрана CNBC независимо и не проверялась и не предоставлялась эмитентом карты до публикации.

Чтобы узнать о тарифах и комиссиях по защищенной кредитной карте Discover it®, нажмите здесь .

Примечание редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Как улучшить свой кредитный рейтинг

Ваш кредитный рейтинг — один из наиболее важных показателей вашего финансового здоровья. Он сразу показывает кредиторам, насколько ответственно вы используете кредит. Чем выше ваш балл, тем легче вам будет получить одобрение на новые займы или кредитные линии. Более высокий кредитный рейтинг также может открыть дверь к самым низким доступным процентным ставкам при займе. Если вы хотите улучшить свой кредитный рейтинг, вы можете сделать несколько простых вещей. Это требует немного усилий и, конечно же, времени.Вот пошаговое руководство по повышению кредитного рейтинга.

Чем выше ваш балл, тем легче вам будет получить одобрение на новые займы или кредитные линии. Более высокий кредитный рейтинг также может открыть дверь к самым низким доступным процентным ставкам при займе. Если вы хотите улучшить свой кредитный рейтинг, вы можете сделать несколько простых вещей. Это требует немного усилий и, конечно же, времени.Вот пошаговое руководство по повышению кредитного рейтинга.

Ключевые выводы

- Убедитесь, что вы платите по крайней мере неснижаемый остаток вовремя.

- Выплатите остаток по кредитной карте, чтобы снизить общее использование кредита.

- Не закрывайте старые счета кредитных карт и не подавайте заявку на открытие слишком большого числа новых.

1. Просмотрите свои кредитные отчеты

Чтобы повысить свой кредитный рейтинг, полезно знать, что может работать в вашу пользу (или против вас).Вот тут-то и нужно проверить вашу кредитную историю.

Получите копию своего кредитного отчета в каждом из трех основных национальных кредитных бюро: Equifax, Experian и TransUnion. Вы можете делать это бесплатно один раз в год на официальном сайте AnnualCreditReport.com. Затем просмотрите каждый отчет, чтобы увидеть, что помогает или ухудшает вашу оценку.

Вы можете делать это бесплатно один раз в год на официальном сайте AnnualCreditReport.com. Затем просмотрите каждый отчет, чтобы увидеть, что помогает или ухудшает вашу оценку.

Факторы, способствующие более высокому кредитному рейтингу, включают историю своевременных платежей, низкие остатки на ваших кредитных картах, сочетание различных кредитных карт и ссудных счетов, старые кредитные счета и минимальное количество запросов на получение нового кредита.Несвоевременные или пропущенные платежи, высокие остатки на кредитных картах, сборы и судебные решения являются основными факторами, ухудшающими кредитный рейтинг.

Проверьте свой кредитный отчет на наличие ошибок, которые могут снизить ваш счет, и оспаривайте любые обнаруженные вами, чтобы их можно было исправить или удалить из вашего файла.

2. Получите доступ к оплате счетов

Более 90% ведущих кредиторов используют кредитные рейтинги FICO, и они определяются пятью различными факторами:

- История платежей (35%)

- Использование кредита (30%)

- Возраст кредитных счетов (15%)

- Кредитная структура (10%)

- Новые кредитные запросы (10%)

Как видите, история платежей оказывает наибольшее влияние на ваш кредитный рейтинг. Вот почему, например, лучше, чтобы выплаченные долги, такие как старые студенческие ссуды, оставались в вашем учете. Если вы ответственно и вовремя заплатили долги, это будет вам на руку.

Вот почему, например, лучше, чтобы выплаченные долги, такие как старые студенческие ссуды, оставались в вашем учете. Если вы ответственно и вовремя заплатили долги, это будет вам на руку.

Таким образом, простой способ улучшить свой кредитный рейтинг — любой ценой избегать просроченных платежей. Вот несколько советов по этому поводу:

- Создание системы регистрации, бумажной или цифровой, для отслеживания ежемесячных счетов

- Настройка предупреждений о сроке оплаты, чтобы вы знали, когда приходит счет

- Автоматизация оплаты счетов с вашего банковского счета

Другой вариант — списать с кредитной карты все (или столько, сколько возможно) ваших ежемесячных платежей по счетам.Эта стратегия предполагает, что вы будете ежемесячно выплачивать остаток в полном объеме, чтобы избежать начисления процентов. Переход по этому пути может упростить оплату счетов и улучшить ваш кредитный рейтинг, если он приведет к истории своевременных платежей.

Используйте свою кредитную карту, чтобы улучшить свой кредитный рейтинг

3. Стремитесь к использованию кредита 30% или меньше

Использование кредита — это часть вашего кредитного лимита, которую вы используете в любой момент времени. После истории платежей это второй по важности фактор в расчетах кредитного рейтинга FICO.

Самый простой способ контролировать использование кредита — ежемесячно полностью оплачивать остаток по кредитной карте. Если вы не всегда можете это сделать, хорошее практическое правило — поддерживать общий непогашенный остаток на уровне 30% или меньше от общего кредитного лимита. Оттуда вы можете работать над уменьшением этого показателя до 10% или меньше, что считается идеальным для улучшения вашего кредитного рейтинга.

Воспользуйтесь функцией предупреждения о высоком остатке на кредитной карте, чтобы не добавлять новые платежи, если коэффициент использования кредита становится слишком высоким.

Еще один способ улучшить коэффициент использования кредита: попросите увеличить кредитный лимит. Повышение кредитного лимита может помочь в использовании кредита, если ваш баланс не увеличивается одновременно.

Повышение кредитного лимита может помочь в использовании кредита, если ваш баланс не увеличивается одновременно.

Большинство компаний, выпускающих кредитные карты, позволяют вам запрашивать увеличение кредитного лимита онлайн; вам просто нужно обновить свой годовой семейный доход. Более высокий лимит можно получить менее чем за минуту. Вы также можете запросить увеличение кредитного лимита по телефону.

4.Ограничьте количество запросов на новый кредит — и «жестких» запросов

Может быть два типа запросов к вашей кредитной истории, которые часто называют «жесткими» и «мягкими» запросами. Типичный мягкий запрос может включать в себя проверку вашего собственного кредита, предоставление потенциальному работодателю разрешения на проверку вашего кредита, проверки, выполняемые финансовыми учреждениями, с которыми вы уже ведете бизнес, и компаниями, выпускающими кредитные карты, которые проверяют ваш файл, чтобы определить, хотят ли они отправить вам предварительно утвержденные кредитные предложения. Мягкие запросы не повлияют на ваш кредитный рейтинг.

Мягкие запросы не повлияют на ваш кредитный рейтинг.

Однако жесткие запросы могут отрицательно повлиять на ваш кредитный рейтинг на срок от нескольких месяцев до двух лет. Сложные запросы могут включать заявки на новую кредитную карту, ипотеку, автокредит или другую форму нового кредита. Периодическое тщательное расследование вряд ли окажет большое влияние. Но многие из них за короткий период времени могут навредить вашему кредитному рейтингу. Банки могут принять это за то, что вам нужны деньги, потому что вы столкнулись с финансовыми трудностями и, следовательно, представляете больший риск.Если вы пытаетесь улучшить свой кредитный рейтинг, не подайте заявку на получение нового кредита какое-то время.

5. Максимально используйте тонкий кредитный файл

Наличие тонкого кредитного файла означает, что в вашем отчете недостаточно кредитной истории для создания кредитного рейтинга. По оценкам, 62 миллиона американцев страдают этой проблемой. К счастью, есть способы накормить тонкую кредитную карту и заработать хороший кредитный рейтинг.

Один из них — Experian Boost. Эта относительно новая программа собирает финансовые данные, которых обычно нет в вашем кредитном отчете, такие как ваша банковская история и коммунальные платежи, и включает их в расчет вашего кредитного рейтинга Experian FICO.Его можно использовать бесплатно и он предназначен для людей без кредита или с ограниченным кредитом, у которых есть положительная история своевременной оплаты других счетов.

UltraFICO похож. Эта бесплатная программа использует вашу банковскую историю для построения рейтинга FICO. Вещи, которые могут помочь, включают наличие сберегательной подушки, поддержание банковского счета в течение долгого времени, своевременную оплату счетов через банковский счет и избежание овердрафта.

Третий вариант применяется к арендаторам. Если вы платите арендную плату ежемесячно, есть несколько услуг, которые позволяют получить кредит на своевременную оплату.Например, Rental Kharma и RentTrack будут сообщать о ваших арендных платежах в кредитные бюро от вашего имени, что, в свою очередь, может помочь вам в оценке. Обратите внимание, что отчет об арендных платежах может повлиять только на ваш кредитный рейтинг VantageScore, но не на ваш рейтинг FICO. Некоторые компании, предоставляющие отчеты об аренде, взимают плату за эту услугу, поэтому прочитайте подробную информацию, чтобы знать, что вы получаете и, возможно, покупаете.

Обратите внимание, что отчет об арендных платежах может повлиять только на ваш кредитный рейтинг VantageScore, но не на ваш рейтинг FICO. Некоторые компании, предоставляющие отчеты об аренде, взимают плату за эту услугу, поэтому прочитайте подробную информацию, чтобы знать, что вы получаете и, возможно, покупаете.

Новинка в этой области — Perch, мобильное приложение, которое бесплатно сообщает об арендных платежах в кредитные бюро.

6. Сохраняйте старые счета открытыми и работайте с просрочками

Возраст кредитной части вашего кредитного рейтинга показывает, как долго у вас были ваши кредитные счета. Чем старше ваш средний кредитный возраст, тем более благоприятным вы кажетесь кредиторам.

Если у вас есть старые кредитные счета, которые вы не используете, не закрывайте их. Хотя кредитная история для этих учетных записей останется в вашем кредитном отчете, закрытие кредитных карт, когда у вас есть остаток на других картах, снизит ваш доступный кредит и увеличит коэффициент использования кредита. Это может снизить ваш счет на несколько очков.

Это может снизить ваш счет на несколько очков.

А если у вас есть просроченные счета, счета списания или инкассо, примите меры для их устранения. Если у вас есть учетная запись с несколькими просроченными или пропущенными платежами, например, если у вас есть просроченная сумма, то разработайте план своевременной оплаты будущих платежей. Это не сотрет просроченные платежи, но может улучшить вашу историю платежей в будущем.

Если у вас есть счета для списания или инкассо, решите, имеет ли смысл полностью погасить эти счета или предложить кредитору урегулирование.Новые модели кредитного скоринга FICO и VantageScore оказывают меньшее негативное влияние на счета с платным инкассо. Выплата сборов или списаний может дать небольшое повышение очков. Помните, что отрицательная информация о счете может оставаться в вашей кредитной истории до семи лет, а банкротства — до 10.

7. Рассмотрите возможность консолидации долгов

Если у вас есть несколько непогашенных долгов, вам может быть выгодно взять ссуду на консолидацию долга в банке или кредитном союзе и погасить их все. Тогда вам нужно будет обработать всего один платеж, и, если вы сможете получить более низкую процентную ставку по ссуде, вы сможете погасить свой долг быстрее. Это может улучшить ваш коэффициент использования кредита и, в свою очередь, ваш кредитный рейтинг.

Тогда вам нужно будет обработать всего один платеж, и, если вы сможете получить более низкую процентную ставку по ссуде, вы сможете погасить свой долг быстрее. Это может улучшить ваш коэффициент использования кредита и, в свою очередь, ваш кредитный рейтинг.

Аналогичная тактика заключается в консолидации остатков на нескольких кредитных картах путем их погашения кредитной картой с переводом баланса. У таких карт часто есть промо-период, в течение которого они начисляют 0% процентов на ваш баланс. Но будьте осторожны с комиссией за перевод баланса, которая может стоить вам 3–5% от суммы перевода.

8. Используйте кредитный мониторинг для отслеживания своего прогресса

Услуги кредитного мониторинга — это простой способ увидеть, как ваш кредитный рейтинг меняется с течением времени. Эти службы, многие из которых являются бесплатными, отслеживают изменения в вашем кредитном отчете, такие как оплаченный счет или новый счет, который вы открыли. Как правило, они также предоставляют вам доступ по крайней мере к одному из ваших кредитных рейтингов от Equifax, Experian или TransUnion, которые обновляются ежемесячно.

Многие из лучших сервисов кредитного мониторинга также могут помочь вам предотвратить кражу личных данных и мошенничество.Например, если вы получили предупреждение о том, что в вашем кредитном файле был зарегистрирован новый счет кредитной карты, который вы не помните, об открытии, вы можете связаться с компанией-эмитентом кредитной карты, чтобы сообщить о предполагаемом мошенничестве.

Итог

Улучшение кредитного рейтинга — это хорошая цель, особенно если вы планируете подать заявку на получение ссуды для совершения крупной покупки, например новой машины или дома, или попытаться получить одну из лучших доступных бонусных карт. Может потребоваться несколько недель, а иногда и несколько месяцев, чтобы увидеть заметное влияние на ваш счет, когда вы начнете предпринимать шаги, чтобы изменить его.

Вам может даже потребоваться помощь одной из лучших компаний по ремонту кредитов, чтобы удалить некоторые из этих негативных отметок. Но чем раньше вы начнете работать над улучшением своей кредитной истории, тем скорее вы увидите результаты.

Восстановите плохой кредит и улучшите свой кредитный рейтинг

Низкий кредитный рейтинг не обязательно будет преследовать вас вечно. Вы можете восстановить свой кредит, постепенно повышая свой кредитный рейтинг.

Избавление от негативной информации о кредитных отчетах и оплата просроченных счетов — лучший способ начать восстановление плохой кредитной истории.Чтобы получить достаточно высокий балл, чтобы получить одобрение кредитных карт и займов и получить более высокие процентные ставки, необходимо выйти за рамки этих начальных шагов. Вам также нужно будет доказать новым кредиторам и кредиторам, что вы можете ответственно обращаться с кредитами и не откажетесь от дефолта по новым заявкам, если вас утвердят.

Начать — самое сложное, но как только вы наберете обороты, вы будете на пути к хорошей кредитной истории.

Начните с открытия новых кредитных счетов

Если из-за плохой кредитной истории вы остались без открытых и активных кредитных счетов, вам нужно будет включить хотя бы одну новую учетную запись в свой кредитный отчет./upset-woman-reading-bad-news-481354982-577449ea5f9b585875953039.jpg) Возможно, вы не решитесь снова использовать кредитные карты, но отказ от них затрудняет восстановление кредита. Правильное использование кредитной карты поможет вам создать положительную историю платежей и поможет вам улучшить свой кредитный рейтинг.

Возможно, вы не решитесь снова использовать кредитные карты, но отказ от них затрудняет восстановление кредита. Правильное использование кредитной карты поможет вам создать положительную историю платежей и поможет вам улучшить свой кредитный рейтинг.

Низкий кредитный рейтинг затрудняет получение одобрения кредитной карты в крупном банке. К счастью, у вас все еще есть варианты, даже при плохой кредитной истории. Например, обеспеченная кредитная карта — это надежный вариант для восстановления кредита на ваше имя.

Используя обеспеченную кредитную карту, вы вносите средства на счет эмитента кредитной карты. Вам выдали кредитную карту с лимитом, который обычно соответствует вашему депозиту. Если вы перестанете производить платежи, эмитент использует ваш депозит для выплаты вашей карты. Если вы установите запись о своевременных платежах, некоторые эмитенты сделают вашу карту необеспеченной и вернут ваш депозит.

Не подавайте заявку на сразу несколько кредитных карт. Каждое приложение влияет на ваш кредитный рейтинг, что затрудняет получение одобрения для другой учетной записи.

Каждое приложение влияет на ваш кредитный рейтинг, что затрудняет получение одобрения для другой учетной записи.

Два типа карт, которых следует избегать

Пока вы ищете новую кредитную карту, остерегайтесь субстандартных кредитных карт. Эти карты охотятся на людей с плохой кредитной историей. У них часто высокие процентные ставки и чрезвычайно высокие комиссии, что делает кредит недоступным. Вы можете легко снова оказаться в долгах с поврежденным кредитом после попытки восстановления с помощью одной из этих кредитных карт.

Карты предоплаты также не являются отличным инструментом для восстановления плохой кредитной истории. Хотя вы можете получить предоплаченную карту независимо от вашей кредитной истории, они не сообщают в кредитные бюро, потому что это не кредитные карты.Независимо от того, насколько вы ответственны, использование предоплаченной карты не поможет вашей кредитной истории.

Если вам было отказано в выдаче кредитной карты, вы получите письмо по почте с указанием конкретных причин отказа. Эти данные дают вам больше информации о том, как кредиторы рассматривают ваш кредит, и о факторах, которые могут сыграть роль в будущих заявках на получение кредитной карты.

Эти данные дают вам больше информации о том, как кредиторы рассматривают ваш кредит, и о факторах, которые могут сыграть роль в будущих заявках на получение кредитной карты.

Развивайте лучшие кредитные привычки

Чтобы создать новый кредит, вы должны заменить вредные для кредита привычки к расходам на финансово устойчивые.Если вы сохраните те же привычки, вы можете снова получить испорченный кредит.