Динамика изменения ключевой ставки цб рф: Динамика ключевой ставки Центробанка — ТАСС

В Центробанке заявили о возможном снижении ключевой ставки в 2021 году

МОСКВА, 18 дек — ПРАЙМ. Вероятность снижения ключевой ставки ЦБ РФ остается, но она меньше, чем регулятор ожидал ранее, тем не менее, направленность денежно-кредитной политики регулятора будет мягкой на всем горизонте 2021 года, сказала на пресс-конференции глава Банка России Эльвира Набиуллина.

Набиуллина высказалась о состоянии экономики

Банк России по итогам заседания совета директоров в пятницу сохранил ключевую ставку на уровне 4,25% годовых в третий раз подряд.

«Что касается вероятности дальнейшего снижения ставки, мы продолжаем говорить про пространство, хотя не так утвердительно, как раньше, наверное. Нам действительно нужно будет оценить, есть ли такой потенциал», — сказала Набиуллина.

«Если влияние разовых факторов будет быстро исчерпано и произойдет разворот в динамике инфляционных ожиданий, то, не исключаю, что могут быть основания для дополнительного движения вниз по ставке. Но такие основания могут и не сложиться», — добавила глава ЦБ.

Но такие основания могут и не сложиться», — добавила глава ЦБ.

Она отметила, что в настоящий момент существует очень много неопределенности в развитии экономики и инфляционных процессов. «Поэтому мы будем оценивать. Вероятность такая остается, но, наверное, она меньше, чем мы об этом думали раньше», — добавила Набиуллина.

Набиуллина ожидает роста инфляции до 5% в начале 2021 года

«Тем не менее, на весь 2021 год мы считаем, что направленность денежно-кредитной политики будет мягкой… И сроки, и темпы нормализации будут зависеть от развития ситуации», — заключила глава ЦБ.

В то же время Набиуллина не исключает возможности ужесточения политики ЦБ РФ. Восстановление экономики РФ пока не закончилось, ЦБ начнет ужесточать свою политику, когда экономика будет к этому готова, заявила в ходе пресс-конференции глава регулятора Эльвира Набиуллина.

По ее словам, мягкая денежно-кредитная политика — снижение ключевой ставки, сыграла положительную роль в «этот острый период» и вместе с мерами правительства по поддержке заемщиков позволила уменьшить масштаб экономического спада.

«Пока восстановление не завершено. И поэтому у нас политика остается пока мягкой. И мы будем ужесточать именно тогда, когда будет к этому готова экономика, и, соответственно, исходя из прогноза, из состояния и прогноза развития экономики, инфляции будем принимать эти решения», — сказала Набиуллина.

ЦБ РФ начнет публиковать прогноз траектории ключевой ставки, скорее всего, в первой половине 2021 года, конкретных сроков пока нет, сообщила глава регулятора Эльвира Набиуллина.

«Что касается траектории ставки, то мы будем оценивать по мере того, как будут поступать данные. И что касается публикации траектории ставок, мы действительно в следующем году, скорее в первой половине года, будем публиковать эту траекторию, но конкретно по срокам примем решение чуть позже», — сказала она на пресс-конференции по итогам совета директоров.

ЦБ снизил ключевую ставку до нового исторического минимума

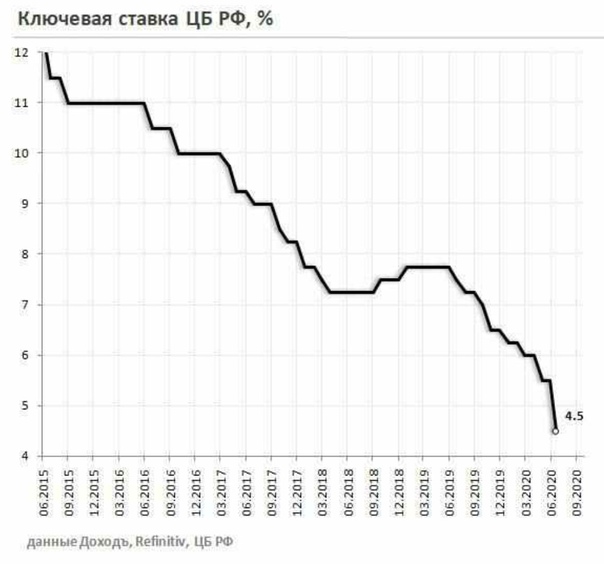

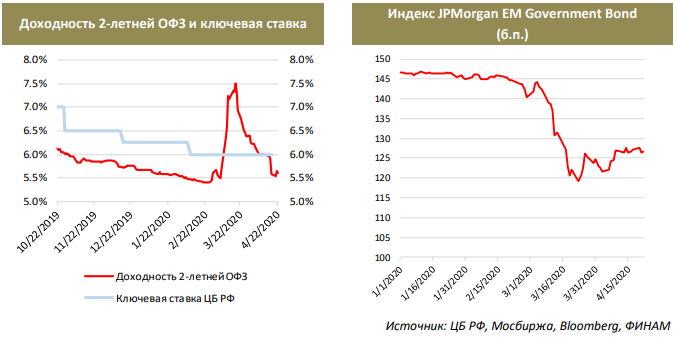

Совет директоров Центробанка снизил ключевую ставку на 25 б. п., с 4,5 до 4,25% годовых, указывают данные на сайте ЦБ. Это уже третье снижение ставки ЦБ с начала пандемии и новый исторический минимум ее значения.

Это уже третье снижение ставки ЦБ с начала пандемии и новый исторический минимум ее значения.

Решение о снижении ставки было в целом ожидаемым. Однако все же рынок ожидал более серьезного смягчения: большинство экономистов, опрошенных Bloomberg, прогнозировали снижение на 0,5 п. п.

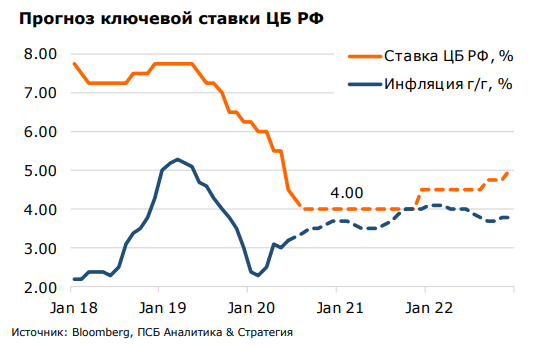

В сообщении ЦБ о снижении ставки, в частности, говорится, что «траектория дальнейшего восстановления экономики может быть неустойчивой в связи с произошедшим падением доходов, сдержанным поведением потребителей, осторожными настроениями бизнеса, а также ограничениями со стороны внешнего спроса». Согласно нынешнему прогнозу ЦБ, в 2020 г. инфляция составит 3,7–4,2%, а в 2021 г. ‒ 3,5–4,0%. «Хотя смягчение ограничительных мер способствует оживлению экономики, восстановление мировой и российской экономики будет постепенным. В этих условиях сохраняется риск отклонения инфляции вниз от 4% в 2021 г.», ‒ сообщили в ЦБ.

Председатель ЦБ Эльвира Набиуллина на пресс-конференции заявила об изменении диапазона нейтральной ставки до 5‒6%. Она также добавила, что регулятор видит пространство для дальнейшего снижения ставки.

Она также добавила, что регулятор видит пространство для дальнейшего снижения ставки.

Минэкономразвития в прогноз по инфляции закладывало целевые 4%, но по обновленной версии прогноза министерства инфляция будет ниже – 3,5%, рассказывали «Ведомостям» два федеральных чиновника.

В июне ЦБ снизил ключевую ставку сразу на 100 б. п. до 4,5%. Это самое резкое снижение за один шаг с начала 2015 г., а также наименьшее значение ставки минимум с сентября 2013 г.

Более осторожное решение по снижению ключевой ставки вызвано незначительным пересмотром прогнозов по инфляции на 2020‒2021 гг., ЦБ ждет ее в диапазоне 3,5‒4,0% вместо 4% ранее на 2021 г., а также повышением прогноза по розничному кредитованию до 6‒9% в 2020 г., объяснил главный экономист Газпромбанка Сергей Коныгин.

«Другими словами, ЦБ улучшил ожидания по динамике внутреннего спроса, что может проявиться в росте потребительских цен: проявляется эффект отложенного спроса в условиях смягчения режима самоизоляции, а также эффект от бюджетной политики», ‒ отметил эксперт. По его словам, ожидается, что ЦБ продолжит цикл смягчения политики и на конец 2020 г. ключевая ставка будет 4,0%.

По его словам, ожидается, что ЦБ продолжит цикл смягчения политики и на конец 2020 г. ключевая ставка будет 4,0%.

Старший экономист аналитического управления банка «Открытие» Максим Петроневич объясняет снижение ставки преобладанием негативного макроэкономического фона, несмотря на появление позитивных факторов. «Улучшение динамики входящих финансовых потоков на протяжении двух недель, мониторинг которых проводит Банк России, и их выход на +5% к уровню 2019 г. вновь сменилось заметным спадом на неделе с 6 по 10 июля: индекс вновь опустился на уровень -10%», ‒ пояснил он.

В качестве основания для снижения ключевой ставки регулятор назвал дальнейшее замедление темпов инфляции. По мнению Центробанка, в ближайшие месяцы возможно некоторое ускорение инфляции из-за проблем в логистике и эффекта отложенного спроса, но в целом дезинфляционные риски все же преобладают. ЦБ также отметил, что восстановлению экономики могут помешать эпидемия коронавируса и связанные с ней изменения в поведении потребителей и бизнеса, обратил внимание стратег Сбербанка по рынкам валют и процентных ставок Николай Минко.

«На наш взгляд, если повысится вероятность того, что инфляция окажется существенно ниже этой отметки (менее 3,5%), ЦБ может опустить ставку ниже 4%», ‒ отметил он. По словам Минко, ожидается, что на заседании в сентябре Центробанк понизит ставку на 25 б. п. до 4,0%.

Снижение ставки на 0,25 п. п. не окажет существенного влияния на ставки банков по ипотеке в краткосрочной перспективе, говорит партнер ФБК Grant Thornton Алексей Терехов, но может оказать влияние на снижение в случае, если уровень ключевой ставки будет действовать значительный период времени (1‒2 года). Сегодня основное снижение ставок по ипотеке происходит только по программам ипотеки с господдержкой (семейная, военная, дальневосточная), отмечает эксперт. По необеспеченным кредитам снижение ставок в ближайшее время маловероятно, полагает Терехов. Более того, ЦБ ограничил величину предельно допустимой нагрузки для заемщиков: превышение показателя выше 50% будет негативно влиять на нормативы достаточности капитала.

ЦБ сохранил ключевую ставку на уровне 4,25 процента годовых — Российская газета

Банк России, как и прогнозировали аналитики, не стал менять уровень ключевой ставки на последнем в этом году заседании совета директоров в пятницу, 18 декабря. Она осталась на отметке 4,25% годовых. Банк России в будущем оценит, остался ли вообще у ставки потенциал для снижения.

Инфляция сложилась выше прогноза Банка России и по итогам 2020 года теперь ожидается в интервале 4,6-4,9%, отмечается в релизе ЦБ по ставке. Сейчас годовая инфляция оценивается в 4,7%. «Разовые проинфляционные факторы оказывают более значительное и продолжительное повышательное влияние на цены на фоне роста инфляционных ожиданий населения и бизнеса, а также ограничений со стороны предложения. Ухудшение эпидемической обстановки в России и в мире оказывает существенно менее значимое сдерживающее влияние на экономическую активность, чем в II квартале», — констатировали в Банке России.

При этом ситуация на внешних финансовых и товарных рынках улучшилась на фоне ожиданий более быстрого восстановления мировой экономики в связи с прогрессом в создании вакцин, отмечает ЦБ. Дезинфляционные риски в 2021 году уже не преобладают в той мере, как это было ранее, учитывая усиление краткосрочных проинфляционных факторов и риски их более продолжительного действия. По прогнозу Банка России, в условиях проводимой денежно-кредитной политики годовая инфляция составит 3,5-4% в 2021 году и будет находиться вблизи 4% в дальнейшем.

Дезинфляционные риски в 2021 году уже не преобладают в той мере, как это было ранее, учитывая усиление краткосрочных проинфляционных факторов и риски их более продолжительного действия. По прогнозу Банка России, в условиях проводимой денежно-кредитной политики годовая инфляция составит 3,5-4% в 2021 году и будет находиться вблизи 4% в дальнейшем.

Кроме того, Банк России уже не говорит напрямую о наличии потенциала для снижения ключевой ставки. Так, в релизе регулятор указал, что будет оценивать само наличие этого потенциала для снижения показателя из-за «высокой неоднородности» текущих тенденций в экономике и в динамике цен.

Таким образом, ЦБ третий раз подряд отказывается от изменения ключевой ставки. В июле Банк России снизил ставку с 4,5% до нынешних 4,25% годовых, очередного минимума за постсоветскую историю. С середины 2019 года ЦБ в целом проводил цикл снижения ключевой ставки, в итоге она упала на 3,5 процентных пункта. Летом инфляция была заметно ниже цели ЦБ в 4%, а экономика все еще нуждалась в помощи через удешевление кредита. В сентябре ЦБ решил уже не снижать ставку: восстановление потребительского спроса после окончания самоизоляции начало разгонять инфляцию, а курс рубля стал ослабляться. Осенью эти тенденции углубились, октябрьское заседание тоже прошло без изменения ставки.

В сентябре ЦБ решил уже не снижать ставку: восстановление потребительского спроса после окончания самоизоляции начало разгонять инфляцию, а курс рубля стал ослабляться. Осенью эти тенденции углубились, октябрьское заседание тоже прошло без изменения ставки.

Следующее заседание совета директоров Банка России по ключевой ставке запланировано на 12 февраля 2021 года.

Анализ динамики ключевой процентной ставки и темпов инфляции в Российской Федерации Текст научной статьи по специальности «Экономика и бизнес»

УДК: 339.942

Экономические науки

Исаев Шамиль Казимович, студент

Финансовый университет при Правительстве Российской Федерации

АНАЛИЗ ДИНАМИКИ КЛЮЧЕВОЙ ПРОЦЕНТНОЙ СТАВКИ И ТЕМПОВ ИНФЛЯЦИИ В РОССИЙСКОЙ ФЕДЕРАЦИИ

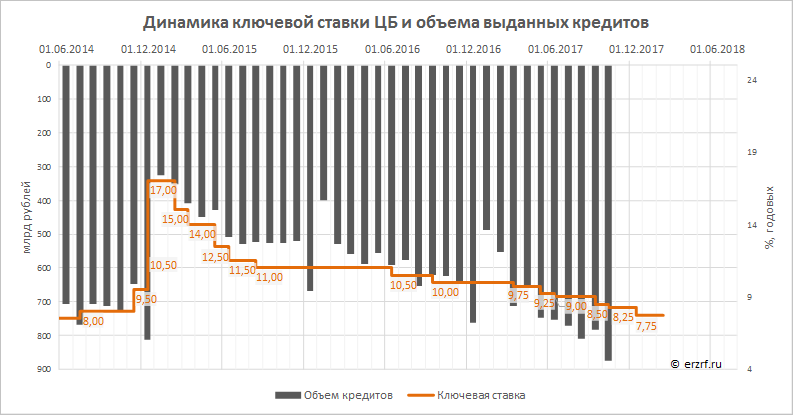

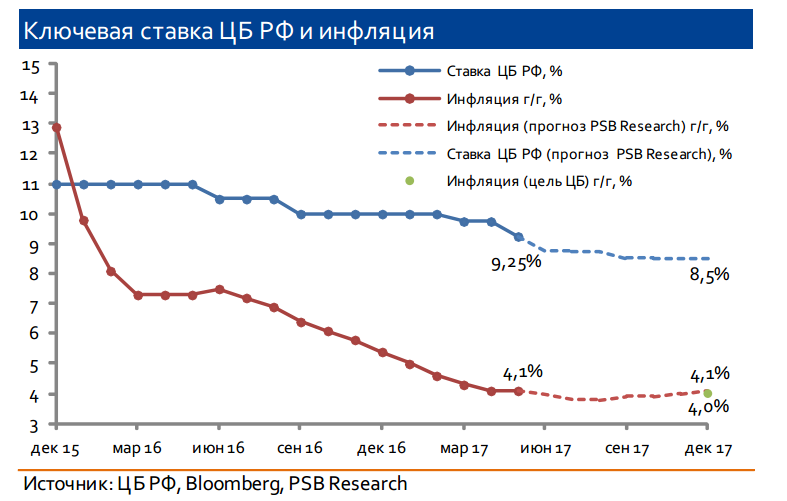

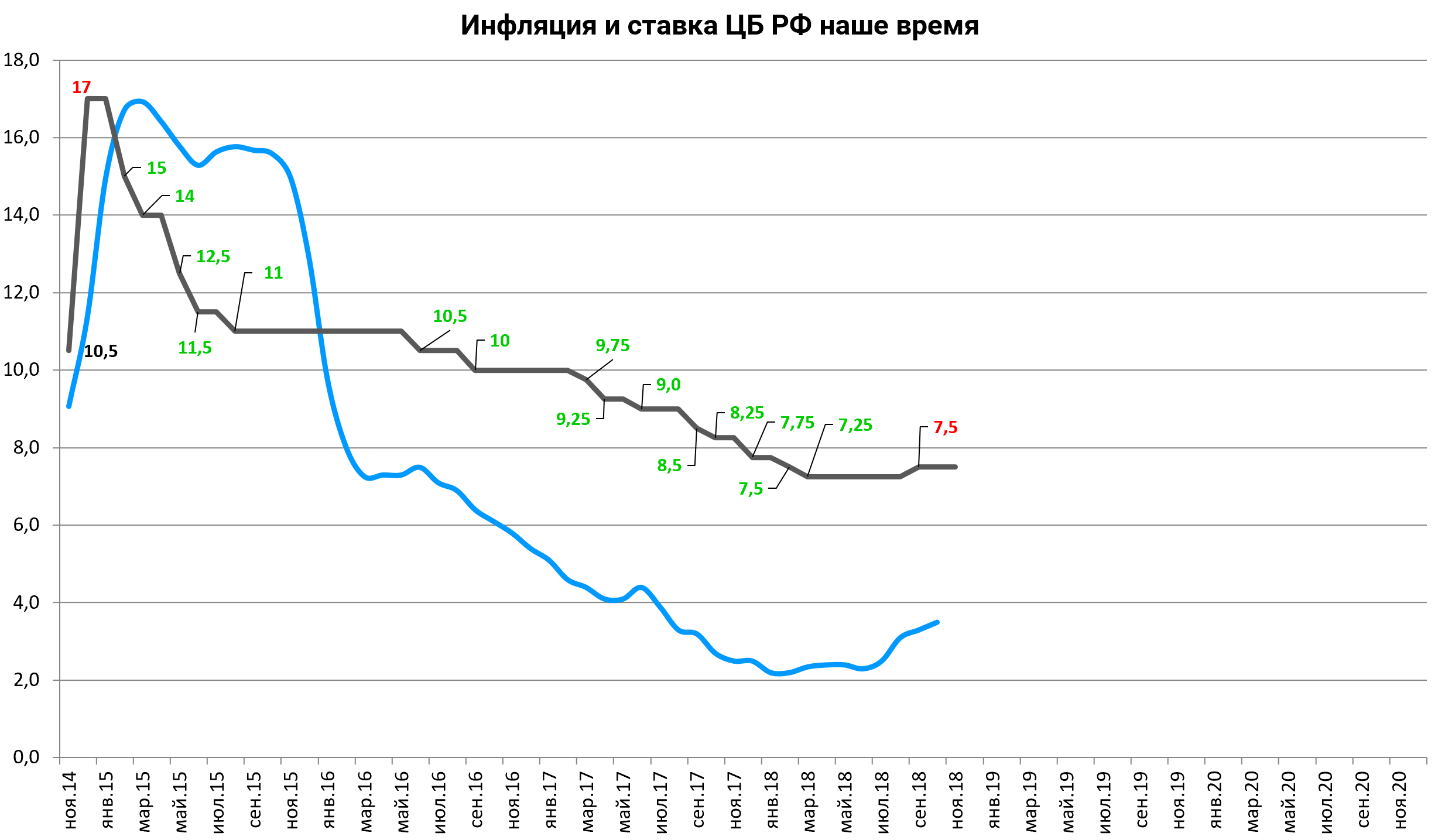

Аннотация: Ключевая ставка Центрального банка Российской Федерации является одним из важнейших инструментов денежно-кредитной политики. Ее значение влияет на многие показатели, в том числе и на инфляцию -повышение общего уровня цен на товары и услуги на определенный срок. Цель работы состоит в проведении анализа двух важнейших показателей денежно-кредитной политики и выявлении взаимосвязи между ними в период с 2014 по 2018 года в рамках экономической конъюнктуры Российской федерации.

Ее значение влияет на многие показатели, в том числе и на инфляцию -повышение общего уровня цен на товары и услуги на определенный срок. Цель работы состоит в проведении анализа двух важнейших показателей денежно-кредитной политики и выявлении взаимосвязи между ними в период с 2014 по 2018 года в рамках экономической конъюнктуры Российской федерации.

Ключевые слова: ключевая ставка, инфляция, Центральный банк, монетарная политика.

Abstract: The key rate of the Central Bank of the Russian Federation is one of the most important instruments of monetary policy. Its importance affects many indicators, including inflation — an increase in the general level of prices for goods and services for a certain period. The purpose of the work is to analyze two important indicators of monetary policy and identify the relationship between them in the period from 2014 to 2018 in the framework of the economic situation of the Russian Federation.

Key words: key rate, inflation, Central Bank, monetary policy.

Для проведения анализа ключевой ставки и темпов инфляции в России, а также их взаимосвязи, необходимо обозначить данные понятия и рассмотреть, в рамках, какой политики они функционируют.

Денежно-кредитная политика — это совокупность мер, осуществляемых государством по регулированию денежного обращения и процентными ставками. В качестве субъекта денежно-кредитной политики выступает Министерство финансов и Центральный банк государства. Объектом является объем денежного обращения как совокупность многочисленных и разнообразных денежных потоков между субъектами экономики и ставки кредитов.

Как метод государственного регулирования экономики денежно-кредитная политика начала использоваться лишь с 30-х годов двадцатого века, со времен распространения идеи кейнсианства [3].

В России ответственным за проведение в стране денежно-кредитной политики является Центральный банк Российской Федерации (Банк России). Разработка и обеспечение реализации основных направлений единой государственной денежно-кредитной политики во взаимодействии с Правительством РФ — одна из законодательно определенных функций Банка России [6; 7]. Целью проводимой на сегодняшний день Банком России денежно-кредитной политики является сохранение ценовой стабильности, позволяющей обеспечить устойчивость национальной денежной единицы и стабильность для бизнеса [4]. Обеспечение устойчивости рубля означает сохранение покупательной способности национальной валюты. При этом курс рубля не фиксируется по отношению к другим валютам. Обеспечение ценовой константности возможно только при достижении и поддержании низкой устойчивой инфляции. «Основными направлениями единой государственной денежно-кредитной политики на 2018 год и период 2019 и 2020 годов» главной задачей Банка России по инфляции является достижение ее уровня вблизи 4-х % и ее сдерживание в среднесрочной перспективе [5].

Для достижения заданной цели Банк России использует различные инструменты воздействия на цену денег в экономике. Основным инструментов воздействия является регулирование величины ключевой ставки.

Ключевая ставка — это процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора. Данный показатель считается одним из важнейших инструментов денежно-кредитной политики в стране. Само понятие «ключевой ставки» было введено Банком России относительно недавно — 13 сентября 2003 года. С начала 2016 года, с 1 января, Центральный банк Российской Федерации своим указанием от 11 декабря 2015 года № 3894-У приравнял ставку рефинансирования к значению ключевой ставки. Влиять на значение ключевой ставки может только регулятор, то есть Центральный банк Российской Федерации. Для этого проводятся специальные заседания, где комиссия решает вопрос об изменении ключевой ставки. Далее по итогам заседания Центральный банк выпускает результаты о принятых решениях — пресс-релизы. В данных пресс-релизах всегда достаточно подробно указываются предпосылки, которые привели к изменению значения ключевой ставки.

Далее по итогам заседания Центральный банк выпускает результаты о принятых решениях — пресс-релизы. В данных пресс-релизах всегда достаточно подробно указываются предпосылки, которые привели к изменению значения ключевой ставки.

Ключевая ставка также влияет на многие показатели: проценты по кредитам и вкладам, инфляцию и многие другие. Если подробнее рассматривать влияние между ключевой ставкой и инфляцией, то в теории, если Центральный банк повышает ключевую ставку, то растут ставки по кредитам и депозитам, что ведет к уменьшению кредитов, а это в свою очередь ведет к уменьшению инвестирования, так как все хотят больше сберегать. В итоге снижается спрос на товары и услуги и за этим следует снижение инфляции. Если же Банк России снижает ключевую ставку, то ставки по кредитам уменьшаются, увеличиваются объемы кредитования, и результатом этого становится увеличение инвестиций, а далее — рост спроса и повышение инфляции. Исходя из этой теории можно предположить о взаимосвязи между уровнем инфляции и ключевой ставкой Центрального банка: чем выше процентная ставка ЦБ, тем ниже инфляция. на конец кварталов с 2014 по 2018 год представлена в таблице 1 [1; 2].

на конец кварталов с 2014 по 2018 год представлена в таблице 1 [1; 2].

Квартал 2014 год 2015 год

Tq

Конец I 6,40 7,00 16,20 14,00

Конец II 7,58 7,50 15,82 11,50

Конец III 7,68 8,00 15,69 11,00

Конец IV 9,58 17,00 14,48 11,00

2016 год 2017 год

Ta Ta

Конец I 8,35 11,00 4,63 9,75

Конец II 7,35 10,50 4,19 9,00

Конец III 6,83 10,00 3,37 8,50

Конец IV 5,75 10,00 2,57 7,75

2018 год

Ka

Конец I 2,24 7,25

Конец II x x

Конец III x x

Конец IV x x

Таблица 1 — Динамика ключевой процентной ставки, темпов инфляции, 2014-2018 гг. (поквартально), %.

(поквартально), %.

При принятии решения об изменении величины ключевой ставки Банк России учитывает несколько факторов. Разрабатываются различные варианты развития экономики. Анализируются возможные варианты снижения темпов инфляции при изменении величины ключевой ставки. Анализируется так же влияние данных показателей на финансовую стабильность. И принимается наиболее оптимальный вариант. Если текущее отклонение цен будет погашено в среднесрочной перспективе и инфляция достигнет целевого уровня без принятия корректирующих действий, то регулятор не принимает решений об изменении величины ключевой ставки.

Если прогнозируется продолжительное устойчивое увеличение или снижение темпов инфляции, то Банк России решает вопрос стабилизации и снижения негативных процессов, изменяя величину ключевой ставки. Это

позволяет устранить резкое изменение финансовых и ценовых показателей и, соответственно, снизить риски в экономике.

Выявлена парадоксальная ситуация: инфляция увеличивается вместе с увеличением ключевой ставки, а так как ставка непосредственно влияет на объем денежной массы, то можно сделать вывод о том, что инфляция очень слабо зависит от прироста денежной массы. Известно, что инфляция ускоряется из-за роста денежной массы (при низкой ключевой ставке). Однако здесь мы наблюдаем обратную конъюнктуру. Инфляция ускоряется при падении денежной массы.

Стоит также отметить, что ключевая ставка Центрального банка — это не единственный показатель, которые влияет на уровень инфляции. Так, например, на инфляцию также влияет эмиссия денежных средств, снижение количества произведенных товаров, поведение потребителей и так далее.

Влияние изменения величины ключевой ставки на основе вышеизложенной последовательности воздействия проявляется в экономике не сразу, а в течение определенного периода. По данным Центрального банка данный период может составлять до двух лет. В наибольшей степени эффект проявляется через год-полтора. Поэтому принимая решения об изменении величины ключевой ставки, Банк России ориентируется на среднесрочный прогноз макроэкономического развития. Проводя гибкую политику относительно изменения ключевой ставки, Банк России имеет возможность воздействовать на рыночные ставки и достигать заданного уровня инфляции.

По данным Центрального банка данный период может составлять до двух лет. В наибольшей степени эффект проявляется через год-полтора. Поэтому принимая решения об изменении величины ключевой ставки, Банк России ориентируется на среднесрочный прогноз макроэкономического развития. Проводя гибкую политику относительно изменения ключевой ставки, Банк России имеет возможность воздействовать на рыночные ставки и достигать заданного уровня инфляции.

Работа выполнена под руководством научного руководителя Николайчук Ольги Алексеевны, доктор экономических наук, профессора Финуниверсита.

Библиографический список:

1. Квартальные индексы потребительских цен по Российской Федерации в 2005-2018гг.: сайт Росстата. — 2018 — 15 мая [Электронный ресурс]. URL: http://www.gks.ru/free_doc/new_site/prices/potr/tab-potr1.htm (дата обращения 19.05.2018).

2. Ключевая ставка и ставка рефинансирования: информационно-правового портала «Гарант». — 2018 — 21 апреля [Электронный ресурс]. URL: http://base.garant.ru/10180094/ (дата обращения 19.05.2018).

3. Николайчук О. А., Кудиевская А. И. Финансово-кредитные механизмы регулирования малого бизнеса // Контентус. 2016. № 6 (47). С. 372376.

4. Николайчук О. А., Федяков К. И. Финансовая политика и денежные реформы России XX века. Ключевые характеристики и проблематика // Контентус. 2016. № 5 (46). С. 189-194.

5. Основные направления единой государственной денежно-кредитной политики на 2018 год и период 2019 и 2020 годов: сайт Банка России. — 2017 — 10 ноября [Электронный ресурс]. Систем. требования: Adobe Acrobat Reader. — URL: http://www.cbr.ru/publ/ondkp/on_2018(2019-2020).pdf (дата обращения 19. 05.2018).

05.2018).

6. Переход С. А., Переход Е. К. Единое валютное пространство как основа экономического рывка стран ЕАЭС // Современные евразийские исследования. 2016. №4. — С. 71-73.

7. Склярова Ю. М. Деньги. Кредит. Банки: учебник. — 2-е изд., перераб. и доп. — Ставрополь.: АГРУС, 2013. — 364 с.

Что такое ключевая ставка, и почему от нее зависит жизнь всех россиян

Ключевая ставка – это основной инструмент денежно-кредитной политики Банка России. Устанавливая её на определённом уровне, Центральный банк влияет на совокупный спрос в экономике, а через него – на саму инфляцию. Это происходит в течение нескольких месяцев через длинную цепочку взаимосвязей, так называемый трансмиссионный механизм. Основным каналом влияния являются процентные ставки.

Что дает повышение ключевой ставки?

Повышение ключевой ставки Банка России увеличивает стоимость денег для коммерческих банков, что обычно находит отражение в повышении процентных ставок по депозитам и кредитам. Это влияет на решения граждан и предприятий о потреблении, сбережении и инвестировании. Таким образом меняется уровень совокупного спроса, что влияет на динамику цен.

Это влияет на решения граждан и предприятий о потреблении, сбережении и инвестировании. Таким образом меняется уровень совокупного спроса, что влияет на динамику цен.

Повышение ключевой ставки в сентябре и декабре 2018 года направлено на ограничение возросших инфляционных рисков, связанных как с внешними, так и с внутренними факторами, рассказали спецкору BankNN.ru в пресс-службе Волго-Вятского ГУ Банка России.

Среди внешних факторов можно выделить рост волатильности на глобальных финансовых рынках, риски возникновения избыточного предложения на нефтяном рынке, геополитические риски. Внутренние факторы связаны с неопределенностью относительно реакции цен и инфляционных ожиданий на увеличение НДС и ослабление рубля. Повышение ключевой ставки Банком России будет способствовать сохранению положительных реальных процентных ставок по депозитам, что поддержит привлекательность сбережений и обеспечит сбалансированный рост потребления. Это позволит ограничить риски закрепления инфляции на уровне, существенно превышающем цель Банка России, и обеспечит снижение инфляции после временного повышения в I квартале 2019 года.

Что нас ждет в 2019 году?

Банк России ожидает, что в 2019 году годовая инфляция составит 5,0–5,5%, в первой половине 2020 года она вернется к 4%. При этом процесс некоторого ускорения инфляции и последующего ее замедления может несколько отличаться в различных регионах в зависимости от особенностей формирования инфляции в них, локальных факторов. Но в целом Банк России не ожидает существенных отклонений динамики инфляции в регионах от общероссийского уровня.

Что касается показателей экономической активности, то повышение ключевой ставки обеспечит сбалансированный рост внутреннего спроса в экономике, не создающий инфляционных рисков. Темпы экономического роста сохранятся вблизи потенциальных и будут плавно ускоряться в 2019 – 2021 гг. по мере постепенной реализации запланированных правительством налогово-бюджетных мер и повышения пенсионного возраста. Как и в случае с инфляцией темпы роста экономики могут также быть несколько выше или ниже общероссийских в зависимости от региональных особенностей.

Чем руководствуется ЦБ РФ, повышая или понижая ключевую ставку?

Нет фиксированного набора факторов, на которые смотрит Банк России при принятии решения по ключевой ставке. В экономике все взаимосвязано постоянно появляются новые факторы, поэтому для принятия решения требуется анализ широкого круга информации. Заседания Совета директоров Банка России по ключевой ставке проводятся 8 раз в год, и каждому решению предшествует большая аналитическая работа, которая проводится и на федеральном уровне, и в каждом регионе.

Учитывая длительный характер влияния изменения ключевой ставки на экономику и динамику цен, наиболее важны при принятии решения те факторы, которые могут привести к устойчивому отклонению инфляции от целевого уровня – вблизи 4%. Это могут быть как факторы длительного действия, так и краткосрочные по своей природе факторы.

Например, повышение НДС или ослабление рубля являются по сути временными, разовыми факторами, но они могут создавать риски роста инфляционных ожиданий и, как следствие, продолжительного отклонения инфляции от цели. Опять же набор таких факторов не является фиксированным и каждый раз требуется анализ широкого круга информации.

Опять же набор таких факторов не является фиксированным и каждый раз требуется анализ широкого круга информации.

Как вычисляются инфляционные ожидания?

Статистика по инфляционным ожиданиям населения России на регулярной основе ведется с 2009 года на основе опросов граждан в рамках совместного проекта Банка России, Фонда «Общественное мнение» (ФОМ) и ЗАО «Национальное Агентство Финансовых Исследований» (НАФИ).

Опросы соответствуют международным стандартам и в то же время учитывают российский опыт и социокультурную специфику. Наблюдения проходят на ежемесячной основе по стандартизированной схеме. Сейчас в опросах принимают участие 2000 респондентов старше 18 лет из 105 населенных пунктов в 55 субъектах Российской Федерации, в т.ч. в выборку попадают и нижегородцы. Опрос проводится по месту жительства респондентов в режиме личного интервью.

Анкета содержит открытые и закрытые вопросы, нацеленные на выявление восприятия инфляции и измерение инфляционных ожиданий на горизонте 1, 3 и 12 месяцев и в среднесрочной перспективе (до 3-х лет). Данные вопросы позволяют получить качественные и количественные оценки восприятия населением фактической инфляции и его инфляционных ожиданий.

Данные вопросы позволяют получить качественные и количественные оценки восприятия населением фактической инфляции и его инфляционных ожиданий.

На данный момент информация по инфляционным ожиданиям населения собирается только в целом по России, региональные данные отсутствуют.

Как собираются данные по Нижегородской области?

В региональном разрезе Банк России формирует показатель ценовых ожиданий предприятий. Ежемесячно компаниям направляется анкета, где в числе прочих присутствуют вопросы относительно изменения цены на товары и услуги фирм в прошедшем месяце и ожидания на горизонте в три месяца. В декабре 2018 года в ежемесячном мониторинге приняли участие 351 нижегородская компания и 11 716 компаний по России в целом. Такой формат взаимодействия с предприятиями позволяет сформировать качественную (не количественную) оценку будущей динамики цен в экономике на основе изменения ценовых ожиданий региональных компаний.

история взлетов и падений.

АБТ Отчетность в Нижнем Новгороде

АБТ Отчетность в Нижнем Новгороде

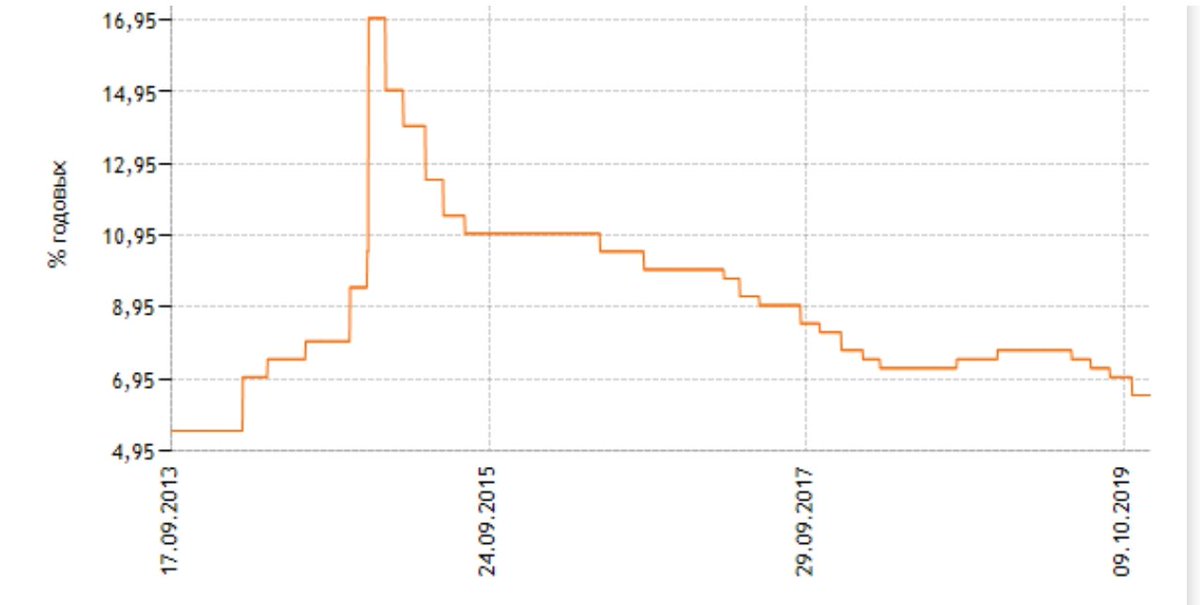

13 сентября 2019 года исполнилось 6 лет с момента введения Центральным банком РФ ключевой ставки. За эти годы она переживала разное – от низкого старта и стремительного взлета до медленного падения. Накануне своего шестилетия ключевая ставка вновь изменилась – с 9 сентября 2019 года она понизилась на 0,25 % и составила 7%. Что означает понятие ключевой ставки, в какой связке оно находится с экономикой государства и какие действия влечет за собой изменение величины ключевой ставки в повседневной работе?

Ключевая ставка ЦБ РФ — это своего рода руль, с помощью которого управляется денежно-кредитная «машина». Резкое движение – жесткая «езда», плавное – мягкая. Изменение ключевой ставки влияет на кредитную и экономическую активность, в долгосрочной перспективе позволяет достигать конечной цели денежно-кредитной политики — ценовой стабильности в стране, то есть низкой и устойчивой инфляции.

В России 8 раз в год решается судьба ключевой ставки. Совет директоров Банка России принимает решение о ее величине на четырёх главных заседаниях, которые еще называют опорными, они проводятся один раз в 3 месяца, то есть один раз в квартал. Решают судьбу ключевой ставки и на четырёх промежуточных заседаниях, которые проводятся между опорными. Решения являются открытыми, о них сразу сообщается общественности: размещается пресс-релиз. А после опорных заседаний решение аргументируется еще и в развернутом докладе о денежной политике страны, кроме того председатель ЦБ лично выступает перед журналистами, поясняет решение Центрального банка и отвечает на вопросы.

Совет директоров Банка России принимает решение о ее величине на четырёх главных заседаниях, которые еще называют опорными, они проводятся один раз в 3 месяца, то есть один раз в квартал. Решают судьбу ключевой ставки и на четырёх промежуточных заседаниях, которые проводятся между опорными. Решения являются открытыми, о них сразу сообщается общественности: размещается пресс-релиз. А после опорных заседаний решение аргументируется еще и в развернутом докладе о денежной политике страны, кроме того председатель ЦБ лично выступает перед журналистами, поясняет решение Центрального банка и отвечает на вопросы.

Главные цифры:

6 лет исполняется в сентябре 2019 года введению ключевой ставки.

5,5% — минимальная ключевая ставка в РФ (с 16 декабря 2014 г. по 01 февраля 2015 г.).

17% — максимальная ключевая ставка в РФ (с 13 сентября 2013 г. по 02 марта 2014 г.).

Немного истории в цифрах:

210% — наивысшая ставка рефинансирования, существовавшая в РФ (с 15 октября 1993 г. по 28 апреля 1994 г.)

по 28 апреля 1994 г.)

В 3 раза была увеличена одномоментно ставка рефинансирования в мае 1998 года (с 50% до 150%).

Ключевая ставка и ставка рефинансирования: в чем отличия

С 1 января 1992 года в России была введена ставка рефинансирования — как единая ставка для кредитов коммерческих банков. Ставка стартовала с 20-ти процентного показателя. До 2000 года ставка рефинансирования менялась в среднем от 5 до 9 раз в течение года. С 2002 по 2007 годы ставка рефинансирования стала более стабильной, менялась в среднем от 1 до 3 раз в год, не повышаясь в этот период. Ситуацию резко изменил кризис 2008 года. В течение 2008 года ставка рефинансирования менялась 6 раз и выросла с 10,5% до 13%. С апреля 2009 года ставка стабильно понижалась.

В 2013 году в России была введена ключевая ставка, своего рода инструмент управления инфляцией. Целью её введения было достижение ценовой стабильности, снижение инфляции, призванное увеличить инвестиции в экономику. Несколько лет ставка рефинансирования и ключевая ставка имели разные значения, а с 1 января 2016 года ставка рефинансирования перестала иметь собственный показатель, ее динамика не фиксируется. С 2016 года ставка рефинансирования равняется ключевой ставке.

Несколько лет ставка рефинансирования и ключевая ставка имели разные значения, а с 1 января 2016 года ставка рефинансирования перестала иметь собственный показатель, ее динамика не фиксируется. С 2016 года ставка рефинансирования равняется ключевой ставке.

Как менялся размер ключевой ставки ЦБ РФ за 6 лет:

|

Период действия ставки

|

Величина ключевой ставка ЦБ РФ

|

|

09 сентября 2019 г. — 25 октября 2019 года

|

7,00 %

|

|

29 июля 2019 г. — 08 сентября 2019 года

|

7,25 %

|

|

17 июня 2019 г. — 28 июля 2019 года

|

7,50 %

|

|

17 декабря 2018 г.

|

7,75 %

|

|

17 сентября 2018 г. — 16 декабря 2018 года

|

7,50 %

|

|

26 марта 2018 г. — 6 сентября 2018 года

|

7,25 %

|

|

12 февраля 2018 г. — 25 марта 2018 года

|

7,50 %

|

|

18 декабря 2017 г. — 11 февраля 2018 года

|

7,75 %

|

|

30 октября 2017 г. — 17 декабря 2017 года

|

8,25 %

|

|

18 сентября 2017 г. — 29 октября 2017 года

|

8,50 %

|

|

19 июня 2017 г.

|

9,00 %

|

|

02 мая 2017 г. — 18 июня 2017 года

|

9,25 %

|

|

27 марта 2017 г. — 01 мая 2017 года

|

9,75 %

|

|

19 сентября 2016 г. — 26 марта 2017 года

|

10,00 %

|

|

14 июня 2016 г. — 18 сентября 2016 г.

|

10,50 %

|

|

03 августа 2015 г. — 13 июня 2016 г.

|

11,00 %

|

|

16 июня 2015 г. — 02 августа 2015 г.

|

11,50 %

|

|

05 мая 2015 г. — 15 июня 2015 г.

|

12,50 %

|

|

16 марта 2015 г. — 04 мая 2015 г.

|

14,00 %

|

|

02 февраля 2015 г. — 15 марта 2015 г.

|

15,00 %

|

|

16 декабря 2014 г. — 01 февраля 2015 г.

|

17,00 %

|

|

12 декабря 2014 г. — 15 декабря 2014 г.

|

10,50 %

|

|

05 ноября 2014 г. — 1 декабря 2014 г.

|

9,50 %

|

|

28 июля 2014 г. — 04 ноября 2014 г.

|

8,00 %

|

|

28 апреля 2014 г. — 27 июля 2014 г.

|

7,50 %

|

|

03 марта 2014 г.

|

7,00 %

|

|

13 сентября 2013 г. — 02 марта 2014 г.

|

5.50 %

|

Ключевая ставка ЦБ РФ 2019: шаг вперед, шаг назад…

В 2019 году ключевая ставка продемонстрировала единожды колебание в сторону роста с 7,5% до 7,75%, а затем вновь пошла на снижение. В начале сентября 2019 года ЦБ РФ объявил о снижении ставки до 7%.

В своем докладе представители ЦБ так объяснили снижение ключевой ставки: «Продолжается замедление годовой инфляции, при этом инфляционные ожидания остаются на повышенном уровне. Темпы роста российской экономики по-прежнему складываются ниже ожиданий Банка России. Усилились риски существенного замедления мировой экономики. До конца года риски ускорения и замедления инфляции сбалансированы». В этих условиях Банк России снизил прогноз годовой инфляции по итогам 2019 года с 4,2–4,7% до 4,0–4,5%. В дальнейшем, по прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция останется в районе 4%.

В дальнейшем, по прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция останется в районе 4%.

Также аналитики ЦБ считают, на среднесрочную динамику инфляции могут оказать влияние параметры бюджетной политики, в том числе решение об использовании ликвидной части Фонда национального благосостояния сверх порогового уровня в 7% ВВП. Важным негативным фактором были названы и высокие долгосрочные не развеянные инфляционные ожидания.

Результаты, которые уже можно «пощупать»

Главный результат снижения ключевой ставки — удешевление займов, в первую очередь, ипотеки. Если в апреле среднерыночный % по выданным ипотечным кредитам составлял 10,4%, то уже в августе он составил 10,2%. Некоторые банки опустили ставки по ипотеке на уровень 9%, а есть и такие, кто движется в сторону 8% показателя.

Как следствие понижения ключевой ставки снижаются ставки по потребительским кредитам. По данным ЦБ, среднерыночная стоимость потребительских кредитов в августе 2019 года составляла около 22%, по нецелевым кредитам средняя ставка уже около 15%, а по кредитам в местах розничных продаж – около 14%.

Но есть и обратная сторона медали – банковские вклады теряют свою доходность. Ставки уже не превышают показателя в 7%. А по краткосрочным вкладам этот показатель уже опустился ниже 6%, и в ближайшее время будет еще снижаться.

Ключевая ставка — понятие, близкое каждому. Особенно бухгалтеру.

Ключевая ставка стала «родным» понятием для многих. За величиной ключевой ставки следит бизнес, следят заемщики и вкладчики, налоговики, следить за этим показателем необходимо и бухгалтеру. Некоторые начисления имеют прямую зависимость от ключевой ставки. Мы назовем важнейших из них.

- Компенсация за задержку зарплаты работнику.

Задержка выплаты зарплаты чревата начислением компенсации, которая считается с учетом ключевой ставки. Снижение ключевой ставки до 7 % влечет за собой и изменения в размере компенсации за опоздание с зарплатой.

- Компенсация за незаконную блокировку счета.

Согласно налоговому кодексу, фискальные органы обязаны уплатить проценты, считаемые по ставке рефинансирования, за каждый календарный день незаконной блокировки расчетного счета.

- Уплата пени по налогам и страховым взносам.

Новое значение ключевой ставки повлияет на расчет пеней за несвоевременную уплату налогов и страховых взносов. С 1 октября 2017 г. изменился порядок расчета пени за просрочку уплаты налогов и взносов. Для физлиц и ИП правила остались прежними, а вот юрлица теперь обязаны начислять 1/150 ставки рефинансирования ЦБ РФ, начиная с 31-го календарного дня такой просрочки.

- Компенсация за просроченный возврат налога.

Перечислить деньги за переплату налоговики должны на расчетный счет в течение месяца после того, как получили заявление о возврате. Если через месяц деньги не поступили на расчетный счет налогоплательщика, то счетчик начинает капать. Если переплата возвращена с задержкой, начисляется компенсация по ставке рефинансирования.

И это далеко не все начисления, которые завязаны на ключевой ставке. Их множество, удержать все в голове сложно. Намного проще это сделать с сервисом СБИС Электронная отчетность, у которого, что называется, «все ходы записаны».

Облегчить жизнь бухгалтеру призван и сервис СБИС Электронный документооборот. С ним вы получаете прозрачную систему движения документов, видите документы в режиме онлайн, обмениваетесь документацией с контрагентами, легко архивируете документы и т.п.

Подтвердить чистоту электронной документации призвана электронная цифровая подпись. Магазин ЭЦП – здесь можно получить подпись для электронного обмена данными.

Остались вопросы? Ответить на них вам помогут наши специалисты.

Динамика по ключевой ставке ЦБ РФ

Динамика ключевой ставки ЦБ РФ проанализирована в нашей статье. Также ниже мы рассмотрим, в чем состоят различия ключевой ставки и ставки рефинансирования с позиции их изначального предназначения как экономических индикаторов и для целей исчисления неустойки.

Ключевая ставка и ставка рефинансирования: отличия

Процентная ставка рефинансирования (другое название — учетная ставка) была введена 01. 01.1992 и использовалась в качестве единой ставки для выдач Центробанком (далее — ЦБР) кредитов коммерческим банкам (см. телеграмму ЦБР от 29.12.1991 № 216-91, ныне утратившую силу).

01.1992 и использовалась в качестве единой ставки для выдач Центробанком (далее — ЦБР) кредитов коммерческим банкам (см. телеграмму ЦБР от 29.12.1991 № 216-91, ныне утратившую силу).

Важно! С 01.01.2016 ее значение привязано к значению ключевой ставки ЦБР и самостоятельно не используется для расчетов неустоек (см. указание ЦБР от 11.12.2015 № 3894-У). С названной даты при расчете неустойки, которая определена актами Правительства РФ как доля от учетной ставки, используется ключевая ставка, если иное не регламентировано законом (постановление Правительства РФ «О применении…» от 08.12.2015 № 1340).

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Ключевая ставка — ставка по главным операциям регулятора в части определения ликвидности банковского сектора, введена 13. 09.2013 (см. информацию ЦБР «О системе…» от 13.09.2013). По ней определяется основной вектор денежно-кредитной политики ЦБР.

09.2013 (см. информацию ЦБР «О системе…» от 13.09.2013). По ней определяется основной вектор денежно-кредитной политики ЦБР.

Базовый уровень доходности вкладов ЦБ РФ

Обратите внимание! Данный показатель служит для целей определения банков, выплачивающих дополнительную ставку (в т. ч. повышенную) страховых взносов в фонд обязательного страхования вкладов (п. 7.2 ст. 36 закона «О страховании вкладов физлиц в банках РФ» от 23.12.2003 № 177-ФЗ).

Он исчисляется ЦБР на ежемесячной основе (п. 7.3 ст. 36 закона № 177-ФЗ) дифференцированно по вкладам, размещенным в национальной и иностранной валюте, на основе ставок из публично оглашаемых максимальных ставок по депозитам в банках, в которых в общей сложности размещены 2/3 общего объема депозитов граждан в банках РФ, и подлежит раскрытию неограниченному кругу лиц.

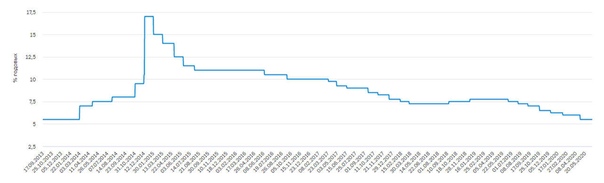

Динамика ставки рефинансирования ЦБ РФ и размера ключевой ставки

Ставка рефинансирования за весь период с момента ее введения до утраты самостоятельного значения заметно меняла свой размер. При этом максимального уровня (210%) она достигала в период с 15.10.1993 по 28.04.1994, минимального (4,5%) достигла с 22.06.2020.

При этом максимального уровня (210%) она достигала в период с 15.10.1993 по 28.04.1994, минимального (4,5%) достигла с 22.06.2020.

Как мы указывали выше, сейчас ее размер привязан к размеру ключевой ставки, которая достигала своего максимального значения из зафиксированных в период с 16.12.2014 по 01.02.2015 (17%), что было вызвано экономическими причинами. Затем ставка вновь начала снижаться.

В целом за последние годы динамика была такова:

- с 30.10.2017 по 17.12.2017 — 8,25%;

- с 18.12.2017 по 11.02.2018 — 7,75%;

- с 12.02.2018 по 25.03.2018 — 7,5%;

- с 26.03.2018 по 16.09.2018 — 7, 25%;

- с 17.09.2018 по 16.12.2018 — 7,5%;

- с 17.12.2018 по 13.06.2019 — 7,75 %;

- с 17.06.2019 по 29.07.2019 — 7,5%;

- с 29.07.2019 по 09.09.2019 — 7,25%;

- с 09.09.2019 по 27.10.2019 — 7,0%;

- с 28.10.2019 по 15.12.2019 — 6,5%;

- с 16.12.2019 по 09.02.2020 — 6,25%;

- с 10.

02.2020 по 26.04.2020 — 6%;

02.2020 по 26.04.2020 — 6%; - с 27.04.2020 по 21.06.2020 — 5,5%;

- с 22.06.2020 размер ключевой ставки — 4,5%.

- с 24.07.2020 — 4,25 %.

***

Итак, с 01.01.2016 ставка рефинансирования и ключевая ставка ЦБ РФ были уравнены, с этого момента самостоятельное значение первой не устанавливается. Актуальный размер ключевой ставки составляет 4,25%.

Как принимаются решения о ключевой ставке | Банк России

Совет директоров Банка России устанавливает ключевую ставку восемь раз в год, а именно на четырех ежеквартальных основных заседаниях и четырех промежуточных заседаниях, проводимых между ними. По итогам каждого заседания Банк России публикует пресс-релиз о ключевой ставке. Помимо пресс-релиза, Председатель Банка России после каждого основного заседания проводит пресс-конференцию, на которой он комментирует принятые решения и отвечает на вопросы журналистов.На шестой рабочий день после основного заседания Банк России также публикует Отчет о денежно-кредитной политике.

Каждому заседанию Совета директоров по ключевой ставке предшествует тщательная подготовка соответствующих материалов.

Решение по ключевой ставке основывается на макроэкономическом прогнозе, который включает прогноз инфляции. Поэтому процесс подготовки и пересмотра прогноза Банка России и связанных с ним аналитических материалов называется совместным раундом прогнозирования.В раунде принимают участие аналитики и эксперты из различных управлений и региональных отделений Банка России, составляющие экспертную команду Банка России. Координирует работу экспертов в рамках раунда прогнозирования Департамент денежно-кредитной политики. Широкий круг участников раунда совместного прогнозирования позволяет комплексно взглянуть на ситуацию в экономике России и в мировой экономике, а также на их перспективы развития.

Подготовка и сообщение решения по ключевой ставке

Ниже мы описываем ключевые этапы подготовки к принятию решения по ключевой ставке и разъясняем решение, одобренное на заседании Совета директоров.

I этап

Подготовка прогнозов

Период : от трех до четырех недель до принятия решения.

Основной участник: Департамент денежно-кредитной политики.

Иные участники: Руководители Департамента исследований и прогнозирования Банка России.

Ключевой задачей раунда совместного прогнозирования является уточнение параметров базового прогноза Банка России и альтернативных сценариев с учетом потенциальных рисков.С этой целью Департамент денежно-кредитной политики проводит регулярный мониторинг и подробный анализ статистики и других данных, а также ключевых событий в России и за рубежом, которые могут повлиять на ситуацию в российской экономике и темпы инфляции. Эксперты Департамента оценивают, насколько существующие процессы соответствуют сделанным ранее прогнозам и могут ли они стать поводом для корректировки прогнозных сценариев Банка России.

В результате этого анализа Департамент денежно-кредитной политики разрабатывает допущения для прогнозных сценариев, то есть ряда внутренних и внешних экономических факторов, которые не зависят напрямую от действий Банка России, но могут существенно повлиять на экономику России и инфляцию. Эти факторы включают, среди прочего, ситуацию на мировых сырьевых, товарных и финансовых рынках, экономическую политику в основных зарубежных странах, а также возможные изменения в фискальной, налоговой, социальной и других областях экономической политики России. Кроме того, эксперты выявляют риски для базового сценария прогноза, а именно события, которые могут привести к отклонению ситуации от базового сценария. Анализ рисков является основой для предложений относительно альтернативных сценариев.

Эти факторы включают, среди прочего, ситуацию на мировых сырьевых, товарных и финансовых рынках, экономическую политику в основных зарубежных странах, а также возможные изменения в фискальной, налоговой, социальной и других областях экономической политики России. Кроме того, эксперты выявляют риски для базового сценария прогноза, а именно события, которые могут привести к отклонению ситуации от базового сценария. Анализ рисков является основой для предложений относительно альтернативных сценариев.

Департамент денежно-кредитной политики направляет свои предложения по корректировке допущений для базового прогноза и более точному определению факторов риска Председателю Банка России и тем заместителям Председателя, которые отвечают за основные направления деятельности Банка России. В дискуссии также принимает участие директор Департамента исследований и прогнозирования. На этой встрече участники обсуждения могут также запросить анализ дополнительных сценариев, которые могут быть им интересны, в отношении возможных решений по ключевой ставке и освещения в публикациях Банка России.

После этой предварительной встречи участники и управляющий соглашаются относительно ряда допущений и рисков, которые должны быть дополнительно изучены Департаментом денежно-кредитной политики. Эти данные становятся основой для прогнозных расчетов Департамента.

Эксперты Департамента денежно-кредитной политики готовят краткосрочные (до двух кварталов) и среднесрочные (на три года) прогнозы экономических показателей, используя широкий спектр аналитических и модельных методов.

Ядро системы среднесрочного прогнозирования составляют комплексные модели прогнозирования, охватывающие ключевые взаимозависимости в экономике на макроуровне.Они являются основой для определения ключевых параметров среднесрочного базового макроэкономического прогноза Банка России, которые публикуются по итогам его основных заседаний. Эти параметры включают изменения инфляции, экономического роста, денежных показателей и платежного баланса. Кроме того, методы, основанные на моделях, позволяют рассчитать сценарий изменения ключевой ставки. Кроме того, модели используются для определения параметров возможных альтернативных сценариев прогноза. Особое внимание Банк России уделяет развитию модельных подходов и экономических исследований.Подробнее об основных направлениях исследований можно узнать в Годовых отчетах Банка России (за 2016 год). На данный момент Банк России еще не опубликовал информацию о своей единой системе модельных методик, но ее планируется опубликовать в будущем. С результатами экономических исследований можно ознакомиться в специальном разделе «Исследования» на сайте Банка России, в «Российском журнале денег и финансов», а также в других изданиях («Вопросы экономики», «Прикладная эконометрика»). , так далее.).

Кроме того, модели используются для определения параметров возможных альтернативных сценариев прогноза. Особое внимание Банк России уделяет развитию модельных подходов и экономических исследований.Подробнее об основных направлениях исследований можно узнать в Годовых отчетах Банка России (за 2016 год). На данный момент Банк России еще не опубликовал информацию о своей единой системе модельных методик, но ее планируется опубликовать в будущем. С результатами экономических исследований можно ознакомиться в специальном разделе «Исследования» на сайте Банка России, в «Российском журнале денег и финансов», а также в других изданиях («Вопросы экономики», «Прикладная эконометрика»). , так далее.).

Модели — это инструменты для прогнозных расчетов. Окончательный прогноз формируется с учетом экспертного мнения, которое опирается как на модельные расчеты, так и на более широкий спектр факторов, которые не всегда можно полностью учесть с помощью инструментов моделирования.

II этап

Обсуждение и уточнение параметров прогноза

Период : от одной до двух недель до принятия решения.

Основной участник: Департамент денежно-кредитной политики.

При поддержке: Департамент исследований и прогнозирования, управления и региональные отделения Банка России, представители министерств и ведомств.

Важным элементом раунда совместного прогнозирования является общение экспертов различных подразделений Банка России, что позволяет всесторонне оценить текущую экономическую ситуацию и ее перспективы. В ходе рабочих встреч Департамента денежно-кредитной политики эксперты уточняют и согласовывают свои точки зрения относительно оценки ключевых экономических показателей, допущений и параметров прогнозных сценариев.Подобные комплексные обсуждения и встречи также важны для анализа взаимовлияния денежно-кредитной политики и других направлений политики Банка России.

Кроме того, возможны рабочие встречи с представителями Минэкономразвития и Минфина РФ, на которых участники обсуждают ключевые аспекты экономической ситуации, меры, реализуемые в рамках макроэкономической политики, и их влияние на прогнозы. Для обсуждения отдельных вопросов эксперты Банка России могут также проводить встречи с представителями других российских министерств и ведомств.Во встречах принимает участие и отдел исследований и прогнозов.

Для обсуждения отдельных вопросов эксперты Банка России могут также проводить встречи с представителями других российских министерств и ведомств.Во встречах принимает участие и отдел исследований и прогнозов.

При необходимости отдельные вопросы могут быть обсуждены на встречах с представителями банков и бизнеса, включая отраслевые союзы и ассоциации. Эти встречи организованы Департаментом денежно-кредитной политики и Департаментом исследований и прогнозирования. В этих встречах также могут принимать участие руководители высшего звена Банка России. Специалисты Департамента денежно-кредитной политики постоянно общаются с коллегами из экономических подразделений региональных отделений Банка России.Департамент денежно-кредитной политики просит региональных экспертов изучить определенные вопросы. Эти запросы связаны, прежде всего, с дополнительным анализом случаев и тенденций, которые нельзя однозначно интерпретировать на федеральном уровне. Специалисты региональных отделений проводят детальный анализ с учетом всего комплекса факторов, известных из региональной информации. Помимо анализа статистики, они также могут общаться с местными властями и предприятиями. Этот формат позволяет как более подробно анализировать отдельные проблемы, так и выявлять потенциальные тенденции и риски, которые еще не охватываются статистикой.Кроме того, организована видеоконференция, в ходе которой директор Департамента денежно-кредитной политики обсуждает результаты регионального анализа с представителями региональных отделений Банка России. В ходе обсуждения делаются основные выводы, которые будут включены в материалы, которые будут представлены на рассмотрение Совета директоров Банка России.

Помимо анализа статистики, они также могут общаться с местными властями и предприятиями. Этот формат позволяет как более подробно анализировать отдельные проблемы, так и выявлять потенциальные тенденции и риски, которые еще не охватываются статистикой.Кроме того, организована видеоконференция, в ходе которой директор Департамента денежно-кредитной политики обсуждает результаты регионального анализа с представителями региональных отделений Банка России. В ходе обсуждения делаются основные выводы, которые будут включены в материалы, которые будут представлены на рассмотрение Совета директоров Банка России.

Банк России отслеживает ожидания участников рынка и может представить свои комментарии по поводу предстоящего решения в любой момент до начала периода затишья (см. Этап III).Причины таких комментариев могут быть разными, в том числе неверным толкованием тех или иных заявлений Банка России или чрезмерно большой разницей между оценками экономической ситуации или предстоящего решения участниками рынка и Банком России. Банк России оценивает необходимость комментариев в каждом конкретном случае. Таким образом, участники рынка не должны воспринимать такие комментарии как постоянную практику или обязательное действие, которое должно предшествовать заседанию Совета директоров по ключевой ставке.

Банк России оценивает необходимость комментариев в каждом конкретном случае. Таким образом, участники рынка не должны воспринимать такие комментарии как постоянную практику или обязательное действие, которое должно предшествовать заседанию Совета директоров по ключевой ставке.

На данном этапе Банк России также учитывает последние статистические данные и другие данные, влияющие на параметры прогнозных сценариев.

III этап

Неделя, когда должно быть принято решение о ключевой ставке, называется периодом молчания.

Период : за неделю до принятия решения.

Основные участники: Председатель Банка России, первые заместители Председателя и заместители Председателя Банка России, ответственные за ключевые направления деятельности Банка России (далее — заместители Председателя), директор Департамента денежно-кредитной политики, директора иных лиц. Управления Банка России, руководители территориальных учреждений Банка России.

Семь дней до принятия решения по ключевой ставке (с 13:30 по московскому времени седьмого календарного дня до принятия решения до 13:30 в день принятия решения) называются периодом молчания. В этот период представителям Банка России запрещается делать какие-либо заявления или публикации, которые могут повлиять на ожидания участников финансового рынка в отношении предстоящего решения Банка России. Финансовые рынки традиционно чувствительны к сообщениям центральных банков накануне решений денежно-кредитной политики.Следовательно, крайне важно исключить риск какой-либо неоднозначной интерпретации таких заявлений или публикаций и, таким образом, избежать повышенной неопределенности ожиданий участников рынка и чрезмерной волатильности рынка. Кроме того, представители Банка России не проводят в период затишья никаких встреч с банками, экспертным сообществом и инвесторами по вопросам денежно-кредитной политики. Период затишья — обычная практика центральных банков во всем мире.

В период затишья Председатель Банка России проводит серию встреч с заместителями Председателя, курирующими ключевые направления деятельности Банка России, руководителями региональных отделений Банка России, директорами ряда структурных подразделений Банка России.

На этих встречах директор Департамента денежно-кредитной политики представляет основные выводы анализа экономической ситуации, тенденций инфляции и факторов, которые являются основанием для корректировки прогнозов, а также окончательные результаты расчетов по макроэкономическому прогнозу. сценарии. На основе анализа и прогноза он намечает возможные варианты решения по ключевой ставке на предстоящем заседании, а также траекторию ключевой ставки на всем горизонте прогноза.В ходе своего выступления директор департамента денежно-кредитной политики предоставляет слово руководителям региональных отделений, чтобы они более подробно прокомментировали ситуацию в отдельных регионах или отдельные вопросы регионального анализа. Кроме того, директор Департамента денежно-кредитной политики представляет оценку экономической ситуации и расчеты для прогноза.

После этого участники встречи задают докладчикам свои вопросы для пояснения аргументов.Кроме того, присутствующие на заседании заместители Председателя и директора департаментов Банка России могут в случае необходимости давать дополнительные комментарии по вопросам, входящим в их компетенцию. F5=B=K5%20AB0.jpg’ style=’float: right;’ />

F5=B=K5%20AB0.jpg’ style=’float: right;’ />

Затем участники обсуждают возможные варианты предстоящего решения и сигнал о намерениях Банка России в отношении его денежно-кредитной политики. Сигнал денежно-кредитной политики является важным компонентом пакета решений и рассматривается в пресс-релизе вместе с решением по ключевой ставке. Как правило, сигнал описывает оценку Банком России возможности дальнейшего изменения ключевой ставки в случае реализации базового сценария прогноза или оценку тех факторов, которые могут повлиять на решение Банка России по ключевой ставке в будущем.Однако сигнал не является обязанностью Банка России. И, следовательно, материализация этого сигнала зависит от того, будет ли и в какой степени ситуация развиваться в соответствии с базовым прогнозом. Этот сигнал необходим для того, чтобы экономические агенты лучше понимали дальнейшие действия Банка России, которые имеют решающее значение для того, как они формируют свои ожидания. В свою очередь, Банк России постоянно отслеживает ожидания участников рынка.

Таким образом, в рамках обсуждения решения по ключевой ставке участники собрания высказывают свои обоснованные мнения по двум вопросам: (1) какой вариант решения по ключевой ставке они поддерживают; и (2) какой сигнал должен дополнять решение.

С учетом результатов ранее проведенного обсуждения, проводятся предварительные встречи для обсуждения проекта пресс-релиза о решении по ключевой ставке, а в основных раундах — для обсуждения проекта Отчета о денежно-кредитной политике.

Таким образом, серия предварительных встреч с Председателем Банка России позволяет должным образом и всесторонне обсудить все аспекты, которые необходимо учесть при принятии решения и отразить во всех ключевых публичных документах. В ходе обсуждения участники вырабатывают обоснование предстоящего решения для окончательного рассмотрения Советом директоров Банка России.Кроме того, во время предварительных встреч могут возникнуть дополнительные вопросы, которые изучаются Департаментом денежно-кредитной политики в рамках подготовки к заседанию Совета директоров, на котором будет принято окончательное решение по ключевой ставке.

IV этап

День решения

Период : день принятия решения.

Основные участники: Совет директоров Банка России.

Другие участники: Директор Департамента денежно-кредитной политики, Директор Департамента по связям с общественностью, представители Минэкономразвития и Минфина Российской Федерации.

На заседании Совета директоров Банка России заслушивается отчет директора Департамента денежно-кредитной политики об анализе текущей ситуации, основных параметрах прогнозных сценариев и объеме возможных решений по ключевой ставке. и его будущий путь. В отчете представлена самая последняя информация, доступная по состоянию на утро дня собрания. Затем участники обсуждают основные вопросы.

В заседании принимают участие представители Минфина и Минэкономразвития России, которые могут прокомментировать рассматриваемые темы, в том числе вопросы экономической политики, входящие в компетенцию своих ведомств.

Члены Совета директоров выражают свое мнение относительно оценки текущей ситуации, сценариев прогноза и решения по ключевой ставке. В ходе заседания Совет директоров стремится достичь консенсуса по наиболее важным аспектам обсуждения и по решению о ключевой ставке. Помимо прочего, это очень важно, поскольку Банк России придерживается политики «единого голоса», предоставляя общественности единое и последовательное мнение Банка России.Это важно для экономических агентов, чтобы правильно понимать действия Банка России, которые влияют на их ожидания в отношении денежно-кредитной политики и тенденций инфляции.

Совет директоров принимает решение о ключевой ставке, затем обсуждает проект пресс-релиза и утверждает его окончательный текст. Приглашенные участники собрания, в том числе представители Минэкономразвития и Минфина РФ, в голосовании не участвуют.

В пресс-релизе описываются факторы, послужившие основанием для принятия решения, а также дается заключение о перспективах экономики России и информационный сигнал о возможных изменениях в денежно-кредитной политике в будущем. Пресс-релиз четко структурирован: он состоит из преамбулы решения и его краткого обоснования, а также постоянных разделов «Динамика инфляции», «Денежно-кредитные условия», «Экономическая активность» и «Инфляционные риски». Такая структура упрощает навигацию по документу и помогает быстро находить наиболее важную информацию.Как отмечалось выше, в пресс-релизе также содержится сигнал относительно будущей денежно-кредитной политики Банка России. Как правило, он приводится в конце преамбулы. Однако подача сигнала не является обязательством Банка России. Он реализуется, если ситуация будет развиваться в соответствии с базовым прогнозом. Такой сигнал — широко распространенная практика, применяемая центральными банками, устанавливающими таргетинг инфляции.

Пресс-релиз четко структурирован: он состоит из преамбулы решения и его краткого обоснования, а также постоянных разделов «Динамика инфляции», «Денежно-кредитные условия», «Экономическая активность» и «Инфляционные риски». Такая структура упрощает навигацию по документу и помогает быстро находить наиболее важную информацию.Как отмечалось выше, в пресс-релизе также содержится сигнал относительно будущей денежно-кредитной политики Банка России. Как правило, он приводится в конце преамбулы. Однако подача сигнала не является обязательством Банка России. Он реализуется, если ситуация будет развиваться в соответствии с базовым прогнозом. Такой сигнал — широко распространенная практика, применяемая центральными банками, устанавливающими таргетинг инфляции.

Пресс-релиз по ключевой ставке публикуется в 13:30 мск.Как упоминалось выше, это событие завершает период тишины.

После этого, в день проведения основного собрания Председатель Банка России делает публичное заявление о принятом решении (в 15:00 мск). Он транслируется в режиме реального времени на сайте Банка России на русском и английском языках и доступен для широкой публики. В ходе пресс-конференции Председатель Банка России может более подробно остановиться на конкретных факторах принятого решения и прогноза Банка России, а также ответить на вопросы журналистов.

Он транслируется в режиме реального времени на сайте Банка России на русском и английском языках и доступен для широкой публики. В ходе пресс-конференции Председатель Банка России может более подробно остановиться на конкретных факторах принятого решения и прогноза Банка России, а также ответить на вопросы журналистов.

Этап V

Сообщение решения

Срок : две недели после принятия решения.

Основные участники : руководители Банка России, Департамента денежно-кредитной политики, Департамента исследований и прогнозирования, Департамента по связям с общественностью, региональных отделений Банка России.

Банк России дает разъяснения по решению по ключевой ставке и ключевым аспектам проводимой денежно-кредитной политики не только в день принятия решения, но и на протяжении всего периода до следующего решения по ключевой ставке.Банк России продолжает общение с общественностью, журналистами, представителями власти, бизнеса и экспертного сообщества. Наиболее интенсивный этап происходит в течение двух недель после принятия решения о ключевой ставке.

Наиболее интенсивный этап происходит в течение двух недель после принятия решения о ключевой ставке.

На шестой рабочий день после принятия решения Банк России публикует Отчет о денежно-кредитной политике в рамках основных раундов. В Отчете анализируются ключевые аспекты развития текущей ситуации, а также приводится подробное описание сценариев прогноза и таблицы с ключевыми параметрами прогноза.Кроме того, в Отчет включены результаты обсуждения ключевых вопросов в ходе предварительных заседаний и заседания Совета директоров Банка России. Формат Отчета позволяет их подробно осветить.

После основных встреч руководители Банка России, а также представители Департамента денежно-кредитной политики и Департамента исследований и прогнозирования проводят встречи с представителями зарубежных финансовых институтов (банков, фондов), аналитиками и экспертным сообществом. в том числе представители вузов.Основная цель этих встреч — ответить на вопросы, касающиеся денежно-кредитной политики, и получить обратную связь от аудитории.

Кроме того, руководители региональных отделений Банка России совместно с Департаментом денежно-кредитной политики проводят встречи с предприятиями реального сектора, банками, органами местного самоуправления и вузами. Такие встречи обычно сопровождаются публикацией в СМИ интервью с представителями Банка России, которые отвечают на вопросы, связанные с реализацией денежно-кредитной политики.Эти интервью даются как деловым изданиям, так и СМИ, ориентированным на широкую публику. Переход к более подробным объяснениям вопросов денежно-кредитной политики на региональном уровне позволяет более целенаправленно подходить к взаимодействию с различными аудиториями и влиянию на инфляционные ожидания.

Банк России повысил ключевую ставку — Бизнес и экономика

МОСКВА, 14 декабря. / ТАСС /. Совет директоров Банка России принял решение о повышении ключевой ставки на 0.25 п.п. до 7,75% годовых, говорится в сообщении регулятора, выпущенном по итогам заседания совета директоров.

«Принятое решение носит упреждающий характер и направлено на ограничение инфляционных рисков, которые остаются высокими, особенно в краткосрочной перспективе. Сохраняется неопределенность в отношении будущих внешних условий, а также в отношении реакции цен и инфляционных ожиданий на предстоящие события. Повышение ставки НДС. Повышение ключевой ставки поможет предотвратить устойчивое закрепление инфляции на уровне, значительно превышающем целевой показатель Банка России », — говорится в сообщении регулятора.

Банк России рассмотрит необходимость дальнейшего повышения ключевой ставки, сообщил регулятор.

Повышение ключевой ставки поможет предотвратить устойчивое закрепление инфляции на уровне, значительно превышающем целевой показатель Банка России, пояснил регулятор.

«Банк России рассмотрит необходимость дальнейшего повышения ключевой ставки с учетом инфляции и экономической динамики против прогноза, а также рисков, связанных с внешними условиями и реакцией финансовых рынков», — говорится в пресс-релизе. .

.

Повышение ключевой ставки поможет сохранить реальные процентные ставки по депозитам, поддержит их привлекательность, заявил регулятор.

Рынок нефти

ЦБ отмечает усиление рисков превышения предложения над спросом на рынке нефти в 2019 году.

«В четвертом квартале цены на нефть останутся выше 55 долларов США за баррель, включенные в предположения базового сценария на 2019-2021 годы. Однако риски превышения предложения на рынке нефти над спросом в 2019 году увеличились», — сказал регулятор.

Между тем, он добавил, что сохраняется высокая неопределенность относительно будущих внешних условий и их влияния на цены финансовых активов.

Повышение НДС

Предстоящее повышение ставки НДС (налога на добавленную стоимость) может оказать небольшое сдерживающее влияние на деловую активность в России, в основном в начале года, заявил Центробанк.

«Взгляд Банка России на среднесрочные перспективы роста экономики России в основном не изменился. В 2019 году предстоящее повышение НДС может оказать небольшое сдерживающее влияние на деловую активность (в основном в начале года)», — говорится в сообщении. сказал.

В 2019 году предстоящее повышение НДС может оказать небольшое сдерживающее влияние на деловую активность (в основном в начале года)», — говорится в сообщении. сказал.

Информация

В 2018 году ожидается, что инфляция в России составит около 4%, что соответствует цели ЦБ РФ.

«По итогам 2018 года ожидается, что инфляция приблизится к 4%, что соответствует целевому показателю Банка России. В ноябре годовой рост потребительских цен вырос до 3,8% (3,9%, по оценке на 10 января). Движение вверх инфляции в ноябре этого года было в значительной степени обусловлено ежегодным ростом цен на продукты питания, который ускорился с 2.От 7% до 3,5%. Этому способствовало изменение баланса спроса и предложения на некоторых рынках продовольствия », — сказали в ЦБ.

Согласно отчету, на рост потребительских цен начинает влиять повышение НДС, которое вступит в силу с 1 января 2019 года. По оценкам Банка России, большинство показателей инфляции, отражающих наиболее устойчивую динамику цен, растут.

Банк России прогнозирует темпы роста потребительских цен к концу 2018 года на уровне 3,9-4,2%.

Темпы роста ВВП

Темпы роста ВВП России в 2019 году будут в пределах 1,2–1,7%, темпы экономического роста могут возрасти в будущем, заявил ЦБ РФ.

«Привлеченные бюджетные средства будут направлены на увеличение государственных расходов, в том числе инвестиций, уже в 2019 году. В результате, согласно прогнозу Банка России, рост ВВП в 2019 году составит от 1,2% до 1,7%. В следующие годы могут наблюдаться более высокие темпы роста по мере реализации запланированных структурных мер », — сказал регулятор.

Иностранная валюта

ЦБ РФ возобновит регулярные покупки иностранной валюты в рамках бюджетных правил Минфина с 15 января 2019 года.

«Повышение ключевой ставки носит опережающий характер и ограничит риски сохранения инфляции на уровне, значительно превышающем цель ЦБ. В прогнозе учтено решение Банка России о возобновлении регулярных покупок иностранной валюты на внутренний рынок в рамках бюджетного правила с 15 января 2019 года », — сказали в регуляторе.

Россия может снизить процентные ставки из-за экономического предупреждения ЦБ

Центральный банк России может снизить процентные ставки, чтобы смягчить экономический ущерб от коронавируса, сообщила в пятницу губернатор Эльвира Набиуллина.

Центральный банк заявил, что в последние недели произошло «резкое ухудшение ситуации в мировой экономике», и добавил, что он ожидает, что «мировой ВВП во втором квартале значительно снизится.”

Комментируя продление общенационального праздника, объявленного президентом Владимиром Путиным в четверг, Набиуллина сказала: «Эти меры, которые абсолютно необходимы для борьбы с эпидемией, к сожалению, неизбежно окажут негативное влияние на экономику».

Новости

Аналитики опасаются, что отказ от коронавируса в России в апреле приведет к катастрофическим последствиям для экономики

Читать больше

«Последствия ограничительных мер для совокупного спроса…, вероятно, будут более длительными, и это будет значительным фактором дезинфляции. Учитывая развитие ситуации по этому сценарию и стабильность финансовых рынков, мы видим некоторый потенциал для снижения ключевой процентной ставки в течение 2020 года ».

Учитывая развитие ситуации по этому сценарию и стабильность финансовых рынков, мы видим некоторый потенциал для снижения ключевой процентной ставки в течение 2020 года ».

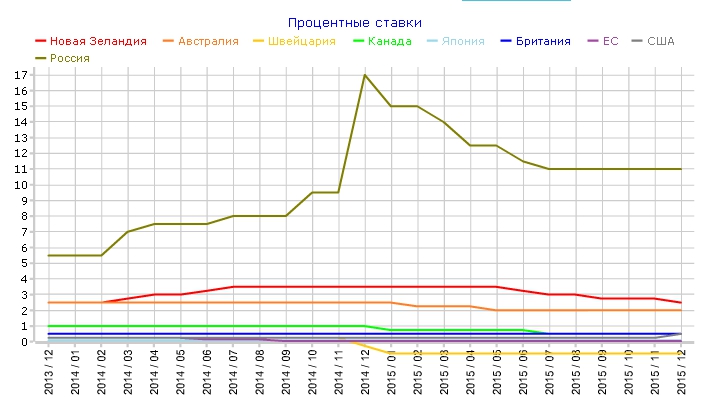

Процентные ставки в настоящее время составляют 6%, которые были сильно снижены в течение 2019 года, поскольку инфляция упала ниже целевого показателя банка в 4%. Обвал курса рубля в этом году уже привел к росту инфляции, которая, как ожидается, в ближайшие месяцы превысит 4-процентный порог. Однако Набиуллина отвергла идеи о том, что такая динамика может побудить банк повысить процентные ставки — стандартная реакция центральных банков на ускорение инфляции — заявив, что это повышение будет «краткосрочным и без значительных побочных эффектов».”

В последний раз, когда рубль испытывал резкую волатильность в 2014 году, Центральный банк повысил процентную ставку до 17%, чтобы укрепить валюту, но аналитики говорят, что новый набор финансовых инструментов, введенный Россией после этого кризиса, означает, что на этот раз в таких крайних мерах нет необходимости. Центральным моментом реакции банка в прошлом месяце стало усиление так называемого бюджетного правила, согласно которому Россия продает свои валютные резервы при низких ценах на нефть, тем самым оказывая поддержку рублю.

Центральным моментом реакции банка в прошлом месяце стало усиление так называемого бюджетного правила, согласно которому Россия продает свои валютные резервы при низких ценах на нефть, тем самым оказывая поддержку рублю.

Новости

Насколько сильно пострадает экономика России от коронавируса? Это ничья догадка.

Читать больше

Центральный банк до сих пор не изменил процентные ставки в ответ на экономические последствия пандемии коронавируса. На последнем заседании по установлению ставок в марте Набиуллина заняла выжидательную позицию, заявив, что существует возможность как повышения, так и снижения ставок.

По мере усиления экономического воздействия экономисты теперь ожидают, что Набиуллина будет вынуждена усилить меры по поддержке экономики.

«Мы ожидали, что экономика России сократится на 5% по сравнению с предыдущим кварталом во втором квартале, и экономика будет менее уязвима к мерам социального дистанцирования, чем другие развивающиеся рынки», — сказал The Moscow Лиам Пич, экономист Capital Economics. Раз.

Раз.

«Но продление общенационального праздника означает, что активность прекратится, и экономический удар будет намного хуже.Это окажет дополнительное давление на политиков с целью смягчения политики за счет агрессивного снижения процентных ставок и увеличения пакета финансовой поддержки для домашних хозяйств и предприятий ».

Кирилл Тремасов, руководитель аналитического отдела Loko Invest: «Сигнал рынку по ставкам прозрачен. Банк не будет торопиться, но следующее движение обязательно будет вниз ».

Следующее заседание Центробанка по определению ставок состоится 24 апреля.

млрд руб. IntelliNews — Центробанк России удерживает процентную ставку на уровне 6%

Центральный банк России сохранил ключевую ставку на уровне 6% годовых, несмотря на внезапную девальвацию рубля и панические продажи на фондовом рынке.

Все экономисты, опрошенные Рейтер перед заседанием, ожидали, что регулятор сохранит ключевую ставку на прежнем уровне в условиях турбулентности рубля, спровоцированной двойным воздействием пандемии коронавируса (COVID-19) и падением цен на нефть.

Результат не стал неожиданностью, но остается замечательным результатом. Как сообщает bne IntelliNews , Центральный банк России (ЦБР) оказался перед трудным выбором, поскольку ему пришлось пересмотреть свой предыдущий курс на смягчение денежно-кредитной политики и поддержку программы расходов нового правительства, ориентированной на рост.

Когда курс рубля упал ниже 80 рублей за доллар во время последнего нефтяного шока в конце 2014 года, ЦБ РФ почувствовал себя вынужденным экстренно поднять курс на целые 10 п.п. до 17%.

На этот раз центральный банк явно чувствует, что его огромные валовые международные резервы (GIR) в размере 570 миллиардов долларов, включая 10 000 триллионов рублей (150 миллиардов долларов) в Фонде национального благосостояния (ФНБ), более чем достаточно для защиты валюты и быстрого восстановления доверия. поэтому нет необходимости повышать ставки.

Министр финансов Антон Силуанов заявил ранее на этой неделе, что нефтяной шок в сочетании с коронавирусом пробьет дыру в бюджете на 2 триллиона рублей и приведет к сокращению на 0,5% в этом году. Но ФНБ достаточен для покрытия дефицита доходов в течение пяти лет на этих уровнях.

Но ФНБ достаточен для покрытия дефицита доходов в течение пяти лет на этих уровнях.

ЦБ РФ даже имел возможность на этот раз снизить ставки, чтобы ускорить восстановление экономики, хотя это было бы очень смелым поступком.Однако в феврале инфляция вернулась к постсоветскому минимуму в 2,3%, и, как сообщило bne IntelliNews , после обработки данных российское правительство находится в стабильном финансовом состоянии. Различия в финансовом положении России между 2014 и 2020 годами похожи на ночь и день.

Тем не менее, девальвация рубля с 68 руб. До шока до более 80 руб. В течение недели, несомненно, вызовет рост инфляции, поскольку владельцы магазинов пытаются скорректировать цены, но в 2015 году девальвационный шок прошел через систему на удивление быстро (обычно он может потребуется до шести месяцев для преодоления инфляционных эффектов большой девальвации), что могло бы побудить ЦБР воздержаться от повышения.

Рубль продемонстрировал одну из худших динамик по отношению к доллару за последние две недели, но ЦБ считает ослабление валюты «временным инфляционным фактором». ЦБ признал, что более слабый рубль может привести к тому, что инфляция «превысит целевой уровень [4%] в текущем году», но считает, что сдерживаемая динамика внутреннего и внешнего спроса сдержит инфляционное давление.

ЦБ признал, что более слабый рубль может привести к тому, что инфляция «превысит целевой уровень [4%] в текущем году», но считает, что сдерживаемая динамика внутреннего и внешнего спроса сдержит инфляционное давление.